Приводим ответы Пенсионного фонда России, данные на вопросы организаций-страхователей в конце декабря 2022 года.

Напоминаем, здесь мы сообщали, как изменится работа в сервисах онлайн-отчётности «Такском» в связи с объединением ПФР и ФСС в Социальный фонд России.

Как отражать информацию в подразделе 3 «Сведения о застрахованных лицах, за которые перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя» по ежемесячным платежным поручениям?

Информацию по ежемесячным платежным поручениям следует отражать в подразделе 3 последовательно отдельными блоками. Также возможно представление подраздела 3 ежемесячно, отдельно по каждому платежному поручению.

Как заполняется графа «Код выполняемой функции» в случае представлении сведений по договорам гражданско-правового характера (мероприятие «Начало договора ГПХ», «Окончание договора ГПХ»)?

Для договоров гражданско-правового характера в графе «Код выполняемой функции» указывается два значения: цифровой код по Общероссийскому классификатору занятий (ОКЗ) и буквенный код вида договора (ДГПХ, ДАВТ, ДОИП, ИЗЛД, ЛДПИ).

Как определить по какой форме (СЗВ-ТД или ЕФС-1) представлять сведения о трудовой деятельности?

При определении формы, по которой представляются сведения, необходимо ориентироваться на период, в котором издан приказ о кадровом мероприятии. В случае издания приказа до 1 января 2023 г. представляется форма СЗВ-ТД, если дата издания приказа после 1 января 2023 г. – форма ЕФС-1.

Как правильно заполнить поле «Статус ЗЛ» в форме ЕФС-1, если в отчетном периоде у застрахованного лица изменилось гражданство?

В форме ЕФС-1 указывается статус застрахованного лица (гражданин Российской Федерации, иностранный гражданин, временно проживающий на территории Российской Федерации, и т. д.) по состоянию на дату заполнения отчетности.

В какие сроки должны представляться сведения о трудовой деятельности в составе единой формы ЕФС-1 при переводе сотрудника на другую должность?

В случае перевода сотрудника сведения о трудовой (иной) деятельности (подраздел 1.1 формы ЕФС-1) должны представляться не позднее 25-го числа месяца, следующего за месяцем, в котором изданы приказ (распоряжение), который подтверждает оформление перевода.

Можно ли представить разные разделы-подразделы единой формы ЕФС-1 разными файлами в разные даты (например, 10.07.2023 и 12.07.2023)?

В соответствии с пунктом 1.11 порядка заполнения единой формы «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)» допускается представление разделов и подразделов формы ЕФС-1 отдельными файлами в разные даты.

Какой из действующих номеров (в ПФР или в ФСС) нужно заполнять при предоставлении отчетности по форме ЕФС-1?

При представлении в СФР единой формы ЕФС-1 необходимо указывать регистрационный номер, который был присвоен страхователю в ПФР.

В какой срок представляется форма ЕФС-1 в СФР?

Сроки представления страхователями разделов и подразделов единой формы ЕФС-1:

- сведения о трудовой (иной) деятельности (подраздел 1.1 формы ЕФС-1):

- для кадровых мероприятий «Прием», «Приостановление», «Возобновление», «Увольнение» – не позднее рабочего дня, следующего за днем издания соответствующего приказа;

- для мероприятий «Начало договора ГПХ», «Окончание договора ГПХ» – не позднее рабочего дня, следующего за днем заключения (расторжения) договора;

- для мероприятий «Перевод», «Переименование» – ежемесячно;

- сведения о заработной плате работников государственных учреждений (подраздел 1.3 формы ЕФС-1) – ежемесячно;

- сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя (подраздел 3 формы ЕФС-1), – ежеквартально;

- сведения по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (раздел 2 формы ЕФС-1) – ежеквартально;

- сведения о страховом стаже (подраздел 1.2 формы ЕФС-1) – ежегодно.

Нужно ли представлять в 2023 году форму СЗВ-М?

В срок до 16 января 2023 г. необходимо представить сведения по форме «Сведения о застрахованных лицах (СЗВ-М)» за декабрь 2022 года. За периоды, начиная с января 2023 г., представление сведений по форме СЗВ-М отменяется.

По каким формам следует представлять сведения за периоды до 2023 года, в том числе корректирующие/отменяющие?

Сведения персонифицированного учета за отчетные периоды до 1 января 2023 года, в том числе корректирующие, отменяющие или дополняющие, представляются по действующим до 1 января 2023 г. формам (СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3). Данная норма предусмотрена пунктом 1 статьи 15 Федерального закона от 14 июля 2022 г. № 237-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Сдавайте через «Такском» электронную отчётность в Социальный фонд России и другие госорганы

✔ Удалённое подключение.

✔ Простой и удобный интерфейс.

✔ Техподдержка 24/7.

✔ Управление «всё в одном» – контроль обмена со всеми госорганами в одном интерфейсе.

✔ Сверка с бюджетом и с контрагентами – бесплатно во всех тарифах.

✔ Социальный электронный документооборот с ФСС (СЭДО).

✔ Умный календарь бухгалтера и другие сервисы для комфортной работы.

Неважно — сменили сотрудники свои бумажные книжки на электронные или нет, бухгалтеру все равно нужно отправлять по ним данные по форме СЗВ-ТД в Пенсионный фонд. Расскажем про ошибки в СЗВ-ТД и о том, как их исправить, а еще про штрафы для нарушителей.

Действующая форма СЗВ-ТД

С 1 июля 2021 года отчет сдается по форме, утвержденной постановлением Правления ПФР 25.12.2019 № 730п в редакции постановления от 27.10.2020 № 769п.

Кто сдает

Форму обязаны сдавать все работодатели, как компании, так и ИП, если у них есть наемные работники, включая совместителей, иностранцев, дистанционщиков и надомников.

Когда сдавать

Форму заполняют и сдают, если произошло кадровое событие:

1. Прием или увольнение работника.

Срок подачи отчета — на следующий день после издания приказа.

2. Иное событие:

- перевод на другую постоянную работу,

- присвоение нового разряда, квалификации,

- переименование работодателя,

- запрет занимать должность по решению суда,

- заявление работника о выборе электронной или бумажной трудовой книжки.

Срок подачи отчета — не позже 15-го числа месяца, следующего за месяцем, в котором проведено кадровое мероприятие (подано заявление о выборе трудовой книжки).

Способ подачи отчета в ПФР

Форму на бумажном носителе могут сдать работодатели с численностью персонала не больше 25 человек.

Все остальные сдают отчет электронным способом.

Сдавайте электронную отчетность в ПФР и другие госорганы через сервис Астрал Отчет 5.0 — быстро, удобно, надежно.

Штраф за несдачу отчета

Если ПФР обнаружит, что отчет сдан с ошибками, он отправит запрос о представлении исправлений. На корректировку недочетов у работодателя будет 5 дней (п. 38 р. IV приказа Минтруда от 22.04.2020 № 211н).

Если отчет вовремя не сдан, ПФР может передать информацию в ГИТ. А уже инспектор ГИТ составит протокол об административном нарушении.

В 2021 году за несдачу отчета предусмотрены санкции по ст. 15.33.2 КоАП РФ: должностному лицу грозит штраф в размере от 300 до 500 рублей. Но нужно учитывать, что при проведении проверки инспектор ГИТ может найти другие нарушения, которые могут обойтись работодателю значительно дороже.

Если работодатель сам обнаружил ошибки в ранее сданном отчете и внес исправления, то никаких санкций ему не грозит.

Типовые ошибки в СЗВ-ТД и способы их исправления

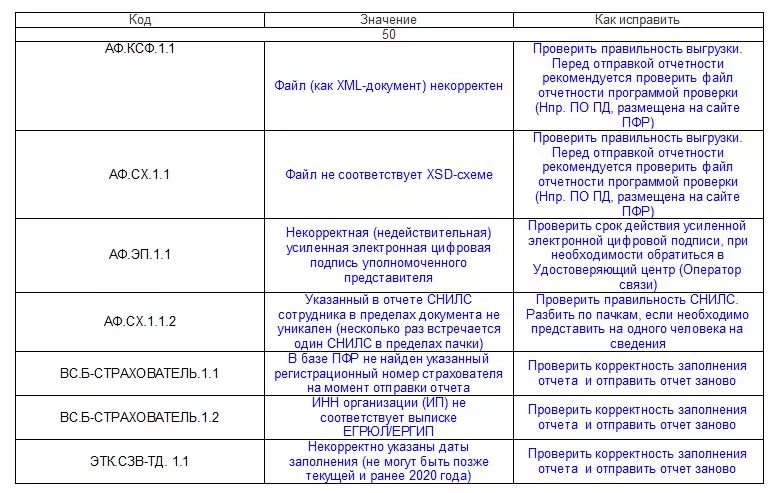

Ошибки в отчете можно условно поделить на 3 группы:

1. Ошибки, в результате которых, отчет считается непринятым

Таким ошибкам ПФР присваивает код 50.

Например: неверно указали регистрационный номер работодателя в ПФР (50.ВС.Б-СТРАХОВАТЕЛЬ.1.1) или его ИНН (50.ВС.Б-СТРАХОВАТЕЛЬ.1.2).

Примечание: все коды ошибок вы можете найти в Приложениях 1-4 к постановлению № 730п.

Способ исправления: подать отчет заново с верными сведениями.

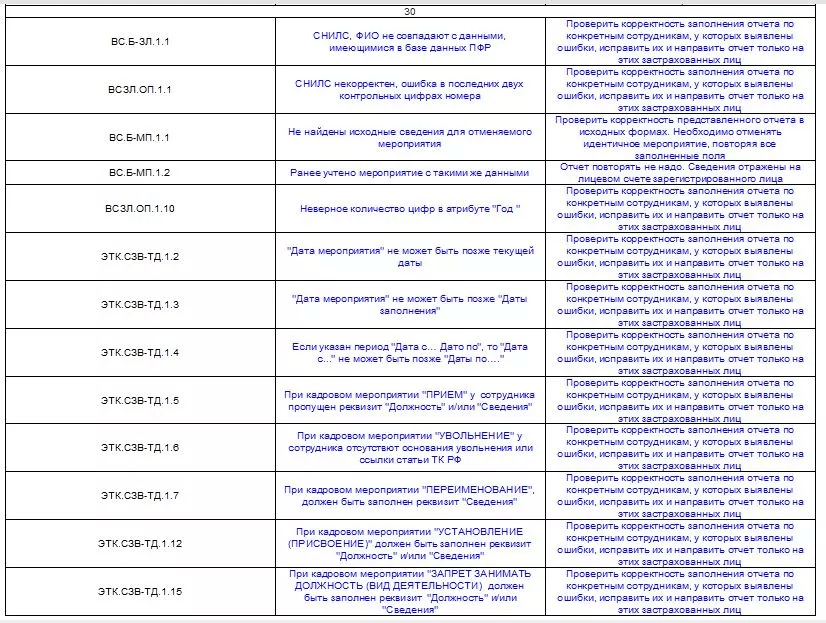

2. Ошибки, в результате которых ПФР принимает поданные сведения только частично

Таким ошибкам ПФР присваивает код 30.

Например: неверно указан СНИЛС работника (30.ВСЗЛ.ОП.1.1), пропущено наименование должности работника (30.ЭТК.СЗВ-ТД.1.5).

Порядок исправления таких ошибок будет зависеть от того, какой протокол получен из ПФР — положительный или отрицательный.

Протокол отрицательный: нужно сформировать и сдать отчет заново с корректными данными.

Протокол положительный: нужно отменить ошибочные данные, и внести правильные.

На этом случае остановимся подробнее.

Способы исправления

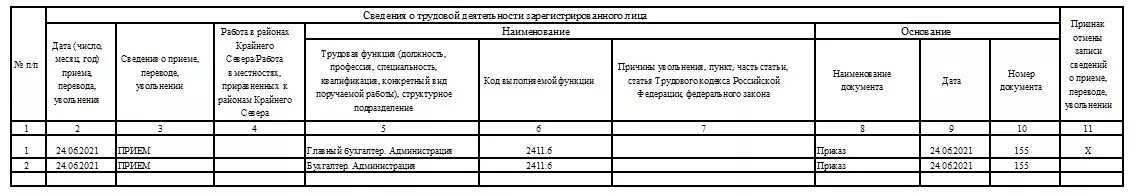

Вариант 1. Что делать, если вамнужно отменить запись в отчете целиком.

Например: в ранее сданном отчете ошибочно указана запись о приеме на работу.

Действуем так:

- формируем новый отчет;

- переносим в него данные из первичного отчета;

- ошибочное событие помечаем символом «Х» в графе 11.

- подписываем и отправляем отчет.

Вариант 2. Нужно исправить ошибку в строке кадрового мероприятия. Например: не указали должность сотрудника, но все остальные сведения внесены верно.

Действуем так:

- формируем новый отчет;

- вписываем кадровое мероприятие, которое требует корректировки, как оно было указано в первичном отчете;

- помечаем его символом «Х» в графе 11;

- в следующей строке вносим верную информацию;

- подписываем и отправляем отчет.

Иногда отчет с исправлениями не проходит. Тогда можно поступить следующим способом:

- Создать новый отчет и отменить в нем ошибочные сведения (путем проставления символа «Х»).

- Отправить отчет в ПФР.

- Получить положительный протокол.

- Сформировать новый отчет, указав верные сведения и снова отправить его в фонд.

3. Ошибки, когда отчет считается принятым

Таким ошибкам ПФР присваивает код 20.

Например: указан неверный КПП страхователя (20.ВС.Б-СТРАХОВАТЕЛЬ.1.3).

Ваш отчет принят, можно не переживать. Исправьте сведения о страхователе в программе, чтобы последующие отчеты уходили с верными реквизитами.

Иногда даже исправлять ничего не нужно.

Например: в вашем отчете указан работник, по которому уже отчитался другой работодатель. Это бывает, если работник трудится где-то еще, а вид и дата кадрового события у вас и другого работодателя совпадают.

Просто проверьте данные и убедитесь, что у вас в учете все в порядке.

Астрал Отчет 5.0 дает подсказки для каждого поля или графы при заполнении отчета. Даже если вы заполняете его впервые — не допустите ошибок. Попробуйте прямо сейчас.

Сервисы для сдачи электронной отчетности

Сдавайте электронную отчетность с космической скоростью!

Выгодные тарифы для любого бизнеса

Оставьте заявку на подключение и наш специалист свяжется с вами

Из нашей статьи вы узнаете:

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились правила сдачи отчётности по застрахованным лицам.

Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме — ЕФС-1. Аналог формы СЗВ-ТД — подраздел 1.1 единой формы сведений. Этот подраздел заполняют все работодатели, у которых с работниками заключён трудовой договор или договор гражданско-правового характера:

- о выполнении работ (оказании услуг),

- договоры авторского заказа,

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства,

- издательские лицензионные договоры,

- лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства, в том числе договоры о передаче полномочий по управлению правами, заключённые с организацией по управлению правами на коллективной основе.

Срок сдачи подраздела 1.1 зависит от того, когда и какие кадровые события произошли в компании.

| Кадровое событие | Срок сдачи подраздела 1.1 ЕФС-1 |

|---|---|

| Приём или увольнение сотрудника, оформленного на основании трудового договора | Не позднее следующего рабочего дня после утверждения кадрового приказа |

| Прочие кадровые события у работника, трудоустроенного по трудовому договору | До 25 числа следующего месяца |

| Получение заявления о переходе на электронную трудовую книжку | |

| Заключение или расторжение гражданско-правового договора на выполнение работ или оказание услуг | Не позднее следующего рабочего дня после заключения или расторжения договора |

Корректировочной формы или признака корректировочного отчёта в подразделе 1.1 ЕФС-1 не предусмотрено. Если после приёма Фондом сведений о трудовой деятельности требуется отменить запись о мероприятии по работнику, то надо представить форму ЕФС-1 с подразделом 1.1, заполненным в полном соответствии с первоначальными сведениями, которые требуется отменить, и в графе 11 «Признак отмены записи» проставить знак «X».

Когда требуется исправить ранее представленные сведения, заполняются две строки:

- отмена ранее представленных сведений, как описано выше;

- скорректированные (исправленные) сведения.

Подробнее о форме ЕФС-1 и другой отчётности, которая сдаётся в Социальный фонд России, читайте в нашей статье «Отчётность в СФР».

Сдать отчётность в СФР вовремя и без ошибок поможет один из сервисов от «Калуга Астрал», предназначенных для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Персонифицированная отчётность — это учёт сведений о каждом сотруднике организации или индивидуального предпринимателя. СЗВ-ТД — это один из таких персонифицированных отчётов, в котором представляются сведения о трудовой деятельности работников.

Иногда при заполнении СЗВ-ТД работодатель допускает ошибки, и если такой отчёт уже был отправлен в ПФР, ему необходимо подавать корректирующий документ. В этой статье мы подробно рассмотрим, какие ошибки можно допустить, как формировать и сдавать корректирующий отчёт и какие штрафы полагаются за сдачу документа с ошибками.

Распространённые ошибки при сдаче отчётности СЗВ-ТД

Несмотря на то что можно совершить огромное количество ошибок при заполнении отчёта СЗВ-ТД, чаще встречаются всего несколько типов:

- ошибки в указании отчётного периода;

- ошибки в указании даты события или номера приказа;

- неточности, допущенные при заполнении данных о работнике или работодателе;

- сдача документа не на того сотрудника.

Когда отчёт попадает в ПФР, он проходит проверку в базе. Если обнаруживается какая-либо неточность, работодатель получает отрицательный протокол, который свидетельствует о том, что отчёт принят не был. В протоколе будут отражены коды ошибок, которые нужно исправить.

У работодателя есть пять рабочих дней на то, чтобы внести исправления и отправить отчёт в новой редакции. Но если работодатель самостоятельно обнаружит ошибку, он может сдать повторный отчёт ещё до получения протокола по тому, который был отправлен сначала.

Важность представления актуальной формы

Актуальная форма СЗВ-ТД утверждена постановлением правления ПФ РФ № 769п от 27.10.2020 и используется с 1 июля 2021 года. Предыдущие редакции формы не будут приняты в ПФР и их представление тоже будет считаться ошибкой, после которой будет направлен отрицательный протокол.

Если говорить о важности представления актуальной формы, то нужно помнить, что если сдать неправильный отчёт по устаревшему образцу, работодателю всё равно придётся заново его отправлять по новой форме. А за опоздание представления на работодателя будут накладываться штрафы, подробнее мы их рассмотрим в соответствующем разделе.

В актуальной форме СЗВ-ТД, например, отсутствует строка отчётного периода — она была исключена и, соответственно, корректировать отчётный период никак нельзя. В предыдущей форме такая строка была.

Как сформировать корректирующий отчёт СЗВ-ТД

Существует определённый алгоритм действий по формированию корректирующего отчёта СЗВ-ТД, он приведён в Постановлении Правления ПФ РФ от 25.12.2019 № 730п. Есть два варианта развития событий и их разрешения:

- Ошибка была обнаружена во время заполнения первичных данных. В этом случае достаточно вернуться к строкам, где была допущена неточность, и исправить внесённые данные на корректные.

- Ошибка была обнаружена после сдачи отчёта СЗВ-ТД. В этом случае нужно составить корректировочный отчёт и отправить его в пенсионный фонд РФ.

Вносят изменения не только в случае, если была допущена ошибка. Иногда возникает необходимость направления уточнёнки при смене наименования работодателя или необходимости отменить запись, которая была внесена в трудовую книжку.

Смена наименования работодателя

В этом случае нужно поступить следующим образом:

- Новое название нужно указать в графе 3 и поставить дату в графе 2.

- В графе 4 нужно сделать запись следующего вида: «старое наименование» переименовано в «новое наименование», а следом указать дату изменения.

- Реквизиты документов, которые являются основанием для переименования, нужно указать в графах 7-9.

Отчёт нужно отправить в том же месяце, в котором произошли изменения.

Другие ошибки, связанные с работодателем, обозначаются кодом 50. Расшифровку и способ решения проблем можно увидеть в таблице ниже.

Исправление ошибок

Если неточности были допущены в тех местах, где можно изменить данные, нужно проделать следующий алгоритм действий:

- Сделать копию формы, где были допущены ошибки.

- В строке «Признак отмены» поставить знак X.

- Указать правильные данные.

Ошибки в сведениях о работниках группируются под кодом 30. Расшифровку и способ их решения можно увидеть в таблице ниже.

После исправлений отчёт нужно отправить в ПФР.

Как отменить отчёт СЗВ-ТД в ПФР

Отменять отчёт СЗВ-ТД можно в том случае, когда внести уточнения нельзя одним документом. Для этого нужно проделать следующие действия:

- Сделать копию формы, где были допущены ошибки.

- В строке «Признак отмены» поставить знак X.

- Отправить документ в ПФР.

Эти действия приведут к отмене отправленного ранее отчёта. После чего можно составлять новый документ с верными данными и снова отправлять его в пенсионный фонд.

Как сдать исправленный отчёт СЗВ-ТД

Как уже было сказано, у работодателя есть пять рабочих дней на то, чтобы сдать исправленный отчёт, когда был получен отрицательный протокол.

Отправка же корректирующей формы проходит так же, как и обычного отчёта: в территориальный орган ПФР по месту регистрации. При этом главное — соблюдать очерёдность: сначала нужно отменить первый ошибочный отчёт, а потом направить корректирующий.

В сервисе 1С-Отчетность вы сможете отправить электронную отчетность во все необходимые контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС

Могут ли оштрафовать за ошибки

Если ошибку заметить вовремя и внести изменения в указанный срок, то никаких штрафов наложено не будет. Однако, в соответствии со статьёй 15.33.2 КоАП РФ непредставление данных, представление с ошибками или неполное представление может привести к наложению штрафам на должностных лиц в размере от 300 до 500 рублей.