Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Какие ошибки обязательно исправлять уточненкой

Не каждая ошибка в налоговом отчете грозит штрафами. Есть определенные случаи, когда подавать уточняющую декларацию обязательно не зависимо от того, сколько времени прошло с даты первичного отчета. В остальных ситуациях бухгалтер сам решает, уточнять данные или нет.

Обязательно сдавать уточненку, если:

-

Ошибка привела к занижению налогооблагаемой базы и бюджет недополучит деньги.

-

Организация на УСН продала основное средство до истечения срока, который предусмотрен п. 3 ст. 346.16 НК.

В остальных случаях налогоплательщикимеет право исправить данные отправленной декларации, но не обязан. Например, если налогооблагаемая база была завышена, а не занижена.

Чтобы вам было проще распознать опасные ошибки в отчетности, в таблице ниже – распространенные виды ошибок и подсказки, как действовать.

|

Вид |

Суть ошибки |

Сдавать ли уточненку |

|

Арифметические |

Неправильно посчитаны суммы, например, доходов или расходов. Это самая серьезная ошибка. |

Обязательно, если была занижена налогооблагаемая база. При завышенной базе можно, но необязательно (см. в статье дальше) |

|

Орфографические |

Ошибки в название организации или в ФИО сотрудника. Самая незначительная ошибка. |

Необязательно |

|

Опечатки в данных, не влияющих на базу |

Неверно указан период, за который подана декларация, или дата. Ошибка в кодах организации: ОГРН, ИНН, ОКТМО и пр. |

Обязанности подавать уточненку нет, но ошибочный период лучше исправить. Иначе налоговики сочтут, что вы не сдали отчет и оштрафуют. |

|

Ошибки по форме |

Нарушен порядок заполнения декларации или не хватает какого-то листа |

В таком случае приемная программа ФНС попросту не пропустит ваш отчет, если будут нарушены контрольные соотношения и не доберется обязательных для заполнения листов |

Таблица. Ошибки в декларациях: уточнять или нет

Как правильно составить уточненную декларацию

Чтобы не допустить ошибок повторно и сдать уточненку с первого раза, придерживайтесь трех основных правил:

-

Форма. Для уточненки используйте ту же форму, по которой сдавали первичную декларацию. Например, вы только сейчас обнаружили ошибку в декларации 2021 года. С тех пор форма отчета изменилась. Несмотря на изменения, уточненку заполняйте по форме, которая действовала в 2021 году, когда сдавали первичную декларацию.

-

Коды. На титульном листе при первичном уточнении декларации номер корректировки надо поставить «1», если второй раз меняете данные – «2», и т. д.

-

Порядок заполнения. Форму заполняйте полностью. Там, где была ошибка, данные поменяйте, а остальные оставьте прежними.

Совет. Чтобы налоговики быстрее разобрались с вашей уточненной декларацией, можно приложить к ней сопроводительное письмо. В письме укажите, за какой период корректируете декларацию, какие значения меняете и почему. Возможно, вашего объяснения им будет достаточно, чтобы не инициировать проверку (это одно из возможных последствий уточненки, о которых будем говорить дальше в статье).

В какой срок важно успеть

Иногда срок сдачи уточненки имеет значение, чтобы инспекторы не начислили штрафы. Все зависит от вида ошибки, кто ее обнаружил – вы или инспекция, и какой период уточняете.

Допустим, вы первым нашли ошибку в сданном отчете. Если она приводит к занижению налоговой базы, то лучше подать уточненку чем быстрее, тем лучше. Так вы опередите налоговиков и не возникнет риска начисления пеней и штрафов. Когда же вопроса о недоимке не возникает, большой срочности нет.

Другая ситуация, если вы хотите вернуть переплату. Это возможно сделать только за последниетри года. Вернуть переплату, например, пятилетней давности не получится. Будьте готовы, что налоговая может организовать проверкупо факту снижения суммы налога. У вас запросят подтверждающие документы, на основание которых возникла переплата.

Если вы уверены, что все документы в порядке и сумма переплаты большая, то смело подавайте уточненку. В иных случаях сначала приведите документацию в порядок или вообще ничего не подавайте, если не готовы к проверке.

Самый строгий срок подачи уточненки будет, если ошибку в декларации найдут налоговики в ходе камералки. В этом случае пришлют требование. С момента его получения у вас есть пять дней, чтобы отправить им уточненную декларацию.

Автоматизируйте все процессы бухгалтерского учета и отчетности в облачной программе 1С:Бухгалтерия вместе с сервисом 1С-Отчетность.

Программу 1С можно взять в аренду в «Е-офис 24». Вы получите круглосуточную техническую поддержку, доступ к ИТС и обновлениям 1С, консультации специалистов 1С, помощь специалистов при отправке отчетности.

Ведите учет без ошибок и своевременно сдавайте отчетность из любой точки мира. Попробуйте бесплатно оптимальное решение для бухгалтера: Облачная 1С:Бухгалтерия + сервис 1С-Отчетность

Что будет, если сдать уточненку: изменения 2023 года

Последствия уточнений зависят от того, когда их подали, и была ли недоимка. Рассмотрим все возможные ситуации.

Уточненку сдали в рамках срока сдачи первичной декларации

Здесь вообще никаких проблем не будет – сроком подачи декларации будет считаться дата подачи уточненки. Сроки вы не нарушили, потом негативных последствий никаких нет.

Срок для декларации прошел, но срок уплаты налога еще не наступил

Если ошибку вы обнаружили сами, а не налоговая при проверке, то в этом случае штрафов тоже никаких не будет. Главное, что вы уточнили данные. Дальше важно вовремя и правильно заплатить налог.

Все сроки прошли, а при уточнении образовалась недоимка

Раньше, до 2023 года при обнаружении ошибки в данной ситуации необходимо было сначала оплатить сумму недоимки и пени, и только после этого отправлять в ИФНС уточненную декларацию. При неоплате этих сумм грозил штраф.

С1 января 2023 года, ситуация изменилась в лучшую сторону. Теперь уточненка – одно из оснований для формирования сальдо на едином налоговом счете (ЕНС). Если оно положительное и вы отправили корректировку из-за занижения базы, то налоговая сама спишет деньги со счета при условии, что их там достаточно. Сначала списываются недоимки, потом текущие платежи и в последнюю очередь пени (п. 8 ст. 45 НК).

Во избежание штрафов для начала советуем посчитать сумму недоимки в бюджет, а также сумму пеней. После этого проверить сальдо ЕНС. Если денег точно хватает, уточненку можете смело отправлять. Далее при необходимости внесите дополнительные средства на свой ЕНС на оплату текущих налоговых обязательств.

Сумму недоплаты в бюджет выявила налоговая в ходе проверки

В этом случае вместе с недоимкой и пенями придется заплатить штраф в размере 20% от суммы неуплаты (ст. 122 НК).

Способы отправки уточненки

Уточненную декларацию нужно передавать в налоговую таким же способом, как и первичную:

-

с помощью ТКС;

-

через личный кабинет налогоплательщика;

-

лично на бумажном носителе;

-

по почте.

Конечно же, лучше всего сдавать отчеты онлайн и не тратить время на дорогу в ИФНС. В этом поможет «Е-офис 24». Мы подключим вас к сервису 1С-Отчетность – и вы сможете взаимодействовать с контролирующими органами не выходя из программы 1С.

Попробовать один месяц бесплатно

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8KMBpW

Порядок внесения исправлений в бухгалтерскую отчетность

Ошибки в бухгалтерской отчетности возникают по разным причинам:

- неверного понимания новых положений законодательства,

- ошибочных оценок хозяйственных операций,

- из-за неточностей в расчетах (ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»).

Ошибки могут быть существенными, оказывающими значительное влияние на показатели бухгалтерской отчетности, и незначительными.

Существенной считается ошибка, если в отдельности или в совокупности с другими ошибками за тот же период она может значительно повлиять на экономические решения пользователей, принимаемые на основе бухгалтерской отчетности (п. 3 ПБУ 22/2010).

Уровень и критерии существенности ошибки устанавливаются организаций самостоятельно и закрепляются в учетной политике (п. 3 ПБУ 22/2010).

Порядок исправления ошибок в бухгалтерской отчетности зависит от того, насколько они существенные и когда их обнаружили.

1. Незначительные ошибки в бухгалтерской отчетности, которые выявлены после ее подготовки и предоставления в контролирующие органы, всегда исправляются в периоде их выявления. Прибыль или убыток, возникшие в результате исправления такой ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010). Т.е. если организация обнаружила незначительную ошибку, то представлять исправленную отчетность не нужно.

ПРИМЕР

В сентябре 2021 г. организация неверно отразила сумму выручки от реализации товаров: 12 000 руб. (в том числе НДС 20% — 2000 руб.) вместо 18 000 руб. (в том числе НДС 20% — 3 000 руб.).

Ошибка в бухгалтерской отчётности обнаружена в апреле 2022 г.

Так как организация признала ошибку несущественной, исправления в учете отражаются в периоде выявления ошибки — в апреле 2022 г.

30 апреля 2022 г. в учете отражены записи:

Дт 62 «Расчеты с покупателями» Кт 91 «Прочие доходы» — 6 000 руб. (в т.ч. НДС 1 000 руб.) — отражена корректировка выручки за сентябрь 2021 г.

Дт 91 «Прочие расходы» Кт 68 «Расчеты с бюджетом по НДС» — 1 000 руб. — доначислен НДС с выручки к доплате в бюджет.

2. Если обнаруженные ошибки признаются существенными, то порядок их исправления зависит от того, утверждена или нет отчетность собственниками.

Существенное искажение отчетных показателей влечет серьезные последствия для пользователей отчетности: собственников, кредиторов. Оно также может привести к штрафным санкциям со стороны государственных органов. Кроме того, при существенных ошибках в бухгалтерской отчетности аудиторы не смогут выдать положительное аудиторское заключение.

Но с исправлением существенных ошибок в бухгалтерской отчетности не все так просто.

Как известно, в налоговый орган представляется составленная бухгалтерская отчетность. А она считается таковой после подписания руководителем организации (п.8 ст.13, п.3 ст.18 Закона о бухучете). Т.е. для отправки в налоговую не нужно дожидаться утверждения бухгалтерской отчетности собственниками компании. В Законе о бухгалтерском учете и приказе ФНС России от 13.11.2019 № ММВ-7-1/570@, в которых описан порядок предоставления отчетности, также нет требования предоставлять только утвержденную бухгалтерскую отчетность. В электронном бланке баланса на титульном листе предусмотрено указание даты утверждения отчетности, но этот реквизит заполнять не обязательно.

2.1. После утверждения бухгалтерской отчетности вносить в нее исправления уже не разрешается (п. 9 Закона о бухгалтерском учете, п. 10 ПБУ 22/2010).

Поэтому, если вы представили в налоговый орган утвержденную отчетность, но обнаружили в ней существенные ошибки, их нужно исправить в текущем периоде. А отчетность в ГИРБО останется недостоверной, и аудиторы, как мы уже отметили, не смогут выдать положительное аудиторское заключение по такой отчетности.

То есть, если после утверждения отчетности обнаруживается существенная ошибка, то вводные сальдо в отчетности следующего отчетного периода корректируются так, как если бы ошибка никогда не была допущена.

В учете исправления отражаются в периоде выявления ошибки с использованием счета 84 «Нераспределенная прибыль (непокрытый убыток)».

2.2. Если существенные ошибки обнаружены в отчетности, которая уже представлена в налоговые органы, но еще не утверждена владельцами компании, то отчетность можно и нужно исправить.

К сведению!

Крайние даты утверждения отчетности в организациях различных форм собственности:

- ООО — до 30 апреля (пп.6 п. 2 ст. 33 и ст. 34 Федерального закона № 14-ФЗ);

- АО — до 30 июня (п.1 ст. 47 и пп.11 п.1 ст. 48 Федерального закона № 208-ФЗ);

- некоммерческие организации — даты зависят от сроков проведения годового общего собрания членов НКО (сроки определяются уставом НКО).

Таким образом, теоретически, при проведении собрания собственников в крайние даты коммерческая компания может вносить исправления в представленную отчетность, если ошибки обнаружены до 30 апреля — для ООО, до 30 июня — для АО.

До 2022 г. уточненную отчетность можно было сдать не позже 10 рабочих дней после ее утверждения, но до 31 декабря года, следующего за отчетным.

Законом от 30.12.2021 N 435-ФЗ (действует с 01 января 2022 г.) были внесены поправки в ст. 18 Закона о бухучете. Установлен новый единый срок предоставления исправленного варианта годовой бухгалтерской отчетности — не позднее 31 июля года, следующего за отчетным годом.

При этом, даже если обновленная бухгалтерская отчетность по каким-либо причинам утверждена после 31 июля, допускается ее представление после 31 июля — в течение 10 рабочих дней после утверждения, но до 31 декабря года, следующего за отчетным.

Мы не нашли никаких комментариев от ведомств, объясняющих эти положения. Но эти положения могут быть истолкованы следующим образом:

- если исправленная бухгалтерская отчетность была утверждена в установленные законодательством или уставом сроки до 31 июля 2022 г., то крайний срок ее предоставления — 31 июля 2022 г.

- если же исправленная бухгалтерская отчетность утверждена после 31 июля 2022 г., крайний срок ее предоставления — не позже 10 рабочих дней после утверждения, но до 31 декабря года 2022 г.

Таким образом, исправленные отчеты могут быть переданы в разное время. Всё зависит от даты их утверждения.

К сведению!

Если компания не обязана публиковать свою отчетность, то ответственность за несвоевременное утверждение бухгалтерской отчетности законодательством не предусмотрена. Наказание может быть только за несвоевременное представление отчетности на утверждение акционерам АО или участникам ООО при проведении годового общего собрания (пп. 2 ст. 15.23.1 КоАП РФ).

Как исправить существенные ошибки в неутвержденной отчетности

Корректирующие операции отражаются на соответствующих счетах бухгалтерского учета в декабре отчетного года (п. 6 ПБУ 22/2010).

При подготовке отчетности с исправлениями текстовые пояснения обязательно должны отражать информацию, что данная бухгалтерская отчетность заменяет предоставленную ранее с описанием внесенных корректировок и причин их возникновения. Понятнее расположить всё в виде таблицы.

ПРИМЕР

В апреле 2022 г. аудиторская проверка обнаружила ошибки при определении срока полезного использования оборудования, приобретенного в декабре 2020 г. Соответственно, по этому объекту весь год неверно начислялась амортизация: 580 500 руб. в месяц, а по расчету аудиторов должна быть 780 500 руб. в месяц. Сумма недоначисленной амортизации за 2021 г. составила 2 400 000 руб. (200 000 руб. × 12 месяцев). Отчетность за 2021 г. была отправлена в налоговую, но еще не утверждена участниками ООО. Ошибка является существенной и исправляется следующим образом:

31 декабря 2021 г. в учете были отражены записи:

Дт 20 «Основное производство» Кт 02 «Амортизация объектов основных средств» — 2 400 000 руб. — доначислена амортизация за 2021 г.

Затем в учете повторно отражаются записи по реформации баланса:

Дт 90.02 «Себестоимость продаж» Кт 20 «Основное производство» — 2 400 000 руб. — сумма амортизации списана в состав текущих расходов

Дт 90.09 «Прибыль / убыток от продаж» Кт 90.02 «Себестоимость продаж» — 2 400 000 руб. — закрыт счет 90-2

Дт 99 «Прибыли и убытки» Кт 90.09 «Прибыль / убыток от продаж» — 2 400 000 руб. — уменьшен финансовый результат на сумму ошибочно не учтенных расходов

Дт 84 «Нераспределенная прибыль (непокрытый убыток)» Кт 99 «Прибыли и убытки» — 2 400 000 руб. — отражена корректировка нераспределенной прибыли в части ошибочно не учтенных расходов (с учетом влияния пересчитанного налога на прибыль) *

* проводки отражены без учета ПБУ 18/02

В текстовые пояснения к отчетности за 2021 г. был включен дополнительный абзац:

«В связи с корректировками срока полезного использования и начисленной амортизации по объекту основных средств в бухгалтерскую отчетность за 2021 г. были внесены следующие исправления:»

Тыс. руб.

| Наименование строки бухгалтерского баланса | Данные переданного баланса на 31.12.2021 | Корректировка | Данные баланса с учетом корректировки на 31.12.2021 |

|---|---|---|---|

| Основные средства (строка 1150) | 5 500 | (2 400) | 3 100 |

| Нераспределенная прибыль (непокрытый убыток) (строка 1370) | 3 000 | (2 400) | 600 |

Тыс. руб.

| Наименование строки Отчета о финансовых результатах | Данные переданного ОФР на 31.12.2021 | Корректировка | Данные ОФР с учетом корректировки на 31.12.2021 |

|---|---|---|---|

| Себестоимость продаж (строка 2120) | 5 000 | + 2400 | 7 400 |

| Чистая прибыль (строка 2400) | 2 500 | (2 400) | 100 |

Если организация использует упрощенные методы бухгалтерского учета, она может исправить существенные ошибки так же, как и несущественные, т.е. в периоде их обнаружения. В этом случае сравнительные показатели отчетности за предыдущий год не пересматриваются.

Но если организация решила провести инициативный аудит и хочет получить положительное аудиторское заключение (например, для участия в тендерах или получения банковского кредита), то порядок исправления ошибок в бухгалтерской отчетности будет таким же, как и у компаний, которые не применяют упрощения. Поскольку аудиторы не смогут подтвердить достоверность отчетности с существенными ошибками.

Если аудиторы выявят существенные ошибки, то организации все равно нужно будет:

- внести исправления в соответствии с процедурой, предусмотренной п. 6 ПБУ 22/2010, т.е. отразить исправления в декабре отчетного года как обычную операцию и сделать повторную реформацию баланса;

- создать корректную отчетность с исправленными ошибками;

- предоставить исправленные отчеты аудиторам (для повторной проверки) и затем — после проверки аудиторами — налоговым органам.

Бухгалтерская отчетность, прилагаемая к аудиторскому заключению, должна соответствовать отчетности, переданной в ГИРБО (приложение к письму Минфина России от 27.12.2019 N 07-04-09/102563).

Куда и как сдавать исправленную отчетность

Исправленную бухгалтерская отчетность нужно отправить всем адресатам, которым была представлена первоначальная отчетность.

В налоговые органы как первоначальная, так и уточенная отчетность предоставляется:

- в виде электронного документа по ТКС через оператора электронного документооборота;

- через размещенный на официальном сайте ФНС России в сети Интернет интерактивный сервис, в соответствии с приказом ФНС России от 15.07.2011 N ММВ-7-6/443@ (п. 5 статьи 18 Закона N 402-ФЗ, письмо ФНС России от 26.08.2021 N ЕА-4-26/12065@).

После того, как отчетность получена налоговыми органами, производится также ее замена на исправленную в ГИРБО.

Ответственность за искажение данных бухгалтерской отчетности

Налоговая и административная ответственность предусмотрена для следующих видов нарушений:

- отсутствие первичных документов или регистров бухгалтерского учета;

- систематическое (более двух раз в течение года) несвоевременное или неправильное отражение в учете и отчетности хозяйственных операций;

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение показателей бухгалтерской отчетности более чем на 10 %;

- отражение мнимых или притворных операций.

При выявлении этих нарушений предусмотрен штраф в размере 10 000 руб. (п. 1 ст. 120 НК РФ). При повторном нарушении — до 30 000 руб. (п. 2 ст. 120 НК РФ).

Административная ответственность для руководства организации предусматривает штраф от 5 000 руб. до 10 000 руб. При повторном нарушении — от 10 000 руб. до 20 000 руб. или дисквалификация должностного лица на срок от 1 года до 2 лет (ст. 15.11 КоАП РФ).

Как избежать исправлений уже сданной отчетности

Как сказано выше, если аудиторы обнаружили существенные ошибки в уже утвержденной отчетности, то организация не сможет внести исправления и рискует получить от аудиторов аудиторское заключение с оговоркой, а то и вовсе отрицательное. Поэтому самый оптимальный способ избежать исправлений отчетности — в течении всего года контролировать правильность формирования и отражения операций в учете. А также проверить сформированную отчетность до ее сдачи в налоговые органы «свежим взглядом» привлеченных сторонних специалистов.

Это может делать как служба внутреннего аудита организации, так и аудиторы со стороны. Особенно эффективно проведение двухэтапного аудита — за полугодие или 9 месяцев, а затем по итогам года.

На первом этапе аудиторы проведут диагностику учета: проверят правильность применения новых требований в бухучете и налогообложении, выявят ошибки, помогут своевременно их исправить, ответят на возникшие спорные вопросы. Поэтапный аудит особенно актуален в 2022 г. — компании хотят как можно скорее проверить правильность перехода на новые ФСБУ. Во время аудита может быть проведен анализ эффективности применяемых методов учетной политики с учетом специфики бизнеса.

На втором этапе — проконтролируют исправление ранее выявленных нарушений и правильность формирования показателей годовой бухгалтерской и налоговой отчетности.

Таким образом, аудит в два этапа поможет:

- подготовить идеальную отчетность — не нужно будет впоследствии вносить исправления,

- получить от аудиторов заключение без оговорок.

Подробнее о поэтапном аудите >>

Своевременное выявление ошибок поможет избежать штрафов и дополнительного внимания к компании со стороны государственных органов. А проведение системного комплексного аудита с юридической поддержкой и действительно работающей страховкой от налоговых претензий даст финансовую защиту компании от налоговых доначислений.

«Настройка» учетной политики и исправление ошибок предшественника

Пишем учетную политику с нуля

Составлять учетную политику главному бухгалтеру придется, если его приняли на работу во вновь созданную организацию или предшественник не удосужился написать этот документ.

У главбуха вновь созданной фирмы есть 90 календарных дней на разработку и утверждение бухгалтерской учетной политики. По аналогии тот же срок применяют и к разработке учетной политики для целей налогообложения. А под разработкой понимают вот чтостатьи 11, 313 НК РФ; пп. 4, 8, 9 ПБУ 1/2008:

— выбор из нормативно разрешенных способов учета самых оптимальных, включая упрощенные способы, если они доступны компаниич. 4 ст. 6 Закона от 06.12.2011 № 402-ФЗ;

— создание и описание способов учета, не оговоренных нормативными актами либо оговоренных туманно или противоречиво.

Теперь о более сложной ситуации — когда предшественник работал вообще без учетной политики. То есть просто вносил записи в бухгалтерские и налоговые регистры. По ним нужно понять, каким способом пользовался старый главбух в том или ином случае.

Затем новому главному бухгалтеру придется описать применявшийся способ учета или выбрать другой, более подходящий, и исправить записи предшественника. Последнее может понадобиться, если способ учета прежнего главбуха:

1) противоречит нормативке;

2) не годится для компании: слишком простой или, наоборот, слишком сложный, не отражает специфику и так далее.

В первом случае исправлять ошибки предшественника придется обязательно, в каком бы месяце ни произошла смена главбуха. А во втором — только если новый главный бухгалтер пришел в самом начале года и объем исправлений терпимый. Иначе лучше отложить изменение учетной политики на следующий отчетный годст. 313 НК РФ; п. 12 ПБУ 1/2008.

Переделываем прежнюю учетную политику под себя

Но предположим, учетная политика есть. Новый главбух читает ее и понимает, что составлен документ халатно, неграмотно, «на отвяжись», как говорится. Тогда учетную политику придется корректировать.

Проще всего, если смена главбухов произошла в конце одного года или в самом начале следующего. Тогда у нового специалиста все карты на руках, он может изменить любые нормы учетной политики. Например, главный бухгалтер заступил «на вахту» в декабре 2018 г. или январе 2019 г. Он вносит в учетную политику изменения, и они начинают работать с 01.01.2019ст. 313 НК РФ; п. 12 ПБУ 1/2008.

Правда, нужно помнить: если изменения существенно повлияли на бухучет, придется сделать ретроспективный пересчет показателей отчетности прошлых лет, чтобы обеспечить их сопоставимость с показателями текущего года. Проще говоря, надо сформировать прошлые показатели так, как если бы новый способ учета применялся изначально. Свободны от этого только главбухи малых предприятийпп. 15, 15.1 ПБУ 1/2008.

Однако идеал на то и идеал, чтобы встречаться редко. Обычно главбухи меняются намного позже начала года или намного раньше его конца. Тогда корректировать учетную политику нужно так.

Явно ошибочный, противоречащий закону способ учета надо изменить, не дожидаясь следующего года. Конечно, также придется переделать все записи, которые предшественник внес в бухгалтерские и налоговые регистры по неправильному способу.

Пробелы в старой учетной политике можно восполнить дополнениями в нее, опять-таки не дожидаясь следующего года. Такое возможно, например, если прежний главбух начал учитывать совершенно новые для фирмы операции определенным способом, но забыл описать его в учетной политике. Или если такие операции появились уже при новом главном бухгалтереп. 10 ПБУ 1/2008; ст. 313 НК РФ.

И вот теперь мы подобрались к собственно изменениям учетной политики, которые обусловлены несогласием нового главбуха со старым, хотя и законным, способом учета. Изменения бывают двух видов.

1. Организационно-технические, не влияющие на методологию расчета показателей отчетности и, соответственно, на сами показатели. Пример — изменение графика документооборота или форм первичных документов. Ни то ни другое бухгалтерские или налоговые регистры не затрагивает.

2. Методологические изменения, которые влекут корректировку показателей отчетности. Учитывали МПЗ по средней стоимости, а хочется по ФИФО, поскольку это больше отвечает экономической ситуации. Увы, придется ждать начала следующего года и лишь тогда внести изменения, а текущий год доработать по-старомупп. 10, 12 ПБУ 1/2008; ст. 313 НК РФ.

Учтите, что творчество нового главбуха по корректировке учетной политики станет законным только после утверждения приказом руководителя новой редакции документапп. 8, 11 ПБУ 1/2008; ст. 313 НК РФ.

И совет напоследок — облегчить жизнь при разработке новой или корректировке старой учетной политики можно с помощью конструктора от КонсультантПлюс. Проверено на себе: пользоваться им легко и эффективно.

Исправляем бухгалтерские недочеты: бухгалтерская справка

Выше мы уже говорили о том, что принимать дела от уходящего главного бухгалтера оптимально после экспертизы состояния бухгалтерского и налогового учета, проведенной специализированной организацией, лучше всего аудиторской.

Если экспертизы не было, новому главбуху придется выполнить эту работу самому. Многие отчетные формы мы заполняем нарастающим итогом, а значит, проверить правильность записей нужно с 1 января. Выявленные ошибки должен устранить либо старый главбух, либо новый, если последний уже заступил «на вахту».

Под каждую ошибку следует составить одну или несколько бухгалтерских справок, в которых как минимум надо указать вот что.

1. Причины допущенных ошибок. Среди наиболее часто встречающихся причин можно выделить неправильное применение нормативно-правовых актов или учетной политики, а также оплошность исполнителя, например:

— ошибка в определении срока полезного использования ОС;

— несвоевременное списание стоимости малоценного имущества на счета затрат.

2. Последствия допущенных ошибок. В этой части бухгалтерской справки укажите, к чему привела оплошность, скажем к неправильному начислению амортизации ОС, неверной калькуляции себестоимости.

Причем указать надо не только на последствия, которые лежат на поверхности, но и на влияние ошибки на другие расчеты: на величину временных или постоянных разниц по ПБУ 18/02, на расчет правила «пяти процентов» для раздельного учета по НДС.

3. Порядок исправления ошибки. В этом разделе нужно описать все исправительные бухгалтерские записи, которые предполагается выполнить. Причем описать как можно подробнее.

Не стоит экономить время и силы, считая, что порядок исправлений и так всем понятен, если заглянуть в программу. Через некоторое время, когда горячка спадет, детализация корректировок со ссылками на нормативку поможет вам ответить на сакраментальный вопрос о причинах действий предшественника, его логике, когда он делал записи. А значит, вы не повторите его ошибки.

Если есть с кем посоветоваться — покажите коллеге текст бухгалтерской справки, если не с кем — отложите справку на пару-тройку дней и просмотрите свежим взглядом, желательно после выходного дня.

Исправляем бухгалтерские недочеты: ошибки текущего года и несущественные ошибки прошлых лет

Порядок исправления ошибок зависит от того, когда они допущены и насколько существенны. Существенные ошибки — это значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательствап. 3 ПБУ 22/2010.

Если вашу отчетность проверяют аудиторы, то можно ориентироваться на рассчитанный ими уровень существенности. Если аудит вы не проходите, уровень существенности ошибки надо установить самостоятельно и закрепить его в учетной политике.

Обычно его устанавливают в процентах от значения строки отчетности. Например, существенной ошибкой считают ту, что искажает значение любой строки отчетности на 5% или более.

Существенные и несущественные ошибки текущего года исправляют записями на дату выявления ошибки. А если оплошность вы нашли после 31 декабря, но до подписания отчетности, то записями на 31 декабря. Надо сторнировать неверные проводки и сделать верныепп. 5, 6 ПБУ 22/2010.

Несущественные ошибки прошлых лет также исправляют датой выявления. И простым сторнированием тут не обойтисьп. 14 ПБУ 22/2010.

Ситуация 1. Ошибка повлияла на показатели:

— строки 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса;

— строки 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах.

Для исправления такой ошибки сделайте проводку, обратную неправильной, в корреспонденции со счетом 91 «Прочие доходы и расходы». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 91.

Не забудьте, что в бухгалтерскую отчетность попадет только сальдо по этим двум записям. Например, начислена амортизация 1000 руб., а надо было 1200 руб. Нельзя сделать проводку по дебету счета 91 и кредиту счета 02 на 200 руб., поскольку она не соответствует никаким операциям.

Надо сделать запись дебет 02 – кредит 91 на 1000 руб. и следом дебет 91 – кредит 02 на 1200 руб. Причем в бухгалтерской справке укажите, что вы исправили ошибочное начисление амортизации 1000 руб. и начислили верную сумму 1200 руб. А вот в строку 2350 «Прочие расходы» отчета о финансовых результатах попадет только сальдо проводок — 200 руб.1000 руб. – 1200 руб. = –200 руб.

Ситуация 2. Ошибка затронула любой из показателей бухгалтерского баланса, кроме показателя строки 1370, и не повлияла на показатель строки 2400 ОФР. Тогда неверную проводку сторнируют, а следом делают верную.

Например, новый главбух выявил, что организация завершила монтаж оборудования, ввела его в эксплуатацию и уже несколько месяцев выпускает на нем продукцию, а в состав ОС не включила. Причина — производственники не передали в бухгалтерию акт ввода объекта в эксплуатацию.

Тогда новый главбух требует оформить акт датой фактического начала эксплуатации оборудования и исправляет ошибку записью по дебету счета 01 «Основные средства» и кредиту счета 08 «Вложения во внеоборотные активы».

Далее надо доначислить амортизацию за время работы объекта и обязательно подать уточненные расчеты и декларации по налогу на имущество — там налог к доплате. А также уточненку по налогу на прибыль с налогом к уменьшению. Но об этом чуть позже.

Исправляем бухгалтерские недочеты: существенные ошибки прошлых лет

Теперь о существенных ошибках прошлых лет, выявленных после подписания отчетности. Субъекты малого и среднего предпринимательства исправляют их так же, как несущественные. Остальным же организациям, точнее их новым главбухам, придется попотетьпп. 9, 14 ПБУ 22/2010.

Существенную ошибку главбух может исправитьп. 9 ПБУ 22/2010:

— или записями на дату обнаружения ошибки;

— или записями на 1 января года обнаружения ошибки при условии, что фирма не сдает промежуточную отчетность.

Бухгалтерскую отчетность за год совершения ошибки переделывать нельзя. Просто при составлении отчетности за текущий год ошибочные показатели отчетности прошлых лет вы покажете правильными. А в пояснениях распишете, что именно в них изменилось после корректировокпп. 9, 10, 12, 13 ПБУ 22/2010; Письмо Минфина от 08.02.2016 № 07-01-09/6117.

Порядок исправления существенных ошибок прошлых лет зависит от того, повлияла ли ошибка на финансовый результат.

Ситуация 1. Ошибка одновременно повлияла на показатели:

— строки 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса;

— строки 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах.

Тогда сделайте запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем, если нужно, сделайте правильную проводку также в корреспонденции со счетом 84.

Представим, что в эксплуатацию забыли ввести не оборудование, а целое здание бизнес-центра: арендаторы вовсю платят за «проживание», а у нас объект все еще в составе капитальных вложений. Причем сумма неначисленной амортизации существенна и сильно изменяет как себестоимость, так и финансовый результат. Иногда даже бывает, что прибыль после таких корректировок превращается в убыток.

Если ошибку исправить как несущественную, расходы лягут на финансовый результат отчетного года и, естественно, ухудшат его — прощай премии и бонусы, за это нового главбуха никто не поблагодарит. Поэтому хочешь не хочешь, надо исправлять ошибку при помощи ретрокорректировок отчетности.

В бухгалтерских записях счет 91 надо заменить на счет 84, а в отчетности суммы амортизации включить не в прочие расходы отчетного периода, как при несущественных ошибках, а в себестоимость продукции, работ, услуг прошлого года. Для этого придется скорректировать в отчетности показатели граф для данных за аналогичные периоды прошлых лет.

В итоге старые грехи не повлияют на показатели отчетного года, хотя, конечно, нарастающим итогом сальдо счета 84 изменится не в лучшую сторону. Что будет отражено в бухгалтерском балансе не только на 31 декабря прошлого «ошибочного» года, но и на отчетную дату.

В отчете об изменениях капитала за год исправления ошибки укажите сумму корректировки нераспределенной прибыли, связанной с исправлением:

— если ошибка совершена в прошлом году — в графе «Изменение капитала за счет чистой прибыли (убытка)» строки 3421 «Корректировка в связи с исправлением ошибок»;

— если ошибка совершена в более ранние периоды — в графе «На 31 декабря года, предшествующего предыдущему» строки 3421.

Ситуация 2. Ошибка повлияла на показатели баланса, но не затронула строки 1370 и 2400 отчета о финансовых результатах. Тогда неверную проводку просто сторнируйте и замените верной. Счет 84 не используйте.

Исправляем налоговые ошибки

После внесения исправлений в бухгалтерские записи и бухгалтерские регистры переходим к налоговому учету. Надо проанализировать, есть ли у корректировок налоговые последствия и если да, то учитывает ли их программа автоматически или нужно ручное управление. К сожалению, второй вариант почему-то выпадает чаще первого.

Напоследок самое важное: следует решить, будем ли мы подавать уточненные декларации и расчеты. Как вы прекрасно знаете, если ошибки привелип. 1 ст. 54 НК РФ:

— к недоимке, то без уточненок не обойтись. Да еще предварительно надо погасить долг и заплатить пенип. 4 ст. 81 НК РФ;

— к переплате налога или взноса, то подача уточненной отчетности — право, а не обязанность организации.

Впрочем, ошибки в налоговом учете, которые занизили расходы или завысили доходы, при соблюдении ряда условий можно исправить и в месяце выявления. Вот эти условияПисьма Минфина от 09.04.2018 № 03-07-11/23099, от 22.07.2015 № 03-02-07/1/42067, от 23.01.2012 № 03-03-06/1/24, от 07.12.2012 № 03-03-06/2/127; ФНС от 11.08.2017 № СД-4-3/15906:

— на дату подачи декларации за период выявления ошибки со дня уплаты налога по декларации с ошибкой не прошло 3 лет;

— в декларации за «ошибочный» год и за год исправления ошибки есть налог к уплате. То есть она не нулевая и не убыточная.

Сумму «допризнания» расходов или «сторнирования» доходов надо показать в строке 400 приложения № 2 к листу 02п. 7.3 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@.

Однако жизнь показывает, что новые главбухи по-тихому корректируют текущим периодом любые ошибки предшественников. Объясняют они это тем, что опасаются ответственности за действия, которых не совершали. Мол, как я подпишусь под уточненной декларацией по НДС с 1 000 000 руб. налога к доначислению, если не я в прошлом допустила ошибку на столь значимую сумму?

Чем грозит такая практика? В случае с налогом к доплате — пенями, если ситуацию обнаружит ИФНС при выездной проверке. Штрафовать уже будет не за что, поскольку недоимку компания к тому времени погасит.

Если же ошибка прежнего главбуха завысила налог и его сменщик без законных оснований скорректировал сумму периодом обнаружения, ИФНС в ходе проверки может рассудить так. Раз ошибка исправлена неверно, то неверно снижены и налоговые обязательства за период корректировки. А это пени и штраф.

Отсылки к логике (мол, какая разница — подать уточненку или исправить ошибку текущим периодом) тут вряд ли помогут. Налоговики ответят, что до представления уточненной декларации никакой переплаты за прошлый период как бы и нет, вы ее не заявили. А дальше, пожалуйста, судитесь.

Но, повторюсь, по моему опыту новых главбухов все это не сильно пугает: они предпочитают делать любые корректировки периодом обнаружения ошибки. И мое дело — рассказать, к чему это может привести. А уж дальше каждый сам решает, как поступить.

Читать далее

Корректировка бухгалтерского баланса за прошлый год — это исправление ошибки после сдачи финансового отчета в ИФНС. Для разных ситуаций порядок отличается.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом № 402-ФЗ, бухотчетность, в общем случае, подписывается руководителем компании. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО утверждают финотчетность в период с 1 марта по 30 апреля следующего года (ст. 34 14-ФЗ от 08.02.1998). А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно (ст. 88 208-ФЗ от 26.12.1995).

В большинстве случаев в ФНС предоставляются сведения, которые еще не утвердили на собрании учредителей. Таким образом, становится закономерным вопрос, можно ли сдавать уточненный баланс за 2021 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

В ч. 5 ст. 18 закона 402-ФЗ о бухучете внесли изменения по корректировке годовых финотчетов. По новым правилам, скорректированную бухотчетность сдают до 31 июля или в течение 10 рабочих дней после того, как исправят отчетные показатели по аудиторскому заключению и заново утвердят бухгалтерские отчеты.

Степень существенности ошибок

По правилам, уточнение уже раскрытой в составленной финансовой отчетности информации необходимо в следующих случаях — только если обнаружили существенные ошибки. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

При незначительных помарках внесение исправлений в бухгалтерскую отчетность не допускается. Коррективы вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период повлияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

«Ошибка признается существенной, если ее значение искажает показатель любой строки отчета более чем на 10%».

Чтобы скорректировать учетные данные, применяется ретроспективный пересчет показателей бухгалтерской отчетности, составленной по итогам года. Показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина № 63н от 28.06.2010, или ПБУ 22/2010, устанавливает ключевые правила исправления ошибок в бухгалтерском учете и отчетности за прошлые периоды после отчетной даты.

Алгоритм действия зависит от момента выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Для одной ситуации корректировка невозможна, а для другой проводится в обязательном порядке.

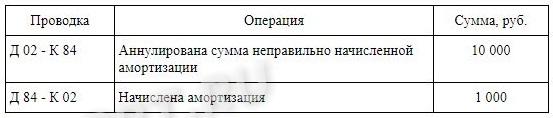

Разберемся, какие действия предпринять бухгалтеру в каждом случае и надо ли сдавать уточненный баланс, если показатели изменились, но отчетность уже утверждена. В этом случае бухгалтер корректирует записи уже в текущем периоде, не изменяя данные отчетного года и не сдавая уточненный баланс с приложениями. По правилам, при проведении корректировок финансовой отчетности компании с ней не может быть осуществлена бухгалтерская операция в прошлом, закрытом периоде. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность. Для примера возьмем ситуацию, когда неправильно начислена амортизация. Проводка выглядит так:

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.