Учетные регистры:

Регистры бухгалтерского

учета предназначены для систематизации

и накопления информации, содержащейся

в принятых к учету первичных документах,

для отражения на счетах бухгалтерского

учета и в бухгалтерской отчетности.

Регистры бухгалтерского учета ведутся

в специальных книгах (журналах), на

отдельных листах и карточках, в виде

машинограмм, полученных при использовании

вычислительной техники, а также на

магнитных лентах, дисках, дискетах и

иных машинных носителях.

Способы исправления

в учетных записях

Корректурный

способ применяется

в тех случаях, когда ошибка не

затрагивает

корреспонденции счетов или она быстро

обнаружена и не Отразилась

на

итогах учетных записей. Сущность данного

способа состоит в том, что ошибочный

текст или сумму зачеркивают

и

над зачеркнутым пишут правильный текст

или сумму. Зачеркивание производят

тонкой линией. При этом

зачеркивается

все число, если даже ошибка допущена

только в одной цифре. Исправление ошибки

оговаривается

и подтверждается: в документах —

подписями лиц, подписавших документ;

в учетных регистрах — подписью лица,

производящего исправление. Оговорку

об исправлении делают на полях или

в конце страницы, записывая в ней

«Исправлено» и правильный текст или

сумму.

Способ

дополнительных проводок применяется

в тех случаях, когда в бухгалтерской

проводке и в учетных регистрах указана

правильная корреспонденция счетов,

но преуменьшена сумма операции. Для

исправления такой ошибки на разность

между правильной и преуменьшенной

суммами операции составляют дополнительную

бухгалтерскую проводку. Если, например,

подотчетным лицам выдали из кассы 40 ООО

руб., а ошибочно записали 10 ООО руб., то

на разность между этими суммами — 30 ООО

руб. (40 ООО — 10 000) нужно составить

дополнительную проводку.

способ красное

сторно

Если

в учетных записях указана неправильная

корреспонденция счетов, то для

исправления ошибок применяется способ

красное сторно». Сущность

данного способа состоит в том, что

вначале ошибочная проводка повторяется

в той же корреспонденции счетов, но

запись производится красными чернилами.

Эта проводка записывается красными

чернилами также в соответствующие

учетные регистры. При подсчете итогов

в учетных регистрах суммы, записанные

красными чернилами, не прибавляются, а

вычитаются из итога. После этого

составляется новая проводка с правильной

корреспонденцией счетов и записывается

в регистры обычными чернилами.

20. Формы бухгалтерского учета, их краткая характеристика.

Формой

бухгалтерского учета

называется порядок сочетания различных

видов учетных регистров, техники

обработки учетных данных, последовательности

и способа производства учетных данных.

Форму учета определяют количество и

внешняя форма регистров хронологического

и систематического, а также синтетического

и аналитического учета, структура

регистров, последовательность и способы

записи в них. В Формы учета:

♦ мемориально-ордерная

(ее разновидностью является

«Журнал-Главная»);

♦ журнально-ордерная;

1)

Мемориально-ордерная

система в

настоящее время имеет ограниченное

применение. При использовании этой

формы бухгалтерского учета каждый

сводный первичный учетный документ

(например, ведомость начисления заработной

платы) сопровождается выпиской отдельной

справки — мемориального ордера, в

котором указывается корреспонденция

счетов. Мемориальные ордера записываются

в регистрационный журнал, на основании

которого в дальнейшем заполняют Главную

книгу. По данным Главной книги составляется

оборотная ведомость по синтетическим

счетам. Ее итоги используются для

составления баланса. Аналитический

учет осуществляется на карточках по

данным первичных документов

2) При использовании

журнально-ордерной

формы учета

входная информация из первичных учетных

документов группируется в накопительной

ведомости и после подсчета итогов

переносится в соответствующие

журналы-ордера, где формируется вся

информация по синтетическим счетам.

Информация, содержащаяся в Главной

книге, используется для составления

бухгалтерского баланса и других форм

отчетности.

Соседние файлы в предмете Бухгалтерский учет

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Содержание

- 1 Правовая основа исправления ошибок в бухгалтерском учете

- 2 Способы исправления ошибок в учетных записях

- 2.1 Корректурный способ исправления ошибок

- 2.2 Исправление ошибок способом дополнительной проводки

- 2.3 «Красное сторно» как один из способов исправления

- 3 Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

Правовая основа исправления ошибок в бухгалтерском учете

Ведение бухгалтерских записей в первичных документах должно осуществляться без помарок и подчисток, а также в процессе занесения данных в учетные регистры необходимо осуществлять перекрестный контроль путем сопоставления данных аналитического и синтетического учета. Ошибки могут быть выявлены как при подсчете итогов, так и при составлении оборотной ведомости.

Правовой основой регулирующий исправление ошибок в учете является в первую очередь Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Ст. 10 402-ФЗ определяет порядок занесения первичных документов и информации содержащихся в них в учетные регистры и систему их заполнения. Кроме того, в п.8 ст. 10 закона 402-ФЗ говорится о порядке проведения исправлений в учетных регистрах в случае допущения в них ошибок.

Больше внимания вопросу исправлении ошибок уделено в ПБУ «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

В данном положении определено, что неправильное отражение данных в бухгалтерском учете связано с:

- ошибками в применении законодательства;

- арифметическими ошибками;

- неточностями в соответствии с утвержденной учетной политикой;

- несоответствующей оценке совершенных хозяйственных операций и их классификации;

- неправильным использованием данных, имеющихся на момент подписания отчетности;

- недобросовестным ведением учета со стороны должностных лиц.

При этом выявленные ошибки и последствия, вызванные ими, подлежат обязательной корректировке.

Способы исправления ошибок в учетных записях

В целом в бухгалтерском учете выделяют следующие способы исправления ошибок:

- корректурный способ;

- дополнительной проводки;

- «Красное сторно» (способ отрицательных чисел).

Выбранный в той или иной ситуации способ определяется характером совершенной ошибки.

Корректурный способ исправления ошибок

Используется в тех случаях, когда не было допущено ошибок в корреспонденции счетов, либо ошибка была обнаружена своевременно, ошибки данного отчетного периода. Корректурный способ применяется в следующих случаях:

- совершение описок;

- ошибок при подсчете итогов;

- занесении данных не в тот учетный регистр.

Исправления делаются следующим образом: ошибочные данные зачеркиваются так чтобы их было видно (одной чертой), рядом делают верную запись с отражением даты, подтверждением фразой «Исправленному верить» и подписью.

Пример:

Д 20 К 10/1 -– 5 000руб.

Д 20 К 10/1 – 5 100руб. «Исправленному верить» 18.01.18 Власова А. Н.

Исправление ошибок способом дополнительной проводки

Способ дополнительной проводки (записи) используется в случае, когда в бухгалтерской записи отраженная корреспонденция счетов является верной, а вот сумма указана ниже фактической. Для того чтобы запись была правильной составляется доп. проводка с той же корреспонденцией счетов, а сумма определяется как разница между фактической суммой и внесенной в предыдущей проводке. Данный способ используется в организациях, также при корректировочных записях в конце отчетного года, в случае если плановая себестоимость, полученной в течении года продукции, оказалась ниже фактической суммы затрат (т.е. при перерасходе).

Пример:

Допущена ошибка в записи суммы, правильная сумма 6500 рублей.

Д 10/10 К 60 – 5 850 руб.

Дополнительная запись.

Д 10/10 К 60 – 650 руб.

«Красное сторно» как один из способов исправления

Применение способа «красное сторно» чаще всего актуально при исправлении ошибок, связанных с корреспонденцией счетов или, когда ошибка относится к тому отчётному периоду за который баланс уже составлен. Этот способ используется и в том случае, если бухгалтерская запись отражает сумму большую, чем должно быть фактически.

Ошибочная запись аннулируется путем сторнировочной записи. Сторнировочная запись – это проводка с отрицательным числом, при этом она делается красными чернилами (пастой), либо выделяется красным цветом в прикладных бухгалтерских программах.

Пример:

Поступили строительные материалы от поставщиков на сумму 6 100 рублей.

Д 10/4 К 60 – 6 100 руб.

Д 10/4 К 60 – 6 100 руб.

Теперь пишется правильно.

Д 10/8 К 60 – 6 100 руб.

Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

Задание 1: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 55/1 – 80 200 руб. Исправить данные.

Решение.

1. Корректурный способ.

Д 50 К 55/1 -– 80 200 руб.

Д 50 К 51 – 80 200 руб. «Исправленному верить» 03.04.2018г. Петрова А. Н.

2. Способ «красное сторно».

Д 50 К 55/1 – 80 200 руб.

Д 50 К 55/1 – 80 200 руб.

Д 50 К 51 – 80 200 руб.

Задание 2: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 51 – 72 100 руб. Исправить данные с использованием способа дополнительной проводки.

Решение.

1. Способ дополнительной проводки.

Д 50 К 51 – 72 100 руб.

Д 50 К 51 – 8 100 руб.

- Об авторе

- Недавние публикации

Практикующий специалист в сфере экономики и бухгалтерского учета.

Квалификация: Магистр по направлению подготовки «Экономика».

Практикующий специалист в сфере экономики и бухгалтерского учета.

Квалификация: Магистр по направлению подготовки «Экономика».

Исправление ошибок в учёте — взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 15005

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) — первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

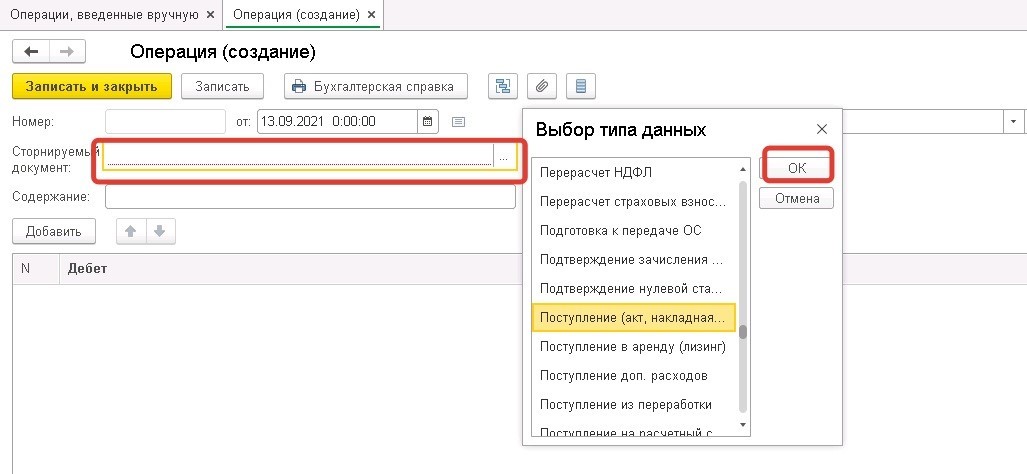

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

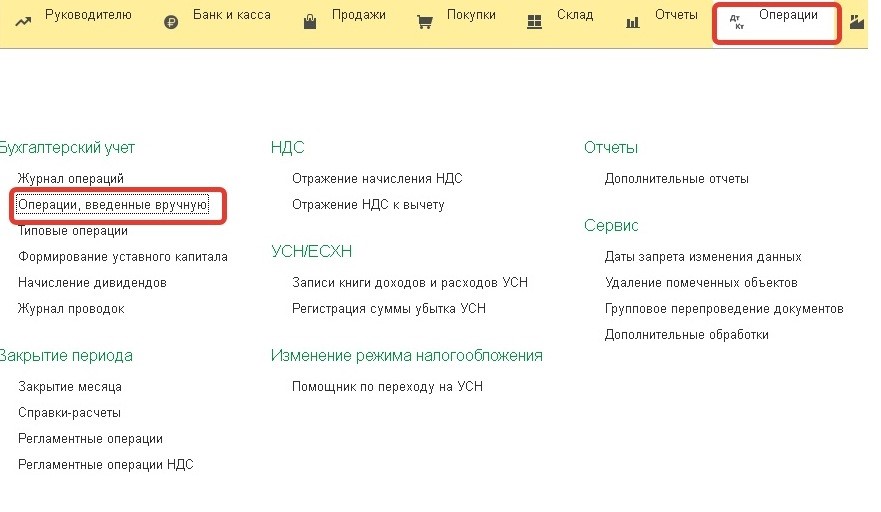

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

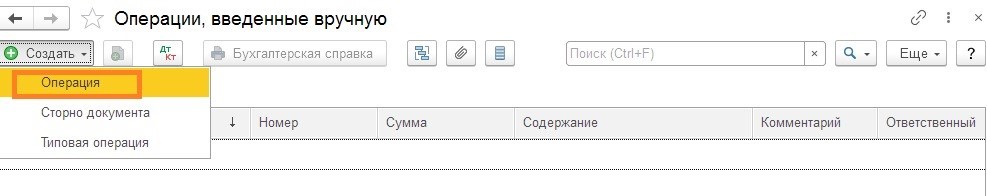

Нажимаем кнопку «Создать»

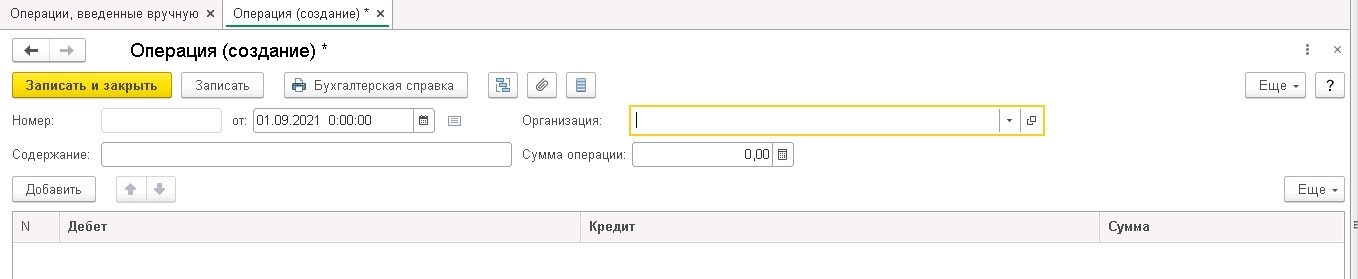

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

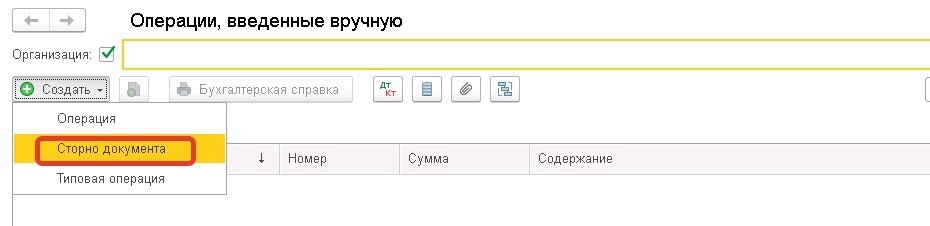

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. — если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. — если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. — если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет — если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Содержание:

ВВЕДЕНИЕ

Ошибки допускаемые в бухгалтерских регистрах при ведении бухгалтерского учета считается довольно актуальной проблемой, которая порождает соответствующие риски не только для компании, но и искажают информацию о ведении финансовой деятельности для таких пользователей информации как кредиторов, государственных органов, инвесторов и иных пользователей бухгалтерской отчетности. Исправление ошибок в бухгалтерском учете и отчетности — процедура, которую нередко приходится проводить даже самому опытному бухгалтеру.

На текущем шаге развития бухгалтерского учета ошибки в бухгалтерских регистрах при отражении операций в интересах конкретных лиц могут быть не выявлены по причине несовершенства методологии бухгалтерского учета, существующих противоречий в российском законодательстве и т.д.

В числе основных причин появления ошибок в учетных регистрах при отражении операций в бухгалтерском учете можно отнести как квалификацию сотрудников бухгалтерской службы компании, так и откровенная фальсификация показателей по просьбе руководства либо других заинтересованных пользователей.

Целью намеренного искажения данных учетных регистров выступает удовлетворение ожиданий некоторых ее пользователей, которым отчетность будет передана. Для ликвидации рисков неустановления существенных отклонений в ходе, к примеру, аудиторской проверки требуется выполнить классификацию ошибок и определить механизм их исправления.

В этом заключается актуальность рассматриваемой темы курсовой работы, ведь использование внутреннего контроля в деятельности компании позволяет обеспечить ведение учёта согласно требованиям законодательства и предотвратить риск появления штрафов и доначислений налогов со стороны контролирующих органов.

Целью курсовой работы заключается в исследовании ошибок в учетных регистрах и способов их исправления.

Объектом курсовой работы является ООО «Эсса».

Предметом курсовой работы – методика выявления и исправления бухгалтерских ошибок.

-раскрыть понятие ошибок в бухгалтерском учете и причины их возникновения;

-рассмотреть понятие и классификацию учетных регистров;

-изучить виды правовой ответственности за ошибки в бухгалтерских регистрах;

-исследовать методику выявления ошибок в учетных регистрах;

-выявить особенности исправления ошибок в учетных регистрах;

-рассмотреть влияние ошибок в учетных регистрах на результаты деятельности организации;

-дать рекомендации, направленные на повышение эффективности системы внутреннего контроля в сфере предупреждения ошибок в учетных регистрах.

Методами исследования послужили: дедукция, индукции, абстрактно-логические, статистико-экономическая, графическая, сравнения и группировки.

Структурно курсовая работа состоит из введения двух глав, заключения и приложений. Первая глава будет посвящена теоретическим основам методов выявления ошибок в учетных регистрах. Во второй главе рассмотрен анализ возникновения ошибок и их влияние на бухгалтерскую отчетность и финансовую деятельность организации.

1. Теоретические аспекты методов выявления ошибок в учетных регистрах

1.1 Ошибки в бухгалтерском учете и причины их возникновения

Согласно п. 2 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности (ПБУ 22/2010)» (в ред. 06.04.2015), ошибка – это неправильное отражение (не отражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности. При этом под фактами хозяйственной деятельности согласно п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ понимаются объекты бухгалтерского учета – имущество, обязательства, хозяйственные операции, имеющие стоимостную оценку. Иными словами, суть ошибки, как это следует из п. 2 ПБУ 22/2010, заключается в неправильном использовании (или неиспользовании) имеющейся в наличии на дату составления отчетности информации [1].

Очевидно, не во всех случаях неправильное отражение (неотражение) фактов хозяйственной деятельности следует считать ошибкой в целях ПБУ 22/2010. Подсказка на этот счет имеется в абз. 8 п. 2 ПБУ 22/2010. Согласно ему не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности. Выходит, обнаружение ошибок в будущем никоим образом не связано с получением новой информации.

Формулировка названного абзаца не содержит никаких конкретных указаний на то, какие именно факты хозяйственной деятельности организаций, не отражение или пропуски в отражении которых в бухгалтерском учете или бухгалтерской отчетности следует трактовать как ошибки. Однако бухгалтеру важно понимать, имеет он дело с ошибками, подлежащими исправлению по правилам, установленным ПБУ 22/2010, или с обычной корректировкой, отражаемой в учете. Например, можно ли рассматривать в качестве ошибки для целей бухгалтерского учета получение сведений о расходах организации, отраженных в «опоздавших» документах[2].

Возможные причины возникновения ошибок в учетных регистрах наглядно показаны на рисунке 1.

Рис. 1. Возможные причины возникновения ошибок в учетных регистрах

В пункте 2 ПБУ 22/2010 законодателем указаны шесть причин возникновения ошибок в бухгалтерском учете и отчетности. При этом необходимо отметить, что в соответствии с п. 15названного бухгалтерского стандарта организациям вменена обязанность по раскрытию в пояснительной записке к годовой бухгалтерской отчетности информации об ошибках.

Согласно п. 2 ПБУ 22/2010 перечень причин, приводящих к возникновению ошибок в учете, не является исчерпывающим.

Итак, возникновение ошибок может быть обусловлено:

1) неправильным применением законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету. Примером таких ошибок по праву можно считать нарушение п. 4 ст. 9 Федерального закона № 402-ФЗ, которым предписано отражать в учете реально осуществленные и надлежаще оформленные хозяйственные операции в момент их совершения, а если это невозможно – непосредственно после окончания. В пункте 3 ст. 9 Федерального закона № 402-ФЗзакреплено аналогичное правило;

2) неправильным применением учетной политики организации. Характерной ошибкой здесь является фактическое использование методов оценки активов и обязательств, начисления амортизации или признания выручки, отличных от тех, что установлены в учетной политике;

3) неточностями в вычислениях. Это прежде всего технические (арифметические или счетные) ошибки, которые, как правило, не приводят к нарушению в методологии учета (заметим, подобные ошибки исправляются, как правило, проще всего);

4) неправильной классификацией или оценкой фактов хозяйственной деятельности. Примером подобной ошибки является единовременное списание в расходы стоимости переданных в эксплуатацию внеоборотных активов (основных средств), подлежащих амортизации, то есть отражение капитальных расходов в составе текущих;

5) неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности. Здесь, очевидно, следует отличать факты неправильного использования информации от фактов ее отсутствия. Например, согласно п. 9 ПБУ 7/98 «События после отчетной даты» до даты подписания годовой бухгалтерской отчетности события должны быть отражены в синтетическом и аналитическом учете заключительными оборотами отчетного периода. Их отражение в следующем отчетном периоде в соответствии с ПБУ 22/2010 следует квалифицировать в качестве ошибки;

6) недобросовестными действиями должностных лиц организации. Пример – обладая необходимой информацией (или полномочиями по ее сбору) о совершенном факте хозяйственной деятельности, должностное лицо не предпринимает ровным счетом никаких действий для отражения его в бухгалтерском учете.

При этом необходимо отметить что, российское законодательство о бухгалтерском учете в отличие от МСФО не делает различий между ошибками, совершенными в результате непреднамеренных (неосознанных) действий должностных лиц, и ошибками, вызванными преднамеренными действиями этих лиц[3]. Суть в том, что именно положения данных стандартов лежат в основе отечественных ПБУ. Так, в международных стандартах проведена довольно четкая грань между ошибкой и мошенничеством, под которым как раз и понимаются преднамеренные действия должностных лиц, приводящие к искажению финансовой отчетности организации (МСФО (IAS

1.2 Понятие учетных регистров и их классификация

Регистры бухгалтерского учета– это вид бухгалтерских документов, предназначенных для регистрации, систематизации и накопления информации, которая содержится в первичных документах, принятых к бухучету (ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ). Бухгалтерские регистры – это не только основа для сводного отражения информации на счетах учета. Учетные регистры в бухгалтерском учете используются для составления бухгалтерской отчетности.[4]

Учетные регистры позволяют систематизировать и накапливать поступающую из первичной бухгалтерской документации информацию, которая впоследствии будет использована для отражения на счетах и в бухгалтерской отчетности. На основании данных из учетных регистров составляются и финансовые отчеты предприятия.

Занося данные в учетные регистры бухгалтерского учета, бухгалтер может одновременно проводить регистрацию первичной документации и осуществлять контроль за экономической деятельностью предприятия путем анализа результатов.

Регистры бухгалтерского учета по характеру ведения записей подразделяются на:

-систематические — в них ведутся записи по счетам; пример — главная книга предприятия;

-хронологические, в которых записи ведутся по календарю без другой особой систематизации, например, кассовая книга, журналы регистрации;

-синхронистические — объединяющие в себе особенности ведения регистров, присущих перечисленным выше группам; примером такой разновидности бухгалтерских регистров будет журнал-ордер.

Регистры бухгалтерского учета различаются по форме построения на:

-одно- или двусторонние;

-шахматки — в них, как правило, записи по дебету счетов делаются по горизонтали, а по кредиту — по вертикали.

По объему содержания разделение регистров бухгалтерского учета на виды производится следующим образом:

-аналитические — в таких регистрах конкретизируются показатели определенного синтетического счета; они используются для контроля за состоянием и движением материальных ценностей, расчетов с контрагентами и пр.;

-синтетические — в них записи делаются на основе сгруппированных однородных документов в денежном эквиваленте и в обобщенном виде; примером может служить главная книга;

-комплексные — объединяют признаки первых двух подвидов, применяются преимущественно при журнально-ордерной разновидности учета.

Приведем выдержку из этого перечня в виде часто используемых на практике регистров в таблице 1.

Таблица 1

Классификация учетных регистров в бухгалтерском учете

|

Название |

Типы учетных регистров |

|

Инвентарные карточки |

-учета основных средств; -группового учета основных средств-и т. д. |

|

Ведомости |

-оборотная; -оборотная по нефинансовым активам; -накопительные по приходу (расходу) продуктов питания. -расхождений по результатам инвентаризации; -учета невыясненных поступлений. |

|

Книги |

-главная; -учета животных / материальных ценностей / бланков строгой отчетности и пр. |

|

Журналы |

-операций (по счету «Касса», с безналичными денежными средствами, расчетов с подотчетными лицами, поставщиками и подрядчиками, по оплате труда, с дебиторами по доходам); -по прочим операциям. |

|

Реестры |

-карточек; -сдачи документов; -учета ценных бумаг; -депонированных сумм; -(сводный) поступления и выбытий. |

|

Карточки |

-многографная; -учета средств и расчетов; -учета выданных кредитов (займов); -учета (количественно-суммового) материальных ценностей; -учета ожидающих исполнения расчетных документов. |

|

Описи |

-инвентарных карточек по учету ОС; -инвентаризационные. |

По внешнему виду регистры делятся на:

-карточки — бланки, имеющие вид разграфленной таблицы; карточки бывают контокоррентные, многоколончатые и инвентарные, например, карточка для аналитического учета материалов;

-книги — разграфленные и сброшюрованные многостраничные регистры; страницы в книгах, как правило, пронумерованы, прошнурованы и скреплены подписью главбуха, например, книга по учету основных средств;

-свободные листы — это своего рода масштабированные карточки, например, ведомости;

-машинограммы — регистры, составляемые/распечатываемые при помощи компьютерной техники.

В информации Минфина от 04.12.2012 № ПЗ-10/2012 указано, что унифицированные формы регистров бухгалтерского учета больше не являются обязательными для использования, за исключением тех, которые установлены уполномоченными органами. Теперь при формировании регистров бухгалтерского учета на предприятиях необходимо лишь соблюдать наличие обязательных реквизитов в них (п. 4 ст. 10 закона от 06.12.2011 № 402-ФЗ)[5].

Кроме того, согласно п. 5 ст. 10 закона № 402-ФЗ формы регистров, предоставляемые главбухом, должны утверждаться руководителем организации. Перечень используемых регистров бухгалтерского и налогового учета должен быть приведен в учетной политике компании.

В то же время формы регистров бухучета госпредприятий устанавливаются в соответствии с действующими бюджетными законами. Перечень таких регистров утвержден приказом Минфина от 30.03.2015 № 52н.

На практике довольно часто коммерческие предприятия при разработке собственных регистров берут за основу перечень и формы регистров, предназначенных для госпредприятий.

1.3 Виды правовой ответственности за ошибки в бухгалтерских регистрах

В настоящее время благополучие в финансовой сфере государства означает стабильность финансового положения каждой организации. Стремительные изменения в экономике за последние 28 лет вызвали как позитивные, так и негативные изменения в обществе. В частности, наблюдается устойчивый рост преступности, в том числе и экономической направленности. Наряду с традиционными видами экономической преступности (хищения, нарушения финансовой дисциплины и пр.) наметилась динамика развития новых ее подвидов. К примеру, многомиллионные хищения при помощи реализации различных финансовых схем, мошенничества при взаиморасчетах с контрагентами, обмена валюты, уклонение от уплаты налогов и другие виды нарушений.[6]

Вместе с развитием финансового законодательства, активно развивается новая категория преступности, именуемая в последнее время «беловоротничковой», ее характеризует высокий интеллектуальный потенциал, высококлассная правовая подготовка в области финансов, экономики, юриспруденции. Все эти факты требуют совершенствования правовой подготовки и возможности пресечь нарушения правоохранительным органам государства. Сотрудники правоохранительных органов должны обладать не только специальными приемами и методами выявления и раскрытия преступлений в сфере экономики, но и иметь квалификацию юриста.

За совершенные противоправные деяния в финансовой среде влечет за собой уголовную, административную, налоговую, гражданско-правовую, материальную и дисциплинарную виды ответственности. Причем для должностного материально-ответственного лица физического лица возможно наступление всех перечисленных видов ответственности, а вот для юридического — только административная (частично), налоговая, материальная и в редких случаях уголовная.

Уголовная ответственность, представляет собой вид правовой ответственности, который заключает в себе ограничение свобод и прав установленных лиц, которые виновны в совершении финансового преступления, регламентируемых уголовным законодательством. При этом виновное лицо подлежит уголовной ответственности только за те совершаемые общественно опасные действия (бездействие) в отношении государства и наступившие последствия, относимо которых установлена вина. [7]

Административная ответственность, представляет собой форму правовой ответственности должностных и юридических лиц за совершенное нарушение административного законодательства. Порядок и правила привлечения к административной ответственности установлено Кодексом РФ об административных правонарушениях и другими законодательными актами.

К административным нарушениям относится противоправное, виновное действие (бездействие) должностного лица или компании, за которое установлена административная ответственность КоАП или законами субъектов Российской Федерации об административных правонарушениях. Виды ответственности за нарушение финансовой дисциплины возлагаются также на должностных лиц и организацию.[8]

Налоговая ответственность представляет собой вид юридической ответственности физических и юридических лиц за налоговые правонарушения. Налоговое правонарушение — это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и их представителей, за которое установлена ответственность Налоговым кодексом РФ. Иными словами, это противоправное деяние, т.е. деяние, нарушающее нормы налогового законодательства, причем деяние виновное (сознательное) и заслуживающее наказания.

К налоговым нарушениям согласно Налоговому кодексу РФ относятся:

-грубое нарушение правил бухгалтерского учета доходов и расходов и объектов налогообложения (ст. 120);

— неполная уплата или отсутствие оплаты размера установленного налога (ст. 122);

-невыполнение обязанности по удержанию и (или) перечислению налогов налоговым агентом (ст. 123);

-несоблюдение правил владения, пользования и (или) распоряжения арестованного имущества (ст. 125);

-непредставление сведений налоговому органу (ст. 126);

-отсутствие явки либо уклонение без уважительных причин явки свидетеля по делу о налоговом нарушении, или отказ от дачи показаний и подача заведомо ложных показаний (ст. 128).

Налоговая ответственность состоит в применении специально установленных финансовых санкций в виде денежных штрафов. В связи с этим налоговая ответственность носит исключительно имущественный характер.

Гражданско-правовая ответственность представляет собой систему мер имущественного характера, применяемых принудительно к установленным нарушителям гражданских прав и обязанностей с целью восстановить положение, существовавшее до правонарушения. Комплекс мер гражданско-правовой ответственности заключается во включении два видов: санкции и возмещение нанесенных убытков. По признаку основания применения тех или иных мер подразделяют гражданско-правовую ответственность на внедоговорную и договорную (ответственность за причинение вреда и неосновательное обогащение).[9]

Особой мерой гражданско-правовой ответственности является ответственность за невыполнение обязательства денежного характера, предусмотренного ст. 395 ГК РФ. Указанный тип ответственности заключается в обязательстве должника, нарушившего денежное обязательство, заплатить проценты на его сумму за время, прошедшее от нарушения до даты его фактического исполнения. Проценты являются мерой гражданско-правовой ответственности, а взыскание процентов носит зачетный характер, т.е. убытки возмещаются в части, превышающей сумму процентов.

Материальная ответственность представляет собой обязательство материально-ответственного лица возместить в установленном порядке и в определенных размерах имущественный ущерб, причиненный по его вине предприятию (организации) в результате ненадлежащего исполнения им своих трудовых обязанностей. Вопросы материальной ответственности регулируются Трудовым кодексом РФ и рядом других нормативных актов.

Таким образом, как результат – ошибки, которые появляются на всех этапах процесса учета. Такая ситуация, прежде всего, обусловлена отсутствием у главного бухгалтера эффективного инструмента, который бы оказывал прямое воздействие на результаты труда собственных подчиненных. При этом вовсе исключить вероятность появления ошибок, которые допускаются работниками бухгалтерской службы, невозможно, но можно такой процесс контролировать.

2. Анализ возникновения ошибок и их влияние на бухгалтерскую отчетность и финансовую деятельность организации

2.1 Методика выявления ошибок в учетных регистрах

Ошибки, допускаемые в учетных регистрах непреднамеренного характера могут быть сформированы: [10]

– Неверным использованием учетной политики в ООО «Эсса». Правила составления и раскрытия учетной политики компаний по российскому законодательству определены Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008, утвержденное приказом Минфина РФ от 6 октября 2008 г. №106н). К грубым ошибкам можно отнести применение метода признания выручки, который отличен от заявленного в учетной политике, неправильное использование методов оценки активов и обязательств, начисления амортизации и др. К примеру, учетной политикой в ООО «Эсса» при выбытии продукции определен метод оценки «по средней себестоимости». Ошибочно использовался метод оценки;

– Неверные вычисления. Ошибками считаются неточности в вычислениях и неточности в формировании фактов деятельности хозяйствования в бухгалтерском учете и бухгалтерской отчетности в ООО «Эсса». Неточности, которые определены в ходе получения новых данных, которые не были доступны компании на момент отражения таких фактов деятельности хозяйствования, не рассматриваются в качестве ошибок. К примеру, при определении себестоимости произведенной продукции за объем выпуска ошибочно принято не 1000 кг, а 100 кг;

– Неверной классификацией либо оценкой фактов деятельности хозяйствования. Возможна неправильная классификация либо оценка фактов деятельности хозяйствования, под которой рассматривается определение капитальных расходов в составе текущих, и наоборот. К примеру, неполное установление расходов в в ООО «Эсса» при определении первоначальной стоимости объекта основных средств.

– Неверным применением данных, которые имелись на дату составления бухгалтерской отчетности. В такой ситуации необходимо различать факты неправильного применения данных с фактами их отсутствия. В последней ситуации конкретные операции должны формироваться в составе событий после отчетной даты либо условных фактов деятельности хозяйствования;

– Неверным использованием российского законодательства о бухгалтерском учете и (либо) нормативных правовых актов по бухгалтерскому учету. Подобное приводит к ошибкам, определить которые существенно сложнее, нежели различного рода технические погрешности[11].

К подобным нарушениям в ООО «Эсса» относятся ошибочные действия, которые допущены при сборе и обработке данных, посредством которых формируется бухгалтерская (финансовая) отчетность, нарушения допущений и требований бухгалтерского учета, которые относятся к точному измерению, классификации, представлению либо раскрытию информации т.д. Многочисленные ошибки в бухгалтерском учете ведут к искажению при исчислении налогов, подлежащих уплате. К примеру, ошибки, которые определены невыполнением норм ПБУ 6/01: неправильное включение объектов основных средств в группу запасов производства[12].

Преднамеренные нарушения допускаются в ситуациях недобросовестных действий должностных лиц в ООО «Эсса». Должностные лица осуществляют ответственные и существенные для компании функции и обязанности. Под недобросовестными действиями рассматривают несвоевременное и некачественное формирование документов, нарушение сроков их передачи в фиксированным графиком документооборота сроки для отражения в учете. Сюда можно отнести подлоги, фальсификацию документов, вуалирование информации бухгалтерской отчетности. К примеру, умышленная подделка документов по отпуску материалов в производство, которая выполняется для сокрытия факта хищения.

Как преднамеренное, так и непреднамеренное искажение бухгалтерской отчетности может быть несущественным либо существенным. При этом общего понятия существенности на сегодняшний день не имеется.

Отсюда, можно заключить, что нарушениям и в том числе причинам их появления в бухгалтерском учете должно отводиться особое внимание. Вероятность появления ошибок в бухгалтерском учете довольно высока и зависит, прежде всего, от результатов деятельности всякого работника бухгалтерской службы.

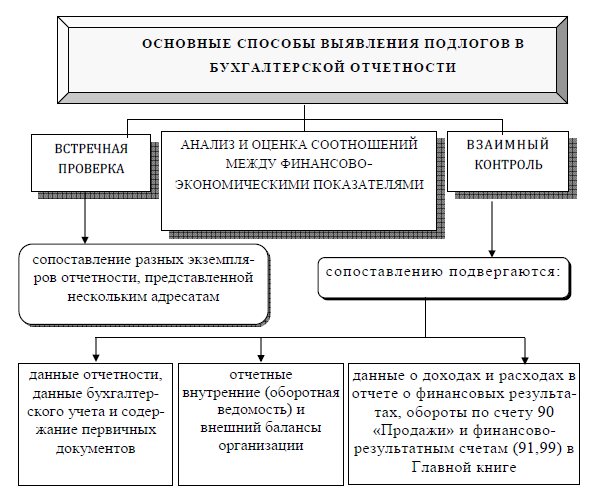

Основные способы выявления ошибок в бухгалтерских регистрах представлены на рисунке 2.

Рис. 2. Использование методов выявления ошибок в бухгалтерских регистрах

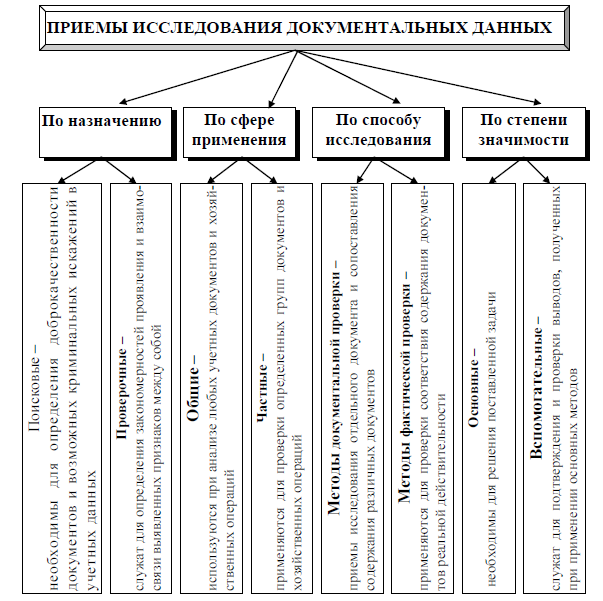

В системе методов выявления ошибок в бухгалтерских регистрах анализ документальных данных имеет ключевое значение. Ниже представлены основные методы выявления ошибок на рисунке 4.

Рис. 3. Классификация методов выявления ошибок в бухгалтерских регистрах

Необходимо отметить, что методы выявления ошибок в бухгалтерских регистрах обусловливаются, прежде всего, характером имеющихся расхождений в учетных данных. Направление поиска сомнительных бухгалтерских записей, искаженной информации, а также способы расшифровки выявленных в них расхождений определяются ходом формирования учетных данных и счетных записей, в котором важное место отводится зависимости, их взаимосвязи и влияние друг на друга. При этом анализ должен быть построен таким образом, чтобы результаты экспертизы отражали динамику и направленность учетного процесса. Следовательно, конкретные методы выявления должны исходить из общей динамической системы взаимосвязей изучаемых счетных записей и способов их формирования в бухгалтерском учете.

2.2 Особенности исправления ошибок в учетных регистрах

От уровня существенности нарушений, возникающих при отражении операций в бухгалтерских регистрах учете, зависит порядок их исправления. Если ошибка может оказать влияние на пользовательские решения экономического характера, принимаемые ими посредством бухгалтерской отчетности, то она рассматривается в качестве существенной. ООО «Эсса» сама устанавливает существенность нарушений с учетом размера и особенностей конкретной статьи бухгалтерской отчетности. Обнаруженные нарушения должны определяться в конкретной документации, потому как их последствия подлежат обязательному исправлению (исправлению обязательно подлежат нарушения, которые были допущены как в отчетном периоде, так и в предыдущих периодах).

Несущественные нарушения периода отчета в ООО «Эсса» исправляются записями по конкретным счетам бухгалтерского учета в месяце их выявления (п. 5 ПБУ 22/2010) либо в декабре периода отчета, когда нарушения выявлены после завершения такого периода, но до даты составления бухгалтерской отчетности (п. 6 ПБУ 22/2010).

Существенные нарушения предыдущих периодов, которые были выявлены после даты составления бухгалтерской отчетности, работником бухгалтерии ООО «Эсса» исправляются согласно таким правилам.

Если нарушений определено:

– до даты составления отчетности, то она исправляется записями по конкретным счетам бухгалтерского учета в декабре отчетного года (п. 7, 8 ПБУ 22/2010);

– после составления бухгалтерской отчетности, то она исправляется записями по конкретным счетам бухгалтерского учета в текущем периоде отчета в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)», а исправление показателей бухгалтерской отчетности определяется посредством ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

Несущественные нарушения предыдущих периодов, которые определены после даты подписания бухгалтерской отчетности, должны быть исправлены путем внесения исправительных записей по счетам бухучета в месяце выявления в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/2010) [13].

К примеру бухгалтер ООО «Эсса» в мае 2018 года обнаружил, что не отразил в операциях за 2017 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2017 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2017 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2017 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, бухгалтер производит ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2017 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2018 года в графах сравнительных данных за 2017 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению).

Если нарушения совершены в текущем году и определена до его окончания, она исправляется записями по конкретным счетам бухгалтерского учета в том месяце периода отчета, в котором она определена.

Имеются разные технические подходы к исправлению нарушений в зависимости от их вида. В п. 7 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ содержится правило исправления нарушений: исправления в первичные учетные документы могут вноситься только по согласованию с участниками операций хозяйствования, что должно быть подтверждено подписями тех же лиц, которые подписали документы, с указанием даты внесения исправлений. [14]

Порядок исправления ошибок предыдущих периодов зависит от существенности выявленной ошибки. Порядок исправления ошибок в бухгалтерской отчетности, которые обнаружены в текущем, и предшествующем периоде рассмотрен в таблице 2.

Таблица 2

Порядок исправления ошибок в бухгалтерских регистрах ООО «Эсса»

|

Дата обнаружения ошибки |

Существенность |

|

|

Существенная ошибка |

Ошибка, которая не рассматривается как существенная |

|

|

После завершения периода отчета, но до составления отчетности |

Исправляется записями по конкретным счетам бухгалтерского учета за декабрь периода отчета |

|

|

После составления отчетности, но до передачи ее собственникам |

Исправляется записями по конкретным счетам бухгалтерского учета за декабрь периода отчета |

Исправляется записями по конкретным счетам бухгалтерского учета в том месяце периода отчета, когда обнаружена ошибка. |

|

После передачи отчетности собственникам, но до ее утверждения |

||

|

После утверждения отчетности |

Пересчет сравнительных показателей бухгалтерской отчетности выполняется посредством исправления показателей бухгалтерской отчетности, как если бы ошибка предыдущего периода отчета никогда не была допущена |

Прибыль либо убыток, появляющиеся в результате исправления такой ошибки, отражаются в составе прочих доходов либо расходов текущего периода отчета |

Для исправления ошибочных записей в первичных документах учета и регистрах учета используется три классических способа.

1. Корректурный способ.

2. Способ дополнительной проводки.

3. Способ «красное сторно»[15].

В практической деятельности появляются три вида ошибок, которые исправляются посредством сторнирования.

Бухгалтерская проводка и записи по счетам выполнены без обоснования, потому как операция хозяйствования не имела места. Подобная ошибка исправляется одной «красной» проводкой и записью в регистры учета, которые «погасят» неверные записи.

Бухгалтерская проводка и записи по счетам выполнены посредством первичного документа и соответствуют величине операций. Сумма ошибочно отнесена не на тот счет.

Для исправления формируются две проводки. В первой проводке красным цветом повторяется неверная корреспонденция. Во второй проводке составляется правильная корреспонденция. Проводка составлена правильно, но величина операции завышена. В таких ситуациях составляется запись красными чернилами на величину завышения[16].

На основании п. 4 ПБУ 22/2010 обнаруженные ошибки и их последствия подлежат обязательному исправлению. Существующий стандарт разделяет нарушения по срочности на нарушения периода отчета и нарушения предыдущих периодов, а кроме того, по уровню существенности на существенные и несущественные.

От этого зависит порядок их исправления в учете и отчетности[17].

Таблица 2

Порядок исправления ошибок

|

Период, когда выполнена нарушение |

Момент выявления нарушения |

Порядок исправления нарушения |

|

Текущий период отчета |

До окончания периода отчета |

Исправления выполняются записями по конкретным счетам бухгалтерского учета в том месяце периода отчета, когда была выявлена ошибка |

|

Прошлый период отчета |

После завершения периода отчета, но до утверждения годовой бухгалтерской отчетности |

Исправления выполняются записями декабря того года, за который подготавливается годовая бухгалтерская отчетность |

|

Предыдущий отчетный год |

После завершения отчетного года, за который годовая отчетность уже утверждена |

Исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год не вносятся. Корректировочные записи выполняются в бухучете за текущий год (в момент выявления ошибки) |

Кроме корректировки ошибок требуется в пояснительной записке к отчетности за год отразить данные в отношении значительных ошибок прошлых периодов, которые были исправлены в порядке отчета:

– характер нарушения, величина изменений по всякой статье бухгалтерской отчетности – по всякому предыдущему периоду отчета в той мере, где это может быть реализовано на практике;

– величины изменений по данным о базовой и разводненной прибыли (убытку) на акцию (когда предприятие обязано раскрыть данные о прибыли, которая приходится на одну акцию);

– величину изменений вступительного сальдо самого раннего из рассмотренных периодов отчета[18].

Если выявить воздействие значительного нарушения на один либо более предыдущих периодов отчета, которые представлены в бухгалтерской отчетности, не представляется возможным, то в пояснительной записке к бухгалтерской отчетности за год:

– определяются причины подобного положения,

– а также дается описание способа отражения исправления значительного нарушения в бухгалтерской отчетности предприятия и указывается период, начиная с которого осуществлены корректировки[19].

2.3 Влияние ошибок в учетных регистрах на результаты деятельности организации

Бухгалтерская отчетность призвана отразить реальное положение дел предприятия. Но в практике России, так же как и в западной, бухгалтерская отчетность не всегда показывает реальную ситуацию экономического характера на предприятии.

Подобное положение можно объяснить тем, что на основе искажения данных, которые указываются в отчетности, используются для уменьшения базы налогообложения. Общеизвестно, что некорректное отражение финансовой ситуации преследуется законом. Однако доход, который получается от сокрытия информации, толкает руководителей предприятий идти на подобные меры[20].

Любое предприятие, которое зарегистрировано в любой организационно правовой форме в РФ, обязана, не зависимо от наличия либо отсутствия ведения деятельности, осуществлять ведение бухгалтерского учета на основе требований действующего законодательства.

За несвоевременную сдачу, либо не сдачу отчетности даже при отсутствии ведения бухучета организации – предусмотрена ответственность: налоговая инспекция и внебюджетные фонды налагают за это штраф.

В случае же, если предприятие осуществляет деятельность, то не сдача бухгалтерской отчетности и (либо) не уплата налогов отягощают ситуацию еще больше. Предприятиям за несвоевременную сдачу либо не сдачу отчетности – то есть за отсутствие бухгалтерского обслуживания и (либо) не ведение учета, будут начислены штрафы и пени, за неуплату либо не своевременную уплату налогов.

К злостным нарушителям могут применяться и иные меры воздействия – начиная от блокировок расчетных счетов предприятия и до безусловного списания с расчетного счета предприятия сумм налогов, а также налоговые проверки.

Пытаясь искоренить подлог отчетности, правительство приняло решение о целесообразности перехода на Международную систему финансовой отчетности (МСФО). Однако не стоит возлагать на это большие надежды. Можно предположить, что независимо от того, какая система будет применяться, руководители предприятий всегда смогут найти способ представить отчетность в том виде, какой им будет выгоден. Несомненно, переход на МСФО снизит количество недобросовестных предприятий, но о полном их исчезновении не может быть и речи.

Не секрет, что искажение бухгалтерской отчетности приводит к потере инвестиционной привлекательности предприятий, в том числе и предоставляющих достоверные данные. Это происходит ввиду того, что у инвесторов нет уверенности, что финансово-экономические показатели правдивы[21].

3 Рекомендации по повышению эффективности системы внутреннего контроля в сфере предупреждения ошибок в учетных регистрах

Причины неверного ведения бухгалтерского учета в ООО «Эсса» самые разнообразные, начиная от простых ошибок бухгалтерского учета, возникающих от низкого уровня квалификации бухгалтера и заканчивая намеренным применением в работе, незаконных снижающих налогооблагаемую базу «схем».

Нарушения ведения бухучета в ООО «Эсса» имеют самые различные причины происхождения.

Наиболее частые из них:

– Низкая квалификация бухгалтера, осуществляющего бухгалтерский учет в ООО «Эсса», приводящая к неверному ведению бухучета.

Решить эту проблему можно следующими способами: заменить текущего бухгалтера на другого более квалифицированного специалиста, с заведомым увеличение зарплаты сотруднику или передать ведение бухучета на бухгалтерское обслуживание специализированной организации.

– Позиция руководителя ООО «Эсса» на использование незаконных или псевдозаконных «схем» в работе предприятия, направленная на снижение налоговой нагрузки на предприятие.

Решение проблемы: просветительская деятельность, направленная на донесение сведений о рисках возникающих при использовании «схем».

В большинстве случаев владеют информацией такого рода высококвалифицированные специалисты в области бухучета, аудита и налогового права. Рядовые бухгалтера, в подавляющем большинстве просто не сталкивается с проблематикой использования подобных «схем». Опыт рождается на практике[22].

– Отсутствие информации о типовых ошибках ведения бухгалтерского учета в данной отрасли деятельности аналогичных предприятий.

Решение проблемы: бухгалтерские и налоговые консультации специалистов.

– Отсутствие информации о рисках, возникающих при типовой для данной отрасли организации работы компании в части организации и ведения бухгалтерского сопровождения.

Решить эту проблему можно также, обратившись за бухгалтерской или налоговой консультацией к специалистам в этой области. Ведь вопросы бухгалтерского обслуживания организации относятся к вопросам первоочередной важности в жизнедеятельности компаний.

Не секрет, что искажение бухгалтерской отчетности приводит к потере инвестиционной привлекательности предприятий, в том числе и предоставляющих достоверные данные. Это происходит ввиду того, что у инвесторов нет уверенности, что финансово-экономические показатели правдивы.

Тем не менее, переход на МСФО становится все более явным и неизбежным. Предприятиям уже известны пути этого перехода, потому осталось только дождаться его.

Если с трансформацией бухгалтерской отчетности относительно ясно, то с аудитом все гораздо сложнее. Изменения в структуре аудита должны носить радикальный и принципиальный характер. Целью аудита считается достижение достоверности бухгалтерской отчетности. Ведь негативное аудиторское заключение приводит к потере репутации предприятия. Но несовершенная система аудита отрицательным образом сказывается на экономике в целом[23].

Одной из мер для достижения качественного и достоверного аудита считается создание аудиторского объединения, на основе которого можно было бы исключить искажение аудиторских заключений. Однако эффективность работы такого объединения может иметь отрицательный результат, так как в этом случае нужно начинать с искоренения коррупции[24].

Применение штрафных санкций к аудиторским предприятиям позволит вытеснить с этого сегмента рынка недобросовестных аудиторов.

Независимо от того, какие меры для решения проблемы достоверности бухгалтерской отчетности и аудиторской проверки применяются, важно достичь их высокой эффективности[25].

На сегодняшний день российская законодательная система имеет существенные недостатки в отношении установления препятствий для совершения мошенничества в отчетности, как на регулятивном уровне, так и в части установления ответственности за мошенничество в бухгалтерской и налоговой отчетности.

Исследование влияния ошибок и мошенничества на искажение отчетности, поиск механизмов ограничения заинтересованных пользователей от недостоверных данных имеют важное практическое и теоретическое значение и выступает актуальным для современной экономики.

Надежная система бухгалтерского учета и система внутреннего контроля компании способны своевременно выявлять и исправлять искажения, которые считаются существенными по отдельности либо в совокупности и препятствовать возникновению подобных ошибок.

Таким образом, нарушения финансовой дисциплины в бухгалтерском учете и отчетности, вытекающие как следствие ошибок классифицируются административные, налоговые, уголовные и другие формы.

Не секрет, что искажения данных в бухгалтерском учете приводит к потере инвестиционной привлекательности компаний, в том числе и предоставляющих достоверные данные. Это происходит ввиду того, что у инвесторов нет уверенности, что финансово-экономические показатели правдивы. Нарушения ведения бухучета в компании имеют самые различные причины происхождения. Наиболее частые из них низкая квалификация бухгалтера, осуществляющего бухгалтерский учет в организации, приводящая к неверному ведению бухучета. Решить эту проблему можно следующими способами: заменить текущего бухгалтера на другого более квалифицированного специалиста, с заведомым увеличение зарплаты сотруднику или передать ведение бухучета на бухгалтерское обслуживание специализированной организации.

Позиция руководителя ООО «Эсса» на использование незаконных или псевдозаконных «схем» в работе предприятия, направленная на снижение налоговой нагрузки на предприятие. Решение проблемы: просветительская деятельность, направленная на донесение сведений о рисках возникающих при использовании «схем».

Таким образом, ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

ЗАКЛЮЧЕНИЕ

В курсовой работе были рассмотрены виды ошибок в учетных регистрах при отражении операций в бухгалтерском учете и их влияние на результаты деятельности организации.

В ходе проведенного исследования были сделаны следующие основные выводы:

Бухгалтерские учетные регистры ООО «Эсса» должны отвечать таким факторам: достоверность, целостность, своевременность, простота, проверяемость, сравнимость, экономичность, соблюдение строго определенных процедур оформления и публичности

ООО «Эсса» обязана обеспечивать сохранность первичных документов учета, учетных регистров бухгалтерского учета и бухгалтерской отчетности в течение сроков, которые определены с учетом правил организации государственного архивного дела, но не меньше пяти лет.

Вся деятельность хозяйствования ООО «Эсса» определяется стройной цепочкой взаимозависимых документов, знакомых и привычных сотруднику. Информация вводится один раз, на любом этапе обеспечивается контроль соответствия документов, в любой момент времени можно получить данные о состоянии взаиморасчетов.

Искажение учетных регистров находится в основе разнообразных финансовых преступлений в любом бизнесе и представляет собой одну из наиболее значимых проблем в России, где система бухгалтерского учета и система налогообложения подвергаются постоянному реформированию.

Нарушения и мошенничество в искажении учетных регистров имеют комплексный характер, и соединяют в себе правовой, бухгалтерский, налоговый и другие аспекты, помимо этого, порождают большие потери не только для пользователей отчетности, но и для собственно компаний.

Ошибки в бухгалтерском учете и отчетности возникающие в ООО «Эсса» могут порождать административную, налоговую, уголовную и другие виды ответственности.

Отсюда, можно заключить, что ошибки и в том числе причины их появления в бухгалтерских учетных регистрах должно отводиться особое внимание. Вероятность возникновения ошибок в бухгалтерском учете довольно высока и зависит, прежде всего, от результатов деятельности всякого работника бухгалтерской службы.

При этом вовсе исключить вероятность появления ошибок, которые допускаются работниками бухгалтерской службы, невозможно, но можно такой процесс контролировать. И учетные регистры должны формироваться с учетом правил, которые установлены нормативными актами по бухгалтерскому учету.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996г. № 14-ФЗ.

- Кодекс Российской Федерации об административных правонарушениях» от 30.12.2001 № 195-ФЗ (ред. от 17.04.2017)

- Федеральный закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ // (в ред. от 28.11.2018 г.)

- Положение по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010). Утв. приказом Минфина РФ от 28 июня 2010 г. № 63н. (ред. от 06.04.2015)

- Положение по бухгалтерскому учету «Об утверждении Положения по бухгалтерскому учету «События после отчетной даты» (ПБУ 7/98) Утв. приказом Минфина РФ от 25 ноября 1998 г. № 56н. (ред. от 06.04.2015)

- План счетов бухгалтерского учета (Приказ Минфина РФ от 31.10.2000 N 94н)

- Бабаев, Ю.А. Бухгалтерский финансовый учет: Учебник / Ю.А.Бабаев, А.М.Петров и др.; Под ред. Ю.А.Бабаева – 5-e изд., перераб. и доп. – М.: Вузов. учеб.: НИЦ ИНФРА-М, 2015. – 463 с.

- Бахолдина, И.В. Бухгалтерский финансовый учет: учебное пособие / И. В. Бахолдина, Н. И. Голышева. – М. : Форум, 2017. – 316 с.

- Богаченко В.М. Основы бухгалтерского учета : теория дисциплины. Практические занятия. / В. М. Богаченко, Н. А. Кириллова. — Ростов н/Д: Феникс, 2017.— 298 с.