Разбираем самые частые ошибки бухгалтеров в налоговом учете

Чтобы не переплачивать за налог на прибыль и избегать доначислений, нужно знать о нюансах НУ. Запутаться и наделать ошибок может каждый. Рассказываем как их не допускать и спокойно работать с налоговым учетом.

Ошибки в занижении налоговой базы

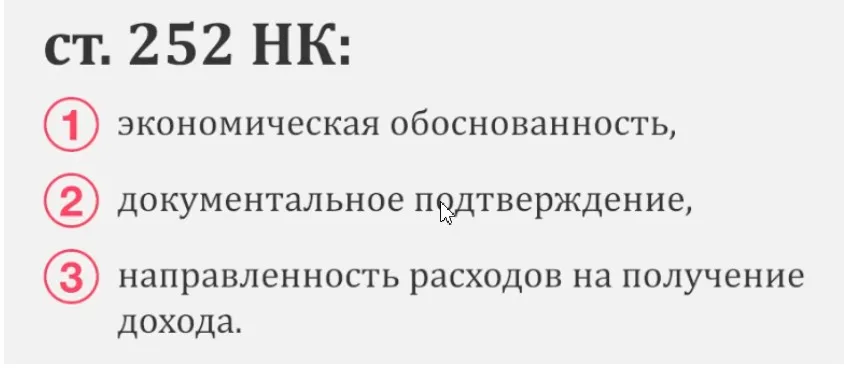

Уменьшить налоговую базу просто потому, что вы хотите сэкономить на налоге не выйдет. Налоговые расходы нужно обосновывать. В статье 252 НК есть три условия, которые позволят законно уменьшить налогооблагаемую прибыль на расходы:

Подробнее про условия получения налоговой выгоды сказано в статье 54.1 НК:

- достоверность: нельзя уменьшать налоговую базу, искажая факты хозяйственной жизни или налоговой отчетности;

- деловая цель сделки, не связанная с экономией налогов;

- реальное исполнение сделки контрагентом по договору.

Учитывайте эти моменты, чтобы не нарваться на претензии от ФНС и не получить многомиллионные доначисления налогов.

Ошибки в документах

Расходы всегда нужно подтверждать первичными документами. А в них ошибиться проще всего: неправильно указать реквизиты контрагента, запутаться в условиях договора и. т. д.

Учесть расходы можно, если ошибка в первичной документации не мешает определить продавца, покупателя, название товаров, цену и все остальное, что влияет на расчет налогов.

Если у вас нет первички, то расходов у вас по факту тоже нет. Повторим — любые расходы нужно заносить в первичную документацию.

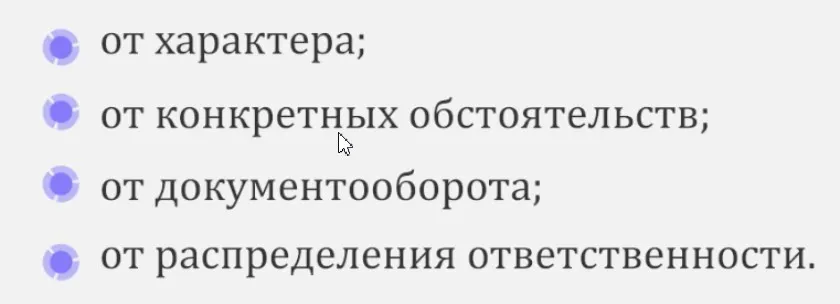

Что касается видов и форм расходов, то это зависит:

Мы рассказали только часть того, с чем сталкивается каждый бухгалтер. Важно понимать, что ошибок много, и риск получить неприятное требование из ФНС высок. Научиться снижать риски, работать без ошибок нужно уже сегодня. Поэтому «Клерк» сделал курс по расходам в налоговом учете и ошибкам.

Чем полезен курс

В курс добавили четыре крупные темы:

- Ошибки в налоговой базе.

- Ошибки в учете кадровых расходов.

- Ошибки в учете основных средств и аренде имущества.

- Ошибки признания прочих и внереализационных расходов.

Вы не только узнаете об ошибках, но и поймете, как их исправлять. Нарушений в налоговом учете легко избежать — главное знать как.

Мы проанализировали 243 письма ФНС, Минфина и 150 судебных решений — все для того, чтобы вы не делали ошибки в НУ.

Много примеров, никакой воды — только нужные знания.

Чему научитесь на курсе

Когда закончите последнее занятие, вы точно будете знать как:

- учитывать расходы так, чтобы их не аннулировала ФНС;

- грамотно отвечать на вопросы налоговиков;

- выявлять ошибки, которые приведут компанию к доначислению налогов;

- исправлять ошибки и не допускать их в будущем.

В каком формате проходит курс

Курс проходит дистанционно: учитесь из любой точки мира, нужен только интернет. Видеоуроки смотрите в удобное время — вас никто не торопит. После каждого блока занятий проходите тесты, чтобы отработать пройденный материал.

Кто преподает, какой документ получите

Онлайн-курс проводит Вера Сокуренко — кандидат экономических наук, эксперт, аттестованный преподаватель ИПБ России. Она досконально расскажет про все ошибки в налоговом учете и поделится советами, как их не допускать.

Когда закончите онлайн-курс — выдадим сертификат. Посмотреть его сможете в личном кабинете на сайте «Клерка». Захотите — покажете начальнику или повесите на стену.

Научитесь работать без ошибок

Запишитесь на онлайн-курс

Расскажем, как не допускать ошибки в налоговом учете

Оставьте заявку по форме ниже

Ежегодно мы проводим аудит примерно в 400 средних и крупных компаниях из разных отраслей: строительство, торговля, производство и т.д. Случаев, когда мы не находим недочетов, практически не бывает. Но если ошибки в бухгалтерском учете приводят к небольшим штрафам, то налоговый учет – совсем другое дело. Если во время налоговой проверки выяснится, что фирма ошибочно делает вычеты или необоснованно завышает расходы, она может получить крупные доначисления. По нашему опыту, для среднего бизнеса часто это около 200 млн рублей, встречаются и более существенные суммы. Этих потерь можно избежать, если заранее привести налоговый учет в порядок. Рассказываем о наиболее «дорогостоящих» и часто встречающихся ошибках.

Ошибка №1. Некорректное принятие к вычету НДС

Компании могут уменьшить НДС, который они платят государству, на сумму этого же налога, уплаченного ими поставщикам товаров и подрядчикам. Это стандартная процедура. Также есть операции, НДС по которым платить не нужно. Они перечислены в статье 149 Налогового кодекса РФ. Если доля таких операций в общих расходах компании не превышает 5%, НДС по ним принимается к вычету в общем порядке. Если превышает – операции в отчетности для налоговой указываются отдельно.

Важно. Часто невозможно спрогнозировать, какую долю в расходах составят операции, которые не облагаются НДС. Но независимо от этого, необходимо вести раздельный учет стандартных операций и тех, с которых не нужно платить НДС. Если этого не делать, велика вероятность, что налоговая откажет в вычете всего НДС по итогам года.

Импортер косметики в 2015 году провел несколько операций, «свободных» от НДС: уступил права требования долга по договору поставки, начислил проценты по выданным займам и др. Общая сумма операций — 15 млн рублей, это 5% от расходов фирмы. Во время проверки инспекторы обратили внимание, что раздельного учета операций, облагаемых и необлагаемых НДС, фирма не ведет. В результате компании получила отказ в возмещении всего «входного» НДС за 2015 год. Это 180 млн рублей.

Выражаясь простым языком, в большинстве случаев налоговая не станет разбираться, превысила доля необлагаемых НДС операций в расходах 5% или нет. Если нет раздельного учета, придется заплатить весь «входной» НДС. В том числе тот, в правомерности возмещения которого вообще нет никаких сомнений.

Что делать.

Чтобы избежать таких проблем, порядок раздельного учета должен быть закреплен в учетной политике компании. Также учетная политика должна соблюдаться, а не пылиться на полках. К сожалению, часто это именно так.

Ошибка №2. Документооборот на практике не соответствует тому, что закреплено в договоре

Как правило, в договоре указывается, какие первичные документы подтверждают его исполнение. Но иногда в тексте указаны одни документы, а на практике компании готовят совсем другие.

Например, раньше компании обязаны были использовать товарно-транспортные накладные при автомобильных перевозках закупаемых товаров. В момент оформления этого документа к покупателю переходило право собственности на товар. Но в 2014 году Минфин России разъяснил, что бизнес по своему усмотрению решает, использовать товарно-транспортную или транспортную накладную. Многие компании предпочли второй вариант. Но в договорах с поставщиками часто по-прежнему указана товарно-транспортная накладная.

Получается, что в договоре указан один документ, а на практике используется другой. Компания привычно заявляет к вычету НДС с этих закупок. Но приходят инспекторы и сообщают: «В договоре четко прописано: право собственности на товар переходит при оформлении товарно-транспортных накладных. Где они? Отсутствуют? Значит, право собственности к вам не перешло, поэтому и НДС платим в бюджет в полном объеме».

Что делать.

Внимательно следите за тем, чтобы в наличии были все первичные документы, предусмотренные договорами.

Ошибка №3. Вывод сотрудников за штат при сохранении трудовых отношений

Компании платят в бюджет так называемые «зарплатные» налоги. Это страховые взносы – 30% от зарплаты каждого сотрудника. Чтобы не платить их, иногда фирмы выводят сотрудников за штат и продолжают сотрудничать с ними как с индивидуальными предпринимателями. То есть работник увольняется, регистрируется в качестве ИП, а компания заключает с ним договор об оказании услуг. Сотрудник выполняет те же функции, а компании не нужно платить страховые взносы. Пользоваться таким методом нужно крайне аккуратно. Если инспекторы посчитают, что характер отношений между компанией и бывшим сотрудником не изменился, страховые взносы все же придется заплатить – но уже в виде доначислений, к которым прибавятся штрафы.

Торговая компания решила сэкономить на «зарплатных» налогах. Фирма вывела за штат 20 менеджеров по продажам, и уже как с ИП заключила с ними агентские договоры. Соответствующие документы были оформлены, но на практике не изменилось ничего. «Индивидуальные предприниматели», как и все, присутствовали в офисе с 9 утра до 6 вечера, продолжали пользоваться служебным пропуском, согласовывали с руководством компании даты отпуска и т.д. Компания сэкономила на налогах 5 млн рублей.

Во время налоговой проверки инспекторы обратили внимание на то, что в офисе подозрительно много ИП. Несколько допросов сотрудников помогли прояснить картину: «предприниматели» фактически остались сотрудниками фирмы. Они даже не готовили актов о выполненных работах, что обязательно при сотрудничестве компании и ИП. В итоге «взамен» 5 сэкономленных миллионов компания заплатила 8 млн доначислений и штрафов.

Что делать.

Если компания выводит сотрудников за штат, то они должны не только формально, но и фактически не являться ее сотрудниками: не подчиняться штатному расписанию, отчитываться о своей работе через акты приемки работ и т.д. В противном случае вопросы у налоговой возникнут неизбежно.

Ошибка №4. Одномоментное признание расходов, которые должны капитализироваться в течение долгого времени

Компании учитывают текущие расходы и на эту сумму уменьшают базу для расчета налога на прибыль. Это законно. Но многие предприниматели забывают, что есть расходы, которые нельзя учитывать одномоментно, как бы сильно этого не хотелось.

Например, компания проводит капитальный ремонт актива, которым планирует пользоваться долгое время – автомобиля. Увеличение первоначальной стоимости актива называется капитализацией. Компании выгодно сразу занести затраты на ремонт в расходы и уменьшить налог на прибыль. Но если она планирует использовать обновленный автомобиль, скажем, не меньше пяти лет, сумму нужно разделить на равные части и постепенно учитывать в течение этого срока. Иначе можно получить доначисления.

Один из наших клиентов нанял подрядчика для модернизации системы 1С, использующейся в компании. Продукт необходимо было доработать под текущие нужды фирмы. Услуги клиент квалифицировал как консультационные и единовременно признал их в составе расходов. Это ошибка, которая могла бы обойтись ему в 5 миллионов рублей. Система автоматизации – самостоятельный актив, стоимость которого должна погашаться в течение планируемого срока использования.

Ошибка №5. Некорректное «дробление» международных перевозок

Международные перевозки не облагаются НДС. Теоретически благодаря этому компании должны экономить на транспортировке грузов при экспорте и импорте. Но фактически платить НДС все равно приходится. Только не государству, а перевозчикам, которые завышают цены – в аккурат на 18%. Но так как формально НДС отсутствует, то и вычет по нему сделать нельзя. Поэтому многие компании «дробят» перевозки: везут товар до границы РФ по одному договору, и за этот участок пути возмещают НДС, а дальше – по отдельному соглашению.

Как не надо делать.

Везем товар из Москвы в Берлин. Груз перевозит одна фирма на одном автомобиле, а на перевозку составлен единый документ. Пытаемся объяснить налоговой, что до границы – это одна перевозка, а после – другая. Скорее всего, ФНС посчитает, что «дробление» здесь неуместно и вычет по НДС получить не удастся.

Как правильно.

Главное – «дробление» перевозки должно быть экономически целесообразным. Например, для перевозки по территории Евросоюза можно использовать только автомобиль, отвечающий определенным техническим требованиям. Для доставки до границы РФ можно нанять автомобиль «поскромнее» и сэкономить. Это и есть экономическая целесообразность. Компания-перевозчик при этом может быть одной и той же.

Ошибка №6. Занижение налоговой базы благодаря «несуществующим» убыткам

Часто новые компании долго не приносят прибыли – для этого нужно выйти на определенный уровень развития. Многие фирмы берут займы, а проценты по этим займам записывают в расходы. Прибыли нет, поэтому проценты формируют убытки. Когда компания становится доходной, она начинает занижать налог на прибыль на сумму этих убытков. Это может привести к доначислениям.

Два предпринимателя решили построить завод по производству проволоки. У собственников не хватало собственных средств для строительства и они взяли кредит в банке. Причем кредит тратили не только на строительные работы, но и на текущие нужды: реклама, аренда, заработная плата персоналу и т.д. Средства кредита предприниматели капитализировали, а проценты по займу записали в расходы – получились убытки. Через несколько лет компания стала снижать налог на прибыль, засчитывая убытки. Это кончилось доначислением 50 млн рублей.

Что вызвало претензии у налоговой.

Предприниматели брали кредит на строительство завода, то есть это инвестиции, также как и проценты по кредиту. Инвестиции нельзя учитывать как расходы. То, что компания тратила деньги банка не только на стройку – личный выбор предпринимателей. Для налоговой имело значение только целевое назначение кредита.

Как снизить риски.

Оптимальный вариант – при получении займа указывать, для каких целей он будет использован. Если деньги нужны не только для крупного проекта, но и на текущие расходы, это должно быть отражено в документах. Другое дело, что при выдаче крупных кредитов банки часто не дают возможности вносить исправления в договор, а предоставляют готовый текст для подписи. В таком случае важно знать, что отнесение кредитных денег или процентов по ним к расходам – это большой риск.

✅ Налоговая ошибка – это…

Налоговый Кодекс не разъясняет, что считается ошибкой при исчислении налогов. В статье 54 НК РФ («Общие вопросы исчисления налоговой базы») говорится о том, как исправлять ошибки прошлых периодов, обнаруженные в текущем: нужно вернуться в прошлый период и внести изменения; если период ошибки определить не удалось – вносим изменения в текущий период. Определения термина «ошибка» (как и термина «искажения») в НК РФ нет. Согласно п.1 ст. 11 НК РФ при отсутствии понятий и терминов в НК РФ их применяют в значениях тех отраслей законодательства, где эти понятия применяются.

Определение ошибки дает ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина № 63н от 28.06.2010):

⏩ Ошибка – неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и/или бухгалтерской отчетности организации. В общем случае ошибка при исчислении налогов – это неверное исчисление налоговой базы и самого налога.

В ПБУ 22/2010 приводятся причины ошибок:

*️⃣ неправильное применение норм законодательства о бухгалтерском учете;

*️⃣ неверные расчеты;

*️⃣ неправильная классификация фактов хозяйственной деятельности;

*️⃣ недобросовестные действия должностных лиц и пр.

К этому перечню можно добавить специфические «налоговые» причины: неверное применение налогового законодательства, несвоевременный учет первичных документов, представление в бухгалтерию недостоверных, неполных, неточных данных, технические ошибки при переносе в учетную систему показателей первичных документов (дата, цена, количество, сумма, ставки налогов и пр.).

В ПБУ 22/2010 порядок исправления ошибок в бухгалтерском учете напрямую зависит от их существенности. Но налоговое законодательство не делит ошибки на существенные или несущественные, следовательно, порядок исправления ошибок будет одинаков.

Ст. 120 НК РФ объединяет ответственность за нарушения в бухгалтерском и налоговом учете: под грубыми нарушениями, за которые установлены санкции от 10 000 до 30 000 руб. плюс 20 % от неуплаченных по причине ошибок налогов, понимается отсутствие документов (как первичных, так и регистров), неправильное их отражение в учетной системе организации (на счетах бухучета, в налоговых регистрах, в отчетности).

Есть и хорошие новости: ответственности можно избежать (ст. 81 НК РФ):

*️⃣ если срок уплаты налога не наступил, то санкций не будет при условии представления уточненной декларации до обнаружения ошибки налоговиками (до составления акта или до принятия решения о проведении выездной налоговой проверки);

*️⃣ если срок уплаты налога наступил, то перед сдачей уточненной декларации нужно доплатить налог и пени.

✅ Налоговая декларация: ошибки исправить нельзя сдавать – где ставить запятую?

Порядок исправлений в налоговом учете установлен в ст. 54 НК РФ. Если в текущем периоде обнаружены ошибки прошлых периодов, то налоговая база и сумма налога периода ошибок пересчитывается. Но иногда прошлые ошибки можно учесть (исправить) в текущих расчетах: если нельзя определить период совершения ошибок или если ошибка привела к излишней уплате налога. Есть и другие условия – наличие или отсутствие убытков, истечение срока востребования налогов из бюджета.

Если ошибка обнаружена в прошлых периодах, за которые уже отчитались, уточненные декларации нужно представлять в следующих случаях:

*️⃣ ошибка привела к недоплате налога;

*️⃣ в результате ошибки занижены расходы прошлого периода, налог переплачен, но в текущем периоде получен убыток (письмо Минфина от 06.04.2020 № 03-03-06/2/27064);

*️⃣ ошибка совершена в периоде, когда был получен убыток.

При этом подход судов не так категоричен: возможность перерасчета налоговой базы не ограничивается только случаями получения налогоплательщиком прибыли в периоде возникновения ошибки (искажения) и не обуславливается излишней уплатой налога исключительно в этот период. Такой вывод содержится в Определении СКЭС Верховного Суда РФ от 12.04.2021 г. № 306-ЭС20-20307 по делу № А72-18565/2019.

Кроме перечисленных требований Минфин обязывает налогоплательщиков при возможных перерасчетах налоговой базы учитывать требования п.7 ст. 78 НК РФ, а именно учитывать трехлетнее ограничение на зачет или возврат налогов (письма Минфина от 20.06.2018 № 03-03-06/1/42047, от 04.08.2017 № 03-03-06/2/50113). Судебная практика складывается по этому вопросу разная:

*️⃣ в поддержку Минфина, за соблюдение трехгодичного периода перерасчета налоговой базы (постановления АС Западно-Сибирского округа от 08.02.2021 г. № Ф04-6707/20 по делу № А70-4601/2020 и АС Московского округа от 22.01.2020 г. № Ф05-23391/19 по делу № А40-12581/2019);

*️⃣ «за» налогоплательщиков, считая, что трехлетний срок не ограничивает право налогоплательщика на перерасчет налоговой базы (постановление АС Московского округа от 22.01.2020 г. № Ф05-23391/19 по делу № А40-12581/2019).

В декларациях текущего периода можно исправлять ошибки, обнаруженные за прошлые годы, если:

*️⃣ ошибка привела к излишней уплате налога;

*️⃣ в периоде совершения ошибки была сформирована налоговая база и уплачен корректируемый налог (причем не просто начислен к уплате, а физически уплачен в бюджет);

*️⃣ налоговая база по данному налогу за текущий период не равна нулю (отсутствует убыток);

*️⃣ ошибки не связаны с вычетами по НДС;

*️⃣ с момента совершения ошибки прошло не более трех лет.

Не нужно подавать уточненную декларацию за прошлые периоды:

*️⃣ если налоги доначислены решением ФНС по итогам проверок (письмо ФНС от 25.08.2017 № АС-4-15/16906@);

*️⃣ если обнаруженные ошибки не повлияли на сумму налогов или привели к их переплате. В этом случае можно подать уточненную декларацию, но обязанности такой нет.

Уточненные декларации подаются в налоговый орган по тем же формам, которые действовали в периоде изменений (п.п. 5, 7 ст. 81 НК РФ).

✅ Практические ситуации

1️⃣ В 2020 г. был начислен налог на имущество, впоследствии выяснили, что сумма начисления больше, чем нужно было (не применили льготу). Уточненную декларацию по налогу на имущество к уменьшению за 2020 г. сдали. Нужно ли представлять уточненную декларацию за 2020 г. по налогу на прибыль?

В постановлении Президиума ВАС РФ от 17.01.2012 № 10077/11, где рассматривалась аналогичная ситуация с земельным налогом, сделан вывод о том, что включение в состав расходов сумм налогов в излишнем размере не рассматривается как ошибка (искажение) при исчислении налога на прибыль. Налогоплательщик налог исчислил, представил декларации, заплатил, для него это затраты, соответствующие ст. 252 НК РФ, т.е. обоснованные и подтвержденные. При этом затраты первоначально были правомерно включены в прочие расходы (подп. 1 п. 1 ст. 264 НК РФ).

Подача уточненной декларации по налогу на имущество – это с точки зрения налога на прибыль новое обстоятельство, которое приводит к возникновению внереализационного дохода в текущем периоде (ст. 250 НК РФ), Минфин в своем письме от 31.07.2020 г. № 03-03-07/67349 в очередной раз это подтвердил.

В отношении плательщиков, применяющих упрощенную систему налогообложения, действует тот же порядок (письмо ФНС от 10.10.2018 № БС-4-21/19773).

Вывод: излишне начисленный налог на имущество за 2020 год отражаем в декларации по налогу на прибыль за 2021 г. как внереализационный доход.

2️⃣ В хозяйственных операциях за 2020 г. обнаружены ошибки, одна из которых привела к переплате налога на прибыль на 100 тыс. руб. (не учли расходы), а другая – к недоплате 40 тыс. руб. (не учли кредиторскую задолженность с истекшим сроком исковой давности. Как исправить?

Минфин считает (письмо от 28.06.2010 № 03-03-06/4/64), что исправления должны осуществляться в разрезе каждой ошибки: переплату можно учесть в 2021 г., а можно и в уточненной декларации за 2020 г., а вот сумму 40 тыс. нужно отразить в уточненной декларации за 2020 г. с уплатой самого налога и пени. Налогоплательщику выгоднее обе ошибки исправить в декларации по итогу 2020 г., тогда не придется доплачивать налог и пени.

3️⃣ Организация малого бизнеса ошибочно не применила льготный тариф по страховым взносам за 2020 г., хочет сдать уточненный расчет по страховым взносам. Как заполнить раздел 3 расчета?

В Раздел 3 уточненного расчета нужно включать только сведения в отношении тех физических лиц, у которых данные меняются, в данном случае, у всех физических лиц нужно будет указать категории НР (в пределах МРОТ) и МС (свыше МРОТ) и сформировать один раздел 3 по каждому застрахованному лицу без проставления признака аннулирования сведений (п. 21.5 Порядка заполнения РСВ, приказ ФНС от 18.09.2019 г. № ММВ-7-11/470@).

4️⃣ Если при отправке декларации ошибочно указан неверный налоговый период, декларацию примут?

Если за этот «неверный период» уже принимали декларацию с аналогичными реквизитами (период, указание о корректировке, номер корректировки), то не примут, сформируют уведомление об отказе (приказ ФНС от 31.07.2014 г. № ММВ-7-6/398@). А если ошибочно укажете будущий период – примут. В моей практике был такой случай: в январе 2020 г. представлялась декларация по косвенным налогам за декабрь 2019 г., в которой ошибочно указали декабрь 2020 г. Налог был уплачен своевременно. Декларацию так и приняли – за декабрь 2020 г. Ошибка была обнаружена, за декабрь 2020 г. сдали корректировочную декларацию с нулевыми показателями, а затем сдали верную первичную декларацию за декабрь 2019 г. Писали пояснение о технической ошибке, ходатайство о неприменении санкций, налоговый орган пошел нам навстречу, штрафа не было. Впоследствии за декабрь 2020 г. сдавали декларацию по факту первичную, а по документам – корректирующую № 2.

5️⃣ Бухгалтер указал в расчете 6-НДФЛ за 1 квартал 2021 г. сумму начисленного дохода по ставке 13 % в стр. 110 и 112 (начислено по трудовым контрактам) 500 000 рублей. В августе обнаружили ошибку: реальная сумма дохода за данный период составила 498 500 рублей. К тому времени организация уже отчиталась за полугодие. Как исправить: предоставить уточненные 6-НДФЛ за первый квартал и за полугодие. В новых декларациях сразу указать верные данные. Так рекомендует ФНС в письме от 21.07.2017 № БС-4-11/14329@.

6️⃣ При начислении заработной платы за июнь 2021 г. у бухгалтера не было данных об отсутствии сотрудника, зарплата начислена за полный месяц (75 000 руб.). В июле сотрудник принес больничный лист с 29.06.2021 г. по 06.07.2021 г. Расчет по страховым взносам за 1 полугодие 2021 г. уже сдан. Как сторнировать доходы – в июне, в июле?

В письме ФНС от 07.02.2020 № БС-4-11/2002@ (в ред. письма от 19.02.2021 № БС-4-11/2124@) приведены контрольные соотношения, в частности, согласно КС 0.22 в Разделе 3 расчета база для начисления страховых взносов и сами взносы не могут иметь отрицательных значений. Сторно доходов может быть отражено в июле (если доходов достаточно для «сторнирования»), либо в июне (если доходов июля недостаточно). В первом случае корректировочный расчет по страховым взносам за полугодие сдавать не нужно, а во втором – придется сдать.

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

1️⃣ Вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

2️⃣ При заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

3️⃣ Во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

✅ Статьи по теме:

«В жизни неизбежны две вещи – смерть и налоги» – написал в своем письме Бенджамин Франклин в 1789 г. Хочется добавить, что неизбежны не только налоги, но и, как показывает практика, ошибки в их исчислении. Ошибки в расчете налогов – явление нередкое, а урегулировать их последствия достаточно сложно.

Налогоплательщик должен внимательно рассчитывать и постоянно контролировать своевременность и полноту поступления в бюджет налогов и сборов. Это поможет избежать в будущем значительных проблем с начислением пеней и принудительным взысканием недоимки, а так же привлечении к ответственности за нарушение законодательства о налогах и сборах и уплате штрафов, установленных Налоговым кодексом Российской Федерации.

К сожалению, многие ошибки в расчетах налогов и сборах выявляет именно налоговые инспекторы при проведении камеральных и выездных налоговых проверок, что неизбежно ведет к негативным последствиям для налогоплательщика. И хотя Налоговым кодексом РФ предусмотрена «презумпция добросовестности» налогоплательщика, все же незнание закона не освобождает от ответственности. Поэтому недостаточно четкое понимание порядка исчисления налогов и сборов, незнание тонкостей некоторых вопросов налогообложения может и, увы, приводит, к неправильному исчислению налогов и, как следствие, лишним проблемам и спорам с налоговыми органами. В конечном итоге такие ошибки влекут финансовые потери налогоплательщика, которые можно избежать, грамотно рассчитывая ваши налоговые обязательства перед государством.

Федеральная налоговая служба РФ составила перечень самых распространенных нарушений, которые налоговые инспекторы выявляют в ходе проверок. Ошибки, которые могут возникнуть в учете большинства компаний, приведены в таблице. С ее помощью вы сможете проверить расчет налогов в ситуациях, на которые обязательно обратят внимание контролеры и обезопасить себя от возможных неприятностей.

Ежегодно налоговые органы отчитываются об увеличении сбора налоговых поступлений и сокращении судебных споров с налогоплательщиками. Конечно, начисление налогов может быть связано с ошибками, допущенными налогоплательщиками: это и ошибки в расчетах налоговой базы, и неправильное заполнение налоговой декларации, и перевод налоговых платежей на неправильный КБК. Но справедливости ради отметим, что и налоговые органы часто допускают ошибки.

Какие ошибки — точно не ваши ошибки

Есть два типа ошибок, которые трактуются в пользу налогоплательщика:

- Нарушение права проверяемого налогоплательщика (организации либо ИП) участвовать в рассмотрении материалов по ходу проверки, а также непредставление возможности давать пояснения по возникшим вопросам в ходе проверки.

- Налоговыми органами не указаны документы, которые послужили основанием для начислений.

Важно! Проверяемые организации или ИП вправе знакомиться с материалами проверки до вынесения решения по ней. Если налоговики отказывают, то это является прямым нарушением прав налогоплательщика.

Одним из условий проведения проверки является представление возможности проверяемому со стороны налоговых органов участвовать в рассмотрении материалов этой проверки. А НК РФ предусмотрена возможность отменить решение налоговой при обращении в суд или вышестоящие органы, в том случае, если должностные лица налоговой не соблюдали основные требования по проведению проверки.

Основанием для отмены решения по проверке служит нарушение существенных условий процедуры рассмотрения ее материалов. К таким условиям относят обеспечение возможности налогоплательщика:

- участвовать в рассмотрении материалов проверки лично или через представителя;

- представить объяснения.

В каких случаях ошибки инспекторов суды признают недопустимыми и отменяют решения по проверке?

⚠ Ошибка N 1. Налоговый орган не допустил к рассмотрению материалов проверки представителя по «общей» доверенности.

Налогоплательщик направил в налоговый орган для участия в рассмотрении материалов проверки своего представителя. По доверенности тот был уполномочен представлять интересы налогоплательщика в органах ФНС. Также представитель вправе был совершать все действия, связанные с выполнением данного поручения.

По мнению ИФНС, в доверенности не были указаны полномочия участвовать в рассмотрении материалов проверки, поэтому инспекция к участию в нем представителя не допустила. Суд, отменяя решение инспекции, указал, что из норм НК РФ и ГК РФ следует: в доверенности может быть указано общее полномочие представлять интересы в отношениях с налоговыми органами (Постановление Арбитражного суда Поволжского округа от 25.06.2018 N Ф06-34137/2018 по делу N А49-9006/2017).

⚠ Ошибка N 2. Инспекция пригласила компанию на рассмотрение материалов допмероприятий менее чем за шесть дней.

Уведомление о дате и времени рассмотрения материалов дополнительных мероприятий налогового контроля было направлено компании за три рабочих дня до назначенной даты. В день рассмотрения заказное письмо с извещением налогоплательщика о времени и месте рассмотрения материалов проверки еще не было ему вручено — в этот день почта только проставила отметку о невручении. Заказное письмо, направленное по почте, считается полученным на шестой день со дня его отправки. Поэтому суд пришел к выводу, что инспекция о времени и месте рассмотрения материалов проверки компанию не известила, возможность выдвинуть соответствующие возражения не предоставила (Постановление Арбитражного суда Поволжского округа от 28.02.2018 N Ф06-29834/2018 по делу N А12-13646/2017).

⚠ Ошибка N 3. Уведомление было направлено представителю, у которого закончился срок действия доверенности.

Все документы, связанные с выездной проверкой, инспекция вручала представителю общества. Ему было выдано несколько доверенностей с определенным сроком действия. После вручения акта проверки налогоплательщику и получения от него возражений инспекция назначила допмероприятия. Решение об их проведении и требование представить документы были направлены в адрес компании. Еще один экземпляр этих документов и уведомление о рассмотрении материалов проверки инспекция направила представителю. На тот момент сроки действия доверенностей уже истекли. Поскольку налоговому органу было достоверно известно об отсутствии у физлица каких-либо полномочий представлять интересы общества, суд решил, что нарушены существенные условия процедуры, и отменил решение (Постановление Арбитражного суда Центрального округа от 03.02.2015 N Ф10-4996/2014 по делу N А54-2952/2013).

⚠ Ошибка N 4. Компания не получила материалы проверки, которые подтверждали выводы налоговиков.

Инспекторы не вручили обществу вместе с актом проверки копии документов на 898 листах, которые имели отношение к предмету проверки и сделкам с контрагентами. Указанные документы были представлены лишь в суде по ходатайству общества. Невручение документов привело к тому, что у общества не было возможности:

- ознакомиться с ними в ходе проверки, оценить эти документы и обоснованность доводов акта проверки;

- представить объяснения в отношении доказательств.

По мнению суда, это было существенным нарушением как прав налогоплательщика, так и процедуры оформления и рассмотрения результатов проверки. В результате инспекция приняла неправомерное решение без учета всей совокупности доказательств, полученных при проведении проверки (Постановление Одиннадцатого арбитражного апелляционного суда от 18.07.2018 N 11АП-4250/2018 по делу N А49-9455/2017).

В другом случае инспекция, отказывая в возмещении НДС, ссылалась на данные информационных ресурсов и документы, полученные в ходе встречных проверок. Однако ни указанные документы, ни выписки из них в адрес компании направлены не были. Как и в предыдущей ситуации, документы были переданы только в ходе судебного разбирательства. Инспекция полагала, что сведения, содержащиеся в документах, имелись в акте проверки и решении. Однако суд посчитал, что в акте проверки не изложено полное содержание данных документов, а имеются лишь выводы инспекции, сделанные на их основании. При этом общество не обязано было само обращаться с заявлением о представлении ему документов (Постановление Девятнадцатого арбитражного апелляционного суда от 05.12.2017 N 19АП-8097/2017 по делу N А35-17/2017).

⚠ Ошибка N 5. Ни инспекция, ни управление не дали компании возможности поучаствовать в рассмотрении материалов допмероприятий.

Налоговый орган не обеспечил право налогоплательщика на подачу возражений по материалам дополнительного налогового контроля и на участие в рассмотрении материалов налоговой проверки после проведения допмероприятий. При рассмотрении апелляционной жалобы налогоплательщика в УФНС данные права также не были обеспечены и восстановлены. С документами, полученными в ходе проведения допмероприятий, налогоплательщика ознакомили только в ходе судебного разбирательства. Управление рассмотрело апелляционную жалобу, в которой было заявлено о нарушении процедуры рассмотрения инспекцией, также без участия налогоплательщика.

Данные действия свидетельствуют о том, что налоговый орган существенно нарушил процедуру рассмотрения материалов проверки, и влекут безусловную отмену принятого по ее итогам решения (Постановление Восьмого арбитражного апелляционного суда от 11.05.2018 N 08АП-2461/2018, 08АП-2462/2018 по делу N А70-11922/2017).

Важно! Налоговые органы обязаны уведомить налогоплательщика должным образом, а также предоставить доказательства того, что уведомление получил полномочный представитель или сам руководитель организации (либо ИП).

На основании того, что налоговики использовали в деле такие сведения, которые на ознакомление проверяемому предоставлены не были, суд примет сторону проверяемого. Вывод судей должен быть таким: налоговики нарушили правила проверки, что, вероятно, привело к неверным выводам.

⚠ Ошибки в наименовании документов.

Неверное указание документов, которые явились основанием для начислений налогоплательщику, приводят к тому, что судебные органы принимают сторону проверяемого. Если дело доходит до судебного разбирательства, то решение судом принимается исходя из подтвержденных конкретными документами нарушений.

Такие документы указывают инспекторы. Согласно требованиям проверки, документы без указания их номера и даты не могут быть достоверным доказательством. Указываться должны конкретные операции по конкретным контрагентам с конкретными суммами. Иначе выводы инспекторы могли сделать ошибочно. Соответственно, доказательства налоговики предоставить в суд не смогут и решение судьями будет принято в пользу налогоплательщика. Помимо ошибок в номерах документов проверяемых организаций, налоговики могут ошибиться и в указании статей НК.

Важно! Проверить номер и пункт статьи НК РФ стоит самому проверяемому лицу. Такая ошибка является очень грубой, так как показывает, что примененная норма наказания противоречит законодательству.

⚠ Ошибка N 6. В решении сумма исключенных расходов арифметически не соответствует сумме доначисленного налога, нет ссылки на первичные документы.

В тексте решения отсутствовал расчет налога по эпизодам взаимоотношений налогоплательщика с контрагентами. Сделав вывод об общей сумме неуплаченного налога на прибыль, налоговый орган не привел расчет суммы исключенных расходов по каждому из контрагентов с указанием суммы налога отдельно по налоговым периодам. В решении приведены лишь периоды, в которых осуществлялись взаимоотношения. Кроме того, в решении инспекция не привела ни одного документа, сославшись на акт проверки, в котором сведения о первичных документах и суммах исключенных расходов также отсутствовали.

Данное обстоятельство, как указал суд, не позволяет установить размер расходов, исключенных налоговым органом из расчета налога на прибыль. Отсутствие данной информации также не позволило суду проверить правильность расчета налога (Постановление Двенадцатого арбитражного апелляционного суда от 18.05.2018 N 12АП-2625/2018 по делу N А12-33423/2017).

Рассматривая другое дело, суд посчитал, что из решения инспекции невозможно установить, какие конкретно факты были расценены как налоговые правонарушения. Не были приведены ссылки на документы и иные сведения. Таким образом, невозможно было проверить правильность доначисления налога, а также пеней и штрафов по оспариваемому нарушению (Постановление Двенадцатого арбитражного апелляционного суда от 25.04.2018 по делу N А06-7063/2017).

Разбирая еще один спор, суд не смог установить основания доначислений по отношениям налогоплательщика и его контрагентов, обоснованность указанных сумм по праву и по размеру (Постановление Тринадцатого арбитражного апелляционного суда от 27.12.2017 N 13АП-17062/2017 по делу N А56-64382/2016).

⚠ Ошибка N 7. УФНС, отменяя решение инспекции, дополнительно начислило пени и штрафы.

В акте камеральной проверки была начислена только недоимка, а начисления пеней и штрафа отсутствовали. Инспекция не известила общество о дате и времени рассмотрения материалов проверки и вынесла решение. Налогоплательщик пожаловался в УФНС. Для устранения допущенных инспекцией процессуальных нарушений управление известило компанию о времени и месте рассмотрения акта и материалов проверки. После рассмотрения оно отменило решение инспекции и приняло новое решение, начислив обществу недоимку, пени и штраф, тем самым определив реальные налоговые обязательства.

Суд решил, что управление не вправе было самостоятельно определять и начислять пени и штраф. Не имела права на это и ФНС, когда оставляла в силе решение по жалобе. Поэтому суд отменил решение в полном объеме (Постановление Девятого арбитражного апелляционного суда от 03.04.2018 N 09АП-9860/2018 по делу N А40-81548/17).

⚠ Ошибка N 8. Управление произвело переквалификацию договоров, лишив компанию возможности представить возражения.

Инспекция провела выездную проверку. Общество не согласилось с ее результатами и обжаловало решение в УФНС, которое осуществило юридическую переквалификацию инвестиционных договоров. При этом в ходе проверки у инспекции не было претензий к указанным договорам, заключенным с физлицами.

Как отметил суд, управление установило, что выводы инспекции имеют неправильную квалификацию, поэтому оно должно было отменить решение инспекции в данной части, а не отказывать в удовлетворении апелляционной жалобы общества. Вместо этого управление произвело переквалификацию сделок таким образом, чтобы обосновать правомерность доначислений инспекции (Постановление Девятого арбитражного апелляционного суда от 01.02.2018 N 09АП-63075/2017, 09АП-63076/2017 по делу N А40-79866/17).

Управление не оценивало никаких доказательств, подтверждающих правомерность переквалификации, не были они собраны и в ходе проверки. Сумма доначислений определена произвольно, не подтверждена расчетами или документами. Тот факт, что управление изменило юридическую квалификацию сделок на стадии рассмотрения апелляционной жалобы, лишил компанию возможности представить возражения относительно такой переквалификации. Суды посчитали это существенным нарушением процедуры проведения налоговой проверки и основанием для отмены решения (Постановление Девятого арбитражного апелляционного суда от 01.02.2018 N 09АП-63075/2017, 09АП-63076/2017 по делу N А40-79866/17).

И еще ошибки

- При проверке налоговики выявили предоплату, но они не учли, что в прошлом периоде у налогоплательщика была переплата. Данная переплата может полностью покрыть указанную налоговиками сумму. Решить такую ошибку налоговых органов просто, для этого нужно предъявить справку о состоянии расчетов с налоговыми органами.

- Увеличены сроки проведения налоговой проверки. Выездную проверку инспектор налоговой службы имеет право продлить до полугода. Но сообщить об этом он обязан проверяемому лицу, либо его представителю. Причем сделать это следует заранее.

- Исправления в акте выездной проверки. Никакие исправления в акте выездной проверки делать нельзя, ни корректором, ни ручкой. Если вдруг в акте есть такие исправления, то доказать, что подписан он уже с учетом изменений не получится.

- По результатам выездной налоговой проверки доначисляется налог к уплате в бюджет и налогоплательщику предъявляется соответствующее требование. Однако, и в этом случае налоговыми органами допускаются ошибки, влекущие его отмену.

Когда требование об уплате налога (пеней) признают недействительным?

Требование об уплате налога (пеней) признают недействительным, если оно:

- вынесено на основании решения инспекции, признанного недействительным (в том числе частично) судом или отмененного УФНС, даже когда это требование отозвано (Постановление Арбитражного суда Поволжского округа от 22.02.2017 N Ф06-17579/2017 по делу N А06-5426/2016);

- содержит недостоверную информацию о наличии недоимки, подтвержденную только карточкой расчетов с бюджетом (Постановление Арбитражного суда Центрального округа от 02.03.2016 N Ф10-5276/2015 по делу N А64-823/2015);

- вынесено в период действия обеспечительных мер, принятых судом (Постановление Арбитражного суда Уральского округа от 28.06.2017 N Ф09-3374/17 по делу N А47-10350/2015).

Требование об уплате налога (пеней) не признают недействительным, даже если:

- налоговые платежи, перечисленные до окончания налогового периода, не поступили в бюджет из-за проблем банка, о которых налогоплательщик должен был знать (Постановление Арбитражного суда Московского округа от 14.06.2017 N Ф05-7623/2017 по делу N А40-197196/2016; Постановление Арбитражного суда Центрального округа от 26.02.2016 N Ф10-236/2016 по делу N А09-7408/2015);

- в нем в качестве основания взыскания ошибочно указано другое решение налогового органа (решение с неверными реквизитами) (Постановление Арбитражного суда Волго-Вятского округа от 10.07.2017 N Ф01-2626/2017 по делу N А11-6280/2016, Определением Верховного Суда РФ от 19.10.2017 N 301-КГ17-14696 отказано в передаче дела N А11-6280/2016 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства данного постановления).

Методы борьбы с ошибками налоговиков

Юридически подкованный налогоплательщик предлагает следующие варианты:

Без вины – не виноватый

Главное — помнить простую правовую истину, что недоказанная законом вина не является основанием для обвинений. Законодательство закрепляет право налогоплательщика не приводить в исполнение противоправные акты и запросы налоговых служб, других уполномоченных органов или официальных лиц, когда они противоречат Налоговому Кодексу или общегосударственным законам. Если оснований для начисления налога нет, значит, и оплачивать его нет необходимости. А в случае возможных претензий со стороны налоговиков, пусть последние докажут законным путем обоснованность своих притязаний.

Пишем письма в налоговую

Вооружившись принципом, что наиболее эффективным методом защиты является нападение, пишем в налоговую жалобы. Звонить или осаждать налоговую ежедневными походами нецелесообразно. Неподтвержденные документально претензии чиновники не воспринимают серьезно.

Сверим расчеты

Внесенные в сентябре 2010 года поправки в Федеральный закон дают право налогоплательщику не только потребовать справку с расчетами налогов (форма 39), но и настоять на совместной сверке расчетов. Дело в том, что форма 39 содержит минимум информации – наименование налога и сумму долга по нему.

А по результатам сверки налоговики обязаны выдать документальный акт с расчетами. Требуйте также информацию, на основании каких документов был предъявлен к оплате необоснованный налог. Если прохождение и этого уровня не принесло желаемого результата, двигайтесь дальше по иерархической чиновничьей лестнице. Пишите жалобу, но обязательно приложите все документальные подтверждения вплоть до входящих и исходящих номеров, зафиксированных в канцелярии налоговой.

Суд поставит точку

Суд – последняя инстанция на пути достижения справедливости. Заявление можно подать самому или дождаться, когда это сделает налоговая служба. Если документов, подтверждающих правильность начисления налога, окажется недостаточно, то суд признает незаконность взыскания. Мало того, проигравшая сторона оплатит все судебные издержки.

Восстановление справедливости станет маленькой победой, несущей моральное удовлетворение. Поэтому за это стоит бороться.