Ошибка № 1: отсутствуют документы на выдачу подотчетных сумм

Выдавать деньги подоточетникам приходится практически каждому хозяйствующему субъекту — предпринимателю или компании. Многие бухгалтера еще помнят времена, когда работодатель мог устанавливать список с одинаковыми для всех сотрудников сроками подотчета и максимальными к выдаче суммами и на основании этого списка выдавать средства под отчет.

Сегодня действует другой порядок, определенный п. 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У, согласно которому каждая подотчетная сумма в наличной форме может быть выдана только на основании соответствующего заявления работника или распорядительного документа работодателя. Отсутствие таких документов налоговые органы часто считают административным правонарушением (правда, далеко не всегда их претензии правомочны, поскольку ответственности именно за отсутствие заявлений подотчетных лиц в законодательстве не существует).

ВАЖНО! Нормы указания № 3210-У распространяют свое действие только на расчеты наличными. Безналичный подотчет должен регулироваться локальными актами хозсубъекта.

Исправляем ситуацию

Естественно, необходимо как можно быстрее оформить недостающие документы, завизировав их у подотчетников и руководителя, и тогда неприятностей можно избежать. Однако может быть и такая ситуация, когда контролеры с проверкой уже пришли, а документыу вас отсутствуют. Но и здесь есть возможность оперативно исправить положение. Дело в том, что проверяющие не имеют права требовать документы немедленно — на их представление у вас имеется 1 рабочий день (п. 31 приказа Минфина РФ от 17.10.2011 № 133н). За этот срок нужно постараться подготовить отсутствующие документы.

ВАЖНО! Согласно ч. 1 ст. 4.5 КоАП РФ давность привлечения к административным правонарушениям — 2 месяца. Поэтому заявления у вас могут потребовать проверяющие только за 2 месяца, предшествующие началу проверки.

Обратите внимание — заявления следует оформлять не только рядовым сотрудникам, но и руководителю.

Подробности — в статье «Как правильно выдать деньги в подотчет директору».

Дополнительно к заявлениям мы вам советуем утвердить перечень лиц, которым разрешено брать деньги под отчет. Несмотря на то что перечень не является обязательным, его оформление крайне полезно для оптимизации работы персонала вашей фирмы. Во-первых, каждый сотрудник будет четко знать, может ли он получить деньги для совершения покупок на нужды своего работодателя. Во-вторых, работникам бухгалтерии будет легче контролировать тех сотрудников, которые обязаны оформлять заявления на подотчет и представлять отчетные документы. В-третьих, таким способом вы усиливаете внутрикорпоративный контроль над расходованием денежных средств.

Образец такого списка вы можете скачать здесь:

Скачать список лиц

ВАЖНО! Утверждать список подотчетников следует отдельным приказом, а не учетной политикой: перечень подотчетных лиц может неоднократно меняться, при этом издать новый приказ не составит труда, а вот изменить учетную политику может быть проблематично (ч. 6 ст. 8 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Ошибка № 2: несвоевременные отчеты

Согласно п. 6.3 Указания № 3210 отчитаться по полученным суммам работник обязан в срок, утвержденный работодателем (за исключением командировок), отсчитываемый со дня окончания периода, на который они выдавались. Немного другое правило установлено для командировочных расходов — по ним подотчетник обязан отчитаться в 3 рабочих дня, исчисляемых со дня возвращения из командировки (п. 26 постановления Правительства РФ от 13.10.2008 № 749).

Отчетная документация лица, взявшего деньги на совершение покупок для работодателя, включает авансовый отчет, а также комплект первичных документов, подтверждающих произведенные расходы. Если полученные сотрудником средства не были потрачены полностью, их остаток он обязан внести в кассу.

Правильно оформить авансовый отчет вам поможет материал «Образец заполнения авансового отчета».

ВАЖНО! Принимать авансовый отчет без документального подтверждения осуществленных трат недопустимо. Существует риск переквалификации налоговиками выданных подотчетных сумм в доход сотрудника (постановление Президиума ВАС РФ от 05.03.2013 № 13510/12).

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ бесплатно и переходите к разъяснениям и образцам.

Данные правила хорошо известны практикующим бухгалтерам, которые стараются соблюдать их. Однако на практике бывает, что сами подотчетники не торопятся отчитаться, а удержать суммы из их зарплаты возможно только с их согласия (ст. 137 ТК РФ).

Исправляем ситуацию

Необходимо четко контролировать сроки подотчетов. Чтобы работники знали, когда им следует отчитаться, составьте для них памятку. При систематической задержке представления авансовых отчетов проинформируйте своих сотрудников о том, что по закону возможно удержание НДФЛ по невозвращенным вовремя суммам. В случае если перечисленные мероприятия неэффективны, следует провести процедуру изъятия неподтвержденных первичкой сумм из зарплаты.

О возможных удержаниях из зарплаты расскажет наш материал «Ст. 138 ТК РФ: вопросы и ответы».

ВАЖНО! Сотрудники Соцстраха считают, что с не возвращенных подотчетниками и не удержанных из их зарплаты сумм по истечении месяца, исчисляемого с окончания срока представления авансового отчета, следует начислить страховые взносы (письмо ФСС РФ от 14.04.2015 № 02-09-11/06-5250, письмо Минтруда РФ от 12.12.2014 № 17-3/В-609).

Ошибка № 3: отсутствие корпоративного регламента по безналичному подотчету

Как мы уже выяснили, выдавать под отчет возможно не только наличность, но и безналичные суммы (на корпоративные, личные карты сотрудников). При этом законодательного регламентирования безналичного подотчета не имеется. В то же время существует позиция чиновников, согласно которой порядок выдачи безналичных подотчетных средств должен быть зафиксирован в учетной политике (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288). Во избежание споров с проверяющими органами мы советуем прислушаться к мнению финансового ведомства.

Исправляем ситуацию

Пропишите в учетной политике для целей бухучета оба способа выдачи подотчетных сумм: в наличной и безналичной форме, а также акцентируйте внимание на том, что безналичный подотчет может перечисляться как на личную карту работника, так и на корпоративную карту. Данная информация может быть сформулирована следующим образом:

«Денежные средства под отчет работникам на целевые расходы организации выдаются в наличной или безналичной (путем перечисления на корпоративную карту организации или личную карту работника) форме. Способ выдачи подотчетных средств указывается в заявлении работника».

ВАЖНО! Перечисляя подотчетнику деньги, не забудьте в платежке указать соответствующее назначение платежа — «под отчет», тогда контролеры не смогут предъявить претензий по поводу того, что средства были перечислены по иным основаниям — например в качестве зарплаты (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Как списать задолженность работника по возврату подотчетных сумм, которые не удержали (не взыскали), подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Исчерпывающую информации о безналичном подотчете вы найдете в публикации «Перевод подотчета на карту сотрудника с расчетного счета».

Ошибка № 4: в первичных документах не расшифровано содержание покупки

Представим ситуацию. Ваш сотрудник принес авансовый отчет, к которому приложил кассовый и товарный чек. При этом ни в том, ни в другом документе не расшифрованы наименования и количество приобретенных ТМЦ, а указаны их стоимость и обобщенное название (например, запчасти). Можно ли принять такой авансовый отчет?

Мы бы не советовали. Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ все расходы должны быть документально подтверждены. Правила документального подтверждения хозопераций первичными документами установлены ст. 9 закона от 06.12.2011 № 402-ФЗ.

Согласно данной норме к обязательным реквизитам первичного документа относятся наименование и количество приобретенных активов, работ, услуг. В нашем примере это условие не выполняется, а значит, нет основания принять такие документы к учету.

ВАЖНО! Не все арбитры согласны с налоговиками и иногда встают на сторону налогоплательщика, принявшего к учету расходы, в которых указано обобщенное название покупок (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Однако гарантии того, что именно вас поддержит суд в подобном случае, никто не может дать.

Исправляем ситуацию

Судиться из-за проблемы, которую можно решить быстро и без существенных усилий, совершенно непродуктивно. Здесь можно поступить следующими способами:

- Попросить продавца выдать товарный чек, в котором будут верно указаны наименование и количество купленных товаров.

- В случае нежелания продавца пойти навстречу, сделать расшифровку покупки самостоятельно и приложить ее к авансовому отчету вместе с имеющимися первичными документами.

Пример такой расшифровки может выглядеть так:

Скачать расшифровку

Ошибка № 6: расходы подотчетника оплачены не его банковской картой

Как ни странно, но такая ситуация на практике тоже имеет место. Предположим, сотрудник решил совместить поход за личными и «корпоративными» покупками в компании родственника и случайно расплатился и за те, и за другие его картой.

Казалось бы, все в порядке: правильно оформленные документы на приобретение и покупку имеются, они в полном комплекте. Однако в чеке ККТ указаны данные не вашего сотрудника, а совсем другого лица.

Принимать такой авансовый отчет рискованно, поскольку контролеры, заметив, что оплата была произведена лицом, не имеющим отношения к вашей фирме, сочтут такие расходы неправомерными.

Исправляем ситуацию

Если и вы столкнулись с подобной проблемой, необходимо получить от подотчетника объяснительную записку, в которой следует указать, что лицо, чьей картой была произведена оплата, делало покупку по поручению вашего сотрудника:

Скачать объяснительную

Кроме того, нужно получить расписку от этого лица о том, что деньги ему подотчетник вернул и претензий к нему не имеется:

Таким способом вы получите полное подтверждение того, что расходы произведены именно вашим сотрудником. Аналогичные рекомендации дают и сами чиновники (письмо Минфина РФ от 11.10.2012 № 03-03-07/46, письмо ФНС РФ от 22.06.2011 № ЕД-4-3/9876).

Итоги

Учет расчетов с подотчетниками сопряжен с соблюдением множества процедур — как организационных, так и документального характера. В связи с этим возможно возникновение различных ошибок, которые, однако, можно своевременно исправить. Если ошибки останутся неисправленными, неизбежны претензии со стороны проверяющих ведомств.

Типовые ошибки, допускаемые при расчетах с подотчетными лицами

Вопросы проверки расчетов с подотчетными лицами достаточно часто включаются в программу ревизии финансово-хозяйственной деятельности, проводимой органами финансового контроля. В статье будут рассмотрены типовые ошибки, выявляемые в ходе проверок расчетов с подотчетными лицами.

Все ошибки, допускаемые бюджетными учреждениями при осуществлении расчетов с подотчетными лицами, можно условно разделить на три основные группы:

нарушения, связанные с направлением должностных лиц бюджетного учреждения в командировки;

нарушения документального оформления расчетов с подотчетными лицами;

несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами.

Какие нарушения в каждой из указанных выше групп встречаются у бюджетных учреждений?

Нарушения, связанные с оформлением документов на служебные командировки

Деятельность любого бюджетного учреждения не обходится без направления своих работников в служебные командировки. Ошибки, допускаемые при этом, являются, наверное, самими распространенными из всех связанных с расчетами с подотчетными лицами.

Возмещение расходов на проезд. В соответствии с п. 12 Положения N 749 расходы на проезд к месту командировки и обратно к месту постоянной работы возмещаются при наличии документов (билетов), подтверждающих эти расходы. Напомним, что Инструкцией N 62 предусмотрено (п. 19), что в тех случаях, когда командированному работнику был выдан аванс на расходы по служебной командировке, а документы, подтверждающие произведенные работником расходы на проезд, представлены быть не могут, руководитель учреждения имеет право разрешить оплату проезда по минимальной стоимости (например, при проезде железнодорожным транспортом . по стоимости проезда в плацкартном вагоне). Однако, поскольку Инструкция N 62 применяется в части, не противоречащей ТК РФ (ст. 423 ТК РФ), а также Положению N 749, возмещение стоимости проезда при отсутствии документов (билетов), подтверждающих эти расходы, будет являться нарушением.

Одним из самых распространенных нарушений, связанных с возмещением расходов на проезд, является возмещение расходов, которые согласно законодательству возмещению не подлежат либо подлежат, но не в том размере, в котором фактически были произведены. Например, при приобретении проездных документов, в частности на железнодорожный транспорт, работник нередко приобретает и полис добровольного страхования пассажиров на транспорте. Данные расходы в соответствии с нормами Положения N 749 и ст. 168 ТК РФ возмещению не подлежат. Командированному работнику возмещаются расходы по страховым платежам только по обязательному государственному страхованию пассажиров на транспорте, которые входят в стоимость проездного билета.

Кроме того, нередко командировочные расходы сотрудников на проезд возмещаются с превышением допустимых норм. Чаще всего это нарушение возникает при оплате стоимости проезда железнодорожным транспортом в вагоне повышенной комфортности категории «СВ» работникам бюджетных учреждений, тогда как в соответствии с нормативными актами работник мог воспользоваться только купе. Напомним, что работникам, работающими в учреждениях, финансируемых за счет средств федерального бюджета, расходы на проезд возмещаются в размерах, утвержденных пп. «в» п. 1 Постановления Правительства РФ от 02.10.2002 N 729 «О размерах возмещения расходов, связанных со служебными командировками на территории РФ, работникам организаций, финансируемых за счет средств федерального бюджета» (далее . Постановление N 729). В этом пункте дословно сказано, что работникам расходы на проезд к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы на пользование в поездах постельными принадлежностями) возмещаются в размере фактических расходов, подтвержденных проездными документами, но не выше стоимости проезда железнодорожным транспортом . в купейном вагоне скорого фирменного поезда.

Расходы, превышающие данные нормы, могут быть возмещены работнику бюджетного учреждения при разрешении на их совершение, данном руководителем учреждения, и только при наличии экономии денежных средств, выделенных из федерального бюджета, или при осуществлении бюджетным учреждением приносящей доход деятельности и только за счет данных средств (п. 3 Постановления N 729). В случае превышения вышеуказанных норм самим руководителем бюджетного учреждения решение о возмещении данных расходов должно приниматься вышестоящим руководителем. Заметим, что ограничения по оплате в пределах указанных норм не распространяются на случаи оплаты стоимости проезда за счет средств от приносящей доход деятельности и в пределах норм, установленных учреждением самостоятельно.

Расходы по найму жилого помещения. Характерным нарушением при возмещении расходов по найму жилого помещения также является превышение установленных норм. Напомним, что работникам бюджетных учреждений расходы по найму жилого помещения в месте нахождения в командировке возмещаются по фактическим расходам, подтвержденным соответствующими документами, но не выше 550 руб. в сутки (п. 1 Постановления N 729). В случае превышения данной суммы, как и в случае с проездом к месту служебной командировки, расходы должны возмещаться за счет экономии денежных средств, выделенных из федерального бюджета, или за счет средств от приносящей доход деятельности.

Кроме того, п. 1 Постановления N 729 предусмотрены случаи возмещения стоимости проживания при отсутствии документов, подтверждающих данные расходы, из расчета 12 руб. в сутки. Однако следует иметь в виду, что производить указанные выплаты (12 руб. в сутки) нельзя в случае отсутствия документов на проживание во время вынужденной остановки работника в пути. Согласно п. 13 Постановления N 749љв случае вынужденной остановки в пути работнику возмещаются расходы по найму жилого помещения, только подтвержденные соответствующими документами.

Дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные). При выплате суточных также встречаются различные нарушения, например их выплата в неустановленном размере или неправильное определение дней, за которые работнику положена выплата суточных.

Кроме того, нередки случаи, когда командированному работнику в месте командировки предоставляется бесплатное помещение, а иногда и питание. Некоторые бухгалтеры считают, что в данном случае командированному работнику не должны возмещаться суточные. Данное мнение ничем не обосновано, поскольку в соответствии с п. 11 Постановления N 749 суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути. Заметим, что исключением из этого правила являются случаи направления работника в командировку в местность, откуда он исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства. В данном случае суточные не выплачиваются. Например, если работник выехал в командировку 11 июня и в этот же день вернулся, то суточные ему выплачиваться не должны.

Напомним, что вопрос о целесообразности ежедневного возвращения работника из места командирования к месту постоянного жительства в каждом конкретном случае решается руководителем организации с учетом дальности расстояния, условий транспортного сообщения, характера выполняемого задания, а также необходимости создания работнику условий для отдыха.

Обратите внимание

В случае временной нетрудоспособности командированного работника ему на общих основаниях (кроме случаев, когда командированный работник находится на стационарном лечении) выплачиваются суточные в течение всего времени, пока он не имеет возможности по состоянию здоровья приступить к выполнению возложенного на него служебного поручения или вернуться к месту своего постоянного места жительства, но не свыше двух месяцев. За период временной нетрудоспособности командированному работнику на общих основаниях выплачивается пособие по временной нетрудоспособности. Дни временной нетрудоспособности в срок командировки не включаются (п. 25 Положения N 749).

Нарушения документального оформления расчетов с подотчетными лицами

К нарушениям документального оформления расчетов с подотчетными лицами , можно отнести, в частности, следующие.

Возмещение произведенных расходов при отсутствии подтверждающих документов. Данное нарушение является одним из наиболее грубых. Напомним, что в соответствии со ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее . Закон о бухгалтерском учете) и п. 7 Инструкции N 157н все хозяйственные операции, проводимые учреждением, должны оформляться оправдательными документами. Последние служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам, утвержденным согласно законодательству РФ правовыми актами уполномоченных органов исполнительной власти, а документы, формы которых не унифицированы, должны содержать следующие обязательные реквизиты:

наименование документа;

дату составления документа;

наименование участника хозяйственной операции, от имени которого составлен документ, а также его идентификационные коды;

содержание хозяйственной операции;

измерители хозяйственной операции в натуральном и денежном выражении;

наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

личные подписи указанных лиц и их расшифровку.

Кроме того, согласно ч. 1 ст. 161 ГК РФ сделки, заключаемые между юридическими лицами, а также между ними и гражданами, должны совершаться в простой письменной форме путем составления документов, выражающих их содержание и подписанных лицом или лицами, совершающими сделки, или должным образом уполномоченными ими лицами (ч. 1 ст. 160 ГК РФ). Таким образом, при отсутствии подтверждающих документов контрольными органами может быть констатировано неправомерное использование средств.

Несоблюдение предельного размера расчетов наличными деньгами. В соответствии с ч. 2 ст. 861 ГК РФ расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом. Введение правил осуществления расчетов в РФ отнесено к компетенции ЦБ РФ (п. 4 ст. 4 Федерального закона от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»).

В настоящее время предельный размер расчетов установлен Указанием ЦБ РФ от 20.06.2007 N 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» и составляет 100 000 руб.

Предельный размер расчетов наличными деньгами относится к расчетам в рамках одного договора, заключенного между юридическими лицами. Расчеты наличными деньгами, осуществляемые между юридическими лицами по одному или нескольким денежным документам по одному договору, не могут превышать предельный размер расчетов наличными деньгами (Письмо ЦБ РФ от 02.07.2002 N 85-Т и МНС РФ от 01.07.2002 N 24-2-02/252).

Выдача денежных средств под отчет без письменного заявления получателя. Согласно п. 105 Инструкции N 174н и п. 4.4 Положения ЦБ РФ N 373-П денежные средства под отчет выдаются по распоряжению руководителя учреждения на основании письменного заявления получателя, в котором в обязательном порядке должны быть указаны назначение аванса и срок, на который он выдается. Кроме того, к заявлению необходимо приложить расчет (обоснование) размера аванса (п. 213 Инструкции N 157н). Форма указанного расчета ничем не утверждена, следовательно, он может составляться в произвольной форме.

Обратите внимание

Заявление подотчетного лица в обязательном порядке должно содержать собственноручную надпись руководителя учреждения о сумме выдаваемых наличных денег и о сроке, на который выдаются наличные деньги, а также его подпись и дату (п. 4.4 Положения ЦБ РФ N 373-П). Указанная надпись должна иметься на каждом заявлении о выдаче денежных средств под отчет. Заметим, до 01.01.2012 аналогичное требование в законодательстве отсутствовало, и некоторые учреждения для отдельных видов операций (например, выдачи денег для осуществления каких-либо хозяйственных расходов) закрепляли срок представления авансовых отчетов приказом или распоряжением руководителя, в том числе и в учетной политике учреждения.

Нарушение требования к оформлению авансовых отчетов. Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу предъявить главному бухгалтеру или бухгалтеру, а при их отсутствии . руководителю учреждения авансовый отчет с прилагаемыми подтверждающими документами. К авансовому отчету прилагаются командировочное удостоверение, оформленное надлежащим образом, документы о найме жилого помещения, фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

Напомним, что авансовый отчет должен быть составлен по форме 0504049, приведенной в приложении 4 к Приказу N 173н. В соответствии с требованиями приложения 5 к указанному приказу подотчетные лица приводят сведения о себе на лицевой стороне авансового отчета и заполняют графы 1 . 6 на оборотной стороне о фактически израсходованных ими суммах с приложением документов, подтверждающих произведенные расходы. Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

В бухгалтерии учреждения авансовый отчет проверяется на предмет правильности оформления и наличия документов, подтверждающих произведенные расходы, обоснованности расходования средств. На оборотной стороне авансового отчета заполняются графы 7 . 10, содержащие сведения о расходах, принимаемых учреждением к бухгалтерскому учету. Суммы денежных средств, полученных подотчетным лицом авансом, приводятся с указанием даты получения и кодов соответствующих аналитических счетов бухгалтерского учета. Проверка авансового отчета, его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем учреждения.

Заметим, что на практике довольно-таки распространенными являются случаи отсутствия на авансовом отчете подписи подотчетного лица, а также незаполнения обязательных его реквизитов как подотчетным лицом, так и работниками бухгалтерии учреждения.

Выдача денежных средств работникам учреждения, имеющим задолженности по предыдущим авансам. Согласно п. 4.4 Положения ЦБ РФ N 373-П и п. 214 Инструкции N 157н выдача наличных денег под отчет должна производиться исключительно при условии полного отчета подотчетного лица по ранее выданному ему авансу. Отметим, что полный отчет подотчетного лица предполагает представление авансового отчета с приложением документов, подтверждающих произведенные расходы, а также возврат сумм неизрасходованного аванса в кассу учреждения.

Нарушения порядка внесения исправлений в первичные учетные документы. Принятие к бухгалтерскому учету документов, оформляющих операции с наличными или безналичными денежными средствами, содержащих исправления, не допускается. Иные первичные (сводные) учетные документы, содержащие исправления, принимаются к бухгалтерскому учету в случае, когда исправления внесены по согласованию с лицами, составившими и подписавшими эти документы, что должно быть подтверждено подписями тех же лиц, надписью «Исправленному верить» («Исправлено») и датой внесения исправлений (п. 10 Инструкции N 157н, п. 5 ст. 9 Закона о бухгалтерском учете).

Нарушения при оформлении командировочных расходов. К указанным нарушениям можно отнести отсутствие или ненадлежащее оформление:

— служебного задания и отчета о его исполнении (п. 6 Постановления N 749);

— приказов (распоряжений) о направлении работников в командировку (п. 3 Постановления N 749);

— командировочных удостоверений (за исключением случаев направления работников за пределы территории РФ) (п. 7 Постановления N 749);

— журнала учета работников, выбывающих в служебные командировки из командирующей организации (п. 1, 2 Порядка N 739н);

— приказа (распоряжения) руководителя учреждения о назначении работника организации, ответственного за ведение вышеуказанных журналов, а также за проставление отметок в командировочных удостоверениях (п. 5 Порядка N 739н).

Несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами

Наиболее распространенными нарушениями, относимыми к данной группе, являются следующие.

Нарушения при проведении инвентаризации расчетов с подотчетными лицами. В соответствии с п. 20 Инструкции N 157н инвентаризация имущества, финансовых активов и обязательств должна проводиться бюджетным учреждением в порядке, предусмотренном нормативными правовыми актами, принятыми Минфином согласно законодательству РФ. В настоящее время данный порядок регламентирован Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина РФ от 13.06.1995 N 49 (далее . Методические указания). Согласно п. 1.3 Методических указаний инвентаризации подлежат все имущество учреждения независимо от его местонахождения и все виды финансовых обязательств.

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение) (п. 3.47 Методических указаний).

Инвентаризационная комиссия путем документальной проверки должна также установить:

— правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

— правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности.

Несоблюдение порядка списания дебиторской задолженности по подотчетным суммам. В соответствии с п. 106 Инструкции N 174н списание с балансового учета задолженности подотчетных лиц, признанной согласно законодательству РФ нереальной ко взысканию, отражается по кредиту соответствующих счетов аналитического учета счета 0љ208 00 000 «Расчеты с подотчетными лицами» и дебету счета 0љ401 20 273 «Чрезвычайные расходы по операциям с активами» с одновременным отражением списанной задолженности на забалансовом счете 04 «Списанная задолженность неплатежеспособных дебиторов».

Напомним, если обязательство предусматривает или позволяет определить день его исполнения или период времени, в течение которого оно должно быть исполнено, оно подлежит исполнению в этот день или, соответственно, в любой момент в пределах указанного периода (ст. 314 ГК РФ). Отсчет срока исковой давности по таким обязательствам начинается по окончании срока их исполнения (ст. 200 ГК РФ).

Исковой давностью признается срок для защиты права по иску лица, право которого нарушено. По общему правилу срок исковой давности составляет три года (ст. 196 ГК РФ). Следовательно, если указанный срок истек, то учреждению будет отказано в удовлетворении иска. Напомним, что течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало (ст. 191 ГК РФ).

Согласно п. 339 Инструкции N 157н на забалансовом счете 04 «Списанная задолженность неплатежеспособных дебиторов» учитывается задолженность неплатежеспособных дебиторов с момента ее признания в порядке, установленном законодательством, нереальной ко взысканию и списания с балансового учета учреждения для наблюдения в течение пяти лет (иного срока, установленного законодательством) за возможностью ее взыскания в случае изменения имущественного положения должника.

При возобновлении процедуры взыскания задолженности дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или зачисления на счета (лицевые счета) учреждений указанных поступлений осуществляется списание такой задолженности с забалансового учета.

Аналитический учет по счету ведется в Карточке учета средств и расчетов (ф. 0504051) в разрезе видов поступлений (выплат), по которым на балансе учреждения учитывалась задолженность дебиторов, по дебиторам (должникам), с указанием их полного наименования, а также иных реквизитов, необходимых для определения задолженности (дебитора) в целях возможного ее взыскания.

Несоблюдение порядка удержания из заработной платы. Нередки случаи, когда работник, которому выдавались денежные средства под отчет, отказывается возвратить остаток выданного аванса в кассу учреждения либо сам просит удержать его из заработной платы. В случае принятия решения об удержании излишне выплаченных сумм из заработной платы работника учреждению следует руководствоваться ст. 137 ТК РФ, которой предусмотрены случаи удержания из заработной платы работника для погашения его задолженности работодателю. В соответствии с указанной нормой удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

1) для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

2) для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в иных случаях;

3) для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

4) при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Обратите внимание

В первом, втором и третьем случаях решение об удержании из заработной платы работника может быть принято учреждением не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, что работник не оспаривает оснований и размеров удержания. Кроме того, согласно Письму Роструда от 09.08.2007 N 3044-6-0 необходимо получить письменное согласие работника на удержание из его заработной платы.

Расчеты с подотчетными лицами: типичные ошибки при учете

«Аудиторские ведомости», 2011, N 5

Рассматриваются типичные ошибки, допускаемые бухгалтерами при расчетах с подотчетными лицами. Указываются нарушения, связанные с несоблюдением нормативных требований при выдаче подотчетных сумм, а также с отражением конкретных видов расходов.

Наиболее типичные ошибки при учете расчетов с подотчетными лицами вызваны, во-первых, несоблюдением требований законодательства, а, во-вторых, нарушениями, связанными с особенностями тех или иных видов расходов. Порядок работы с подотчетными лицами регулируется следующими нормативными актами:

- Порядком ведения кассовых операций в Российской Федерации, утвержденным Банком России от 22.09.1993 N 40 (п. 11);

- Указаниями по применению и заполнению унифицированной формы «Авансовый отчет» (форма АО-1), утвержденными Постановлением Госкомстата России от 01.08.2001 N 55;

- Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31.10.2000 N 94н.

К основным видам расходов, связанных с расчетами с подотчетными лицами, относятся:

- хозяйственные расходы;

- командировочные расходы;

- представительские расходы;

- расходы на приобретение ГСМ.

Ошибки, вызванные несоблюдением нормативных актов

Рассмотрим наиболее часто встречающиеся ошибки данного вида.

Отсутствие приказа о назначении подотчетных лиц, суммах и сроках, в течение которых подотчетное лицо должно отчитаться по суммам, выданным на хозяйственные нужды. В учетной политике организация может закрепить порядок расчетов с подотчетными лицами. Кроме того, ею может быть разработан распорядительный документ (приказ, распоряжение), определяющий не только перечень лиц, имеющих право на получение подотчетных сумм, но и закрепляющий их размеры и сроки, на которые будут выдаваться наличные денежные средства под отчет. Согласно п. 11 Порядка ведения кассовых операций в Российской Федерации (далее — Порядок) предприятия выдают наличные деньги под отчет на хозяйственно-операционные расходы в размерах и на сроки, определяемые руководителями организаций. Указанное нарушение не оказывает существенного влияния на достоверность бухгалтерской отчетности, однако свидетельствует о недостаточно эффективной системе внутреннего контроля в организации.

Выдача наличных денежных средств под отчет сотрудникам, не отчитавшимся по полученному авансу. Согласно п. 11 Порядка выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Последствием данного нарушения является риск привлечения к административной ответственности по ст. 15.1 КоАП РФ за нарушение порядка работы с денежной наличностью и ведения кассовых операций.

Нарушение подотчетным лицом сроков возврата ранее выданных подотчетных сумм. Согласно п. 11 Порядка лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней после истечения срока, на который они выданы, предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

Нарушение порядка выдачи денежных средств под отчет может привести к несанкционированному выведению денежных средств из оборота организации.

Нарушение требования к оформлению авансовых отчетов. Это выражается в отсутствии реквизитов данных первичных учетных документов, таких как:

- сумма внесенного остатка (выданного перерасхода);

- счета и суммы по дебету и кредиту;

- профессия (должность) подотчетного лица, его табельный номер;

- информация о количестве документов и листов, являющихся приложениями к авансовому отчету;

- подпись подотчетного лица, главного бухгалтера, руководителя организации и прочие нарушения.

В соответствии с Федеральным законом от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» все хозяйственные операции, осуществляемые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на их основании ведется бухгалтерский учет. Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.

Согласно требованиям ст. 252 НК РФ расходы, учитываемые при расчете налога на прибыль организаций, должны быть обоснованными и документально подтвержденными. Под документально подтвержденными расходами понимаются в частности, затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Авансовый отчет заполняется по форме N АО-1, которая применяется для учета денежных средств, выданных подотчетным лицам на административно-хозяйственные расходы, составляется в одном экземпляре подотчетным лицом и проверяется работником бухгалтерии. На оборотной стороне формы подотчетное лицо перечисляет документы, подтверждающие произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки ККМ, товарные чеки и др.), а также суммы затрат по ним (графы 1 — 6). Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете. Целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, проверяет бухгалтерия. Проверенный авансовый отчет, утвержденный руководителем или уполномоченным на это лицом, принимается к учету. Затем осуществляется расчет с подотчетным лицом (выдается перерасход и принимается неиспользованный остаток подотчетных сумм). На основании данных утвержденного авансового отчета бухгалтерия производит списание подотчетных денежных сумм.

Нарушение требований к заполнению первичной учетной документации влечет ответственность по ст. 120 НК РФ (налоговая ответственность) — за грубое нарушение правил ведения бухгалтерского учета и по ст. 15.11 КоАП РФ (административная ответственность) — за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности.

Кроме того, оформление авансового отчета с нарушением установленных законодательством требований, как и отсутствие необходимых приложений к авансовому отчету (или ненадлежащее их оформление) означают несоответствие авансового отчета требования законодательства Российской Федерации. Соответственно, указанная в нем сумма расходов не может быть включена в состав расходов в целях налогообложения прибыли как ненадлежаще оформленная.

Нарушения при отражении конкретных видов расходов

Хозяйственные расходы. При отражении на счете 71 хозяйственных расходов отсутствуют оправдательные документы. Например, организация в составе расходов по налогу на прибыль учитывает расходы на мойку автомобилей. К представленным авансовым отчетам водители организации прикладывают квитанции об оплате мойки автомобилей, однако в квитанциях не указаны государственные регистрационные номера и марки автомобилей, а также наименование обслуживающейся организации. В результате у организации могут возникнуть спорные ситуации с налоговыми органами в отношении данных расходов.

Согласно Письму Минфина России от 20.06.2006 N 03-03-04/1/530 расходы на мойку автомобилей можно учитывать для целей налогообложения прибыли. Такие расходы являются расходами на содержание служебного транспорта и согласно пп. 11 п. 1 ст. 264 НК РФ относятся к прочим расходам, связанным с производством и (или) реализацией. Первичными документами, подтверждающими произведенный расход, могут являться чеки ККТ (товарные чеки). В соответствии с Письмом Управления ФНС России по г. Москве от 12.04.2006 N 20-12/29007 в чеке ККТ (или товарном чеке, являющемся приложением к чеку ККТ) должны быть указаны марка и государственный регистрационный номер машины, которая обслуживалась.

Командировочные расходы. При нарушении порядка оформления командировочных расходов возникает риск непринятия командировочных расходов в составе расходов при расчете налога на прибыль организаций. В связи с направлением работника в командировку должны быть оформлены следующие документы:

- приказ (распоряжение) о направлении работника в командировку по формам N Т-9 и N Т-9а;

- командировочное удостоверение по форме N Т-10; фактическое время пребывания в месте командировки определяется по отметкам в командировочном удостоверении о дне прибытия в место командировки и дне выбытия из места командировки, суточные выплачиваются только за дни пребывания в командировке, отмеченные в командировочном удостоверении;

- служебное задание для направления в командировку и отчет о его выполнении по форме N Т-10а.

В соответствии с Постановлением Правительства Российской Федерации от 13.10.2008 N 749 «Об особенностях направления работников в служебные командировки» работник по возвращении из командировки обязан представить работодателю в течение трех рабочих дней два документа. Во-первых, авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы. К авансовому отчету прилагаются командировочное удостоверение, оформленное надлежащим образом, документы о найме жилого помещения, фактических расходах на проезд (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой. Во-вторых, отчет в письменной форме о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя.

Особое внимание следует уделить нарушениям в связи с заграничной командировкой. Например, подотчетным лицом при возвращении из заграничной командировки представлены оправдательные документы, составленные на иностранном языке. На основании данных счетов в авансовом отчете отражены расходы на проживание в гостинице. Однако подстрочный перевод на русский язык к счетам не прилагается.

Данные расходы налоговыми органами, вероятнее всего, не будут приняты при определении базы по налогу на прибыль. В соответствии со ст. 68 Конституции Российской Федерации государственным языком Российской Федерации на всей ее территории является русский язык. На территории Российской Федерации официальное делопроизводство в государственных органах, организациях, предприятиях и учреждениях ведется на русском языке как государственном языке Российской Федерации. Таким образом, государственные органы, организации, предприятия и учреждения используют в работе документы на русском языке. На основании п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, документирование имущества, обязательств и иных фактов хозяйственной деятельности, ведение регистров бухгалтерского учета и бухгалтерской отчетности осуществляются на русском языке. Первичные учетные документы, составленные на иных языках, должны иметь подстрочный перевод на русский язык. Действующим законодательством Российской Федерации не регламентируется порядок перевода первичных учетных документов с иностранного на русский язык. В случае необходимости можно обратиться к Письму Минфина России от 20.03.2006 N 03-02-07/1-66.

Нередко приобретение авиабилетов в организации возлагается на отдельного сотрудника. Получив наличные деньги под отчет, сотрудник приобретает авиабилеты и формирует авансовый отчет на потраченную сумму. В бухгалтерском учете производится запись: Дебет 20, 26, Кредит 71 — на сумму купленных авиабилетов (плюс сервисный сбор). Бухгалтерия организации при отражении в учете авансового отчета в качестве прилагаемого документа использует приобретенный авиабилет. Ввиду того что организация не использует субсчет 50-3 «Денежные документы», журнал приема-выдачи денежных документов не ведется, нарушается методология бухгалтерского учета, наблюдается снижение контроля за сохранностью денежных документов.

Находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы должны учитываться на субсчете 50-3 «Денежные документы». Денежные документы учитываются на счете 50 «Касса» в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам. Поступление купленных авиабилетов в кассу организации оформляется приходным кассовым ордером. Затем из кассы их под отчет выдают сотруднику, направляемому в командировку по расходному кассовому ордеру.

Представительские расходы. Согласно п. 2 ст. 264 НК РФ к представительским расходам относятся расходы налогоплательщика на официальный прием или обслуживание представителей других организаций, участвующих в переговорах, в целях установления либо поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров (правления) и иного руководящего органа налогоплательщика, независимо от места проведения указанных мероприятий.

В Письме Минфина России от 26.03.2010 N 03-03-06/2/59 указано, что представительские расходы должны соответствовать критериям, установленным ст. 252 НК РФ, а именно должны быть обоснованны и документально подтверждены.

Основными нарушениями к требованиям оформления представительских расходов являются отсутствие одного или нескольких первичных документов, подтверждающих обоснованность представительских расходов, а именно:

- приказа (распоряжения) руководителя организации об осуществлении расходов на указанные цели;

- сметы представительских расходов;

- первичных документов, в том числе в случае использования приобретенных на стороне каких-либо товаров для представительских целей, оплаты услуг сторонних организаций;

- отчета о представительских расходах;

- акта об осуществлении представительских расходов, подписанного руководителем организации, с указанием сумм фактически произведенных представительских расходов.

Как правило, в отчете, составленном по проведенным представительским мероприятиям, отражают:

- цель представительских мероприятий и результаты их проведения;

- дату и место проведения мероприятия;

- программу мероприятий;

- состав приглашенной делегации;

- участников со стороны принимающей организации;

- величину расходов на представительские цели.

Все расходы, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами.

Кроме того, необходимо учитывать требования пп. 22 п. 1 ст. 264 НК РФ, согласно которому представительские расходы относятся к прочим расходам, связанным с производством и реализацией. В течение отчетного (налогового) периода указанные затраты включаются в состав расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период (п. 2 ст. 264 НК РФ). Базу для исчисления предельной суммы таких расходов рассчитывают нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК РФ).

Вместе с тем представительские расходы в части, превышающей законодательный лимит, не учитывают при определении базы по налогу на прибыль (п. 42 ст. 270 НК РФ).

Операции, связанные с приобретением горюче-смазочных материалов (ГСМ). Прямое отнесение стоимости приобретенных ГСМ на счета расходов в учете должно подтверждаться актами и путевыми листами автотранспорта. Наиболее типичные ошибки в данном виде расходов:

- отсутствуют путевые листы;

- в путевых листах не заполнены необходимые реквизиты;

- не установлены нормы на списание ГСМ;

- остатки ГСМ по путевым листам не соответствуют остаткам на счетах бухгалтерского учета;

- в штате организации отсутствуют автотранспортное средство или водитель.

Унифицированная форма N 3 «Путевой лист легкового автомобиля» и инструкция по ее заполнению утверждены Постановлением Госкомстата России от 28.11.1997 N 78. Обязательные реквизиты и порядок заполнения путевых листов установлены Приказом Минтранса России от 18.09.2008 N 152. Организация может самостоятельно разработать форму путевого листа, закрепив ее распорядительным документом. Письмом Минфина России от 25.08.2009 N 03-03-06/2/161 определено, что путевой лист, самостоятельно разработанный организацией, может являться одним из документов, подтверждающих расходы на приобретение ГСМ, при наличии в нем обязательных реквизитов, утвержденных Приказом Минтранса России. Для обоснования расходов, связанных с эксплуатацией служебного автомобиля, необходимо документально подтвердить производственный характер осуществляемых поездок посредством указания в путевом листе маршрута следования автомобиля. В форме N 3 следует заполнять такие показатели, как «Место отправления» и «Место назначения», т.е. нужно указывать конкретный путь следования.

Согласно Письму Минфина России от 20.02.2006 N 03-03-04/1/129 отсутствие в путевом листе информации о конкретном месте следования не позволяет судить о факте использования автомобиля сотрудниками организации в служебных целях. Подобные реквизиты являются обязательными. Путевой лист, не содержащий в составе своих реквизитов информацию о месте следования автомобиля, не подтверждает осуществленные налогоплательщиком расходы на приобретение ГСМ.

Затраты на покупку бензина для служебных автомобилей можно списать в расходы в пределах норм, установленных Минтрансом России (Письмо Минфина России от 04.09.2007 N 03-03-06/1/640). При определении норм расхода топлива автомобилями, для которых эти нормы Минтрансом России не утверждены, следует руководствоваться соответствующей технической документацией и (или) информацией, предоставляемой изготовителем автомобиля. В настоящее время действуют нормы расхода топлив и смазочных материалов на автомобильном транспорте, утвержденные Распоряжением Минтранса России от 14.03.2008 N АМ-23-р.

Нарушения, связанные с приобретением ГСМ, ведут к искажению данных отчетности в случае применения некорректных методов учета, а также неподтверждения затрат на топливо в качестве расходов, уменьшающих налоговую базу по налогу на прибыль организаций.

Таким образом, анализ наиболее типичных ошибок расчетов с подотчетными лицами может помочь не только аудиторам, но бухгалтерам в организации бухгалтерского учета на данном участке с минимальными рисками нарушения как бухгалтерского, так и налогового законодательства.

Литература

- Егоркина О. Представительские расходы в налоговом учете // Налоговый учет для бухгалтера. — 2010. — N 6.

- Кошкина Т.Ю. Подотчетники: проблемы и решения // Актуальные вопросы бухгалтерского учета и налогообложения. — 2009. — N 9.

- Парушина Н.В., Суворова С.П. Аудит: Учеб. — 2-е изд., перераб. и доп. — М.: ИД «ФОРУМ», 2009.

Е.Н.Варламова

Аудитор,

налоговый консультант

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

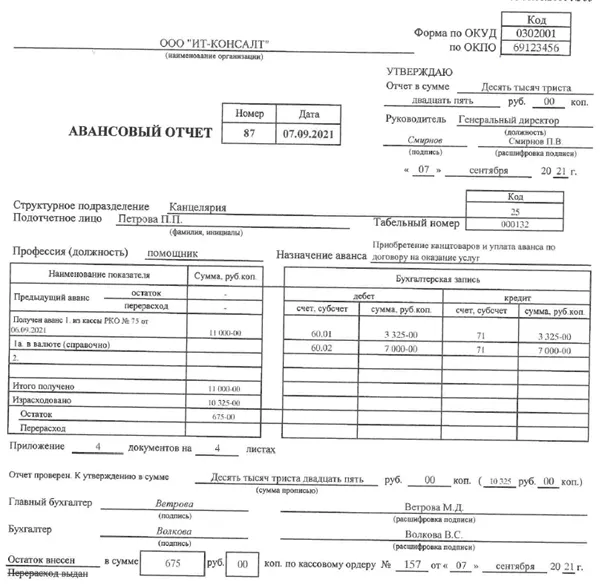

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!

Скачать список лиц

ВАЖНО! Утверждать список подотчетников следует отдельным приказом, а не учетной политикой: перечень подотчетных лиц может неоднократно меняться, при этом издать новый приказ не составит труда, а вот изменить учетную политику может быть проблематично (ч. 6 ст. 8 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Ошибка № 2: несвоевременные отчеты

Согласно п. 6.3 Указания № 3210 отчитаться по полученным суммам работник обязан в срок, утвержденный работодателем (за исключением командировок), отсчитываемый со дня окончания периода, на который они выдавались. Немного другое правило установлено для командировочных расходов — по ним подотчетник обязан отчитаться в 3 рабочих дня, исчисляемых со дня возвращения из командировки (п. 26 постановления Правительства РФ от 13.10.2008 № 749).

Отчетная документация лица, взявшего деньги на совершение покупок для работодателя, включает авансовый отчет, а также комплект первичных документов, подтверждающих произведенные расходы. Если полученные сотрудником средства не были потрачены полностью, их остаток он обязан внести в кассу.

Правильно оформить авансовый отчет вам поможет материал «Образец заполнения авансового отчета».

ВАЖНО! Принимать авансовый отчет без документального подтверждения осуществленных трат недопустимо. Существует риск переквалификации налоговиками выданных подотчетных сумм в доход сотрудника (постановление Президиума ВАС РФ от 05.03.2013 № 13510/12).

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ бесплатно и переходите к разъяснениям и образцам.

Данные правила хорошо известны практикующим бухгалтерам, которые стараются соблюдать их. Однако на практике бывает, что сами подотчетники не торопятся отчитаться, а удержать суммы из их зарплаты возможно только с их согласия (ст. 137 ТК РФ).

Исправляем ситуацию

Необходимо четко контролировать сроки подотчетов. Чтобы работники знали, когда им следует отчитаться, составьте для них памятку. При систематической задержке представления авансовых отчетов проинформируйте своих сотрудников о том, что по закону возможно удержание НДФЛ по невозвращенным вовремя суммам. В случае если перечисленные мероприятия неэффективны, следует провести процедуру изъятия неподтвержденных первичкой сумм из зарплаты.

О возможных удержаниях из зарплаты расскажет наш материал «Ст. 138 ТК РФ: вопросы и ответы».

ВАЖНО! Сотрудники Соцстраха считают, что с не возвращенных подотчетниками и не удержанных из их зарплаты сумм по истечении месяца, исчисляемого с окончания срока представления авансового отчета, следует начислить страховые взносы (письмо ФСС РФ от 14.04.2015 № 02-09-11/06-5250, письмо Минтруда РФ от 12.12.2014 № 17-3/В-609).

Ошибка № 3: отсутствие корпоративного регламента по безналичному подотчету

Как мы уже выяснили, выдавать под отчет возможно не только наличность, но и безналичные суммы (на корпоративные, личные карты сотрудников). При этом законодательного регламентирования безналичного подотчета не имеется. В то же время существует позиция чиновников, согласно которой порядок выдачи безналичных подотчетных средств должен быть зафиксирован в учетной политике (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288). Во избежание споров с проверяющими органами мы советуем прислушаться к мнению финансового ведомства.

Исправляем ситуацию

Пропишите в учетной политике для целей бухучета оба способа выдачи подотчетных сумм: в наличной и безналичной форме, а также акцентируйте внимание на том, что безналичный подотчет может перечисляться как на личную карту работника, так и на корпоративную карту. Данная информация может быть сформулирована следующим образом:

«Денежные средства под отчет работникам на целевые расходы организации выдаются в наличной или безналичной (путем перечисления на корпоративную карту организации или личную карту работника) форме. Способ выдачи подотчетных средств указывается в заявлении работника».

ВАЖНО! Перечисляя подотчетнику деньги, не забудьте в платежке указать соответствующее назначение платежа — «под отчет», тогда контролеры не смогут предъявить претензий по поводу того, что средства были перечислены по иным основаниям — например в качестве зарплаты (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Как списать задолженность работника по возврату подотчетных сумм, которые не удержали (не взыскали), подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Исчерпывающую информации о безналичном подотчете вы найдете в публикации «Перевод подотчета на карту сотрудника с расчетного счета».

Ошибка № 4: в первичных документах не расшифровано содержание покупки

Представим ситуацию. Ваш сотрудник принес авансовый отчет, к которому приложил кассовый и товарный чек. При этом ни в том, ни в другом документе не расшифрованы наименования и количество приобретенных ТМЦ, а указаны их стоимость и обобщенное название (например, запчасти). Можно ли принять такой авансовый отчет?

Мы бы не советовали. Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ все расходы должны быть документально подтверждены. Правила документального подтверждения хозопераций первичными документами установлены ст. 9 закона от 06.12.2011 № 402-ФЗ.

Согласно данной норме к обязательным реквизитам первичного документа относятся наименование и количество приобретенных активов, работ, услуг. В нашем примере это условие не выполняется, а значит, нет основания принять такие документы к учету.

ВАЖНО! Не все арбитры согласны с налоговиками и иногда встают на сторону налогоплательщика, принявшего к учету расходы, в которых указано обобщенное название покупок (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Однако гарантии того, что именно вас поддержит суд в подобном случае, никто не может дать.

Исправляем ситуацию

Судиться из-за проблемы, которую можно решить быстро и без существенных усилий, совершенно непродуктивно. Здесь можно поступить следующими способами:

- Попросить продавца выдать товарный чек, в котором будут верно указаны наименование и количество купленных товаров.

- В случае нежелания продавца пойти навстречу, сделать расшифровку покупки самостоятельно и приложить ее к авансовому отчету вместе с имеющимися первичными документами.

Пример такой расшифровки может выглядеть так:

Скачать расшифровку

Ошибка № 6: расходы подотчетника оплачены не его банковской картой

Как ни странно, но такая ситуация на практике тоже имеет место. Предположим, сотрудник решил совместить поход за личными и «корпоративными» покупками в компании родственника и случайно расплатился и за те, и за другие его картой.

Казалось бы, все в порядке: правильно оформленные документы на приобретение и покупку имеются, они в полном комплекте. Однако в чеке ККТ указаны данные не вашего сотрудника, а совсем другого лица.

Принимать такой авансовый отчет рискованно, поскольку контролеры, заметив, что оплата была произведена лицом, не имеющим отношения к вашей фирме, сочтут такие расходы неправомерными.

Исправляем ситуацию

Если и вы столкнулись с подобной проблемой, необходимо получить от подотчетника объяснительную записку, в которой следует указать, что лицо, чьей картой была произведена оплата, делало покупку по поручению вашего сотрудника:

Скачать объяснительную

Кроме того, нужно получить расписку от этого лица о том, что деньги ему подотчетник вернул и претензий к нему не имеется:

Таким способом вы получите полное подтверждение того, что расходы произведены именно вашим сотрудником. Аналогичные рекомендации дают и сами чиновники (письмо Минфина РФ от 11.10.2012 № 03-03-07/46, письмо ФНС РФ от 22.06.2011 № ЕД-4-3/9876).

Итоги

Учет расчетов с подотчетниками сопряжен с соблюдением множества процедур — как организационных, так и документального характера. В связи с этим возможно возникновение различных ошибок, которые, однако, можно своевременно исправить. Если ошибки останутся неисправленными, неизбежны претензии со стороны проверяющих ведомств.

Типовые ошибки, допускаемые при расчетах с подотчетными лицами

Вопросы проверки расчетов с подотчетными лицами достаточно часто включаются в программу ревизии финансово-хозяйственной деятельности, проводимой органами финансового контроля. В статье будут рассмотрены типовые ошибки, выявляемые в ходе проверок расчетов с подотчетными лицами.

Все ошибки, допускаемые бюджетными учреждениями при осуществлении расчетов с подотчетными лицами, можно условно разделить на три основные группы:

нарушения, связанные с направлением должностных лиц бюджетного учреждения в командировки;

нарушения документального оформления расчетов с подотчетными лицами;

несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами.

Какие нарушения в каждой из указанных выше групп встречаются у бюджетных учреждений?

Нарушения, связанные с оформлением документов на служебные командировки

Деятельность любого бюджетного учреждения не обходится без направления своих работников в служебные командировки. Ошибки, допускаемые при этом, являются, наверное, самими распространенными из всех связанных с расчетами с подотчетными лицами.

Возмещение расходов на проезд. В соответствии с п. 12 Положения N 749 расходы на проезд к месту командировки и обратно к месту постоянной работы возмещаются при наличии документов (билетов), подтверждающих эти расходы. Напомним, что Инструкцией N 62 предусмотрено (п. 19), что в тех случаях, когда командированному работнику был выдан аванс на расходы по служебной командировке, а документы, подтверждающие произведенные работником расходы на проезд, представлены быть не могут, руководитель учреждения имеет право разрешить оплату проезда по минимальной стоимости (например, при проезде железнодорожным транспортом . по стоимости проезда в плацкартном вагоне). Однако, поскольку Инструкция N 62 применяется в части, не противоречащей ТК РФ (ст. 423 ТК РФ), а также Положению N 749, возмещение стоимости проезда при отсутствии документов (билетов), подтверждающих эти расходы, будет являться нарушением.

Одним из самых распространенных нарушений, связанных с возмещением расходов на проезд, является возмещение расходов, которые согласно законодательству возмещению не подлежат либо подлежат, но не в том размере, в котором фактически были произведены. Например, при приобретении проездных документов, в частности на железнодорожный транспорт, работник нередко приобретает и полис добровольного страхования пассажиров на транспорте. Данные расходы в соответствии с нормами Положения N 749 и ст. 168 ТК РФ возмещению не подлежат. Командированному работнику возмещаются расходы по страховым платежам только по обязательному государственному страхованию пассажиров на транспорте, которые входят в стоимость проездного билета.

Кроме того, нередко командировочные расходы сотрудников на проезд возмещаются с превышением допустимых норм. Чаще всего это нарушение возникает при оплате стоимости проезда железнодорожным транспортом в вагоне повышенной комфортности категории «СВ» работникам бюджетных учреждений, тогда как в соответствии с нормативными актами работник мог воспользоваться только купе. Напомним, что работникам, работающими в учреждениях, финансируемых за счет средств федерального бюджета, расходы на проезд возмещаются в размерах, утвержденных пп. «в» п. 1 Постановления Правительства РФ от 02.10.2002 N 729 «О размерах возмещения расходов, связанных со служебными командировками на территории РФ, работникам организаций, финансируемых за счет средств федерального бюджета» (далее . Постановление N 729). В этом пункте дословно сказано, что работникам расходы на проезд к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы на пользование в поездах постельными принадлежностями) возмещаются в размере фактических расходов, подтвержденных проездными документами, но не выше стоимости проезда железнодорожным транспортом . в купейном вагоне скорого фирменного поезда.

Расходы, превышающие данные нормы, могут быть возмещены работнику бюджетного учреждения при разрешении на их совершение, данном руководителем учреждения, и только при наличии экономии денежных средств, выделенных из федерального бюджета, или при осуществлении бюджетным учреждением приносящей доход деятельности и только за счет данных средств (п. 3 Постановления N 729). В случае превышения вышеуказанных норм самим руководителем бюджетного учреждения решение о возмещении данных расходов должно приниматься вышестоящим руководителем. Заметим, что ограничения по оплате в пределах указанных норм не распространяются на случаи оплаты стоимости проезда за счет средств от приносящей доход деятельности и в пределах норм, установленных учреждением самостоятельно.

Расходы по найму жилого помещения. Характерным нарушением при возмещении расходов по найму жилого помещения также является превышение установленных норм. Напомним, что работникам бюджетных учреждений расходы по найму жилого помещения в месте нахождения в командировке возмещаются по фактическим расходам, подтвержденным соответствующими документами, но не выше 550 руб. в сутки (п. 1 Постановления N 729). В случае превышения данной суммы, как и в случае с проездом к месту служебной командировки, расходы должны возмещаться за счет экономии денежных средств, выделенных из федерального бюджета, или за счет средств от приносящей доход деятельности.

Кроме того, п. 1 Постановления N 729 предусмотрены случаи возмещения стоимости проживания при отсутствии документов, подтверждающих данные расходы, из расчета 12 руб. в сутки. Однако следует иметь в виду, что производить указанные выплаты (12 руб. в сутки) нельзя в случае отсутствия документов на проживание во время вынужденной остановки работника в пути. Согласно п. 13 Постановления N 749љв случае вынужденной остановки в пути работнику возмещаются расходы по найму жилого помещения, только подтвержденные соответствующими документами.

Дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные). При выплате суточных также встречаются различные нарушения, например их выплата в неустановленном размере или неправильное определение дней, за которые работнику положена выплата суточных.