Типовые ошибки, допускаемые при расчетах с подотчетными лицами

Вопросы проверки расчетов с подотчетными лицами достаточно часто включаются в программу ревизии финансово-хозяйственной деятельности, проводимой органами финансового контроля. В статье будут рассмотрены типовые ошибки, выявляемые в ходе проверок расчетов с подотчетными лицами.

Все ошибки, допускаемые бюджетными учреждениями при осуществлении расчетов с подотчетными лицами, можно условно разделить на три основные группы:

нарушения, связанные с направлением должностных лиц бюджетного учреждения в командировки;

нарушения документального оформления расчетов с подотчетными лицами;

несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами.

Какие нарушения в каждой из указанных выше групп встречаются у бюджетных учреждений?

Нарушения, связанные с оформлением документов на служебные командировки

Деятельность любого бюджетного учреждения не обходится без направления своих работников в служебные командировки. Ошибки, допускаемые при этом, являются, наверное, самими распространенными из всех связанных с расчетами с подотчетными лицами.

Возмещение расходов на проезд. В соответствии с п. 12 Положения N 749 расходы на проезд к месту командировки и обратно к месту постоянной работы возмещаются при наличии документов (билетов), подтверждающих эти расходы. Напомним, что Инструкцией N 62 предусмотрено (п. 19), что в тех случаях, когда командированному работнику был выдан аванс на расходы по служебной командировке, а документы, подтверждающие произведенные работником расходы на проезд, представлены быть не могут, руководитель учреждения имеет право разрешить оплату проезда по минимальной стоимости (например, при проезде железнодорожным транспортом . по стоимости проезда в плацкартном вагоне). Однако, поскольку Инструкция N 62 применяется в части, не противоречащей ТК РФ (ст. 423 ТК РФ), а также Положению N 749, возмещение стоимости проезда при отсутствии документов (билетов), подтверждающих эти расходы, будет являться нарушением.

Одним из самых распространенных нарушений, связанных с возмещением расходов на проезд, является возмещение расходов, которые согласно законодательству возмещению не подлежат либо подлежат, но не в том размере, в котором фактически были произведены. Например, при приобретении проездных документов, в частности на железнодорожный транспорт, работник нередко приобретает и полис добровольного страхования пассажиров на транспорте. Данные расходы в соответствии с нормами Положения N 749 и ст. 168 ТК РФ возмещению не подлежат. Командированному работнику возмещаются расходы по страховым платежам только по обязательному государственному страхованию пассажиров на транспорте, которые входят в стоимость проездного билета.

Кроме того, нередко командировочные расходы сотрудников на проезд возмещаются с превышением допустимых норм. Чаще всего это нарушение возникает при оплате стоимости проезда железнодорожным транспортом в вагоне повышенной комфортности категории «СВ» работникам бюджетных учреждений, тогда как в соответствии с нормативными актами работник мог воспользоваться только купе. Напомним, что работникам, работающими в учреждениях, финансируемых за счет средств федерального бюджета, расходы на проезд возмещаются в размерах, утвержденных пп. «в» п. 1 Постановления Правительства РФ от 02.10.2002 N 729 «О размерах возмещения расходов, связанных со служебными командировками на территории РФ, работникам организаций, финансируемых за счет средств федерального бюджета» (далее . Постановление N 729). В этом пункте дословно сказано, что работникам расходы на проезд к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы на пользование в поездах постельными принадлежностями) возмещаются в размере фактических расходов, подтвержденных проездными документами, но не выше стоимости проезда железнодорожным транспортом . в купейном вагоне скорого фирменного поезда.

Расходы, превышающие данные нормы, могут быть возмещены работнику бюджетного учреждения при разрешении на их совершение, данном руководителем учреждения, и только при наличии экономии денежных средств, выделенных из федерального бюджета, или при осуществлении бюджетным учреждением приносящей доход деятельности и только за счет данных средств (п. 3 Постановления N 729). В случае превышения вышеуказанных норм самим руководителем бюджетного учреждения решение о возмещении данных расходов должно приниматься вышестоящим руководителем. Заметим, что ограничения по оплате в пределах указанных норм не распространяются на случаи оплаты стоимости проезда за счет средств от приносящей доход деятельности и в пределах норм, установленных учреждением самостоятельно.

Расходы по найму жилого помещения. Характерным нарушением при возмещении расходов по найму жилого помещения также является превышение установленных норм. Напомним, что работникам бюджетных учреждений расходы по найму жилого помещения в месте нахождения в командировке возмещаются по фактическим расходам, подтвержденным соответствующими документами, но не выше 550 руб. в сутки (п. 1 Постановления N 729). В случае превышения данной суммы, как и в случае с проездом к месту служебной командировки, расходы должны возмещаться за счет экономии денежных средств, выделенных из федерального бюджета, или за счет средств от приносящей доход деятельности.

Кроме того, п. 1 Постановления N 729 предусмотрены случаи возмещения стоимости проживания при отсутствии документов, подтверждающих данные расходы, из расчета 12 руб. в сутки. Однако следует иметь в виду, что производить указанные выплаты (12 руб. в сутки) нельзя в случае отсутствия документов на проживание во время вынужденной остановки работника в пути. Согласно п. 13 Постановления N 749љв случае вынужденной остановки в пути работнику возмещаются расходы по найму жилого помещения, только подтвержденные соответствующими документами.

Дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные). При выплате суточных также встречаются различные нарушения, например их выплата в неустановленном размере или неправильное определение дней, за которые работнику положена выплата суточных.

Кроме того, нередки случаи, когда командированному работнику в месте командировки предоставляется бесплатное помещение, а иногда и питание. Некоторые бухгалтеры считают, что в данном случае командированному работнику не должны возмещаться суточные. Данное мнение ничем не обосновано, поскольку в соответствии с п. 11 Постановления N 749 суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути. Заметим, что исключением из этого правила являются случаи направления работника в командировку в местность, откуда он исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства. В данном случае суточные не выплачиваются. Например, если работник выехал в командировку 11 июня и в этот же день вернулся, то суточные ему выплачиваться не должны.

Напомним, что вопрос о целесообразности ежедневного возвращения работника из места командирования к месту постоянного жительства в каждом конкретном случае решается руководителем организации с учетом дальности расстояния, условий транспортного сообщения, характера выполняемого задания, а также необходимости создания работнику условий для отдыха.

Обратите внимание

В случае временной нетрудоспособности командированного работника ему на общих основаниях (кроме случаев, когда командированный работник находится на стационарном лечении) выплачиваются суточные в течение всего времени, пока он не имеет возможности по состоянию здоровья приступить к выполнению возложенного на него служебного поручения или вернуться к месту своего постоянного места жительства, но не свыше двух месяцев. За период временной нетрудоспособности командированному работнику на общих основаниях выплачивается пособие по временной нетрудоспособности. Дни временной нетрудоспособности в срок командировки не включаются (п. 25 Положения N 749).

Нарушения документального оформления расчетов с подотчетными лицами

К нарушениям документального оформления расчетов с подотчетными лицами , можно отнести, в частности, следующие.

Возмещение произведенных расходов при отсутствии подтверждающих документов. Данное нарушение является одним из наиболее грубых. Напомним, что в соответствии со ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее . Закон о бухгалтерском учете) и п. 7 Инструкции N 157н все хозяйственные операции, проводимые учреждением, должны оформляться оправдательными документами. Последние служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам, утвержденным согласно законодательству РФ правовыми актами уполномоченных органов исполнительной власти, а документы, формы которых не унифицированы, должны содержать следующие обязательные реквизиты:

наименование документа;

дату составления документа;

наименование участника хозяйственной операции, от имени которого составлен документ, а также его идентификационные коды;

содержание хозяйственной операции;

измерители хозяйственной операции в натуральном и денежном выражении;

наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

личные подписи указанных лиц и их расшифровку.

Кроме того, согласно ч. 1 ст. 161 ГК РФ сделки, заключаемые между юридическими лицами, а также между ними и гражданами, должны совершаться в простой письменной форме путем составления документов, выражающих их содержание и подписанных лицом или лицами, совершающими сделки, или должным образом уполномоченными ими лицами (ч. 1 ст. 160 ГК РФ). Таким образом, при отсутствии подтверждающих документов контрольными органами может быть констатировано неправомерное использование средств.

Несоблюдение предельного размера расчетов наличными деньгами. В соответствии с ч. 2 ст. 861 ГК РФ расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом. Введение правил осуществления расчетов в РФ отнесено к компетенции ЦБ РФ (п. 4 ст. 4 Федерального закона от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»).

В настоящее время предельный размер расчетов установлен Указанием ЦБ РФ от 20.06.2007 N 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» и составляет 100 000 руб.

Предельный размер расчетов наличными деньгами относится к расчетам в рамках одного договора, заключенного между юридическими лицами. Расчеты наличными деньгами, осуществляемые между юридическими лицами по одному или нескольким денежным документам по одному договору, не могут превышать предельный размер расчетов наличными деньгами (Письмо ЦБ РФ от 02.07.2002 N 85-Т и МНС РФ от 01.07.2002 N 24-2-02/252).

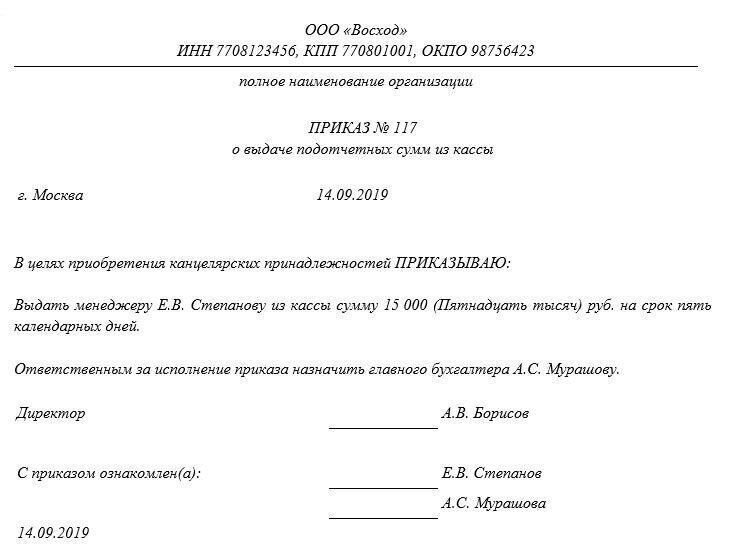

Выдача денежных средств под отчет без письменного заявления получателя. Согласно п. 105 Инструкции N 174н и п. 4.4 Положения ЦБ РФ N 373-П денежные средства под отчет выдаются по распоряжению руководителя учреждения на основании письменного заявления получателя, в котором в обязательном порядке должны быть указаны назначение аванса и срок, на который он выдается. Кроме того, к заявлению необходимо приложить расчет (обоснование) размера аванса (п. 213 Инструкции N 157н). Форма указанного расчета ничем не утверждена, следовательно, он может составляться в произвольной форме.

Обратите внимание

Заявление подотчетного лица в обязательном порядке должно содержать собственноручную надпись руководителя учреждения о сумме выдаваемых наличных денег и о сроке, на который выдаются наличные деньги, а также его подпись и дату (п. 4.4 Положения ЦБ РФ N 373-П). Указанная надпись должна иметься на каждом заявлении о выдаче денежных средств под отчет. Заметим, до 01.01.2012 аналогичное требование в законодательстве отсутствовало, и некоторые учреждения для отдельных видов операций (например, выдачи денег для осуществления каких-либо хозяйственных расходов) закрепляли срок представления авансовых отчетов приказом или распоряжением руководителя, в том числе и в учетной политике учреждения.

Нарушение требования к оформлению авансовых отчетов. Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу предъявить главному бухгалтеру или бухгалтеру, а при их отсутствии . руководителю учреждения авансовый отчет с прилагаемыми подтверждающими документами. К авансовому отчету прилагаются командировочное удостоверение, оформленное надлежащим образом, документы о найме жилого помещения, фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

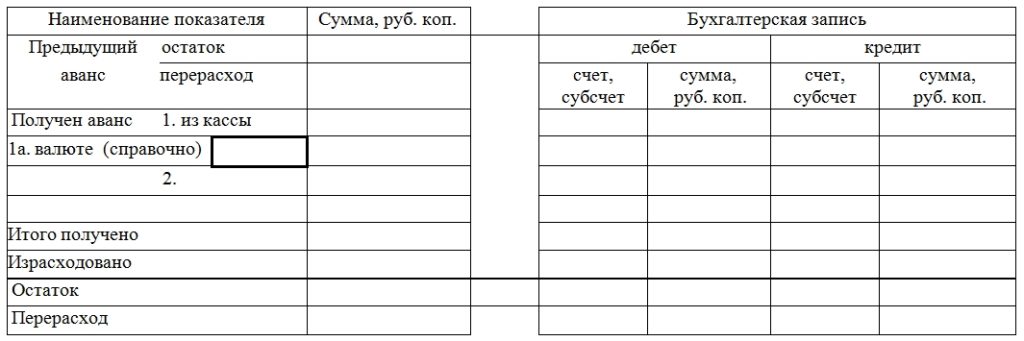

Напомним, что авансовый отчет должен быть составлен по форме 0504049, приведенной в приложении 4 к Приказу N 173н. В соответствии с требованиями приложения 5 к указанному приказу подотчетные лица приводят сведения о себе на лицевой стороне авансового отчета и заполняют графы 1 . 6 на оборотной стороне о фактически израсходованных ими суммах с приложением документов, подтверждающих произведенные расходы. Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

В бухгалтерии учреждения авансовый отчет проверяется на предмет правильности оформления и наличия документов, подтверждающих произведенные расходы, обоснованности расходования средств. На оборотной стороне авансового отчета заполняются графы 7 . 10, содержащие сведения о расходах, принимаемых учреждением к бухгалтерскому учету. Суммы денежных средств, полученных подотчетным лицом авансом, приводятся с указанием даты получения и кодов соответствующих аналитических счетов бухгалтерского учета. Проверка авансового отчета, его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем учреждения.

Заметим, что на практике довольно-таки распространенными являются случаи отсутствия на авансовом отчете подписи подотчетного лица, а также незаполнения обязательных его реквизитов как подотчетным лицом, так и работниками бухгалтерии учреждения.

Выдача денежных средств работникам учреждения, имеющим задолженности по предыдущим авансам. Согласно п. 4.4 Положения ЦБ РФ N 373-П и п. 214 Инструкции N 157н выдача наличных денег под отчет должна производиться исключительно при условии полного отчета подотчетного лица по ранее выданному ему авансу. Отметим, что полный отчет подотчетного лица предполагает представление авансового отчета с приложением документов, подтверждающих произведенные расходы, а также возврат сумм неизрасходованного аванса в кассу учреждения.

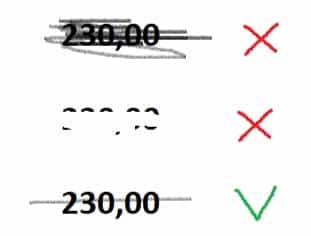

Нарушения порядка внесения исправлений в первичные учетные документы. Принятие к бухгалтерскому учету документов, оформляющих операции с наличными или безналичными денежными средствами, содержащих исправления, не допускается. Иные первичные (сводные) учетные документы, содержащие исправления, принимаются к бухгалтерскому учету в случае, когда исправления внесены по согласованию с лицами, составившими и подписавшими эти документы, что должно быть подтверждено подписями тех же лиц, надписью «Исправленному верить» («Исправлено») и датой внесения исправлений (п. 10 Инструкции N 157н, п. 5 ст. 9 Закона о бухгалтерском учете).

Нарушения при оформлении командировочных расходов. К указанным нарушениям можно отнести отсутствие или ненадлежащее оформление:

— служебного задания и отчета о его исполнении (п. 6 Постановления N 749);

— приказов (распоряжений) о направлении работников в командировку (п. 3 Постановления N 749);

— командировочных удостоверений (за исключением случаев направления работников за пределы территории РФ) (п. 7 Постановления N 749);

— журнала учета работников, выбывающих в служебные командировки из командирующей организации (п. 1, 2 Порядка N 739н);

— приказа (распоряжения) руководителя учреждения о назначении работника организации, ответственного за ведение вышеуказанных журналов, а также за проставление отметок в командировочных удостоверениях (п. 5 Порядка N 739н).

Несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами

Наиболее распространенными нарушениями, относимыми к данной группе, являются следующие.

Нарушения при проведении инвентаризации расчетов с подотчетными лицами. В соответствии с п. 20 Инструкции N 157н инвентаризация имущества, финансовых активов и обязательств должна проводиться бюджетным учреждением в порядке, предусмотренном нормативными правовыми актами, принятыми Минфином согласно законодательству РФ. В настоящее время данный порядок регламентирован Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина РФ от 13.06.1995 N 49 (далее . Методические указания). Согласно п. 1.3 Методических указаний инвентаризации подлежат все имущество учреждения независимо от его местонахождения и все виды финансовых обязательств.

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение) (п. 3.47 Методических указаний).

Инвентаризационная комиссия путем документальной проверки должна также установить:

— правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

— правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности.

Несоблюдение порядка списания дебиторской задолженности по подотчетным суммам. В соответствии с п. 106 Инструкции N 174н списание с балансового учета задолженности подотчетных лиц, признанной согласно законодательству РФ нереальной ко взысканию, отражается по кредиту соответствующих счетов аналитического учета счета 0љ208 00 000 «Расчеты с подотчетными лицами» и дебету счета 0љ401 20 273 «Чрезвычайные расходы по операциям с активами» с одновременным отражением списанной задолженности на забалансовом счете 04 «Списанная задолженность неплатежеспособных дебиторов».

Напомним, если обязательство предусматривает или позволяет определить день его исполнения или период времени, в течение которого оно должно быть исполнено, оно подлежит исполнению в этот день или, соответственно, в любой момент в пределах указанного периода (ст. 314 ГК РФ). Отсчет срока исковой давности по таким обязательствам начинается по окончании срока их исполнения (ст. 200 ГК РФ).

Исковой давностью признается срок для защиты права по иску лица, право которого нарушено. По общему правилу срок исковой давности составляет три года (ст. 196 ГК РФ). Следовательно, если указанный срок истек, то учреждению будет отказано в удовлетворении иска. Напомним, что течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало (ст. 191 ГК РФ).

Согласно п. 339 Инструкции N 157н на забалансовом счете 04 «Списанная задолженность неплатежеспособных дебиторов» учитывается задолженность неплатежеспособных дебиторов с момента ее признания в порядке, установленном законодательством, нереальной ко взысканию и списания с балансового учета учреждения для наблюдения в течение пяти лет (иного срока, установленного законодательством) за возможностью ее взыскания в случае изменения имущественного положения должника.

При возобновлении процедуры взыскания задолженности дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или зачисления на счета (лицевые счета) учреждений указанных поступлений осуществляется списание такой задолженности с забалансового учета.

Аналитический учет по счету ведется в Карточке учета средств и расчетов (ф. 0504051) в разрезе видов поступлений (выплат), по которым на балансе учреждения учитывалась задолженность дебиторов, по дебиторам (должникам), с указанием их полного наименования, а также иных реквизитов, необходимых для определения задолженности (дебитора) в целях возможного ее взыскания.

Несоблюдение порядка удержания из заработной платы. Нередки случаи, когда работник, которому выдавались денежные средства под отчет, отказывается возвратить остаток выданного аванса в кассу учреждения либо сам просит удержать его из заработной платы. В случае принятия решения об удержании излишне выплаченных сумм из заработной платы работника учреждению следует руководствоваться ст. 137 ТК РФ, которой предусмотрены случаи удержания из заработной платы работника для погашения его задолженности работодателю. В соответствии с указанной нормой удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

1) для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

2) для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в иных случаях;

3) для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

4) при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Обратите внимание

В первом, втором и третьем случаях решение об удержании из заработной платы работника может быть принято учреждением не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, что работник не оспаривает оснований и размеров удержания. Кроме того, согласно Письму Роструда от 09.08.2007 N 3044-6-0 необходимо получить письменное согласие работника на удержание из его заработной платы.

Ошибка № 1: отсутствуют документы на выдачу подотчетных сумм

Выдавать деньги подоточетникам приходится практически каждому хозяйствующему субъекту — предпринимателю или компании. Многие бухгалтера еще помнят времена, когда работодатель мог устанавливать список с одинаковыми для всех сотрудников сроками подотчета и максимальными к выдаче суммами и на основании этого списка выдавать средства под отчет.

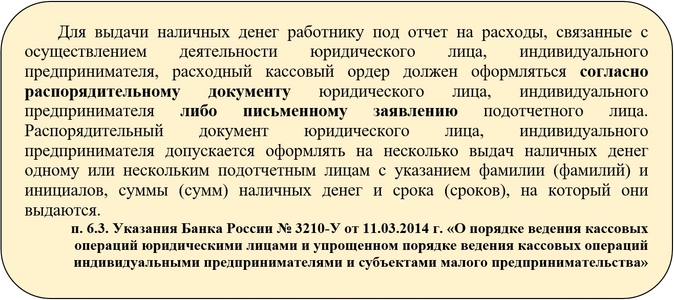

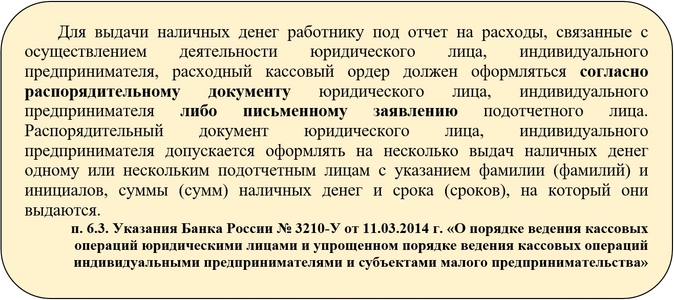

Сегодня действует другой порядок, определенный п. 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У, согласно которому каждая подотчетная сумма в наличной форме может быть выдана только на основании соответствующего заявления работника или распорядительного документа работодателя. Отсутствие таких документов налоговые органы часто считают административным правонарушением (правда, далеко не всегда их претензии правомочны, поскольку ответственности именно за отсутствие заявлений подотчетных лиц в законодательстве не существует).

ВАЖНО! Нормы указания № 3210-У распространяют свое действие только на расчеты наличными. Безналичный подотчет должен регулироваться локальными актами хозсубъекта.

Исправляем ситуацию

Естественно, необходимо как можно быстрее оформить недостающие документы, завизировав их у подотчетников и руководителя, и тогда неприятностей можно избежать. Однако может быть и такая ситуация, когда контролеры с проверкой уже пришли, а документыу вас отсутствуют. Но и здесь есть возможность оперативно исправить положение. Дело в том, что проверяющие не имеют права требовать документы немедленно — на их представление у вас имеется 1 рабочий день (п. 31 приказа Минфина РФ от 17.10.2011 № 133н). За этот срок нужно постараться подготовить отсутствующие документы.

ВАЖНО! Согласно ч. 1 ст. 4.5 КоАП РФ давность привлечения к административным правонарушениям — 2 месяца. Поэтому заявления у вас могут потребовать проверяющие только за 2 месяца, предшествующие началу проверки.

Обратите внимание — заявления следует оформлять не только рядовым сотрудникам, но и руководителю.

Подробности — в статье «Как правильно выдать деньги в подотчет директору».

Дополнительно к заявлениям мы вам советуем утвердить перечень лиц, которым разрешено брать деньги под отчет. Несмотря на то что перечень не является обязательным, его оформление крайне полезно для оптимизации работы персонала вашей фирмы. Во-первых, каждый сотрудник будет четко знать, может ли он получить деньги для совершения покупок на нужды своего работодателя. Во-вторых, работникам бухгалтерии будет легче контролировать тех сотрудников, которые обязаны оформлять заявления на подотчет и представлять отчетные документы. В-третьих, таким способом вы усиливаете внутрикорпоративный контроль над расходованием денежных средств.

Образец такого списка вы можете скачать здесь:

Скачать список лиц

ВАЖНО! Утверждать список подотчетников следует отдельным приказом, а не учетной политикой: перечень подотчетных лиц может неоднократно меняться, при этом издать новый приказ не составит труда, а вот изменить учетную политику может быть проблематично (ч. 6 ст. 8 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Ошибка № 2: несвоевременные отчеты

Согласно п. 6.3 Указания № 3210 отчитаться по полученным суммам работник обязан в срок, утвержденный работодателем (за исключением командировок), отсчитываемый со дня окончания периода, на который они выдавались. Немного другое правило установлено для командировочных расходов — по ним подотчетник обязан отчитаться в 3 рабочих дня, исчисляемых со дня возвращения из командировки (п. 26 постановления Правительства РФ от 13.10.2008 № 749).

Отчетная документация лица, взявшего деньги на совершение покупок для работодателя, включает авансовый отчет, а также комплект первичных документов, подтверждающих произведенные расходы. Если полученные сотрудником средства не были потрачены полностью, их остаток он обязан внести в кассу.

Правильно оформить авансовый отчет вам поможет материал «Образец заполнения авансового отчета».

ВАЖНО! Принимать авансовый отчет без документального подтверждения осуществленных трат недопустимо. Существует риск переквалификации налоговиками выданных подотчетных сумм в доход сотрудника (постановление Президиума ВАС РФ от 05.03.2013 № 13510/12).

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ бесплатно и переходите к разъяснениям и образцам.

Данные правила хорошо известны практикующим бухгалтерам, которые стараются соблюдать их. Однако на практике бывает, что сами подотчетники не торопятся отчитаться, а удержать суммы из их зарплаты возможно только с их согласия (ст. 137 ТК РФ).

Исправляем ситуацию

Необходимо четко контролировать сроки подотчетов. Чтобы работники знали, когда им следует отчитаться, составьте для них памятку. При систематической задержке представления авансовых отчетов проинформируйте своих сотрудников о том, что по закону возможно удержание НДФЛ по невозвращенным вовремя суммам. В случае если перечисленные мероприятия неэффективны, следует провести процедуру изъятия неподтвержденных первичкой сумм из зарплаты.

О возможных удержаниях из зарплаты расскажет наш материал «Ст. 138 ТК РФ: вопросы и ответы».

ВАЖНО! Сотрудники Соцстраха считают, что с не возвращенных подотчетниками и не удержанных из их зарплаты сумм по истечении месяца, исчисляемого с окончания срока представления авансового отчета, следует начислить страховые взносы (письмо ФСС РФ от 14.04.2015 № 02-09-11/06-5250, письмо Минтруда РФ от 12.12.2014 № 17-3/В-609).

Ошибка № 3: отсутствие корпоративного регламента по безналичному подотчету

Как мы уже выяснили, выдавать под отчет возможно не только наличность, но и безналичные суммы (на корпоративные, личные карты сотрудников). При этом законодательного регламентирования безналичного подотчета не имеется. В то же время существует позиция чиновников, согласно которой порядок выдачи безналичных подотчетных средств должен быть зафиксирован в учетной политике (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288). Во избежание споров с проверяющими органами мы советуем прислушаться к мнению финансового ведомства.

Исправляем ситуацию

Пропишите в учетной политике для целей бухучета оба способа выдачи подотчетных сумм: в наличной и безналичной форме, а также акцентируйте внимание на том, что безналичный подотчет может перечисляться как на личную карту работника, так и на корпоративную карту. Данная информация может быть сформулирована следующим образом:

«Денежные средства под отчет работникам на целевые расходы организации выдаются в наличной или безналичной (путем перечисления на корпоративную карту организации или личную карту работника) форме. Способ выдачи подотчетных средств указывается в заявлении работника».

ВАЖНО! Перечисляя подотчетнику деньги, не забудьте в платежке указать соответствующее назначение платежа — «под отчет», тогда контролеры не смогут предъявить претензий по поводу того, что средства были перечислены по иным основаниям — например в качестве зарплаты (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Как списать задолженность работника по возврату подотчетных сумм, которые не удержали (не взыскали), подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Исчерпывающую информации о безналичном подотчете вы найдете в публикации «Перевод подотчета на карту сотрудника с расчетного счета».

Ошибка № 4: в первичных документах не расшифровано содержание покупки

Представим ситуацию. Ваш сотрудник принес авансовый отчет, к которому приложил кассовый и товарный чек. При этом ни в том, ни в другом документе не расшифрованы наименования и количество приобретенных ТМЦ, а указаны их стоимость и обобщенное название (например, запчасти). Можно ли принять такой авансовый отчет?

Мы бы не советовали. Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ все расходы должны быть документально подтверждены. Правила документального подтверждения хозопераций первичными документами установлены ст. 9 закона от 06.12.2011 № 402-ФЗ.

Согласно данной норме к обязательным реквизитам первичного документа относятся наименование и количество приобретенных активов, работ, услуг. В нашем примере это условие не выполняется, а значит, нет основания принять такие документы к учету.

ВАЖНО! Не все арбитры согласны с налоговиками и иногда встают на сторону налогоплательщика, принявшего к учету расходы, в которых указано обобщенное название покупок (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Однако гарантии того, что именно вас поддержит суд в подобном случае, никто не может дать.

Исправляем ситуацию

Судиться из-за проблемы, которую можно решить быстро и без существенных усилий, совершенно непродуктивно. Здесь можно поступить следующими способами:

- Попросить продавца выдать товарный чек, в котором будут верно указаны наименование и количество купленных товаров.

- В случае нежелания продавца пойти навстречу, сделать расшифровку покупки самостоятельно и приложить ее к авансовому отчету вместе с имеющимися первичными документами.

Пример такой расшифровки может выглядеть так:

Скачать расшифровку

Ошибка № 6: расходы подотчетника оплачены не его банковской картой

Как ни странно, но такая ситуация на практике тоже имеет место. Предположим, сотрудник решил совместить поход за личными и «корпоративными» покупками в компании родственника и случайно расплатился и за те, и за другие его картой.

Казалось бы, все в порядке: правильно оформленные документы на приобретение и покупку имеются, они в полном комплекте. Однако в чеке ККТ указаны данные не вашего сотрудника, а совсем другого лица.

Принимать такой авансовый отчет рискованно, поскольку контролеры, заметив, что оплата была произведена лицом, не имеющим отношения к вашей фирме, сочтут такие расходы неправомерными.

Исправляем ситуацию

Если и вы столкнулись с подобной проблемой, необходимо получить от подотчетника объяснительную записку, в которой следует указать, что лицо, чьей картой была произведена оплата, делало покупку по поручению вашего сотрудника:

Скачать объяснительную

Кроме того, нужно получить расписку от этого лица о том, что деньги ему подотчетник вернул и претензий к нему не имеется:

Таким способом вы получите полное подтверждение того, что расходы произведены именно вашим сотрудником. Аналогичные рекомендации дают и сами чиновники (письмо Минфина РФ от 11.10.2012 № 03-03-07/46, письмо ФНС РФ от 22.06.2011 № ЕД-4-3/9876).

Итоги

Учет расчетов с подотчетниками сопряжен с соблюдением множества процедур — как организационных, так и документального характера. В связи с этим возможно возникновение различных ошибок, которые, однако, можно своевременно исправить. Если ошибки останутся неисправленными, неизбежны претензии со стороны проверяющих ведомств.

Сегодня мы рассмотрим тему расчётов с подотчётными лицами в 1С:Бухгалтерии предприятия ред. 3.0, а также разберем самые распространенные ошибки по операциям, связанным с подотчетными суммами.

Специфика учёта расчетов с подотчетниками обусловлена тем, что он включает в себя многочисленные хозяйственные операции: от приобретения канцелярских товаров, ГСМ и оплаты различного рода мелкого ремонта (автомобилей или оргтехники) до командировочных расходов на заграничные поездки и оформление представительских расходов.

Из-за разнообразия операций на этом участке работы возникает немало проблем, связанных с оформлением первичной документации и отчётов, возмещением понесённых сотрудником расходов или сложностей с невозвратом подотчётных сумм, что и объясняет интерес к счёту 71 «Расчеты с подотчётными лицами» как со стороны бухгалтерии, руководства, так и проверяющих органов.

Выдача денежных средств сотрудникам под отчёт — ситуация стандартная и довольно распространенная, встречаемая в деятельности почти каждой организации. Широкое использование наличных денежных средств для расчётов между юридическими лицами (ИП) нередко создаёт предпосылки для злоупотреблений и ухода от налогов, и налоговые инспекторы предъявляют к расчётам с подотчётными лицами и оформлению соответствующих документов немало претензий. Поэтому важно минимизировать количество возможных нарушений при расчётах с подотчётными лицами.

В процессе аудита уделяется внимание следующим вопросам:

- оценке системы внутреннего контроля при проведении операций по учёту расчётов с подотчётными лицами;

- наличию внутренних документов, определяющих порядок оформления расчётов по анализируемому участку учёта;

- достоверности выдачи и полноты возврата подотчётных сумм;

- анализ аналитического учёта и взаимосвязи с синтетическим учётом;

- изучение порядка документального оформления хозяйственных операций по расчётам с подотчётными лицами;

- оценка корректности отражения расчётов по счёту 71 в бухгалтерской отчётности.

Операции с подотчётными лицами в учёте имеют не слишком трудоёмкое отражение, но следует отметить сложность предотвращения и исправления некоторых ошибок, так как уровень ответственности за них ложится не только на бухгалтерию, но и на сотрудников, поскольку многие из нарушений допускаются самим подотчётным лицом.

Рассмотрим наиболее популярные ошибки, выявляемые при проверке рассматриваемого участка учёта.

Ненадлежащий порядок выдачи средств сотрудникам под отчёт

Выдача денежных средств лицам, не указанным в списке, утверждённом приказом руководителя организации

Законодательно не установлено обязанности утверждать приказ, содержащий перечень работников, имеющих право получать деньги под отчёт. Однако, если организация решила утвердить такой список приказом, чтобы ограничить круг лиц, получающих деньги под отчёт, то такое распоряжение следует соблюдать.

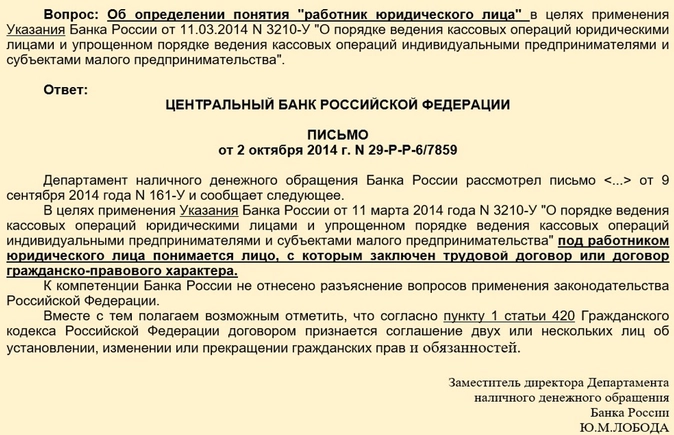

Получение средств лицами, которые не значатся работниками организации

Выдаваться под отчёт могут:

- любым сотрудникам, включая тех, кто имеет задолженность по ранее полученной под отчёт сумме, поскольку требование полного погашения задолженности отсутствует в Указании № 3210-У;

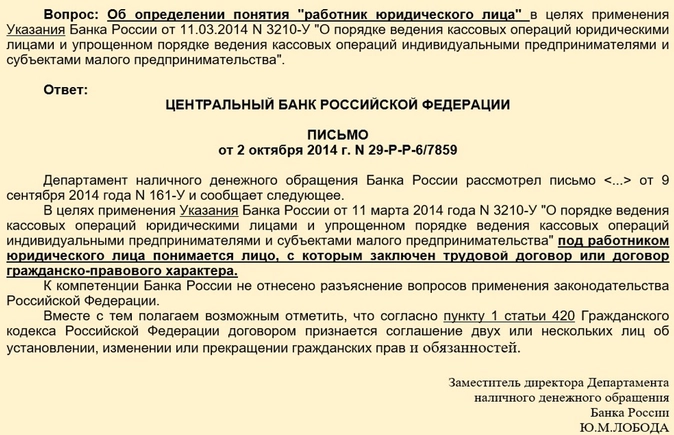

- физическим лицам, с которыми у организации заключен гражданско-правовой договор (письмо Банка России от 02.10.2014 № 29-Р-Р-6/7859).

Отсутствие заявлений

Еще одна распространенная ошибка: отсутствие заявления или иного распорядительного документа, разрешающего выдачу средств под отчёт.

Нарушение срока возврата подотчётной суммы

Ненадлежащее документальное оформление авансовых отчётов и приложений к ним

Сюда относятся:

- не утверждение руководителем авансовых отчётов;

- оформление и утверждение авансового отчёта датой раньше, чем фактическое осуществление расходов;

- отсутствие подписей должностных и подотчётных лиц;

- допущение подчисток и исправлений, внесённых ненадлежащим образом;

- выявление факта расхождений суммы, утверждённой в авансовом отчёте с суммой, отраженной в прилагаемых первичных документах;

- авансовые отчёты не подтверждены оправдательными документами или они оформлены ненадлежащим образом.

Например:

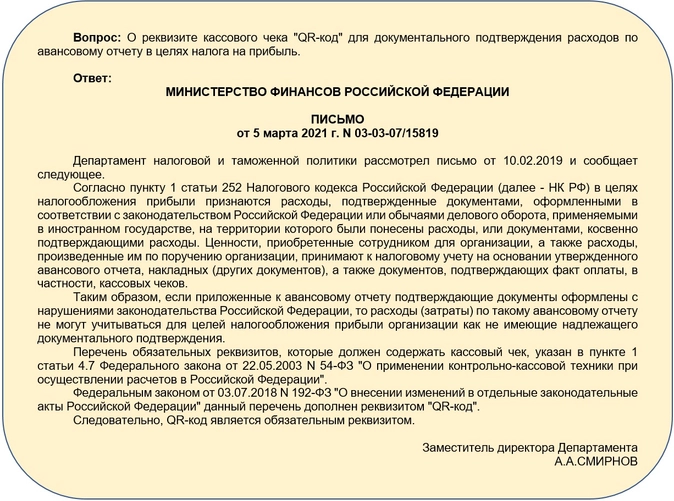

- принятие к возмещению суммы НДС на основании кассовых чеков, без счёта-фактуры;

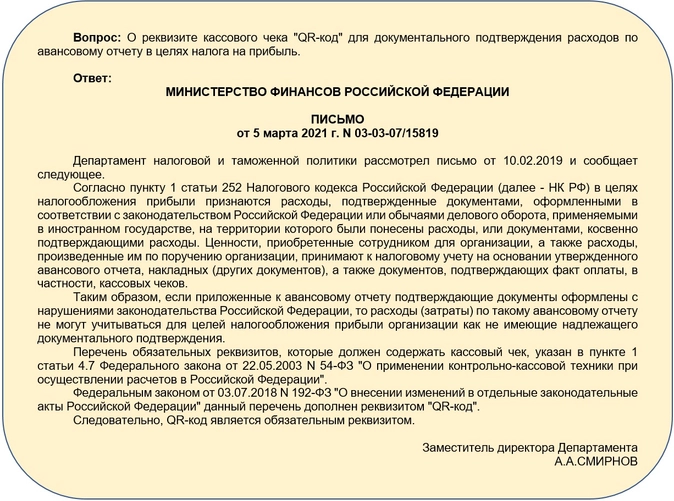

- в кассовом чеке отсутствует QR-код, в результате такой документ не будет признан, подтверждающим расходы для налогового учёта.

- чеки ККТ, прилагаемые к авансовому отчёту, нечитаемые, а, соответственно, не могут подтвердить сумму понесённого расхода.

Все реквизиты, присутствующие на кассовом чеке, должны быть легко читаемыми в течение не менее шести месяцев со дня их выдачи на бумажном носителе, но у таких чеков есть большая проблема: они быстро выцветают. Рекомендовано делать ксерокопии чеков и заверять их подписью должностного лица и печатью с приложением оригиналов чеков (письмо Минфина от 17.09.2008 № 03-03-07/22).

- к авансовым отчётам прилагаются документы на приобретение товарно-материальных ценностей (за оказанные услуги) дата которых приходится на выходные или праздничные дни.

Если период не относится ко времени нахождения в командировке, то у проверяющих органов могут появиться дополнительные вопросы, связанные с привлечением работника к выполнению трудовой функции в нерабочие (выходные дни).

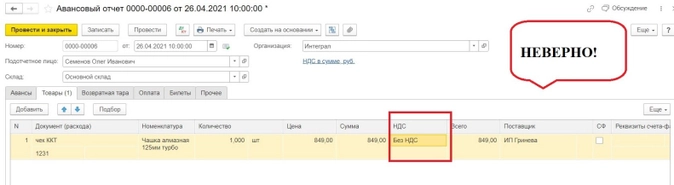

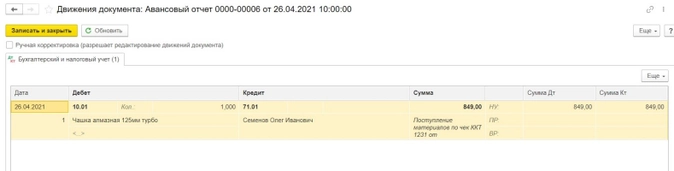

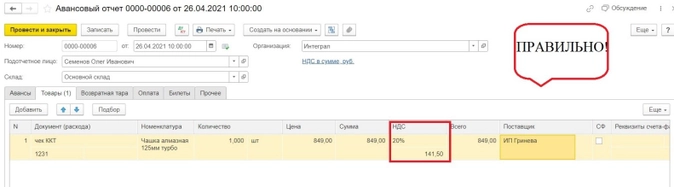

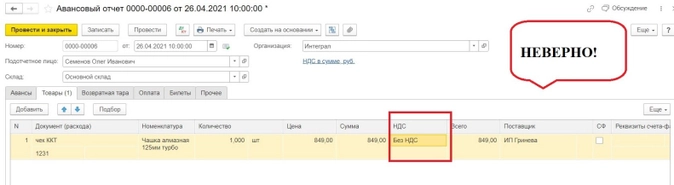

- вся сумма НДС, выделенная в чеках ККТ, включена в стоимость приобретённых товаров (работ, услуг), что противоречит требованиям законодательных актов.

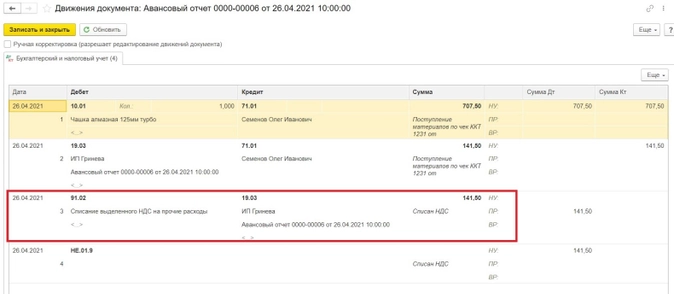

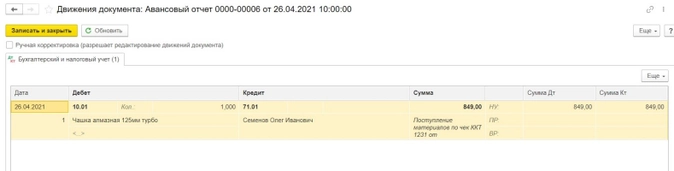

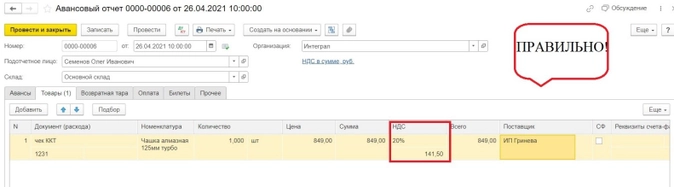

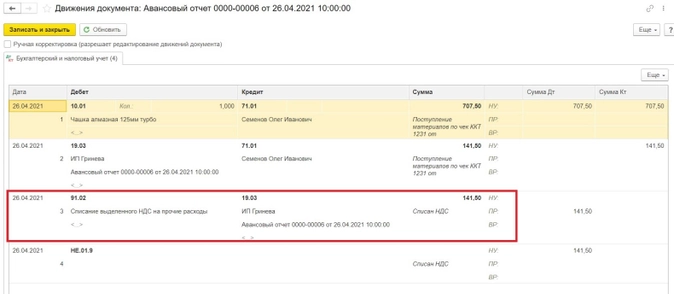

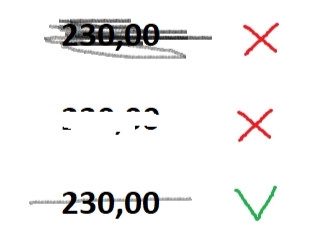

Как чек можно отразить в 1С: покажем неправильный и правильный способы

НДС, выделенный в чеке, не может быть включен в стоимость приобретённого товара и предъявлен к вычету, т.к. отсутствует счёт-фактура, соответственно он должен быть списан на прочие расходы.

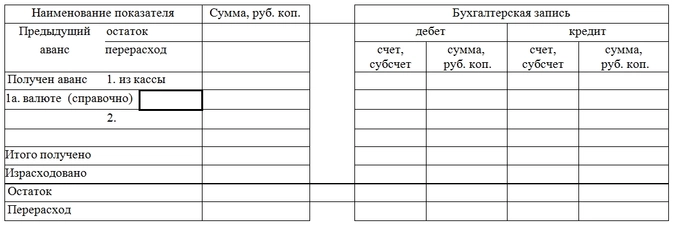

Корреспонденция счетов будет выглядеть следующим образом:

В 1С: Бухгалтерии предприятия ред. 3.0 для этого достаточно провести авансовый отчёт:

- в документах на услуги по обслуживанию автомобиля (шиномонтаж, мойка и т. д.) не содержится информация о государственном номере и марке, что не позволяет подтвердить принадлежность транспорта организации, и соответственно, экономическую обоснованность произведённых затрат;

- покупателем (плательщиком) в приложенных к авансовым отчётам документах указано физическое лицо, а не организация;

- в подтверждающих документах (например, товарном чеке) наименование товара указано на иностранном языке или сокращенно в виде аббревиатуры.

Ненадлежащее оформление и учёт командировочных расходов

- не оформлены приказы (распоряжения) о направлении работника в командировку, отчёт о поездке.

Несоблюдение правил отправления персонала в служебные командировки является нарушением трудового законодательства, ответственность за которое предусмотрена ст. 5.27 КоАП, поэтому к данному вопросу необходимо относиться крайне внимательно и серьёзно.

- отсутствуют приказы об определении размера суточных;

- не соблюдаются установленные нормы командировочных расходов;

- неверно определен размер выплат суточных согласно дням нахождения сотрудника в командировке;

- неверный расчёт размера суточных для зарубежных командировок;

- нарушение правил налогообложения при выплате суточных сверх установленных законодательством норм;

- даты направления и сроки пребывания работника в командировке не соответствуют подтверждающим документам;

- несвоевременное предоставление авансового отчёта и документов, прилагаемых к нему сотрудником после возвращения из поездки.

Превышение предельного расчёта наличными между юрлицами (100 000,00 рублей)

Подотчётные лица выступают по доверенности от имени своей организации (юридического лица), соответственно нельзя забывать о предельном размере расчётов, а вот с физическими лицами ограничений не установлено.

Возмещение представительских расходов

- ненадлежащий порядок документального оформления представительских расходов;

- возмещение сотрудникам денежных средств, потраченных на представительские и иные цели, но неподтвержденные документально;

- размер представительских расходов фактически не соответствует утверждённой смете (или её отсутствие);

- представительские в сумме, превышающей норматив (4% расходов на оплату труда), включены в расходы для налога на прибыль).

Неправильная корреспонденция счетов

А также нарушение методологии отражения хозяйственных операций по расчётам с подотчётными лицами.

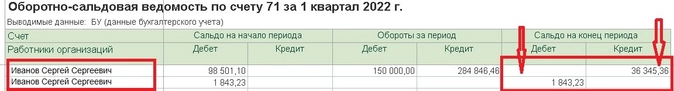

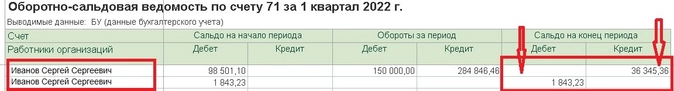

Ненадлежащий аналитический учёт по счёту 71

Например, одновременно значится задолженность по одному сотруднику дважды.

Поскольку практически в любой организации возникают ситуации, когда есть необходимость произвести расчёты с подотчетными лицами, важно правильно проводить такие операции и надлежащим образом организовать их документальное оформление. Ведь невыполнение требований ведения бухгалтерского учёта влечёт за собой неправильное формирование бухгалтерской отчётности предприятия, и как следствие возможное наложение штрафных санкций за грубое нарушение ведения учёта.

Выявленные ошибки могут оказать как незначительное, так и существенное влияние на бухгалтерскую отчётность в целом и в отношении отдельных строк бухгалтерского баланса, а также повлечь искажение налогооблагаемой базы по налогу на прибыль/УСН и НДФЛ. Всё зависит от объема операций, проводимых по счёту 71 в каждой организации и количества затраченных сумм.

-

Типичные нарушения при осуществлении расчетов с подотчетными лицами

Основные

нарушения (злоупотребления, хищения,

ошибки, несоответствия установленному

порядку) в области расчетов с подотчетными

лицами могут быть классифицированы

следующим образом:

1.

Нарушение

порядка выдачи подотчетных сумм: .1)

Отсутствует приказ руководителя,

устанавливающий порядок выдачи работникам

подотчетным средств; 2). В приказе о

порядке выдачи подотчетных средств не

установлен круг лиц, имеющих право на

получение денег под отчет, или не указаны

размеры подотчетных сумм, а также сроки

их возращения; 3) Выдача денежных средств

лицам, не указанным в списке лиц, которым

в соответствии с приказом руководителя

предприятия могут быть выданы деньги

и хозяйственно-операционные расходы;

4) Выдача денежных сумм из кассы под

отчет лицам, не являющимся работниками

предприятия; 5) Выдача денег под отчет

лицам, не рассчитавшимся по ранее

выданным авансам; 6) Списание подотчетных

сумм за счет чистой прибыли предприятия;

7) Несоответствие фактического расхода

подотчетных сумм целям, на которые они

были выданы;

полученных под отчет наличных денег

одним работником другому;

2.

Нарушения

при оформлении командировочных расходов:

1)

Отсутствие приказов (распоряжений) о

направлении работников в командировку;

2) Отсутствие командировочных удостоверений

с отметкой в месте пребывания в

командировке; 3) Несоблюдение установленных

норм командировочных расходов; 4)

Отсутствие приказов (распоряжений) об

оплате суточных сверх установленных

норм; 5) Отсутствие аналитического учета

командировочных расходов в пределах

норм и сверх норм;

3.

Нарушение

порядка налогообложения при оформлении

командировочных расходов: 1).

Нарушение порядка удержания подоходного

налога и начисления фондов социального

страхования и обеспечения с сумм

превышения командировочных расходов

сверх установленных норм; 2) Некорректное

выделение налога на добавочную стоимость

в суммах командировочных расходов;

4.

Нарушения

при приобретении материальных ценностей,

оплате работ, услуг подотчетными лицами:

1)

Выделение сумм налога на добавленную

стоимость расчетным путем от стоимости

материальных ценностей, приобретенных

за наличный расчет в розничной торговой

сети; 2) Списание на затраты сумм налога

на добавленную стоимость от стоимости

материальных ценностей, приобретенный

через подотчетных лиц у изготовителей,

в оптовой торговле;

5.

Нарушения

порядка учета представительских

расходов: 1)

Несоответствие фактического размера

представительский расходов утвержденной

смете (или ее отсутствие); 2) Отсутствие

учета представительский расходов в

пределах норм и сверх норм;

6.

Нарушения

порядка ведения синтетического учета

расчетов с подотчетными лицами: 1)

Некорректное составление бухгалтерских

проводок по операциям расчетов с

подотчетными лицами; 2) Неправильное

выведение остатков на конец отчетного

периода; 3) Журнал-ордер № 7 ведется не

по каждому подотчетному лицу и выданной

сумме одновременно; 4) Несоответствие

записей в авансовых отчетах и журнале-ордере

№ 7 или других регистрах;

7.

Нарушения

в форме и реквизитах первичных документов

Нарушения,

связанные с несоблюдением порядка

выдачи денег под отчет возникают

вследствие несоблюдения основных

принципов, установленных пунктом 11

Порядка ведения кассовых операций. В

соответствие с которым, выдача наличных

денег под отчет должна осуществляться

на основании приказа руководителя

организации, в котором должен быть

зафиксирован круг лиц, имеющих право

на получение подотчетных сумм, указаны

размеры подотчетных сумм и сроки, на

которые они выданы. Запрещается выдача

наличных денег под отчет работнику, не

отчитавшемуся по ранее полученным

подотчетным средствам, а также не

допускается передача выданных под отчет

денег одним работником другому.

Нарушения,

связанные с неправильным оформлением

авансовых отчетов, которые

выражаются в том, что к авансовым отчетам

не прилагаются либо прилагаются не

имеющие всех обязательных реквизитов

первичные оправдательные документы,

подтверждающие произведенные за счет

подотчетных сумм расходы.

Первичными

оправдательными документами,

подтверждающими расходование подотчетны

средств, являются товарные чеки

(накладные), кассовые чеки, квитанции к

приходным кассовым ордерам, акты

выполненных работ, оказанных услуг,

счета, счета-фактуры, проездные документы,

акты закупки материальных ценностей у

физических лиц.

При

этом пунктом 2 статьи 9 Федерального

закона «О бухгалтерском учете»

установлено, что первичные документы

принимаются для отражения имеющихся в

них данных в бухгалтерском учете, если

содержат реквизиты, дающие полную

информацию о хозяйственной операции.

К обязательным для первичных бухгалтерских

документов реквизитам относятся:

наименование документа; дата составления

документа; наименование организации,

составившей документ; содержание

хозяйственной операции; денежные и

натуральные измерители хозяйственной

операции; наименование должностей

ответственных лиц и их подписи, заверенные

печатью организации, продавшей

материальные ценности, оказавшей услуги,

выполнившей работы;

Кроме

того, в акте закупки материальных

ценностей у физического лица должны

быть приведены дополнительные сведения

о продавце, такие как адрес его постоянного

местожительства и паспортные данные.

При

отсутствии первичных оправдательных

документов, подтверждающих произведенные

расходы за счет наличных денежных

средства, выданных под отчет, либо при

наличии документов с незаполненными в

них обязательными реквизитами нет

оснований для отражения операций по

счетам бухгалтерского учета и,

следовательно, эти суммы организация

не имеет право включать в состав затрат

по производству и реализации продукции

(работ, услуг).

Ошибка:

расчет

с другими юридическими лицами выданными

под отчет наличными деньгами в размерах,

превышающих установленные лимиты.

Расчеты

между юридическими лицами за приобретенные

для производственных целей товары

(работы, услуги) наличным деньгами, в

том числе и выданными из кассы организации

под отчет, необходимо производить с

соблюдением установленных нормативными

актами пределов. В соответствии с

разъяснениями Центрального банка РФ

от 16 марта 1995 г. № 14-4/95 термин «один

платеж» означает расчеты наличными

деньгами одной организации с другой в

один день по одному или нескольким

денежным документам в рамках утвержденных

лимитов.

Ошибка:

внесение

на расчетный счет в банк другого

юридического лица наличных денежных

средств, полученных под отчет на

приобретение материальных ценностей

для хозяйственных нужд.

Указом

Президента РФ от 18 августа 1996 г. №1212 «О

мерах по повышению собираемости налогов

и других обязательных платежей и

упорядочению наличного и безналичного

денежного обращения» запрещены расчеты

наличными деньгами между организациями,

в том числе посредством полученных под

отчет денежных средств путем их прямого

внесения на расчетный счет путем их

прямого внесения на расчетный счет

другого юридического лица — контрагента,

минуя свой расчетный счет.

Наличные

денежные средства в оплату за товары

(работы, услуги) можно вносить только в

кассу организации, реализующей продукцию

(товары), выполняющей работы, оказывающей

услуги.

Ошибка:

бухгалтерия организации неправомерно

принимает авансовые отчеты, дата

составления которых противоречит датам,

указанным на первичных оправдательных

документах, подтверждающих расходование

подотчетных средств.

Принцип

временной определенности фактов

хозяйственной деятельности, изложенный

в пункте 6 Положения о бухгалтерском

учете и отчетности в Российской Федерации,

устанавливает порядок отражения

финансово-хозяйственных операций в

регистрах бухгалтерского учета в том

отчетном периоде, в котором данные

операции имели место.

На

основании этого Положения даты,

проставленные на первичных оправдательных

документах (товарных чеках, кассовых

чеках, счетах, проездных документах,

актах выполненных работ, квитанциях к

приходным кассовыми ордерам и т.п.),

подтверждающих расходование наличных

денежных средств, полученных под отчет,

должны быть более ранними, чем дата

составления авансового отчета, и более

поздними, чем на расходном кассовом

ордере на выдачу подотчетных сумм.

Противоречие

в указанных датах свидетельствует о

следующих фактах: в первом случае — об

отсутствии (недостоверности) первичных

документов, подтверждающих расходование

подотчетных сумм; во втором — о возмещении

организацией затрат своих работников.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Ошибка № 1: отсутствуют документы на выдачу подотчетных сумм

Выдавать деньги подоточетникам приходится практически каждому хозяйствующему субъекту — предпринимателю или компании. Многие бухгалтера еще помнят времена, когда работодатель мог устанавливать список с одинаковыми для всех сотрудников сроками подотчета и максимальными к выдаче суммами и на основании этого списка выдавать средства под отчет.

Сегодня действует другой порядок, определенный п. 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У, согласно которому каждая подотчетная сумма в наличной форме может быть выдана только на основании соответствующего заявления работника или распорядительного документа работодателя. Отсутствие таких документов налоговые органы часто считают административным правонарушением (правда, далеко не всегда их претензии правомочны, поскольку ответственности именно за отсутствие заявлений подотчетных лиц в законодательстве не существует).

ВАЖНО! Нормы указания № 3210-У распространяют свое действие только на расчеты наличными. Безналичный подотчет должен регулироваться локальными актами хозсубъекта.

Исправляем ситуацию

Естественно, необходимо как можно быстрее оформить недостающие документы, завизировав их у подотчетников и руководителя, и тогда неприятностей можно избежать. Однако может быть и такая ситуация, когда контролеры с проверкой уже пришли, а документыу вас отсутствуют. Но и здесь есть возможность оперативно исправить положение. Дело в том, что проверяющие не имеют права требовать документы немедленно — на их представление у вас имеется 1 рабочий день (п. 31 приказа Минфина РФ от 17.10.2011 № 133н). За этот срок нужно постараться подготовить отсутствующие документы.

ВАЖНО! Согласно ч. 1 ст. 4.5 КоАП РФ давность привлечения к административным правонарушениям — 2 месяца. Поэтому заявления у вас могут потребовать проверяющие только за 2 месяца, предшествующие началу проверки.

Обратите внимание — заявления следует оформлять не только рядовым сотрудникам, но и руководителю.

Подробности — в статье «Как правильно выдать деньги в подотчет директору».

Дополнительно к заявлениям мы вам советуем утвердить перечень лиц, которым разрешено брать деньги под отчет. Несмотря на то что перечень не является обязательным, его оформление крайне полезно для оптимизации работы персонала вашей фирмы. Во-первых, каждый сотрудник будет четко знать, может ли он получить деньги для совершения покупок на нужды своего работодателя. Во-вторых, работникам бухгалтерии будет легче контролировать тех сотрудников, которые обязаны оформлять заявления на подотчет и представлять отчетные документы. В-третьих, таким способом вы усиливаете внутрикорпоративный контроль над расходованием денежных средств.

Образец такого списка вы можете скачать здесь:

Скачать список лиц

ВАЖНО! Утверждать список подотчетников следует отдельным приказом, а не учетной политикой: перечень подотчетных лиц может неоднократно меняться, при этом издать новый приказ не составит труда, а вот изменить учетную политику может быть проблематично (ч. 6 ст. 8 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Ошибка № 2: несвоевременные отчеты

Согласно п. 6.3 Указания № 3210 отчитаться по полученным суммам работник обязан в срок, утвержденный работодателем (за исключением командировок), отсчитываемый со дня окончания периода, на который они выдавались. Немного другое правило установлено для командировочных расходов — по ним подотчетник обязан отчитаться в 3 рабочих дня, исчисляемых со дня возвращения из командировки (п. 26 постановления Правительства РФ от 13.10.2008 № 749).

Отчетная документация лица, взявшего деньги на совершение покупок для работодателя, включает авансовый отчет, а также комплект первичных документов, подтверждающих произведенные расходы. Если полученные сотрудником средства не были потрачены полностью, их остаток он обязан внести в кассу.

Правильно оформить авансовый отчет вам поможет материал «Образец заполнения авансового отчета».

ВАЖНО! Принимать авансовый отчет без документального подтверждения осуществленных трат недопустимо. Существует риск переквалификации налоговиками выданных подотчетных сумм в доход сотрудника (постановление Президиума ВАС РФ от 05.03.2013 № 13510/12).

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ бесплатно и переходите к разъяснениям и образцам.

Данные правила хорошо известны практикующим бухгалтерам, которые стараются соблюдать их. Однако на практике бывает, что сами подотчетники не торопятся отчитаться, а удержать суммы из их зарплаты возможно только с их согласия (ст. 137 ТК РФ).

Исправляем ситуацию

Необходимо четко контролировать сроки подотчетов. Чтобы работники знали, когда им следует отчитаться, составьте для них памятку. При систематической задержке представления авансовых отчетов проинформируйте своих сотрудников о том, что по закону возможно удержание НДФЛ по невозвращенным вовремя суммам. В случае если перечисленные мероприятия неэффективны, следует провести процедуру изъятия неподтвержденных первичкой сумм из зарплаты.

О возможных удержаниях из зарплаты расскажет наш материал «Ст. 138 ТК РФ: вопросы и ответы».

ВАЖНО! Сотрудники Соцстраха считают, что с не возвращенных подотчетниками и не удержанных из их зарплаты сумм по истечении месяца, исчисляемого с окончания срока представления авансового отчета, следует начислить страховые взносы (письмо ФСС РФ от 14.04.2015 № 02-09-11/06-5250, письмо Минтруда РФ от 12.12.2014 № 17-3/В-609).

Ошибка № 3: отсутствие корпоративного регламента по безналичному подотчету

Как мы уже выяснили, выдавать под отчет возможно не только наличность, но и безналичные суммы (на корпоративные, личные карты сотрудников). При этом законодательного регламентирования безналичного подотчета не имеется. В то же время существует позиция чиновников, согласно которой порядок выдачи безналичных подотчетных средств должен быть зафиксирован в учетной политике (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288). Во избежание споров с проверяющими органами мы советуем прислушаться к мнению финансового ведомства.

Исправляем ситуацию

Пропишите в учетной политике для целей бухучета оба способа выдачи подотчетных сумм: в наличной и безналичной форме, а также акцентируйте внимание на том, что безналичный подотчет может перечисляться как на личную карту работника, так и на корпоративную карту. Данная информация может быть сформулирована следующим образом:

«Денежные средства под отчет работникам на целевые расходы организации выдаются в наличной или безналичной (путем перечисления на корпоративную карту организации или личную карту работника) форме. Способ выдачи подотчетных средств указывается в заявлении работника».

ВАЖНО! Перечисляя подотчетнику деньги, не забудьте в платежке указать соответствующее назначение платежа — «под отчет», тогда контролеры не смогут предъявить претензий по поводу того, что средства были перечислены по иным основаниям — например в качестве зарплаты (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Как списать задолженность работника по возврату подотчетных сумм, которые не удержали (не взыскали), подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Исчерпывающую информации о безналичном подотчете вы найдете в публикации «Перевод подотчета на карту сотрудника с расчетного счета».

Ошибка № 4: в первичных документах не расшифровано содержание покупки

Представим ситуацию. Ваш сотрудник принес авансовый отчет, к которому приложил кассовый и товарный чек. При этом ни в том, ни в другом документе не расшифрованы наименования и количество приобретенных ТМЦ, а указаны их стоимость и обобщенное название (например, запчасти). Можно ли принять такой авансовый отчет?

Мы бы не советовали. Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ все расходы должны быть документально подтверждены. Правила документального подтверждения хозопераций первичными документами установлены ст. 9 закона от 06.12.2011 № 402-ФЗ.

Согласно данной норме к обязательным реквизитам первичного документа относятся наименование и количество приобретенных активов, работ, услуг. В нашем примере это условие не выполняется, а значит, нет основания принять такие документы к учету.

ВАЖНО! Не все арбитры согласны с налоговиками и иногда встают на сторону налогоплательщика, принявшего к учету расходы, в которых указано обобщенное название покупок (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Однако гарантии того, что именно вас поддержит суд в подобном случае, никто не может дать.

Исправляем ситуацию

Судиться из-за проблемы, которую можно решить быстро и без существенных усилий, совершенно непродуктивно. Здесь можно поступить следующими способами:

- Попросить продавца выдать товарный чек, в котором будут верно указаны наименование и количество купленных товаров.

- В случае нежелания продавца пойти навстречу, сделать расшифровку покупки самостоятельно и приложить ее к авансовому отчету вместе с имеющимися первичными документами.

Пример такой расшифровки может выглядеть так:

Скачать расшифровку

Ошибка № 6: расходы подотчетника оплачены не его банковской картой

Как ни странно, но такая ситуация на практике тоже имеет место. Предположим, сотрудник решил совместить поход за личными и «корпоративными» покупками в компании родственника и случайно расплатился и за те, и за другие его картой.

Казалось бы, все в порядке: правильно оформленные документы на приобретение и покупку имеются, они в полном комплекте. Однако в чеке ККТ указаны данные не вашего сотрудника, а совсем другого лица.

Принимать такой авансовый отчет рискованно, поскольку контролеры, заметив, что оплата была произведена лицом, не имеющим отношения к вашей фирме, сочтут такие расходы неправомерными.

Исправляем ситуацию

Если и вы столкнулись с подобной проблемой, необходимо получить от подотчетника объяснительную записку, в которой следует указать, что лицо, чьей картой была произведена оплата, делало покупку по поручению вашего сотрудника:

Скачать объяснительную

Кроме того, нужно получить расписку от этого лица о том, что деньги ему подотчетник вернул и претензий к нему не имеется:

Таким способом вы получите полное подтверждение того, что расходы произведены именно вашим сотрудником. Аналогичные рекомендации дают и сами чиновники (письмо Минфина РФ от 11.10.2012 № 03-03-07/46, письмо ФНС РФ от 22.06.2011 № ЕД-4-3/9876).

Итоги

Учет расчетов с подотчетниками сопряжен с соблюдением множества процедур — как организационных, так и документального характера. В связи с этим возможно возникновение различных ошибок, которые, однако, можно своевременно исправить. Если ошибки останутся неисправленными, неизбежны претензии со стороны проверяющих ведомств.

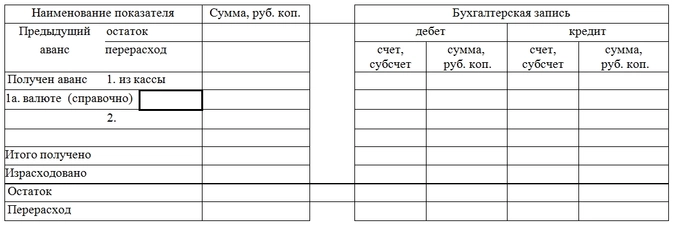

Ошибки в авансовых отчетах прячутся в данных о подотчетнике, в суммах расходов, остатков и перерасходе, в счетах, на которые относятся затраты. Как предотвращать ошибки, быстро их находить и исправлять — читайте дальше.

Кратко об авансовом отчете

Правильно составленный и утвержденный авансовый отчет — необходимое основание для того, чтобы принять к учету расходы, произведенные подотчетником.

Форма выдачи средств под отчет значения не имеет — в наличной форме, перечислением карту (личную, корпоративную), отчет и подтверждающие документы необходимы всегда.

Если сотрудник потратился на благо фирмы, то он получает компенсацию таких трат (ст. 164 Трудового кодекса) на основании соответствующего заявления или распорядительного документа (приказа) руководителя. Составлять в данном случае авансовый отчет будет некорректно.

Если выданные деньги израсходованы не полностью, то остаток требуется вернуть работодателю, а перерасход компенсировать.

Проверка реквизитов

Если ваша фирма пользуется унифицированной формой № AO-1, то все нужные реквизиты априори имеются. Если форма разработана самостоятельно, то следует проверить, все ли обязательные реквизиты в ней содержатся. А именно (п. 2 ст. 9 закона о бухучете):

- наименование;

- дата составления;

- данные о лице, составившем АО;

- содержание операции;

- единицы измерения;

- должность лица, совершившего операцию, ответственного за ее оформление;

- подписи, Ф.И.О и др.

В большинстве случаев мы используем формы, «вшитые» в программы для ведения учета, и там, все реквизиты присутствуют. Но все равно стоит проверить их соответствие требования законодательства.

Срок хранения авансового отчета — 5 лет (в некоторых случаях дольше, например, если первичка подтверждает получение убытка, то срок ее хранения составляет 10 лет). Столько же нужно хранить сопутствующие документы.

Часто приложением являются чеки, которые быстро выцветают, буквально до чистого листа. Поэтому стоит их либо копировать, либо создавать скан-копию.

Закажите сканирование в Делис Архив и пользуйтесь системой «Электронный Архив» целый год бесплатно.

Подать заявку

Ошибки заполнения авансового отчета

Правила требуют, чтобы часть авансового отчета, в которой указывают прилагаемые документы, суммы, вид расхода заполнял сам подотчетник. На практике же это — головная боль бухгалтера. Он вносит все данные в программу, потом распечатывает отчет и уже передает на подпись подотчетному лицу.

Если все-таки форму заполнил подотчетник, то надо проконтролировать, чтобы он указал:

- дату составления;

- структурное подразделение (при наличии), в котором он работает, например «отдел снабжения»;

- Ф.И.О. полностью;

- табельный номер (надо признать, на этот реквизит реже всего обращают внимание);

- должность (в соответствии со штатным расписанием, трудовым договором), к примеру, если в штатном должность «инженер по тепловым сетям», а в авансовом отчете будет написано просто «инженер» это уже ошибка;

- назначение аванса (оно указано обычно в заявлении работника на выдачу аванса или в приказе руководителя).

В таблице на первом листе указывают общие данные о расходах:

Для упрощения используем стандартную форму AO-1.

Данные о прошлом авансе нужно указать обязательно, чтобы вывести верные остатки по расчету с подотчетным лицом. В настоящее время допускается выдача новых авансов до того, как был израсходован предыдущий.

Выданные суммы по текущему отчету нужно разбить: столько-то выдано со счета, из кассы, в рублях и инвалюте. Подвести итоги по отчету и вывести остаток.

С правой стороны таблицы указаны суммы расходов, распределенные по счетам учета затрат. В Дебете укажем, например, счет 10 — приобретены материалы, или счета 76, 60 — проведена оплата за услуги контрагенту (за связь, интернет, товары или услуги), а в кредите — 71 — счет учета расчетов с подотчетниками.

Придется посчитать количество подтверждающих документов. Здесь часто возникают ошибки.

Например, у вас есть товарный чек, кассовый чек и слип с терминала эквайринга (при оплате картой) по одной операции — покупке бумаги для принтера. Несмотря на то, что в отчеты мы укажем реквизиты только одного документа — кассового чека, потому что именно он подтверждает расход средств, но посчитать надо все приложенные документы, так что их будет три.

Аналогично следует поступить и с другими документами, например, со служебными записками, гарантийными талонами, книжками, другими сопутствующими, если их работник приложил к авансовому отчету. Их тоже надо посчитать.

Подписи ответственных лиц обязательны, а вот печать ставить на отчете не нужно.

Обратите внимание! Сумма, указанная в строке с утвержденной суммой отчета, может быть отличной от той, что была указана работником, в т. ч. из-за отсутствия документального подтверждения, неправильного оформления и т. п.

Пример: сотрудник вместо одной запчасти к автомобилю приобрел две, разного размера, т. к. не был уверен какая из них подойдет. Покупка запчасти была согласована с руководителем, а вот приобретение сразу двух — нет. В итоге директор утвердил покупку только подходящей к автомобилю детали. Поэтому сумма в разделе со сведениями, полученными от работника, и сумма к утверждению будут разными.

Следует сверять все данные, указанные подотчетником на обороте отчета, с оригиналами представленных оправдательных документов. Здесь тоже часто находятся ошибки трех видов:

- ошибки в реквизитах оправдательного документа (неверный номер, дата);

- ошибки в суммах;

- ошибки в выборе самого подтверждающего документа.

Если вы совершили покупку, то главный документ для вас — кассовый чек, остальные — сопутствующие. Например, допустимо, если в чеке будет общая сумма, а расшифровка покупки в накладной. При этом в авансовом отчете будет указан все же кассовый чек.

При обнаружении ошибки ее следует исправить. Для этого потребуется:

- согласовать исправление с лицами, составившими и подписавшими отчет;

- зачеркнуть ошибочный текст (суммы);

- нанести рядом (сверху, сбоку) верные данных (п. 7 ст. 9 закона о бухучете, п. 21 ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ);

- проставить отметку «Исправлено» с датой исправления и подписями лиц, составивших документ, с указанием их должностей, Ф.И.О. либо иных реквизитов, необходимых для идентификации;

Нельзя использовать для корректировки специальные жидкости, маркеры или зачеркивать многократно исходные данные.

Если фирма применяет форму АО-1, то для подтверждения передачи отчета и документации используйте отрезной корешок, передавая его подотчетнику. Он служит подтверждением в приемке отчета бухгалтерией.

Проверка приложенных документов

Как правило, сотрудники собирают все, что можно собрать, включая личные чеки и прочий мусор и просто вываливают бухгалтеру на стол – разбирайся.

Ситуация усложняется тем, что нормативно не определен перечень оправдательных документов, и расходы подтверждают документы самые разнообразные (билеты, акты, чеки, путевые листы, договоры и т. п.). Поэтому приходится обращать особое внимание на оформление приложенной документации, прежде всего, кассовых чеков. Согласно статье 4.7 закона № 54-ФЗ, в чеке должны присутствовать следующие реквизиты:

- наименование организации;

- ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность, Ф.И.О. кассира;

- наименование документа;

- признак расчета;

- регистрационный номер ККТ;

- заводской номер ФН;

- адрес сайта для проверки ФКЧ (фискального кассового чека);

- номер смены, порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- НДС (ставка, сумма);

- указание на систему налогообложения;

- код товара;

- QR.

Персональные сервисы «Делис Архив» для главбуха позволяют построить качественную систему документооборота: осуществлять сбор документов от поставщиков и контрагентов, проводить проверку их заполнения, а также обеспечивают моментальный доступ к любому нужному документу в течение нескольких минут.

Узнать больше

Бумажные кассовые чеки можно не прилагать к авансовому отчету в некоторых случаях, например, если место командировки относилось к тем, где в силу закона можно вести расчеты без ККТ, см. п. 3, 8 ст. 2 закона № 54-ФЗ. Вместо них можно приложить товарный чек, БСО. Чек также может быть представлен в электронной форме (ссылка на электронный документ).

Реквизиты электронного фискального чека поименованы в приказе ФНС России от 14 сентября 2020 г. № ЕД-7-20/662. Его можно распечатать и приложить к авансовому отчету.

Если каких-то обязательных реквизитов нет, а также если документы:

- выцвели;

- повреждены;

- содержат нечитаемые реквизиты;

- содержат операции, не соответствующие характеру подотчетной операции,

их нельзя принимать к учету и, тем более, возмещать (учитывать) расходы на их основании.

Лицу, предоставившему такой документ, придется или принести корректный документ, или вернуть деньги работодателю. Напомним, что в отсутствие подтверждающей документации возможно учитывать лишь суточные.

Как предотвратить ошибки

Один из вариантов: утвердить локальные акты по подотчету. Да, мы в курсе, что это необязательно. Однако только документ с четко прописанным регламентом работы со средствами, выданными под отчет, со сроками, правилами, регламентом согласования избавит вас от «удовольствия» лицезреть набор «собери сам» от подотчетного лица и его оправдания: «А я откуда знаю как заполнять?».

С таким положением нужно обязательно знакомить всех сотрудников, которым выдаются средства под отчет и подтверждать ознакомление их подписью.

Пропишите в локальном нормативном акте (помимо формы авансового отчета) сроки:

- подачи заявления на выдачу сумм (при необходимости, такое заявление не обязательно по закону);

- рассмотрения и согласования заявления;

- представления отчета (с 30 ноября 2020 г. не действует трехдневный срок его подачи, конкретные сроки устанавливает руководитель, ИП согласно п. 1.3 Указания Банка России от 5 октября 2020 г. № 5587-У);

- проверки и утверждения отчета;

- расчета с подотчетным лицом (выплаты перерасхода, возврата остатка).

Для надежности – разработайте еще и краткую памятку для сотрудников, которую они смогут всегда держать под рукой.

Подобное положение поможет разрешить не только внутренние, но и внешние конфликты (включая судебное разбирательство).

Если у вас большое количество первичных документов, в т. ч. авансовых отчетов, то не обязательно занимать ими офис или организовать «домашний архив» у директора на даче. Воспользуйтесь услугой внеофисного хранения. При оформлении заявки сейчас упаковка и составление описи (или приемка и размещение) – бесплатно.

Типовые ошибки, допускаемые при расчетах с подотчетными лицами

Вопросы проверки расчетов с подотчетными лицами достаточно часто включаются в программу ревизии финансово-хозяйственной деятельности, проводимой органами финансового контроля. В статье будут рассмотрены типовые ошибки, выявляемые в ходе проверок расчетов с подотчетными лицами.

Все ошибки, допускаемые бюджетными учреждениями при осуществлении расчетов с подотчетными лицами, можно условно разделить на три основные группы:

нарушения, связанные с направлением должностных лиц бюджетного учреждения в командировки;

нарушения документального оформления расчетов с подотчетными лицами;

несоблюдение требований нормативных актов, регламентирующих порядок ведения бухгалтерского учета расчетов с подотчетными лицами.

Какие нарушения в каждой из указанных выше групп встречаются у бюджетных учреждений?

Нарушения, связанные с оформлением документов на служебные командировки

Деятельность любого бюджетного учреждения не обходится без направления своих работников в служебные командировки. Ошибки, допускаемые при этом, являются, наверное, самими распространенными из всех связанных с расчетами с подотчетными лицами.

Возмещение расходов на проезд. В соответствии с п. 12 Положения N 749 расходы на проезд к месту командировки и обратно к месту постоянной работы возмещаются при наличии документов (билетов), подтверждающих эти расходы. Напомним, что Инструкцией N 62 предусмотрено (п. 19), что в тех случаях, когда командированному работнику был выдан аванс на расходы по служебной командировке, а документы, подтверждающие произведенные работником расходы на проезд, представлены быть не могут, руководитель учреждения имеет право разрешить оплату проезда по минимальной стоимости (например, при проезде железнодорожным транспортом . по стоимости проезда в плацкартном вагоне). Однако, поскольку Инструкция N 62 применяется в части, не противоречащей ТК РФ (ст. 423 ТК РФ), а также Положению N 749, возмещение стоимости проезда при отсутствии документов (билетов), подтверждающих эти расходы, будет являться нарушением.

Одним из самых распространенных нарушений, связанных с возмещением расходов на проезд, является возмещение расходов, которые согласно законодательству возмещению не подлежат либо подлежат, но не в том размере, в котором фактически были произведены. Например, при приобретении проездных документов, в частности на железнодорожный транспорт, работник нередко приобретает и полис добровольного страхования пассажиров на транспорте. Данные расходы в соответствии с нормами Положения N 749 и ст. 168 ТК РФ возмещению не подлежат. Командированному работнику возмещаются расходы по страховым платежам только по обязательному государственному страхованию пассажиров на транспорте, которые входят в стоимость проездного билета.