Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 7 марта 2012 г.

Содержание журнала № 6 за 2012 г.

Как определить существенность ошибки в бухгалтерской отчетности

Ошибиться при составлении бухгалтерской отчетности может каждый. Главное — исправить ошибку. А порядок ее исправления зависит от двух моментов: является ли ошибка существенной и в каком периоде она обнаруженапп. 3, 5—11, 14 ПБУ 22/2010.

Существенная ошибка — ошибка, которая в отдельности или вместе с другими ошибками за тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухотчетности этого периодапп. 3, 5—11, 14 ПБУ 22/2010.

Как вносить исправления в учет

| Период обнаружения ошибки | Исправление | |

| существенной ошибки | несущественной ошибки | |

| До 31 декабря отчетного года включительно | В месяце обнаружения | |

| После окончания отчетного года, но до даты подписания отчетности руководителем | 31 декабря отчетного года | |

| После подписания отчетности руководителем, но до ее представления участникам общества | 31 декабря отчетного года Если отчетность была представлена иным пользователям (например, в ИФНС), то она подлежит замене |

В месяце обнаружения — если ошибка затронула финансовый результат, корректировка отражается на счете 91 «Прочие доходы и расходы» |

| После представления отчетности участникам, но до ее утверждения ими | 31 декабря отчетного года Пользователям направляется пересмотренная отчетность с информацией о замене первоначальной отчетности и с обоснованиями ее пересмотра |

|

| После утверждения отчетности участниками | В квартале обнаружения — результаты корректировки отражаются на счете 84 «Нераспределенная прибыль (непокрытый убыток)» | В месяце обнаружения — результат корректировки отражается на счете 91 |

Что такое существенность ошибки

Критерий существенности ошибки вы определяете и устанавливаете сами, прописав его в учетной политикеп. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008. Он должен быть обоснованным.

ВАРИАНТ 1. Можно ориентироваться на те же правила определения существенности показателя, что содержатся в ПБУ 9/99 о доходах и ПБУ 10/99 о расходах. Напомним, там сказано, что доход (расход) по определенному виду деятельности показывается в отчетности отдельно, если он составляет 5% и более от общей суммы доходов (расходов) за отчетный периодп. 18.1 ПБУ 9/99; п. 21.1 ПБУ 10/99. По аналогии можно закрепить в учетной политике, что ошибка является существенной, если она искажает показатель за отчетный период более чем на 5%.

ВАРИАНТ 2. Можно оценивать существенность ошибки исходя из удельного веса статьи баланса, при отражении которой допущена ошибка, в валюте баланса. К примеру, неправильно определен срок полезного использования ОС. Его цена не превышает сотни тысяч рублей. А стоимость всех активов компании исчисляется миллионами. Понятно, что допущенная ошибка не повлияет на принятие собственниками компании решений по этой бухотчетности. Другое дело, если компания купила недвижимость, но несвоевременно отразила ее стоимость на балансе, а других ОС у компании нет. Такую ошибку уже нужно признать существенной.

ВАРИАНТ 3. Может быть использован такой качественный показатель, как вид деятельности. Например, ваш основной вид деятельности — торговля, неосновной — аренда. Можно установить, что ошибки, допущенные в учете по аренде, всегда несущественны.

ВАРИАНТ 4. Можно прописать, что существенность ошибки будет оцениваться по каждому конкретному случаю отдельно исходя из влияния этой ошибки на финансовый результат и имущественное положение организации. То есть какой-либо единый критерий не устанавливать.

ВАРИАНТ 5. Если вы составляете отчетность исключительно для сдачи в инспекцию (собственники ею не интересуются), то можно ориентироваться на норму КоАП: если показатель какой-либо статьи (строки) бухотчетности искажен в результате ошибки на 10% и более, то это грубое нарушение правил бухучета, за которое руководителю грозит штраф от 2 тыс. до 3 тыс. руб.ст. 15.11 КоАП РФ То есть можно установить, что существенной будет ошибка, искажающая показатель строки бухотчетности не менее чем на 10%.

Пример. Определение вида допущенной ошибки

/ условие / Организация за декабрь 2011 г. ошибочно начислила амортизацию в размере 200 000 руб. вместо 250 000 руб.

При этом до выявления ошибки показатели, на которые влияет эта ошибка, были следующие:

- остаточная стоимость основных средств (из баланса) — 900 000 руб.;

- прибыль от продаж (из отчета о прибылях и убытках) — 1 000 000 руб.;

- прибыль до налогообложения (из отчета о прибылях и убытках) — 270 000 руб.;

- чистая прибыль (из отчета о прибылях и убытках) — 216 000 руб.;

- себестоимость продаж (из отчета о прибылях и убытках) — 700 000 руб.;

- сумма налога на прибыль (из отчета о прибылях и убытках) — 54 000 руб.

В налоговом учете допущена такая же ошибка — разниц нет.

В учетной политике организация установила, что существенной является ошибка, приводящая к искажению любой строки бухотчетности не менее чем на 10%.

/ решение / Посмотрим, является ли ошибка существенной.

ШАГ 1. Рассчитаем сумму ошибки: 250 000 руб. – 200 000 руб. = 50 000 руб.

ШАГ 2. Рассчитаем процент искажения каждой строки бухгалтерского баланса и отчета о прибылях и убытках, на которые влияет отражение амортизации.

ШАГ 3. Сравним максимальный процент искажения с критерием существенности ошибки: 22,73% > 10%.

Таким образом, допущенная ошибка является существенной.

***

Основная сложность при исправлении ошибок состоит в необходимости делать ретроспективный пересчет при обнаружении существенной ошибки уже после утверждения отчетности участникамиподп. 2 п. 9 ПБУ 22/2010. И только малые предприятия могут закрепить в учетной политике, что они все свои ошибки будут исправлять текущим периодом.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Бухгалтерский учет / Бухгалтерская отчетность

Бухгалтерский учет / Бухгалтерская отчетность

2023 г.

2022 г.

2021 г.

Если вследствие неприменения нормативных правовых актов по бухгалтерскому учету организацией допущено неправильное отражение (неотражение) фактов хозяйственной жизни в бухгалтерском учете и бухгалтерской отчетности, то это является ошибкой, которая подлежит исправлению в порядке, установленном Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.10 г. N 63н (пп. 2, 4 ПБУ 22/2010).

Существенность ошибки в бухгалтерском учете

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, которые принимаются ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать:

следует ли покупать ценные бумаги, выпущенные организацией (сможет ли она получать прибыль, из которой будут распределяться дивиденды, погасит ли свой вексель); поручать ли ей исполнение заказов, давать ли в аренду имущество, предоставлять ли кредиты (сможет ли организация исполнять свои договорные обязательства).

Таким образом, существенными ошибками являются значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательства.

Конкретные критерии существенности в ПБУ 22/2010 не установлены. Поэтому существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010). При этом следует учитывать, что показатель может считаться существенным, если его нераскрытие влияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности.

Является ли показатель существенным, зависит от его оценки, характера, конкретных обстоятельств возникновения.

Таким образом, при формировании бухгалтерской отчетности существенность показателя определяется совокупностью качественных и количественных факторов.

Определенный организацией критерий существенности ошибки необходимо отразить в учетной политике для целей ведения бухгалтерского учета.

Уровень существенности в процентах от значения строки отчетности

Как правило, уровень существенности устанавливается в процентах от значения строки отчетности. Например, можно признавать существенными ошибки, искажающие значение любой строки отчетности на 5% или более.

Пример 1

Организация ошибочно списала в расходы стоимость непроданного товара на сумму 100 руб. Такая же ошибка допущена и в налоговом учете. Согласно учетной политике существенными считаются ошибки, искажающие значение любой строки отчетности на 5% и более. Соответствующий расчет представлен в таблице.

Определение уровня существенности ошибки

Наименование строки отчетности

Значение строки до выявления ошибки, руб.

Значение строки после исправления ошибки, руб.

Искажение значения строки отчетности в процентах

1210 «Запасы»

50 000

50 100

0,2 (50 100 руб. – 50 000 руб.) / 50 100 руб.) x 100%)

2120 «Себестоимость продаж»

20 000

19 900

0,5 (20 000 руб. – 19 900 руб.) / 19 900 руб.) x 100%)

2200 «Прибыль (убыток) от продаж»

5 000

5 100

1,96 (5 100 руб. — 5 000 руб.) / 5100 руб.) x 100%)

2300 «Прибыль (убыток) до налогообложения»

1 000

1 100

9,09 (1 100 руб. — 1 000 руб.) / 1100 руб.) x 100%)

2410 «Текущий налог на прибыль»

200

220

9,09 (220 руб. — 200 руб.) / 220 руб.) x 100%)

2400 «Чистая прибыль (убыток)»

800

880

9,09 (880 руб. — 800 руб.) / 880 руб.) x 100%)

Процент искажения значения строк 2300, 2410 и 2400 отчета о финансовых результатах составил 9,09%, т. е. больше 5%. Ошибка является существенной.

Уровень существенности исходя из среднего значения показателей отчетности

Уровень существенности можно рассчитать и в твердой сумме, например, исходя из среднего значения показателей отчетности. В этом случае значение уровня существенности пересчитывается ежегодно.

Пример 2

В соответствии с учетной политикой уровень существенности ошибки рассчитывается как 5% от среднего значения пяти показателей отчетности за отчетный год, в котором допущена ошибка. Значения этих показателей за 2016 г. составили:

1. Баланс:

по строке 1150 «Основные средства» — 5 млн руб.; по строке 1230 «Дебиторская задолженность» — 3 млн руб.; по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — 2 млн руб.;

2. Отчет о финансовых результатах:

по строке 2110 «Выручка» — 24 млн руб.; по строке 2400 «Чистая прибыль (убыток)» — 1 млн руб.

Итого: 35 млн руб. (5 млн руб. + 3 млн руб. + 2 млн руб. + 24 млн руб. + 1 млн руб.).

Уровень существенности для ошибки, допущенной в отчетности за 2015 г., составляет 350 тыс. руб. (35 млн руб. / 5×5%).

Ошибки в пределах 350 тыс. руб. считаются несущественными, а превышающие 350 тыс. руб., — существенными.

Исправление существенных ошибок

Порядок исправления существенной ошибки зависит от периода, когда она была выявлена, — до утверждения отчетности участниками организации или после (раздел II ПБУ 22/2010).

Исправление ошибки оформляется бухгалтерской справкой, в которой надо указать:

когда и какая именно ошибка допущена; на какие строки отчетности повлияла ошибка, в какой сумме и почему признана существенной; когда ошибка выявлена; какими бухгалтерскими записями исправлена ошибка; какие строки отчетности скорректированы, в том числе ретроспективно.

Ошибки, допущенные в отчетном году и выявленные до подписания отчетности руководителем организации

В бухгалтерском учете любые ошибки (как существенные, так и несущественные), допущенные в отчетном году и выявленные до подписания отчетности руководителем организации, исправляются следующим образом:

если ошибка обнаружена до 31 декабря отчетного года — записями на дату выявления ошибки, т. е. в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010); если она выявлена 31 декабря отчетного года или позже — записями на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Следовательно, все ошибки текущего отчетного периода, выявленные до даты подписания руководителем организации годовой бухгалтерской отчетности за этот год, учитываются при составлении текущей отчетности этого года.

Имеется несколько способов исправления данных бухгалтерского учета.

Исправления можно вносить обратными записями, методом «красное сторно» или путем доначисления каких-либо сумм, которые не были ранее учтены.

Для исправления ошибки следует:

- составить бухгалтерскую справку, в которой указать, когда и какая ошибка допущена, когда она выявлена, какими записями исправлена;

- сторнировать неправильные записи;

- сделать правильные записи.

Пример 3

В декабре 2016 г. была выявлена следующая существенная ошибка: за период с января по ноябрь 2016 г. по основному средству не была начислена амортизация в размере 100 000 руб.

В этом случае в декабре 2016 г. — месяце обнаружения ошибки — производится доначисление сумм амортизации, что отражается в бухгалтерском учете записями по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (п. 5 ПБУ 22/2010, Инструкция по применению Плана счетов).

Пример 4

Организация в марте 2016 г. начислила налог на имущество за I квартал 2016 г. в неверной сумме — 60 000 руб. вместо 40 000 руб. Эта ошибка выявлена в феврале 2017 г. до подписания отчетности за 2016 г.

Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 68 — 60000 руб. — сторнирована вся сумма неправильно начисленного налога на имущество за I квартал 2016 г. Дебет 26 — Кредит 68 — 40000 руб. — начислен налог на имущество за I квартал 2016 г.

Ошибки, выявленные по окончании отчетного года после подписания отчетности

Если ошибка выявлена уже после подписания отчетности, то порядок исправления этой ошибки зависит от даты ее выявления.

Ошибка предшествующего отчетного года выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям

Согласно п. 7 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена (пересмотренная бухгалтерская отчетность).

Тот факт, что пользователям представляется откорректированный экземпляр, может быть отражен на титульном листе, для чего предусмотрена графа «Номер корректировки». Например, если отчетность исправляется в первый раз, то в этой графе указывают «1».

Пример 5

Премии рабочим производственного цеха в 2016 г. были начислены в правильной сумме, но при этом была сделана неправильная запись — Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда», хотя следовало записать: Дебет 20 «Основное производство», Кредит 70. В результате сумма премий неправильно отражена в отчете о финансовых результатах за 2016 г. (вместо строки 2120 «Себестоимость продаж» указана по строке 2220 «Управленческие расходы»).

Ошибка выявлена в марте 2017 г. после передачи отчетности участникам организации на утверждение. Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 70 — сторнирована неправильная запись по начислению премий; Дебет 20 — Кредит 70 — произведена правильная запись по начислению премий.

В исправленном варианте отчета о финансовых результатах, подписанном руководителем и представленном участникам организации, суммы премий отражены по строке 2120 «Себестоимость продаж».

Ошибка предшествующего отчетного года выявлена после представления отчетности ее пользователям, но до даты ее утверждения собственниками

В соответствии с п. 8 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке (например, на общем собрании акционеров), также исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность). При этом в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности.

Пересмотренная бухгалтерская отчетность направляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год

На основании п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде, при этом корреспондирующим счетом в записях является счет 84 «Нераспределенная прибыль (непокрытый убыток);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Согласно п. 10 ПБУ 22/2010 в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

Как установлено в п. 11 ПБУ 22/2010, если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (обычно три года).

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п.12 ПБУ 22/2010).

Отметим, что невозможно определить влияние существенной ошибки на предшествующий отчетный период, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Упрощенная процедура исправления ошибок

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъекты малого предпринимательства), могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 для несущественных ошибок, без ретроспективного пересчета, а именно записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода на счете 91 «Прочие доходы и расходы».

Пример 6

В январе 2017 г. после реформации баланса, подписания и представления пользователям бухгалтерской отчетности обнаружена ошибка, допущенная в сентябре 2016 г. Бухгалтерская отчетность еще не утверждена собственниками организации. В результате ошибки занижена сумма расходов по аренде офиса. Цена ошибки — 500 000 руб. Кроме того, не был отражен НДС с арендной платы в размере 90 000 руб.

Данная ошибка признана существенной.

В бухгалтерском учете на 31 декабря 2016 г. произведены исправительные записи:

Дебет 26 «Общехозяйственные расходы», Кредит 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям», Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.; Дебет 90 «Продажи», субсчет «Себестоимость продаж», Кредит 26 — 500 000 руб. — списана сумма ранее не учтенной арендной платы за сентябрь 2016 г.; Дебет 90, субсчет «Прибыль/убыток от продаж», Кредит 90, субсчет «Себестоимость продаж» — 500 000 руб. — закрыт субсчет «Себестоимость продаж» счета 90; Дебет 99 «Прибыль и убытки», Кредит 90, субсчет «Прибыль/убыток от продаж» — 500 000 руб. — закрыт субсчет «Прибыль/убыток от продаж»; Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», Кредит 99 — 500 000 руб. — скорректирована сумма чистой прибыли.

В Отчете о финансовых результатах за 2016 г. значение по строке 2120 «Себестоимость продаж» необходимо увеличить на 500 000 руб. и изменить другие показатели данного отчета, например, по строкам 2100 «Валовая прибыль (убыток)», 2220 «Прибыль (убыток) от продаж» и т. д.

Пример 7

Воспользуемся условиями предыдущего примера. При этом предположим, что ошибка выявлена в июне 2017 г. после подписания, представления и утверждения отчетности.

В этом случае в июне 2017 г. ошибку надо будет исправить следующим образом:

Дебет 84, Кредит 60 — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19, Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68, субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.;

В данной ситуации отчетность за 2016 г. не корректируется.

Будет пересчитан (изменен) показатель чистой прибыли за 2017 г. (ретроспективный пересчет) по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса за 2017 г. и по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах за 2017 г.

Информация о существенных ошибках

В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов (п. 15 ПБУ 22/2010).

Если невозможно определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, то в пояснительной записке к годовой бухгалтерской отчетности раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Любая аудиторская проверка содержит риск ошибочного либо недостаточно точного аудиторского заключения. На него влияет в том числе и уровень существенности, величина допустимой ошибки.

Существенность и аудиторский риск

Аудиторское заключение во многом зависит от личной уверенности аудитора в том, содержатся ли в финансовой отчетности организации существенные искажения. Для качественной работы аудитору важно понимать, какие искажения, неточности и ошибки имеют характер существенных, а какие не имеют.Значительную роль играет субъективное восприятие аудитора, его уровень профессионализма: понимание специфических моментов работы фирмы; учет уровня ответственности пользователей отчетности при принятии решений и последствий этих решений.

Несмотря на некоторую размытость понятия, существенность в аудите имеет определенные характеристики. Существенность экономической информации – ее качество, которое позволяет влиять на управленческие, экономические и иные решения компетентного пользователя этой информации. Существенным является искажение информации, превышающее заданный уровень существенности.

Уровень существенности – количественный показатель. Это искажение бухгалтерской отчетности, рубежное значение. Начиная с него компетентный пользователь на основе приведенных показателей будет делать ошибочные выводы, лишен возможности принимать обоснованные управленческие, экономические решения.

Выражая суждение о достоверности бухгалтерских данных, специалист учитывает причины, ограничивающие полную и абсолютную правоту такой оценки:

- Объем и сроки аудиторской проверки, массив информации, который подлежит проверке, ограничен.

- Неоднозначная трактовка части законодательных норм; такая возможность нередко заложена в самом законодательстве, в нормативных документах.

- Субъективные нюансы оценки фактов хозяйственной жизни, иных хозяйственных операций, в том числе и в момент подготовки бухгалтерской отчетности, определения степени достоверности данных.

Иными словами, аудитор высказывается, опуская стопроцентную уверенность, но имея в виду определенный уровень приемлемого риска.

Между существенностью и аудиторским риском образуется обратная зависимость. Очевидно, если используются менее строгие значения существенности, аудитор вынужден принимать дополнительные меры с целью снизить аудиторский риск: провести дополнительное тестирование данных, увеличить число аудиторских действий и процедур, затрачивать больше времени на проверку, расширить объем аудиторской выборки. Он работает с более широким объемом отклонений в отчетности фирмы, и в этих условиях возрастает вероятность не заметить одно из нарушений.

Кто определяет существенность данных

Мы выяснили, что уровень существенности – один из наиболее значимых показателей качества бухгалтерской отчетности. Отклонение в пределах установленного уровня не считается ошибкой и дает возможность аудиторам считать отчетность достоверной.

Как определяется этот показатель? Применяемые стандарты аудита регламентируют общие правила проверок. Аудиторы выбирают методику расчета самостоятельно. Практикой аудиторской деятельности определено, что менее 5% — отклонение незначительное, а свыше 10% — существенное. Пятипроцентное значение показателя упоминается в ПБУ 9/99 (п. 18.1), ПБУ 10/99 (п. 21.1). В этих документах говорится, соответственно, о доходах и расходах организации. Указывается на необходимость обособленно отражать доходы (расходы) фирмы, превышающие 5%.

Значение 10% установлено ст. 15.11 КоАП. В этой статье говорится, что искажение любого показателя финансовой отчетности в денежном измерении не менее чем на 10% является грубым нарушением, за которое полагается штраф. Следовательно, если отклонение данных равно или превышает 10%, отчетность можно признать недостоверной.

Аудиторы в ходе проверки могут использовать единое предельное значение уровня существенности, вероятной ошибки, для всех балансовых статей либо варьировать показатель в зависимости от удельного веса балансовой статьи.

Могут играть роль:

- редкие, мало употребляемые в учете корреспонденции счетов;

- значительное сальдо по счету, сопоставимое с уровнем допустимой ошибки;

- значительный оборот по счету за отчетный период.

Кроме того, принимается за аксиому, что «привычные», ежедневные операции, например, кассовые, могут не содержать серьезных ошибок. Напротив, расчетные операции, например, заработная плата, при наличии сложной системы оплаты труда (денежная, натуральная форма, доплаты, надбавки) увеличивают возможность появления ошибок.

На этапе планирования провизорно ошибки могут оцениваться только в процентах. В ходе проверки могут применяться абсолютные величины. Уровень существенности, как правило, корректируется на месте по сравнению с планом.

Существенность по отношению к отдельным счетам связана с понятием предельно допустимой ошибки. Данный показатель всегда ниже планируемой существенности на 50-70%. Показатель служит для того, чтобы уровень существенности не был превышен суммой расхождений по отдельным счетам. Величина допустимой ошибки используется в планах проверки по конкретным счетам, в частности, размере выборки. Слишком низкий показатель ведет к увеличению объема аудиторской работы.

Кстати говоря! Организация определяет уровень существенности, отражая его в своей учетной политике (ПБУ 1/2008 п. 4).

Пример (условный)

Пересчетом установлено, что в себестоимости продукции 5050 тыс. руб. ошибочно отражена дважды сумма 50 тыс. руб. Выручка — 7000 тыс. руб. Применяемый уровень существенности — 5%.

Отклонения по себестоимости: 5050 — 50 = 5000 тыс. руб. – истинная себестоимость.

(5050 / 5000) * 100 = 101%. 101 — 100 = 1%.

Отклонения по прибыли: 7000 — 5000 = 2000 тыс. руб. 7000 — 5050 = 1950 тыс. руб.

(1950 / 2000) * 100 = 97,5%. 97,5 — 100 = -2,5%.

Расчеты показывают, что себестоимость завышена в отчетности на 1%, а прибыль занижена на 2,5%. Отклонения не превышают уровень существенности 5%. Ошибки несущественны, отчетность признается достоверной.

Существенность в контексте аудита

2. В различных концепциях подготовки финансовой отчетности понятие существенности рассматривается в контексте подготовки и представления финансовой отчетности. Хотя подход, предусмотренный различными концепциями, может различаться, обычно в них указывается, что:

— искажения, включая упущения, считаются существенными, если они в отдельности или в совокупности способны, как это можно обоснованно предположить, повлиять на экономические решения, принимаемые пользователями на основе финансовой отчетности;

— профессиональные суждения относительно существенности принимаются с учетом всех сопутствующих обстоятельств и на них оказывают влияние такие факторы, как размер или характер искажения, или оба эти фактора одновременно;

— суждения относительно существенности тех или иных вопросов для пользователей финансовой отчетности выносятся исходя из общих информационных потребностей пользователей как группы <2>. Возможное влияние искажений на отдельных пользователей, чьи потребности могут значительно варьироваться, не учитывается.

———————————

<2> Так, например, «Концепция подготовки и представления финансовой отчетности», принятая Советом по Международным стандартам финансовой отчетности в апреле 2001 года, указывает, что в коммерческой организации, где источником рискового капитала выступают инвесторы, представление финансовой отчетности, которая удовлетворяет их потребности, будет также удовлетворять большинство потребностей других пользователей финансовой отчетности.

3. Такого рода положения, если они содержатся в применяемой концепции подготовки финансовой отчетности, являются основой для аудитора при определении существенности для целей аудита. Если применимая концепция подготовки финансовой отчетности не содержит соответствующих положений, то в качестве такой основы для аудитора выступают характеристики существенности, описанные в пункте 2.

4. Определение аудитором существенности является предметом профессионального суждения и зависит от понимания аудитором потребностей в финансовой информации пользователей финансовой отчетности. С учетом этого аудитору обоснованно предположить, что пользователи:

(a) обладают разумной осведомленностью о коммерческой и экономической деятельности, а также о бухгалтерском учете и намереваются с разумной тщательностью изучать информацию, представленную в финансовой отчетности;

(b) понимают, что финансовая отчетность готовится, представляется и аудируется исходя из того или иного уровня существенности;

(c) признают неопределенность, присущую изменению величины той или иной суммы на основе расчетных оценок, суждений и прогнозирования будущих событий;

(d) принимают разумные экономические решения на основе информации, содержащейся в финансовой отчетности.

5. Принцип существенности применяется аудитором как при планировании, так и при проведении аудита, а также при оценке влияния на аудит выявленных искажений, при оценке влияния на финансовую отчетность неисправленных искажений, если такие имеются, и при формулировании мнения в аудиторском заключении (см. пункт A1).

6. При планировании аудита аудитор формирует суждение о размерах искажений, которые будут считаться существенными. Это суждение создает основу:

(a) определения характера, сроков и объема процедур оценки рисков;

(b) выявления и оценки рисков существенного искажения;

(c) определения характера, сроков и объема дальнейших аудиторских процедур.

Существенность, определенная на этапе планирования аудита, не обязательно задает величину, меньше которой неисправленные искажения в отдельности или в совокупности всегда будут оцениваться как несущественные. Конкретные обстоятельства, относящиеся к тем или иным искажениям, могут служить основанием для оценки аудитором таких искажений как существенных, даже если они оказались меньше установленной величины существенности. Практически невозможно разработать аудиторские процедуры, позволяющие обнаруживать все искажения, которые могут быть существенными лишь в силу их характера. Однако соображения относительно характера потенциальных искажений в раскрытии информации важны при разработке аудиторских процедур в ответ на риски существенных искажений <3>. Также при оценке влияния всех неисправленных искажений на финансовую отчетность аудитор анализирует не только их размер, но и характер, а также обстоятельства их возникновения <4> (см. пункт A2a).

———————————

<3> См. МСА 315 (пересмотренный) «Выявление и оценка рисков существенного искажения посредством изучения организации и ее окружения», пункты A134a — A135b.

<4> МСА 450, пункт A21.

Если вследствие неприменения нормативных правовых актов по бухгалтерскому учету организацией допущено неправильное отражение (неотражение) фактов хозяйственной жизни в бухгалтерском учете и бухгалтерской отчетности, то это является ошибкой, которая подлежит исправлению в порядке, установленном Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.10 г. N 63н (пп. 2, 4 ПБУ 22/2010).

Существенность ошибки в бухгалтерском учете

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, которые принимаются ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать:

следует ли покупать ценные бумаги, выпущенные организацией (сможет ли она получать прибыль, из которой будут распределяться дивиденды, погасит ли свой вексель); поручать ли ей исполнение заказов, давать ли в аренду имущество, предоставлять ли кредиты (сможет ли организация исполнять свои договорные обязательства).

Таким образом, существенными ошибками являются значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательства.

Конкретные критерии существенности в ПБУ 22/2010 не установлены. Поэтому существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010). При этом следует учитывать, что показатель может считаться существенным, если его нераскрытие влияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности.

Является ли показатель существенным, зависит от его оценки, характера, конкретных обстоятельств возникновения.

Таким образом, при формировании бухгалтерской отчетности существенность показателя определяется совокупностью качественных и количественных факторов.

Определенный организацией критерий существенности ошибки необходимо отразить в учетной политике для целей ведения бухгалтерского учета.

Уровень существенности в процентах от значения строки отчетности

Как правило, уровень существенности устанавливается в процентах от значения строки отчетности. Например, можно признавать существенными ошибки, искажающие значение любой строки отчетности на 5% или более.

Пример 1

Организация ошибочно списала в расходы стоимость непроданного товара на сумму 100 руб. Такая же ошибка допущена и в налоговом учете. Согласно учетной политике существенными считаются ошибки, искажающие значение любой строки отчетности на 5% и более. Соответствующий расчет представлен в таблице.

Определение уровня существенности ошибки

Наименование строки отчетности

Значение строки до выявления ошибки, руб.

Значение строки после исправления ошибки, руб.

Искажение значения строки отчетности в процентах

1210 «Запасы» 50 000

50 100

0,2 (50 100 руб. – 50 000 руб.) / 50 100 руб.) x 100%) 2120 «Себестоимость продаж» 20 000

19 900

0,5 (20 000 руб. – 19 900 руб.) / 19 900 руб.) x 100%) 2200 «Прибыль (убыток) от продаж» 5 000

5 100

1,96 (5 100 руб. — 5 000 руб.) / 5100 руб.) x 100%) 2300 «Прибыль (убыток) до налогообложения» 1 000

1 100

9,09 (1 100 руб. — 1 000 руб.) / 1100 руб.) x 100%) 2410 «Текущий налог на прибыль» 200

220

9,09 (220 руб. — 200 руб.) / 220 руб.) x 100%) 2400 «Чистая прибыль (убыток)» 800

880

9,09 (880 руб. — 800 руб.) / 880 руб.) x 100%) Процент искажения значения строк 2300, 2410 и 2400 отчета о финансовых результатах составил 9,09%, т. е. больше 5%. Ошибка является существенной.

Уровень существенности исходя из среднего значения показателей отчетности

Уровень существенности можно рассчитать и в твердой сумме, например, исходя из среднего значения показателей отчетности. В этом случае значение уровня существенности пересчитывается ежегодно.

Пример 2

В соответствии с учетной политикой уровень существенности ошибки рассчитывается как 5% от среднего значения пяти показателей отчетности за отчетный год, в котором допущена ошибка. Значения этих показателей за 2016 г. составили:

1. Баланс:

по строке 1150 «Основные средства» — 5 млн руб.; по строке 1230 «Дебиторская задолженность» — 3 млн руб.; по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — 2 млн руб.;

2. Отчет о финансовых результатах:

по строке 2110 «Выручка» — 24 млн руб.; по строке 2400 «Чистая прибыль (убыток)» — 1 млн руб.

Итого: 35 млн руб. (5 млн руб. + 3 млн руб. + 2 млн руб. + 24 млн руб. + 1 млн руб.).

Уровень существенности для ошибки, допущенной в отчетности за 2015 г., составляет 350 тыс. руб. (35 млн руб. / 5×5%).

Ошибки в пределах 350 тыс. руб. считаются несущественными, а превышающие 350 тыс. руб., — существенными.

Исправление существенных ошибок

Порядок исправления существенной ошибки зависит от периода, когда она была выявлена, — до утверждения отчетности участниками организации или после (раздел II ПБУ 22/2010).

Исправление ошибки оформляется бухгалтерской справкой, в которой надо указать:

когда и какая именно ошибка допущена; на какие строки отчетности повлияла ошибка, в какой сумме и почему признана существенной; когда ошибка выявлена; какими бухгалтерскими записями исправлена ошибка; какие строки отчетности скорректированы, в том числе ретроспективно.

Ошибки, допущенные в отчетном году и выявленные до подписания отчетности руководителем организации

В бухгалтерском учете любые ошибки (как существенные, так и несущественные), допущенные в отчетном году и выявленные до подписания отчетности руководителем организации, исправляются следующим образом:

если ошибка обнаружена до 31 декабря отчетного года — записями на дату выявления ошибки, т. е. в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010); если она выявлена 31 декабря отчетного года или позже — записями на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Следовательно, все ошибки текущего отчетного периода, выявленные до даты подписания руководителем организации годовой бухгалтерской отчетности за этот год, учитываются при составлении текущей отчетности этого года.

Имеется несколько способов исправления данных бухгалтерского учета.

Исправления можно вносить обратными записями, методом «красное сторно» или путем доначисления каких-либо сумм, которые не были ранее учтены.

Для исправления ошибки следует:

- составить бухгалтерскую справку, в которой указать, когда и какая ошибка допущена, когда она выявлена, какими записями исправлена;

- сторнировать неправильные записи;

- сделать правильные записи.

Пример 3

В декабре 2016 г. была выявлена следующая существенная ошибка: за период с января по ноябрь 2016 г. по основному средству не была начислена амортизация в размере 100 000 руб.

В этом случае в декабре 2016 г. — месяце обнаружения ошибки — производится доначисление сумм амортизации, что отражается в бухгалтерском учете записями по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (п. 5 ПБУ 22/2010, Инструкция по применению Плана счетов).

Пример 4

Организация в марте 2016 г. начислила налог на имущество за I квартал 2016 г. в неверной сумме — 60 000 руб. вместо 40 000 руб. Эта ошибка выявлена в феврале 2017 г. до подписания отчетности за 2016 г.

Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 68 — 60000 руб. — сторнирована вся сумма неправильно начисленного налога на имущество за I квартал 2016 г. Дебет 26 — Кредит 68 — 40000 руб. — начислен налог на имущество за I квартал 2016 г.

Ошибки, выявленные по окончании отчетного года после подписания отчетности

Если ошибка выявлена уже после подписания отчетности, то порядок исправления этой ошибки зависит от даты ее выявления.

Ошибка предшествующего отчетного года выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям

Согласно п. 7 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена (пересмотренная бухгалтерская отчетность).

Тот факт, что пользователям представляется откорректированный экземпляр, может быть отражен на титульном листе, для чего предусмотрена графа «Номер корректировки». Например, если отчетность исправляется в первый раз, то в этой графе указывают «1».

Пример 5

Премии рабочим производственного цеха в 2016 г. были начислены в правильной сумме, но при этом была сделана неправильная запись — Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда», хотя следовало записать: Дебет 20 «Основное производство», Кредит 70. В результате сумма премий неправильно отражена в отчете о финансовых результатах за 2016 г. (вместо строки 2120 «Себестоимость продаж» указана по строке 2220 «Управленческие расходы»).

Ошибка выявлена в марте 2017 г. после передачи отчетности участникам организации на утверждение. Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 70 — сторнирована неправильная запись по начислению премий; Дебет 20 — Кредит 70 — произведена правильная запись по начислению премий.

В исправленном варианте отчета о финансовых результатах, подписанном руководителем и представленном участникам организации, суммы премий отражены по строке 2120 «Себестоимость продаж».

Ошибка предшествующего отчетного года выявлена после представления отчетности ее пользователям, но до даты ее утверждения собственниками

В соответствии с п. 8 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке (например, на общем собрании акционеров), также исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность). При этом в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности.

Пересмотренная бухгалтерская отчетность направляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год

На основании п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде, при этом корреспондирующим счетом в записях является счет 84 «Нераспределенная прибыль (непокрытый убыток);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Согласно п. 10 ПБУ 22/2010 в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

Как установлено в п. 11 ПБУ 22/2010, если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (обычно три года).

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п.12 ПБУ 22/2010).

Отметим, что невозможно определить влияние существенной ошибки на предшествующий отчетный период, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Упрощенная процедура исправления ошибок

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъекты малого предпринимательства), могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 для несущественных ошибок, без ретроспективного пересчета, а именно записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода на счете 91 «Прочие доходы и расходы».

Пример 6

В январе 2017 г. после реформации баланса, подписания и представления пользователям бухгалтерской отчетности обнаружена ошибка, допущенная в сентябре 2016 г. Бухгалтерская отчетность еще не утверждена собственниками организации. В результате ошибки занижена сумма расходов по аренде офиса. Цена ошибки — 500 000 руб. Кроме того, не был отражен НДС с арендной платы в размере 90 000 руб.

Данная ошибка признана существенной.

В бухгалтерском учете на 31 декабря 2016 г. произведены исправительные записи:

Дебет 26 «Общехозяйственные расходы», Кредит 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям», Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.; Дебет 90 «Продажи», субсчет «Себестоимость продаж», Кредит 26 — 500 000 руб. — списана сумма ранее не учтенной арендной платы за сентябрь 2016 г.; Дебет 90, субсчет «Прибыль/убыток от продаж», Кредит 90, субсчет «Себестоимость продаж» — 500 000 руб. — закрыт субсчет «Себестоимость продаж» счета 90; Дебет 99 «Прибыль и убытки», Кредит 90, субсчет «Прибыль/убыток от продаж» — 500 000 руб. — закрыт субсчет «Прибыль/убыток от продаж»; Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», Кредит 99 — 500 000 руб. — скорректирована сумма чистой прибыли.

В Отчете о финансовых результатах за 2016 г. значение по строке 2120 «Себестоимость продаж» необходимо увеличить на 500 000 руб. и изменить другие показатели данного отчета, например, по строкам 2100 «Валовая прибыль (убыток)», 2220 «Прибыль (убыток) от продаж» и т. д.

Пример 7

Воспользуемся условиями предыдущего примера. При этом предположим, что ошибка выявлена в июне 2017 г. после подписания, представления и утверждения отчетности.

В этом случае в июне 2017 г. ошибку надо будет исправить следующим образом:

Дебет 84, Кредит 60 — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19, Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68, субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.;

В данной ситуации отчетность за 2016 г. не корректируется.

Будет пересчитан (изменен) показатель чистой прибыли за 2017 г. (ретроспективный пересчет) по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса за 2017 г. и по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах за 2017 г.

Информация о существенных ошибках

В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов (п. 15 ПБУ 22/2010).

Если невозможно определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, то в пояснительной записке к годовой бухгалтерской отчетности раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Иногда бухгалтер затрудняется какая перед ним ошибка: существенная или не существенная? Давайте разбираться с классификацией ошибок, т.к. от этого зависит порядок их исправления.

Содержание

- Как отличить существенную ошибку от несущественной

- Степень существенности влияет на экономические решения пользователей

- Степень существенности определяется исходя из рациональности

- Фактор существенности необходимо учитывать по совокупности ошибок

- Существенность ошибки может варьироваться от отчетного периода

- Примеры формулировок учетных политик в части исправления ошибок

- Как исправить существенные ошибки

- Существенная ошибка выявлена в течение года

- Существенная ошибка выявлена до утверждения отчетности

- Существенная ошибка выявлена после утверждения отчетности

- Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Как отличить существенную ошибку от несущественной

Согласно п. 3 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»:

«Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период».

Степень существенности влияет на экономические решения пользователей

Степень существенности ошибки поставлена в зависимость от ценности верной информации для пользователя отчетности, а именно – для принимаемых им экономических решений.

Следовательно, подходить к определению существенности ошибок в учете и отчетности нужно экономически (качественно), а не лишь формально, математически (количественно).

Нужно также иметь в виду, что исправление существенной ошибки прошлых лет, выявленной после утверждения бухгалтерской отчетности за год, по общему правилу требует ретроспективного пересчета показателей бухгалтерской отчетности и отражается на сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010) в периоде ее выявления.

Исправление несущественной ошибки не предполагает ретроспективного пересчета, а результат корректировки отражается в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Таким образом, главные различия между существенной и несущественной ошибками прошлых лет следующие:

- влияние / отсутствие влияния на сравнительные показатели бухгалтерской отчетности;

- влияние / отсутствие влияния на показатель прибыли (убытка) прошлых лет.

Получается, что факт исправления существенной ошибки заставляет пользователя пересмотреть свое представление о прошлом организации, динамике ее финансовых показателей, что не может не отразиться на оценке перспектив.

Этот вывод позволяет обозначить стандартные показатели, которые характеризуют финансовое положение организации: коэффициенты ликвидности, рентабельности, оборачиваемости активов и рыночной стоимости.

Стоит узнать на какие именно коэффициенты ориентируются внутренние пользователи (руководитель, финансово-экономическая служба, участники (акционеры) организации) отчетности Вашей организации, принимая экономические решения. Ошибки в сведениях, которые используются в таких расчетах, и будут наиболее существенными.

Степень существенности определяется исходя из рациональности

Учитывая информационные потребности пользователей отчетности, но также — и принцип рациональности, стоит определить не только качественные, но и количественные критерии существенности ошибки, чтобы избежать излишних трудозатрат бухгалтерии на исправление и раскрытие существенных ошибок в пояснениях к отчетности.

Оговоримся, что в случае, когда даже незначительная по сумме ошибка будет иметь судьбоносное значение, бухгалтер всегда сможет отойти от канона и описать ее в пояснениях.

Традиционно принято за уровень существенности принимать 5 % от базовой величины показателя, который был искажен. Некоторые организации выбирают процент дифференцированно для различных показателей, ошибки в которых считаются существенными (для одних показателей 5 %, для других — 7 % и т. п.).

Существенность ошибки в процентном выражении может сосуществовать с существенностью в абсолютном (суммовом) выражении. Например, в учетной политике может быть решено закрепить, что «ошибка существенна, если превышает 5 % от базового показателя, но при этом не менее 100 000 руб.» или «ошибка существенна, если она больше или равна 5 % от базового показателя или превышает 1 000 000 руб.» и т.п. Все зависит от масштабов деятельности организации и запросов ее управленческих служб, собственников.

Можно подойти к решению этого вопроса несколько иначе и взять за ориентир «карательное» законодательство. Так, ст. 15.11 КоАП РФ под грубым нарушением требований к бухгалтерской отчетности понимает искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %. Этот – куда более формальный — вариант больше подходит тем организациям, которые не практикуют финансовый анализ по данным бухгалтерской отчетности и, как им представляется, больше составляют бухгалтерскую отчетность для контролирующих органов, нежели для использования ее показателей для принятия экономических решений.

Никаких четких формулировок для закрепления в учетной политике по рассматриваемому вопросу нормативно-правовые акты (НПА) по бухучету не дают. В п. 3 ПБУ 22/2010 отмечается лишь, что существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Фактор существенности необходимо учитывать по совокупности ошибок

Ошибка, не существенная сама по себе, может оказаться существенной вкупе с другими ошибками, совершенными в том же отчетном периоде. По этой причине следует определять существенность не только каждой ошибки в отдельности, но и их совокупности, если они могут оказывать солидарное влияние на экономические решения.

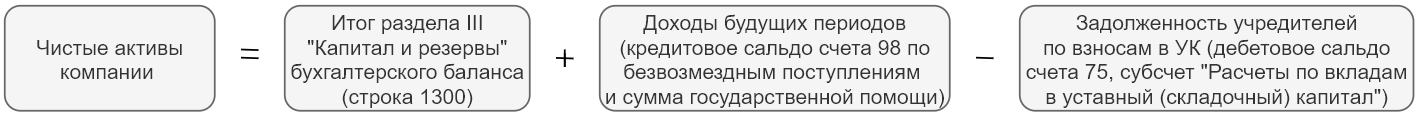

Например, стоимость чистых активов организации определяется по формуле:

Предположим, были допущены ошибки в статьях баланса «Переоценка внеоборотных активов» (строка 1340) и «Нераспределенная прибыль (непокрытый убыток)» (строка 1370). Они обе учитываются в сумме Итога Раздела III Баланса. Каждая ошибка в отдельности ниже уровня существенности, но в совокупности они существенны. Их общее влияние привело бы к искажению такого важнейшего показателя как стоимость чистых активов.

Таким образом, определив круг важнейших финансовых показателей, следует позаботиться о том, чтоб ошибки в участвующих в их расчете параметрах оценивались на предмет существенности как по отдельности, так и совместно.

Существенность ошибки может варьироваться от отчетного периода

Существенность той или иной ошибки может варьироваться в зависимости от избранного отчетного периода.

Так, годовая отчетность используется широким кругом внутренних и внешних пользователей для принятия, в том числе, стратегических решений (относительно распределения прибыли, структуры бизнеса, оценки финансовой устойчивости контрагента).

Однако руководство организации может принять решение составлять промежуточную бухгалтерскую отчетность по итогам каждого месяца или каждого квартала, или на конкретную отчетную дату текущего года.

Цели составления промежуточной отчетности могут быть различными. В частности, ее данные могут использоваться для разработки и корректировки бизнес-планов, оценки стоимости доли участников. Такая отчетность может предоставляться контрагентам, инвесторам или банкам и т.п.

Для промежуточной отчетности с учетом целей ее составления могут иметь существенное значение иные ошибки, нежели для годовой.

Например, она может быть призвана давать пищу для размышления о платежеспособности организации на краткосрочном этапе. Для ее оценки используется показатель т.н. быстрой ликвидности, рассчитываемый по формуле:

Ошибки в указанных строках баланса (даже не очень значительные в абсолютной величине) могут серьезно исказить этот показатель, что повлечет неверные оперативные оценки платежеспособности организации и негативные последствия. При анализе же только годовой отчетности коэффициент быстрой ликвидности имеет куда меньшее значение, т.к. отражает положение дел исключительно на отчетную дату и почвы для выводов на долгосрочную перспективу сам по себе не дает. Получается, что применительно к промежуточной отчетности (в зависимости от целей ее формирования) могут быть определены свои критерии существенности ошибок. Их также можно закрепить в учетной политике, если организация считает это целесообразным.

Примеры формулировок учетных политик в части исправления ошибок

В заключение приведем примеры формулировок из реальных учетных политик нескольких крупнейших российских компаний. Это может дать Вам пищу для размышления о собственной учетной политике по этому вопросу:

Вариант 1

«Уровень существенности для целей исправления ошибки

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Уровень существенности для целей раскрытия отдельных показателей в отчетности

Показатель считается существенным и приводится обособленно в бухгалтерском балансе, отчете о финансовых результатах, отчете об изменениях капитала или отчете о движении денежных средств, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Уровень существенности ошибки определяется как 5% от величины базовых показателей отчетности».

Вариант 2

«Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Ошибка считается существенной, если составляет 5 и более процентов от валюты баланса или 5 и более процентов от прибыли до налогообложения».

Вариант 3

«Общество раскрывает в годовой бухгалтерской (финансовой) отчетности информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде. Существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской (финансовой) отчетности, составленной за этот отчетный период».

Вариант 4

«Ошибка признается существенной, если она в отдельности или в совокупности с другими аналогичными ошибками за один и тот же отчетный период (год), предшествующий отчетному, к которому относится выявленная ошибка, составляет более 5 процентов от показателя соответствующей статьи бухгалтерского баланса или от показателя чистой прибыли (чистого убытка) отчета о финансовых результатах в случае, если ошибка или совокупность ошибок оказывает влияние на финансовые результаты.

Расчет уровня существенности производится на основании бухгалтерской (финансовой) отчетности за отчетный год, к которому относится выявленная ошибка.

Решение об уровне существенности принимается по окончании текущего отчетного года на основании информации о выявленных ошибках или их совокупности, представленной в бухгалтерской справке.

Если Компанией ранее был осуществлен перерасчет сравнительных показателей (ретроспективный перерасчет), то расчет уровня существенности осуществляется на основании пересчитанных данных».

Как видим, формулировки варьируются от простого цитирования ПБУ 22/2010 до куда более развернутых положений, отвечающих представлениям и потребностям компании.

Так же текстовку для учетной политики вы можете выбрать с помощью нашего Конструктора учетной политики

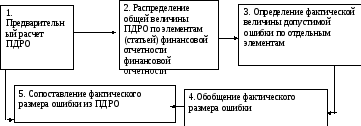

Как исправить существенные ошибки

В зависимости от того, когда бухгалтер обнаружил существенную ошибку, порядок ее исправления будет варьироваться:

| Принцип исправления | Момент обнаружения | Порядок исправления | пункт ПБУ 22/2010 |

| В учете | В году совершения – выявлена до окончания года | Исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка | 5 |

| Ошибка отчетного года – выявлена после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год* | Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года | 6 | |

| В учете и отчетности за год совершения ошибки | Ошибка предшествующего отчетного года — выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности собственникам |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Если отчетность была представлена кому-либо до исправления ошибки, она заменяется на исправленную. |

7 |

| Ошибка предшествующего отчетного года — выявлена после представления бухгалтерской отчетности за этот год собственникам, но до даты утверждения ими |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. В исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности. Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. |

8 | |

| В учете и отчетности за год выявления ошибки | Ошибка предшествующего отчетного года – выявлена после утверждения бухгалтерской отчетности за этот год |

Исправляется:

Ретроспективный пересчет производится в отношении показателей начиная с того отчетного периода, в котором была допущена ошибка **. Утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям |

9, 10 |

* Бухгалтерская отчетность считается составленной после подписания ее руководителем экономического субъекта (п. 8 ст. 13 Федерального закона N 402-ФЗ).

** В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (п. 11 ПБУ 22/2010).

В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п. 12 ПБУ 22/2010).

Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Как видим, ПБУ 22/2010 предусматривает три подхода к исправлению существенных ошибок. Они предлагаются не на выбор, а с учетом момента выявления ошибки.

Существенная ошибка выявлена в течение года

Организация в апреле 2019 начислила и уплатила авансовый платеж по налогу на имущество организаций в размере 1 000 000 руб.

В июне 2019 выяснилось, что по ошибке сумма платежа завышена на 200 000 руб. (ошибка существенная).

Сумма переплаты зачтена в счет будущих платежей.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| В апреле 2019 | |||

| Начислен авансовый платеж по налогу на имущество | 26 | 68 | 1 000 000 |

| Перечислен в бюджет авансовый платеж по налогу на имущество | 68 | 51 | 1 000 000 |

| В июне 2019 | |||

|

СТОРНО |

26 | 68 | 200 000 |

Существенная ошибка выявлена до утверждения отчетности

В марте 2020 выявлено, что в 2019 ошибочно не отражено списание расходов на рекламу на сумму 3 500 000 руб. (ошибка существенная).

Ошибка выявлена после подписания бухгалтерской отчетности за 2019 год, после ее представления в налоговый орган и участникам Организации, но до даты утверждения собственниками.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| Записями за декабрь 2019 | |||

| Сумма расходов на рекламу включена в расходы на продажу | 44 | 60 | 3 500 000 |

| Увеличена себестоимость продаж (в части ошибочно не учтенных расходов) | 90.02 | 44 | 3 500 000 |

| Закрыт счет 90.02 (в части увеличения себестоимости продаж на сумму ошибочно не учтенных расходов) | 90.09 | 90.02 | 3 500 000 |

| Уменьшен финансовый результат на сумму ошибочно не учтенных расходов | 99 | 90.09 | 3 500 000 |

| Отражена корректировка нераспределенной прибыли в части ошибочно не учтенных расходов (с учетом влияния пересчитанного налога на прибыль) (3 500 000 – 3 500 000 x 20%) *** | 84 | 99 | 2 800 000 |

*** Бухгалтерские записи по корректировке налога на прибыль не приводятся.

Составляется новый экземпляр исправленной отчетности, где показатели заменяются на верные.

В пояснениях к исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности.

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. При этом экземпляр бухгалтерской отчетности, в котором ошибка исправлена, представляется в налоговый орган по месту нахождения организации не позднее чем через 10 рабочих дней со дня, следующего за днем утверждения отчетности (п. 5 ст. 18 Федерального закона N 402-ФЗ).

Практикум в 1С по исправлению существенной ошибки, выявленной до утверждения отчетности

Существенная ошибка выявлена после утверждения отчетности

В декабре 2020 Организация выявила существенную ошибку, допущенную в 2019: при оценке введенного в декабре 2019 в эксплуатацию объекта капитального строительства часть капитализируемых расходов (1 000 000 руб.) была ошибочно отражена на счете 97, вместо счета 08. В итоге сумма не вошла в первоначальную стоимость объекта, а так и осталась учтена в дебетовом сальдо счета 97.

Ошибка является существенной.

Аналогичная ошибка допущена в налоговом учете. Организация приняла решение исправить ее в налоговом периоде 2020 с учетом возможности, предоставленной ст. 54 НК РФ. По состоянию на отчетную дату (31.12.2020) по данной ситуации временных разниц нет (активы оценены одинаково в БУ и НУ, амортизационные отчисления также совпали).

Для исправления ошибки прошлых лет в декабре 2020 совершаются проводки:

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

| Увеличение первоначальной стоимости объекта ОС | 01 | 84 | 1 000 |

| Уменьшена сумма расходов будущих периодов | 84 | 97 | 1 000 |

Записью за декабрь 2020 доначисляется сумма амортизационных отчислений по объекту за период 2020 (бухгалтер начислял амортизацию за январь – декабрь 2020 в заниженной сумме, поэтому в этой части исправлена ошибка отчетного года). Условно примем сумму доначисления годовой амортизации – 20 000 руб.

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

|

Начисление амортизации за 12 месяцев 2020 г. |

25 | 02 | 20 |

Допущенная ошибка привела к неверному отражению в балансе стоимости основных средств и суммы запасов по состоянию на 31.12.2019.

В годовой бухгалтерской отчетности организации за 2019 г. были указаны следующие данные (в тыс. руб.):

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 10 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 1 030 |

После корректировки:

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 11 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 30 |

Практикум в 1С по исправлению существенной ошибки, выявленной после утверждения отчетности

Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Отметим также, что в силу п. 9, 14 ПБУ 22/2010 организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять такую существенную ошибку без ретроспективного пересчета записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

В пояснениях к годовой бухгалтерской отчетности организация должна раскрыть в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде, следующую информацию (п. 15, 16 ПБУ 22/2010):

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, то в пояснениях раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления.

См. также:

- Исправление ошибок в учете

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетности

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности