Внутренний контроль — это процесс, который направлен на получение достаточной уверенности в том, что экономический субъект работает результативно и эффективно. СВК призвана на каждом участке, в каждом бизнес-процессе компании минимизировать риски путем выстраивания контрольной среды и адекватного реагирования на выявленные угрозы.

СВК работает эффективно, если собственник и/или руководство организации на любом этапе могут осуществлять контроль. И контроль этот должен быть оперативным. При этом не нужно полного погружения в каждый бизнес-процесс (иначе руководство просто «утонет» в деталях), нужна краткая аналитическая информация, позволяющая принимать решения для улучшения ситуации.

Какие недостатки СВК часто встречаются на практике?

1. Недостаточность контроля

Некоторые важные объекты контроля (их составляющие) не попадают «в поле зрения». Например, некоторые компании строго следят, чтобы не было недоплаты налогов, но совершенно не замечают их переплаты, а иногда сотрудники необдуманно принимают предложения налоговых органов и лишают компанию положенных ей средств.

Об ошибках и эффективных стратегиях при общении с налоговой >>

2. Нет четкого определения ответственных

Может получиться так, что ущерб есть, а виновных работников как бы нет. Что особенно опасно сегодня для руководителей и владельцев бизнеса, т.к. при определенных обстоятельствах им может быть предъявлено умышленное создание условий для ухода от налогов и другие нарушения, а это может повлечь уголовную ответственность. Кроме того, участились случаи привлечения руководителей и собственников компаний к субсидиарной ответственности по долгам компаний.

Подробнее о рисках субсидиарной ответственности руководителей >>

3. Нет стандартизированных процедур контроля

В итоге каждый контролирует, как и когда ему удобно. Так, например, распространенным нарушением является проведение формальной инвентаризации, что создает благодатную почву для хищений и злоупотреблений. Нередко в аудиторской практике встречаем ситуации, когда длительные периоды контроль может вообще отсутствовать.

О чем рассказал собственнику тайный аудит его компании >>

Рекомендации по усилению СВК

1. Сфокусировать контрольную деятельность

Определите четко объекты контроля, к которым должно быть пристальное внимание. Они индивидуальны для каждой организации и полезно не ограничиваться «стандартными» сферами (например, учет ТМЦ). Включите сюда все, что так или иначе влияет на эффективную деятельность организации. Например, это может быть контроль за соблюдением скидочной политики компании, оценка последствий предоставления скидок и т. д.

2. Детализировать контрольную деятельность

В отношении каждого объекта контроля полезно осветить 3 вопроса:

Как будет проходить контроль?

Например, какая методика будет использоваться, какие документы/действия будут проверяться, как часто и т. д.

Что является «границей нормы»?

Нарушения каких требований или отклонение от каких показателей станет тревожным сигналом.

Каким образом должны фиксироваться/устраняться нарушения?

Иными словами, какие действия должен совершить проверяющий, если заметит риск.

3. Персонифицировать контрольную деятельность

Исходя из предполагаемой методики контроля и борьбы с рисками/нарушениями нужно определить для каждого объекта контроля квалифицированных ответственных лиц.

Также важно избегать и другой крайности — «задвоение ответственности»: когда одна и та же контрольная функция по одному и тому же объекту закрепляется за разными работниками. Но важно заранее подумать, кто будет осуществлять контроль в случае временного отсутствия контролирующего лица (отпуск, например).

Также, полезно четко определить подотчетность лица, осуществляющего контроль. Кому и как этот работник будет докладывать о результатах контрольной деятельности?

Рекомендуем обратить особое внимание на документирование ключевых вопросов внутреннего контроля (кто, что, когда и как контролирует, какие действия совершает при обнаружении нарушений).Ответственные лица обязательно должны быть ознакомлены с соответствующими документами под роспись.

Пример 1.

Если в вашей компании множество договоров, множество контрагентов — очень полезно разработать инструкцию по работе с договорами.

В инструкции должен содержаться порядок согласования и подписания любого договора. Инструкция сократит возможность подделки договоров, включения неправомерных, кабальных условий и др. риски.

Также в этой инструкции можно предусматривать порядок оплаты: каким образом оплачивается счет по договору, каким образом списываются денежные средства (порядок согласования оплаты, например).

Пример 2.

Все организации, у которых имеется большой склад с товаром и присутствует большой товарооборот, просто обязаны иметь договоры о материальной ответственности.

Они могут быть заключены с каждым физическим лицом, могут быть коллективными: если склад очень большой и много кладовщиков и др. материально ответственных лиц.

В случае выявления какого-то ущерба, недостачи каждый работник склада понимает меру своей ответственности за товар.

Также обязателен регламент проведения инвентаризации. Инвентаризация должна проводиться чем чаще, тем лучше. Хотя бы раз в квартал. Инвентаризацию должны проводить не менее 3-х человек, назначенных приказом руководителя. Эти работники должны ответственно подходить к пересчету и составлению документов.

В регламенте нужно прописать не только порядок и сроки проведения инвентаризации, но и порядок утверждения ее результатов, каким образом они представляются руководству. Руководитель должен ознакомиться с тем, что выявлено по итогам инвентаризации — недостача или, наоборот, избыток, пересортица и т. д., и принять дальнейшие решения.

СВК и регламентирующие ее документы должны быть актуальны как в части организационных изменений (например, своевременная замена контролеров в случае их увольнения), так и в части обнаружения новых объектов контроля, возможностей для роста эффективности компании и т. д.

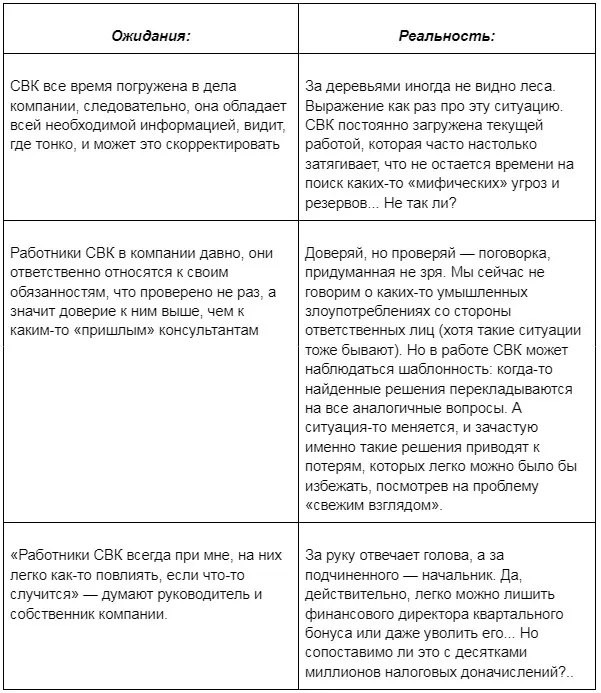

Наш многолетний опыт проверок показывает, что работы только СВК недостаточно: в 93 % случаев при комплексном аудите компаний обнаруживаются не выявленные риски и резервы, а в некоторых случаях и корпоративные мошенничества.

Почему даже хороший внутренний контроль не может решить всех проблем?

Мы рекомендуем держать СВК «в тонусе» путем периодических проверок внешних контролеров (речь, конечно, не о налоговой инспекции). Эти проверки не разрушат СВК и доверие к ней, они повысят качество ее работы. И только в такой ситуации возможно достижение синергетического эффекта, когда 1+1 = 11.

Узнать за минуту стоимость комплексного аудита >>

Ну а если вы заметили:

-

рост расходов при прежней выручке;

-

рост расходов на персонал при сокращении численности;

-

просроченную задолженность по выданным займам;

-

отсутствие четких критериев выбора поставщиков;

-

стопроцентную предоплату при закупках, если были иные условия с теми же поставщиками;

-

увеличение дебиторской задолженности при снижении выручки;

-

необоснованные скидки и отсрочки контрагентам;

-

иные действия и ситуации, которые идут «вразрез» с интересами компании,

советуем вам незамедлительно провести форензик и убедиться, что у указанных фактов все-таки есть какие-то объективные причины, либо выявить корпоративные мошенничества.

Итогом проверки является отчет с оценкой возможной величины ущерба, который может служить основанием для обращения в следственные органы и суды. Данные отчета позволяют принять необходимые управленческие решения для нивелирования рисков и потерь, а также для улучшения СВК.

Кейс

При оказании услуг форензика для крупного промышленного предприятия аудиторами «Правовест Аудит» выявлено совершение убыточных сделок, связанных с нецелевым использованием денежных средств.

По результатам проведенных процедур установлено, что в отдельные периоды Организация от исполнения некоторых договоров получила отрицательные финансовые результаты.

При анализе движения денежных средств Организации установлено, что в отдельных случаях при получении предоплаты от покупателя Организация направляла не все средства на закупку материала для исполнения заказа, частично денежные средства направлялись на погашение кредитных обязательств и на иные хозяйственные цели.

Нецелевое использование полученных авансов привело к завышению себестоимости реализованной продукции из-за роста цен на основной материал и, как следствие, привело к незапланированным убыткам.

Аудиторами рекомендовано проводить управленческое планирование, направленное на снижение производственных затрат, ужесточить контроль за использованием авансов.

Если собственник не может должным образом контролировать бизнес, то некоторые недобросовестные руководители могут воспользоваться этим, уводя выручку в свою фирму или создавая завышенные расходы, заключая ненужные договоры с самим собой (например, договоры займа под «нерыночные» проценты) или приобретая что-то у аффилированных лиц по завышенным ценам за «откаты». В нашей практике, к сожалению, нередко встречаются такие ситуации:

Неправомерные действия директора нанесли ущерб в размере 13 млн руб. >>

Раскрыта схема увода прибыли в размере 80 млн руб. >>

«Слабое звено» ценою в 500 млн руб. >>

05.02.2018

В соответствии с положениями ст. 160.2-1 БК РФ главные распорядители (распорядители) бюджетных средств, главные администраторы (администраторы) доходов бюджета, главные администраторы (администраторы) источников финансирования дефицита бюджета (их уполномоченные должностные лица) обязаны осуществлять внутренний финансовый контроль и внутренний финансовый аудит. Федеральное казначейство, органы государственного (муниципального) финансового контроля, являющиеся органами (должностными лицами) исполнительной власти субъектов РФ (местных администраций), проводят анализ осуществления главными администраторами бюджетных средств внутреннего финансового контроля и внутреннего финансового аудита (ст. 157 БК РФ). Далее мы рассмотрим основные недостатки и нарушения, выявляемые в ходе такого анализа.

Внутренний финансовый контроль

В ходе осуществляемого главными администраторами бюджетных средств внутреннего финансового контроля выявляются следующие недостатки и нарушения.

Ошибки, допускаемые при организации внутреннего финансового контроля. К данной группе относятся следующие нарушения и недостатки:

1. Не исполняются бюджетные полномочия по осуществлению внутреннего финансового контроля. В силу положений Бюджетного кодекса внутренний финансовый контроль обязаны осуществлять:

– главные распорядители (распорядители) бюджетных средств;

– главные администраторы (администраторы) доходов бюджета;

– главные администраторы (администраторы) источников финансирования дефицита бюджета.

Таким образом, если орган государственной власти не является главным распорядителем (распорядителем) бюджетных средств, главным администратором (администратором) доходов бюджета или главным администратором (администратором) источников финансирования дефицита бюджета, внутренний финансовый контроль он осуществлять не должен. В свою очередь, если орган государственной власти относится к одной из указанных категорий, он обязан осуществлять внутренний финансовый контроль в отношении самого себя и в отношении подведомственных ему распорядителей, администраторов и получателей бюджетных средств.

Правила осуществления названными органами (лицами) внутреннего финансового контроля установлены Постановлением Правительства РФ от 17.03.2014 № 193 «Об утверждении Правил осуществления главными распорядителями (распорядителями) средств федерального бюджета, главными администраторами (администраторами) доходов федерального бюджета, главными администраторами (администраторами) источников финансирования дефицита федерального бюджета внутреннего финансового контроля и внутреннего финансового аудита и о внесении изменения в пункт 1 Правил осуществления ведомственного контроля в сфере закупок для обеспечения федеральных нужд, утвержденных Постановлением Правительства Российской Федерации от 10 февраля 2014 г. № 89» (далее – Правила № 193). Кроме того, следует руководствоваться Методическими рекомендациями по осуществлению внутреннего финансового контроля, утвержденными Приказом Минфина РФ от 07.09.2016 № 356.

Ответственность за организацию внутреннего финансового контроля несет руководитель или заместитель руководителя главного администратора (администратора) средств федерального бюджета, курирующий структурные подразделения главного администратора (администратора) средств федерального бюджета, в соответствии с распределением обязанностей (п. 16 Правил № 193). Проверяющие обязательно потребуют документ, которым указанная ответственность установлена.

2. Не разработан порядок внутреннего контроля. С целью организации внутреннего финансового контроля должен быть разработан и утвержден порядок внутреннего финансового контроля, предусматривающий положения, регулирующие:

– формирование, утверждение и актуализацию карт внутреннего финансового контроля (п. 15 Правил № 193);

– ведение, учет и хранение регистров (журналов) внутреннего финансового контроля (п. 23 Правил № 193). Также отметим, что должен быть установлен перечень должностных лиц (должностей), ответственных за ведение регистров (журналов) внутреннего финансового контроля;

– составление и представление отчетности о результатах внутреннего финансового контроля.

3. В должностных регламентах отсутствуют положения, определяющие полномочия по осуществлению внутреннего финансового контроля. Напомним, что должностные лица подразделений главного администратора (администратора) средств федерального бюджета осуществляют внутренний финансовый контроль в соответствии с их должностными регламентами в отношении внутренних бюджетных процедур, указанных в п. 4 Правил № 193.

4. Не установлена периодичность представления руководителю главного администратора средств (либо его заместителю) информации о результатах внутреннего финансового контроля и фактически не осуществляется ее передача (п. 24 Правил № 193).

5. Отсутствует правовой акт, устанавливающий порядок составления отчетности о результатах внутреннего финансового контроля (п. 27 Правил № 193).

6. Не используется специализированное прикладное программное обеспечение в целях автоматизации внутреннего финансового контроля (п. 7, 23 Правил № 193).

Ошибки при подготовке к проведению внутреннего финансового контроля. К данной группе относятся следующие недостатки:

1. Внутренний финансовый контроль осуществляется не во всех структурных подразделениях главного администратора средств, ответственных за выполнение внутренних бюджетных процедур (п. 3 Правил № 193). На практике нередки случаи, когда главными администраторами определено одно должностное лицо, осуществляющее внутренний финансовый контроль.

2. Проведение внутреннего финансового контроля в отношении бюджетных и автономных учреждений. Исходя из положений Бюджетного кодекса и Правил № 193 внутренний финансовый контроль главным распорядителем (распорядителем) бюджетных средств, главным администратором (администратором) доходов бюджета, главным администратором (администратором) источников финансирования дефицита бюджета осуществляется в отношении самих себя и подведомственных им распорядителям, администраторам и получателям бюджетных средств.

Исходя из положений ст. 6 и п. 1 ст. 152 БК РФ бюджетные и автономные учреждения не являются главными администраторами бюджетных средств, администраторами бюджетных средств, получателями бюджетных средств и не относятся к участникам бюджетного процесса. С учетом вышеизложенного, поскольку ни бюджетные, ни автономные учреждения (за исключением отдельных случаев) не являются участниками бюджетного процесса, положения БК РФ о порядке ведения внутреннего финансового контроля на них не распространяются, и такие проверки в отношении них не должны осуществляться.

3. Отсутствуют перечни операций (действий по формированию документов, необходимых для выполнения внутренней бюджетной процедуры) в структурных подразделениях главного администратора средств, ответственных за выполнение внутренних бюджетных процедур. Напомним, что процесс формирования (актуализации) карты внутреннего финансового контроля включает следующие этапы (п. 11 Правил № 193):

– анализ предмета внутреннего финансового контроля в целях определения применяемых к нему методов контроля и контрольных действий (далее – процедуры внутреннего финансового контроля);

– формирование перечня операций (действий по формированию документов, необходимых для выполнения внутренней бюджетной процедуры) с указанием необходимости или отсутствия необходимости проведения контрольных действий в отношении отдельных операций.

4. Не производится оценка вероятности возникновения событий, негативно влияющих на выполнение внутренних бюджетных процедур (далее – бюджетные риски), при принятии решения о включении операций из перечня операций в карту внутреннего финансового контроля (пп. «б» п. 25 Правил № 193).

5. Отсутствуют утвержденные карты внутреннего финансового контроля. Напомним, что карта внутреннего финансового контроля является подготовительным к проведению внутреннего финансового контроля документом, содержащим по каждому отражаемому в нем предмету внутреннего финансового контроля данные о должностном лице, ответственном за выполнение операции (действия по формированию документа, необходимого для выполнения внутренней бюджетной процедуры), периодичности выполнения операции, должностных лицах, осуществляющих контрольные действия в ходе самоконтроля и (или) контроля по уровню подчиненности (подведомственности), а также периодичности контрольных действий.

Составление карты внутреннего финансового контроля возлагается на подразделение, ответственное за результаты выполнения внутренних бюджетных процедур.

Утверждение карт внутреннего финансового контроля осуществляется руководителем (заместителем руководителя) главного администратора (администратора) бюджетных средств и (или) получателя бюджетных средств.

В силу п. 10 Правил № 193 в карте внутреннего финансового контроля по каждому отражаемому в нем предмету внутреннего финансового контроля должны быть указаны данные:

– о должностном лице, ответственном за выполнение операции (действия по формированию документа, необходимого для выполнения внутренней бюджетной процедуры);

– о периодичности выполнения операции;

– о должностных лицах, осуществляющих контрольные действия;

– о методах контроля;

– о периодичности осуществления контроля;

– о способах проведения контрольных действий.

6. Не проводится актуализация карты внутреннего финансового контроля. Карта внутреннего финансового контроля составляется при ее формировании и (или) актуализации. Актуализация (формирование) карт внутреннего финансового контроля осуществляется не реже одного раза в год. В силу п. 14 Правил № 193 актуализация карт проводится:

– до начала очередного финансового года;

– при принятии решения руководителем (заместителем руководителя) главного администратора (администратора) средств федерального бюджета о внесении изменений в карты внутреннего финансового контроля;

– в случае внесения изменений в нормативные правовые акты, регулирующие бюджетные правоотношения, определяющих необходимость изменения внутренних бюджетных процедур.

Недостатки при проведении внутреннего финансового контроля. Сюда можно отнести следующие ошибки:

1. При осуществлении внутреннего финансового контроля не соблюдаются требования, установленные картами контроля:

– к периодичности контрольных действий;

– к методам контроля;

– к способам проведения контрольных действий.

2. Нарушаются требования при ведении регистров (журналов) внутреннего финансового контроля:

– журналы ведутся не всеми структурными подразделениями, ответственными за выполнение внутренних бюджетных процедур;

– журналы не содержат информацию о недостатках и нарушениях, выявленных при исполнении внутренних бюджетных процедур;

– журналы не содержат сведения о причинах рисков возникновения нарушений, недостатков;

– журналы не содержат сведения о предлагаемых мерах по устранению выявленных нарушений, недостатков;

– не осуществляется учет журналов в порядке, установленном главным администратором средств;

– не соблюдается порядок хранения журналов.

3. Руководителем (заместителем руководителя) главного администратора средств не принимаются меры по итогам рассмотрения результатов внутреннего финансового контроля решения с указанием сроков их выполнения (п. 25 Правил № 193). Кроме того, при принятии решений по итогам рассмотрения результатов внутреннего финансового контроля не учитывается информация из следующих источников:

– акты, заключения, представления и предписания органов государственного финансового контроля;

– отчеты внутреннего финансового аудита.

Внутренний финансовый аудит

При осуществлении внутреннего финансового аудита помимо Правил № 193 нужно руководствоваться Методическими рекомендациями по осуществлению внутреннего финансового аудита, утвержденными Приказом Минфина РФ от 30.12.2016 № 822 (далее – Методические рекомендации).

В ходе осуществляемого главными администраторами бюджетных средств внутреннего финансового контроля выявляются следующие недостатки и нарушения.

Организация внутреннего финансового аудита.

1. Не исполняются бюджетные полномочия по осуществлению внутреннего финансового контроля. Субъектом внутреннего финансового аудита является уполномоченное на его осуществление подразделение главного распорядителя (распорядителя) бюджетных средств, главного администратора (администратора) доходов бюджета, источников финансирования дефицита бюджета (как обособленное, так и в составе другого структурного подразделения). Должностное лицо субъекта внутреннего финансового аудита не может изучать проведенные им операции (действия по формированию документов, необходимых для выполнения внутренних бюджетных процедур).

Субъект внутреннего финансового аудита подчиняется непосредственно и исключительно руководителю главного распорядителя (распорядителя) бюджетных средств, главного администратора (администратора) доходов бюджета, источников финансирования дефицита средств федерального бюджета.

Таким образом, внутренний финансовый аудит должен осуществляться структурными подразделениями и (или) уполномоченными должностными лицами главного распорядителя (распорядителя) бюджетных средств, главного администратора (администратора) доходов бюджета, источников финансирования дефицита средств федерального бюджета, наделенными полномочиями по осуществлению внутреннего финансового аудита.

2. Не установлены полномочия подразделения по осуществлению внутреннего финансового аудита. Согласно п. 28 Правил № 193 внутренний финансовый аудит должен производиться структурными подразделениями и (или) уполномоченными должностными лицами, работниками главного администратора (администратора) средств федерального бюджета, наделенными полномочиями по осуществлению такого аудита, на основе функциональной независимости.

Ответственность за организацию внутреннего финансового аудита несет руководитель главного администратора бюджетных средств, администратора бюджетных средств.

Напомним, что в целях организации проведения внутреннего финансового аудита руководители главных администраторов (администраторов) бюджетных средств обеспечивают выполнение следующих действий:

– корректировка своей организационной структуры в целях формирования субъекта внутреннего финансового аудита;

– закрепление распределения полномочий и ответственности по организации и осуществлению внутреннего финансового аудита правовым актом главного администратора (администратора) бюджетных средств, разработка и утверждение должностных регламентов и инструкций сотрудников, осуществляющих внутренний финансовый аудит;

– включение в должностные регламенты квалификационных требований к профессиональным знаниям и навыкам, необходимым для исполнения должностных обязанностей сотрудников, организующих и осуществляющих внутренний финансовый аудит.

Заметим, что в целях обеспечения принципа независимости аудиторские проверки должны организовываться и осуществляться должностными лицами, которые (Письмо Минфина РФ от 10.02.2016 № 02-11-07/6892):

– не принимают участие в организации и выполнении проверяемых внутренних бюджетных процедур объекта аудита в текущем периоде;

– не принимали участие в организации и выполнении проверяемых внутренних бюджетных процедур объекта аудита в течение проверяемого периода и года, предшествующего проверяемому периоду;

– не имеют родства или свойства с руководителем и другими должностными лицами главного администратора бюджетных средств, администратора бюджетных средств, организующими и выполняющими проверяемые внутренние бюджетные процедуры;

– не имеют иного конфликта интересов, создающего угрозу способности беспристрастно и объективно выполнять обязанности в ходе аудиторской проверки.

3. Отсутствуют нормативные акты, устанавливающие:

– предельные сроки проведения аудиторских проверок, основания для их приостановления, а также их продления (п. 50 Правил № 193);

– формирование, направление и сроки рассмотрения акта аудиторской проверки (п. 52 Правил № 193);

– порядок составления и представления отчета о результатах аудиторской проверки и годовой отчетности о результатах осуществления внутреннего финансового аудита (п. 57 Правил № 193).

4. Проводится внутренний финансовый аудит в отношении бюджетных и автономных учреждений. В силу п. 30 Правил № 193 объектами указанного аудита являются структурные подразделения главного распорядителя (распорядителя) бюджетных средств, подведомственные ему распорядители и получатели бюджетных средств.

Таким образом, как и в случае с внутренним финансовым контролем, внутренний финансовый аудит может осуществляться в отношении бюджетных и автономных учреждений исключительно в ситуациях, когда им переданы полномочия государственного (муниципального) заказчика по заключению и исполнению от имени соответствующего публично-правового образования государственных (муниципальных) контрактов при осуществлении бюджетных инвестиций в объекты государственной (муниципальной) собственности.

Качество планирования внутреннего финансового аудита. Внутренний финансовый аудит осуществляется посредством проведения плановых и внеплановых аудиторских проверок. Плановые проверки проводятся в соответствии с годовым планом внутреннего финансового аудита, утверждаемым руководителем главного администратора бюджетных средств, администратора бюджетных средств. План аудиторских проверок должен быть составлен и утвержден до начала очередного финансового года. Выявляются следующие ошибки:

1. Не утвержден правовой акт, устанавливающий в отношении годового плана внутреннего финансового аудита (п. 31 Правил № 193):

– порядок составления;

– порядок утверждения;

– порядок ведения.

2. Отсутствует утвержденный план внутреннего финансового аудита (п. 31 Правил № 193), а утвержденный план не содержит следующие сведения в отношении каждой аудиторской проверки:

– тема аудиторской проверки;

– объекты аудита;

– срок проведения аудиторской проверки;

– ответственные исполнители.

Отметим, что годовой план внутреннего финансового аудита должен быть утвержден до начала очередного финансового года.

3. При осуществлении планирования аудиторских проверок (составлении плана и программы аудиторской проверки) не учтены (п. 40 Правил № 193):

– значимость операций (действий по формированию документа, необходимого для выполнения внутренней бюджетной процедуры), групп однотипных операций объектов аудита, которые могут оказать значительное влияние на годовую и (или) квартальную бюджетную отчетность главного администратора бюджетных средств, администратора бюджетных средств в случае неправомерного исполнения этих операций;

– факторы, влияющие на объем выборки проверяемых операций (действий по формированию документа, необходимого для выполнения внутренней бюджетной процедуры) для тестирования эффективности (надежности) внутреннего финансового контроля, к которым в том числе относятся частота выполнения визуальных контрольных действий, существенность процедур внутреннего финансового контроля и уровень автоматизации процедур внутреннего финансового контроля;

– наличие значимых бюджетных рисков после проведения процедур внутреннего финансового контроля;

– степень обеспеченности подразделения внутреннего финансового аудита ресурсами (трудовыми, материальными и финансовыми);

– возможность проведения аудиторских проверок в установленные сроки;

– наличие резерва времени для выполнения внеплановых аудиторских проверок.

Минфин рекомендует включать в план аудиторских проверок направления аудита и (или) объекты аудита на основании оценки значения приоритетности направления аудита, объекта аудита. Пример расчета значения приоритетности направления аудита, объекта аудита приведен в приложении к приложению 1 к Методическим рекомендациям. При этом необходимо использовать критерии отбора, оговоренные в п. 19 и 20 Методических рекомендаций.

Направление аудита и (или) объект аудита должны включаться в план, если их значение приоритетности выше порогового значения, которое устанавливается исходя из анализа следующих факторов:

– степень обеспеченности подразделения внутреннего финансового аудита ресурсами (трудовыми, материальными и финансовыми);

– возможность проведения аудиторских проверок в установленные сроки;

– объем резерва времени для выполнения внеплановых аудиторских проверок.

4. Не осуществлялся предварительный анализ данных об объектах аудита. Согласно п. 41 Правил № 193 перед составлением плана целесообразно провести предварительный анализ данных об объектах аудита, в том числе сведений о результатах:

– внутреннего финансового контроля за период, подлежащий аудиторской проверке;

– контрольных мероприятий, проведенных в текущем и (или) отчетном финансовом году органами государственного (муниципального) финансового контроля в отношении финансово-хозяйственной деятельности объектов аудита.

5. Существуют отклонения от годового плана внутреннего финансового аудита.

6. Нарушается установленный главным администратором средств порядок составления, утверждения и ведения годового плана внутреннего финансового аудита (п. 38 Правил № 193).

Недостатки при проведении аудиторских проверок. К указанной группе можно отнести следующие недостатки:

1. Внутренний финансовый аудит не осуществляется в отношении структурных подразделений главного администратора средств, ответственных за осуществление внутренних бюджетных процедур, а также в отношении подведомственных администраторов бюджетных средств (п. 30 Правил № 193).

2. Аудиторские проверки проводятся не только по решению руководителя главного администратора средств (п. 43 Правил № 193).

3. Проверки проводятся без утвержденной программы. Проведению контрольного мероприятия должен предшествовать период подготовки, в ходе которого, в частности, должна быть составлена и утверждена программа данного мероприятия. При ее составлении обязательно должна быть сформирована аудиторская группа из работников, проводящих аудиторскую проверку, и должны быть распределены обязанности между ними.

Программа аудиторской проверки должна содержать:

– тему аудиторской проверки;

– наименования объектов аудита. Необходимо отметить, что объекты аудита должны включаться в программу аудиторской проверки на основе установленных критериев отбора объектов аудита – например, в эту программу обязательно включается объект аудита, в отношении которого проведены мероприятия ведомственного финансового контроля, соответствующие теме аудиторской проверки;

– перечень вопросов, подлежащих изучению в ходе аудиторской проверки;

– сроки ее проведения.

Программа аудиторской проверки утверждается руководителем субъекта внутреннего финансового аудита.

Должностные лица субъекта внутреннего финансового аудита обязаны:

– соблюдать требования нормативных правовых актов в установленной сфере деятельности;

– проводить аудиторские проверки в соответствии с их программой. Не допускаются случаи отклонения от программы аудиторской проверки, утвержденной руководителем субъекта внутреннего финансового аудита;

– знакомить руководителя или уполномоченное должностное лицо объекта аудита с программой аудиторской проверки, а также с ее результатами (актами и заключениями).

4. Отсутствуют надлежащие доказательства. Согласно п. 48 Правил № 193 в ходе аудиторской проверки должны быть получены достаточные, надлежащие, надежные доказательства. К доказательствам относятся фактические данные и достоверная информация, базирующиеся на рабочей документации и подтверждающие наличие выявленных нарушений и недостатков в осуществлении внутренних бюджетных процедур объектами аудита, а также являющиеся основанием для выводов и предложений по результатам аудиторской проверки.

5. Не осуществляется документирование проведения аудиторских проверок. Проведение контрольного мероприятия подлежит обязательному документированию. Материалы контрольного мероприятия включают в себя акт контрольного мероприятия и рабочую документацию.

Рабочая документация (то есть документы и иные материалы, подготавливаемые или получаемые в связи с проведением аудиторской проверки) содержит:

– документы, отражающие подготовку проверки, в том числе ее программу;

– сведения о характере, сроках, объеме и результатах аудиторской проверки;

– сведения о выполнении внутреннего финансового контроля за операциями, связанными с темой аудиторской проверки;

– перечень договоров, соглашений, протоколов, первичной учетной документации, документов бюджетного учета и бюджетной отчетности, подлежащих изучению в ходе аудиторской проверки;

– письменные заявления и объяснения, полученные от должностных лиц и иных работников объектов аудита;

– копии обращений, направленных органам государственного финансового контроля, экспертам и (или) третьим лицам в ходе аудиторской проверки, и полученные от них сведения;

– копии финансово-хозяйственных документов объекта аудита, подтверждающих выявленные нарушения;

– акт аудиторской проверки.

Результаты аудиторской проверки оформляются актом аудиторской проверки, который подписывается руководителем аудиторской группы и вручается представителю объекта аудита, уполномоченному на получение акта. Объект аудита вправе представить письменные возражения по акту.

Форма акта аудиторской проверки, порядок направления и сроки его рассмотрения объектом аудита устанавливаются главным распорядителем.

6. По результатам проверки не составляется отчет о результатах аудиторской проверки (п. 53 Правил № 193). В указанном отчете отсутствуют:

– информация о выявленных в ходе аудиторской проверки недостатках и нарушениях (в количественном и денежном выражении), об условиях и о причинах таких нарушений, а также о значимых бюджетных рисках;

– информация о наличии или об отсутствии возражений со стороны объектов аудита;

– выводы о степени надежности внутреннего финансового контроля и достоверности представленной объектами аудита бюджетной отчетности;

– выводы о соответствии ведения бюджетного учета объектами аудита методологии и стандартам бюджетного учета, установленным Минфином;

– выводы, предложения и рекомендации по устранению выявленных нарушений и недостатков, принятию мер по минимизации бюджетных рисков, внесению изменений в карты внутреннего финансового контроля, а также предложения по повышению экономности и результативности использования бюджетных средств.

Отметим, что отчет о результатах аудиторской проверки должен представляться руководителю главного администратора средств.

7. Субъектом внутреннего финансового аудита не соблюдается порядок составления и представления отчетности о результатах осуществления внутреннего финансового аудита, установленного главным администратором средств (п. 55 – 57 Правил № 193). Данная отчетность должна содержать информацию, подтверждающую выводы:

– о надежности (эффективности) внутреннего финансового контроля;

– о достоверности сводной бюджетной отчетности, главного администратора бюджетных средств.

Гусев А.,

эксперт информационно-справочной системы «Аюдар Инфо»

После выхода Приказа 381н «Об утверждении требований к организации и проведению внутреннего контроля качества и безопасности медицинской деятельности», активно ведется обсуждение методик выполнения требований этого приказа.

В декабре 2019 года я провела серию вебинаров, разъясняющих, как построить внутренний контроль качества в мед. организации по новым требованиям. После вебинаров у моих слушателей и подписчиков появилось много вопросов. Всех, у кого появились вопросы, я приглашаю на бесплатные консультации по скайпу. На консультациях специалисты мед. организаций, рассказывают, как у них идет внедрение внутреннего контроля качества. В итоге я увидела много ошибочных подходов. И в этой статье хочу предупредить эти ошибки.

Что такое – внутренний контроль качества медицинской организации?

Что такое – внутренний контроль качества медицинской организации?

Прежде чем говорить об ошибках, давайте разберемся, что такое внутренний контроль качества и безопасности медицинской деятельности медицинской организации.

На самом деле, это не что-то отдельно стоящее от управления медицинской организацией, это и есть система управления, но теперь целью этой системы должны стать качество оказания медицинской помощи и безопасной деятельности медицинской организацией для удовлетворения требований потребителей деятельности медицинской организации, т.е. её пациентов.

Ожидаемый результат выполнения требований внутреннего контроля качества будет получен, если следовать основным принципам системного управления, которые заложены в системах менеджмента качества.

Я обращаю Ваше внимание к системе менеджмента качества, так как внутренний контроль качества – это фактически подсистема системы менеджмента качества.

В одном из своих комментариев требований внутреннего контроля качества Михаил Мурашко, еще будучи генеральным директором «Росздравнадзора», также сказал, что внутренний контроль качества и безопасности медицинской деятельности мед. организации – это и есть система менеджмента качества.

В системах менеджмента качества определены принципы системного управления ( см. ГОСТ Р ИСО 9000-2015 «Системы менеджмента качества. Основные положения и словарь»):

-

Ориентация на потребителей

-

Лидерство (ответственность руководства)

-

Взаимодействие работников (вовлечение персонала)

-

Процессный подход

-

Улучшение

-

Принятие решений, основанное на свидетельствах

-

Менеджмент взаимоотношений

Эти принципы, как фундамент у здания, если хотя бы один принцип не будет соблюдаться, все здание завалится.

Итак, разберем основные системные ошибки при создании системы внутреннего контроля качества ( далее – ВКК) с точки зрения этих принципов.

Ошибка № 1. Отсутствие процессного подхода в управлении внутренним контролем качества, т.е. в управлении организацией.

Ошибка № 1. Отсутствие процессного подхода в управлении внутренним контролем качества, т.е. в управлении организацией.

Процессный подход подразумевает, что деятельность по процессу должна планироваться, оцениваться, должен быть отчет, и самое главное, на основе анализа показателей результативности, процесс должен постоянно улучшаться. У процесса должен быть один ответственный.

Многие организации при разработке ВКК по каждому направлению ВКК создают большое количество СОПов, алгоритмов, приказов, инструкций без понимания, как они между собой взаимоувязаны, какие будут показатели, как и кем они будут оцениваться. В итоге организация просто тонет в огромном документообороте. Персонал организации не понимает, какую практическую пользу все это несет, и активно сопротивляется выполнению требований ВКК.

Соответственно, для того, чтобы избежать этой ошибки, рекомендую использовать процессный подход при разработке и внедрении ВКК, т.е. разрабатывать стандарты на процессы, в которых будут и СОПы и алгоритмы, но они будут между собой четко увязаны и распределены по функциям персонала и по показателям результативности процесса.

Важно понимать, что СОПы – это процедуры процесса, а процедуры процесса – это есть функции, за выполнение которых в стандартах процесса мы назначаем ответственных.

Процессный подход позволяет четко определить функции по участию в ВКК каждого сотрудника мед. организации и легко доработать должностные инструкции с учетом этих функций и ответственности за показатели результативности процесса.

Ошибка № 2. Руководитель мед. организации назначил уполномоченного по качеству: «пусть он все и делает».

Ошибка № 2. Руководитель мед. организации назначил уполномоченного по качеству: «пусть он все и делает».

Так, порой, размышляет не только руководитель медицинской организации, но и персонал. Уполномоченный по качеству один разрабатывает всю документацию по ВКК. В итоге, вся система внутреннего контроля качества сводится к куче никому непонятных документов. Все делается только для того, чтобы пройти проверки Росздравнадзора. Документы берутся из разных источников, имеют разный формат, носят формальный характер. В такой ситуации ни о какой практической ценности внутреннего контроля качества говорить не приходится.

В этом подходе нарушен принцип — «взаимодействие, вовлечение работников».

Даже если вы приобрели готовый шаблон стандарта по процессу, соберите персонал, который компетентен в обсуждаемых вопросах, и вместе вычитайте документ, доработайте его под специфику вашей организации.

Документы – это инструменты управления, и чем более четко они проработаны, увязаны с реальными функциями персонала, тем проще будет навести порядок в организации. Каждый документ должен служить более правильному исполнению функций персонала организации, содержать критерии оценки качества выполнения установленных требований, отражать взаимосвязи со смежными исполнителями. Чтобы документ был работающий и не вызывал отторжения персонала, который будет им пользоваться, используйте принцип «взаимодействия персонала», т.е. вовлекайте работников организации в разработку документов ВКК.

Назначьте ответственных по процессам (в терминологии менеджмента качества, ответственные по процессам ВКК могут называться «владельцами процессов»). Ответственных по процессам включите в комиссию по внутреннему контролю качества.

Ошибка № 3 Высшее руководство медицинской организации не принимает участия в работе комиссии по внутреннему контролю качества.

Ошибка № 3 Высшее руководство медицинской организации не принимает участия в работе комиссии по внутреннему контролю качества.

Это самая большая ошибка, так как принцип — «Лидерство, ответственность руководства», — это самый главный системообразующий принцип.

В народном творчестве этот принцип отражается в поговорке – «рыба гниет с головы».

В такой ситуации персонал организации размышляет примерно так: «Если руководству это все не нужно, то зачем это нам?»

На комиссии по внутреннему контролю качества ответственные по процессам докладывают результативность своих процессов, анализируют причины, которые помешали достигнуть поставленных целей. Уполномоченный по качеству доносит информацию по проведенным внутренним аудитам. Анализируются поступившие жалобы от пациентов, рекламации от проверяющих органов. Члены комиссии предлагают идеи по улучшению процессов и в целом системы внутреннего контроля качества. И только высшее руководство уполномочено принимать и утверждать выдвинутые идеи, утверждать решения. Руководитель медицинской организации должен стать идейным вдохновителем всей системы внутреннего контроля качества, наставником и штурманом! Если этого не происходит, все превращается в формализм, и самые лучшие методики менеджмента качества перестают работать.

Сделайте заявку и получите бесплатно Положение по проведению совещаний комиссии по внутреннему контролю качества.

Сделайте заявку и получите бесплатно Положение по проведению совещаний комиссии по внутреннему контролю качества.

В форме заявки пишите — «Положение совещания комиссии по ВКК»

Ваш бизнес- консультант Светлана Лушникова

Задайте ваш вопрос по электронной почте shmk2@yandex.ru

или позвоните на телефон/ WhatsApp +7968-268-37-72

Ошибки при осуществлении внутреннего финансового контроля

К данной группе относятся следующие нарушения и недостатки:

- Не исполняются бюджетные полномочия по осуществлению внутреннего финансового контроля. В силу положений Бюджетного кодекса внутренний финансовый контроль обязаны осуществлять:

— главные распорядители (распорядители) бюджетных средств;

— главные администраторы (администраторы) доходов бюджета;

— главные администраторы (администраторы) источников финансирования дефицита бюджета.

Таким образом, если орган государственной власти не является главным распорядителем (распорядителем) бюджетных средств, главным администратором (администратором) доходов бюджета или главным администратором (администратором) источников финансирования дефицита бюджета, внутренний финансовый контроль он осуществлять не должен. В свою очередь, если орган государственной власти относится к одной из указанных категорий, он обязан осуществлять внутренний финансовый контроль в отношении самого себя и в отношении подведомственных ему распорядителей, администраторов и получателей бюджетных средств.

Правила осуществления названными органами (лицами) внутреннего финансового контроля установлены Постановлением Правительства РФ от 17.03.2014 N 193 «Об утверждении Правил осуществления главными распорядителями (распорядителями) средств федерального бюджета, главными администраторами (администраторами) доходов федерального бюджета, главными администраторами (администраторами) источников финансирования дефицита федерального бюджета внутреннего финансового контроля и внутреннего финансового аудита и о внесении изменения в пункт 1 Правил осуществления ведомственного контроля в сфере закупок для обеспечения федеральных нужд, утвержденных Постановлением Правительства Российской Федерации от 10 февраля 2014 г. N 89» (далее — Правила N 193). Кроме того, следует руководствоваться Методическими рекомендациями по осуществлению внутреннего финансового контроля, утвержденными Приказом Минфина РФ от 07.09.2016 N 356.

Ответственность за организацию внутреннего финансового контроля несет руководитель или заместитель руководителя главного администратора (администратора) средств федерального бюджета, курирующий структурные подразделения главного администратора (администратора) средств федерального бюджета, в соответствии с распределением обязанностей (п. 16 Правил N 193). Проверяющие обязательно потребуют документ, которым указанная ответственность установлена.

- Не разработан порядок внутреннего контроля. С целью организации внутреннего финансового контроля должен быть разработан и утвержден порядок внутреннего финансового контроля, предусматривающий положения, регулирующие:

— формирование, утверждение и актуализацию карт внутреннего финансового контроля (п. 15 Правил N 193);

— ведение, учет и хранение регистров (журналов) внутреннего финансового контроля (п. 23 Правил N 193). Также отметим, что должен быть установлен перечень должностных лиц (должностей), ответственных за ведение регистров (журналов) внутреннего финансового контроля;

— составление и представление отчетности о результатах внутреннего финансового контроля.

- В должностных регламентах отсутствуют положения, определяющие полномочия по осуществлению внутреннего финансового контроля. Напомним, что должностные лица подразделений главного администратора (администратора) средств федерального бюджета осуществляют внутренний финансовый контроль в соответствии с их должностными регламентами в отношении внутренних бюджетных процедур, указанных в п. 4 Правил N 193.

- Не установлена периодичность представления руководителю главного администратора средств (либо его заместителю) информации о результатах внутреннего финансового контроля и фактически не осуществляется ее передача (п. 24 Правил N 193).

- Отсутствует правовой акт, устанавливающий порядок составления отчетности о результатах внутреннего финансового контроля (п. 27 Правил N 193).

- Не используется специализированное прикладное программное обеспечение в целях автоматизации внутреннего финансового контроля (п. 7, 23 Правил N 193).

Ошибки при подготовке к проведению внутреннего финансового контроля. К данной группе относятся следующие недостатки:

- Внутренний финансовый контроль осуществляется не во всех структурных подразделениях главного администратора средств, ответственных за выполнение внутренних бюджетных процедур (п. 3 Правил N 193). На практике нередки случаи, когда главными администраторами определено одно должностное лицо, осуществляющее внутренний финансовый контроль.

- Проведение внутреннего финансового контроля в отношении бюджетных и автономных учреждений. Исходя из положений Бюджетного кодекса и Правил N 193 внутренний финансовый контроль главным распорядителем (распорядителем) бюджетных средств, главным администратором (администратором) доходов бюджета, главным администратором (администратором) источников финансирования дефицита бюджета осуществляется в отношении самих себя и подведомственных им распорядителям, администраторам и получателям бюджетных средств.

Исходя из положений ст. 6 и п. 1 ст. 152 БК РФ бюджетные и автономные учреждения не являются главными администраторами бюджетных средств, администраторами бюджетных средств, получателями бюджетных средств и не относятся к участникам бюджетного процесса. С учетом вышеизложенного, поскольку ни бюджетные, ни автономные учреждения (за исключением отдельных случаев) не являются участниками бюджетного процесса, положения БК РФ о порядке ведения внутреннего финансового контроля на них не распространяются, и такие проверки в отношении них не должны осуществляться.

- Отсутствуют перечни операций (действий по формированию документов, необходимых для выполнения внутренней бюджетной процедуры) в структурных подразделениях главного администратора средств, ответственных за выполнение внутренних бюджетных процедур. Напомним, что процесс формирования (актуализации) карты внутреннего финансового контроля включает следующие этапы (п. 11 Правил N 193):

— анализ предмета внутреннего финансового контроля в целях определения применяемых к нему методов контроля и контрольных действий (далее — процедуры внутреннего финансового контроля);

— формирование перечня операций (действий по формированию документов, необходимых для выполнения внутренней бюджетной процедуры) с указанием необходимости или отсутствия необходимости проведения контрольных действий в отношении отдельных операций.

- Не производится оценка вероятности возникновения событий, негативно влияющих на выполнение внутренних бюджетных процедур (далее — бюджетные риски), при принятии решения о включении операций из перечня операций в карту внутреннего финансового контроля (пп. «б» п. 25 Правил N 193).

- Отсутствуют утвержденные карты внутреннего финансового контроля. Напомним, что карта внутреннего финансового контроля является подготовительным к проведению внутреннего финансового контроля документом, содержащим по каждому отражаемому в нем предмету внутреннего финансового контроля данные о должностном лице, ответственном за выполнение операции (действия по формированию документа, необходимого для выполнения внутренней бюджетной процедуры), периодичности выполнения операции, должностных лицах, осуществляющих контрольные действия в ходе самоконтроля и (или) контроля по уровню подчиненности (подведомственности), а также периодичности контрольных действий.

Составление карты внутреннего финансового контроля возлагается на подразделение, ответственное за результаты выполнения внутренних бюджетных процедур.

Утверждение карт внутреннего финансового контроля осуществляется руководителем (заместителем руководителя) главного администратора (администратора) бюджетных средств и (или) получателя бюджетных средств.

В силу п. 10 Правил N 193 в карте внутреннего финансового контроля по каждому отражаемому в нем предмету внутреннего финансового контроля должны быть указаны данные:

— о должностном лице, ответственном за выполнение операции (действия по формированию документа, необходимого для выполнения внутренней бюджетной процедуры);

— о периодичности выполнения операции;

— о должностных лицах, осуществляющих контрольные действия;

— о методах контроля;

— о периодичности осуществления контроля;

— о способах проведения контрольных действий.

- Не проводится актуализация карты внутреннего финансового контроля. Карта внутреннего финансового контроля составляется при ее формировании и (или) актуализации. Актуализация (формирование) карт внутреннего финансового контроля осуществляется не реже одного раза в год. В силу п. 14 Правил N 193 актуализация карт проводится:

— до начала очередного финансового года;

— при принятии решения руководителем (заместителем руководителя) главного администратора (администратора) средств федерального бюджета о внесении изменений в карты внутреннего финансового контроля;

— в случае внесения изменений в нормативные правовые акты, регулирующие бюджетные правоотношения, определяющих необходимость изменения внутренних бюджетных процедур.

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

Статья: Ошибки, допускаемые при осуществлении внутреннего финансового контроля и аудита (Гусев А.) («Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений», 2018, N 2) {КонсультантПлюс}

Значительные недостатки в системе внутреннего контроля

Значительные недостатки в системе внутреннего контроля (см. пункты 6(b),

A5. Значительность недостатка или сочетания недостатков в системе внутреннего контроля зависит не только от того, имело ли место искажение, но и от вероятности того, что искажение может иметь место, а также от возможного размера этого искажения. Значительные недостатки, таким образом, могут существовать, даже если аудитор не выявил случаев искажения в ходе аудита.

A6. Примеры вопросов, которые может рассмотреть аудитор при определении того, является ли значительным недостаток или сочетание недостатков в системе внутреннего контроля, включают следующие:

— вероятность недостатков, приводящих к существенным искажениям в финансовой отчетности в будущем;

— подверженность соответствующего актива или обязательства потерям или недобросовестным действиям;

— субъективность и сложность определения оценочных величин, таких как оценочные значения справедливой стоимости;

— суммы в финансовой отчетности, подверженные воздействию соответствующих недостатков;

— объем деятельности, который имел место или может иметь место с остатком по счету или виду операций, подверженных воздействию соответствующего недостатка (недостатков);

— важность средств контроля для процесса подготовки финансовой отчетности; например:

— — общие средства контроля и мониторинга (такие как надзор за руководством);

— — средства контроля по предотвращению и обнаружению недобросовестных действий;

— — средства контроля выбора и применения значимых аспектов учетной политики;

— — средства контроля значительных операций со связанными сторонами;

— — средства контроля значительных операций, выходящих за рамки обычной деятельности организации;

— — средства контроля процесса подготовки финансовой отчетности в конце периода (такие как средства контроля нетипичных бухгалтерских записей);

— причина и частота обнаруженных исключений в результате недостатков в средствах контроля;

— взаимодействие того или иного недостатка с другими недостатками в системе внутреннего контроля.

A7. Признаки значительных недостатков в системе внутреннего контроля, например, следующие:

— свидетельства наличия неэффективных аспектов контрольной среды, такие как:

— — признаки того, что значительные операции, в которых руководство финансово заинтересовано, должным образом не контролируются лицами, отвечающими за корпоративное управление;

— — выявление недобросовестных действий руководства, независимо от их существенности, которые не были предотвращены средствами внутреннего контроля организации;

— — неспособность руководства принять соответствующие меры по исправлению ситуации по ранее доведенным до его сведения значительным недостаткам;

— отсутствие процедур оценки риска внутри организации, где обычно можно было бы ожидать их наличие;

— свидетельства неэффективных процедур оценки риска организации, такие как неспособность руководства выявить риск существенного искажения, который, как того ожидает аудитор, должен был быть выявлен процедурами оценки рисков в организации;

— свидетельства неэффективности ответных мер по поводу выявленных значительных рисков (например, отсутствие средств контроля за такими рисками);

— искажения, обнаруженные в ходе аудиторских процедур, которые не были предотвращены или обнаружены и исправлены средствами внутреннего контроля организации;

— исправление ранее выпущенной финансовой отчетности, отражающее исправление существенного искажения по причине ошибки или недобросовестных действий;

— свидетельства неспособности руководства осуществлять надзор за подготовкой финансовой отчетности.

A8. Для эффективного предотвращения или обнаружения и исправления искажений схема использования средств контроля может предполагать, что они задействуются в отдельности или в сочетании друг с другом. Например, средства контроля дебиторской задолженности для предотвращения или обнаружения и исправления искажений остатков по счету могут состоять из автоматизированных средств контроля и средств контроля с ручной обработкой данных, работающих вместе. Недостаток системы внутреннего контроля сам по себе может не быть настолько важным, чтобы представлять собой значительный недостаток. Однако сочетание недостатков, воздействующих на один и тот же остаток по счету или на одно и то же раскрытие информации, предпосылку или компонент системы внутреннего контроля организации, может повысить риски искажения до такой степени, которая влечет за собой значительные недостатки.

(в ред. поправок, утв. Приказом Минфина России от 27.10.2021 N 163н)

(см. текст в предыдущей редакции)

———————————

<5> Сноска исключена. — Поправки, утв. Приказом Минфина России от 27.10.2021 N 163н.

(см. текст в предыдущей редакции)

A9. В некоторых юрисдикциях законом или нормативным актом могут устанавливаться (особенно при проведении аудита организаций, ценные бумаги которых допущены к организованным торгам) требования к аудитору сообщать лицам, отвечающим за корпоративное управление, или иным заинтересованным лицам (таким как регулирующие органы) об одном или более конкретных типах недостатков системы внутреннего контроля, которые аудитор выявил в ходе аудита. В тех случаях, когда законом или нормативным актом установлены конкретные термины и даны их определения в отношении этих недостатков для целей сообщения о них, аудитор пользуется этими терминами и определениями для подготовки сообщений в соответствии с требованиями законов и нормативных актов.

A10. Если в той или иной юрисдикции разработаны соответствующие термины для видов недостатков системы внутреннего контроля, о которых следует проинформировать, но при этом отсутствуют определения этих терминов, аудитору может оказаться необходимым прибегнуть к выработке суждения для установления круга тех вопросов, о которых следует сообщить в соответствии с законодательными или нормативными требованиями. При этом аудитор может счесть целесообразным принять во внимание требования и рекомендации настоящего стандарта. Например, если назначение соответствующего требования закона или нормативного акта состоит в доведении до сведения лиц, отвечающих за корпоративное управление, тех или иных вопросов внутреннего контроля, о которых они должны быть осведомлены, может оказаться целесообразным принять такие вопросы как в целом аналогичные значительным недостаткам, описанным в требованиях настоящего стандарта, которые подлежат сообщению лицам, отвечающим за корпоративное управление.

A11. Требования настоящего стандарта остаются в силе, независимо от того, что законы или нормативные акты могут требовать от аудитора пользоваться конкретными требованиями или определениями.