Бухгалтерский баланс и Отчет о финансовых результатах являются основными отчетными документами для организаций всех форм собственности. Это публичная отчетность, с которой может ознакомиться любой заинтересованный пользователь. Однако насколько она достоверна и можно ли верить отраженным в ней цифрам? В данной статье рассмотрим, как определить достоверность отчетности и ее соответствие требованиям законодательства.

ОТЧЕТНОСТЬ ОРГАНИЗАЦИЙ: ПОЛЬЗОВАТЕЛИ, СУЩЕСТВЕННОСТЬ ОШИБОК, ПРИЗНАКИ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ЗАКОНОДАТЕЛЬСТВА

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать, следует ли инвестировать бизнес компании, предоставлять ей кредиты, поручать выполнение заказов.

Пользователей интересует в основном годовая бухгалтерская отчетность. В соответствии с п. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 28.11.2018) «О бухгалтерском учете) отчетным периодом для годовой бухгалтерской (финансовой) отчетности является календарный год — с 1 января по 31 декабря включительно (кроме случаев создания, реорганизации и ликвидации юридического лица).

Годовая бухгалтерская отчетность предоставляется в налоговые органы. Срок ее сдачи — не позже трех месяцев (90 дней) с даты завершения годового отчетного периода.

При подготовке отчетности иногда случаются ошибки. Они могут появиться при переносе базы данных из регистров бухгалтерского учета в Бухгалтерский баланс (форма № 1) и Отчет о финансовых результатах (форма № 2), некорректном отражении отдельных фактов хозяйственной деятельности в бухучете.

Любой пользователь по статьям баланса может определить достоверность информации, представленной в отчетности, и наличие в ней существенных ошибок.

Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного Приказом Минфина России от 28.06.2010 № 63н (в ред. от 06.04.2015)).

Конкретные критерии существенности не установлены, поэтому существенность ошибки определяется самостоятельно, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Установлены определенные правила составления отчетности. При заполнении отчетных форм не допускается изменять смысловое содержание показателей, отражать несколько показателей в одной графе (нарушается логическая структура формы отчетности).

Соответствие составленной отчетности требованиям законодательства можно оценить по ряду признаков (табл. 1).

|

Таблица 1. Проверка показателей отчетности |

||

|

Факт хозяйственной деятельности, отраженной в отчетности |

Как отражается в отчетности |

Примечание |

|

Убыток в налоговом учете |

Сальдо по строке 1180 «Отложенные налоговые активы» |

Отражают организации, применяющие общую систему налогообложения |

|

Вклад в уставной капитал |

Сальдо по строке 1310 |

Равен сумме, указанной в учредительных документах |

|

Образование резервного фонда |

Сальдо по строке 1360 |

Если предусмотрено уставом и организация получила прибыль |

|

Незавершенное производство |

Сальдо по строке 1210 |

Фактические расходы на выпуск готовой продукции, которая не прошла всех стадий обработки; расходы на выполнение подрядных работ, не сданных заказчику (у организаций, выполняющих услуги, сальдо по этой строке отсутствует) |

|

Сальдо по расчетам не должно отражаться в балансе свернуто |

Строка 1230 |

Отражаем дебетовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.1, счета 60.2, 70, 71, 69, 68) |

|

Строка 1520 |

Отражаем кредитовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.2, счета 60.1, 70, 71, 69, 68) |

|

|

Долгосрочные и краткосрочные финансовые вложения должны отражаться в балансе отдельно |

Строка 1240 |

Отражаем краткосрочные финансовые вложения по счету 58/краткосрочные вложения |

|

Строка 1170 |

Отражаем долгосрочные финансовые вложения по счету 58/долгосрочные вложения |

|

|

Взаимоувязка показателей Баланса и Отчета о финансовых результатах |

Сопоставляют определенные строки Баланса и Отчета о финансовых результатах. Должно выполняться тождество |

ПРОВЕРЯЕМ ОТЧЕТНОСТЬ НА ДОСТОВЕРНОСТЬ И НАЛИЧИЕ В НЕЙ ОШИБОК

Если пользователь ознакомлен с учредительными документами, он может проверить правильность отражения в бухгалтерском балансе уставного капитала и начисления резервного фонда.

ПРИМЕР 1

Уставом акционерного общества предусмотрено образование резервного фонда не более 5 % от уставного капитала. Уставной капитал равен 100 тыс. руб.

Организация получила прибыль в размере 1200 тыс. руб. Она отражена по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах. Тогда в строке 1360 «Резервный капитал» Бухгалтерского баланса должна быть указана сумма резервного фонда в размере 5 тыс. руб. (100 тыс. руб. × 5 %).

Сопоставимость данных приведена в табл. 2.

|

Таблица 2. Сопоставимость данных Бухгалтерского баланса, устава и Отчета о финансовых результатах |

||

|

Показатели бухгалтерской отчетности |

Сумма показателей, тыс. руб. |

Документы |

|

Строка 2400 Отчета о финансовых результатах |

1200 |

Чистая прибыль в бухгалтерском учете за год |

|

Строка 1310 Бухгалтерского баланса |

100 |

Размер уставного капитала, указанный в уставе |

|

Строка 1360 Бухгалтерского баланса |

5 |

Размер резервного фонда (5 % от уставного капитала) |

Если оценивать баланс компании, предоставляющей услуги, то в первую очередь нужно обратить внимание на строку «Запасы» актива Бухгалтерского баланса.

Услуга — это деятельность, результаты которой не имеют материального выражения. Примеры услуг: маркетинговые, рекламные, консультационные, агентские. Компании, оказывающие такие услуги, незавершенного производства не имеют.

По строке 1210 «Запасы» отражают стоимость материально-производственных ценностей (МПЦ), приобретенных для нужд компании (канцелярские принадлежности, стоимость малоценного имущества, не переданного в эксплуатацию, и т. д.). Сумма по этой строке обычно несущественна по отношению к остальным показателям баланса.

ПРИМЕР 2

Компания оказывает рекламные услуги по продвижению сайтов. Основные показатели ее бухгалтерской отчетности:

- по строке 1210 «Запасы» отражена стоимость МПЦ, необходимых для выполнения рекламных услуг (канцтовары, оборудование стоимостью менее 100 тыс. руб. за единицу, не переданное в эксплуатацию);

- по строке 1230 «Дебиторская задолженность» — задолженность по расчетам с покупателями;

- по строке 1250 «Денежные средства и денежные эквиваленты» — безналичные денежные средства на расчетном счете на конец отчетного периода;

- по строке 1520 «Кредиторская задолженность» — задолженность по платежам в бюджет, сотрудникам, поставщикам.

Показатели Бухгалтерского баланса компании за 2018 г. приведены в табл. 3.

|

Таблица 3. Показатели Бухгалтерского баланса за 2018 г., тыс. руб. |

|||||

|

Показатель |

Код строки |

На 31.12.2018 |

Сальдо по счетам бухучета |

Разъяснения |

|

|

как было |

как должно быть |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

I. Внеоборотные активы |

|||||

|

Нематериальные активы |

1150 |

550 |

550 |

Дт 04 – Кт 05 |

Остаточная стоимость исключительных прав на программу |

|

Итого по разделу I |

1100 |

550 |

550 |

||

|

II. Оборотные активы |

|||||

|

Запасы |

1210 |

120 |

120 |

Дт 10 |

Стоимость ТМЦ |

|

Дебиторская задолженность |

1230 |

1200 |

1470 |

Дт 62.1, 60.2 |

Задолженность покупателей, предоплата поставщикам |

|

Денежные средства и денежные эквиваленты |

1250 |

780 |

780 |

Дт 51 |

Денежные средства на расчетном счете |

|

Итого по разделу II |

1200 |

2100 |

2370 |

||

|

Баланс |

1600 |

2650 |

2920 |

||

|

III. Капитал и резервы |

|||||

|

Уставный капитал |

1310 |

10 |

10 |

Кт 80 |

Согласно учредительным документам |

|

Нераспределенная прибыль (убыток) |

1370 |

1100 |

1100 |

Кт 84 |

Нераспределенная прибыль |

|

Итого по разделу III |

1300 |

1110 |

1110 |

||

|

V. Краткосрочные обязательства |

|||||

|

Кредиторская задолженность |

1520 |

1540 |

1810 |

Кт 60.1, 62.2, 70, 71, 68, 69 |

Задолженность поставщикам, сотрудникам, авансы от покупателей |

|

Итого по разделу V |

1500 |

1540 |

1810 |

||

|

Баланс |

1700 |

2650 |

2970 |

Разберем, насколько достоверны показатели графы 3 Бухгалтерского баланса. Компания занимается продвижением сайтов. У нее разработаны специальные программы, на которые она получила исключительные права, поэтому данные, отраженные в разделе «Внеоборотные активы», не вызывают сомнений.

В «Запасах» рекламной компании учтена стоимость двух приобретенных компьютеров и принтера (стоимость единицы менее 100 тыс. руб.), не переданных в эксплуатацию на дату составления отчетности, а также канцелярские принадлежности. Такое отражение соответствует нормам.

Вызывает сомнения достоверность данных по строкам 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность». Расчеты в Бухгалтерском балансе отражены свернуто, то есть общее сальдо по счету 62 «Расчеты с покупателями и подрядчиками» и счету 60 «Расчеты с поставщиками и подрядчиками».

По актам сверки у организации есть:

- переплата покупателей на сумму 150 тыс. руб. — это кредитовое сальдо по счету 62.2 «Расчеты по авансам полученным»;

- незакрытые авансы, оплаченные поставщикам на сумму 120 тыс. руб., — дебетовое сальдо по счету 60.2 «Расчеты по авансам выданным».

В бухгалтерском балансе отдельно в дебетовых и кредитовых задолженностях они не отражены.

Данные по расчетам с дебиторами и кредиторами в бухучете представлены в табл. 4.

|

Таблица 4. Расчеты с дебиторами и кредиторами в бухучете |

|||

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сальдо по кредиту, тыс. руб. |

|

62.1 |

1350 |

62.2 |

150 |

|

Остаток 62 (свернутый) |

1200 |

||

|

60.2 |

120 |

60.1, 70, 68, 69 |

1660 |

|

Остаток 60 (свернутый) |

1540 |

Показатели в балансе должны отражаться развернуто (отдельно задолженность по кредиту и отдельно задолженность по дебету). Это требование законодательства.

Заполняем строки баланса в соответствии с данным требованием (табл. 5).

|

Таблица 5. Заполнение строк баланса в соответствии с требованием законодательства |

|||

|

Строка баланса |

Наименование строки |

Расчет |

Сумма, тыс. руб. |

|

Строка 1230 |

Дебиторская задолженность |

1350 тыс. руб. (Дт 62.1) + 120 тыс. руб. (Дт 60.2) |

1470 |

|

Строка 1520 |

Кредиторская задолженность |

1110 тыс. руб. (Кт 60.1, 70, 68, 69) + 150 тыс. руб. (Кт 62.2) |

1260 |

Баланс, каким он должен быть в соответствии с требованиями законодательства, отражен в графе 4 табл 3. Разница в значениях составила 270 тыс. руб. Это будет 9 % от валюты баланса (270 тыс. руб. / 2970 тыс. руб. × 100 %).

Ошибку можно назвать существенной, хотя указанная цифра меньше 10 % (налоговые органы могут оштрафовать за нее, как за искажение строк отчетности).

Для пользователей отчетности важно знать точную сумму задолженности самой компании и долг покупателей.

ЭТО ВАЖНО

Формы бухгалтерской отчетности должны быть взаимоувязаны. Это основной критерий при проверке отчетности.

Проверяя соответствие показателей Бухгалтерского баланса и Отчета о финансовых результатах, следует обратить внимание на следующие показатели:

- нераспределенная прибыль. Разница показателей нераспределенной прибыли на начало и конец года по строке 1370 «Нераспределенная прибыль (убыток) отчетного года» Баланса должна быть равна показателю чистой прибыли в Отчете о финансовых результатах за отчетный период по строке 2400 «Чистая прибыль (убыток)». А нераспределенная прибыль (непокрытый убыток) на конец отчетного периода по строке 1370 Баланса совпадает с суммой нераспределенной прибыли (непокрытого убытка) на начало года и чистой прибыли (убытка) за отчетный период по строке 2400 Отчета о финансовых результатах. Расхождения возможны, если нераспределенная прибыль шла в отчетном периоде, например, на выплату дивидендов;

- убыток от основной деятельности отражен в декларации по налогу на прибыль, а в балансе этот убыток отражен в разделе «Внеоборотные активы» по строке 1180 «Отложенные налоговые активы»;

- отражение ОНА (отложенные налоговые активы) и ОНО (отложенные налоговые обязательства). Изменение остатков за отчетный период по строке 1180 «Отложенные налоговые активы» и строке 1420 «Отложенные налоговые обязательства» в Бухгалтерском балансе должно соответствовать данным, отраженным в Отчете о финансовых результатах по строкам ОНА (2450) и ОНО (2430).

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 3, 2019.

Даем алгоритм проверки бухгалтерских документов, в том числе и с помощью предназначенных для этого функций программы «1С:Бухгалтерия 8».

Учетная политика

Отсутствие каких-либо необходимых элементов в учетной политике может привести к нарушениям и неправильным расчетам.

Рассмотрим несколько частых ошибок, допускаемых при составлении учетной политики и их последствия:

- Компания выбрала одну методику бухучета, а осуществляет расчеты по другой. Например, материальные ценности списываются одним методом, а в учетной политике прописан другой, это приведет к неправильному расчету себестоимости.

- Не отражена методика ведения раздельного учета (п. 4 ст. 170 НК РФ). В соответствии со ст. 149 НК РФ при наличии облагаемых и необлагаемых операций обязательно вести раздельный учет (прописать, какие расходы организации относятся к облагаемым, а какие — к необлагаемым). Для компаний, занимающихся экспортом, с применением ставки 0%, также нужно вести раздельный учет, а его методику — отразить в учетной политике (п. 10 ст. 165 НК РФ). Отсутствие методики в учетной политике приведет к потере данных расходов и вычетов, налоговики их просто не зачтут.

- Не прописана методика расчета незавершенного производства. Ст. 319 НК РФ гласит, что если налогоплательщик не сможет четко по объектам вести учет и распределять прямые расходы по договорам, то он должен установить в своей учетной политике обоснованный расчет незавершенного производства и следовать именно ему.

Отсутствие данного пункта приведет к установлению налоговиками своего порядка расчета «незавершенки».

Ответа на вопрос «Что проверить перед сдачей отчетности?» ни в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», ни в Положении по ведению бухгалтерского учета и составлению отчетности в РФ (утверждено Приказом Минфина РФ от 29.07.1998 № 34н), ни в бухгалтерском стандарте — ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено Приказом Минфина РФ от 06.07.1999 № 43н) — нет.

Однако проведение подготовительных мероприятий необходимо, чтобы избежать применения другого стандарта — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено Приказом Минфина РФ от 28.06.2010 № 63н).

Проанализируйте свою учетную политику и при необходимости внесите в нее дополнения. Учетная политика — основополагающий документ, на основании которого ведется бухгалтерский учет предприятия и формируется финансовая отчетность.

Проверка документов

Вспомним, на чем базируется фундамент финансовой отчетности:

- первичные документы по хозяйственным операциям;

- регистры бухгалтерского учета хозяйствующего субъекта.

Таким образом, перед составлением годовой отчетности, необходимо провести проверку в документах и регистрах бухгалтерского учета.

На данном этапе выявляется отсутствие документов по отраженным в программе операциям или, наоборот: неотраженные операции по имеющимся первичным документам.

Самые частые ошибки допускаются в первичных документах бухгалтерских счетов «основные средства» и «нематериальные активы».

Основные средства (ОС)

Необходимо проверить: все ли объекты приняты к учету. А при выбытии ОС в документах обязательно должны быть прописаны причины и основания для выбытия основного средства, которое могло бы еще работать. Важно обязательно учесть последствия дальнейшего выбытия — ликвидацию, т. к. в расходы принимается остаточная стоимость ликвидируемых основных средств.

Например, в акте по форме № ОС-4 должно быть прописано: перед ликвидацией ОС разбирается, а его детали и комплектующие компания планирует использовать.

Нематериальные активы

Необходимо проверить правильность принятия к учету нематериальных активов.

В ПБУ 14/2007 (утверждено Приказом Минфина РФ от 27.12.2007 г. № 153н) отражен порядок отнесения к бухгалтерскому учету объекта в качестве нематериального актива.

Регистры

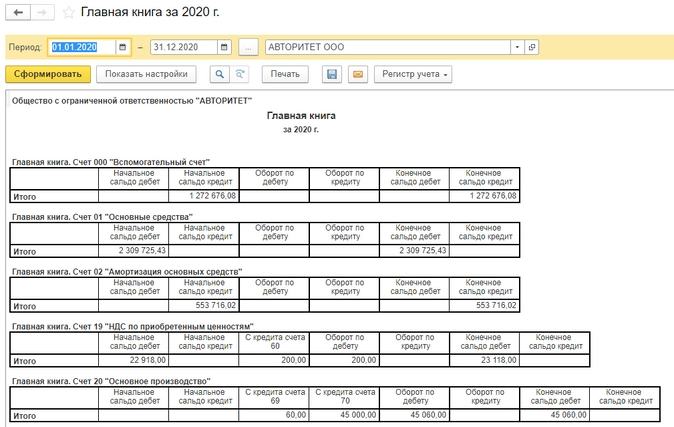

Далее переходим к проверке бухгалтерских регистров: главной книге и оборотно-сальдовой ведомости по всем задействованным счетам бухгалтерского учета. После выполнения всех регламентных операций по закрытию периода (актуализации данных) требуется проверить корректность учетных данных, по которым формируется регламентированная бухгалтерская отчетность.

Отчет «Главная книга» (раздел «Отчеты» — «Главная книга») в программе «1С» позволяет сформировать обобщенный регистр, в котором приводится расшифровка оборотов по дебету в разрезе корреспондирующих счетов, оборотов по кредиту и сальдо по счетам на конец периода:

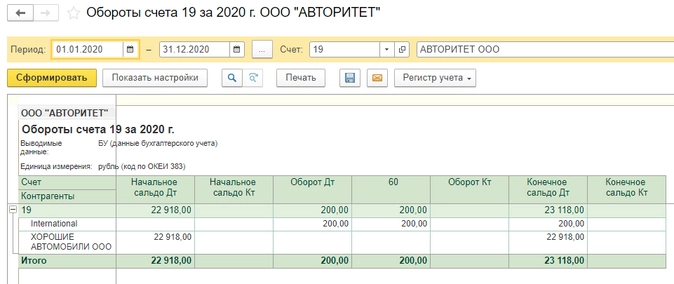

Из отчета «Главная книга» можно перейти в режим просмотра отчета «Обороты счета», кликнув по выбранному показателю.

Данный отчет составляется на этапе анализа бухгалтерских итогов и заполнения форм отчетности. С его помощью мы можем проверить:

- сведения о корреспонденции каждого счета со всеми другими счетами;

- начальное и конечное сальдо по счетам (субсчетам) бухгалтерского учета;

- дебетовые (расшифровываются по корреспондирующим счетам и субсчетам) и кредитовые обороты за период (выводятся одной записью).

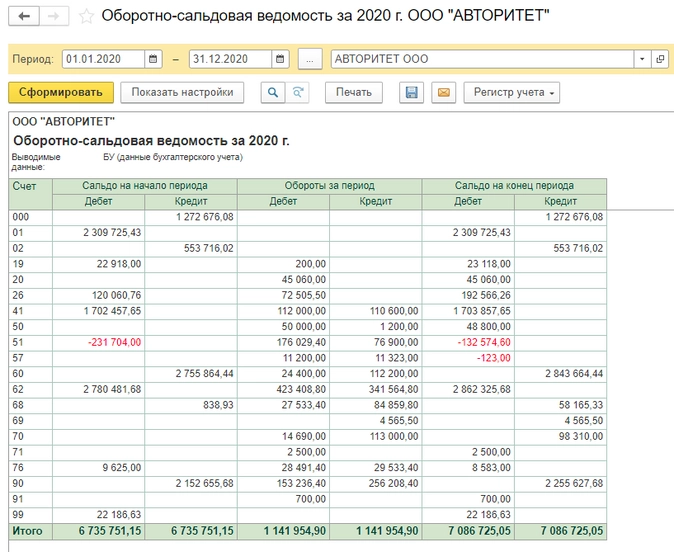

Оборотно-сальдовая ведомость (ОСВ) позволяет проверить:

- какие активы стоят на балансе: основные средства, сырье и материалы, оборудование к установке, вложения во внеоборотные активы и т.д.;

- дебиторскую и кредиторскую задолженность;

- контроль кассовой дисциплины;

- контроль расчетов с подотчетными лицами (наличие денежных средств);

- наличие капитала для продолжения деятельности организации (минимальная стоимость чистых активов);

- прибыль.

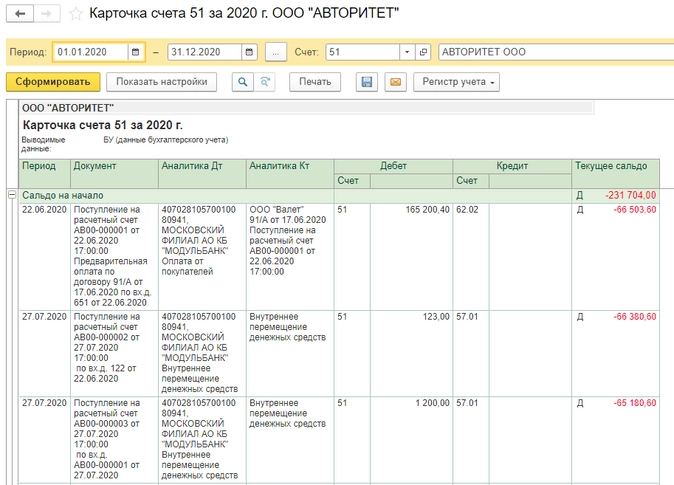

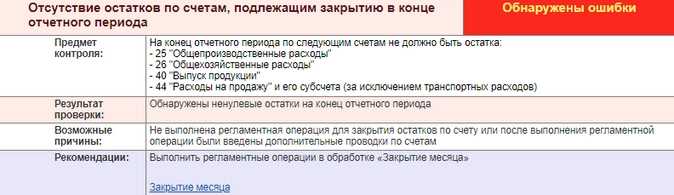

Оборотно-сальдовая ведомость помогает осуществлять контроль остатков на счетах. Если счет определен как активный, но имеет кредитовое сальдо, то в ОСВ остаток выделяется со знаком «минус». Аналогично помечается дебетовый остаток по пассивному счету (счет 51 на рисунке 3). На конец года должно быть нулевым сальдо и по дебету, и по кредиту для счетов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Для раскрытия деталей по каждому счету необходимо из оборотно-сальдовой ведомости перейти в карточку выбранного счета, затем провести анализ по его остаткам и проведенных по нему операций.

Сформировав карточку счета, можно провести ряд мероприятий:

- проанализировать информацию по документам движения;

- проверить правильное формирование проводки с выбранным счетом;

- проверить остатки на любом участке бухгалтерского учета;

- найти и исправить ошибку;

- внести изменения в выбранный документ.

Другими словами, оборотно-сальдовая ведомость позволяет проверить «разноску» первичной документации по счетам и выявить наличие ошибок. И, самое главное, предотвратить попадание данных ошибок в годовую бухгалтерскую отчетность. Главная книга и оборотно-сальдовая ведомость являются основой для формирования баланса.

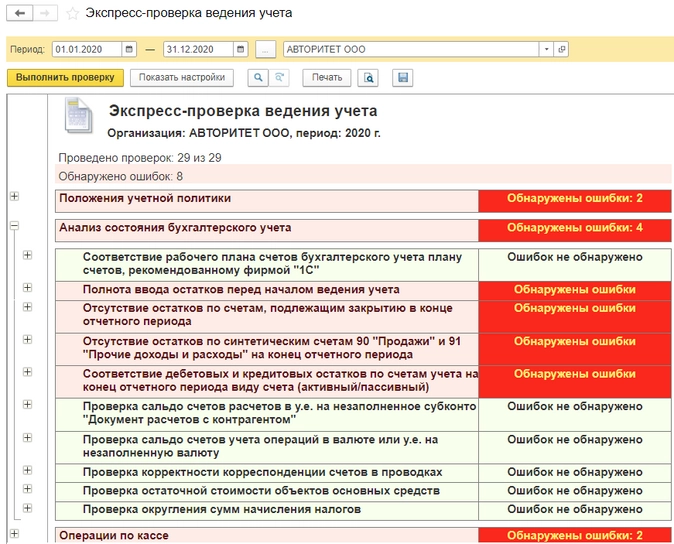

Экспресс-проверка

Завершающий этап подготовительных мероприятий для сдачи отчетности — это запуск обработки «Экспресс-проверка ведения учета».

С ее помощью мы проверим:

- соблюдения положений учетной политики;

- ведения кассовых операций;

- анализ состояния бухгалтерского учета.

После выполнения экспресс-проверки, программа выводит отчет о ее результатах, в котором отражается количество обнаруженных ошибок.

Далее формируется отчет с детальной информацией о каждой выявленной ошибке с подсказками по исправлению (рис. 6). При необходимости из отчета можно перейти к первичным документам и исправить их.

- Компания

- Блог

- Мероприятия

- Кейсы

- Клиенты и отзывы

- Цены

- Контакты

-

Поиск

-

English

- Обязательный аудит

- Финансовый аудит

- Налоговый аудит

- Комплексный аудит

- Инициативный аудит

- Аудиторская проверка

- Проверка налогового и бухгалтерского учета

- Проверка учета по гособоронзаказам и госконтрактам

- Подарки к аудитуБонусы

- Управленческий учет: анализ деятельности компании

- Проверка бизнеса (Due Diligence)

- Форензик

- Аудит отчетности по МСФО

- Аудит консолидированной отчетности

- Кадровый аудит

- Аудит по спецзаданию

- Системный комплексный аудит

- Страховка от налоговых претензий ФНС

- Аудит 2023Новое

- Стоимость аудиторских услуг

-

Аудиторские услуги

- Обязательный аудит

- Финансовый аудит

- Налоговый аудит

- Комплексный аудит

- Инициативный аудит

- Аудиторская проверка

- Проверка налогового и бухгалтерского учета

- Проверка учета по гособоронзаказам и госконтрактам

- Проверка бизнеса (Due Diligence)

- Форензик

- Аудит отчетности по МСФО

- Аудит консолидированной отчетности

- Кадровый аудит

- Аудит по спецзаданию

- Системный комплексный аудит

- Страховка от налоговых претензий ФНС

- Аудит 2023Новое

- Стоимость аудиторских услуг

- Подарки к аудитуБонусы

- Управленческий учет: анализ деятельности компании

- Налоговая безопасность

- Диагностика налоговых рисков

- Консультации по налогам

- Сопровождение выездных налоговых проверок

- Обжалование результатов налоговых проверок

- Досудебное урегулирование налоговых споров

- Судебное представительство по налоговым спорам

- Возврат переплаты по налогам

- Возмещение НДС

- Сопровождение вызовов

в налоговую инспекцию - Налоговое планирование

- Выявление и оцифровка налоговых рисков

- Защита главбуха и директора от претензий

- Страховка от налоговых претензий

- Налоговый мониторинг

- Контроль бухгалтерской службы

- Консалтинг и проекты

- Разработка учетной политики

- Трансфертное ценообразование

- Трансформация отчетности по МСФО

- Трудовое законодательство

- Контролируемые иностранные компании

- Гражданское законодательство

- Консолидация бухгалтерской отчетности

- Бухгалтерский учет и налоги

- Подтверждение достоверности отчетности для иностранных аудиторов

- Составление отчетности иностранных компаний

- Включение в Реестр субъектов МСП организаций с участием иностранных юрлиц

- Переход на ФСБУ 25/2018 «Бухгалтерский учет аренды»

- Управленческий учет: постановка и автоматизация

- Переход на ФСБУ 6/2020 «Основные средства»

- Подписка Новое

- Подписка «В курсе дела»

- Абонемент «Хочу все знать»

- Пакет «Простые решения»

Сообщить об ошибке в тексте

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Если Вам необходимо задать какой-либо вопрос о деятельности ФНС России (в том числе территориальных налоговых органов) или получить разъяснения по вопросам налогообложения — Вы можете воспользоваться сервисом «Обратиться в ФНС России».

По вопросам функционирования интернет-сервисов и программного обеспечения ФНС России Вы можете обратиться в «Службу технической поддержки».

Ваше сообщение:

Ошибка в тексте: