Ежегодно мы проводим аудит примерно в 400 средних и крупных компаниях из разных отраслей: строительство, торговля, производство и т.д. Случаев, когда мы не находим недочетов, практически не бывает. Но если ошибки в бухгалтерском учете приводят к небольшим штрафам, то налоговый учет – совсем другое дело. Если во время налоговой проверки выяснится, что фирма ошибочно делает вычеты или необоснованно завышает расходы, она может получить крупные доначисления. По нашему опыту, для среднего бизнеса часто это около 200 млн рублей, встречаются и более существенные суммы. Этих потерь можно избежать, если заранее привести налоговый учет в порядок. Рассказываем о наиболее «дорогостоящих» и часто встречающихся ошибках.

Ошибка №1. Некорректное принятие к вычету НДС

Компании могут уменьшить НДС, который они платят государству, на сумму этого же налога, уплаченного ими поставщикам товаров и подрядчикам. Это стандартная процедура. Также есть операции, НДС по которым платить не нужно. Они перечислены в статье 149 Налогового кодекса РФ. Если доля таких операций в общих расходах компании не превышает 5%, НДС по ним принимается к вычету в общем порядке. Если превышает – операции в отчетности для налоговой указываются отдельно.

Важно. Часто невозможно спрогнозировать, какую долю в расходах составят операции, которые не облагаются НДС. Но независимо от этого, необходимо вести раздельный учет стандартных операций и тех, с которых не нужно платить НДС. Если этого не делать, велика вероятность, что налоговая откажет в вычете всего НДС по итогам года.

Импортер косметики в 2015 году провел несколько операций, «свободных» от НДС: уступил права требования долга по договору поставки, начислил проценты по выданным займам и др. Общая сумма операций — 15 млн рублей, это 5% от расходов фирмы. Во время проверки инспекторы обратили внимание, что раздельного учета операций, облагаемых и необлагаемых НДС, фирма не ведет. В результате компании получила отказ в возмещении всего «входного» НДС за 2015 год. Это 180 млн рублей.

Выражаясь простым языком, в большинстве случаев налоговая не станет разбираться, превысила доля необлагаемых НДС операций в расходах 5% или нет. Если нет раздельного учета, придется заплатить весь «входной» НДС. В том числе тот, в правомерности возмещения которого вообще нет никаких сомнений.

Что делать.

Чтобы избежать таких проблем, порядок раздельного учета должен быть закреплен в учетной политике компании. Также учетная политика должна соблюдаться, а не пылиться на полках. К сожалению, часто это именно так.

Ошибка №2. Документооборот на практике не соответствует тому, что закреплено в договоре

Как правило, в договоре указывается, какие первичные документы подтверждают его исполнение. Но иногда в тексте указаны одни документы, а на практике компании готовят совсем другие.

Например, раньше компании обязаны были использовать товарно-транспортные накладные при автомобильных перевозках закупаемых товаров. В момент оформления этого документа к покупателю переходило право собственности на товар. Но в 2014 году Минфин России разъяснил, что бизнес по своему усмотрению решает, использовать товарно-транспортную или транспортную накладную. Многие компании предпочли второй вариант. Но в договорах с поставщиками часто по-прежнему указана товарно-транспортная накладная.

Получается, что в договоре указан один документ, а на практике используется другой. Компания привычно заявляет к вычету НДС с этих закупок. Но приходят инспекторы и сообщают: «В договоре четко прописано: право собственности на товар переходит при оформлении товарно-транспортных накладных. Где они? Отсутствуют? Значит, право собственности к вам не перешло, поэтому и НДС платим в бюджет в полном объеме».

Что делать.

Внимательно следите за тем, чтобы в наличии были все первичные документы, предусмотренные договорами.

Ошибка №3. Вывод сотрудников за штат при сохранении трудовых отношений

Компании платят в бюджет так называемые «зарплатные» налоги. Это страховые взносы – 30% от зарплаты каждого сотрудника. Чтобы не платить их, иногда фирмы выводят сотрудников за штат и продолжают сотрудничать с ними как с индивидуальными предпринимателями. То есть работник увольняется, регистрируется в качестве ИП, а компания заключает с ним договор об оказании услуг. Сотрудник выполняет те же функции, а компании не нужно платить страховые взносы. Пользоваться таким методом нужно крайне аккуратно. Если инспекторы посчитают, что характер отношений между компанией и бывшим сотрудником не изменился, страховые взносы все же придется заплатить – но уже в виде доначислений, к которым прибавятся штрафы.

Торговая компания решила сэкономить на «зарплатных» налогах. Фирма вывела за штат 20 менеджеров по продажам, и уже как с ИП заключила с ними агентские договоры. Соответствующие документы были оформлены, но на практике не изменилось ничего. «Индивидуальные предприниматели», как и все, присутствовали в офисе с 9 утра до 6 вечера, продолжали пользоваться служебным пропуском, согласовывали с руководством компании даты отпуска и т.д. Компания сэкономила на налогах 5 млн рублей.

Во время налоговой проверки инспекторы обратили внимание на то, что в офисе подозрительно много ИП. Несколько допросов сотрудников помогли прояснить картину: «предприниматели» фактически остались сотрудниками фирмы. Они даже не готовили актов о выполненных работах, что обязательно при сотрудничестве компании и ИП. В итоге «взамен» 5 сэкономленных миллионов компания заплатила 8 млн доначислений и штрафов.

Что делать.

Если компания выводит сотрудников за штат, то они должны не только формально, но и фактически не являться ее сотрудниками: не подчиняться штатному расписанию, отчитываться о своей работе через акты приемки работ и т.д. В противном случае вопросы у налоговой возникнут неизбежно.

Ошибка №4. Одномоментное признание расходов, которые должны капитализироваться в течение долгого времени

Компании учитывают текущие расходы и на эту сумму уменьшают базу для расчета налога на прибыль. Это законно. Но многие предприниматели забывают, что есть расходы, которые нельзя учитывать одномоментно, как бы сильно этого не хотелось.

Например, компания проводит капитальный ремонт актива, которым планирует пользоваться долгое время – автомобиля. Увеличение первоначальной стоимости актива называется капитализацией. Компании выгодно сразу занести затраты на ремонт в расходы и уменьшить налог на прибыль. Но если она планирует использовать обновленный автомобиль, скажем, не меньше пяти лет, сумму нужно разделить на равные части и постепенно учитывать в течение этого срока. Иначе можно получить доначисления.

Один из наших клиентов нанял подрядчика для модернизации системы 1С, использующейся в компании. Продукт необходимо было доработать под текущие нужды фирмы. Услуги клиент квалифицировал как консультационные и единовременно признал их в составе расходов. Это ошибка, которая могла бы обойтись ему в 5 миллионов рублей. Система автоматизации – самостоятельный актив, стоимость которого должна погашаться в течение планируемого срока использования.

Ошибка №5. Некорректное «дробление» международных перевозок

Международные перевозки не облагаются НДС. Теоретически благодаря этому компании должны экономить на транспортировке грузов при экспорте и импорте. Но фактически платить НДС все равно приходится. Только не государству, а перевозчикам, которые завышают цены – в аккурат на 18%. Но так как формально НДС отсутствует, то и вычет по нему сделать нельзя. Поэтому многие компании «дробят» перевозки: везут товар до границы РФ по одному договору, и за этот участок пути возмещают НДС, а дальше – по отдельному соглашению.

Как не надо делать.

Везем товар из Москвы в Берлин. Груз перевозит одна фирма на одном автомобиле, а на перевозку составлен единый документ. Пытаемся объяснить налоговой, что до границы – это одна перевозка, а после – другая. Скорее всего, ФНС посчитает, что «дробление» здесь неуместно и вычет по НДС получить не удастся.

Как правильно.

Главное – «дробление» перевозки должно быть экономически целесообразным. Например, для перевозки по территории Евросоюза можно использовать только автомобиль, отвечающий определенным техническим требованиям. Для доставки до границы РФ можно нанять автомобиль «поскромнее» и сэкономить. Это и есть экономическая целесообразность. Компания-перевозчик при этом может быть одной и той же.

Ошибка №6. Занижение налоговой базы благодаря «несуществующим» убыткам

Часто новые компании долго не приносят прибыли – для этого нужно выйти на определенный уровень развития. Многие фирмы берут займы, а проценты по этим займам записывают в расходы. Прибыли нет, поэтому проценты формируют убытки. Когда компания становится доходной, она начинает занижать налог на прибыль на сумму этих убытков. Это может привести к доначислениям.

Два предпринимателя решили построить завод по производству проволоки. У собственников не хватало собственных средств для строительства и они взяли кредит в банке. Причем кредит тратили не только на строительные работы, но и на текущие нужды: реклама, аренда, заработная плата персоналу и т.д. Средства кредита предприниматели капитализировали, а проценты по займу записали в расходы – получились убытки. Через несколько лет компания стала снижать налог на прибыль, засчитывая убытки. Это кончилось доначислением 50 млн рублей.

Что вызвало претензии у налоговой.

Предприниматели брали кредит на строительство завода, то есть это инвестиции, также как и проценты по кредиту. Инвестиции нельзя учитывать как расходы. То, что компания тратила деньги банка не только на стройку – личный выбор предпринимателей. Для налоговой имело значение только целевое назначение кредита.

Как снизить риски.

Оптимальный вариант – при получении займа указывать, для каких целей он будет использован. Если деньги нужны не только для крупного проекта, но и на текущие расходы, это должно быть отражено в документах. Другое дело, что при выдаче крупных кредитов банки часто не дают возможности вносить исправления в договор, а предоставляют готовый текст для подписи. В таком случае важно знать, что отнесение кредитных денег или процентов по ним к расходам – это большой риск.

По истечении определенного периода времени налогоплательщик может обнаружить, что допустил ошибки при уплате налога. В зависимости от момента обнаружения ошибок наступают соответствующие последствия: недоимка с пенями и штрафами, только недоимка или переплата налога. Вопросам, связанным с исправлением ошибок, посвящено интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Что относится к ошибкам в расчете налогов?

Порядку исчисления налоговой базы при обнаружении ошибок (искажений) посвящена статья 54 НК РФ. При этом Налоговый кодекс не содержит определение понятия «ошибка». Поэтому может использоваться ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 № 63н).

Причинами ошибок может быть неправильная классификация или оценка фактов хозяйственной деятельности; неиспользование информации, имеющейся на дату подписания отчетности, неверное применение законодательства. Например, налогоплательщик, ошибочно определив срок полезного использования имущества, изначально включил его в ненадлежащую амортизационную группу. Ошибка может выражаться в счетных (арифметических) погрешностях.

Ошибки в исчислении налоговой базы в конечном итоге означают, что налог исчислен неверно.

Какие ситуации могут проиллюстрировать отсутствие (наличие) ошибок?

Согласно ПБУ 22/2010 ошибками не являются неточности или пропуски в отражении фактов хозяйственной деятельности, если они выявлены в результате получения новой информации. При этом такая информация не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Признание сделки недействительной не означает, что в налоговой отчетности за период заключения такой сделки были допущены ошибки.

Допустим, общество, передав во исполнение договора купли-продажи спорные объекты недвижимости покупателю, отразило операции в бухгалтерском учете, исключив переданное имущество из своих активов. В свою очередь, покупатель оприходовал приобретенное в собственность имущество, отразил его на балансе. Признание договора купли-продажи недействительным не влечет возникновение у продавца и покупателя обязанности исказить в бухгалтерском учете реальные факты их хозяйственной деятельности. Поэтому суд отклонил доводы налогового органа об обязанности общества восстановить сведения о реализованном покупателю имуществе на дату его реализации (пункт 9 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Расторжение договора купли-продажи следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы необходимо отразить в налоговом учете в периоде, в котором договор считается прекращенным.

Еще одним примером может выступать возврат сетевой организацией денежных средств, ранее уплаченных заявителями, за объем невостребованной присоединенной мощности. Это также не рассматривается как ошибка при исчислении налоговой базы по налогу на прибыль в налоговом периоде, в котором такая плата была получена, поскольку указанные операции отражались в налоговом учете исходя из документально подтвержденных данных о полученных доходах.

Являются ли понятия «ошибка» и «искажение» равнозначными?

Статья 54 НК РФ на данный вопрос не отвечает. При этом из разъяснений уполномоченных органов следует, что это разные понятия.

В частности, изменение цены ранее реализованных товаров (работ, услуг) означает искажение налоговой базы за соответствующий прошлый отчетный (налоговый) период, которое подлежит исправлению в порядке статьи 54 НК РФ (письма Минфина России от 22.12.2016 № 03-03-06/1/76945, от 15.03.2018 № 03-03-06/1/15848).

Позднее получение документов, относящихся к прошлым периодам, рассматривается Минфином как искажение налоговой базы (письма от 13.04.2016 № 03-03-06/2/21034, от 24.03.2017 № 03-03-06/1/17177).

Полученная налогоплательщиком после ввода объекта в эксплуатацию информация о фактической стоимости объекта основных средств, затраты по формированию которой подтверждены документально, должна быть учтена исходя из положений статей 257—259.3, 314 и статьи 54 НК РФ (письмо Минфина России от 29.06.2016 № 03-03-06/3/37780).

Является ли ошибкой по налогу на прибыль принятие на расходы сумм налогов в большем размере, чем предписано законодательством?

Включение в состав расходов сумм налогов в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не рассматривается как ошибка при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11).

Исполнив обязанность по исчислению и уплате, например, налога на имущество, в соответствии с первоначально поданными декларациями, налогоплательщик понес в предыдущих периодах затраты, отвечающие требованиям статьи 252 НК РФ. И в силу подпункта 1 пункта 1 статьи 264 НК РФ правомерно отнес их к прочим расходам, связанным с производством и реализацией. Если в связи с выявлением в последующих периодах излишней уплаты представлены уточненные расчеты (налоговые декларации) по налогу на имущество, то для целей налогообложения прибыли это является новым обстоятельством, приводящим к возникновению внереализационного дохода текущего отчетного (налогового) периода (письмо Минфина России от 15.10.2015 № 03-03-06/4/59102).

Предположим, налогоплательщик обнаружил ошибку в исчислении налоговой базы. Какой порядок действий?

Любые ошибки, допущенные в налоговом учете, надо исправлять в налоговых регистрах.

Систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений признается грубым нарушением правил учета доходов и расходов и объектов налогообложения, ответственность за которое установлена статьей 120 НК РФ. Штраф составляет от 10 000 рублей.

В каком порядке исправляются ошибки в исчислении налоговой базы?

Порядок исправления зависит от того, к каким последствиям привела допущенная ошибка.

Согласно статье 54 НК РФ при обнаружении искажений в исчислении налоговой базы, относящихся к прошлым периодам, приведшим к занижению суммы налога, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Обратим внимание, что иногда законодатель придает нормам, улучшающим положение налогоплательщиков, обратную силу.

Придание норме обратной силы следует рассматривать как предоставленную налогоплательщику возможность пересмотреть налогообложение спорных доходов за прошлые налоговые периоды. Такой пересмотр может быть произведен посредством представления уточненных деклараций. Или налогоплательщик может с учетом пункта 7 статьи 3 НК РФ скорректировать налоговые обязательства в периодах после вступления в силу изменений в НК РФ.

При каких условиях налогоплательщик может избежать ответственности в случае самостоятельного исправления ошибок, приведших к занижению суммы налога?

Основания освобождения установлены статьей 81 НК РФ. Если срок уплаты налога не наступил, то ответственность не возникает, если уточненная декларация представлена до составления акта или до принятия решения о проведении выездной налоговой проверки.

Когда срок уплаты налога уже наступил, то помимо вышеназванного условия необходима уплата налога и пени. При несоблюдении этих условий самостоятельное исправление ошибок может быть рассмотрено как смягчающее ответственность обстоятельство (подпункт 3 пункта 1 статьи 112 НК РФ).

Есть особенность представления уточненной декларации за период, который уже был охвачен выездной налоговой проверкой. В этом случае для освобождения от ответственности достаточно только факта подачи уточненной декларации — предварительной уплаты налога и пени не требуется. Представление в такой ситуации уточненной декларации имеет смысл при проведении в отношении налогоплательщика повторной выездной проверки, допускающей применение налоговых санкций (пункты 10, 11 статьи 89 НК РФ).

Аналогичные правила применяются и к налоговым агентам, обнаружившим, например, ошибку в расчете 6-НДФЛ.

Как исправлять ошибки, допущенные при заполнении декларации? Например, техническую ошибку в виде ошибочного отражения вычетов в том же разделе, но в иной строке.

Если допущенная при заполнении налоговой декларации ошибка не привела к занижению суммы налога, подлежащей уплате, обязанность представить уточненную налоговую декларацию, предусмотренная абзацем первым пункта 1 статьи 81 НК РФ, отсутствует.

Более того, неверное разнесение элементов налоговой базы или налоговых вычетов в ненадлежащие строки декларации, но внутри соответствующих разделов, не приводящее к искажению итоговой суммы налога, не предусматривает отказ в применении налоговых вычетов.

По требованию инспекции налогоплательщиком должны быть представлены соответствующие пояснения и копии книги покупок, счетов-фактур, товарных накладных, актов выполненных работ, иных документов, подтверждающие заявленные вычеты. При таких обстоятельствах вывод налогового органа о неправомерности заявленных вычетов ввиду непредставления налогоплательщиком уточненной налоговой декларации, признан судом неправомерным (Постановление Арбитражного суда Центрального округа от 27.09.2016 № Ф10-3364/2016).

В чем специфика представления уточненной декларации, когда в отношении организации проводится выездная налоговая проверка?

Если уточненная декларация представляется до вынесения инспекцией решения по итогам проведения выездной проверки, то налоговый орган вправе:

— провести дополнительные мероприятия налогового контроля;

— либо вынести решение без учета данных, содержащихся в уточненной декларации, и назначить проведение повторной выездной проверки в части уточненных данных (Определения Верховного Суда РФ от 13.09.2016 по делу № 310-КГ16-5041, от 12.12.2017 № 301-КГ17-14742).

В порядке выездного контроля налоговый орган вправе проверить тот налоговый период, за который подана уточненная декларация (абзац шестой пункт 4 статьи 89 НК РФ), в том числе и назначить повторную выездную налоговую проверку (пункт 10 статьи 89 НК РФ). Предметом повторной выездной налоговой проверки, назначенной ввиду представления налогоплательщиком уточненной декларации, в которой уменьшена сумма ранее исчисленного налога, являются только те сведения уточненной декларации, изменение которых повлекло уменьшение суммы налога. Так сказано в Постановлении Президиума ВАС РФ от 16.03.2010 № 8163/09. При этом в ходе проверки, проводимой на основании абзаца шестого пункта 10 статьи 89 НК РФ, не могут быть повторно проверены данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой.

В связи с этим обратим внимание, что налогоплательщик в рамках проведения выездной проверки вправе заявить о применении налоговой льготы, не использованной в предыдущих налоговых периодах, двумя способами. Право на налоговую льготу может быть реализовано путем подачи:

— уточненной налоговой декларации;

— заявления в рамках проведения выездной налоговой проверки — в части льгот, имеющих отношение к предмету проводимой проверки и проверяемому периоду.

Об этом сказано в пункте 5 Постановления Пленума ВАС РФ от 30.07.2013 № 57.

В силу требований статьи 32 НК РФ налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении налоговой льготы. Если иное не предусмотрено НК РФ, не может быть отказано в применении льготы когда:

— налогоплательщик заявил о реализации права на налоговую льготу (в том числе в возражениях на акт проверки);

— налоговый орган располагал всеми необходимыми документами для проведения проверки;

— документы исследованы налоговым органом в ходе выездной проверки и претензии к ним отсутствуют.

Тем самым, инспекция не вправе отказать в предоставлении льготы только лишь в связи с тем, что налогоплательщик заявил о льготе иным способом, чем подача уточненной декларации (Постановление АС Московского округа от 19.04.2016 № Ф05-4385/2016).

Должен ли налогоплательщик представлять уточненные декларации по нарушениям, выявленным по результатам налоговых проверок?

Не должен. В резолютивной части решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения предлагается внести необходимые исправления в документы бухгалтерского и налогового учета. Но это не означает обязанность налогоплательщика представить уточненные налоговые декларации.

По результатам выездной налоговой проверки обществу доначислены прямые налоги, например, налог на добычу полезных ископаемых. Как налогоплательщику учесть доначисленную сумму налогов в расходах по налогу на прибыль?

Термин «начисленный налог» в Налоговом кодексе не определен. Но исходя из Постановления Президиума ВАС РФ от 02.10.2007 № 7379/07, таковым является налог, отраженный налогоплательщиком в представляемых им налоговых декларациях. Кроме того, как следует из Постановления Президиума ВАС РФ от 06.07.2010 № 17152/09, а также из пункта 3 статьи 40, статьи 105.18 и пункта 2 статьи 105.23 НК РФ «доначисленным» является налог, предложенный к уплате в решении по результатам налоговой проверки.

Если налоговая проверка была комплексной, то налоговый орган должен обладать всей полнотой информации о налоговых последствиях финансово-хозяйственной деятельности налогоплательщика, осуществленной в проверенном периоде, включая сведения о доходах и расходах по соответствующим налогам. Таким образом, налоговый орган обязан уменьшить налоговую базу по налогу на прибыль организаций на сумму доначисленного НДПИ самостоятельно без подачи налогоплательщиком уточненных деклараций.

Данные выводы содержатся в Постановлении Президиума ВАС РФ от 06.07.2010 № 17152/09 и Определении Верховного Суда РФ от 30.11.2016 № 305-КГ16-10138.

Необходимость уменьшения базы по налогу на прибыль в целях правильного определения налоговых обязательств возникает у налогового органа только при доначислении по результатам выездной проверки прямых налогов (пункт 32 Обзора судебной практики № 1 (2017), утвержденного Президиумом Верховного суда РФ 16.02.2017). НДС к прямым налогам не относится.

По какой форме сдаются уточненные декларации?

Уточненные декларации представляются в налоговый орган по форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога (пункт 5 статьи 81 НК РФ).

Состав представляемой декларации определяется положениями приказов ФНС о порядке ее заполнения. В частности, в уточненную декларацию по НДС подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (письмо ФНС России от 11.03.2016 № ЕД-4-15/3967).

Если в декларации по налогу на прибыль организаций корректируются только Справки о доходах физлиц (без составления уточненной декларации и расчета), то в таких случаях организация представляет в налоговый орган Титульный лист (лист 01) и Приложение № 2 к Декларации с указанием в Титульном листе по реквизиту «по месту нахождения (учета) (код)» кода «235». В случае представления уточненных Сведений о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов, в состав Приложения № 2 включаются только те Справки о доходах физлиц, по которым произведено уточнение.

В последующих версиях порядка заполнения формы декларации могут устраняться пробелы в регулировании. Нормы, улучшающие положение налогоплательщиков, могут быть использованы при представлении уточненной декларации за период, когда соответствующие положения в Порядке заполнения декларации еще отсутствовали.

В какой налоговый орган сдать уточненную декларацию, если по месту представления первоначальной декларации организация уже не стоит на учете?

Уточненная декларация (расчет) представляются в налоговый орган по месту учета организации. Если организация уже не состоит на учете в налоговом органе, в который была представлена первоначальная декларация, то уточненная декларация представляется по новому месту учета.

При ликвидации обособленного подразделения уточненная декларация в отношении такого подразделения представляется по месту нахождения головного подразделения.

Как реагировать на ошибки, если период их совершения установить невозможно?

В этом случае, независимо от результата таких ошибок, расчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Каким образом налогоплательщик может исправить ошибку, допущенную при исчислении налоговой базы, которая привела к излишней уплате налога?

Пункт 1 статьи 54 НК РФ предусматривает выбор налогоплательщиком способа перерасчета налоговой базы и суммы налога, когда допущенные ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, привели к излишней уплате налога. Перерасчет может быть произведен либо за период совершения ошибки либо за период, в котором ошибки выявлены. В первом случае представляется уточненная декларация. Во втором — ошибка исправляется в отчетности, представляемой за период ее выявления (в первичной декларации, представляемой за период, в котором исправлена ранее допущенная ошибка).

Указанный порядок может быть применен независимо от того, возможно или нет определить период совершения ошибки (письмо Минфина России от 25.08.2011 № 03-03-10/82).

Как поступить, если выявлена ошибка, приведшая к излишней уплате налога, но при этом сумма налога за тот период отсутствует, поскольку был исчислен убыток?

Поскольку сумма налога к уплате за период совершения ошибки отсутствовала, то при буквальном толковании перерасчет налоговой базы должен производиться за период совершения ошибки. Необходимо представлять уточненную декларацию (письмо Минфина России от 15.03.2010 № 03-02-07/1-105).

Более того, из разъяснений Минфина следует, что исправление в текущем периоде ошибки, которая привела к излишней уплате налога в предыдущем периоде, возможно, если и в текущем периоде получена прибыль (письма от 22.07.2015 № 03-02-07/1/42067, от 13.04.2016 № 03-03-06/2/21034, от 16.02.2018 № 03-02-07/1/9766). Иными словами, перерасчет налоговой базы невозможен, когда налоговая база равна нулю. То есть, и в этом случае необходимо представлять уточненную декларацию.

Отметим, что данные разъяснения не согласуются с содержанием статей 54 и 274 НК РФ, ведь налоговая база определяется в любом случае. Следование данным разъяснениям означает, что возможность исправления ошибок в периоде их обнаружения определяется только по итогам налогового периода при составлении налоговой декларации за календарный год.

А если обнаружено сразу несколько ошибок, повлекших как занижение, так и завышение налоговой базы и суммы налога…

Может так сложиться, что допущено несколько ошибок. Часть из них привела к занижению налоговой базы, часть к завышению. Исходя из буквального толкования пункта 1 статьи 54 НК РФ, исправлению в текущем периоде подлежат только те ошибки, которые привели к излишней уплате налога. Если наряду с ошибками, приведшими к переплате налога, была совершена ошибка, повлекшая занижение налоговой базы — такая ошибка должна исправляться в периоде ее совершения независимо от совокупного результата ошибок (письмо Минфина России от 08.04.2010 № 03-02-07/1-153).

В подобных обстоятельствах целесообразно представить уточненную декларацию, в которой отработаны все ошибки, поскольку при раздельном исправлении ошибок может образоваться недоимка.

Могут ли в текущем периоде исправляться ошибки в виде не заявленных в прошлых периодах вычетов по НДС?

Налоговые вычеты по НДС применяются к уже сформированной налоговой базе. Так как вычеты уменьшают не налоговую базу, а исчисленную сумму налога, то статья 54 НК РФ к ним не применяется.

Механизм исправления ошибок прошлых периодов в текущем периоде применим в основном к налогу на прибыль.

При исправлении ошибок в периоде их обнаружения, переплаты за предшествующий период не образуется?

Не образуется. Это отрицательная сторона данного способа.

Если допущенные ошибки привели к переплате налога в истекших периодах, то для фиксации переплаты, проведения зачета (возврата) налога как излишне уплаченного по статье 78 НК РФ, для целей освобождения от ответственности за неуплату налога, образовавшуюся в последующих периодах, необходимо подать уточненную декларацию.

В отношении уточненной декларации будет проводиться камеральная проверка (статья 88 НК РФ). Ограничений на проведение камеральной проверки уточненной декларации, в том числе представленной по истечении трехлетнего срока, нормы Налогового кодекса не содержат. Отсутствие уточненной декларации позволяет избежать налоговых проверок, проводимых при ее представлении.

При любом способе исправления ошибок надо быть готовым по требованию налогового органа дать пояснения по представленной уточненной или первичной декларации (пункт 3 статьи 88 НК РФ).

Как учитываются при налогообложении исправленные в текущем периоде ошибки, относящиеся к прошлым налоговым периодам?

Согласно ранее сложившейся практике применения пункта 1 статьи 54 НК РФ, неучтенные в предыдущем периоде расходы могли отражаться в составе соответствующей группы (вида) расходов: в расходах на оплату труда, амортизации и т.д., а не в составе внереализационных расходов (доходов) как убытки (доходы) прошлых лет (письмо Минфина России от 18.03.2010 № 03-03-06/1/148).

Но с 2015 года в форме налоговой декларации по налогу на прибыль для корректировки налоговой базы на выявленные ошибки (искажения) предусмотрены отдельные строки в разделе расходов текущего периода. Схожей корректировки формы декларации по УСН и ЕСХН не предусматривают.

Следует иметь в виду, что для отражения доходов или убытков прошлых лет, выявленных в текущем отчетном (налоговом) периоде, в декларации по налогу на прибыль предусмотрены отдельные строки.

Исправление ошибок в периоде их выявления может приводить к образованию убытка?

Выявление ранее неучтенных расходов (излишне учтенных доходов) может приводить к получению убытка (отрицательной разнице между доходами и расходами) в отчетном (налоговом) периоде или к увеличению уже имеющегося убытка. В данных случаях налоговая база признается равной нулю, а убыток подлежит переносу на следующие налоговые периоды. Этот вывод подтвержден Постановлением Арбитражного суда Московского округа от 15.05.2015 № Ф05-5106/2015.

Особенности определения налоговой базы текущего отчетного (налогового) периода при получении убытка предусмотрены статьями 264.1, 268.1, 274, 275.1, 275.2, 278.1, 278.2, 280, 283 и 304 НК РФ. За исключением указанных норм каких-либо ограничений по размеру ранее неучтенных расходов, ранее излишне учтенных доходов, для целей корректировки налоговой базы текущего отчетного (налогового) периода Налоговый кодекс не содержит.

Но Порядок заполнения строк декларации по налогу на прибыль (строки 400—403 приложения № 2 к листу 02, строка 100 листа 02) создает формальные препятствия переносу убытка, сформировавшегося за счет исправления ранее допущенных ошибок в периоде их выявления.

За какой период могут быть исправлены допущенные ошибки, приведшие к излишней уплате налога?

Пунктом 7 статьи 78 НК РФ для возврата (зачета) излишне уплаченной суммы налога установлен трехлетний срок, исчисляемый со дня такой уплаты.

В судебных решениях встречались утверждения о том, что Налоговый кодекс не содержит прямого указания на применение положений статьи 54 НК РФ в совокупности с положениями статьи 78 НК РФ.

Однако в тех спорах, которые решались в пользу налогоплательщика исходя из фактических обстоятельств, сам по себе трехгодичный срок не был пропущен (Определение Верховного Суда РФ от 17.11.2015 № 304-КГ15-14256).

По мнению Верховного Суда, ситуация, при которой налогоплательщик, задекларировав расходы за 2009 год в уточненной налоговой декларации, представленной в 2013 году, получает возможность требовать возврата налога с нарушением трехлетнего срока, предусмотренного пунктом 7 статьи 78 НК РФ, нарушает принцип равенства налогообложения (Определение от 03.09.2016 № 305-КГ16-10426).

Подход о применении к периоду исправления ошибки (подачи декларации) в порядке статьи 54 НК РФ трехлетнего срока возврата (зачета), установленного статьей 78 НК РФ, отражен в Определении Верховного Суда РФ от 19.01.2018 № 305-КГ-14988.

Если ошибки исправляются посредством представления уточненной налоговой декларации и такая декларация подана «к уменьшению», то налоговым органом на основании пункта 7 статьи 78 НК РФ может быть принято решение об отказе в зачете (возврате) сумм излишне уплаченного налога в связи с истечением трех лет со дня уплаты указанной суммы. В программном комплексе «Система ЭОД» такие налоговые декларации только регистрируются без создания строк начислений налога (сбора) в КРСБ — карточке «Расчеты с бюджетом» (письмо ФНС России от 26.09.2016 № ЕД-4-2/17979).

Возможность учета ошибок более чем за три года форма декларации по налогу на прибыль также не предусматривает.

Поэтому в отношении «глубины» исправления ошибок (искажений), относящихся к прошлым налоговым периодам, вне зависимости от способа исправления ошибок, нужно руководствоваться трехгодичным сроком.

Возможны ли исключения из правила исчисления срока возврата переплаты со дня уплаты налога?

Исключением из правил о трехгодичном сроке являются случаи, когда «возникновение» ошибок обусловлено изменением законодательства. К таким же исключениям можно отнести формирование судебно-арбитражной практики на уровне решений Верховного Суда, содержащих оговорку о пересмотре (пункт 5 части 3 статьи 311 АПК РФ).

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 13 ноября 2017 г.

Содержание журнала № 22 за 2017 г.

Налоговая служба регулярно обобщает данные о нарушениях, выявленных в ходе выездных проверок. Информация об этом размещается на сайте ФНС. Изучив ее, вы сможете проверить, не закрались ли подобные ошибки в ваш налоговый учет. Начнем с типичных нарушений по налогу на прибыль.

Налог на прибыль: характерные нарушения

Ознакомиться с полным перечнем характерных нарушений, выявляемых налоговиками, можно:

сайт ФНС → Контрольная работа → Выездные проверки → Процедура проведения выездных налоговых проверок → Характерные нарушения

Ошибки при расчете доходов

Нарушение 1. Не списана просроченная кредиторская задолженность.

Пояснения. Кредиторская задолженность (включая НДС, предъявленный контрагентом) должна быть учтена в составе внереализационных доходов на наиболее раннюю из дат:

•или на дату истечения срока исковой давностиподп. 5 п. 4 ст. 271 НК РФ; Письма ФНС от 08.12.2014 № ГД-4-3/25307@; Минфина от 12.09.2014 № 03-03-РЗ/45767; Постановление Президиума ВАС от 08.06.2010 № 17462/09;

•или на дату внесения записи в ЕГРЮЛ о ликвидации кредитора, если право требования этот кредитор никому не переуступал. А о такой уступке должно быть сообщено должникуп. 18 ст. 250 НК РФ; Письма Минфина от 11.09.2015 № 03-03-06/2/52381, от 25.04.2016 № 03-03-06/1/23695;

•или на дату прощения долгаПисьмо Минфина от 12.09.2017 № 03-03-06/1/58668.

Нельзя ориентироваться лишь на дату издания приказа руководителя о списании кредиторки.

Нарушение 2. Не учтены доходы при восстановлении резервов, расходы на формирование которых ранее были приняты к учету при расчете базы по налогу на прибыль.

Пояснения. Суммы восстановленных «прибыльных» резервов должны включаться во внереализационные доходып. 7 ст. 250 НК РФ. Порядок определения таких сумм зависит от вида резервастатьи 266, 267, 267.2, 267.4, 292, 294, 294.1, 297.3, 300, 324, 324.1 НК РФ. Претензии проверяющих возможны, когда:

•неправильно определена сумма остатка резерва, который можно перенести на следующий период. В результате сумма, подлежащая восстановлению, не была учтена во внереализационных доходах полностью или частично;

•организация не восстановила резерв, хотя должна была это сделать.

Обнаружить неучтенные доходы гораздо сложнее, чем неправильно учтенные расходы. Но даже при таком раскладе налоговики смогли составить список характерных «доходных» нарушений

Нарушение 3. Занижен доход от сделки с взаимозависимым лицом.

Пояснения. По общему правилу доходы должны быть откорректированы налогоплательщиком (или могут быть откорректированы налоговой службой) только по контролируемым сделкамстатьи 105.3, 105.14 НК РФ.

Однако ФНС и Верховный суд считают, что инспекция может провести корректировку налоговых обязательств по сделке между взаимозависимыми лицами, даже если сделка не подпадает под критерии контролируемой. Правда, только при условии, что использование нерыночной цены (которая многократно отличается от рыночной) привело к получению налогоплательщиком необоснованной налоговой выгодып. 3 Обзора практики рассмотрения дел, связанных с применением раздела V.1 НК РФ, утв. Президиумом ВС от 16.02.2017; Определение ВС от 11.04.2016 № 308-КГ15-16651; Письмо ФНС от 07.07.2016 № СА-4-7/12211@ (п. 15 приложения).

Так что если у вас были сделки с взаимозависимыми лицами, в результате которых вы получили налоговую выгоду, безопаснее самостоятельно скорректировать свои налоговые обязательства.

Ошибки в учете ТМЦ

Нарушение 1. Стоимость материально-производственных запасов, которые получены безвозмездно, не учтена в доходах.

Пояснения. По общему правилу на дату безвозмездного получения имущества надо включить в доходы бо´льшую из суммп. 8 ст. 250 НК РФ:

•или подтвержденную документом передающей стороны стоимость имущества по данным ее налогового учета;

•или рыночную стоимость имущества. Ее можно подтвердить справкой, составленной самой организацией на основе доступной информации о ценах на такое же имущество (например, из СМИ).

При этом стоимость безвозмездно полученного имущества, учтенную в доходах, можно будет показать в расходах при расчете налога на прибыль, к примеру, при его продажеп. 2 ст. 254 НК РФ; Письмо Минфина от 27.07.2012 № 03-07-11/197.

Не надо включать в налоговые доходы стоимость безвозмездно полученного имущества лишь в случаях, когдаподп. 3.4, 11 п. 1 ст. 251 НК РФ:

•имущество (в том числе ОС, МПЗ или деньги) получено:

—или от участника, доля которого в уставном капитале организации более 50%Письма Минфина от 13.12.2016 № 03-03-05/74496, от 17.04.2015 № 03-11-06/2/21943;

—или от компании, в уставном капитале которой ваша организация владеет долей, составляющей более 50%. Эта компания не должна быть зарегистрирована в офшорной зонеПисьмо Минфина от 14.03.2016 № 03-03-06/1/13924.

Причем такое полученное имущество (кроме денег) не должно передаваться третьим лицам в течение года со дня его полученияПисьмо Минфина от 04.09.2017 № 03-03-06/1/56562;

•имущество получено от участника организации (вне зависимости от размера его доли) и есть документ (например, решение общего собрания участников), в котором сказано, что цель передачи имущества — увеличение чистых активов организацииПисьмо Минфина от 08.12.2015 № 03-03-06/1/71620.

Нарушение 2. Стоимость ТМЦ, выявленных в результате инвентаризации, не учтена в доходах.

Пояснения. Стоимость излишков МПЗ и прочего имущества (в том числе основных средств), выявленных при инвентаризации, должна быть учтена во внереализационных доходах на дату проведения такой инвентаризациип. 20 ст. 250 НК РФ. При этом стоимость выявленных ТМЦ надо определять исходя из рыночных ценст. 105.3, п. 5 ст. 274 НК РФ; Письмо Минфина от 29.12.2009 № 03-03-06/1/829.

Нарушение 3. Стоимость материалов и иного имущества, полученных при демонтаже или разборке основных средств, выводимых из эксплуатации, не учтена во внереализационных доходах.

Пояснения. Такие внереализационные доходы считаются полученными в натуральной форме на дату составления акта ликвидации амортизируемого имуществап. 13 ст. 250, подп. 8 п. 4 ст. 271, пп. 5, 6 ст. 274 НК РФ. При расчете базы по налогу на прибыль стоимость имущества, полученного в результате демонтажа или разборки ОС, должна определяться исходя из рыночной цены (без включения НДС и акциза)ст. 105.3, пп. 5, 6 ст. 274 НК РФ; Письмо Минфина от 30.05.2016 № 03-03-06/1/30913.

Если в дальнейшем такое имущество будет продано, базу по налогу на прибыль можно будет уменьшить на стоимость этого имущества, определяемую как сумма признанного ранее внереализационного доходаподп. 2 п. 1 ст. 268, п. 2 ст. 254 НК РФ.

Ошибки в учете основных средств

Нарушение 1. Двойное или необоснованное включение сумм амортизационной премии в расходы.

Пояснения. Часть капитальных вложений в виде амортизационной премии можно единовременно признать в расходахп. 9 ст. 258 НК РФ. Такая амортизационная премия не может превышать:

•30% затрат на капвложения для 3—7-й амортизационных групп (имущество со сроком полезного использования свыше 3 лет до 20 лет включительно);

•10% для остальных амортизационных групп (1, 2, 8—10-й).

Если организация решила применить амортизационную премию, то соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом такой премиип. 9 ст. 258 НК РФ. Иначе ее сумма будет учтена в расходах дважды: первый раз в качестве собственно амортизационной премии, а второй — в составе сумм начисленной амортизации. А это уже ошибка и необоснованный расход.

Учиться лучше на чужих ошибках. Особенно если в результате таких ошибок приходится доплачивать налоги в бюджет

Кроме того, завышение расходов на сумму амортизационной премии возможно у организации-правопреемника, возникшей, к примеру, вследствие присоединения другой компании. Такая организация-правопреемник может применить амортизационную премию к сумме расходов на капвложения при вводе полученных основных средств. Но должно выполняться условие — присоединяемая компания не учитывала амортизационную премию по таким ОС при расчете налога на прибыль. В противном случае применение амортизационной премии правопреемником — это ошибкаПисьмо Минфина от 31.03.2015 № 03-03-06/1/17660.

По объектам непроизводственного назначения (которые не участвуют в производстве и реализации товаров, работ, услуг) амортизационную премию, так же как и амортизацию, начислять вообще нельзяп. 1 ст. 257, п. 9 ст. 258 НК РФ.

Нарушение 2. Единовременное списание на расходы стоимости выполненных работ при достройке, дооборудовании, реконструкции, модернизации, техническом перевооружении основных средств.

Пояснения. Стоимость таких работ увеличивает первоначальную стоимость основного средства. Даже если ранее объект был полностью самортизирован.

Единовременно, на дату завершения модернизации (достройки и т. д.), в расходах признать можно только часть затрат на нее (максимально — 10% или 30%) в виде амортизационной премиип. 9 ст. 258 НК РФ; Письмо Минфина от 29.09.2014 № 03-03-06/1/48511. Остальные затраты на модернизацию увеличивают первоначальную стоимость ОС (в том числе полностью самортизированного) и списываются через амортизациюп. 2 ст. 257, п. 4 ст. 259 НК РФ.

Если после модернизации увеличился срок полезного использования ОС, то организация может начислять амортизацию по новой норме, рассчитанной исходя из нового, увеличенного срокаПисьмо Минфина от 25.10.2016 № 03-03-06/1/62131.

Нарушение 3. Основное средство продано до истечения срока его эксплуатации с убытком. Вся сумма убытка единовременно учтена в расходах при расчете налога на прибыль.

Пояснения. Доходы от продажи основных средств можно уменьшить на остаточную стоимость амортизируемого имущества и иные затраты, связанные с такой реализациейп. 1 ст. 257, подп. 1 п. 1 ст. 268 НК РФ. Однако если по этой сделке получен убыток, его надо учитывать в особом порядке. Такой убыток равномерно учитывается в прочих расходах в течение оставшегося срока эксплуатации проданного основного средствап. 3 ст. 268 НК РФ.

Ошибки в учете расходов

С арбитражной практикой о том, какие производственные расходы должны быть прямыми, а какие — косвенными, можно ознакомиться:

2016, № 9, с. 16

Нарушение 1. Учет прямых расходов в составе косвенных.

Пояснения. Распределение расходов на прямые и косвенные должно быть обоснованным и базироваться на экономических показателях, обусловленных, например, технологическим процессомп. 1 ст. 318 НК РФ; Письма Минфина от 13.03.2017 № 03-03-06/1/13785; ФНС от 24.02.2011 № КЕ-4-3/2952@; Постановления АС ДВО от 01.08.2017 № Ф03-2571/2017; АС СЗО от 21.04.2017 № Ф07-2507/2017.

Минфин и ФНС рекомендуют учитывать в качестве прямых расходов все затраты, которые включаются в себестоимость продукции (работ, услуг) в бухучетеПисьмо Минфина от 14.05.2012 № 03-03-06/1/247.

Сейчас налоговая служба обратила внимание на следующие прямые расходы, часто неправомерно учитываемые под видом косвенных:

•арендные (лизинговые) платежи за арендуемое имущество;

•оплата труда производственных работников;

•оплата стоимости работ субподрядчиков.

Нарушение 2. Завышение суммы прямых расходов, относящихся к реализованной готовой продукции. Причина — неправильное формирование стоимости продукции, выпущенной в текущем месяце, из-за неверного распределения прямых расходов между готовой продукцией и остатками незавершенного производства (НЗП).

Пояснения. Прямые расходы относятся к расходам текущего периода по мере реализации продукции или работ, в стоимости которых они учтенып. 2 ст. 318 НК РФ.

Общая сумма прямых расходов текущего месяца должна распределяться между готовой продукцией и остатками НЗП. При этом в НЗП включаютсяп. 1 ст. 319 НК РФ:

•законченные, но не принятые заказчиком работы и услуги;

•остатки невыполненных заказов производств;

•остатки полуфабрикатов собственного производства;

•материалы и полуфабрикаты, которые находятся в производстве, при условии что они подверглись обработке.

На конец месяца надо делать оценку остатков НЗП, используя данные:

•первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам, производствам и прочим производственным подразделениям;

•налогового учета о сумме прямых расходов текущего месяца.

Порядок распределения прямых расходов на НЗП и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги) можно установить самостоятельно. Однако при этомст. 319 НК РФ:

•расходы должны соответствовать объему изготовленной продукции (выполненных работ, оказанных услуг);

•установленный порядок надо закрепить в учетной политике;

•такой порядок следует применять не менее 2 лет.

Нарушение 3. В состав внереализационных расходов необоснованно включены пени и штрафы, перечисляемые в бюджет и государственные внебюджетные фонды.

Пояснения. В налоговом учете в составе внереализационных расходов можно учесть лишь штрафные санкции по хозяйственным договорам. А пени и штрафы, которые надо уплатить в бюджет или внебюджетные фонды, «прибыльными» расходами не признаются. Также нельзя списать на налоговые расходы штрафы и другие санкции, налагаемые и взимаемые по действующему законодательству государственными организациямип. 2 ст. 270 НК РФ.

* * *

Налоговая служба отметила и другие характерные «прибыльные» ошибки. К примеру, при совмещении ОСН и ЕНВД общие расходы, которые невозможно разделить, должны распределяться между разными режимами налогообложения пропорционально доле доходов. И никак иначеп. 9 ст. 274 НК РФ.

Мы продолжим разбор характерных нарушений по другим налогам в следующих номерах

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Налог на прибыль

2023 г.

2022 г.

2021 г.

Разбираем самые частые ошибки бухгалтеров в налоговом учете

Чтобы не переплачивать за налог на прибыль и избегать доначислений, нужно знать о нюансах НУ. Запутаться и наделать ошибок может каждый. Рассказываем как их не допускать и спокойно работать с налоговым учетом.

Ошибки в занижении налоговой базы

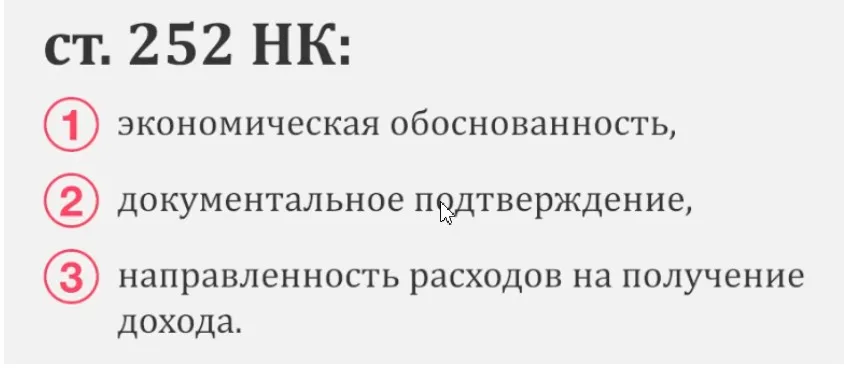

Уменьшить налоговую базу просто потому, что вы хотите сэкономить на налоге не выйдет. Налоговые расходы нужно обосновывать. В статье 252 НК есть три условия, которые позволят законно уменьшить налогооблагаемую прибыль на расходы:

Подробнее про условия получения налоговой выгоды сказано в статье 54.1 НК:

- достоверность: нельзя уменьшать налоговую базу, искажая факты хозяйственной жизни или налоговой отчетности;

- деловая цель сделки, не связанная с экономией налогов;

- реальное исполнение сделки контрагентом по договору.

Учитывайте эти моменты, чтобы не нарваться на претензии от ФНС и не получить многомиллионные доначисления налогов.

Ошибки в документах

Расходы всегда нужно подтверждать первичными документами. А в них ошибиться проще всего: неправильно указать реквизиты контрагента, запутаться в условиях договора и. т. д.

Учесть расходы можно, если ошибка в первичной документации не мешает определить продавца, покупателя, название товаров, цену и все остальное, что влияет на расчет налогов.

Если у вас нет первички, то расходов у вас по факту тоже нет. Повторим — любые расходы нужно заносить в первичную документацию.

Что касается видов и форм расходов, то это зависит:

Мы рассказали только часть того, с чем сталкивается каждый бухгалтер. Важно понимать, что ошибок много, и риск получить неприятное требование из ФНС высок. Научиться снижать риски, работать без ошибок нужно уже сегодня. Поэтому «Клерк» сделал курс по расходам в налоговом учете и ошибкам.

Чем полезен курс

В курс добавили четыре крупные темы:

- Ошибки в налоговой базе.

- Ошибки в учете кадровых расходов.

- Ошибки в учете основных средств и аренде имущества.

- Ошибки признания прочих и внереализационных расходов.

Вы не только узнаете об ошибках, но и поймете, как их исправлять. Нарушений в налоговом учете легко избежать — главное знать как.

Мы проанализировали 243 письма ФНС, Минфина и 150 судебных решений — все для того, чтобы вы не делали ошибки в НУ.

Много примеров, никакой воды — только нужные знания.

Чему научитесь на курсе

Когда закончите последнее занятие, вы точно будете знать как:

- учитывать расходы так, чтобы их не аннулировала ФНС;

- грамотно отвечать на вопросы налоговиков;

- выявлять ошибки, которые приведут компанию к доначислению налогов;

- исправлять ошибки и не допускать их в будущем.

В каком формате проходит курс

Курс проходит дистанционно: учитесь из любой точки мира, нужен только интернет. Видеоуроки смотрите в удобное время — вас никто не торопит. После каждого блока занятий проходите тесты, чтобы отработать пройденный материал.

Кто преподает, какой документ получите

Онлайн-курс проводит Вера Сокуренко — кандидат экономических наук, эксперт, аттестованный преподаватель ИПБ России. Она досконально расскажет про все ошибки в налоговом учете и поделится советами, как их не допускать.

Когда закончите онлайн-курс — выдадим сертификат. Посмотреть его сможете в личном кабинете на сайте «Клерка». Захотите — покажете начальнику или повесите на стену.

Научитесь работать без ошибок

Запишитесь на онлайн-курс

Расскажем, как не допускать ошибки в налоговом учете

Оставьте заявку по форме ниже