Дата публикации: 04.05.2022 05:50

Учитывая социальную значимость страховых взносов в целях сокращения количества нарушений налоговая служба просит налогоплательщиков обратить внимание на типичные ошибки допускаемые бухгалтерами при заполнении расчета по страховым взносам.

Зачастую допускаются ошибки при отражении в РСВ персональных данных работников в разделе 3 «Персонифицированные сведения о застрахованных лицах»:

- в случае, если какие-либо застрахованные физические лица не отражены в первоначальном расчете, то в уточненный расчет подлежит включению раздел 3, содержащий сведения в отношении указанных физических лиц. Одновременно производится корректировка показателей раздела 1 «Сводные данные об обязательствах плательщика страховых взносов» (далее – раздел 1) расчета;

- в случае необходимости корректировки сведений по отдельным застрахованным лицам у которых на дату представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») заполнение расчета осуществляется по каждому застрахованному физическому лицу, по которому на момент представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество»).

В соответствующих строках подраздела 3.1 «Данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения» (далее — подраздел 3.1) расчета, указываются персональные данные, отраженные в первоначальном расчете, в строках подраздела 3.2 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах на обязательное пенсионное страхование»(далее — подраздел 3.2) расчета суммовые показатели заполняются значением «0».

Одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 расчета с указанием актуальных на дату представления уточненного расчета персональных данных и строки подраздела 3.2 расчета.

Ошибки, которые приводят к неполной уплате страховых взносов:

1. В составе расчета не включены сотрудники или ошибочно не были учтены выплаты и, как следствие, не исчислены страховые взносы;

2. Не начислялись взносы из-за того, что ошибочно вошли в состав необлагаемой суммы. Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как сверхнормативные суточные включаются в объект обложения.

3. Не неправомерно применены пониженные тарифа по страховым взносам. Субъекты малого и среднего предпринимательства вправе применять пониженный тариф при расчете страховых взносов при условии вхождения в перечень субъектов малого и среднего предпринимательства (МСП).

Проверить входит ли ваша организация в этот реестр можно перейдя по ссылке: https://ofd.nalog.ru/.

Для того чтобы избежать ошибок и несоответствий в расчете по страховым взносам, следует проверять правильность его заполнения с помощью контрольных соотношений. Такие контрольные соотношения указаны в Письме ФНС России от 5 марта 2022 г. № БС-4-11/2740@ «О контрольных соотношениях показателей форм налоговой и бухгалтерской отчетности». Расчет заполнен верно, если выполняются все равенства, перечисленные в контрольных соотношениях.

Ошибки и промахи возможны при заполнении любой отчетной формы. Не является исключением и расчет по страховым взносам.

Порядок заполнения расчета по страховым взносам

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@, в соответствии с Порядком, приведенным в Приложении N 2 к данному Приказу.

Перечень разделов, подразделов и приложений, из которых состоит расчет РСВ, приведен в п. 2.1 Порядка заполнения расчета по страховым взносам.

Организации и индивидуальные предприниматели, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- разд. 1 «Сводные данные об обязательствах плательщика страховых взносов»

- подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование» и подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование» Приложения 1 к разд. 1;

- Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» (ВНиМ) к разд. 1;

- разд. 3 «Персонифицированные сведения о застрахованных лицах».

Плательщики страховых взносов представляют расчет в указанном выше составе вне зависимости от осуществляемой деятельности (Письма Минфина России от 13.02.2019 N 03-15-06/10549, ФНС России от 02.04.2018 N ГД-4-11/6190@, от 12.04.2017 N БС-4-11/6940@).

Виды ошибок

Здесь следует отметить, что допущенные ошибки бывают двух видов. Ошибка, приводящая к занижению суммы страховых взносов, подлежащих уплате в бюджет и ошибка, которая не привела к недоплате взносов.

При этом, если после подачи расчета РСВ, организация — страхователь обнаружила, что была допущена неточность или ошибка, которая привела к занижению суммы страховых взносов, подлежащих уплате в бюджет, то в этом случае она должна подать уточненный расчет с исправленными данными.

В случае ошибки, которая не привела к недоплате страховых взносов, в принципе, обязанности подавать уточненный расчет РСВ в такой ситуации нет.

Однако если организация обнаружит ошибку, которая не привела к недоплате взносов, но желает, чтобы в расчете все было верно или получит из ИФНС требование представить пояснения или подать уточненный расчет РСВ, то лучше представить в ИФНС исправленный отчет РСВ.

Ошибки, не приводящие к недоплате страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ персональных данных работников.

Организация не подала раздел 3 расчета РСВ на работников.

Если данные по каким-то работникам вообще не попали в первоначальный расчет, тогда нужно в уточненном расчете РСВ по каждому «потерянному» лицу заполнить раздел 3.

А при необходимости еще следует внести корректировки и в раздел 1 расчета (см. письмо ФНС от 28.06.2017 № БС-4-11/12446@ (п. 2.1)).

При смене фамилии сотрудника в расчете РСВ указаны устаревшие сведения.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в расчете РСВ. Установив допущенную неточность, следует подать корректировочную форму, в которую надо внести изменения в подраздел 3.1 и 3.2. При этом, так как величины доходов и начисленных взносов в первом экземпляре расчета РСВ верные, то другие исправления в отчет не вносятся.

В расчете РСВ не отражены необлагаемые выплаты.

Подчеркнем, что такие необлагаемые выплаты показываются сначала в составе объекта обложения, а потом отдельной строкой как необлагаемые. И в результате на сумму базы по взносам на ОПС, ОМС и ВНиМ не влияют. (см. Письмо ФНС от 08.08.2017 № ГД-4-11/15569@; пп. 7.5, 7.6, 8.4, 8.5). Например, многие плательщики не отражают в расчете пособия, выплачиваемые женщинам, которые находятся в отпуске по уходу за ребенком до полутора лет. Или в составе расчета РСВ организация не представила раздел 3 на сотрудников, которые не получают выплаты, например, на женщин, которые находятся в отпуске по уходу за ребенком в возрасте от полутора до 3 лет, на работников, которые находятся в отпуске за свой счет.

Ошибки, которые привели к недоплате суммы страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ суммовых показателей.

А это происходит, в частности, когда:

- не начислялись взносы из-за того, что в объект обложения ошибочно не были включены какие-то выплаты, либо в составе расчета не подали раздел 3 на сотрудника, получающего выплаты, и, как следствие, его взносы не попали в раздел 1;

- не начислили взносы из-за того, что в необлагаемых суммах учли то, чего там не должно быть. Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как сверхнормативные суточные включаются в объект обложения (подп. 2 п. 1, п. 2 ст. 422 НК РФ);

- в приложении 2, где определяется сумма взносов на ВНиМ к уплате, при заполнении в бумажной форме ошибочно при помесячной разбивке указан признак «2» (к возмещению) вместо признака «1» (к уплате).

Компенсация стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация — заказчик выплатила компенсацию стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя?

Исполнитель оказывает рекламные услуги (оформляет стенд на выставке, в которой организация принимает участие). Согласно договору возмездного оказания услуг компенсация стоимости проезда перечисляется заказчиком сверх согласованной сторонами стоимости услуг на банковский счет исполнителя после подписания сторонами акта приемки-сдачи оказанных услуг.

Компенсация была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Сумма компенсации расходов физического лица, связанная с оказанием им услуг по гражданско-правовому договору, не облагается страховыми взносами на основании пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Возмещение стоимости коммунальных услуг по договору аренды помещения, заключенному с физическим лицом, не являющимся индивидуальным предпринимателем, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация арендует нежилое помещение в производственных целях.

Договоры на оказание коммунальных услуг заключены с соответствующими организациями (коммунальными службами) собственником помещения — арендодателем.

Согласно договору аренды плата за потребленные коммунальные услуги перечисляется арендатором на банковский счет арендодателя сверх арендной платы.

Сумма возмещения коммунальных расходов была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Так как коммунальные услуги оказывают специализированные организации (коммунальные службы) на основании соответствующих договоров, заключенных с арендодателем, то в этом случае суммы возмещения стоимости коммунальных услуг, выплачиваемые арендатором арендодателю (физическому лицу), не подпадают под определения объектов обложения страховыми взносами, приведенные в п. 1 ст. 420 Налогового кодекса РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ«Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Разовые премии сотрудникам организации к праздникам и юбилеям не были включены в облагаемую базу страховыми взносами.

На разовые премии сотрудникам к праздникам и юбилеям страховые взносы на пенсионное, медицинское страхование и по ВНиМ, по мнению Минфина России, следует начислять в общем порядке (Письма от 25.10.2018 N 03-15-06/76608,от 07.02.2017 N 03-15-05/6368).

Свою позицию финансисты объясняют тем, что эти премии не включены в перечень выплат, не облагаемых страховыми взносами по ст. 422 НК РФ.

Проверка правильности заполнения расчета по страховым взносам на основе контрольных соотношений

Для того чтобы избежать ошибок и несоответствий в расчете по страховым взносам, следует проверять правильность его заполнения с помощью Контрольных соотношений.

Такие Контрольные соотношения указаны в Письмах ФНС России от 13.12.2017 N ГД-4-11/25417 и от 29.12.2017 N ГД-4-11/27043@, а также приведены в Приложении к Письму ФСС РФ от 15.06.2017 N 02-09-11/04-03-13313. Расчет заполнен верно, если выполняются все равенства, перечисленные в контрольных соотношениях.

Ответственность за нарушение срока и способа подачи Расчета по страховым взносам

За нарушение срока и способа подачи расчета по страховым взносам предусмотрены штрафные санкции. Нарушение срока подачи расчета влечет такие последствия:

- штраф в размере 5% от неуплаченной (недоплаченной) суммы взносов, указанной в расчете, за каждый полный и неполный месяц просрочки, но не больше 30% от этой суммы и не меньше 1 000 руб. (ст. 119 НК РФ);

- штраф в размере 1 000 руб., если на момент подачи расчета страховые взносы полностью уплачены;

- предупреждение или административный штраф в размере от 300 до 500 руб. — для должностных лиц организации (ст. 15.5 КоАП РФ);

- блокировка счета из-за несвоевременной сдачи расчета по взносам и приостановление переводов электронных денежных средств. Последствия наступят, если расчет не представлен в течение 10 рабочих дней после завершения срока его подачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Рассчитать штраф нужно отдельно по каждому виду обязательного социального страхования (письма ФНС России от 30.06.2017 N БС-4-11/12623@, от 05.05.2017 N ПА-4-11/8641).

Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции, что и тариф страховых взносов 30% на отдельные виды обязательного социального страхования (ст. 425 НК РФ, Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Например, для организаций, которые выплачивают доходы физическим лицам, распределение штрафа выглядит так:

- 22%, то есть 22 / 30×1 000 = 733,33 руб. — на ОПС;

- 5,1%, то есть 5,1 / 30×1 000 = 170 руб. — на ОМС;

- 2,9%, то есть 2,9 / 30×1 000 = 96,67 руб. — на ВНиМ.

Перечислить штраф нужно тремя разными платежками на соответствующие КБК.

За нарушение способа подачи расчета, а именно представление на бумажном носителе, если для плательщика обязательно представление в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Порядок составления уточненного расчета РСВ с исправленными данными

Согласно нормам НК РФ организации обязаны представить уточненный расчет по взносам только в том случае, если из-за ошибки занижена сумма взносов к уплате.

При этом, уточненный расчет РСВ сдается по форме, действовавшей в расчетный период, за который вносятся изменения.

Тогда уточненный расчет РСВ нужно подать за период, в котором допущена ошибка (пп. 1, 6 ст. 54, пп. 1, 7 ст. 81 НК РФ).

Рассмотрим по шагам порядок представления уточненного расчета РСВ при ошибках в персональных данных работников и в суммовых показателях:

- На титульном листе следует указать порядковый номер корректировки — 1, 2 и т.д.

- в уточненный расчет РСВ надо перенести все верные данные из старого расчета, а вместо ошибочных сведений следует указать правильные данные.

- раздел 3 заполняется только на работников, чьи данные подлежат исправлению (п. 1.2 Порядка заполнения расчета).

При этом способ корректировки разд. 3 зависит от ошибки.

1. Если организация ошиблась в СНИЛС или Ф.И.О., то в уточненном расчете РСВ заполняются на работника два разд. 3 (письмо ФНС от 28.06.2017 N БС-4-11/12446@):

в первом разделе 3.1 — в строке 010 проставляется «1—», а строках 160 — 180 раздела 3.1 указывается признак «2». Остальные данные из ошибочного подраздела 3.1 переносятся без изменений. В подразделе 3.2 во всех строках ставится «0»;

во втором разделе 3.2 — проставляется «0—» в строке 010 и указываются верные данные о работнике, его заработке и взносах.

2. При исправлении других ошибок в суммовых показателях заполняется разд. 3 один раз.

Так, если по каким-то работникам неверно указаны числовые показатели, к примеру сумма выплат, база по взносам, сумма взносов, тогда в уточненке в подразделе 3.2 сразу указывайте правильные суммы (письмо ФНС от 28.06.2017 № БС-4-11/12446@ (п. 2.3), п. 0.25 Контрольных соотношений).

И если после исправления ошибки по таким работникам изменится общая сумма начисленных взносов по организации в целом, то нужно внести правильные данные также и в подраздел 1.1 (взносы на ОПС) приложения 1, и в раздел 1 расчета (письмо ФНС от 28.06.2017 № БС-4-11/12446@).

Сдать уточненный расчет по страховым взносам необходимо, если…

Уточненка по взносам, как и по налогам, требуется при занижении суммы к уплате в переданном расчете (пп. 1, 7 ст. 81 НК РФ).

Есть и специальные нормы, которые предписывают внести корректировки в первоначальный расчет (п. 7 ст. 431 НК РФ). Для периодов до 2023 года и с 01.01.2023 они различаются.

До 2023 года

Расчет признают непредставленным, если неверно заполнен хотя бы один из следующих показателей в подразделе 3.2:

- сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода (строка 210 — в РСВ за 2019 год, либо строка 140 — в РСВ 2020-2022 годов);

- база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы (строка 200 (за 2019 год) или 150 соответственно);

- сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы (срока 210 (за 2019 год) или 170).

Строка 061 (графы с данными за месяцы) приложения 1 раздела 1 расчета должна быть равна суммам строк 170 (в форме за 2019 год — строк 170) раздела 3 расчета (также по месяцам).

Ошибка в указании личных данных работников (Ф. И. О., СНИЛС, ИНН) также приводит к тому, что отчет признают непредставленным, о чем плательщику взносов налоговый орган должен направить уведомление. В то же время ФНС выпустила разъяснение, согласно которому указание в отчете неактуальных персональных данных физического лица не препятствует приему отчета, если не мешает его идентифицировать (письмо ФНС РФ от 16.01.2018 № ГД-4-11/574).

Нужно отметить, что ошибки, допущенные при исчислении взносов на обязательное медицинское страхование, не приводят к признанию отчета непредставленным. В случае обнаружении ошибки в этом разделе налоговый орган потребует представить пояснения или уточненный расчет (см. письмо ФНС России от 19.02.2018 № ГД-4-11/3209@).

В случае получения уведомления об уточнении налоговой декларации (расчета) или об отказе в приеме налоговой декларации (расчета) и (или) о том, что расчет считается непредставленным, плательщику взносов необходимо представить уточненный расчет (письмо ФНС России от 28.06.2017 № БС-4-11/12446@).

С 2023 года

Условия для подачи уточненки поменялись в связи с переходом к единой базе по страховым взносам и введением новой формы РСВ. Теперь п. 7 ст. 431 НК РФ признает критическими следующие ошибки:

- в сведениях по каждому физлицу о сумме выплат и иных вознаграждений (строка 140);

- в базе для исчисления взносов в рамках предельной базы и сумме начисленных с нее страховых взносов (строки 150-170);

- в базе по взносам на ОПС по доптарифу и начисленных допвзносах за расчетный (отчетный) период и (или) за последние три месяца (строки 200-210);

- если суммы одноименных показателей по всем физлицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- если в расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (подраздел 3.1).

При наличии этих ошибок расчет считается непредставленным. ФНС должна сообщить об этом плательщику: по электронному РСВ — не позднее следующего за получением расчета дня, по бумажному — не позднее 10 дней, следующих за днем получения расчета.

Когда уточненка право, а когда обязанность, узнайте здесь.

Хотите получить эксклюзивную информацию о том, как проводится камеральная проверка расчета по страховым взносам? Подробные разъяснения об этом дает советник государственной гражданской службы РФ 2 класса Е. С. Григоренко. Посмотреть их вы можете в КонсультантПлюс, пробный доступ к которому можно получить бесплатно.

Подать уточненку надо, соблюдая сроки

С 01.01.2023 расчет по страховым взносам положено сдать до 25-го числа месяца, следующего после окончания квартала (ранее срок был не позднее 30-го числа). Уточненка, поданная раньше этой даты, будет означать, что расчет сдан на дату уточнения, то есть своевременно (п. 2 ст. 81 НК РФ). Исправления после отчетной даты могут привести к начислению пеней и штрафу, если сумма взносов увеличилась. Чтобы вас не оштрафовали, надо перечислить недоимку и пени раньше, чем подавать уточненный расчет. Как и в случае с налогами, сделать это следует до того, как ошибку обнаружат сами контролеры или же будет назначена выездная проверка за данный период.

После получения расчета с ошибками контролеры направят уведомление. Для внесения правок отводится 5 дней. Считать нужно с даты направления уведомления в электронном виде. Если оно было на бумаге, тогда срок для уточнения составит 10 дней (п. 7 ст. 431 НК РФ). Дни, как обычно, рабочие.

Соблюдение этих сроков избавляет от санкций за несвоевременную подачу расчета. Датой сдачи отчетности будет день подачи первоначального варианта. В противном случае последуют штраф от 1000 руб. до 30% от суммы взносов по данным расчета (п. 1 ст. 119 НК РФ) и блокировка счета.

Больше о сроках подачи обязательного уточнения и их последствиях читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Штраф за просроченный ЕРСВ платят тремя платежками.

Как сделать уточненку по страховым взносам?

Чтобы решить, как сделать уточненный расчет по страховым взносам, используйте для начала ту же форму, что и отчетность с ошибкой.

С периодов 2023 года применяется новая форма РСВ и порядок его заполнения, утвержденные приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Скачать бланк обновленного РСВ можно бесплатно, кликнув по картинке ниже:

Расчет по страховым взносам с 2023 года

Скачать

За периоды 2022 года применялась форма из приказа ФНС от 06.10.2021 № ЕД-7-11/875@. Бланк также доступен для бесплатного скачивания по ссылке:

Бланк расчета по страховым взносам за 2022 год

Скачать

При заполнении уточненки на титульном листе отразите порядковый номер корректировки: 1,2,3…. Чтобы заполнить уточненный расчет, нужно перенести из первоначального все данные, которые не требуют исправления, а также показатели, в которых исправлены ошибки.

Исключением является раздел 3. В нем при корректировке заполняют данные только на тех, по кому допущены ошибки. Информацию по физлицам, все данные по которым были изначально заполнены верно, повторно подавать не нужно. При этом порядковый номер «корректируемого» физлица нужно указывать такой же, как стоял в первичном расчете (п. 1.2 Порядка заполнения РСВ).

Также нужно учитывать, что порядок внесения исправлений в раздел 3 зависит от вида исправляемой ошибки.

Если ошибка в сведениях о работнике (ИНН, СНИЛС или Ф.И.О.), в уточненке на него нужно заполнить два раздела 3 (письмо ФНС от 25.08.2020 № АБ-4-11/13649@, полагаем, разъяснения применимы и к РСВ — 2023):

- в первом разделе 3 в поле 010 надо поставить 1, перенести все данные из подраздела 3.1 так как они были указаны с ошибкой, в подразделе 3.2 везде поставить прочерки (т. е. надо обнулить взносы на работника с ошибкой);

- во втором разделе 3 в поле 010 ставится прочерк, в подразделе 3.1 указываются правильные сведения о работнике, а в подразделе 3.2 данные его выплатах и взносах.

При исправлении других ошибок (например, в сумме выплат или взносов) ничего не обнуляется, раздел 3 заполняется один раз с указанием только верных сведений, а в поле 010 ставится прочерк.

Пошаговую инструкцию по внесению корректировочных сведений в раздел 3 РСВ привели эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ и бесплатно переходите в Готовое решение.

См. также: «РСВ: ошибка в ОКТМО требует уточненки?».

Правила для подачи уточненного расчета

Ну и напоследок рассмотрим, как подать уточненный расчет по страховым взносам. Это делают в электронном виде, если застрахованных физлиц больше числа, указанного в п. 10 ст. 431 НК РФ. С 2020 года это 10 человек (раньше было 25). Если численность не превышает указанной цифры, возможен выбор между сдачей расчета на бумаге или электронно.

Подать уточненку нужно в налоговую по месту учета.

Итоги

Если в поданном расчете по взносам вы обнаружили ошибку, из-за которой они оказались недоплаченными, подайте уточненку. Сделать ее следует на бланке той же формы, что и отчетность, которую нужно исправить, с указанием номера корректировки на титульнике. Как сдать уточненный расчет по страховым взносам? Здесь играет роль количество работников: если их больше предусмотренного НК РФ лимита — в электронном виде, если равно или меньше — либо на бумаге, либо по ТКС.

В расчете по страховым взносам нет ошибок, а ФНС отказывает в приеме: что делать?

- Опубликовано 19.10.2021 07:42

- Автор: Administrator

- Просмотров: 10356

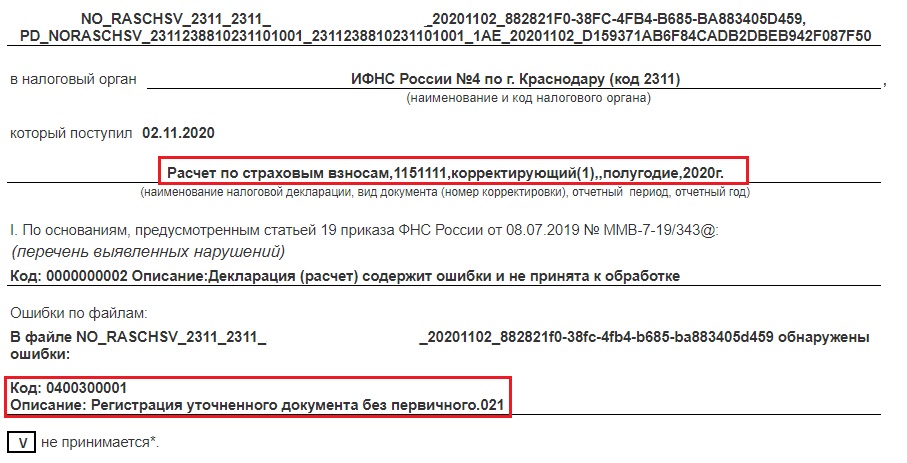

В последнее время мы часто наблюдаем такую картину у наших клиентов: РСВ сформирован автоматически, встроенная проверка не показывает проблем, а из ФНС приходит отказ с целым списком невнятных ошибок. Причины появления таких ошибок-«невидимок» не только в РСВ, но и в отчете 4-ФСС разберем в этой публикации.

Безусловно, сначала необходимо всё-таки проверить отчет:

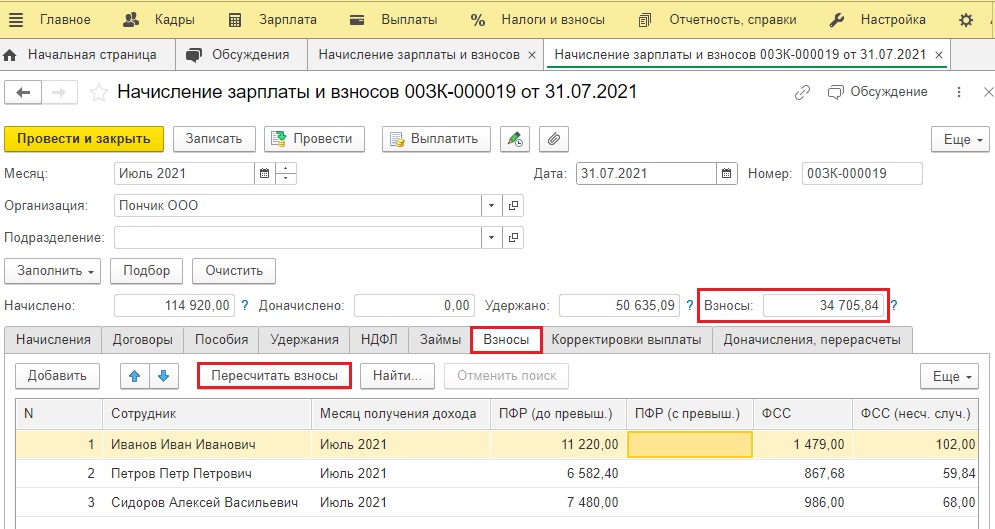

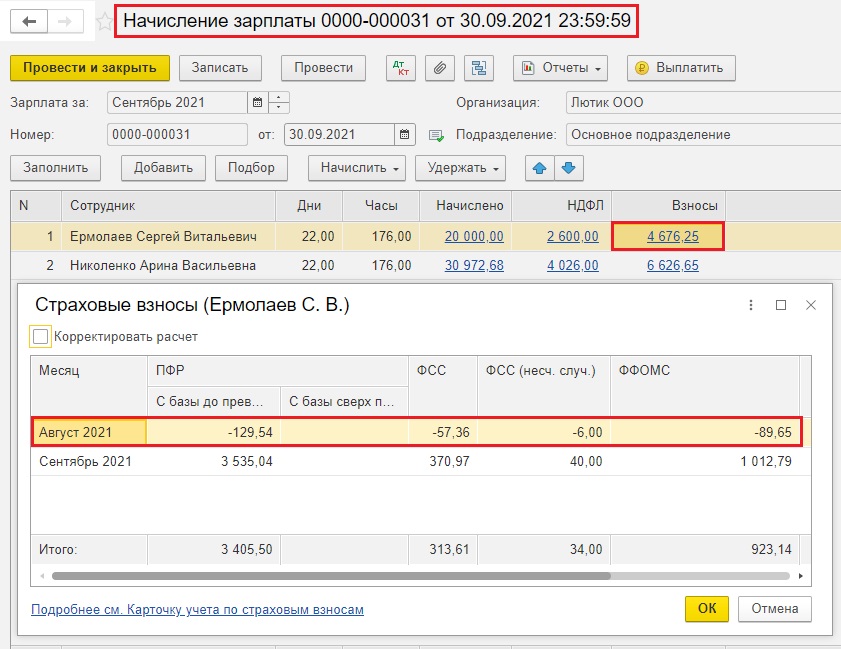

1. Для начала стоит зайти в начисления зарплаты и пересчитать страховые взносы.

В программе 1С: ЗУП ред. 3.1 это можно сделать на вкладке «Взносы» по кнопке «Пересчитать взносы».

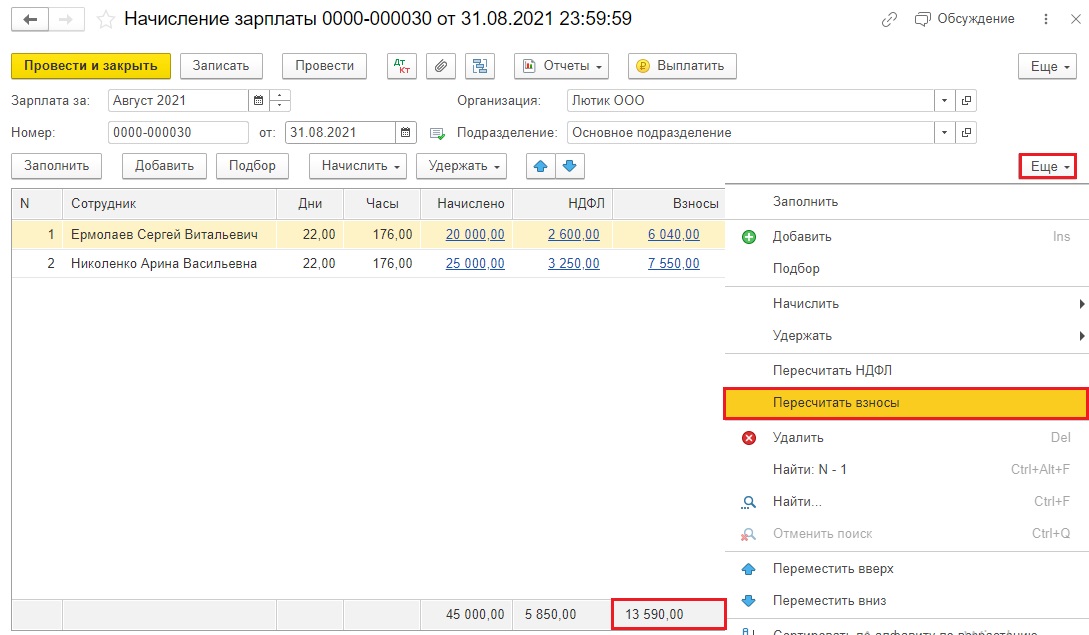

В программе 1С: Бухгалтерия предприятия ред. 3.0 такая же кнопка спрятана в разделе «Еще» в углу табличной части справа.

Обязательно сравните результат пересчета взносов «До» и «После».

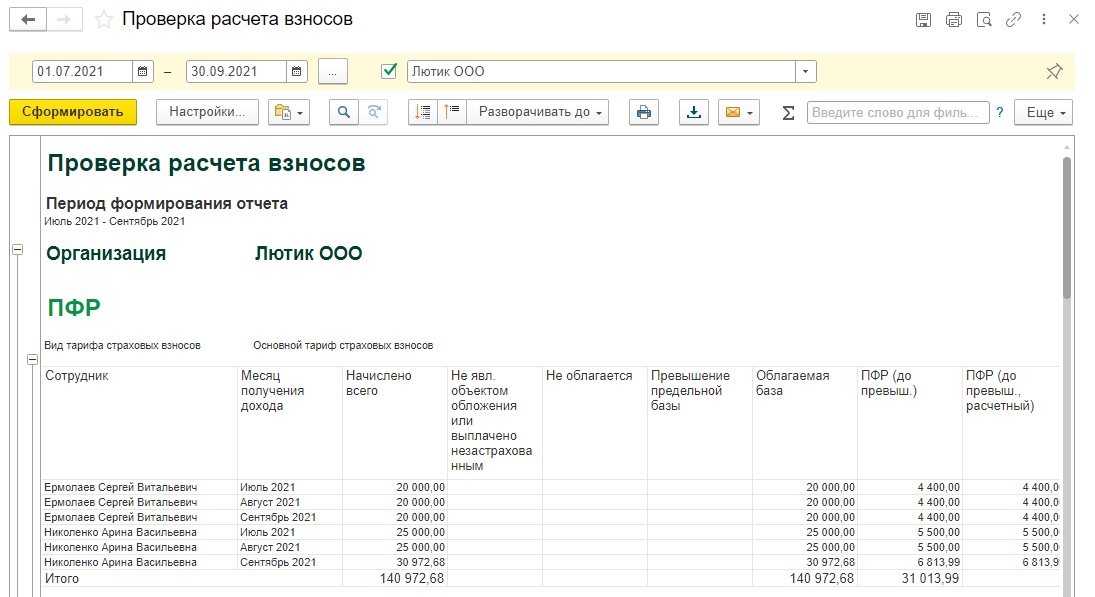

2. Сформируйте отчет «Проверка расчета взносов» (в 1С: Бухгалтерии предприятия он находится в разделе «Зарплата и кадры» — «Отчеты по зарплате», в 1С: ЗУП – в разделе «Налоги и взносы» — «Отчеты по налогам и взносам»).

Этот отчет формируется по сотрудникам. Неверно рассчитанные взносы выделяются красным цветом, это сложно будет не заметить.

3. Провалитесь в сами страховые взносы в начислении зарплаты.

Часто мы видим, как в погоне за исправлением ошибок за большой период времени, бухгалтеры перепроводят зарплатные документы в хаотичном порядке, не соблюдая хронологическую последовательность. Это и приводит к тому, что программа пытается выровнять взносы между месяцами, самостоятельно делая сторно излишне начисленных взносов.

Чтобы устранить такую ошибку, необходимо распровести начисления зарплаты за все эти проблемные месяцы и по кнопке «Еще» — «Пересчитать взносы» каждого месяца в строгой хронологической последовательности. Обязательно проверяйте результат.

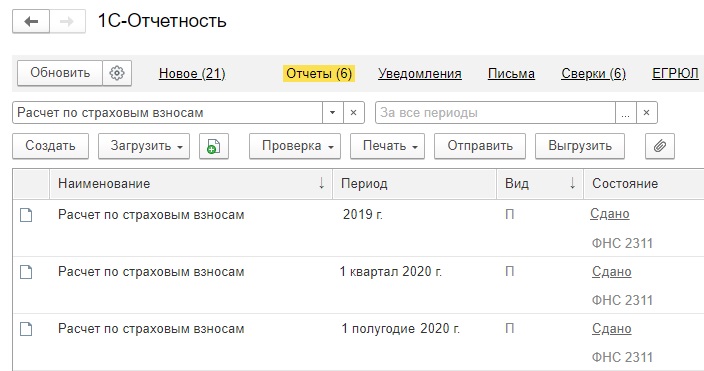

4. Проверьте точно ли корректное количество отчетов у вас в программе.

Первичный отчет за период всегда должен быть один!

Если в программе, например, два одинаковых первичных отчета за 1 квартал, то нередко программа складывает их между собой и в отчет за полугодие тянутся уже задвоенные суммы.

С корректирующими отчетами такая же ситуация. Каждый корректирующий отчет должен иметь свой уникальный номер: К1, К2… Одинаковых корректирующих отчетов под одним и тем же номером быть не должно.

5. Проверьте даты на титульных листах ваших отчетов.

Дата корректирующего отчета должна быть равна или больше первичного отчета.

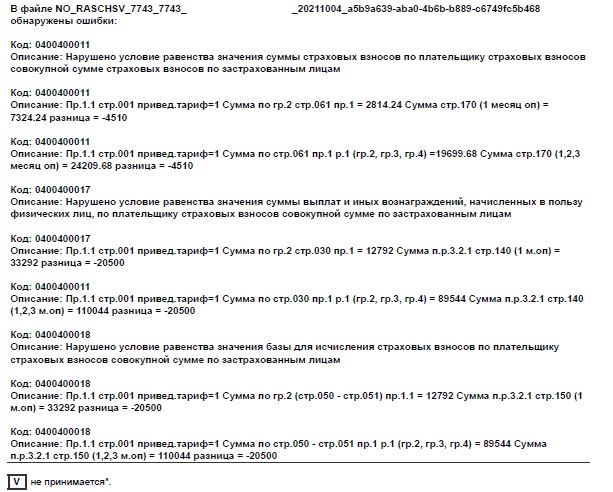

Если всё вышеперечисленное в порядке, а отчет ФНС так и не принимает, то приведем примеры нестандартных ошибок.

Причина № 1: Некорректные данные по сотрудникам в отчетности

Кратко расскажем ситуацию: организация пытается сдать корректирующий РСВ за 1 квартал 2021 года. Первичный отчет сдан без ошибок, принят ФНС. При подготовке отчета за полугодие выяснилось, что в первичный отчет не попало несколько сотрудников. Бухгалтер сформировал корректирующий отчет за 1 квартал, встроенная проверка не показала ошибок, а с ФНС пришел отказ.

В таком случае стоит проверить отчет по вышеуказанному алгоритму.

Если такая проверка результатов не даст, стоит проверить как вы внесли сотрудников: ошибки в ФИО, в паспортных данных, СНИЛС и т.д. Адрес сотрудника должен быть внесен путем выбора из адресного классификатора.

Именно ошибка в имени сотрудника, которого забыли подать в первичном отчете, и привела к такой ошибке.

Как такое происходит?

Сервис проверки отчетности на стороне ФНС при получении некорректных личных данных сотрудников исключает из отчета суммы по взносам и зарплате такого «недооформленного» сотрудника и получается разрыв в цифрах, в результате которого вам приходит отказ в приеме отчета.

В 1С на данный момент такой проверки по личным данным сотрудников нет. Надеемся, что программисты ее реализуют, и тем самым такая ошибка больше не повторится.

Некорректный перенос личных данных сотрудников также может быть осуществлен из других программ. Например, наша читательница столкнулась с таким переносом данных из программы 1С: Автосервис. Первичные данные заносились туда менеджером, к сожалению, не особо сильным в кадровом делопроизводстве.

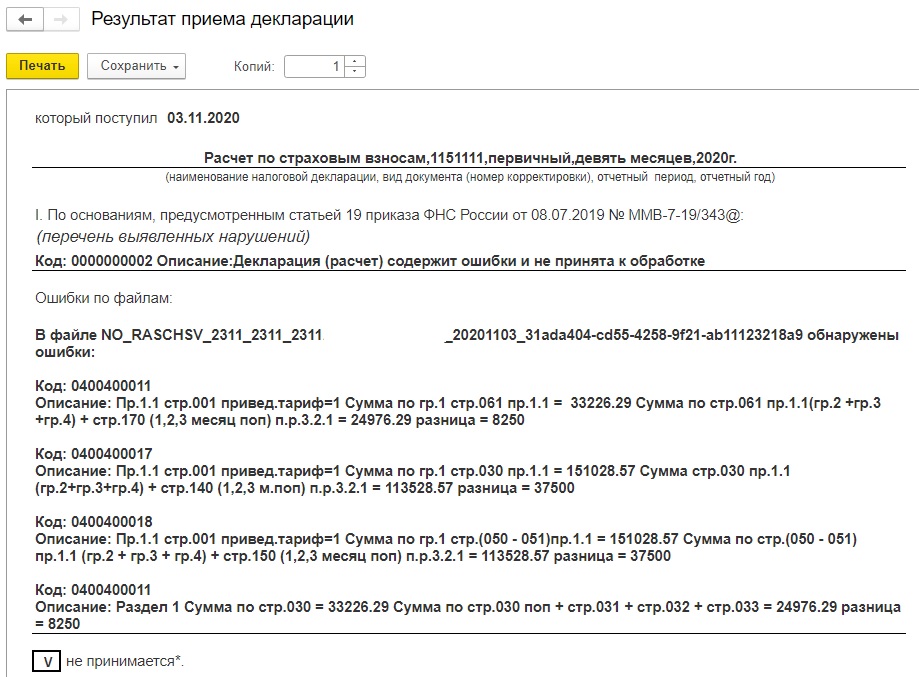

Причина № 2 – Не сданный отчет предыдущего периода

Эта история произошла с нашей подписчицей в прошлом году. Она принимала дела от предыдущего бухгалтера, которая клятвенно уверила, что все отчеты за текущий период (полгода) она через стороннего провайдера сдала, поэтому можно смело переходить к формированию отчетности за 9 месяцев.

Собственно, в программе 1С все отчеты были сформированы. Однако статус отчетов «Сдано» выставлен вручную.

При отправке РСВ за 9 месяцев пришел отказ с огромным списком непонятных ошибок, хотя встроенная проверка 1С ошибок не показала.

Бухгалтер проверила отчет по вышеуказанному алгоритму – ошибок не обнаружила. Пересмотрела личные данные сотрудников, там тоже всё корректно было заполнено.

Бухгалтеру ничего не оставалось, как подать корректирующие отчеты за 1 квартал и полугодие, чтобы затем отправить первичный отчет за 9 месяцев.

И вот при отправке корректирующего отчета за полугодие всё встало на свои места: первичный отчет предыдущим бухгалтером так и не был подан в ФНС.

Поэтому 9-месячный РСВ и не принимался, т.к. эта отчетность сдается нарастающим итогом.

Вывод на будущее: при передаче дел от другого бухгалтера обязательно запрашивайте в контролирующих органах список представленной отчетности предыдущими бухгалтерами.

Надеемся, что эта статья будет вам полезна в работе!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Из нашей статьи вы узнаете:

РСВ — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и ИП с сотрудниками, даже если нерегулярно уплачивают взносы. Расчёт направляют в ФНС. Он содержит данные по уплаченным взносам и сведения о застрахованных сотрудниках. Если в каком-то из разделов допущена ошибка, её нужно исправить. Расскажем, как сдать корректировку по РСВ.

РСВ — не единственный отчёт, который содержит данные о сотрудниках и выплатах. С полным перечнем отчётности по сотрудникам в 2022 году вы можете ознакомиться в нашей статье.

Когда нужна корректировка РСВ

Подать уточнённый расчёт по страховым взносам нужно в случае, если вы обнаружили в уже отправленном расчёте следующие ошибки:

- не указаны какие-либо сведения о сотрудниках или указаны не полностью;

- допущены ошибки, которые привели к занижению суммы страховых взносов, подлежащей уплате.

Есть также правила заполнения РСВ, при нарушении которых необходимо подать корректировку (п. 7 ст. 431 НК РФ). Расчёт признают непредставленным, если неверно заполнен хотя бы один из следующих показателей в подразделе 3.2:

- сумма выплат и иных вознаграждений за каждый из последних трёх месяцев отчётного или расчётного периода (строка 210 — в РСВ за 2019 год, либо строка 140 — в РСВ 2020-2022 годов);

- база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы (строка 200 (за 2019 год) или 150 соответственно);

- сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы (срока 210 (за 2019 год) или 170).

Строка 061 приложения 1 раздела 1 расчёта должна быть равна суммам строк 170 раздела 3 расчёта.

Ошибка в указании личных данных работников (Ф. И. О., СНИЛС, ИНН) также приводит к тому, что отчёт признают непредставленным, о чём плательщику взносов налоговый орган должен направить уведомление. В то же время ФНС выпустила разъяснение, согласно которому указание в отчёте неактуальных персональных данных физического лица не препятствует приёму отчёта, если не мешает его идентифицировать (письмо ФНС РФ от 16.01.2018 № ГД-4-11/574).

Корректирующий расчёт по страховым взносам нужен в случае занижения взносов как в целом по организации, так и по отдельным физлицам. Также необходимо уточнить расчёт, если физлицо невозможно идентифицировать. В остальных случаях исправление ошибок — это право, а не обязанность страхователя. Например, если ошибка привела не к занижению, а к завышению взносов, страхователь может сдать корректировку, а может не делать этого.

Что входит в состав уточнённого расчёта РСВ

Корректировка РСВ за год сдаётся по форме, которая действовала на момент подачи первичного расчёта с ошибкой. С 2020 года применялась форма, утверждённая приказом ФНС от 18 сентября 2019 года № ММВ-7-11/470@. А начиная с 1 квартала 2022 года применяется новая редакция РСВ, утверждённая приказом ФНС России от 6 октября 2021 года № ЕД-7-11/875@.

Бланк уточнённого отчёта отличается от первичного номером корректировки в специальном поле. В первичном расчёте на титульном листе в качестве номера корректировки указывают ноль, а уже в уточнённом расчёте — 1, 2, 3 и так далее в зависимости от того, в какой раз подаётся форма.

В уточнённый расчёт включают ранее поданные разделы и приложения к ним с учётом внесённых изменений. Исключение составляет раздел 3 «Персонифицированные сведения о застрахованных лицах» — его нужно включать только по физлицам, по которым произошли изменения.

В уточняющем расчёте указывают только новые корректные показатели. Не надо указывать суммы, на которые уменьшились или увеличились данные первичного отчёта.

Как заполнить уточнённый расчёт РСВ

Как скорректировать данные в РСВ, зависит от конкретной ситуации.

Если нужно скорректировать данные по взносам

Это ситуация, когда необходимо изменить сведения в разделе 1 или 2 с приложениями и подразделами. При этом корректировка РСВ в разделе 3 не нужна.

На титульном листе укажите номер корректировки. Включите в отчёт раздел 1 или 2 с приложениями и подразделами, где указаны правильные данные, а раздел 3 не включайте в отчёт.

Если забыли включить сотрудника в исходный отчёт

Следует подать корректировку РСВ даже по одному сотруднику. Забытого сотрудника нужно включить в раздел 3. В 1 разделе и приложениях к нему данные необходимо исправить с учётом выплат забытому сотруднику.

Если включили сотрудника в расчёт по ошибке

Нужно отправить корректировку с разделом 3 этого сотрудника с признаком аннулирования сведений о застрахованном лице в строке 010, удалив в его карточке Подраздел 3.2. Таким образом обнулятся данные по нему в базе ФНС.

Затем нужно уменьшить количество застрахованных лиц в строках 010 и 020 (015) Приложений 1 и 2. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учётом этого сотрудника, то есть уменьшаются.

Если включили одного сотрудника вместо другого

В 3 раздел корректировки нужно добавить информацию об обоих работниках. По сотруднику, которого внесли в расчёт ошибочно, в поле 010 раздела 3 нужно указать тип аннулирования сведений «1». В подразделе 3.2 строки под номерами 130-170, 190-210 заполнять не нужно. В 1 разделе и приложении к нему следует пересчитать суммы. Количество застрахованных лиц при этом не изменится.

Если допущена форматная ошибка в данных физлица

Если допущена опечатка или другая форматная ошибка, ФНС не сможет идентифицировать застрахованное лицо. В этом случае может прийти отказ в приёме всего отчёта или только по одному лицу, в чьи данные закралась ошибка.

Если не принят весь РСВ, исправьте данные сотрудника и снова отправьте отчёт. Поскольку исходный РСВ не принят, номер корректировки не указывайте, повторно отправляйте первичный отчёт.

Если отчёт принят по всем физикам, кроме одного, необходима корректировка.

На титульном листе укажите номер корректировки, разделы 1 или 2 оставьте без изменений. В раздел 3 включите только одного сотрудника, чьи данные не приняла ФНС. В поле «Признак аннулирования» оставьте прочерк, заполните правильные данные, включая суммы.

С 2020 года для исправления персональных данных используется новый реквизит «Признак аннулирования». Создайте две карточки для одного физлица.

В одной из них укажите сведения в полях 020 – 060, как в исходном отчёте, то есть с ошибкой. Поставьте единицу в поле «Признак аннулирования». В строках 130 – 170, 190 – 210 поставьте прочерки.

Во второй карточке в поле «Признак аннулирования» поставьте прочерк. Заполните правильные данные во всех строках: и персональные сведения в полях 020 – 060, и суммы в полях 130 – 170, 190 – 210.

Когда и как сдавать корректировку РСВ

Сроки сдачи уточнённого расчёта не закреплены в законе. Но следует учитывать некоторые нюансы.

Сдать корректировку можно в сроки представления первичного расчёта. Допустим, вы сдали РСВ за девять месяцев в начале октября. А в середине октября обнаружили ошибку. Если отправить корректировку до конца октября, то можно избежать штрафа.

В ситуации, когда ошибку обнаружили сразу после отправки РСВ или на следующий день, не следует торопиться. Лучше дождаться, пока ФНС зарегистрирует у себя первичный расчёт — только после этого она сможет принять уточнённый.

Если срок сдачи первичного РСВ уже истёк, сдавайте корректировку сразу, как только найдёте ошибку. Если успеть исправить неточность до того, как её обнаружат налоговики, штрафов не будет.

Уточнёнку сдают в ФНС по месту учёта. Если в компании 10 или менее сотрудников, можно сдать её на бумаге или в электронном виде. Если численность сотрудников превышает эту цифру, то ФНС примет только электронный отчёт.

«Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.