В расчете по страховым взносам нет ошибок, а ФНС отказывает в приеме: что делать?

- Опубликовано 19.10.2021 07:42

- Автор: Administrator

- Просмотров: 10355

В последнее время мы часто наблюдаем такую картину у наших клиентов: РСВ сформирован автоматически, встроенная проверка не показывает проблем, а из ФНС приходит отказ с целым списком невнятных ошибок. Причины появления таких ошибок-«невидимок» не только в РСВ, но и в отчете 4-ФСС разберем в этой публикации.

Безусловно, сначала необходимо всё-таки проверить отчет:

1. Для начала стоит зайти в начисления зарплаты и пересчитать страховые взносы.

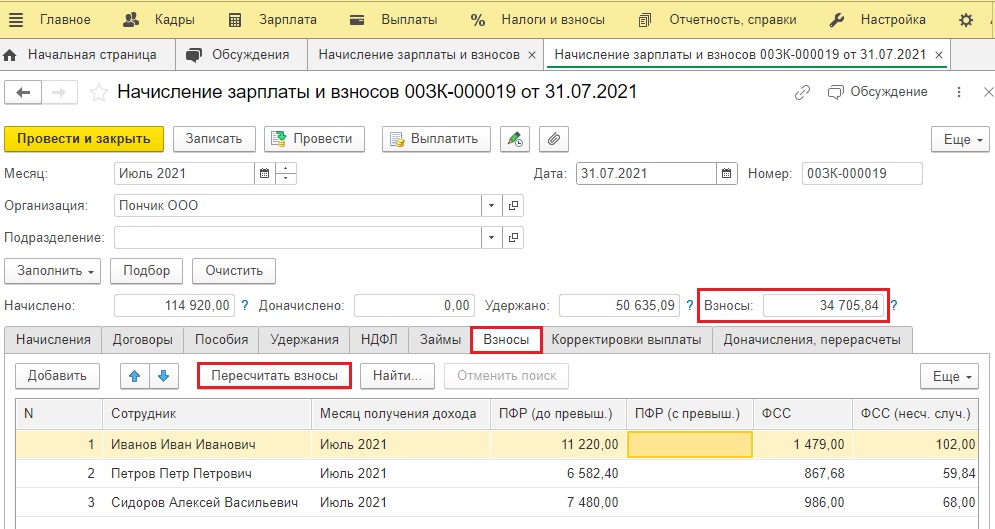

В программе 1С: ЗУП ред. 3.1 это можно сделать на вкладке «Взносы» по кнопке «Пересчитать взносы».

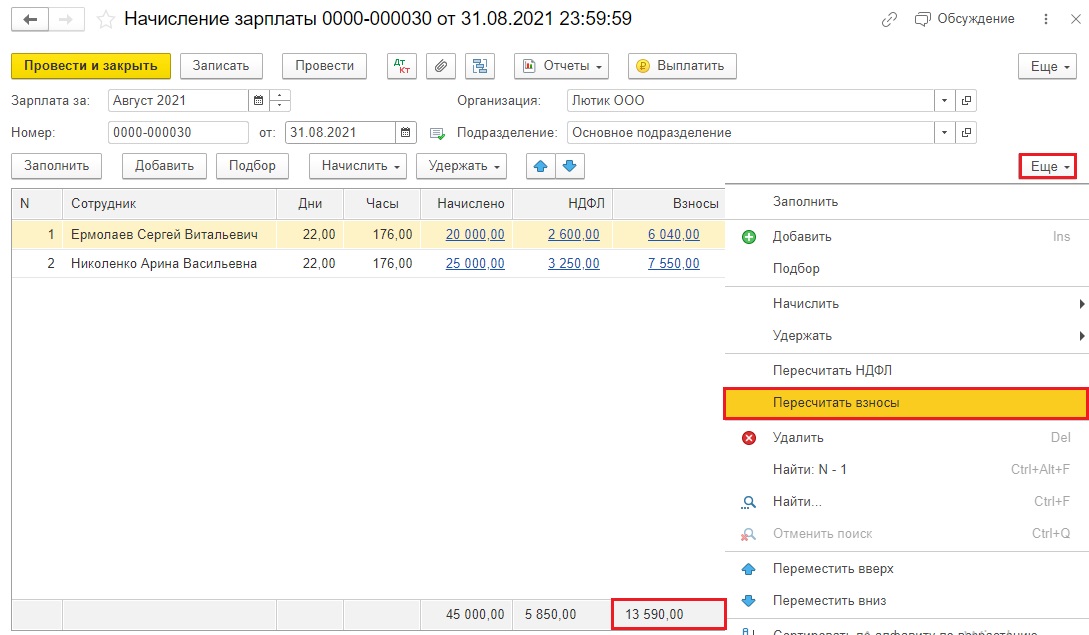

В программе 1С: Бухгалтерия предприятия ред. 3.0 такая же кнопка спрятана в разделе «Еще» в углу табличной части справа.

Обязательно сравните результат пересчета взносов «До» и «После».

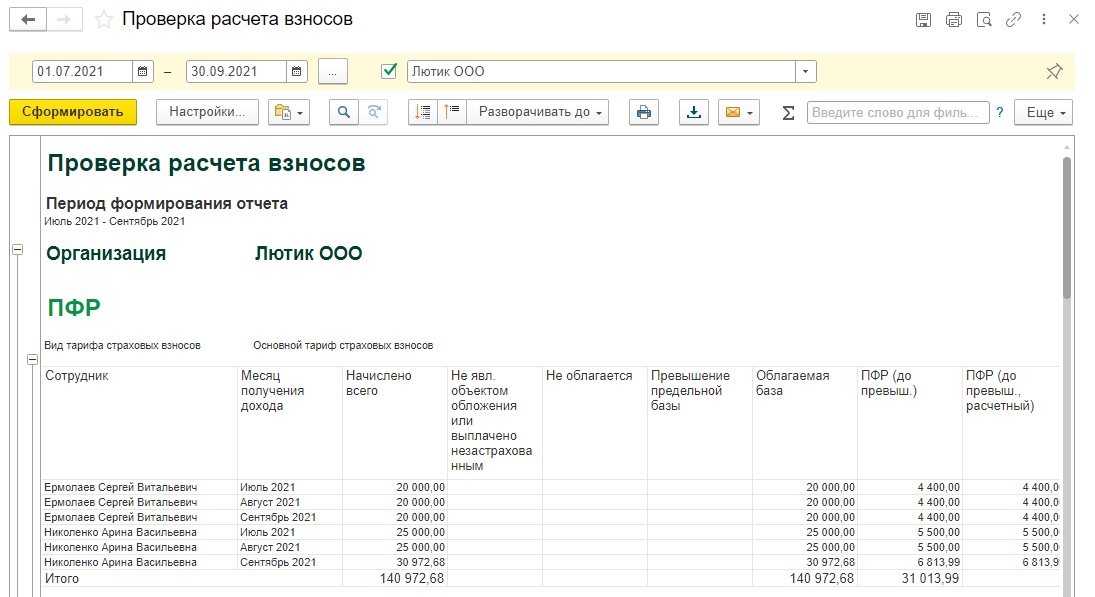

2. Сформируйте отчет «Проверка расчета взносов» (в 1С: Бухгалтерии предприятия он находится в разделе «Зарплата и кадры» — «Отчеты по зарплате», в 1С: ЗУП – в разделе «Налоги и взносы» — «Отчеты по налогам и взносам»).

Этот отчет формируется по сотрудникам. Неверно рассчитанные взносы выделяются красным цветом, это сложно будет не заметить.

3. Провалитесь в сами страховые взносы в начислении зарплаты.

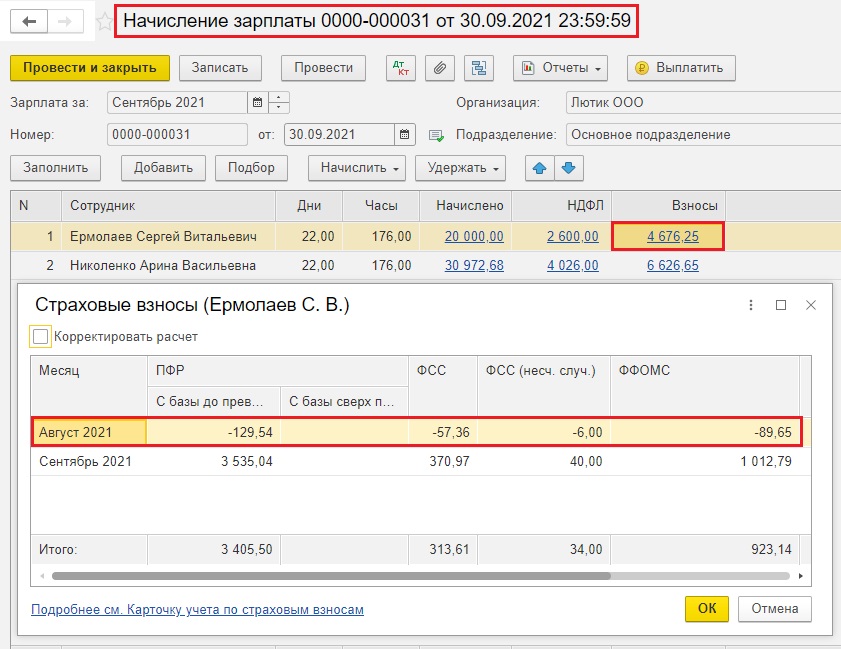

Часто мы видим, как в погоне за исправлением ошибок за большой период времени, бухгалтеры перепроводят зарплатные документы в хаотичном порядке, не соблюдая хронологическую последовательность. Это и приводит к тому, что программа пытается выровнять взносы между месяцами, самостоятельно делая сторно излишне начисленных взносов.

Чтобы устранить такую ошибку, необходимо распровести начисления зарплаты за все эти проблемные месяцы и по кнопке «Еще» — «Пересчитать взносы» каждого месяца в строгой хронологической последовательности. Обязательно проверяйте результат.

4. Проверьте точно ли корректное количество отчетов у вас в программе.

Первичный отчет за период всегда должен быть один!

Если в программе, например, два одинаковых первичных отчета за 1 квартал, то нередко программа складывает их между собой и в отчет за полугодие тянутся уже задвоенные суммы.

С корректирующими отчетами такая же ситуация. Каждый корректирующий отчет должен иметь свой уникальный номер: К1, К2… Одинаковых корректирующих отчетов под одним и тем же номером быть не должно.

5. Проверьте даты на титульных листах ваших отчетов.

Дата корректирующего отчета должна быть равна или больше первичного отчета.

Если всё вышеперечисленное в порядке, а отчет ФНС так и не принимает, то приведем примеры нестандартных ошибок.

Причина № 1: Некорректные данные по сотрудникам в отчетности

Кратко расскажем ситуацию: организация пытается сдать корректирующий РСВ за 1 квартал 2021 года. Первичный отчет сдан без ошибок, принят ФНС. При подготовке отчета за полугодие выяснилось, что в первичный отчет не попало несколько сотрудников. Бухгалтер сформировал корректирующий отчет за 1 квартал, встроенная проверка не показала ошибок, а с ФНС пришел отказ.

В таком случае стоит проверить отчет по вышеуказанному алгоритму.

Если такая проверка результатов не даст, стоит проверить как вы внесли сотрудников: ошибки в ФИО, в паспортных данных, СНИЛС и т.д. Адрес сотрудника должен быть внесен путем выбора из адресного классификатора.

Именно ошибка в имени сотрудника, которого забыли подать в первичном отчете, и привела к такой ошибке.

Как такое происходит?

Сервис проверки отчетности на стороне ФНС при получении некорректных личных данных сотрудников исключает из отчета суммы по взносам и зарплате такого «недооформленного» сотрудника и получается разрыв в цифрах, в результате которого вам приходит отказ в приеме отчета.

В 1С на данный момент такой проверки по личным данным сотрудников нет. Надеемся, что программисты ее реализуют, и тем самым такая ошибка больше не повторится.

Некорректный перенос личных данных сотрудников также может быть осуществлен из других программ. Например, наша читательница столкнулась с таким переносом данных из программы 1С: Автосервис. Первичные данные заносились туда менеджером, к сожалению, не особо сильным в кадровом делопроизводстве.

Причина № 2 – Не сданный отчет предыдущего периода

Эта история произошла с нашей подписчицей в прошлом году. Она принимала дела от предыдущего бухгалтера, которая клятвенно уверила, что все отчеты за текущий период (полгода) она через стороннего провайдера сдала, поэтому можно смело переходить к формированию отчетности за 9 месяцев.

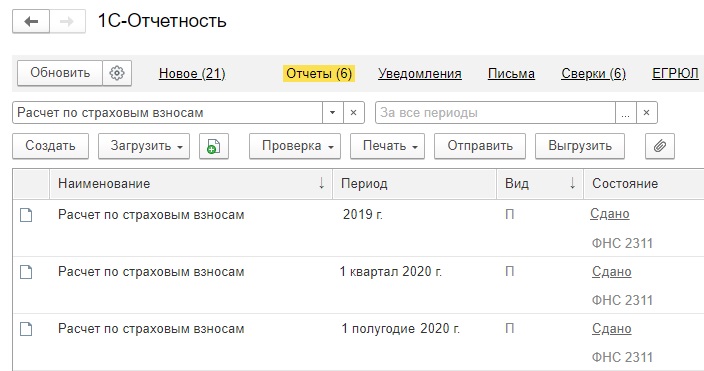

Собственно, в программе 1С все отчеты были сформированы. Однако статус отчетов «Сдано» выставлен вручную.

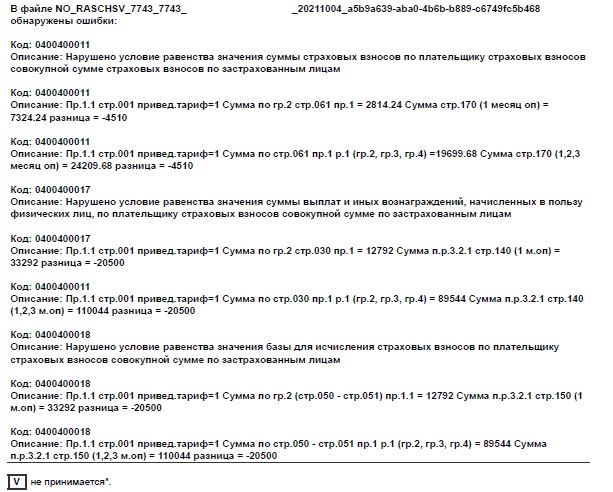

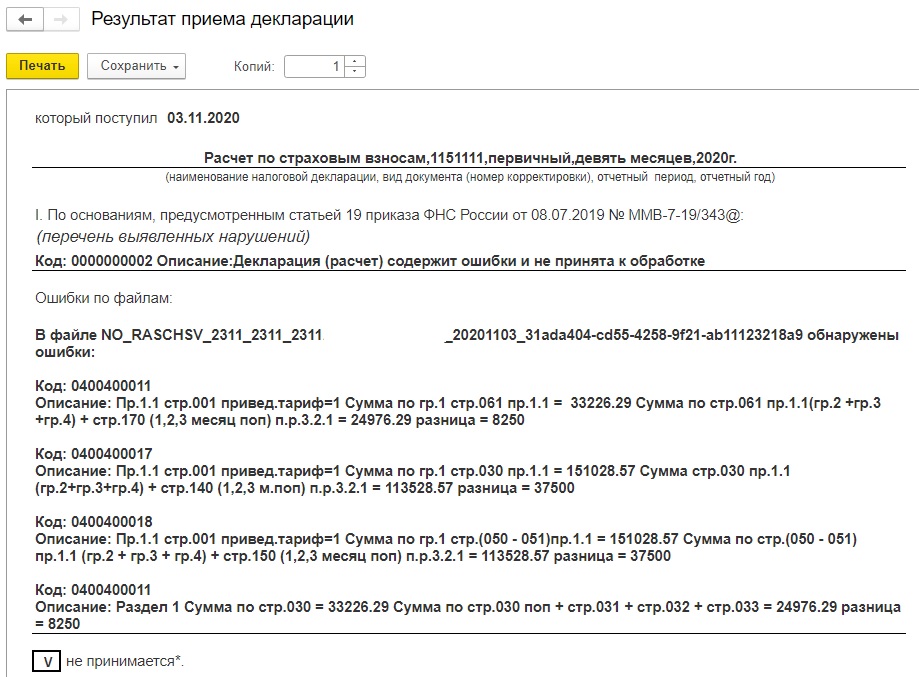

При отправке РСВ за 9 месяцев пришел отказ с огромным списком непонятных ошибок, хотя встроенная проверка 1С ошибок не показала.

Бухгалтер проверила отчет по вышеуказанному алгоритму – ошибок не обнаружила. Пересмотрела личные данные сотрудников, там тоже всё корректно было заполнено.

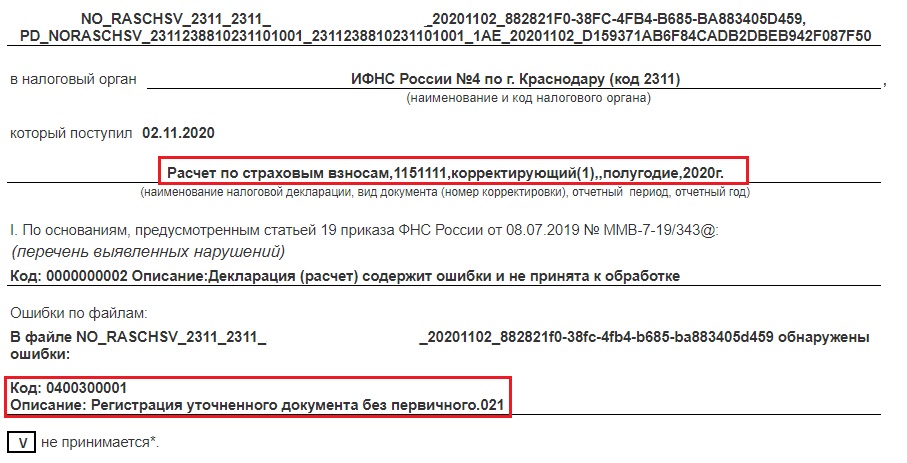

Бухгалтеру ничего не оставалось, как подать корректирующие отчеты за 1 квартал и полугодие, чтобы затем отправить первичный отчет за 9 месяцев.

И вот при отправке корректирующего отчета за полугодие всё встало на свои места: первичный отчет предыдущим бухгалтером так и не был подан в ФНС.

Поэтому 9-месячный РСВ и не принимался, т.к. эта отчетность сдается нарастающим итогом.

Вывод на будущее: при передаче дел от другого бухгалтера обязательно запрашивайте в контролирующих органах список представленной отчетности предыдущими бухгалтерами.

Надеемся, что эта статья будет вам полезна в работе!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Здравствуйте, уважаемые подписчики zup1c!

Первая ошибка КС (контрольных соотношений) РСВ, о которой я хочу рассказать в этой серии видео, связана с перерасчетом сотрудника в будущем квартале (относительно того, за который готовится отчет РСВ). При таких перерасчетах необходимо отследить всех сотрудников с подобными перерасчетами.

Я покажу, как отследить таких сотрудников с перерасчетами в 1С ЗУП отчетом «Анализ взносов в фонды«, как исправить ошибку через дату на титульном листе и расскажу почему за такими сотрудниками важно следить и в следующем квартале.

Кроме того, очень рекомендую посмотреть прошлое видео по ошибке РСВ, связанной с расхождениями в копейках (по моим наблюдениям это самая частая ошибка, которую довольно трудно отловить): https://youtu.be/W5QTHNzaEUc

СОДЕРЖАНИЕ

00:00 — вступление

00:49 — демонстрация ошибки в 1С ЗУП

07:53 — исправление ошибки через дату на титульном листе РСВ

08:50 — зачем и как отслеживать отчетом “Анализ взносов в фонды” сотрудников с такими ошибками

13:40 — почему надо следить за этими сотрудниками в след. квартале!

18:34 — как получить доп. настройку отчета “Анализ взносов в фонды”

19:20 — как загрузить доп. настройку в типовой отчет “Анализ взносов в фонды”

ССЫЛКИ ИЗ ВИДЕО:

— Получить настройки отчета «Анализ взносов в фонды — по месяцу получения и регистрации дохода»: >> Перейти <<

— Доступ к презентации из видео: >> Перейти <<

— Почитать обо мне, задать вопрос или ОСТАВИТЬ ЗАЯВКУ на консультацию можно здесь: >> Перейти <<

Чтобы узнать первыми о новых публикациях вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

- вконтакте;

- YouTube канал;

- одноклассники.

Перед отправкой ЕРСВ за 3 квартал 2022 года проверьте заполнение формы с помощью программы TESTER. Помните, что некоторые ошибки могут повлечь признание расчета непредставленным.

Также необходимо сверить РСВ с другими отчетами по зарплате: 4-ФСС и 6-НДФЛ.

Сверка РСВ и 4-ФСС

Здесь должны выполняться такие контрольные соотношения:

Общая сумма выплат и вознаграждений в 4-ФСС (строка 1 таблицы 1) ≥ Общая сумма выплат и вознаграждений в РСВ (строка 020 приложения 2 к разделу 1)

Обычно эти суммы совпадают. Различия возможны, если у вас есть договоры ГПХ, в которых предусмотрена обязанность платить взносы на травматизм. Тогда первая сумма будет больше второй, поскольку вносы на травматизм начисляются, а взносы на страхование от ВНиМ нет.

База для начисления страховых взносов в 4-ФСС (строка 3 таблицы 1) ≥ База для расчета социальных взносов в РСВ (строка 050 приложения 2 к разделу 1)

Здесь различия происходят по причине, указанной выше, а также в случае превышения предельной базы по взносам: с суммы сверх нее взносы на травматизм уплачиваются, а взносы от ВНиМ нет.

Если суммы в РСВ больше, чем в 4-ФСС, ищите ошибку.

Сверка РСВ и 6-НДФЛ

Здесь нужно проверить такое КС:

Общая сумма дохода по всем работникам за вычетом дивидендов (разница между строками 110 и 111 раздела 2 формы 6-НДФЛ) ≥ База для расчета взносов на ОПС (показатель из строки 050 подраздела 1.1 приложения 1 к разделу 1 РСВ)

Также не забывайте, что базу по взносам налоговики сравнивают с МРОТ и со среднеотраслевой зарплатой по региону — ищут зарплаты в конвертах.

И внимательно следите за сроками подачи этой формы. Ведь за просрочку более чем на 20 рабочих дней налоговики могут блокировать банковские счета и переводы ЭДС.

Напомним, что прием ЕРСВ завершается 31.10.2022 (перенос с выходного 30 октября).

А образец заполнения ЕРСВ за 3 квартал вы можете бесплатно скачать в КонсультантПлюс, оформив пробный доступ: