Дата публикации: 07.06.2021 11:56

1. По вопросу определения налогового органа, в который индивидуальный предприниматель (далее – ИП) вправе подать уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму уплаченных страховых платежей (взносов) и пособий.

На основании пункта 1.2 статьи 346.51 Кодекса сумма налога, уплачиваемого в связи с применением ПСН, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации.

Абзацем 9 пункта 1.2 статьи 346.51 Кодекса предусмотрено, что налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму указанных в данном пункте страховых платежей (взносов) и пособий в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН.

Таким образом, ИП, применяющий ПСН, вправе подать уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму указанных в пункте 1.2 статьи 346.51 Кодекса страховых платежей (взносов) и

пособий (далее – уведомление об уменьшении суммы налога) в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН.

При этом в случае, если ИП в календарном году получил несколько патентов, действующих на территории разных субъектов Российской Федерации, то он вправе подать уведомление об уменьшении суммы налога в любой из налоговых органов по месту постановки на учет в качестве налогоплательщика, применяющего ПСН.

Если ИП на момент подачи указанного уведомления снят с учета в качестве налогоплательщика, применяющего ПСН, то он вправе осуществить его подачу в налоговый орган, в котором он ранее состоял на учете в указанном качестве.

2. По вопросу уменьшения суммы налога, уплачиваемого в связи с применением ПСН, на сумму уплаченных ИП страховых взносов за своих работников и страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование в фиксированном размере за себя.

На основании пункта 1.2 статьи 346.51 Кодекса сумма налога, уплачиваемого в связи с применением ПСН, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации.

Согласно абзацу 5 указанного пункта статьи 346.51 Кодекса страховые платежи (взносы) и пособия уменьшают сумму налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается налог в связи с применением ПСН.

При этом налогоплательщики (за исключением налогоплательщиков, указанных в абзаце 7 пункта 1.2. статьи 346.51 Кодекса) вправе уменьшить сумму налога на сумму указанных в данном пункте страховых платежей (взносов) и пособий, но не более чем на 50 процентов.

Согласно абзацу 7 пункта 1.2 указанной статьи Кодекса налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса.

Таким образом, ИП, применяющий ПСН и имеющий работников, вправе уменьшить исчисленную сумму налога как на сумму фактически уплаченных страховых взносов за своих работников, так и на сумму уплаченных страховых взносов в фиксированном размере на обязательное пенсионное страхование, обязательное медицинское страхование за себя. При этом общая сумма такого уменьшения не должна превышать 50 процентов от суммы налога, исчисленного за налоговый период.

Например: ИП получил патент со сроком действия 01.01.2021-31.03.2021. Сумма налога, исчисленная за налоговый период – 15 тыс. рублей. При этом 01.02.2021 он нанял работника. Уведомление об уменьшении суммы налога подано в налоговый орган 05.03.2021, в котором:

сумма страховых взносов, уплаченных в феврале 2021 года за работника, составляет 4 тыс. рублей;

сумма страховых взносов, уплаченных январе 2021 года за себя, составляет 5 тыс. рублей.

С учетом установленного статьей 346.51 Кодекса ограничения на уменьшение суммы налога не более чем на 50 процентов сумма к уменьшению составит 7,5 тыс. рублей (15 тыс. рублей × 50%). Таким образом, ИП вправе уменьшить сумму исчисленного налога не более чем на 7,5 тыс. рублей.

3. По вопросу применения ИП ограничения по уменьшению суммы налога на страховые взносы, но не более чем 50 процентов в отношении налога, исчисленного по всем патентам, полученным ИП в календарном году, в случае использования ИП работников только по одному из полученных патентов.

Согласно пункту 1.1 статьи 346.49 Кодекса в 2021 году налоговым периодом признается календарный месяц, если иное не предусмотрено пунктом 2 названной статьи Кодекса.

Пунктом 2 статьи 346.49 Кодекса установлено, что, если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент.

Согласно абзацу 6 пункта 1.2 статьи 346.51 Кодекса налогоплательщики (за исключением налогоплательщиков, указанных в абзаце 7 названного пункта) вправе уменьшить сумму налога на сумму указанных в данном пункте страховых платежей (взносов) и пособий, но не более чем на 50 процентов.

В соответствии с абзацем 7 пункта 1.2 указанной статьи Кодекса налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса.

Таким образом, если ИП в календарном году получил несколько патентов и при осуществлении деятельности хотя бы по одному из них он использует труд наемных работников, то при уменьшении суммы налога на сумму уплаченных страховых взносов, исчисленного в отношении всех патентов, у которых налоговый период (период действия патента) приходится на период, в котором использовался труд наемных работников, действует ограничение на уменьшение суммы налога не более чем 50 процентов.

Например: ИП получил 3 патента:

патент № 1 со сроком действия 01.01.2021-31.03.2021;

патент № 2 со сроком действия 01.01.2021-31.12.2021;

патент № 3 со сроком действия 01.07.2021-01.10.2021.

При этом 05.08.2021 ИП нанял работника по виду деятельности, применяемому в рамках патента № 3.

Уведомление об уменьшении суммы налога по всем указанным патентам ИП подал 10.10.2021.

По патенту № 1 ИП вправе уменьшить исчисленную сумму налога на сумму уплаченных в периоде действия патента страховых взносов в фиксированном размере на обязательное пенсионное страхование, обязательное медицинское страхование.

По патентам № 2 и № 3 действует ограничение в размере 50 процентов, поскольку в период действия указанных патентов ИП был использован труд наемного работника.

4. По вопросу уменьшения суммы налога, уплачиваемого в связи с применением ПСН, на сумму погашенной задолженности по уплате страховых взносов за предыдущий календарный год, а также на сумму уплаченных страховых взносов в размере 1 процента с доходов, превышающих 300 тыс. рублей за расчетный период.

Согласно подпункту 2 пункта 1 статьи 419 Кодекса плательщиками страховых взносов признаются ИП, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой (далее — плательщики, не производящие выплаты и иные вознаграждения физическим лицам).

При этом пунктом 1 статьи 430 Кодекса установлено, что плательщики, указанные в подпункте 2 пункта 1 статьи 419 Кодекса, в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, уплачивают установленный фиксированный размер страховых взносов плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

На основании пункта 2 статьи 432 Кодекса суммы страховых взносов за расчетный период уплачиваются плательщиками не позднее 31 декабря текущего календарного года, если иное не предусмотрено указанной статьей. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Согласно подпункту 1 пункта 1.2 статьи 346.51 Кодекса сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации.

Таким образом, ИП, применяющий ПСН, вправе уменьшить сумму налога, исчисленную за налоговый период, на сумму уплаченных в данном периоде страховых взносов, в том числе исчисленных в размере 1 процента с доходов, превышающих 300 тыс. рублей, а также на сумму погашенной задолженности по уплате страховых взносов, в том числе за предыдущий год.

Например:

ИП получил патент со сроком действия 01.04.2021-31.08.2021.

При этом 01.07.2021 он уплатил страховые взносы в размере 1 процента с доходов, превышающих 300 тыс. рублей за предыдущий расчетный период (01.01.2020-31.12.2020).

В данной ситуации ИП вправе уменьшить сумму налога, уплачиваемого в связи с применением ПСН, на указанные страховые взносы в пределах ограничений, предусмотренных пунктом 1.2 статьи 346.51 Кодекса.

5. По вопросу установленных Кодексом оснований у налогового органа для отказа в уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму уплаченных страховых взносов.

На основании абзаца 12 пункта 1.2 статьи 346.51 Кодекса если сумма страховых платежей (взносов) и пособий, уменьшающая сумму налога, уплачиваемого в связи с применением ПСН, указанная в уведомлении об уменьшении суммы налога, не уплачена налогоплательщиком, налоговый орган уведомляет об отказе в уменьшении суммы налога в срок не позднее 20 дней со дня получения такого уведомления. В этом случае налогоплательщик должен уплатить налог в установленный срок без соответствующего уменьшения. Налогоплательщик вправе повторно представить уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму указанных в данном пункте страховых платежей (взносов) и пособий.

Согласно абзацу 13 пункта 1.2 статьи 346.51 Кодекса если в уведомлении об уменьшении суммы налога указана сумма страховых платежей (взносов) и пособий, уменьшающая сумму налога, уплачиваемого в связи с применением ПСН, в размере большем, чем сумма налога, подлежащая уменьшению в соответствии с указанным пунктом, налоговый орган отказывает в уменьшении суммы налога в соответствующей части.

При этом Кодекс не содержит ограничений по количеству представляемых уведомлений об уменьшении суммы налога. Одновременно с этим уведомления об уменьшении суммы налога направляются ИП в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН.

Таким образом, в случае, если ИП не уплачены страховые взносы, налоговый орган уведомляет ИП об отказе в уменьшении суммы налога, а в случае, если ИП страховые взносы уплачены в размере, меньшем чем заявлено в уведомлении, то налоговый орган уведомляет об отказе в соответствующей части.

Например: ИП получил патент, сумма налога по которому – 10 тыс. рублей. При этом ИП не использует труд работников.

Уплаченные ИП страховые взносы в периоде действия патента – 8 тыс. рублей.

Затем ИП подал уведомление об уменьшении суммы налога. Сумма, которую ИП заявил к уменьшению – 10 тыс. руб.

Поскольку сумма фактически уплаченных страховых взносов меньше, чем ИП заявлено в уведомлении, налоговый орган вправе уменьшить сумму налога по патенту только на 8 тыс. рублей. В отношении 2 тыс. рублей, которые ИП не уплатил, налоговый орган произведет отказ в уменьшении.

6. По вопросу уменьшения суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых взносов, которые не были учтены в полном объеме при уменьшении налога по ранее представленным уведомлениям.

В соответствии с абзацем 6 пункта 1.2 статьи 346.51 Кодекса налогоплательщики (за исключением налогоплательщиков, указанных в абзаце 7 упомянутого пункта) вправе уменьшить сумму налога на сумму указанных в данном пункте страховых платежей (взносов) и пособий, но не более чем на 50 процентов.

На основании абзаца 7 указанного пункта статьи 346.51 Кодекса налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 Кодекса.

Согласно абзацу 8 пункта 1.2. статьи 346.51 Кодекса, если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий, указанных в поименованном выше пункте, превысила сумму этого налога с учетом ограничения, установленного абзацем 6 данного пункта, то он вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

Таким образом, в случае, если ИП подал уведомление об уменьшении суммы налога по нескольких патентам, в котором сумма уплаченных страховых взносов по одному из патентов больше исчисленной суммы налога, то ИП вправе перенести сумму данного превышения на другой(ие) патент(ы) при уменьшении по нему (ним) суммы налога.

Например: ИП получил 3 патента:

Патент № 1 со сроком действия 01.01.2021-31.03.2021 и суммой налога 15 тыс. рублей.

Патент № 2 со сроком действия 01.04.2021-30.06.2021 и суммой налога 25 тыс. рублей.

Патент № 3 со сроком действия 01.07.2021-31.10.2021 и суммой налога 15 тыс. рублей.

При этом с 01.05.2021 ИП использует труд работника.

ИП 01.06.2021 уплачены страховые взносы в размере 35 тыс. рублей. Уведомление об уменьшении суммы налога по патенту № 2 ИП подано 15.06.2021.

Поскольку ИП использует труд работника в налоговом периоде, сумма налога по патенту № 2 уменьшается не более чем на 12,5 тыс. рублей (25 тыс. руб. × 50%). Следовательно, при уменьшении суммы налога на сумму уплаченных страховых взносов у ИП остается сумма превышения в размере 22,5 тыс. рублей (35 тыс. руб. – 12,5 тыс. руб.).

По остальным патентам ИП вправе уменьшить сумму налога на сумму указанного превышения. По патенту № 1 ИП вправе уменьшить сумму налога на всю сумму страховых взносов, поскольку в период действия данного патента труд работников не использовался. Оставшуюся сумму превышения в размере 7,5 тыс. рублей (22,5 тыс. рублей – 15 тыс. руб.) ИП вправе перенести на патент № 3 в целях уменьшения суммы налога по нему, но не более чем на 50 процентов ввиду использования труда работника.

Как ИП снизить стоимость патента

21.10.22

Содержание:

- Какие взносы можно вычесть из стоимости патента

- Как заполнить уведомление

- Как отправить уведомление

- Как уменьшить патент за счет страховых взносов

- Что делать с переплатой

- Как заполнить уведомление, если несколько патентов

- Памятка

Предприниматель на патенте может уменьшить его стоимость на сумму страховых взносов: ИП-одиночка — на 100%, ИП с работниками — максимум на 50%.

Чтобы снизить стоимость патента, нужно подать уведомление — без него налоговики не оформят налоговый вычет. Разбираем, как заполнить уведомление, и в какой срок подать документ.

Какие взносы можно вычесть из стоимости патента

Индивидуальный предприниматель на ПСН может вычесть из стоимости патента страховые платежи:

- фиксированные платежи по страховым взносам на пенсионное и медицинское страхование;

- взносы, уплаченные за наемных работников на обязательное пенсионное, медицинское страхование, страхование по временной нетрудоспособности и на травматизм;

- выплаты по больничному сотрудника за первые три дня болезни;

- платежи по добровольному медицинскому страхованию;

- страховые взносы, которые ИП уплачивает, если его совокупный доход превышает 300 000 ₽ — плюс 1% сверх установленного лимита.

ИП без сотрудников может вычесть из стоимости патента полную сумму страховых взносов и обнулить налог за патент. Например, в 2022 году страховые взносы ИП «за себя» составляют 43 211 ₽. Если стоимость патента меньше или равна этой сумме, предприниматель вправе не платить государству налог по патенту.

ИП с работниками может снизить стоимость патента наполовину. Например, стоимость патента для ИП с работником 58 700 ₽. После уплаты страховых взносов за себя и работника, предприниматель оплачивает только половину стоимости патента — 29 350 ₽.

Кто может получить вычет по патенту. Предприниматель может рассчитывать на вычет, если соответствует требованиям налоговиков.

- Предприниматель действительно уплатил страховые взносы и выплатил пособие. Если ИП только планирует уплату в обозримом будущем, например, через два–три года, когда улучшит финансовую ситуацию — возмещение он не получит.

- Предприниматель может зачесть взносы только за работников, которые заняты в деятельности по патенту. Например, у ИП два патента: на розничную торговлю и на ремонт обуви. Ремонтом обуви предприниматель занимается самостоятельно, а для розничной торговли нанял сотрудников. Учитывать взносы за сотрудников он может только по патенту для розницы.

- Предприниматель ранее не учитывал уплаченные взносы при расчете патента или других налогов. Например, предприниматель занимается двумя видами деятельности: розничной торговлей на УСН и услугами на ПСН. Перечисленные взносы он может зачесть лишь единожды: только на возмещение налогов по УСН или только на возмещение налогов по ПСН.

- Перечисленные взносы можно зачесть только за текущий год. Налоговая инспекция откажет в вычете, если предприниматель укажет в уведомлении авансовые платежи. Например, ИП выплатил страховые взносы на три года вперед и поставил всю сумму платежа к вычету. В возмещении ему откажут — стоимость патента можно уменьшить только на сумму страховых взносов за текущий год.

Важно! Инспекторы не снижают налог автоматически. Чтобы получить право на вычет, предпринимателю нужно подать уведомление.

Как заполнить уведомление

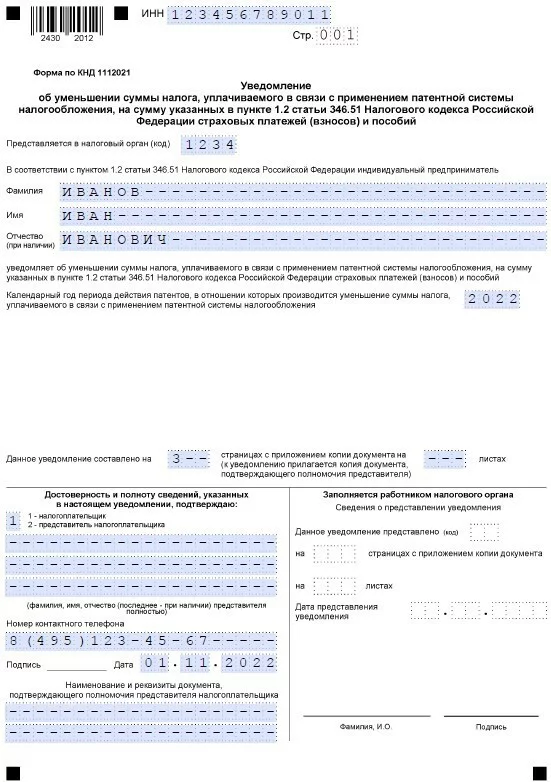

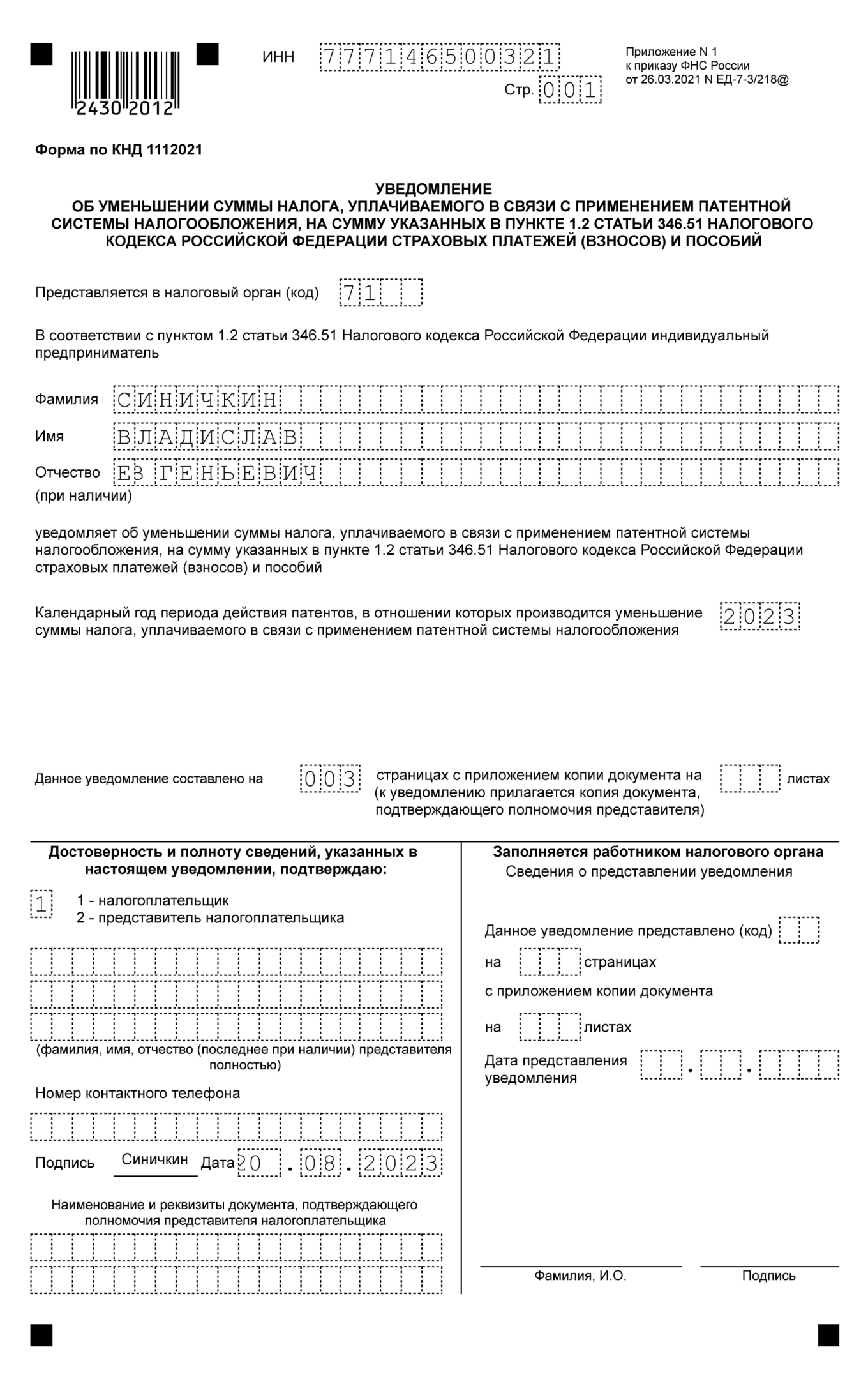

Уведомление состоит из трех листов.

Титульный лист. Укажите на нем личные данные — ФИО и ИНН — а также код ИФНС, куда подаете уведомление. Если уведомление подает не сам ИП, а его представитель — нужно дополнительно указать реквизиты доверенности или другого документа, подтверждающего полномочия.

Так выглядит титульный лист уведомления об уменьшении патента на сумму страховых взносов

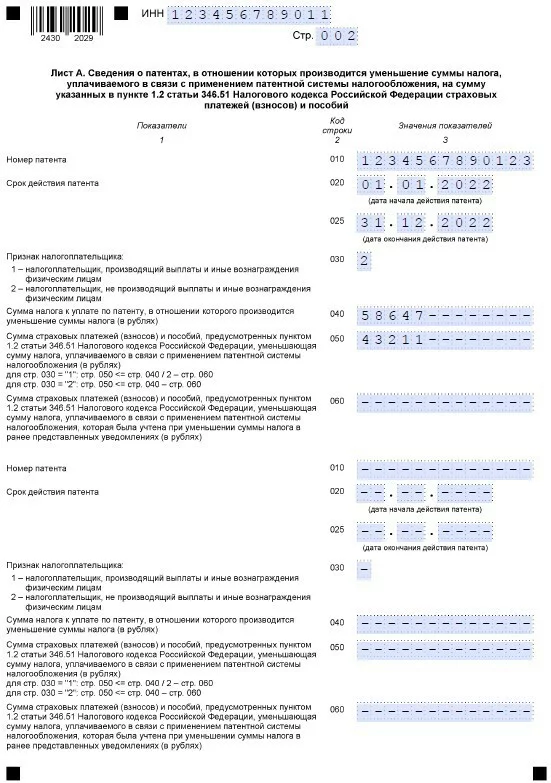

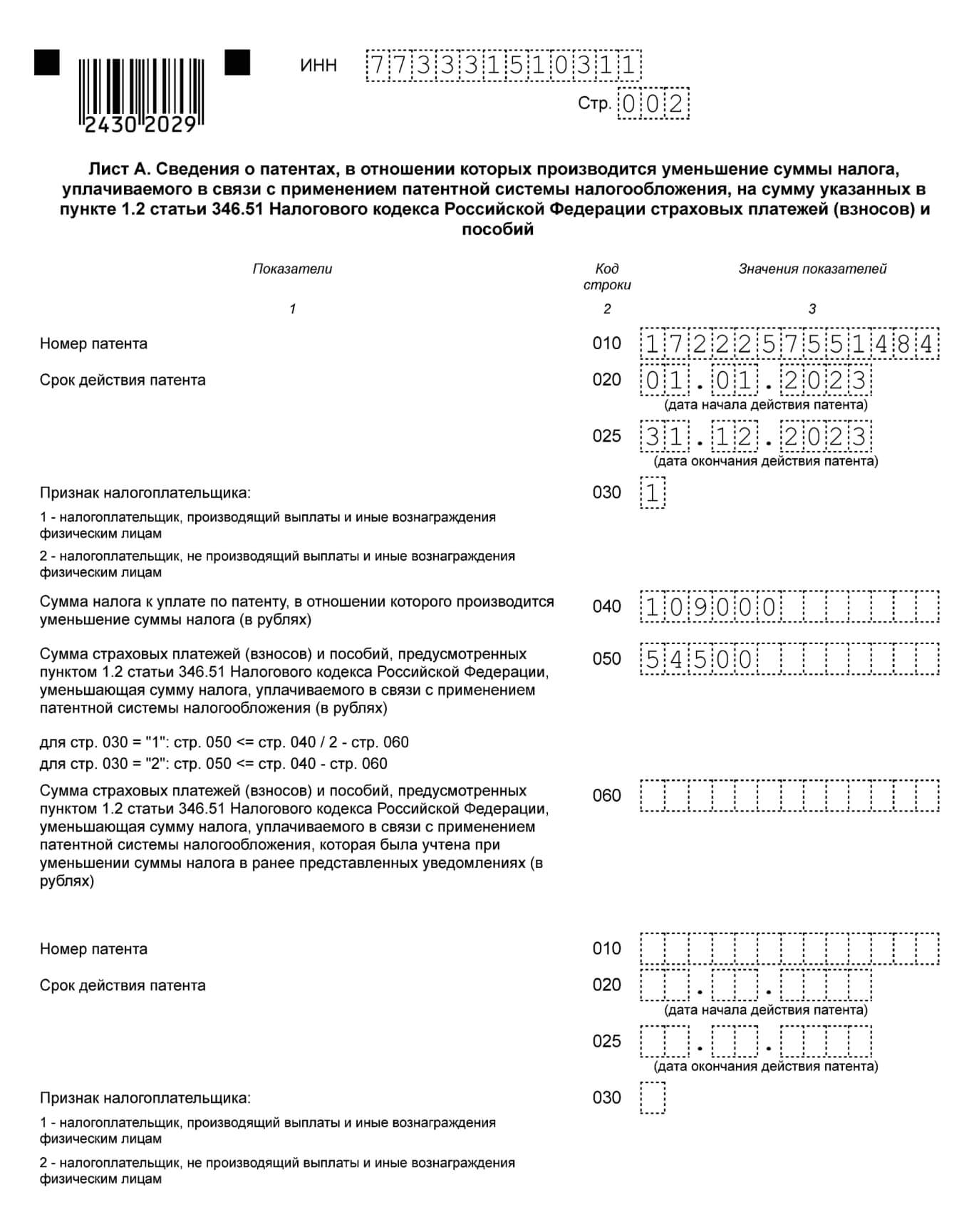

Лист А. На этом листе нужно вписать номер, дату начала и окончания действия патента, а также суммы патентного налога и уплаченных страховых взносов.

В строке 030 необходимо поставить признак плательщика для вычета страховых взносов:

признак 1 — для ИП с сотрудниками;

признак 2 — для ИП без сотрудников.

Например, стоимость патента 58 647 ₽ — эту сумму укажите в строке 040. А в строку 050 впишите сумму уплаченных страховых взносов. ИП без работников платит только за себя и в 2022 году перечисляет 43 211 ₽.

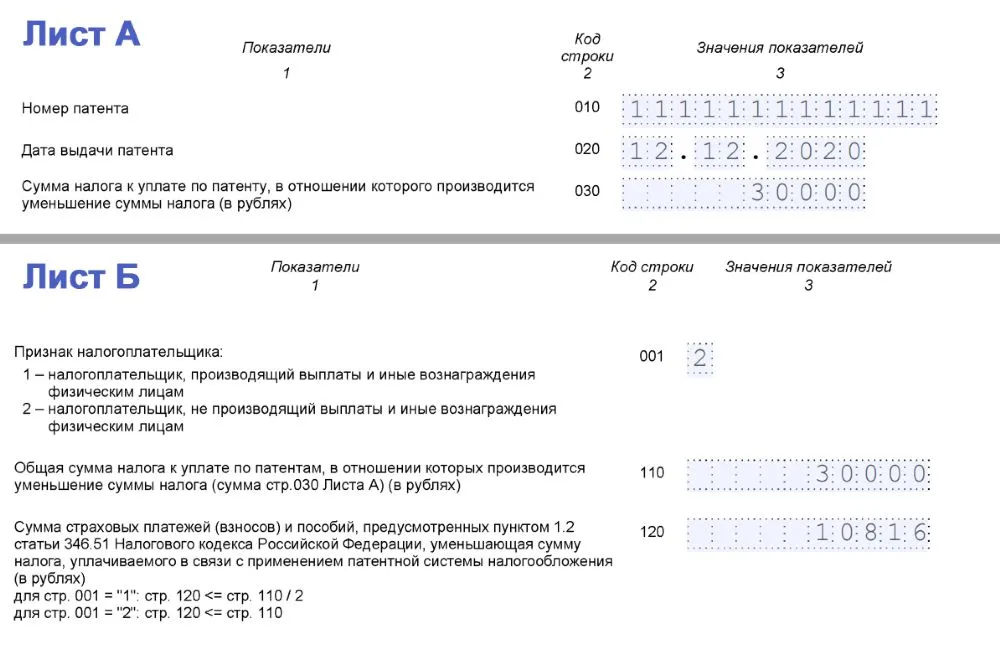

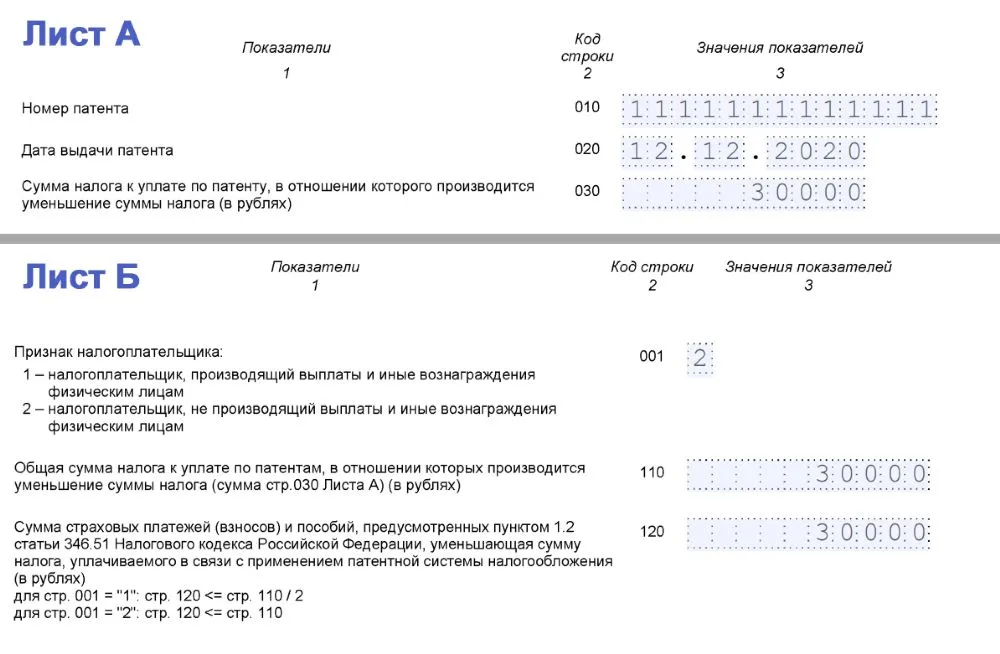

Так выглядит заполненный лист А для ИП без сотрудников с одним патентом

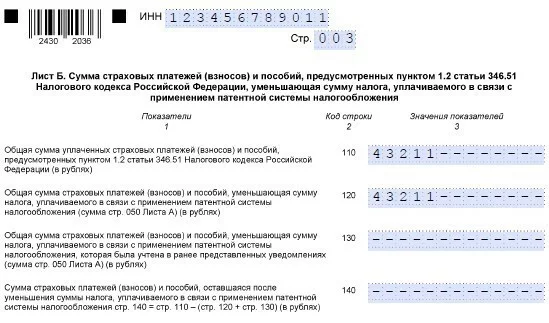

Лист Б. Этот лист предназначен для расчета налогового вычета.

В строке 110 снова укажите сумму уплаченных страховых взносов, например, 43 211 ₽. В строке 120 укажите сумму взносов, на которые можно уменьшить патент. Если сумма взносов перекрывает стоимость патента, и вы работаете без сотрудников — в строке 120 укажите полную стоимость патента. Если сумма взносов меньше стоимости патента — укажите сумму уплаченных взносов.

Так выглядит заполненный лист Б для ИП без сотрудников, когда сумма уплаченных страховых взносов выше стоимости патента

Важно! Сумма на возмещение не может превышать стоимости патента.

Например, стоимость патента для ИП без сотрудников — 27 893 ₽, а страховых взносов предприниматель выплатил 40 874 ₽. В строке 120 ИП не может указать сумму выше стоимости патента.

Как подать уведомление

Уведомление отправляют в налоговую инспекцию, где ИП получил патент. Уведомление можно оформить в бумажном и электронном формате. Бумажное уведомление нужно отвезти лично или послать по почте с описью вложения. Электронный вариант можно послать через спецоператоров связи, например, СБИС, «Такснет», «Контур». Электронное уведомление подписывают электронной подписью.

Если уведомление оформлено правильно — налоговики пересчитают стоимость патента; если найдут ошибку — в течение 20 рабочих дней пришлют отказ в уменьшении налога. Например, если ИП поставил на вычет страховые взносы, уплата которых не соответствует периоду действия патента — налоговики откажут в возмещении.

Законодательно не утверждены конкретные сроки подачи уведомления. Главное — подать до даты оплаты патента. Например, если ИП оплатил фиксированные взносы в октябре 2022 года, а 25 ноября он планирует оплатить патент, то уведомление желательно подать в первую неделю ноября. Тогда, у налоговиков будет время спокойно рассмотреть документы и оформить налоговый вычет. Но сначала нужно убедиться, что инспекция не отказала: только после этого платите за патент меньше. Но если заплатите больше, переплату можно зачесть или вернуть.

Важно! Если ИП оплатил страховые взносы и на следующий день подает уведомление на вычет, к уведомлению можно приложить копии платежных документов, чтобы подтвердить оплату.

Как уменьшить патент за счет страховых взносов

ИП без сотрудников. ИП Макаров занимается грузоперевозками и покупает патент поквартально. В октябре 2022 года он оформил квартальный патент с 1 октября по 31 декабря — его стоимость 27 893 ₽. Предприниматель может внести эту сумму до конца срока действия патента — до 31 декабря.

5 октября ИП полностью перечисляет страховые взносы за 2022 год в размере 43 211 ₽ и сразу подает уведомление на налоговый вычет. На втором листе уведомления в строке 110 ИП Макаров показывает уплаченные страховые взносы — 43 211 ₽. В сроке 120 — сумму возмещения. Предприниматель работает без сотрудников и может полностью возместить стоимость патента, поэтому в строке 120 ИП Макаров ставит 27 893 ₽.

ИП Макаров может не платить за патент — перечисленные страховые взносы полностью перекрывают налог. Остаток от переплаты: 43 211 — 27 893 = 15 318 ₽ предприниматель может использовать для зачета при покупке следующего патента. Для этого в следующем периоде ему нужно подать новое уведомление и указать к вычету сумму остатка — 15 318 ₽.

ИП Макаров может не платить за патент — перечисленные страховые взносы полностью перекрывают налог. Остаток от переплаты: 43 211 — 27 893 = 15 318 ₽ предприниматель может использовать для зачета при покупке следующего патента. Для этого в следующем периоде ему нужно подать новое уведомление и указать к вычету сумму остатка — 15 318 ₽.

ИП с сотрудниками. ИП Круглова нанимает работников. Годовой патент для нее стоит 99 000 ₽. Предпринимательница платит страховые взносы за себя и работников на общую сумму 220 000 ₽ в год.

Предприниматель с работниками может возместить только половину стоимости патента. На втором листе уведомления в строке 110 ИП Круглова указывает сумму уплаченных страховых взносов — 220 000 ₽. В строке 120 — сумму возмещения: 99 000 ₽ × 50% = 49 500 ₽.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Кругловой. Однако предприниматели с работниками получают возмещение в размере 50% стоимости патента. Поэтому независимо от суммы страховых взносов, Кругловой придется уплатить налог по патенту в размере 49 500 ₽.

Зарплату работникам можно платить централизованно. Подключите зарплатный проект «Ак Барс Банка» и рассчитывайтесь с персоналом без задержек. Из дополнительных бонусов — льготные условия кредитования для сотрудников.

ИП оплачивает патент двумя платежами. Патент на срок от 6 до 12 месяцев предприниматель может оплатить двумя платежами:

- 1/3 стоимости — в первые 3 месяца действия патента;

- 2/3 стоимости — до конца срока действия патента.

ИП Соколова оказывает маникюрные услуги и оформляет годовой патент. Предпринимательница работает без сотрудников, патент для нее стоит 60 200 ₽. ИП оплачивает патент двумя платежами: 20 100 ₽ она вносит 30 апреля и 40 100 ₽ — 20 декабря. Страховые взносы Соколова оплачивает поквартально — по 10 802,75 ₽.

ИП Соколова может подать два уведомления.

- Первое уведомление ИП Соколова подает в первые три месяца. В уведомлении она указывает сумму налога — 20 100 ₽ и сумма страховых взносов — 10 802,75 ₽. Итого ИП Соколовой придется уплатить налог по ПСН: 20 100 — 10 802,75 = 9 297,25 ₽.

- Второе уведомление ИП Соколова подает до конца года. В уведомлении она указывает оставшуюся сумму налога — 40 100 ₽ и взносы за три квартала — 32 408,25 ₽. Второй платеж по патенту составляет: 40 100 — 32 408,25 = 7 691,75 ₽.

Предприниматель без сотрудников вправе полностью получить возмещение по ПСН. Но у ИП Соколовой сумма страховых взносов меньше стоимости патента. Поэтому она получает налоговый вычет только на сумму взносов.

Что делать с переплатой

Действующий патент. Если ИП сначала заплатил за патент, а затем перечислил страховые взносы или выплатил пособие сотруднику, предприниматель вправе уменьшить сумму налога. Например, ИП оплатил патент в марте, а страховые взносы за себя перечислил в апреле. У него появилась переплата по патенту. Он может зачесть переплату при покупке нового патента или вернуть деньги на расчетный счет. Чтобы выявить переплату, ИП также подает уведомление и прикладывает копии платежных документов.

Срок патента истек. Если ИП уплатил взносы, но не подавал на возмещение, и срок патента уже закончился — предприниматель может подать уведомление даже после окончания срока патента.

Как заполнить уведомление, если у ИП несколько патентов

Патенты зарегистрированы в одной налоговой инспекции. ИП следует подать одно уведомление и перечислить в нем все патенты. На листе А — стоимость каждого патента, на листе Б — сумму уплаченных взносов и пособий. На лист А можно внести сведения о двух патентах. Если у ИП больше двух патентов, ему придется дополнить уведомление вторым листом А.

Патенты зарегистрированы в разных налоговых инспекциях или регионах. ИП отправляет отдельное уведомление в каждую инспекцию. Взносы и пособия работников необходимо отражать в патенте, по которому задействован наемный персонал. Уплаченные взносы за себя предприниматель может указать в любом уведомлении, но только в одном.

Памятка

Как уменьшить стоимость патента

-

Предприниматель с сотрудниками может получить возмещение до 50% стоимости патента

Но не более суммы уплаченных страховых взносов.

-

Предприниматель без сотрудников может получить возмещение 100% стоимости патента

Но не более суммы уплаченных страховых взносов.

-

Возмещение можно получить разово или за несколько патентов

Главное условие — сумма всех возмещений, не может превышать сумму страховых взносов, уплаченных в текущем году.

Уменьшение патента. Подводные камни. Как заполнить Уведомление

Обсуждаем подводные камни процедуры уменьшения стоимости патента. Надо ли платить взносы раз в месяц? Как заполнить Уведомление? Что если по одному патенту есть сотрудники, а по другому нет? Как подать несколько Уведомлений в течение года?

Сейчас начало марта. В принципе, написать эту статью и снять видео мы были готовы еще месяц назад, как это и сделали большинство изданий. Наверняка, тогда мы бы собрали гораздо больше просмотров, чем сейчас. Но мы решили, что перед тем, как выкладывать свой материал необходимо убедиться в правильности своих трактовок, ведь по поводу уменьшения патента у нас осталось много вопросов, даже после публикации формы уведомления.

Мы надеялись, что до конца февраля налоговая выпустит официальные разъяснения, в которых поведает нам как инспекторы будут проверять уведомления, ну или хотя бы растолкует самые спорные вопросы. Но воз и ныне там.

Ну что ж, делать нечего, будем выкручиваться своими силами. При подготовке этого материала мы переломали в споре немало копий и, по крайней мере, у себя в коллективе, пришли к какому-то выводу. Разумеется, мы не можем гарантировать, что он абсолютно правильный, но как минимум он кажется логичным и более-менее безопасным.

Что можно вычитать из патента?

Для тех, кто встречался с ЕНВД или УСН (6%) тут ничего нового. Из патента можно вычитать страховые взносы на обязательное пенсионное, медицинское и социальное страхование. Кроме того можно вычитать расходы на пособия по временной нетрудоспособности, которые выплачиваются за счет работодателя. И, разумеется, взносы на добровольное страхование работников.

НК РФ, ст. 346.51, п. 1.2:

Сумма налога, исчисленная за налоговый период, уменьшается на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации;

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Указанные платежи (взносы) уменьшают сумму налога, если сумма страховой выплаты по таким договорам не превышает определяемого в соответствии с законодательством Российской Федерации размера пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Первое и самое очевидное ограничение — вычитать из патента можно только те платежи, которые совершены за сотрудников, занятых в деятельности, переведенной на патент.

НК РФ, ст. 346.51, п. 1.2, абз. 5

Указанные в настоящем пункте страховые платежи (взносы) и пособия уменьшают сумму налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается налог в связи с применением патентной системы налогообложения.

Т.е. если вы работаете по патенту и УСН, но ваш сотрудник занимается только деятельностью, попадающей под УСН, а с работой по патенту вы справляетесь самостоятельно, то уменьшить патент на страховые взносы за сотрудника вы не можете.

Идем дальше. Чтобы принять взносы к вычету, они должны быть заплачены в рамках налогового периода: «Сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов уплаченных (в пределах исчисленных сумм) в данном налоговом периоде».

В статье 346.49 сказано, что налоговым периодом для патентной системы считается календарный год. Если патент выдан менее чем на год, то налоговый период — срок действия патента. И на 2021 год есть особенность. В случае получения патента на весь 2021 год, налоговым периодом считается месяц.

Для успокоения совести несколько слов о налоговом периоде в виде месяца сказать стоит. Цитата из Налогового кодекса — «Сумма налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов уплаченных (в пределах исчисленных сумм) в данном налоговом периоде».

Т.к. налог считается за налоговый период и вычитать из него можно взносы, которые уплачены в данном налоговом периоде, то некоторые особо впечатлительные предприниматели решили, что в 2021 году, если ты покупаешь патент на год, то взносы надо платить ежемесячно, иначе за какие-то месяцы налог по патенту уменьшить не получится.

Мы уверены, что это не так. Норма с налоговым периодом в виде месяца была введена в основном для того, чтобы регионы могли вносить изменения в свои местные законы по патенту в течение 2021 года и не надо было ждать следующего года для их вступления в силу.

НК РФ, ст. 5, п.1

Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных настоящей статьей.

Законодатель даже и не думал о том, чтобы в 2021 году заставить предпринимателей платить взносы ежемесячно, более того, в Налоговом кодексе нет никакой инструкции, как считать налог за налоговый период, соответствующий месяцу. Там сказано как посчитать налог, если патент куплен на год, и как посчитать налог, если патент куплен на срок менее года.

А что делать для расчета налога за каждый месяц действия патента непонятно. Разумеется, человек с самыми базовыми знаниями математики сможет догадаться и без подсказок в Налоговом кодексе. Но закон — штука довольно строгая. Если в нем нет описания для какого-то процесса, значит так делать нельзя.

Надеемся, вопрос с ежемесячными страховыми платежами закрыт. Чтобы уменьшить патент на страховые взносы, нужно чтобы они были заплачены в период действия этого патента и не важно в каком месяце. Кстати, это тоже весьма неоднозначный тезис, но пока об этом думать рано, вернемся к нему ближе к концу статьи.

Теперь о другом ограничении, которое касается предпринимателей с сотрудниками. В налоговом кодексе оно звучит так:

НК РФ, ст. 346.51, п. 1.2, абз. 6, 7

При этом налогоплательщики (за исключением налогоплательщиков, указанных в абзаце седьмом настоящего пункта) вправе уменьшить сумму налога на сумму указанных в настоящем пункте страховых платежей (взносов) и пособий, но не более чем на 50 процентов.

Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 настоящего Кодекса.

И этот пункт тоже порождает много сомнений. Наша трактовка такая — если предприниматель, при ведении деятельности хотя бы по одному патенту осуществляет выплаты в адрес физических лиц (по трудовому договору или по договору ГПХ), то он может уменьшить все свои патенты не более чем на 50 процентов.

Мы считаем, что фраза «Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам» определяет статус предпринимателя в целом, а не конкретно для каждого патента.

Есть иная трактовка этого пункта. Некоторые предприниматели считают, что если у них сотрудники работают по одному патенту, а по второму предприниматель ведет деятельность сам без посторонней помощи, то ограничение в 50% действует только по первому патенту, а из второго можно вычитать фиксированные взносы ИП вплоть до нуля. В качестве подтверждения этой позиции можно привести пример ЕНВД. В главе про ЕНВД этот пункт был сформулирован точно так же (практически буква в букву):

НК РФ, ст. 346.32, п. 2.1 (в редакции до 2021 года)

При этом налогоплательщики (за исключением налогоплательщиков, указанных в абзаце третьем настоящего пункта) вправе уменьшить сумму единого налога на сумму указанных в пункте 2 настоящей статьи расходов не более чем на 50 процентов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с пунктом 1 статьи 430 настоящего Кодекса.

И при такой формулировке Минфин выпустил множество писем, в которых говорил, что если по какому-то виду деятельности предприниматель работает сам, без привлечения сотрудников, то он может уменьшать налог по этому виду без применения ограничения в 50%.

Хоть мы и не были во всем согласны с этими письмами, но позиция чиновников была довольно ясная, и она была в пользу предпринимателя, поэтому спорить с этим особого смысла не было. Вот, например, письмо от 20.11.2019 № 03-11-11/89475.

Но в этих письмах налоговики ссылались на пункт Налогового кодекса, по которому плательщики ЕНВД, в случае, если они вели на вмененке несколько видов деятельности, должны были весть раздельный учет показателей, необходимых для расчета налога по каждому из таких видов деятельности. А в главе про патент подобного пункта нет, соответственно, эти разъяснения не могут быть спроецированы на патентную систему.

Конечно, можно сказать, что каждый патент — это отдельный налоговый период и их нужно рассматривать отдельно, но пока это не скажет какой-нибудь инспектор в своем официальном разъяснении, а еще лучше судья, все это пустое сотрясание воздуха. Мы настоятельно советуем придерживаться более строгой трактовки.

Какой патент уменьшают взносы за сотрудника?

Допустим, предприниматель получил два патента на весь год. Один стоит 200 тысяч и по нему трудится один человек, взносы с зарплаты которого за целый год составили 20 тысяч, а второй патент стоит 10 тысяч, но по нему трудится пять человек и взносы с их зарплаты составили 100 тысяч. Вопрос — сколько предпринимателю заплатить налогов?

Т.к. наша задача сформулировать максимально безопасную для предпринимателя позицию по всем спорным вопросам, то давайте для ответа на этот вопрос выберем самый невыгодный вариант и рассчитаем налог по каждому патенту принимая к вычету только те взносы, которые были заплачены за сотрудников, работающих по этому патенту.

Первый патент. Его стоимость 200 тысяч рублей. Т.к. у предпринимателя есть наемные сотрудники, то он уменьшить этот патент может не более чем на 100 тысяч. Взносов за сотрудника, работающего по этому патенту, было заплачено на 20 тысяч. Получается, уменьшить патент мы можем только на 20 тысяч. Итого к уплате получается 180 тысяч.

Второй патент. Его стоимость 20 тысяч. Уменьшить его можно только на 10 тысяч (т.к. у ИП есть сотрудники). Взносов за сотрудников, работающих по этому патенту, было заплачено на 100 тысяч рублей. Но принять к вычету мы можем только 10. Итого налог к уплате по этому патенту 10 тысяч рублей. И остается еще 90 тысяч «неиспользованных» взносов.

А теперь, мы заглядываем в налоговый кодекс и видим занятный пункт:

НК РФ, ст. 346.51, п. 1.2, абз. 8

Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий, указанных в настоящем пункте, превысила сумму этого налога с учетом ограничения, установленного абзацем шестым настоящего пункта, то он вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

Получается, эти 90 тысяч, которые у нас остались на втором патенте, мы можем легко «перебросить» на первый. И получается, что к тем 20 тысячам, которые мы совершенно точно можем вычесть из первого патента, добавляется еще 90 тысяч от сотрудников на втором патенте. И из 200 тысяч мы можем вычесть уже 110 тысяч, с учетом ограничения в 50% итоговая сумма налога к уплате будет 100 тысяч.

На самом деле, «волшебная норма», которую мы применили в нашем примере нужна немного не для этого, просто доказать свою позицию с помощью нее было гораздо легче. Мы считаем, что и без этой нормы при расчете налога по патенту можно собирать все взносы в кучу, а не распределять их по патентам. Но это уже совсем другая история.

Так зачем нужна «волшебная норма»?

И вот мы подошли к главному номеру этого вечера. Давайте взглянем еще раз на этот пункт:

НК РФ, ст. 346.51, п. 1.2, абз. 8

Если налогоплательщик в календарном году, в котором им уплачены страховые платежи (взносы) и пособия, получил несколько патентов и при исчислении налога по одному из них сумма страховых платежей (взносов) и пособий, указанных в настоящем пункте, превысила сумму этого налога с учетом ограничения, установленного абзацем шестым настоящего пункта, то он вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

В нем нет ни слова о том, что взносы, которые могут быть перенесены с одного патента на другой, должны быть уплачены в период действия и того и другого патента. Тут говорится исключительно про календарный год.

Таким образом, если ИП без сотрудников получил патент на полгода за 20 тысяч рублей и в период действия этого патента полностью оплатил свои фиксированные взносы (40 874 руб), то патент ему можно не оплачивать, взносы его полностью перекрыли. А если после окончания этого патента предприниматель сразу возьмет следующий (еще на полгода) за те же 20 тысяч, то хоть в период его действия он никаких взносов платить не будет, но налог все равно можно будет уменьшить, т.к. еще со времен первого патента у него осталось 20 874 рубля страховых взносов, которые он не использовал для уменьшения налога. Он их переносит на свой новый патент, и тем самым полностью его перекрывает.

А теперь, как говорится, следите за руками. Давайте попробуем найти в этом «волшебном пункте» какие-то слова о том, что для переноса неиспользованных страховых взносов, эти взносы должны быть уплачены до начала действия патента, на который их предприниматель хочет перенести. Там нет таких слов, речь в пункте исключительно про календарный год. И это дает нам возможность придумать следующий пример:

Допустим, наш предприниматель получил все тот же патент на полгода за 20 тысяч и напрочь забыл про свои страховые взносы. Получается, надо платить налог полностью. Он платит. Но затем он получает патент на месяц за 4 тысячи, в течение этого месяца платит свои фиксированные взносы (40 874) и подает в налоговую уведомление, в котором сообщает, что он уменьшил как свой второй патент (на месяц) так и первый (на полгода) на все свои страховые взносы.

Итого он налоговой по патентам ничего не должен, а т.к. ранее он заплатил за свой первый патент 20 тысяч, то у него появляется переплата, которую он может либо вернуть, либо зачесть для уплаты будущих налогов.

Давайте сожмем все, что было озвучено выше до одной фразы:

Сумму налога по всем патентам за год можно уменьшать на сумму всех страховых взносов, уплаченных в период действия хоть какого-то патента в рамках календарного года.

Стоп, подождите, да это же один-в-один…

Патент — это УСН

…УСН! Действительно, методика работы со страховыми взносами удивительно похожа на Упрощенную систему налогообложения. А давайте вспомним, как изначально называлась патентная система? Упрощенная система налогообложения на основе патента. Правила работы по патенту были описаны в главе про УСН. И только потом из патента сделали самостоятельный спецрежим, который все больше и больше подгоняли под ЕНВД.

Получается, патент изначально был особым видом УСН (кстати, прочитайте пункт 10 статьи 346.25.1 НК РФ в редакции 2009 года, из патента уже тогда можно было вычитать взносы). В отдельный спецрежим его превратили позднее. И наконец, после отмены ЕНВД в него практически не глядя перенесли целые абзацы из главы про ЕНВД, добавив пункт, по которому он снова стал похож на УСН. Только нам кажется, что это чудовище Франкенштейна нужно переделывать полностью, а не латать в нем дыры?..

Хватит теории. Как уменьшать патент?

Пришло время подробней поговорить об Уведомлении, с помощью которого можно уменьшить стоимость патента. Оно состоит из трех листов:

- Титульный лист. Здесь необходимо представиться и указать в какую налоговую подается Уведомление.

- Список патентов. На этом листе указываются реквизиты патентов, которые вы собираетесь уменьшить.

- Лист с суммой уменьшения. Здесь указывается сумма платежей, на которые мы уменьшаем патенты.

На титульном листе не будем подробно останавливаться. Скажем только, что в поле «Представляется в налоговый орган» необходимо указывать код налоговой, в которой получены патенты, перечисленные в Уведомлении. Если у вас несколько патентов в разных налоговых, то необходимо в каждую налоговую подать свое Уведомление, в котором будут перечислены только патенты, полученные в этой налоговой.

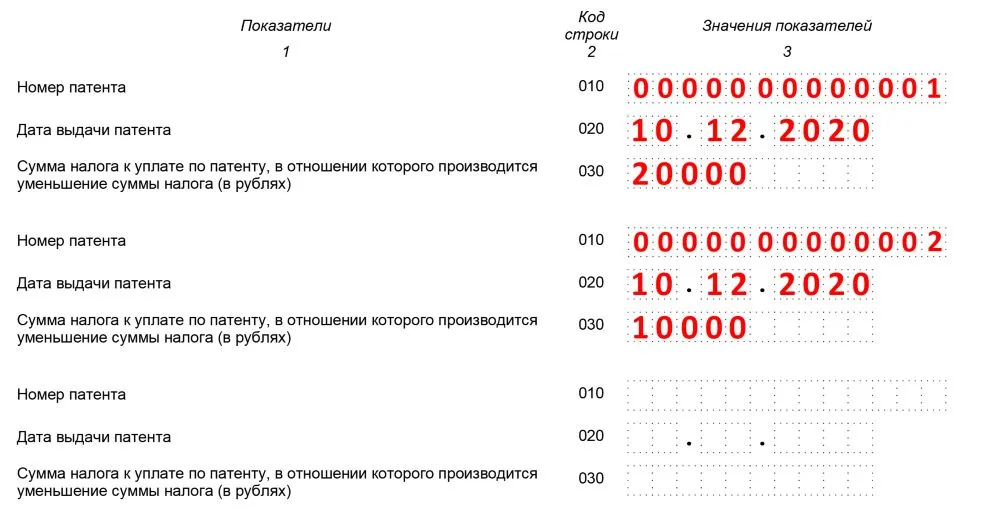

Второй лист (Лист А). Здесь укажите реквизиты своих патентов, которые планируете уменьшить:

- Номер патента

- Дата выдачи

- Сумма налога по патенту

Если все ваши патенты не поместятся на одном листе, то просто возьмите второй.

Третий лист (Лист Б). Тут необходимо указать производите вы выплаты в адрес физлиц или нет (поле «Признак налогоплательщика»):

- Код 1. ИП, производящие выплаты в адрес физлиц.

- Код 2. ИП, не производящие выплаты в адрес физлиц.

Далее необходимо подвести итог по стоимости всех патентов, указанных на прошлом листе. В поле «Общая сумма налога к уплате» пишем сумму всех патентов, перечисленных на втором листе.

И, наконец, указываем сумму платежей, на которые мы уменьшаем наши патенты. Не забываем про условия, которые мы обсуждали выше:

- Взносы (и прочие платежи, уменьшающие патент) должны быть фактически уплачены.

- Эти платежи должны быть уплачены в пределах исчисленных сумм. Т.е. вы не можете авансом на несколько лет вперед заплатить свои фиксированные взносы и принять всю сумму платежа к вычету.

- Платежи, уменьшающие патент, должны быть совершены в период действия хоть какого-то патента.

- Если принимаются к вычету платежи за сотрудников, то они должны быть совершены за тех сотрудников, которые заняты в деятельности, переведенной на патент.

- ИП, производящие выплаты в адрес физлиц (те, кто поставил в первом поле код 1) принимают к вычету сумму платежей не более половины общей суммы налога по патентам. ИП, не производящие выплаты в адрес физлиц (те, кто поставил код 2) принимают к вычету сумму не более полной стоимости всех своих патентов.

Важное замечание. Если в поле с платежами, уменьшающими патенты, указать сумму больше допустимой, то налоговая откажет в приеме Уведомления.

Как подать несколько Уведомлений в течение года?

Может возникнуть ситуация, когда необходимо подать несколько уведомлений. Например, вы купили патент на весь год за 30 000 рублей, в первом квартале заплатили четверть своих страховых взносов (чуть больше 10 тысяч) и хотите уменьшить свой патент на этот платеж.

Вы заполняете Уведомление и подаете его в налоговую. Налоговая видит, что вы уменьшили свой патент на 10 с лишним тысяч и первую треть в начале года уже не ждёт (она перекрылась страховыми взносами). Но ФНС понимает, что до конца года вам осталось доплатить примерно 20 тысяч.

Наступает декабрь, вы платите последнюю четверть своих страховых взносов, которые теперь с избытком перекрывают стоимость патента и сталкиваетесь с вопросом — как заполнить второе уведомление на уменьшение? На втором листе указывать полную стоимость патента? Или с учетом первого уменьшения?

Т.к. на момент написания статьи не было официальных разъяснений от чиновников по спорным вопросам заполнения Уведомления, мы предлагаем придерживаться такого правила:

Каждое новое Уведомление «обнуляет» предыдущее.

Т.е. подавая второе уведомление, нужно представить, что вы делаете это первый раз и, соответственно, указывать в нем полную стоимость патента за год и все свои страховые взносы за год, которые вы используете для уменьшения.

Вот иллюстрация того, как согласно нашей теории предприниматель, купивший патент на год за 30 тысяч должен был заполнить два своих уведомления.

Первое Уведомление, уменьшающее патент на четверть взносов ИП. Подано до 1 апреля для уменьшения первого платежа по патенту (1/3 стоимости)

Второе Уведомление, уменьшающее патент полностью. Подано в конце года

Итог

В принципе, все, что мы хотели сказать, мы сказали. Осталось только повторить, что многие наши утверждения, озвученные в этой статье, нельзя назвать совершенно однозначными. Нам они кажутся логичными и безопасными для применения, но может оказаться, что по каким-то нашим тезисам (например, о том, что если у предпринимателя есть хоть один патент, по которому он привлекает сотрудников, то ограничение на уменьшение в 50% действует по всем патентам) налоговая выскажется иначе, но пока этих разъяснений нет, можно использовать наши толкования. Давайте их повторим.

- Для уменьшения патента, необходимо подать соответствующее Уведомление в налоговую. Если патенты куплены в разных налоговых, то в каждую нужно подать отдельное уведомление по патентам, которые получены в этой налоговой.

- Уведомления можно подавать в любое время и в любом количестве. Но помните, что каждое новое уведомление обнуляет предыдущее.

- С помощью уведомления можно уменьшить патент только на те взносы, которые фактически уплачены. Проще говоря, вы не можете подать уведомление на уменьшение патента, а взносы заплатить потом. Как говорится, утром деньги, а вечером стулья.

- Если предприниматель осуществляет выплаты физлицам, например, по трудовому договору или по договору ГПХ, то он может уменьшить налог только в половину. При этом не важно, сколько у него патентов, если хотя бы по одному есть сотрудники — весь налог уменьшается только в половину.

- При заполнении уведомления об уменьшении стоимости патентов необходимо указать реквизиты всех своих патентов, свой статус, говоря иначе, имеются ли у вас сотрудники, а так же сумму налога по всем патентам и уплаченные на текущий момент страховые взносов.

- К уменьшению можно принимать все страховые взносы, заплаченные в период действия хоть какого-то патента.

Консультация с Эльвирой Пожарской

Есть вопросы? Запишитесь к нам на налоговую консультацию

ЦСБ СоветникЪ

Как заполнить форму КНД 1112021 для уменьшения патента на страховые взносы

Редактор: Елена Галичевская

Если у ИП на патенте нет сотрудников, он может вообще не платить налог. А ИП с сотрудниками может уменьшить стоимость патента максимум наполовину. Разбираем, как подать документы на вычет

Михаил Кратов

Эксперт по праву

Поделитесь статьей

Если у ИП на патенте нет сотрудников, он может вообще не платить налог. А ИП с сотрудниками может уменьшить стоимость патента максимум наполовину. Разбираем, как подать документы на вычет

Михаил Кратов

Эксперт по праву

Поделитесь статьей

ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

ИП на патенте могут уменьшать налог на сумму взносов:

-

фиксированные страховые взносы за себя. В 2023 году это 45 842 ₽;

-

дополнительные страховые взносы — 1% от части годового потенциального дохода, превышающей 300 000 ₽;

-

страховые взносы за сотрудников;

-

больничные за первые три дня болезни сотрудника.

Нельзя принять к вычету только страховые взносы на травматизм за сотрудников.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Подписываясь, вы соглашаетесь с политикой конфиденциальности

Налог можно уменьшить на страховые взносы, уплаченные в период действия этого патента.

ИП на патенте в 2022 году забыл внести 7000 ₽ фиксированных взносов, а уплатил их только в сентябре 2023 года. На эти 7000 ₽ можно уменьшить стоимость патента, который действует в сентябре 2023 года.

Если патент куплен на один месяц, его стоимость можно уменьшить только на взносы и больничные, уплаченные в том же месяце. Если на более долгий срок — патент уменьшается на все взносы, уплаченные в период его действия.

Если сумма страховых взносов больше, чем стоимость патента, — можно зачесть переплату в счет будущих патентов. Главное, чтобы соблюдалось условие о едином периоде уплаты взносов и налога на патенте.

Например, ИП купил первый патент на июнь, июль и август 2023 года за 10 000 ₽ и уплатил в этом же периоде 20 000 ₽ страховых взносов. Сумму переплаты в 10 000 ₽ можно будет зачесть для уменьшения налога по следующему патенту на сентябрь — ноябрь 2023 года.

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонте обуви есть по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 45 842 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 15 842 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

-

за продавца в магазине — 25 000 ₽;

-

за мастера по ремонту обуви — 10 000 ₽.

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

-

титульный лист;

-

лист А, где указываются сведения о патентах, по которым применяется вычет;

-

лист Б, в котором указывается сумма страховых взносов и пособий, уменьшающая сумму патента.

Титульный лист. Здесь нужно указать код налогового органа, ИНН и Ф. И. О. предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

Лист А. Здесь нужно указать номер патента, дату начала действия патента и дату его окончания, стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

-

Строка 010 — номер патента.

-

Строка 020 — дата начала действия патента.

-

Строка 025 — дата окончания действия патента.

-

Строка 030 — признак налогоплательщика: ИП-работодатель указывает значение «1», а ИП без сотрудников — «2».

-

Строка 040 — полная сумма налога к уплате по патенту, по которому ИП хочет уменьшить налог.

-

Строка 050 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога.

-

Строка 060 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога, которая была учтена при уменьшении суммы налога в ранее представленных уведомлениях.

Должны выполняться соотношения:

-

если в строке 030 стоит признак «1», это значит ИП с работниками, то строка 050 меньше или равна «строка 040 / 2 − строка 060»;

-

если в строке 030 признак «2», ИП без работников, то строка 050 меньше или равна «строка 040 − строка 060».

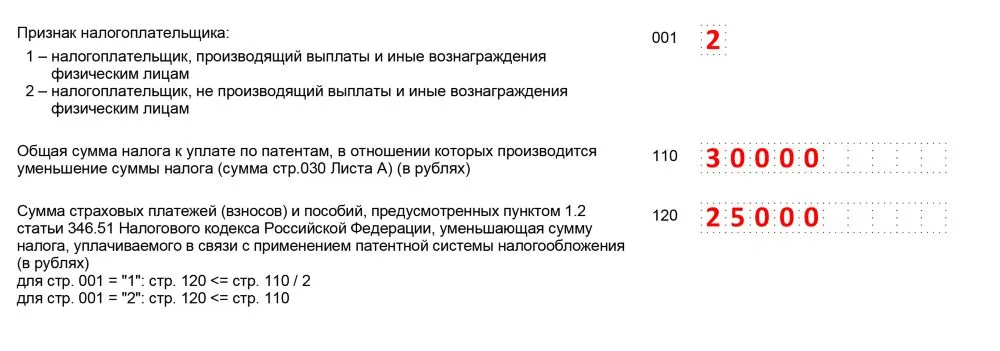

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП хочет принять к вычету. Тут заполняют четыре строки:

1. Строка 110 — стоимость всех патентов, на которые нужно получить вычет: сумма строк 030 всех листов А.

2. Строка 120 — общая сумма взносов, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 120 он указывает 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма строк 050 всех листов А.

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

ИП без сотрудников. Приводим пример для 2021 года, но в 2022 году принцип заполнения формы не изменился, изменилась только сумма обязательных страховых взносов.

ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин может уплатить эту сумму до конца срока действия патента — до 30 июня.

15 апреля ИП перечисляет фиксированные страховые взносы за себя — 45 842 ₽ — и сразу подает уведомление на налоговый вычет.

На листе А предприниматель укажет:

-

в строке 020 — 01.04.2023;

-

в строке 025 — 30.06.2023;

-

в строке 030 — 2;

-

в строке 040 — 37 743 ₽;

-

в строке 050 — 37 743 ₽, потому что взносы больше патента, значит к вычету — только сумма патента.

Лист Б заполнит так:

-

В строке 110 — страховые взносы за себя — 45 842 ₽.

-

В строке 120 — общую сумму взносов, которую Ромашкин вычитает из патентов — 37 743 ₽. Он заполняет уведомление только по одному патенту, поэтому просто переносит сумму из строки 050 листа А. Если патентов несколько — нужно сложить строки 050 всех листов А.

-

В строке 130 — общую сумму взносов, которую уже вычли из патента ранее. ИП Ромашкин эту строку не заполняет, потому что пользуется вычетом впервые.

-

В строке 140 — остаток взносов после уменьшения налога. Он считается так: 110 − (120 + 130). Ромашкин укажет 45 842 − 37 734 = 8108 ₽.

Остаток 8108 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет взносов. Получается, что в апреле Ромашкин уплатил 45 842 ₽ взносов и больше ничего не должен.

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя один сотрудник. Предприниматель платит страховые взносы за себя и сотрудника на общую сумму 115 000 ₽ в год.

Перечисленные взносы полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента максимум на 50%, поэтому в уведомлении надо будет указать такие суммы.

В уведомлении на листе А:

-

в строке 020 — 01.01.2023;

-

в строке 025 — 31.12.2023;

-

в строке 030 — 1;

-

в строке 040 — 109 000 ₽;

-

в строке 050 — 109 000 ₽ × 50% = 54 500 ₽.

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Лист Б ИП Потапенко заполнит так:

-

В строке 110 Потапенко указывает страховые взносы за себя и за сотрудников — 115 000 ₽.

-

В строке 120 — сумму вычета: 109 000 ₽ × 50% = 54 500 ₽.

-

В строке 130 — общую сумму взносов, которую Потапенко уже вычитал из патента. Потапенко эту строку не заполняет.

-

В строке 140 — остаток взносов, оставшихся после уменьшения налога. Это «строка 110 − строка 120 − строка 130». Потапенко укажет 115 000 − 54 500 =

60 500 ₽.

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налога и взносов: 54 500 + 115 000 = 169 500 ₽.

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

-

лично;

-

пересылают по почте с описью вложения;

-

в электронном виде через систему ЭДО — электронного документооборота.

Электронный документ нужно подписать усиленной квалифицированной электронной подписью — КЭП.

Датой отправки уведомления будет считаться:

-

при отправке почтой — дата почтового штемпеля на описи, если ее нет — дата штемпеля на конверте;

-

в электронном виде — дата, указанная в подтверждении отправки, полученном электронно.

Если налоговая не прислала отказ в течение 20 дней, считайте, что ваше уведомление принято. Отдельного сообщения от налоговой, что все хорошо, может и не прийти.

Если налоговая прислала отказ, нужно исправить ошибки и подать уведомление повторно.

Налоговая может отказать, если вы указали в строке 120:

-

сумму взносов и пособий, которые вы еще не перечислили в бюджет;

-

сумму, которая больше, чем стоимость патента. В этом случае откажут в вычете на сумму, превышающую сумму взносов.

В течение 20 дней налоговая направит уведомление об отказе. Нужно исправить ошибки и подать форму КНД 1112021 повторно.

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым.

Вернуть деньги можно на расчетный счет или учесть их в стоимости будущих патентов.

С 1 января 2023 года компании и ИП переходят на новый порядок уплаты налогов — единый налоговый платеж (ЕНП). Каждому налогоплательщику и налоговому агенту откроют единый налоговый счет в Федеральном казначействе — ЕНС.

Налоговая инспекция получит единый платеж на ЕНС и распределит его в таком порядке:

-

Недоимка.

-

Текущие обязательства.

-

Пени.

-

Проценты.

-

Штрафы.

Если платежа не хватит для уплаты налогов, у которых одинаковые даты перечисления, его распределят пропорционально. Зачесть или вернуть можно сумму, которая осталась после распределения — положительное сальдо.

Положительное сальдо можно вернуть по заявлению, направить в счет исполнения будущих налоговых обязательств или оставить на ЕНС.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте налоговой или через оператора ЭДО. Налоговая должна отправить поручение на возврат в Казначейство не позже следующего дня.

Вернуть положительное сальдо ЕНС можно будет независимо от того, сколько лет пройдет с момента перечисления денег. Раньше действовал срок три года на возврат.