Дата публикации: 22.09.2015 17:28 (архив)

Управление Федеральной налоговой службы по Калининградской области по вопросу ошибочного предоставления в налоговый орган уведомления о постановке на учет в качестве плательщика торгового сбора в случае, когда налогоплательщик не является плательщиком торгового сбора, сообщает следующее.

В соответствии с пунктом 4 статьи 4 Федерального закона от 29.11.2014 № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» торговый сбор в соответствии с главой 33 части второй Налогового кодекса Российской Федерации может быть введен в городах федерального значения Москве, Санкт-Петербурге и Севастополе не ранее 01.07.2015.

В соответствии с пунктом 1 статьи 411 Кодекса плательщиками торгового сбора признаются организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности на территории муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в отношении которых нормативным правовым актом этого муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлен указанный сбор, с использованием объектов движимого и (или) недвижимого имущества на территории этого муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Как следует из пункта 2 статьи 416 Кодекса, плательщик торгового сбора представляет уведомление о постановке на учет не позднее пяти дней с даты возникновения объекта обложения торговым сбором.

Согласно пункту 4 статьи 416 Кодекса в случае прекращения осуществления предпринимательской деятельности с использованием объекта осуществления торговли плательщик сбора представляет соответствующее уведомление в налоговый орган.

Датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика сбора является дата прекращения осуществления плательщиком сбора вида деятельности, указанная в уведомлении.

При этом глава 33 «Торговый сбор» Кодекса не содержит специальных положений, предусматривающих отдельный порядок представления организацией или индивидуальным предпринимателем в налоговый орган сведений об ошибочном представлении уведомлений о постановке на учет в качестве плательщика торгового сбора в случае, когда они не признаются плательщиками торгового сбора.

В этой связи в случае ошибочного представления указанного выше уведомления, на основании которого осуществлена постановка на учет в налоговом органе в качестве плательщика торгового сбора, налогоплательщики вправе представить в соответствующий налоговый орган заполненное в произвольной форме заявление с указанием наименования организации (фамилии, имени, отчества (при наличии) индивидуального предпринимателя), идентификационного номера налогоплательщика (ИНН), причин представления такого заявления и копии соответствующего ошибочно поданного уведомления.

В этом случае налоговым органом осуществляется снятие с учета организации или индивидуального предпринимателя, поставленных на учет в налоговом органе в качестве плательщиков торгового сбора, в связи с ошибочной постановкой на учет. Код причины снятия с учета в налоговом органе соответственно «25» и «07». Дата снятия с учета в налоговом органе равна дате постановки на учет в качестве плательщиков торгового сбора. Суммы торгового сбора подлежат сторнированию в информационном ресурсе налогового органа, а также в случае необходимости в карточках РСБ.

Порядок исправления допущенных опечаток и ошибок в выданных в результате предоставления государственной услуги документах

Порядок исправления допущенных опечаток и ошибок

в выданных в результате предоставления государственной

услуги документах

94. Основанием для начала действий по исправлению допущенных опечаток и ошибок (далее — техническая ошибка) в выданных в результате предоставления государственной услуги уведомлении о постановке на учет или об отказе в постановке на учет, уведомлении о снятии с учета или об отказе в снятии с учета является получение территориальным органом Росфинмониторинга заявления об исправлении технической ошибки.

95. Заявление об исправлении технической ошибки с приложением ранее выданного с ошибкой уведомления о постановке на учет или об отказе в постановке на учет, уведомления о снятии с учета или об отказе в снятии с учета направляется заявителем в территориальный орган Росфинмониторинга заказным почтовым отправлением с уведомлением о вручении или представляется непосредственно заявителем либо направляется в электронной форме с использованием Единого портала.

96. Специалист, ответственный за прием (отправление) корреспонденции, после регистрации поступившего заявления с приложением документа, подтверждающего наличие в выданном в результате предоставления государственной услуги документе технической ошибки, передает (направляет) их на рассмотрение специалисту, уполномоченному осуществлять ведение учета, в день регистрации заявления.

97. Специалист, уполномоченный осуществлять ведение учета, проверяет поступившее заявление об исправлении технической ошибки на предмет наличия технической ошибки в выданном в результате предоставления государственной услуги документе.

98. Критерием принятия решения по исправлению технической ошибки является наличие опечатки и (или) ошибки в выданном уведомлении о постановке на учет или об отказе в постановке на учет, уведомлении о снятии с учета или об отказе в снятии с учета.

99. В случае наличия технической ошибки в выданном документе, специалист, уполномоченный осуществлять ведение учета, подготавливает уведомление о постановке на учет или об отказе в постановке на учет, уведомление о снятии с учета или об отказе в снятии с учета с учетом требований настоящего Административного регламента, взамен выданного документа, содержащего ошибку.

100. В случае отсутствия технической ошибки в выданном уведомлении о постановке на учет или об отказе в постановке на учет, уведомлении о снятии с учета или об отказе в снятии с учета специалист, уполномоченный осуществлять ведение учета, подготавливает на бланке письма территориального органа Росфинмониторинга решение территориального органа Росфинмониторинга об отсутствии технической ошибки в выданном ранее документе.

101. Специалист, уполномоченный осуществлять ведение учета, передает решение об отсутствии технической ошибки в выданном в результате предоставления государственной услуги документе на подписание руководителю (заместителю руководителя) соответствующего структурного подразделения территориального органа Росфинмониторинга.

102. Подписанный экземпляр решения об отсутствии технической ошибки в выданном в результате предоставления государственной услуги документе передается (направляется) руководителем (заместителем руководителя) соответствующего структурного подразделения территориального органа Росфинмониторинга специалисту, ответственному за прием (отправление) корреспонденции, для регистрации в системе делопроизводства территориального органа Росфинмониторинга в день подписания.

103. Регистрация в системе делопроизводства решения об отсутствии технической ошибки в выданном в результате предоставления государственной услуги документе осуществляется специалистом, ответственным за прием (отправление) корреспонденции, в день получения соответствующих документов на регистрацию.

104. Решение об отсутствии технической ошибки направляется в организацию или индивидуальному предпринимателю заказным почтовым отправлением с уведомлением о вручении в случае, если заявление об исправлении технической ошибки представлено в территориальный орган Росфинмониторинга заказным почтовым отправлением.

Решение об отсутствии технической ошибки, подписанное усиленной квалифицированной электронной подписью, направляется на адрес электронной почты в организацию или индивидуальному предпринимателю в случае, заявление об исправлении технической ошибки направлено в территориальный орган Росфинмониторинга в электронной форме с использованием Единого портала.

Решение об отсутствии технической ошибки может быть вручено представителю организации или индивидуальному предпринимателю (его представителю), полномочия которого подтверждены в соответствии с законодательством Российской Федерации. При выдаче решения оформляется расписка о получении.

Вручение решения об отсутствии технической ошибки представителю организации или индивидуальному предпринимателю (его представителю) осуществляется в соответствии с графиком (режимом) работы территориального органа Росфинмониторинга.

105. Максимальный срок выполнения действия по исправлению технической ошибки в выданном в результате предоставления государственной услуги документе либо подготовки решения об отсутствии технической ошибки в выданном в результате предоставления государственной услуги документе не может превышать 5 рабочих дней с даты регистрации заявления об исправлении технической ошибки в территориальном органе Росфинмониторинга.

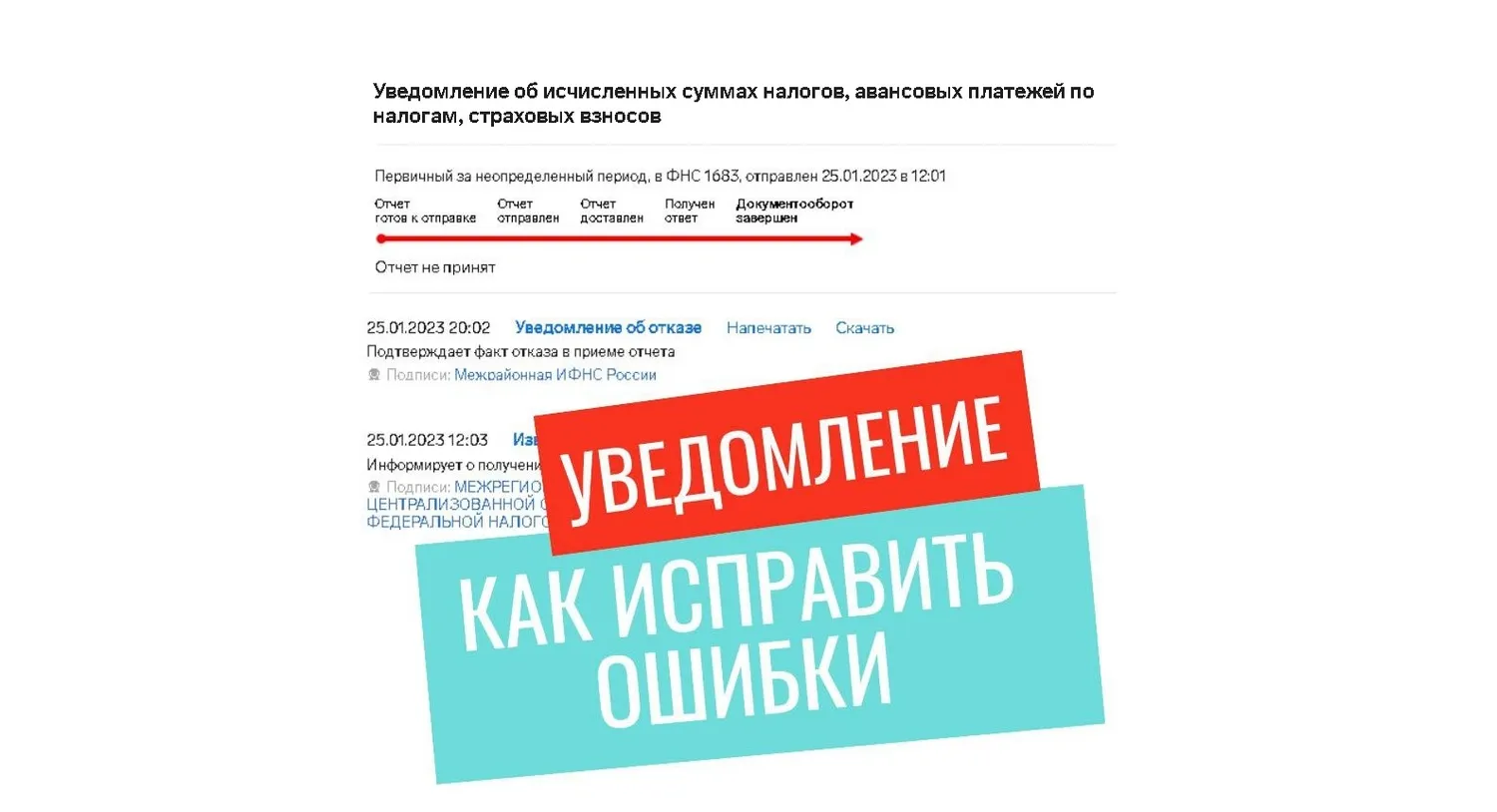

Как исправить ошибки в уведомлении по ЕНП

Что нужно сделать, чтобы уведомление по ЕНП приняли, после допущенной в нем ошибки.

Налоговая инспекция откажет в приеме уведомления, если вы неверно указали свой ИНН и КПП либо отправили уведомление не в свою инспекцию. В таком случае придет уведомление об отказе в приеме.

В случае, если уведомление сдано, но в нем были неверно указаны данные, нужно отправить новое уведомление (если по этому налогу еще не сдана декларация).

Если ошибка в сумме, то нужно:

- создать новое уведомление (в бухгалтерском сервисе или в личном кабинете налогоплательщика на сайте ФНС), в нем повторить данные по строке, где была ошибка (КПП, КБК, ОКТМО, период), и указать верные данные.

Если ошибка в других данных:

- Создать новое уведомление. Повторить данные ошибочной строки (КПП, КБК, ОКТМО, период), но в сумме указать «0».

- В следующей строке указать верные данные.

В обоих случаях корректировка должна произойти автоматически при поступлении уведомления в налоговый орган (старые данные затираются).

Описание

Заявление об исправлении технической ошибки с приложением ранее выданного с ошибкой уведомления о постановке на учет или об отказе в постановке на учет, уведомления о снятии с учета или об отказе в снятии с учета направляется заявителем в территориальный орган Росфинмониторинга заказным почтовым отправлением с уведомлением о вручении или представляется непосредственно заявителем либо направляется в электронной форме с использованием Единого портала.

Документы, необходимые для получения услуги

- Заявление об исправлении технической ошибки

Срок предоставления

Срок предоставления государственной услуги не должен превышать 15 календарных дней со дня получения территориальным органом Росфинмониторинга документов, необходимых для предоставления государственной услуги.

В случае, если срок принятия решения приходится на выходной или нерабочий праздничный день, то днем окончания срока принятия решения считается предшествующий ему рабочий день.

Срок принятия решения не должен превышать 15 календарных дней со дня получения территориальным органом Росфинмониторинга документов, необходимых для предоставления государственной услуги.

В случае, если срок принятия решения приходится на выходной или нерабочий праздничный день, то днем окончания срока принятия решения считается предшествующий ему рабочий день.

Датой получения документов, необходимых для предоставления государственной услуги, является день их вручения заявителем уполномоченному должностному лицу территориального органа Росфинмониторинга либо день поступления в территориальный орган Росфинмониторинга заказного почтового отправления с уведомлением о вручении или документов в электронной форме, направленных с использованием Единого портала.

Срок выдачи (направления) документов (уведомлений), являющихся результатом предоставления государственной услуги, не должен превышать 3 рабочих дня с даты принятия решения.

Основание

Основанием для предоставления государственной услуги является заявление об исправлении допущенных опечаток и ошибок с приложением ранее выданного с ошибкой документа (уведомления о постановке на учет или об отказе в постановке на учет, уведомления о снятии с учета или об отказе в снятии с учета).

Cрок регистрации запроса на услугу

1 раб. дн.

Отказ в предоставлении государственной услуги

Оснований для отказа в предоставлении государственной услуги

Оснований для отказа в предоставлении государственной услуги, законодательством не предусмотрено.

Основания для приостановления предоставления государственной услуги

Основания для приостановления предоставления государственной услуги отсутствуют.

Оснований для отказа в приеме документов, необходимых для предоставления государственной услуги

Оснований для отказа в приеме документов, необходимых для предоставления государственной услуги, законодательством Российской Федерации не предусмотрено.

Обсуждается Законопроект № 357275-8, который может поменять последовательность списания налогов, сборов и санкций по ним с ЕНС. Такая правка потребовалась, чтобы изменить администрирование НДФЛ. При этом работа с ЕНС у бухгалтеров пока продолжается — есть ошибки по уведомлениям и вопросы, как их исправлять.

Рассматриваем доступные на сегодня варианты корректировки. Автоматизация процесса в 1С планируется — следите за публикациями БЭ8!

Содержание

- В Уведомление попадает строка с неверным КПП, если у организации в 1С две Регистрации в налоговом органе одним кодом ИФНС

- Какой НДФЛ показывать в Уведомлении: исчисленный или удержанный? Документ называется «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов»

- После подачи Уведомления по ЕНС нашли ошибку в сумме транспортного налога (указали 640 руб. вместо 700 руб.). Как создать корректировочное Уведомление об исчисленных суммах налогов, если ошибка в сумме в 1С?

- Неверно указали период в Уведомлении по транспортному налогу за год — 1 кв. 2022. Авансы в течение года не платились. В Уведомлении так же были указаны НДФЛ и страховые взносы. Как сдать корректировку Уведомления по транспортному налогу?

- Уведомление об исчисленных суммах налогов по налогу на имущество подаем по месту нахождения организации или по месту учета имущества, если это разные ИФНС?

- Учитывать ли переплату на ЕНС при заполнении уведомления по ЕНП на авансовый платеж по УСН?

- Как отразить возмещение НДС в 2023 году?

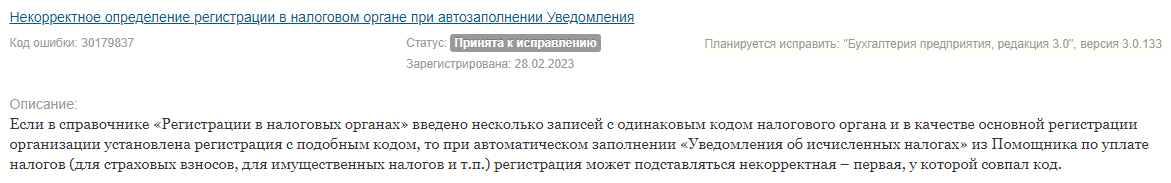

В Уведомление попадает строка с неверным КПП, если у организации в 1С две Регистрации в налоговом органе одним кодом ИФНС

В Уведомление попадает строка с неверным КПП, если у организации в 1С две Регистрации в налоговом органе одним кодом ИФНС.

Это ошибка программы 30179837.

Отслеживать ее исправление можно здесь.

При заполнении Уведомления по ЕНС происходит поиск ИФНС по коду, поэтому если в справочнике Регистрации в налоговом органе несколько элементов с одинаковым кодом, подставляется первая. Пока в этом случае следует выбирать нужную ИФНС в уведомлении вручную.

После исправления ошибки обновите 1С.

Как обновить 1С 8.3 самостоятельно

Какой НДФЛ показывать в Уведомлении: исчисленный или удержанный? Документ называется «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов»

Какой НДФЛ показывать в Уведомлении: исчисленный или удержанный? Документ называется «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов».

В Уведомлении об исчисленных суммах налогов указывается только удержанный налог (п. 9 ст. 58 НК РФ). В Уведомлении плательщик дает расшифровку налоговикам — как разнести сумму платежа на ЕНС, ведь уплачивается общая «безликая» сумма.

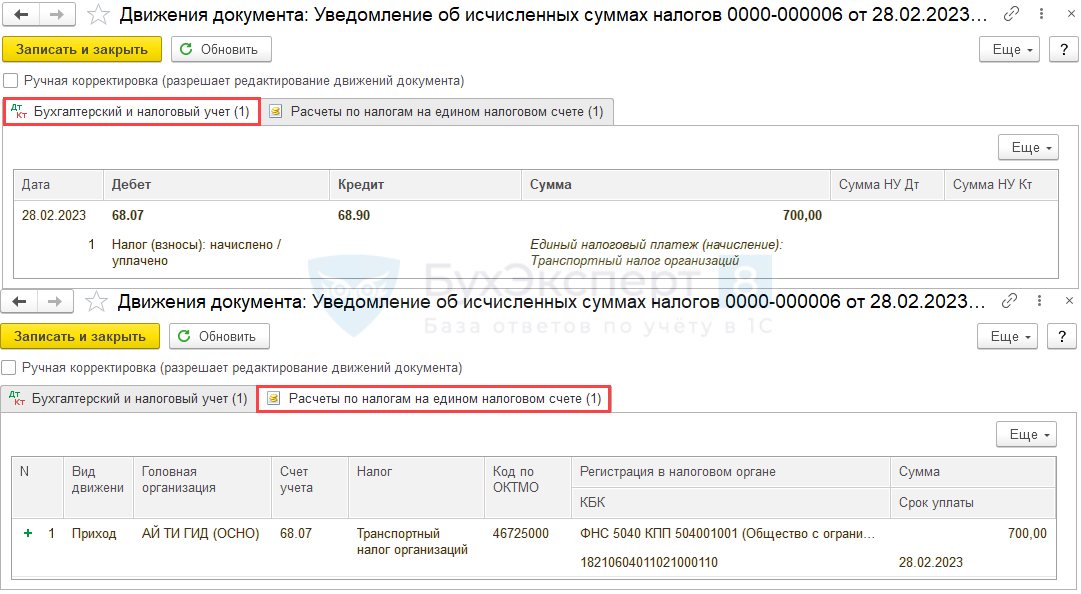

После подачи Уведомления по ЕНС нашли ошибку в сумме транспортного налога (указали 640 руб. вместо 700 руб.). Как создать корректировочное Уведомление об исчисленных суммах налогов, если ошибка в сумме в 1С?

После подачи Уведомления по ЕНС нашли ошибку в сумме транспортного налога (указали 640 руб. вместо 700 руб.). Как создать корректировочное Уведомление об исчисленных суммах налогов, если ошибка в сумме в 1С?

Если в первичном Уведомлении несколько налогов, подайте корректировочное Уведомление только по тому налогу, в котором допущена ошибка.

Варианты исправления:

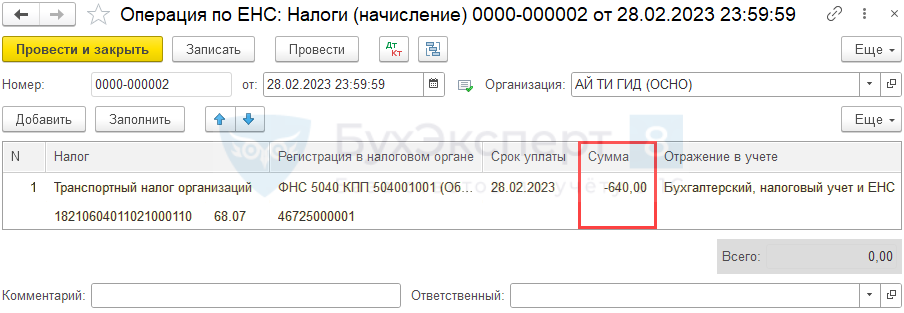

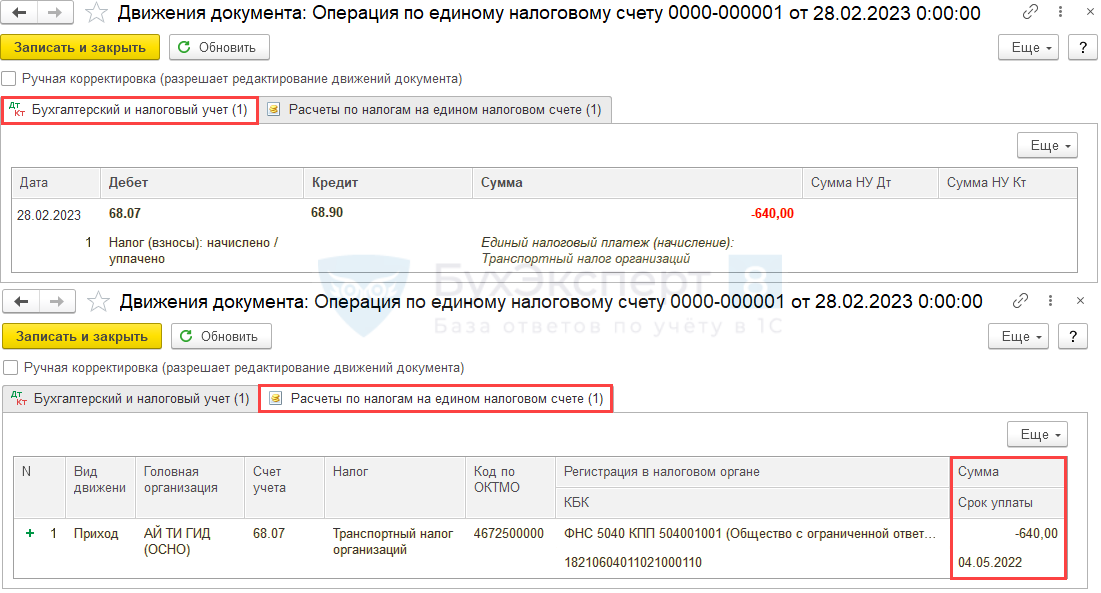

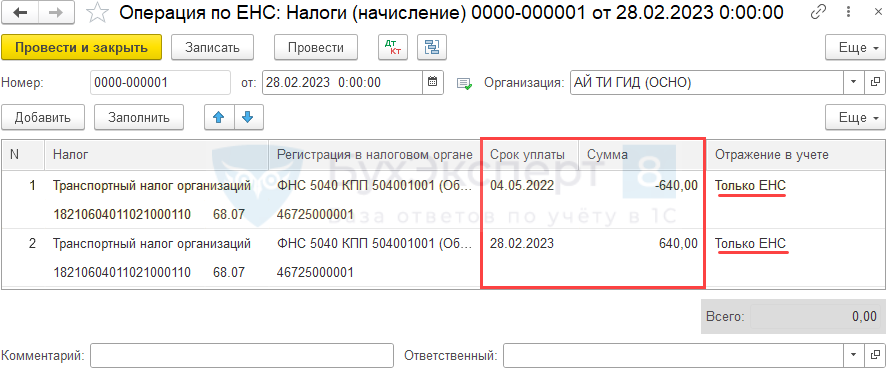

Вариант 1. Создайте документ Операция по единому налоговому счету с видом операции Налоги (начисление) в разделе Операции.

Укажите налог, по которому нужно исправить сумму. В графе Сумма поставьте сумму, указанную в первичном уведомлении, с минусом.

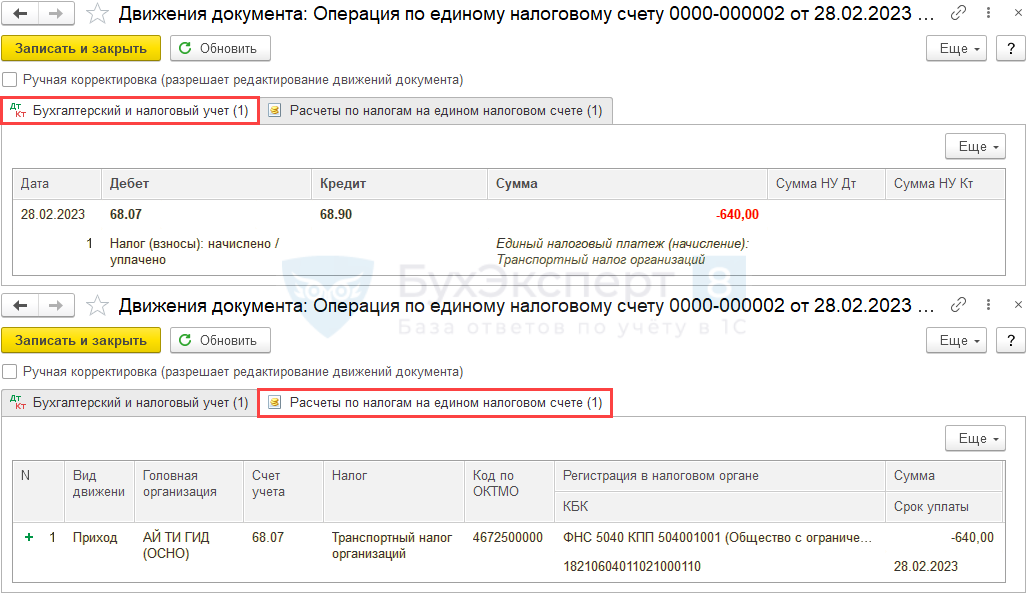

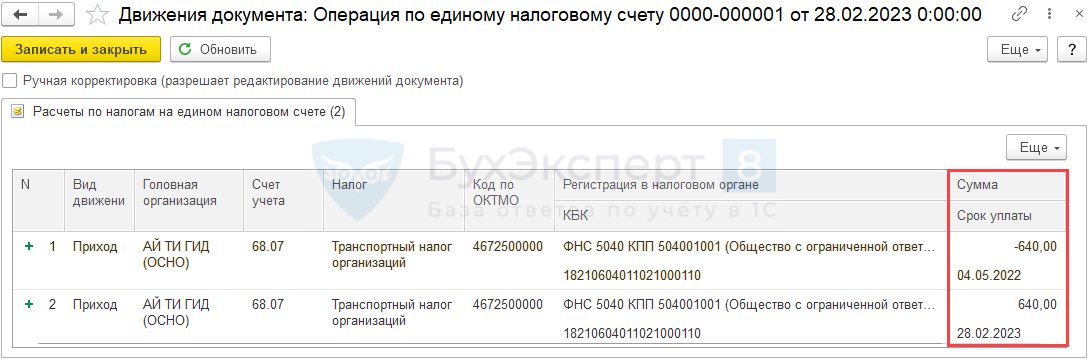

Перенос на ЕНС начисленного налога и запись в регистр Расчеты по налогам на едином налоговом счете сторнируются. Это нужно, чтобы при формировании верного Уведомления сумма на счетах учета и в регистре накопления не задвоилась.

Вместо документа Операция по единому налоговому счету можно использовать документ Операция, введенная вручную с видом Сторно документа — первичного уведомления с ошибкой.

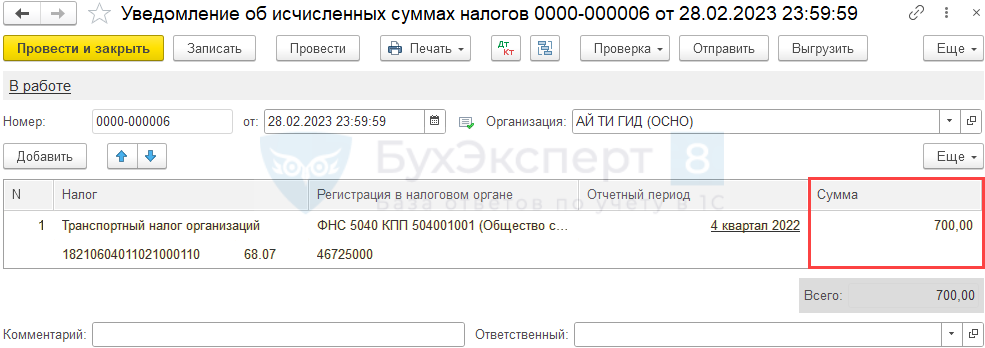

Сформируйте новое Уведомление об исчисленных суммах налогов в разделе Операции.

Повторите строку по этому налогу, заполненную аналогично первичному уведомлению, но с верной суммой.

Формируется проводка с новой суммой налога, начисленного на ЕНС, а также запись в регистр Расчеты по налогам на едином налоговом счете.

Новое Уведомление отправьте в ИФНС, оно заменяет предыдущее.

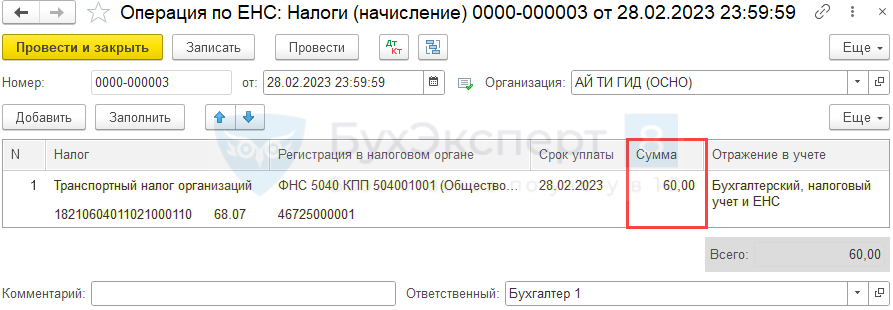

Вариант 2. Создайте документ Операция по единому налоговому счету с видом операции Налоги (начисление) в разделе Операции.

Повторите строку по этому налогу, заполненную аналогично первичному уведомлению, но только на разницу — положительную или отрицательную (в нашем примере нужно добавить 60 руб. исходя из расчета 700 — 640).

Формируется проводка с доплатой на ЕНС начисленного налога, а также запись в регистр Расчеты по налогам на едином налоговом счете.

Создайте и заполните вручную новое уведомление на полную сумму из раздела Отчеты — Уведомления, сообщения и заявления — папка Единый налоговый платеж. Выберите Уведомление об исчисленных суммах налогов и по кнопке Еще укажите Создать без отражения в учете — Уведомление без отражения проводок.

Новое уведомление отправьте в ИФНС, оно заменяет предыдущее.

При необходимости доплатите на ЕНС недостающую сумму налога.

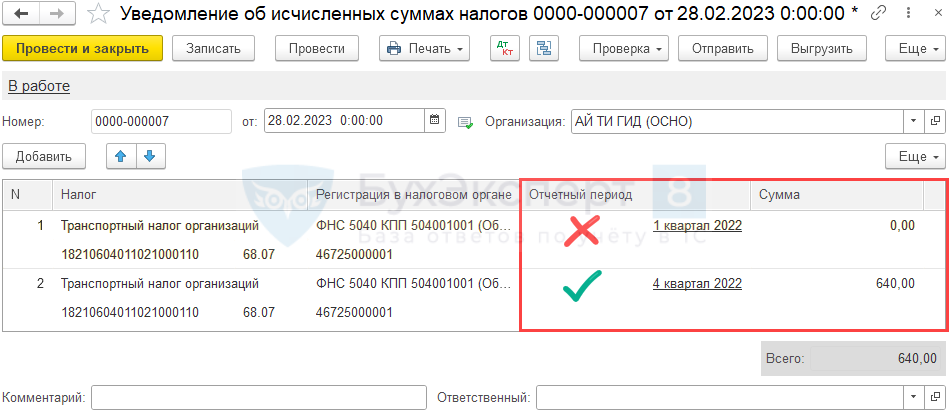

Неверно указали период в Уведомлении по транспортному налогу за год — 1 кв. 2022. Авансы в течение года не платились. В Уведомлении так же были указаны НДФЛ и страховые взносы. Как сдать корректировку Уведомления по транспортному налогу?

Неверно указали период в Уведомлении по транспортному налогу за год — 1 кв. 2022. Авансы в течение года не платились. В Уведомлении так же были указаны НДФЛ и страховые взносы. Как сдать корректировку Уведомления по транспортному налогу?

По такой же схеме корректируются любые другие реквизиты уведомления: КПП, КБК.

Подайте корректировочное Уведомление с исправлением только того налога, в котором допущена ошибка, т. е. только по транспортному налогу.

Варианты исправления:

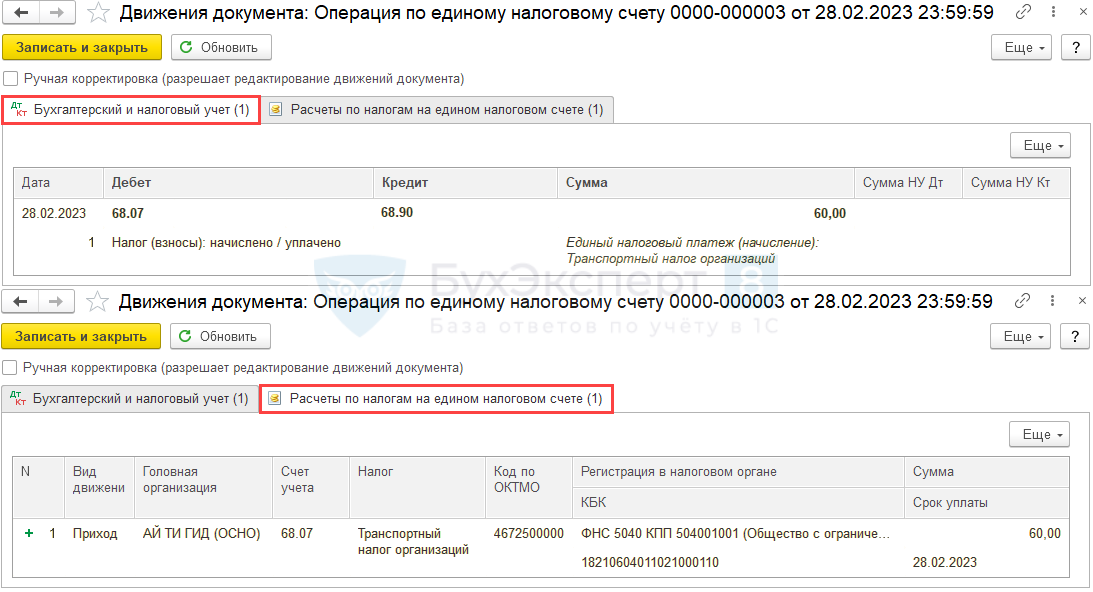

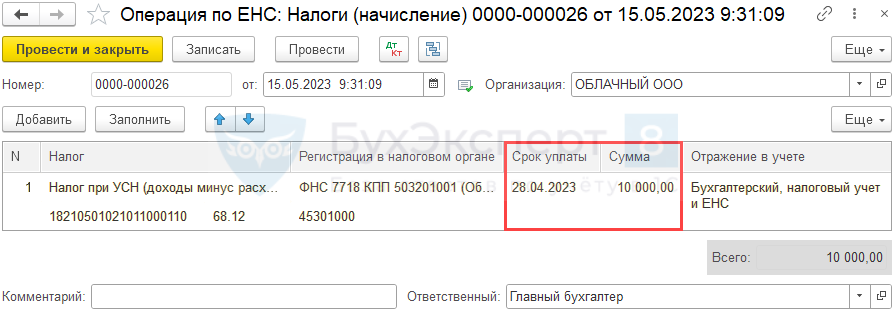

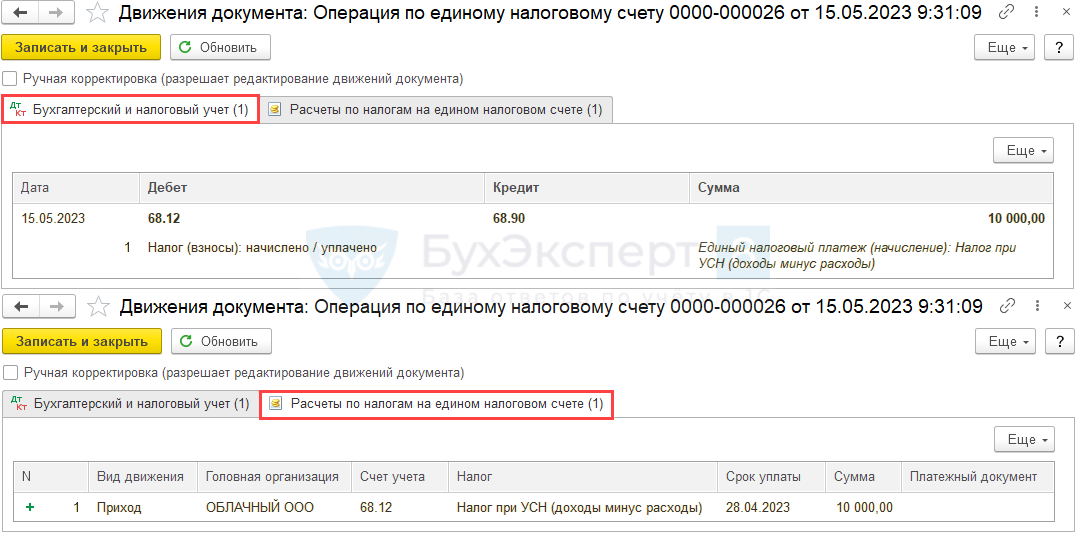

Вариант 1. Создайте документ Операция по единому налоговому счету с видом операции Налоги (начисление) в разделе Операции.

Укажите налог, по которому нужно исправить данные.

В графе Срок уплаты — дата уплаты, указанная в первичном уведомлении. Сумма — сумма, указанная в первичном уведомлении с минусом.

Перенос на ЕНС начисленного налога и запись в регистр Расчеты по налогам на едином налоговом счете сторнируются. Это нужно, чтобы при формировании верного уведомления сумма на счетах учета и в регистре накопления не задвоилась.

Вместо документа Операция по единому налоговому счету можно использовать документ Операция, введенная вручную с видом Сторно документа — первичного уведомления с ошибкой.

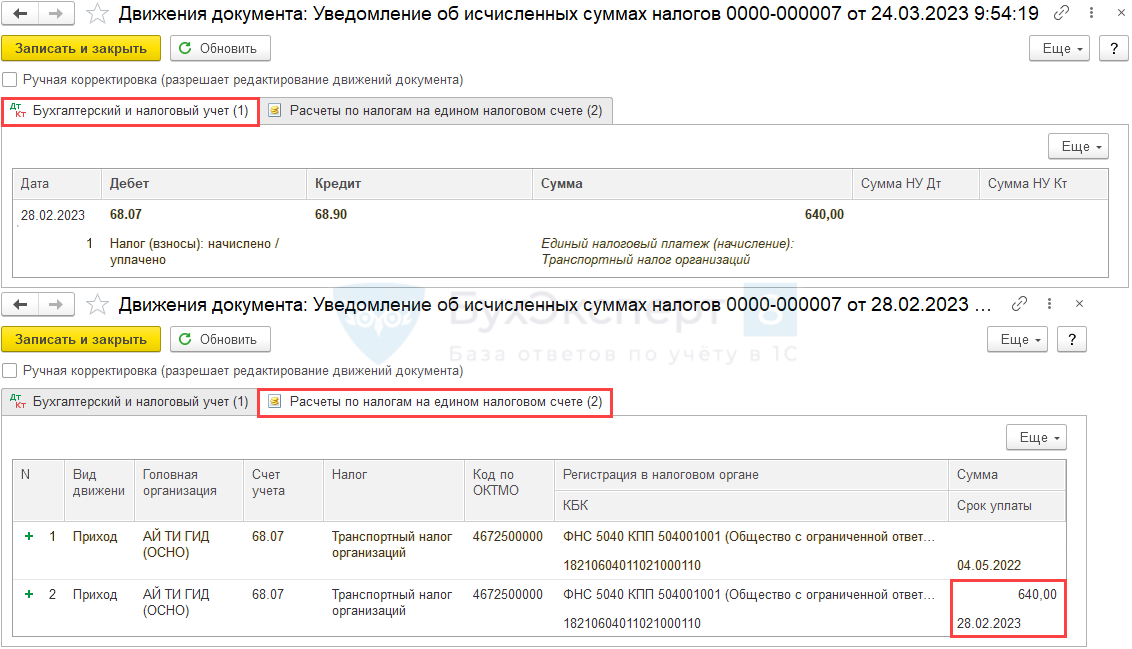

Сформируйте новое Уведомление об исчисленных суммах налогов в разделе Операции.

Заполните 2 строки:

- 1-я полностью повторяет строку из первичного уведомления с неверным периодом, в строке Сумма укажите 0;

- 2-ю заполните верным периодом, в графе Сумма укажите полную сумму начисленного налога.

Формируется проводка по переносу на ЕНС начисленного налога и запись в регистр Расчеты по налогам на едином налоговом счете с верной датой уплаты.

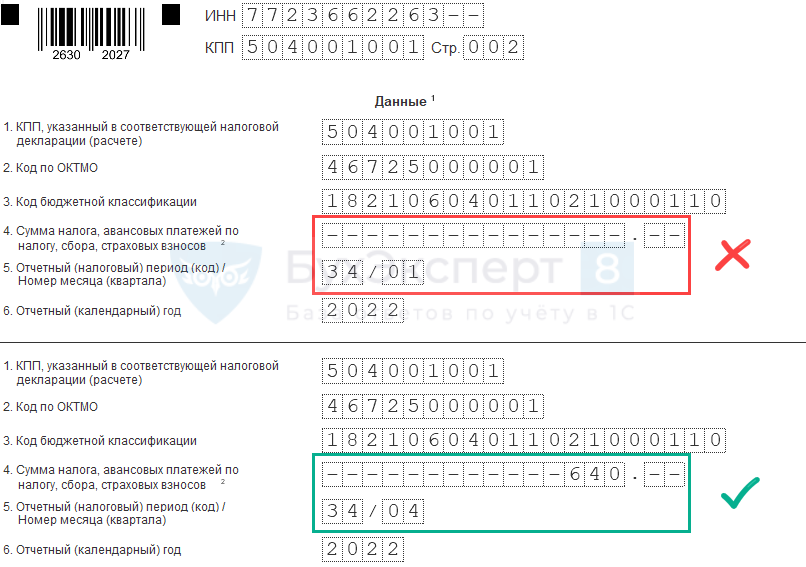

В строке Отчетный (налоговый) период (код) / номер месяца (квартала) указывается сумма налога с верным кодом 34/04.

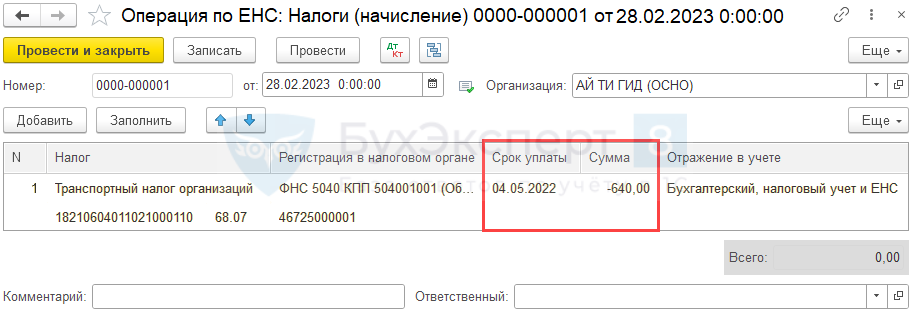

Вариант 2. Создайте документ Операция по единому налоговому счету с видом операции Налоги (начисление) в разделе Операции.

Заполните 2 строки:

- 1-я полностью повторяет строку из первичного уведомления с неверным периодом, в строке Сумма — сумма налога с минусом;

- 2-ю заполните верным периодом, в графе Сумма укажите сумму начисленного налога с плюсом.

Графа Отражение в учете для обеих строк — Только ЕНС. Проводка по переносу на ЕНС начисленного налога уже сделана в первичном уведомлении, менять ее не нужно.

Запись с неверной датой уплаты в регистре Расчеты по налогам на едином налоговом счете заменяется на запись с верной датой уплаты.

Создайте и заполните вручную новое уведомление из раздела Отчеты — Уведомления, сообщения и заявления — папка Единый налоговый платеж. Выберите Уведомление об исчисленных суммах налогов и по кнопке Еще укажите Создать без отражения в учете — Уведомление без отражения проводок.

Обнулите блок с неверными данными и добавьте с верными в строке Отчетный (налоговый) период (код) / номер месяца (квартала) — с верным кодом 34/04.

- Механизм начисления и уплаты ЕНП в 1С

- Операции по ЕНС в 1С

Уведомление об исчисленных суммах налогов по налогу на имущество подаем по месту нахождения организации или по месту учета имущества, если это разные ИФНС?

Уведомление об исчисленных суммах налогов по налогу на имущество подаем в по месту нахождения организации или по месту учета имущества, если это разные ИФНС?

Уведомления по ЕНС направляются в налоговый орган по месту постановки на учет плательщика. ФНС рекомендует по налогам, по которым не представляется декларация, указывать в уведомлении КПП по месту регистрации организации (Письмо ФНС от 01.03.2023 N БС-4-21/2346@).

ТОП бухгалтерских вопросов по ЕНП с 2023 года

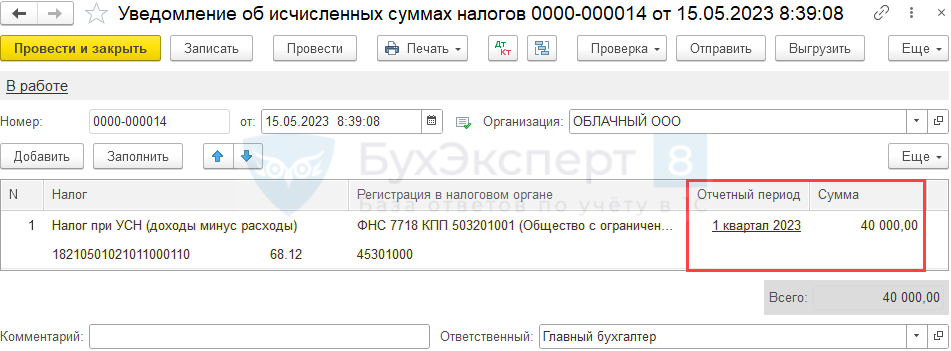

Учитывать ли переплату на ЕНС при заполнении уведомления по ЕНП на авансовый платеж по УСН?

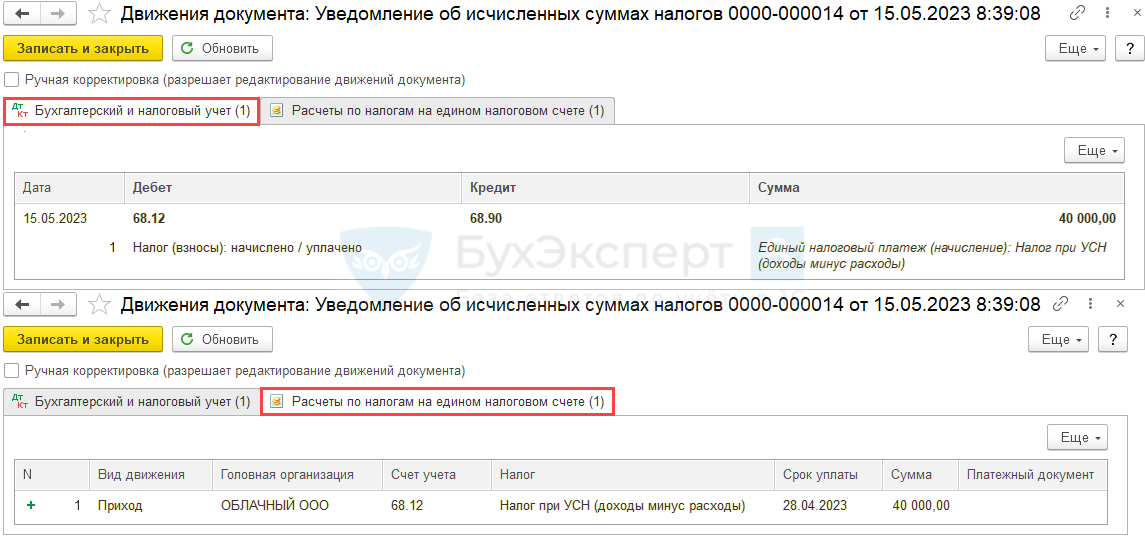

На ЕНС есть переплата на начало года — 10 тыс. руб. Начислен авансовый платеж по УСН за 1 квартал — 40 тыс. руб. Из Задач организации сформировано и сдано в ИФНС уведомление по УСН за 1 квартал на сумму 30 тыс. руб. (за минусом переплаты). Оплата произведена также в сумме 30 тыс. руб. Правильно ли это?

В уведомлении указывается сумма исчисленного налога (взноса), которую требуется уплатить по сроку (п. 2.6.4 Приказа ФНС от 02.11.2022 N ЕД-7-8/1047@). В данном случае должна быть начисленная сумма аванса без учета переплаты — 40 тыс. руб. (п. 9 ст. 58 НК РФ).

Платеж в бюджет осуществляется с учетом переплаты — в вашем случае на сумму 30 тыс. руб. (40 тыс. руб. – 10 тыс. руб).

Если в документе Уведомление об исчисленных суммах налогов сумма заполняется неверно, то ее следует отредактировать вручную.

Уведомление по УСН за 1 квартал сдано с ошибкой — сумма аванса занижена на 10 тыс. руб. Алгоритм исправления в 1С такой.

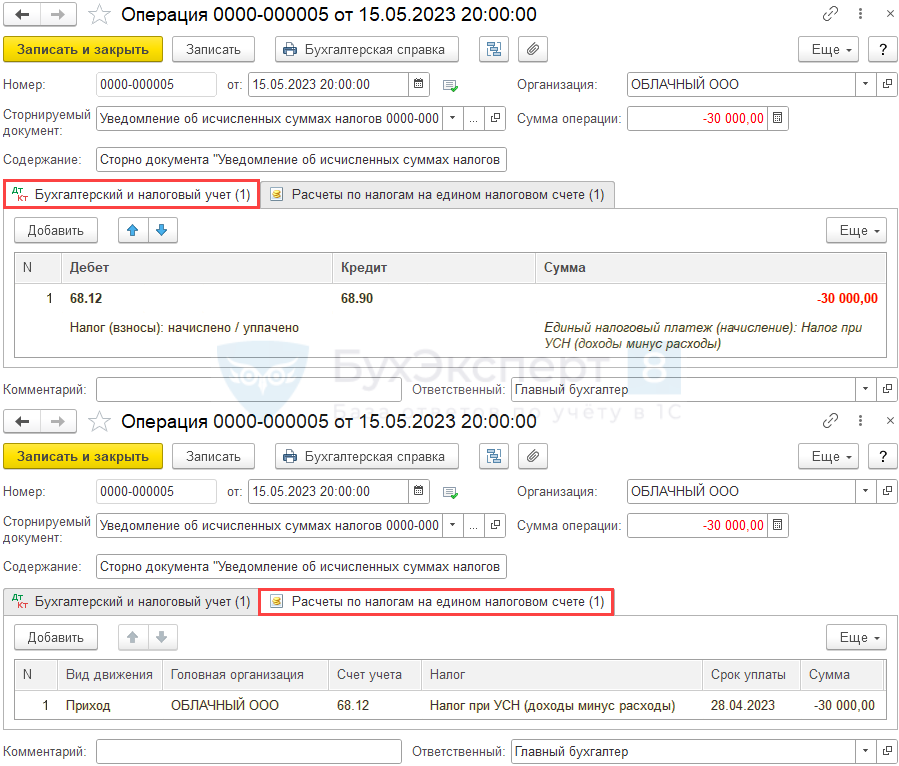

Вариант 1. Создайте документ Операция, введенная вручную с видом Сторно документа — первичного уведомления с ошибкой, в разделе Операции.

Перенос на ЕНС начисленного налога и запись в регистр Расчеты по налогам на едином налоговом счете сторнируются. Это нужно, чтобы при формировании верного Уведомления сумма на счетах учета и в регистре накопления не задвоилась.

Сформируйте новое Уведомление об исчисленных суммах налогов в разделе Операции.

Повторите строку по этому налогу, заполненную аналогично первичному уведомлению, но с верной суммой.

Формируется проводка с новой суммой налога, начисленного на ЕНС, а также запись в регистр Расчеты по налогам на едином налоговом счете.

Новое Уведомление отправьте в ИФНС, оно заменит предыдущее.

Вариант 2. Создайте документ Операция по единому налоговому счету с видом операции Налоги (начисление) в разделе Операции.

Повторите строку по этому налогу, заполненную аналогично первичному уведомлению, но только на разницу (в нашем примере нужно добавить 10 тыс. руб. исходя из расчета (40 тыс. руб. — 30 тыс. руб.)).

Формируется проводка с доплатой на ЕНС начисленного налога, а также запись в регистр Расчеты по налогам на едином налоговом счете.

Создайте и заполните вручную новое уведомление на полную сумму из раздела Отчеты — Уведомления, сообщения и заявления — папка Единый налоговый платеж. Выберите Уведомление об исчисленных суммах налогов и по кнопке Еще укажите Создать без отражения в учете — Уведомление без отражения проводок.

Новое уведомление отправьте в ИФНС, оно заменит предыдущее.

При необходимости доплатите на ЕНС недостающую сумму налога.

Как отразить возмещение НДС в 2023 году?

Как отразить возмещение НДС в 2023 году?

Сумма возмещаемого налога отражается как положительное сальдо на ЕНС после вынесения ИФНС соответствующего решения. Если есть задолженность, она будет погашена за счет возмещаемого НДС. Оставшуюся сумму можно оставить на ЕНС, зачесть или вернуть по заявлению налогоплательщика (ст. 78 НК РФ, ст. 79 НК РФ).

- Как сформировать заявление о зачете переплаты на ЕНС в 1С

- Как сформировать заявление о возврате переплаты на ЕНС в 1С

- Как отразить возмещение НДС в 1С

См. также:

- Корректировка ошибочного уведомления по НДФЛ и взносам

- Единый налоговый платеж (ЕНП) с 2023 года (законодательство)

- Как работать с ЕНС в Личном кабинете на сайте ФНС с 2023 года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно