Дата публикации: 26.05.2022 11:38

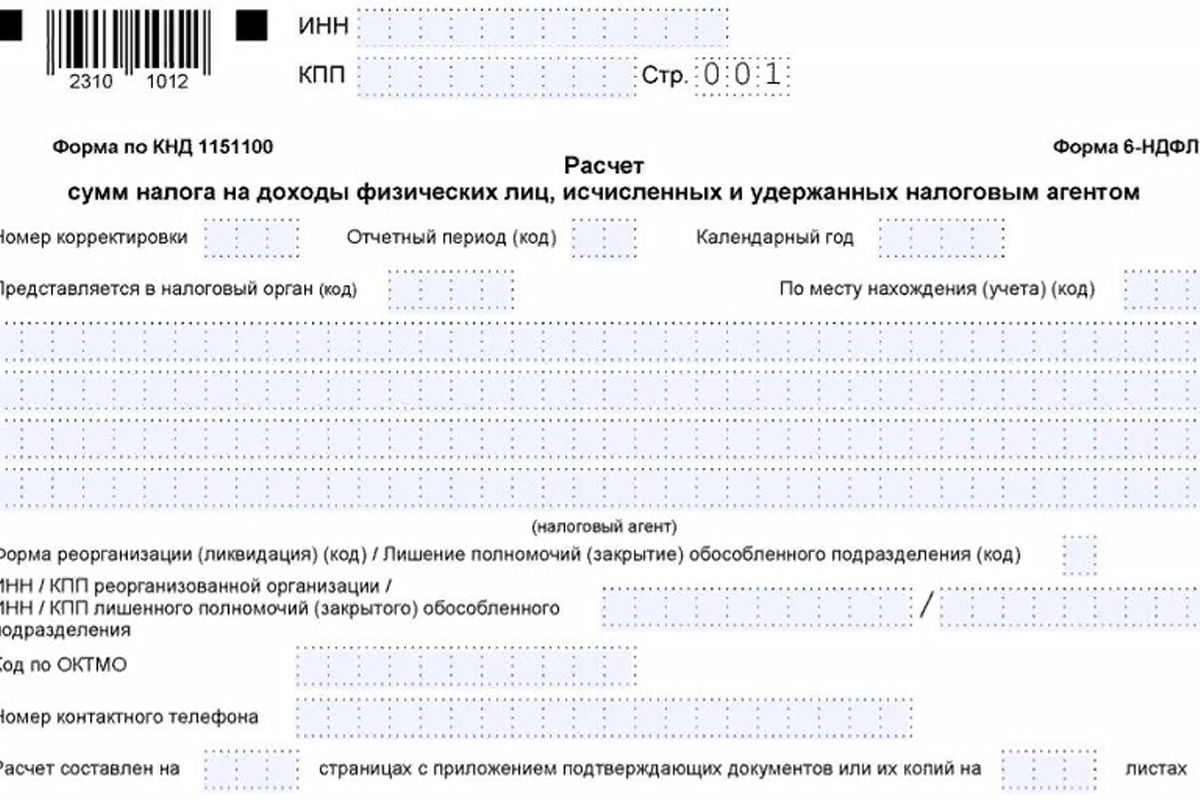

Неверное заполнение поля «Код по ОКТМО» в титульном листе расчета по форме 6-НДФЛ.

Ошибки, допускаемые при заполнении раздела 1 расчета по форме 6-НДФЛ:

- Заполнение Раздела 1 нарастающим итогом;

- По строкам 021 Раздела 1 указываются сроки за пределами отчетного периода.

Для сведения: В Разделе 1 за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода.

Ошибки при заполнении Раздела 2 расчета по форме 6-НДФЛ:

- Раздел 2 заполняется не нарастающим итогом;

- По строке 110- обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода Раздела 2 ошибочно указываются доходы, с учетом доходов, полностью не подлежащих обложению НДФЛ;

ошибочно указываются доходы, с учетом доходов, полностью не подлежащих обложению НДФЛ; - Не заполняются строки 112, 113,115;

- Данные раздела 2 расчета по форме 6-НДФЛ за отчетный период 12 месяцев не совпадают с обобщенными показателями Приложения N 1 к Расчету- «Справка о доходах и суммах налога физического лица».

Для сведения: Раздел 2 заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Ошибки, которые возникают при представлении расчета по форме 6-НДФЛ:

- Организации, имеющие обособленные подразделения и осуществляющие деятельность в пределах нескольких муниципальных образований, представляют один расчет.

Для сведения: Расчет заполняется налоговым агентом отдельно по каждому обособленному подразделению с отражением ОКТМО муниципального образования, в котором открыто обособленное подразделение.

- Несвоевременное представление расчета.

Для сведения: Расчет за первый квартал, полугодие, девять месяцев представляется в налоговый орган не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Полный порядок заполнения расчета по форме 6-НДФЛ начиная с отчетных периодов 2021 г. отражен в Приказе Федеральной налоговой службы от 15 октября 2020 г. № ЕД-7-11/753@.

Налоговая служба обращает внимание на необходимость правильного заполнения налогоплательщиками всех строк и разделов расчета по форме 6-НДФЛ.

Здравствуйте, уважаемые подписчики zup1c!

В очередной публикации мы поговорим про проверку Раздела 2 отчета 6-НДФЛ, а именно про проверку базы (строки 110 — 115) и исчисленного НДФЛ (строка 140). Расскажу как типовыми налоговыми отчетами 1С проверить эти строки 6-НДФЛ: а именно отчетом «Анализ НДФЛ по документам-основаниям» и «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов сотрудников».

Также поясню как отследить доходы с РАЗНЫМИ месяцем начисления и месяцем налогового периода (на стыке лет) и почему это важно в контексте заполнения 6-НДФЛ. Кроме того покажу как произвести сверку 6-НДФЛ с зарплатным отчетом на примере отчета “Полный свод начислений, удержаний и выплат”.

— Семинар по подготовке годового отчета 6-НДФЛ: >> Перейти <<

— Почитать обо мне, задать вопрос или ОСТАВИТЬ ЗАЯВКУ на консультацию можно здесь: >> Перейти <<

Чтобы узнать первыми о новых публикациях вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

- вконтакте;

- YouTube канал;

- одноклассники.

Важно! В статье рассмотрен порядок заполнения формы 6-НДФЛ, действовавшей до 2021 года. В актуальной форме строки с подобным показателем нет. Заполнить и сдать 6-НДФЛ с 2021 года вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

6-НДФЛ — отчетность налоговых агентов

Для повышения контроля над уплатой налога на доходы физлиц с 2016 года была введена форма 6-НДФЛ. Для сдачи в налоговую инспекцию эта форма квартальная. Штрафы за непредставление этого отчета будут следующие:

|

Нарушение |

Сумма штрафа |

|

Если забыли сдать налоговый расчет 6-НДФЛ |

1000 руб. за каждый календарный месяц начиная со дня, определенного для подачи (п. 1.2 ст. 126 НК РФ) |

|

Сдали отчет в инспекцию с опозданием |

Аналогично |

|

Наличие недостоверных сведений в отчете |

500 руб. за каждый отчет с недостоверными сведениями |

|

Нарушение способа подачи (сдача в бумажном виде вместо электронного) |

200 руб. за каждый неверно предоставленный отчет |

Кроме того, в случае неполучения отчета в течение 10 дней со срока для предоставления контролирующие органы могут заблокировать расчетный счет.

Как видим, данный отчет достаточно важен для проверяющих: именно с его помощью осуществляется дополнительный контроль расчета и уплаты НДФЛ. Поэтому, если после сдачи отчета вы обнаружите какие-либо ошибки (если изменились данные о доходах или налогах, например), необходимо обязательно сдать корректирующий отчет.

Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

Общее представление о заполнении второго раздела можно получить из этого материала. А здесь мы детально рассмотрим заполнение строки 110 «Дата удержания налога» и связанных с ней полей.

В соответствии с нашим законодательством, удержать НДФЛ необходимо в момент выдачи дохода. Эта функция возложена на налоговых агентов, то есть лиц, рассчитывающих и выплачивающих данный доход. При этом данным агентам запрещено выплачивать налог за налогоплательщика из собственных средств. Есть риск того, что при проверке за это начислят штрафы. Это значит, что дата удержания, а соответственно, и дата перечисления никак не могут наступить ранее выплаты дохода.

Основные доходы и сроки удержания налогов представлены в таблице.

|

Вид полученного дохода |

Дата получения дохода для НДФЛ |

Срок удержания налога |

|

Оплата труда |

Последний день отработанного месяца |

День выдачи дохода на руки |

|

«Увольнительные» выплаты |

Последний рабочий день |

|

|

Выплаты больничных расчетов и отпускных |

В день выплаты |

|

|

Дивиденды |

В день выплаты |

|

|

Списание безнадежного долга |

Дата списания долга |

В день выплаты ближайшего дохода |

|

Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) |

Последний день месяца утверждения авансового отчета |

|

|

Доход в натуральной форме |

В день предоставления данного дохода |

ПРИМЕР от «КонсультантПлюс»:

Дата удержания НДФЛ со сверхнормативных суточных.

Сверхнормативные суточные: по авансовому отчету, утвержденному 21.02.2020, — 2 100 руб. НДФЛ — 273 руб. (2 100 руб. x 13%) удержан 05.03.2020 из зарплаты за вторую половину февраля; по авансовому отчету, утвержденному 27.03.2020, — 2 400 руб. НДФЛ — 312 руб. (2 400 руб. x 13%) удержан 03.04.2020 из зарплаты за вторую половину марта.В разд. 2 6-НДФЛ за 1 квартал 2020 г. сверхнормативные суточные по февральской командировке отражены так… Продолжение примера см. в К+. Получить пробный доступ к К+ можно бесплатно.

Итак:

- в строке 110 надо будет указать ту дату, которой документально оформлена выплата дохода из кассы либо с расчетного счета;

- сумма самого дохода будет отражена в поле 130;

- в поле 140 будет отражена сумма удержанного налога по каждой дате, отраженной по строке 110.

По строке 120 указываем срок перечисления налога. Он так же регламентирован законодательно.

ВАЖНО! НДФЛ надо перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключением стали отпускные и больничные. С этих выплат налог перечислять необходимо до последнего дня месяца, в котором они имели место (ст. 226 НК РФ).

В строке 120 раздела 2 нужно указать крайнюю дату для перечисления суммы налога. Посмотрим в таблице некоторые самые частые виды дохода со сроками перечисления налога.

|

Дата получения дохода |

Срок уплаты налога в бюджет |

|

Оплата труда |

День, следующий за удержанием налога |

|

Выплаты при увольнении |

|

|

Выплаты больничных и отпускных |

До конца месяца выплаты |

|

Дивиденды |

В ООО — следующий день после выплаты налогооблагаемых доходов. В АО — не позднее последнего числа месяца, следующего:

(в зависимости от того, какая дата наступит раньше) |

|

Списание безнадежного долга |

Не позднее следующего дня после дня, когда удалось удержать налог |

|

Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) |

|

|

Доход в натуральной форме |

ВАЖНО! Даты по строкам 110 и 120 никогда не совпадут: это абсолютно разные по своему смыслу поля отчета. Даже если ваша организация уплачивает налог в бюджет в день удержания этого налога, все равно по графе 120 вы укажете день, прописанный законодателями. Дату вашего реального перечисления средств налоговые инспекторы увидят в карточке расчетов с бюджетом и только потом сравнят с положенными датами, указанными в вашем отчете.

Конечно, при заполнении графы 110 могут возникнуть различные нюансы. Рассмотрим часто возникающие подробнее.

Отражение в 6-НДФЛ данных по заработной плате, выданной до конца месяца

Иногда случаются ситуации, когда работодатель выплачивает доход сотруднику до окончания расчетного периода (отработанного месяца), например, когда срок выплаты заработной платы приходится на выходной. На данный момент в ТК указано, что в этом случае выплатить заработную плату необходимо накануне выходного дня.

Представители ФНС дали неоднозначные разъяснения по отражению подобной ситуации в отчете 6-НДФЛ. Сначала вышло письмо от 24.03.2016 № БС-4-11/5106, в котором рекомендован один порядок заполнения расчета, позднее — письмо от 29.04.2016 № БС-4-11/7893, из которого следует иной.

Рассмотрим оба этих варианта на конкретном примере.

Пример

В ООО «Трикотаж» в связи с предстоящими майскими праздниками выплатили заработную плату швеям и закройщикам 26 апреля. Как заполнить строки в этом случае?

Согласно письму ФНС от 26.03.2016 № БС-4-11/5106, это следует сделать таким образом:

- строка 100: 30.04.20ХХ

- строка 110: 26.04.20ХХ

- строка 120: 29.04.20ХХ

Во втором письме, появившемся 29.04.2016 (№ БС-4-11/7893), позиция меняется, приближаясь к общим принципам исчисления налога на доходы, и заполнение строк отчета будет зависеть от даты выплаты следующего дохода. Предположим, что следующим днем получения дохода стал аванс за май, и выплачен он 15 мая. То есть если следовать рекомендациям апрельского письма, датой удержания налога за апрель станет день выплаты аванса за май:

- строка 100: 30.04.20ХХ

- строка 110: 15.05.20ХХ

- строка 120: 16.05.20ХХ

ВАЖНО! Помните, что сам по себе аванс не является доходом с точки зрения исчисления НДФЛ, и по этой выплате создавать отдельный блок граф 100–120 не следует.

Таким образом, при удержании и перечислении налога в подобной ситуации необходимо руководствоваться более поздними разъяснениями.

Подробнее о письме прочитайте здесь: «Новые разъяснения ФНС об отражении в 6-НДФЛ зарплаты, выданной до конца месяца».

Отражение в 6-НДФЛ выплаты заработной платы в следующем месяце

На практике чаще встречаются ситуации, когда заработная плата за предшествующий месяц выплачивается уже в следующем месяце. Вопросы по заполнению возникают, когда это месяцы разных отчетных периодов. Например, как оформить выплату заработной платы за сентябрь 3 октября?

Согласно разъяснениям ФНС от 25.02.2016 № БС-4-11/3058@ и письму ФНС от 18.03.2016 № БС-4-11/4538, это должно выглядеть таким образом:

- строка 100: 30.09.20ХХ

- строка 110: 03.10.20ХХ

- строка 120: 04.10.20ХХ

Причем отразить эту операцию уже следует в отчете за год, то есть в том периоде, когда процедура удержания НДФЛ за сентябрь была завершена.

Пример заполнения строки 110 отчета 6-НДФЛ

Рассмотрим пример заполнения второго раздела отчета за полугодие.

Пример

Данные по начислению зарплаты в ООО «Камыш» такие:

- март — 35 000 руб.;

- апрель — 36 000 руб.;

- май — 35 000 руб.;

- июнь — 38 000 руб.

Зарплата выплачивается работникам 5-го числа каждого месяца. Аванс выдается 24-го числа. В мае был выплачен больничный — 16 мая — на сумму 3 500 руб. В июне сотруднику были выплачены отпускные — 15 000 руб. — 23 июня. Налоги по последним двум операциям оплачены в тот же день. Как заполнить 2-й раздел 6-НФДЛ в этом случае?

Сразу отметим, что 5 июня — выходной день. Следовательно, заработную плату выплачивают накануне, 3-го числа, а налог перечисляют на первый после выходного рабочий день, то есть 6-го числа. И как уже отмечалось ранее, факт уплаты НДФЛ в день удержания никак не влияет на заполнение строки 120.

Стр. 100 — 31.03.20ХХ — 35 000;

Стр. 110 — 05.04.20ХХ — 4 550;

Стр. 120 — 06.04.20ХХ.

Стр. 100 — 30.04.20ХХ — 36 000;

Стр. 110 — 05.05.20ХХ — 4 680;

Стр.120 — 06.05.20ХХ.

Стр. 100 — 16.05.20ХХ — 3 500;

Стр. 110 — 16.05.2020 — 455;

Стр. 120 — 31.05.2020.

Стр. 100 — 31.05.20ХХ — 35 000;

Стр. 110 — 03.06.20ХХ — 4 550;

Стр. 120 — 06.06.20ХХ.

Стр. 100 — 23.06.20ХХ — 15 000;

стр. 110 — 23.06.20ХХ — 1 950;

Стр. 120 — 30.06.20ХХ.

Итоги

Заполнение строки 110 налогового документа 6-НДФЛ не вызовет трудностей у бухгалтера, если заранее подготовиться и изучить нормативную базу по формированию отчета. Наличие правильного налогового регистра, где будет отражена вся нужная информация, позволит сократить время подготовки отчета до минимума.

Новую форму Расчета по страховым взносам (применяется с отчетности за 2020 год) и новую форму 6-НДФЛ (применяется с отчетности за I квартал 2021 года) инспекторы будут проверять по не так давно опубликованным контрольным соотношениям. Страхователи и налоговые агенты тоже могут их использовать. Это позволит предотвратить ошибки при заполнении отчетности и избежать штрафов.

Контрольные соотношения для проверки формы 6-НДФЛ приведены в письме ФНС от 23.03.21 № БС-4-11/3759.

Расчет по страховым взносам (РСВ) станут проверять при помощи контрольных соотношений из письма ФНС от 19.02.21 № БС-4-11/2124.

Рассмотрим основные моменты, которые заинтересуют инспекторов в отчетности за I квартал 2021 года.

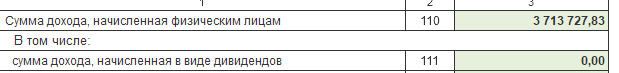

6-НДФЛ: что больше — доходы или вычеты?

Одно из контрольных соотношений, применяемых к форме 6-НДФЛ, выглядит так:

Это значит, что инспекторы сравнят два показателя: доходы (стр. 110) и вычеты (стр. 130). Каждый из них рассчитывается обобщенно по всем физлицам, нарастающим итогом с начала года. Если окажется, что доходы меньше вычетов, ИФНС затребует пояснений или исправлений.

Обоснование находим в пункте 3 статьи 210 НК РФ. Там говорится: если сумма вычетов превышает величину доходов, то облагаемая база по НДФЛ равна нулю. При этом в общем случае перенести неучтенные вычеты на следующий налоговый период нельзя. Зато можно перенести их на следующий месяц текущего налогового периода — так сказал Минфин в письме от 14.08.08 № 03-04-06-01/251.

Делаем вывод. Если в I квартале 2021 года вычеты превысили доходы, надо поступить следующим образом:

- Определить, какая часть вычетов по сумме равна доходам.

- Отразить эту часть в строке 130 формы 6-НДФЛ за I квартал.

- Оставшуюся часть вычетов показать в отчетности за полугодие (если доходы превысят вычеты).

Нет ли ошибок в облагаемой базе?

Базы по НДФЛ и по страховым взносам проверят при помощи одного и того же показателя. Он отражен в форме РСВ в подразделе 1.1 приложения 1 к разделу 1 в поле 050 (база для исчисления пенсионных взносов).

Сначала данный показатель сравнят с разницей цифр из двух полей формы 6-НДФЛ: стр. 110 и стр. 111.

стр. 110 — стр.111 >= строка 050 приложения 1 к разделу 1 РСВ

Подразумевается, что база по данным РСВ должна быть меньше, чем доходы за минусом дивидендов (рис 1).

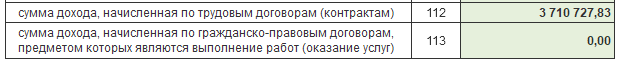

Также данный показатель сравнят с суммой цифр из двух других полей формы 6-НДФЛ: стр. 112 и стр. 113 (по налоговому агенту в целом, с учетом подразделений). Должно выполняться соотношение:

стр. 112 + стр.113 >= строка 050 приложения 1 к разделу 1 РСВ

Это означает, что база по данным РСВ должна быть меньше, чем доходы по трудовым договорам плюс доходы по договорам подряда и оказания услуг (рис 2).

Как быстро найти в программе «1С:Зарплата и управление персоналом 3.1» расхождения по базам в Расчете по страховым взносам и 6-НДФЛ?

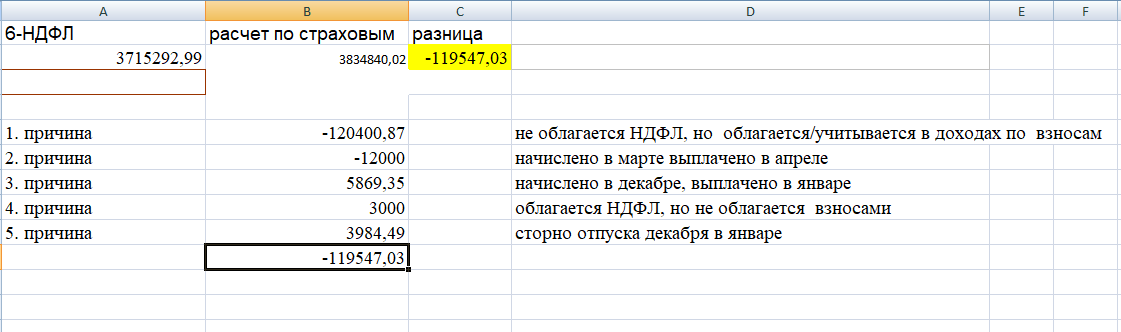

Рассмотрим причины, приводящие к расхождениям:

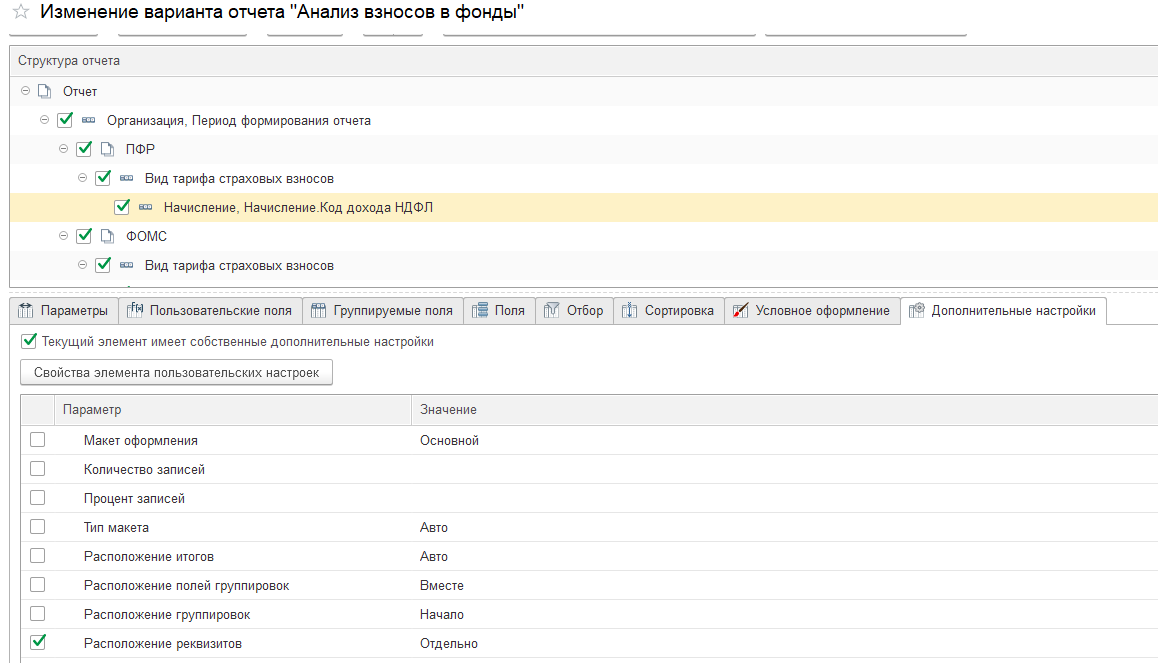

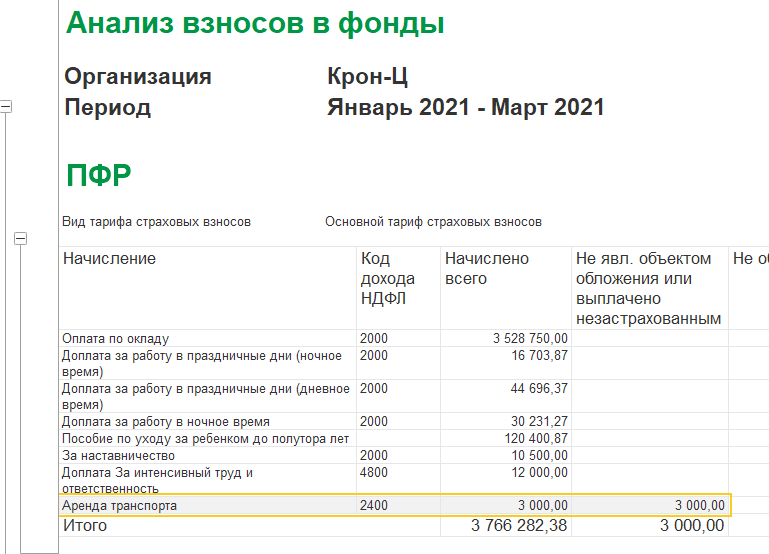

1. Причина расхождения наличие выплат, которые облагаются взносами, но не облагаются налогом на доходы физлиц. Например, пособие по уходу за ребенком до 1,5 и до 3х лет. Чтобы найти такие доходы настраиваем Отчет «Анализ взносов в фонды» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ взносов в фонды). Он предназначен для анализа взносов в фонды в разрезе видов начислений. Через расширенные настройки выводим поле «Начисление. Код дохода НДФЛ» и установим доп. настройку «Выводить реквизиты Отдельно» (рис 3).

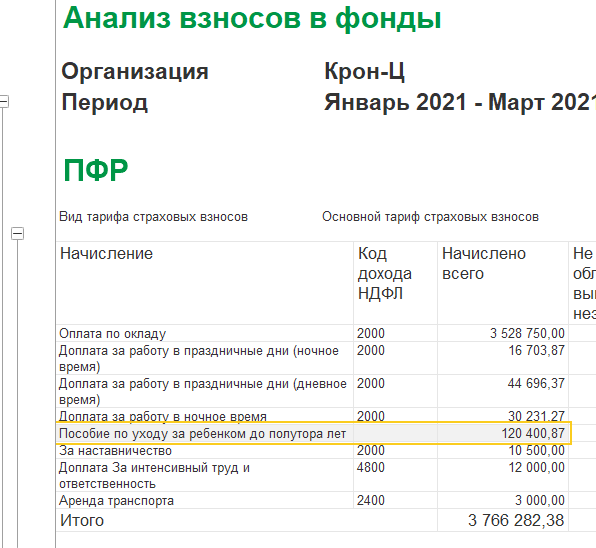

В результате видим Доходы, которые входят в Расчет по страховым, но не входят в 6-НДФЛ (рис 4).

В ответе на требование ИФНС о предоставлении пояснений расхождения в отчетах 6-НДФЛ и Расчет по страховым взносам можно указать следующий текст:

Эти начисления не облагаются НДФЛ в силу положения ст. 217 НК РФ, однако являются объектом обложения страховыми взносами, согласно ст. 420 НК РФ. Следовательно, эти выплаты не отражаются в строке 110 расчета 6-НДФЛ, как необлагаемые НДФЛ, но показываются в строке 030 графы 1 подраздела 1.1 расчета по страховым взносам.

Пример ответа на требование ИФНС

2. Вторая причина расхождения баз, наличие незарплатных доходов (код дохода не 2000), которые начислены в марте 2021, но выплачены в апреле 2021. С точки зрения бухгалтерского учета месяц начисления это месяц, когда произошло событие. С точки зрения налогового учета месяц налогового периода, это месяц, ЗА который произошло событие. Доходы с категорией «Прочие доходы…» признаются по дате фактической выплаты. Очевидно, что прочий доход, начисленный в марте по своду, в налоговом учете отразится в апреле. В базу страховых такие доходы попадают в марте (по месяцу взаиморасчетов), а в базу по НДФЛ попадают в апреле (по месяцу выплаты), т е появятся во 2 квартале 2021 года.

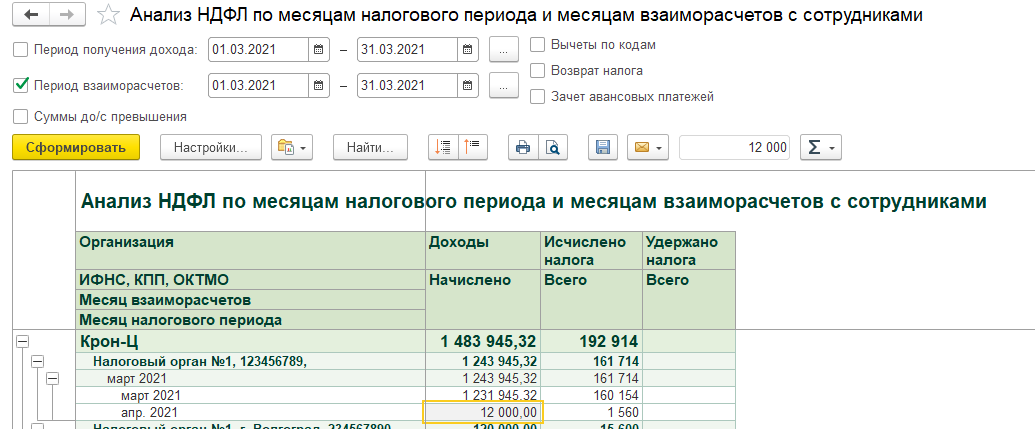

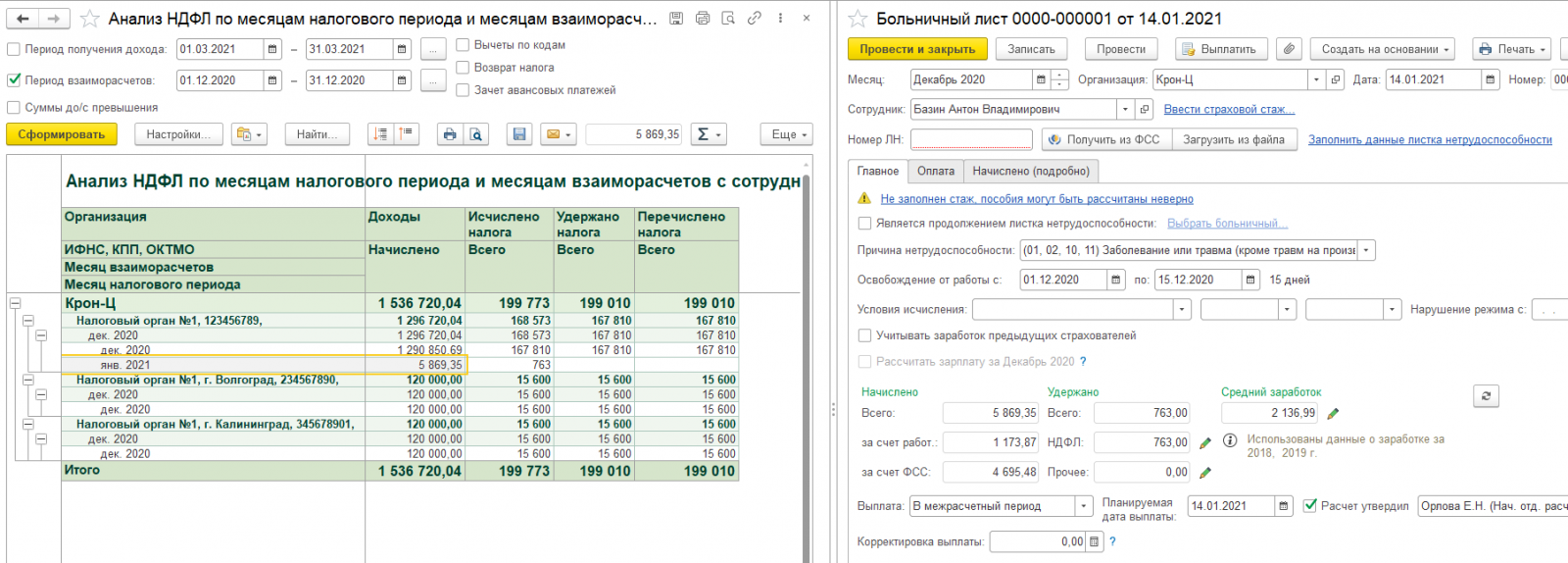

Чтобы не вручную быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками). В данном отчете Период взаиморасчетов, это данные КОГДА зарегистрировали доходы, ставим 1 квартал 2021 (рис 5).

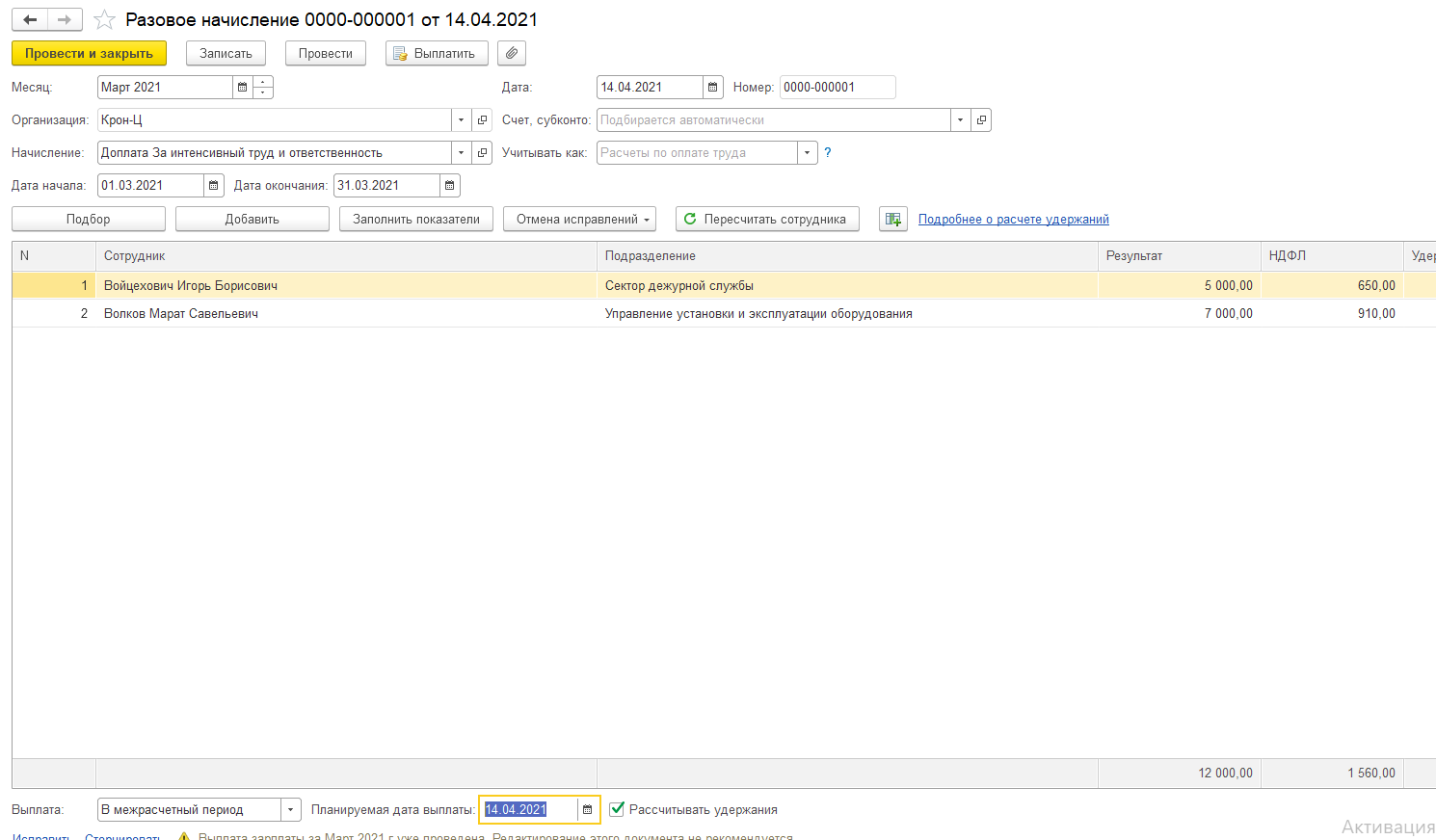

Расшифровываем сумму 12000 и находим Разовое начисление, начисленное в марте, но дата получения дохода апрель (рис 6).

В ответе на требование ИФНС о предоставлении пояснений расхождения в отчетах 6-НДФЛ и Расчет по страховым взносам можно указать следующий текст:

Дата фактического получения этих доходов, согласно ст. 223 НК РФ, определяется по дате выплаты, т.е. относится к апрелю 2021 года. Следовательно, эти доходы не включаются в строку 110 расчета 6-НДФЛ за 1 квартал 2021 года (они будут отражены в расчете 6-НДФЛ за 1 полугодие 2021 года). При этом, так как начислены эти доходы были в марте 2021 года, то они были учтены в строке 030 графы 1 подраздела 1.1 расчета по страховым взносам за 1 квартал 2021 года.

Таким образом, расхождение между показателями разных отчетов возникло из-за разного порядка их заполнения. Ошибок в отчетности нет.

Пример ответа на требование ИФНС

3. Третья причина аналогична второй, только возникает на стыке прошлого налогового периода и текущего. Т.е. наличие незарплатных доходов (код дохода не 2000), которые начислены в декабре 2020, но выплачены в январе 2021. Аналогично в базе страховых взносов отразятся такие доходы в декабре 2020, а в базе по НДФЛ отразятся в январе 2021.

Чтобы быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» только Месяц взаиморасчетов (месяц начисления) ставим декабрь 2020. И далее расшифровываем по регистратору (рис7).

4. Потому что некоторые выплаты не облагаются взносами, но облагаются налогом на доходы физлиц. Например, больничные за первые три дня нетрудоспособности, аренда автотранспорта и др. В базе по данным 6-НДФЛ они учитываются (подп. 1 ст. 217 НК РФ), а по данным РСВ — нет (подп. 1 п. 1 ст. 422 НК РФ). Данная причина расхождения не нарушает контрольное соотношение

стр. 112 + стр.113 >= строка 050 приложения 1 к разделу 1 РСВ

поэтому ИФНС не пришлет требование о предоставлении пояснений расхождения. Однако страхователю необходимо понимать и уметь находить данные доходы.

Для поиска данных сумм дохода формируем отчет «Анализ взносов в фонды» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ взносов в фонды) и анализируем колонку «Не явл. объектом обложения или выплачено незастрахованным» (рис 8).

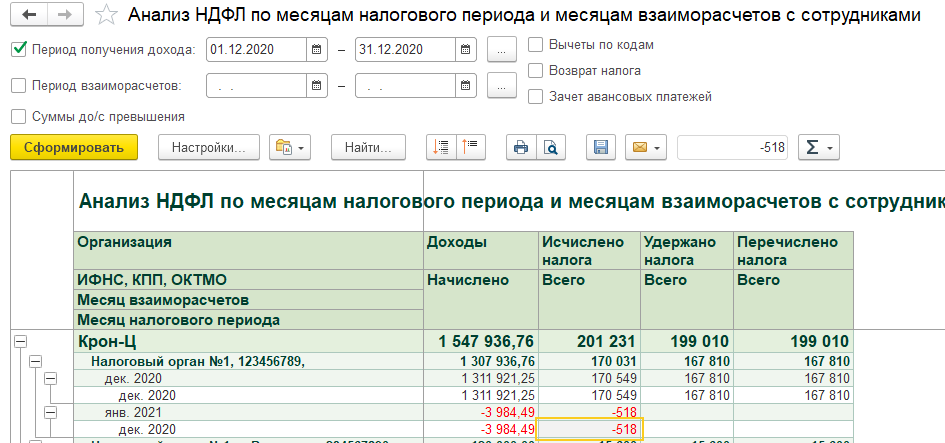

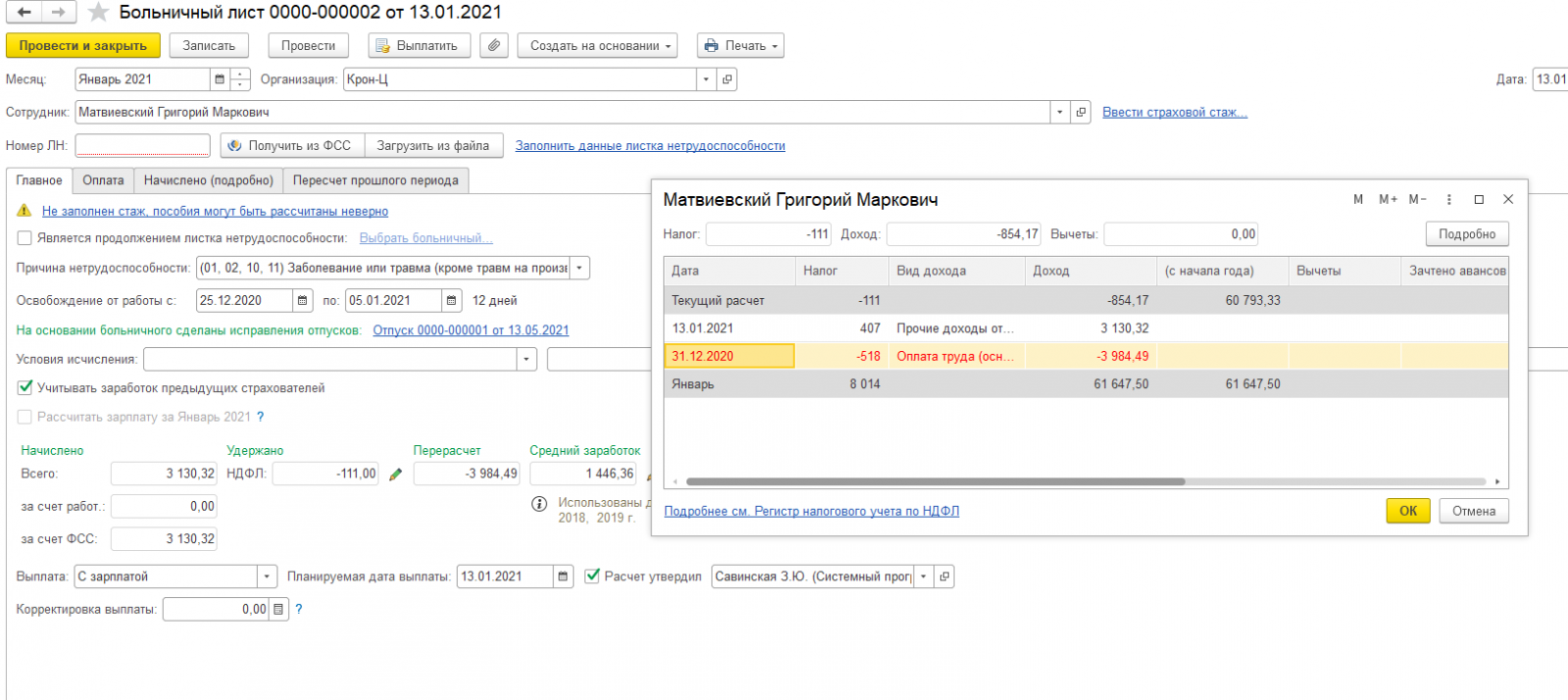

5. И еще одна причина расхождений наличие перерасчетов за прошлые периоды. Отпуск начислен и выплачен в декабре 2020, а потом отсторнирован больничным в январе 2021г. Сторно происходит в текущем квартале 2021, но с точки зрения налогового учета выплата была в прошлом отчетном периоде, поэтому НДФЛ будет относиться к декабрю 2020.

Чтобы быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» только Месяц налогового периода (месяц выплаты) ставим декабрь 2020. И далее расшифровываем по регистратору (рис 9).

Расшифровываем по регистратору и находим Больничный лист, в котором НДФЛ в сумме -518 р отнесен в декабрь 2020 (рис 10).

Собираем все причины в Excel и выходим на разницу в доходах (рис 11)

Команда 1С:БИЗНЕС РЕШЕНИЯ на связи по номеру телефона +7 3532 45-01-69 или оставляйте заявку на сайте. Обязательно поможем!

Налоговая служба под конец года опубликовала письмо с наиболее распространенными ошибками, которые допускаются при заполнении расчета 6-НДФЛ. Чиновники пояснили, как форму следует заполнять правильно.

Раздел 1

В этом разделе налоговые агенты указывают обобщенные данные по всем физлицам. Отражаются суммы начисленного им дохода, а также исчисленный и удержанный НДФЛ. Данные указываются нарастающим итогом за весь налоговый период.

Часто при заполнении раздела допускаются следующие нарушения:

- Данные отражаются не нарастающим итогом.

- По строке 20 отражаются в том числе доходы, не облагаемые НДФЛ, тогда как на основании статьи 217 НК РФ они в указанной сроке отражению не подлежат (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

- По строке 70 указывается сумма НДФЛ, который будет выдержан в следующем периоде. Чаще всего это случается, если зарплата начислена в одном периоде, а выплачена в другом. НДФЛ перечисляется при выплате заработной платы, поэтому должен относиться к тому периоду, когда она выплачена, а не начислена.

- Ошибочно указываются суммы налога по строке 80. В этой строке следует указывать сумму налога, который налоговый агент не имеет возможности удержать. ФНС в письме № БС-4-11/13984@ пояснила, что в этой строке отражаются суммы неудержанного налога с доходов, которые получены в натуральной форме и в виде материальной выгоды, если выплаты в денежной форме отсутствует. Вместо этого, налоговые агенты зачастую отражают в строке 80 суммы НДФЛ, обязанность по удержанию которых наступит в следующем налоговом периоде. Также по строке 80 ошибочно отражается разница между НДФЛ, который начислен, и суммой удержанного налога.

Читайте также «Корректное заполнение 6-НДФЛ: новые разъяснения ФНС» и «Частые вопросы по 6-НДФЛ: убедитесь, что подали расчет без ошибок»

Раздел 2

Раздел 2 формы 6-НДФЛ предназначен для указания:

- дат, когда физические лица получали доходы;

- дат, когда состоялось удержание налога;

- сроков перечисления НДФЛ;

- обобщенных показателей сумм дохода и НДФЛ.

При этом операции отражаются только за последние три месяца отчетного периода — ФНС неоднократно сообщала об этом налоговым агентам (письма от 21.07.2017 № БС-4-11/14329@, от 16.01.2017 № БС-4-11/499, от 22.05.2017 № БС-4-11/9569).

Однако некоторые лица, заполняя 6-НДФЛ, отражают данные в разделе 2 нарастающим итогом с начала года. А это считается грубым нарушением заполнения расчета.

Блок из строк 100-140 раздела 2 заполняется отдельно по каждому сроку перечисления НДФЛ. Это относится и к случаям, когда разные виды дохода имеют одну дату перечисления налога.

Допустим, работнику в последний день месяца выплатили заработную плату за вторую часть этого месяца и отпускные за предстоящий в следующем месяце отпуск. С точки зрения закона (статья 223 НК РФ), датой фактического получения доходов (заработной платы и отпускных) признается день их получения. А вот сроки перечисления НДФЛ по этим доходам разные. Налог с отпускных перечисляется в тот же день, а с заработной платы может быть перечислен на следующий день. Эти доходы должны включаться в раздел 2 формы 6-НДФЛ отдельными блоками.

Кроме того, довольно часто налоговые агенты не выделяют в отдельную группу межрасчетные выплаты — заработную плату, больничные, отпускные. Это также является грубым нарушением (письмо ФНС № ГД-4-11/22216@).

Заполняя рассматриваемый блок по разным видам дохода, чаще всего налоговые агенты неправильно указывают даты фактического получения дохода в строке 100, даты удержания НДФЛ в строке 110, а также срок перечисления налога в строке 120. Как следует заполнять этот блок правильно, далее рассмотрим на конкретных примерах.

Примеры по заработной плате

Прежде напомним основные правила, связанные с выплатой заработной платы и удержанием НДФЛ:

- датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (пункт 2 статьи 223 НК РФ);

- если работник был уволен до окончания месяца, то датой фактического получения дохода в виде заработной платы признается его последний рабочий день;

- НДФЛ с заработной платы удерживается налоговым агентом при ее фактической выплате (пункт 4 статьи 226 НК РФ);

- перечисление НДФЛ в бюджет должно быть произведено не позже следующего дня (пункт 6 статьи 226 НК РФ).

Итак, разберем правильное отражение заработной платы в 6-НДФЛ на конкретных цифрах.

Пусть ЗП работника составляет 100000 рублей. 30 ноября он получил заработную плату за ноябрь в сумме 87000 рублей (за минусом НДФЛ 13000 рублей).

Блоки строк 100-140 раздела 2 заполняются следующим образом:

- строка 100 — 30.11.2017 (дата фактического получения дохода);

- строка 110 — 30.11.2017 (дата удержания НДФЛ);

- строка 120 — 01.12.2017 (срок перечисления НДФЛ в бюджет);

- строка 130 — 100 000 (сумма ЗП);

- строка 140 — 13 000 (сумма исчисленного и удержанного налога).

Рекомендуем обратить внимание на следующие особенности:

- Если последний день срока перечисления НДФЛ попадает на выходной, то окончание срока переносится на следующий за ним рабочий день.

- Если последний день месяца, то есть дата фактического получения заработной платы, приходится на выходной, то перенос на следующий день не осуществляется. Таким образом, датой фактического получения зарплаты последний день месяца считается и в том случае, если он приходится на выходной.

- Начисление дохода и удержание НДФЛ включаются в расчет за тот период, на который приходится дата фактического получения дохода.

- Сумма НДФЛ включается в расчет за отчетный период в том случае, если срок его удержания и перечисления относятся к этому периоду.

- По строке 120 следует указывать не дату фактического перечисления налога, а именно последний день этого срока.

Еще один пример, который проиллюстрирует заполнение расчета по заработной плате, выплаченной на стыке кварталов.

Допустим, зарплата за сентябрь выплачена 2 октября. Как это отразить в разделе 2 расчета 6-НДФЛ?

В расчете за 9 месяцев отчетного года указывается:

- в строке 100 — 30.09.2017;

- в строке 130 — сумма зарплаты.

- В расчете за год указывается:

- в строке 110 – 02.10.2017;

- в строке 120 – 03.10.2017;

- в строке 140 – сумма налога.

Общие правила по НДФЛ с отпускных:

- датой фактического получения дохода в виде отпускных считается день их выплаты (подпункт 1 пункта 1 статьи 223 НК РФ);

- перечислять в бюджет суммы исчисленного и удержанного НДФЛ с отпускных налоговые агенты должны не позднее последнего числа месяца, в котором они выплачены (пункт 6 статьи 226 НК РФ).

Работник направляется в отпуск в 1 июня 2017 года. Сумма отпускных составила 10000 рублей, их он получил 28 мая. Размер НДФЛ — 1300 рублей.

Заполняем раздел 2 формы 6-НДФЛ за полугодие:

- строка 100 — 28.05.2017;

- строка 110 — 28.05.2017;

- строка 120 — 31.05.2017;

- строка 130 — 10 000;

- строка 140 — 1 300.

Работник решил уволиться сразу после отпуска. 15 марта текущего года он получил отпускные и ушел в отпуск с последующим увольнением.

Заполняем раздел 2 за I квартал:

- cтрока 100 — 15.03.2017;

- cтрока 110 — 15.03.2017;

- cтрока 120 — 31.03.2017 ;

- cтрока 130 — сумма отпускных;

- cтрока 140 — сумма НДФЛ.

Оплата по договору ГПХ

Общая информация по оплате договоров гражданско-правового характера:

- датой фактического получения дохода за оказание услуг считается день выплаты этого дохода (подпункт 1 пункта 1 статьи 223 НК РФ);

- удержание НДФЛ налоговые агенты обязаны произвести при фактической выплате (пункт 4 статьи 226 НК РФ);

- перечислить НДФЛ необходимо не позднее следующего дня за днем выплаты дохода налогоплательщику.

Случается, что акт выполненных работ по договору ГПХ подписан в одном месяце, а выплата осуществлена в другом. В этом случае 6-НДФЛ заполняется по факту выплаты вознаграждения, а не составления акта.

Договор был заключен с физлицом 5 августа 2017 года. Акт подписан в августе, а вознаграждение в сумме 30000 рублей выплачено 7 сентября. Сумма НДФЛ составила 3900 рублей.

Заполняем 6-НДФЛ. Операция будет отражена и в разделе 1, и в разделе 2 расчета за 9 месяцев 2017 года. В разделе 2 указываем:

- строка 100 – 07.09.2017;

- строка 110 – 07.09.2017;

- строка 120 – 08.09.2017;

- строка 130 – 30 000;

- строка 140 – 3 900.

Больничные листы

Оплата и удержание НДФЛ с больничных осуществляется по таким правилам:

- датой фактического получения дохода считается день его выплаты;

- удержание НДФЛ осуществляется при фактической выплате;

- перечисление налога происходит не позднее последнего числа месяца, в котором осуществлялась выплата.

Больничный работника длился с 4 по 8 сентября 2017 года. Пособие выплачено 15 сентября.

В разделе 2 формы 6-НДФЛ отражаем такие записи:

- строка 100 – 15.09.2017;

- строка 110 – 15.09.2017;

- строка 120 – 30.09.2017;

- строка 130 — сумма пособия;

- строка 140 – сумма НДФЛ.

Выплату пособий по нетрудоспособности следует указывать в 6-НДФЛ по факту. То есть если доход по больничному был начислен в одном периоде, а выплачен в другом, то в 6-НДФЛ его следует отражать в разделе 1 и 2 того периода, в котором доход был выплачен.

Отражение премий

Дата фактической выплаты премии зависит от того, к какому типу эта премия относится.

Если премия — часть заработной платы, то датой фактического получения признается последний день месяца, за который она начислена. Это, например, премия за производственные результаты, которая выплачивается по итогам месяца.

Допустим, такая премия была начислена за август и выплачена 25 октября 2017 года. В этом случае датой фактического получения дохода будет считаться 31 августа. В расчете за 9 месяцев 2017 года операцию следует отразить по строкам 020, 040, 060, а в форме за год — по строке 070.

В годовой форме также заполняются строки раздела 2:

- строка 100 – 31.08.2017;

- строка 110 – 25.10.2017;

- строка 120 – 26.10.2017;

- строка 130 — сумма премии;

- строка 140 – сумма НДФЛ.

Кроме того, премии, являющиеся составной частью заработной платы, могут быть начислены единовременно или за год. В этом случае датой получения дохода является день выплаты премии (письмо ФНС РФ от 06.10.2017 № ГД-4-11/20217@). То же самое касается и премий, которые вовсе не относятся к оплате труда, а начисляются, например, к праздничным датам, юбилеям и по иным обстоятельствам.