Что делать если счет-фактуру выписали на неверного контрагента в БП 3.0

Если счет-фактура был выписан на контрагента с неверным ИНН или наименованием, то со стороны НК РФ (ст. 169) это является существенной ошибкой и нужно выписывать исправленный счет-фактуру. А если ошибка была допущена в прошлом налогом периоде, то еще потребуется сформировать и подать уточненную декларацию по НДС. Рассмотрим пример в конфигурации 1С Бухгалтерия предприятия 3.0

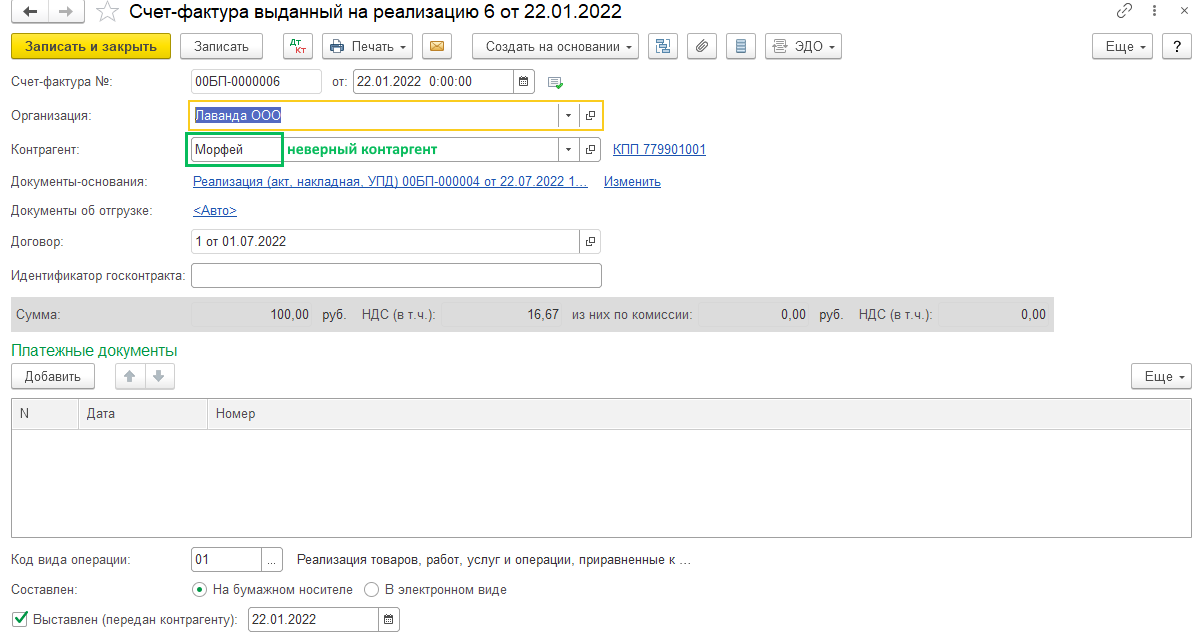

Счет-фактура с неверным контрагентом:

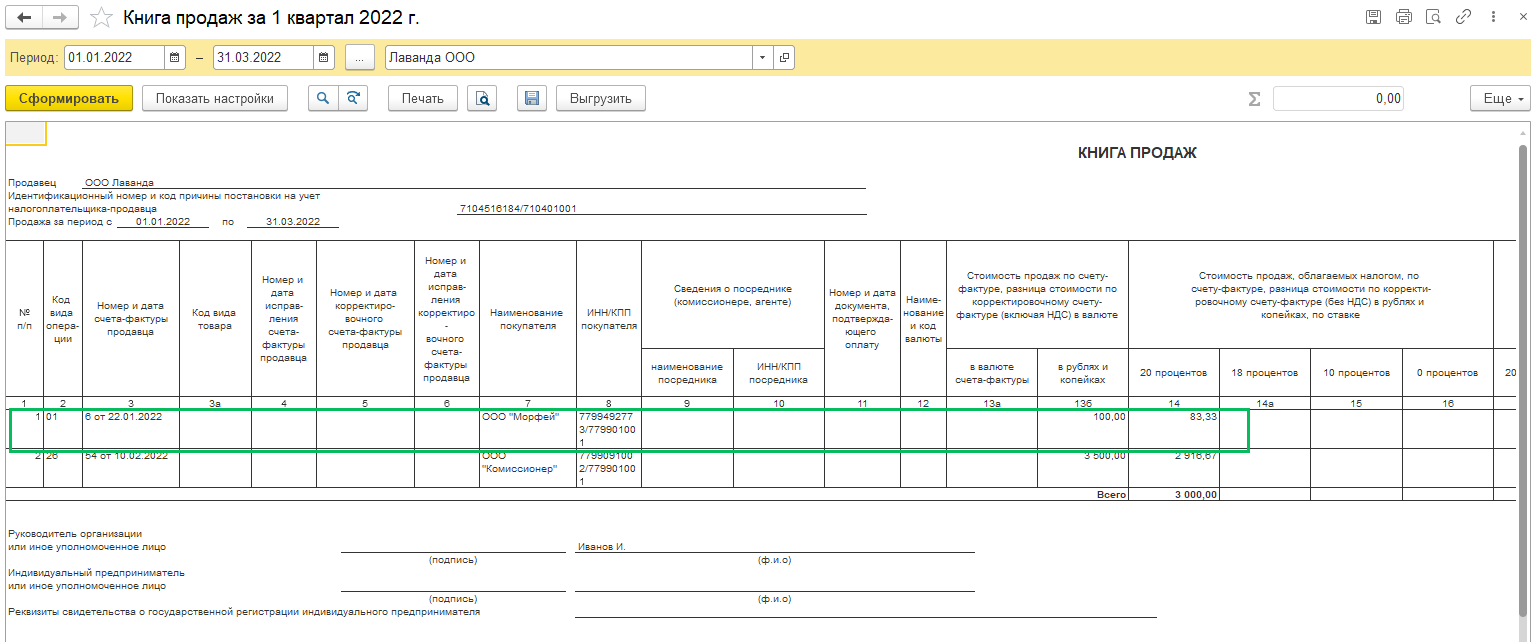

Этот счет-фактура попал в книгу продаж (Отчеты – Книга продаж) за 1 квартал 2022 года и соответственно в декларацию по НДС

Во втором квартале обнаружено, что в счете-фактуре был указан неверный контрагент и требуется выписать исправленный счет-фактуру.

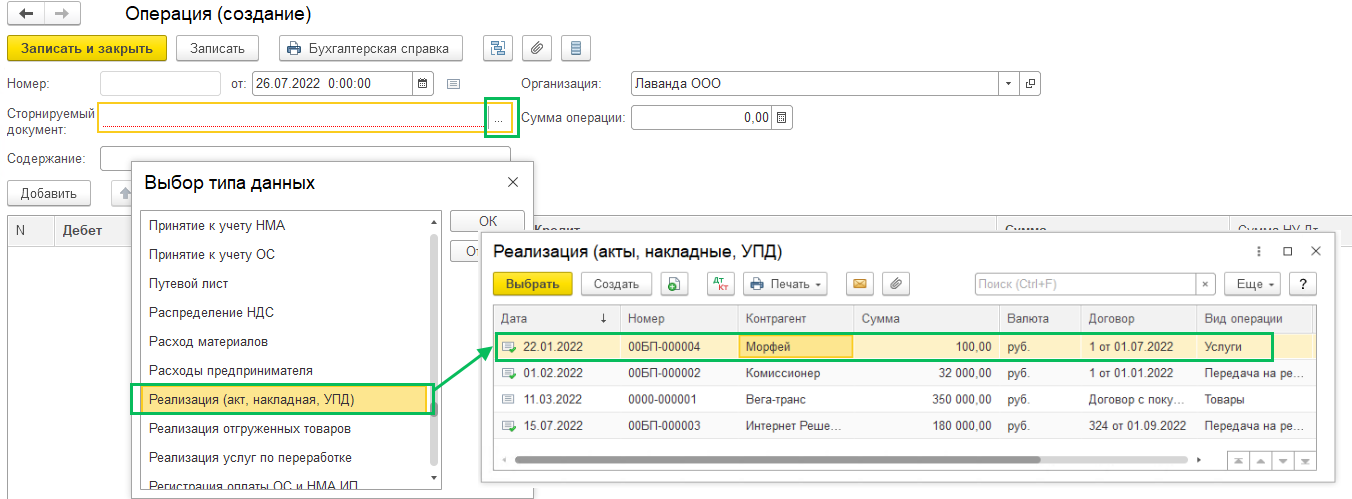

В программе сторнируется ошибочный документ реализации, так как если сделать документ корректировки реализации, то изменить там можно будет только табличную часть, а поменять контрагента будет нельзя. Раздел Операции – Операции, введенные вручную – Создать – Сторно документа. Сторно делается датой обнаружения ошибки, в примере – во втором квартале 2022 года. В поле Сторнируемый документ по трем точкам выберите сначала вид документа (Реализация (акт, накладная, УПД), а потом ту реализацию, в которой неверно указан контрагент.

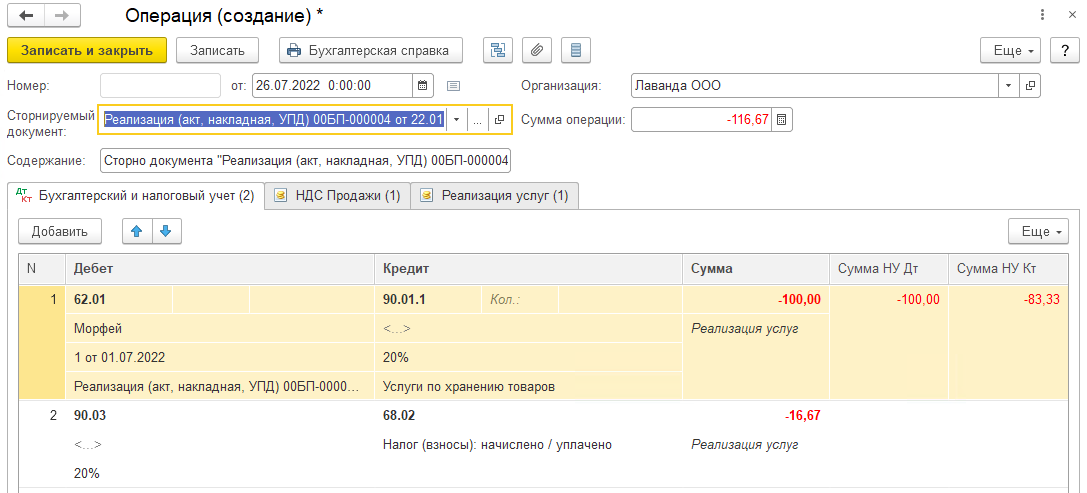

Автоматически заполнится табличная часть:

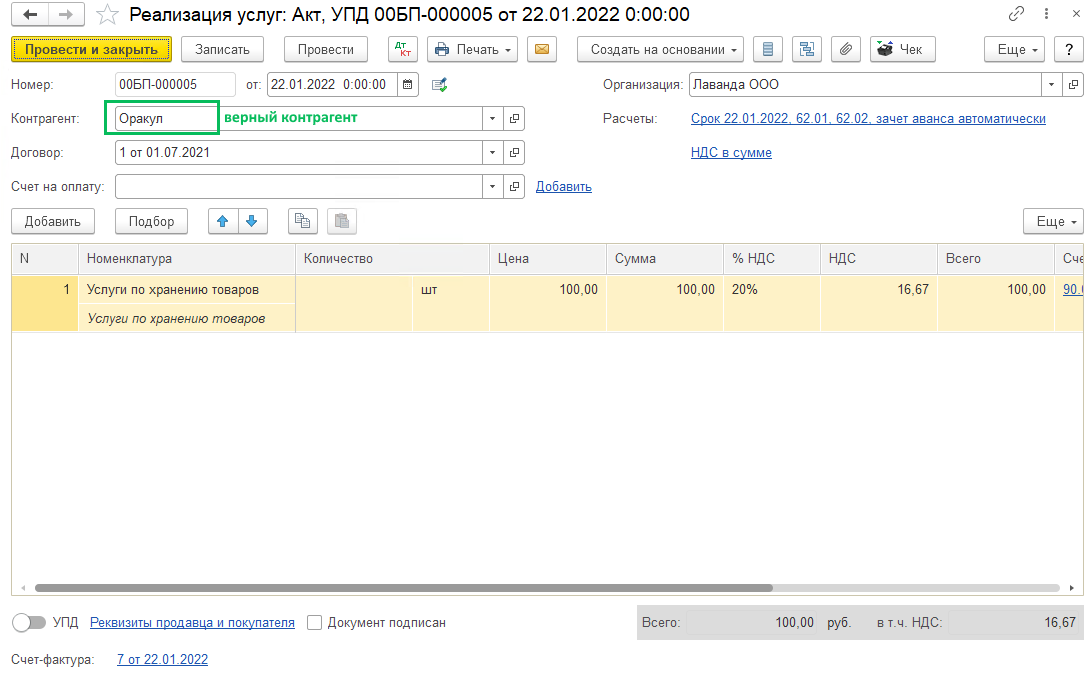

После этого создайте новый документ реализации с верным контрагентом за тот же период и выпишите верный счет-фактуру

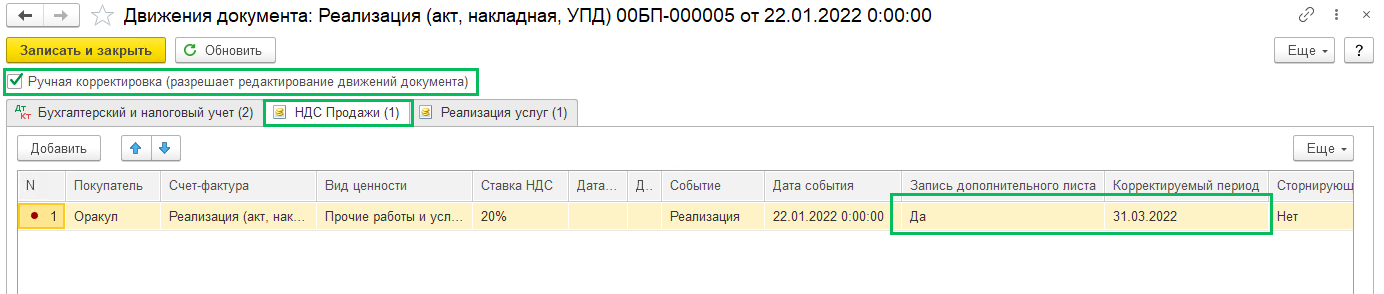

В проводках к документу реализации включите возможность ручных корректировок и в регистре НДС продажи укажите, что формируется запись дополнительного листа книги продаж с указанием корректируемого периода.

Если ошибка обнаружена в том же квартале, когда и была совершена, то делать ручную корректировку не нужно.

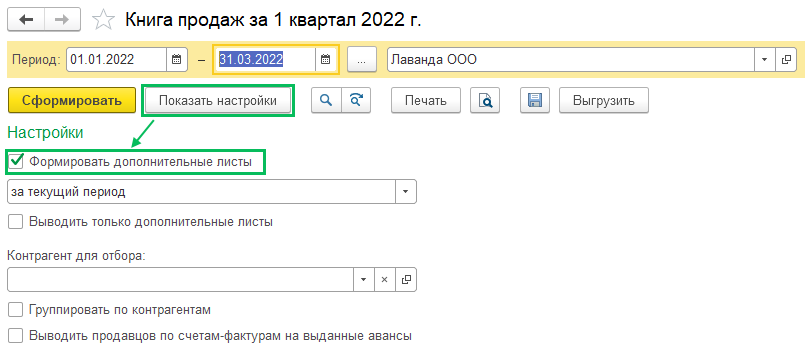

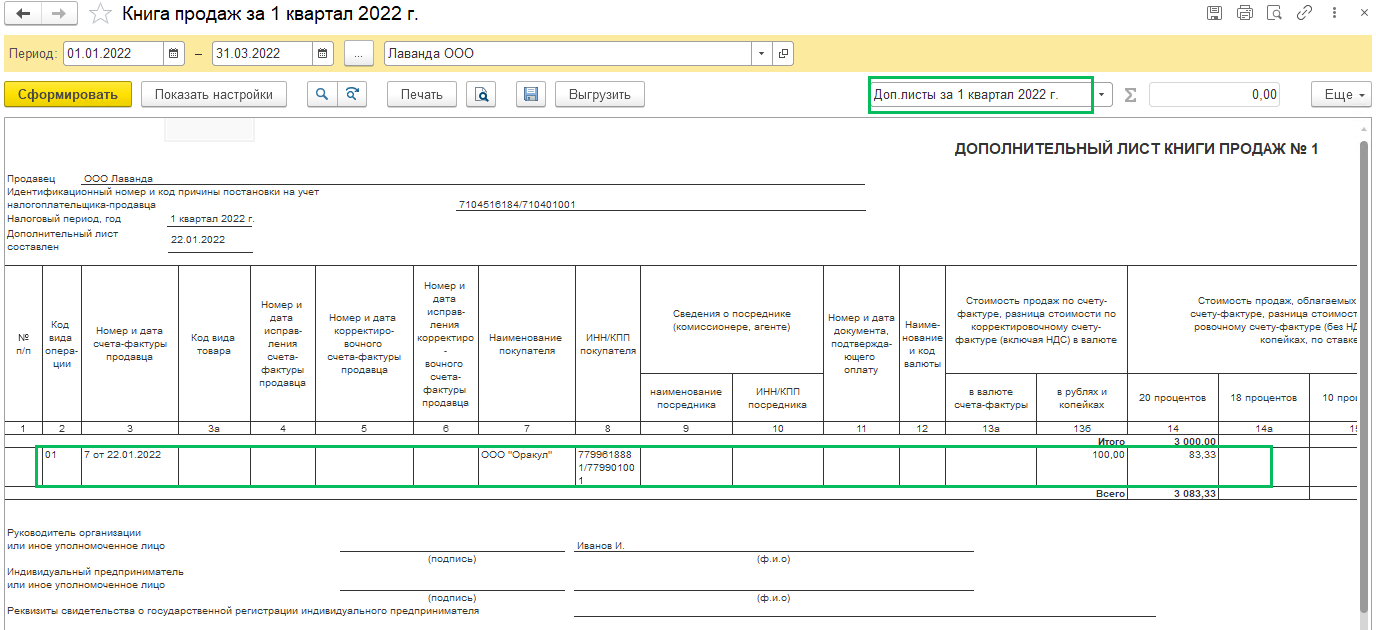

Проверьте книгу продаж за 1 квартал (период совершения ошибки), для этого в настройках установите флаг Формировать дополнительные листы

Так как в примере ошибка обнаружено в другом налоговом периоде, то за период ошибки нужно подать уточненную декларацию по НДС

(Рейтинг:

5 ,

Голосов: 3 )

Материалы по теме

На практике бухгалтер может столкнуться с разными ошибками при оформлении счета-фактуры. Разберем, какой счет-фактура правильно оформленный, а какой неправильно оформленный. Изучим ошибки в счете-фактуре с позиции законодательства и как их исправить в 1С 8.3.

Неправильно оформленный счет-фактура грозит тем, что теряется право на вычет. Одним из обязательных условий для приема НДС к вычету – это правильно оформленный счет-фактура. Но в законодательстве есть разъяснения, что является правильным и что является неправильным счетом-фактурой.

Содержание

- 1 Если поставщик допустил ошибку в адресе при оформлении счета-фактуры

- 2 Если поставщик допустил ошибку в ИНН покупателя при оформлении счета-фактуры

- 3 Пошаговая инструкция действий в 1С 8.3, если допущена ошибка в ИНН контрагента в счете-фактуре

- 3.1 Шаг 1

- 3.2 Шаг 2

- 3.3 Шаг 3

- 3.4 Шаг 4

- 3.5 Шаг 5

- 3.6 Шаг 6

- 3.7 Шаг 7

- 3.8 Вам будет интересно

Если поставщик допустил ошибку в адресе при оформлении счета-фактуры

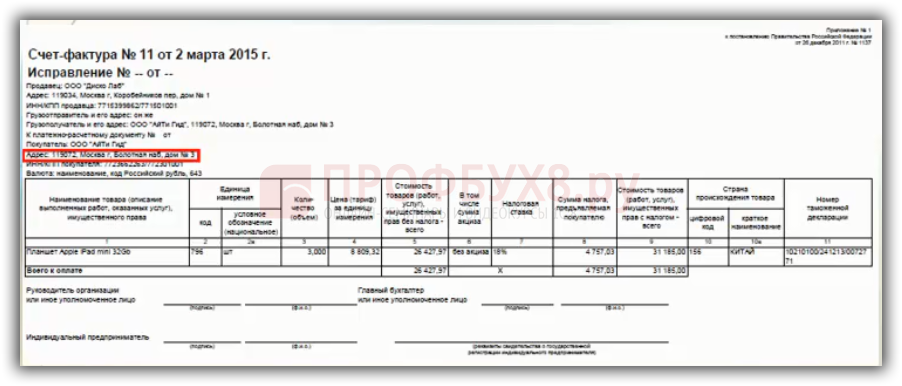

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении адреса покупателя по строке 6а:

Рассмотрим, какие действия должны быть предприняты покупателем для исправления данного счета-фактуры в 1С 8.3.

Ошибка в адресе не является критической. Исправительный счет-фактура не формируется на ошибки в показателях, не попадающие под действие п.2 ст.169 НК РФ. Следовательно, никаких поправок вносить в счет-фактуру нет необходимости, а так же никаких действий в 1С 8.3 не требуется.

Не являются основанием для отказа в принятии НДС к вычету ошибки в счетах-фактурах, которые не препятствуют налоговой при проверке определить:

- Продавца ТРУ, имущественных прав;

- Покупателя ТРУ, имущественных прав;

- Наименование ТРУ, имущественных прав, их стоимость;

- Налоговую ставку;

- Сумму налога, предъявленную покупателю.

Таким образом, если вышеперечисленные данные правильно отражены в счете-фактуре, то счет-фактура с ошибкой в адресе не будет являться дефектным. Поэтому данная ошибка не будет основанием для отказа в принятии НДС к вычету. У поставщика не нужно требовать исправления счета-фактуры.

В силу абз.2 п.2 ст.169 НК РФ, Письма Минфина от 02.04.2015 № 03-07-09/18318, перечень ошибок в счете-фактуре является закрытым и не допускается расширительного толкования.

Если поставщик допустил ошибку в ИНН покупателя при оформлении счета-фактуры

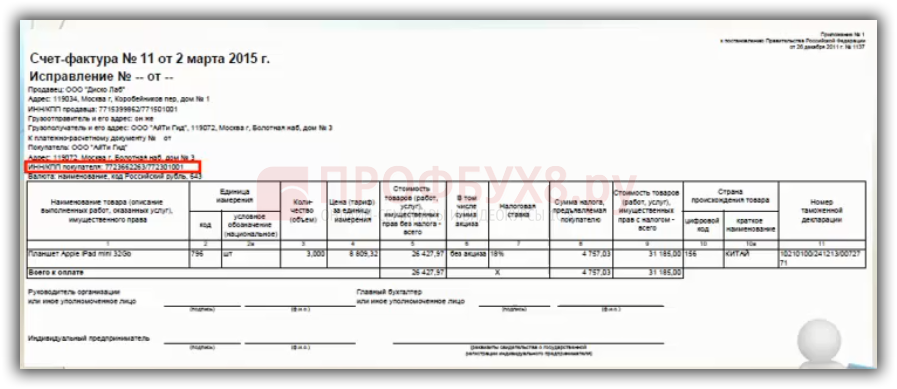

Допустим, организация в 1 квартале при приобретении товаров приняла к вычету НДС по счету-фактуре. Во 2 квартале в этом счете-фактуре была выявлена ошибка в оформлении ИНН покупателя по строке 6б:

То есть поставщик неправильно выставил счет-фактуру, в которой указал неправильный ИНН покупателя:

Изучим, какие действия должны быть предприняты покупателем для исправления данной ошибки.

Ошибка в ИНН считается критической и делает счет-фактуру дефектной. Ошибка в ИНН покупателя мешает идентифицировать покупателя, соответственно покупатель не имеет права на вычет по такому счету-фактуре.

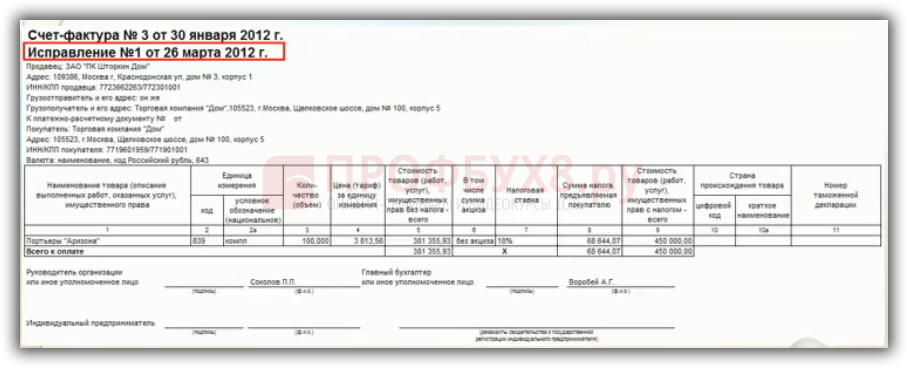

Если ошибки или неточности допущены при оформлении счета-фактуры, то продавец обязан его исправить и предоставить исправленный счет-фактуру. В исправленном счете-фактуре обязательно в строчке 1а прописывается текущий номер исправления и число, месяц, год исправления:

Исправленный счет-фактура составляется в двух экземплярах – один для покупателя, а второй остается у продавца.

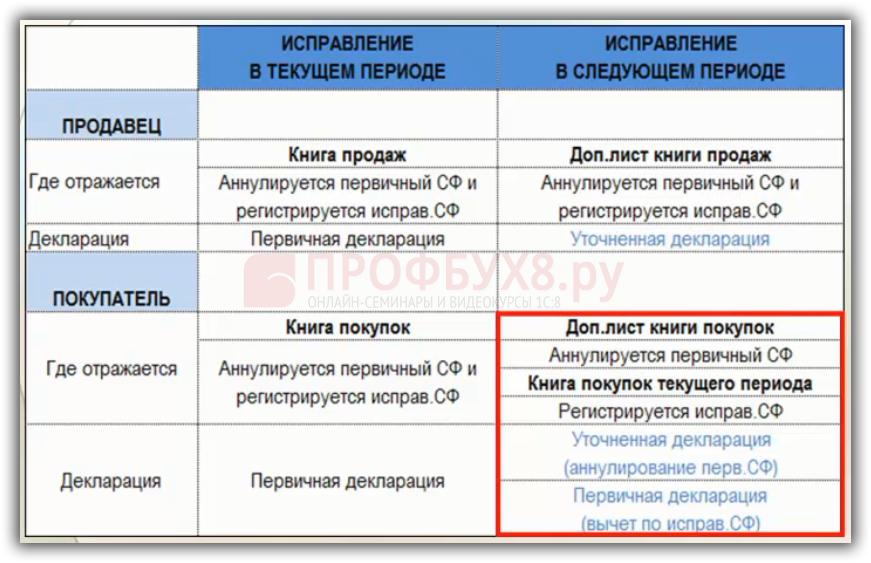

Инструкция учета исправительного счета-фактуры отражена в таблице:

Пошаговая инструкция действий в 1С 8.3, если допущена ошибка в ИНН контрагента в счете-фактуре

Если продавец (поставщик) изначально ошибочно указал ИНН покупателя в Разделе 9 декларации, то его счет-фактура не найдет «пару» с счетом-фактурой покупателя в ИФНС. Данная ошибка повлечет за собой требование из ФНС.

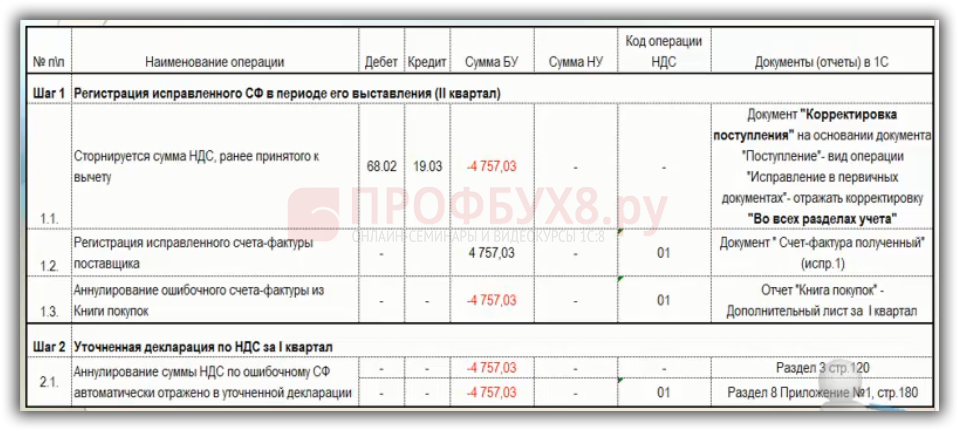

Пошаговая инструкция исправления ошибки в оформлении ИНН контрагента в счете-фактуре в 1С 8.3 представлена в таблице:

Шаг 1

Исправления вносятся в счет-фактуру продавцом через формирование нового исправленного счета-фактуры во 2 квартале.

Шаг 2

Покупатель аннулирует запись первичного счета-фактуры из Книги покупок. Так как в данном случае 1 квартал уже закрыт, то необходимо оформить исправление в дополнительном листе к книге покупок за 1 квартал.

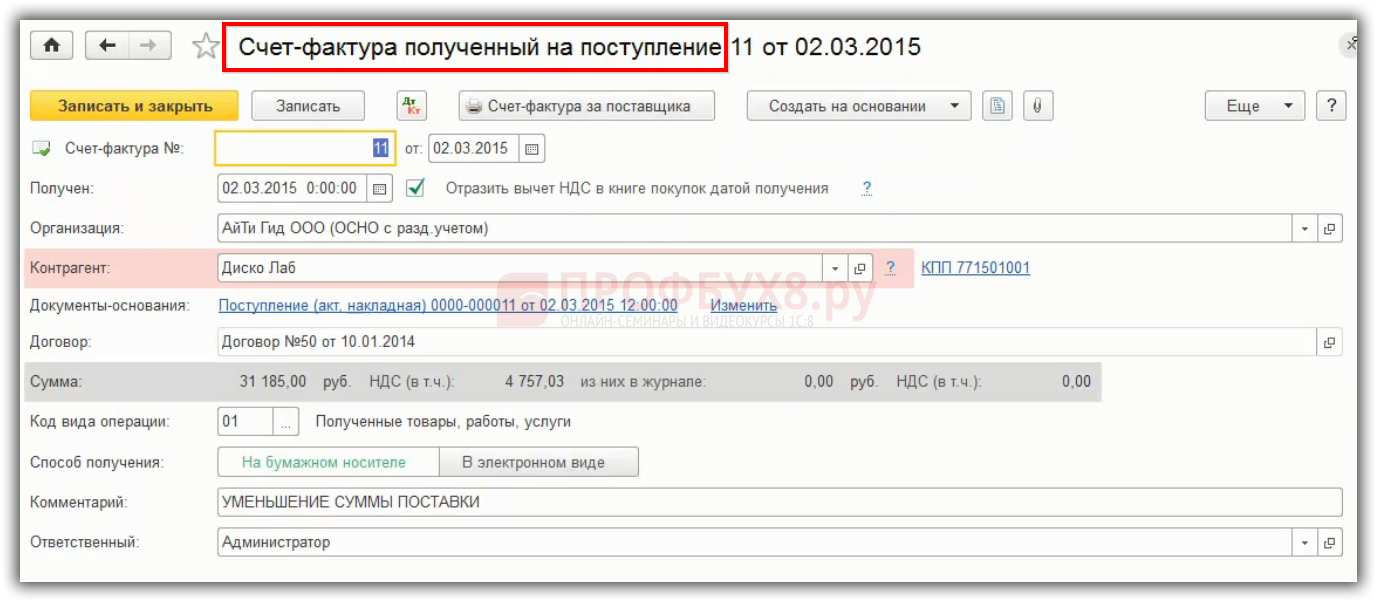

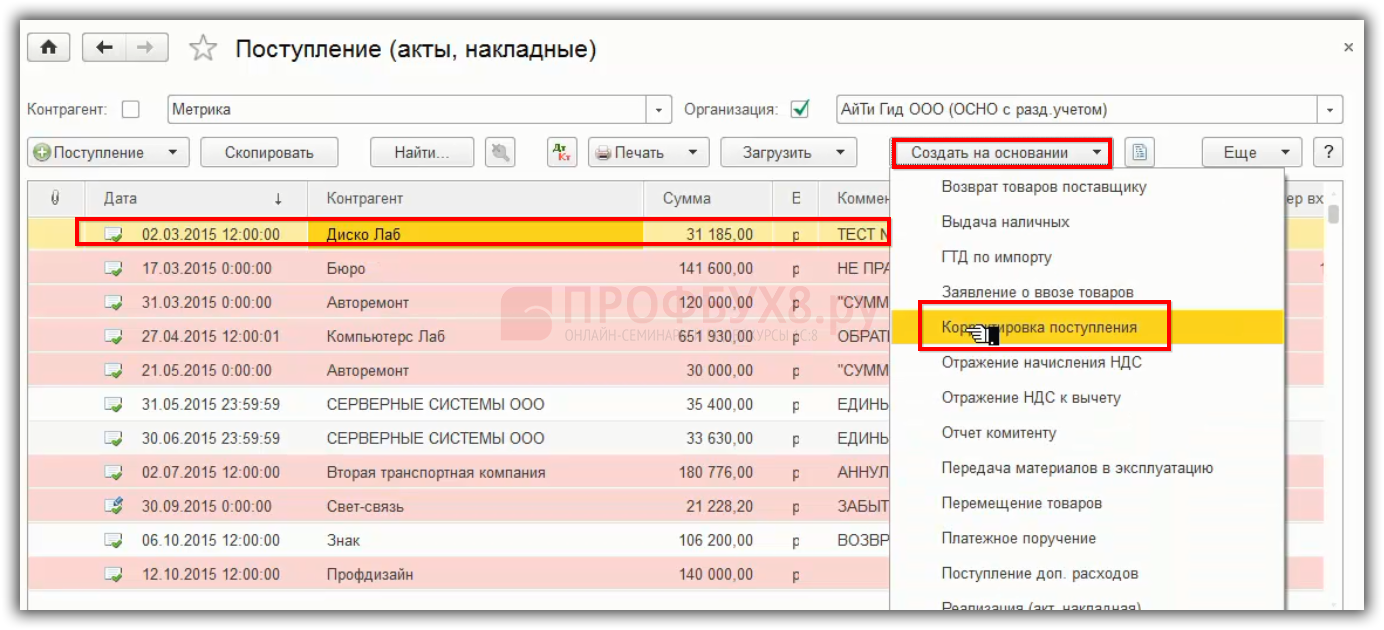

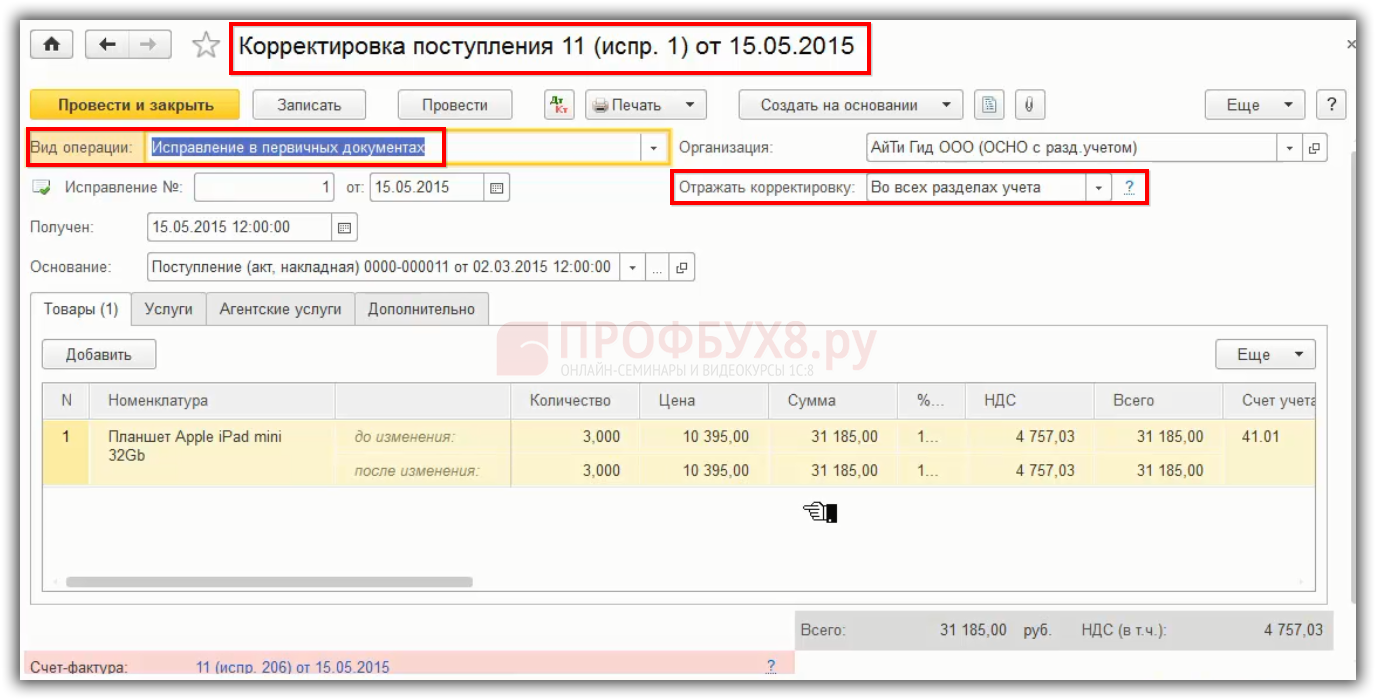

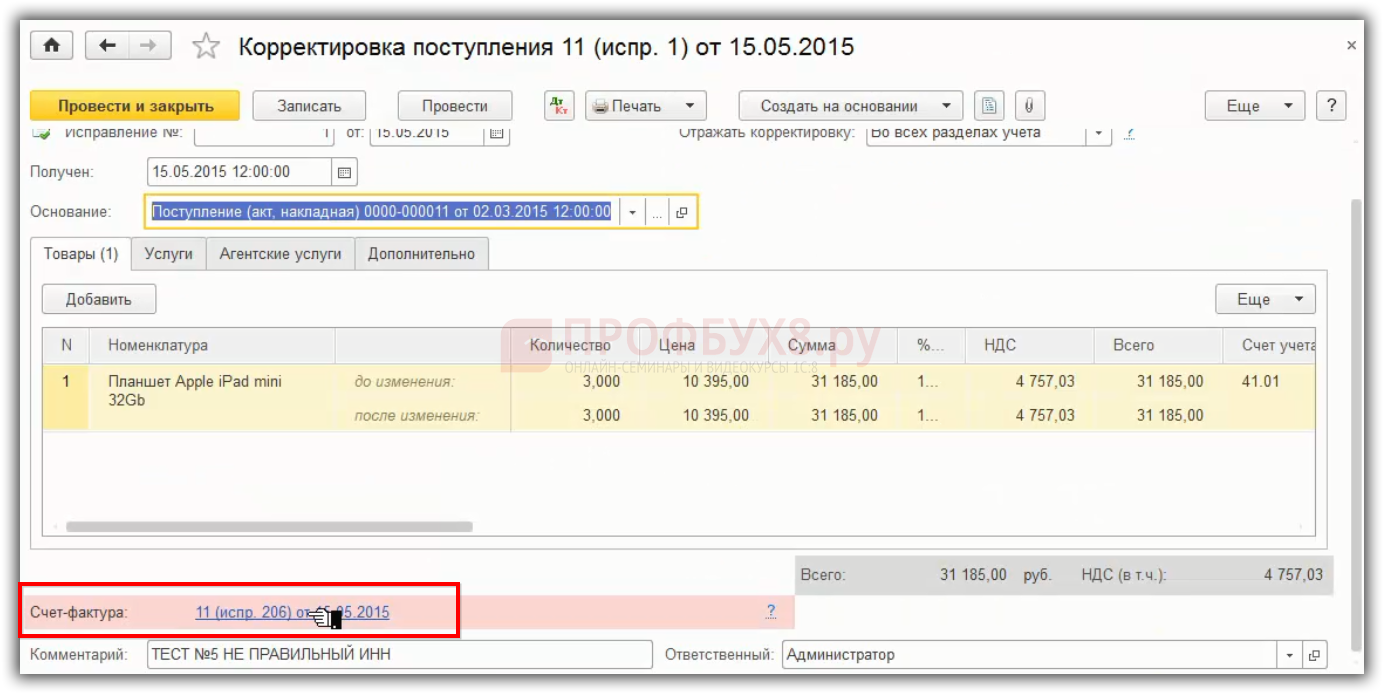

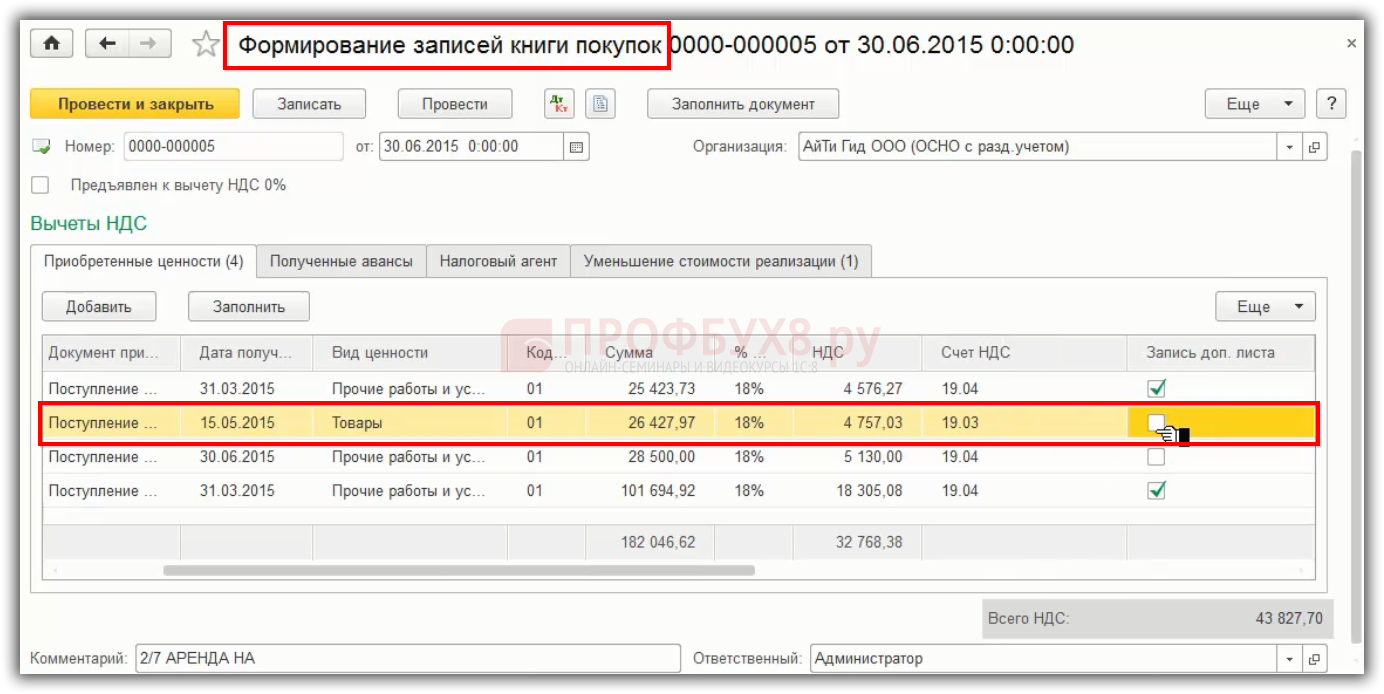

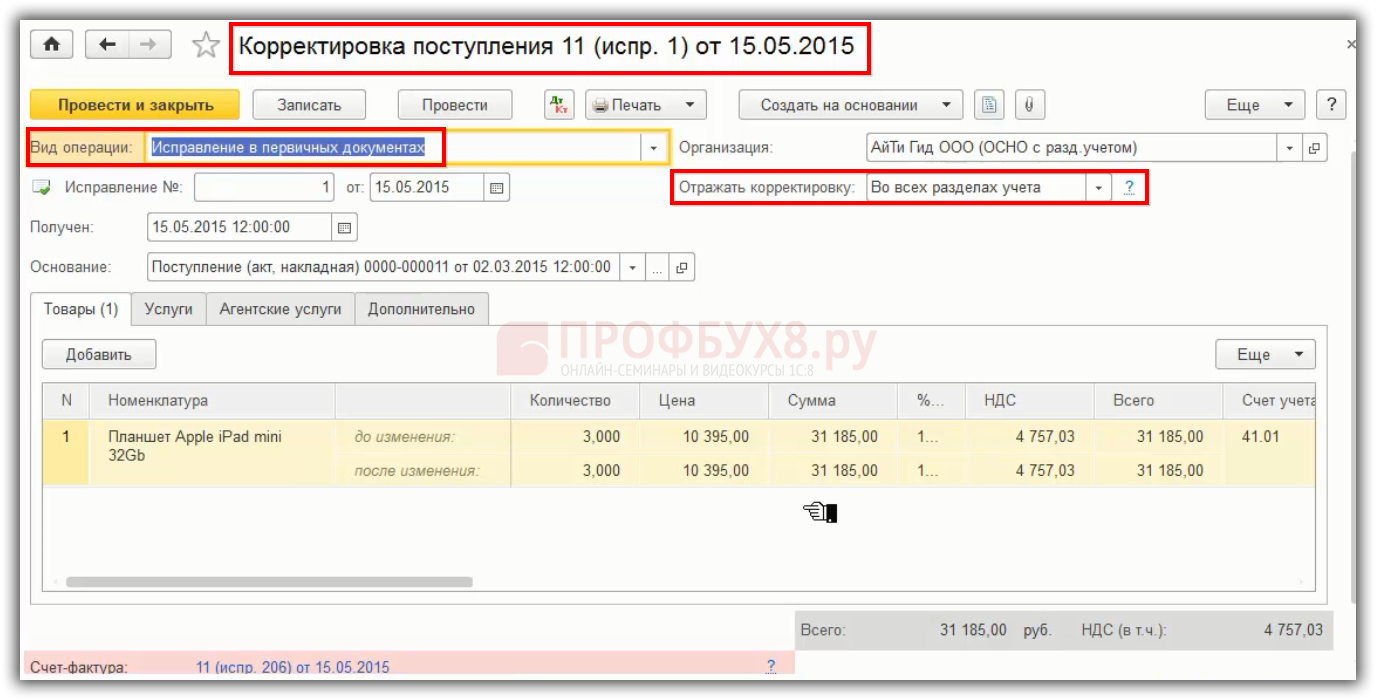

Для сторнирования НДС к вычету в 1С 8.3 используется документ «Корректировка поступления» на основании документа «Поступление»:

В документе «Корректировка поступления» производится операция по аннулированию счета-фактуры, а затем регистрация исправленного счета-фактуры. Для того чтобы аннулировать запись в документе указывается вид операции «Исправление в первичных документах» – отражать корректировку «Во всех разделах учета»:

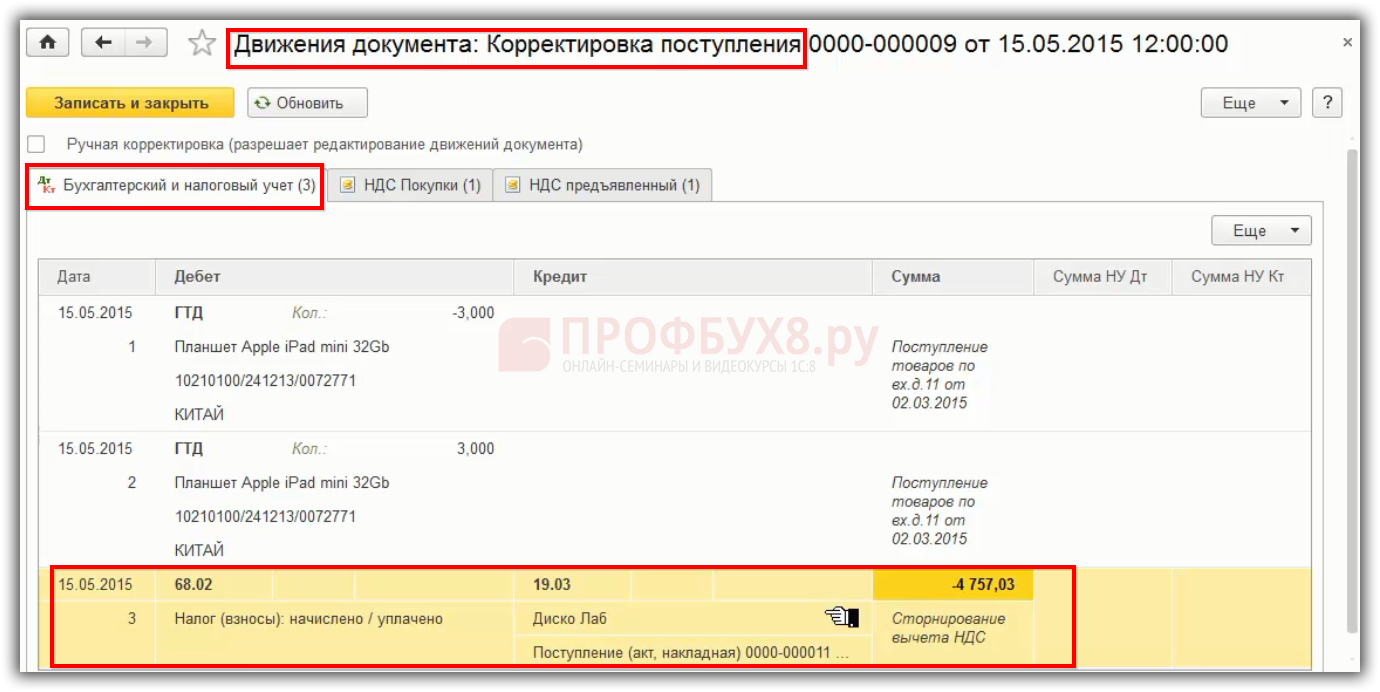

В 1С 8.3 формируется сторнирующая проводка по бухгалтерскому учету дт 68.02 Кт 19.03:

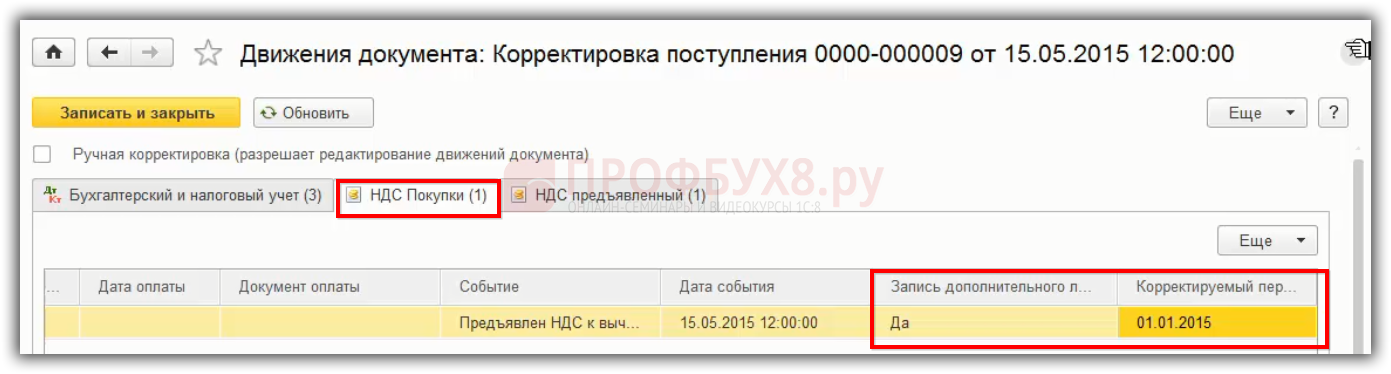

В регистре «НДС покупки» формируется запись «дополнительный лист» и «корректируемый период». Это важно, потому что первичный счет-фактура, который зарегистрирован по документу «Поступление», будет аннулирован из Книги покупок:

В результате в Книге покупок в доп.листе формируется аннулируемая запись:

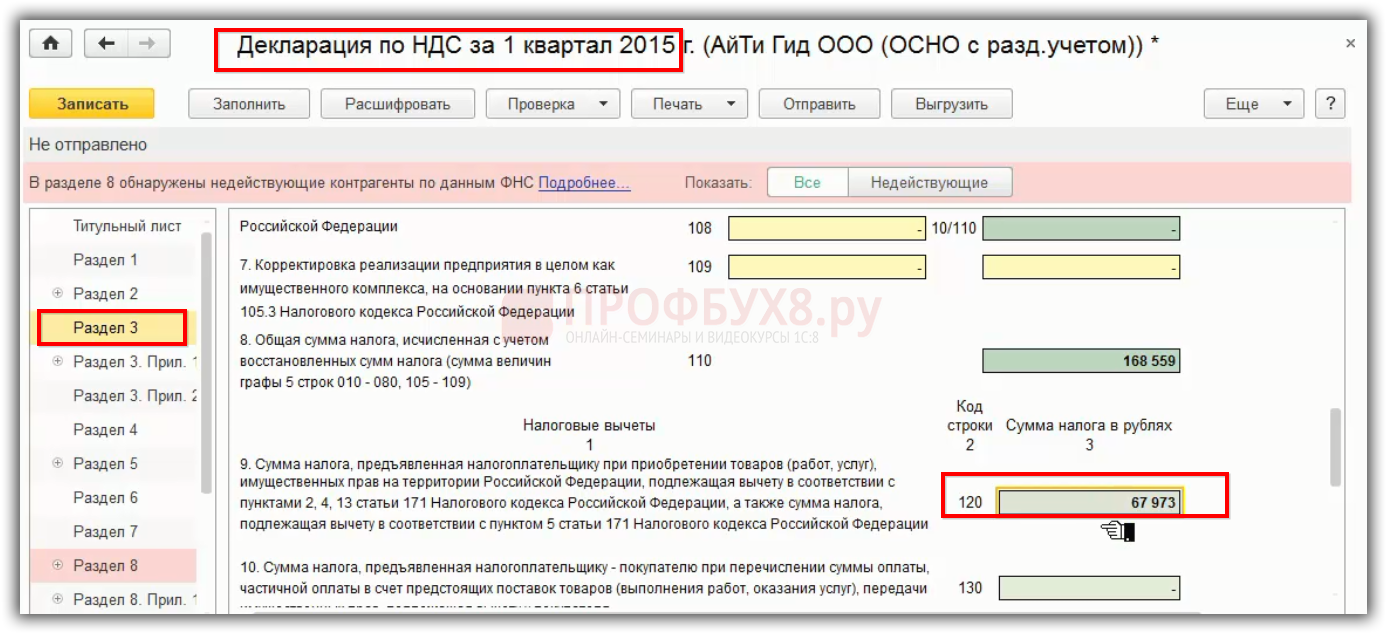

Шаг 3

Расчет НДС к доплате и исчисление пеней по сроку уплаты НДС за 1 квартал. Так как счет-фактура был аннулирован, соответственно теряется право на вычет в 1 квартале. Изначально в 1 квартале покупателем была сдана декларация с правом на вычет, но впоследствии оказалось, что не имелось на это права. После аннулирования записи первичного счета-фактуры автоматически возникает НДС к доплате. Нужно рассчитать сумму НДС, исчислить с нее пени и оплатить их до момента подачи уточненной декларации.

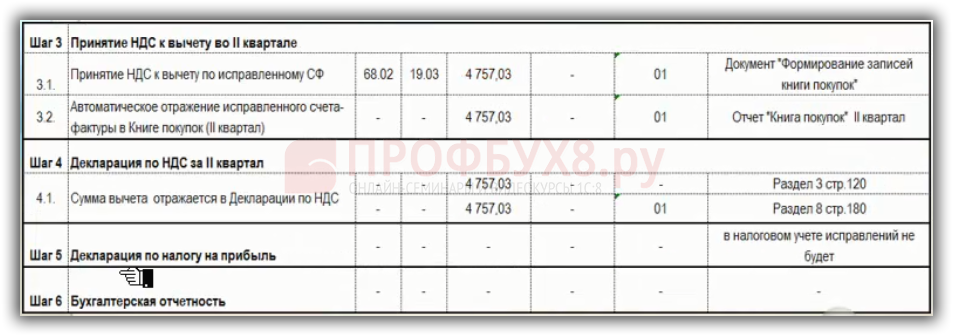

Шаг 4

Уплата НДС и пеней по нему в бюджет за 1 квартал.

Шаг 5

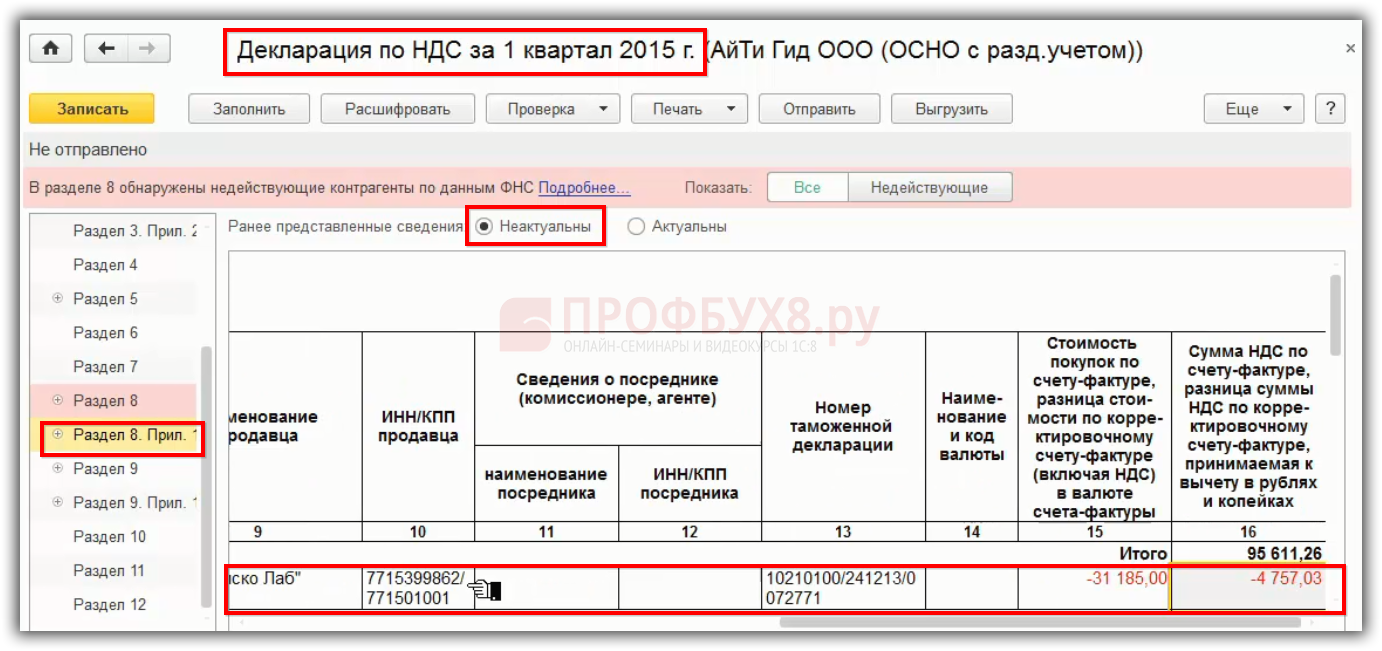

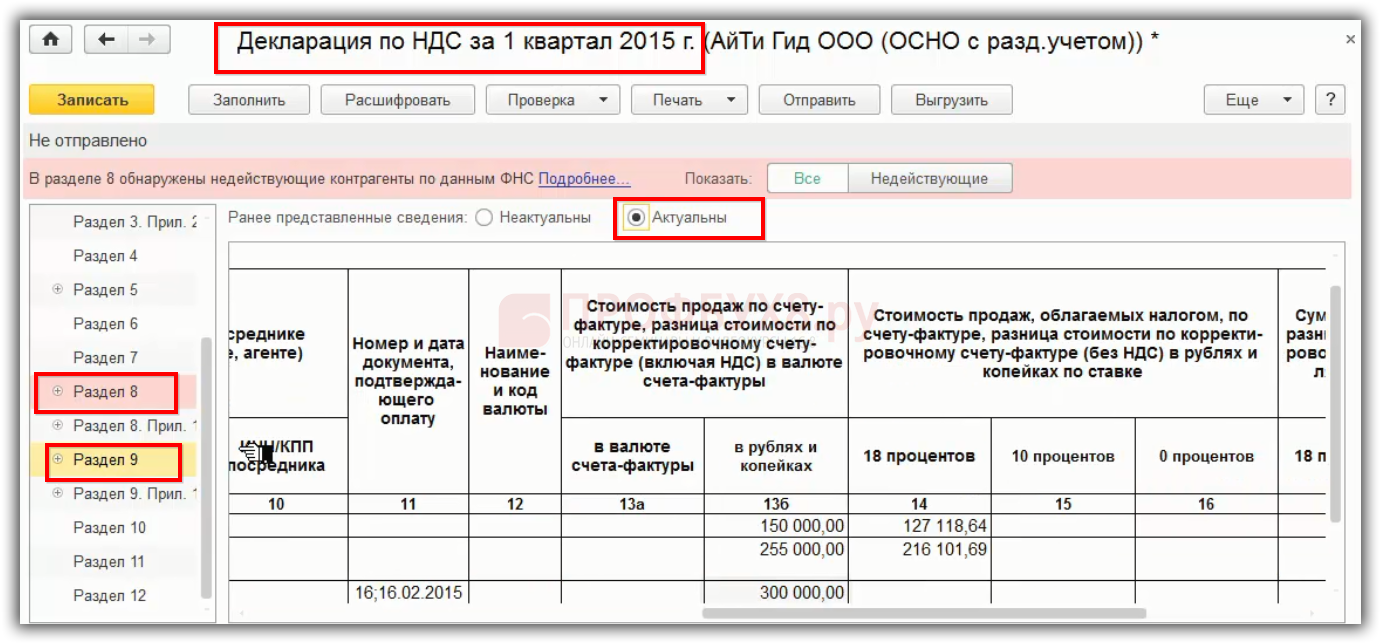

Формируется и сдается в ИФНС уточненная декларация по НДС за 1 квартал, где аннулируемый счет-фактура указывается в Приложении 1 к Разделу 8 с признаком актуальности «0». В 1С 8.3 признак устанавливается «Неактуальны». Также уменьшается сумма НДС к вычету по стр. 120 Раздела 3.

В уточненной декларации в Разделе 8 Приложения 1 аннулируемый счет-фактура пройдет с минусом:

В Разделе 8 и 9 устанавливается признак «Актуальны», так как не перегружаем заново:

Также производится корректировка стр. 120 Раздела 3, то есть уменьшается на сумму вычета, которая была в первичной декларации:

Шаг 6

Исправленный счет-фактура отражается в Книге покупок за 2 квартал. ИСФ может быть зарегистрирован в Книге покупок в течение трех лет со дня принятия на учет ТРУ, но не ранее даты получения ИСФ.

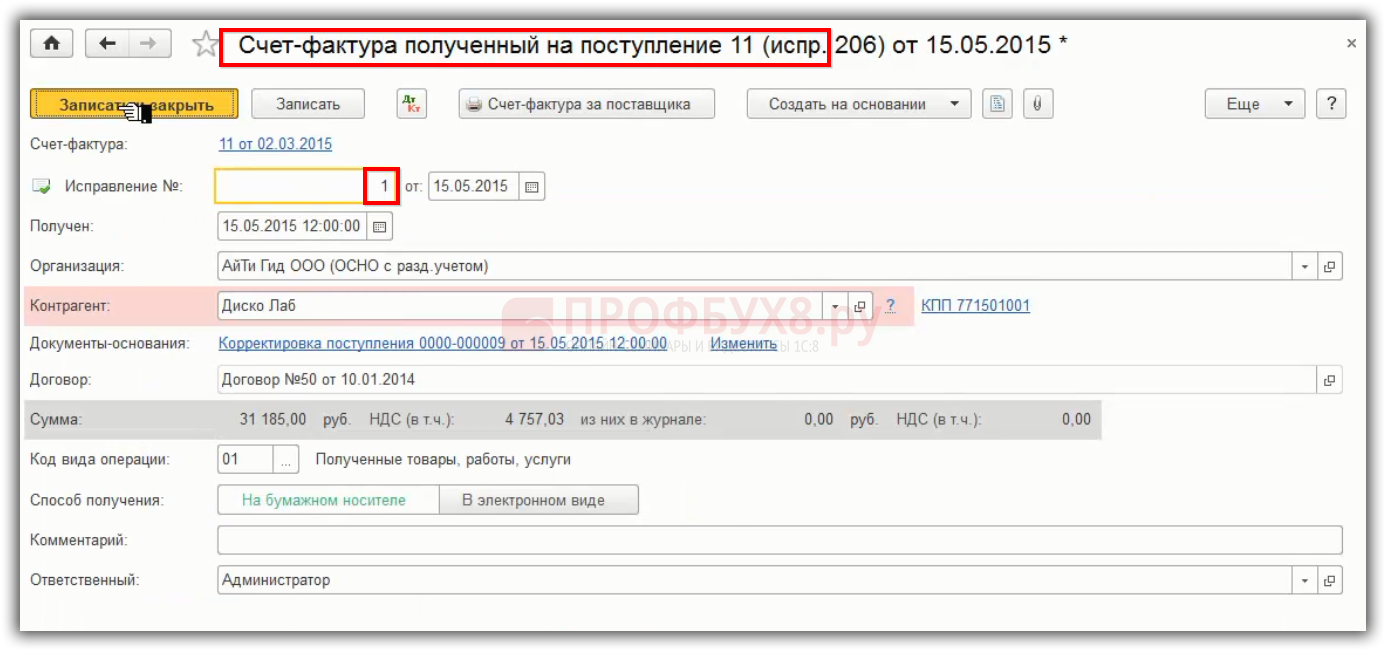

В 1С 8.3 регистрируется исправленный счет-фактура:

В документе отражаются данные исправленного счета-фактуры, полученного от поставщика:

Шаг 7

Вычет по НДС по исправленному счету-фактуре указывается в декларации по НДС за 2 квартал по стр.120 Раздела 3 и в Разделе 8.

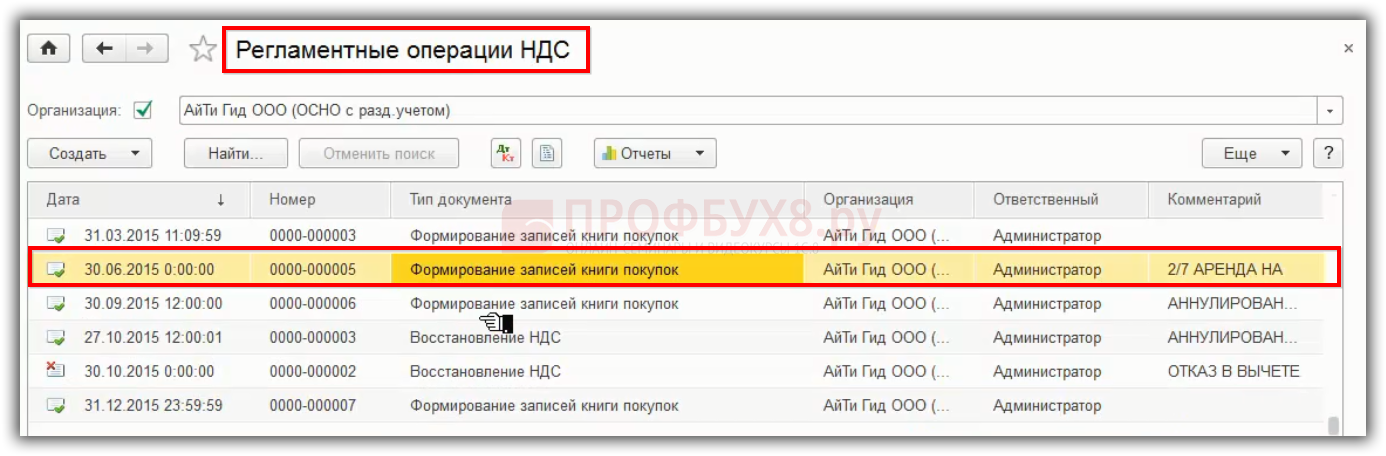

В 1С 8.3 НДС примет к вычету по исправленному счету-фактуре во 2 квартале через «Операции – Регламентные операции – Формирование записей книги покупок»:

Регистрируем документ «Формирование записей книги покупок» в 1С 8.3:

В декларации по НДС за 2 квартал исправленный счет-фактура попадет в Раздел 8:

Таким образом, неправильный ИНН указанный в счет-фактуре, влечет за собой то, что мы вынуждены аннулировать счет-фактуру из 1 квартала, доплачивать НДС, доплачивать пени. После этого сдавать уточненную декларацию по НДС за 1 квартал и включать правильный исправленный счет-фактуру во 2 квартал.

Пошаговая инструкция учета исправительного счета-фактуры, корректировочного счета-фактуры, алгоритм учета ошибок по НДС в бухгалтерском и налоговом учете подробно рассмотрены на Мастер-классе «Исправление ошибок и корректировки в учете».

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 30, 2016

Поставьте вашу оценку этой статье:

Загрузка…

При выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету. Между тем с этого года далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Ведь теперь не являются основанием для отказа ошибки, не препятствующие налоговикам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав; стоимость, налоговую ставку и сумму налога. Поэтому в статье автор уделяет основное внимание правильности заполнения указанных реквизитов.

В статье приведена актуальная информация по различным вопросам, связанным с оформлением счета-фактуры, наличием в нем ошибок, и о последствиях таких ошибок для принятия сумм НДС к вычету.

Особое внимание обращено на изменения налогового законодательства, действующее с 2010 г. и касающееся определения правильности либо неправильности оформления счета-фактуры для целей реализации права на налоговый вычет.

В статье даются полезные для налогоплательщиков комментарии Минфина России, приводится последняя судебная практика.

Счет-фактура является документом, служащим основанием для принятия суммы НДС к вычету. При этом, как вы знаете, с 2010 года изменились требования к счетам-фактурам, принимаемым к учету. Речь здесь идет о нововведениях, принятых Федеральным законом от 17.12.2009 г. № 318-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ в связи с введением заявительного порядка возмещения налога на добавленную стоимость». Поэтому в статье мы рассмотрим, какие ошибки в счетах-фактурах не препятствуют вычету сумм налога.

Итак, при выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету. Между тем не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать (п. 2 ст. 169 НК РФ):

- продавца;

- покупателя;

- наименование товаров (работ, услуг), имущественных прав;

- стоимость товаров (работ, услуг), имущественных прав;

- налоговую ставку;

- сумму налога.

Как видите, теперь далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Так что обратим особое внимание на правильность заполнения вышеуказанных реквизитов.

Продавец и покупатель

Для того чтобы не возникло сомнений в идентификации продавца и покупателя товаров (работ, услуг), имущественных прав, сведения о них должны быть правильно указаны в счете-фактуре. Речь здесь идет о следующих реквизитах (подп. 2 п. 5 и подп. 2 п. 5.1 ст. 169 НК РФ):

- наименование;

- адрес;

- идентификационные номера налогоплательщика.

Состав показателей счета-фактуры прописан в Приложении № 1 к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденным постановлением Правительства от 02.12.2000 г. № 914 (далее – Постановление № 914).

Наименование

Итак, в строке 2 счета-фактуры указывают полное и сокращенное наименование продавца в соответствии с учредительными документами. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают полное или сокращенное наименование продавца (указанного в договоре с налоговым агентом), за которого данный налоговый агент исполняет обязанность по уплате налога.

Отметим, что указание в строке 2 счетов-фактур только полного или только сокращенного наименования не является причиной для отказа в вычете сумм НДС. Дело в том, что Налоговым кодексом порядок указания в счетах-фактурах полного или сокращенного наименования налогоплательщика не регламентирован. С данной точкой зрения согласны и чиновники (письма Минфина от 28.07.2009 г. № 03-07-09/34 и от 07.07.2009 г. № 03-07-09/32, ФНС от 14.07.2009 г. № ШС-22-3/564@).

В свою очередь по строке 6 счета-фактуры отражают полное или сокращенное наименование покупателя в соответствии с учредительными документами покупателя.

Зачастую возникает вопрос, как быть, если в счете-фактуре ИНН указан правильно, а вот в названии фирмы есть одна из следующих неточностей: строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма? Являются ли данные ошибки препятствием к вычету суммы НДС? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

Здесь следует комплексно оценивать всю информацию, приведенную в счете-фактуре. Если ИНН налогоплательщика указан правильно и он, а также остальные сведения, содержащиеся в счете-фактуре, позволяют идентифицировать лицо (покупателя или продавца), отдельная неточность в названии (строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма) не является основанием для отказа в возмещении НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Ранее судебная практика в данном вопросе поддерживала точку зрения о том, что неточности технического характера, если они не свидетельствуют об ином юридическом лице, не являются основанием для отказа в применении налоговых вычетов по НДС. С 01.01.2010 г. в соответствии с п. 2 ст. 169 НК РФ1 не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. По моему мнению, в данном случае неточности носят технический характер и при наличии иных данных в счете-фактуре не препятствуют идентификации продавца и/или покупателя. Поэтому указанные ошибки не препятствуют принятию к вычету суммы НДС.

Адрес

В соответствии с Постановлением № 914 адрес продавца указывают по строке 2а счета-фактуры. Речь идет о местонахождении продавца в соответствии с учредительными документами. При составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают место нахождения продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. В свою очередь по строке 6а следует заполнить местонахождение покупателя в соответствии с учредительными документами.

Зачастую организациям отказывают в вычете налога, т.к. в счете-фактуре указан юридический, а не фактический адрес либо, наоборот, фактический адрес вместо юридического. Между тем если мы обратимся к нормам законодательства, то выяснится, что Налоговый кодекс вообще не конкретизирует, какой из адресов организации должен быть указан в счете-фактуре. В этом случае суды обычно становятся на сторону налогоплательщиков.

Судебно-арбитражная практика

Как указал суд, НДС по счетам-фактурам был правомерно принят к вычету налогоплательщиком. Дело в том, что адрес места нахождения продавца указан в соответствии с учредительными документами и фигурирует в выписке ЕГРЮЛ. Данный вывод прозвучал в следующих постановлениях ФАС: Московского округа от 17.04.2009 г. № КА-А40/2930-09, Поволжского округа от 05.05.2009 г. № А55-6068/2008, Северо-Западного округа от 18.02.2009 г. № А56-19347/2008.

Судебно-арбитражная практика

Отражение в счете-фактуре фактического места нахождения организации не является нарушением требований ст. 169 НК РФ, поскольку данная статья не конкретизирует, какой из адресов должен быть указан. Такая позиция выражена в следующих постановлениях ФАС: Поволжского округа от 03.02.2009 г. № А55-10025/2008 и Северо-Кавказского округа от 03.09.2009 г. № А53-21728/2008.

Минфин в письме от 31.03.2008 г. № 03-07-11/129 сказал, что счета-фактуры, в которых в адресах продавца и покупателя не фигурируют слова «Российская Федерация», не являются составленными с нарушением законодательного порядка. Также, по мнению чиновников, счета-фактуры, в которых адреса продавца и покупателя указаны с сокращенными словами, но при полном отражении составляющих адреса (почтового индекса, названия города, улицы и т.д.), не являются составленными с нарушением установленных норм (письмо Минфина от 09.11.2009 г. № 03-07-09/57).

Теперь посмотрим, чем грозит отсутствие в адресе индекса. Начнем с того, что ни ст. 169 НК РФ, ни Постановление № 914 не содержат никаких специальных требований к адресу. При этом согласно ст. 11 НК РФ адресом для физического лица является наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номера дома, квартиры. Если же говорить о почтовом адресе, то это местонахождение пользователя с указанием почтового индекса соответствующего объекта почтовой связи (п. 2 Правила оказания услуг почтовой связи, утвержденных постановлением Правительства от 15.04.2005 г. № 221). Так что, по нашему мнению, почтовый индекс не может являться информацией, необходимой для идентификации покупателя и продавца.

Судебно-арбитражная практика

Арбитры решили, что отсутствие либо неправильное указание индекса не свидетельствует о несоответствии счета-фактуры п. 5 статьи 169 НК РФ, поскольку такое требование в данной норме не содержится (постановление ФАС Московского округа от 23.04.2009 г. № КА-А40/3582-09).

Отметим, что и ранее суды при признании правомерности применения налогового вычета по НДС некоторые ошибки в указании адреса зачастую считали несущественными.

Судебно-арбитражная практика

Суды правомерно отклонили довод налогового органа о несоответствии счетов-фактур требованиям ст. 169 НК РФ ввиду неверного указания адреса контрагента. Дело в том, что неуказание номера офиса притом, что правильно указан город, улица и номер дома, а также название и ИНН поставщика, не может быть признано нарушением заполнения счетов-фактур. Ведь имеющихся в счетах-фактурах сведений о контрагенте достаточно для его идентификации в целях проверки (постановление ФАС Северо-Кавказского округа от 30.09.2009 г. № А53-20754/2008).

В данном случае была допущена ошибка в номере дома покупателя. Судьи решили, что указанный недочет не препятствовал осуществлению налогового контроля, поскольку касался адреса самого налогоплательщика (постановление ФАС Московского округа от 20.08.2009 г. № КА-А41/8079-09).

По другому делу арбитры решили, что ошибочное указание одной цифры в трехзначном номере дома при указании адреса продавца само по себе не свидетельствует о неправомерном налоговом вычете (постановление ФАС Западно-Сибирского округа от 19.03.2008 г. № Ф04-2042/2008(2433-А81-34) (определение ВАС от 09.06.2008 г. № 6921/08)).

Неуказание номера корпуса также не является существенным нарушением порядка заполнения счета-фактуры и само по себе не может служить законным основанием лишения права на налоговый вычет. Дело в том, что совокупность представленных заявителем документов полностью позволило идентифицировать участников сделки (постановление ФАС Московского округа от 23.03.2009 г. № КА-А40/1795-09).

По нашему мнению, ошибка в адресе при условии правильного указания наименования налогоплательщика и ИНН не должна повлиять на вычет. Ведь в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя. При таких обстоятельствах арбитры признали неподтвержденным правомерность применения налогового вычета (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Являются ли нарушением следующие ситуации:

- указание в счете-фактуре фактического, а не юридического адреса фирмы;

- указание в счете-фактуре адреса абонентского ящика, а не юридического адреса фирмы;

- указание в счете-фактуре сразу нескольких адресов фирмы?

Данные вопросы мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

При условии наличия достаточных доказательств реальности осуществления хозяйственных операций, указанных в счете-фактуре, указание фактического, а не юридического адреса покупателя (продавца, грузополучателя, грузоотправителя) не является основанием для отказа в применении налогового вычета (см., например, постановления ФАС Дальневосточного округа от 08.10.2008 г. № Ф03-3910/2008 и ФАС Московского округа от 12.09.2006 г., 15.09.2006 г. № КА-А41/8496-06).

Однако указание в счете-фактуре адреса абонентского ящика уже не будет надлежащим выполнением требований статьи 169 НК РФ, поскольку такой адрес отражает лишь данные абонентского ящика для направления почтовой корреспонденции, а не адрес юридического лица).

Относительно указания в счете-фактуре сразу нескольких адресов можно отметить, что подобные действия не являются нарушением, препятствующим принятию к вычету сумм НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит прямого указания на то, какой адрес должен быть в счете-фактуре. Ранее Минфин России в письме от 07.08.2006 г. № 03-04-09/15 разъяснял, что указание в счете-фактуре нескольких адресов правилам заполнения счетов-фактур не противоречит, но при условии указания этих адресов в учредительных документах. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. Исходя из этого, по моему мнению, указание в счете-фактуре фактического, а не юридического адреса фирмы; адреса абонентского ящика, а не юридического адреса фирмы; сразу нескольких адресов фирмы при наличии иных сведений, позволяющих идентифицировать продавца и/или покупателя, не является основанием для отказа в применении налоговых вычетов по НДС.

ИНН

ИНН продавца отражают по строке 2б счета-фактуры. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 ст. 161 НК РФ, в этой строке ставятся прочерки. В свою очередь при оформлении счета-фактуры налоговым агентом, указанным в п. 3 ст. 161 НК РФ указывают ИНН продавца (отраженного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. Вместе с тем ИНН покупателя заполняют по строке 6б счета-фактуры.

Несмотря на противоречивость арбитражной практики, мы считаем, что для идентификации налогоплательщика без ИНН вряд ли обойдешься, так что в указанном реквизите допускать ошибки нежелательно.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Судебно-арбитражная практика

Арбитры решили, что ошибка в заполнении ИНН самого покупателя не препятствует вычету. Дело в том, что материалами дела подтверждены и инспекцией не опровергнуты факты совершения обществом и его поставщиком хозяйственных операций, а также соблюдения плательщиком предусмотренных ст. 171, 172 НК РФ условий; счет-фактура содержит сведения о продавце, покупателе, наименовании, количестве товара, его стоимости, сумме налога. При этом ИНН самого налогоплательщика мог быть установлен инспекцией в ходе проверки, тем более что в платежных документах и договоре ИНН указан верно (постановление ФАС Центрального округа от 17.07.2008 г. № А48-4502/07-6 (определение ВАС от 17.11.2008 г. № ВАС-14672/08)).

Кстати, согласно Постановлению № 914, в этих строках также отражают код причины постановки на учет налогоплательщика (КПП). Отметим, что, по нашему мнению, данный код никак не идентифицирует плательщика, ведь он содержит код налогового органа, причину и порядковый номер постановки на учет. Причем, несмотря на то что в Постановлении № 914 содержится ссылка на указание в счете-фактуре КПП, Налоговым кодексом данное требование не установлено. Именно поэтому большинство арбитров склоняются к тому, что отсутствие КПП продавца и покупателя никак не может являться основанием для признания таких счетов-фактур не соответствующим требованиям ст. 169 НК РФ.

Наименование товаров (работ, услуг), имущественных прав

В графе 1 табличной части счета-фактуры должно быть указано наименование поставляемых товаров (описание выполненных работ, оказанных услуг), имущественных прав (подп. 5 п. 5 и подп. 4 п. 5.1 ст. 169 НК РФ).

В письме от 21.09.2009 г. № 03-07-09/49 Минфин отметил, что согласно подп. 5 п. 5 ст. 169 НК РФ и Постановлению № 914 при оказании услуг в выставляемом счете-фактуре в графе 1 следует указывать именно описание оказанных услуг. К примеру, запись «Лизинговый платеж № … от … по договору лизинга № … от …» может явиться основанием для отказа в вычете сумм налога. В то же время запись «Услуги по финансовой аренде (лизингу)» с указанием срока, в течение которого оказываются услуги по финансовой аренде имущества, не противоречит Налоговому кодексу. В разъяснениях от 22.01.2009 г. № 03-07-09/02 финансисты сказали, что не может являться основанием для принятия к вычету следующая формулировка: «Выполнены работы по договору подряда от… № …», т.к. такая запись не соответствует описанию фактически выполненных работ.

По вопросу услуг арбитражная практика противоречива. Некоторые суды считают, что описание оказанных услуг в счете-фактуре является обязательным (например, постановление ФАС Поволжского округа от 07.07.2009 г. № А72-6039/2008). В то же время гораздо чаще арбитры говорят, что содержание услуги должно быть отражено в документах любым образом, позволяющим идентифицировать оказанную услугу. Не противоречит законодательству указание обобщенного наименования выполненных работ либо услуг. Данная позиция прозвучала в следующих постановлениях ФАС: Поволжского округа от 23.04.2009 г. № А55-9765/2008, от 23.10.2009 г. № КА-А40/11044-09, Московского округа от 03.02.2009 г. № КА-А40/98-09 и Северо-Кавказского округа от 11.08.2009 г. № А32-10964/2008-45/200.

Отметим, что требования Налогового кодекса не содержат запрет и на сокращенное указание наименования товара. Данный вывод прозвучал в постановлении ФАС Восточно-Сибирского округа от 05.05.2009 г. № А33-02144/07-Ф02-1809/09.

Судебно-арбитражная практика

Довод налогового органа относительно несоответствия представленных счетов-фактур требованиям ст. 169 НК РФ по причине отсутствия указания в них наименования товара обоснованно отклонен судами. Дело в том, что указанные счета-фактуры содержат цифровое и буквенное обозначение приобретенных подшипников. При этом налоговый орган вправе был истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов (постановление ФАС Московского округа от 31.03.2008 г. № КА-А40/762-08).

Возможно ли в счете-фактуре указывать не полное наименование товара, а его сокращенный вариант (аббревиатуру либо его буквенно-цифровое значение)? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

По данному вопросу единая точка зрения отсутствует.

Так, в постановлении от 29.08.2007 г., 22.08.2007 г. № Ф03-А16/07-2/2751 ФАС Дальневосточного округа, занимая сторону налогоплательщика, отметил, что налоговым органом не приведено каких-либо правовых доводов относительно того, что наличие в соответствующих графах счетов-фактур сокращенного наименования полученных товаров (их технических параметров в виде буквенных и числовых символов) исключает признание факта описания этих товаров, и пришел к выводу, что спорные счета-фактуры с указанием в них налога на добавленную стоимость подлежали принятию на учет, а налогоплательщиком правомерно уменьшена общая сумма налога на установленные статьей 171 НК РФ налоговые вычеты.

Тем не менее в постановлении от 01.06.2004 г. № А72-7073/03-КД200 ФАС Поволжского округа отметил, что причислить к понятию наименования товара, указываемого в счете-фактуре, цифровую и буквенную аббревиатуру не представляется возможным.

Следовательно, для целей избежания налоговых претензий следует указывать полное наименование товара.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит ответа на данный вопрос. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать наименование товаров (работ, услуг), имущественных прав. Поэтому я считаю, что указание в счете-фактуре неполного наименования товара, если оно не препятствует идентификации наименованию товаров (работ, услуг), имущественных прав, не является основанием для отказа в применении налоговых вычетов по НДС.

Отметим, что в случае получения предварительной оплаты по договорам поставки товаров, предусматривающим их отгрузку в соответствии с заявкой (спецификацией), оформляемой уже после оплаты, в этих договорах, как правило, указывается обобщенное наименование поставляемых товаров (например, нефтепродукты, кондитерские изделия, хлебобулочные изделия, канцелярские товары и т.п.). Именно поэтому финансисты посчитали возможным при оформлении по таким договорам счета-фактуры на предоплату указывать обобщенное наименование товаров или групп товаров. Указанная точка зрения прозвучала в письме Минфина от 06.03.2009 г. № 03-07-15/39.

Стоимость товаров (работ, услуг), имущественных прав

В счете-фактуре, выставляемом при реализации, должна быть указана стоимость товаров (работ, услуг), имущественных прав (подп. 8 п. 5 ст. 169 НК РФ).

Стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога отражают в графе 5 табличной части счета-фактуры. При этом в случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают налоговую базу, определенную в порядке, установленном подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ.

Налоговая ставка

В счете-фактуре должна обязательно присутствовать налоговая ставка (подп. 10 п. 5 и подп. 6 п. 5.1 ст. 169 НК РФ). Налоговую ставку отражают в графе 7 табличной части счета-фактуры.

В письме от 06.03.2009 г. № 03-07-15/39 финансисты разъяснили, каким образом действовать при получении предоплаты по договорам поставки товаров, налогообложение которых осуществляется по ставкам как 10, так и 18 процентов. Итак, в данном случае в счете-фактуре следует либо указывать обобщенное наименование товаров с указанием ставки 18/118, либо выделять товары в отдельные позиции исходя из сведений, содержащихся в договорах, с указанием соответствующих ставок налога.

Сумма налога

Ну и, наконец, счет-фактура будет неполноценным без указания в графе 8 табличной части счета-фактуры суммы НДС (подп. 11 п. 5 и подп. 7 п. 5.1 ст. 169 НК РФ). При этом в случае реализации товаров (выполненных работ, оказанных услуг), переданных имущественных прав ее рассчитывают исходя из применяемых налоговых ставок. Между тем в случае получения аванса в счет предстоящих поставок налог определяют расчетным методом по налоговой ставке 10/110 или 18/118 (п. 4 ст. 164 НК РФ). В случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают сумму налога, определяемую расчетным методом к налоговой базе, указанной в графе 5 счета-фактуры.

Работа над ошибками

Бухгалтер не пишет счет-фактуру с чистого листа. При заполнении соответствующего окошка в бухгалтерской информационной программе, например, 1С, большинство данных о продавце (его наименование, адрес, ИНН) и о товаре уже были введены ранее. Они просто «подтягиваются» из соответствующего справочника. Таким образом, если в счете-фактуре появляются ошибки, то они являются индикаторами сбоев в информации, содержащейся в 1С, а следовательно, появляются и в иных документах! Если такие ошибки содержатся в выставленных счетах-фактурах, следует проверить все документы, поступившие от контрагента, выставившего неправильный счет-фактуру.

Указали не того контрагента. Как правильно исправить счет-фактуру?

Налоговики не могут отказать в вычете НДС по счету-фактуре с ошибками, которые не препятствуют идентифицировать продавца, покупателя, стоимость товаров, ставку и сумму налога, предъявленную покупателю. Значит, если ошибка препятствует всему этому, то вычета не будет.

Ошибочный счет-фактуру нужно исправить, и это не то же самое, что составление корректировочного счета-фактуры.

Какие ошибки в счетах-фактурах не препятствуют вычету НДС

Какие ошибки в счете-фактуре не являются основанием для отказа в вычете НДС, выделенного в этом документе? Это ошибки, не препятствующие инспекторам в ходе налоговой проверки идентифицировать (абз. 2 п. 2 ст. 169 НК):

- продавца и покупателя товаров, работ, услуг или имущественных прав;

- наименование товаров, работ, услуг или имущественных прав;

- их стоимость;

- налоговую ставку;

- сумму НДС, предъявляемую покупателю.

Значит, если в счете-фактуре стоимость приобретенного товара и, соответственно, сумма НДС указаны неверно (в том числе с арифметическими и техническими ошибками) либо их показатели отсутствуют, то вычет по такому счету-фактуре не предоставляется.

То же и в случае, если в счете-фактуре на реализацию перепутали покупателя — на того, на кого нужно, счет-фактуру не выписали, а на того, на кого не нужно — выписали.

Как исправлять ошибку?

О всех трудностях с НДС и способах решения мы рассказали на курсе «Все про НДС: с нуля до сложных моментов». Получите удостоверение в ФИС ФРДО, и нужные знания для работы.

Оформить курс в рассрочку

Почему не годится корректировочный счет-фактура

При предоставлении скидки на уже отгруженный товар или при его возврате ранее выставленный счет-фактуру корректируют. Для таких случаев Налоговым кодексом закреплено понятие «корректировка» и «корректировочный счет-фактура».

Корректировка — это изменение первоначальной стоимости, совершенное после отгрузки по обоюдному согласию поставщика и покупателя.

Корректировочный счет-фактура выставляется, когда изменяется стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости возможно в случаях:

- изменения цены (тарифа) после отгрузки товаров (выполнения работ, оказания услуг);

- уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), имущественных прав.

Перед составлением корректировочного счета-фактуры продавец должен уведомить покупателя об изменении стоимости или количества отгруженных товаров и получить от него документ, подтверждающий согласие и факт уведомления об изменении условий сделки.

Исправлять ошибки, выявленные в ранее составленных счетах-фактурах, с помощью корректировочных счетов-фактур нельзя. Это ошибки, когда в счет-фактуру попали сведения, отличающиеся от договорных. Например, указана не та цена товара или не тот контрагент. В этом случае в ранее выставленный счет-фактуру вносят исправления.

Как исправить счет-фактуру

Исправления вносятся путем составления новых счетов-фактур. Номер и дата составления первичного счета-фактуры (строка 1) в исправленный документ переносятся без изменений. При этом в строке 1а указываются порядковый номер исправления и дата исправления.

Остальные показатели отражаются в соответствии с Правилами заполнения счета-фактуры (раздел II приложения № 1 к Постановлению № 1137).

Исправлять счет-фактуру нужно, только если при его оформлении допущены ошибки, которые не позволяют налоговой инспекции при проверке идентифицировать продавца, покупателя, наименование и стоимость (работ, услуг), имущественных прав, налоговую ставку и сумму НДС.

Как регистрировать исправленный счет-фактуру

Исправления, вносимые в счет-фактуру, отражаются в книгах покупок и продаж покупателя и продавца. Для этого предусмотрены два способа.

- Счет-фактура исправлен в том же квартале, в котором составлен. В этом случае в соответствующей книге (покупок или продаж) нужно аннулировать запись о первоначальном экземпляре счета-фактуры, отразив ее с отрицательными значениями. Затем нужно внести запись об исправленном счете-фактуре.

- Счет-фактура исправлен по истечении квартала, в котором составлен. В этом случае продавец аннулирует первичный и регистрирует исправленный счет-фактуру в дополнительном листе книги продаж за тот квартал, в котором был составлен первичный документ.

Покупатель отражает аннулирование первичного счета-фактуры в дополнительном листе книги покупок за тот квартал, в котором он был зарегистрирован, при этом исправленный документ регистрируют в книге покупок по мере возникновения права на налоговый вычет.

Также нужно подготовить уточненные декларации. Продавец заполняет приложение 1 к разделу 9, а покупатель — приложение 1 к разделу 8 . Нужно будет сделать две записи:

- аннулирующую со старым счетом-фактурой;

- новую с новым счетом-фактурой.

19.07.2019

Продавец обнаружил ошибку в счете-фактуре, выставленном покупателю. Как ее исправить и нужно ли это делать? Какие нюансы учесть? Как покупателю заявить вычет по исправленному счету-фактуре? Ответы – в нашей публикации.

Какие ошибки в счете-фактуре можно и не исправлять?

Согласно нормам законодательства исправлению в счет-фактуре подлежат ошибки, которые препятствуют покупателю получить вычет по НДС.

В силу абз. 2 п. 2 ст. 169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также ставку налога, не являются основанием для отказа в принятии к вычету сумм НДС (см. также Письмо Минфина России от 06.09.2018 № 03-07-11/63744).

Например, не требует исправлений счет-фактура, в котором неверно указан номер, поскольку такая опечатка не мешает идентифицировать продавца и покупателя, стоимость поставки, ставку и сумму налога (Письмо Минфина России от 12.01.2017 № 03-07-09/411).

Ошибка в дате составления счета-фактуры (допустим, указан месяц, относящийся к следующему кварталу) также не помешает налоговикам проверить основные показатели. Значит, не нужно исправлять документ или составлять новый. Данный вывод подтверждается абз. 4 п. 7 Правил заполнения счета-фактуры: в случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Заметим, если подобная ошибка выявлена в ходе налоговой проверки, инспекторы обязаны сообщить о ней налогоплательщику и потребовать представления (в течение пяти дней) необходимых пояснений или внесения соответствующих исправлений в установленный срок (п. 3 ст. 88 НК РФ).

В ответ на запрос инспектора налогоплательщик может дать пояснения к опечатке, допущенной в дате составления счета-фактуры. Однако не исключено, что, обнаружив ошибку (даже небольшую) в счете-фактуре, покупатель будет настаивать на том, чтоб продавец внес исправления в документ.

К сведению: в случае если продавец составил исправленный счет-фактуру при обнаружении ошибок, не препятствующих налоговым органам идентифицировать показатели, перечисленные в абз. 2 п. 2 ст. 169 НК РФ, такой счет-фактура в книге продаж не регистрируется.

Если продавец исправит недочет, счет-фактуру в книге продаж он может не регистрировать, на чем Минфин заострил внимание в Письме от 06.05.2019 № 03-07-11/32905. Но тогда у покупателя возникнут проблемы с вычетом, поскольку проверочная программа выявит налоговый разрыв.

В Письме № 03-07-11/32905 специалисты финансового ведомства отметили, что согласно п. 5.1 ст. 174 НК РФ в декларацию по НДС подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, что создает условия для налогового контроля за сведениями, содержащимися в налоговых декларациях продавцов товаров (работ, услуг) и их покупателей. Таким образом, в случае если продавцом исправленный счет-фактура, выставленный покупателю, в книге продаж не зарегистрирован и, соответственно, сведения этого счета-фактуры в налоговую декларацию не включены, то у покупателя оснований для применения вычетов по налогу не имеется.

Если исправлять счет-фактуру, то как?

В иных случаях (независимо от характера ошибки: техническая или арифметическая) исправления в счет-фактуру вносятся путем составления нового документа.

Например, если продавец выставил покупателю счет-фактуру, в котором не указал ИНН и КПП последнего, он должен это исправить (Письмо ФНС России от 25.03.2019 № СД-4-3/5268@). Исправленный счет-фактура, составленный продавцом и выставленный покупателю, регистрируется продавцом в книге продаж в порядке, установленном п. 11 Правил ведения книги продаж.

Для заполнения строки 1 используют прежние данные: номер и дату из первичного экземпляра. В строке 1а указывают порядковый номер и дату исправления (см. абз. 3 п. 7 Правил заполнения счета-фактуры).

Что касается других строк и граф, то они заполняются с правильными значениями, а при необходимости в них включаются новые (не отраженные ранее) данные. В приведенном примере поставщик выпишет новый счет-фактуру под тем же номером и с той же датой, что были приведены в первичном экземпляре, в строке 1а укажет номер и дату исправления, а в строке 6б – ИНН и КПП покупателя.

Если же, допустим, исправляется ошибка, вызванная указанием неверной ставки налога, продавец заполнит не только строки 1 и 1а нового экземпляра счета-фактуры, но и графу 7 – внесет верное значение ставки. Остальные строки и графы должны, соответственно, содержать правильные значения.

Исправленный счет-фактуру визируют руководитель и главный бухгалтер или ИП либо иные уполномоченные на то лица (п. 6 ст. 169 НК РФ, п. 7 Правил заполнения счета-фактуры).

Если исправления вносятся в счет-фактуру, к которому ранее составлялся корректировочный счет-фактура, в исправленном счете-фактуре данные приводятся без учета сведений из корректировочных (п. 7 Правил заполнения счета-фактуры).

Согласно п. 6 Правил заполнения корректировочного счета-фактуры если ошибка допущена как в первоначальном, так и в корректировочном счете-фактуре, исправляются оба документа (к корректировочному также составляется исправленный).

О нюансах исправления счета-фактуры

А теперь остановимся на особенностях внесения изменений в счет-фактуру.

Во-первых, нужно помнить, что при внесении исправлений в счет-фактуру применяется та его форма, что действовала на дату составления первоначального счета-фактуры. На это указала ФНС в Письме от 07.06.2018 № СД-3-3/3806@ и Минфин в Письме № 03-07-11/32905.

Во-вторых, при исправлении технической ошибки, допущенной при оформлении «отгрузочного» счета-фактуры, в результате чего меняется стоимость товаров (работ, услуг), выставлять корректировочный счет-фактуру не нужно. В таких случаях «отгрузочный» счет-фактура исправляется в порядке, установленном п. 7 Правил заполнения счета-фактуры (письма Минфина России от 18.12.2017 № 03-07-11/84472, ФНС России от 23.08.2012 № АС-4-3/13968@, от 01.02.2013 № ЕД-4-3/1406@).

В-третьих, не нужно исправлять счет-фактуру, если стоимость отгруженных товаров (работ, услуг) изменилась не из-за ошибки, а, например, по согласованию сторон. В этом случае продавец должен выставить корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

К сведению: корректировочные счета-фактуры выставляются продавцами при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгрузки, в том числе из-за изменения цены (тарифа) и (или) количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ). Поэтому, например, в случае изменения стоимости строительно-монтажных работ, выполненных подрядчиком и принятых заказчиком, подрядчик выставляет корректировочные счета-фактуры, в том числе при наличии «первички», подтверждающей изменение стоимости данных работ (Письмо Минфина России от 02.04.2019 № 03-07-10/22587).

К вопросу о налоговой декларации

Остановимся еще на одном моменте, который может возникнуть при внесении исправлений в счет-фактуру.

Если данные по первичному («ошибочному») экземпляру счета-фактуры уже отражены в декларации по НДС, исправления вносятся не только в сам счет-фактуру, но и в декларацию.

При этом стоит иметь в виду, что если недостоверные сведения, а также ошибки не приводят к занижению суммы налога, налогоплательщик вправе (не обязан) внести необходимые изменения в декларацию и представить в налоговый орган «уточненку» за тот налоговый период, в котором был зарегистрирован первичный счет-фактура в книге продаж продавца. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока (абз. 2 п. 1 ст. 81 НК РФ).

Вернемся к нашему примеру об ошибке в счете-фактуре в связи с неуказанием ИНН и КПП покупателя. В Письме № СД-4-3/5268@ ФНС отметила: поскольку в рассматриваемой ситуации выставление продавцом первичного счета-фактуры (без указания ИНН и КПП) не привело к занижению суммы НДС, подлежащей уплате в бюджет РФ у продавца, такой налогоплательщик-продавец вправе представить уточненную декларацию по НДС. В случае если продавец не представил «уточненку» и при налоговой проверке выявлены расхождения между сведениями из книги покупок покупателя и книги продаж продавца, они могут быть урегулированы посредством представления пояснений со стороны покупателя и продавца в соответствии с Письмом ФНС России от 06.11.2015 № ЕД-4-15/19395.

Если допущенные ошибки привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и подать в налоговый орган уточненную декларацию в установленном порядке (абз. 1 п. 1 ст. 81 НК РФ).

* * *

Мы рассмотрели некоторые вопросы, которые могут возникнуть у продавца при исправлении им счета-фактуры, в котором обнаружена ошибка. Не стоит забывать, что при этом применяется форма, которая действовала на дату составления первоначального счета-фактуры.

Возможно, в связи с исправлением ошибок в счетах-фактурах возникнет обязанность по представлению уточненных налоговых деклараций.

Если продавец по просьбе покупателя исправляет в счете-фактуре несущественные ошибки, ему нужно зарегистрировать документ в книге продаж, в противном случае в вычете покупателю откажут.

Кстати, о вычетах НДС. В Письме № СД-4-3/5268@ ФНС напомнила, что налогоплательщик вправе заявить к вычету налог на основании счета-фактуры с внесенными в него исправлениями за любой из входящих в трехлетний срок налоговый период после принятия на учет покупки при наличии указанного счета-фактуры. Исправленный счет-фактура регистрируется в книге покупок в порядке, приведенном в п. 9 Правил ведения книги покупок (см. также Письмо Минфина России № 03-07-11/84472).

Зайцева С. Н.,

эксперт информационно-справочной системы «Аюдар Инфо»