Корректировка отчета 4-ФСС дает возможность исправить ошибки и неточности, выявленные работодателем в исходной отчетности. Представление такой корректировки в одних случаях обязательно, а в других — добровольная процедура. Когда корректировать расчет обязательно? Как заполнить корректировочный 4-ФСС, куда и когда сдать? Какие последствия могут наступить для работодателя после его представления? Об этом расскажем в нашем материале.

Когда нужно корректировать 4-ФСС

Представленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если все цифровые данные, а также информация о работодателе и прочие сведения отражены правильно. Если же вы что-то забыли в нем отразить, указали неточные или неполные данные или в расчеты закрались ошибки, придется вернуться к исходному отчету и внести в него исправления.

Обойтись без корректировочного 4-ФСС можно, если выявленные искажения не повлекли занижения базы по взносам. Законодательством предусмотрена обязательная и добровольная корректировка формы 4-ФСС:

Иными словами действует правило: нет занижения по взносам — без уточнения расчета можно обойтись. Хотя страхователь вправе это сделать добровольно. При этом уточненный 4-ФСС, представленный после истечения установленного срока подачи расчета, не будет считаться представленным с нарушением срока.

Нужна ли уточненка, если по итогам проверки ФСС доначислил страховые взносы, пени по ним и штрафы? Ответ на этот вопрос вы можете получить в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Производить или нет корректировку 4-ФСС при отсутствии занижения базы по взносам, решать страхователю. Есть минимум две причины, по которым лучше не пренебрегать этой процедурой:

- снизится риск неточностей при заполнении 4-ФСС в последующие отчетные периоды, сведения в которых могут быть основаны на ошибочной информации из предыдущих расчетов;

- уменьшится платежная нагрузка по взносам.

Узнать больше о налоговой нагрузке помогут материалы:

- «Налоговая нагрузка по налогу на прибыль и НДС»;

- «Расчет налоговой нагрузки в 2022 — 2023 годах (формула)»;

- «Расчет налоговой нагрузки: калькулятор на сайте ФНС».

Что учесть при оформлении корректировки 4-ФСС в 2022 году, расскажем далее.

Три правила оформления и отправки корректировки

Если раньше вам не приходилось вносить поправки в 4-ФСС, могут возникнуть затруднения. Как сделать корректировку 4-ФСС, соблюдая нормативные требования?

При оформлении и отправке в фонд корректировочного отчета 4-ФСС в 2022 году рекомендуем придерживаться следующих правил:

- Проставьте номер корректировки на титульном листе 4-ФСС — для этого предусмотрено отдельное поле:

- Все остальные данные нужно отразить так же, как в исходном 4-ФСС с учетом исправленных ошибок и неточностей. Если изменения в расчет вносятся по причине изменения облагаемой базы или отдельных показателей, то отражайте в расчете полностью обновленные данные, а не разницу между первичными и скорректированными данными.

- Вместе с корректировочным 4-ФСС желательно отправить в фонд сопроводительное письмо, в котором нужно отразить причины представления уточненного расчета и указать, какие именно сведения были исправлены или дополнены.

Обязательной формы для такого письма не предусмотрено. Ориентироваться можно на следующий образец, который составлен для формы, действующей до 2 квартала 2022 года. Для нового бланка можно формировать подобное письмо по аналогии.

Внимание! Оформлять сопроводительное письмо необязательно — подобного требования не содержится ни в законе № 125-ФЗ, ни в порядке оформления 4-ФСС, утв. приказом № 80. Поэтому можно обойтись и без него.

Куда представить корректировку и по какой форме

Сдать корректировочный 4-ФСС нужно в то же территориальное отделение ФСС, куда был представлен исходный расчет и где вы зарегистрированы как страхователь.

Для оформления корректировочного расчета необходимо использовать ту форму, которая действовала в расчетном периоде, за который вносятся изменения (п. 1.5 ст. 24 закона от 24.07.1998 № 125-ФЗ).

Разобраться с тем, по какой форме сдавать корректировочный расчет, несложно — бланк расчета меняется не часто. За отчетные периоды, начиная со 2 квартала 2022 года появилась новая форма, утвержденная приказом ФСС от 14.03.2022 № 80. Подробнее о новшествам мы писали здесь. Форма 4-ФСС, действовавшая с 3 квартала 2017 года и до 2 квартала 2022 года, утверждена приказом ФСС от 26.09.2016 № 381.

С 2023 года форма 4-ФСС претерпит значительные изменения в связи с объединением ПФР и ФСС и войдет в состав единого отчеета ЕФС-1.

ВАЖНО! С 2023 года Пенсионный фонд и Фонд социального страхования объединяются в Фонд пенсионного и социального страхования. Подробнее об этом мы писали здесь. В связи с этим кардинально меняется и порядок представления отчетности. Формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС объединяются в одну форму (ЕФС-1). Форма СЗВ-М отменяется. Вместо нее в налоговую (не в ПФР!) будут представляться персонифицированные сведения о физических лицах. Но отчитываться за 2022 год надо будет по старым правилам. Подробнее о 4-ФСС за 2022 год мы писали здесь.

Как сдавать отчетность и платить налоги за 2022 год в 2023 году, мы разъяснили в статье.

Образец заполнения 4-ФСС за 4 квартал 2022 года вы можете скачать в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Последствия сдачи уточненного расчета

Страхователь вправе представить уточненный расчет по форме 4-ФСС в любое время — законом конкретный срок для этого не предусмотрен. Но из текста ст. 24 закона № 125-ФЗ становится ясно, что дата представления корректировочного 4-ФСС все-таки имеет значение:

- Если уточненный 4-ФСС передан в фонд до истечения срока подачи расчета, то считается, что в эту дату представлен исходный расчет.

- Если уточненный расчет представлен после крайней отчетной даты и срока уплаты налога, то для страхователя есть две возможности избежать ответственности:

Ответственность не грозит тому страхователю, который представил уточненный 4-ФСС добровольно, то есть самостоятельно выявил и исправил ошибки, не приводящие к занижению подлежащей уплате суммы страховых взносов.

О сроках сдачи электронной и бумажной форм 4-ФСС узнайте из этого материала.

Итоги

Корректировка 4-ФСС в 2022 году проводится по правилам, предусмотренным в ст. 24 закона № 125-ФЗ. Если в исходном расчете из-за ошибок была занижена база по взносам «на травматизм», представление корректировки обязательно. При таких обстоятельствах до подачи уточненки следует доплатить недостающую сумму взносов и пени. Тогда компания сможет избежать штрафа. В остальных случаях работодатель может произвести корректировку 4-ФСС добровольно.

С 2023 года форма 4-ФСС претерпит значительные изменения в связи с объединенем ПФР и ФСС и войдет в состав единого отчета ЕФС-1.

В статье разберем, как действовать в случаях, когда нужно исправить ранее переданные в ФСС сведения для расчета пособия.

Содержание

- Общий порядок исправления сведений о пособиях

- Пример 1. Пособие по больничному еще не выплачено Фондом

- Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

Общий порядок исправления сведений о пособиях

Порядок действий будет зависеть от того, выплачено ли сотруднику пособие или нет.

Случай 1. Пособие еще не выплачено Фондом

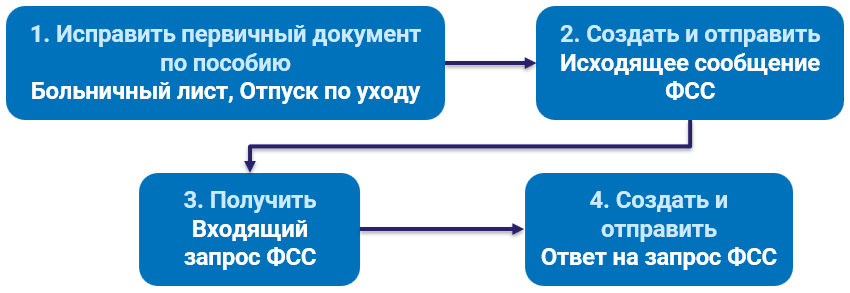

В такой ситуации достаточно исправить первичные документы по пособию и сформировать новый Ответ на запрос ФСС. Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Создаем и отправляем новый Ответ на запрос ФСС. Заполнение документа:

- устанавливаем флажок Исправление;

- заполняем причину перерасчета.

Случай 2. Пособие уже выплачено Фондом

Когда Фонд выплачивает пособие, проактивный процесс завершается. В этом случае при отправке нового Ответа на запрос ФСС поступает отрицательный протокол. Чтобы возобновить проактивный процесс, после исправления первичных документов по пособию нужно отправить в Фонд Исходящее сообщение о страховом случае ФСС (Кадры – Пособия). Порядок действий по шагам:

- Исправляем первичный документ по назначению пособия – создаем документ-исправление Больничный лист, Отпуск по уходу за ребенком и пр.

- Отправляем Исходящее сообщение о страховом случае ФСС с признаком перерасчета пособия и идентификатором исходного документа, которым передавали сведения о пособии.

- Получаем Входящий запрос ФСС (Кадры – Пособия).

- Создаем и отправляем Ответ на запрос ФСС.

Разберем оба случая на примере пособия по больничному и пособия по уходу за ребенком..

Пример 1. Пособие по больничному еще не выплачено Фондом

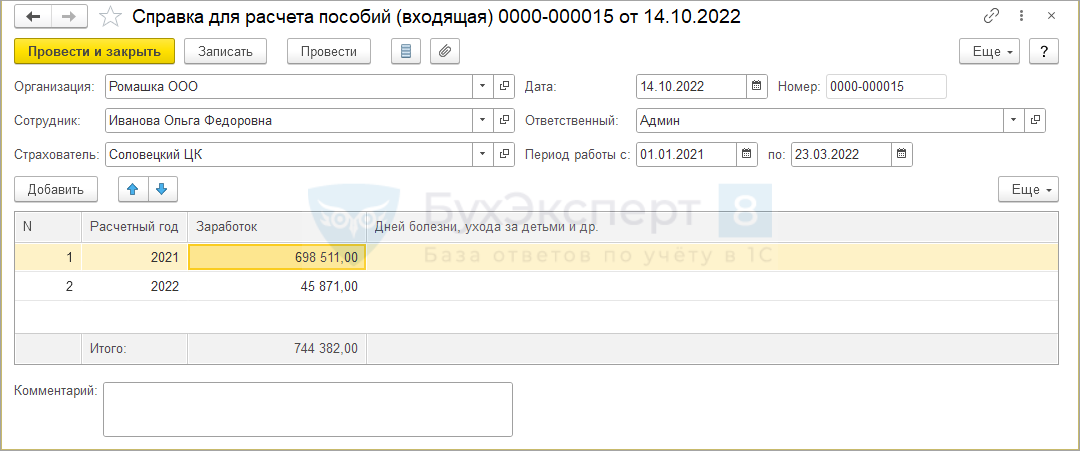

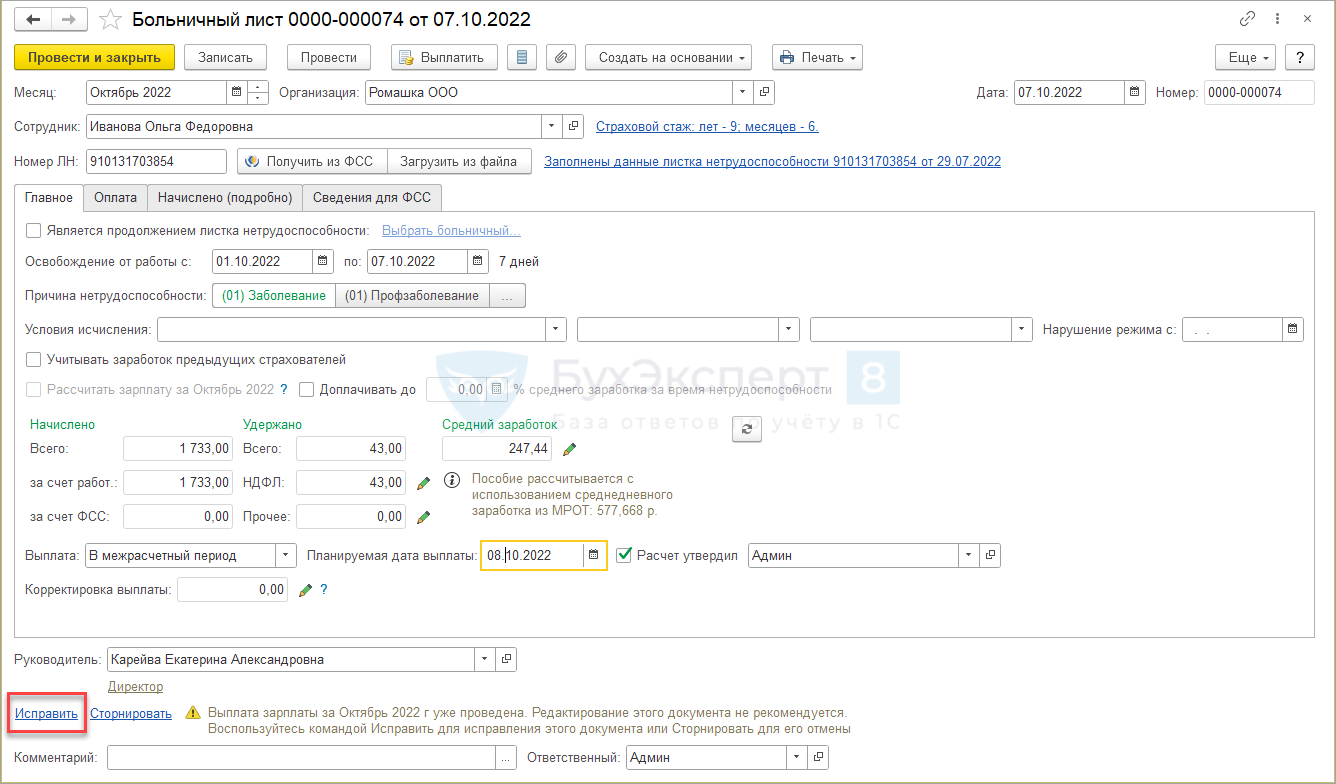

Сотруднице Ивановой О.Ф. рассчитали пособие по временной нетрудоспособности и передали данные в ФСС с помощью документа Ответ на запрос ФСС. На следующий день сотрудница принесла справку о доходах с предыдущего места работы. Пособие еще не выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

- Внесем сведения о доходах с предыдущего места работы и исправим документ Больничный лист.

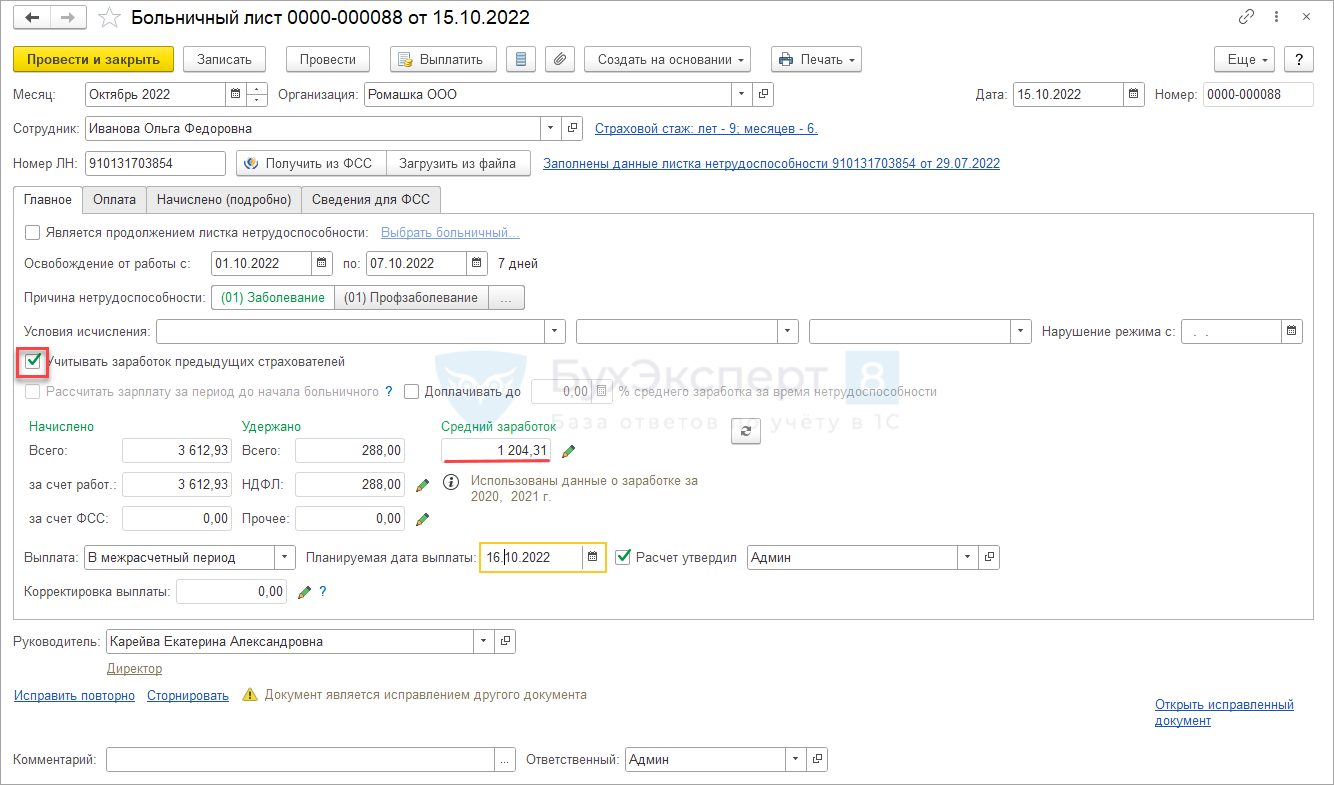

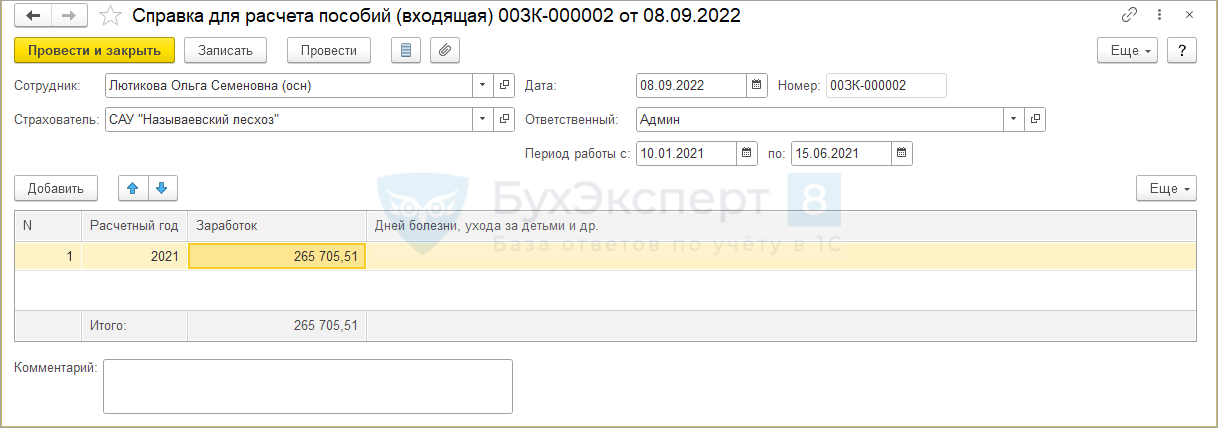

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая) (Зарплата — См. также – Справки для расчета пособий).Создадим документ-исправление Больничный лист по ссылке Исправить внизу исходного документа.

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

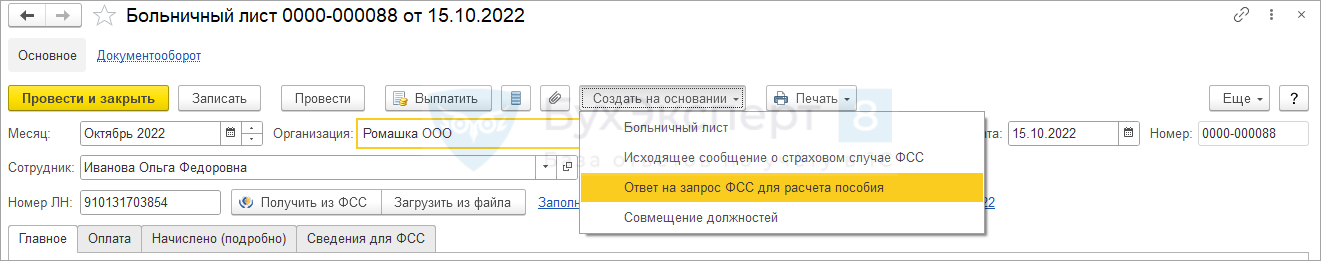

- Создадим Ответ на запрос ФСС для расчета пособия из документа Больничный лист по кнопке Создать на основании.

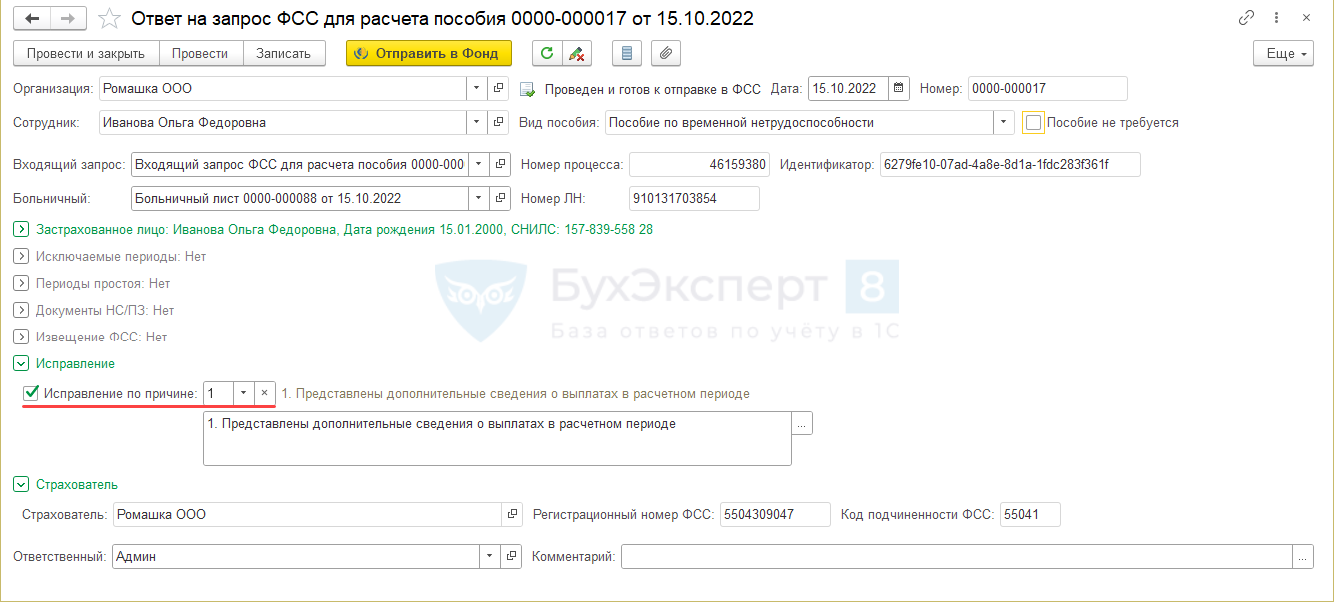

В документе Ответ на запрос ФСС для расчета пособия:

- установим флажок Исправление;

- заполним причину перерасчета.

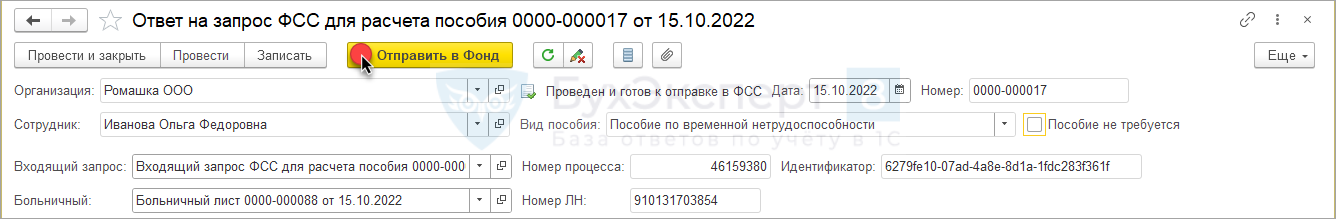

Проведем документ и отправим в ФСС.

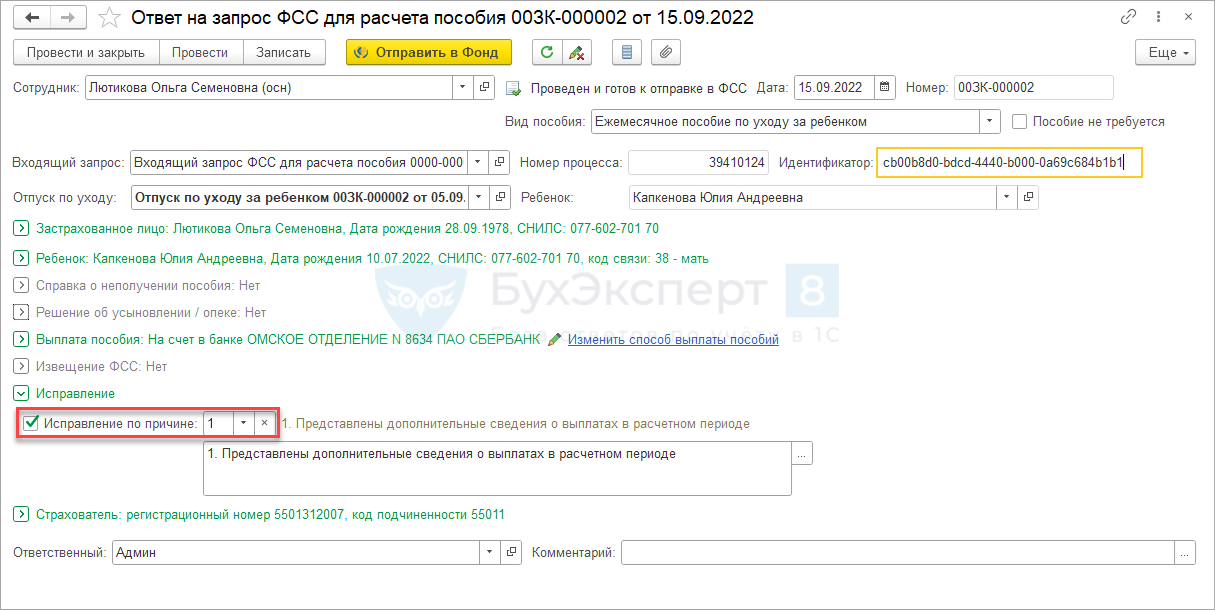

Пример 2. Пособие по уходу за ребенком уже выплачено Фондом

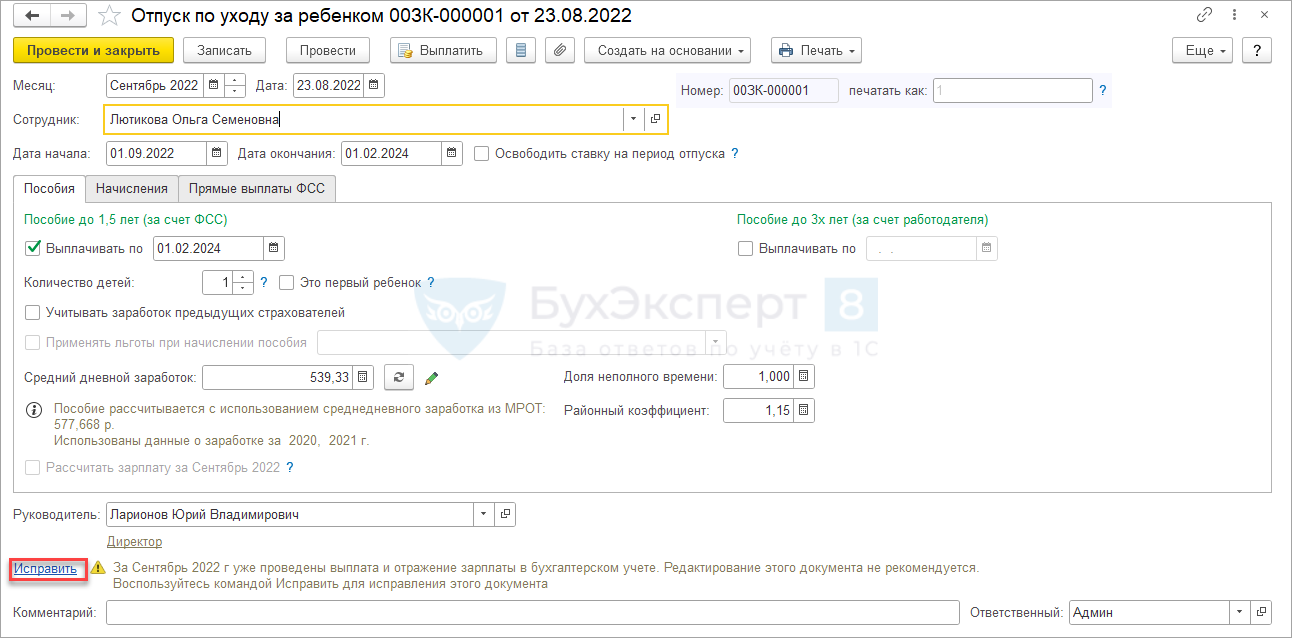

В сентябре сотруднице Лютиковой О.С. рассчитали пособие по уходу за ребенком и передали данные в ФСС с помощью документа Ответ на запрос ФСС. В октябре сотрудница принесла справку о доходах с предыдущего места работы. Пособие за первый месяц уже выплачено ФСС.

Отразим перерасчет пособия и передадим сведения о перерасчете в ФСС.

- Внесем сведения о доходах с предыдущего места работы и исправим документ Отпуск по уходу за ребенком.

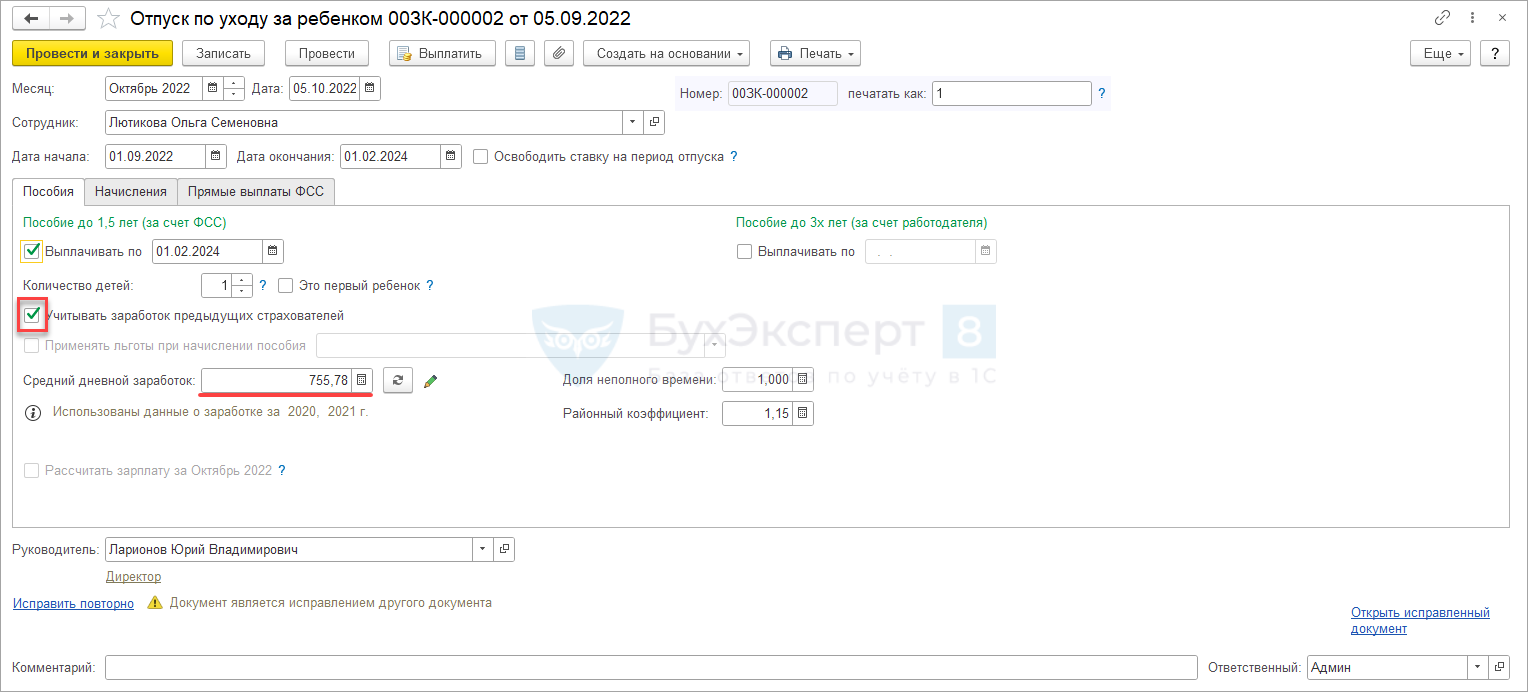

Доходы по справке зарегистрируем документом Справка для расчета пособий (входящая).Создадим документ-исправление Отпуск по уходу за ребенком по ссылке Исправить внизу исходного документа.

В документе – исправлении установим флажок Учитывать заработок предыдущих страхователей. В результате средний дневной заработок увеличится.

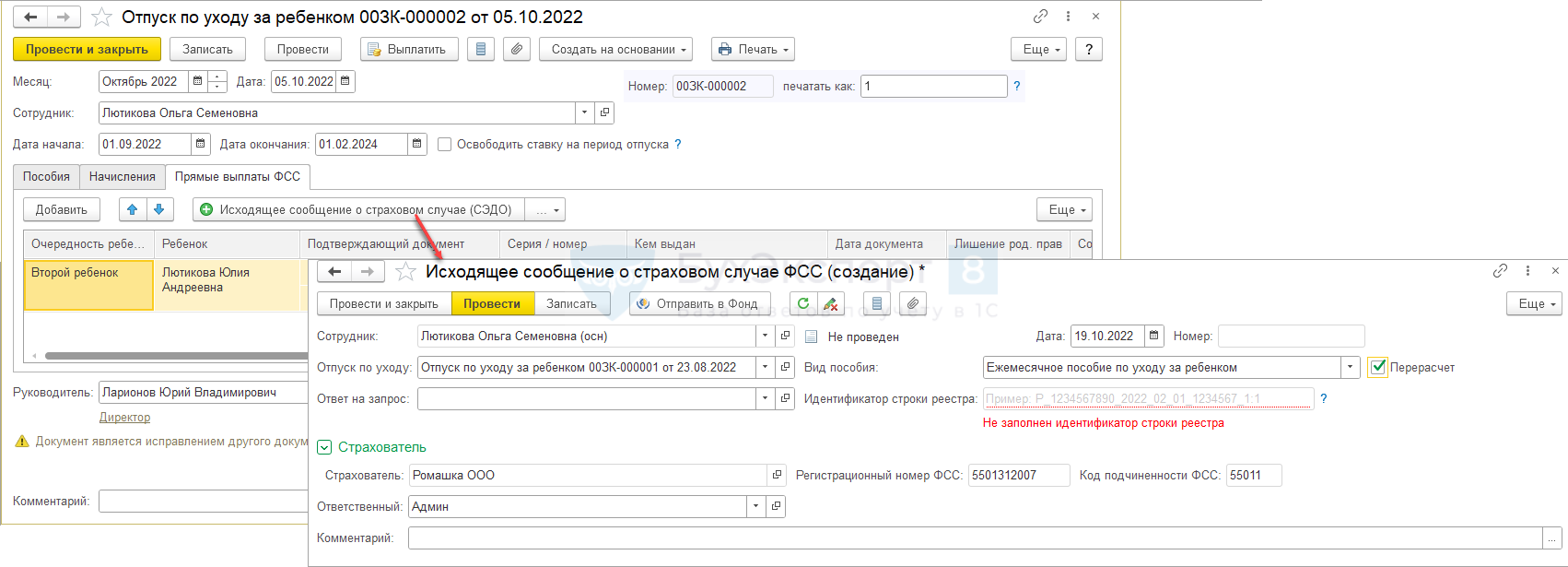

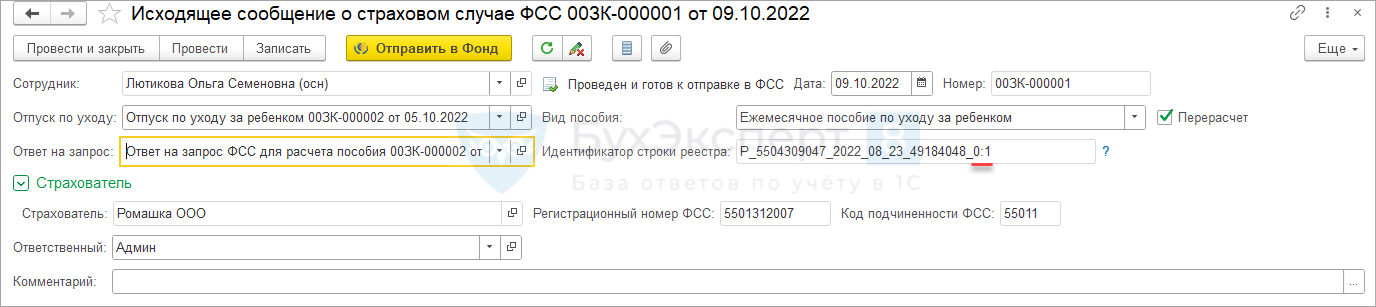

- Создадим Исходящее сообщение о страховом случае ФСС с признаком перерасчета. Это можно сделать напрямую из документа Отпуск по уходу за ребенком на вкладке Прямые выплаты ФСС по кнопке Исходящее сообщение о страховом случае (СЭДО).

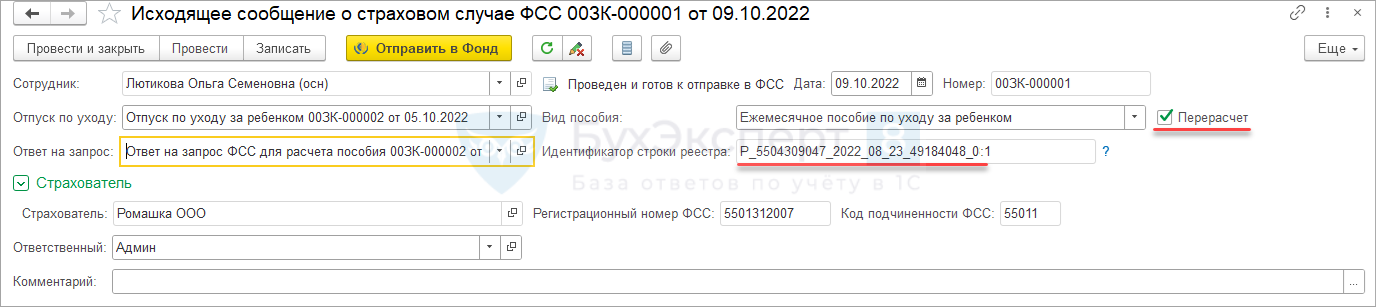

В документе Исходящее сообщение о страховом случае ФСС установим флажок Перерасчет и заполним поле Ответ на запрос документом, который был отправлен в ФСС изначально. Если Идентификатор строки реестра не заполнился автоматически, укажем его вручную.

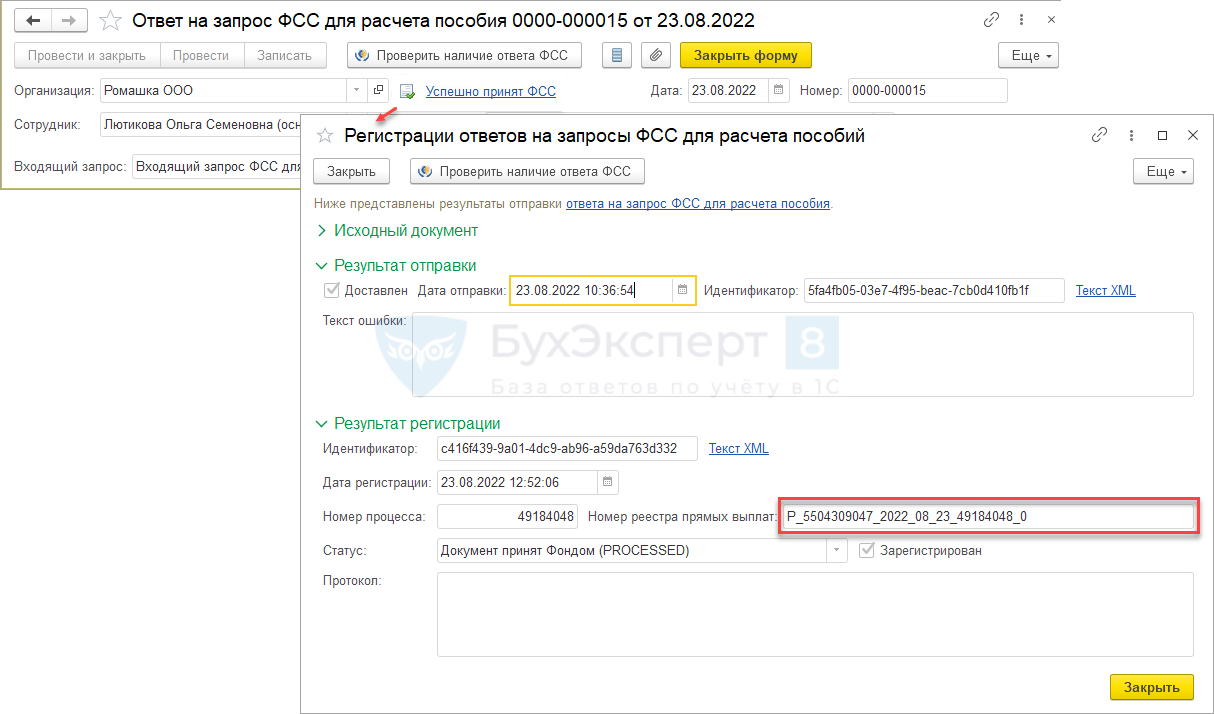

Идентификатор строки реестра можно взять из сведений об отправке первичного Ответ на запрос ФСС по этому пособию. В документе Ответ на запрос ФСС по ссылке Успешно принят ФСС откроем форму Регистрации ответов на запросы ФСС. В открывшемся окне поле Номер реестра прямых выплат – это и есть Идентификатор строки реестра.

Идентификатор строки реестра по документу Ответ на запрос ФСС должен заканчиваться на «:1». Если в форме Регистрации ответов на запросы ФСС отсутствуют последние 2 знака, их можно дописать вручную в Исходящем сообщении ФСС.

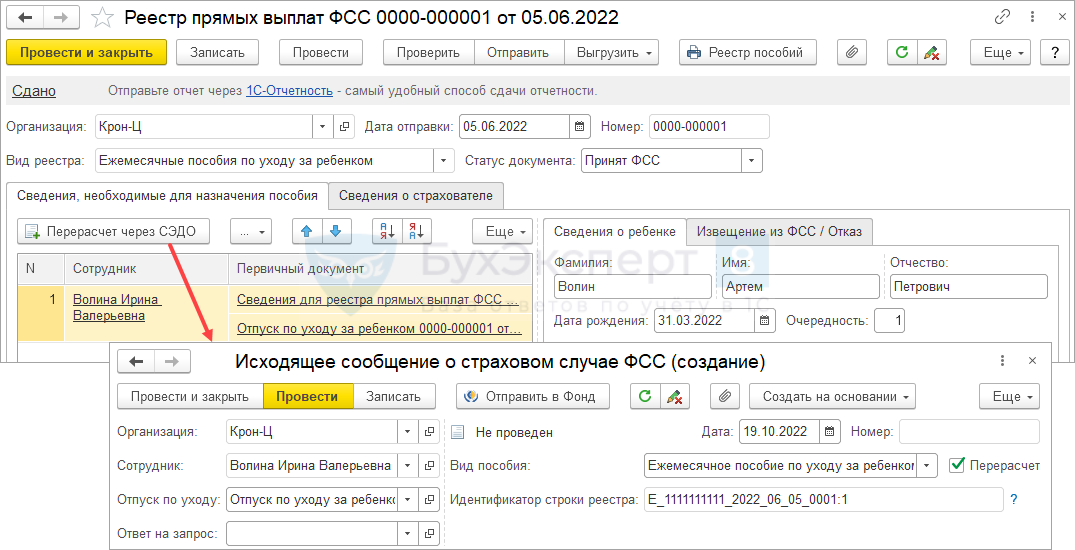

Если сведения о пособии были отправлены в составе Реестра прямых выплат ФСС, создать Исходящее сообщение ФСС можно из документа Реестр прямых выплат ФСС по кнопке Перерасчет через СЭДО. При этом в документе сразу будет установлен флажок Перерасчет и поле Идентификатор строки реестра заполнится автоматически.

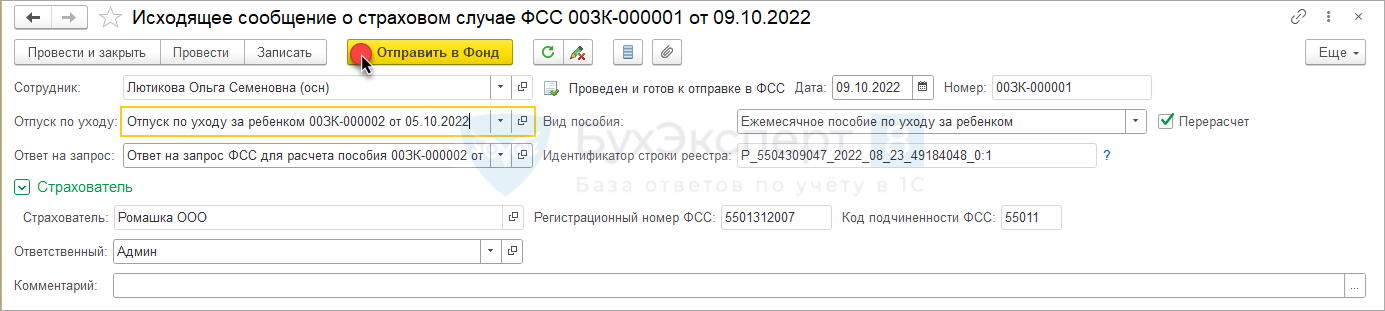

Проведем документ и отправим в ФСС.

- После отправки Исходящего сообщения ФСС по пособию поступит Входящий запрос ФСС.

- После получения Входящего запроса ФСС создадим Ответ на запрос ФСС. В документе:

- установим флажок Исправление;

- заполним причину перерасчета.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(9 оценок, среднее: 3,78 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Корректирующие реестры прямых выплат ФСС

Тимофеева Светлана

Cпециалист линии консультации партнёрской сети «ИнфоСофт».

28.04.2021

Время прочтения — 3 мин.

Получить бесплатную консультацию

В процессе работы часто возникает необходимость отправить в ФСС корректирующий реестр прямых выплат. Это может быть связано:

-

с ошибками расчета среднего заработка;

-

сменой данных карт для выплаты пособий;

-

прочими причинами, которые могут возникнуть в процессе оформления реестра прямых выплат ФСС.

Реестр прямых выплат ФСС включает в себя документы «Больничный лист» и «Сведения для реестра прямых выплат».

Предположим, у нас есть сотрудник, реестр прямых выплат ФСС по больничному листу уже сдан и принят в ФСС.

Позднее мы узнаем, что средний заработок в переданном нами реестре рассчитан неправильно. Скажем, был выбран не тот период для расчета или не введена справка о доходах за прошлые периоды.

В первую очередь нам нужно пересчитать больничный лист. Переходим в меню Кадры – Больничные листы, открываем больничный лист, в который нужно внести исправления. Вносим необходимые исправления. Если есть необходимость сохранить первичные данные больничного листа, можно воспользоваться строкой исправить в нижней части формы больничного листа.

После нажатия на данную строку, создастся документ-исправление текущего больничного листа. После этого первичный больничный лист будет не доступен для редактирования.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

После внесения корректировок в больничный лист, нам нужно сформировать новый реестр прямых выплат ФСС. Признак корректировки данных в реестре присваивается в документе «Сведения для реестра прямых выплат».

Так как документ «Сведения для реестра прямых выплат», который уже прикреплен к отправленному реестру прямых выплат, мы исправить не можем, нам нужно сделать дубликат заявления и прикрепить его к реестру прямых выплат ФСС.

Найти документ «Сведения для реестра прямых выплат» мы можем через меню Отчетность, справки — Передача в ФСС сведений о пособиях.

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС.

Сохраняем.

Создаем новый реестр прямых выплат ФСС и заполняем по сотруднику исправленным больничным листом и документом «Сведения для реестра прямых выплат» с признаком Перерасчет по причине. Реестр отправляем. Он будет принят ФСС как корректирующий.

Так как планируется переход на выплату пособий по беременности и родам исключительно на карты платежной системы МИР, данный способ актуален и при смене способа выплаты пособия. В случае смены платежной карты, так же создаем дублирующий документ «Сведения для реестра прямых выплат». Указываем перерасчет по причине иное

и выбираем новые платежные реквизиты для выплаты пособия.

Заполняем новый реестр прямых выплат ФСС с документом сведения для реестра прямых выплат с признаком Перерасчет по причине и новыми платежными реквизитами и отправляем в ФСС.

Общие правила

Существуют правила, которым нужно следовать, если в ЕФС-1 была обнаружена ошибка. При этом порядок исправления ошибки будет зависеть от того, какие сведения были указаны неверно: о трудовой деятельности сотрудника, его страховом стаже или начисленных взносах на травматизм.

Исправленные сведения подаются в территориальное отделение СФР.

По общим правилам для исправления неточностей, которые вы обнаружили сами, заполните корректировочную форму отчета ЕФС-1. В такой отчет в любом случае входит титульный лист. Вместе с ним нужно предоставить отдельные разделы ЕФС-1.

Также сотрудники СФР могут самостоятельно обнаружить ошибки в отчете и направить вам уведомление об их устранении. В таком случае у организации есть пять дней на исправление ошибки.

Проверка СФР: коды ошибок

При обнаружении ошибок СФР направляет в адрес компании уведомление и протокол, в котором содержится информация об ошибках и их существенности.

Например, «коды результата» 20 и 30 указывают на несущественность ошибок и несоответствий в поданном отчете. ЕФС-1 в этом случае считается принятым. Однако, если были обнаружены ошибки с кодом 30, то придется перепроверить данные и подать уточненные сведения в течение пяти дней.

Код 50 говорит о серьезной ошибке, которая требует исправления. При получении такого протокола отчет считается не принятым. То есть нужно будет пересдать ЕФС-1.

Все коды результатов и проверок указаны в приложениях 4 – 7 к постановлению Правления ПФ от 31.10.2022 № 246п.

Например, код «50» указывается, если в отчете обнаружены такие ошибки как:

-

ИНН из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.14).

-

ИНН не соответствует сведениям о страхователе (код ВС.Б-СТРАХОВАТЕЛЬ.1.2).

-

СНИЛС из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.15).

Чтобы сдавать отчетность без ошибок, воспользуйтесь сервисом для отправки отчетности в электронном виде СБИС. В программу встроен специальный помощник по заполнению отчетов. Кроме того сервис сам заполняет поля, которые рассчитываются из предыдущих отчетов.

Подключиться к СБИС

Как исправить ошибки в подразделе 1.1

При исправлении ошибок по трудовой деятельности в составе отчета нужно подать подраздел 1.1 раздела 1 и подраздел 1 раздела 1 ЕФС-1.

Если нужно отменить ранее предоставленные сведения по сотруднику, то пропишите в строке корректировочного отчета все первоначальные сведения, а в поле «признак отмены» поставьте знак «Х».

Если есть необходимость корректировки ранее предоставленных сведений, а не их полной отмены, то сначала отмените ранее заведенную запись, также указав в графе 11 признак «Х», а затем в следующей строке укажите верные данные.

В подразделе 1.1 также указываются сведения о выборе способа ведения трудовой книжки. Если нужно исправить дату подачи заявления о продолжении ведения трудовой книжки или предоставлении сведений о трудовой деятельности, то в строке с данными укажите дату, которая была в первоначальном отчете, а в графе 11 проставьте знак «Х». А в следующей строке укажите уже правильную дату подачи заявления.

Если же сотрудник не подавал заявление о ведении трудовой книжки в электронном виде, а графа «Дата подачи заявления…» была ошибочно заполнена, то в корректирующем отчете нужно указать ранее проставленную дату и поставить знак «Х» в поле «Признак отмены».

Таким образом, исправляются любые ошибки в этом разделе, например, если была допущена ошибка в имени или фамилии сотрудника, в формулировке основания увольнения или приема на работу и т. д.

Как исправить ошибки в подразделе 1.2

Если организация указала неверные сведения в подразделе 1.2 раздела 1 ЕФС-1, то, помимо указанного раздела, в корректировочную форму войдет подраздел 1. Если ошибки в этом разделе затрагивают сведения на сотрудников с особыми условиями труда, то также подается подраздел 2 раздела 1 отчета ЕФС-1.

В таком случае можно выбрать один из типов формы «Корректирующая» или «Отменяющая» и указать это в поле «Тип сведений» знаком «Х».

Соответственно, если нужно исправить данные в подразделе 2 раздела 1 отчета ЕФС-1, то также следует выбрать тип формы – «Корректирующая» или «Отменяющая» и отметить в нужном поле «Х».

В один отчет ЕФС-1 не могут включаться одновременно типы форм «Исходная» и «Корректирующая» по одному и тому же лицу за один и тот же период.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

После внесения корректировок в больничный лист, нам нужно сформировать новый реестр прямых выплат ФСС. Признак корректировки данных в реестре присваивается в документе «Сведения для реестра прямых выплат».

Так как документ «Сведения для реестра прямых выплат», который уже прикреплен к отправленному реестру прямых выплат, мы исправить не можем, нам нужно сделать дубликат заявления и прикрепить его к реестру прямых выплат ФСС.

Найти документ «Сведения для реестра прямых выплат» мы можем через меню Отчетность, справки — Передача в ФСС сведений о пособиях.

В дубликате заявления заходим во вкладку расчет пособия. Ставим отметку Перерасчет по причине и выбираем причину перерасчета из выпадающего списка. Указываем исправленный средний заработок сотрудника для расчета пособия ФСС.

Сохраняем.

Создаем новый реестр прямых выплат ФСС и заполняем по сотруднику исправленным больничным листом и документом «Сведения для реестра прямых выплат» с признаком Перерасчет по причине. Реестр отправляем. Он будет принят ФСС как корректирующий.

Так как планируется переход на выплату пособий по беременности и родам исключительно на карты платежной системы МИР, данный способ актуален и при смене способа выплаты пособия. В случае смены платежной карты, так же создаем дублирующий документ «Сведения для реестра прямых выплат». Указываем перерасчет по причине иное

и выбираем новые платежные реквизиты для выплаты пособия.

Заполняем новый реестр прямых выплат ФСС с документом сведения для реестра прямых выплат с признаком Перерасчет по причине и новыми платежными реквизитами и отправляем в ФСС.

Общие правила

Существуют правила, которым нужно следовать, если в ЕФС-1 была обнаружена ошибка. При этом порядок исправления ошибки будет зависеть от того, какие сведения были указаны неверно: о трудовой деятельности сотрудника, его страховом стаже или начисленных взносах на травматизм.

Исправленные сведения подаются в территориальное отделение СФР.

По общим правилам для исправления неточностей, которые вы обнаружили сами, заполните корректировочную форму отчета ЕФС-1. В такой отчет в любом случае входит титульный лист. Вместе с ним нужно предоставить отдельные разделы ЕФС-1.

Также сотрудники СФР могут самостоятельно обнаружить ошибки в отчете и направить вам уведомление об их устранении. В таком случае у организации есть пять дней на исправление ошибки.

Проверка СФР: коды ошибок

При обнаружении ошибок СФР направляет в адрес компании уведомление и протокол, в котором содержится информация об ошибках и их существенности.

Например, «коды результата» 20 и 30 указывают на несущественность ошибок и несоответствий в поданном отчете. ЕФС-1 в этом случае считается принятым. Однако, если были обнаружены ошибки с кодом 30, то придется перепроверить данные и подать уточненные сведения в течение пяти дней.

Код 50 говорит о серьезной ошибке, которая требует исправления. При получении такого протокола отчет считается не принятым. То есть нужно будет пересдать ЕФС-1.

Все коды результатов и проверок указаны в приложениях 4 – 7 к постановлению Правления ПФ от 31.10.2022 № 246п.

Например, код «50» указывается, если в отчете обнаружены такие ошибки как:

-

ИНН из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.14).

-

ИНН не соответствует сведениям о страхователе (код ВС.Б-СТРАХОВАТЕЛЬ.1.2).

-

СНИЛС из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.15).

Чтобы сдавать отчетность без ошибок, воспользуйтесь сервисом для отправки отчетности в электронном виде СБИС. В программу встроен специальный помощник по заполнению отчетов. Кроме того сервис сам заполняет поля, которые рассчитываются из предыдущих отчетов.

Подключиться к СБИС

Как исправить ошибки в подразделе 1.1

При исправлении ошибок по трудовой деятельности в составе отчета нужно подать подраздел 1.1 раздела 1 и подраздел 1 раздела 1 ЕФС-1.

Если нужно отменить ранее предоставленные сведения по сотруднику, то пропишите в строке корректировочного отчета все первоначальные сведения, а в поле «признак отмены» поставьте знак «Х».

Если есть необходимость корректировки ранее предоставленных сведений, а не их полной отмены, то сначала отмените ранее заведенную запись, также указав в графе 11 признак «Х», а затем в следующей строке укажите верные данные.

В подразделе 1.1 также указываются сведения о выборе способа ведения трудовой книжки. Если нужно исправить дату подачи заявления о продолжении ведения трудовой книжки или предоставлении сведений о трудовой деятельности, то в строке с данными укажите дату, которая была в первоначальном отчете, а в графе 11 проставьте знак «Х». А в следующей строке укажите уже правильную дату подачи заявления.

Если же сотрудник не подавал заявление о ведении трудовой книжки в электронном виде, а графа «Дата подачи заявления…» была ошибочно заполнена, то в корректирующем отчете нужно указать ранее проставленную дату и поставить знак «Х» в поле «Признак отмены».

Таким образом, исправляются любые ошибки в этом разделе, например, если была допущена ошибка в имени или фамилии сотрудника, в формулировке основания увольнения или приема на работу и т. д.

Как исправить ошибки в подразделе 1.2

Если организация указала неверные сведения в подразделе 1.2 раздела 1 ЕФС-1, то, помимо указанного раздела, в корректировочную форму войдет подраздел 1. Если ошибки в этом разделе затрагивают сведения на сотрудников с особыми условиями труда, то также подается подраздел 2 раздела 1 отчета ЕФС-1.

В таком случае можно выбрать один из типов формы «Корректирующая» или «Отменяющая» и указать это в поле «Тип сведений» знаком «Х».

Соответственно, если нужно исправить данные в подразделе 2 раздела 1 отчета ЕФС-1, то также следует выбрать тип формы – «Корректирующая» или «Отменяющая» и отметить в нужном поле «Х».

В один отчет ЕФС-1 не могут включаться одновременно типы форм «Исходная» и «Корректирующая» по одному и тому же лицу за один и тот же период.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Как исправить ошибки в разделе 2

Можно ошибиться и указать неверные сведения по взносам на травматизм в разделе 2 отчета ЕФС-1. Если такие ошибки привели к занижению суммы взносов к уплате, то сдайте уточненные сведения.

В корректировочной форме укажите номер корректировки «001», «002» и т.д., а также код отчетного периода и год, за который подаются корректирующие сведения.

Если ошибки в разделе 2 отчета ЕФС-1 не занижают сумму взносов, то уточненные сведения можно не подавать.

А избежать ошибок поможет специальный сервис для сдачи электронной отчетности СБИС. Подача электронной отчетности станет делом нескольких минут. Система следит, чтобы цифры сходились не только в одном документе, но и между разными отчетами так, как этого требуют госорганы. В систему уже заложены все актуальные соотношения, по которым отчеты проверяют сами госорганы.

Сдавайте отчетность с первого раза

Ответственность

Так как форма ЕФС-1 содержит в себе данные, которые относятся к нескольким видам взносов и сведений о сотрудниках, то и ответственность зависит от того, в каком разделе были допущены ошибки.

Так, за серьезные ошибки в подразделе 1.1 раздела 1 должностное лицо компании могут оштрафовать по ст. 15.33.2 КоАП. Такая же ответственность грозит должностному лицу при непредоставлении или несвоевременном предоставлении подразделов 1.2 и 2 раздела 1 ЕФС-1.

За несоблюдение электронной формы отчета на компанию может быть наложен штраф в размере 1 000 руб. (ст. 17 закона от 01.04.1996 № 27-ФЗ).

При предоставлении неверных сведений и других ошибок по разделу 2 ЕФС-1, штрафовать будут по нормам ст. 26.30 закона от 24.07.1998 № 125-ФЗ. В частности, такой штраф составит 5% отсуммы начисленных за последние 3 месяца страховых взносов на травматизм. Должностное лицо может быть привлечено к ответственности по ст. 15.33 КоАП и оштрафовано на сумму от 300 до 500 руб.

Когда не будет штрафов

Нормами ст. 24 закона от 24.07.1998 № 125-ФЗ предусмотрена возможность освобождения от штрафов. Компанию не привлекут к ответственности в случае, если:

-

Корректировка подана до того, как СФР выявил ошибки и сообщил об этом, а сумма недоимки и пени были оплачены раньше подачи уточненных сведений.

-

Корректировка подана за период выездной проверки в случае, если в рамках такой проверки ошибка и недоплата не были обнаружены.

С ЕФС-1 отлично справится программа, которая автоматически все проверит до того, как направит отчетность в СФР.

Воспользуйтесь сервисами компании Бизнес Легко. Облачная бухгалтерия, отчетность через интернет, ЭДО – все это и многое другое вы получите, воспользовавшись услугами компании.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8KXZ1V

Уточненный отчет 4-ФСС в 2021 году придется подавать при выявлении ошибок в отчетности за 2020 год или более ранние периоды, а также за отчетные периоды 2021 года. Об особенностях составления корректирующего отчета — в нашем материале.

Вам помогут документы и бланки:

- Всегда ли обязательна уточненка 4-ФСС?

- Оформление уточненного расчета 4-ФСС

- Когда при уточненной 4-ФСС невозможен штраф?

Всегда ли обязательна уточненка 4-ФСС?

Вопрос о представлении уточненного расчета 4-ФСС в 2021 году так же, как и в предшествующие годы, связан с выявлением в уже поданной в фонд отчетности ошибок.

Про нулевой отчет 4-ФСС мы писали здесь

Ошибки в 4-ФСС бывают двух видов (пп. 1.1 и 1.2 ст. 24 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ):

- влияющие на размер базы по взносам — при их возникновении исправлять отчетность обязательно, если база занижена, и желательно (поскольку в этом случае податель отчета сам заинтересован в правильных цифрах), если база завышена;

- не отражающиеся на величине базы — такие ошибки, если они не играют роли для правильной интерпретации внесенных в отчет данных, можно не исправлять.

Ошибки первого вида лучше исправить как можно раньше. В случае подачи корректирующего отчета до истечения срока представления исходной отчетности это позволяет приравнять уточненный расчет к исходному (п. 1.3 ст. 24 закона № 125-ФЗ). А при представлении по истечении срока, отведенного для отчета, дает возможность избежать штрафа (п. 1.4 ст. 24 закона № 125-ФЗ).

Как отразить больничный в 4-ФСС, мы писали в статье

Оформление уточненного расчета 4-ФСС

Уточненный 4-ФСС в 2021 году нужно формировать с учетом следующих правил:

- На бланке, действовавшем в период составления исходного отчета (п. 1.5 ст. 24 закона № 125-ФЗ). В 2021 году продолжает оставаться в силе форма 4-ФСС, применяемая с отчета за 9 месяцев 2017 года (ее бланк приведен в приказе ФСС РФ от 26.09.2016 № 381).

- На титульном листе в специально отведенном для этого поле указывается порядковый номер корректировки. Номер состоит из трех знаков: «001», «002» и т. д. (п. 5.3 приложения № 2 к приказу № 381).

- При внесении уточненных данных действует тот же порядок их отражения, что и при создании исходного отчета. То есть отчет полностью заполняется заново.

Советуем вместе с уточненным отчетом направить в ФСС письмо, поясняющее, что именно и в связи с чем исправлялось в отчетности.

Способ подачи отчета должен быть электронным, если подаются сведения более чем на 25 человек (п. 1 ст. 24 закона № 125-ФЗ). При меньшей численности можно сдавать отчет на бумаге. Способ сдачи необязательно должен совпадать с исходным отчетом.

Когда при уточненной 4-ФСС невозможен штраф?

Требований к сроку, в который в ФСС следует уточняющий отчет, подаваемый после истечения срока представления исходной отчетности, законодательство не предусматривает. Но сделать это нужно как можно раньше, поскольку если корректировка подана:

- до наступления срока уплаты взносов, то никаких негативных последствий она за собой не повлечет;

- до обнаружения ошибки фондом и назначения выездной проверки и сопровождена доплатой недостающей суммы взносов и пеней по ней, то штраф за неуплату взносов, составляющий 20% от неуплаченной суммы, не применяется.

Как узнать код подчиненности ФСС, мы рассказывали здесь

Не возникнет ответственность и при подаче уточненки за период, по которому уже проведена выездная проверка, не выявившая ошибок (подп. 2 п. 1.4 ст. 24 закона № 125-ФЗ).

***

Уточненный расчет 4-ФСС позволяет исправить ошибки, допущенные в исходной отчетности. Исправлять ошибки, приводящие к занижению базы по взносам, обязательно. Недочеты, не препятствующие правильной интерпретации попавших в отчет сведений, можно не исправлять.

***

Больше полезной информации — в рубрике «Страховые взносы».