Дата публикации: 03.05.2023 11:42

С введением Единого налогового счета минимизированы ошибки при оформлении платежных документов на уплату единого налогового платежа. Между тем, встречаются случаи, когда налогоплательщики допускают ошибки при формировании платежных поручений, к примеру, неверно указывают свой ИНН. В этом случае платеж будет учтен при формировании сальдо ЕНС лица, чей ИНН был указан в платежке. В данной ситуации платеж может быть определен в счет исполнения обязанности другого плательщика путем зачета суммы денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента.

При уплате госпошлины типичной ошибкой является указание кода ОКТМО «0» или ОКТМО г.Тулы 70000000. При оплате госпошлины необходимо указывать ОКТМО по месту учета или по месту осуществления юридически значимых действий.

Также важно помнить, что при осуществлении оплаты за иное лицо необходимо ИНН лица, обязанность которого исполняется указывать в поле «60» — ИНН налогоплательщика.

Сформировать платежное поручение с автоматическим заполнением реквизитов можно в личном кабинете или с помощью сервиса «Уплата налогов и пошлин».

Оплатили госпошлину не по тому октмо, об этом сообщил суд и приостановил движение дела

оплатили госпошлину не по тому октмо, об этом сообщил суд и приостановил движение дела. что делать в данной ситуации?

22 февраля, 08:52, Катерина, г. Челябинск

Добрый день!

Государственная пошлина считается уплаченной по месту совершения юридически значимого действия, если в квитанции указаны реквизиты налогового органа и код ОКТМО муниципального образования по месту нахождения суда. Уплата государственной пошлины по реквизитам, отличающимся от реквизитов суда (то есть, не по месту совершения юридически значимого действия), не свидетельствует о соблюдении требования об уплате государственной пошлины и является основанием для оставления апелляционной жалобы без движения, а при неустранении данного недостатка — основанием для возвращения апелляционной жалобы заявителю.

Вам необходимо заново оплатить госпошлину, но уже по верным реквизитам.

22 февраля, 08:53

Похожие вопросы

Интеллектуальная собственность

Я не буду позиционировать это как серьги того самого бренда, я просто хочу продавать красивые серьги

Здравствуйте, могу ли я продавать на маркетплейсах серьги, которые хочу преобретать из Китая. Суть в том, что модель сережек(бижутерия) выглядит как серьги известного бренда. Но никаких опознавательных знаков на самих серьгах нет, просто дизайн такой же. Логотип бренда нигде не будет указан. Я не буду позиционировать это как серьги того самого бренда, я просто хочу продавать красивые серьги. Является ли это подделкой, копией, репликой, вообщем чем-то не законным, за что могут посадить в тюрьму? Или так как дизайн сережек точно такой же, но бренд нигде не указан, я могу спокойно продавать

01 июня, 18:52, вопрос №3726350, Кира, г. Пермь

Могу ли я в таком случае обратиться в суд и на какую сумму я могу претендовать

Здравствуйте. Обратился к частному врачу дерматологу выжечь бородавки. Прижгли так, что получил большие зоны с обмелением 3 степени, эти места потеряли чувствительность. После прямого обращения к врачу он сказал, что финансово никак решать проблему со своей стороны не будет, потому что якобы я сам причинил себе эти травмы после процедуры. Справка о том, что был у него на приеме есть. Выписка с диагнозом из больницы тоже. Могу ли я в таком случае обратиться в суд и на какую сумму я могу претендовать.

01 июня, 16:50, вопрос №3726235, Павел, г. Москва

Второе не приходилось до этого делать, не знаю, как в таком случае пишется иск — от первого лица: «мы считаем, что.» или или от третьего: «истцы считают, что.»

Здравствуйте, уважаемые юристы!

Знакомые попросили составить им иск и представлять их интересы в суде. Второе не приходилось до этого делать, не знаю, как в таком случае пишется иск — от первого лица: «мы считаем, что ….» или или от третьего: «истцы считают, что …».

Наверно, и тот и тот вариант не будет считаться ошибкой, но всё-таки хотелось бы узнать, как обычно принято. Подскажите, пожалуйста!

01 июня, 13:38, вопрос №3725996, Вера Ивановна, г. Лиски

Имеем ли мы право подать в суд и взыскать возмещение ущерба?

Здравствуйте, мы являемся квартиросъемщиками по договору соц найма. Нас затопили соседи сверху. Имеем ли мы право подать в суд и взыскать возмещение ущерба?

И как можно урегулировать вопрос на расстоянии, если нас пока нет в городе, а он согласен оплатить за ремонт без суда.

31 мая, 05:41, вопрос №3723977, Аделина, г. Ноябрьск

ОКТМО в платежном поручении может потребоваться отразить при перечислении налоговых платежей или страховых взносов. Но с 2023 года нужен он не всегда. Что это за случаи, откуда можно узнать этот код, если он необходим, и какие нюансы надо учесть при указании его в платежке, расскажем в нашей статье.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

ОКТМО: как и где отражать

ОКТМО – это код, присвоенный территории муниципального образования или населенному пункту, входящему в его состав. В налоговых декларациях и платежных поручениях на перечисление налоговых платежей и страховых взносов нужно указывать ОКТМО той территории, на которой аккумулируются соответствующие налоги, сборы или взносы.

С 2023 года правила указания ОКТМО в платежках по налогам и взносам несколько изменились (пп. 4.5, 5.5, 7.5 Приложения № 2 к приказу Минфина от 12.11.2013 № 107н):

- если вы перечисляете платежи в виде ЕНП, в поле 105 можете ставить 0. Но и указывать 8-значный код ОКТМО здесь не возбраняется;

- если в течение 2023 года решили платить налоги отдельными платежками, в поле 105 указывайте код ОКТМО территории, на которой мобилизуются средства от уплаты налога, сбора, страховых взносов;

- при платежах, не входящих в ЕНП, — ОКТМО территории, на которой мобилизуются денежные средства от уплаты иного платежа, администрируемого налоговыми органами.

Как узнать свой ОКТМО? Разберем ситуацию.

Допустим, 2 друга открыли каждый свое дело в Восточном округе г. Москвы: один организовал ООО «Садко» в Новогиреево, а другой создал ИП Захаров М. Н. в пос. Акулово. Раньше бизнесом они не занимались и со всеми премудростями нелегкого коммерческого труда знакомились в процессе своей деятельности.

Оба они на первоначальном этапе работы вели свою бухгалтерию сами, поэтому, когда пришло время перечислять первые налоговые платежи, каждый задумался над тем, как правильно заполнить платежку, – слишком много в ней всяких кодов и шифров.

С 10.09.2021 форма платежного поручения утверждена положением Банка России от 29.06.2021 № 762-П.

Подробнее о расшифровке полей платежного поручения читайте в материале «Как сделать расшифровку платежного поручения?».

Друзья дотошно пытались вникнуть в премудрости содержания этого платежного документа. За основу взяли главный нормативный документ, определяющий требования к заполнению платежек при уплате налогов – приказ Минфина России от 12.11.2013 № 107н о правилах заполнения информации в платежных поручениях на перечисление налоговых платежей. А для контроля сверялись с готовым образцом, взятым из интернета.

Над оформлением платежек пришлось обоим изрядно потрудиться: указать без ошибок 20-значные номера расчетных счетов, разгадать непонятные закодированные слова (КБК, ОКТМО, БИК). Наконец этот нелегкий процесс был завершен, и оба друга встретились, чтобы сверить свои платежки, – как контрольный этап перед отправлением их в банк.

О том, что из этого вышло, расскажем далее.

Особенности отражения ОКТМО в платежке

Сверка платежек не отняла много времени – оба коммерсанта успешно справились с задачей по их заполнению. Но по одному реквизиту все-таки разгорелся спор. Код ОКТМО, отраженный у каждого в платежном документе в поле № 105, почему-то имел разную длину. У ИП Захарова М. Н. он состоял из 11 знаков, а учредитель ООО «Садко» в своем коде насчитал только 8 цифр. Неужели кто-то упустил какие-то символы или приписал лишние?

ВАЖНО! С кодами ОКТМО можно ознакомиться, воспользовавшись Общероссийским классификатором муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-ст).

Кроме того, выяснилось, что друзья воспользовались разными источниками для получения информации об ОКТМО.

На самом деле оба оказались верными. В классификаторе присутствовали как 8-, так и 11-значные ОКТМО. Однако при этом нужно учитывать, что с 2023 года в приказе 107н прямо прописано, что код ОКТМО в платежном поручении должен быть 8-значным.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили платежное поручение на уплату налогов. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как узнать ОКТМО по ИНН

Ответ на вопрос, как узнать ОКТМО, несложно найти в интернете. Набрав запрос «ОКТМО как узнать», вы увидите довольно много сайтов, перейдя на которые получите отсылку к сервисам, которые позволяют узнать ОКТМО по ОКАТО, адресу или ИНН.

Но надежнее всего использовать для этих целей наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Узнать ОКТМО по ОКАТО

Узнать ОКТМО по ОКАТО достаточно просто. Для этого нужно зайти в Федеральную информационную адресную систему (ФИАС) на сайт ФНС:

Узнать ОКТМО по адресу

Как узнать ОКТМО по адресу? Это можно сделать в той же ФИАС. А также можно воспользоваться сервисом «Заполнить платежное поручение» на сайте ФНС:

О том, как исправляется ошибка в коде ОКТМО, допущенная при составлении формы 6-НДФЛ, читайте в статье «Как правильно исправить ОКТМО в расчете 6-НДФЛ?».

Итоги

С 2023 года в платежке на ЕНП в поле ОКТМО можно указать 0, а можно проставить соответствующий 8-значный код. Для этого реквизита в платежном поручении предусмотрено поле 105. Если платеж не на ЕНП, в поле приводят ОКТМО в составе 8 знаков.

Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

Если ошибка допущена в сумме платежа

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

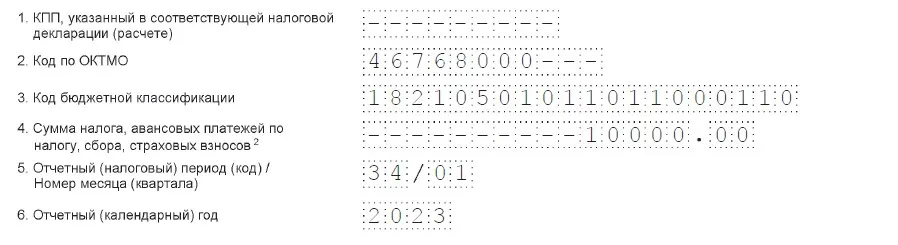

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

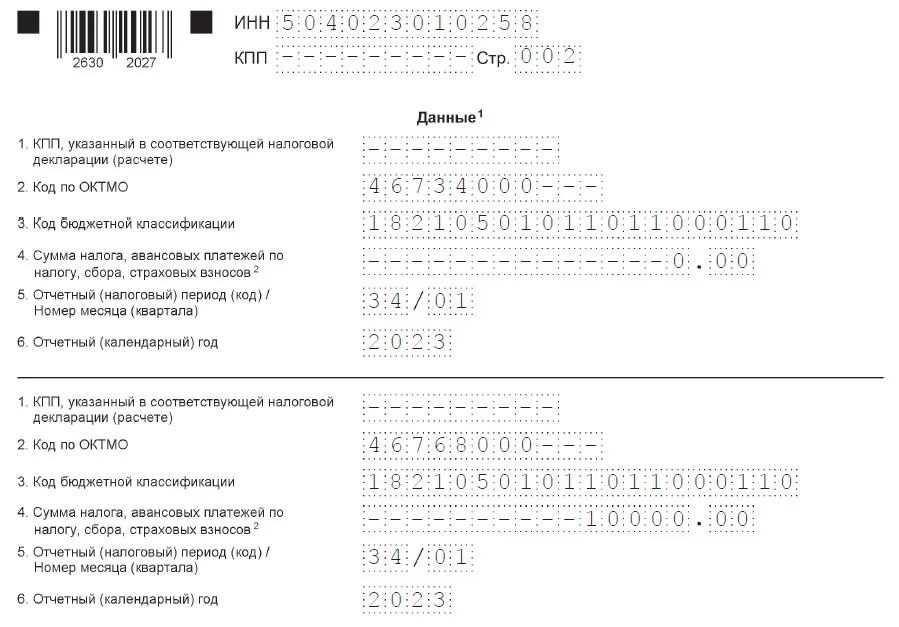

В этом случае нужно заполнить два блока «Данные»: ● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб. ● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС. Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом: Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит. В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам. Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах. Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах. Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами! ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет: платить авансы и налог по УСН только через обезличенное пополнение ЕНС; сдавать по авансам на УСН уведомление об исчисленных суммах налога. Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет. Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность: В сумме платежа. Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог). В реквизитах (КБК, ОКТМО, налоговый период). Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога. Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении). Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета). Возможности сервиса: ● сам сформирует нужную отчетность в контролирующие органы; ● рассчитает и оплатит налоги; ● сформирует счета и договоры за вас; ● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения. Занимайтесь бизнесом, а не счетами Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

Как исправить ошибку в платежке-уведомлении

Онлайн-бухгалтерия

Хотите получить консультацию?

Ответ на вопрос, вынесенный в заголовок, неоднозначен и зависит от того, что это за ошибка, и какие последствия она повлекла.

По общему правилу (п. 7 ст. 45 НК РФ) плательщику, обнаружившему ошибку в оформлении поручения на перечисление налога, сбора, страховых вносов, пеней, штрафа нужно уточнить платеж, обратившись с заявлением в налоговый орган. Сделать это можно при выполнении двух базовых условий, предусмотренных указанной нормой:

-

допущенная ошибка не повлекла неперечисление налога (сбора, страховых взносов) в бюджетную систему РФ;

-

с даты перечисления платежа прошло не более трех лет.

Пользуясь названной возможностью можно уточнить практически любой реквизит платежного поручения: основание, тип и принадлежность платежа, налоговый период, статус плательщика, счет Федерального казначейства (п. 7 ст. 45 НК РФ, письмо Минфина России от 26.11.2019 № 03-02-08/91592).

Так, например, с 1 октября 2021 г. вступили в силу положения приказа Минфина от 14.09.2020 № 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» и произошли изменения в порядке заполнения реквизитов платежных поручений. Например, поле 106 «Основание платежа» больше не может принимать значения «ТР», «ПР», «АП» и «АР». В случае погашения задолженности по таким основаниям в поле 106 указывается значение «ЗД», а в поле 108 в номере документа первые два знака обозначают вид документа, например:

– «ТР0000000000000» – номер требования налогового органа об уплате налога (сбора, страховых взносов);

– «ПР0000000000000» – номер решения о приостановлении взыскания;

– «АП0000000000000» – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

– «АР0000000000000» – номер исполнительного документа (исполнительного производства).

Вместо нулей указывается номер соответствующего документа, причем, значение и количество знаков в нем должны четко соответствовать указанным в соответствующем требовании, решении или исполнительном документе (см. письмо ФНС России от 20.09.2021 № КЧ-4-8/13355@).

В случае добровольного погашения задолженности по налоговым платежам при отсутствии документа взыскания и указания в поле 106 значения основания платежа «ЗД», в поле 108 указывается значение «0».

Если налогоплательщик запутался в новых правилах и допустил ошибку, платеж можно беспрепятственно уточнить.

То же касается и ошибки, скажем, в КБК. Даже если указанный при платеже код бюджетной классификации соответствует иному виду платежа, но также администрируемому налоговым органами. Например, если при уплате пеней по налогу на имущество организаций ошибочно указали КБК, соответствующий взносам на обязательное пенсионное страхование, уточнение возможно. Как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8) указание КБК необходимо для правильного распределения уплаченных налогоплательщиками средств между бюджетами и соответствует критерию принадлежности платежа, при этом неверное указание налогоплательщиком КБК в платежном поручении на перечисление налога не является основанием считать его не исполнившим или ненадлежаще исполнившим обязанность по уплате налога. Исполнение обязанности по уплате налогов не может зависеть от правильности указания кода бюджетной классификации в платежном поручении.

Ошибка в реквизите «ОКТМО» также зачастую грозит неверным определением принадлежности платежа, но, по сути, значима она только, если платеж зачисляется в доходы регионального или местного бюджетов. Согласно разделу 1 Порядка организации работы налоговых органов с невыясненными платежами Приказа ФНС России от 25.07.2017 № ММВ-7-22/579@ «Об утверждении порядка работы налоговых органов с невыясненными платежами» (далее – порядок) коды ОКТМО, указанные в расчетных документах на уплату федеральных налогов (сборов), в полном объеме подлежащих зачислению в доходы федерального бюджета в соответствии с бюджетным законодательством, не используются органами федерального казначейства при межбюджетном регулировании поступающих доходов. В связи с этим неверно указанные коды ОКТМО в таких расчетных документах не требуют дополнительного уточнения (абз. 15 разд. 1 порядка). Однако, если налогоплательщику так спокойнее, можно обратиться в налоговый орган с целью уточнения платежа и в этом случае. Отказа не последует.

С начала 2021 г. в общий ряд встали правила уточнения платежа в части суммы страховых взносов на обязательное пенсионное страхование (см. новую редакцию п. 9 ст. 45 НК РФ) при том, что раньше уточнение такого платежа не производилось в случае, если по сообщению территориального органа ПФР сведения об этой сумме уже были учтены на индивидуальном лицевом счете застрахованного лица в системе обязательного пенсионного страхования.

Порядок взаимодействия с налоговым органом

Для решения вопроса об уточнении платежа налогоплательщику нужно обратиться с заявлением в налоговый орган.

Обратите внимание: даже если платеж за него внесло иное лицо, действия, связанные с уточнением платежа, предпринимает именно налогоплательщик, а не тот, кто произвел оплату, как следует из формулировок п. 7 ст. 45 НК РФ. Кстати, правила заполнения платежного поручения при внесении налогового платежа за иное лицо имеют особенности, и плательщики часто допускают ошибки, над исправлением которых впоследствии приходится немало потрудиться. Лучше заранее ознакомиться с правилами указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ за иное лицо и разъяснениями ФНС России, представленными на ее официальном сайте.

Заявление формируется в произвольной форме. Главное, четко обозначить, в чем была ошибка, и как именно необходимо ее исправить. К заявлению необходимо приложить документы, подтверждающие уплату соответствующего налога (сбора, страховых взносов, пеней, штрафа) и его перечисление в бюджетную систему Российской Федерации.

Способов подать заявление три:

-

представить на бумажном носителе непосредственно в налоговый орган или по почте;

-

представить в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи;

-

разместить через личный кабинет налогоплательщика.

Согласно положениям НК РФ (п. 7 ст. 45) адресоваться нужно в налоговый орган по месту учета, однако из информации ФНС России «Подать заявление на уточнение платежа можно в любом налоговом органе» следует, что со 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения налогоплательщики-граждане могут подать заявление об уточнении платежа в налоговый орган вне зависимости от места постановки на учет. Поиск и уточнение такого платежа осуществляется в режиме налогового автомата.

Организации нужно подать заявление в инспекцию, где она состоит на учете к моменту обращения. Этот порядок един, в том числе в случае, когда стоит вопрос об уточнении платежа уже закрывшегося до даты подачи заявления обособленного подразделения, а также, если с момента оформления платежа организация сменила налоговую инспекцию. Даже если с момента ошибки предприятие пережило реорганизацию, правопреемник имеет право на уточнение платежа правопредшественника путем подачи заявления в налоговый орган по месту своего учета (абз. 2 п. 2 ст. 50 НК РФ).

На основании заявления налогоплательщика об уточнении платежа налоговый орган принимает соответствующее решение. При этом в НК РФ не обозначено, какой срок отводится на его принятие. Однако неясность устраняет раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@: решение должно быть вынесено в течение 10 рабочих дней с даты поступления в налоговый орган указанного заявления.

Положительным оно будет лишь в случае, если уточнение платежа не повлечет за собой возникновения у налогоплательщика недоимки. Причем как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8), поскольку решение об уточнение платежа принимается на день фактической уплаты налога в бюджетную систему Российской Федерации, то и оценка вероятности возникновения у налогоплательщика недоимки должна проводиться не на день подачи заявления об уточнении платежа, а на день фактической уплаты налога в бюджетную систему.

Тот факт, что решение об уточнении платежа выносят на день фактической уплаты налога, влечет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации до дня принятия налоговым органом решения об уточнении платежа. Если сам платеж был произведен без просрочки, пеня обнулится, если платежка с ошибкой была направлена в банк с опозданием, пеня уменьшится: уйдет ее начисление за время с момента платежа до дня принятия решения налоговым органом.

Пример

Налогоплательщик в платежном поручении на уплату НДС со сроком платежа до 25 октября 2021 года ошибочно указал КБК для налога на прибыль в части, зачисляемой в региональный бюджет.

Само платежное поручение было направлено в банк 27 октября 2021 года.

Выявив ошибку, налогоплательщик обратился в налоговый орган с целью уточнения платежа. Было принято положительное решение.

Налоговый орган пересчитал пени, оставив их только за 2 дня просрочки (26 и 27 октября) согласно п. 3 ст. 75 НК РФ.

В данном случае при пересчете пеней налоговый орган ориентировался на сроки уплаты НДС, а не налога на прибыль, поскольку воля налогоплательщика была направлена на уплату именно НДС, а КБК для налога на прибыль был указан ошибочно.

О принятом решении об уточнении платежа налоговый орган обязан проинформировать налогоплательщика в течение пяти рабочих дней со дня его принятия. При этом направление извещений осуществляется в электронном виде для юридических лиц и индивидуальных предпринимателей (ИП), представляющих отчетность по телекоммуникационным каналам связи, – по телекоммуникационным каналам связи; в иных случаях для юридических лиц, ИП и физических лиц – выгружаются в Личный кабинет налогоплательщика при его наличии, в случае его отсутствия направляются по почте (п. 6 ст. 6.1, п. 7 ст. 45 НК РФ, раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@).

Может ли налогоплательщик впоследствии передумать и попросить уточнить этот же платеж еще раз? Формально НК РФ запрета не содержит, однако добиться желаемого вряд ли удастся. В подобном обращении налоговый орган и суд, скорее всего, увидят попытку манипулирования. Так, налогоплательщик, не получив от инспекции положительного решения о повторном уточнении платежа, обратился в суд с требованием о признании незаконным бездействия налогового органа, обязанного принять решение по заявлениям. Однако понимания у суда не нашел (Постановление Арбитражного суда Северо-Кавказского округа от 30.04.2019 № Ф08-2909/2019 по делу № А32-18312/2018). Суд счел, что с учетом конституционно-правового принципа однократности налогообложения, решение об уточнении платежа или об отказе в уточнении платежей принимается налоговым органом на основании заявления налогоплательщика (налогового агента) один раз. Реализовав правомочие на уточнение платежа в первоначальных заявлениях, общество не может неоднократно менять назначение платежа в счет исполнения налоговых обязательств с целью создания разных правовых последствий.

Когда уточнение платежа невозможно?

В силу прямого указания п. 7 ст. 45 НК РФ уточнение платежа невозможно, если с момента уплаты прошло более трех лет или, если ошибка в платежке повлекла неперечисление соответствующих денежных средств в бюджетную систему Российской Федерации.

Как следует из ст. 6 Бюджетного Кодекса РФ, бюджетная система Российской Федерации – это совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Наряду с этим пп. 4 п. 4 ст. 45 НК РФ предполагает, что в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, обязанность по уплате налога не признается исполненной.

Но в п. 7 ст. 45 НК РФ оговаривается, что можно уточнить платеж по реквизиту «счет Федерального казначейства».

Как же все это увязать?

Ответ прост: если ошибка в номере счета ФК, наименовании банка получателя привела к зачислению платежа не в тот бюджет бюджетной системы РФ (например, налогоплательщик ошибочно направил платеж в бюджет другого региона), уточнить платеж можно, но до момента уточнения налог (сбор, страховые взносы, пеня или штраф) будут числиться неуплаченными. Если же платеж вообще не попал ни в один бюджет бюджетной системы РФ, то уточнить платеж нельзя. В последнем случае необходимо произвести оплату повторно по верным реквизитам и просить о возврате ошибочно перечисленной суммы.

Еще одна загвоздка возникнет, если уточнить нужно не весь платеж, а лишь в части суммы. К сожалению, частичное уточнение суммы платежа, указанной в расчетном документе, законодательством о налогах и сборах не предусмотрено (п. 7 ст. 45 НК РФ, Письмо ФНС России от 24.12.2019 № КЧ-4-8/26565).

В 2021 году многие налоговые агенты столкнулись именно с этой проблемой на фоне введения прогрессивной шкалы налогообложения НДФЛ. Верно применив налоговую ставку, не все обратили должное внимание на то, что НДФЛ по ставке 13 % и НДФЛ по ставке 15 % подлежат перечислению с указанием разных КБК в платежных документах. Так, для 13-процентного НДФЛ КБК при уплате организацией – налоговым агентом – 182 1 01 02010 01 1000 110, у ИП – налогового агента – 182 1 01 02010 01 1000 110; для 15-процентного НДФЛ КБК – 182 1 01 02080 01 1000 110.

Можно ли уточнить платеж, если суммы НДФЛ по разным ставкам объединены в одной платежке и направлены на один КБК, в то время как их следовало разделить на два платежа с разными КБК? Нет! Именно потому, что уточнение платежа в части не практикуется.

В означенной ситуации придется доплатить налог по тому КБК, который был упущен из виду, а сумму, излишне направленную на КБК, указанный в платежном документе, нужно просить вернуть или зачесть в счет уплаты любого налога, плательщиком которого является организация или ИП, но не в счет обязательств налогового агента по уплате НДФЛ.

Такой подход обусловлен тем, что организация или ИП выступает в роли не налогоплательщика, а налогового агента, которому запрещено за свой счет уплачивать НДФЛ за физических лиц (пп. 1 п. 3 ст. 24, п. 9 ст. 226 НК РФ). Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, в том числе и по ошибке, не является уплатой НДФЛ (письмо ФНС от 06.02.2017 № ГД-4-8/2085@, письмо УФНС России по г. Москве от 27.10.2020 № 19-19/164537@).

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»