Актуально на: 18 ноября 2019 г.

0

Организация или предприниматель-работодатель могут ошибиться в каком-нибудь реквизите платежного поручения при перечислении в ФСС взносов на травматизм. В этом случае можно уточнить платеж в ФСС, подав соответствующее заявление.

Какие реквизиты платежного поручения можно уточнять

Уточнить можно любую ошибку в реквизитах платежного поручения, если она не повлекла неперечисление страховых взносов в бюджет ФСС на соответствующий счет Федерального казначейства (подп. 4 п. 7 ст. 26.1 Закона от 24.07.1998 N 125-ФЗ). То есть можно уточнить:

- статус страхователя;

- основание, тип или принадлежность платежа;

- отчетный (расчетный) период.

Для уточнения нужно подать письмо в ФСС об уточнении платежа, образец которого будет приведен ниже (п. 9 ст. 26.1 Закона от 24.07.1998 N 125-ФЗ). К письму необходимо приложить копию платежного поручения, подтверждающего уплату взносов.

При необходимости отделение ФСС, прежде чем сделать уточнение платежа, предложит пройти сверку расчетов (п. 10 ст. 26.1 Закона от 24.07.1998 N 125-ФЗ). После принятия решения об уточнении ФСС сообщит о нем страхователю течение 5 рабочих дней (п. 12 ст. 26.1 Закона от 24.07.1998 N 125-ФЗ).

Уточнение платежа в ФСС: образец 2019

Заявление на уточнение платежа в ФСС составляется в произвольной форме. Укажите:

- сведения о страхователе;

- реквизиты платежного поручения, которое уточняется;

- данные о платеже (вид страховых взносов, период);

- реквизиты, в которых допущены ошибки, и их правильные значения.

Заявление об уточнении платежа в ФСС можно подать:

- непосредственно в отделение на бумаге;

- по почте;

- в электронной форме при наличии электронной подписи.

Приведем письмо в ФСС об уточнении платежа (образец):

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Будут ли пени при уточнении платежа

После уточнения платежа взносы на травматизм считаются уплаченным со дня подачи ошибочного платежного поручения в банк. То есть даже если ФСС начислил пени в связи с неправильной уплатой взносов, он должен их пересчитать и сторнировать (подп. 1 п. 4, п. 12 ст. 26.1 Закона от 24.07.1998 N 125-ФЗ).

ФСС разъяснил, как работодатель может исправить ошибку в КБК, допущенную им в платежном поручении на уплату страховых взносов.

В своем сообщении ведомство отмечает, что плательщик вправе подать в региональное отделение ФСС заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов в связи с допущенной ошибкой. Также нужно приложить документы, подтверждающие уплату страховых взносов.

ФСС принимает решение об уточнении основания, типа и принадлежности платежа на день фактической уплаты страховых взносов на основании заявления плательщика, а также акта совместной сверки расчетов, если она проводилась.

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Ошибки в платежном поручении при уплате налогов (страховых взносов) могут привести к достаточно серьезным последствиям. Рассмотрим, что это за ошибки и чем они чреваты.

Внимание! С 1 января 2023 года налоги уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Последствия ошибок в платежном документе

К оформлению платежных поручений на уплату налоговых платежей следует относиться с максимальной внимательностью.

Как правильно заполнить платежку

Заполнение платежного поручения в 2022 — 2023 годах — образец

Основные поля платежного поручения в 2022-2023 годах (образец)

Основные реквизиты платежного поручения

Ошибки, допущенные в платежном поручении, могут привести к следующим нежелательным финансовым последствиям для налогоплательщика:

- налог может не поступить в нужный бюджет;

- налог может быть признан неуплаченным;

- налог может быть признан уплаченным с нарушением срока.

Это влечет за собой как минимум уплату пени, но может приводить также к уплате штрафа и повторной оплате налога (п. 2 ст. 57, ст. 75, п. 1. ст. 122, ст. 123 НК РФ). Кроме этого, вероятны продолжительные разбирательства с налоговой инспекцией.

Когда налог считается неуплаченным?

В соответствии с подп. 4 п. 4 ст. 45 НК РФ при неверном указании в платежном поручении счета получателя и (или) наименования банка Управления Федерального Казначейства (УФК) платеж не поступает в бюджет Российской Федерации либо не зачисляется на соответствующий счет Федерального казначейства. В таком случае обязанность налогоплательщика по уплате налога считается не исполненной, и его необходимо перечислить еще раз. Также необходимо оплатить пени за несвоевременную уплату налога. Такова позиция налогового ведомства, изложенная в письмах ФНС России от 04.09.2015 № ЗН-4-1/3362@, от 31.03.2015 № ЗН-4-1/5201@, от 06.09.2013 № ЗН-3-1/3228 и от 12.09.2011 № ЗН-4-1/14772@.

Обязанность по перечислению налога не будет признана исполненной также и в том случае, когда ошибки в указании наименования банка либо счета УФК в платежном поручении допущены по вине банка. Пени будут предъявлены налогоплательщику (письмо ФНС России от 02.09.2013 № ЗН-2-1/595@). Но в такой ситуации налогоплательщик может потребовать у банка компенсации понесенных убытков (абз. 9 ст. 12, ст. 15 ГК РФ).

В то же время некоторые суды признают налог уплаченным при неверном указании в платежном поручении счета УФК. Так, например, ФАС Московского округа в Постановлении от 03.04.2012 № А40-42830/11-99-191 признал, что налог в бюджет поступил, несмотря на наличие в платежном поручении ошибки в указании счета УФК.

Кстати, возможность уточнять неверный счет УФК прямо закреплена в НК РФ.

Обратите внимание! С 01.05.2021 обязательно к заполнению поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Все подробности см. в нашем материале. А с 01.10.2021 в платежках по-новому заполняем поля 101, 106, 108 и 109.

ПРИМЕР, когда платеж нельзя уточнить, от КонсультантПлюс

За организацией числится недоимка по налогу на имущество 100 000 руб. Она уплачивает НДС в сумме 150 000 руб., но по ошибке в платежке указывает… Читайте продолжение примера в справочно-правовой системе КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Другие ошибки в платежном поручении

Другие ошибки в платежном поручении, такие как неверно указанные КБК, ОКАТО, ИНН, КПП и наименование налогового органа, не препятствуют поступлению налога в бюджет (подп. 4 п. 4 ст. 45 НК РФ). Если такие ошибки допущены, то налог считается уплаченным, но, в соответствии с нормой абз. 2 п. 7 ст. 45 НК РФ, требуется подать заявление об уточнении платежа (письма Минфина России от 19.01.2017 № 03-02-07/1/2145, от 16.07.2012 № 03-02-07/1-176, от 29.03.2012 № 03-02-08/31, ФНС России от 10.10.2016 № СА-4-7/19125, от 24.12.2013 № СА-4-7/23263).

О том, как составить такое заявление, читайте в материале «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

Если в результате ошибки налог поступил на другой КБК (например, не действующий), налогоплательщик может подать заявление о зачете налогов. Пени при этом начисляться не должны (письма Минфина России от 17.07.2013 № 03-02-07/2/27977, от 01.08.2012 № 02-04-12/3002).

Пример заполнения платежного поручения на уплаты страховых взносов вы найдете в материалах КонсультантПлюс. Оформите пробный бесплатный доступ и переходите в образец платжного поручения. Это бесплатно.

Позиция суда в отношении ошибок

Судебная практика подтверждает, что налог, а также, пени и штраф считаются уплаченными, если в платежном поручении допущены следующие ошибки:

- Неверный КБК, постановления:

- АС Дальневосточного округа от 18.09.2020 № Ф03-2876/2020;

- АС Поволжского округа от 06.06.2018 № Ф06-33882/2018;

- АС Дальневосточного округа от 19.11.2015 № Ф03-4782/2015;

- АС Северо-Кавказского округа от 04.12.2014 № Ф08-8670/2014;

- ФАС Восточно-Сибирского округа от 14.05.2013 № А33-8935/2012;

- ФАС Северо-Западного округа от 22.12.2010 № А42-2893/2010;

- ФАС Московского округа от 23.01.2013 № А40-12057/12-90-57, от 08.12.2011 № А40-36137/11-140-159;

- ФАС Центрального округа от 31.01.2013 № А64-5684/2012;

- ФАС Западно-Сибирского округа от 30.06.2011 № А67-5567/2010;

О том, какими могут быть последствия неверного указания КБК в документе на оплату «несчастных» страховых взносов, перечисляемых в ФСС, читайте в этой статье.

- Неверный ИНН, КПП, наименование налогового органа;

- Неверный ОКАТО;

- Ошибки в основании платежа, постановления:

- Президиума ВАС РФ от 23.07.2013 № 784/13;

- АС Московского округа от 14.05.2018 № Ф05-5361/18;

- АС Северо-Кавказского округа от 22.03.2016 № Ф08-1378/2016;

- АС Московского округа от 06.10.2015 № Ф05-13213/2015;

- ФАС Уральского округа от 10.10.2012 № Ф09-9057/12;

- ФАС Восточно-Сибирского округа от 06.12.2011 № А33-17476/2010, от 01.09.2011 № А33-3885/2010;

- ФАС Северо-Западного округа от 04.07.2011 № А05-5601/2010;

- ФАС Западно-Сибирского округа от 09.04.2010 № А27-25035/2009;

- ФАС Московского округа от 26.10.2009 № КА-А41/10427-09;

- ФАС Северо-Кавказского округа от 06.02.2008 № Ф08-180/2008-68А.

О том, критична ли ошибка в поле «Налоговый период», читайте в этой статье.

Итоги

Формирование платежного поручения на уплату налога в бюджет требует повышенной внимательности. Ошибки, допущенные в указании банка получателя и номера счета Федерального казначейства, приводят к тому, что налог считается неуплаченным и его придется оплачивать повторно. А если повторная уплата налога произведена после истечения срока его уплаты, то на плательщика могут быть наложены еще и финансовые санкции. Другие ошибки в заполнении платежного поручения на уплату налога не влекут за собой финансовых потерь и могут быть исправлены путем подачи заявления об уточнении платежа.

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Уточнение платежа в ФСС в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

Оформление платежки на уплату старых долгов

Если налогоплательщик желает после 1 января 2023 года произвести платеж в счет погашения недоимки по налогам, сборам, страховым взносам, задолженности по пеням, штрафам, процентам, такой платеж все равно будет учитываться в качестве ЕНП и определяться по принадлежности в соответствии со ст. 45 НК РФ (п. 10 ст. 4 Федерального закона № 263-ФЗ).

Специфические особенности при заполнении соответствующих платежных поручений отсутствуют: включите вы эту сумму в платежку по ЕНП или сформируете отдельное платежное поручение с реквизитами, идентифицирующими конкретный платеж, судьба этих средств не изменится.

Если соответствующие суммы недоимок были предварительно задекларированы, подавать по ним уведомление не требуется.

Платежное поручение при ЕНП

Согласно рекомендациям налоговых инспекторов, удобнее и быстрее платить ЕНП через личный кабинет налогоплательщика на сайте ФНС или сформировать платежку в бухгалтерской программе. В этом случае поля с обязательными реквизитами единого налогового платежа заполняются автоматически. Если платежное поручение заполняется вручную, указываются следующие реквизиты:

| Реквизиты | Наименование (поле) | Содержимое поля |

|---|---|---|

| 7 | Сумма | Сумма совокупной обязанности |

| 101 | Данные о плательщике, получателе и платеже (статус) | 01 |

| 102 | ИНН и КПП плательщика | Выдается по месту регистрации головной организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя | Отделение ТУЛА БАНКА России//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | Номер счета банка получателя | 40102810445370000059 |

| 16 | Наименование получателя | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция ФНС по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | |

| 24 | Назначение платежа | Единый налоговый платеж |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | |

| 106 | Основание платежа | |

| 107 | Налоговый период | |

| 108 | Номер документа, на основании которого оформляется платеж | |

| 109 | Дата документа, на основании которого оформляется платеж |

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Когда лучше уточниться

Бухгалтеры нередко делают ошибки в платежных поручениях на перечисление страховых взносов в Пенсионный фонд. Главное, чтобы данная оплошность не привела вообще к отсутствию вашего взноса на нужном счете Казначейства. Тогда дело довольно просто поправимо: нужно подать в ПФР соответствующее заявление об уточнении. По сути, оно включает:

- заявление на уточнение принадлежности платежа ПФР;

- заявление в ПФР на уточнение типа платежа;

- заявление в ПФР на уточнение основания платежа.

Также в заявлении в ПФР на уточнение платежа в 2021 (в 2017 г. могут появиться новые правила в связи с передачей администрирования страховых взносов налоговикам) году можно прояснить статус компании, ИП как плательщика страховых взносов и отчетный (расчетный) периоды. Об этом говорит ч. 8 ст. 18 Закона о страховых взносах № 212-ФЗ.

Для справки: Казначейство не увидит ваш платеж, если ошибка была в:

- номере счета данного ведомства;

- коде бюджетной классификации;

- названии банка-адресата платежа.

Далее рассуждайте методом исключения: во всех остальных случаях, кроме приведенных, можно отделаться оформлением заявления в ПФР об уточнении платежа. Например, если «косяк» в графе платежки о статусе плательщика (101).

Как заполнить платёжное поручение по налогам и взносам в 2021 году

- Телефоны «ГОРЯЧИХ ЛИНИЙ»

- Прямые выплаты

- Отчетность

- Уплата страховых взносов

- Регистрация и снятие с учета

- Финансирование предупредительных мер в 2021 году

- Страхование профрисков

- Обеспечение инвалидов

- Возмещение пособий страхователям

- Листок нетрудоспособности

- Бланки документов

- Обращения граждан

- Положение о конкурсе «Лучший страхователь года»

- Добровольное социальное страхование

- Для ЛПУ

- Очередь на санаторно-курортное лечение

Многообразие фискальных налогов и сборов нередко приводит к тому, что налогоплательщик допускает опечатки в платежных документах. Если ошибку не исправить, то оплата может затеряться, а налоговики признают долг и применят штрафные санкции.

Если неточность была выявлена до исполнения документа на уплату банком или органами Федерального казначейства, платежку можно отозвать. Но что делать, если платежное поручение (ПП) уже проведено и денежные средства списаны с расчетного счета в пользу ФНС.

Скорректировать платежное поручение с 01.01.2019 года можно по любым ошибкам, но при соблюдении трех условий:

- Срок давности не истек, то есть еще не прошло трех лет с момента осуществления перечислений в ФНС.

- Деньги зачислены в бюджет, то есть поступили на лицевой счет Федерального казначейства.

- При уточнении оплаты не образуется недоимка по конкретному налоговому обязательству.

В таком случае придется подготовить образец: заявление в налоговую об уточнении платежа. Однако не все ошибки можно исправить. Определим ключевые условия.

Нельзя исправить ПП по страховым взносам в ФНС, а также по взносам на травматизм в ФСС, если:

- деньги не поступили на соответствующий счет Федерального казначейства, то есть в платежном поручении неверно заполнены поля 13 и 17 (банк и счет получателя);

- допущена ошибка в КБК (неправильно указаны первые три цифры кода бюджетной классификации) в поле 104;

- оплата взноса на обязательное пенсионное страхование была зачтена на индивидуальном пенсионном счете работника (застрахованного лица), то есть, уже зачтенные взносы уточнить нельзя (п. 9 ст. 45 НК РФ).

В остальных случаях налогоплательщик может скорректировать любые ошибки и неточности в следующих полях ПП:

|

Номер поля |

Наименование |

|

101 |

Статус плательщика |

|

60 |

ИНН плательщика |

|

102 |

КПП плательщика |

|

61 |

ИНН получателя |

|

103 |

КПП получателя |

|

104 |

КБК, но только если правильно указаны первые три цифры |

|

105 |

ОКТМО |

|

106 |

Основание платежа |

|

107 |

Период уплаты |

|

108 |

Номер документа-основания |

|

109 |

Дата документа |

|

24 |

Назначение платежа |

Унифицированный образец — уточнение платежа в налоговую инспекцию — отсутствует. Следовательно, подготовить письменное обращение придется в произвольной форме.

Заявление об уточнении платежа в ФСС

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

С 01.01.2017 заявлять о возврате или зачете взносов излишне уплаченных (взысканных) взносов на «несчастное» страхование нужно будет с использованием новых бланков.

Соцстрах утвердил семь форм, используемых при зачете (возврате) излишков по взносам. В частности:

- акт совместной проверки расчетов по взносам «на травматизм», пеням и штрафам (21-ФСС РФ);

- бланки решений о зачете и возврате сумм излишне уплаченных (или взысканных) «несчастных» взносов;

- формы заявлений о возврате (зачете) излишне уплаченных (взысканных) взносов на страхование от несчастных случаев и профзаболеваний, а также пеней и штрафов (23-ФСС).

Что касается действующих в 2020 г. бланков для возврата (зачета) взносов, утвержденных приказом ФСС от 17.02.2015 № 49, то с 2020 в отношении взносов «на травматизм» они применяться не будут. При этом они по-прежнему будут использоваться для возврата (зачета) взносов на случай временной нетрудоспособности и в связи с материнством за отчетные периоды, истекшие до 01.01.2017 (Приказ ФСС от 17.11.2016 № 458).

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Новый порядок уплаты страховых взносов

Статус плательщика страховых взносов (поле 101)

Страховые взносы в 2021 году: ставки (таблица)

Изменения по страховым взносам с 2017 года

Снижение налогов для ИТ-компаний

С 1 января 2021 года по всем регионам страны изменились платежные реквизиты для налогов и страховых взносов. Это связано с введением новой системы казначейского обслуживания платежей в бюджет. Какие реквизиты теперь нужно указывать в платежках на уплату страхвзносов, расскажем далее.

Изменения коснулись заполнения четырех полей платежного поручения:

- Поле 13 «Банк получателя» — теперь дополнительно к наименованию банка указывается наименование соответствующего УФК (через знак «//»).

Например, «Отделение Воронеж Банка России // УФК по Воронежской области г. Воронеж».

- Поле 14 – изменился БИК банка получателя.

- Поле 15 — ранее не заполнялось, но теперь это обязательный реквизит, в котором указывается номер счета банка получателя, входящий в состав ЕКС.

- Поле 17 – указывается новый номер казначейского счета.

Реквизиты уплаты страховых взносов в 2021 году аналогичным образом изменились и для взносов в ФСС на «травматизм» (страхование от профзаболеваний и несчастных случаев на производстве).

Письмо об уточнении назначения платежа

Суммы переплаты, образовавшиеся у предприятия, подлежат возврату в течение установленных периодов в зависимости от дополнительных условий:

- Для переплат 2017 года установлен месячный срок со дня обращения в ИФНС по взносам и в ФСС по отчислениям на страхование от НС и ПЗ.

- По взносам, внесенным в фонды до наступления 2017 года, установлен период возврата в течение 10 дней со дня обращения.

- По отчислениям до 2017 года, излишне уплаченным на ВН и М, возврат производится по истечении 10 дней.

Для возврата взноса предприятию предоставляются 3 года со дня уплаты.

Информация о страховых взносах консолидируется на счете 69 в разрезе субсчетов, открытых по видам обязательного страхования.

- Дт 69 Кт 51 при оплате страхового взноса. Суммы переплат на предприятии учитываются по дебету.

- Дт 51 Кт 69 при возврате средств переплаченного взноса.

Суммы переплат, не учтенные в расходах при определении налогооблагаемой базы, не относятся на внереализационные доходы предприятия.

При задержке возврата взносов со стороны ИФНС или ФСС в части отчислений на страхование от НС и ПЗ предприятие имеет право предъявить сумму процентов, исчисленных на величину просроченной суммы.

Величина процентов исчисляется по стандартной формуле расчета пени. Для уточнения суммы можно воспользоваться калькулятором. Проценты за просрочку возврата переплаты рассчитываются после поступления суммы на расчетный счет предприятия. Сумма процентов, положенная к выплате предприятию, не засчитывается в счет последующих платежей или недоимки.

Пример расчета процентов ⇓

- Количество дней просрочки возврата переплаты – 10 дней.

Проценты исчисляются со дня, следующего за датой взыскания и по день фактического получения. При несвоевременном возврате из фондов суммы взносов, оплаченных предприятием до 2017 года, возможность предъявления процентов за просрочку отсутствует.

Когда компания страховые взносы переплатила, к нее есть право вернуть переплату. Однако, порядок возврата переплаты будет зависеть от того, в какой именного год были совершены платежи.

Если переплата возникла еще до 2017 года, то платежи были перечислены в ПФР и ФСС. А с 2017 года за страховые взносы отвечает уже ФНС.

Соответственно, если необходимо вернуть переплату, уплаченную до 2017 года, то обращаться нужно будет в фонды, а если переплата возникла по платежам, совершенным с 1 января 2017 года, то обращаться с заявлением нужно будет в налоговый орган.

В зависимости от вида платежа также зависит куда следует обращаться:

| Вид платежа | До 2017 года | С 2017 года |

| ОПС, ОМС | ПФР | ФНС |

| ФСС | ФСС | ФНС |

Как написать письмо в налоговую об уточнении платежа

Если фирма переплатила страховые взносы, она может их вернуть. Но порядок возврата определяется тем, в какой год совершен перевод этих взносов. Дело в том что до 1 января 2021 года платежи совершались в адрес ПФР и ФСС. После этой даты за страховые взносы отвечает ИФНС. Следовательно, за возвратом взносов, уплаченных до 2021 года, нужно обращаться к фондам. Если платежи совершены позже, то заявление требуется отправлять в ИФНС.

- название организации;

- юридический адрес страхователя;

- фамилия, имя, отчество (если подача осуществляется индивидуальным предпринимателем);

- паспортные данные (для ИП);

- адрес места проживания (для ИП);

- регистрационный номер страхователя;

- сумма средств, которые должны быть возмещены.

- При возмещении пособия, выплаченного работнику в качестве компенсации за период нетрудоспособности, а также средств, потраченных на беременных работниц, необходимо приложить больничные листы.

78 НК РФ указывает на невозможность зачесть переплату по одному взносу (то есть по одному КБК) в счет оплаты других взносов или налогов (то есть других КБК). В одном из предыдущих разделов уже приведен бланк заявления на возврат переплаты по страхвзносам по нетрудоспособности по состоянию на 01.01.2020. Никакие документы к заявлению прикладывать необходимости нет.

Так заявление стандартно содержит информацию о страхователе (наименование, юридический адрес, регистрационный номер страхования), банковские реквизиты для получения возмещения и сумму необходимых средств. В самом тексте образца заявления говорится о том, что оно предоставляется одновременно с двумя приложениями:

Предприятие ИП Новиков М.М. имеет штат наемных работников, выплачивает вознаграждение за труд, отчисляет страховые взносы. Во втором квартале 2021 года ИП начислил сумму оплаты труда работникам в размере 1 390 000 рублей, размер отчислений по которой на ОСС составил 40 310 рублей. ИП Новиков М.М. во 2 квартале произвел выплаты по расходам на социальное страхование в размере 55 000 на оплату отпуска по БиР, пособия по нетрудоспособности в размере 79 000 рублей (включая сумму выплаты за счет предприятия в размере 3 000 рублей).

Код бюджетной классификации на уплату страховых взносов на травматизм и профессиональные заболевания состоит из 7 частей:

| № | Составляющая КБК | Расшифровка |

| 1 | 393 | Код ФСС, администрирующего платежи |

| 2 | 1 | Отнесение перечисленных средств к доходам бюджета |

| 3 | 02 | Подгруппа доходов бюджета (соц. нужды) |

| 4 | 02050 | Статья, подстатья доходов |

| 5 | 07 | Отнесение платежа к бюджету Фонда социального страхования РФ |

| 6 | 1000 | Указывает на то, что страхователь перечисляет непосредственно сами страховые взносы |

| 7 | 160 | Вид денежных поступлений – соц. взносы |

Вопрос: Какой КБК для заполнения платежного поручения на уплату страховых взносов на случай травматизма и проф. заболеваний (задолженность за 2016 год)?

Ответ: Если речь идет о задолженности по уплате страховых взносов за травматизм и профессиональные заболевания за любой из периодов, имевших место до 2017 года, применяется тот же КБК, что используется для текущих платежей. Это касается и организаций, и индивидуальных предпринимателей.

Вопрос: В какое отделение Фонда социального страхования уплачивать страховые взносы на травматизм и производственные заболевания? У организации открыто несколько обособленных подразделений.

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Документы для зачета и возврата переплаты по взносам «на травматизм» в Соцстрах, 21-ФСС, 23-ФСС

С 01.01.2017 заявлять о возврате или зачете взносов излишне уплаченных (взысканных) взносов на «несчастное» страхование нужно будет с использованием новых бланков.

Соцстрах утвердил семь форм, используемых при зачете (возврате) излишков по взносам. В частности:

- акт совместной проверки расчетов по взносам «на травматизм», пеням и штрафам (21-ФСС РФ);

- бланки решений о зачете и возврате сумм излишне уплаченных (или взысканных) «несчастных» взносов;

- формы заявлений о возврате (зачете) излишне уплаченных (взысканных) взносов на страхование от несчастных случаев и профзаболеваний, а также пеней и штрафов (23-ФСС).

Новые реквизиты для уплаты страховых взносов 2021

Решение об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты, когда инспекторы получили заявление. О принятом решении обязаны уведомить.

О принятом решении инспекция обязана уведомить плательщика в течение пяти рабочих дней (п. 7 ст. 45, п. 6 ст. 6.1 НК). Извещение о принятом решении инспекция направит по телекоммуникационным каналам связи, через личный кабинет или по почте.

Актуально на: 23 января 2021 г.

Если вы переплатили какой-либо налог в бюджет, то сумму переплаты вы можете вернуть или зачесть в счет будущих платежей (пп. 5 п. 1 ст. 21 НК РФ). Во втором случае нужно подать в свою ИФНС заявление о зачете суммы излишне уплаченного налога. Его можно представить в налоговую в течение 3 лет со дня, когда была совершена переплата (п.2, 7 ст. 78 НК РФ).

Переплату по налогу можно зачесть в счет уплаты будущих платежей по налогам, а также в счет погашения недоимки, уплаты пени или штрафа. Но при соблюдении правил зачета налогов (п. 1 ст. 78 НК РФ).

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому налогу (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

Составление заявления о зачете налога с одного КБК на другой – неизбежная часть процедуры по исправлению ошибки в работе бухгалтера при перечислении налоговой или иной выплаты в государственный бюджет.Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

Что следует предпринять налогоплательщику, если платеж потерялся?

Прежде всего нужно запросить сверку расчетов с бюджетом, например, в виде Справки о состоянии расчетов. Результаты сверки могут быть оформлены и актом, подписанным налогоплательщиком и уполномоченным должностным лицом налоговой службы. Получение акта сверки расчетов позволит налогоплательщику оперативно реагировать на возникновение разногласий с ИФНС.

Затем необходимо как можно быстрее отправить письмо в налоговую о розыске платежа, образец которого приведен далее. К письму надо приложить документы, которые подтвердят факт осуществления платежа по налогу. Такими документами являются:

- платежное поручение на уплату налога,

- выписка из банка.

Если платежка была оформлена в бумажном виде – следует приложить экземпляр, имеющий отметку банка (штамп учреждения и подпись оператора, проводившего операцию). Если же платежное поручение оформлялось в электронной форме – к письму в ИФНС надо приложить его распечатку и уведомление банка о приеме платежки к исполнению (обязательно должна быть указана дата приема).

Взносы за работников — образцы платежек в 2021 году

При задержке возврата взносов со стороны ИФНС или ФСС в части отчислений на страхование от НС и ПЗ предприятие имеет право предъявить сумму процентов, исчисленных на величину просроченной суммы.

Величина процентов исчисляется по стандартной формуле расчета пени. Для уточнения суммы можно воспользоваться калькулятором. Проценты за просрочку возврата переплаты рассчитываются после поступления суммы на расчетный счет предприятия. Сумма процентов, положенная к выплате предприятию, не засчитывается в счет последующих платежей или недоимки.

Пример расчета процентов ⇓

- Количество дней просрочки возврата переплаты – 10 дней.

Проценты исчисляются со дня, следующего за датой взыскания и по день фактического получения. При несвоевременном возврате из фондов суммы взносов, оплаченных предприятием до 2017 года, возможность предъявления процентов за просрочку отсутствует.

Похожие записи:

Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

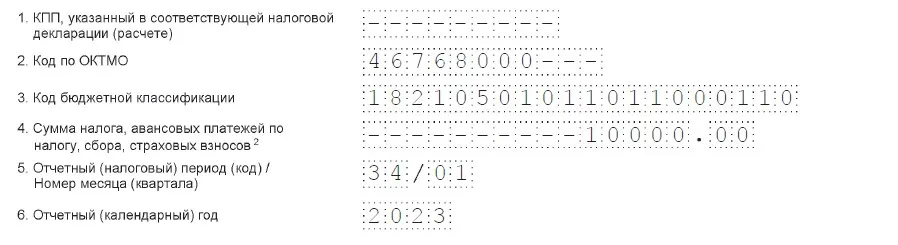

Если ошибка допущена в сумме платежа

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

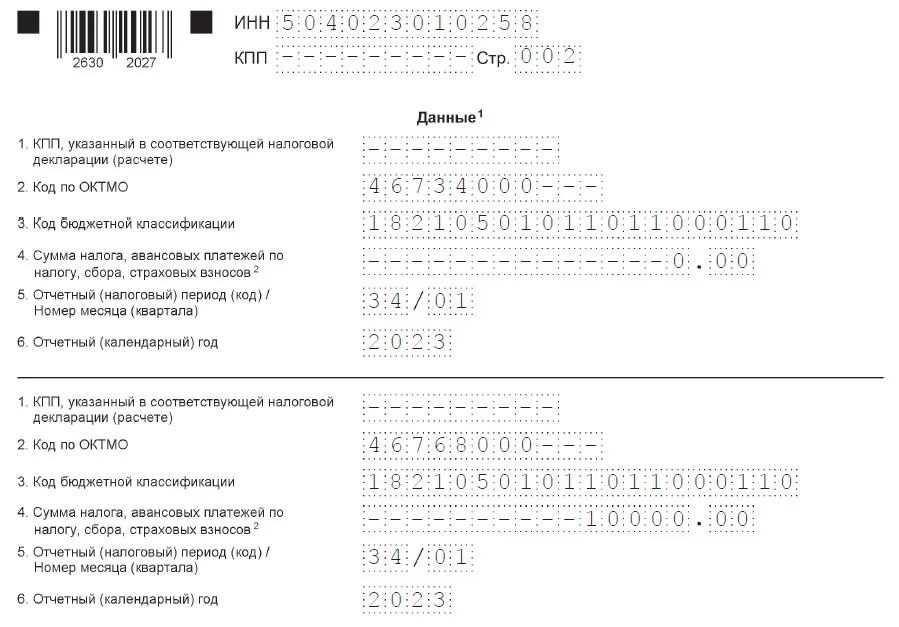

В этом случае нужно заполнить два блока «Данные»: ● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб. ● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС. Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом: Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит. В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам. Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах. Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах. Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами! ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет: платить авансы и налог по УСН только через обезличенное пополнение ЕНС; сдавать по авансам на УСН уведомление об исчисленных суммах налога. Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет. Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность: В сумме платежа. Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог). В реквизитах (КБК, ОКТМО, налоговый период). Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога. Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении). Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета). Возможности сервиса: ● сам сформирует нужную отчетность в контролирующие органы; ● рассчитает и оплатит налоги; ● сформирует счета и договоры за вас; ● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения. Занимайтесь бизнесом, а не счетами Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

Как исправить ошибку в платежке-уведомлении

Онлайн-бухгалтерия

Хотите получить консультацию?