Дата публикации: 19.05.2023 15:21

2 мая истек срок представления деклараций 3-НДФЛ о доходах, полученных в 2022 году. При этом данный срок не распространяется на налоговые вычеты, заявить которые можно в течение всего года. Главное – правильно заполнить декларацию.

Какие ошибки чаще всего допускают налогоплательщики при заполнении декларации по форме 3-НДФЛ и как их избежать – об этом рассказали на вебинаре УФНС России по Архангельской области и Ненецкому автономному округу.

Ошибка: отражение доходов, подлежащих декларированию, и налоговых вычетов за один налоговый период (то есть календарный год) в разных декларациях.

Как правильно: представить за календарный год единую декларацию 3-НДФЛ, в ней отразить доходы, которые необходимо декларировать, и все налоговые вычеты, право на которые имеет налогоплательщик и может документально подтвердить.

Ошибка: при оформлении первичной декларации присвоение ей номера корректировки «1».

Как правильно: первичная декларация считается с номером корректировки «0», следующая за этот же налоговый период нумеруется «1» и так далее по порядку. Количество уточненных деклараций не ограничено.

Ошибка: представление уточненной декларации с дополнительными налоговыми вычетами без отражения в ней вычетов, ранее заявленных в первичной декларации.

Как правильно: уточненная декларация 3-НДФЛ должна включать в себя все вычеты, заявленные в первичной. Например, в первичной декларации заявлен имущественный вычет по приобретению жилья, сумма возвращенного налога составила 100 000 рублей. В уточненной декларации заявлен только вычет по расходам на обучение, сумма возврата по которому – 6 500 рублей. Тем самым налогоплательщик фактически отказался от ранее заявленного имущественного вычета, поскольку не отразил его в уточненной декларации. В результате вместо дополнительно ожидаемых из бюджета 6 500 рублей он получит требование об уплате 93 500 рублей (100 000 – 6 500).

Ошибка: представление в качестве документов, подтверждающих право на вычет за лечение, только договоров и документов на оплату медицинских услуг.

Как правильно: к декларации, в которой заявлен вычет за лечение, обязательно прилагается справка об оплате медицинских услуг, форма и порядок выдачи которой утверждены совместным приказом Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256. Справка выдается медицинской организацией, оказывающей медицинские услуги, и одного этого документа достаточно для подтверждения права на вычет. Договоры и кассовые чеки прилагать не обязательно.

Ошибка: отсутствие в декларации предоставленных работодателем стандартных налоговых вычетов на детей.

Как правильно: в декларации должны быть отражены все предоставленные налоговым агентом (работодателем) вычеты, в том числе стандартные на детей.

Ошибка: не декларируются доходы от реализации имущества (например, транспортных средств), если сумма сделки по каждому из них менее 250 000 рублей, а совокупный доход от реализации всех объектов превышает этот порог.

Как правильно: если совокупный доход от реализации всех объектов превышает 250 тысяч, то он подлежит декларированию. Например, налогоплательщик продал 2 автомобиля, находившихся в собственности менее 3 лет, – за 150 000 и за 200 000 рублей. В этой ситуации совокупный доход составит 350 000 рублей, следовательно, необходимо представить декларацию.

На вебинаре слушателям также напомнили о сроке уплаты НДФЛ по декларациям 2022 года – не позднее 17 июля 2023 года.

Особо отмечено, что в качестве получателя платежа в документе на перечисление налога указывается Казначейство России (ФНС России), банк получателя — ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула. Напомним, что проще всего сформировать платежное поручение и уплатить налог при помощи сервиса «Уплата налогов и пошлин» на сайте ФНС России (Уплата налогов и пошлин физических лиц – Пополнить ЕНС).

Полная запись вебинара общедоступна по ссылке https://w.sbis.ru/webinar/ufns18052023.

Уточненная налоговая декларация 3-НДФЛ сдается при обнаружении в первичном отчете ошибок и неточностей. Рассмотрим, что особенного есть в уточненной декларации и какие санкции ждут налогоплательщика за представление корректировки.

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Для отчета:

- за 2022 год бланк утвержден приказом ФНС России от 29.09.2022 N ЕД-7-11/880@;

Подробнее о новшествах последнего бланка мы писали в материале.

- за 2021 год бланк утвержден приказом ФНС России от 15.10.2021 N ЕД-7-11/903@;

- за 2020 год используйте обновленный бланк декларации из приказа ФНС от 28.08.2020 N ЕД-7-11/615@;

- за 2019 год декларацию нужно сдать на бланке, утвержденном приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно также на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

- он не знал об обнаружении ошибок налоговым органом, приведших к снижению налога до подачи уточненки, а также заблаговременно до подачи уточненной декларации выплатил сумму самостоятельно доначисленного налога и пени;

- в уточнении исправляются ошибки, не обнаруженные проверяющими во время проведения проверки.

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

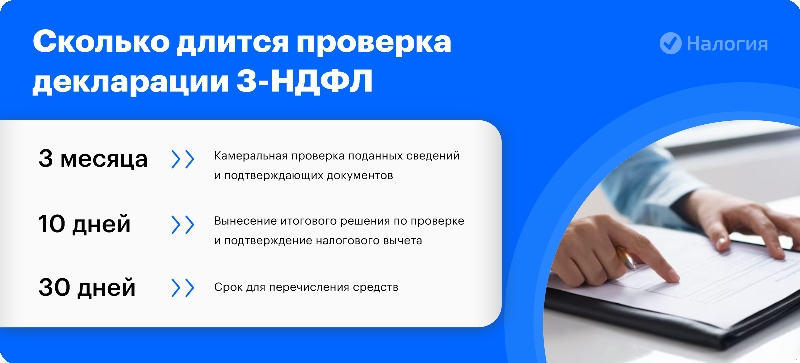

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.