Дата публикации: 28.04.2014 13:00 (архив)

В пункте 28 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов) (приказ Минфина России от 02.07.2012 № 99н) дан исчерпывающий перечень оснований для отказа в приеме налоговой отчетности. Какие-либо другие недочеты, в частности, некорректное заполнение отдельных реквизитов декларации по налогу на доходы физических лиц, не могут служить причинами для отказа в ее приеме.

Оснований для отказа в приеме налоговой декларации не так уж много. К ним, в частности, относятся:

- отсутствие документов, удостоверяющих личность физического лица, или подтверждающих полномочия представителя заявителя;

- представление налоговой декларации (расчета) не по установленной форме (установленному формату);

- отсутствие в декларации, представленной на бумаге, необходимых подписей;

- отсутствие усиленной квалифицированной электронной подписи в электронной налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Некорректное заполнение отдельных реквизитов налоговой декларации, в частности, неверное указание кода ОКАТО/ОКТМО, а также отсутствие на бланке налоговой декларации двумерного штрихкода не являются причинами для отказа в ее приеме. Более того, инспекторы обязаны принять декларацию, составленную по форме, которая соответствует по составу показателей утвержденной форме, но не подлежит обработке автоматизированным способом.

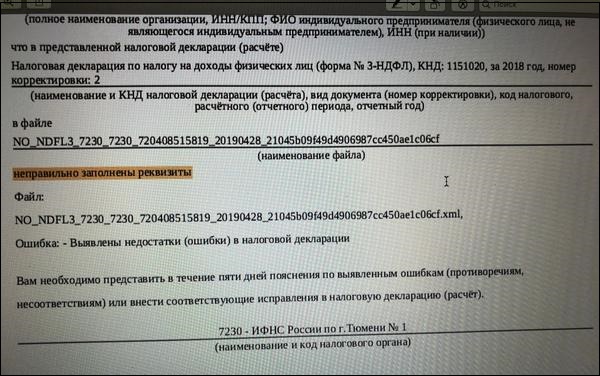

После подачи декларации о доходах физических лиц 3-НДФЛ ответственный специалист может получить ответ из налоговой, в котором указано, что в отправленном отчёте были «неправильно заполнены реквизиты», а также «выявлены недостатки (ошибки) в налоговой декларации». Что это такое?Причины данной ошибки могут быть различными, начиная от неверно указанных в отчётности данных, и заканчивая сбоем на серверах налоговой службы. Ниже разберём факторы возникшей дисфункции, а также узнаем, как её исправить.

Содержание

- Особенности заполнения декларации 3-НДФЛ

- Причины ошибки неправильно заполненных реквизитов

- Как исправить некорректные данные

- Заключение

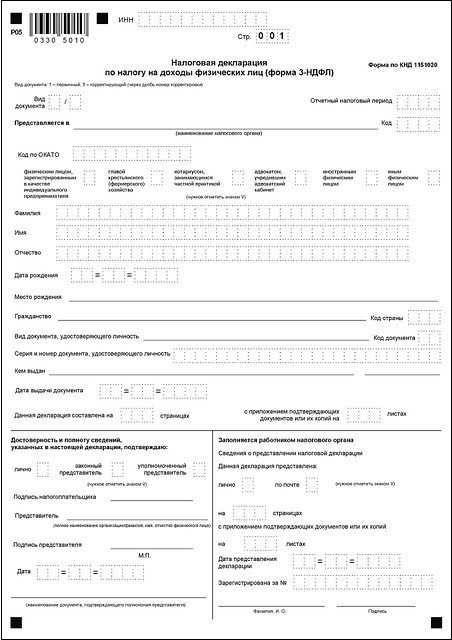

Особенности заполнения декларации 3-НДФЛ

Как известно, отчёт 3-НДФЛ является основной декларацией, с помощью которой налогоплательщик уведомляет налоговые органы о выплаченном им налоге на доходы физических лиц. Такую декларацию заполняют и сдают физические лица, работающие официально и платящие подоходный налог в размерах до 35% от своего дохода. Декларация призвана подтвердить легальность полученного физлицом дохода, продемонстрировать соответствующие налоговые выплаты из него.

Подача налоговой декларации 3-НДФЛ обязательна для следующих категорий граждан:

- Индивидуальные предприниматели, работающие на основной системе налогообложения;

- Адвокаты и нотариусы;

- Лица, получившие доходы за рубежом;

- Лица, получившие доход от недвижимости или продажи автомобиля;

- Лица, получившие доход от лотерейного выигрыша или сдаваемого в аренду жилья.

Декларация 3-НДФЛ подаётся в налоговые органы до 30 апреля года, следующего за отчётным.

Читайте также: декларация (расчет) содержит ошибки и не принята к обработке – как исправить?

Причины ошибки неправильно заполненных реквизитов

Вскоре после подачи в ФНС указанной декларации вам может прийти ответ о неверно заполненных реквизитах отчёта, с приведением соответствующих значений. Также в указанном уведомлении может содержаться предложение внести необходимые исправления в течение пяти дней, или предоставить необходимые пояснения по возникшим несовпадениям.

Причиной ошибки обычно является следующее.

| Причина ошибки | Подробности |

|---|---|

| Вы неверно указали реквизиты декларанта | Поданные вами реквизиты не совпадают с информацией, имеющейся в базах ФНС. Эта наиболее частый фактор появления указанной ошибки

|

| Имеются проблемы на серверах самой налоговой службы | Довольно частой причиной проблемы является нестабильная работа серверов ФНС, на которой хранится соответствующая отчётность

|

| Сбой программного обеспечения, ответственного за отправку и приём налоговой отчётности | Иногда, что называется, «глючит» и сам программный комплекс, ответственный за приём и проверку отчётности |

Что же делать в возникшей ситуации, и как исправить ошибку «Неправильно заполнены реквизиты 3 НДФЛ»? Давайте разбираться.

Как исправить некорректные данные

Для решения возникшей проблемы необходимо сделать следующее:

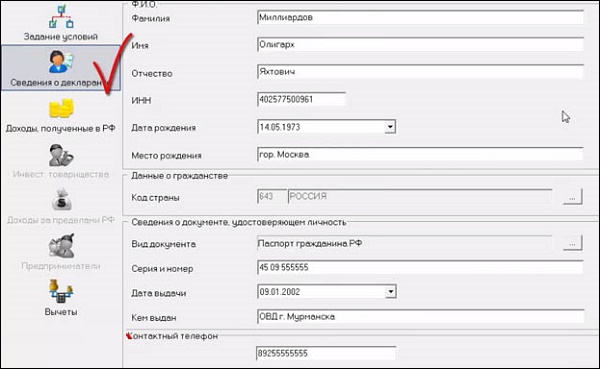

- Внимательно проверьте корректность введённых вами реквизитов. Если в декларации допущены ошибки, то в соответствии со статьёй 81 НК следует подать уточнённую (исправленную) декларацию. На всё это вам по умолчанию даётся пять дней. Исправьте некорректные данные, укажите номер корректировки 1 («уточнённая»), и повторно отправьте вашу декларацию;

- Перезвоните в вашу налоговую службу за разъяснениями. Другим эффективным способом избавиться от ошибки является звонок в налоговую службу. Перезвоните на горячую линию ФНС, там предложите переключить вас на вашу ИФНС, а уже там выберите отдел по работе с физическими лицами-налогоплательщиками. Попросите предоставить вам соответствующие разъяснения, и вполне возможно, что вы скоро решите возникший вопрос;

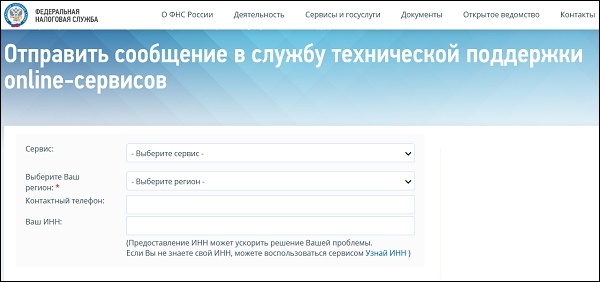

- Обратитесь в службу технической поддержки. Напишите соответствующее письмо в службу техподдержки и ожидайте ответа. В некоторых случаях именно обращение в техподдержку помогало устранить ошибку реквизитов 3-НДФЛ и принять налоговую отчётность.

Это полезно знать: ошибка последовательности предоставления сведений З-НДФЛ.

Заключение

В нашей статье мы разобрали, что за ошибка «Неправильно заполнены реквизиты в декларации 3-НДФЛ» и как её исправить. Если вы допустили механическую неточность в отчётности, рекомендуем исправить её и подать в налоговую с номером корректировки 1. Если же формальных ошибок нет, рекомендуем связаться с налоговой и службой техподдержки, которые помогут в решении возникшей у вас проблемы.

Опубликовано 29 июня 2019 Обновлено 16 мая 2021

Но как быть, если в уведомлении допущена ошибка? Как ее исправить, и чем это грозит налогоплательщику?

Уведомление об исчисленных суммах налога: вкратце о главном

Уведомление сдается только в двух случаях:

-

Если по платежу не предусмотрена сдача отчетности.

-

Если срок уплаты платежа наступает раньше сдачи декларации (расчета).

Таким критериям соответствуют несколько платежей:

-

УСН – в отношении авансов за I квартал, полугодие и 9 месяцев.

Срок сдачи до 25 апреля, 25 июля и 25 октября соответственно.

-

ЕСХН – по авансовому платежу за полугодие.

Срок сдачи до 25 июля.

-

Имущественные налоги организаций – земельный, транспортный, налог на имущество.

Сдается по итогам I, II, III кварталов и года. Сроки сдачи – до 25 апреля, 25 июля и 25 октября – по квартальным платежам и до 25 февраля следующего года – за прошедший год.

-

Налог на прибыль для налоговых агентов.

Предоставляется за первые два месяца I, II, III квартала и за весь IV квартал в срок до 25 числа. За март, июнь, сентябрь уведомление не подается, так как сроки сдачи уведомления и налоговой декларации совпадают.

-

Страховые взносы за сотрудников.

Уведомление по страховым взносам сдается по первым двум месяцам каждого квартала в срок до 25 числа. За март, июнь, сентябрь и декабрь его составлять и направлять в налоговую не нужно, так как данные по указанным периодам инспекция возьмет из расчета РСВ.

-

НДФЛ за сотрудников.

Уведомление по НДФЛ сдается налоговыми агентами ежемесячно, в срок до 25 числа.

Уведомление не сдается по фиксированным страховым взносам ИП и имущественным налогам предпринимателей.

Если в уведомлении допущена ошибка, ее нужно оперативно исправить. В противном случае налоговая инспекция не сможет списать нужную сумму с ЕНС или спишет ее в неточном размере. Если такая ошибка приведет к образованию отрицательного сальдо по ЕНС, то на него будут начислены пени.

Хотите быть в курсе всех новостей из мира налогов и бухгалтерского аутсорсинга, знать все тонкости общения с клиентами и ценообразования, читайте телеграм-канал BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Как исправить ошибку в уведомлении

Особенности исправления ошибки зависят от того, где она допущена. Всего можно выделить три основные ошибки, которые можно допустить в уведомлении:

-

Ошибка в сумме платежа.

-

Ошибка в реквизитах (КБК, ОКТМО налоговый или отчетный периоды).

-

Ошибка в платежке, которая заменяет уведомление.

Во всех трех случаях потребуется подготовить новое уведомление по той же форме, по которой был подан первичный документ.

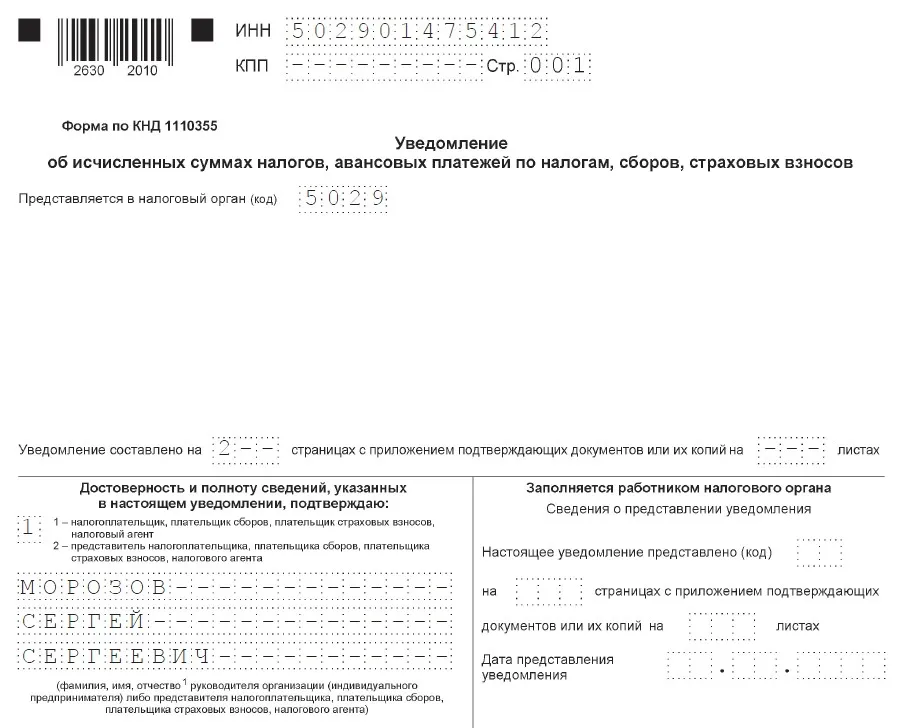

Напомним, что уведомление подается по форме, утвержденной приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ (КНД 1110355). Отдельной корректирующей формы для исправления ошибок в первичном уведомлении законом не предусмотрено.

Исправляя ошибку в ранее поданном уведомлении, нужно учесть следующее:

-

Изменения вносятся только в части ошибочных данных, а не всего уведомления.

-

Скорректированное уведомление можно направить в налоговую инспекцию тем же способом: на бумаге или в электронной форме.

-

Не требуется подача корректировки, если после уведомления с ошибкой была подана декларация или расчет.

-

Ответственности за ошибку, допущенную в уведомлении, нет, но проверяющие могут доначислить пени на недоимку, если ошибка привела к образованию отрицательного сальдо по ЕНС.

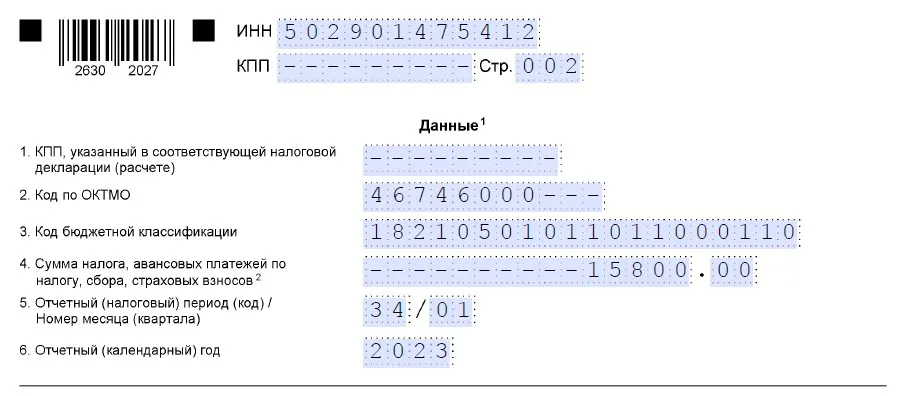

Исправление ошибки в сумме платежа

Проще всего исправить ошибку, которую допустили в сумме платежа. Для этого нужно:

-

Продублировать данные, отраженные на Титульном листе.

В этом уведомлении не предусмотрено указание номера корректировки, как это предусмотрено, например, для налоговых деклараций. Поэтому на Титульном листе также указываем номер ИНН, код инспекции и подтверждаем достоверность и полноту внесенных сведений.

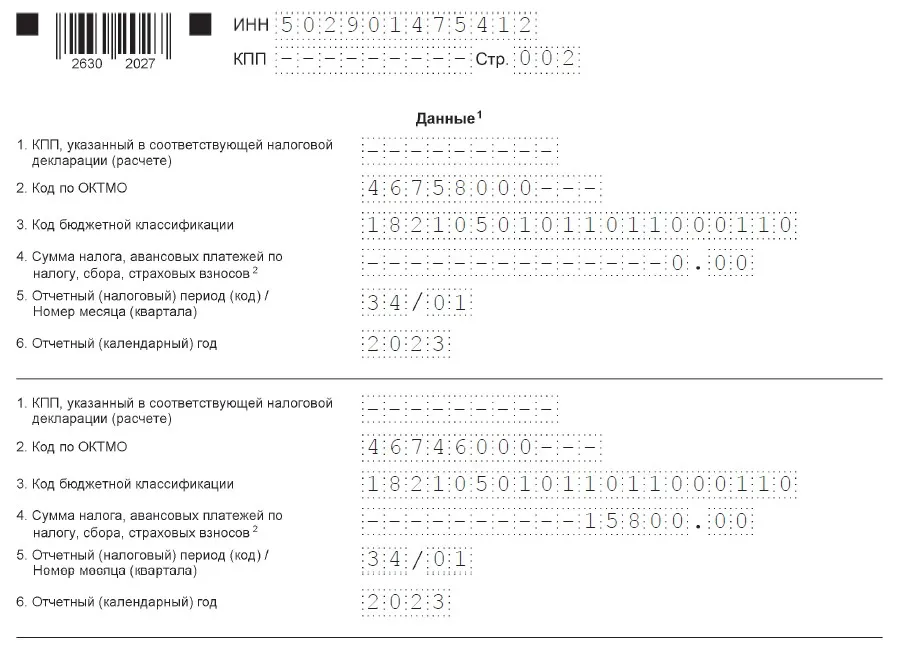

Скорректировать сумму платежа в разделе «Данные». Остальные реквизиты, при условии, что в них нет ошибки, оставляем без изменения. Например, ИП на УСН неверно указал сумму авансового платежа по УСН 6%: вместо 15 800 руб., отразил 15 000 руб. Вот как он заполнит уточняющее уведомление: Это более сложный вариант. Для корректировки реквизитов уведомления нужно: В разделе «Данные» заполнить два блока строк 1-6. В первом блоке, в строках 1-3, 5 и 6, нужно указать старые данные, в которых была допущена ошибка. В строке 4 отразить сумму платежа «0». Во второй блок внести верные реквизиты и в строке 4 указать правильную сумму налога, аванса или страхового взноса. Продублировать данные, отраженные на Титульном листе. ИП на УСН 6% ошибся в коде ОКТМО: указал код по месту временного пребывания (г. Пушкино), а не по месту учета (г. Мытищи). Вот как он заполнит корректирующее уведомление: ЕНС, ЕНП, уплата страховых взносов и уменьшение налогов на взносы – все самое «наболевшее» в телеграм-канале BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук. Отдельно стоит сказать об ошибке в платежном поручении, которое заменяет в 2023 году уведомление об исчисленных суммах. Если какой-либо из реквизитов платежки заполнен с ошибкой, то исправить ее можно будет только через подачу уведомления. Других способов не предусмотрено. А это означает, что вернуться обратно к старому порядку оплаты по платежке, ИП уже не сможет. В связи с этим рекомендуем внимательно проверять все реквизиты поручения на уплату налогов и страховых взносов. Все про налоги, клиентов, ценообразование, аутсорсинг. Реклама: ИП Мемрук, ИНН: 772074952763

Исправление ошибки в реквизитах уведомления

Исправление ошибки в платежке-уведомлении

Телеграм-канал Евгении Мемрук BIZNESINALOGI