Дата публикации: 03.03.2022 09:09

Одним из способов получения налоговых вычетов по налогу на доходы физических лиц (далее — НДФЛ) является представление налогоплательщиком налоговой декларации по налогу на доходы физических лиц по форме 3-НДФЛ (далее – налоговая декларация) в налоговый орган по окончании налогового периода с приложением документов, подтверждающих право на получение такого вычета.

По общему правилу, установленному абзацем 2 пункта 1 статьи 81 Налогового кодекса Российской Федерации, при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

Исходя из положений пункта 3.2 Порядка заполнения налоговой декларации, утвержденного Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@, при заполнении титульного листа уточненной декларации должен быть указан номер корректировки. При представлении уточненной декларации, заполненной без использования программного обеспечения, указывается номер корректировки, отражающий, какая по счету уточненная декларация представляется в налоговый орган (например, «1—«, «2—» и так далее).

Кроме того, учитывая, что по итогам налогового периода (календарного года) налогоплательщиком представляется одна налоговая декларация, в уточненной декларации необходимо заполнить все листы, разделы и приложения, которые были заполнены в первичной декларации (в том числе и те, что не содержат ошибок). При этом, в уточненной налоговой декларации следует отразить новые, верные данные, а не разницу между первичными и скорректированными показателями.

К декларации необходимо приложить документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости).

Срок представления уточненной декларации законодательством не установлен, поэтому её можно направить в налоговый орган в любое время после обнаружения ошибки (искажения).

Ошибка будет считаться исправленной, только если налогоплательщик подал уточняющую декларацию.

Дополнительно обращаем внимание, что по налоговым декларациям, представленным в налоговый орган после 01.01.2022 с целью получения налоговых вычетов, сумма НДФЛ, исчисленная к возврату налогоплательщиком в представленной им налоговой декларации (сумма переплаты), подлежит отражению в «Личном кабинете налогоплательщика» по окончании камеральной налоговой проверки такой декларации.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

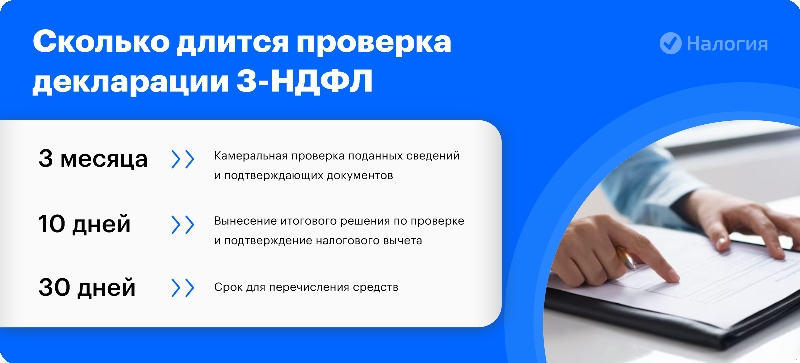

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

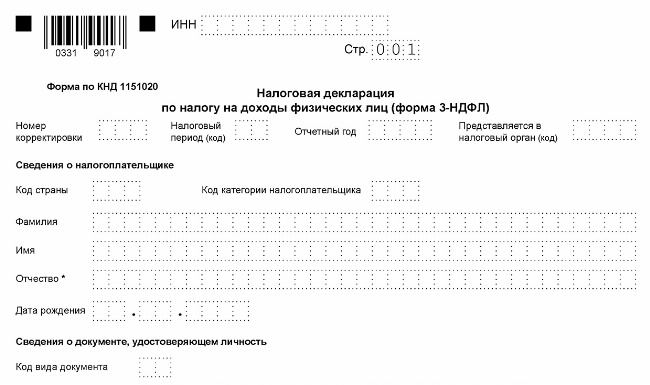

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.

Содержание

- Какой бланк использовать при подаче корректирующих данных

- Как сделать уточненную декларацию 3-НДФЛ

- Порядок и сроки подачи уточняющей 3-НДФЛ

- Что будет, если не скорректировать сведения

- Порядок действий при обнаружении ошибок, неточностей в декларации 3-НДФЛ

- Ответы на распространенные вопросы

- Особенности корректировки декларации

- Способы подачи уточненной декларации

- Уточнение в декларации по запросу налоговой инспекции

- Помощь в заполнении

- Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

- Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

- Срок подачи и срок проверки корректирующей декларации 3-НДФЛ

Статья 81 Налогового кодекса Российской Федерации определяет случаи, когда нужно подавать уточненную 3-НДФЛ.

Корректировка сведений необходима в случаях:

- обнаружения неотражения или неполного отражения данных;

- выявления ошибок, в результате которых сумма налога к уплате занижена;

- выявления фактов указания недостоверных сведений, не приводящих к занижению суммы налога.

Если выявленная ошибка влечет за собой занижение налога, подлежащего к уплате, корректировка налоговой декларации является обязанностью налогоплательщика. Если занижение налога не грозит, то исправление ошибок является правом, а не обязанностью налогоплательщика.

Какой бланк использовать при подаче корректирующих данных

НК РФ не устанавливает, за какой период можно подать уточненную декларацию, — налогоплательщик обязан подать корректирующие данные при обнаружении ошибки, повлекшей недоимку налога на доходы физических лиц, даже если прошло 3 и более года с даты подачи отчета. По общему правилу, при подаче уточненной 3-НДФЛ необходимо использовать ту же форму, которая использовалась при сдаче первоначального отчета.

Например, при обнаружении в 2022 году искаженных данных за 2020 год для уточнения сведений необходимо заполнить уточненную декларацию 3-НДФЛ по форме, которая использовалась при отчете за 2020 г.

Форма 3-НДФЛ ежегодно утверждается приказами ФНС России. Например, Приказ ФНС России от 15.10.2021 № ЕД-7-11/903@ утвердил форму подачи 3-НДФЛ за 2021 год, Приказ от 28.08.2020 № ЕД-7-11/615@ — за 2020 год и т. д.

Эксперты КонсультантПлюс разобрали, как проводится камеральная проверка декларации 3-НДФЛ. Используйте эти инструкции бесплатно.

Так же, как и первичная, повторные формы отчета заполняются от руки либо с помощью компьютера, в том числе через личный кабинет налогоплательщика на сайте ФНС России. Форма документа, порядок его заполнения и какие данные указывать в уточненной декларации, определяются приказами ФНС России и аналогичны первичным налоговым отчетам. Главным отличием является то, что для повторных документов обязательно заполнение на титульном листе поля «Номер корректировки».

Для номера корректировки используется сквозная нумерация, при которой первичному документу присваивается номер 00, для уточненных форм — 01, 02, 03 и т. д.

Нельзя заполнить номер корректировки по уточняющей форме, если первичная не принята. Например, уточненная декларация за 2022 год может подаваться только после принятия первичной 3-НДФЛ за этот год.

В корректирующую форму вносятся исправленные сведения с приложением документов, обосновывающих изменения. При необходимости прикладывается заявление на возврат налога. Во избежание лишних вопросов у инспекторов отчет целесообразно дополнить пояснительной запиской о причине уточнения налоговых сумм.

Повторно прикладывать документы, переданные в ИФНС России с первоначальной декларацией, не нужно, за исключением случая предоставления их оригиналов с последующим возвратом налогоплательщику.

Порядок и сроки подачи уточняющей 3-НДФЛ

Относительно того, как подать уточненную декларацию 3-НДФЛ, действует такой же порядок, как и для первичной подачи:

- в бумажном варианте (напрямую в ИФНС, через МФЦ, почтовым отправлением с описью вложения);

- в электронном виде через Единый портал госуслуг или личный кабинет налогоплательщика.

При подаче 3-НДФЛ напрямую в ИФНС либо через МФЦ рекомендуем подготовить два экземпляра документа: один останется в налоговой, второй, с отметкой о принятии, — у налогоплательщика.

Порядок подачи уточненных данных через личный кабинет налогоплательщика выглядит следующим образом:

Шаг 1. Заходим в личный кабинет налогоплательщика на сайте ФНС, раздел «Доходы и вычеты», подраздел «Декларации» и выбираем удобный способ передачи данных: либо загружаем готовую форму, либо заполняем онлайн.

Шаг 2. Выбираем год, за который уточняем сведения. Отмечаем, что подаем данные не первый раз, ставим номер декларации и нажимаем кнопку «Далее». Дополнительно можно указать телефон для связи, но это поле не является обязательным.

Шаг 3. Заполняем 3-НДФЛ. Алгоритм заполнения уточненной формы аналогичен заполнению первичного документа.

После заполнения уточненных данных, при необходимости, добавляем подтверждающие документы и нажимаем кнопку «Подтвердить и отправить».

Что касается сроков подачи уточненной декларации, то законодательством они не установлены. Следует помнить, что, в случае занижения суммы налога в результате искажения данных в первичной декларации, при предоставлении корректирующих документов позже 30 апреля года, следующего за годом получения соответствующего дохода, возможно привлечение к налоговой ответственности.

Что будет, если не скорректировать сведения

Последствия неподачи корректирующей декларации зависит от многих факторов. Налоговые санкции не последуют, если:

- искажение данных не привело к занижению суммы налога к уплате;

- уточнение произведено до 30 апреля года, следующего за отчетным;

- ошибка найдена налогоплательщиком самостоятельно, уточнение подано позже 30 апреля, но до истечения срока уплаты налога.

Освобождение от налоговых санкций в случае подачи уточненных данных после срока уплаты налога возможно, если налогоплательщик докажет, что не знал о выявленных налоговым органом ошибках и заблаговременно самостоятельно выплатил сумму доначисленного налога и пени, либо если уточненная декларация содержит исправления ошибок, не выявленных налоговыми органами.

В остальных случаях непредоставление корректирующих данных грозит привлечением к ответственности по пункту 1 статьи 122 (Штраф в размере 20% от неуплаченной суммы налога) и пункту 1 статьи 129.1 НК РФ (штраф в размере 5000 руб.).

Порядок действий при обнаружении ошибок, неточностей в декларации 3-НДФЛ

Определимся с порядком действий в таком случае:

- Необходимо определить, повлекли ли ошибки или неточности в ранее поданной декларации 3-НДФЛ недоплату налога в бюджет. Если повлекли, то данные в декларации необходимо скорректировать, и представить уточненную декларацию в ИФНС. Если не повлекли – налогоплательщик также имеет право представить уточненную декларацию в ИФНС. Но это именно его право, а не обязанность.

- Необходимо заполнить утоненную декларацию по форме 3-НДФЛ. При этом следует помнить, что в форму декларации законодателем зачастую вносятся изменения. Поэтому сначала нужно убедиться, что для заполнения выбрана форма декларации, действовавшей именно в том периоде, когда были допущены ошибки или неточности при ее заполнении.

- Далее необходимо представить уточненную декларацию в ИФНС. При необходимости надо приложить к декларации подтверждающие документы.

- Если ошибки или неточности в первоначальной декларации повлекли недоплату НДФЛ в бюджет, необходимо заплатить недоплаченную сумму налога.

Ответы на распространенные вопросы

Вопрос № 1:

Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ?

Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Вопрос № 2:

Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору?

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3:

Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире. Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет. Может ли аналогичную декларацию подать супруг на оставшуюся сумму вычета, если у налогоплательщика в последующих периодах не было доходов, облагаемых НДФЛ?

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию. Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ в случае указания в ней неверного КБК?

При указании неверного КБК занижения налоговой базы по НДФЛ нет. В данном случае подача уточненной декларации является правом налогоплательщика.

Вопрос № 5:

Была обнаружена ошибка в декларации в части суммы социального вычета на лечение. После сдачи декларации был найден еще один документ, подтверждающий расходы на лечение и ранее не отраженный в декларации 3-НДФЛ. Можно ли подать уточненную декларацию в таком случае?

Да, можно подать уточненную декларацию, отразив сумму по найденному позже документу. При этом необходимо учесть следующее. Сумм налогового социального вычета не должна превышать установленного законодательством лимита и уточненная декларация должна быть подана не позднее трех лет с уплаты налога, по которому был указан первоначальный социальный вычет на лечение.

Особенности корректировки декларации

При заполнении «уточненки» необходимо понимать, что такое коды корректировки. При первичной сдаче в поле «Номер корректировки» вносятся нулевые значения — это значит, что это первый изначальный вариант Все последующие исправления будут обозначаться цифрами. Например, если вы впервые уточняете декларацию, то проставляете цифру 1, если повторно 2 и так далее.

То есть цифра проставляется для каждой последующей версии декларации.

Способы подачи уточненной декларации

Как и обычные налоговые отчеты и декларации, «уточненка» может быть передана в местную ФНС четырьмя способами:

- При личном посещении.

- Через представителя (требуется Доверенность).

- Через кабинет на сайте ФНС.

- Отправив заказным письмом с уведомлением.

При этом нужно учитывать, что если требуются документы уточняющие, подтверждающие или опровергающие информацию, указанную в первоначальном варианте декларации, то они должны быть предоставлены в полном объеме.

Уточнение в декларации по запросу налоговой инспекции

Наиболее частым является вариант, когда уточнения требует налоговая инспекция. После сдачи налогоплательщиком законом предусмотрен период, в течение которого налоговый инспектор должен провести камеральную проверку. В случае обнаружения инспектором ошибок, неточностей или других несостыковок о них сообщается налогоплательщику.

После получения от инспектора запроса на уточнение информации или сообщении об ошибках, налогоплательщик обязан в течение пяти рабочих дней предоставить уточненный вариант или документально подтвердить, что введенная информация является верной. Способ подачи корректирующей декларации должен быть таким же, как и подача основной.

Помощь в заполнении

Каждое физическое лицо при получении доходов за отчетный период должно отразить их в декларации. Однако как правильно ее заполнить и в каких случаях нужно вносить корректировку, знают далеко не все граждане.

Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

Прежде чем переходить к вопросам, как правильно подать корректировку по 3-НДФЛ, нужно разобраться в терминологии и нормах права. По теме декларации и ее уточнения действуют ст.80 и 81 Налогового кодекса России. Исходя из этих статей уточненная, или корректировочная, декларация — это отчет, поданный после обнаружения в первоначальной декларации ошибок, неполной информации или отсутствия информации.

Причем с точки зрения НК РФ такие ошибки и информация делятся на 2 вида:

- обусловившие уменьшение итоговой суммы подоходного налога — Гражданин обязан внести корректировку в декларацию 3-НДФЛ;

- не уменьшившие итоговую сумму подоходного налога — гражданин может подать уточненную форму.

В первом случае установлена обязанность, т. к. это в интересах государственного бюджета.

Во втором случае — право, т. к. это интересы гражданина, например, он ошибся в указании суммы к возврату или записал сумму НДФЛ большего размера, чем нужно, и т.

д. Также ко второй ситуации относятся технические ошибки — например, неверный ОКТМО в декларации или код инспекции и пр.

Рассмотрим пошаговую инструкцию, как заполнить корректирующую декларация 3-НДФЛ на имущественный вычет. Что нужно знать:

- необходимо использовать ту версию бланка, который действовал в год, за который вы уточняете данные;

- отчет подается по месту постоянной прописки;

- можно подать бумажную либо электронную форму;

- к декларации необходимо приложить сопроводительное письмо с пояснениями и документы, обосновывающие исправления.

За 2018 год действует новая форма — вы можете загрузить ее по ссылке. А здесь находится версия программы для заполнения отчета на компьютера. Версии за 2017 и 2016 годы вы можете найти на этой странице.

Пример 1

Николаев Игорь подал в январе текущего года форму 3-НДФЛ, чтобы продолжить получение имущественного вычета за покупку дома. Он уже получил 1 300 000 рублей в прошлых годах и хочет получить оставшуюся часть. Его зарплата за 2018 год составила 500 000 рублей.

После подачи декларации он вспомнил, что у него были расходы на лечение в размере 100 000 рублей, и теперь он хочет получить вычет за них.

Чтобы исправить отчет, Николаеву необходимо заполнить новый.

Важно! Изменить можно данные за 3 последних года, даже если вы уже получили за этот период вычет. Подавая корректировку, вы меняете КБК и сумма возврата засчитывается по измененным расходам.

Например, в 2016 году вы получили вычет за квартиру и в 2019 году подали корректировку, что получить возврат за лечение. Вам полученный вычет засчитают за расходы на лечение, а имущественный перенесут на следующий год. Тогда как наоборот сделать нельзя — только имущественный вычет можно переносить из года в год, остальные либо используются в допустимом периоде, либо списываются.

Как выглядела первая декларация Николаева:

- Титульная страница — корректировка «0», т. к. это первый отчет, никаких изменений в нем, разумеется, нет.

- Раздел 1. Здесь видно, что суть декларации — возврат уплаченного налога.

- Раздел 2. Из этого листа можно увидеть, каким образом возникла сумма возврата.

- Приложение 1. Ключевой лист — видно, какую сумму заявитель уплатил в бюджет, 65 000 — это максимум, который Николаев может вернуть за 2018 год, а способ возврата — в виде социального, имущественного или иного вычета — меняется, ведь можно подать две декларации 3-НДФЛ за один год, и даже после получения денег вы можете изменить способ.

- Приложение 7. Здесь показаны использованная часть, текущий вычет и остаток на следующий год.

Образец заполнения корректирующей декларации 3-НДФЛ:

- У Николаева были расходы на лечение — 100 000, по ним можно вернуть 13 000 рублей. А он заплатил в бюджет 65 000, значит, у него еще остается уплаченный Налог для возврата по линии имущественного вычета, следовательно, в бланк добавляются листы — Приложение 7 и Приложение 6.

- В Приложении 7 заполнение аналогично первой декларации, кроме нескольких важных строк.

- Так, в строке 140 записывается 400 000 вместо 500 000, т. к. база уменьшилась на 100 000, которые перетянул социальный вычет.

- В строку 150 дублируется новая сумма доступной базы — те же 400 000.

- Соответственно, меняется и остаток — 300 000 вместо 200 000, он записывается в строке 170.

- Добавляется Приложение 5.

- Здесь в графе 140 нужно указать свои расходы на лечение — 100 000.

- Эта же сумма повторяется в графах 180, 190 и 200.

- В Приложении 1 ничего не меняется.

- В Разделе 2 расчет остается прежним.

- Раздел 1 сохраняет тот же результат, т. к. сумма не изменилась, произошла только перемена мест слогаемых.

- В титульной странице одно изменение — ставится корректировка «1».

Уточненка по 3-НДФЛ подается со всеми документами, которые подтвердят изменения. В данном случае нужно приложить чеки на расходы по лечению, Договор с медицинским учреждением, копию лицензии, справку о получении медицинских услуг. Желательно приложить сопроводительное письмо, чтобы проверяющие инспекторы быстрее осуществили камеральный контроль ваших документов.

Образец сопроводительного письма:

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если неправильно заполнил декларацию 3-НДФЛ онлайн, то можно подать корректировочную тем же способом — в «Личном кабинете» либо на бумажном бланке. Форма и способ подачи не влияют на результат — они тождественны.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Пример 2

Николаев Игорь подал декларацию за 2018 год в связи с продажей недвижимости, которой владел менее 3 лет. Выручка от сделки — 3 000 000 рублей. Он воспользовался имущественным вычетом в размере 1 000 000 рублей. Но затем решил предъявить расходы — 2 000 000 рублей.

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

-

- Войдите в своей «Личный кабинет».

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.

Срок подачи и срок проверки корректирующей декларации 3-НДФЛ

Условно можно выделить следующие сроки для представления уточненного отчета:

- до наступления крайнего дня подачи — в случае 3-НДФЛ это первый рабочий день мая;

- до наступления крайнего дня уплаты налога — Подоходный налог уплачивается до 15 июля включительно;

- до обнаружения инспекцией ошибок и фактов неполноты сведений;

- до выездной налоговой проверки.

Если корректировка касается отчета, в котором нет суммы к уплате, т. к. по вычетам, то уточнение возможно круглый год, как и подача первоначальной формы. Срочность касается только случаев, когда есть сумму к уплате в бюджет.

Первый срок — единственный, при котором вы не попадаете под ст.119 НК РФ. Во всех остальных случаях вы совершаете налоговое Правонарушение — несвоевременное представление отчетности, однако по ст.81 НК РФ есть обстоятельства, освобождающие от санкций даже при этом.

Корректировка декларации 3-НДФЛ рассматривается столько же, сколько обычный отчет, — 3 месяца. В день приема вашей корректировки проверяющий инспектор прекращает камеральную проверку старого отчета и начинает новую — по уточненной декларации.

Кто и почему готовит корректирующую 3-НДФЛ

Статья 81 Налогового кодекса Российской Федерации определяет случаи, когда нужно подавать уточненную 3-НДФЛ.

Корректировка сведений необходима в случаях:

- обнаружения неотражения или неполного отражения данных;

- выявления ошибок, в результате которых сумма налога к уплате занижена;

- выявления фактов указания недостоверных сведений, не приводящих к занижению суммы налога.

Если выявленная ошибка влечет за собой занижение налога, подлежащего к уплате, корректировка налоговой декларации является обязанностью налогоплательщика. Если занижение налога не грозит, то исправление ошибок является правом, а не обязанностью налогоплательщика.

Какой бланк использовать при подаче корректирующих данных

НК РФ не устанавливает, за какой период можно подать уточненную декларацию, — налогоплательщик обязан подать корректирующие данные при обнаружении ошибки, повлекшей недоимку налога на доходы физических лиц, даже если прошло 3 и более года с даты подачи отчета. По общему правилу, при подаче уточненной 3-НДФЛ необходимо использовать ту же форму, которая использовалась при сдаче первоначального отчета.

Например, при обнаружении в 2022 году искаженных данных за 2020 год для уточнения сведений необходимо заполнить уточненную декларацию 3-НДФЛ по форме, которая использовалась при отчете за 2020 г.

Форма 3-НДФЛ ежегодно утверждается приказами ФНС России. Например, Приказ ФНС России от 15.10.2021 № ЕД-7-11/903@ утвердил форму подачи 3-НДФЛ за 2021 год, Приказ от 28.08.2020 № ЕД-7-11/615@ — за 2020 год и т. д.

Как сделать уточненную декларацию 3-НДФЛ

Так же, как и первичная, повторные формы отчета заполняются от руки либо с помощью компьютера, в том числе через личный кабинет налогоплательщика на сайте ФНС России. Форма документа, порядок его заполнения и какие данные указывать в уточненной декларации, определяются приказами ФНС России и аналогичны первичным налоговым отчетам. Главным отличием является то, что для повторных документов обязательно заполнение на титульном листе поля «Номер корректировки». Для номера корректировки используется сквозная нумерация, при которой первичному документу присваивается номер 00, для уточненных форм — 01, 02, 03 и т. д.

Нельзя заполнить номер корректировки по уточняющей форме, если первичная не принята. Например, уточненная декларация за 2023 год может подаваться только после принятия первичной 3-НДФЛ за этот год.

В корректирующую форму вносятся исправленные сведения с приложением документов, обосновывающих изменения. При необходимости прикладывается заявление на возврат налога. Во избежание лишних вопросов у инспекторов отчет целесообразно дополнить пояснительной запиской о причине уточнения налоговых сумм. Повторно прикладывать документы, переданные в ИФНС России с первоначальной декларацией, не нужно, за исключением случая предоставления их оригиналов с последующим возвратом налогоплательщику.

Порядок и сроки подачи уточняющей 3-НДФЛ

Относительно того, как подать уточненную декларацию 3-НДФЛ, действует такой же порядок, как и для первичной подачи:

- в бумажном варианте (напрямую в ИФНС, через МФЦ, почтовым отправлением с описью вложения);

- в электронном виде через Единый портал госуслуг или личный кабинет налогоплательщика.

При подаче 3-НДФЛ напрямую в ИФНС либо через МФЦ рекомендуем подготовить два экземпляра документа: один останется в налоговой, второй, с отметкой о принятии, — у налогоплательщика.

Порядок подачи уточненных данных через личный кабинет налогоплательщика выглядит следующим образом:

Шаг 1. Заходим в личный кабинет налогоплательщика на сайте ФНС, раздел «Доходы и вычеты», подраздел «Декларации» и выбираем удобный способ передачи данных: либо загружаем готовую форму, либо заполняем онлайн.

Шаг 2. Выбираем год, за который уточняем сведения. Отмечаем, что подаем данные не первый раз, ставим номер декларации и нажимаем кнопку «Далее». Дополнительно можно указать телефон для связи, но это поле не является обязательным.

Шаг 2. Выбираем год, за который уточняем сведения. Отмечаем, что подаем данные не первый раз, ставим номер декларации и нажимаем кнопку «Далее». Дополнительно можно указать телефон для связи, но это поле не является обязательным.

Шаг 3. Заполняем 3-НДФЛ. Алгоритм заполнения уточненной формы аналогичен заполнению первичного документа.

После заполнения уточненных данных, при необходимости, добавляем подтверждающие документы и нажимаем кнопку «Подтвердить и отправить».

Что касается сроков подачи уточненной декларации, то законодательством они не установлены. Следует помнить, что, в случае занижения суммы налога в результате искажения данных в первичной декларации, при предоставлении корректирующих документов позже 30 апреля года, следующего за годом получения соответствующего дохода, возможно привлечение к налоговой ответственности.

Что будет, если не скорректировать сведения

Последствия неподачи корректирующей декларации зависит от многих факторов. Налоговые санкции не последуют, если:

- искажение данных не привело к занижению суммы налога к уплате;

- уточнение произведено до 30 апреля года, следующего за отчетным;

- ошибка найдена налогоплательщиком самостоятельно, уточнение подано позже 30 апреля, но до истечения срока уплаты налога.

Освобождение от налоговых санкций в случае подачи уточненных данных после срока уплаты налога возможно, если налогоплательщик докажет, что не знал о выявленных налоговым органом ошибках и заблаговременно самостоятельно выплатил сумму доначисленного налога и пени, либо если уточненная декларация содержит исправления ошибок, не выявленных налоговыми органами.

В остальных случаях непредоставление корректирующих данных грозит привлечением к ответственности по пункту 1 статьи 122 (штраф в размере 20% от неуплаченной суммы налога) и пункту 1 статьи 129.1 НК РФ (штраф в размере 5000 руб.).

Может пригодиться:

- как заполнить и сдать отчет 3-НДФЛ;

- проверяем статус декларации 3-НДФЛ через Госуслуги;

- ответственность за несдачу декларации 3-НДФЛ.