Вычету по НДС препятствуют существенные ошибки в счете-фактуре. Это ошибки, которые не позволяют определить продавца или покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку.

Рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре. А при обнаружении ошибок обращаться к продавцу с просьбой внести исправления.

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются существенными, если они могут стать причиной отказа в вычете НДС. К ним относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2 ст. 169 НК РФ):

1) продавца или покупателя.

Это ошибки в наименовании продавца или покупателя, их адресе и ИНН, из-за которых инспекция не может установить продавца или покупателя.

К примеру, в строке 6 счета-фактуры указали не наименование покупателя из учредительных документов, а Ф.И.О. его сотрудника (Письмо ФНС России от 09.01.2017 № СД-4-3/2@).

Проверить данные продавца (покупателя) вы можете на сайте ФНС России

2) наименование отгруженных товаров (работ, услуг, имущественных прав).

К примеру, вместо «мука ржаная» указано «мука пшеничная» (Письмо Минфина России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная информация, но достаточная для определения товара (работы, услуги, имущественного права), то на вычет это не влияет (Письмо Минфина России от 17.11.2016 N 03-07-09/67406);

3) стоимость товаров (работ, услуг, имущественных прав) и сумму НДС.

Например, это могут быть:

— арифметические ошибки в стоимости или в сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание единицы измерения, количества (объема) и цены (тарифа) за единицу измерения (Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную налоговую ставку.

К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг), имущественных прав, ставку и сумму налога, то такие ошибки несущественные и из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Ошибка в адресе в счете-фактуре

Ошибки в адресе в счете-фактуре для продавца не влекут налоговых последствий. Но они могут привести к отказу покупателю в вычете НДС. Это связано с тем, что этот реквизит является обязательным и помогает налоговому органу идентифицировать продавца или покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в счете-фактуре есть и другие данные, по которым инспекция устанавливает продавца и покупателя. К ним, в частности, относятся их наименования и ИНН. Поэтому ошибка в адресе не всегда влечет отказ в вычете. Это подтвердил и Минфин России в Письме от 02.04.2015 N 03-07-09/18318.

Если в счете-фактуре указан неполный адрес, по сравнению с адресом в ЕГРЮЛ (ЕГРИП), то это также не приведет к отказу в вычете при возможности идентифицировать покупателя на основании иных реквизитов счета-фактуры (Письмо Минфина России от 30.08.2018 N 03-07-14/61854).

Если адрес совпадает с адресом из ЕГРЮЛ (ЕГРИП), но есть технические ошибки в его написании, покупатель может принять НДС к вычету. К примеру, допустимы (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455):

• сокращения слов;

• замена прописных букв на строчные или наоборот;

• изменение местами слов в названии улицы;

• дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет и др.

Рекомендуем сверять адрес с данными из ЕГРЮЛ (ЕГРИП). Данные из ЕГРЮЛ доступны на сайте ФНС России

При обнаружении существенных ошибок в адресе в счете-фактуре рекомендуем покупателю обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Неверный ИНН в счете-фактуре

Неверное указание ИНН в счете-фактуре не влечет налоговых последствий для продавца. Но покупателю могут отказать в вычете, поскольку это обязательный показатель и по нему налоговый орган идентифицирует продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в конкретной ситуации суд может встать на сторону покупателя.

Так, например, АС Западно-Сибирского округа посчитал, что ошибка в ИНН не препятствует определению суммы НДС и идентификации контрагента по сделке (см. Постановление АС Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017).

Тем не менее рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре, а при обнаружении ошибок — просить продавца внести исправления. Ведь такая ошибка может привести к спору с налоговым органом.

Арифметическая ошибка в счете-фактуре

Из-за арифметических ошибок в счете-фактуре покупателю могут отказать в вычете НДС, если такие ошибки не позволяют определить стоимость товаров (работ, услуг) и сумму предъявленного налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491).

При обнаружении таких ошибок рекомендуем обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Несущественные ошибки в счете-фактуре

Несущественными являются ошибки, которые нельзя отнести к существенным ошибкам. То есть это ошибки, которые не мешают идентифицировать продавца, покупателя, наименование, стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога.

Несущественная ошибка не может быть причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ).

К несущественным ошибкам, например, относятся:

1) опечатки в наименовании и адресе покупателя или продавца, например:

— указание Ф.И.О. покупателя-предпринимателя без слов «ИП» (Письмо Минфина России от 07.05.2018 N 03-07-14/30461);

— замена прописных букв на строчные в наименованиях продавца и покупателя (Письмо Минфина России от 18.01.2018 N 03-07-09/2238);

— лишние символы, например тире или запятые (Письмо Минфина России от 02.05.2012 N 03-07-11/130);

— сокращения в адресе, замена прописных букв на строчные или наоборот, смена местами слов, дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455);

2) нарушение нумерации счетов-фактур;

3) указание графического символа рубля вместо наименования валюты (Письмо Минфина России от 13.04.2016 N 03-07-11/21095);

4) указание кода вида товара по ТН ВЭД ЕАЭС при реализации товаров на территории России (Письмо Минфина России от 09.01.2018 N 03-07-08/16);

5) прочерк вместо фразы «без акциза» в графе 6 (Письмо Минфина России от 18.04.2012 N 03-07-09/37);

6) отсутствие в графе 7 «Налоговая ставка» счета-фактуры символа «%» (Письмо Минфина России от 03.03.2016 N 03-07-09/12236).

Ошибка в номере счета фактуры

Для продавца такая ошибка не влечет налоговых последствий.

Покупателю из-за ошибок в нумерации счетов-фактур не откажут в вычете по НДС. Ведь это не мешает идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога (п. 2 ст. 169 НК РФ, Письмо Минфина России от 12.01.2017 N 03-07-09/411).

Неверный КПП в счете-фактуре

Неверное указание КПП в счете-фактуре не влечет налоговых последствий ни для продавца, ни для покупателя. КПП не является обязательным реквизитом в счете-фактуре согласно НК РФ. Кроме того, неверный КПП не мешает идентифицировать продавца и покупателя, если другие обязательные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно (п. п. 2, п. 5, 5.1, 5.2 ст. 169 НК РФ).

Если в счете-фактуре КПП не указан, то покупателю также не могут отказать в вычете по НДС, если остальные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно и позволяют идентифицировать продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ).

В счете-фактуре не указан номер платежного поручения

Отсутствие в счете-фактуре номера платежного поручения не может стать основанием для отказа покупателю в вычете по НДС. Это не мешает налоговому органу идентифицировать продавца, покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку (п. 2 ст. 169 НК РФ). Таким образом, это не относится к существенным ошибкам, препятствующим получению вычета.

В счете-фактуре неверно указана страна происхождения товара или номер таможенной декларации

Если в счете-фактуре неверно указаны (не указаны) код или название страны происхождения товара либо номер таможенной декларации, то это не будет существенной ошибкой, которая препятствует вычету НДС у покупателя. Вычет по такому счету-фактуре правомерен (п. 2 ст. 169 НК РФ, Письмо ФНС России от 04.09.2012 N ЕД-4-3/14705@).

В судебной практике есть примеры решений о том, что из-за недостоверной информации о стране происхождения товара и номере таможенной декларации нельзя отказать в вычете по реальной операции.

См. Позицию АС округов.

Постановление Арбитражного суда Московского округа от 22.03.2017 N Ф05-2626/2017 по делу N А40-96836/2016

Постановление Арбитражного суда Московского округа от 21.03.2016 N Ф05-2082/2016 по делу N А41-6499/2015

Постановление Арбитражного суда Северо-Западного округа от 06.04.2016 N Ф07-906/2016 по делу N А52-2333/2015

Постановление Арбитражного суда Северо-Кавказского округа от 18.11.2019 N Ф08-10298/2019 по делу N А53-37211/2018

На практике иногда предлагают не принимать к вычету НДС, если в счете-фактуре не указаны данные о стране происхождения импортного товара.

Мы не рекомендуем следовать такому подходу, поскольку в НК РФ нет запрета на вычет в таком случае. Отказ в вычете возможен, только если налоговые органы не могут идентифицировать данные, которые указаны в п. 2 ст. 169 НК РФ.

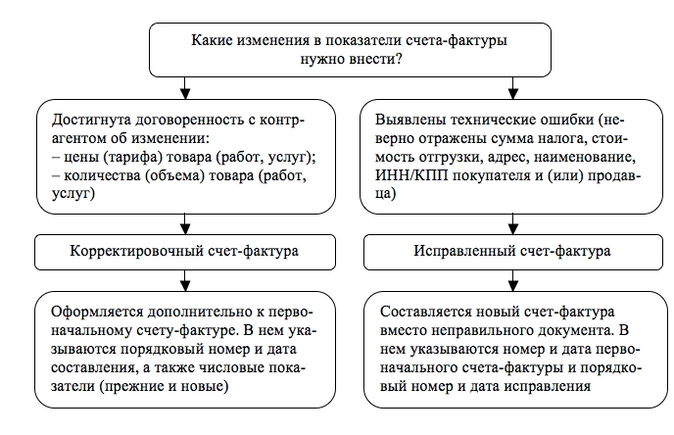

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки. В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть? Хотите уметь находить свои и чужие ошибки в учете и исправлять их без последствий для компании? Покажем практический алгоритм с проводками и примерами исправления ошибок на курсе повышения квалификации «Исправление ошибок в учете».

Вы получите официальное удостоверение на 25 ак. часов, а мы внесем его в госреестр Рособрнадзора. Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов. Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них. Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре. Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать. Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]). Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее: увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки); возврат продавцу не оприходованных покупателем товаров[3]; утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4]; недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5]. Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок. Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить. Названные ошибки в счете-фактуре перечислены в таблице 1. Таблица 1 Вид ошибки В чем проявляется Строка, графа счета-фактуры Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* Строки 2, 2а, 2б, 6,6а, 6б Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) Неверно указано наименование товара, работ или услуг Графа 1 Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** Строка 7, графы 3, 4, 5 Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% Графа 7 Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф Графа 8 Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) Счет-фактура завизирован лицом, не имеющим на это полномочий*** Строки для указания Ф. И. О. и проставления подписей * ** Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826). *** Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если: допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@); допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34); неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца; счет-фактура подписан неуполномоченным лицом. Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]). Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры). И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры). Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами. Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»? Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен: разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8]; сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2). Таблица 2 Обязательные реквизиты первичного документа Перечень существенных ошибок в счете-фактуре Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур В обоснование данного тезиса можем привести следующие аргументы. Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]). Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение). Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике). Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно. В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы. 1. Внесение исправлений в изначальный учетный документ. Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный. Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления. Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11]. 2. Выставление нового (корректирующего) документа. Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного). При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ. Обратите внимание Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены. Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль. В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа. В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@): товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13]; документа о передаче товаров при торговых операциях[14]; документа о передаче результатов работ (документа об оказании услуг)[15]. О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области. Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления. * * * Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно. Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа. Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы. На практике распространены такие способы устранения ошибок: внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными; оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой). [1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ). [2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137). [3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053. [4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66. [5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@. [6] Утверждены Постановлением № 1137. [7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков. [8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ). [9] Утверждено Приказом Минфина России от 29.07.1998 № 34н. [10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете. [11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014). [12] Текст документа можно найти на сайте www.bmcenter.ru. [13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@. [14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@. [15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Корректировочный счет-фактура

Исправленный счет-фактура

Существенные ошибки

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Порядок составления исправленного счета-фактуры

Надо ли исправлять первичные документы?

Порядок исправления первичных документов можно разработать самостоятельно

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

При выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету. Между тем с этого года далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Ведь теперь не являются основанием для отказа ошибки, не препятствующие налоговикам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав; стоимость, налоговую ставку и сумму налога. Поэтому в статье автор уделяет основное внимание правильности заполнения указанных реквизитов.

В статье приведена актуальная информация по различным вопросам, связанным с оформлением счета-фактуры, наличием в нем ошибок, и о последствиях таких ошибок для принятия сумм НДС к вычету.

Особое внимание обращено на изменения налогового законодательства, действующее с 2010 г. и касающееся определения правильности либо неправильности оформления счета-фактуры для целей реализации права на налоговый вычет.

В статье даются полезные для налогоплательщиков комментарии Минфина России, приводится последняя судебная практика.

Счет-фактура является документом, служащим основанием для принятия суммы НДС к вычету. При этом, как вы знаете, с 2010 года изменились требования к счетам-фактурам, принимаемым к учету. Речь здесь идет о нововведениях, принятых Федеральным законом от 17.12.2009 г. № 318-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ в связи с введением заявительного порядка возмещения налога на добавленную стоимость». Поэтому в статье мы рассмотрим, какие ошибки в счетах-фактурах не препятствуют вычету сумм налога.

Итак, при выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету. Между тем не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать (п. 2 ст. 169 НК РФ):

- продавца;

- покупателя;

- наименование товаров (работ, услуг), имущественных прав;

- стоимость товаров (работ, услуг), имущественных прав;

- налоговую ставку;

- сумму налога.

Как видите, теперь далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Так что обратим особое внимание на правильность заполнения вышеуказанных реквизитов.

Продавец и покупатель

Для того чтобы не возникло сомнений в идентификации продавца и покупателя товаров (работ, услуг), имущественных прав, сведения о них должны быть правильно указаны в счете-фактуре. Речь здесь идет о следующих реквизитах (подп. 2 п. 5 и подп. 2 п. 5.1 ст. 169 НК РФ):

- наименование;

- адрес;

- идентификационные номера налогоплательщика.

Состав показателей счета-фактуры прописан в Приложении № 1 к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденным постановлением Правительства от 02.12.2000 г. № 914 (далее – Постановление № 914).

Наименование

Итак, в строке 2 счета-фактуры указывают полное и сокращенное наименование продавца в соответствии с учредительными документами. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают полное или сокращенное наименование продавца (указанного в договоре с налоговым агентом), за которого данный налоговый агент исполняет обязанность по уплате налога.

Отметим, что указание в строке 2 счетов-фактур только полного или только сокращенного наименования не является причиной для отказа в вычете сумм НДС. Дело в том, что Налоговым кодексом порядок указания в счетах-фактурах полного или сокращенного наименования налогоплательщика не регламентирован. С данной точкой зрения согласны и чиновники (письма Минфина от 28.07.2009 г. № 03-07-09/34 и от 07.07.2009 г. № 03-07-09/32, ФНС от 14.07.2009 г. № ШС-22-3/564@).

В свою очередь по строке 6 счета-фактуры отражают полное или сокращенное наименование покупателя в соответствии с учредительными документами покупателя.

Зачастую возникает вопрос, как быть, если в счете-фактуре ИНН указан правильно, а вот в названии фирмы есть одна из следующих неточностей: строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма? Являются ли данные ошибки препятствием к вычету суммы НДС? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

Здесь следует комплексно оценивать всю информацию, приведенную в счете-фактуре. Если ИНН налогоплательщика указан правильно и он, а также остальные сведения, содержащиеся в счете-фактуре, позволяют идентифицировать лицо (покупателя или продавца), отдельная неточность в названии (строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма) не является основанием для отказа в возмещении НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Ранее судебная практика в данном вопросе поддерживала точку зрения о том, что неточности технического характера, если они не свидетельствуют об ином юридическом лице, не являются основанием для отказа в применении налоговых вычетов по НДС. С 01.01.2010 г. в соответствии с п. 2 ст. 169 НК РФ1 не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. По моему мнению, в данном случае неточности носят технический характер и при наличии иных данных в счете-фактуре не препятствуют идентификации продавца и/или покупателя. Поэтому указанные ошибки не препятствуют принятию к вычету суммы НДС.

Адрес

В соответствии с Постановлением № 914 адрес продавца указывают по строке 2а счета-фактуры. Речь идет о местонахождении продавца в соответствии с учредительными документами. При составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают место нахождения продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. В свою очередь по строке 6а следует заполнить местонахождение покупателя в соответствии с учредительными документами.

Зачастую организациям отказывают в вычете налога, т.к. в счете-фактуре указан юридический, а не фактический адрес либо, наоборот, фактический адрес вместо юридического. Между тем если мы обратимся к нормам законодательства, то выяснится, что Налоговый кодекс вообще не конкретизирует, какой из адресов организации должен быть указан в счете-фактуре. В этом случае суды обычно становятся на сторону налогоплательщиков.

Судебно-арбитражная практика

Как указал суд, НДС по счетам-фактурам был правомерно принят к вычету налогоплательщиком. Дело в том, что адрес места нахождения продавца указан в соответствии с учредительными документами и фигурирует в выписке ЕГРЮЛ. Данный вывод прозвучал в следующих постановлениях ФАС: Московского округа от 17.04.2009 г. № КА-А40/2930-09, Поволжского округа от 05.05.2009 г. № А55-6068/2008, Северо-Западного округа от 18.02.2009 г. № А56-19347/2008.

Судебно-арбитражная практика

Отражение в счете-фактуре фактического места нахождения организации не является нарушением требований ст. 169 НК РФ, поскольку данная статья не конкретизирует, какой из адресов должен быть указан. Такая позиция выражена в следующих постановлениях ФАС: Поволжского округа от 03.02.2009 г. № А55-10025/2008 и Северо-Кавказского округа от 03.09.2009 г. № А53-21728/2008.

Минфин в письме от 31.03.2008 г. № 03-07-11/129 сказал, что счета-фактуры, в которых в адресах продавца и покупателя не фигурируют слова «Российская Федерация», не являются составленными с нарушением законодательного порядка. Также, по мнению чиновников, счета-фактуры, в которых адреса продавца и покупателя указаны с сокращенными словами, но при полном отражении составляющих адреса (почтового индекса, названия города, улицы и т.д.), не являются составленными с нарушением установленных норм (письмо Минфина от 09.11.2009 г. № 03-07-09/57).

Теперь посмотрим, чем грозит отсутствие в адресе индекса. Начнем с того, что ни ст. 169 НК РФ, ни Постановление № 914 не содержат никаких специальных требований к адресу. При этом согласно ст. 11 НК РФ адресом для физического лица является наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номера дома, квартиры. Если же говорить о почтовом адресе, то это местонахождение пользователя с указанием почтового индекса соответствующего объекта почтовой связи (п. 2 Правила оказания услуг почтовой связи, утвержденных постановлением Правительства от 15.04.2005 г. № 221). Так что, по нашему мнению, почтовый индекс не может являться информацией, необходимой для идентификации покупателя и продавца.

Судебно-арбитражная практика

Арбитры решили, что отсутствие либо неправильное указание индекса не свидетельствует о несоответствии счета-фактуры п. 5 статьи 169 НК РФ, поскольку такое требование в данной норме не содержится (постановление ФАС Московского округа от 23.04.2009 г. № КА-А40/3582-09).

Отметим, что и ранее суды при признании правомерности применения налогового вычета по НДС некоторые ошибки в указании адреса зачастую считали несущественными.

Судебно-арбитражная практика

Суды правомерно отклонили довод налогового органа о несоответствии счетов-фактур требованиям ст. 169 НК РФ ввиду неверного указания адреса контрагента. Дело в том, что неуказание номера офиса притом, что правильно указан город, улица и номер дома, а также название и ИНН поставщика, не может быть признано нарушением заполнения счетов-фактур. Ведь имеющихся в счетах-фактурах сведений о контрагенте достаточно для его идентификации в целях проверки (постановление ФАС Северо-Кавказского округа от 30.09.2009 г. № А53-20754/2008).

В данном случае была допущена ошибка в номере дома покупателя. Судьи решили, что указанный недочет не препятствовал осуществлению налогового контроля, поскольку касался адреса самого налогоплательщика (постановление ФАС Московского округа от 20.08.2009 г. № КА-А41/8079-09).

По другому делу арбитры решили, что ошибочное указание одной цифры в трехзначном номере дома при указании адреса продавца само по себе не свидетельствует о неправомерном налоговом вычете (постановление ФАС Западно-Сибирского округа от 19.03.2008 г. № Ф04-2042/2008(2433-А81-34) (определение ВАС от 09.06.2008 г. № 6921/08)).

Неуказание номера корпуса также не является существенным нарушением порядка заполнения счета-фактуры и само по себе не может служить законным основанием лишения права на налоговый вычет. Дело в том, что совокупность представленных заявителем документов полностью позволило идентифицировать участников сделки (постановление ФАС Московского округа от 23.03.2009 г. № КА-А40/1795-09).

По нашему мнению, ошибка в адресе при условии правильного указания наименования налогоплательщика и ИНН не должна повлиять на вычет. Ведь в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя. При таких обстоятельствах арбитры признали неподтвержденным правомерность применения налогового вычета (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Являются ли нарушением следующие ситуации:

- указание в счете-фактуре фактического, а не юридического адреса фирмы;

- указание в счете-фактуре адреса абонентского ящика, а не юридического адреса фирмы;

- указание в счете-фактуре сразу нескольких адресов фирмы?

Данные вопросы мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

При условии наличия достаточных доказательств реальности осуществления хозяйственных операций, указанных в счете-фактуре, указание фактического, а не юридического адреса покупателя (продавца, грузополучателя, грузоотправителя) не является основанием для отказа в применении налогового вычета (см., например, постановления ФАС Дальневосточного округа от 08.10.2008 г. № Ф03-3910/2008 и ФАС Московского округа от 12.09.2006 г., 15.09.2006 г. № КА-А41/8496-06).

Однако указание в счете-фактуре адреса абонентского ящика уже не будет надлежащим выполнением требований статьи 169 НК РФ, поскольку такой адрес отражает лишь данные абонентского ящика для направления почтовой корреспонденции, а не адрес юридического лица).

Относительно указания в счете-фактуре сразу нескольких адресов можно отметить, что подобные действия не являются нарушением, препятствующим принятию к вычету сумм НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит прямого указания на то, какой адрес должен быть в счете-фактуре. Ранее Минфин России в письме от 07.08.2006 г. № 03-04-09/15 разъяснял, что указание в счете-фактуре нескольких адресов правилам заполнения счетов-фактур не противоречит, но при условии указания этих адресов в учредительных документах. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. Исходя из этого, по моему мнению, указание в счете-фактуре фактического, а не юридического адреса фирмы; адреса абонентского ящика, а не юридического адреса фирмы; сразу нескольких адресов фирмы при наличии иных сведений, позволяющих идентифицировать продавца и/или покупателя, не является основанием для отказа в применении налоговых вычетов по НДС.

ИНН

ИНН продавца отражают по строке 2б счета-фактуры. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 ст. 161 НК РФ, в этой строке ставятся прочерки. В свою очередь при оформлении счета-фактуры налоговым агентом, указанным в п. 3 ст. 161 НК РФ указывают ИНН продавца (отраженного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. Вместе с тем ИНН покупателя заполняют по строке 6б счета-фактуры.

Несмотря на противоречивость арбитражной практики, мы считаем, что для идентификации налогоплательщика без ИНН вряд ли обойдешься, так что в указанном реквизите допускать ошибки нежелательно.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Судебно-арбитражная практика

Арбитры решили, что ошибка в заполнении ИНН самого покупателя не препятствует вычету. Дело в том, что материалами дела подтверждены и инспекцией не опровергнуты факты совершения обществом и его поставщиком хозяйственных операций, а также соблюдения плательщиком предусмотренных ст. 171, 172 НК РФ условий; счет-фактура содержит сведения о продавце, покупателе, наименовании, количестве товара, его стоимости, сумме налога. При этом ИНН самого налогоплательщика мог быть установлен инспекцией в ходе проверки, тем более что в платежных документах и договоре ИНН указан верно (постановление ФАС Центрального округа от 17.07.2008 г. № А48-4502/07-6 (определение ВАС от 17.11.2008 г. № ВАС-14672/08)).

Кстати, согласно Постановлению № 914, в этих строках также отражают код причины постановки на учет налогоплательщика (КПП). Отметим, что, по нашему мнению, данный код никак не идентифицирует плательщика, ведь он содержит код налогового органа, причину и порядковый номер постановки на учет. Причем, несмотря на то что в Постановлении № 914 содержится ссылка на указание в счете-фактуре КПП, Налоговым кодексом данное требование не установлено. Именно поэтому большинство арбитров склоняются к тому, что отсутствие КПП продавца и покупателя никак не может являться основанием для признания таких счетов-фактур не соответствующим требованиям ст. 169 НК РФ.

Наименование товаров (работ, услуг), имущественных прав

В графе 1 табличной части счета-фактуры должно быть указано наименование поставляемых товаров (описание выполненных работ, оказанных услуг), имущественных прав (подп. 5 п. 5 и подп. 4 п. 5.1 ст. 169 НК РФ).

В письме от 21.09.2009 г. № 03-07-09/49 Минфин отметил, что согласно подп. 5 п. 5 ст. 169 НК РФ и Постановлению № 914 при оказании услуг в выставляемом счете-фактуре в графе 1 следует указывать именно описание оказанных услуг. К примеру, запись «Лизинговый платеж № … от … по договору лизинга № … от …» может явиться основанием для отказа в вычете сумм налога. В то же время запись «Услуги по финансовой аренде (лизингу)» с указанием срока, в течение которого оказываются услуги по финансовой аренде имущества, не противоречит Налоговому кодексу. В разъяснениях от 22.01.2009 г. № 03-07-09/02 финансисты сказали, что не может являться основанием для принятия к вычету следующая формулировка: «Выполнены работы по договору подряда от… № …», т.к. такая запись не соответствует описанию фактически выполненных работ.

По вопросу услуг арбитражная практика противоречива. Некоторые суды считают, что описание оказанных услуг в счете-фактуре является обязательным (например, постановление ФАС Поволжского округа от 07.07.2009 г. № А72-6039/2008). В то же время гораздо чаще арбитры говорят, что содержание услуги должно быть отражено в документах любым образом, позволяющим идентифицировать оказанную услугу. Не противоречит законодательству указание обобщенного наименования выполненных работ либо услуг. Данная позиция прозвучала в следующих постановлениях ФАС: Поволжского округа от 23.04.2009 г. № А55-9765/2008, от 23.10.2009 г. № КА-А40/11044-09, Московского округа от 03.02.2009 г. № КА-А40/98-09 и Северо-Кавказского округа от 11.08.2009 г. № А32-10964/2008-45/200.

Отметим, что требования Налогового кодекса не содержат запрет и на сокращенное указание наименования товара. Данный вывод прозвучал в постановлении ФАС Восточно-Сибирского округа от 05.05.2009 г. № А33-02144/07-Ф02-1809/09.

Судебно-арбитражная практика

Довод налогового органа относительно несоответствия представленных счетов-фактур требованиям ст. 169 НК РФ по причине отсутствия указания в них наименования товара обоснованно отклонен судами. Дело в том, что указанные счета-фактуры содержат цифровое и буквенное обозначение приобретенных подшипников. При этом налоговый орган вправе был истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов (постановление ФАС Московского округа от 31.03.2008 г. № КА-А40/762-08).

Возможно ли в счете-фактуре указывать не полное наименование товара, а его сокращенный вариант (аббревиатуру либо его буквенно-цифровое значение)? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

По данному вопросу единая точка зрения отсутствует.

Так, в постановлении от 29.08.2007 г., 22.08.2007 г. № Ф03-А16/07-2/2751 ФАС Дальневосточного округа, занимая сторону налогоплательщика, отметил, что налоговым органом не приведено каких-либо правовых доводов относительно того, что наличие в соответствующих графах счетов-фактур сокращенного наименования полученных товаров (их технических параметров в виде буквенных и числовых символов) исключает признание факта описания этих товаров, и пришел к выводу, что спорные счета-фактуры с указанием в них налога на добавленную стоимость подлежали принятию на учет, а налогоплательщиком правомерно уменьшена общая сумма налога на установленные статьей 171 НК РФ налоговые вычеты.

Тем не менее в постановлении от 01.06.2004 г. № А72-7073/03-КД200 ФАС Поволжского округа отметил, что причислить к понятию наименования товара, указываемого в счете-фактуре, цифровую и буквенную аббревиатуру не представляется возможным.

Следовательно, для целей избежания налоговых претензий следует указывать полное наименование товара.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит ответа на данный вопрос. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать наименование товаров (работ, услуг), имущественных прав. Поэтому я считаю, что указание в счете-фактуре неполного наименования товара, если оно не препятствует идентификации наименованию товаров (работ, услуг), имущественных прав, не является основанием для отказа в применении налоговых вычетов по НДС.

Отметим, что в случае получения предварительной оплаты по договорам поставки товаров, предусматривающим их отгрузку в соответствии с заявкой (спецификацией), оформляемой уже после оплаты, в этих договорах, как правило, указывается обобщенное наименование поставляемых товаров (например, нефтепродукты, кондитерские изделия, хлебобулочные изделия, канцелярские товары и т.п.). Именно поэтому финансисты посчитали возможным при оформлении по таким договорам счета-фактуры на предоплату указывать обобщенное наименование товаров или групп товаров. Указанная точка зрения прозвучала в письме Минфина от 06.03.2009 г. № 03-07-15/39.

Стоимость товаров (работ, услуг), имущественных прав

В счете-фактуре, выставляемом при реализации, должна быть указана стоимость товаров (работ, услуг), имущественных прав (подп. 8 п. 5 ст. 169 НК РФ).

Стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога отражают в графе 5 табличной части счета-фактуры. При этом в случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают налоговую базу, определенную в порядке, установленном подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ.

Налоговая ставка

В счете-фактуре должна обязательно присутствовать налоговая ставка (подп. 10 п. 5 и подп. 6 п. 5.1 ст. 169 НК РФ). Налоговую ставку отражают в графе 7 табличной части счета-фактуры.

В письме от 06.03.2009 г. № 03-07-15/39 финансисты разъяснили, каким образом действовать при получении предоплаты по договорам поставки товаров, налогообложение которых осуществляется по ставкам как 10, так и 18 процентов. Итак, в данном случае в счете-фактуре следует либо указывать обобщенное наименование товаров с указанием ставки 18/118, либо выделять товары в отдельные позиции исходя из сведений, содержащихся в договорах, с указанием соответствующих ставок налога.

Сумма налога

Ну и, наконец, счет-фактура будет неполноценным без указания в графе 8 табличной части счета-фактуры суммы НДС (подп. 11 п. 5 и подп. 7 п. 5.1 ст. 169 НК РФ). При этом в случае реализации товаров (выполненных работ, оказанных услуг), переданных имущественных прав ее рассчитывают исходя из применяемых налоговых ставок. Между тем в случае получения аванса в счет предстоящих поставок налог определяют расчетным методом по налоговой ставке 10/110 или 18/118 (п. 4 ст. 164 НК РФ). В случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают сумму налога, определяемую расчетным методом к налоговой базе, указанной в графе 5 счета-фактуры.

Работа над ошибками

Бухгалтер не пишет счет-фактуру с чистого листа. При заполнении соответствующего окошка в бухгалтерской информационной программе, например, 1С, большинство данных о продавце (его наименование, адрес, ИНН) и о товаре уже были введены ранее. Они просто «подтягиваются» из соответствующего справочника. Таким образом, если в счете-фактуре появляются ошибки, то они являются индикаторами сбоев в информации, содержащейся в 1С, а следовательно, появляются и в иных документах! Если такие ошибки содержатся в выставленных счетах-фактурах, следует проверить все документы, поступившие от контрагента, выставившего неправильный счет-фактуру.

Во втором квартале зарегистрировали СФ от поставщика, но ошиблись в его наименовании. Сумма НДС не изменилась. Нужно ли подавать уточненную декларацию? Как исправить ошибку в программе?

Содержание

- Ошибка: выбран не тот поставщик

- Шаг 1. Замена поставщика в расчетах с контрагентами

- Шаг 2. Аннулирование записи по ООО «МАНУФАКТУРА»

- Шаг 3. Формирование записи по ООО «МИКРОН»

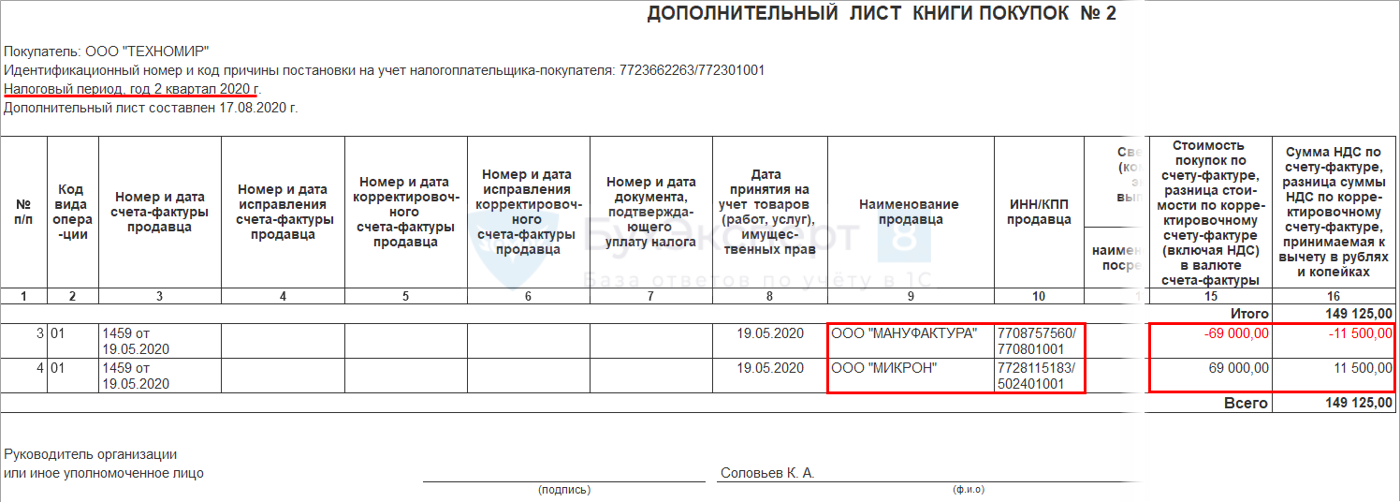

- Доп. лист в Книге покупок за II квартал

Необходимость и способ исправления зависит от того, какого рода ошибка:

- в наименовании, ИНН верный — подавать «уточненку» не нужно;

- выбран не тот поставщик — невозможно идентифицировать СФ и сопоставить с документом поставщика, необходимо уточнить сведения.

Ошибка: выбран не тот поставщик

19 мая оформлен документ Поступление (акт, накладная) и СФ на сумму 69 000 руб. (в т. ч. НДС 20%) от ООО «МАНУФАКТУРА».

17 августа обнаружена ошибка — следовало указать поставщика ООО «МИКРОН».

Бухгалтер представил уточненную декларацию по НДС за II квартал.

НДС

Уточненные декларации по НДС составляются на основании Дополнительных листов к Книге покупок и Книге продаж.

БУ

Ошибка — во взаиморасчетах с поставщиком. Исправляется датой обнаружения (п. 5 ПБУ 22/2010).

НУ

Расходы принимаются в периоде, к которому они относятся, если они экономически оправданы и документально подтверждены (п. 1 ст. 272 НК РФ, п. 1 ст. 252 НК РФ).

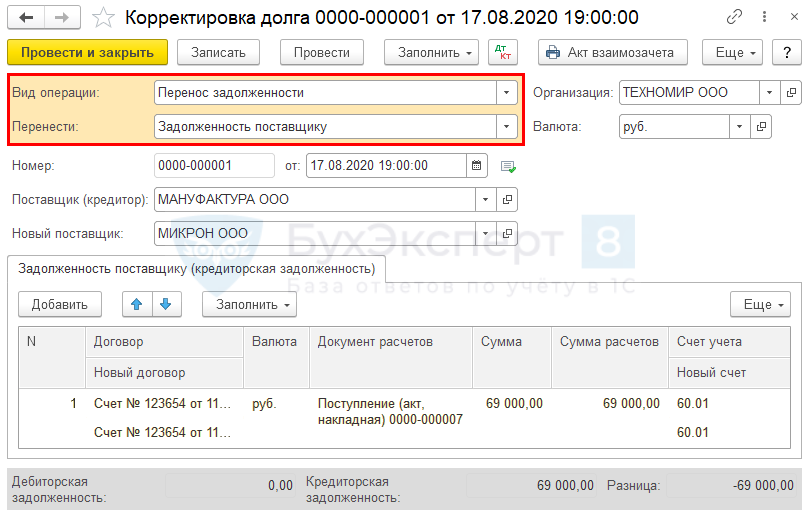

Шаг 1. Замена поставщика в расчетах с контрагентами

Покупки — Корректировка долга

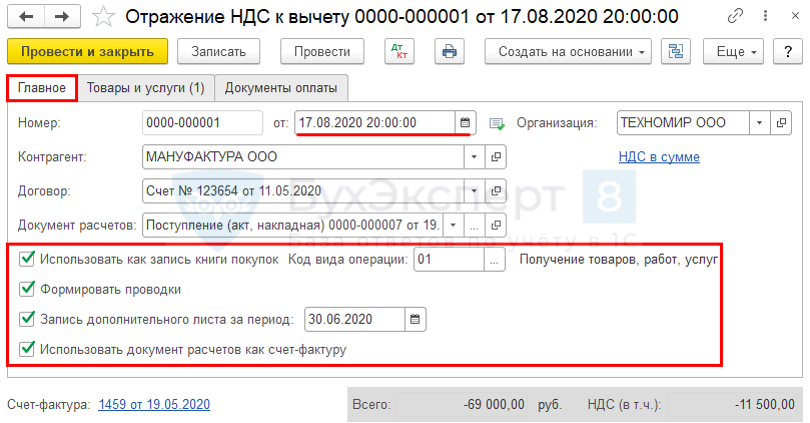

Шаг 2. Аннулирование записи по ООО «МАНУФАКТУРА»

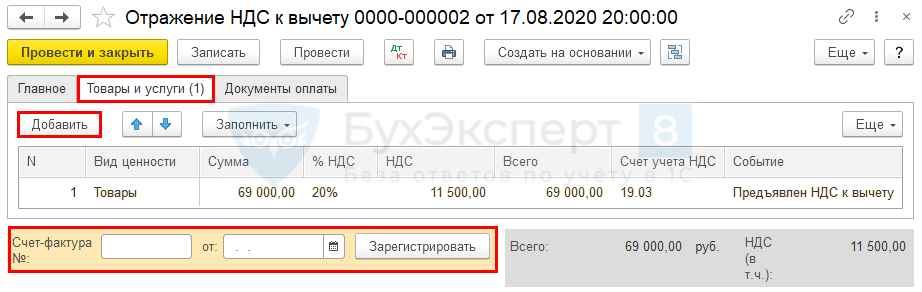

Операции — Отражение НДС к вычету

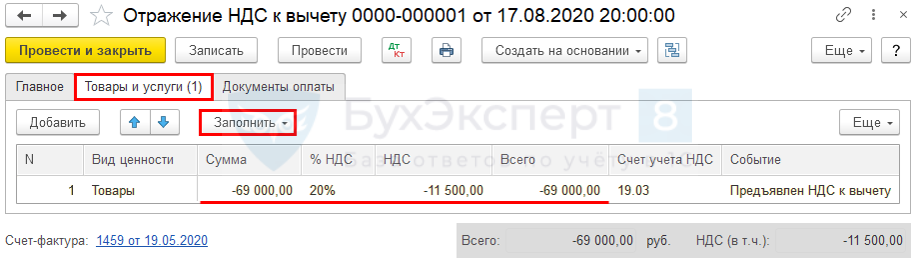

Вкладка Товары и услуги

Шаг 3. Формирование записи по ООО «МИКРОН»

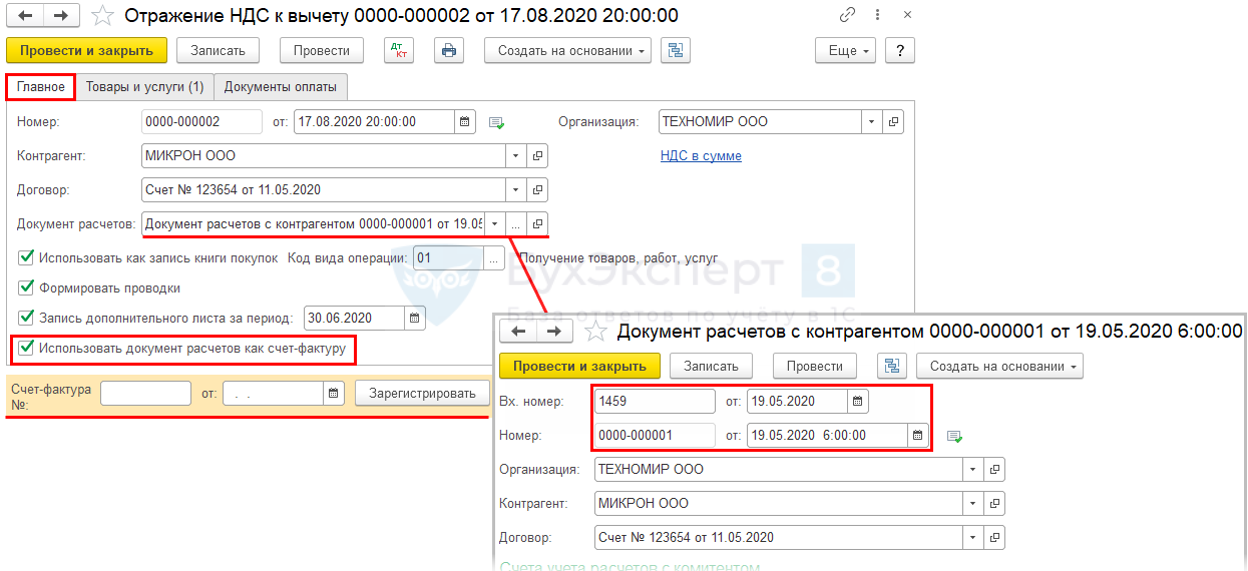

Операции — Отражение НДС к вычету

Вкладка Товары и услуги

Доп. лист в Книге покупок за II квартал

Отчеты — Книга покупок

См. также:

- [19.08.2020 запись] 10 Блиц-решений в 1С:Бухгалтерия по исправлению ошибок в Отчетности

- Приход в прошлом квартале сделан от другого контрагента

- Можно ли не подавать уточненку по НДС, если ошибочно не указали ИНН покупателя?

- Расчет и уплата пеней по НДС

- Техническая ошибка: номер счета-фактуры введен неверно

- Исправление суммовых ошибок по НДС

- Когда требуется уточненка по НДС?

- Порядок ответа на требования из ИФНС по НДС

- Уточненная декларация по НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(5 оценок, среднее: 5,00 из 5)

Загрузка…

Дата публикации: 19.01.2017 12:30 (архив)

В строке 6 счета-фактуры указывается полное или сокращенное наименование покупателя в соответствии с его учредительными документами. Организация-покупатель не сможет предъявить к вычету налог на добавленную стоимость, если в данной строке будут указаны не ее реквизиты, а фамилия, имя и отчество ее сотрудника.

В пункте 2 статьи 169 НК РФ сказано, что основанием для отказа в принятии к вычету сумм налога на добавленную стоимость не могут служить только те ошибки в счетах-фактурах, которые не препятствуют налоговым органам идентифицировать покупателя товаров (работ, услуг), наименование товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю.

Если в строке 6 счета-фактуры указаны фамилия, имя, отчество сотрудника, а не наименование организации-покупателя, то такой счет-фактура не позволяет налоговым органам при проведении налоговой проверки идентифицировать покупателя товаров (работ, услуг).

Соответственно, такой счет-фактура является основанием для отказа в принятии к вычету «входного» налога на добавленную стоимость.