Ошибка в начислении амортизации при закрытии месяца

Время прочтения — 2 мин.

Получить бесплатную консультацию

Вопрос клиента:

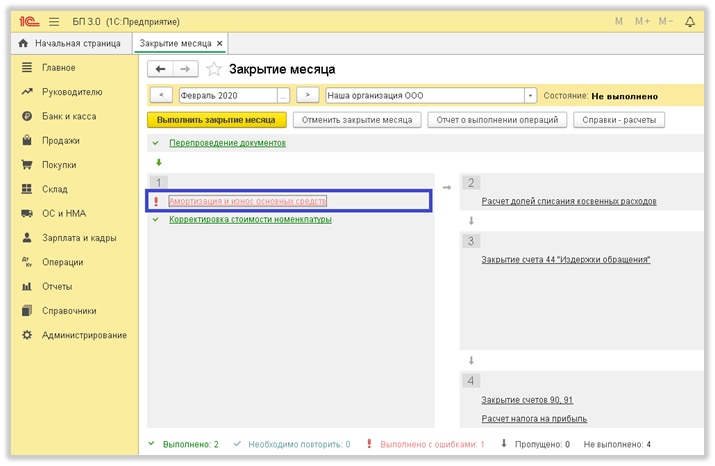

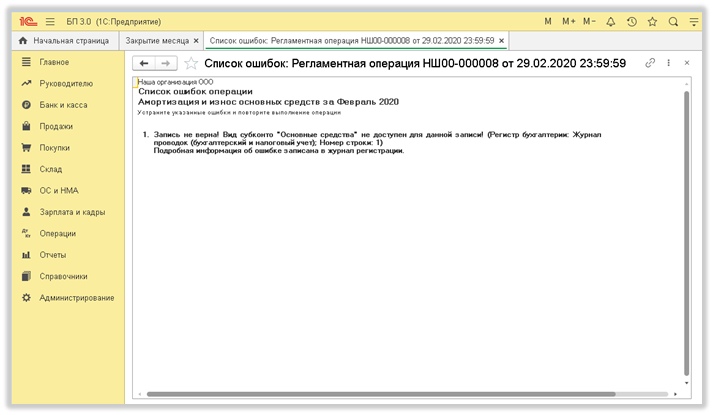

Не выполняется закрытие месяца, не начисляется амортизация, выдает ошибку «Запись не верна! Вид субконто «Основные средства» не доступен для данной записи». Скрины ошибок ниже:

Ответ специалиста линии консультаций:

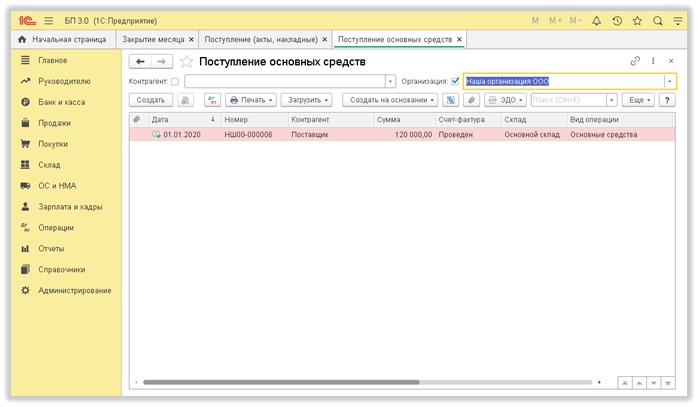

Чаще всего данная ошибка связана с неверно заполненными реквизитами в документе поступления основных средств. Для исправления, необходимо перейти в раздел «ОС и НМА», открыть журнал «Поступление основных средств».

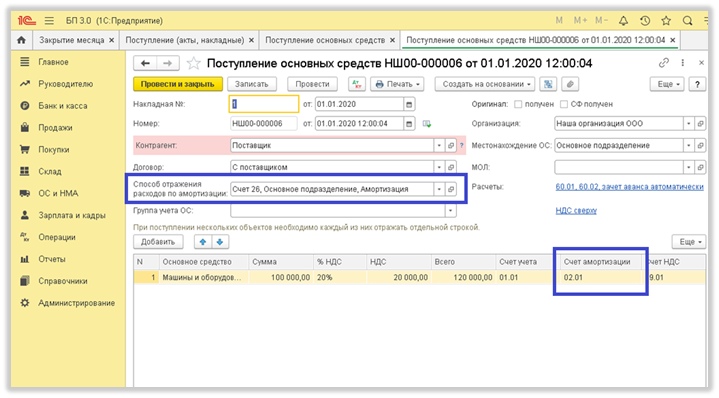

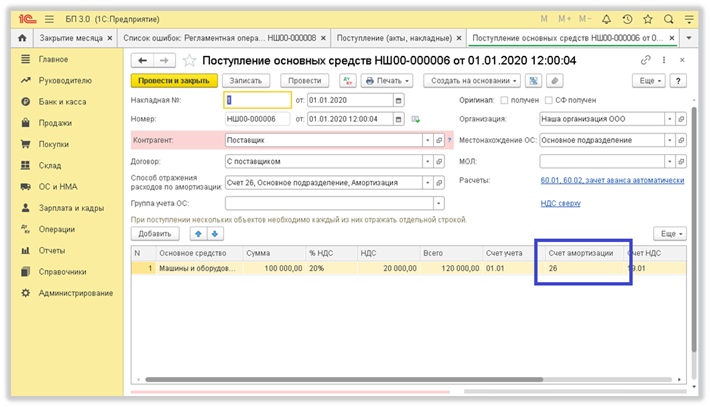

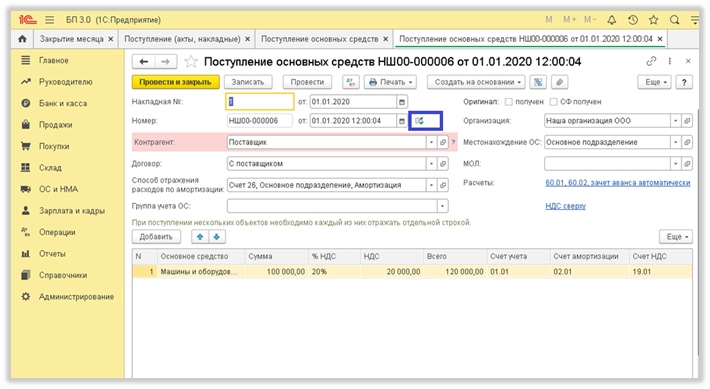

В документах поступлений проверить колонку «Счет амортизации». Это должен быть счет из группы счетов 02 «Амортизация основных средств». В большинстве случаев, 02.01.

Счет затрат, на который относятся расходы по амортизации (20, 26 или 44), указывается в реквизите «Способ отражения расходов по амортизации».

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Часто, ошибочно в эту колонку указывают именно счет затрат. В этом случае и возникает ошибка начисления амортизации. Ниже приведен пример, как НЕ нужно принимать основное средство:

Обязательно проверьте документ на наличие ручных корректировок. Их быть не должно, т.к. в этом случае движения документа не изменятся, и ошибка останется.

Содержание:

1. Как восстановить стоимость основных средств в налоговом учете

2. Аналитическая таблица временных разниц по налоговому учету

1. Как восстановить стоимость основных средств в налоговом учете

Заказчик обратился в компанию «Кодерлайн» с задачей восстановления налогового учета стоимости основных средств.

В ходе анализа данных были выявлены различные варианты ситуаций:

1. Некорректный ввод остатков по налоговому учету

Самая распространенная ошибка в данном примере – основные средства были приняты с завышенной остаточной стоимостью в налоговом учете, что приводило к искажению показателей временных разниц по начисленной амортизации.

2. Корректировка начисленной амортизации только ручными проводками.

Клиент своими силами добавил к конфигурации «1С:Управление производственным предприятием» возможность ручной корректировки проводок документа, при этом периодически корректировке подвергались только проводки бухгалтерского учета.

3. Ошибки пользователя при оформлении ввода в эксплуатацию основного средства.

Самая распространенная ошибка – при вводе ОС в эксплуатацию не включался режим начисления амортизации в налоговом учете. Некоторый период по такому ОС амортизация начислялась по виду учета ВР. Затем ошибка обнаруживалась, параметры начисления амортизации изменялись. Но при этом накопленная амортизация не переносилась из ВР в НУ.

2. Аналитическая таблица временных разниц по налоговому учету

Для удобства анализа и исправления ошибок в 1С 8 УПП была разработана обработка «Аналитическая таблица временных разниц по налоговому учету».

В данную таблицу включены остатки в базе по бухгалтерскому и налоговому учету, временным разницам в налоговом учете, выведена расчетная временная разница по ОС и соответствующий ей ОНАОНО. Также выведено отклонение расчетной суммы временных разниц от данных базы.

Аналитическая таблица временных разниц по налоговому учету в 1С 8 УПП

Пример аналитической таблицы ОС в 1С:Управление производственным предприятием 1.3. Принцип вычисления расчетной остаточной стоимости основных средств в налоговом учете:

1. Если по основному средству имеется первоначальная стоимость по бухгалтерскому и по налоговому учету, то расчетная остаточная стоимость ВР = Остаточная стоимость по бухгалтерскому учету – остаточная стоимость по налоговому учету.

2. Если по основному средству имеется первоначальная стоимость или в только в бухгалтерском или только в налоговом учете и есть начисленная амортизация по ВР, то расчетная остаточная стоимость ВР = Первоначальная стоимость в бухгалтерском учете Первоначальная стоимость в налоговом учете – Амортизация временной разницы.

Процесс корректировки считается завершенным в том момент, когда расчетная ВР равна остатку базы и разнице Остаточной стоимости в бухгалтерском учете – Остаточной стоимости в налоговом учете.

В дальнейшем данные обработки в 1С:Управление производственным предприятием, редакция 1.3 можно для автоматического формирования исправительных проводок.

Специалист компании «Кодерлайн»

Денис Кузнецов

- Главная

- Правовые ресурсы

- Подборки материалов

- Ошибка в начислении амортизации

Ошибка в начислении амортизации

Подборка наиболее важных документов по запросу Ошибка в начислении амортизации (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов

Судебная практика

Подборка судебных решений за 2020 год: Статья 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик представил уточненные налоговые декларации по налогу на прибыль, уменьшив налоговую базу на сумму расходов в виде амортизационных отчислений, включая амортизационную премию, а также заявление о возврате переплаты. Налоговый орган отказал в возврате переплаты, поскольку заявление подано по истечении трех лет со дня уплаты налога (п. 7 ст. 78 НК РФ). Суд установил, что основанием для представления уточненных налоговых деклараций с отражением расходов в виде амортизационных отчислений послужило неправомерное их включение ранее в состав внереализационных расходов затрат на мобилизационную подготовку. В рамках рассмотрения другого спора суд сделал вывод о неправомерном единовременном отнесении налогоплательщиком на основании подп. 17 п. 1 ст. 265 НК РФ к внереализационным расходам затраты на мобилизационную подготовку, поскольку условия для применения данной нормы не были соблюдены обществом. Суд, оценив доказательства, свидетельствующие об отсутствии у налогоплательщика законных оснований для единовременного отнесения к внереализационным расходам спорных затрат и о наличии у налогоплательщика возможности для правильного исчисления налога на прибыль за спорные налоговые периоды, подтверждающие тот факт, что плательщик должен был знать о размере своих налоговых обязательств, суд пришел к выводу о пропуске обществом трехлетнего срока для возврата сумм излишне уплаченного налога и признал отказ в возврате переплаты законным. Суд также указал, что непринятие обществом своевременных мер по корректировке своих налоговых обязанностей, как и необоснованный единовременный учет затрат капитального характера вместо последовательного начисления амортизации, не может являться основанием для создания для налогоплательщика необоснованных налоговых преимуществ в виде возврата переплаты, образовавшейся вследствие исправления ошибок в учете за пределами установленных действующим законодательством сроков.