Дата публикации: 16.10.2017 09:53 (архив)

Увидели ошибку в уведомлении по выплате налогов за квартиру, транспорт или землю? Общайтесь в инспекцию, где оперативно решат вопрос.

У амурчан остался только месяц, чтобы заплатить имущественные налоги с физических лиц за 2016 год. Сделать это нужно до 1 декабря 2017 года. Уже сейчас сотрудники налоговой инспекции по Амурской области направляют гражданам уведомления по наличию у них в собственности имущества, которое облагается налогом. Это жилое имущество, транспорт, а также земельные участки.

Но что делать, если в уведомлении допущена ошибка. Например, в уведомлении может быть указано имущество, которое вам не принадлежит. Также в бланке может быть неправильно отражена мощность транспортного средства или кадастровый номер земельного участка.

Если налогоплательщики не согласны с тем, что они увидели в налоговых уведомлениях, для урегулирования вопроса они могут либо послать в налоговую инспекцию отрывной корешок, который прикладывается к уведомлению, либо обратиться непосредственно в налоговые органы.

Также гражданин может сделать обращение через личный кабинет налогоплательщика для физлиц на сайте Федеральной налоговой службы. Данные для входа можно получить в любой налоговой инспекции или в МФЦ. Если у вас нет доступа к личному кабинету, на сайте можно отправить электронное обращение, которое рассмотрят в особом порядке.

Также можно обращаться по телефону Единого контакт-центра Управления Федеральной налоговой службы России — 8-800-222-2222.

Россияне получают уведомления о налогах. Оплатить их следует до 1 декабря 2021 года. Но как быть, если налог начислен на чужую землю, дом или квартиру? На этот вопрос отвечает информационный партнер «Российской газеты» — «Нижегородская правда».

Ни земли, ни дома

Подобная ситуация произошла с жительницей городского округа город Бор. Женщина с удивлением обнаружила, что стала владелицей 4 гектаров земли, частного дома и незнакомой квартиры.

— Вот так в считаные минуты я почувствовала себя миллионершей,- горько шутит новоявленная обладательница земельных угодий.- Вот только в налоговых уведомлениях значатся приличные суммы.

К сожалению, подобные ситуации — не редкость. Случаются технические сбои. Иногда налоги неправильно начисляются из-за полного совпадения личных данных владельцев имущества. Бывает, что начисления производят на уже проданное имущество, потому что данные из Единого государственного реестра недвижимости вовремя не попали в налоговую базу.

Сведения, используемые для налогообложения имущества, предоставляются регистрирующими органами.

Не сбрасывайте со счетов

Если вам пришло письмо счастья на чужое имущество, юристы советуют сразу разобраться с этим вопросом. Некоторые новоявленные собственники рассуждают так: имущество не мое — платить не буду. Как показывает практика, такая небрежность может дорого стоить. Схема проста — вы не платите налоги, долги копятся, в итоге налоговики обращаются в судебные органы и по упрощенной схеме (без присутствия сторон) — с помощью судебного приказа выносится решение.

Вы живете и знать не знаете, что относительно вас уже есть судебное решение. В итоге бумаги передают судебным приставам, с ваших счетов списывают суммы. Но и оплачивать чужой налог тоже не следует.

Что проверить

Для начала следует обратиться в Единый государственный реестр недвижимости и заказать выписку на то имущество, на которое вам выставлен налог. Для этого достаточно знать кадастровый номер объекта недвижимости — обычно он указан в уведомлении,- либо точный адрес. Имея такой документ, вы сможете доказать в налоговой инспекции, что данное имущество принадлежит не вам. Можно пойти по другому пути.

— Закажите выписку из ЕГРН с указанием всех принадлежащих вам объектов недвижимости,- консультируют юристы.- Потом обратитесь в налоговую и напишите заявление о перерасчете налога и исключении из базы налогообложения спорной квартиры. Через 30 дней вам дадут ответ. Если же указанная квартира будет значиться в выписке, следует обратиться в регистрирующий орган с заявлением об исправлении ошибки в учетных данных.

Заявление и документы можно подать лично в налоговый орган, почтой в электронной форме через «Личный кабинет налогоплательщика для физических лиц» или в электронной форме через сервис «Обратиться в ФНС России».

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

- «Перерасчет больничного после предъявления справки»;

- «Перерасчет отпускных при больничном».

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

О том, понадобится ли повышающий коэффициент для вашей машины, читайте в материале «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Вопрос:

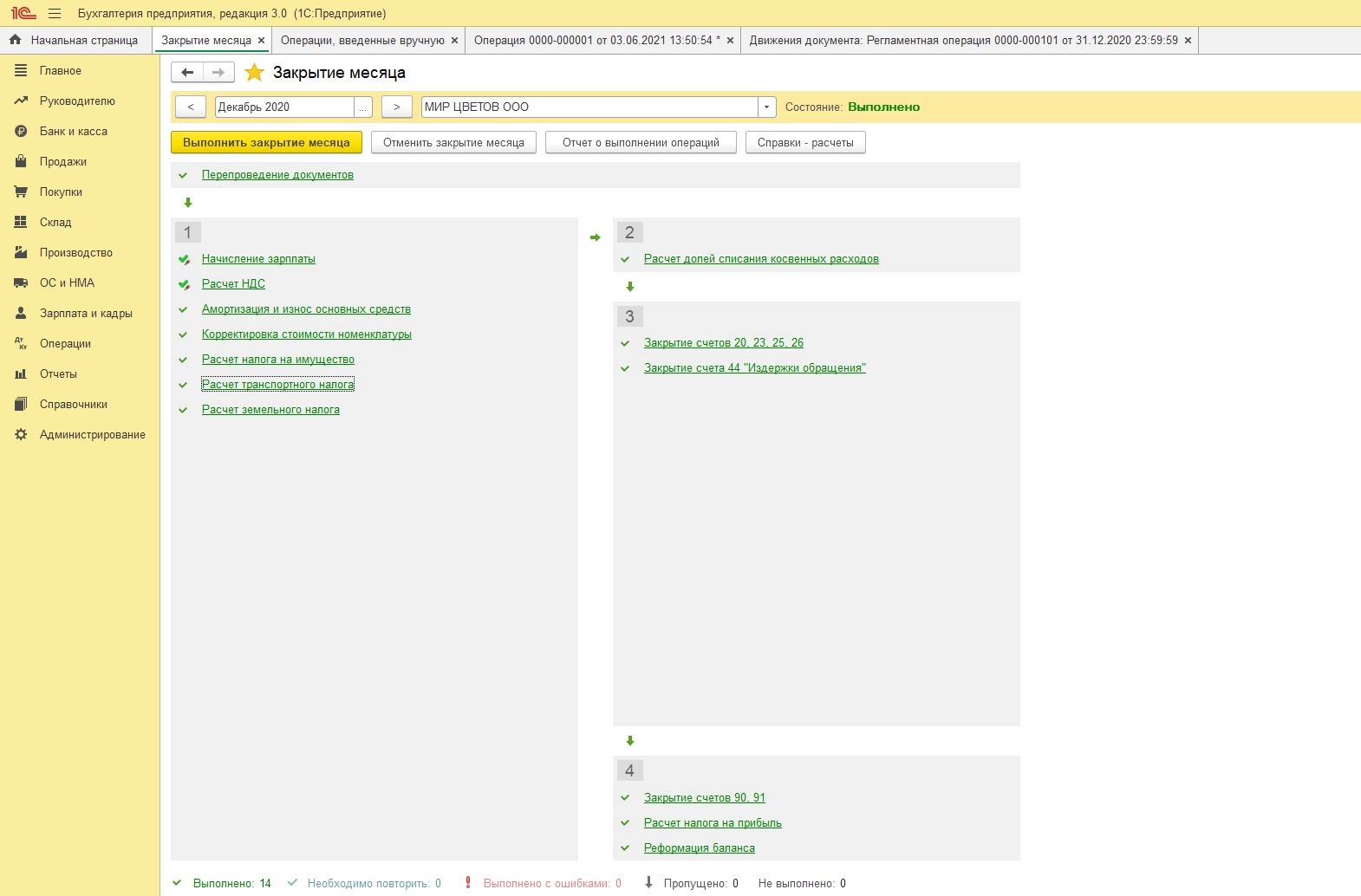

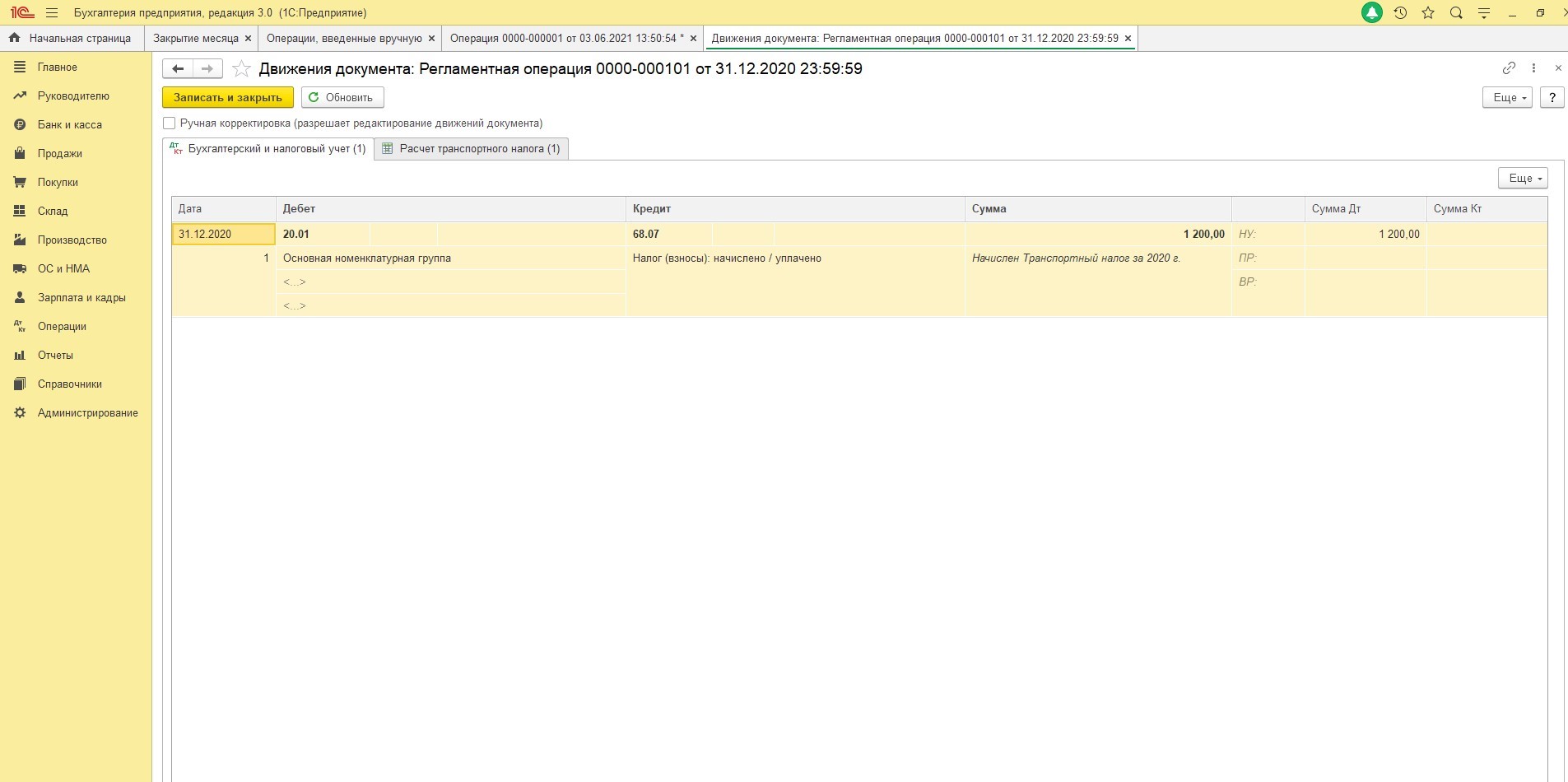

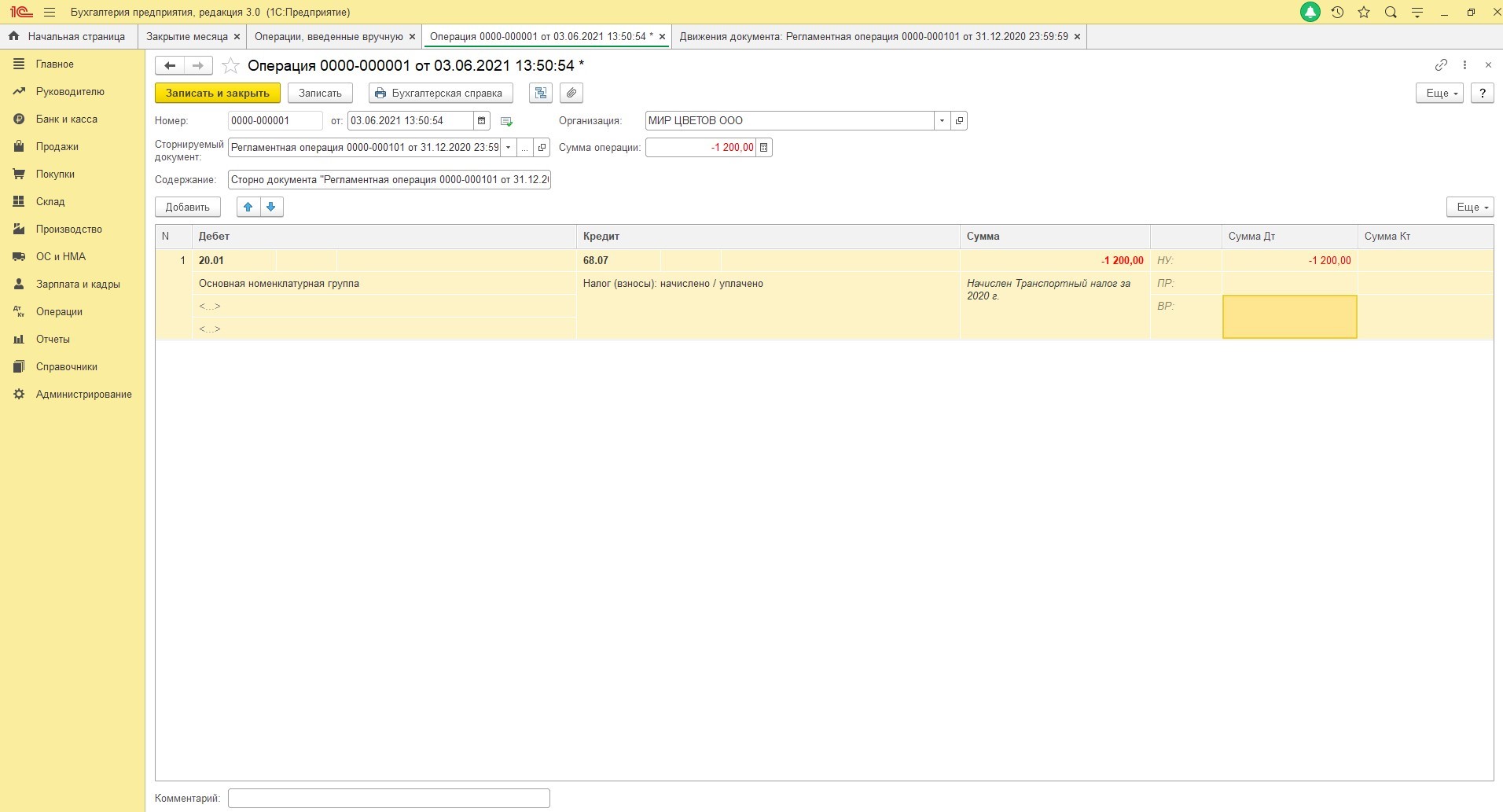

Как сторнировать неправильно начисленный транспортный налог в программе 1С:Бухгалтерия ред.3.0?

Ответ:

Расчет транспортного налога происходит регламентной операцией в закрытие месяца, например, Д26 К68.07, нам нужно сделать сторно регламентной операции.

Переходим в раздел «Операции» — «Операция, введенная вручную» – «Сторно документа» – Сторнируемый документ – Регламентная операция – выбираем нашу регламентную операцию по начислению транспортного налога.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку

Как обжаловать транспортный налог, если он завышен из-за ошибочной мощности автомобиля?

Добрый день!

Пришел транспортный налог на мой автомобиль, вместо 145,5 л.с. указали 1455 л.с. Поехал в налоговую, написал заявление на исправление, прошел уже месяц и тишина. Стал им звонить, в налоговой сказали что это проблема в базе ГИБДД, и пока исправить они этого не могут, сказали не переживать, все поправится. Все бы ни чего, вот только сумма долга пугает в 148000 рублей вместо 1800 руб. Что делать подскажите пожалуйста?

23 декабря 2016, 01:53, Вячеслав, г. Иркутск

Здравствуйте, Вячеслав!

Налоговая инспекция обязана была принять решение по вашему заявлению течение 10 дней со дня получения вашего заявления (п. п. 4, 8 ст. 78 НК РФ).

Если была переплата вернуть налог обязаны не позднее одного месяца с этой же даты. В случае нарушения срока возврата инспекция должна будет уплатить проценты за каждый день просрочки, которые начисляются на сумму переплаты исходя из ставки рефинансирования Банка России, действовавшей в это время (п. п. 6, 10 ст. 78 НК РФ).

Прилагаю разъяснения из ПС Консультант Плюс о том, что делать, если налоговый орган неправильно рассчитал налог

«Электронный журнал „Азбука права“, 22.12.2016

ЧТО ДЕЛАТЬ, ЕСЛИ НАЛОГОВЫЙ ОРГАН

НЕПРАВИЛЬНО РАССЧИТАЛ НАЛОГ?

На основании налоговых уведомлений уплачиваются транспортный налог, земельный налог, налог на имущество физических лиц.

Если налоговый орган неверно рассчитал налог и завысил его сумму к уплате в налоговом уведомлении, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Заполните заявление об ошибках в налоговом уведомлении.

Если в налоговом уведомлении вы обнаружили ошибки или недостоверные сведения, которые завышают сумму налога, сообщите об этом письменно в налоговую инспекцию. Для этого заполните заявление о наличии в налоговом уведомлении недостоверной информации. Форма заявления должна быть приложена к налоговому уведомлению, которое вам направила налоговая инспекция. В заявлении отражается номер налогового уведомления, адрес инспекции, в которую вы собираетесь направить заполненное заявление, ваши Ф.И.О. и ИНН.

Если форма заявления не прислана с налоговым уведомлением, заявление вы можете составить в произвольном виде, указав в нем обнаруженные ошибки.

К заявлению приложите копии документов, которые подтверждают правильные данные, например копию свидетельства о праве собственности на недвижимость.

Шаг 2. Направьте заявление в налоговую инспекцию.

Заполненное заявление можно лично сдать в налоговую инспекцию, направить по почте или в электронном виде через личный кабинет налогоплательщика на сайте www.nalog.ru.

Если вы сдаете заявление лично в налоговую инспекцию, подготовьте его в двух экземплярах. На втором экземпляре инспекция поставит отметку о принятии с указанием даты приема и вернет его вам.

Отправить заявление по почте лучше почтовым отправлением с описью вложения — в этом случае у вас будет доказательство даты отправки заявления и конкретных документов.

Шаг 3. Дождитесь нового налогового уведомления с верными данными.

После получения заявления об ошибках в уведомлении налоговый орган должен самостоятельно выяснить причину ошибки, пересчитать налог и направить вам новое налоговое уведомление. При этом в графе „Исчисленная сумма налога“ будет отражена правильная сумма налога, в графе „Сумма налога, исчисленная ранее“ — ошибочная сумма, указанная в первоначальном уведомлении.

Шаг 4. При наличии переплаты по налогу подайте в инспекцию заявление о возврате излишне уплаченной суммы налога или заявление о ее зачете.

Если на момент получения правильного уведомления вы уже уплатили налог в бюджет в большей сумме, чем полагается, переплату можно вернуть или зачесть в счет предстоящих платежей (п. 1 ст. 78 НК РФ).

Зачесть переплату, например, по налогу на имущество физических лиц можно в счет будущих платежей по налогу на имущество физических лиц или по земельному налогу (ст. 15, п. 1 ст. 78 НК РФ).

Для зачета или возврата переплаты подайте в налоговую инспекцию заявление в письменной форме. Его можно представить лично или направить по почте. Заявление можно подать в течение трех лет со дня уплаты налога (п. 7 ст. 78 НК РФ).

К заявлению приложите копии платежного документа и уведомления с перерасчетом налога.

Шаг 5. Дождитесь возврата (зачета) переплаты по налогу.

Решение о зачете, как и решение о возврате, инспекция должна принять в течение 10 дней со дня получения вашего заявления (п. п. 4, 8 ст. 78 НК РФ). Вернуть налог обязаны не позднее одного месяца с этой же даты. В случае нарушения срока возврата инспекция должна будет уплатить проценты за каждый день просрочки, которые начисляются на сумму переплаты исходя из ставки рефинансирования Банка России, действовавшей в это время (п. п. 6, 10 ст. 78 НК РФ).

Если у вас есть недоимка по местным налогам (в частности, по земельному налогу), долг по пеням и штрафам по этим налогам, инспекция сначала проведет зачет переплаты для погашения задолженности, а остаток суммы вернет вам (п. п. 5, 6 ст. 78 НК РФ).

Инспекция обязана направить вам сообщение о принятом решении о возврате (зачете) переплаты или об отказе в его осуществлении в течение пяти рабочих дней со дня принятия решения (п. 9 ст. 78 НК РФ).

Проверьте зарегистрировано ли ваше письмо в налоговой инспекции. Если зарегистрировано Вы можете обжаловать действия налоговой в вышестоящую налоговую инспекцию и в суд.

»Электронный журнал «Азбука права», 22.12.2016

КАК ОБЖАЛОВАТЬ РЕШЕНИЕ НАЛОГОВОГО ОРГАНА ПО НАЛОГОВОЙ ПРОВЕРКЕ?

Нередки ситуации, когда налогоплательщик не согласен с результатами налоговой проверки, в связи с чем он может защитить свои права и обжаловать решение налогового органа.

Жалобой признается обращение лица в налоговый орган в целях обжалования уже вступивших в силу актов налогового органа, действий или бездействия его должностных лиц, нарушающих, по мнению этого лица, его права.

Апелляционная жалоба призвана обжаловать не вступившее в силу решение налогового органа о привлечении к налоговой ответственности или об отказе в таком привлечении, если, по вашему мнению, такое решение нарушает ваши права (п. 1 ст. 138 НК РФ).

Жаловаться возможно в вышестоящий налоговый орган и (или) в суд.

При этом решения налогового органа (за исключением решений, принятых по итогам рассмотрения жалоб, в т.ч. апелляционных) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган (п. п. 1, 2 ст. 138 НК РФ).

. Обжалование решения налогового органа в вышестоящий налоговый орган

Жалоба в вышестоящий налоговый орган подается через налоговый орган, на который подается жалоба.

Для обжалования решения налогового органа в вышестоящий налоговый орган рекомендуем придерживаться следующего алгоритма.

Шаг 1. Убедитесь в том, что установленный для подачи жалобы (апелляционной жалобы) срок не пропущен.

Жалоба подается в течение (п. 2 ст. 139 НК РФ):

— года со дня вынесения налоговым органом обжалуемого решения или со дня, когда вы узнали о нарушении ваших прав, либо

— трех месяцев со дня принятия вышестоящим налоговым органом не устроившего вас решения — при подаче жалобы в ФНС России.

Апелляционная жалоба должна быть подана в течение месяца со дня вручения вам решения налогового органа, то есть до вступления обжалуемого решения в силу (п. 9 ст. 101, п. 2 ст. 139.1 НК РФ).

Если вы пропустили срок, установленный для подачи апелляционной жалобы, то считается, что вы не стали обжаловать в апелляционном порядке решение налогового органа, и оно вступает в силу.

Если же вы пропустили срок, установленный для подачи жалобы, по уважительной причине и решение налогового органа вступило в силу, то вы имеете право ходатайствовать перед вышестоящим налоговым органом о восстановлении срока (п. 2 ст. 139 НК РФ).

23 декабря 2016, 02:50

Артем Фомин

Адвокат, г. Санкт-Петербург

Данные обращения рассматриваются в порядке 59-фз, 78 НК ТУТ СОВЕРШЕННО НИ ПРИ ЧЕМ

Я бы рекомендовал оплатить 1800, чтобы потом не доказывать, что Вы не виноваты в неуплате.

Если хочется совсем быстро добиться правды, можно в гаи взять справку о регистрации автомобиля и подать в налоговую.

В противном случае подождать, пока они сами уточнят сведения в порядке 85 НК

23 декабря 2016, 05:57

Похожие вопросы

Далее предлагается в порядке статьи 123 УПК РФ данное решение может быть обжаловано в районном суде города Хабаровска

Здравствуйте! Меня зовут Алексей. Случилась такая история. Пять с половиной лет назад я приобрёл автомобиль. Зарегистрировал все на него документы для его эксплуатации без проблем. По истечении 5,5 лет выяснилось что номер кузова соответствует другому автомобилю установлена экспертизой. Пришло уведомление о дознавателей что возбуждено уголовное дело в отношении не установленного лица по признакам преступления часть первая статья 326. Далее предлагается в порядке статьи 123 УПК РФ данное решение может быть обжаловано в районном суде города Хабаровска. Как мне дальше действовать чтобы оформить через суд вечный учёт в соответствии с приказом МВД№ 605 от 7.07.2013г. о подобной процедуре? Хотя бы с чего начать. Спасибо за внимание.

Вчера в 07:43, вопрос №3737911, Алексей, г. Москва