Дата публикации: 20.01.2017 12:30 (архив)

При регистрации счетов-фактур и корректировочных счетов-фактур в книге покупок показатели в графах 15 и 16 книги покупок указываются с положительным значением. При аннулировании таких записей показатели в графах 15 и 16 указываются с отрицательным значением.

А в случае аннулирования записи из книги покупок после окончания текущего налогового периода по счету-фактуре или корректировочному счету-фактуре в связи с внесением в них исправлений используются дополнительные листы книги покупок. Причем, за тот налоговый период, в котором были зарегистрированы счет-фактура или корректировочный счет-фактура до внесения в них исправлений.

Алгоритм внесения изменений в книгу покупок, которые не связаны с изменением данных в счете-фактуре или корректировочном счете-фактуре:

- если ошибка записи данных по счету-фактуре в книге покупок выявлена до срока представления налоговой декларации за истекший налоговый период, то дополнительный лист книги покупок за указанный налоговый период составлять не нужно;

- если ошибка выявлена после даты представления налоговой декларации за истекший налоговый период, то необходимо сформировать дополнительный лист книги покупок за тот налоговый период, в котором была допущена ошибка.

В дополнительном листе сначала производятся записи, подлежащие аннулированию (с отрицательным значением), а в следующей строке отражаются правильные показатели положительным значением.

При обнаружении в поданной декларации по налогу на добавленную стоимость ошибок, приводящих к занижению суммы налога, необходимо представить в налоговые органы уточненную налоговую декларацию (п. 1 ст. 81 НК РФ).

Для внесения изменений в книгу покупок есть два законных способа. Какой из них использовать, зависит от периода, в который закралась ошибка. Если вы выявили в книге покупок ошибочные записи (лишний или недостающий счет-фактуру, неверно отраженные данные), узнайте из нашего материала, как это исправить.

Внесение изменений в текущем налоговом периоде

Порядок внесения изменений в книгу покупок регулируется постановлением Правительства РФ «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» от 26.12.2011 № 1137 (далее — Правила).

Если вы вносите изменения до окончания налогового периода, то в книге покупок:

- аннулируйте ошибочный счет-фактуру (корректировочный счет-фактуру) — запишите его в книгу покупок с отрицательными стоимостными значениями;

- следом зарегистрируйте исправленный (исправленный корректировочный) счет-фактуру с положительными верными значениями (п. 9 приложения 4 к Правилам).

Таким образом, для исправления ошибок в книге продаж в текущем квартале дополнительный лист вам оформлять не требуется — исправляйте ошибочные записи непосредственно в книге покупок.

Зачем продавцу или покупателю аннулировать счета-фактуры и как это правильно сделать, узнайте здесь.

Внесение изменений по окончании налогового периода

Если вам необходимо исправить ошибки в книге покупок по уже закончившемуся кварталу:

- оформите дополнительный лист книги покупок за тот налоговый период, в котором был зарегистрирован требующий исправления счет-фактура (п. 4 приложения 4 к Правилам);

- подайте уточненную декларацию по НДС, доплатите налог и пени, если в результате ошибок в книге покупок сумма налогового вычета оказалась завышенной (п. 1 ст. 1 НК РФ).

Обновленная редакция Правил ведения доплиста к книге покупок закрепила выгодный для налогоплательщиков вариант отражения изменений: исправленный счет-фактуру можно регистрировать в периоде, когда был получен первичный счет-фактура. В п. 6 Правил ведения доплиста к книге покупок теперь прописан алгоритм вычисления показателя по строке «Всего»:

ВСЕГО0 = ИТОГО0 – АСФ + ИСФ

где: ВСЕГО0 — показатель строки «Всего» доплиста книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений;

ИТОГО0 — показатель строки «Итого»;

АСФ — показатели подлежащих аннулированию счетов-фактур;

ИСФ — показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями.

Как отличить исправленный счет-фактуру от корректировочного, узнайте из материалов:

- «Что такое корректировочный счет-фактура и когда он нужен?»;

- «В каких случаях используется исправленный счет-фактура?».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

В IV квартале 2019 г. при приобретении фруктов по импортному контракту в книге покупок заявлен вычет по НДС по декларации на товары по ставке 20%. В мае 2020 г. от таможенного органа получено Решение о внесении изменений и (или) дополнений в сведения, указанные в декларации на товары, со ставкой 10% по данной сделке в связи с изменениями законодательства, устанавливающими ставку НДС на фрукты с 1 октября 2019 г. Решение оформлено таможенным органом. Как следует отразить это в книге покупок? …

Ответ смотрите в системе КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Форма дополнительного листа книги покупок и правила его заполнения

Форма дополнительного листа книги покупок и Правила его заполнения установлены в приложении 4 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 дополнительные листы к книге покупок нужно заполнять по новой форме. Обновление связано с введением системы прослеживаемости товаров, но новый бланк обязателен для всех налогоплательщиков, даже если они не торгуют прослеживаемыми товарами.

Дополнительные листы книги покупок являются неотъемлемой частью книги покупок.

Порядок оформления дополнительного листа к книге покупок:

- В строку «Итого» перенести итоговые данные (п. 2 Правил заполнения дополнительного листа книги покупок):

- из графы 15 книги покупок за тот налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если дополнительные листы для данной книги покупок не оформлялись;

- из графы 15 последнего из оформленных дополнительных листов книги покупок за налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если к данной книге покупок уже имеются дополнительные листы.

- По строке в графах с 1-й по 19-ю записать показатели аннулируемого ошибочного счета-фактуры (корректировочного счета-фактуры), при этом показатели в графах 14 и 15 отражаются с отрицательным значением (пп. 3, 5 Правил заполнения дополнительного листа книги покупок). При аннулировании записи об авансовом счете-фактуре графы 8 и 16-19 дополнительного листа не заполняются (п. 4 Правил заполнения дополнительного листа книги покупок).

- В строке «Всего» подвести итоги по графе 15 (из показателей строки «Итого» вычесть показатели записей ошибочного счета-фактуры (корректировочного счета-фактуры) и к полученному результату прибавить показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями) (п. 6 Правил заполнения дополнительного листа книги покупок).

Показатели строки «Всего» используются для внесения изменений в налоговую отчетность, ранее представленную в налоговый орган (п. 1 ст. 81 НК РФ, п. 6 Правил заполнения дополнительного листа книги покупок).

Пример оформления дополнительного листа книги покупок

Разобраться с заполнением дополнительного листа к книге покупок по новой форме с 01.07.2021 поможет пример от профессионалов КонсультантПлюс.

Пример заполнения дополнительного листа к книге покупок от КонсультантПлюс

ООО «Альфа» после подачи декларации по НДС за III квартал 2022 г. обнаружило, что в результате технического сбоя в нее не включены показатели счета-фактуры N 715 от 22.09.2022 по подлежащему прослеживаемости товару, который получен от ООО «Бета» и оприходован 22.09.2022. Для подачи уточненной декларации за этот период организация зарегистрировала «пропущенный» счет-фактуру в дополнительном листе книги покупок за III квартал 2022 г.

Посмотреть образец можно, кликнув по картинке ниже. Пробный доступ к КонсультантПлюс бесплатен.

Пример оформления дополнительного листа книги покупок вы можете посмотреть и скачать, получив пробный онлайн доступ к системе КонсультантПлюс. Это бесплатно:

Итоги

Ошибочные записи в книге покупок исправляйте по-разному в зависимости от того, закончился квартал или нет. Внутри квартала исправительные записи оформляйте в самой книге покупок (сначала аннулируйте ошибочные данные, отразив их знаком «минус», затем зарегистрируйте верные данные с положительными значениями).

Если квартал уже закончился и декларация отправлена налоговикам, исправляйте книгу покупок с помощью дополнительного листа к той книге покупок, в которой зарегистрирован первичный счет-фактура. Порядок заполнения его описан в постановлении № 1137.

Добрый день. В декабре оприходована услуга от поставщика на сумму 2176 вместо 2611. Наша ошибка, с/ф выписан верно. Пытаюсь сделать корректировку поступления от 09.02.22 г. В доп. листе отражается только сумма сторно. В книгу покупок за 1 кв. 2022 попадает верная сумма. В уточненной декларации по НДС за 4 кв. 2021 г р. 8 приложение 1 стоит только сумма красным, правильная не попадает. Что я делаю не так?

Обновленная редакция Правил ведения доплиста к книге покупок закрепила выгодный для налогоплательщиков вариант отражения изменений: исправленный счет-фактуру можно регистрировать в периоде, когда был получен первичный счет-фактура. В п. 6 Правил ведения доплиста к книге покупок теперь прописан алгоритм вычисления показателя по строке «Всего»:

ВСЕГО0 = ИТОГО0 – АСФ + ИСФ

где: ВСЕГО0 — показатель строки «Всего» доплиста книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений;

ИТОГО0 — показатель строки «Итого»;

АСФ — показатели подлежащих аннулированию счетов-фактур;

ИСФ — показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями.

Как отличить исправленный счет-фактуру от корректировочного, узнайте из материалов:

- «Что такое корректировочный счет-фактура и когда он нужен?»;

- «В каких случаях используется исправленный счет-фактура?».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

В IV квартале 2019 г. при приобретении фруктов по импортному контракту в книге покупок заявлен вычет по НДС по декларации на товары по ставке 20%. В мае 2020 г. от таможенного органа получено Решение о внесении изменений и (или) дополнений в сведения, указанные в декларации на товары, со ставкой 10% по данной сделке в связи с изменениями законодательства, устанавливающими ставку НДС на фрукты с 1 октября 2019 г. Решение оформлено таможенным органом. Как следует отразить это в книге покупок? …

Ответ смотрите в системе КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Форма дополнительного листа книги покупок и правила его заполнения

Форма дополнительного листа книги покупок и Правила его заполнения установлены в приложении 4 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 дополнительные листы к книге покупок нужно заполнять по новой форме. Обновление связано с введением системы прослеживаемости товаров, но новый бланк обязателен для всех налогоплательщиков, даже если они не торгуют прослеживаемыми товарами.

Дополнительные листы книги покупок являются неотъемлемой частью книги покупок.

Порядок оформления дополнительного листа к книге покупок:

- В строку «Итого» перенести итоговые данные (п. 2 Правил заполнения дополнительного листа книги покупок):

- из графы 15 книги покупок за тот налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если дополнительные листы для данной книги покупок не оформлялись;

- из графы 15 последнего из оформленных дополнительных листов книги покупок за налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если к данной книге покупок уже имеются дополнительные листы.

- По строке в графах с 1-й по 19-ю записать показатели аннулируемого ошибочного счета-фактуры (корректировочного счета-фактуры), при этом показатели в графах 14 и 15 отражаются с отрицательным значением (пп. 3, 5 Правил заполнения дополнительного листа книги покупок). При аннулировании записи об авансовом счете-фактуре графы 8 и 16-19 дополнительного листа не заполняются (п. 4 Правил заполнения дополнительного листа книги покупок).

- В строке «Всего» подвести итоги по графе 15 (из показателей строки «Итого» вычесть показатели записей ошибочного счета-фактуры (корректировочного счета-фактуры) и к полученному результату прибавить показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями) (п. 6 Правил заполнения дополнительного листа книги покупок).

Показатели строки «Всего» используются для внесения изменений в налоговую отчетность, ранее представленную в налоговый орган (п. 1 ст. 81 НК РФ, п. 6 Правил заполнения дополнительного листа книги покупок).

Пример оформления дополнительного листа книги покупок

Разобраться с заполнением дополнительного листа к книге покупок по новой форме с 01.07.2021 поможет пример от профессионалов КонсультантПлюс.

Пример заполнения дополнительного листа к книге покупок от КонсультантПлюс

ООО «Альфа» после подачи декларации по НДС за III квартал 2022 г. обнаружило, что в результате технического сбоя в нее не включены показатели счета-фактуры N 715 от 22.09.2022 по подлежащему прослеживаемости товару, который получен от ООО «Бета» и оприходован 22.09.2022. Для подачи уточненной декларации за этот период организация зарегистрировала «пропущенный» счет-фактуру в дополнительном листе книги покупок за III квартал 2022 г.

Посмотреть образец можно, кликнув по картинке ниже. Пробный доступ к КонсультантПлюс бесплатен.

Пример оформления дополнительного листа книги покупок вы можете посмотреть и скачать, получив пробный онлайн доступ к системе КонсультантПлюс. Это бесплатно:

Итоги

Ошибочные записи в книге покупок исправляйте по-разному в зависимости от того, закончился квартал или нет. Внутри квартала исправительные записи оформляйте в самой книге покупок (сначала аннулируйте ошибочные данные, отразив их знаком «минус», затем зарегистрируйте верные данные с положительными значениями).

Если квартал уже закончился и декларация отправлена налоговикам, исправляйте книгу покупок с помощью дополнительного листа к той книге покупок, в которой зарегистрирован первичный счет-фактура. Порядок заполнения его описан в постановлении № 1137.

Добрый день. В декабре оприходована услуга от поставщика на сумму 2176 вместо 2611. Наша ошибка, с/ф выписан верно. Пытаюсь сделать корректировку поступления от 09.02.22 г. В доп. листе отражается только сумма сторно. В книгу покупок за 1 кв. 2022 попадает верная сумма. В уточненной декларации по НДС за 4 кв. 2021 г р. 8 приложение 1 стоит только сумма красным, правильная не попадает. Что я делаю не так?

Налогоплательщикам часто сложно определить, какие ошибки в декларации являются существенными, а какие нет, когда необходимо подать уточненную декларацию или пояснения в налоговый орган, а в каком случае исправления вносить не обязательно.

Существенные ошибки в декларации по НДС

Начнем с того, что современные средства электронного документооборота позволяют сразу выявить некоторые ошибки и указать на них налогоплательщику, а следовательно, их можно исправить сразу же при заполнении декларации, например, если вы вместо первичной декларации отправляете уточненную. Но есть ряд более серьезных ошибок в декларации по НДС, о которых нужно помнить налогоплательщику.

1. Налогоплательщик занизил налогооблагаемую базу

Занижение налогооблагаемой базы может быть связано с целым рядом ошибок, например, со счетной ошибкой, а также с отражением в декларации сумм налога, заявленных к вычету, которые не подтверждены документально. Такая ситуация может возникнуть, если контрагент несвоевременно прислал документы или они потерялись при пересылке.

2. Налогоплательщик подал налоговую декларацию на бумажном носителе

С 1 января 2015 года нарушение правила о представлении декларации по НДС в электронной форме квалифицируется как непредставление декларации (абз. 4 п. 5 ст. 174 НК РФ, п. 1 ст. 2, ч. 3 ст. 5 Федерального закона от 04.11.2014 № 347-ФЗ).

Таким образом, если в 2014 году возможно было переслать налоговую декларацию по почте и заплатить минимальный штраф в размере 200 рублей, то с прошлого года декларация просто считается неподанной, более того, налоговый орган может приостановить операции по счетам налогоплательщика.

3. Неправильно отраженный ИНН в декларации

Неправильно указанный ИНН может привести к тому, что декларация не будет считаться поданной. Так, ИНН должен иметь длину 10 или 12 символов. Если при вводе упустить один символ, то данные не пройдут форматный контроль, а значит, в случае включения их в декларацию она не будет принята налоговым органом.

4. Налогоплательщик включил в декларацию по НДС суммы за пределами трехлетнего срока

Налогоплательщик может принять НДС к возмещению только в пределах трехлетнего срока, если по каким-то причинам налогоплательщик включает в налоговую базу суммы НДС по приобретению товаров, оборудования, услуг за пределами трехлетнего срока, то в этом случае налоговый орган откажет в возмещении. Аналогичную позицию занимают и суды. Согласно ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты.

Статьей 172 НК РФ определен порядок применения налоговых вычетов, согласно которому вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на территорию Российской Федерации основных средств, оборудования к установке, и (или) нематериальных активов, указанных в п. 2 и 4 ст. 171 НК РФ, производятся в полном объеме после принятия на учет данных основных средств, оборудования к установке, и (или) нематериальных активов.

Непременным условием для применения налогового вычета и соответствующего возмещения сумм НДС является соблюдение трехлетнего срока, установленного п. 2 ст. 173 НК РФ.

Так, судьи не согласились с налогоплательщиком, который учитывал НДС с момента ввода в эксплуатацию основных средств, а не с момента их приобретения (Определение Верховного Суда РФ от 21.09.2015 № 309-КГ15-11146 по делу № А76-24834/2014).

5. Налогоплательщик неправильно рассчитал сумму НДС к возмещению

Если налогоплательщик не может подтвердить свои расчеты в декларации первичными документами, а также информация различается в книге покупок-продаж, то этот факт налоговый орган признает существенным нарушением.

Например, в Постановлении ФАС Дальневосточного округа от 22.05.2009 № Ф03-2071/2009 по делу № А37-1460/2008 суд, исследовав представленные предпринимателем в качестве доказательств ведения раздельного учета сумм НДС счета-фактуры, книги покупок и продаж, книги доходов и расходов, журнал учета выставленных и полученных счетов-фактур, пришел к выводу о том, что учет, организованный предпринимателем, не подтверждает правильность отраженных в налоговой декларации за декабрь 2007 года сумм НДС, заявленных к возмещению. Таким образом, суммы, отраженные в декларации, должны соответствовать первичным документам и книгам продаж и покупок. Но не нужно спешить с внесением изменений в декларацию, например, если закралась ошибка в книге продаж. Сначала надо исправить ошибку в книге покупок, оформив дополнительный лист. Затем на основании этого листа сформировать приложение 1 к разделу 8 уточненной декларации. В строке 001 приложения надо поставить 0 (Порядок заполнения декларации, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558). Если в книге покупок или продаж имеется ошибка, то, скорее всего, и налоговый орган откажет в возмещении НДС, и суды признают такой отказ правомерным. В качестве примера можно назвать Постановление Восемнадцатого арбитражного апелляционного суда от 06.05.2015 № 18АП-4298/2015 по делу № А07-22024/2014, когда налогоплательщик два раза отразил один и тот же счет-фактуру в книге покупок как первичный счет-фактуру, а также как корректировочный.

В этой связи перед подачей декларации необходимо провести проверку счетов-фактур и сверить, чтобы информация по счетам-фактурам не «задваивалась» в книге покупок и продаж. Особенно необходимо обратить внимание на данные разд. 10 и 11, поскольку данные из указанных разделов существенны для проверки декларации, так как показатели журнала учета создают взаимосвязь между книгой продаж поставщика и книгой покупок клиента. Например, если посредник неправильно заполнит журнал учета счетов-фактур, то покупателю понадобится составлять пояснения для инспекторов в отношении заполнения декларации по НДС.

Несущественные ошибки в декларации по НДС

К несущественным ошибкам можно назвать те ошибки, которые не привели к занижению суммы налога, уплачиваемого в бюджет, которые не повлияли на налогооблагаемую базу и в отношении которых налогоплательщику не придется доказывать свою правоту. Однако даже при наличии несущественных ошибок целесообразно при предоставлении налоговым органом соответствующего требования представить соответствующие пояснения.

1. Ошибки не привели к занижению суммы налога к уплате

Если же ошибки не привели к занижению суммы налога, то представлять дополнения или изменения вы можете по своему желанию, так как это ваше право, а не обязанность (абз. 2 п. 1 ст. 81 НК РФ, см. также Письмо УФНС России по г. Москве от 05.07.2010 № 16-12/070210).

2. Переплата налога в бюджет

Переплата налога в бюджет может возникнуть ввиду целого ряда причин, например, ввиду отражения реализации, которая не состоялась или же в случае возврата покупателем некачественного товара, который был отражен уже в учете с начислением налога.

В этом случае подавать уточненную декларацию не обязательно. Сумма излишне уплаченного налога подлежит в том числе зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату организации в порядке, установленном ст. 78 НК РФ (п. 1 ст. 78 НК РФ).

Зачет сумм излишне уплаченных налогов и сборов производится по соответствующим видам налогов и сборов (абз. 2 п. 1 ст. 78 НК РФ). Следовательно, поскольку НДС является федеральным налогом (п. 1 ст. 13 НК РФ), переплату по нему возможно зачесть в счет предстоящих платежей только по федеральным налогам (в том числе, как в данной ситуации, в счет налога на прибыль).

3. Несоответствия в разделах декларации

Несоответствия часто возникают в данных о сумме налога, указанного в разделе 1 декларации, и налогом, исчисленным исходя из отраженной в разделе 3 налоговой базы. Такая ошибка может быть обусловлена техническими проблемами или ошибками в расчетах. В Постановлении Девятого арбитражного апелляционного суда от 29.01.2016 № 09АП-57918/2015 по делу № А40-137588/15 суд встал на сторону налогоплательщика, указав, что допущенная Обществом ошибка имела очевидный характер и никак не свидетельствовала о наличии оснований для выводов о занижении им суммы налога, подлежащей уплате в бюджет, и тем более о наличии оснований для привлечения его к налоговой ответственности по пункту 1 статьи 122 НК РФ.

4. Технические ошибки в заполнении реквизитов

Технические ошибки в заполнении реквизитов также не влияют на факт уплаты и начисления налога. Например, к таким ошибкам можно отнести неправильный номер корректировки или неправильный код налогового периода, ОКВЭД или номер налогового органа, в который подается декларация. Действительно, подобные ошибки являются больше техническими и никак не отражаются на тех суммах, которые налогоплательщик уплачивает в бюджет. Одновременно нельзя сказать, что декларация не является поданной, поскольку ошибка не влияет на факт подачи самой декларации.

В подобной ситуации суды также встают на сторону налогоплательщика, так, по мнению судей, неправильное указание в декларации налогового периода не является существенным недостатком, не позволяющим налоговому органу провести проверку в полном объеме (Постановление ФАС Северо-Кавказского округа от 30.07.2009 по делу № А32-22251/2008-12/190).

5. Технические ошибки в подтверждающих документах

Технические ошибки в подтверждающих документах также не повлияют на возможность принятия НДС к вычету. Налоговый орган не может отказать в возмещении НДС, отраженному в налоговой декларации, если счета-фактуры оформлены с несущественными ошибками. В ст. 169 НК РФ введена норма: ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя, наименования товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога, не являются основанием для отказа в принятии к вычету НДС. К таким несущественным ошибкам заполнения счетов-фактур можно отнести следующие: путаницу с нумерацией, неточности при указании грузоотправителя и грузополучателя (при условии, что покупатель и продавец названы правильно), ошибки в единицах измерения (код и условное обозначение), пренебрежение точностью при отражении страны происхождения товара и номера таможенной декларации.

6. Ошибки, связанные с округлением

Если ошибка связана с округлением суммы налога, фактически не приводит к неуплате налога, то такая ошибка также является несущественной. Согласно п. 6 ст. 52 НК РФ налог должен исчисляться в полных рублях. Если при расчете налога получено значение с копейками, то сумма менее 50 коп. отбрасывается, а 50 коп. и более округляется до целого рубля (п. 6 ст. 52 НК РФ). А вот в счетах-фактурах необходимо указывать данные с копейками.

Но по большому счету, подобное округление не должно негативно отражаться на возможности применения НДС к вычету.

Конечно, при подаче любой декларации лучше руководствоваться принципом «семь раз отмерь и один отрежь», вместе с тем, ошибки в декларации по НДС встречаются достаточно часто. Поэтому важно понять, какую ошибку вы допустили, и к чему она может привести. Среди негативных последствий существенных ошибок в декларации по НДС можно назвать блокировку счетов, проверку складов, запросы о предоставлении дополнительных документов и даже выездную проверку. Поэтому очень важно выявить и предотвратить существенные ошибки заранее.

Кокоева Полина

Специалист линии консультации франчайзинговой сети «ИнфоСофт».

16.09.2022

Время прочтения — 5 мин.

Получить бесплатную консультацию

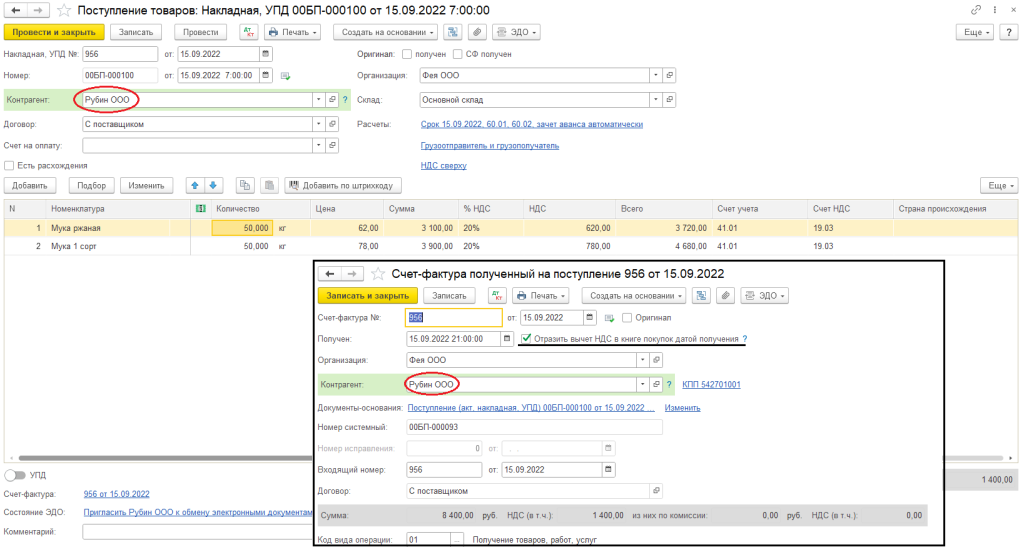

Пример

Есть поступление товаров и счет-фактура, в которых ошибочно был указан неверный поставщик (ООО «Рубин») (рис. 1). Верным поставщиком является ООО «ЛЕР».

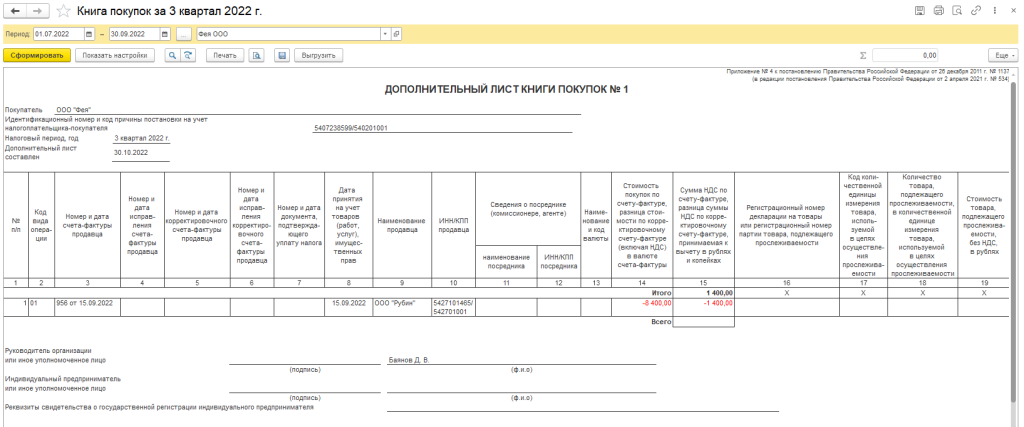

Рис. 1

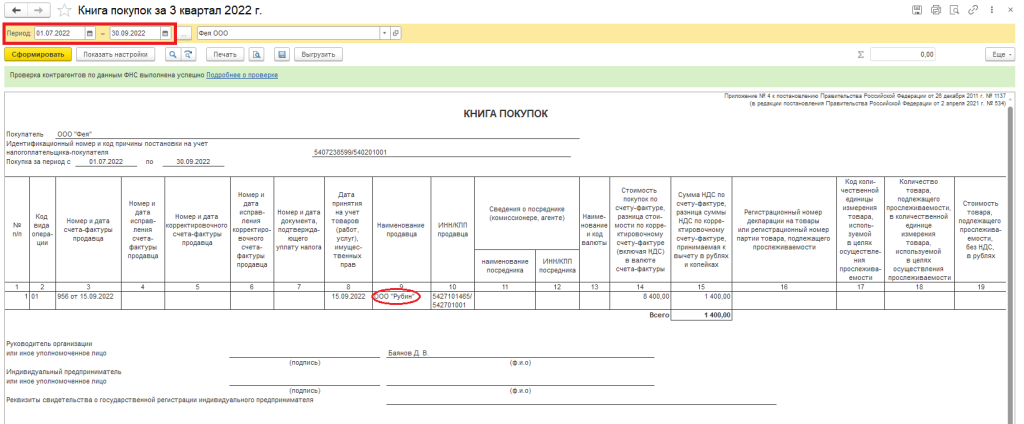

Счёт-фактура был отражён к вычету в книге покупок датой получения (рис. 2), поэтому необходимо сформировать дополнительные листы и уточнённую декларацию по НДС.

Рис. 2

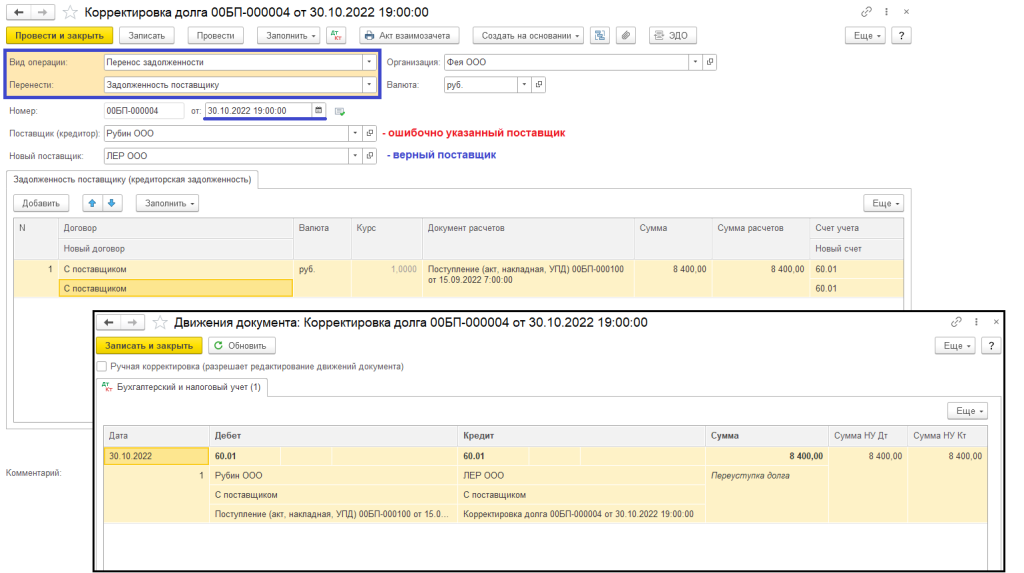

1. Корректировка долга

Для того, чтобы перенести поступление товара на верного поставщика необходимо создать документ «Корректировка долга» (рис. 2).

Покупки – Корректировка долга – Создать

Вид операции: Перенос задолженности

Перенести: Задолженность поставщику

Дата: дата исправления (30.10.2022)

Поставщик (кредитор): Рубин ООО (ошибочно указанный поставщик)

Новый поставщик: ЛЕР ООО (верный поставщик)

Кнопка «Заполнить» в табличной или верхней части документа.

В строке «Новый договор» необходимо указать договор с верным поставщиком.

Кнопка «Провести и закрыть».

Рис. 3

2. Формирование дополнительных листов

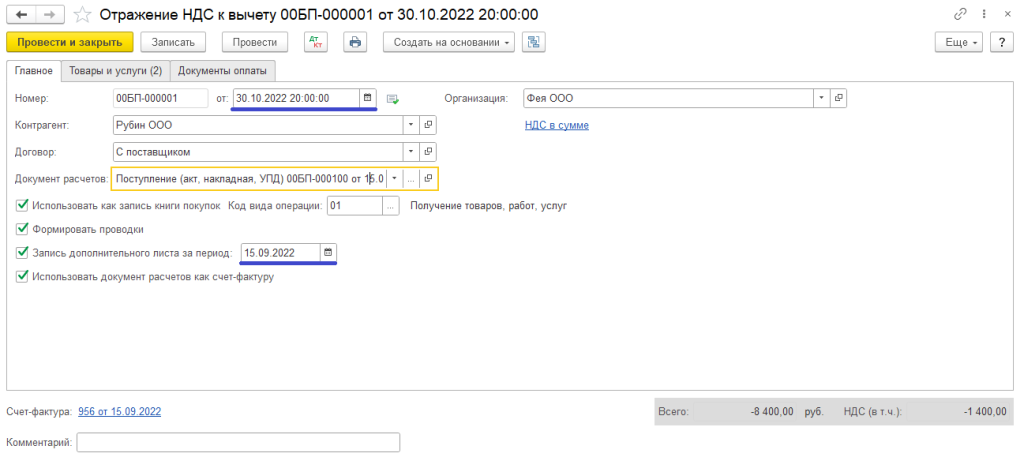

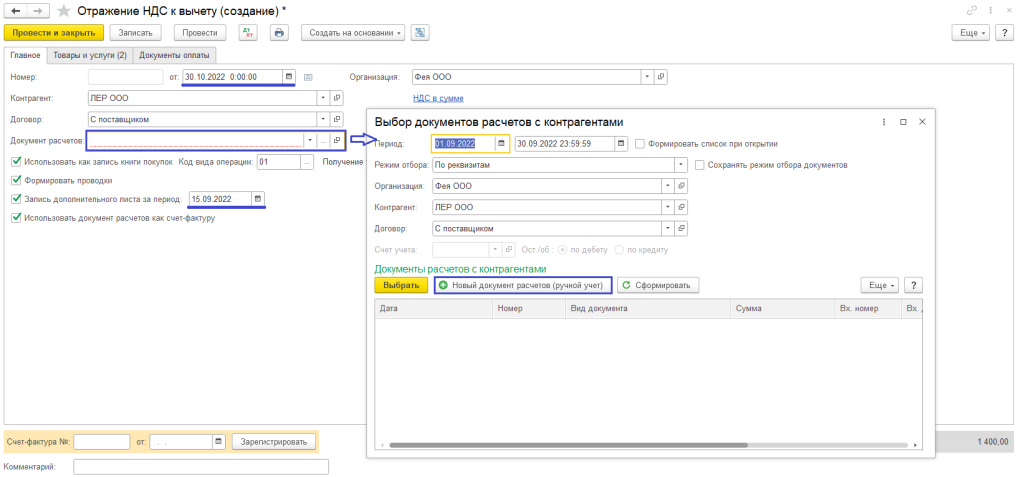

Для того, чтобы сторнировать запись в книге покупок с неверным поставщиком и поставить с правильным, воспользуемся документом «Отражение НДС к вычету» (рис. 4).

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: Рубин ООО (ошибочно указанный поставщик)

Договор: С поставщиком (договор, который был выбран в документе поступления)

Документ расчетов: Поступление (акт, накладная, УПД) (документ поступления товаров)

Рис. 4

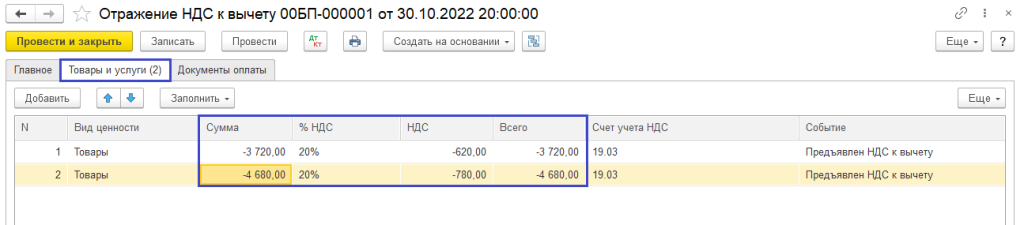

На вкладке «Товары и услуги» по кнопке «Заполнить по расчётному документу» будет заполнена табличная часть. Необходимо указать сумму в каждой строке со знаком «минус» и провести документ (рис. 5).

Рис. 5

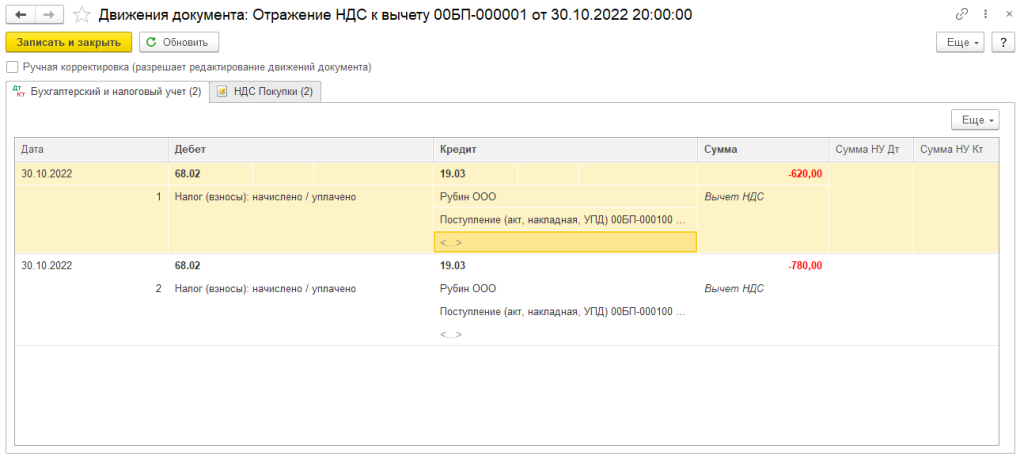

По кнопке можно посмотреть движения по счетам бухгалтерского учёта и специальным регистрам (рис. 6).

Рис. 6

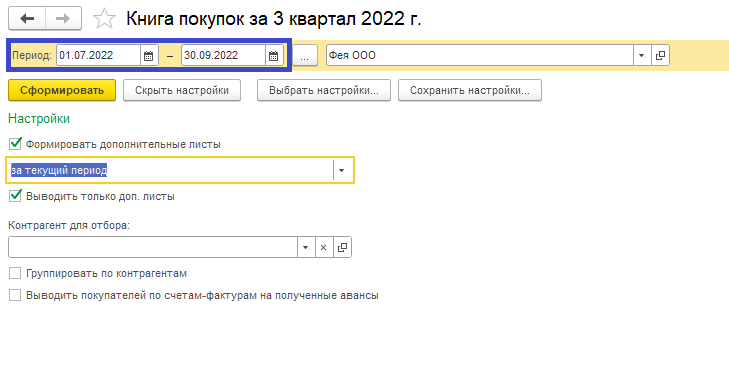

Также проверить запись дополнительных листов можно в книге продаж, указав настройки как на рисунке 7.

Отчеты – Книга покупок – Показать настройки (рис. 7) – Сформировать

Рис. 7

Рис. 8

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

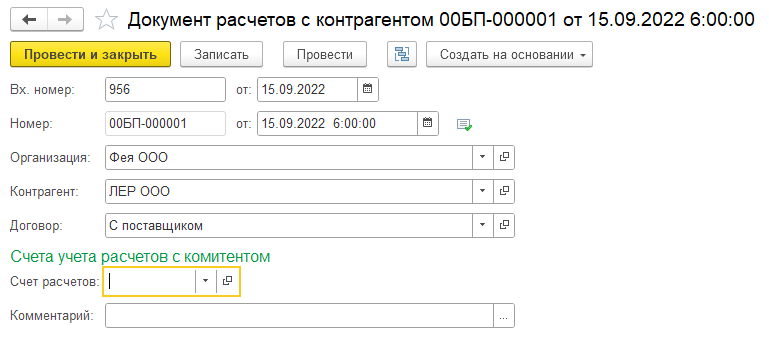

Следующим шагом необходимо сделать запись в доп. лист с верным поставщиком.

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: ЛЕР ООО (верный поставщик)

Договор: С поставщиком (договор поставки с верным поставщиком)

Документ расчетов: Документ расчётов с контрагентом (создать документ, рис. 9, 10)

Рис. 9

Рис. 10

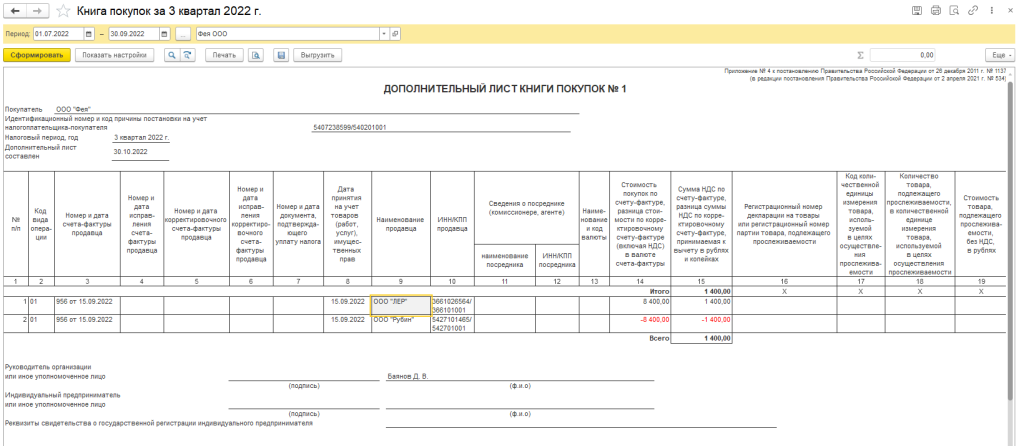

На вкладке «Товары и услуги» заполните табличную часть как в документе поступления, проведите документ. В доп. листе книги покупок добавится запись с верным поставщиком (рис. 11).

Рис. 11

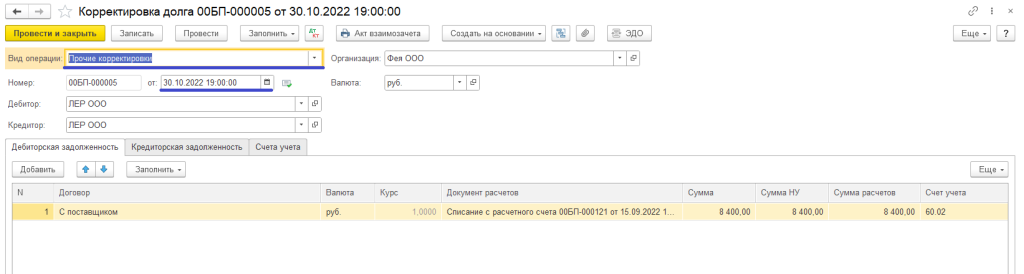

3. Корректировка долга

Так как оплата была верному поставщику необходимо закрыть с ним взаиморасчеты.

Покупки – Корректировка долга – Создать

Вид операции: Прочие корректировки

Дата: дата исправления (30.10.2022)

Дебитор: ЛЕР ООО

Кредитор: ЛЕР ООО

Кнопка «Заполнить» в верхней части документа.

Кнопка «Провести и закрыть».

Рис. 12

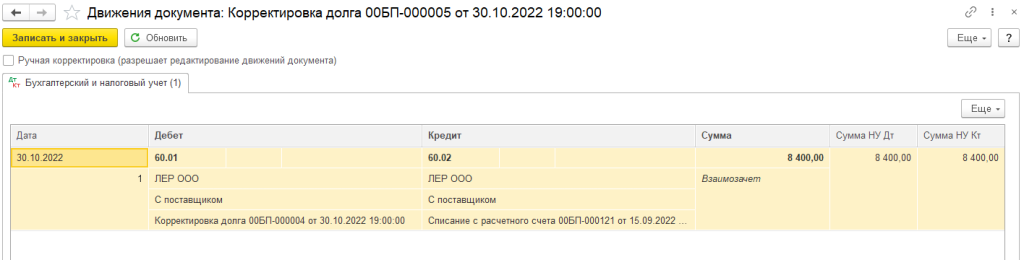

По кнопке можно посмотреть движения по счетам бухгалтерского учёта (рис. 13).

Рис. 13

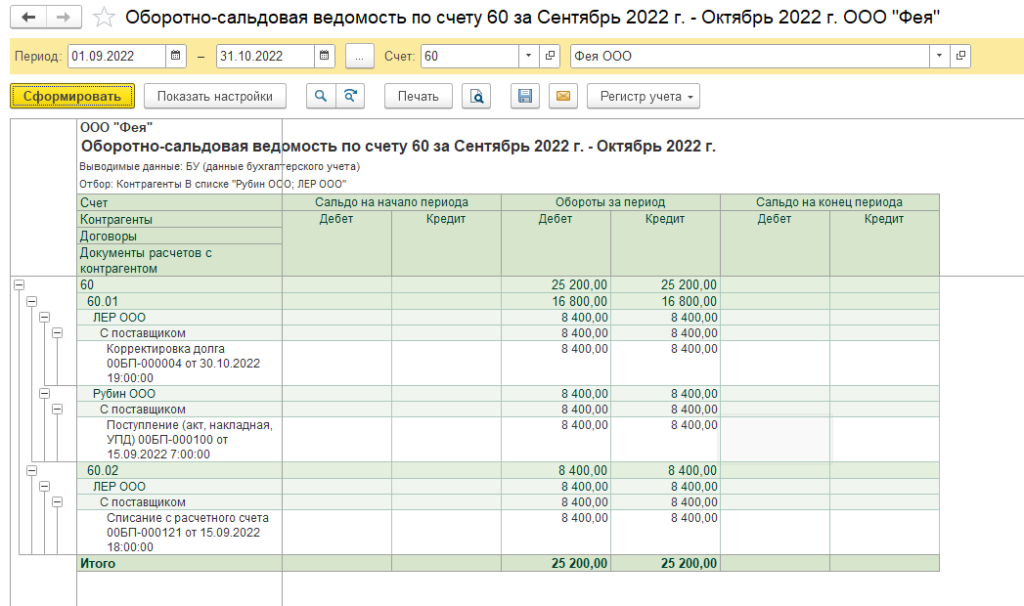

Проверить, что все взаиморасчёты закрыты можно при помощи оборотно-сальдовой ведомости по сч. 60 (рис. 14). Для удобства просмотра при помощи кнопки «Показать настройки» на вкладке «Отбор» поставьте флаг на значении «Контрагент», укажите значение «в списке» и выберете неверного и верного поставщика.

Рис. 14