Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

Если ошибка допущена в сумме платежа

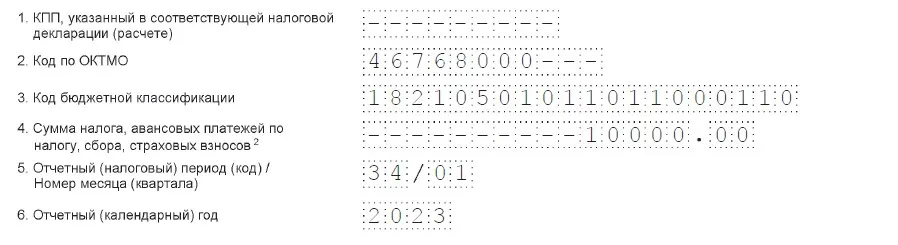

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

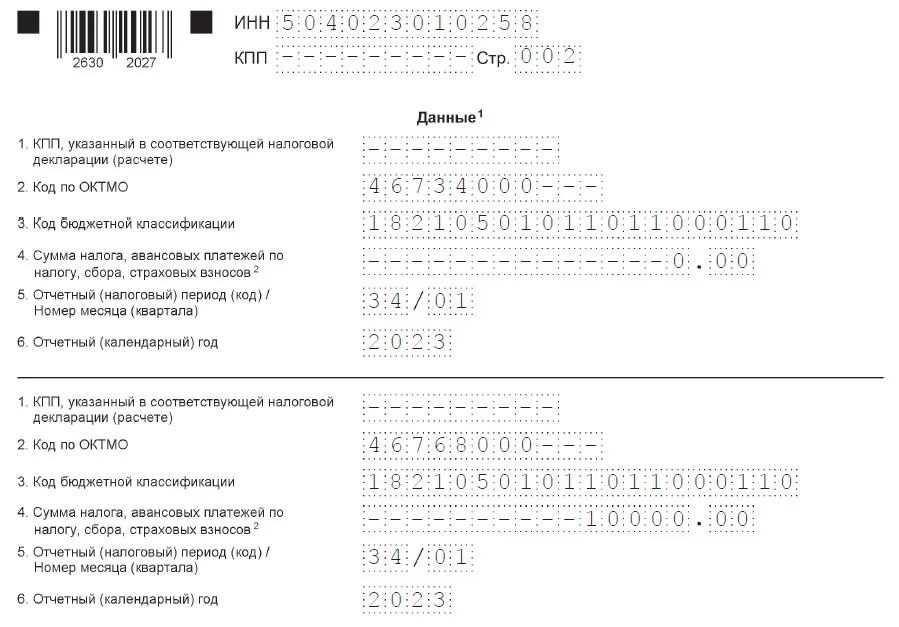

В этом случае нужно заполнить два блока «Данные»: ● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб. ● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС. Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом: Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит. В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам. Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах. Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах. Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами! ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет: платить авансы и налог по УСН только через обезличенное пополнение ЕНС; сдавать по авансам на УСН уведомление об исчисленных суммах налога. Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет. Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность: В сумме платежа. Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог). В реквизитах (КБК, ОКТМО, налоговый период). Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога. Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении). Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета). Возможности сервиса: ● сам сформирует нужную отчетность в контролирующие органы; ● рассчитает и оплатит налоги; ● сформирует счета и договоры за вас; ● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения. Занимайтесь бизнесом, а не счетами Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

Как исправить ошибку в платежке-уведомлении

Онлайн-бухгалтерия

Хотите получить консультацию?

Дата публикации: 13.03.2023 09:01

С 1 января 2023 года после перехода на новый порядок уплаты налогов – единый налоговый счет (ЕНС) – плательщикам необходимо представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов (Уведомление).

ФНС России подготовила топ-7 ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

1. Неверно указан налоговый (отчетный) период.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

2. Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление Уведомления.

Уведомление представляется только по следующим налогам:

- Организации — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

3. Уведомление представлено после представления Декларации за этот период или одновременно с декларацией (за исключением Уведомления об исчисленной сумме налога на имущество организаций).

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

4. В представленном Уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года.

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

5. Неправильное указание реквизитов в платежке, которая представляется взамен Уведомления.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля — указать срок 28.02.2023 или «МС.02.2023».

6. Уточненное уведомление сдается не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку.

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

7. Уведомление сдается несколькими платежами с указанием одного периода и срока.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении.

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

|

Где ошибка |

Что делать |

|

В сумме |

1. Создайте новое уведомление, например, в Личном кабинете. 2. Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую. 3. При поступлении уведомления в налоговый орган корректировка произойдет автоматически. |

|

В иных данных |

1. Создайте новое уведомление. 2. Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0». 3. Новой строкой укажите верные данные. 4. При поступлении уведомления в налоговый орган корректировка произойдет автоматически. |

Важно помнить о своевременной подаче декларации (уведомления об исчисленных суммах). Без них деньги не могут быть распределены по бюджетам, что приведет к начислению пени.

Примеры заполнения уведомлений, подробное описание каждой ошибки, а так же рекомендации по их исправлению размещены на промостранице «Единый налоговый счет» сайта Федеральной налоговой службы https://www.nalog.gov.ru/rn63/ens/.

Ошибка в налоговом периоде

В документе указали неверный период. Например, месяц вместо квартала.

Что делать. Подать новое уведомление с правильным периодом. Например, отчетный период при уплате налога на имущество за 2022 год для ИП — год. В уведомлении указывают: ГД.00.2022.

Ошибка в КБК или ОКТМО

Уведомление об исчисленных суммах подают по налогам:

- организации на ОСН — по транспортному, земельному налогам, налогу на имущество, агентскому налогу на прибыль;

- организации и ИП на спецрежиме — по УСН, ЕСХН, страховым взносам, НДФЛ.

Что делать. Если указали неправильный код бюджетной классификации (КБК) или общероссийский классификатор территорий муниципальных образований (ОКТМО), надо сформировать уведомление с правильными реквизитами и повторно отправить на проверку.

Уведомление подали после отчетности или вместе с ней

Иногда компания забывает отправить уведомление. О нем вспоминают, когда подают декларацию. В итоге уведомление уходит вместе с декларацией или после нее.

Что делать. Сдать декларацию без предварительного уведомления. Декларации содержит сведения о налогах, которую инспектор может использовать для распределения денег с ЕНП. Если направить уведомление после налоговой отчетности, ФНС вышлет сообщение об отказе. Но не потому, что документ содержит ошибку, а потому, что он не нужен.

Уведомление после или вместе с декларацией подают только при сдаче отчета по кадастровому имуществу. С 2023 года его не нужно вносить в декларацию.

Пример

Организация подала уведомление по страховым взносам за март 2023 года вместе с расчетом страховых взносов (РСВ) за I квартал 2023.В этом случае отправлять уведомление бесполезно — начисления за март инспекторы возьмут из квартального РСВ.

Ошибки в уведомлении за 2022 год

Компания на УСН выплачивает авансовые платежи. По итогам года она подает уведомление по ЕНП на всю сумму налога.

Что делать. Если компания рассчиталась с бюджетом за I, II и III кварталы 2022 года, сумму уплаченных налогов не нужно включать в уведомление. Туда вписывают лишь сумму годового налога за вычетом авансовых платежей.

Неверные реквизиты в платежке-уведомлении

Компания в платежке по НДФЛ указала только квартал года или дату уплаты, но забыла поставить период уплаты. Налоговики не смогли определить, к какому сроку отнести платеж.

Что делать. В 2023 году действует период перехода на единый налоговый счет. Компании могут самостоятельно выбирать способ уплаты налогов:

- вносить деньги на единый налоговый счет на конкретные КБК;

- уведомлять налоговиков, какие суммы и когда нужно списать.

Чтобы налоговики могли правильно перечислить деньги на единый налоговый счет, нужно внимательно заполнить реквизиты — КБК, ОКТМО и период уплаты налога.

Чтобы исправить ошибки в КБК, ОКТМО или периоде, направьте уведомление с исправленными реквизитами. Придется заполнить два блока в новом уведомлении:

- в первом блоке повторить реквизиты из неверного уведомления, кроме суммы — здесь поставить 0;

- во втором блоке — во всех строках указать верные данные.

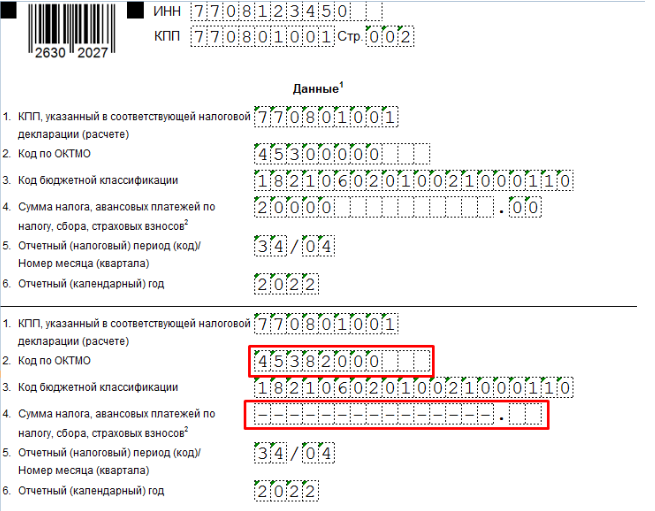

Пример

ООО «Мадагаскар» при заполнении уведомления по налогу на имущество за 2022 год неверно указало ОКТМО — 4530000 вместо 45382000. Сумма налога на имущество равна 20 000 ₽.Что исправить ошибку, поочередно вписали: ОКТМО, который указали с ошибкой и нулевую сумму налога на имущество; правильное ОКТМО и сумму налога.

Пример исправленного уведомления с ошибкой в ОКТМО

В уточненном уведомлении указана не новая сумма, а разница

Организация ошибочно указала заниженную сумму налога на прибыль — 50 000 ₽ вместо начисленных 57 000 ₽. И следом подала уточненное уведомление на разницу — 7 000 ₽. Это неверно.

Что делать. При заполнении уведомления нужно помнить правило — одно уведомление подается по одному сроку уплаты. В корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление аннулирует предыдущее.

В корректировочном уведомлении необходимо указать полную сумму налога — 57 000 ₽.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Если Вы ошиблись в реквизитах платежного поручения-распоряжения, то следует самостоятельно направить новое уведомление по ТКС или через личный кабинет налогоплательщика.

В уведомлении необходимо указать данные строчки, в которой была допущена ошибка (КПП, КБК, ОКТМО, период), а в строке с суммой необходимо указать «0».

В новой строке уведомления необходимо указать верные данные.

Корректировка произойдет автоматически при поступлении Уведомления в налоговый орган.

Более подробная информация о подаче уведомлений для корректировки сведений доступна на промо-странице «Всё о ЕНС» в разделе «Уведомление об исчисленных суммах» на официальном сайте ФНС России www.nalog.gov.ru

Образец заявления об уточнении налогового платежа, в том числе в части ошибок в КБК, в 2023 году всё еще может понадобиться. Но уже не так часто, как ранее. Дело в том, что с переходом на ЕНП учет платежей по налогам ФНС ведет по-новому. Соответственно, и исправляют ошибки в платежах иначе. Рассказываем…

Какие КБК по налогам используются в 2023 году

С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления налогов, взносов посредством ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если в 2023 году вы используете прежний способ уплаты налогов, основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице.

Что делать, если допущена ошибка в платежном поручении?

С 2023 года порядок действий по исправлению ошибок в КБК зависит от двух вещей. Во-первых, входит или нет налог в ЕНП. Если не входит, уточнять платеж следует по-старому, то есть заявлением, образец которого вы найдете далее.

Если платеж входит в ЕНП, то нужно исходить из того, как оформлена платежка: на ЕНП или по «переходным» правилам — в уплату конкретного налога, взноса.

Вы платили ЕНП

Если вы перечисляете налоги посредством ЕНП, исправлять ошибочный КБК в платежке не требуется. ФНС идентифицирует вас по ИНН, зачислит деньги на ваш ЕНС, а потом спишет их в погашение нужных платежей на основании отчетности или поданных уведомлений. То есть вам важно контролировать КБК не в платежке, а в уведомлении (или отчетности). Ошибетесь в нём, и платеж может уйти не туда, а вам будут начисляться пени.

Об особых правилах уплаты пеней в 2023 году читайте эту статью.

Чтобы исправить КБК (и другие реквизиты, кроме сумм) в уведомлении о начисленных налогах:

- создайте новое уведомление;

- повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0»;

- новой строкой укажите верные данные.

Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Дополнительные разъяснения ФНС об ошибках в уведомлении о ЕНП смотрите здесь.

ВАЖНО! Если ошибка в ИНН

Если в платежке на ЕНП неправильно указан ИНН плательщика, платеж будет отнесен к невыясненным поступлениям и уточнен после обращения плательщика.

Если налогоплательщик ошибочно указал ИНН иного лица, то уточнить этот платеж можно будет только после согласия этого лица и в случае если деньги не были использованы для погашения его задолженности.

Для уточнения платежа налогоплательщик может обратиться в любой налоговый орган, написав обращение в свободной форме.

Такие разъяснения даны на сайте ФНС в разделе с ответами на частые вопросы о ЕНП и ЕНС.

Рекомендуем периодически проверять, как ФНС разносит платежи с вашего ЕНС, чтобы своевременно увидеть и устранить разночтения. Как это делать, узнайте в «КонсультантПлюс». Посмотреть разъяснения экспертов можно бесплатно, оформив пробный доступ к системе.

Вы платили налог, взнос платежкой на отдельный КБК

По налогам, взносам, входящим в ЕНП, налоговики больше не принимают заявления об уточнении платежа. Об этом сообщают бухгалтеры, которые уже попробовали обращаться за уточнениями в наступившем году. Как исправлять ошибочные КБК в платежных поручениях, официальных разъяснений пока не было. Поэтому попробуем порассуждать логически.

ВАЖНО! Ниже приводится наша субъективная точка зрения. Рекомендуем уточнять позицию вашей ИФНС.

Мы уже говорили, что идентификация плательщика в налоговой происходит по ИНН и даже при ошибочном КБК деньги зачисляются на его единый налоговый счет.

В переходный период (до конца 2023 года) при уплате налогов отдельными поручениями платежка является заменой уведомлению (п. 12 ст. 4 закона от 14.07.2022 № 263-ФЗ). Соответственно, ФНС будет разносить платежи по реквизитам, указанным в «подвале» поручения, в том числе по указанному вами КБК. Если в нем ошибка, текущая обязанность останется не закрытой, и будут капать пени.

Раз заявления об уточнении налоговики не берут, а платежка = уведомление, полагаем, вариантов действий может быть два:

- Подать уведомление о начисленном налоге, аннулировав сумму, отправленную на ошибочный КБК, и указав верные данные (как с платежкой на ЕНП). В этом случае вы теряете право в дальнейшем пользоваться платежками вместо уведомлений и должны перейти на уплату ЕНП с уведомлениями (п. 14 ст. 4 закона от 14.07.2022 № 263-ФЗ). Но если начислялись пени, их должны сторнировать.

- Уплатить налог, взнос еще раз по правильным реквизитам, а ошибочный платеж вернуть, подав соответствующее заявление. Здесь пени, как вы понимаете, останутся.

ВНИМАНИЕ! Если в платежке допущены ошибки, неточности, которые не позволяют ФНС однозначно определить принадлежность денежных средств к источнику доходов, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности, то уведомление будет считаться непредставленным, а соответствующая информация не будет отражена в совокупной обязанности налогоплательщика. В этом случае уточнить платежку нельзя (ч. 16 ст. 4 закона № 263-ФЗ). Остается только повторный платеж.

Письмо об уточнении платежа в налоговую — образец

Если вы ошиблись при уплате налога, который не входит в ЕНП, уточнять платеж нужно по-старому — заявлением.

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Составляя заявление об уточнении налогового платежа в 2023 году, учитывайте, что ранее в нем ссылались на п. 7 ст. 45 НК РФ, который в редакции до 01.01.2023 и описывал механизм подачи заявления. Действующая редакция данной нормы — о другом. Поэтому приводить ссылку на неё в письме не следует.

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Скачать заявление

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

- представить формуляр налоговикам лично или через представителя, действующего на основании доверенности;

- отправить заявление по почте заказным письмом, предварительно составив опись вложения, желательно с уведомлением;

- сдать форму по телекоммуникационным каналам связи, завизировав электронно-цифровой подписью.

Что делать, если ошибку в платежке допустил банк

В условиях электронных платежей такая ситуация редкость. Но если все-таки случилось так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк, банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка, можно попробовать поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

Итоги

С 2023 года уплата налогов и взносов происходит по новым правилам. Поэтому и уточнять ошибочные платежи следует иначе. Официальных разъяснений от контролирующих органов по данному вопросу пока нет. Возможные варианты действий, вытекающие из новых норм закона, мы привели в нашей статье.

.png)