Корректировка бухгалтерского баланса за прошлый год — это исправление ошибки после сдачи финансового отчета в ИФНС. Для разных ситуаций порядок отличается.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом № 402-ФЗ, бухотчетность, в общем случае, подписывается руководителем компании. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО утверждают финотчетность в период с 1 марта по 30 апреля следующего года (ст. 34 14-ФЗ от 08.02.1998). А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно (ст. 88 208-ФЗ от 26.12.1995).

В большинстве случаев в ФНС предоставляются сведения, которые еще не утвердили на собрании учредителей. Таким образом, становится закономерным вопрос, можно ли сдавать уточненный баланс за 2021 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

В ч. 5 ст. 18 закона 402-ФЗ о бухучете внесли изменения по корректировке годовых финотчетов. По новым правилам, скорректированную бухотчетность сдают до 31 июля или в течение 10 рабочих дней после того, как исправят отчетные показатели по аудиторскому заключению и заново утвердят бухгалтерские отчеты.

Степень существенности ошибок

По правилам, уточнение уже раскрытой в составленной финансовой отчетности информации необходимо в следующих случаях — только если обнаружили существенные ошибки. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

При незначительных помарках внесение исправлений в бухгалтерскую отчетность не допускается. Коррективы вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период повлияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

«Ошибка признается существенной, если ее значение искажает показатель любой строки отчета более чем на 10%».

Чтобы скорректировать учетные данные, применяется ретроспективный пересчет показателей бухгалтерской отчетности, составленной по итогам года. Показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина № 63н от 28.06.2010, или ПБУ 22/2010, устанавливает ключевые правила исправления ошибок в бухгалтерском учете и отчетности за прошлые периоды после отчетной даты.

Алгоритм действия зависит от момента выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Для одной ситуации корректировка невозможна, а для другой проводится в обязательном порядке.

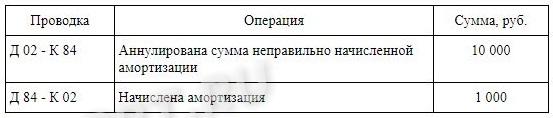

Разберемся, какие действия предпринять бухгалтеру в каждом случае и надо ли сдавать уточненный баланс, если показатели изменились, но отчетность уже утверждена. В этом случае бухгалтер корректирует записи уже в текущем периоде, не изменяя данные отчетного года и не сдавая уточненный баланс с приложениями. По правилам, при проведении корректировок финансовой отчетности компании с ней не может быть осуществлена бухгалтерская операция в прошлом, закрытом периоде. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность. Для примера возьмем ситуацию, когда неправильно начислена амортизация. Проводка выглядит так:

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.

В статье разбираем, как исправлять и сдавать уточненный баланс при обнаружении ошибок.

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже.

Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год.

Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения.

Этот порядок мы и рассмотрим далее. Начнем с действий с утвержденной отчетностью.

Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Как правило, исправления вносят через счет 84. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется.

При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную.

Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная.

В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра.

Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки.

Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010).

Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года – в декабре.

Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Существенные и несущественные ошибки

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже. Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

Пример исправления несущественной ошибки прошлого года из «КонсультантПлюс»:

В мае отчетного года бухгалтер обнаружил, что в октябре предыдущего года он неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС 20% — 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС 20% — 20 000 руб.). Ошибка признана несущественной.

На дату обнаружения ошибки бухгалтер сделал такие исправительные записи:

Посмотреть пример полностью. Пробный доступ к системе предоставляется бесплатно.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год. Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения. Этот порядок мы и рассмотрим далее. Начнем с действий с утвержденной отчетностью.

ВАЖНО! Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Как правило, исправления вносят через счет 84. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется. При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Примеры исправления существенных ошибок из «КонсультантПлюс»:

1. В мае текущего года бухгалтер обнаружил, что начиная с сентября прошлого отчетного года неверно рассчитывается и начисляется амортизация по одному из объектов ОС: 600 000 руб. в месяц вместо 680 000 руб. в месяц. В результате сумма недоначисленной амортизации за прошлый год составила 320 000 руб. Отчетность за прошлый год утверждена. На конец отчетного года у организации отсутствовали незавершенное производство и остатки готовой продукции на складе.

Ошибка признана существенной и исправлена таким образом:

Посмотреть примеры полностью.

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную. Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная. В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра. Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки. Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010). Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года — в декабре. Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

ВАЖНО! Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

См. также: «Штрафы за несдачу отчетности (таблица)».

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 апреля 2018 г.

Содержание журнала № 8 за 2018 г.

ОТВЕЧАЕМ НА ВОПРОСЫ

ОСН

УСН

ЕСХН

ЕНВД

Обнаружили ошибку в бухгалтерской отчетности? Самое время ее исправить. Правила такого исправления зависят прежде всего от того, насколько ваша ошибка существенна.

Исправляем ошибки в бухотчетности

Сроки для утверждения бухотчетности

Возник вопрос: считается ли такая отчетность утвержденной участниками? И когда вообще они должны утвердить бухотчетность?

— После того как руководитель организации подписал отчетность, она приобретает статус «составленная»ч. 8 ст. 13 Закона от 06.12.2011 № 402-ФЗ. Даже если руководитель — один из участников организации, такое подписание и сдача отчетности в инспекцию или органы статистики не приравнивается к утверждению отчетности.

Участники организации должны утвердить отчетностьч. 9 ст. 13 Закона от 06.12.2011 № 402-ФЗ, подп. 6 п. 2 ст. 33, ст. 34 Закона от 08.02.98 № 14-ФЗ; п. 1 ст. 47, подп. 11 п. 1 ст. 48 Закона от 26.12.95 № 208-ФЗ:

•в ООО — до 30 апреля;

•в АО — до 30 июня.

То есть отчетность может быть утверждена и после сдачи ее в ИФНС и отделение Росстата.

Уточнение бухотчетности

— Организации, у которых есть право на упрощенный бухучет и упрощенную отчетность, могут исправлять любые обнаруженные ошибки периодом обнаружения и без ретроспективного пересчетап. 9 ПБУ 22/2010. Следовательно, им не нужно уточнять ранее сданную бухотчетность.

Для всех остальных порядок исправления ошибки в бухотчетности за 2017 г., обнаруженной в 2018 г., такой.

| Участники утвердили отчетность | Участники не утвердили отчетность |

| Ошибка существеннаяОшибка признается существенной, если она в отдельности или в совокупности с другими ошибками за тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухотчетностип. 3 ПБУ 22/2010. Критерии существенности организация определяет самостоятельно и закрепляет в учетной политикеп. 6 ПБУ 7/98. К примеру, существенным может быть изменение какого-либо показателя, отражаемого в балансе или иной отчетной форме, более чем на 5% |

|

| 1. Ошибку надо исправить в периоде обнаружения с использованием в проводках счета 84 «Нераспределенная прибыль (непокрытый убыток)» в случае, если ошибка исказила финансовый результат прошлых лет. 2. Ошибка исправляется в отчетности текущего, 2018 г. ретроспективно — путем пересчета сравнительных показателей отчетностипп. 9, 10, 12, 13 ПБУ 22/2010; Письмо Минфина от 08.02.2016 № 07-01-09/6117. В пояснениях к отчетности за 2018 г. надо будет: •раскрыть характер ошибки; •указать суммы исправления по всем скорректированным статьям отчетности |

1. В бухучете ошибку надо исправить записями на 31.12.2017. Следует сторнировать неправильные проводки и при необходимости сделать верные. 2. Надо заполнить новые экземпляры отчетности. В ней нужно указать верные значения всех показателей. Она будет называться пересмотреннойпп. 7, 8 ПБУ 22/2010. 3. Пересмотренную бухотчетность надо представить по всем адресам, по которым была представлена первоначальная отчетность организациипп. 7, 8 ПБУ 22/2010 |

| Ошибка несущественная | |

| 1. Исправляется периодом обнаружения ошибки, то есть 2018 г. В бухучете выявленные в результате исправления ошибки доходы и расходы учитываются как прочие на счете 91. 2. На показатели отчетности за 2017 г. исправление ошибки не влияетп. 14 ПБУ 22/2010 |

В любом случае исправление ошибки отражается в бухгалтерской справке. В ней надо указать:

•суть ошибки и период, когда она была допущена;

•причины, по которым ошибка признана существенной или несущественной;

•дату обнаружения ошибки;

•проводки, которыми исправлена ошибка.

При составлении пересмотренной отчетности, если вы сдаете ее в электронной форме, проставьте номер корректировки: 1 — при исправлении бухотчетности за 2017 г. первый разПриказ ФНС от 20.03.2017 № ММВ-7-6/228@.

Если вы сдаете исправленную бухотчетность на бумаге, также не забудьте указать ее статус. Можно, к примеру, в верхней части первой страницы отчетной формы написать слово «пересмотренная». Или по аналогии с электронными формами ввести в баланс и другие формы такую же графу для номера корректировки.

В пояснениях к отчетности тоже надо указать, что она пересмотренная, а также причины, характер и последствия исправлений.

Завышенный резерв сомнительных долгов

— Если ваша ошибка несущественная, то на дату обнаружения ошибки достаточно сделать проводку по дебету счета 63 и кредиту субсчета 91-1 на ошибочную сумму.

Существенную ошибку исправьте так:

•если участники уже утвердили отчетность за 2017 г. — сделайте проводку по дебету счета 63 и кредиту счета 84;

•если нет — по состоянию на 31.12.2017 сторнируйте проводку по дебету счета 91-2 и кредиту счета 63 на ошибочную сумму. После этого пересдайте бухотчетность (см. вопрос на с. 35).

Задвоение расходов

Если задвоение расходов произошло в течение одного года, то исправить ошибку просто — надо всего лишь удалить «лишнюю» запись

— Вы допустили ошибку в 2018 г., повторно признав расход. А в 2017 г. ошибки не было, поскольку плата за аренду относится к 2017 г.

Причем для целей налогообложения прибыли такие затраты также должны быть учтены в 2017 г. — ведь вы получили оригинал акта, составленного в декабре 2017 г., до окончания срока сдачи декларации по налогу на прибыль за 2017 г.Письма ФНС от 21.08.2015 № ГД-4-3/14815@; Минфина от 28.04.2016 № 03-03-06/1/24705

Таким образом, вам нужно удалить из учетной программы расход, отраженный в феврале 2018 г. А данные 2017 г. трогать не нужно — ни в бухгалтерском, ни в налоговом учете.

Требование инспекции по уточнению бухотчетности

— У вас нет ошибок ни в налоговом учете, ни в бухгалтерском. Так что сдавать уточненки не нужно.

Направьте в инспекцию письменные пояснения, указав в них следующее:

•сумма процентов к выплате верная, налоговые расходы не завышены, подача уточненной декларации по налогу на прибыль не требуется;

•проценты отражены по строке 2350 отчета о финансовых результатах из-за их несущественности для отражения по отдельной строке 2330. Приведите ваши критерии существенности;

•составлять пересмотренную бухотчетность нет оснований.

Уменьшение нераспределенной прибыли у «доходного» упрощенца

— Поскольку вы вправе вести бухучет в упрощенном порядке, вам не нужен ретроспективный пересчет. Забытые прочие расходы вы можете учесть по дебету счета 91-2 датой исправления ошибки.

В результате по итогам 2018 г. прибыль уменьшится. Однако в балансе за 2018 г. показатели нераспределенной прибыли за 2017 и 2016 гг. будут такими же, какими были в балансах за эти годып. 14 ПБУ 22/2010. Следовательно, у инспекции не будет повода для вопросов.

Несвоевременное отражение операции в отчетности

— Поскольку вы повторно не стали отражать отгрузку одного и того же товара, исправлять допущенную ранее ошибку не надо.

А чтобы впоследствии не забыть причину, по которой вы не отразили выручку при отгрузке товара, составьте бухгалтерскую справку и приложите ее к накладной.

Списание безнадежной дебиторки

— Действительно, вы должны были создать резерв сомнительных долгов, если у вас имелась проблемная дебиторская задолженность. Ведь даже те организации, которые могут вести упрощенный бухучет, не освобождены от этогоп. 70 Положения, утв. Приказом Минфина от 29.07.98 № 34н.

Однако поскольку вы вправе вести упрощенный бухучет, то можете устранить ошибку текущим периодом. Для этого просто спишите дебиторскую задолженность в прочие расходы по дебету счета 91-2.

В налоговом учете резерв сомнительных долгов можно не создавать, если иное не предусмотрено учетной политикой для целей налогообложения. Если у вас резерва нет, в 2018 г. включите безнадежный долг во внереализационные расходы датой ликвидации контрагентаст. 266 НК РФ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Бухгалтерия

Инструкция: как подготовить и сдать в налоговую корректировочный баланс

Корректирующий баланс в налоговую сдают не всегда. На порядок корректировки влияет момент обнаружения и характер ошибок.

Существенные и несущественные ошибки учета

Когда бухгалтер выявляет ошибку текущего года, он сразу же ее исправляет (п. 5 ПБУ 22/2010). В этом случае вопрос, сдается или нет уточненный баланс, не поднимается — отчетность за год не сдана, и исправлять ее не надо. Порядок корректировки текущих нарушений в бухучете такой:

- Отсторнировать ошибочные проводки. Бухгалтер еще раз проводит ту же запись на ту же сумму, но со знаком минус.

- Провести корректную бухгалтерскую запись.

А вот корректировка баланса за прошедший период понадобится, если обнаружили существенные ошибки учета. Уровень существенности каждая организация определяет самостоятельно и прописывает его в учетной политике. Обычно существенными признают ошибку, которая исказила строку отчетности на 5% или больше.

Несущественные ошибки корректируют в месяце их выявления (п. 14 ПБУ 22/2010). Уточнять сданную отчетность в этом случае не надо.

Случаи, при которых надо исправлять ошибку в учете

Налоговики разъяснили, можно ли пересдать баланс: да, если допущенные нарушения существенно повлияли на результаты в отчетности. На порядок исправления существенных нарушений влияет момент их обнаружения — до или после подписания и утверждения отчетности.

Несущественные недочеты прошлого года, которые нашли до подписания бухгалтерских отчетов, исправляют корректировочными записями на 31 декабря. Порядок тот же, что и для несущественных нарушений текущего года: сторнирование некорректной и проведение правильной бухгалтерской записи. А если несущественные ошибки повлияли на доходы или расходы, надо сделать корректирующие проводки в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 6, 14 ПБУ 22/2010).

Для исправления в программе неточностей, которые связаны с поступлением или реализацией, надо сформировать корректировочный документ с правильными сведениями. Программа автоматически сделает исправительные бухгалтерские записи.

Как исправлять существенные ошибки в бухучете

Для бухгалтеров действует общее правило, надо ли сдавать уточненный баланс при существенных ошибках — если обнаружили нарушение в сданной, но не утвержденной отчетности, то подготовьте уточнения. Исправьте неточность проводкой на 31 декабря. Заново сформируйте и подпишите отчет и отправьте корректировку в налоговую инспекцию (п. 8 ПБУ 22/2010).

Если обнаружили существенное нарушение в утвержденной отчетности, подавать уточненный бухгалтерский баланс и менять его показатели нельзя. В этом случае неточности прошлых лет исправляют текущим годом. Если они повлияли на доходы или расходы, проведите корректировку в корреспонденции со счетом 84 «Нераспределенная прибыль».

Сделайте ретроспективный пересчет в текущей отчетности: отразите прошлые сведения так, как будто в них не было нарушений. А в пояснениях к текущему бухотчету напишите, почему изменили прошлогодние показатели (письмо Минфина № 07-01-09/6117 от 08.02.2016).

Пример ретроспективного пересчета

Организация неправильно начислила амортизацию в 2021 году по оборудованию, которое используют в производстве. В учете отразили 10 000 рублей вместо 1000 рублей.

На 31.12.2021 зафиксировали нулевое сальдо на счете 20 «Основное производство» и счете 43 «Готовая продукция».

После утверждения бухгалтерского баланса бухгалтер обнаружил ошибку. Показатели капитала в бухотчетности до исправления ошибки:

- на 31.12.2020 — 1 010 000 рублей, из них нераспределенная прибыль составляет 1 000 000 рублей;

- на 31.12.2021 — 1 510 000 рублей.

Чистая прибыль за 2021 г. составила 500 000 рублей. В 2022 г. бухгалтер исправляет нарушения и делает такие проводки:

- Дт 02 Кт 84 на 10 000 рублей — аннулирование некорректно начисленной амортизации;

- Дт 84 Кт 02 на 1000 рублей — начисление амортизации.

В балансе на 31.12.2022 корректируем записи на 31.12.2021:

- по строке 1150 «Основные средства» — увеличиваем показатель на 9000 рублей;

- по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — увеличиваем на 9000 рублей.

В отчете о финрезультатах по итогам 2022 г. строку 2120 «Себестоимость продаж» за 2021 г. уменьшаем на 9000 рублей. Исправляем все связанные строки.

В отчете об изменениях капитала за 2022 г. в разделе 1 «Движение капитала» в строке 3211 «Чистая прибыль» за 2021 г. в графе «Нераспределенная прибыль (непокрытый убыток)» увеличиваем показатель на 9000 рублей. Корректируем связанные строки. Затем заполняем раздел 2 и отражаем коррективы в связи с изменением учетной политики и исправлением ошибок.

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.

В статье разбираем, как исправлять и сдавать уточненный баланс при обнаружении ошибок.

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже.

Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год.

Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения.

Этот порядок мы и рассмотрим далее. Начнем с действий с утвержденной отчетностью.

Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Как правило, исправления вносят через счет 84. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется.

При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную.

Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная.

В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра.

Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки.

Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010).

Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года – в декабре.

Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Существенные и несущественные ошибки

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже. Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

Пример исправления несущественной ошибки прошлого года из «КонсультантПлюс»:

В мае отчетного года бухгалтер обнаружил, что в октябре предыдущего года он неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС 20% — 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС 20% — 20 000 руб.). Ошибка признана несущественной.

На дату обнаружения ошибки бухгалтер сделал такие исправительные записи:

Посмотреть пример полностью. Пробный доступ к системе предоставляется бесплатно.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год. Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения. Этот порядок мы и рассмотрим далее. Начнем с действий с утвержденной отчетностью.

ВАЖНО! Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Как правило, исправления вносят через счет 84. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется. При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Примеры исправления существенных ошибок из «КонсультантПлюс»:

1. В мае текущего года бухгалтер обнаружил, что начиная с сентября прошлого отчетного года неверно рассчитывается и начисляется амортизация по одному из объектов ОС: 600 000 руб. в месяц вместо 680 000 руб. в месяц. В результате сумма недоначисленной амортизации за прошлый год составила 320 000 руб. Отчетность за прошлый год утверждена. На конец отчетного года у организации отсутствовали незавершенное производство и остатки готовой продукции на складе.

Ошибка признана существенной и исправлена таким образом:

Посмотреть примеры полностью.

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную. Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная. В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра. Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки. Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010). Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года — в декабре. Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

ВАЖНО! Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

См. также: «Штрафы за несдачу отчетности (таблица)».

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 апреля 2018 г.

Содержание журнала № 8 за 2018 г.

ОТВЕЧАЕМ НА ВОПРОСЫ

ОСН

УСН

ЕСХН

ЕНВД

Обнаружили ошибку в бухгалтерской отчетности? Самое время ее исправить. Правила такого исправления зависят прежде всего от того, насколько ваша ошибка существенна.

Исправляем ошибки в бухотчетности

Сроки для утверждения бухотчетности

Возник вопрос: считается ли такая отчетность утвержденной участниками? И когда вообще они должны утвердить бухотчетность?

— После того как руководитель организации подписал отчетность, она приобретает статус «составленная»ч. 8 ст. 13 Закона от 06.12.2011 № 402-ФЗ. Даже если руководитель — один из участников организации, такое подписание и сдача отчетности в инспекцию или органы статистики не приравнивается к утверждению отчетности.

Участники организации должны утвердить отчетностьч. 9 ст. 13 Закона от 06.12.2011 № 402-ФЗ, подп. 6 п. 2 ст. 33, ст. 34 Закона от 08.02.98 № 14-ФЗ; п. 1 ст. 47, подп. 11 п. 1 ст. 48 Закона от 26.12.95 № 208-ФЗ:

•в ООО — до 30 апреля;

•в АО — до 30 июня.

То есть отчетность может быть утверждена и после сдачи ее в ИФНС и отделение Росстата.

Уточнение бухотчетности

— Организации, у которых есть право на упрощенный бухучет и упрощенную отчетность, могут исправлять любые обнаруженные ошибки периодом обнаружения и без ретроспективного пересчетап. 9 ПБУ 22/2010. Следовательно, им не нужно уточнять ранее сданную бухотчетность.

Для всех остальных порядок исправления ошибки в бухотчетности за 2017 г., обнаруженной в 2018 г., такой.

| Участники утвердили отчетность | Участники не утвердили отчетность |

| Ошибка существеннаяОшибка признается существенной, если она в отдельности или в совокупности с другими ошибками за тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухотчетностип. 3 ПБУ 22/2010. Критерии существенности организация определяет самостоятельно и закрепляет в учетной политикеп. 6 ПБУ 7/98. К примеру, существенным может быть изменение какого-либо показателя, отражаемого в балансе или иной отчетной форме, более чем на 5% |

|

| 1. Ошибку надо исправить в периоде обнаружения с использованием в проводках счета 84 «Нераспределенная прибыль (непокрытый убыток)» в случае, если ошибка исказила финансовый результат прошлых лет. 2. Ошибка исправляется в отчетности текущего, 2018 г. ретроспективно — путем пересчета сравнительных показателей отчетностипп. 9, 10, 12, 13 ПБУ 22/2010; Письмо Минфина от 08.02.2016 № 07-01-09/6117. В пояснениях к отчетности за 2018 г. надо будет: •раскрыть характер ошибки; •указать суммы исправления по всем скорректированным статьям отчетности |

1. В бухучете ошибку надо исправить записями на 31.12.2017. Следует сторнировать неправильные проводки и при необходимости сделать верные. 2. Надо заполнить новые экземпляры отчетности. В ней нужно указать верные значения всех показателей. Она будет называться пересмотреннойпп. 7, 8 ПБУ 22/2010. 3. Пересмотренную бухотчетность надо представить по всем адресам, по которым была представлена первоначальная отчетность организациипп. 7, 8 ПБУ 22/2010 |

| Ошибка несущественная | |

| 1. Исправляется периодом обнаружения ошибки, то есть 2018 г. В бухучете выявленные в результате исправления ошибки доходы и расходы учитываются как прочие на счете 91. 2. На показатели отчетности за 2017 г. исправление ошибки не влияетп. 14 ПБУ 22/2010 |

В любом случае исправление ошибки отражается в бухгалтерской справке. В ней надо указать:

•суть ошибки и период, когда она была допущена;

•причины, по которым ошибка признана существенной или несущественной;

•дату обнаружения ошибки;

•проводки, которыми исправлена ошибка.

При составлении пересмотренной отчетности, если вы сдаете ее в электронной форме, проставьте номер корректировки: 1 — при исправлении бухотчетности за 2017 г. первый разПриказ ФНС от 20.03.2017 № ММВ-7-6/228@.

Если вы сдаете исправленную бухотчетность на бумаге, также не забудьте указать ее статус. Можно, к примеру, в верхней части первой страницы отчетной формы написать слово «пересмотренная». Или по аналогии с электронными формами ввести в баланс и другие формы такую же графу для номера корректировки.

В пояснениях к отчетности тоже надо указать, что она пересмотренная, а также причины, характер и последствия исправлений.

Завышенный резерв сомнительных долгов

— Если ваша ошибка несущественная, то на дату обнаружения ошибки достаточно сделать проводку по дебету счета 63 и кредиту субсчета 91-1 на ошибочную сумму.

Существенную ошибку исправьте так:

•если участники уже утвердили отчетность за 2017 г. — сделайте проводку по дебету счета 63 и кредиту счета 84;

•если нет — по состоянию на 31.12.2017 сторнируйте проводку по дебету счета 91-2 и кредиту счета 63 на ошибочную сумму. После этого пересдайте бухотчетность (см. вопрос на с. 35).

Задвоение расходов

Если задвоение расходов произошло в течение одного года, то исправить ошибку просто — надо всего лишь удалить «лишнюю» запись

— Вы допустили ошибку в 2018 г., повторно признав расход. А в 2017 г. ошибки не было, поскольку плата за аренду относится к 2017 г.

Причем для целей налогообложения прибыли такие затраты также должны быть учтены в 2017 г. — ведь вы получили оригинал акта, составленного в декабре 2017 г., до окончания срока сдачи декларации по налогу на прибыль за 2017 г.Письма ФНС от 21.08.2015 № ГД-4-3/14815@; Минфина от 28.04.2016 № 03-03-06/1/24705

Таким образом, вам нужно удалить из учетной программы расход, отраженный в феврале 2018 г. А данные 2017 г. трогать не нужно — ни в бухгалтерском, ни в налоговом учете.

Требование инспекции по уточнению бухотчетности

— У вас нет ошибок ни в налоговом учете, ни в бухгалтерском. Так что сдавать уточненки не нужно.

Направьте в инспекцию письменные пояснения, указав в них следующее:

•сумма процентов к выплате верная, налоговые расходы не завышены, подача уточненной декларации по налогу на прибыль не требуется;

•проценты отражены по строке 2350 отчета о финансовых результатах из-за их несущественности для отражения по отдельной строке 2330. Приведите ваши критерии существенности;

•составлять пересмотренную бухотчетность нет оснований.

Уменьшение нераспределенной прибыли у «доходного» упрощенца

— Поскольку вы вправе вести бухучет в упрощенном порядке, вам не нужен ретроспективный пересчет. Забытые прочие расходы вы можете учесть по дебету счета 91-2 датой исправления ошибки.

В результате по итогам 2018 г. прибыль уменьшится. Однако в балансе за 2018 г. показатели нераспределенной прибыли за 2017 и 2016 гг. будут такими же, какими были в балансах за эти годып. 14 ПБУ 22/2010. Следовательно, у инспекции не будет повода для вопросов.

Несвоевременное отражение операции в отчетности

— Поскольку вы повторно не стали отражать отгрузку одного и того же товара, исправлять допущенную ранее ошибку не надо.

А чтобы впоследствии не забыть причину, по которой вы не отразили выручку при отгрузке товара, составьте бухгалтерскую справку и приложите ее к накладной.

Списание безнадежной дебиторки

— Действительно, вы должны были создать резерв сомнительных долгов, если у вас имелась проблемная дебиторская задолженность. Ведь даже те организации, которые могут вести упрощенный бухучет, не освобождены от этогоп. 70 Положения, утв. Приказом Минфина от 29.07.98 № 34н.

Однако поскольку вы вправе вести упрощенный бухучет, то можете устранить ошибку текущим периодом. Для этого просто спишите дебиторскую задолженность в прочие расходы по дебету счета 91-2.

В налоговом учете резерв сомнительных долгов можно не создавать, если иное не предусмотрено учетной политикой для целей налогообложения. Если у вас резерва нет, в 2018 г. включите безнадежный долг во внереализационные расходы датой ликвидации контрагентаст. 266 НК РФ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Бухгалтерия

Инструкция: как подготовить и сдать в налоговую корректировочный баланс

Корректирующий баланс в налоговую сдают не всегда. На порядок корректировки влияет момент обнаружения и характер ошибок.

Существенные и несущественные ошибки учета

Когда бухгалтер выявляет ошибку текущего года, он сразу же ее исправляет (п. 5 ПБУ 22/2010). В этом случае вопрос, сдается или нет уточненный баланс, не поднимается — отчетность за год не сдана, и исправлять ее не надо. Порядок корректировки текущих нарушений в бухучете такой:

- Отсторнировать ошибочные проводки. Бухгалтер еще раз проводит ту же запись на ту же сумму, но со знаком минус.

- Провести корректную бухгалтерскую запись.

А вот корректировка баланса за прошедший период понадобится, если обнаружили существенные ошибки учета. Уровень существенности каждая организация определяет самостоятельно и прописывает его в учетной политике. Обычно существенными признают ошибку, которая исказила строку отчетности на 5% или больше.

Несущественные ошибки корректируют в месяце их выявления (п. 14 ПБУ 22/2010). Уточнять сданную отчетность в этом случае не надо.

Случаи, при которых надо исправлять ошибку в учете

Налоговики разъяснили, можно ли пересдать баланс: да, если допущенные нарушения существенно повлияли на результаты в отчетности. На порядок исправления существенных нарушений влияет момент их обнаружения — до или после подписания и утверждения отчетности.

Несущественные недочеты прошлого года, которые нашли до подписания бухгалтерских отчетов, исправляют корректировочными записями на 31 декабря. Порядок тот же, что и для несущественных нарушений текущего года: сторнирование некорректной и проведение правильной бухгалтерской записи. А если несущественные ошибки повлияли на доходы или расходы, надо сделать корректирующие проводки в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 6, 14 ПБУ 22/2010).

Для исправления в программе неточностей, которые связаны с поступлением или реализацией, надо сформировать корректировочный документ с правильными сведениями. Программа автоматически сделает исправительные бухгалтерские записи.

Как исправлять существенные ошибки в бухучете

Для бухгалтеров действует общее правило, надо ли сдавать уточненный баланс при существенных ошибках — если обнаружили нарушение в сданной, но не утвержденной отчетности, то подготовьте уточнения. Исправьте неточность проводкой на 31 декабря. Заново сформируйте и подпишите отчет и отправьте корректировку в налоговую инспекцию (п. 8 ПБУ 22/2010).

Если обнаружили существенное нарушение в утвержденной отчетности, подавать уточненный бухгалтерский баланс и менять его показатели нельзя. В этом случае неточности прошлых лет исправляют текущим годом. Если они повлияли на доходы или расходы, проведите корректировку в корреспонденции со счетом 84 «Нераспределенная прибыль».

Сделайте ретроспективный пересчет в текущей отчетности: отразите прошлые сведения так, как будто в них не было нарушений. А в пояснениях к текущему бухотчету напишите, почему изменили прошлогодние показатели (письмо Минфина № 07-01-09/6117 от 08.02.2016).

Пример ретроспективного пересчета

Организация неправильно начислила амортизацию в 2021 году по оборудованию, которое используют в производстве. В учете отразили 10 000 рублей вместо 1000 рублей.

На 31.12.2021 зафиксировали нулевое сальдо на счете 20 «Основное производство» и счете 43 «Готовая продукция».

После утверждения бухгалтерского баланса бухгалтер обнаружил ошибку. Показатели капитала в бухотчетности до исправления ошибки:

- на 31.12.2020 — 1 010 000 рублей, из них нераспределенная прибыль составляет 1 000 000 рублей;

- на 31.12.2021 — 1 510 000 рублей.

Чистая прибыль за 2021 г. составила 500 000 рублей. В 2022 г. бухгалтер исправляет нарушения и делает такие проводки:

- Дт 02 Кт 84 на 10 000 рублей — аннулирование некорректно начисленной амортизации;

- Дт 84 Кт 02 на 1000 рублей — начисление амортизации.

В балансе на 31.12.2022 корректируем записи на 31.12.2021:

- по строке 1150 «Основные средства» — увеличиваем показатель на 9000 рублей;

- по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — увеличиваем на 9000 рублей.

В отчете о финрезультатах по итогам 2022 г. строку 2120 «Себестоимость продаж» за 2021 г. уменьшаем на 9000 рублей. Исправляем все связанные строки.

В отчете об изменениях капитала за 2022 г. в разделе 1 «Движение капитала» в строке 3211 «Чистая прибыль» за 2021 г. в графе «Нераспределенная прибыль (непокрытый убыток)» увеличиваем показатель на 9000 рублей. Корректируем связанные строки. Затем заполняем раздел 2 и отражаем коррективы в связи с изменением учетной политики и исправлением ошибок.

Как подать корректировку в ФНС

По правилам, коррективы сдают в инспекцию до 31 июля года, который следует за отчетным. То есть корректировочный баланс в налоговую в 2022 году сдавали до 01.08.2022 (31.07.2022 — воскресенье), а в 2023 году надо сдать корректировку до 31.07.2023.

Если утвердили отчетность после 31 июля следующего года, ее исправления отправляют в Федеральную налоговую службу в течение 10 рабочих дней после утверждения, но не позднее 31 декабря года после отчетного (ч. 9 ст. 13, ч. 5 ст. 18 402-ФЗ от 06.12.2011). Внести исправления в утвержденный бухотчет не получится.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

В декларациях об объеме производства, оборота и использования этилового спирта, алкогольной и спиртосодержащей продукции следует применять новые коды видов деятельности, утвержденные Росалкогольрегулированием.

21 апреля 2021

В связи с введением системы прослеживаемости товаров у налогоплательщиков появилась новая обязанность — отчитываться в ИФНС об остатках и движении такой продукции. Форму отчета уже разработали и утвердят к 01.07.2021.

20 апреля 2021

Для организаций коммерческого сектора формирование резерва по сомнительным долгам обязательно. Бюджетники же списывают просроченную дебиторскую задолженность по другим правилам.

6 июня 2022

Амортизация основных средств и нематериальных активов — многогранная тема, о которой можно бухгалтерские романы писать. Сегодня будет пролог: расскажем, какую роль амортизационные отчисления играют в формировании финансовых результатов деятельности предприятия. Спойлер — очень важную.

16 марта 2023