Содержание страницы

- Основная информация

- Последствия допущенных ошибок

- Вероятные ошибки при платежах в адрес контрагента

- Особенности оформления заявления на уточнение налогового платежа

- Ошибки при направлении платежей в бюджет

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

- Переплаты. В этом случае оформляется возврат части средств.

- Недоплаты. В этом случае или вносится доплата, или производится зачет переплаты.

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

14 Республика Саха (Якутия)

Дата публикации: 03.04.2023

Издание: Первый республиканский информационно-аналитический портал «SakhaNews» («Новости Якутии»)

Тема: ЕНС

Источник:

https://1sn.ru/kak-ispravit-osibku-v-plateznom-porucenii

Уплата налогов единым налоговым платежом введена с 1 января 2023 года. При этом плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборам, страховым взносам по форме КНД 1110355.

В переходный период в течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему представлять в банк платежный документ с заполненными реквизитами, позволяющими идентифицировать платеж (КБК, ОКТМО, КПП, налоговый период, статус 02 и т.д.). Информация об исчисленной сумме поступит из данных платежного поручения.

Важно! Если в платежном поручении будет допущена любая ошибка, исправить ее можно только подав уведомление (по форме КНД 1110355).

Следует отметить, что отправлять вместо уведомлений платежки с отдельным КБК можно только в том случае, если ранее не подавали уведомления. Если налогоплательщик хотя бы раз отправит уведомление, то у него теряется право пользоваться переходным периодом.

Удобнее всего направлять уведомления об исчисленных суммах налогов по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В настоящее время в бесплатном программном обеспечении «Налогоплательщик ЮЛ» реализована возможность формирования уведомления по форме КНД 1110355 для его представления в налоговый орган через электронный сервис «Представление налоговой и бухгалтерской отчетности в электронной форме».

Актуальная версия Программы с изменениями (версия 4.80.6) размещена в подразделе «Программные средства» раздела «Сервисы и госуслуги» на официальном сайте ФНС России.

Нехорошая история получилась.

Мне пришел из за границы перевод. Как пришел так и ушел обратно. Из за того что в фамилии одна буква типа не соответствовала транслитерации в написании. Фамилия была с буквой I, а в понимании банка должна была стоять Y. Вообще можно и так и так писать , тем более в загранпаспорте с недавнего времени пишется через I. После проверил написание в других банках, карты все с Y, а в реквизитах прописывается I. Причем в двух других банках подтвердили что до трех ошибок в написании вообще допускается, это же не ошибка в цифрах реквизитов, тем более перевод из из-за границы.

Долго пытался получить ответ от поддержки, чат может сутками не отвечать, когда добился ответа , мне сказали изначально что назначение платежа было непонятным поэтому платеж ушел обратно и только через несколько часов был получен ответ что все таки отправка обратно произошла из за ошибки в фамилии. Какой версии верить непонятно.

Пообщался с отравителем, мне ответили что Райффайзенбанк часто шлет переводы обратно непонятно по каким причинам.

Райффайзен Банк

2020-08-17 21:31:47

Добрый день!

Платеж был возвращен по причине неверного наименования получателя платежа.

В системах банка написание фамилии отличается от указанной фамилии в платежном поручении, что не дает нам однозначно идентифицировать получателя средств.

Согласно порядку для зачисления денежных средств на счета клиентов АО «Райффайзенбанк»: фамилия получателя в платежном поручении должна полностью совпадать с указанной в программном обеспечении Банка. В реквизитах счета указывается актуальное написание имени получателя платежа, запросить их можно в отделении, информационном центре и Р-Онлайн.

Приносим извинения за возможные неудобства.

С уважением,

Евгения Коршунова

Группа по работе с претензиями и инцидентами

АО «Райффайзенбанк»

Спасибо большое!

Оценка

5

Проверяется

Выражаю благодарность сотруднику Райфайзенбанка А-зи Камилле за клиентоориентированность в работе и оперативную, результативную помощь в осуществлении денежного рублевого перевода…

Читать полностью

11.05.2023

Замечательные продукты и обслуживание. Неприятная и обидная ситуация

Оценка

5

Здравствуйте, уважаемый, Райффайзенбанк!Я являюсь вашим клиентом с середины 2020 года.В ваше приложение, по возможности, захожу ежедневно. Изначально, я пользовался (и пользуюсь…

Читать полностью

25.04.2023

Я крайне доволен банком

Оценка

5

Проверяется

Пользуюсь банком уже более года. Ранее был опыт с другими банками, но в процессе пользования я решил остановить свой выбор на Райффайзен и перейти на постоянное обслуживание именно…

Читать полностью

21.04.2023

Добрый день. Являюсь постоянным клиентом банка, все это время пользуюсь кредитными продуктами банка, вношу платежи в срок и т.д.

По карте был указан платеж до 16 февраля.Читать полностью

17.02.2023

Благодарность за высочайшее качество сервиса

Оценка

5

Проверяется

Сегодня обратилась в офис на Белинского в Нижний Новгород , чтобы сделать перевод в валюте. Очень переживала , поскольку ранее переводы в валюте не совершала. И как же я была…

Читать полностью

13.02.2023

Все не так однозначно

Оценка

5

Проверяется

Хочу оставить отзыв по работе банка с клиентами. Т.к. произошел на мой взгляд интересный случай в моем опыте.

Оценка банка определенно положительная….

Читать полностью

09.02.2023

Отличный банк, не разу не подводил!

кредитная карта очень удобная👍…

Читать полностью

07.02.2023

Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

Если ошибка допущена в сумме платежа

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

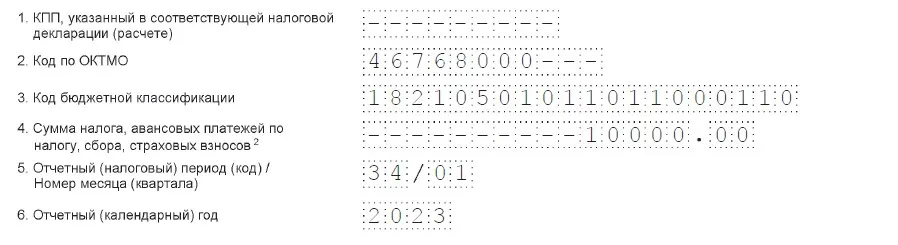

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

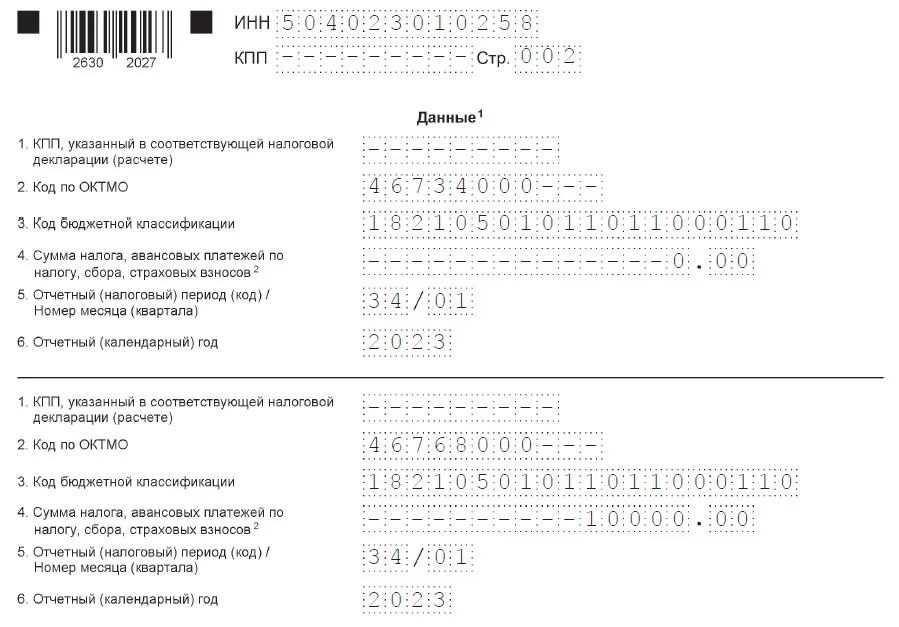

В этом случае нужно заполнить два блока «Данные»: ● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб. ● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС. Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом: Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит. В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам. Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах. Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах. Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами! ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет: платить авансы и налог по УСН только через обезличенное пополнение ЕНС; сдавать по авансам на УСН уведомление об исчисленных суммах налога. Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет. Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность: В сумме платежа. Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог). В реквизитах (КБК, ОКТМО, налоговый период). Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога. Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении). Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета). Возможности сервиса: ● сам сформирует нужную отчетность в контролирующие органы; ● рассчитает и оплатит налоги; ● сформирует счета и договоры за вас; ● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения. Занимайтесь бизнесом, а не счетами Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

Как исправить ошибку в платежке-уведомлении

Онлайн-бухгалтерия

Хотите получить консультацию?