Эксперты ФНС разъяснили, что делать налогоплательщику, если была допущена ошибка при формировании чека коррекции.

Ведомство напоминает, что по нормам статьи 4.3 Федерального закона от 22.05.2003 № 54-ФЗ кассовый чек коррекции формируется в случаях:

- осуществления ранее расчета без применения ККТ:

- применения ККТ с нарушением требований законодательства РФ о применении ККТ.

При этом законодательство не обязывает осуществлять корректировку расчетов с использованием именно той единицы ККТ, которая ранее не была применена либо при применении которой был совершен некорректный расчет.

Если ошибка допущена в чеке коррекции, то ее исправляют в 2 этапа:

- необходимо аннулировать неправильный чек коррекции. Для этого формируется новый чек коррекции, отображающий обратную операцию. Он должен содержать противоположный признак расчета (например «возврат прихода», и те же ошибочные данные, что и в первоначальном чеке коррекции);

- необходимо пробить повторный кассовый чек коррекции с правильными данными.

В отличие, от исправления обычного кассового чека, исправление кассового чека коррекции не зависит от версии формата фискальных данных.

Такие разъяснения привела ФНС на своем сайте, отвечая на вопросы налогоплательщиков.

Ошибка в кассовом чеке — явление неприятное, но не фатальное. Главное — знать, как правильно исправить. Расскажем, как это сделать, чтобы избежать штрафа.

Какие ошибки в чеках встречаются чаще всего

- Неверно указана сумма чека.

- Неверно указан способ расчета: наличный или безналичный.

- Из-за сбоев чек не учтен в ФНС.

- Не совпадают даты формирования чека и фактического поступления средств.

Важно: если компания или ИП самостоятельно обнаружит ошибку в чеке, исправит ее, а после корректировки предоставит все данные, свидетельствующие о нарушении в ФНС, штрафа по ст. 14.5 КоАП не будет.

О штрафах в сфере применения ККТ вы можете прочитать в этой статье.

Как исправить ошибку в чеке

Для исправления ошибок в фискальных документах созданы отдельные операции по коррекции. Ошибку можно исправить путем формирования чека коррекции или чека возврата — это зависит от формата фискальных документов (ФФД), который вы используете.

Где можно посмотреть версию ФФД:

- В отчете об открытии смены. В поле «ФФД» прописаны цифры 2, 3 или 4, которые обозначают форматы фискальных документов 1.05, 1.1 или 1.2 соответственно.

- В личном кабинете ОФД. Можно посмотреть ФФД в личном кабинете ОФД, если оператор представляет такую возможность (например в lk.platformaofd.ru). Если нет, то следует выгрузить список всех ваших касс в Excel и выбрать отдельный столбец с названием «ФФД», в котором найдете нужную информацию, либо обратиться за разъяснениями к вашему оператору ОФД.

Платформа ОФД — надежный партнер для передачи фискальных данных в ФНС. Узнайте, как получить скидку 50%

Как исправление ошибки зависит от ФФД

Если вы используете ФФД 1.05, то, чтобы ошибка считалась исправленной, необходимо сформировать чек возврата, если вы используете ФФД 1.1 или 1.2 — чек коррекции.

Но есть условие: если при расчетах касса не применялась вообще (что является само по себе нарушением КоАП), то при использовании любого ФФД формируют чек коррекции.

Важно: неверно считать, что исправлять ошибку на следующий день поздно — это можно и нужно сделать в любой момент: в день ее допущения, через неделю или позже. Как только обнаружили ошибку, ее необходимо исправить, не дожидаясь реакции ФНС.

Что делать при использовании ФФД 1.05

При использовании ФФД 1.05 вид чека зависит от допущенной ошибки:

- был пробит чек с ошибкой — формируется чек возврата;

- при расчете ККТ вообще не была применена по какой-либо причине — формируется чек коррекции.

Почему при ФФД 1.05 нельзя использовать чек коррекции в любых случаях, как в других форматах фискальных данных? Потому что там просто нет такой возможности: нет необходимых реквизитов. В ФФД 1.05 отсутствуют предмет расчета и признаки расчета «Возврат расхода», «Возврат прихода». Поэтому необходимо формировать чек возврата.

Последовательность действий при обнаружении ошибки в чеке:

Шаг 1. Сначала нужно отменить ту операцию, которая была проведена с ошибкой, поэтому первым делом формируется чек возврата.

Особенности:

- В графе «Признак расчета» указываем операцию, обратную ошибочной: отменяете чек прихода — прописываете «Возврат прихода», отменяете чек расхода — прописываете «Возврат расхода».

- В зависимости от факта возврата денег клиенту: не возвращали — способ оплаты указываете «встречное предоставление», возвращали — указываете форму расчета (наличная или безналичная).

Шаг 2. Чтобы инспекторы ФНС легко могли понять, какой чек вы отменяете, в чек возврата нужно внести фискальный признак (ФПД или ФП) чека с ошибкой. Эти данные указываются в дополнительном реквизите чека возврата — тег 1192 (по рекомендации ФНС).

Шаг 3. Ввод остальных реквизитов чека. Они должны быть абсолютно идентичны чеку с ошибкой. Здесь мы не исправляем, а только отменяем тот чек.

Шаг 4. Формирование нового фискального документа, но уже без ошибки. Какие особенности нужно учесть:

- одинаковые реквизиты в новом чеке и чеке возврата;

- ошибка, допущенная в прошлый раз, должна быть исправлена;

- в дополнительном реквизите чека (тег 1192) указан ФПД чека с ошибкой — это необходимо для нахождения пары чеков: какой чек исправляется и каким заменяется.

Шаг 5. Написание заявления в ФНС о том, что чек с ошибкой был откорректирован. В заявлении нужно подробно рассказать об ошибке, которая была в чеке и каким образом она была исправлена. Также необходимо указать ФПД обоих чеков. Срок подачи заявления — 3 дня с момента формирования нового корректного чека. Способ подачи заявления — через кабинет ККТ на сайте ИФНС.

Если заявления не будет, то штрафа не избежать.

Последовательность действий, если операция не была проведена через ККТ:

В этом случае при использовании ФФД 1.05 также используется чек коррекции, как и при ФФД 1.1 или 1.2. Но стоит делать все последовательно:

Шаг 1. Составление акта с перечислением всех расчетов без онлайн-кассы. В акте указывается дата, наименование товара, цена, количество и причина неприменения.

Шаг 2. Оформление чека коррекции. В нем следует указать основание для коррекции: «Самостоятельная операция» — ошибка обнаружена вами, «По предписанию» — ошибка обнаружена ФНС. Заполняется также графа «Документ для основания коррекции», в которой следует указать номер акта, составленного вами, или номер предписания ФНС.

Что делать при использовании ФФД 1.1 и 1.2

В этом случае ответ однозначен — сформировать чек коррекции.

Шаг 1. Отмена чека с ошибкой чеком коррекции. В признаке расчета указываем возврат той операции, которая была проведена с ошибкой: корректировка чека прихода, тогда ставим признак «Возврат прихода», корректировка чека расхода — «Возврат расхода».

Шаг 2. Перенос всех данных в чек коррекции, в том числе ошибочных.

Шаг 3. Чтобы у ФНС не было дополнительных вопросов по идентификации чека, необходимо в чеке коррекции указать фискальный признак (ФПД или ФП) в дополнительном реквизите чека.

Шаг 4. Прописывание тегов — то, что также существенно отличает чек коррекции от чека возврата при ФФД 1.05. Необходимо проверить и указать следующие реквизиты:

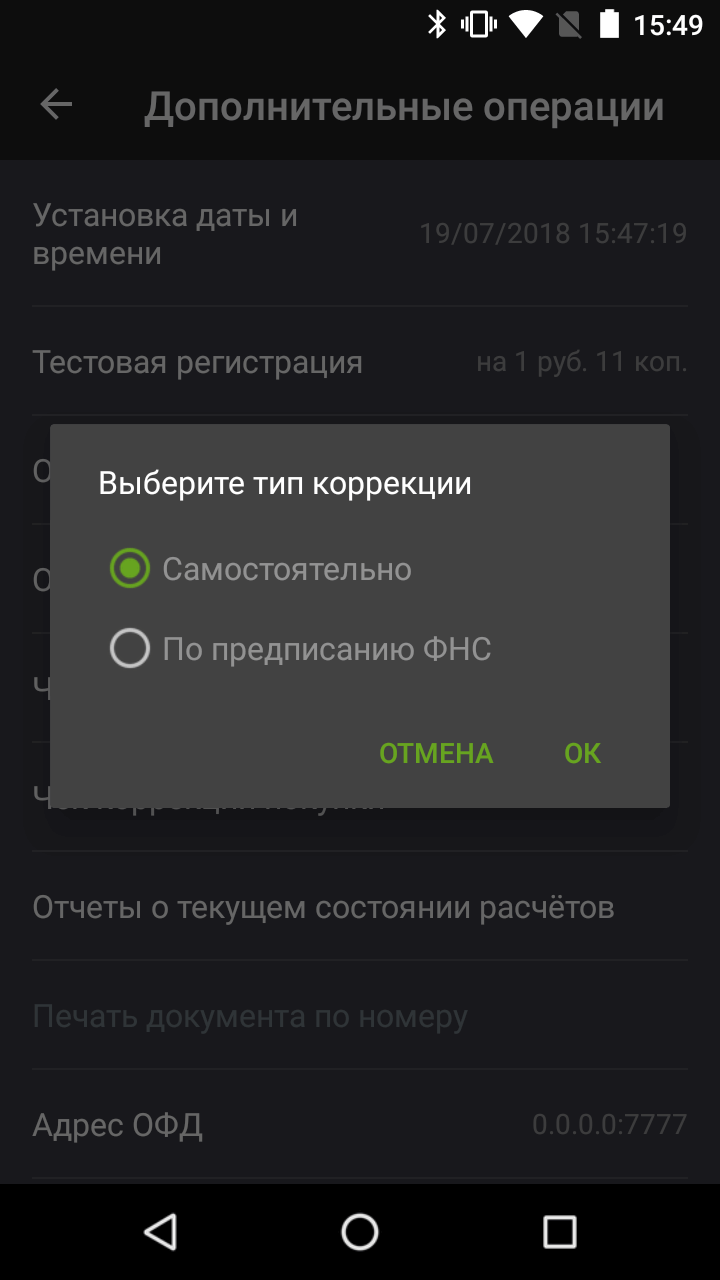

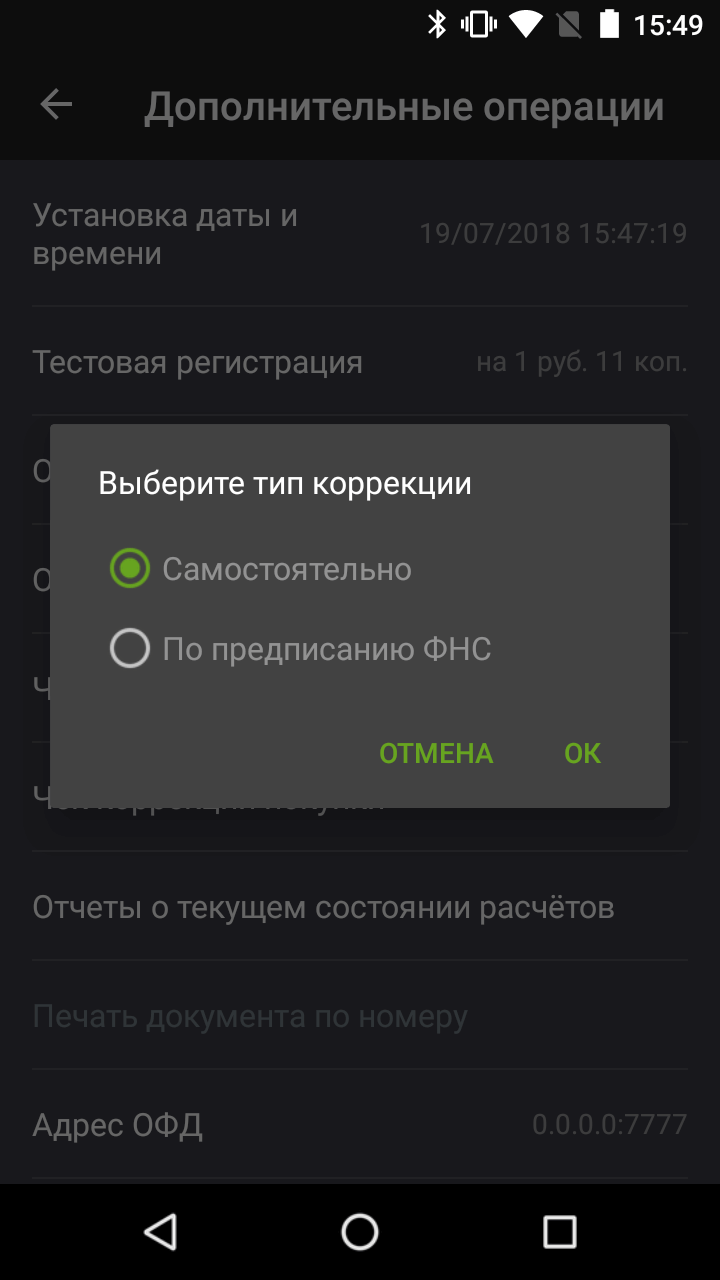

- Тип коррекции (1173): «Самостоятельная операция» или «0» — заметили ошибку сами и корректируете, «По предписанию» или «1» — корректируете после предписания ФНС.

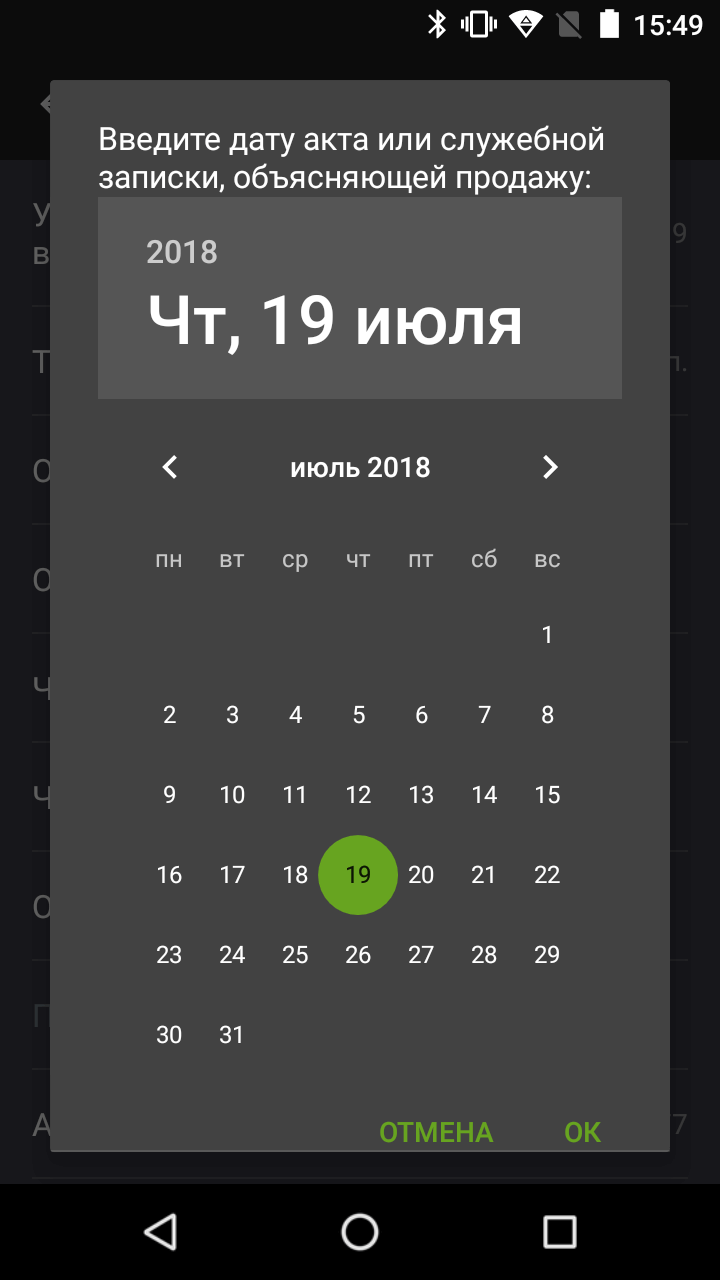

- Основание для коррекции (1174): дата совершения корректируемого расчета (1178) — дата, когда отбит неверный чек; номер предписания налогового органа (1179) — если корректируете чек после предписания ФНС.

Шаг 5. Теперь приступаете к формированию нового чека коррекции уже с верными данными. В признаке расчета этого чека указывается такой признак, как был в ошибочном чеке. Данные все идентичны чеку с ошибкой, кроме самой ошибки — ее исправляете и указываете верную информацию. В дополнительном реквизите чека указываете фискальный признак ошибочного чека, чтобы понять, какой чек исправляется. Параметры: тип коррекции, основание и дата, — переносятся из чека коррекции, который отменял ошибку.

Согласно примечанию к ч. 15 ст. 14.5 КоАП в случае оформления чека коррекции заявление в ФНС предоставлять не нужно. Но всегда лучше перестраховаться и предоставить акт и заявление в ИФНС — так вы точно избежите штрафов. В акте перечисляются все исправляемые чеки.

Платформа ОФД — это не только оператор фискальных данных, но и удобная аналитика для развития и контроля бизнеса. Все в одном личном кабинете!

Как действовать, если не провели расчет через ККТ (ФФД 1.1 или 1.2)

В этом случае нужно сформировать чек коррекции и указать основание для коррекции: самостоятельно проводится коррекция или после проверки налоговой.

Что указывать?

Если ошибка обнаружена вами, то в основании указывается «Самостоятельная операция».

Если получено предписание от ФНС о коррекции, то верным будет основание «По предписанию».

Графу «Документ для основания коррекции» также нельзя оставлять пустой — указывается номер акта, составленного вами, или номер предписания ФНС.

Отдельно необходимо указать наименование товара, работы, услуги, адрес расчета и другие реквизиты в соответствии с приказом ФНС от 14.09.2020 № ЕД-7-20/662@.

Все суммы, которые подвергаются корректировке, должны быть прописаны в чеке отдельной строкой. Для маркированного товара указывается вся известная информация о товаре: код маркировки, наименование предмета расчета, количество и другие обязательные реквизиты. Эти рекомендации даются в письме ФНС от 04.06.2021 № АБ-4-20/7806@. В этом случае код маркировки будет выведен из оборота после передачи данных оператору. Если эта информация не будет указана, то можно также получить штрафные санкции уже из-за нарушений в передаче сведений по маркированным товарам.

Часто задаваемые вопросы по корректировке чеков

- В чеке коррекции нет информации о проданном товаре (ФФД 1.05). Как сформировать чек?

Согласно письму ФНС от 06.08.2018 № ЕД-4-20/15240@ допускается сформировать в этом случае чек на общую сумму, без оформления чека на каждый расчет. Но чтобы избежать штрафа, обязательно предоставьте в налоговую документы, которые покажут ФНС каждую продажу, сделанную без применения ККТ: акт или реестр всех товаров.

- Не могу ввести дополнительные реквизиты чека. Как быть?

Реквизит чека (1192) действительно не является обязательным для чека, его может и не быть. Согласно приложению № 2 к приказу ФНС России от 21.03.2017 № ММВ-7-20/229@ отсутствие дополнительного реквизита по техническим причинам не будет являться нарушением. В этом случае необходимо указать фискальные признаки чеков в сопроводительных документах.

- Покупатель в приложении ФНС видит, что чек некорректен, но через ОФД он передан. Считается ли такой чек действительным?

Чек в ФНС может быть некорректен по следующим причинам:

- из-за неверной установки времени на кассовом аппарате;

- другие неверные настройки кассы;

- неточные данные, в т. ч. о товарах.

Иногда возможны сбои из-за проблемного QR-кода на чеке, тогда при повторной проверке чек становится корректен. Если же ошибка сохраняется, лучше оформить чек коррекции во избежание штрафов.

Некорректных чеков не нужно бояться — любую ошибку можно исправить. Но следить за правильностью введения данных все же необходимо.

Проверяйте, отправлены ли чеки в ФНС, через личный кабинет Платформа ОФД. Тогда вы всегда сможете исправить ошибки быстрее, чем их обнаружит ФНС.

Онлайн-сервисы от Платформы ОФД

Все, что нужно предпринимателю, менеджеру и бухгалтеру в одном личном кабинете

В процессе работы с кассой возникает множество разных ситуаций, в том числе нестандартных.

Мы уже писали о том, как исправить ошибку на онлайн кассе, и сейчас снова хотим поднять тему коррекции расчетов, так как вопросов на практике возникает много.

Внимание!

Мы рассматриваем алгоритм действий только для кассы, работающей с ФФД 1.05.

Пример

После проверки кассовых операций было обнаружено две ошибки:

Кассир отбил чек на сумму 10600 рублей, а получил наличными 1060 рублей.

Кассир не пробил чек на сумму, поступившую на расчетный счет от физического лица.

Разберем, в каком из этих случаев создается чек коррекции.

Ситуация №1

Исправить ошибку в расчетах можно на любой кассе, не важно, где пробит первоначальный фискальный документ и сколько времени прошло с его создания.

Создание чека на большую сумму, чем получено от покупателя или клиента, не является административным правонарушением и штраф за неприменение кассы наложен не будет, но исправить расчет все-таки необходимо.

Если чек был ранее пробит, то для исправления ошибки не создавайте чек коррекции. Чтобы исправить ситуацию, сформируйте чек, аналогичный ошибочному, но с признаком «возврат прихода», а затем новый документ с признаком «приход» и правильными реквизитами.

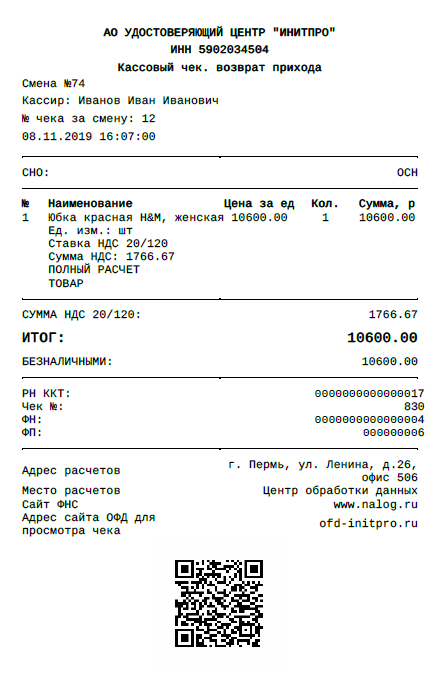

Неверный чек:

В нашем примере пробиваем чек с признаком «возврат прихода» на сумму 10600 рублей

А затем верный чек на сумму 1060 рублей:

Запросите с работника письменное объяснение с подробным изложением причин возникновения ошибки и приложите все три чека. В налоговую инспекцию об этом случае можно не сообщать. Так как было сказано выше такие действия не являются составом административного правонарушения по ст. 14.5 КоАП.

Ситуация №2

Если полученная сумма не была пробита на кассе, применяется чек коррекции . Если выявлено несколько непробитых сумм, то чеки создаются на каждую сумму отдельно.

Один чек коррекции может быть создан только в случае массового технического сбоя, когда невозможность пробить полученные суммы на кассе не зависела от действий ее владельца.

Неприменение кассы, выдача чека на сумму меньше, чем получено от клиента, покупателя – все это состав административного правонарушения и при выявлении влечет за собой наказание в виде штрафа.

Но есть способ избежать наказания, предусмотренный примечанием к ст. 14.5 КоАП, для этого нужно сообщить о нарушении в налоговый орган.

Алгоритм действий:

- запросите письменное объяснение от кассира с описанием ситуации;

- на основании объяснительной записки сформируйте чек коррекции отдельно по каждой непробитой сумме;

- через личный кабинет налогоплательщика на сайте ФНС сообщите о нарушении;

- сохраните оригиналы объяснительной записки и чеков.

Если налоговой инспекции до вашего сообщения было не известно о нарушении и информации достаточно для того, чтобы определить о каком именно нарушении идет речь, ответственность за неприменение кассы не наступит.

Как исправить ошибку в чеке коррекции

До этого мы описывали, как исправить ошибку в обычном чеке, но что делать, если кассир выбил неверный чек коррекции?

Разберемся, как исправить чек коррекции на онлайн-кассе, работающей в ФФД 1.05.

В отличие от ФФД 1.1 в формате 1.05 у чека коррекции отсутствует признак «возврат расхода» или «возврат прихода».

У чека есть два признака расчета:

- «приход» в случае поступления денег в кассу;

- «расход» в случае их выплаты.

Но использовать один для корректировки другого нельзя, так как чек коррекции в формате 1.05 не предусмотрен для исправления проведенных расчетов, другими словами, чеком коррекции нельзя откорректировать ранее созданный чек (Письмо ФНС № ЕД-4-20/15240@ от 06.08.2018).

Чек коррекции и обычный чек с признаком «возврат прихода» или «возврат расхода» друг с другом не связаны и не взаимозаменяемы, поэтому использовать обычный чек для исправления ошибки в чеке коррекции нельзя.

Таким образом, пока в методических указаниях ФНС нет точного пояснения, как исправить ошибочный чек коррекции в ФФД 1.05. Поэтому, чтобы не увеличивать количество неверно оформленных чеков, предлагаем следующий алгоритм действия.

- Составьте акт или возьмите письменное объяснение кассира. В документе подробно объясните, с чем связана ошибка.

- Оригиналы объяснительной записки и чека (чеков) подшейте у себя, а копии этих документов отправьте в налоговую инспекцию через личный кабинет на сайте ФНС или лично передайте инспектору налоговой службы.

- Сделайте письменный запрос в ФНС с просьбой пояснить, как правильно исправить ошибочный чек коррекции на кассе в формате 1.05.

Действуйте в соответствии с полученными рекомендациями налоговой службы.

Если в конце смены прибыль в кассовом отчёте не совпадает с фактическим остатком в кассе, отчёт нужно исправлять. Для этого печатается чек коррекции — рассказываем.

В этой статье:

- Не пробили чек

- Пробили чек с ошибкой

- Ошиблись в чеке коррекции

- Ошиблись в чеке возврата

Не пробили чек

Если вы не пробили чек, нужно оформить чек коррекции на каждую операцию или на общую сумму, по которой не было чеков.

На ФФД 1.05

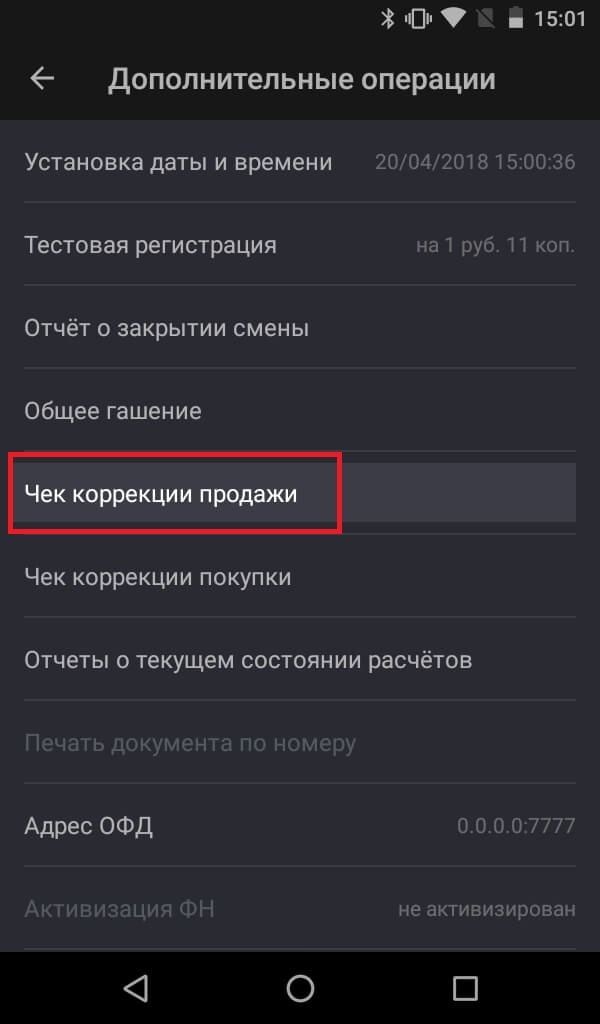

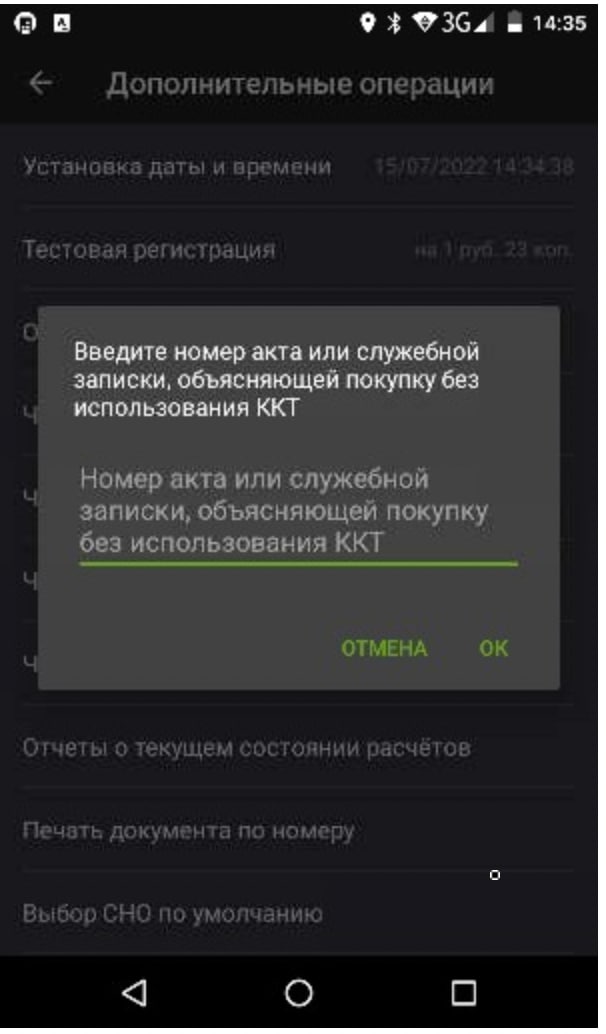

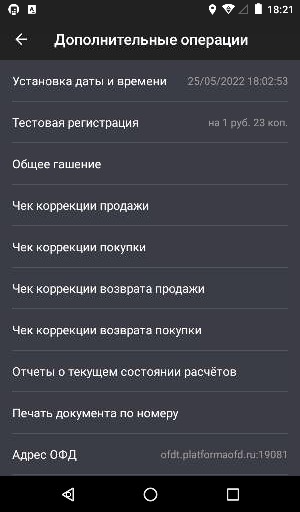

Откройте Настройки → Обслуживание кассы → Дополнительные операции. Если продаёте товары или услуги, нажмите Чек коррекции продажи. Если покупаете товары у клиентов, нажмите Чек коррекции покупки.

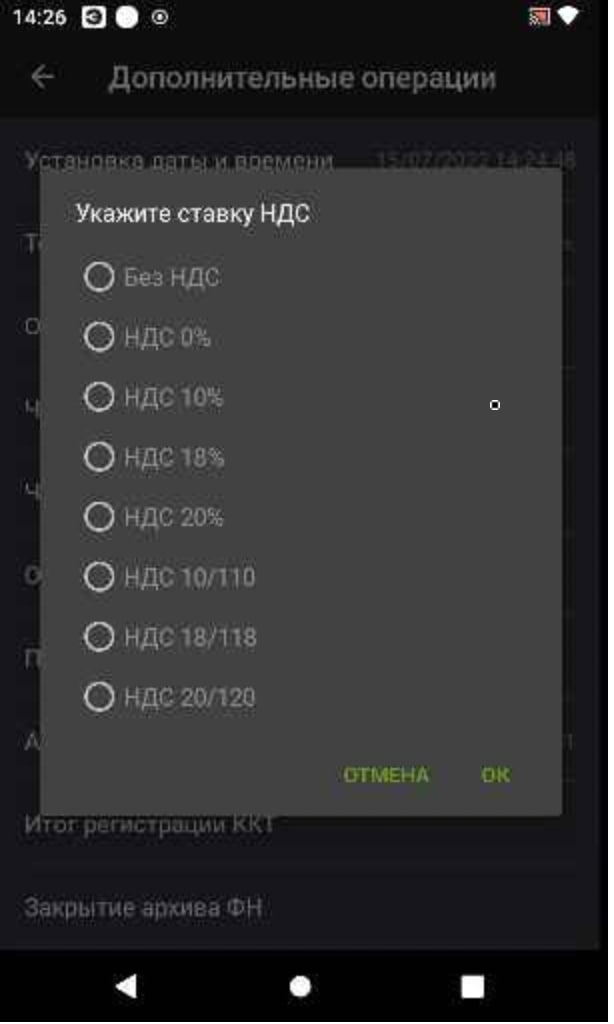

Оформите чек коррекции на каждую операцию или на общую сумму, по которой не было чеков. В чек попадёт только общая сумма. Эвотор сам вычислит её на основе цен, указанных в карточках товаров. При этом Эвотор не даст добавить в один чек коррекции товары с разной ставкой НДС — вам нужно будет пробить по чеку на каждую группу товаров с одинаковой ставкой.

Эвотор пока не позволяет выбрать систему налогообложения или задать адрес и место расчётов. Скоро такая возможность появится.

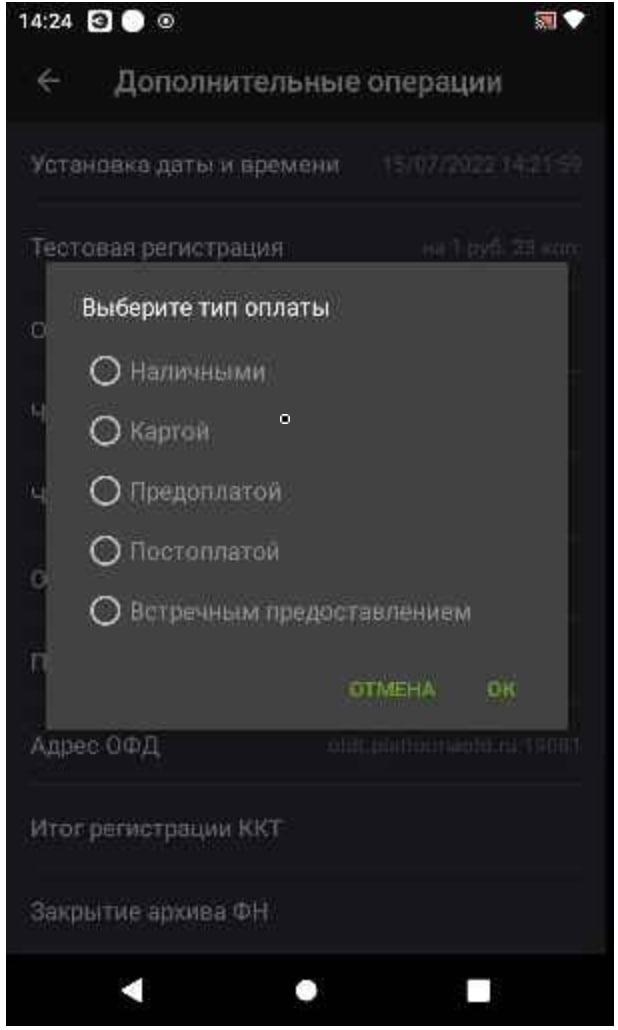

Выберите способ оплаты.

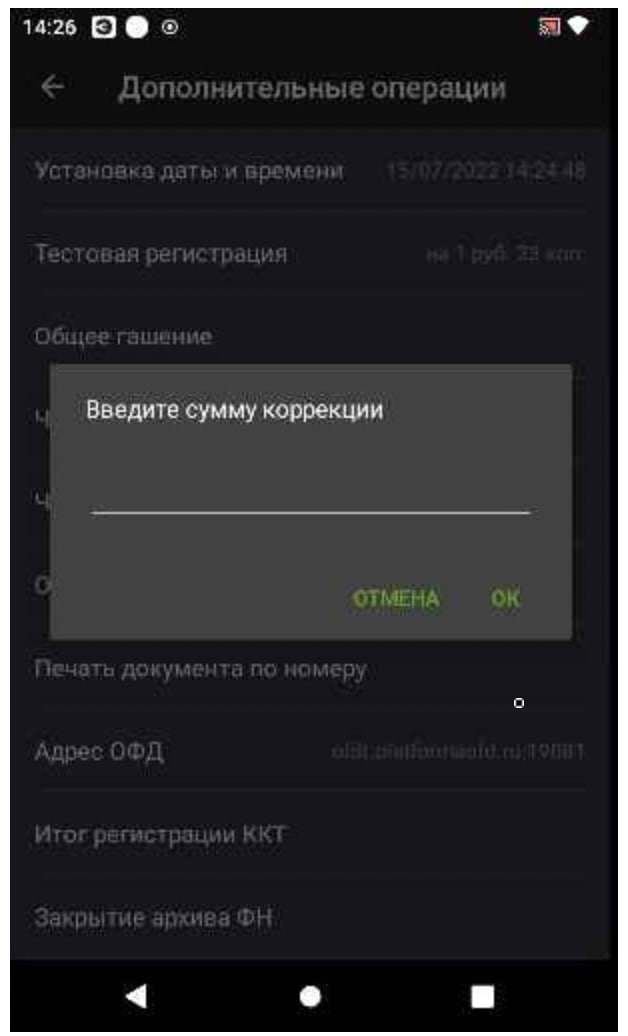

Введите сумму чека.

Укажите ставку НДС.

Выберите тип коррекции.

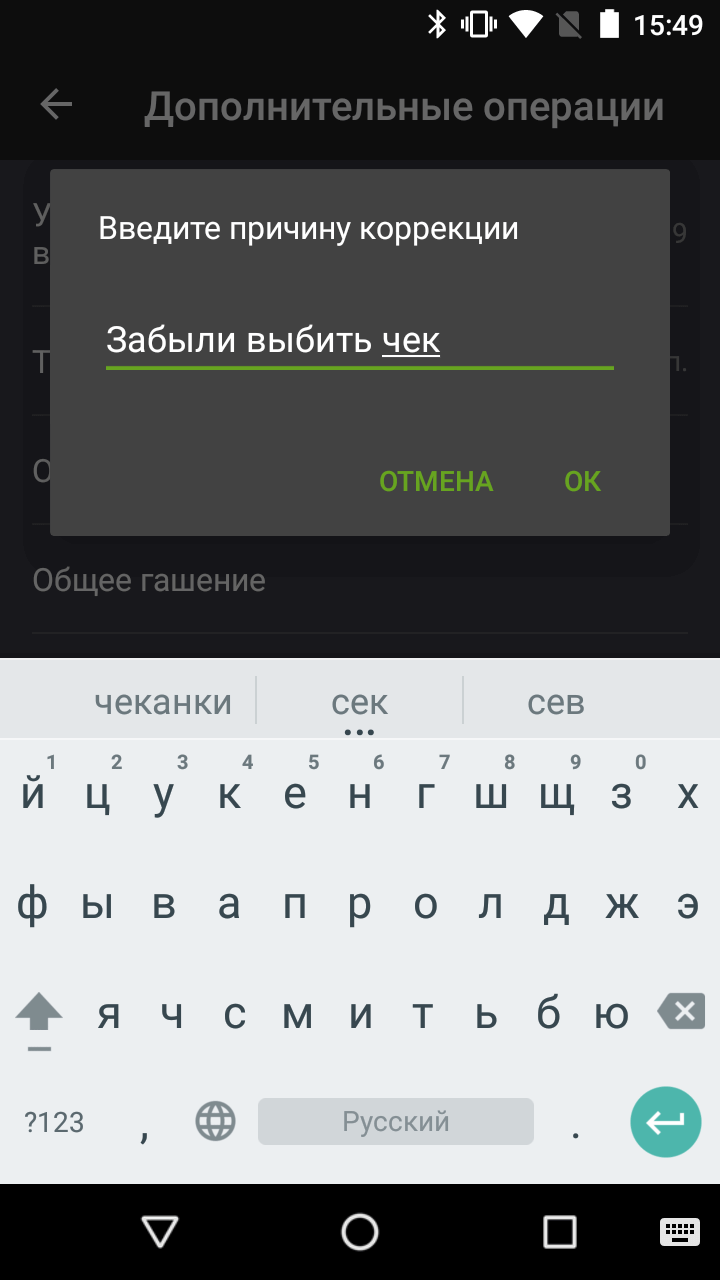

Укажите причину коррекции. Например, «Забыли выбить чек».

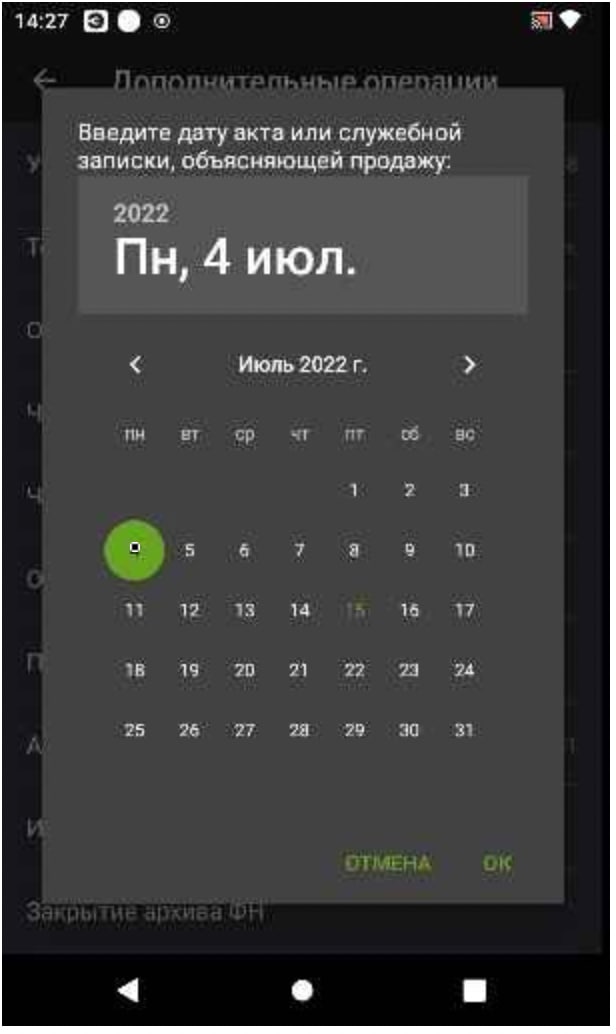

Составьте документ для налоговой — акт или служебную записку. В документе укажите причину, по которой не пробили чек или каждую позицию товара, если чек коррекции выполняется на общую сумму. На Эвоторе укажите дату и номер этого документа.

Готово! Вы напечатали чек коррекции.

На ФФД 1.2

Откройте Настройки → Обслуживание кассы → Дополнительные операции. Если продаёте товары или услуги, нажмите Чек коррекции продажи. Если покупаете товары у клиентов, нажмите Чек коррекции покупки.

Выберите тип коррекции. Если выбираете По предписанию ФНС, введите номер документа, объясняющего покупку без использования ККТ.

Составьте документ для налоговой — акт или служебную записку. В документе укажите причину, по которой не пробили чек или каждую позицию товара, если чек коррекции выполняется на общую сумму. На Эвоторе укажите дату документа.

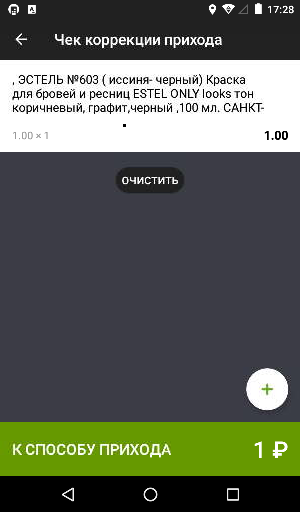

Добавьте в чек коррекции товары, проданные без чека. Отсканируйте товар или нажмите +Товар и выберите товар из списка. В чеке коррекции обязательно должны быть указаны все товары, которых касается исправление.

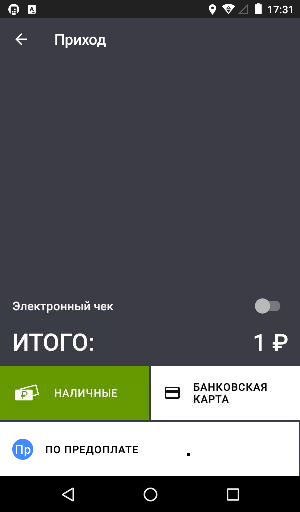

Добавив все товары, нажмите К способу прихода.

Выберите способ оплаты — карту или наличные. Если у вас подключены другие способы оплаты — предоплата, постоплата или встречное предоставление — они также будут доступны.

Подтвердите операцию. Эвотор распечатает чек.

Готово! Вы распечатали чек коррекции.

Пробили чек с ошибкой

Неправильно ввели сумму, налоговую ставку, способ оплаты или товар.

На ФФД 1.05

В этом случае чек коррекции использовать нельзя. Вместо этого нужно оформить возврат, а потом пробить правильный чек. Такой порядок действий рекомендует ФНС.

Письмо № ЕД-4-20/15240@ от 6 августа 2018 г.

Как оформить возврат

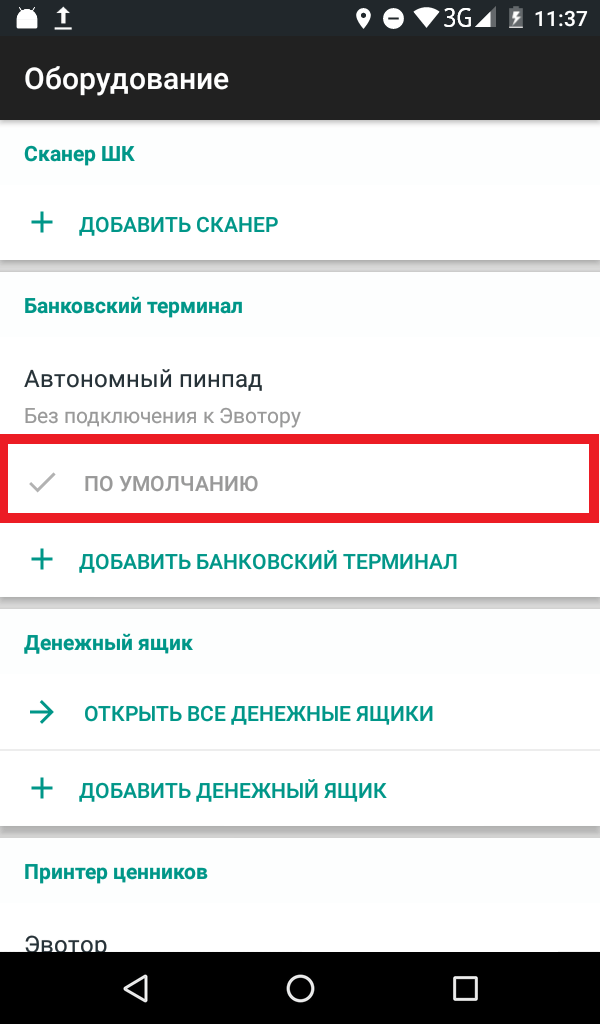

Если покупатель расплачивался банковской картой, возврат и новый чек нужно тоже пробивать по карте. Так как вам не нужно возвращать реальные деньги и проводить платёж повторно, настройте по умолчанию автономный пинпад. Для этого откройте Настройки → Оборудование.

Откройте список пинпадов и напротив автономного пинпада нажмите По умолчанию.

Оформите чек возврата. На главном экране Эвотора нажмите Возврат. Найдите чек, который пробили с ошибкой. Выберите товары, которые возвращаете. Нажмите К возврату.

Пробейте правильный чек.

Если меняли пинпад по умолчанию, верните рабочие настройки.

Готово! Вы исправили ошибку в чеках.

На ФФД 1.2

Откройте Настройки → Обслуживание кассы → Дополнительные операции.

Пробейте Чек коррекции возврата продажи или Чек коррекции возврата покупки — в зависимости от того, продаёте вы товары клиентам или покупаете у них. В этом чеке укажите ту же сумму и налоговую ставку, какие были в неправильном чеке.

Пробейте Чек коррекции продажи или Чек коррекции покупки. В этом чеке укажите правильную сумму и налоговую ставку.

Все эти оформляются одинаково. Они отличаются только типом расчёта: приход, расход, возврат прихода или возврат расхода.

Как оформить чек коррекции

Ошиблись в чеке коррекции

Ошибку в чеке коррекции можно исправить чеком коррекции с обратным признаком. Например, ошиблись в чеке коррекции продажи – создаете чек коррекции покупки на ту же сумму. После этого пробиваете правильный чек коррекции продажи. Если сомневаетесь, как именно поступить в вашей ситуации, уточните в ФНС.

Ошиблись в чеке возврата

На ФФД 1.05

Для исправления ошибочно пробитого чека возврата применяется обратная операция. То есть чтобы исправить операцию возврата, нужно провести операцию продажи, а чтобы исправить операцию возврата покупки — операцию покупки.

На ФФД 1.2

Для исправления ошибочно пробитого чека возврата применяется чек коррекции с обратным типом операции. Если продаёте товары или услуги, пробейте Чек коррекции продажи. Если покупаете товары у клиентов, оформите Чек коррекции покупки. Укажите ту же сумму, на которую был выбит некорректный возврат и добавьте в чек те же товары.

Как оформить чек коррекции

Читайте также

Открытие и закрытие смены

Изъятие денег из кассы

ФНС на своем сайте в разделе «Часто задаваемые вопросы» разъяснила для налогоплательщиков процесс исправления ошибок в кассовом чеке коррекции. Здесь есть отличия от исправления обычного кассового чека.

Согласно п. 4 ст. 4.3 54-ФЗ чек коррекции пробивается в двух случаях:

— Кассир рассчитал покупателя без применения ККТ в принципе;

— При расчете кассир использовал ККТ, нарушая требования законодательства о применении ККТ.

Если в чеке коррекции также допущена ошибка, то она исправляется в два этапа:

— Неправильный чек коррекции аннулируется. Для этого сформируйте новый чек коррекции, отображающий обратную операцию. В новом фискальном документе пропишите противоположный признак расчета (например «возврат прихода») и те же ошибочные данные, что и в первоначальном документе.

— Пробейте повторный кассовый чек коррекции с правильными данными.

При исправлении чека коррекции обратите внимание на два нюанса:

— Не обязательно корректировать расчеты с использованием именно той ККТ, на которой был пробит неверный чек. Это можно сделать на любой ККТ в вашей торговой точке.

— В отличие от обычного чека, исправление чека коррекции не зависит от версии формата фискальных данных.

Все для торговли вы можете приобрести в одном месте — в компании «Такском»:

— Услуги оператора фискальных данных. Мы гарантируем онлайн-передачу кассовых чеков в ФНС.

— Личный кабинет «Такском-Касса», который появляется у вас после заключения договора с ОФД. В нем вы можете легко отслеживать работу касс и кассиров, анализировать продажи на торговых точках, делать сводные отчеты.

— Электронная подпись «Ключ для кассы». Регистрируйте с ней ККТ в ФНС.

— Оборудование для торговли: онлайн-кассы, фискальные накопители, POS-оборудование, весы, терминалы для эквайринга.

Оставьте свой номер, если возникли вопросы.