Дата публикации: 28.10.2021 06:51

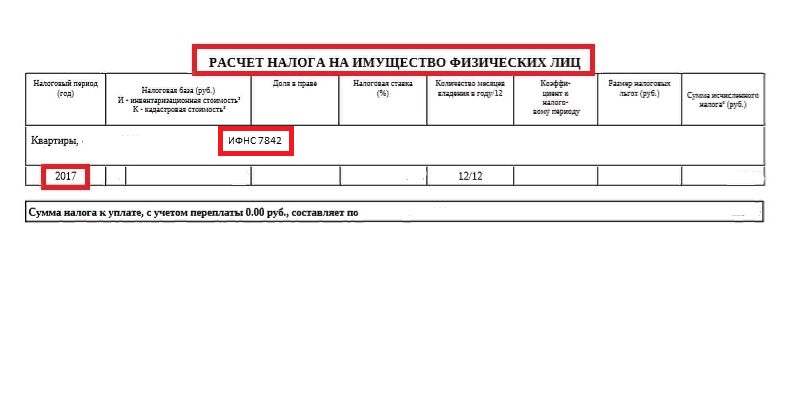

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы.

Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

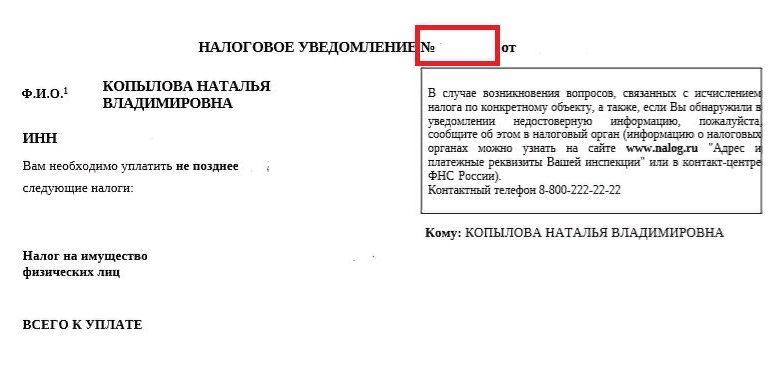

Если по мнению налогоплательщика в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

- для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика;

- для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону контакт-центра ФНС России: 8 800-222-22-22.

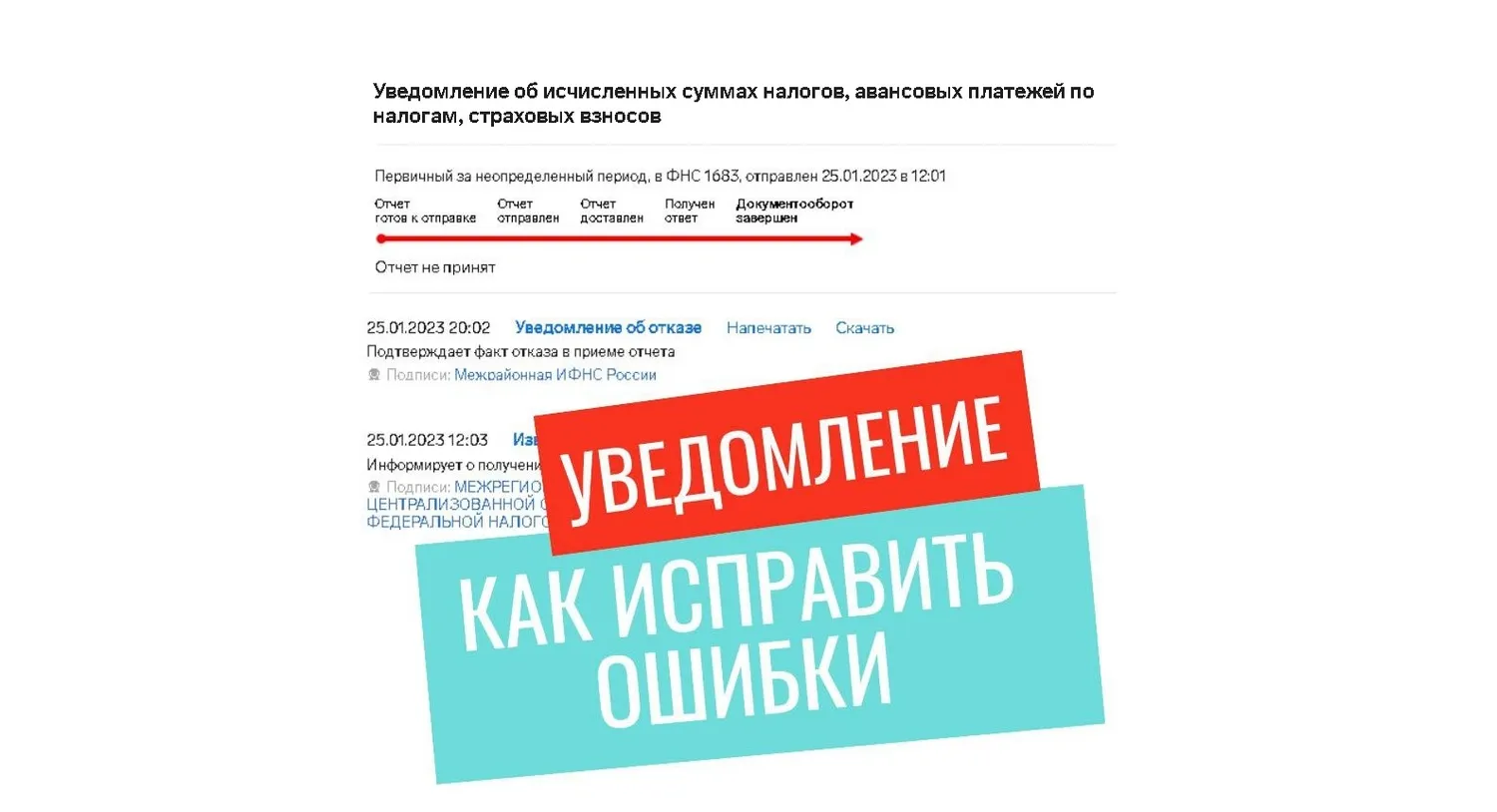

Как исправить уведомление об исчисленных суммах налогов, рассказывает ФНС на промо-странице, которая посвящена ЕНП и ЕНС, а также в письмах от 31.01.2023 № БС-3-11/1180@, от 03.02.2023 № БС-3-11/1379@, от 11.04.2023 № ЕА-4-15/4380@.

Если плательщик ошибся в реквизитах при представлении уведомления об исчисленных суммах налогов, то следует направить в налоговый орган новое уведомление с верными реквизитами.

ВАЖНО! Если в первоначальном уведомлении указано несколько налогов — некоторые с ошибкой, некоторые нет, корректирующее уведомление составляется только в отношении той обязанности, по которой произошла ошибка.

Исправляем ошибку в уведомлении

Как изменить сумму?

Создайте новое уведомление, например в личном кабинете. В нем повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую.

Корректировка произойдет автоматически при поступлении уведомления в налоговый орган. Дополнительно аннулировать ошибочное уведомление не требуется.

ВАЖНО! Новое уведомление полностью заменяет предыдущее, а не увеличивает сумму начислений. Если в уточненном уведомлении вы указали сумму меньше, чем в первичном, ждите вопросов от инспекторов. ФНС составила список налогоплательщиков, направивших повторные уведомления с меньшими начислениями, и поручила инспекциям выяснить, нет ли тут ошибок (см. письмо от 11.04.2023 № ЕА-4-15/4380@).

Как изменить другие данные?

Также при необходимости можно исправить и другие ошибки предыдущего уведомления:

- Создайте новое уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0».

- Новой строкой укажите верные данные.

Например, если ошиблись в ОКТМО, отразите в уточненном уведомлении два обязательства:

- с неверным ОКТМО с суммой 0;

- с верным ОКТМО с актуальной суммой.

Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Посмотреть образец заполнения уведомления об исчисленных налогах на 2023 год можно в «КонсультантПлюс», бесплатно, оформив пробный доступ к системе:

На какие реквизиты платить ЕНП в 2023 году, см. здесь.

Исправляем ошибку в платежке, заменяющей уведомление (со статусом 02)

Если ошибка допущена в платежке со статусом 02, которая в 2023 году заменяет уведомление о начисленных налогах (взносах), заявление об уточнении платежа не пишут. Чтобы исправить КПП, КБК, ОКТМО, период подайте корректирующее уведомление по ЕНП, заполнив в нем две строки (см. ЧАВО от ФНС):

- в первой укажите данные, в которых была допущена ошибка, и сумму «0»;

- во второй верные данные.

Сумма в платежке не исправляется: разница просто отразится в сальдо ЕНС.

И начинайте платить налоги посредством ЕНП с подачей уведомления. Использовать платежки со статусом 02 после этого больше нельзя.

Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

Воспользуйтесь специальным сервисом от ФНС, на котором даже не нужно регистрироваться.

Ежегодно Федеральная налоговая служба рассылает уведомления о налогах, начисленных за предыдущий год, — по почте или в электронном виде в личный кабинет на сайте. В документе указано, сколько, за что и в какой срок нужно заплатить.

Вы получите уведомление, если имеете в собственности дом, квартиру, комнату (или доли в них), гараж или машино-место, объект незавершённого строительства, автомобиль.

Зачем в налоговое уведомление вносить исправления

Ошибки в налоговых уведомлениях встречаются достаточно часто. Например, жителю Липецка ежегодно начисляли транспортный налог за проданную пять лет назад машину. О том, что это явление не редкое, указано и на сайте самой ФНС.

Неважно, как обсчитались инспекторы — начислили больше налога или меньше — вам это всё равно невыгодно. Недоплаченное в любом случае придётся донести. Возможно, уже с пени и штрафами.

Вам могут вписать лишний объект собственности или не указать один из имеющихся, продлить срок владения недвижимостью или не заметить, что вы продали автомобиль, и насчитать налог за весь год, не учесть льготы — вариантов масса. Так что следить за тем, чтобы в уведомлении была указана правильная информация, нужно обязательно.

Как и где исправить ошибки в уведомлениях

Раньше, чтобы внести исправления, нужно было идти в налоговую, направлять обращения по почте, регистрировать личный кабинет на сайте ФНС.

Сейчас работает сервис, который позволяет оперативно указать на ошибки в налоговом уведомлении, причём без регистрации и SMS.

Вы сможете исправить недочёты не только в своих данных, но и помочь старшим родственникам, которые сами не справляются с этой задачей, в том числе и дистанционно. Потребуются только данные налогового уведомления и интернет.

На сайте нужно выбрать из списка, с какой именно проблемой вы столкнулись.

В списке указаны девять наиболее часто встречающихся недочётов. Если подходящей там нет, воспользуйтесь традиционной формой обращения.

Если ваша проблема попала в перечень распространённых, придётся заполнить всего несколько полей. Например, в апреле прошлого года вы продали квартиру, но при этом налог вам насчитали за все 12 месяцев. Выбирайте категорию «Указано неверное количество месяцев владения в году» и переходите к заполнению.

Укажите, сколько месяцев вы действительно владели объектом. Остальные данные спишите с налогового уведомления.

1 / 0

2 / 0

На следующей странице впишите имя, фамилию, ИНН и адрес электронной почты (указывайте свою, если вносите исправления в налоговое уведомление бабушки).

Остаётся ждать ответа, который придёт на электронную почту. Обычно рассмотрение занимает не более 30 дней. На практике ответ зачастую приходит гораздо быстрее.

Читайте также 🧐

- Как платить налоги: что нужно знать типичному россиянину

- Когда и как рассчитывать и платить налог на имущество физических лиц

- Налоговые вычеты: что это такое и как на них сэкономить

- Как и когда рассчитывать и платить земельный налог

Как исправить ошибки в уведомлении по ЕНП

Что нужно сделать, чтобы уведомление по ЕНП приняли, после допущенной в нем ошибки.

Налоговая инспекция откажет в приеме уведомления, если вы неверно указали свой ИНН и КПП либо отправили уведомление не в свою инспекцию. В таком случае придет уведомление об отказе в приеме.

В случае, если уведомление сдано, но в нем были неверно указаны данные, нужно отправить новое уведомление (если по этому налогу еще не сдана декларация).

Если ошибка в сумме, то нужно:

- создать новое уведомление (в бухгалтерском сервисе или в личном кабинете налогоплательщика на сайте ФНС), в нем повторить данные по строке, где была ошибка (КПП, КБК, ОКТМО, период), и указать верные данные.

Если ошибка в других данных:

- Создать новое уведомление. Повторить данные ошибочной строки (КПП, КБК, ОКТМО, период), но в сумме указать «0».

- В следующей строке указать верные данные.

В обоих случаях корректировка должна произойти автоматически при поступлении уведомления в налоговый орган (старые данные затираются).

- Главная

- Правовые ресурсы

- Подборки материалов

- Уведомление направлено налоговой по неверному адресу

Уведомление направлено налоговой по неверному адресу

Подборка наиболее важных документов по запросу Уведомление направлено налоговой по неверному адресу (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Определение Верховного Суда РФ от 22.10.2021 N 306-ЭС21-19816 по делу N А12-19817/2020

Требование: О пересмотре в кассационном порядке судебных актов по делу о взыскании убытков в размере стоимости услуг нотариуса.

Решение: В передаче дела в Судебную коллегию по экономическим спорам Верховного Суда РФ отказано, так как, разрешая настоящий спор, суды установили что общество самостоятельно избрало способ обеспечения доказательств с помощью нотариуса, при этом налоговый орган не нарушал порядка государственной регистрации, допущенная техническая ошибка была своевременно им устранена, в связи с чем сам факт направления в адрес общества уведомления не может являться основанием для привлечения ответчиков к мере ответственности в виде взыскания убытков.Разрешая настоящий спор, суды, руководствуясь положениями Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и предпринимателей», статьями 35, 103 Налогового кодекса Российской Федерации, статьями 16, 1069 Гражданского кодекса Российской Федерации, установив что общество самостоятельно избрало способ обеспечения доказательств с помощью нотариуса, при этом налоговый орган не нарушал порядка государственной регистрации, допущенная техническая ошибка была своевременно им устранена, в связи с чем сам факт направления в адрес общества уведомления не может являться основанием для привлечения ответчиков к мере ответственности в виде взыскания убытков.

Статьи, комментарии, ответы на вопросы

Статья: Основные вопросы, возникающие при рассмотрении арбитражными судами дел о предоставлении субсидий, предусмотренных Постановлением Правительства Российской Федерации от 24.04.2020 N 576

(Васильева Е.С.)

(«Арбитражные споры», 2022, N 3)Так, из материалов дела N А60-59416/2020 следует, что предприниматель обратился в налоговый орган с заявлением о предоставлении в соответствии с Правилами N 576 субсидии, которая после проведения налоговым органом проверки на предмет соответствия предпринимателя требованиям Правил N 576 была ему перечислена. Впоследствии налоговым органом в ходе мониторинга исполнения Правил N 576 было выявлено, что по состоянию на 01.03.2020 основным видом деятельности предпринимателя являлась деятельность, не подпадающая под Перечень N 434, и в адрес предпринимателя налоговым органом направлено уведомление о выявлении факта неправомерного (ошибочного) получения субсидии с рекомендацией добровольно осуществить возврат неправомерно (ошибочно) полученных сумм субсидий, что не было исполнено предпринимателем и послужило основанием для обращения налогового органа в арбитражный суд.