Дата публикации: 04.05.2022 05:50

Учитывая социальную значимость страховых взносов в целях сокращения количества нарушений налоговая служба просит налогоплательщиков обратить внимание на типичные ошибки допускаемые бухгалтерами при заполнении расчета по страховым взносам.

Зачастую допускаются ошибки при отражении в РСВ персональных данных работников в разделе 3 «Персонифицированные сведения о застрахованных лицах»:

- в случае, если какие-либо застрахованные физические лица не отражены в первоначальном расчете, то в уточненный расчет подлежит включению раздел 3, содержащий сведения в отношении указанных физических лиц. Одновременно производится корректировка показателей раздела 1 «Сводные данные об обязательствах плательщика страховых взносов» (далее – раздел 1) расчета;

- в случае необходимости корректировки сведений по отдельным застрахованным лицам у которых на дату представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») заполнение расчета осуществляется по каждому застрахованному физическому лицу, по которому на момент представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество»).

В соответствующих строках подраздела 3.1 «Данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения» (далее — подраздел 3.1) расчета, указываются персональные данные, отраженные в первоначальном расчете, в строках подраздела 3.2 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах на обязательное пенсионное страхование»(далее — подраздел 3.2) расчета суммовые показатели заполняются значением «0».

Одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 расчета с указанием актуальных на дату представления уточненного расчета персональных данных и строки подраздела 3.2 расчета.

Ошибки, которые приводят к неполной уплате страховых взносов:

1. В составе расчета не включены сотрудники или ошибочно не были учтены выплаты и, как следствие, не исчислены страховые взносы;

2. Не начислялись взносы из-за того, что ошибочно вошли в состав необлагаемой суммы. Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как сверхнормативные суточные включаются в объект обложения.

3. Не неправомерно применены пониженные тарифа по страховым взносам. Субъекты малого и среднего предпринимательства вправе применять пониженный тариф при расчете страховых взносов при условии вхождения в перечень субъектов малого и среднего предпринимательства (МСП).

Проверить входит ли ваша организация в этот реестр можно перейдя по ссылке: https://ofd.nalog.ru/.

Для того чтобы избежать ошибок и несоответствий в расчете по страховым взносам, следует проверять правильность его заполнения с помощью контрольных соотношений. Такие контрольные соотношения указаны в Письме ФНС России от 5 марта 2022 г. № БС-4-11/2740@ «О контрольных соотношениях показателей форм налоговой и бухгалтерской отчетности». Расчет заполнен верно, если выполняются все равенства, перечисленные в контрольных соотношениях.

Ошибки и промахи возможны при заполнении любой отчетной формы. Не является исключением и расчет по страховым взносам.

Порядок заполнения расчета по страховым взносам

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@, в соответствии с Порядком, приведенным в Приложении N 2 к данному Приказу.

Перечень разделов, подразделов и приложений, из которых состоит расчет РСВ, приведен в п. 2.1 Порядка заполнения расчета по страховым взносам.

Хотите уметь находить свои и чужие ошибки в учете и исправлять их без последствий для компании? Покажем практический алгоритм с проводками и примерами исправления ошибок на курсе повышения квалификации «Исправление ошибок в учете».

Вы получите официальное удостоверение на 25 ак. часов, а мы внесем его в госреестр Рособрнадзора.

Организации и индивидуальные предприниматели, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

-

титульный лист;

-

разд. 1 «Сводные данные об обязательствах плательщика страховых взносов»

-

подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование» и подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование» Приложения 1 к разд. 1;

-

Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» (ВНиМ) к разд. 1;

-

разд. 3 «Персонифицированные сведения о застрахованных лицах».

Плательщики страховых взносов представляют расчет в указанном выше составе вне зависимости от осуществляемой деятельности (Письма Минфина России от 13.02.2019 N 03-15-06/10549, ФНС России от 02.04.2018 N ГД-4-11/6190@, от 12.04.2017 N БС-4-11/6940@).

Виды ошибок

Здесь следует отметить, что допущенные ошибки бывают двух видов. Ошибка, приводящая к занижению суммы страховых взносов, подлежащих уплате в бюджет и ошибка, которая не привела к недоплате взносов.

При этом, если после подачи расчета РСВ, организация — страхователь обнаружила, что была допущена неточность или ошибка, которая привела к занижению суммы страховых взносов, подлежащих уплате в бюджет, то в этом случае она должна подать уточненный расчет с исправленными данными.

В случае ошибки, которая не привела к недоплате страховых взносов, в принципе, обязанности подавать уточненный расчет РСВ в такой ситуации нет.

Однако если организация обнаружит ошибку, которая не привела к недоплате взносов, но желает, чтобы в расчете все было верно или получит из ИФНС требование представить пояснения или подать уточненный расчет РСВ, то лучше представить в ИФНС исправленный отчет РСВ.

Ошибки, не приводящие к недоплате страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ персональных данных работников.

Организация не подала раздел 3 расчета РСВ на работников.

Если данные по каким-то работникам вообще не попали в первоначальный расчет, тогда нужно в уточненном расчете РСВ по каждому «потерянному» лицу заполнить раздел 3.

А при необходимости еще следует внести корректировки и в раздел 1 расчета (см. письмо ФНС от 28.06.2017 № БС-4-11/12446@ (п. 2.1)).

При смене фамилии сотрудника в расчете РСВ указаны устаревшие сведения.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в расчете РСВ. Установив допущенную неточность, следует подать корректировочную форму, в которую надо внести изменения в подраздел 3.1 и 3.2. При этом, так как величины доходов и начисленных взносов в первом экземпляре расчета РСВ верные, то другие исправления в отчет не вносятся.

В расчете РСВ не отражены необлагаемые выплаты.

Подчеркнем, что такие необлагаемые выплаты показываются сначала в составе объекта обложения, а потом отдельной строкой как необлагаемые. И в результате на сумму базы по взносам на ОПС, ОМС и ВНиМ не влияют. (см. Письмо ФНС от 08.08.2017 № ГД-4-11/15569@; пп. 7.5, 7.6, 8.4, 8.5). Например, многие плательщики не отражают в расчете пособия, выплачиваемые женщинам, которые находятся в отпуске по уходу за ребенком до полутора лет. Или в составе расчета РСВ организация не представила раздел 3 на сотрудников, которые не получают выплаты, например, на женщин, которые находятся в отпуске по уходу за ребенком в возрасте от полутора до 3 лет, на работников, которые находятся в отпуске за свой счет.

Ошибки, которые привели к недоплате суммы страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ суммовых показателей.

А это происходит, в частности, когда:

-

не начислялись взносы из-за того, что в объект обложения ошибочно не были включены какие-то выплаты, либо в составе расчета не подали раздел 3 на сотрудника, получающего выплаты, и, как следствие, его взносы не попали в раздел 1;

-

не начислили взносы из-за того, что в необлагаемых суммах учли то, чего там не должно быть. Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как сверхнормативные суточные включаются в объект обложения (подп. 2 п. 1, п. 2 ст. 422 НК РФ);

-

в приложении 2, где определяется сумма взносов на ВНиМ к уплате, при заполнении в бумажной форме ошибочно при помесячной разбивке указан признак «2» (к возмещению) вместо признака «1» (к уплате).

Компенсация стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация — заказчик выплатила компенсацию стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя?

Исполнитель оказывает рекламные услуги (оформляет стенд на выставке, в которой организация принимает участие). Согласно договору возмездного оказания услуг компенсация стоимости проезда перечисляется заказчиком сверх согласованной сторонами стоимости услуг на банковский счет исполнителя после подписания сторонами акта приемки-сдачи оказанных услуг.

Компенсация была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Сумма компенсации расходов физического лица, связанная с оказанием им услуг по гражданско-правовому договору, не облагается страховыми взносами на основании пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Возмещение стоимости коммунальных услуг по договору аренды помещения, заключенному с физическим лицом, не являющимся индивидуальным предпринимателем, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация арендует нежилое помещение в производственных целях.

Договоры на оказание коммунальных услуг заключены с соответствующими организациями (коммунальными службами) собственником помещения — арендодателем.

Согласно договору аренды плата за потребленные коммунальные услуги перечисляется арендатором на банковский счет арендодателя сверх арендной платы.

Сумма возмещения коммунальных расходов была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Так как коммунальные услуги оказывают специализированные организации (коммунальные службы) на основании соответствующих договоров, заключенных с арендодателем, то в этом случае суммы возмещения стоимости коммунальных услуг, выплачиваемые арендатором арендодателю (физическому лицу), не подпадают под определения объектов обложения страховыми взносами, приведенные в п. 1 ст. 420 Налогового кодекса РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ«Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Разовые премии сотрудникам организации к праздникам и юбилеям не были включены в облагаемую базу страховыми взносами.

На разовые премии сотрудникам к праздникам и юбилеям страховые взносы на пенсионное, медицинское страхование и по ВНиМ, по мнению Минфина России, следует начислять в общем порядке (Письма от 25.10.2018 N 03-15-06/76608,от 07.02.2017 N 03-15-05/6368).

Свою позицию финансисты объясняют тем, что эти премии не включены в перечень выплат, не облагаемых страховыми взносами по ст. 422 НК РФ.

Проверка правильности заполнения расчета по страховым взносам на основе контрольных соотношений

Для того чтобы избежать ошибок и несоответствий в расчете по страховым взносам, следует проверять правильность его заполнения с помощью Контрольных соотношений.

Такие Контрольные соотношения указаны в Письмах ФНС России от 13.12.2017 N ГД-4-11/25417 и от 29.12.2017 N ГД-4-11/27043@, а также приведены в Приложении к Письму ФСС РФ от 15.06.2017 N 02-09-11/04-03-13313. Расчет заполнен верно, если выполняются все равенства, перечисленные в контрольных соотношениях.

Ответственность за нарушение срока и способа подачи Расчета по страховым взносам

За нарушение срока и способа подачи расчета по страховым взносам предусмотрены штрафные санкции. Нарушение срока подачи расчета влечет такие последствия:

-

штраф в размере 5% от неуплаченной (недоплаченной) суммы взносов, указанной в расчете, за каждый полный и неполный месяц просрочки, но не больше 30% от этой суммы и не меньше 1 000 руб. (ст. 119 НК РФ);

-

штраф в размере 1 000 руб., если на момент подачи расчета страховые взносы полностью уплачены;

-

предупреждение или административный штраф в размере от 300 до 500 руб. — для должностных лиц организации (ст. 15.5 КоАП РФ);

-

блокировка счета из-за несвоевременной сдачи расчета по взносам и приостановление переводов электронных денежных средств. Последствия наступят, если расчет не представлен в течение 10 рабочих дней после завершения срока его подачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Рассчитать штраф нужно отдельно по каждому виду обязательного социального страхования (письма ФНС России от 30.06.2017 N БС-4-11/12623@, от 05.05.2017 N ПА-4-11/8641).

Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции, что и тариф страховых взносов 30% на отдельные виды обязательного социального страхования (ст. 425 НК РФ, Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Например, для организаций, которые выплачивают доходы физическим лицам, распределение штрафа выглядит так:

-

22%, то есть 22 / 30×1 000 = 733,33 руб. — на ОПС;

-

5,1%, то есть 5,1 / 30×1 000 = 170 руб. — на ОМС;

-

2,9%, то есть 2,9 / 30×1 000 = 96,67 руб. — на ВНиМ.

Перечислить штраф нужно тремя разными платежками на соответствующие КБК.

За нарушение способа подачи расчета, а именно представление на бумажном носителе, если для плательщика обязательно представление в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Порядок составления уточненного расчета РСВ с исправленными данными

Согласно нормам НК РФ организации обязаны представить уточненный расчет по взносам только в том случае, если из-за ошибки занижена сумма взносов к уплате.

При этом, уточненный расчет РСВ сдается по форме, действовавшей в расчетный период, за который вносятся изменения.

Тогда уточненный расчет РСВ нужно подать за период, в котором допущена ошибка (пп. 1, 6 ст. 54, пп. 1, 7 ст. 81 НК РФ).

Рассмотрим по шагам порядок представления уточненного расчета РСВ при ошибках в персональных данных работников и в суммовых показателях:

-

На титульном листе следует указать порядковый номер корректировки — 1, 2 и т.д.

-

в уточненный расчет РСВ надо перенести все верные данные из старого расчета, а вместо ошибочных сведений следует указать правильные данные.

-

раздел 3 заполняется только на работников, чьи данные подлежат исправлению (п. 1.2 Порядка заполнения расчета).

При этом способ корректировки разд. 3 зависит от ошибки.

1. Если организация ошиблась в СНИЛС или Ф.И.О., то в уточненном расчете РСВ заполняются на работника два разд. 3 (письмо ФНС от 28.06.2017 N БС-4-11/12446@):

в первом разделе 3.1 — в строке 010 проставляется «1—», а строках 160 — 180 раздела 3.1 указывается признак «2». Остальные данные из ошибочного подраздела 3.1 переносятся без изменений. В подразделе 3.2 во всех строках ставится «0»;

во втором разделе 3.2 — проставляется «0—» в строке 010 и указываются верные данные о работнике, его заработке и взносах.

2. При исправлении других ошибок в суммовых показателях заполняется разд. 3 один раз.

Так, если по каким-то работникам неверно указаны числовые показатели, к примеру сумма выплат, база по взносам, сумма взносов, тогда в уточненке в подразделе 3.2 сразу указывайте правильные суммы (письмо ФНС от 28.06.2017 № БС-4-11/12446@ (п. 2.3), п. 0.25 Контрольных соотношений).

И если после исправления ошибки по таким работникам изменится общая сумма начисленных взносов по организации в целом, то нужно внести правильные данные также и в подраздел 1.1 (взносы на ОПС) приложения 1, и в раздел 1 расчета (письмо ФНС от 28.06.2017 № БС-4-11/12446@).

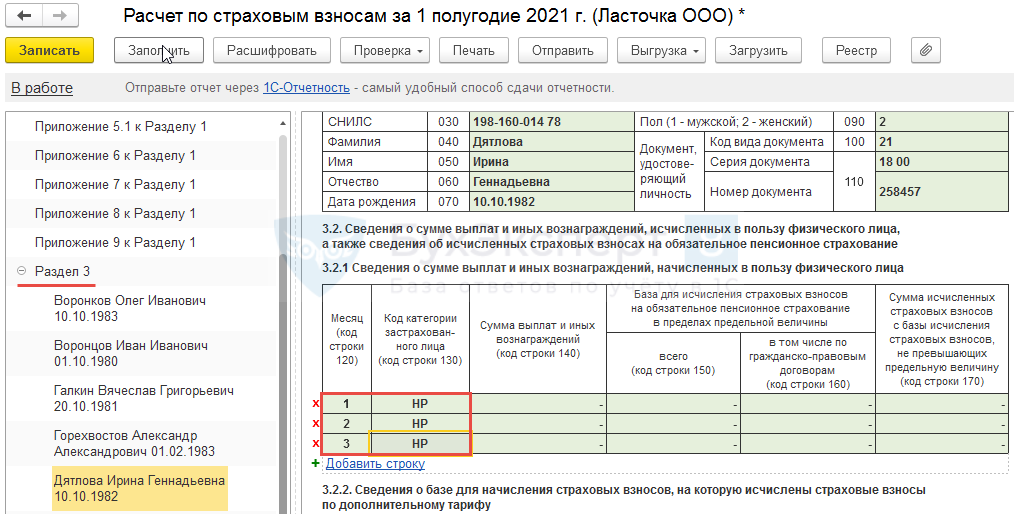

В РСВ в Разделе 3 по сотрудникам без начислений может появляться «0» в колонке месяцев. Тогда отчет не пройдет формально-логический контроль.

В случае появления такой ошибки можно было бы вручную «0» заменить на пустое значение, однако необходимо учесть требование ИФНС о сотрудниках без начислений.

Подробнее об ошибке — Требование ФНС добавить нулевые показатели в Раздел 3 РСВ по сотрудникам, не имеющим выплат

Поэтому добавляем 3 строки с месяцами (1,2,3) и Кодами категории ЗЛ (например, код НР)

Подробнее о добавлении строк см. — Требование ФНС добавить нулевые показатели в Раздел 3 РСВ по сотрудникам, не имеющим выплат

Cписок физических лиц с нулевыми доходами можно получить с помощью донастроенного отчета Полный свод начислений, удержаний и выплат — С помощью какого отчета можно получить список физических лиц с нулевыми доходами?

Подробнее см. отрывок семинара от 14.07.2021 «4-ФСС и РСВ в 1С за полугодие 2021 г.»

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Подборка судебных решений за 2020 год: Статья 431 «Порядок исчисления и уплаты страховых взносов, уплачиваемых плательщиками, производящими выплаты и иные вознаграждения физическим лицам, и порядок возмещения суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» главы 34 «Страховые взносы» НК РФ

(Юридическая компания «TAXOLOGY»)Инспекция отказала в принятии представленного обществом расчета по страховым взносам, установив несоответствие кода отчетного периода, указанного в общих сведениях на стр. 1 расчета, и кода отчетного периода, указанного в разделе 3 расчета применительно к одному застрахованному лицу. Общество посчитало данное нарушение несущественным, так как, несмотря на ошибку, страховые взносы рассчитаны и уплачены верно, и обратилось в суд с требованием обязать инспекцию принять расчет. Суд отказал в удовлетворении требований, поскольку в данном случае подлежат применению положения абз. 2 п. 7 ст. 431 НК РФ, которые не связывают возможность инспекции отказать в приеме расчета с неправильным определением налоговой базы и предписывают отказывать в приеме расчета, если установлено несоответствие общих сведений, отраженных в целом по плательщику страховых взносов, сведениям в отношении застрахованных лиц.