По указанным в запросе КБК, ОКАТО у налогоплательщика отсутствуют налоговые обязательства на заданную дату

По указанным в запросе КБК, ОКАТО у налогоплательщика отсутствуют налоговые обязательства на заданную дату

При отправке запроса на сверку получено уведомление об отказе: «По указанным в запросе КБК, ОКАТО у налогоплательщика отсутствуют налоговые обязательства на заданную дату».

Причина №1. Запрос отправлен в инспекцию по месту учета обособленного подразделения

Отправьте запрос в инспекцию по месту нахождения головной организации, месту жительства индивидуального предпринимателя или месту учета как крупнейшего налогоплательщика.

Причина №2. Неверно указаны КБК/ОКТМО в запросе

Отправьте запрос без указания КБК/ОКТМО. В этом случае будет сформирована выписка по всем имеющимся в налоговой инспекции данным.

Причина №3. За период, указанный в запросе, не сдавалась отчетность в электронном виде и не уплачивались налоги

В запросе укажите налоги, по которым сдана отчетность в электронном виде за указанный отчетный период, и отправьте его в НИ.

Причина №4. В базе данных НИ не обновлены данные по платежам

Отправьте запрос позднее или укажите более раннюю дату.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Дата публикации: 07.09.2016 12:36 (архив)

В Межрайонной ИФНС России № 8 по Удмуртской Республике состоялся семинар на тему: «Налогообложение малого бизнеса».

В рамках семинара главный государственный налоговый инспектор отдела работы с налогоплательщиками А.А. Адамов обратил внимание на письмо ФНС России от 12.08.2016 № ГД-4-11/14772, в котором установлен временный порядок внесения изменений в статью 81 Налогового кодекса РФ.

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта не отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном данной статьей.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ, а именно:

- уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

- первичный расчет с указанием правильного КПП или ОКТМО.

При этом если расчет по форме 6-НДФЛ с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126 Налогового кодекса РФ, не применяется.

Вышеизложенный порядок представления уточненных расчетов по форме 6-НДФЛ рекомендуется применять до вступления в силу приказа ФНС России об утверждении новой формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

После предоставления уточненных расчетов по форме 6-НДФЛ с указанием правильных ОКТМО и КПП, налогоплательщик может подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с пунктом 7 статьи 45 Налогового кодекса РФ.

Как исправить ОКТМО в 6-НДФЛ? Процедура исправления ошибочно указанного кода потребует от налогового агента оформления еще 2 дополнительных отчетов. Что это за отчеты и как их заполнить, поясним на примере.

Неправильный ОКТМО в 6-НДФЛ: причины и последствия

Возможными причинами указания в отчете 6-НДФЛ неверного ОКТМО являются:

- технические погрешности (изначальное занесение в используемую налоговым агентом программу для подготовки 6-НДФЛ ошибочного кода);

- заблуждение налогового агента относительно указываемого в 6-НДФЛ ОКТМО — такие ситуации, к примеру, возможны в случае наличия у коммерсанта обособленных подразделений или совмещения предпринимателем вмененки с иными режимами налогообложения;

- другие причины (невнимательность исполнителей и т. д.).

Последствия отражения в 6-НДФЛ неверного ОКТМО зависят от того, когда и кто обнаружил эту погрешность:

- налоговый агент до истечения крайнего срока подачи 6-НДФЛ — претензий контролеров можно избежать (как это сделать, расскажем в следующем разделе);

- налоговый агент после окончания срока сдачи 6-НДФЛ или инспекторы во время камеральной проверки — негативные последствия ошибочного ОКТМО в 6-НДФЛ можно смягчить.

Как следует из письма ФНС России от 09.08.2016 № ГД-4-11/14515, любой недостоверно отраженный в 6-НДФЛ реквизит может стать поводом для наказания налогового агента.

Детализацию погрешностей в 6-НДФЛ, подлежащих штрафу, см. в статье «За какие ошибки по НДФЛ оштрафуют?».

Перечень кодов можно найти в Общероссийском классификаторе ОК033-2013, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст. Таблица с кодами ОКТМО очень объемная, поэтому не всегда просто в ней ориентироваться. Указать правильный ОКТМО в расчете 6-НДФЛ вам поможет наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Учитывая, что ошибочный ОКТМО не служит причиной неуплаты НДФЛ в бюджет, налоговый агент может рассчитывать на смягчение наказания (ст. 112 НК РФ). Но в любом случае неверный ОКТМО необходимо исправить — о схеме исправления расскажем в следующем разделе.

Действия налогового агента, если неверно указан ОКТМО в 6-НДФЛ

Исправление неверного ОКТМО в 6-НДФЛ заключается в следующем:

- обнулить первичный 6-НДФЛ с ошибочным ОКТМО — для этого оформить и передать контролерам корректировочный отчет, в котором указать ОКТМО из первичного 6-НДФЛ (ошибочный), а в 1-м и 2-м разделах во всех ячейках проставить нули;

- заполнить снова первичный 6-НДФЛ, указав в нем верный ОКТМО, — в 1-м и 2-м разделах отчета отразить фактическую суммовую и календарную информацию.

Такой алгоритм действий рекомендовали сами контролеры в письме ФНС от 12.08.2016 № ГД-4-11/14772. Письмо касалось прежней формы 6-НДФЛ (действовавшей до 2021 года), но актуально и в отношении новой формы, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в ред. от 28.09.2021) и применяется, начиная с отчетности за 2021 год.

Нюансы оформления корректировочной декларации подскажет этот материал.

Приведенный в следующем разделе пример поможет разобраться с оформлением 6-НДФЛ взамен отчета с ошибочным ОКТМО.

Исправляем неверный ОКТМО (пример)

Описанную в предыдущем разделе схему исправления ошибочного ОКТМО в 6-НДФЛ покажем на примере.

Пример

26.07.2022 ООО «Промтехнология» отослало 6-НДФЛ за 2 квартал в инспекцию. ОКТМО на титульном листе выглядел следующим образом:

В первом разделе разместилась соответствующая информация о суммах удержанного НДФЛ с разбивкой по срокам перечисления, приходящимся на 1 квартал.

Во 2-м разделе ООО «Промтехнология» отразило следующие данные:

- доход начисленный (стр. 110, 112) — 2 250 000 руб.;

- число получателей дохода (стр. 120) — 15 чел.;

- вычеты (стр. 130) — 36 000 руб.;

- НДФЛ рассчитанный (стр. 140) — 287 820 руб.;

- НДФЛ удержанный (стр. 160) — 201 014 руб.

Позднее выяснилось, что вместо ОКТМО 92601405 ошибочно указан код 92601415.

Специалисты ООО «Промтехнология» в неотложном порядке оформили корректирующий отчет, в котором:

- на 1-м листе проставили № корректировки 001;

- в ячейках, предназначенных для отражения ОКТМО, — ошибочный код 92601415;

- в разделах 1 и 2 во всех ячейках проставили нули.

Титульный лист от первоначального варианта стал отличаться только заполнением поля «Номер корректировки».

Раздел 2 от исходного варианта отличался существенно.

Обнулили также и всю информацию, отраженную в разделе 1.

После того как корректировочный отчет поступил контролерам, специалисты ООО «Промтехнология» приступили к следующему шагу. Он заключался в оформлении вновь первичного 6-НДФЛ — как будто ошибок никто в ОКТМО не допускал. При этом:

- на титульном листе в поле «Номер корректировки» проставили 000 (подается первичный отчет, а не корректировка);

- ОКТМО указали правильный — 92601405;

- разделы 1 и 2 заполнили всей необходимой суммовой и календарной информацией.

Образцы заполнения титульных данных и 1-го раздела 6-НДФЛ представлены ниже.

В результате таких действий специалистов ООО «Промтехнология» ошибка в ОКТМО отчета 6-НДФЛ была устранена.

Проверьте, правильно ли вы заполнили свой 6-НДФЛ за 2022 год с помощью разъяснений от экспертов КонсультантПлюс. Оформите временный доступ к справочно-правовой системе и переходите к образцу и комментариям по его заполнению.

Итоги

Чтобы исправить ошибочный ОКТМО в 6-НДФЛ, необходимо обнулить первоначальный отчет, подав корректировку с ошибочным ОКТМО и нулевыми показателями 1-го и 2-го разделов. Затем сформировать новый первичный отчет, в котором отразить верный ОКТМО и все фактические данные (о доходах, НДФЛ и т. д.).

- Опубликовано 06.04.2021 15:17

- Автор: Administrator

- Просмотров: 1837

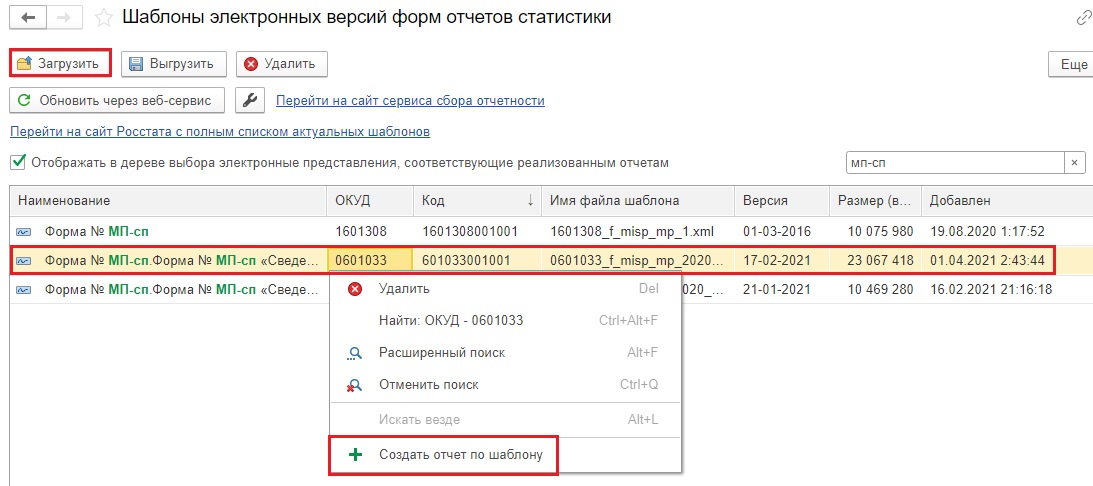

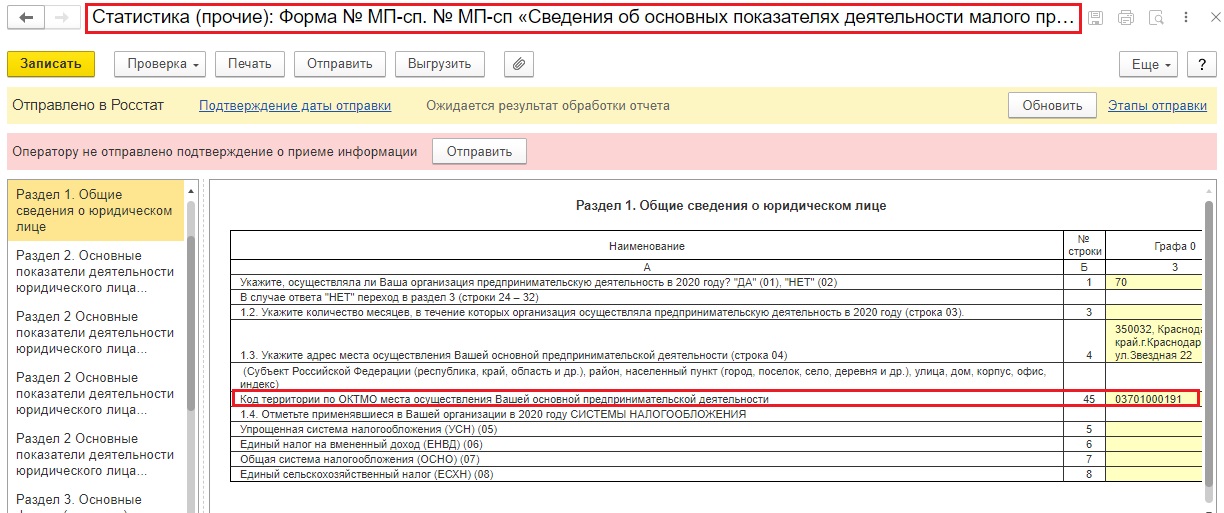

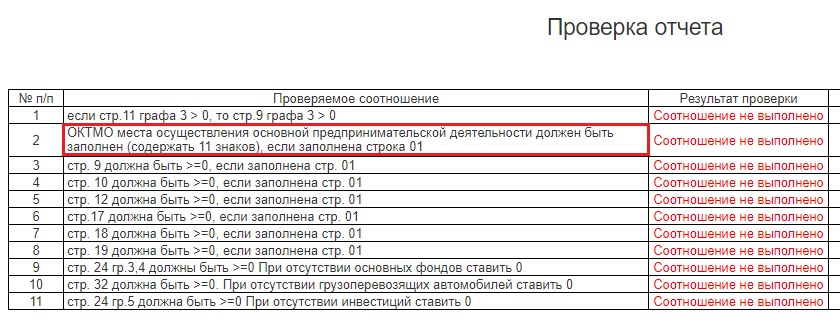

Нередко пользователи сталкиваются со странными ошибками при заполнении статистической отчетности. Например, не заполнен ОКТМО места осуществления предпринимательской деятельности, хотя в самих реквизитах организации он заполнен и т.д. Как быть в таком случае расскажем в этой публикации.

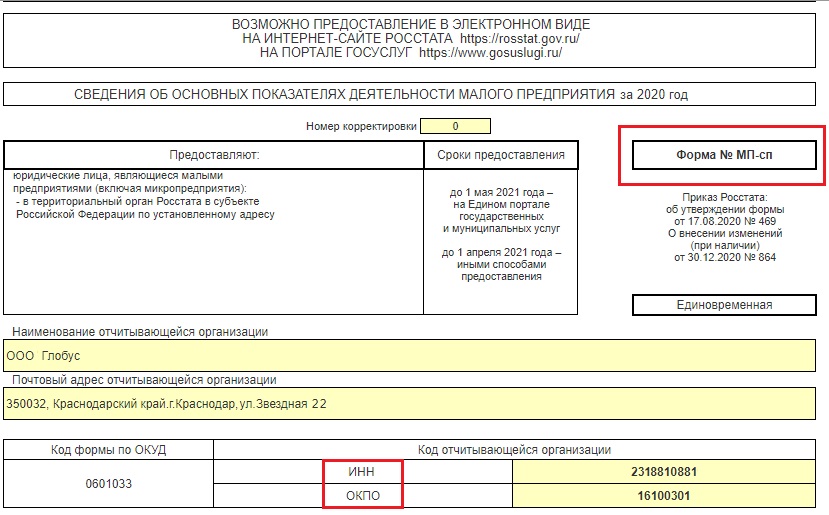

Итак, вот пример такой ошибки при заполнении формы МП-сп за 2020 год.

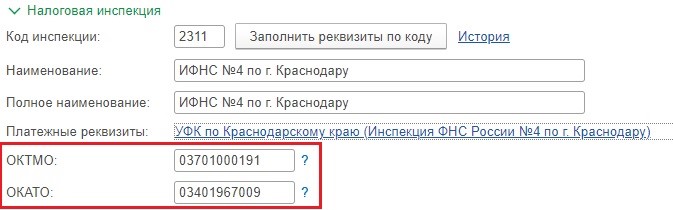

Первым делом, когда сталкиваешься с такой ошибкой, нужно проверить заполнены ли эти данные в реквизитах организации (раздел «Главное» — «Реквизиты организации»).

В нашем случае всё заполнено.

Обратите внимание: для сдачи некоторых отчетов требуется код ОКТМО, состоящий из 11 знаков, а не из 8, как мы привыкли ранее. Поэтому обязательно проверьте ваши реквизиты организации на сайтах статистики и ФНС.

Возвращаемся в форму отчета, ищем в нем пустые незаполненные колонки, возможно что-то пропустили при заполнении отчета.

Но и это не наш случай, в нашей форме нет поля куда вписать этот ОКТМО.

Такие ошибки могут возникнуть при заполнении любого отчета, важно понимать причины этого явления.

Если вы всё проверили, реквизиты все заполнены, но не тянутся в отчетность, то это значит, что в органах статистики опять обновили шаблон этой формы отчета и его нужно заново загрузить в 1С!

Сразу скажем, что мы и сами до конца не понимаем почему они так часто обновляют шаблоны. Вопрос, как говорится, риторический…

Причина выявлена. Как дальше быть?

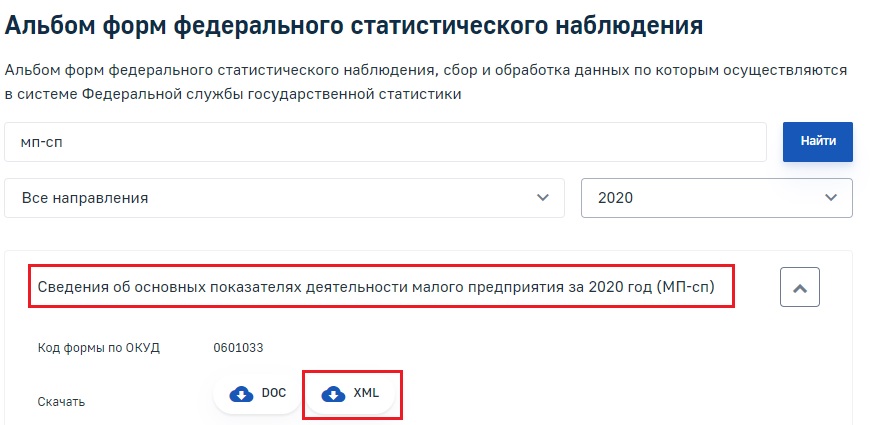

Шаг 1. Зайдем на сайт статистики и скачаем нужную нам форму отчета в формате XML.

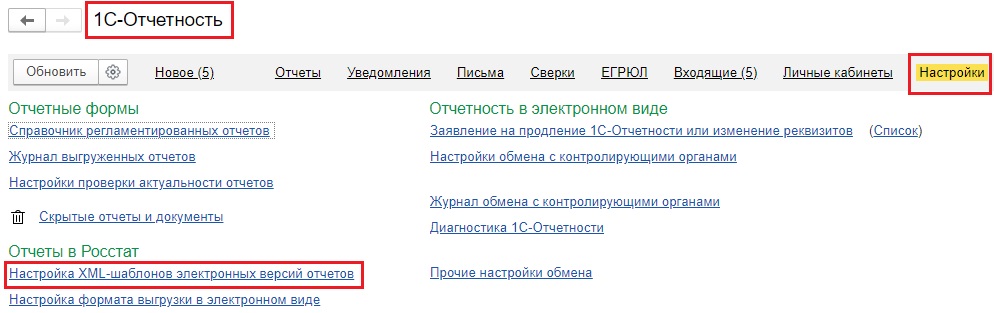

Шаг 2. Вернемся в 1С в раздел «1С-Отчетность» — «Настройки» — «Настройка XML-шаблонов электронных версий отчетов».

Шаг 3. По кнопке «Загрузить» загружаем скачанный отчет.

Далее, щелкнув правой кнопкой мыши по появившемуся отчету, вызовем контекстное меню и там нажмем команду «Создать отчет по шаблону».

Видим, что появилась совсем новая форма отчета МП-сп, в котором есть поле для ручного ввода ОКТМО

Шаг 4. Перед отправкой проверьте отчет встроенной проверкой 1С.

Поставьте нули в тех строках, где это требуется.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Если поступило Уведомлении об уточнении, то отчет принят ФНС, но необходимо проверить ОКТМО и ОКВЭД в отчете, и при необходимости отправить корректировку.

Если ОКТМО и ОКВЭД верный, то налогоплательщику необходимо обратиться в инспекцию за разъяснениями о причинах уведомления. Контакты инспекции можно посмотреть на сайте ИФНС. За актуальность контактов СКБ Контур ответственности не несет.

Если поступило Уведомлении об отказе, следует обратиться в техническую поддержку СКБ Контур по адресу help@kontur.ru. При обращении требуется сообщить следующую информацию:

- ИНН и КПП организации;

- Наименование и дату отправки отчета;

- Пакет документооборота отчета, по которому поступило уведомление об отказе. Сохранить документооборот можно по инструкции.

Была ли полезна информация?

Разберем, как исправить уведомление по ЕНП в 2023 году.

Уведомление по ЕНП: вкратце о главном

Уведомление об исчисленных суммах налога или простыми словами уведомление по ЕНП – документ, в котором отражается сумма налога, которую ИФНС должна списать с ЕНС по конкретному платежу.

Необходимость сдачи этого документа появилась только в 2023 году, когда ввели ЕНС, платежи на счет стали поступать в обезличенной форме. Теперь о том, какую сумму налога или взноса нужно списать с ЕНС, налоговая может узнать только из декларации, расчета или уведомления. Отсюда следует, что сдавать этот документ нужно только, если:

-

По нему не предусмотрено отчетных форм.

Например, это касается имущественных налогов организаций и НДФЛ за сотрудников.

-

Отчетность по платежу сдается позже срока уплаты.

Такое условие актуально для авансовых платежей по УСН и ЕСХН, страховых взносов за сотрудников (за первые два месяца квартала) и платежей по налогу на прибыль по ставкам, отличным от указанных в п. 1 ст. 284 НК (за первые два месяца I-III кварталов и весь IV квартал).

По страховым взносам ИП за себя и имущественным налогам физлиц уведомление сдавать не нужно, так как сумму платежа ИФНС узнает самостоятельно. Не требуется сдача уведомления по годовому налогу на УСН и ЕСХН, НДС, налогу на прибыль и авансов по нему (за исключением, которое было указано выше), водному налогу, НДПИ, АУСН.

Если налог к уплате равен нулю, то нулевое уведомление подавать не нужно.

Уведомление сдается в общие для сдачи отчетности сроки – до 25 числа месяца, в котором производится перечисление платежа. Например, уведомление по авансам УСН сдается до 25 апреля, 25 июля и 25 октября за 1 квартал, полугодие и 9 месяцев соответственно.

К заполнению уведомления законодатель предъявляет определенные требования, которые перечислены в приказе ФНС от 02.11.2022 № ЕД-7-8/1047@. Этим же документом утверждена бумажная форма уведомления и формат для его представления в налоговую инспекцию в электронной форме.

Если в уведомлении допущены ошибки, это может повлечь неправильное списание сумм с ЕНС и, как следствие, образование отрицательного сальдо (недоимки) по счету и начисление на нее пени. Разберем, какие ошибки могут быть допущены в уведомлении и как их исправить.

Отправляйте отчетность в контролирующие органы в электронной форме через сервис СБИС. Для новых ИП и организаций скидка 50% и выпуск ЭП у вас в офисе.

Ошибки в уведомлении по ЕНП

Перечень часто встречающихся ошибок налоговая служба привела в своем недавнем письме от 27.02.2023 № КЧ-4-8/2202@.

К ним относятся:

-

Ошибка в налоговом периоде.

При ошибке в налоговом периоде, организации или ИП будет направлено сообщение о том, что указанный в уведомлении налоговый период невозможен (не соответствует). Например, вместо квартального периода указан месячный. В этом случае нужно сдать новое уведомление с корректным отчетным (налоговым) периодом.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

-

Ошибка в КБК или ОКТМО.

В случае отражения в уведомлении неверного КБК налогоплательщику придет следующее сообщение: «По КБК (его значение) предоставление уведомления невозможно». При ошибке в ОКТМО или КБК также нужно подать новое уведомление.

-

Уведомление направлено вместе с декларацией или после нее.

Представление уведомления после сдачи декларации (расчета) нецелесообразно, так как сумму налога (взноса) ИФНС возьмет из отчетности. В этом случае организации или ИП придет сообщение «Декларация по данным, указанным в Уведомлении, принята».

-

Ошибка в корректирующем уведомлении в части отражения суммы платежа.

Такая ошибка возникает когда, например, сдается уточняющее уведомление из-за неправильного отражения суммы платежа в первичном уведомлении. А именно если в корректирующем уведомлении отражена не полная сумма платежа, которую налоговая должна списать с ЕНС, а разница (дельта) между первичным и корректирующим уведомлением.

Например, в первичном уведомлении указана сумма платежа 5 тыс. руб., в том время как правильная сумма 7 тыс. руб. Налогоплательщик подает уточняющее уведомление и указывает в нем не 7 тыс. руб. (правильно), а 2 тыс. руб. (неправильно).

-

Ошибка в платежке, заменяющей в 2023 году уведомление.

В 2023 году налогоплательщикам разрешили не подавать уведомление, если налог или взнос уплачивается платежкой на КБК конкретного налога или взноса. Если в этой платежке допущена ошибка в КБК, ОКТМО, сумме или налоговом периоде, то налоговая не сможет разнести сумму платежа на ЕНС и потом, при сдаче отчетности, суммы могут задвоиться.

Для исправления всех этих ошибок необходимо подготовить уведомление.

Обратите внимание, что как такового корректирующего уведомления не существует. Нет в форме этого документа и указания на номер корректировки. Поэтому в случае, если в уведомлении допущена ошибка, то нужно составить новый документ.

Риск ошибки можно полностью исключить, воспользовавшись сервисом СБИС. Учетная программа автоматически все проверит за вас до того, как направит уведомление в налоговую в электронной форме.

Как исправить ошибку в уведомлении

Порядок исправления ошибки зависит от того, где она допущена.

Ошибка в платежке, заменяющей уведомление

Ошибку в платежном поручении, которым уплачивался налог, исправить можно только путем сдачи уведомления об исчисленных суммах.

Соответственно, если ИП на ПСН допустил в платежке ошибку, то исправить ее без сдачи уведомления он не сможет. А, подав уведомление, вернуться к старому порядку уплаты платежей по платежкам, он уже не сможет. В связи с этим, рекомендуем внимательно подходить к заполнению этого документа и проверять все реквизиты перед непосредственной оплатой.

Ошибка в сумме платежа

Если ошибка допущена в сумме платежа, то нужно в блоке «Данные» указать реквизиты из прошлого уведомления (при условии, что они верные) и в поле «Сумма налога…» указать верную сумму платежа. Дублировать все остальные данные (если в уведомлении было отражено несколько платежей) не нужно. Корректировка вносится только в части ошибочных сведений.

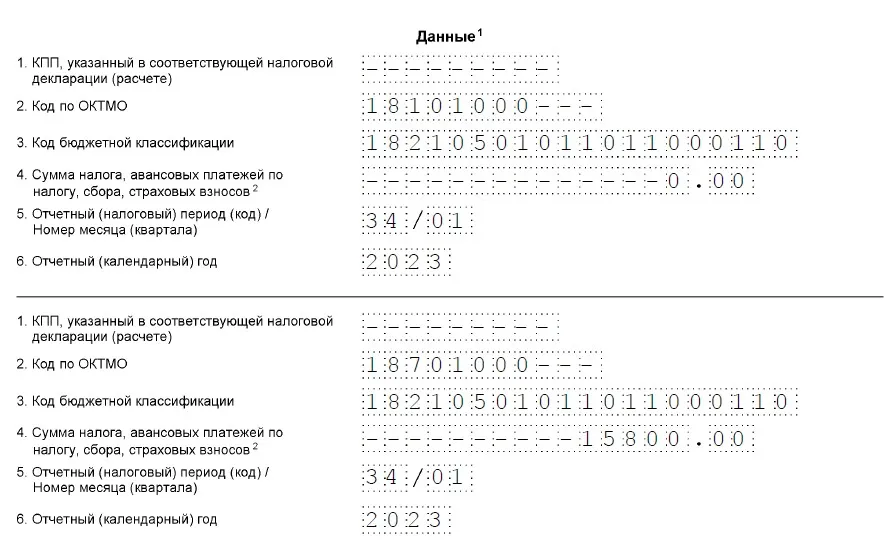

Допустим, сумма авансового платежа по УСН за 1 квартал 2023 года у ИП составила 15 800 руб., а в уведомлении он ошибочно отразил 5 800 руб. Корректирующее уведомление он заполнит таким образом:

В этом случае налогоплательщику нужно будет заполнить два блока в разделе «Данные». В первом блоке в строках 1-3, 5-6 нужно отразить ошибочные реквизиты, которые были указаны в прошлом уведомлении. В строке 4 вместо суммы платежа нужно поставить «0». Затем, во втором блоке нужно привести правильные реквизиты и в строке 4 поставить сумму платежа по уведомлению. Например, ИП допустил ошибку в ОКТМО, указав вместо верного «18701000» ошибочный – «1810100». Уведомление он заполнит таким образом: Воспользуйтесь сервисом СБИС для отправки уведомления в ИФНС в электронной форме. Сервис содержит только актуальные формы бухгалтерских и налоговых документов. Поможет чек-лист с понятными инструкциями.

Чтобы получить чек-лист, заполните форму:

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8K6K5MОшибка в КБК или ОКТМО

Упростите себе работу — перейдите на КЭДО

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Ошибка в налоговом периоде

В документе указали неверный период. Например, месяц вместо квартала.

Что делать. Подать новое уведомление с правильным периодом. Например, отчетный период при уплате налога на имущество за 2022 год для ИП — год. В уведомлении указывают: ГД.00.2022.

Ошибка в КБК или ОКТМО

Уведомление об исчисленных суммах подают по налогам:

- организации на ОСН — по транспортному, земельному налогам, налогу на имущество, агентскому налогу на прибыль;

- организации и ИП на спецрежиме — по УСН, ЕСХН, страховым взносам, НДФЛ.

Что делать. Если указали неправильный код бюджетной классификации (КБК) или общероссийский классификатор территорий муниципальных образований (ОКТМО), надо сформировать уведомление с правильными реквизитами и повторно отправить на проверку.

Уведомление подали после отчетности или вместе с ней

Иногда компания забывает отправить уведомление. О нем вспоминают, когда подают декларацию. В итоге уведомление уходит вместе с декларацией или после нее.

Что делать. Сдать декларацию без предварительного уведомления. Декларации содержит сведения о налогах, которую инспектор может использовать для распределения денег с ЕНП. Если направить уведомление после налоговой отчетности, ФНС вышлет сообщение об отказе. Но не потому, что документ содержит ошибку, а потому, что он не нужен.

Уведомление после или вместе с декларацией подают только при сдаче отчета по кадастровому имуществу. С 2023 года его не нужно вносить в декларацию.

Пример

Организация подала уведомление по страховым взносам за март 2023 года вместе с расчетом страховых взносов (РСВ) за I квартал 2023.В этом случае отправлять уведомление бесполезно — начисления за март инспекторы возьмут из квартального РСВ.

Ошибки в уведомлении за 2022 год

Компания на УСН выплачивает авансовые платежи. По итогам года она подает уведомление по ЕНП на всю сумму налога.

Что делать. Если компания рассчиталась с бюджетом за I, II и III кварталы 2022 года, сумму уплаченных налогов не нужно включать в уведомление. Туда вписывают лишь сумму годового налога за вычетом авансовых платежей.

Неверные реквизиты в платежке-уведомлении

Компания в платежке по НДФЛ указала только квартал года или дату уплаты, но забыла поставить период уплаты. Налоговики не смогли определить, к какому сроку отнести платеж.

Что делать. В 2023 году действует период перехода на единый налоговый счет. Компании могут самостоятельно выбирать способ уплаты налогов:

- вносить деньги на единый налоговый счет на конкретные КБК;

- уведомлять налоговиков, какие суммы и когда нужно списать.

Чтобы налоговики могли правильно перечислить деньги на единый налоговый счет, нужно внимательно заполнить реквизиты — КБК, ОКТМО и период уплаты налога.

Чтобы исправить ошибки в КБК, ОКТМО или периоде, направьте уведомление с исправленными реквизитами. Придется заполнить два блока в новом уведомлении:

- в первом блоке повторить реквизиты из неверного уведомления, кроме суммы — здесь поставить 0;

- во втором блоке — во всех строках указать верные данные.

Пример

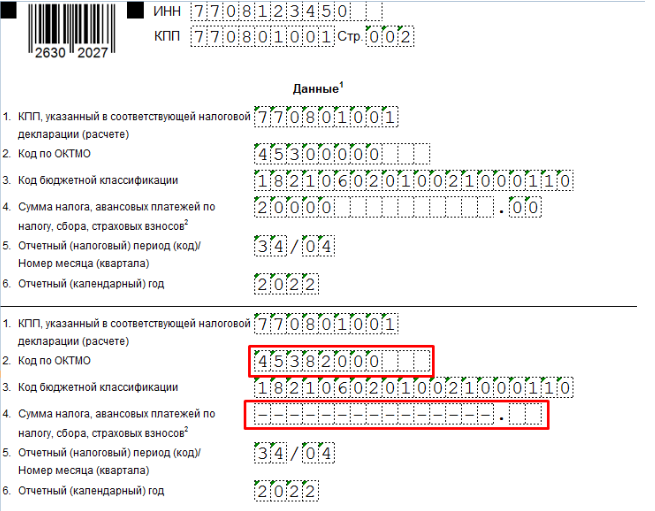

ООО «Мадагаскар» при заполнении уведомления по налогу на имущество за 2022 год неверно указало ОКТМО — 4530000 вместо 45382000. Сумма налога на имущество равна 20 000 ₽.Что исправить ошибку, поочередно вписали: ОКТМО, который указали с ошибкой и нулевую сумму налога на имущество; правильное ОКТМО и сумму налога.

Пример исправленного уведомления с ошибкой в ОКТМО

В уточненном уведомлении указана не новая сумма, а разница

Организация ошибочно указала заниженную сумму налога на прибыль — 50 000 ₽ вместо начисленных 57 000 ₽. И следом подала уточненное уведомление на разницу — 7 000 ₽. Это неверно.

Что делать. При заполнении уведомления нужно помнить правило — одно уведомление подается по одному сроку уплаты. В корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление аннулирует предыдущее.

В корректировочном уведомлении необходимо указать полную сумму налога — 57 000 ₽.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Дата публикации: 07.09.2016 12:36 (архив)

В Межрайонной ИФНС России № 8 по Удмуртской Республике состоялся семинар на тему: «Налогообложение малого бизнеса».

В рамках семинара главный государственный налоговый инспектор отдела работы с налогоплательщиками А.А. Адамов обратил внимание на письмо ФНС России от 12.08.2016 № ГД-4-11/14772, в котором установлен временный порядок внесения изменений в статью 81 Налогового кодекса РФ.

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта не отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном данной статьей.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ, а именно:

- уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

- первичный расчет с указанием правильного КПП или ОКТМО.

При этом если расчет по форме 6-НДФЛ с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126 Налогового кодекса РФ, не применяется.

Вышеизложенный порядок представления уточненных расчетов по форме 6-НДФЛ рекомендуется применять до вступления в силу приказа ФНС России об утверждении новой формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

После предоставления уточненных расчетов по форме 6-НДФЛ с указанием правильных ОКТМО и КПП, налогоплательщик может подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с пунктом 7 статьи 45 Налогового кодекса РФ.

На сайте налоговой опубликован разбор распространённых ошибок при подготовке уведомлений об исчисленных суммах налогов и взносов. Авторы считают, что этот небольшой справочник поможет предпринимателям заполнять подобные документы правильно.

Возможно, Вы уже знаете, что после введения единого налогового платежа (ЕНП) с Нового года в некоторых случаях у налогоплательщиков возникает необходимость оформлять и предоставлять в ИФНС уведомления о рассчитанных налогах и взносах (бланк утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@). Напоминаем, что в стандартном порядке сдавать такие уведомления следует не позже 25 числа того месяца, на который приходится срок уплаты соответствующей суммы (пункт 9 статьи 58 Налогового кодекса).

Налоговики проанализировали начавшую накапливаться практику применения новых правил и подготовили работу над популярными ошибками налогоплательщиков при написании уведомлений.

Некорректный отчётный (налоговый) период

Правильный период важен для верного установления срока уплаты налога или взноса. Кроме того, без него нельзя однозначно связать уплаченные деньги с налоговой декларацией или расчётом. Если Вы неправильно выбрали период в уведомлении (к примеру, квартал вместо месяца), то Вам пришлют сообщение с текстом «указанный отчётный период невозможен для этой обязанности».

Отметим, что в нынешнем году сдача уведомлений обязательна исключительно для тех сроков оплаты, которые истекают в этом же году. Допустим, если Вы ещё в 2022 году успели внести авансовые платежи по единому «упрощённому» налогу за 1-3 кварталы 2022 же года, то Вам уже не нужно писать уведомления за эти кварталы.

Ошибка в ОКТМО либо в КБК

Если Вы ошиблись в КБК (указали несуществующий код или такой, по которому уведомления не требуются), Вам придёт сообщение: «по КБК (такому-то) предоставление уведомления невозможно».

Тогда понадобится оформить уведомление повторно, уже с исправленными реквизитами. В том же порядке действуйте, если обнаружился неверный ОКТМО.

Прочитать подробнее о кодах ОКТМО и КБК можно в статьях «Утвердили КБК для налогов и взносов в 2023 году» и «ОКТМО в едином налоговом платеже»

Отправка уведомления после декларации или в одно время с ней

Помните, что предоставлять уведомление необходимо только в 2 случаях (пункт 9 статьи 58 Налогового кодекса):

- срок сдачи расчёта или декларации установлен позже, чем срок внесения соответствующего обязательного платежа (взноса, авансового платежа, налога, сбора)

- ни декларация, ни расчёт по данному платежу не требуется в принципе

Если Вы сдаёте обычную налоговую отчётность, то ИФНС возьмёт из неё необходимые сведения о рассчитанных суммах соответствующих платежей, поэтому уведомление в таких случаях не нужно. И если Вы всё-таки вышлете его вместе с декларацией или после неё, налоговики откажутся его принимать. Они сообщат Вам, что по данным, содержащимся в уведомлении, уже была получена декларация.

Уведомление за весь 2022 год содержит только размер последнего платежа за 2022 год или платежа за один из периодов 2023 года

Авансовая система, в которой срок самого платежа заканчивается раньше, чем срок сдачи отчёта по нему, включает в себя режим «резерва» для каждой из выплаченных до 31 декабря 2022 года сумм. То есть, что такие платежи признаются исчисленными в реально уплаченном их размере до того дня, пока в госслужбы не поступит соответствующая декларация.

Так что, если Вы внесли все необходимые «авансы» за прошлый год (допустим, по ЕСХН или упрощёнке), то Вам не нужно подавать уведомления за этот период. Если Вы по ошибке отправили уведомление за 2022 год с уменьшенным размером авансов, то Ваши платежи больше не будут считаться своевременно внесёнными, а это может привести к начислению пеней. Необходимо уточнение обязательств в декларации за 2022 год.

Особый порядок разработан для земельного и транспортного налогов, а также налога на имущество организаций. Если Вы успели внести авансовые платежи по этим налогам в ушедшем 2022 году, то должны будете выслать налоговикам уведомление, когда выплатите конечную сумму налога в текущем году. В этом документе следует прописать сумму рассчитанного налога за 2022 год за вычетом размера внесённых в прошлом году «авансов».

Неверно указаны реквизиты в платёжке-уведомлении

2023 год — переходный период, в течение которого допустимо платить налоги отдельными платёжными поручениями по конкретным КБК. Подобные платёжки можно использовать вместо уведомления. Там указываются реквизиты, при помощи которых можно безошибочно сопоставить платёжный документ с отчётом по этому виду платежей или с сообщением о рассчитанных суммах налогов. В противном случае, как сообщают инспекторы, Ваши начисления могут задвоиться.

Допустим, при уплате НДФЛ за период с 23 января по 22 февраля срок следует обозначить как «МС.02.2023» или как «28.02.2023». Если Вы вместо этого напишете «1-й кв. 2023 года» или, например, фактическую дату уплаты «18.02.2023», то налоговикам не удастся чётко установить, за какой период уплачены эти деньги.

Отметим, что 11 февраля изменился порядок заполнения платёжных поручений (читайте подробнее в статье «Февральские изменения в правилах заполнения платёжных документов»).

Уточнённое уведомление содержит неполную сумму платежа

Когда Вы повторно подаёте уведомление по тому же виду платежей и тому же сроку уплаты, такой документ сочтут уточняющим. Он послужит заменой предыдущего и не создаст дополнительных начислений. Так что в «уточнёнку» следует вписать сумму платежа полностью, а не дельту её с суммой из прошлого уведомления.

Допустим, в исходном документе Вы ошибочно написали 25 000 рублей вместо 35 000 рублей. Тогда в соответствующее поле «уточнёнки» следует ввести 35 000 рублей, то есть, сумму целиком, а не разность в 10 000 рублей.

Сдача уведомлений несколькими платежами с одинаковыми сроками и периодами

Такая ошибка характерна для фирм и ИП, предпочитающих оформлять платежи отдельными поручениями, осуществляя при этом несколько платежей с совпадающими сроками.

Допустим, фирме «Белка» начислен налог на сумму 55 000 рублей. Она перевела его в бюджет в 2 приёма: 15 000 рублей и 40 000 рублей. У «Белки» образовалось 2 поручения, где суммы написаны разные, а сроки — одинаковые. Система зачтёт как уведомление только 2-ю платёжку, которая на 40 000 рублей, а 1-й платёж тот, что на 15 000 рублей, «пропадёт в никуда». Для его восстановления потребуется подать уведомление об исчисленной сумме налога.

Необходимо помнить, что как только Вы сдадите подобное уведомление, Вам сразу понадобится начать использовать новую систему обязательных платежей (ЕНП) и далее придерживаться её, подавая аналогичные уведомления.

Читайте также Вопросы по заполнению ЕФС-1 при заключении договора ГПХ