Дата публикации: 26.04.2021 11:16

Налоговыми органами в ходе камеральных налоговых проверок налоговых деклараций по НДС выявляются расхождения, связанные с несоответствиями по счетам-фактурам с кодом вида операции 02, которые свидетельствуют о нарушении налогового законодательства в части не восстановления сумм НДС, принятых к вычету покупателем в соответствии с п. 12 ст. 171 НК РФ в отношении перечисленных авансовых платежей в счет предстоящих поставок товаров (работ, услуг), и занижении суммы налога к уплате в бюджет.

Согласно п. 8 ст. 171, п. 6 ст. 172 НК РФ у продавца, получившего авансы в счет предстоящих поставок товаров (работ, услуг), вычеты сумм НДС, исчисленных с полученных авансов, производятся с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг).

В свою очередь на основании пп. 3 п. 3 ст. 170 НК РФ покупатель должен восстановить сумму НДС. При этом следует учесть, что обязанность восстанавливать НДС у покупателя возникает в том налоговом периоде, в котором продавец отгрузил покупателю товары (работы, услуги), и у продавца возникло право на налоговый вычет в размере, указанном продавцом при отгрузке.

Возможность изменения срока восстановления сумм НДС, принятого к вычету в отношении авансовых платежей, на налоговый период, следующий за налоговым периодом, в котором соответствующие гражданско-правовые обязательства продавцом перед покупателем были фактически исполнены, не предполагается. Позиция о соблюдении такого порядка подтверждена Конституционным Судом РФ в Определении от 08.11.2018 № 2796-О.

Конституционный суд РФ рассматривая данный вопрос, пришел к выводу, что положения пп. 3 п. 3 ст. 170 НК РФ не препятствуют налогоплательщику в рамках избранного во взаимоотношениях с контрагентами порядка оплаты исполнения обязательств обеспечить планирование и организацию экономической деятельности на условиях, позволяющих в установленном порядке воспользоваться правом на принятие к вычету сумм НДС при восстановлении сумм данного налога, исчисленного с авансовых платежей.

Так, на практике формируются расхождения по книге покупок по авансовым счетам-фактурам с кодом вида операции 02, в том числе из-за ошибки в части несвоевременного восстановления сумм НДС, принятым к вычету по перечисленным авансам в счет предстоящих поставок товаров (работ, услуг).

Как указано выше, обязанность восстановить налог возникает в том периоде, когда гражданско-правовые обязательства фактически исполнены, т.е. когда продавец (получатель авансов) произвел отгрузку товара (предоставил услуги, выполнил работы) покупателю.

В случае, если покупателем перечислены авансы, и получены товары (работы, услуги) по перечисленным авансам в одном налоговом периоде, а также в книге покупок декларации по НДС соответствующего периода отражен счет-фактура с кодом вида операции 02 по перечисленным авансам, то сумму налога, заявленную к вычету по такому счету-фактуре, необходимо восстановить в книге продаж по коду вида операции 21 в том же периоде, в котором заявлены вычеты по авансам. В противном случае, налогоплательщик-покупатель нарушает налоговое законодательство в части восстановления сумм НДС, принятых к вычету в отношении авансовых платежей.

При этом принять к вычету сумму налога в отношении товаров (работ, услуг), в счет оплаты которых были перечислены авансовые платежи, покупателю следует в том налоговом периоде, в котором выполнены все условия для применения налоговых вычетов, предусмотренные ст.171, ст. 172 НК РФ.

Кроме того, возникают случаи формирования расхождений по книге покупок по коду вида операции 22 в части неправомерного применения налогоплательщиками-продавцами вычетов, когда ими не исчислены суммы НДС с полученных авансов в счет предстоящих поставок товаров (работ, услуг), но при этом заявлены вычеты, предусмотренные п. 8 ст. 171, п. 6 ст. 172 НК РФ по полученным авансам.

При отражении авансового НДС, налогоплательщиками допускаются технические ошибки в номерах, датах, реквизитах и кодах вида операции авансовых и отгрузочных счетов-фактур, а также при заполнении книг покупок и продаж декларации по НДС. При отражении операций по авансовому НДС необходимо использовать коды вида операции 02, 22, 21, утвержденные Приказом ФНС России от 14.03.2016 № ММВ-7-3/136@.

Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

Если ошибка допущена в сумме платежа

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

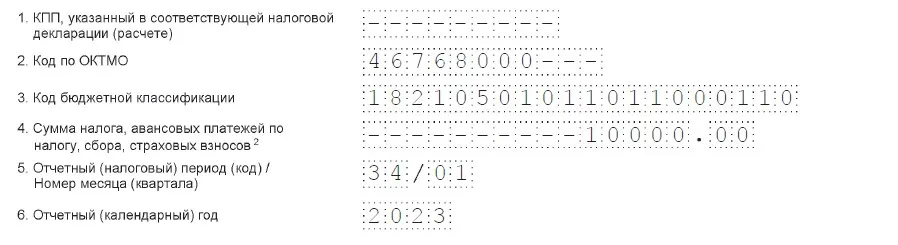

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

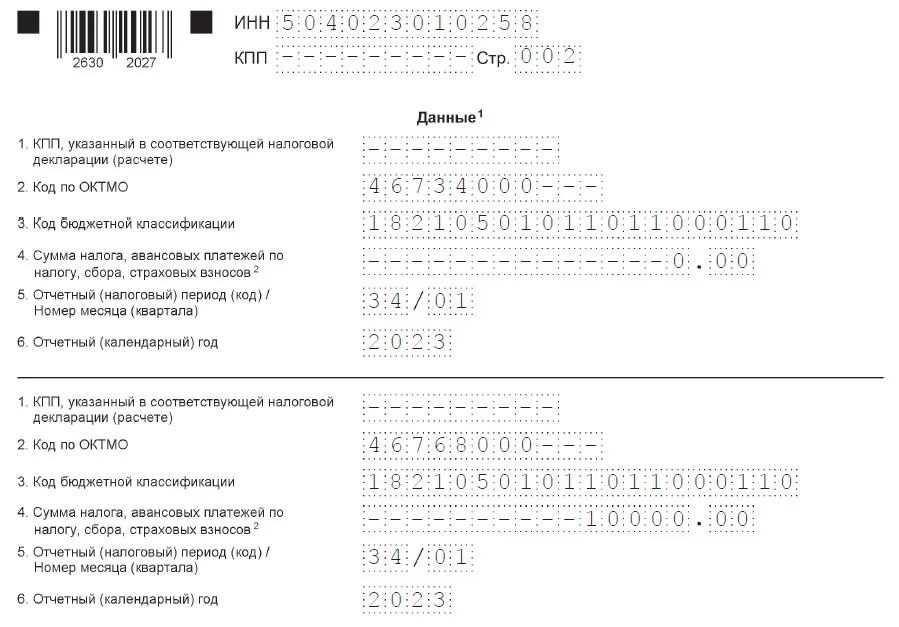

В этом случае нужно заполнить два блока «Данные»: ● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб. ● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС. Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом: Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит. В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам. Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах. Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах. Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами! ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет: платить авансы и налог по УСН только через обезличенное пополнение ЕНС; сдавать по авансам на УСН уведомление об исчисленных суммах налога. Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет. Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность: В сумме платежа. Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог). В реквизитах (КБК, ОКТМО, налоговый период). Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога. Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении). Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета). Возможности сервиса: ● сам сформирует нужную отчетность в контролирующие органы; ● рассчитает и оплатит налоги; ● сформирует счета и договоры за вас; ● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения. Занимайтесь бизнесом, а не счетами Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

Как исправить ошибку в платежке-уведомлении

Онлайн-бухгалтерия

Хотите получить консультацию?

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 23 ноября 2020 г.

Содержание журнала № 23 за 2020 г.

Авансовые платежи по УСН больше ожидаемого налога за год: из-за коронакризиса в такой ситуации сейчас оказалось больше фирм и ИП, чем обычно. Чтобы избежать переплаты в бюджет, многие внесли авансы по налогу не полностью. Какие последствия их ждут?

Недоплачивали авансы на УСН — не торопитесь с декларацией

В каких случаях авансовые платежи оказываются больше годового налога

Так происходит, когда доходы и расходы или уменьшающие налог суммы распределены по году неравномерно, например:

•на объекте «доходы минус расходы» на IV квартал приходятся большие расходы. Может даже выйти убыток по итогам года: тогда за отчетные периоды есть авансы к уплате, а за год — только минимальный налог;

•пришлось вернуть ранее полученную в этом году предоплату. На сумму возврата уменьшается налоговая база того отчетного периода, в котором вернули деньгиабз. 3 п. 1 ст. 346.17 НК РФ;

•ИП без работников намерен перечислить всю годовую сумму взносов за себя в конце срока их уплаты в декабре. Взносы учитываются в уменьшение налога по «доходной» УСН только после их уплатып. 3.1 ст. 346.21 НК РФ.

Если в подобных случаях платить авансы по итогам I квартала, полугодия и/или 9 месяцев полностью, то по итогам года будет переплата в бюджет. Чтобы этого избежать, авансы сознательно недоплачивают. Это, конечно, нарушение правил. Чем оно грозит?

Цена вопроса — пени, да и то не всегда

За неуплату в течение года авансов инспекция не вправеп. 3 ст. 58 НК РФ:

•ни оштрафовать за нарушение законодательства о налогах и сборах;

•ни заблокировать расчетный счет.

Из неблагоприятных последствий остаются пени, начисляемые по день, на который приходится срок уплаты налога за год, или по день уплаты, если налог перечислен досрочноп. 3 ст. 75, п. 3 ст. 58 НК РФ.

Справка

Не обязательно платить пени самостоятельно. Можно дождаться на них требования из ИФНС — она пришлет его после проверки декларации.

Но здесь действует такое правило. Если налог по итогам года меньше исчисленных авансов, то пени должны быть соразмерно снижены. ИФНС следует уменьшить исчисленные авансы до суммы налога за год, определить, какая ее часть не была уплачена, и начислить пени только на нееп. 14 Постановления Пленума ВАС от 30.07.2013 № 57; Письма ФНС от 13.01.2020 № СД-4-3/101@, от 05.02.2016 № ЗН-4-1/1711@; Минфина от 30.10.2015 № 03-11-06/2/62714. Соответственно, когда разница между внесенными авансами и суммой налога за год равна нулю или отрицательная, пеней и вовсе нет.

Это верно и в случаях, когда на УСН с объектом «доходы минус расходы» по итогам года получился минимальный налог и он меньше авансовых платежейп. 6 ст. 346.18 НК РФ; Письмо Минфина от 30.10.2015 № 03-11-06/2/62714.

Лучше не спешить со сдачей декларации

В течение года отчетности по УСН нет. Поэтому о недоплате авансов ИФНС узнает только из вашей декларации за год. Срок ее сдачи такой же, как и срок для уплаты налога по итогам года, — 31 марта для организаций, 30 апреля для ИПп. 7 ст. 346.21, п. 1 ст. 346.23 НК РФ.

По опыту прошлых лет тем, кто избегал переплаты, внося авансы в течение года не полностью, важно сдать декларацию как можно позже — в последние дни срока. В ином случае возникали неприятности. Программа проверки ФНС анализировала только суммы с уже наступившими сроками уплаты в бюджет и величину налога за год в расчет не принимала. Указанные в декларации суммы авансов сравнивались с теми, которые были уплачены по соответствующим срокам. Вся разница (а не только в пределах суммы налога за год) автоматически считалась недоимкой, и инспекция выставляла требование на ее уплатуп. 2 ст. 45, пп. 1, 6.1, 7 ст. 46, п. 1 ст. 47, ст. 69 НК РФ. Если оно оставалось неисполненным, ИФНС запускала процесс принудительного взыскания недоимки с блокировкой счета на доначисленную суммуст. 46 НК РФ. Недоимка исчезала из КРСБ с истечением срока уплаты налога за год — только тогда он отображался в лицевом счете налогоплательщика.

И вот для того, чтобы не тратить время на обжалование требования или на возврат сумм, списанных по нему со счета, лучше не торопиться с подачей декларации. Тем более что известен случай, когда суд в такой ситуации занял сторону инспекции со ссылкой на то, что она взыскивала недоимку в виде неуплаты по авансам, а не по налогу, срок уплаты которого на тот момент еще не наступилПостановление АС ЗСО от 31.01.2019 № Ф04-6704/2018.

* * *

Особенная ситуация с авансами и налогом по УСН за год сложилась у фирм и ИП, включенных на 01.03.2020 в реестр МСП и имеющих основной ОКВЭД из Перечня пострадавших отраслей. О том, что, когда и в каком размере им платить, читайте здесь.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

-

Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

УСН — расчет / уплата

2023 г.

2022 г.

2021 г.

Ответ на вопрос, вынесенный в заголовок, неоднозначен и зависит от того, что это за ошибка, и какие последствия она повлекла.

По общему правилу (п. 7 ст. 45 НК РФ) плательщику, обнаружившему ошибку в оформлении поручения на перечисление налога, сбора, страховых вносов, пеней, штрафа нужно уточнить платеж, обратившись с заявлением в налоговый орган. Сделать это можно при выполнении двух базовых условий, предусмотренных указанной нормой:

-

допущенная ошибка не повлекла неперечисление налога (сбора, страховых взносов) в бюджетную систему РФ;

-

с даты перечисления платежа прошло не более трех лет.

Пользуясь названной возможностью можно уточнить практически любой реквизит платежного поручения: основание, тип и принадлежность платежа, налоговый период, статус плательщика, счет Федерального казначейства (п. 7 ст. 45 НК РФ, письмо Минфина России от 26.11.2019 № 03-02-08/91592).

Так, например, с 1 октября 2021 г. вступили в силу положения приказа Минфина от 14.09.2020 № 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» и произошли изменения в порядке заполнения реквизитов платежных поручений. Например, поле 106 «Основание платежа» больше не может принимать значения «ТР», «ПР», «АП» и «АР». В случае погашения задолженности по таким основаниям в поле 106 указывается значение «ЗД», а в поле 108 в номере документа первые два знака обозначают вид документа, например:

– «ТР0000000000000» – номер требования налогового органа об уплате налога (сбора, страховых взносов);

– «ПР0000000000000» – номер решения о приостановлении взыскания;

– «АП0000000000000» – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

– «АР0000000000000» – номер исполнительного документа (исполнительного производства).

Вместо нулей указывается номер соответствующего документа, причем, значение и количество знаков в нем должны четко соответствовать указанным в соответствующем требовании, решении или исполнительном документе (см. письмо ФНС России от 20.09.2021 № КЧ-4-8/13355@).

В случае добровольного погашения задолженности по налоговым платежам при отсутствии документа взыскания и указания в поле 106 значения основания платежа «ЗД», в поле 108 указывается значение «0».

Если налогоплательщик запутался в новых правилах и допустил ошибку, платеж можно беспрепятственно уточнить.

То же касается и ошибки, скажем, в КБК. Даже если указанный при платеже код бюджетной классификации соответствует иному виду платежа, но также администрируемому налоговым органами. Например, если при уплате пеней по налогу на имущество организаций ошибочно указали КБК, соответствующий взносам на обязательное пенсионное страхование, уточнение возможно. Как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8) указание КБК необходимо для правильного распределения уплаченных налогоплательщиками средств между бюджетами и соответствует критерию принадлежности платежа, при этом неверное указание налогоплательщиком КБК в платежном поручении на перечисление налога не является основанием считать его не исполнившим или ненадлежаще исполнившим обязанность по уплате налога. Исполнение обязанности по уплате налогов не может зависеть от правильности указания кода бюджетной классификации в платежном поручении.

Ошибка в реквизите «ОКТМО» также зачастую грозит неверным определением принадлежности платежа, но, по сути, значима она только, если платеж зачисляется в доходы регионального или местного бюджетов. Согласно разделу 1 Порядка организации работы налоговых органов с невыясненными платежами Приказа ФНС России от 25.07.2017 № ММВ-7-22/579@ «Об утверждении порядка работы налоговых органов с невыясненными платежами» (далее – порядок) коды ОКТМО, указанные в расчетных документах на уплату федеральных налогов (сборов), в полном объеме подлежащих зачислению в доходы федерального бюджета в соответствии с бюджетным законодательством, не используются органами федерального казначейства при межбюджетном регулировании поступающих доходов. В связи с этим неверно указанные коды ОКТМО в таких расчетных документах не требуют дополнительного уточнения (абз. 15 разд. 1 порядка). Однако, если налогоплательщику так спокойнее, можно обратиться в налоговый орган с целью уточнения платежа и в этом случае. Отказа не последует.

С начала 2021 г. в общий ряд встали правила уточнения платежа в части суммы страховых взносов на обязательное пенсионное страхование (см. новую редакцию п. 9 ст. 45 НК РФ) при том, что раньше уточнение такого платежа не производилось в случае, если по сообщению территориального органа ПФР сведения об этой сумме уже были учтены на индивидуальном лицевом счете застрахованного лица в системе обязательного пенсионного страхования.

Порядок взаимодействия с налоговым органом

Для решения вопроса об уточнении платежа налогоплательщику нужно обратиться с заявлением в налоговый орган.

Обратите внимание: даже если платеж за него внесло иное лицо, действия, связанные с уточнением платежа, предпринимает именно налогоплательщик, а не тот, кто произвел оплату, как следует из формулировок п. 7 ст. 45 НК РФ. Кстати, правила заполнения платежного поручения при внесении налогового платежа за иное лицо имеют особенности, и плательщики часто допускают ошибки, над исправлением которых впоследствии приходится немало потрудиться. Лучше заранее ознакомиться с правилами указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ за иное лицо и разъяснениями ФНС России, представленными на ее официальном сайте.

Заявление формируется в произвольной форме. Главное, четко обозначить, в чем была ошибка, и как именно необходимо ее исправить. К заявлению необходимо приложить документы, подтверждающие уплату соответствующего налога (сбора, страховых взносов, пеней, штрафа) и его перечисление в бюджетную систему Российской Федерации.

Способов подать заявление три:

-

представить на бумажном носителе непосредственно в налоговый орган или по почте;

-

представить в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи;

-

разместить через личный кабинет налогоплательщика.

Согласно положениям НК РФ (п. 7 ст. 45) адресоваться нужно в налоговый орган по месту учета, однако из информации ФНС России «Подать заявление на уточнение платежа можно в любом налоговом органе» следует, что со 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения налогоплательщики-граждане могут подать заявление об уточнении платежа в налоговый орган вне зависимости от места постановки на учет. Поиск и уточнение такого платежа осуществляется в режиме налогового автомата.

Организации нужно подать заявление в инспекцию, где она состоит на учете к моменту обращения. Этот порядок един, в том числе в случае, когда стоит вопрос об уточнении платежа уже закрывшегося до даты подачи заявления обособленного подразделения, а также, если с момента оформления платежа организация сменила налоговую инспекцию. Даже если с момента ошибки предприятие пережило реорганизацию, правопреемник имеет право на уточнение платежа правопредшественника путем подачи заявления в налоговый орган по месту своего учета (абз. 2 п. 2 ст. 50 НК РФ).

На основании заявления налогоплательщика об уточнении платежа налоговый орган принимает соответствующее решение. При этом в НК РФ не обозначено, какой срок отводится на его принятие. Однако неясность устраняет раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@: решение должно быть вынесено в течение 10 рабочих дней с даты поступления в налоговый орган указанного заявления.

Положительным оно будет лишь в случае, если уточнение платежа не повлечет за собой возникновения у налогоплательщика недоимки. Причем как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8), поскольку решение об уточнение платежа принимается на день фактической уплаты налога в бюджетную систему Российской Федерации, то и оценка вероятности возникновения у налогоплательщика недоимки должна проводиться не на день подачи заявления об уточнении платежа, а на день фактической уплаты налога в бюджетную систему.

Тот факт, что решение об уточнении платежа выносят на день фактической уплаты налога, влечет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации до дня принятия налоговым органом решения об уточнении платежа. Если сам платеж был произведен без просрочки, пеня обнулится, если платежка с ошибкой была направлена в банк с опозданием, пеня уменьшится: уйдет ее начисление за время с момента платежа до дня принятия решения налоговым органом.

Пример

Налогоплательщик в платежном поручении на уплату НДС со сроком платежа до 25 октября 2021 года ошибочно указал КБК для налога на прибыль в части, зачисляемой в региональный бюджет.

Само платежное поручение было направлено в банк 27 октября 2021 года.

Выявив ошибку, налогоплательщик обратился в налоговый орган с целью уточнения платежа. Было принято положительное решение.

Налоговый орган пересчитал пени, оставив их только за 2 дня просрочки (26 и 27 октября) согласно п. 3 ст. 75 НК РФ.

В данном случае при пересчете пеней налоговый орган ориентировался на сроки уплаты НДС, а не налога на прибыль, поскольку воля налогоплательщика была направлена на уплату именно НДС, а КБК для налога на прибыль был указан ошибочно.

О принятом решении об уточнении платежа налоговый орган обязан проинформировать налогоплательщика в течение пяти рабочих дней со дня его принятия. При этом направление извещений осуществляется в электронном виде для юридических лиц и индивидуальных предпринимателей (ИП), представляющих отчетность по телекоммуникационным каналам связи, – по телекоммуникационным каналам связи; в иных случаях для юридических лиц, ИП и физических лиц – выгружаются в Личный кабинет налогоплательщика при его наличии, в случае его отсутствия направляются по почте (п. 6 ст. 6.1, п. 7 ст. 45 НК РФ, раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@).

Может ли налогоплательщик впоследствии передумать и попросить уточнить этот же платеж еще раз? Формально НК РФ запрета не содержит, однако добиться желаемого вряд ли удастся. В подобном обращении налоговый орган и суд, скорее всего, увидят попытку манипулирования. Так, налогоплательщик, не получив от инспекции положительного решения о повторном уточнении платежа, обратился в суд с требованием о признании незаконным бездействия налогового органа, обязанного принять решение по заявлениям. Однако понимания у суда не нашел (Постановление Арбитражного суда Северо-Кавказского округа от 30.04.2019 № Ф08-2909/2019 по делу № А32-18312/2018). Суд счел, что с учетом конституционно-правового принципа однократности налогообложения, решение об уточнении платежа или об отказе в уточнении платежей принимается налоговым органом на основании заявления налогоплательщика (налогового агента) один раз. Реализовав правомочие на уточнение платежа в первоначальных заявлениях, общество не может неоднократно менять назначение платежа в счет исполнения налоговых обязательств с целью создания разных правовых последствий.

Когда уточнение платежа невозможно?

В силу прямого указания п. 7 ст. 45 НК РФ уточнение платежа невозможно, если с момента уплаты прошло более трех лет или, если ошибка в платежке повлекла неперечисление соответствующих денежных средств в бюджетную систему Российской Федерации.

Как следует из ст. 6 Бюджетного Кодекса РФ, бюджетная система Российской Федерации – это совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Наряду с этим пп. 4 п. 4 ст. 45 НК РФ предполагает, что в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, обязанность по уплате налога не признается исполненной.

Но в п. 7 ст. 45 НК РФ оговаривается, что можно уточнить платеж по реквизиту «счет Федерального казначейства».

Как же все это увязать?

Ответ прост: если ошибка в номере счета ФК, наименовании банка получателя привела к зачислению платежа не в тот бюджет бюджетной системы РФ (например, налогоплательщик ошибочно направил платеж в бюджет другого региона), уточнить платеж можно, но до момента уточнения налог (сбор, страховые взносы, пеня или штраф) будут числиться неуплаченными. Если же платеж вообще не попал ни в один бюджет бюджетной системы РФ, то уточнить платеж нельзя. В последнем случае необходимо произвести оплату повторно по верным реквизитам и просить о возврате ошибочно перечисленной суммы.

Еще одна загвоздка возникнет, если уточнить нужно не весь платеж, а лишь в части суммы. К сожалению, частичное уточнение суммы платежа, указанной в расчетном документе, законодательством о налогах и сборах не предусмотрено (п. 7 ст. 45 НК РФ, Письмо ФНС России от 24.12.2019 № КЧ-4-8/26565).

В 2021 году многие налоговые агенты столкнулись именно с этой проблемой на фоне введения прогрессивной шкалы налогообложения НДФЛ. Верно применив налоговую ставку, не все обратили должное внимание на то, что НДФЛ по ставке 13 % и НДФЛ по ставке 15 % подлежат перечислению с указанием разных КБК в платежных документах. Так, для 13-процентного НДФЛ КБК при уплате организацией – налоговым агентом – 182 1 01 02010 01 1000 110, у ИП – налогового агента – 182 1 01 02010 01 1000 110; для 15-процентного НДФЛ КБК – 182 1 01 02080 01 1000 110.

Можно ли уточнить платеж, если суммы НДФЛ по разным ставкам объединены в одной платежке и направлены на один КБК, в то время как их следовало разделить на два платежа с разными КБК? Нет! Именно потому, что уточнение платежа в части не практикуется.

В означенной ситуации придется доплатить налог по тому КБК, который был упущен из виду, а сумму, излишне направленную на КБК, указанный в платежном документе, нужно просить вернуть или зачесть в счет уплаты любого налога, плательщиком которого является организация или ИП, но не в счет обязательств налогового агента по уплате НДФЛ.

Такой подход обусловлен тем, что организация или ИП выступает в роли не налогоплательщика, а налогового агента, которому запрещено за свой счет уплачивать НДФЛ за физических лиц (пп. 1 п. 3 ст. 24, п. 9 ст. 226 НК РФ). Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, в том числе и по ошибке, не является уплатой НДФЛ (письмо ФНС от 06.02.2017 № ГД-4-8/2085@, письмо УФНС России по г. Москве от 27.10.2020 № 19-19/164537@).

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»

Неверно указан налоговый (отчетный) период.

Корректное указание на период необходимо ФНС для правильного определения срока уплаты, а также четкой связи с последующей налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым уведомлением.

В 2023 году уведомление нужно подавать только если срок уплаты наступил, а декларация к этому времени не сдается.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется, только декларацию по итогам года.

Если в сданном уведомлении указан неправильный период, налогоплательщику будет направлено сообщение, что «указанный отчетный период невозможен для этой обязанности», (так же по теме см. «Обновленные правила для заполнения налоговых платежек с 11 февраля 2023 года.»).

Запросите справку о принадлежности средств на вашем едином налоговом счете. Запросить бесплатно.

Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление уведомления.

По итогам первого периода подачи уведомлений ФНС еще раз призвала налогоплательщиков обратить внимание- уведомление представляется только по следующим налогам:

- организациями — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- организациями и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если вы представили уведомление с неправильным КБК или КБК, по которому предоставление уведомления не требуется, вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать уведомление с правильными реквизитами и представить его заново, (так же см. «До 1 марта налоговые органы проведут индивидуальные сверки по ЕНС с налогоплательщиками.»).

Заполнить и подать уведомление об исчисленных суммах налогов и взносов.

Уведомление подано после представления декларации за этот период или одновременно с декларацией.

Уведомление необходимо налоговикам для определения исчисленной суммы по налогу (авансу, взносу), по которым уплата осуществляется до представления деклараций (расчетов), а также по налогу (авансовому платежу), в отношении которых обязанность сдавать декларацию не установлена.

Поэтому, если декларация или расчет предоставлены, то для налогового органа достаточно информации об исчисленных суммах из такого отчета.

В приеме уведомления, которое дублирует данные уже сданной декларации (расчета) будет отказано. Придет сообщение, что «декларация по данным, указанным в уведомлении, принята».

Важно! Исключение — уведомление об исчисленной сумме налога на имущество организаций можно подать вне связи с декларацией по этому налогу за аналогичный налоговый период, если уведомление относится к исчислению налога за объекты налогообложения, по которым налоговая база определяется исходя из кадастровой стоимости (т.е. обязанность представления декларации не установлена), (так же по теме см. «Уведомление по налогам и взносам в 2023 году.»).

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами. Заполнить бесплатно.

В уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года.

На все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется.

Если вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

Важно! По транспортному налогу, налогу на имущество организаций, земельному налогу есть дополнительные особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы 2022 года была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

Получить сертификат усиленной квалифицированной электронной подписи через час.

Неправильное указание реквизитов в платежке, которая представляется взамен уведомления.

К числу реквизитов, в которых часто ошибаются, ФНС отнесла:

- КБК,

- ОКТМО,

- отчетный период.

В общем случае платежи в налоговый орган в 2023 году надо уплачивать посредством ЕНП.

Как ЕНП нельзя платить фиксированный авансовый платеж по НДФЛ с иностранцев, работающих по патенту, и госпошлину, в отношении которой судом не выдан исполнительный документ. Платежки по ним надо заполнить более подробным образом.

В 2023 году ряд налогоплательщиков могут заполнять платежное поручение таким образом, что оно заменит уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов.

В платежном поручении, формируемом вместо уведомления, нужно указывать реквизиты, которые позволят однозначно соотнести их с соответствующей декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у налогоплательщика могут задвоиться начисления по уведомлению, представленному в виде платежки, и по итоговой декларации (расчету).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Пример.

Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты , например, 17.02.2023, будет невозможно определить, к какому сроку относить платеж.

По НДФЛ за период с 23 января по 22 февраля правильным будет указать срок 28.02.2023 или «МС.02.2023» (более подробно см. «Платежное поручение по налогам и взносам в 2023 году.»).

Онлайн сервис для управленческого учёта. Узнать больше.

Уточненное уведомление сдано не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку.

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указывать полную сумму оплаты к сроку.

Если вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не изменяет сумму начислений.

Сделаны несколько платежей с указанием одного периода и срока.

В такой ситуации платежи не смогут сформировать уведомлений. Как уведомление ФНС может учесть только последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно подать уведомление об исчисленных суммах (так же см. «Форма заявления и акта сверки сумм на ЕНС.»).

Заполнить и распечатать уведомление для МВД об иностранных работниках. Попробовать бесплатно.

Как исправить уведомление, поданное с ошибкой.

Чтобы исправить допущенную ошибку , нужно направить в налоговый орган новое уведомление с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

Если ошибка в сумме, то:

- Создайте новое уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую.

- При поступлении уведомления в налоговый орган корректировка произойдет автоматически.

Если ошибка в иных данных:

- Создайте новое уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0».

- Новой строкой укажите верные данные.

- При поступлении уведомления в налоговый орган корректировка произойдет автоматически.

В случаях, когда не нужно было подавать само уведомление (пришел соответствующий отказ в приеме), еще раз направлять уведомление не нужно. Достаточно проследить, чтобы вовремя и правильно была сдана декларация или расчет, (так же см. «Плюсы и минусы единого налогового платежа (ЕНП) с 2023 года.»).

Источник: сайт ФНС России.