Сдача отчетности в электронном виде

В электронном виде ФНС принимает не только налоговую отчетность, но и бухгалтерскую, а также иные виды отчетов, пояснений, справок и т. д.

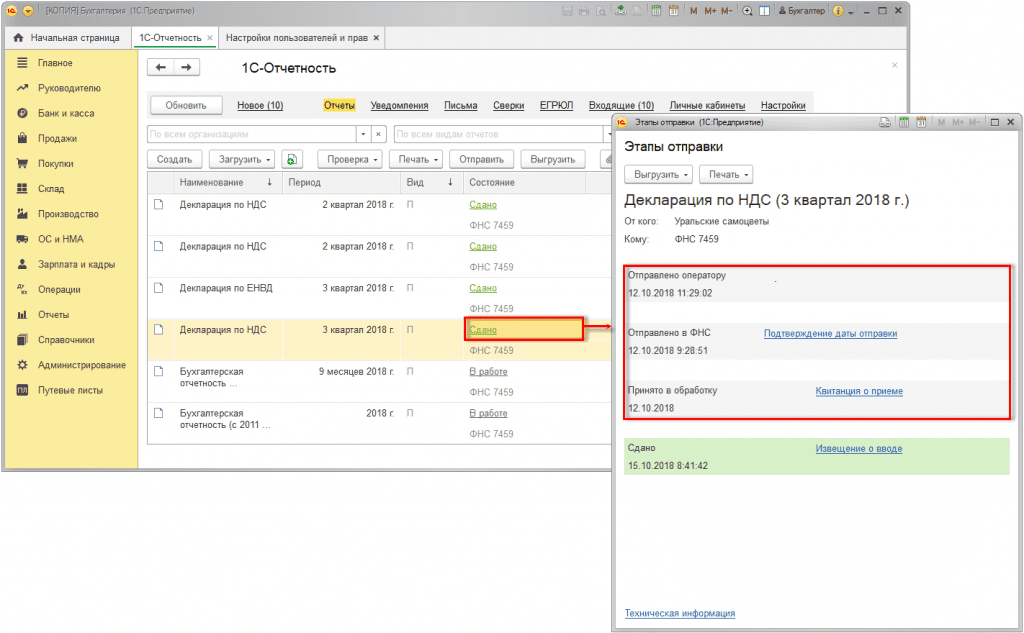

Датой представления отчета по ТКС или через личный кабинет налогоплательщикасчитается дата его отправки (абз. 3 п. 4 ст. 80 НК).

Также датой представления налоговой декларации (расчета) заявителем в электронной форме считается дата, зафиксированная в подтверждении даты отправки (п. 167 Административного регламента, утвержденного приказом ФНС от 08.07.2019 № ММВ-7-19/343@).

Налоговая декларация (расчет) в электронной форме считается принятой налоговой инспекцией, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующую ИФНС (владельца квалифицированного сертификата).

Декларация считается не только поданной, но и принятой, если налогоплательщик получил квитанцию о приеме от своей ИФНС (п. 4 ст. 80 НК, п. 166 регламента).

Чтобы не было проблем со сдачей отчетности и можно было быстро исправить ошибки, лучше сдавать отчеты электронно через проверенные организации, которые предоставляют профессиональные услуги по сдаче электронной отчетности.

Такой компанией является Такском. Специалисты Такском помогут подключить электронную отчетность удаленно, без посещения офиса. При этом предлагается безлимитный сервис по сдаче отчетов во все подразделения Госорганов.

Почему ФНС не приняла электронный отчет?

Есть основания, по которым ФНС может не принять декларацию. Перечень таких оснований указан в п. 19 регламента, он — закрыт и не подлежит расширенному толкованию.

В частности, отчет могут не принять, если:

- отсутствуют документы, удостоверяющие личность лица, которое представляет декларацию (расчет);

- нет документов, подтверждающих полномочия лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

- декларация (расчет) подается не по установленной форме (установленному формату);

- отчет подписан неуполномоченным лицом;

- отчет представляется в территориальный налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета);

- расчет по страховым взносам содержит ошибки, в том числе, если суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- предоставляется расчет по страховым взносам, в котором указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

Если есть хотя бы одно из вышеперечисленных нарушений отчет не считается представленным.

Если же в отчете были другие ошибки, то ФНС формирует уведомление об уточнении сведений с указанием кода ошибки.

Ошибки в отчетах и их исправление

Перечень классификаторов (справочников), используемых в автоматизируемых информационных системах ФНС утвержден приказом ФНС от 26.08.2014 № ММВ-7-6/433@ и дополнен информацией согласно приложению № 5 к приказу ФНС от 30.12.2019 № ММВ-7-14/677@.

На данный момент в КОФО содержится более 300 наименований кодов ошибок, разберем самые распространенные.

Подписание отчета посредством ЭЦП

Самые первые ошибки возникают при подписании отчета при помощи ЭЦП. Если в этом пункте есть ошибка, то она придет под кодом 0100500001 «Отсутствуют сведения о доверенности в налоговом органе», 0100500002 «Срок действия доверенности истек» или 0100500006 «Отсутствует сообщение о доверенности».

В таком случае следует проверить подпись на соответствие.

Если отчет подписывает директор самостоятельно, то этот факт должен быть отражен в отчете, например, кодом «1». Если подпись ставит иной сотрудник по доверенности, то это тоже должно быть отражено в отчете, например, с кодом «2». При этом доверенность на право подписи предоставляется заранее в ФНС.

Документ можно направить в виде скан-копии по ТКС, но лучше узнать о способе передачи доверенности в самой ФНС. Данные о доверенности в налоговой должны полностью соответствовать данным доверенности, выданной на сотрудника в организации.

Также если доверенность была продлена или заменена — эти сведения также должны быть в ФНС.

Не найден плательщик

Также бывает, что при отправке отчета система выдает ошибку с кодом 0400100001 «Не найден плательщик по ИНН и КПП или ИНН, представленным в файле».

В данном случае нужно проверить ИНН и КПП, указанные в декларации. Путаница может возникнуть, если один бухгалтер сдает отчеты по нескольким компаниям, входящим в группу. Если ошибка была обнаружена, то её следует исправить и подать отчет заново.

Бывает и такое, что инспекция своевременно поставила компанию на учет, но не внесла сведения об этом в своей информационной базе. В этой ситуации отчетность не пройдет.

Дело даже доходит до судов. Например, в постановлении Девятого арбитражного апелляционного суда от 04.08.2016 № 09АП-32695/2016 по делу № А40-52269/2016 судья указал, что в такой ситуации привлечение налогоплательщика к ответственности за несвоевременную сдачу отчетности является неправомерным, так как налоговым органом не была обеспечена возможность для общества исполнить обязанности по сдаче декларации в электронной форме.

Вид документа уже зарегистрирован

Далее по популярности следует ошибка с кодом 0400200005 «Файл с признаком Вид документа (первичный, с признаком корректировки) уже зарегистрирован».

Это говорит о том, что в базе ФНС уже существует первичная или корректировочная декларация с таким же порядковым номером. В таком случае нужно проверить, был ли подан отчет с таким порядковым номером в ФНС ранее.

Если нет и ошибки со стороны организации не было, то весьма вероятно отчет «задвоился» со стороны ФНС. В таком случае отчет считается представленным. Но лучше дополнительно удостовериться в том, что отчет принят, например, запросив в ФНС регистрационный номер отчета.

Нарушено условие равенства

Также довольно распространенной являетсяошибка в ЕРСВ с кодом 0400400011 «Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам».

Она говорит о том, что отчет не прошел контроль. Ошибка может крыться в неверном соотношении сумм, данных в отчете за текущий и предыдущие периоды, которые отражаются нарастающим итогом, в ошибках данных сотрудников, в несоответствии данным из отчетов по НДФЛ.

Сведения по указанным лицам не соответствуют сведениям в налоговой

Часто в ЕРСВ возникает ошибка с кодом 0400500003 «Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе».

Это говорит о том, что личные сведения на сотрудников, данные в отчете отличаются от сведений, имеющихся в ФНС. В такой ситуации следует проверить сведения на сотрудников, которые имеются в организации и которые были занесены в отчет.

Возможно со стороны организации была опечатка, в связи с чем в отчет попали неверные сведения.

Но может получиться и так, что сотрудник сменил какие-либо данные, например, фамилию, и не сообщил об этом работодателю. В такой ситуации следует проверить еще раз все личные сведения на сотрудников, например, через базу ФНС.

Также может сложиться ситуация, когда неверные данные на сотрудника оказались именно в налоговой, а у организации ошибок нет. В этом случае следует подать сообщение в ФНС о необходимости исправления данных на сотрудника в базе.

В сервисе «Онлайн-Спринтер» компании Такском есть встроенная проверка на ошибки, что очень помогает при сдаче отчетности, в том числе ЕРСВ.

Комплекс решений для любого бизнеса

ЭДО с контрагентами, электронная отчетность, онлайн-кассы, маркировка, решения 1С, кадровый ЭДО

Оставьте заявку на подключение или консультацию

Заполните форму ниже, специалисты свяжутся с вами и предложат наши услуги по выгодным ценам:

| № | Характеристика | Значение характеристики |

|---|---|---|

| 1 | Идентификационный номер | 7707329152-kofo |

| 2 | Наименование набора данных | Классификатор ошибок форматно-логического контроля файлов налоговой и бухгалтерской отчётности |

| 3 | Описание набора данных | ошибки, выявленные при форматно-логическом контроле файлов налоговой и бухгалтерской отчетности |

| 4 | Владелец набора данных | ФНС России |

| 5 | Ответственное лицо | Волхонин Сергей Александрович (Советник государственной гражданской службы Российской Федерации 2 класса) |

| 6 | Телефон ответственного лица | +7 (495) 913-00-00 (доб. 25-51) |

| 7 | Адрес электронной почты ответственного лица | oed@tax.gov.ru |

| 8 | Гиперссылка (URL) на набор | https://data.nalog.ru/opendata/7707329152-kofo/data-20220728-structure-2022728.csv |

| 9 | Формат данных | csv |

| 10 | Описание структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20220728.csv |

| 11 | Дата первой публикации набора данных | 19.11.2015 |

| 12 | Дата последнего внесения изменений | 28.07.2022 |

| 13 | Содержание последнего изменения | Обновление набора данных |

| 14 | Дата актуальности | 28.07.2023 |

| 15 | Ключевые слова, соответствующие содержанию набора данных | Нарушения, несоответствие, отсутствие данных, транспортный контейнер, декларация, нарушение порядка, xsd-схема |

| 16 | Гиперссылки (URL) на предыдущие релизы набора данных | https://data.nalog.ru/opendata/7707329152-kofo/data-20171208-structure-20151119.csv https://data.nalog.ru/opendata/7707329152-kofo/data-20151119-structure-20151119.csv |

| 17 | Гиперссылки (URL) на предыдущие версии структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20151119.csv |

| 18 | Версия методических рекомендаций | 3.0 |

На что обратить внимание:

- неверное указание сведений о руководителе / подписанте;

- несоответствие строчных и заглавных букв (Письмо ФНС от 10.05.2018 N ГД-3-14/3063@);

- неверный КПП;

- в коде ОКТМО не должно быть лишних нулей, наличие трех лишних нулей на конце, к примеру, 45382000000, является неверным; отчетность с лишними нулями в коде ОКТМО приниматься не будет;

- при указании в первичном расчете 6-НДФЛ неверного кода ОКТМО, необходимо сдать уточненный 6-НДФЛ с номером корректировки N1, с этим же неверным ОКТМО и нулевыми показателями, только после представить первичный расчет 6-НДФЛ с верным ОКТМО и верными показателями;

- в РСВ и НДС также указываются ОКТМО из 8 знаков (например, 45382000 и 45380000).

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

При сдаче отчетности в электронной форме могут возникать разного рода ошибки и технические сбои, которые приводят к несвоевременному поступлению отправленных деклараций в ИФНС, отсутствию результирующих квитанций и прочим проблемам, раздражающим и так неустойчивую психику бухгалтеров. Рассказываем, чем грозят налогоплательщикам такие сбои и что делать, чтобы минимизировать потери.

Как наказывают за несдачу отчетности

Несвоевременное представление налоговой декларации (расчета по страховым взносам) влечет начисление штрафа по ст. 119 НК РФ. Штраф составляет 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации. Штраф начисляется за каждый полный или неполный месяц просрочки. Максимальная сумма штрафа – 30% от неуплаченной суммы налога, а минимальная – 1 000 рублей.

Кроме того, несвоевременное представление декларации является основанием для блокировки банковских счетов организации/ИП. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ). Открыть новый счет организация при этом не сможет (п. 12 ст. 76 НК РФ). Фактически блокировка означает невозможность дальнейшей работы.

Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации (пп. 1 п. 3.1 ст. 76 НК РФ).

Между тем, и штраф, и блокировка назначаются именно за несвоевременную сдачу (несдачу), а не за несвоевременное принятие ИФНС налоговых деклараций. Если декларация была отправлена в ИФНС вовремя, но дошла до налоговиков с задержкой, ни штрафы, ни блокировка счетов организации назначены быть не могут.

При этом, если речь идет об электронной отчетности, моментом ее сдачи считается дата ее отправки (абз. 3 п. 4 ст. 80 НК РФ). Если декларация была отправлена, скажем, 30-го числа, а в ИФНС поступила только через 3 дня, то она все равно будет считаться отправленной 30-го числа.

С того момента, как электронная отчетность была отправлена оператором ЭДО, налогоплательщик считается исполнившим свою обязанность по сдаче декларации. Причем независимо от того, в какой именно момент отправленная отчетность поступит в ИФНС. Само собой, никакой ответственности за технические ошибки при направлении электронной отчетности налогоплательщики не несут.

Что говорят в ФНС и что делать

ФНС России ранее уже разъяснила, что в связи с переходом на новую программу налогового администрирования могут возникать различные ошибки. В частности, сбои и задержки при направлении плательщикам результирующих квитанций по обработке представленной ими отчетности.

В связи с этим ФНС обратила внимание на то, что своевременно отправленная электронная отчетность считается сданной даже в тех ситуациях, когда в силу технических причин данная отчетность поступила в ИФНС с опозданием.

Основным и достаточным доказательством своевременности представления налоговой и бухгалтерской отчетности считается дата подтверждения отправки документов, сформированная оператором электронного документооборота.

Поэтому, если у налоговиков появились какие-либо претензии по поводу отчетности, необходимо обратиться в техническую поддержку своего оператора ЭДО и запросить подтверждение даты сдачи декларации.

Повторно направлять отчетность, по которой налоговики не представили результирующие квитанции, не нужно. Это технические ошибки, и налогоплательщики никакой ответственности за эти ошибки не несут.

Согласно сообщению ФНС, соответствующие разъяснения уже доведены до территориальных налоговых органов. Не верить ФНС у нас оснований нет, поэтому ни штрафовать, ни арестовывать банковские счета за несвоевременное получение деклараций по причине сбоев налоговики не будут.

Когда не примут электронную отчетность

Таким образом, неполучение/несвоевременное получение квитанций и протоколов о приеме электронных отчетов не так страшно. То, что электронные документы по причине технического сбоя где-то задержались по пути в ИФНС, не означает, что налогоплательщик что-то нарушил и в чем-то виноват. Все своевременно отправленные декларации все равно дойдут до адресата без каких-либо отказных протоколов. Естественно, если налогоплательщик не ошибся сам — подписал декларацию валидной электронной подписью, отправил декларацию в «свою» налоговую и т.п. Если подобные нарушения обнаружатся, то отказные протоколы возможны.

Перечень оснований для отказа в принятии электронной отчетности приведен в п. 28 Регламента по приему деклараций, утв. приказом Минфина России от 02.07.12 № 99н. Данный перечень является закрытым. К основаниям для отказа в приеме электронных деклараций относятся следующие:

- отсутствие документов, удостоверяющих личность и полномочия физического лица, представляющего налоговую декларацию;

- представление налоговой декларации не по установленному формату;

- отсутствие усиленной квалифицированной электронной подписи руководителя организации;

- несоответствие данных владельца квалифицированного сертификата данным руководителя организации, указанным в налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Технические ошибки и сбои при отправке налоговых деклараций не являются основаниями для отказа в их приеме.

При этом в соответствии с п. 4 ст. 80 НК РФ налоговым органам прямо запрещается отказывать в принятии налоговой декларации, представленной по установленной форме.

Соответственно, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Перечень частых ошибок при подаче уведомлений приведен в письме ФНС от 27.02.2023 № КЧ-4-8/2202@.

Неверно указан налоговый (отчетный) период

Корректное указание на период необходимо ФНС для правильного определения срока уплаты, а также четкой связи с последующей налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым уведомлением.

В 2023 году уведомление нужно подавать только если срок уплаты наступил, а декларация к этому времени не сдается.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется, только декларацию по итогам года.

Если в сданном уведомлении указан неправильный период, налогоплательщику будет направлено сообщение, что «указанный отчетный период невозможен для этой обязанности».

Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление уведомления

По итогам первого периода подачи уведомлений ФНС еще раз призвала налогоплательщиков обратить внимание- уведомление представляется только по следующим налогам:

- организациями — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- организациями и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если вы представили уведомление с неправильным КБК или КБК, по которому предоставление уведомления не требуется, вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать уведомление с правильными реквизитами и представить его заново.

Где уточнить правильные КБК и ОКТМО для уведомления? Как правильно заполнить отдельные блоки уведомления по разным налогам (взносам)? Где посмотреть примеры заполнения? Ответы на все вопросы – в Типовой ситуации КонсультантПлюс. Оформите пробный доступ и пользуйтесь базой бесплатно.

Уведомление подано после представления декларации за этот период или одновременно с декларацией

Уведомление необходимо налоговикам для определения исчисленной суммы по налогу (авансу, взносу), по которым уплата осуществляется до представления деклараций (расчетов), а также по налогу (авансовому платежу), в отношении которых обязанность сдавать декларацию не установлена.

Поэтому, если декларация или расчет предоставлены, то для налогового органа достаточно информации об исчисленных суммах из такого отчета.

В приеме уведомления, которое дублирует данные уже сданной декларации (расчета) будет отказано. Придет сообщение, что «декларация по данным, указанным в уведомлении, принята».

Важно! Исключение – уведомление об исчисленной сумме налога на имущество организаций можно подать вне связи с декларацией по этому налогу за аналогичный налоговый период, если уведомление относится к исчислению налога за объекты налогообложения, по которым налоговая база определяется исходя из кадастровой стоимости (т.е. обязанность представления декларации не установлена).

В уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года

На все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется.

Если вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

Важно! По транспортному налогу, налогу на имущество организаций, земельному налогу есть дополнительные особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы 2022 года была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

Неправильное указание реквизитов в платежке, которая представляется взамен уведомления

К числу реквизитов, в которых часто ошибаются, ФНС отнесла:

- КБК,

- ОКТМО,

- отчетный период.

В общем случае платежи в налоговый орган в 2023 году надо уплачивать посредством ЕНП.

Как ЕНП нельзя платить фиксированный авансовый платеж по НДФЛ с иностранцев, работающих по патенту, и госпошлину, в отношении которой судом не выдан исполнительный документ. Платежки по ним надо заполнить более подробным образом.

В 2023 году ряд налогоплательщиков могут заполнять платежное поручение таким образом, что оно заменит уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов. В этом случае есть ряд важных особенностей. Узнайте подробности в КонсультантПлюс бесплатно, оформив тестовый доступ по ссылке.

В платежном поручении, формируемом вместо уведомления, нужно указывать реквизиты, которые позволят однозначно соотнести их с соответствующей декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у налогоплательщика могут задвоиться начисления по уведомлению, представленному в виде платежки, и по итоговой декларации (расчету).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Пример

Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты , например, 17.02.2023, будет невозможно определить, к какому сроку относить платеж.

По НДФЛ за период с 23 января по 22 февраля правильным будет указать срок 28.02.2023 или «МС.02.2023».

Уточненное уведомление сдано не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указывать полную сумму оплаты к сроку.

Если вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не изменяет сумму начислений.

Сделаны несколько платежей с указанием одного периода и срока

В такой ситуации платежи не смогут сформировать уведомлений. Как уведомление ФНС может учесть только последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно подать уведомление об исчисленных суммах.

Как исправить уведомление, поданное с ошибкой

Чтобы исправить допущенную ошибку , нужно направить в налоговый орган новое уведомление с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

|

В чем ошиблись |

Что делать |

|

В сумме |

|

|

В иных данных |

|

В случаях, когда не нужно было подавать само уведомление (пришел соответствующий отказ в приеме), еще раз направлять уведомление не нужно. Достаточно проследить, чтобы вовремя и правильно была сдана декларация или расчет.