По общему правилу (ч. 4 ст. ст. 84.1 ТК РФ) в день прекращения трудового договора работодатель обязан выдать работнику трудовую книжку и произвести с ним расчет в соответствии со 140 ТК РФ.

Статья 140 ТК РФ обязывает работодателя при прекращении трудового договора выплатить все суммы, причитающиеся работнику, в день его увольнения. Если работник в день увольнения не работал, соответствующие суммы нужно выплатить не позднее следующего дня после предъявления уволенным работником требования о расчете.

В случае спора о размерах сумм, причитающихся работнику при увольнении, работодатель обязан в указанный срок выплатить не оспариваемую им сумму.

Далее рассмотрим примеры ситуаций, которые складываются из-за неправильно произведенного расчета при увольнении работника, а также возможные варианты действий работодателя. Мы не будем рассматривать случаи, когда расчет не выплачивается намеренно, в связи с тяжелым финансовым положением работодателя и по прочим причинам.

ПОЧЕМУ РАСЧЕТ БЫВАЕТ НЕВЕРНЫМ

Наиболее часто при увольнении наблюдаются следующие ситуации с частичной невыплатой из-за неправильно рассчитанных сумм.

Ситуация 1. Не полная компенсация за неиспользованный отпуск

Почему-то это одна из самых распространенных ситуаций. Обычно она обусловлена:

• неправильными расчетами оставшихся дней основного отпуска (не занесли в табель, программу 1С, журнал и прочие ошибки фиксации);

• неправильным пропорциональным расчетом дней отпуска за ненормированный день;

• неверным применением законодательства в отношении продолжительности дополнительного отпуска (чаще такая ошибка кроется в неправильно выбранном регионе при подсчете продолжительности «северного» отпуска).

Ситуация 2. Неправильный расчет по нескольким позициям

Такая ситуация чаще складывается в организациях, где работники находятся на местах в разных городах, а бухгалтерия централизована. Причиной неправильного расчета становятся:

• неправильные данные табеля (например, не учтены сверхурочная работа, простой по вине работодателя, работа в выходной день и т. д.);

• незафиксированный отзыв работника из отпуска (соответственно, в данных учета значится, что отпуск использован);

• отсутствие информации о расчетах с работником по командировкам;

• неправильно примененный районный коэффициент, надбавка;

• неправильные расчеты по премии за отчетный период;

• неправильный расчет за период действия старого и введения нового окладов и т. д.

В подобной ситуации чаще всего речь идет о ненамеренной ошибке, которую работодатель вполне может выявить самостоятельно. Именно эти ситуации в большинстве случаев работодатели предпочитают решать добровольно, соглашаясь на дополнительные выплаты работнику.

Ситуация 3. Расчет правильный, но с работника удержали некоторую сумму

Чаще всего такие ситуации складываются с материально ответственными работниками.

Согласно ст. 247 ТК РФ сумма причиненного ущерба, не превышающая среднего месячного заработка, взыскивается с виновного работника по распоряжению работодателя.

Такое распоряжение может быть сделано не позднее одного месяца со дня, когда работодатель окончательно установил размер причиненного работником ущерба. Если месячный срок истек или сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок (и работник не согласен добровольно возместить ущерб), взыскание может осуществляться только судом.

При несоблюдении работодателем установленного порядка взыскания ущерба работник имеет право обжаловать действия работодателя в суде (ч. 3 ст. 247 ТК РФ).

Таким образом, мирного урегулирования подобной ситуации, то есть возврата удержанных средств без суда, работнику ожидать не приходится.

Неправомерными могут также оказаться удержания по исполнительным листам («задвоенность» взыскания, повторность удержаний и пр.) ввиду отсутствия надлежаще оформленных документов по отчетам за командировки, полученных сумм в подотчет.

Напомним, что удержания из заработной платы работника в силу ст. 137 ТК РФ производятся только в случаях, предусмотренных Трудовым кодексом РФ и иными федеральными законами.

Извлечение из Трудового кодекса РФ

Статья 137. Ограничение удержаний из заработной платы

[…]

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (часть третья статьи 155 настоящего Кодекса) или простое (часть третья статьи 157 настоящего Кодекса);

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным пунктом 8 части первой статьи 77 или пунктами 1, 2 или 4 части первой статьи 81, пунктах 1, 2, 5, 6 и 7 статьи 83 настоящего Кодекса.

В случаях, предусмотренных абзацами вторым, третьим и четвертым части второй настоящей статьи, работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, если работник не оспаривает оснований и размеров удержания.

Если работник оспаривает эти удержания, производить их из зарплаты (в том числе при выплате окончательного расчета) неправомерно.

Ситуация 4. Работнику выдали больше, чем положено

Конечно, ситуация, когда расчет оказался неверным в пользу работника, редкая, но все же такое случается. Ошибка в начислениях обычно обусловлена неучтенностью какой-либо информации.

Например, в данных отдела кадров отсутствовала информация о том, что работник использовал 14 дней отпуска. Соответственно, при увольнении работнику необоснованно начислили и выплатили компенсацию за эти дни.

Описанная ситуация, конечно, прав работника не нарушает. Ни один контролирующий орган не накажет работодателя за подобную ошибку. Однако он может никогда не получить излишне выплаченные деньги обратно.

Следует учитывать, что согласно ч. 4 ст. 137 ТК РФ заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

• счетной ошибки;

• если орган по рассмотрению индивидуальных трудовых споров признал вину работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

• если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Определения «счетной ошибки» в российском законодательстве нет. Исходя из позиции судов, счетной признается только арифметическая ошибка (ошибка в умножении, вычитании, сложении).

Таким образом, применительно к описанной ситуации вряд ли ошибка сможет считаться счетной. Поэтому если работник откажется добровольно вернуть сумму переплаты, взыскать ее в судебном порядке будет невозможно. Никакие иные действия, кроме попыток договориться с работником, не помогут работодателю восстановить правильность расчетов.

ЧТО МОЖЕТ СДЕЛАТЬ РАБОТОДАТЕЛЬ

Независимо от того, какая именно ошибка произошла в подсчетах при выплате работнику расчета при увольнении, работодатели могут по-разному реагировать на это. Соответственно, и предпринимать различные действия по исправлению ситуации. Или же бездействовать.

Вариант 1. Ничего не предпринимать

Такой позиции придерживается большинство работодателей, рассчитывая на то, что работник не поймет, что ему не доплатили, не решится вернуться к бывшему работодателю за разъяснениями, не решится спорить с ним, и уж тем более не решится подавать на работодателя иск.

Конечно, часто происходит именно так. Работник возмущается, но не инициирует спор, если сумма недоплаты не очень большая. Однако если сумма долга для работника является значительной, вероятность спора увеличивается в разы.

Кроме того, работодателю в любом случае не стоит недооценивать следующие риски при таком варианте поведения:

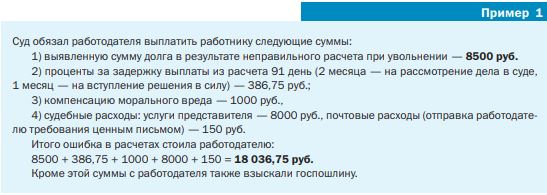

1. Может возникнуть судебный спор. Если работник обратится в суд и там будет установлен факт недоплаты в результате неправильного расчета, при вынесении решения суд взыщет (пример 1):

• саму сумму недоплаты;

• проценты за задержку выплаты окончательного расчета при увольнении;

• компенсацию морального вреда;

• все судебные расходы, понесенные работником или взысканные судом: услуги представителя, почтовые расходы, госпошлину (взыскивается с ответчика-работодателя) и т. д.

2. Работник может обратиться в ГИТ. Даже если работник не решился открыто спорить с работодателем в суде, у него остается возможность пожаловаться на обидчика контролирующему органу, то есть ГИТ.

Любая проверка, как известно, может привести к выявлению не только тех нарушений, на которые пожаловался работник, но и некоторых других. Например, могут обнаружиться нарушения в сроках выплаты зарплаты всем работникам, неправильное применение районных коэффициентов и т. д. Все это грозит предписанием и привлечением к административной (а некоторых случаях и уголовной) ответственности.

Вариант 2. Выплатить недостающую сумму по собственной инициативе

Этого закон не запрещает. Однако при этом работодатель должен учесть следующие риски:

1. У работодателя все равно возникает материальная ответственность. Вопросы материальной ответственности работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику, урегулированы ст. 236 ТК РФ.

В соответствии с данной нормой при нарушении работодателем срока выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже 1/150 действующей в это время ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. При неполной выплате в установленный срок заработной платы и (или) других выплат, причитающихся работнику, размер процентов (денежной компенсации) исчисляется из фактически не выплаченных в срок сумм. Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором, локальным нормативным актом или трудовым договором. Обязанность по выплате указанной денежной компенсации возникает независимо от наличия вины работодателя.

Таким образом, кроме выплаты недостающей суммы работодатель должен добровольно начислить и выплатить еще и вышеуказанную денежную компенсацию (пример 2).

Таким образом, работодатель, допустивший ошибку и решивший самостоятельно ее исправить, обязан выплатить работнику доначисляемую сумму в увеличенном размере — вместе с процентами за задержку выплаты.

2. Могут возникнуть сложности с процедурой выплаты. Вне зависимости от того, как быстро работодатель выявил ошибки в расчете сумм работнику при увольнении, процесс выплаты может осложниться следующим:

• работник может отказаться приехать, чтобы получить денежные средства в кассе предприятия. Могут возникнуть и независимые от сторон обстоятельства, препятствующие этому (например, работник переехал в другой регион);

• при перечислении денег на карту работника по реквизитам, которые хранились у работодателя, может оказаться, что счет закрыт или, и того хуже, банк уже не существует. То есть либо деньги вернутся, либо их вообще невозможно будет перечислить.

Если работник после увольнения перестал пользоваться счетом (и картой), на который перечислялась зарплата, но не закрыл его, произведенная работодателем выплата будет считаться надлежащей, то есть эта выплата прекратит какие-либо обязательства работодателя перед работником.

3. У работника появляется право требовать возмещение морального вреда. Конечно, процент тех, кто этим правом воспользуется, невелик.

Согласно ст. 237 ТК РФ моральный вред, причиненный работнику неправомерными действиями или бездействием работодателя, возмещается работнику в денежной форме в размерах, определяемых соглашением сторон трудового договора.

В случае возникновения спора факт причинения работнику морального вреда и размеры его возмещения определяются судом независимо от подлежащего возмещению имущественного ущерба.

Несмотря на то, что работодатель добровольно возместил сумму, недоплаченную в результате неверного расчета при увольнении, факт нарушения прав работника имелся. Соответственно и факт причинения морального вреда налицо.

Другое дело, что суды присуждают его в минимальном размере (обычно 500–1000 руб.), пользуясь тем, что порядок расчета компенсации морального вреда не установлен.

Вариант 3. Вступить с работником в спор и настаивать на правильности начисления

Такой вариант действий выбирает не менее половины работодателей, допустивших ошибки в расчетах при увольнении.

В основном работодатели рассчитывают при этом на скудность доказательной базы у работника и ее богатство у работодателя. В некоторых случаях работодатели вольно обходятся с документами организации: заново составляют табели учета рабочего времени, «теряют» документы, оспаривают правомочность подписания тех или иных документов заместителями директора и т. д.

В подобных ситуациях вероятность поражения работника в неравной и нечестной борьбе с недобросовестным работодателем вырастает прямо пропорционально степени недобросовестности работодателя.

Конечно, велик риск выявления судом фальшивых данных работодателя. В этом случае, конечно, суд не заставит работодателя откорректировать табель или иной документ. Он всего лишь критически к нему отнесется как к доказательству, не приняв его в расчет при постановке решения.

Придерживаясь такого варианта поведения, работодатель, конечно, не понесет больше трат и рисков, чем при обыкновенном бездействии и пассивном ожидании вынесения судом решения о взыскании определенных сумм в пользу работника. Ну а до ухудшения статуса организации в обществе (в том числе перед будущими контрагентами) таким работодателям, очевидно, нет дела.

Хотя для большинства контрагентов, проверяющих будущего партнера как налогоплательщика и законопослушного субъекта предпринимательской деятельности, статус его в роли ответчика в судах, несомненно, может оказать негативное влияние на решение вступать с ним в гражданско-правовые отношения, заключать сделки.

Вариант 4. Договариваться

Этот вариант действий подходит к любой ситуации. Но чаще всего используется в случаях, когда должен оказывается работник, а не работодатель. При положительном результате переговоров работник добровольно вносит сумму переплаты в кассу работодателя, и тем самым взаиморасчеты при увольнении совершаются окончательно.

Вообще прийти к обоюдному соглашению с работником можно в любой ситуации. Причем оформить это соглашение рекомендуем письменно, зафиксировав, в чем именно стороны достигли согласия (по поводу выплаты каких сумм, например).

После выполнения определенных действий (выплаты) стороны соглашения не будут иметь претензий друг к другу. Соответственно, риск возникновения судебного спора практически сведен к нулю.

Однако при этом необходимо помнить, что условия соглашения не должны противоречить нормам закона. То есть, например, нельзя в нем предусмотреть, что «работник отказывается от получения компенсации за задержку выплаты заработной платы», но можно установить, что «работник не требует компенсации морального вреда». В отличие от компенсации морального вреда, выплата которой зависит от предъявления требований и факта нарушения прав работника, компенсация за задержку выплаты четко установлена законом, который не позволяет ее исключить в договорном порядке.

Статья опубликована в журнале «Кадровые решения» № 4, 2018.

Наибольшее число работников в любой организации уходит в отпуск именно в летний период. Резкое увеличение нагрузки на бухгалтера может спровоцировать появление нарушений. О том, какие ошибки могут выявиться по результатам внутренних и внешних проверок, расскажем в статье.

Право на ежегодный оплачиваемый отпуск относится к числу основных конституционных прав граждан. Оно гарантируется всем лицам, работающим по трудовому договору (п. 5 ст. 37 Конституции РФ). В соответствии со ст. 114 ТК РФ работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка. Общие правила расчета среднего заработка для оплаты отпуска утверждены ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922). В соответствии с данным документом для расчета суммы отпускных бухгалтеру необходимо:

- определить продолжительность отпуска;

- рассчитать средний дневной заработок.

Отметим, что при совершении перечисленных выше действий наиболее высока вероятность совершения ошибки на втором этапе.

Ошибка 1. Включение в расчет сумм социальных выплат

В силу п. 2 Положения № 922 при расчете отпускных учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у данного работодателя. К таким выплатам в государственных (муниципальных) учреждениях, в частности, относятся:

- заработная плата, начисленная сотруднику по тарифным ставкам, окладам (должностным окладам) за отработанное время;

- заработная оплата, начисленная по сдельным расценкам;

- надбавки и доплаты к тарифным ставкам (должностным окладам) за выслугу лет (стаж работы), ученую степень, ученое звание, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ;

- выплаты, связанные с условиями труда (вредность), а также суммы начисленных районных коэффициентов, выплаты за работу в ночное время, выходные и нерабочие праздничные дни, за сверхурочную работу;

- премии и вознаграждения, предусмотренные системой оплаты труда.

Обратите внимание

Исходя из п. 3 Положения № 922 при расчете среднего заработка выплаты социального характера, не относящиеся к оплате труда, не учитываются.

К данным выплатам относятся:

- суммы выданной материальной помощи (на рождение ребенка, на похороны, в связи с регистрацией брака и др.),

- стоимость питания, проезда, оплата коммунальных услуг или услуг связи,

- стоимость санаторно-курортного лечения.

На практике возможны ситуации, когда по невнимательности или технических сбоев в программе, в расчет включаются выплаты социального характера, ведущие в последствии к переплатам при расчете отпускных.

Пример 1

Работник учреждения 13.06.2016 ушел в очередной оплачиваемый отпуск продолжительностью 28 кал. дн. Зарплата работника формируется из должностного оклада (в сумме 20 000 руб.) и надбавки к нему (4 000 руб.). В июле и октябре 2015 года и январе 2016 года в соответствии с положением о премировании работнику были начислены премии в сумме 10 000 руб. за каждый месяц. В марте 2016 года ему была оказана материальная помощь в связи с рождением ребенка в размере 5 000 руб. В ходе проверки было выяснено, что бухгалтером при расчете отпускных была учтена сумма материальной помощи.

Ревизором в аналитической таблице был сделан следующий расчет.

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 918,66 руб. ((20 000 руб. x 12 мес. + 4 000 руб. x 12 мес. + 10 000 руб. x 3 мес. + 5 000 руб.) / 12 мес. / 29,3 дн.). Таким образом, сумма отпускных составила 25 722,48 руб. (918,66 руб. x 28 дн.). |

|

По данным контрольного органа |

Средний заработок составит 904,44 руб. ((20 000 руб. x 12 мес. + 4 000 руб. x 12 мес. + 10 000 руб. x 3 мес.) / 12 мес. / 29,3 дн.). Сумма отпускных, подлежащих выплате, составит 25 324,32 руб. (904,44 руб. x 28 дн.). |

|

Результат проведенной проверки (переплата или недоплата) |

Отклонение в расчете среднего дневного заработка составило 14.22 руб. (918,66 — 904,44). Сумма переплаты – 398,16 руб. (14,22 руб. 28 кал. дн.) |

Ошибка 2. Включение в расчет периодов, не участвующих в расчете

В соответствии с п. 5 Положения № 922 в расчетный период не должно включаться время, когда работник:

- имел право на средний заработок в соответствии с трудовым законодательством (находился в отпуске или командировке). Исключение – перерывы для кормления ребенка;

- получал пособие по временной нетрудоспособности или по беременности и родам;

- не трудился из-за простоя по вине работодателя или по причинам, не зависящим ни от руководства, ни от персонала;

- освобождался от работы по иным причинам, предусмотренным законодательством (например, отпуск без сохранения заработной платы).

Как следует из п. 5 Положения № 922, если один или несколько месяцев расчетного периода отработаны не полностью или из этого периода исключалось время, когда работнику начислялся средний заработок, нужно воспользоваться формулой, приведенной в п. 10 Положения № 922. В этом случае средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах.

Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Пример 2

При проверке правильности осуществления расходов по заработной плате был установлен факт излишнего начисления и выплаты отпускных. Так, сотруднику, отправлявшемуся в отпуск продолжительностью 28 кал. дн. с 01.04.2016, была неверно рассчитана сумма отпускных, подлежащая выплате. В расчетный период с 01.04.2016 по 31.03.2016 был включен период нахождения сотрудника на больничном в апреле 2015 года (с 01.04.2015 по 05.04.2015). Ежемесячная заработная плата сотрудника – 18 000 руб.

Ревизором в аналитической таблице был сделан следующий расчет.

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 614,33 руб. (18 000 руб. x 12 мес. / 12 мес. / 29,3 дн.). Фактическая сумма отпускных – 17 201,24 руб. (614,33 руб. x 28 кал. дн.). |

|

По данным контрольного органа |

Заработная плата (без учета пособия по временной нетрудоспособности) за апрель 2015 года равна 15 428,57 руб. (18 000 руб. / 21 раб. дн. x 18 раб. дн.). Средний заработок составит 615,56 руб. ((18 000 руб. x 11 мес. + 15 428,57 руб.) / ((29,3 кал. дн. x 11 мес.) + (29,3 / 30 x 25) дн.)) Сумма отпускных составит 17 235,68 руб. (615,56 руб. x 28 кал. дн.) |

|

Результат проведенной проверки (переплата или недоплата) |

Сумма недоплаты за отпуск – 34,44 руб. (17 235,68 — 17 201,24) |

При расчете отпускных может оказаться, что работник не имел фактически начисленной зарплаты или фактически отработанных дней в расчетном периоде либо этот период состоял из промежутков времени, исключаемых из расчетного периода в соответствии с п. 5 Положения № 922. В таком случае средний заработок следует определять исходя из суммы заработной платы, фактически начисленной за 12 календарных месяцев, предшествующих расчетному периоду (п. 6 Положения № 922).

Пример 3

Работнику учреждения предоставляется очередной отпуск с 01.08.2016. В расчетном периоде с 01.08.2015 по 31.07.2016 он находился в отпуске по уходу за ребенком до трех лет. Исходя из какого периода нужно рассчитать отпускные?

Согласно п. 6 Положения № 922 для расчета отпускных следует взять заработную плату сотрудницы предшествующую ее уходу в отпуска по беременности и родам, уходу за ребенком.

Ошибка 3. В расчет отпускных включены разовые премии

В силу п. 15 Положения № 922 ежемесячные премии и вознаграждения принимаются к учету в размере фактически начисленных в расчетном периоде сумм, но не более одной выплаты за каждый показатель и месяц этого периода.

Квартальные премии и вознаграждения, начисленные за период, превышающий продолжительность расчетного периода, учитываются в размере месячной части за каждый месяц расчетного периода.

Единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, учитываются независимо от времени начисления вознаграждения.

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, данные выплаты учитываются при определении среднего заработка исходя из фактически начисленных сумм.

При этом следует учитывать, что все премиальные выплаты должны быть предусмотрены системой оплаты труда (п. 2 Положения № 922).

Пример 4

При проверке расходов на оплату труда было установлено следующее. Работнику учреждения, 01.05.2016 ушедшему в очередной основной ежегодный отпуск, в расчетном периоде (с 01.05.2015 по 30.04.2016) была начислена следующая заработная плата:

|

Месяц |

Оклад, руб. |

Сумма премии, руб. |

Общая сумма выплаты, руб. |

|

Май 2015 |

15 000 |

15 000 |

|

|

Июнь 2015 |

15 000 |

15 000 |

|

|

Июль 2015 |

15 000 |

15 000 (за II квартал 2015 года) |

30 000 |

|

Август 2015 |

15 000 |

15 000 |

|

|

Сентябрь 2015 |

15 000 |

15 000 |

|

|

Октябрь 2015 |

15 000 |

18 000 (за III квартал 2015 года) |

33 000 |

|

Ноябрь 2015 |

15 000 |

15 000 |

|

|

Декабрь 2015 |

15 000 |

15 000 |

|

|

Январь 2016 |

15 000 |

25 000 (за IV квартал 2015 года) |

40 000 |

|

Февраль 2016 |

15 000 |

15 000 |

|

|

Март 2016 |

15 000 |

3 000 Премия к 8 Марта |

18 000 |

|

Апрель 2016 |

15 000 |

10 000 (за I квартал 2016 года) |

25 000 |

|

Итого: |

180 000 |

71 000 |

251 000 |

Бухгалтер при расчете отпускных учел все премиальные выплаты.

В соответствии с п. 15 Положения № 922 премию, начисленную за II квартал 2015 года в сумме 15 000 руб., приходящуюся на апрель, май, июнь 2015 года, следовало учесть в размере 2/3. Разовые премии, не предусмотренные системой оплаты труда (суммы, выданные к праздникам, юбилеям и т. п.), в расчете отпускных не участвуют, поэтому премию к 8 Марта в расчет отпускных включать не следовало. Остальные премии, выплаченные работнику, подлежат включению в расчет в полном размере.

Ревизором в аналитической таблице был сделан такой расчет:

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 713,88 руб. (251 000 руб. / 12 мес. / 29,3 дн.). Фактическая сумма отпускных равна 19 988,64 руб. (713,88 руб. x 28 кал. дн.) |

|

По данным контрольного органа |

Сумма премий, подлежащая включению в расчет среднего заработка, – 63 000 руб. (15 000 руб. x 2/3 + 18 000 руб. +25 000 руб. 10 000 руб.). Средний заработок составит 691,13 руб. ((180 000 + 63 000) руб. / 12 мес. / 29,3 кал. дн.). Сумма отпускных – 19 351,64 руб. (691,13 руб. x 28 кал. дн.) |

|

Результат проведенной проверки (переплата или недоплата) |

Разница в оплате отпускных составила 637 руб. (19 988,64 — 19 351,64) |

Дополнительно отметим: когда работнику в июле 2016 года будет выплачена премия за II квартал 2016 года, сумму отпускных следует пересчитать и включить в расчет премию в размере 1/3, приходящуюся на апрель 2016 года. Предположим, что премия за II квартал 2016 года составила 12 000 руб. В этом случае сумма отпускных составит 19 670,08 руб. ((180 000 руб. + 63 000 руб. + 12 000 руб. x 1/3) / 12 мес. / 29,3 кал. дн. x 28 кал. дн.).

В данной ситуации разница в оплате отпускных – 318,56 руб. (19 988,64 — 19 670,08).

Исправление ошибок в учете

Ошибки, допущенные при расчете отпускных, исправляются в следующем порядке, установленном п. 18 Инструкции № 157н[1].

Дополнительные бухгалтерские записи по исправлению ошибок, выявленных субъектом учета, а также исправления способом «красное сторно» оформляются бухгалтерской справкой (ф. 0504833). В ней делается ссылка на наименование, номер исправляемого журнала операций и период, за который он составлен, а также отражается информация по обоснованию внесения исправлений.

Рассмотрим пример по исправлению ошибки в учете.

Пример 5

Ошибка была обнаружена ревизором в августе 2016 года. Расходы на начисление отпускных были произведены в мае 2016 года за счет средств выделенных учреждению на выполнение государственного задания.

Бухгалтер бюджетного учреждения начислил 25 600 руб. В ходе проверки выяснилось, что сумма отпускных должна была составлять 25 300 руб. Разница равна 300 руб.

Поскольку в рассматриваемом примере произошло уменьшение суммы начисленных отпускных, следовательно, уменьшатся суммы страховых взносов и НДФЛ.

|

Было начислено страховых взносов |

Следовало начислить страховых взносов |

Разница (отклонение) |

|

7 731,20 руб. (25 600 руб. x 30,2%) |

7 640,60 руб. (25 300 руб. x 30,2%) |

— 90,60 руб. |

|

В рассматриваемом случае (при уменьшении облагаемой базы) следует подать уточненный расчет ф. РСВ-1. После внесения уточнений у страхователя будет переплата страховых взносов. Ответственность в данной ситуации не предусмотрена |

||

|

Было начислено НДФЛ |

Следовало начислить НДФЛ |

Разница (отклонение) |

|

3 328 руб. (25 600 руб. x 13%) |

3 289 руб. (25 300 руб. x 13%) |

— 39 руб. |

|

В данном случае происходит возврат излишне удержанного налога, который можно произвести за счет уменьшения в будущем сумм НДФЛ, исчисленного с доходов налогоплательщика |

В соответствии с Инструкцией № 174н[2] была сделана следующая исправительная запись по начислению отпускных.

|

Содержание операции |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

Исправление методом «красное сторно» начисленной суммы отпускных |

4 109 60 211 |

4 302 11 730* |

(25 600) |

|

4 109 60 211 |

4 302 11 730 |

25 300 |

|

|

Исправление методом «красное сторно» начисленной суммы НДФЛ |

4 302 11 830 |

4 303 01 730 |

(3 328) |

|

4 302 11 830 |

4 303 01 730 |

3 289 |

|

|

Исправление методом «красное сторно» начисленной суммы страховых взносов |

4 109 60 213 |

4 303 00 830 |

(7 731,20) |

|

4 109 60 213 |

4 303 00 830 |

7 640,60 |

* Обратите внимание, что в соответствии с ч. 4 ст. 137 ТК РФ заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

- счетной ошибки;

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Пример 6

Ошибка, обнаруженная ревизором в августе 2016 года, привела к увеличению суммы отпускных. Было начислено 25 600 руб., а следовало – 26 000 руб., разница составила 400 руб. Расходы на выплату отпускных были произведены за счет средств, полученных от платных услуг.

Сумма отпускных и страховых взносов изменится в сторону увеличения:

|

Было начислено страховых взносов |

Следовало начислить страховых взносов |

Разница (отклонение) |

|

7 731,20 руб. (25 600 руб. x 30,2%) |

7 852,00 руб. (26 000 руб. x 30,2%) |

+ 120,80 руб. |

|

В рассматриваемом случае ошибка привела к занижению облагаемой базы и, как следствие, к занижению суммы страховых взносов, подлежащей уплате во внебюджетные фонды, следовательно, страхователь обязан подать уточненный расчет РСВ-1. Уточненный расчет подается в соответствии с правилами, установленными Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». Кроме того, у учреждения возникает обязанность по уплате недостающей суммы страховых взносов и пени |

||

|

Было начислено НДФЛ |

Следовало начислить НДФЛ |

Разница (отклонение) |

|

3 328 руб. (25 600 руб. x 13%) |

3 380 руб. (26 000 руб. x 13%) |

+ 52 руб. |

|

В рассмотренном случае следует удержать НДФЛ с разницы, возникшей при исчислении отпускных. Порядок и перечисление НДФЛ осуществляются в общеустановленном порядке, предусмотренном гл. 23 НК РФ |

В соответствии с Инструкцией № 174н была сделана следующая исправительная запись по начислению отпускных.

|

Содержание операции |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

Исправление суммы отпускных методом дополнительной записи |

2 109 60 211 |

2 302 11 730 |

400 |

|

Исправление суммы НДФЛ методом дополнительной записи |

2 302 11 830 |

2 303 01 730 |

120,80 |

|

Исправление суммы страховых взносов методом дополнительной записи |

2 109 60 213 |

2 303 00 830 |

52 |

* * *

Кратко сформулируем основные выводы:

1. Ошибки, обнаруженные при расчете отпускных, следует исправлять в учете по правилам, установленным Инструкцией № 157н.

2. При внесении корректировок сумм причитающихся работнику необходимо корректировать суммы НДФЛ и страховых взносов. В случае если выплаты производились за счет средств полученных от платных услуг, необходимо внести исправления в расчет суммы налога на прибыль.

3. Обращаем внимание, что удержать излишне выплаченные работнику отпускные вследствие неправильного применения законодательства РФ нельзя, поскольку перечень соответствующих случаев установлен ст. 137 ТК РФ и является исчерпывающим.

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

[2] Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Ошибка при расчете отпускных — как исправить? Таким вопросом задаются многие бухгалтеры, работающие с зарплатой. Какие типы ошибок бывают и как их следует исправлять, узнайте из статьи.

Какие бывают ошибки при начислении отпускных

Ошибки при начислении отпускных — часто явление. Объясняется это особенностями расчета выплаты за отпуск, связанной с определением среднедневного заработка. Сложность формулы и различные нюансы при определении показателей для нее — основная причина того, что на практике бухгалтер что-то упускает и получает ошибку в сумме отпускных.

Условно причины ошибок можно объединить в такие группы:

- Неправильно определен период, включаемый в расчет. Например, в расчет попало время, проведенное работником на больничном, или время простоя по вине работодателя. Возможен и обратный вариант ошибки — когда в расчете оказались не учтены дни, которые должны туда попадать.

- Неправильно определен доход, включаемый в расчет. Например, туда попали разовые поощрительные выплаты (не предусмотренные локальной системой оплаты труда) или материальная помощь. Эта ошибка также имеет обратный вариант. К примеру, бухгалтеры часто не включают в расчет среднего заработка разовые вознаграждения по итогам работы за год или за выслугу лет, хотя такие суммы по общему правилу должны включаться (п. 15 Положения № 922, утв. постановлением Правительства России от 24.12.2007).

- Технические ошибки. Такие ошибки — обратная сторона автоматизации процесса бухгалтерских расчетов. В момент подсчета что-то «сбойнуло», а ошибку увидели потом.

Суммируя вышесказанное, можно заключить, что для целей исправления ошибки в расчете отпускных можно разделить на две группы:

- ошибки, которые привели к недоплате отпускных и связанных с ними налогов;

- ошибки, которые привели к переплате отпускных и налогов по ним.

Порядок исправления будет зависеть от того, больше или меньше, чем нужно было, сначала начислено отпускных.

На отдельные вопросы налогоплательщиков, связанных с ошибкой в предоставлении отпуска, ответил инпектор по труду в Нижегородской обл. В. И. Неклюдов. Узнайте мнение чиновника в КонсультантПлюс.

Если у вас нет доступа к системе, получите демо-доступ бесплатно.

Общие правила исправления ошибок в отпускных

Правила исправления ошибок и порядок раскрытия информации о них в бухгалтерском учете и отчетности установлены в ПБУ 22/2010 (утв. приказом Минфина от 28.06.2010 № 63н).

Согласно пункту 2 указанного стандарта неточности в вычислениях квалифицируются как неправильное отражение (неотражение) фактов хозяйственной деятельности, то есть как ошибка.

Ошибки могут быть существенными и несущественными. Определяется это тем, как ошибка повлияла на общие показатели отчетов, в которые попала.

Перекос показателей, связанный с ошибкой в начислении отпускных 1 или 2 работникам вряд ли следует рассматривать как существенную ошибку.

Для несущественных ошибок ПБУ 22/2010 предусматривает такой порядок исправления:

- Ошибку необходимо исправить (внести верные записи в бухучет) в том месяце, когда она была выявлена.

- Прибыль или убыток, возникшие в результате исправления ошибки, нужно отразить в составе прочих доходов или расходов того же периода (в котором исправили).

Как исправить ошибку при расчете отпускных в большую сторону

Ошибка в отпускных «в плюс» работнику означает, что:

- Работник получил на руки «лишние» деньги.

- Ошибка в отпускных повлекла завышение сумм НДФЛ и взносов.

- Ошибка повлекла завышение расходов, принятых в уменьшение базы по прибыли или иному налогу, где база считается по принципу «доходы минус расходы».

Вот эти три пункта и нужно исправить в бухгалтерском и налоговом учете.

В бухучете в месяце выявления ошибки следует внести корректировочные записи в уменьшение начисленных сумм по отпускным и взносам (сторно).

Если по неправильным суммам уже подавался расчет ЕРСВ, лучше подать уточненку за предыдущий период. Чтобы сальдо расчетов с ФНС сходилось с данными учета. Если исправления внесены в разные месяцы одного квартала, уточненку можно не подавать. В расчете за квартал всё будет учтено.

Излишне удержанный у работника НДФЛ можно учесть в счет уменьшения удержаний с будущих выплат (рассматриваем стандартную ситуацию, когда работник просто ушел в отпуск без последующего увольнения, декрета и т. п.).

Как переплату по отпускным отразить в расчете 6-НДФЛ, узнайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Основная проблема с переплатой отпускных — их невозможно удержать обратно без согласия работника. И от этого зависит отражение результата корректировки в прочих доходах или расходах.

Если работник согласен на удержание (согласие должно быть письменным), то сумма переплаты удерживается из следующих выплат. В этом случае никаких разниц к отнесению на доходы (расходы) не возникает. Все «излишки» учитываются в расчетах либо компенсируются.

Если же работник на удержание не согласен, то тут придется рассматривать переплату отпускных как расход (убыток) в бухучете и отражать в расходах в том месяце, когда ошибка была обнаружена. При этом следует помнить, что в налоговом учете такие расходы учесть нельзя (нет экономического обоснования).

Как исправить ошибку в отпускных в меньшую сторону

Как исправить ошибку в отпускных случае недоплаты отпускных? Процедура несколько проще описанной выше.

Ошибка «в минус» означает, что:

- работник недополучил деньги;

- недоплачены НДФЛ и взносы;

- ошибка повлекла занижение расходов, принятых в уменьшение базы по прибыли или иному налогу, где база считается по принципу «доходы минус расходы».

Дополнительные отпускные и причитающиеся с них удержания надо доначислить в бухгалтерском учете в месяце выявления ошибки. Можно сразу в прочие расходы (сразу отнести на счет 91).

Уточнения, если уже сдан ЕРСВ, следует внести. Сумму, не доплаченную работнику, и НДФЛ в бюджет — доплатить.

Ошибка в отпускных в 6-НДФЛ

Надо ли исправлять ошибку в отпускных в 6-НДФЛ, если расчет уже был сдан по итогам периода с ошибкой?

Оказывается, не надо. Если ошибка была допущена, скажем, во втором квартале, а обнаружилась в третьем, то разница будет пересчитана в третьем. То есть выплата отпускных и перерасчет отпускных произведены в разные даты.

Поэтому в 6-НДФЛ за третий квартал бухгалтеру достаточно показать корректную сумму начислений с учетом исправленных отпускных в разделе 2 6-НДФЛ и, если имела место доплата отпускных с удержанием налога в третьем квартале, отразить ее в разделе 1 6-НДФЛ.

Итоги

Ошибки при расчете отпускных нужно оперативно исправить. Для этого нужно отразить изменения в бухгалтерском и налоговом учете, а также внести исправления в расчет по страхвзносам, 6-НДФЛ и ЕФС-1, если ошибку выявили в следующем отчетном периоде.

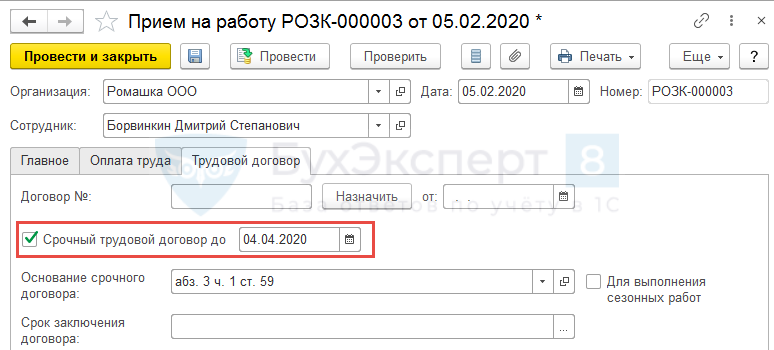

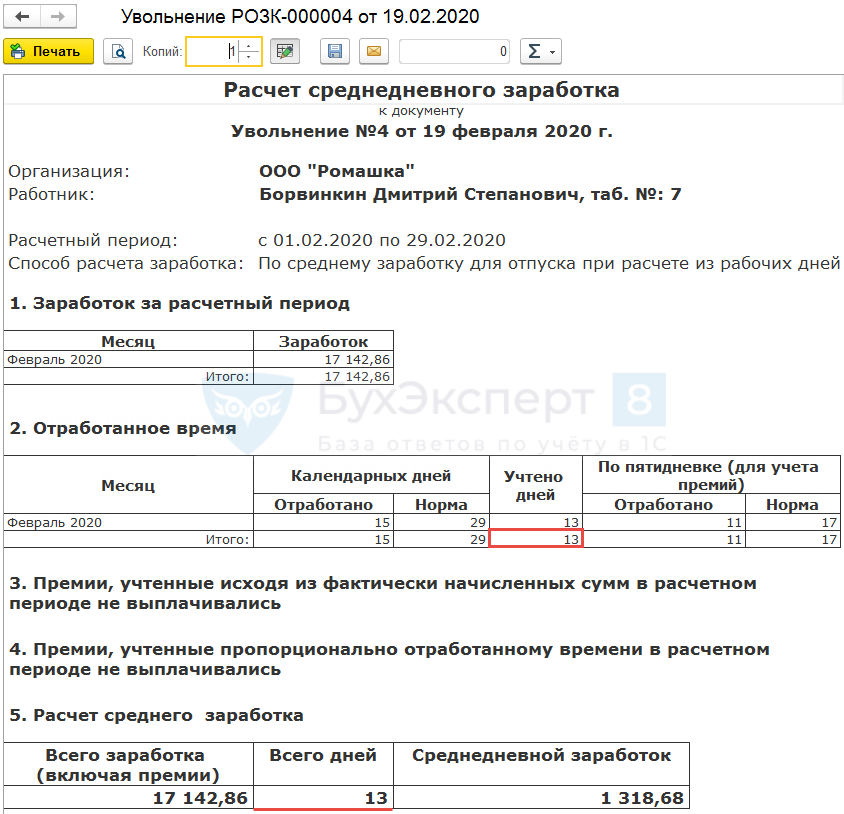

Сотрудник работает по графику 2 дня через 2 по 10 часов в день. Принят на работу 05.02. Уволен 19.02. При расчете среднего заработка для компенсации неиспользованного отпуска при увольнении в данных по календарным дням указано:

- Отработано – 15

- Норма – 29

Однако в расчете среднего заработка берется 13 дней вместо значения – 15,16 дней:

- 29,3 (значение в полностью отработанном месяце) / 29 (кол-во календарных дней в месяце) * 15 (кол-во календарных дней в отработанном периоде) = 15,16 дней.

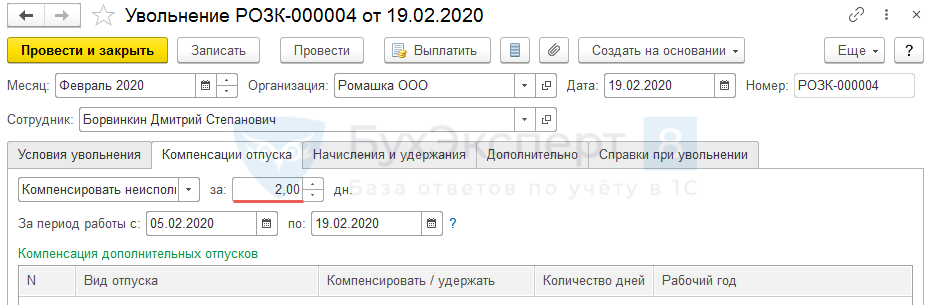

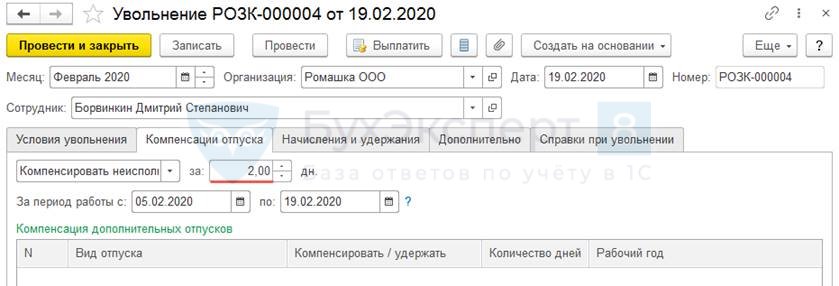

Также автоматически ЗУП 3 в количестве компенсируемых дней указано 2 дня вместо 2,33.

Почему при расчете среднего для компенсации неиспользованного отпуска используется такое странное количество дней – 13 и почему неверно указывается количество положенных дней компенсации: 2 дня вместо 2,33 дня? Это ошибка в ЗУП 3?

Это НЕ ошибочное поведение ЗУП 3.

Такой расчет среднего и количество дней компенсации неиспользованного отпуска характерно для срочного трудового договора сроком до 2-х месяцев. В этом случае сотруднику положено при увольнении 2 рабочих дня за каждый отработанный месяц и средний заработок рассчитывается исходя из графика шестидневки. Поэтому в описанном примере при срочном трудовом договоре в ЗУП 3 для компенсации за неиспользованный отпуск при увольнении учитывается верное количество дней -13, а вот ожидания пользователя увидеть значение 15,6 дней ошибочны. Однако возможно, что пользователь неверно указал условия договора, установив для него признак срочности.

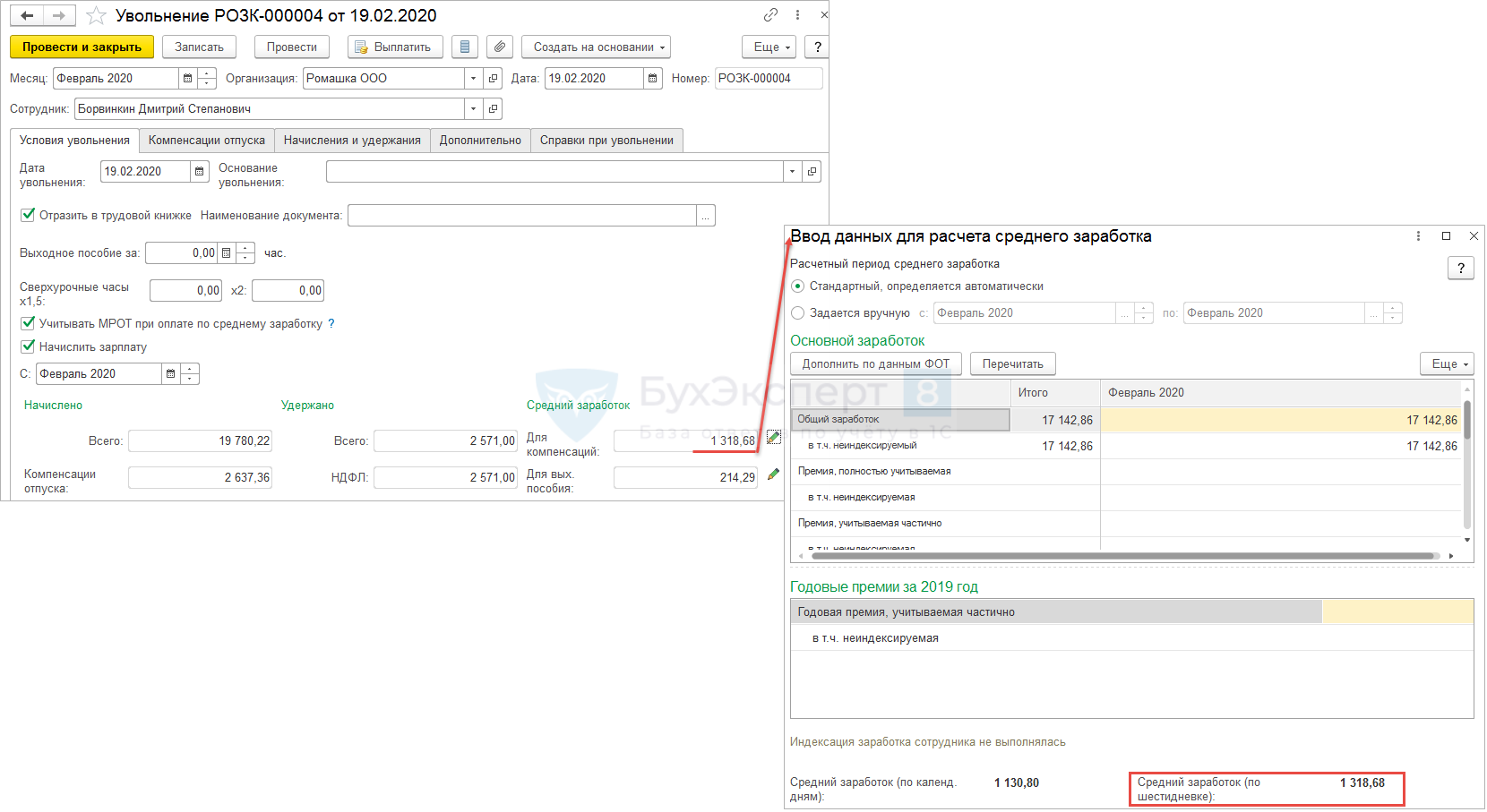

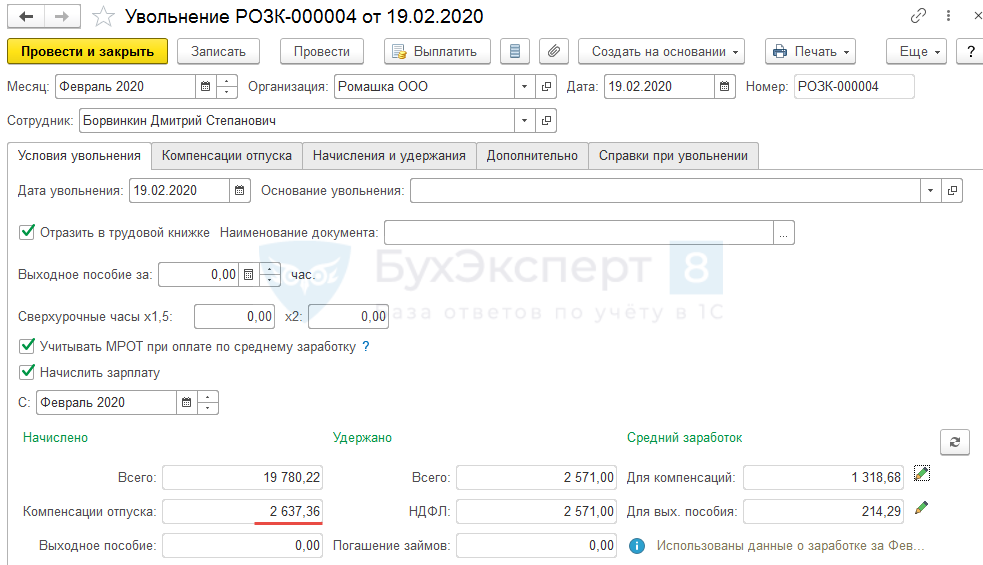

Воспроизведен ситуацию из вопроса и рассмотрим произведенный программой расчет при срочном трудовом договоре.

Сотрудник работает по графику 2 дня через 2 по 10 часов в день. Принят на работу 05.02 по срочному трудовому договору сроком на 2 месяца:

Уволен сотрудник 19.02.

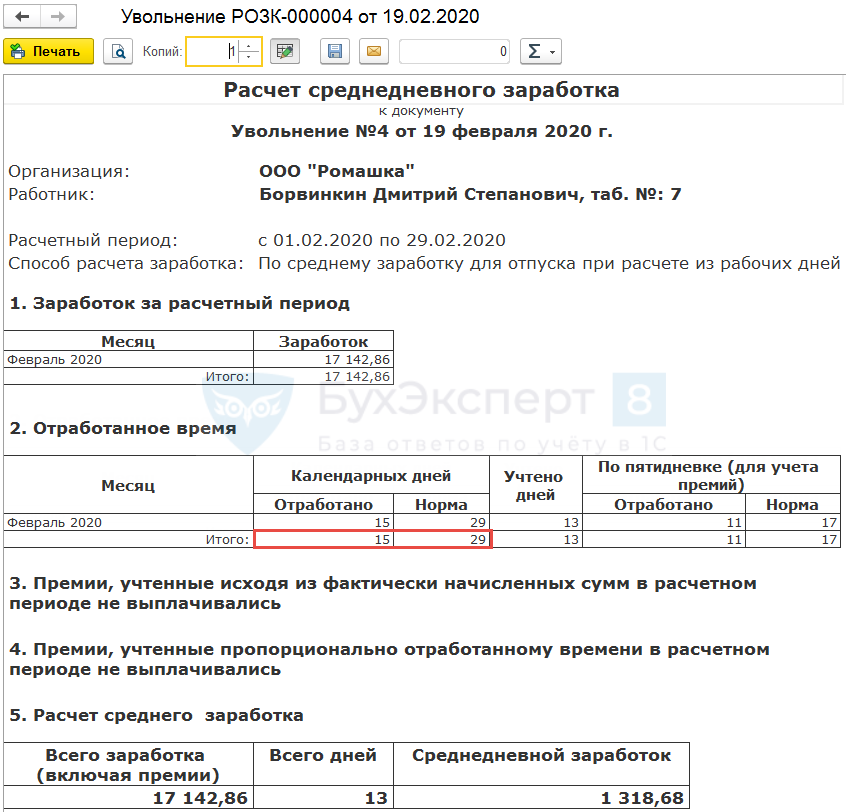

При расчете среднего заработка для компенсации неиспользованного отпуска в данных по календарным дням указано:

- Отработано – 15

- Норма – 29

В колонке Учтено дней и при расчете берется 13 дней.

Количество дней компенсации за неиспользованный отпуск автоматически указано в документе Увольнение как 2 дня:

Расчет среднедневного заработка для компенсации неиспользованного отпуска работникам, принятым по срочному трудовому договору сроком до 2-х месяцев, происходит исходя из шестидневной рабочей недели:

- 17 142,86 (общий заработок) / 13 (кол-во отработанных дней по шестидневке) = 1 318,68 руб.

Количество дней компенсации за неиспользованный отпуск рассчитывается как 2 рабочих дня за каждый отработанный месяц. В нашем примере получится – 2 дня:

Сумма компенсации за неиспользованный авансом отпуск при увольнении равна:

- 1 318,68 руб. (среднедневной заработок) * 2 (кол-во рабочих дней компенсации) = 2 637,36 руб.

См. также:

- Как учитывается отгул при расчете среднего заработка в 1С 8.3 ЗУП 3

- Оплата по среднему заработку в 1С ЗУП 3.1

- Ввод данных для расчета среднего заработка в ЗУП 3.1

- Увольнение сотрудника в ЗУП 3.1 — пошаговая инструкция

- Удержание за неотработанные дни отпуска при увольнении

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…