Бухгалтер может допустить не только суммовую ошибку при регистрации первичных документов, но и технические ошибки, например, в номере зарегистрированного счета-фактуры.

Давайте разберем на что повлияет «техническая ошибка» и как внести исправления в 1С.

Содержание

- Пошаговая инструкция

- Исправление ошибки

- БУ и НУ

- НДС

- Исправление «технической» ошибки за IV квартал в периоде обнаружения ошибки (в I квартале)

- Проводки

- Создание «технического» исправленного счета-фактуры

- Уточненная декларация по НДС за IV квартал

Пошаговая инструкция

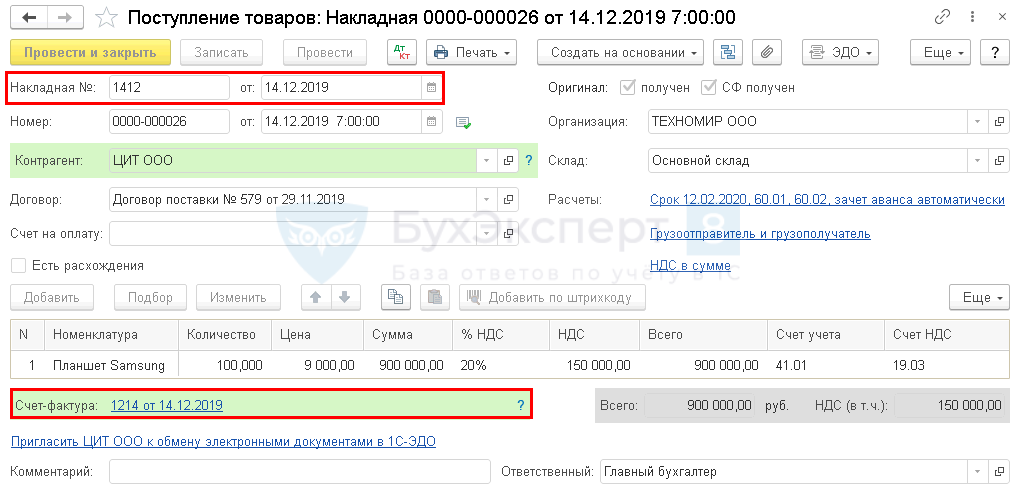

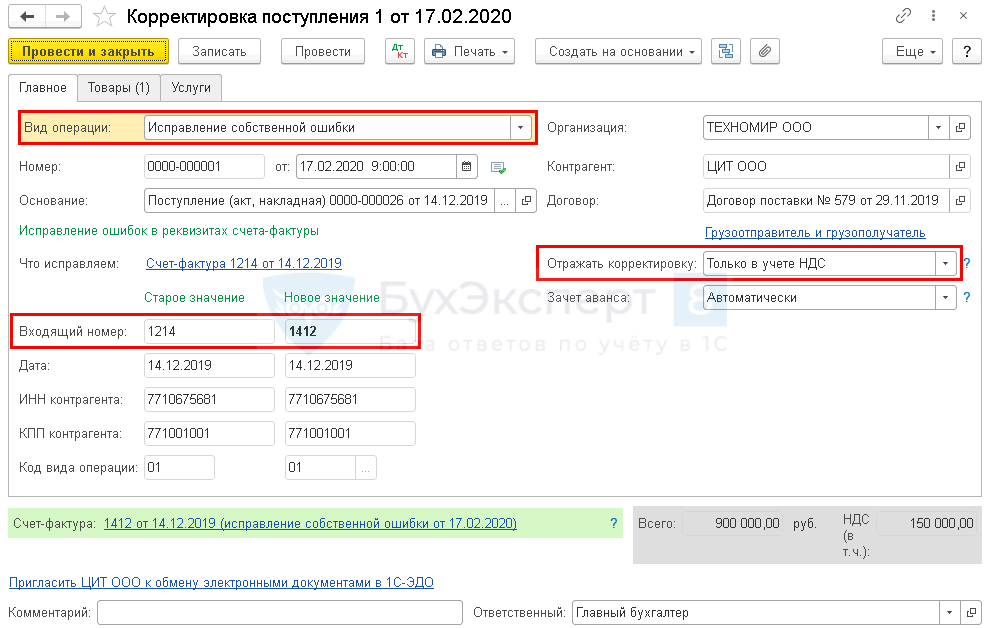

17 февраля 2020 (I квартал) бухгалтер обнаружил, что при регистрации счета-фактуры №1412 от 14 декабря 2019 неверно указан номер СФ (вместо №1412 указан №1214).

Данная ошибка не привела к занижению суммы НДС.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Исправление ошибки

БУ и НУ

«Техническая» ошибка не приводит к занижению или завышению доходов и расходов, поэтому в БУ и НУ исправления не вносятся.

НДС

При исправлении «технической» ошибки необходимо:

- в доп. листе Книги покупок за период первичного счета-фактуры (IV квартал 2019):

- аннулировать запись с неверным номером СФ;

- добавить запись с верным номером СФ.

- подать уточненную декларацию за IV квартал 2019.

Исправление «технической» ошибки за IV квартал в периоде обнаружения ошибки (в I квартале)

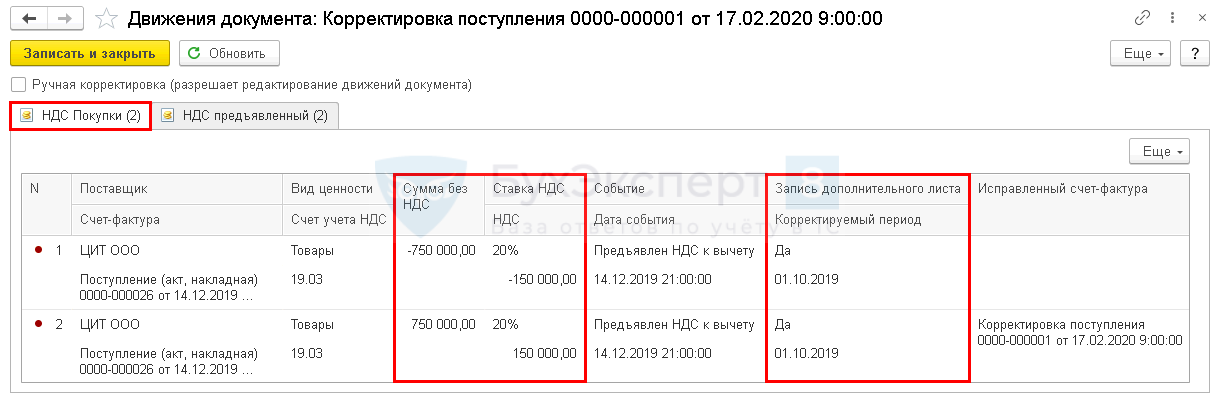

Проводки

Движения по регистру НДС Покупки будут сформированы, только в том случае, если ранее НДС был принят к вычету.

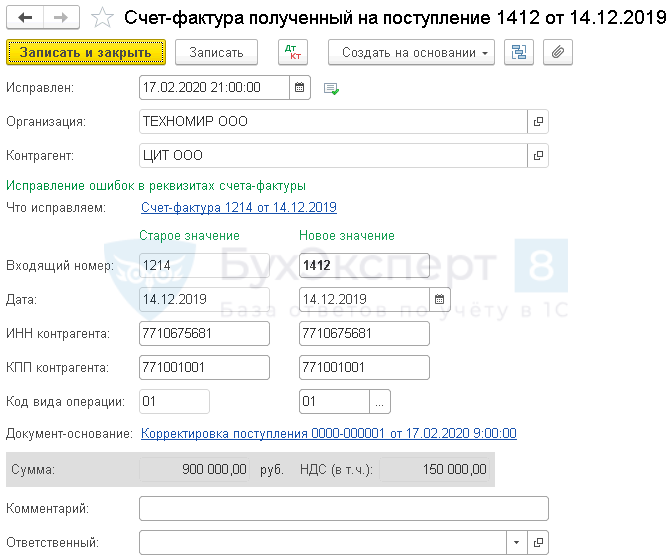

Создание «технического» исправленного счета-фактуры

Уточненная декларация по НДС за IV квартал

Исправление «технической» ошибки в декларации по НДС отражается:

В Разделе 8 «Сведения из книги покупок»: PDF

- аннулированный счет-фактура полученный со старым номером;

- счет-фактура полученный с новым номером.

См. также:

- Ошибка: занижена сумма выручки прошлого года

- Ошибка: завышены расходы по услугам поставщика прошлого года

- Неучтенная реализация услуг прошлого года

- Пропущенные документы прошлого года от поставщика услуг

- Занижена сумма затрат прошлого периода. Занижен транспортный налог

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(4 оценок, среднее: 5,00 из 5)

Загрузка…

Вычету по НДС препятствуют существенные ошибки в счете-фактуре. Это ошибки, которые не позволяют определить продавца или покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку.

Рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре. А при обнаружении ошибок обращаться к продавцу с просьбой внести исправления.

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются существенными, если они могут стать причиной отказа в вычете НДС. К ним относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2 ст. 169 НК РФ):

1) продавца или покупателя.

Это ошибки в наименовании продавца или покупателя, их адресе и ИНН, из-за которых инспекция не может установить продавца или покупателя.

К примеру, в строке 6 счета-фактуры указали не наименование покупателя из учредительных документов, а Ф.И.О. его сотрудника (Письмо ФНС России от 09.01.2017 № СД-4-3/2@).

Проверить данные продавца (покупателя) вы можете на сайте ФНС России

2) наименование отгруженных товаров (работ, услуг, имущественных прав).

К примеру, вместо «мука ржаная» указано «мука пшеничная» (Письмо Минфина России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная информация, но достаточная для определения товара (работы, услуги, имущественного права), то на вычет это не влияет (Письмо Минфина России от 17.11.2016 N 03-07-09/67406);

3) стоимость товаров (работ, услуг, имущественных прав) и сумму НДС.

Например, это могут быть:

— арифметические ошибки в стоимости или в сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание единицы измерения, количества (объема) и цены (тарифа) за единицу измерения (Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную налоговую ставку.

К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг), имущественных прав, ставку и сумму налога, то такие ошибки несущественные и из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Ошибка в адресе в счете-фактуре

Ошибки в адресе в счете-фактуре для продавца не влекут налоговых последствий. Но они могут привести к отказу покупателю в вычете НДС. Это связано с тем, что этот реквизит является обязательным и помогает налоговому органу идентифицировать продавца или покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в счете-фактуре есть и другие данные, по которым инспекция устанавливает продавца и покупателя. К ним, в частности, относятся их наименования и ИНН. Поэтому ошибка в адресе не всегда влечет отказ в вычете. Это подтвердил и Минфин России в Письме от 02.04.2015 N 03-07-09/18318.

Если в счете-фактуре указан неполный адрес, по сравнению с адресом в ЕГРЮЛ (ЕГРИП), то это также не приведет к отказу в вычете при возможности идентифицировать покупателя на основании иных реквизитов счета-фактуры (Письмо Минфина России от 30.08.2018 N 03-07-14/61854).

Если адрес совпадает с адресом из ЕГРЮЛ (ЕГРИП), но есть технические ошибки в его написании, покупатель может принять НДС к вычету. К примеру, допустимы (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455):

• сокращения слов;

• замена прописных букв на строчные или наоборот;

• изменение местами слов в названии улицы;

• дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет и др.

Рекомендуем сверять адрес с данными из ЕГРЮЛ (ЕГРИП). Данные из ЕГРЮЛ доступны на сайте ФНС России

При обнаружении существенных ошибок в адресе в счете-фактуре рекомендуем покупателю обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Неверный ИНН в счете-фактуре

Неверное указание ИНН в счете-фактуре не влечет налоговых последствий для продавца. Но покупателю могут отказать в вычете, поскольку это обязательный показатель и по нему налоговый орган идентифицирует продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в конкретной ситуации суд может встать на сторону покупателя.

Так, например, АС Западно-Сибирского округа посчитал, что ошибка в ИНН не препятствует определению суммы НДС и идентификации контрагента по сделке (см. Постановление АС Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017).

Тем не менее рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре, а при обнаружении ошибок — просить продавца внести исправления. Ведь такая ошибка может привести к спору с налоговым органом.

Арифметическая ошибка в счете-фактуре

Из-за арифметических ошибок в счете-фактуре покупателю могут отказать в вычете НДС, если такие ошибки не позволяют определить стоимость товаров (работ, услуг) и сумму предъявленного налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491).

При обнаружении таких ошибок рекомендуем обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Несущественные ошибки в счете-фактуре

Несущественными являются ошибки, которые нельзя отнести к существенным ошибкам. То есть это ошибки, которые не мешают идентифицировать продавца, покупателя, наименование, стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога.

Несущественная ошибка не может быть причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ).

К несущественным ошибкам, например, относятся:

1) опечатки в наименовании и адресе покупателя или продавца, например:

— указание Ф.И.О. покупателя-предпринимателя без слов «ИП» (Письмо Минфина России от 07.05.2018 N 03-07-14/30461);

— замена прописных букв на строчные в наименованиях продавца и покупателя (Письмо Минфина России от 18.01.2018 N 03-07-09/2238);

— лишние символы, например тире или запятые (Письмо Минфина России от 02.05.2012 N 03-07-11/130);

— сокращения в адресе, замена прописных букв на строчные или наоборот, смена местами слов, дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455);

2) нарушение нумерации счетов-фактур;

3) указание графического символа рубля вместо наименования валюты (Письмо Минфина России от 13.04.2016 N 03-07-11/21095);

4) указание кода вида товара по ТН ВЭД ЕАЭС при реализации товаров на территории России (Письмо Минфина России от 09.01.2018 N 03-07-08/16);

5) прочерк вместо фразы «без акциза» в графе 6 (Письмо Минфина России от 18.04.2012 N 03-07-09/37);

6) отсутствие в графе 7 «Налоговая ставка» счета-фактуры символа «%» (Письмо Минфина России от 03.03.2016 N 03-07-09/12236).

Ошибка в номере счета фактуры

Для продавца такая ошибка не влечет налоговых последствий.

Покупателю из-за ошибок в нумерации счетов-фактур не откажут в вычете по НДС. Ведь это не мешает идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога (п. 2 ст. 169 НК РФ, Письмо Минфина России от 12.01.2017 N 03-07-09/411).

Неверный КПП в счете-фактуре

Неверное указание КПП в счете-фактуре не влечет налоговых последствий ни для продавца, ни для покупателя. КПП не является обязательным реквизитом в счете-фактуре согласно НК РФ. Кроме того, неверный КПП не мешает идентифицировать продавца и покупателя, если другие обязательные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно (п. п. 2, п. 5, 5.1, 5.2 ст. 169 НК РФ).

Если в счете-фактуре КПП не указан, то покупателю также не могут отказать в вычете по НДС, если остальные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно и позволяют идентифицировать продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ).

В счете-фактуре не указан номер платежного поручения

Отсутствие в счете-фактуре номера платежного поручения не может стать основанием для отказа покупателю в вычете по НДС. Это не мешает налоговому органу идентифицировать продавца, покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку (п. 2 ст. 169 НК РФ). Таким образом, это не относится к существенным ошибкам, препятствующим получению вычета.

В счете-фактуре неверно указана страна происхождения товара или номер таможенной декларации

Если в счете-фактуре неверно указаны (не указаны) код или название страны происхождения товара либо номер таможенной декларации, то это не будет существенной ошибкой, которая препятствует вычету НДС у покупателя. Вычет по такому счету-фактуре правомерен (п. 2 ст. 169 НК РФ, Письмо ФНС России от 04.09.2012 N ЕД-4-3/14705@).

В судебной практике есть примеры решений о том, что из-за недостоверной информации о стране происхождения товара и номере таможенной декларации нельзя отказать в вычете по реальной операции.

См. Позицию АС округов.

Постановление Арбитражного суда Московского округа от 22.03.2017 N Ф05-2626/2017 по делу N А40-96836/2016

Постановление Арбитражного суда Московского округа от 21.03.2016 N Ф05-2082/2016 по делу N А41-6499/2015

Постановление Арбитражного суда Северо-Западного округа от 06.04.2016 N Ф07-906/2016 по делу N А52-2333/2015

Постановление Арбитражного суда Северо-Кавказского округа от 18.11.2019 N Ф08-10298/2019 по делу N А53-37211/2018

На практике иногда предлагают не принимать к вычету НДС, если в счете-фактуре не указаны данные о стране происхождения импортного товара.

Мы не рекомендуем следовать такому подходу, поскольку в НК РФ нет запрета на вычет в таком случае. Отказ в вычете возможен, только если налоговые органы не могут идентифицировать данные, которые указаны в п. 2 ст. 169 НК РФ.

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Хотите уметь находить свои и чужие ошибки в учете и исправлять их без последствий для компании? Покажем практический алгоритм с проводками и примерами исправления ошибок на курсе повышения квалификации «Исправление ошибок в учете».

Вы получите официальное удостоверение на 25 ак. часов, а мы внесем его в госреестр Рособрнадзора.

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

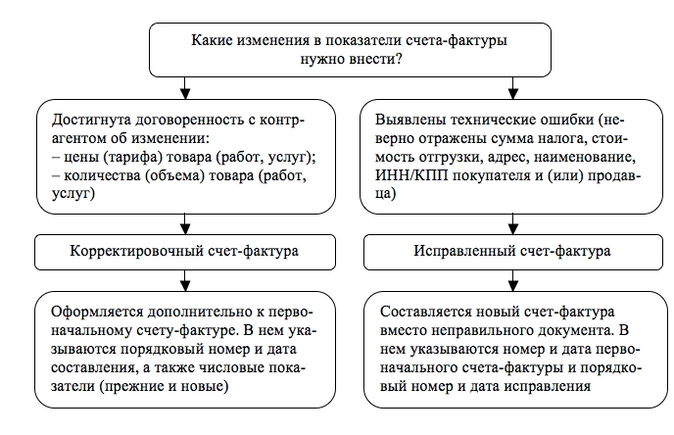

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

-

увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки);

-

возврат продавцу не оприходованных покупателем товаров[3];

-

утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4];

-

недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5].

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправленный счет-фактура

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

*

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

-

допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

-

допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34);

-

неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

-

счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Порядок составления исправленного счета-фактуры

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

-

разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8];

-

сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2).

Таблица 2

|

Обязательные реквизиты первичного документа |

Перечень существенных ошибок в счете-фактуре |

|

Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ |

Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур |

Порядок исправления первичных документов можно разработать самостоятельно

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы.

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11].

2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

-

товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13];

-

документа о передаче товаров при торговых операциях[14];

-

документа о передаче результатов работ (документа об оказании услуг)[15].

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

-

внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными;

-

оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой).

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ).

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

При заполнении счета-фактуры, как и при создании любого иного документа, иногда возникают ошибки. Все ли они приводят к невозможности вычета? Узнаем мнение контролирующих органов.

Несущественные ошибки в строках счета-фактуры

По мнению контролирующих органов, покупатель не всегда теряет право на вычет, если в счете-фактуре допущены ошибки. В частности, не критичны для вычета такие погрешности в строках этого документа:

- в строке 1 «Счет-фактура № ___ от «__» ____________» в номере счета-фактуры приведена разделительная черта в случаях, не поименованных в подп. «а» п. 1 Правил заполнения счета-фактуры (письма Минфина России от 12.01.2017 № 03-07-09/411, от 22.05.2012 № 03-07-09/59,от 14.05.2012 № 03-07-09/50);

- в строке 6 «Покупатель» имеется опечатка в наименовании покупателя (например, заглавные буквы заменены строчными, проставлены лишние символы (тире, запятые) и др.), но она не мешает его идентификации (письма Минфина России от 18.01.2018 № 03-07-09/2238, от 02.05.2012 № 03-07-11/130);

- в строке 6б неверно указан КПП покупателя (письмо Минфина России от 26.08.2015 № 03-07-09/49050);

- недочеты при указании в строках 2а и 6а адреса продавца или покупателя, а именно: нарушение последовательности адресных реквизитов, сокращения, замена прописных букв строчными, неполнота адреса, не мешающая идентификации и др. (письма Минфина России от 02.04.2019 № 03-07-09/22679, от 23.11.2018 № 03-07-11/84720, от 30.08.2018 № 03-07-14/61854, от 02.04.2015 № 03-07-09/18318, от 08.08.2014 № 03-07-09/39449, постановления ФАС Волго-Вятского округа от 30.07.2014 по делу № А43-15923/2013, Арбитражного суда Центрального округа от 28.08.2014 по делу № А14-8639/2013, ФАС Московского округа от 20.10.2011 по делу № А40-17619/11-129-90).

- в строке 7 «Код валюты» вместо наименования валюты «рубль» проставлен его графический символ (письмо Минфина РФ от 13.04.2016 № 03-07-11/21095).

Перечень критических ошибок в счетах-фактурах приведен в КонсультантПлюс. Оформите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

Напоминаем, что с 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка было вызвано внедрением системы прослеживаемости товаров. Использовать этот бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать актуальный бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Об особенностях оформления счетов-фактур по посредническим операциям читайте в статье «Постановление Правительства РФ № 1137: нюансы заполнения документов по НДС».

Некритичные ошибки в графах счета-фактуры

Аналогичным образом не каждая ошибка в графах счета-фактуры приведет к потере права на вычет. В их числе есть такие:

- в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» присутствует неполная информация о товаре, но это не мешает налоговым органам идентифицировать товар (письмо Минфина России от 17.11.2016 № 03-07-09/67406, постановление АС Московского округа от 01.12.2014 по делу № А40-52708/14);

- в графе 2 «Код» не указан код единицы измерения товара (письмо ФНС России от 18.07.2012 № ЕД-4-3/11915@);

- в графе 2а «Условное обозначение (национальное)» вместо национального условного обозначения единицы измерения приведено кодовое буквенное обозначение (национальное) единицы измерения (тыс.) или внесена запись: «Тысяча кубических метров» (письмо Минфина России от 26.03.2012 № 03-07-09/27);

- в графе 6 «В том числе сумма акциза» в документе, составленном при реализации услуг, проставлен прочерк (письмо Минфина России от 18.04.2012 № 03-07-09/37);

- в графе 7 «Налоговая ставка» отсутствует знак процента (письмо Минфина России от 03.03.2016 № 03-07-09/12236);

- в графах 10 и 10а «Страна происхождения товара»:

- цифровой код страны происхождения товара, указанный в графе 10, не соответствует указанному в графе 10а наименованию страны происхождения товара (письмо ФНС России от 04.09.2012 № ЕД-4-3/14705@);

- по товарам, произведенным в РФ, в графе 10 вместо прочерков отражен код РФ «643», а в графе 10а – указано «Россия» (письмо Минфина России от 10.01.2013 № 03-07-13/01-01);

- в графе 11 «Регистрационный номер таможенной декларации» приведена неполная информация (до 01.10.2017 графа 11 называлась «Номер таможенной декларации»), например отсутствует порядковый номер товара из графы 32 основного или добавочного листа таможенной декларации либо из списка товаров, если при декларировании вместо добавочных листов использовался список товаров (письмо Минфина России от 18.02.2011 № 03-07-09/06, изданное в период действия постановления Правительства РФ № 914, но продолжающее оставаться актуальным).

ВНИМАНИЕ! При продаже прослеживаемых товаров другим организациям и ИП надо выставлять электронные счета-фактуры. Покупатели обязаны их принимать через оператора ЭДО, даже если они не являются плательщиками НДС (ст. 169 НК РФ).

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в готовом решении от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в материал.

Итоги

Получив счет-фактуру и обнаружив в нем ошибку, не спешите требовать внести в него исправления. Сначала проверьте: препятствует ли эта ошибка вычету по НДС. Обращаться к контрагенту нужно только в случае, если ответ на этот вопрос положителен. О том, когда нужно исправлять счет-фактуру, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Любые нарушения правил заполнения документов, используемых для расчета НДС, чреваты неприятностями. Это связано тем, что декларация по налогу проверяется ИФНС в автоматическом режиме. Проверка происходит не только по внутренним контрольным соотношениям – сопоставляются данные покупателей и продавцов. Поэтому крайне важно, чтобы они были идентичными.

С 01.07.2021 внесены изменения в форму счета-фактуры. Новая форма счета-фактуры приведена в Постановлении Правительства РФ от 02.04.2021 N 534. Подробнее см.: Обновлённая форма счёта-фактуры с 1 июля 2021 года.

Продолжая тему распространенных ошибок при оформлении и регистрации счетов-фактур, которые затем попадают в книги покупок и продаж, а также в декларацию по НДС, расскажем о частых нарушениях по сделкам с предоплатой. Также приведем верный порядок заполнения счетов-фактур и их регистрации в книгах покупок и продаж.

Оформление счета-фактуры на аванс поставщиком

В соответствии с пунктом 3 статьи 168 Налогового кодекса, счет-фактура на аванс должен быть выставлен не позднее 5 дней с момента получения поставщиком предоплаты. Оформить документ нужно в двух экземплярах, один из которых направить покупателю, а второй зарегистрировать в своей книге продаж.

Казалось бы, все предельно просто. Однако зачастую бухгалтеры допускают досадные ошибки при формировании счета-фактуры на аванс.

Первая из них – невыставление документа каждый раз при получении аванса от покупателя в пределах периода. Бухгалтеры порой считают, что счет-фактуру можно выставить раз в месяц или в квартал на общую сумму полученной от покупателя предоплаты. Однако это неверно — на каждую полученную сумму должен быть свой счет-фактура, выставленный не позднее 5 дней с момента ее получения.

Еще одна нередкая ошибка – невыставление счета-фактуры на аванс, если отгрузка происходит в том же квартале. Статьи 168 и 169 НК РФ требуют, чтобы в 5-дневный период после получения предоплаты выставлялся «авансовый» счет-фактура, а в тот же срок после отгрузки – счет-фактура «на отгрузку».

К слову, существуют разъяснения Минфина (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39 ) по поводу ситуации, когда отгрузка произошла в течение 5 дней после получения аванса. Чиновники считают, что в этом случае выставлять авансовый счет-фактуру не нужно — достаточно выписать документ при отгрузке. В то же время ФНС в своих письмах (от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@) высказывала противоположную позицию. Поэтому на всякий случай многие бухгалтеры предпочитают выставлять авансовый счет-фактуру и тогда, когда между получением предоплаты и отгрузкой проходит не более 5 дней.

Когда счет-фактуру на аванс не выставляют

Счет-фактура на аванс не выписывается в следующих случаях:

- если операция не подлежит обложению НДС в соответствии со статьей 149 НК РФ;

- если поставщик применяет освобождение от уплаты налога согласно статье 145 НК РФ;

- если операция облагается НДС по «нулевой» ставке;

- если аванс был перечислен в счет будущей поставки товаров с длительным циклом производства (более 6 месяцев) в соответствии с пунктом 1 статьи 154 НК РФ.

Ошибки в реквизитах

Счет-фактура является основанием для вычета НДС покупателем. Если поставщик допустил в документе ошибки, то в этом праве контрагенту могут отказать. При этом Минфин неоднократно разъяснял, что основанием для отказа в вычете могут быть лишь ошибки, препятствующие идентификации покупателя, продавца, объекта сделки, его цены, а также ставки и суммы НДС. Но чтобы покупателю не пришлось отстаивать свою правоту перед налоговым органом, лучше подобных ошибок не допускать и заполнять реквизиты счета-фактуры правильно.

Прежде всего указывается номер счета-фактуры и дата его составления. Отметим, что авансовые документы нужно нумеровать в общем хронологическом порядке с отгрузочными счетами-фактурами. В строках перед табличной частью указывается полное или сокращенное наименование покупателя и продавца, их ИНН и КПП. В строках 3 и 4 авансового счета-фактуры (Грузоотправитель и Грузополучатель) ставится прочерк.

Важно правильно указать в строке 5 номер и дату платежки, по которой получен аванс. В строке 7 указывается наименование валюты «Российский рубль» и ее код 643.

В табличной части счета-фактуры на аванс заполняются графы 1, 7, 8 и 9. В остальных следует поставить прочерки. Если аванс перечислен в счет будущей поставки товара с одновременным выполнением определенных работ (например, продажа оборудования и его монтаж), то в графе 1 указывается и товар, и описание работ. Зачастую предоплата перечисляется не за какой-то конкретный товар, в целом под продукцию поставщика. В этом случае в графе 1 указывается общая группа товаров, например, кондитерские изделия, канцелярские товары.

Заполнение поставщиком книг продаж и покупок

Авансовый счет-фактуру поставщик регистрирует в книге продаж с кодом вида операции 02. Сделать это нужно в том же периоде, в котором получена предоплата. В графе 11 указывается номер платежки, а графы 4-6, 14-16 и 19 остаются незаполненными.

В течение 5 дней после осуществления отгрузки в книге продаж регистрируются отгрузочный счет-фактура. При этом в графе 11 в качестве документа, подтверждающего оплату, указывается платежка на аванс.

Вместе с тем выставленный ранее авансовый счет-фактура должен быть отражен в книге покупок с кодом операции 22. В графе 7 следует указать информацию из того же платежного документа, по которому был получен аванс.

Как покупателю следует заполнить книгу покупок

Для покупателя счет-фактура — крайне важный документ. Только при его наличии, верном заполнении и регистрации можно получить вычет входного НДС.

После перечисления аванса и получения от поставщика соответствующего счета-фактуры, документ следует зарегистрировать в книге покупок. Сделать это нужно в том квартале, в котором перечислен аванс. Графы 4, 6, 8 и 9, а также с 10 по 12, не заполняются, а в графе 7 отражаются данные о платежке на аванс.

Когда авансовый счет-фактура получен, НДС с предоплаты можно заявить к вычету. Но можно этого не делать, а подождать, пока будет произведена отгрузка, и заявлять НДС к вычету уже с отгрузочного счета-фактуры. Однако если выбран первый путь, ранее вычтенный по авансовому счету-фактуре НДС придется восстановить. Сделать это нужно в том периоде, когда товары, работы или услуги, под которые переводилась предоплата, получены и оприходованы. Если же НДС с аванса не заявлялся к вычету, то и восстанавливать нечего.

Когда получен отгрузочный счет-фактура, его также следует зарегистрировать в книге покупок. Сделать это можно после того, как полученные по нему товары, работы или услуги приняты к учету. Однако сразу регистрировать документ не обязательно — это можно сделать в любой из периодов в течение трех лет с момента оприходования товаров. Такой возможностью пользуются тогда, когда хотят заявить к вычету входной НДС по этим товарам в одном из следующих кварталов.

Учет облагаемых и необлагаемых НДС операций покупателем

НДС по товарам, работам и услугам, которые используются для осуществления деятельности как облагаемой, так и необлагаемой НДС, должен учитывается раздельно. Устанавливающий это правило пункт 4 статьи 170 НК РФ умалчивает о необходимости применять этот подход в отношении предоплаты, которая переведена в счет поставки таких товаров. Таким образом, предоплата в этом случае регистрируется в книге покупок общей суммой. Также всю ее можно заявить к вычету.

Когда товар, в счет которого переводилась предоплата, будет получен, принятый к вычету НДС следует восстановить. Далее он должен учитываться раздельно. Та часть, которая соответствует облагаемым НДС операциям, принимается к вычету. Остальная сумма налога списывается на увеличение стоимости товара.

В заключение упомянем еще одно обстоятельство. Бухгалтеры нередко допускают ошибки в вычетах по авансовому счету-фактуре при выборочном подходе к их заявлению. Если вы всегда заявляете (либо не заявляете) вычет НДС с предоплаты, то процесс отработан до автоматизма. Если же применяете выборочный подход, то каждый раз при получении отгрузочного счета-фактуры следует проверять, вычитался ли НДС с соответствующего аванса. Иначе легко не заметить ошибки, и ваша декларация по НДС не пройдет автоматическую проверку ИФНС.