4. Выявленные ошибки и их последствия подлежат обязательному исправлению.

5. Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

6. Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

7. Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном пунктом 6 настоящего Положения. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

(п. 7 в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

8. Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, исправляется в порядке, установленном пунктом 6 настоящего Положения. При этом в исправленной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

9. Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 настоящего Положения, без ретроспективного пересчета.

(абзац введен Приказом Минфина России от 08.11.2010 N 144н, в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

(см. текст в предыдущей редакции)

10. В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

11. В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов.

12. В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен.

13. Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период.

14. Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

Иногда бухгалтер затрудняется какая перед ним ошибка: существенная или не существенная? Давайте разбираться с классификацией ошибок, т.к. от этого зависит порядок их исправления.

Содержание

- Как отличить существенную ошибку от несущественной

- Степень существенности влияет на экономические решения пользователей

- Степень существенности определяется исходя из рациональности

- Фактор существенности необходимо учитывать по совокупности ошибок

- Существенность ошибки может варьироваться от отчетного периода

- Примеры формулировок учетных политик в части исправления ошибок

- Как исправить существенные ошибки

- Существенная ошибка выявлена в течение года

- Существенная ошибка выявлена до утверждения отчетности

- Существенная ошибка выявлена после утверждения отчетности

- Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Как отличить существенную ошибку от несущественной

Согласно п. 3 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»:

«Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период».

Степень существенности влияет на экономические решения пользователей

Степень существенности ошибки поставлена в зависимость от ценности верной информации для пользователя отчетности, а именно – для принимаемых им экономических решений.

Следовательно, подходить к определению существенности ошибок в учете и отчетности нужно экономически (качественно), а не лишь формально, математически (количественно).

Нужно также иметь в виду, что исправление существенной ошибки прошлых лет, выявленной после утверждения бухгалтерской отчетности за год, по общему правилу требует ретроспективного пересчета показателей бухгалтерской отчетности и отражается на сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010) в периоде ее выявления.

Исправление несущественной ошибки не предполагает ретроспективного пересчета, а результат корректировки отражается в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Таким образом, главные различия между существенной и несущественной ошибками прошлых лет следующие:

- влияние / отсутствие влияния на сравнительные показатели бухгалтерской отчетности;

- влияние / отсутствие влияния на показатель прибыли (убытка) прошлых лет.

Получается, что факт исправления существенной ошибки заставляет пользователя пересмотреть свое представление о прошлом организации, динамике ее финансовых показателей, что не может не отразиться на оценке перспектив.

Этот вывод позволяет обозначить стандартные показатели, которые характеризуют финансовое положение организации: коэффициенты ликвидности, рентабельности, оборачиваемости активов и рыночной стоимости.

Стоит узнать на какие именно коэффициенты ориентируются внутренние пользователи (руководитель, финансово-экономическая служба, участники (акционеры) организации) отчетности Вашей организации, принимая экономические решения. Ошибки в сведениях, которые используются в таких расчетах, и будут наиболее существенными.

Степень существенности определяется исходя из рациональности

Учитывая информационные потребности пользователей отчетности, но также — и принцип рациональности, стоит определить не только качественные, но и количественные критерии существенности ошибки, чтобы избежать излишних трудозатрат бухгалтерии на исправление и раскрытие существенных ошибок в пояснениях к отчетности.

Оговоримся, что в случае, когда даже незначительная по сумме ошибка будет иметь судьбоносное значение, бухгалтер всегда сможет отойти от канона и описать ее в пояснениях.

Традиционно принято за уровень существенности принимать 5 % от базовой величины показателя, который был искажен. Некоторые организации выбирают процент дифференцированно для различных показателей, ошибки в которых считаются существенными (для одних показателей 5 %, для других — 7 % и т. п.).

Существенность ошибки в процентном выражении может сосуществовать с существенностью в абсолютном (суммовом) выражении. Например, в учетной политике может быть решено закрепить, что «ошибка существенна, если превышает 5 % от базового показателя, но при этом не менее 100 000 руб.» или «ошибка существенна, если она больше или равна 5 % от базового показателя или превышает 1 000 000 руб.» и т.п. Все зависит от масштабов деятельности организации и запросов ее управленческих служб, собственников.

Можно подойти к решению этого вопроса несколько иначе и взять за ориентир «карательное» законодательство. Так, ст. 15.11 КоАП РФ под грубым нарушением требований к бухгалтерской отчетности понимает искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %. Этот – куда более формальный — вариант больше подходит тем организациям, которые не практикуют финансовый анализ по данным бухгалтерской отчетности и, как им представляется, больше составляют бухгалтерскую отчетность для контролирующих органов, нежели для использования ее показателей для принятия экономических решений.

Никаких четких формулировок для закрепления в учетной политике по рассматриваемому вопросу нормативно-правовые акты (НПА) по бухучету не дают. В п. 3 ПБУ 22/2010 отмечается лишь, что существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Фактор существенности необходимо учитывать по совокупности ошибок

Ошибка, не существенная сама по себе, может оказаться существенной вкупе с другими ошибками, совершенными в том же отчетном периоде. По этой причине следует определять существенность не только каждой ошибки в отдельности, но и их совокупности, если они могут оказывать солидарное влияние на экономические решения.

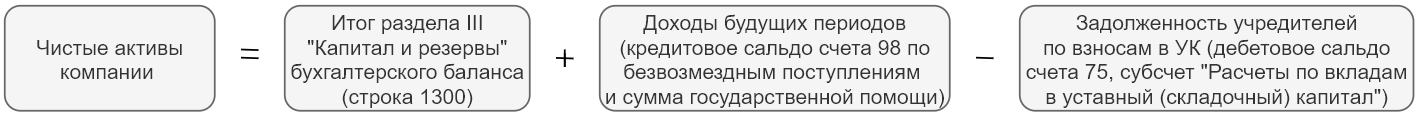

Например, стоимость чистых активов организации определяется по формуле:

Предположим, были допущены ошибки в статьях баланса «Переоценка внеоборотных активов» (строка 1340) и «Нераспределенная прибыль (непокрытый убыток)» (строка 1370). Они обе учитываются в сумме Итога Раздела III Баланса. Каждая ошибка в отдельности ниже уровня существенности, но в совокупности они существенны. Их общее влияние привело бы к искажению такого важнейшего показателя как стоимость чистых активов.

Таким образом, определив круг важнейших финансовых показателей, следует позаботиться о том, чтоб ошибки в участвующих в их расчете параметрах оценивались на предмет существенности как по отдельности, так и совместно.

Существенность ошибки может варьироваться от отчетного периода

Существенность той или иной ошибки может варьироваться в зависимости от избранного отчетного периода.

Так, годовая отчетность используется широким кругом внутренних и внешних пользователей для принятия, в том числе, стратегических решений (относительно распределения прибыли, структуры бизнеса, оценки финансовой устойчивости контрагента).

Однако руководство организации может принять решение составлять промежуточную бухгалтерскую отчетность по итогам каждого месяца или каждого квартала, или на конкретную отчетную дату текущего года.

Цели составления промежуточной отчетности могут быть различными. В частности, ее данные могут использоваться для разработки и корректировки бизнес-планов, оценки стоимости доли участников. Такая отчетность может предоставляться контрагентам, инвесторам или банкам и т.п.

Для промежуточной отчетности с учетом целей ее составления могут иметь существенное значение иные ошибки, нежели для годовой.

Например, она может быть призвана давать пищу для размышления о платежеспособности организации на краткосрочном этапе. Для ее оценки используется показатель т.н. быстрой ликвидности, рассчитываемый по формуле:

Ошибки в указанных строках баланса (даже не очень значительные в абсолютной величине) могут серьезно исказить этот показатель, что повлечет неверные оперативные оценки платежеспособности организации и негативные последствия. При анализе же только годовой отчетности коэффициент быстрой ликвидности имеет куда меньшее значение, т.к. отражает положение дел исключительно на отчетную дату и почвы для выводов на долгосрочную перспективу сам по себе не дает. Получается, что применительно к промежуточной отчетности (в зависимости от целей ее формирования) могут быть определены свои критерии существенности ошибок. Их также можно закрепить в учетной политике, если организация считает это целесообразным.

Примеры формулировок учетных политик в части исправления ошибок

В заключение приведем примеры формулировок из реальных учетных политик нескольких крупнейших российских компаний. Это может дать Вам пищу для размышления о собственной учетной политике по этому вопросу:

Вариант 1

«Уровень существенности для целей исправления ошибки

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Уровень существенности для целей раскрытия отдельных показателей в отчетности

Показатель считается существенным и приводится обособленно в бухгалтерском балансе, отчете о финансовых результатах, отчете об изменениях капитала или отчете о движении денежных средств, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Уровень существенности ошибки определяется как 5% от величины базовых показателей отчетности».

Вариант 2

«Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Ошибка считается существенной, если составляет 5 и более процентов от валюты баланса или 5 и более процентов от прибыли до налогообложения».

Вариант 3

«Общество раскрывает в годовой бухгалтерской (финансовой) отчетности информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде. Существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской (финансовой) отчетности, составленной за этот отчетный период».

Вариант 4

«Ошибка признается существенной, если она в отдельности или в совокупности с другими аналогичными ошибками за один и тот же отчетный период (год), предшествующий отчетному, к которому относится выявленная ошибка, составляет более 5 процентов от показателя соответствующей статьи бухгалтерского баланса или от показателя чистой прибыли (чистого убытка) отчета о финансовых результатах в случае, если ошибка или совокупность ошибок оказывает влияние на финансовые результаты.

Расчет уровня существенности производится на основании бухгалтерской (финансовой) отчетности за отчетный год, к которому относится выявленная ошибка.

Решение об уровне существенности принимается по окончании текущего отчетного года на основании информации о выявленных ошибках или их совокупности, представленной в бухгалтерской справке.

Если Компанией ранее был осуществлен перерасчет сравнительных показателей (ретроспективный перерасчет), то расчет уровня существенности осуществляется на основании пересчитанных данных».

Как видим, формулировки варьируются от простого цитирования ПБУ 22/2010 до куда более развернутых положений, отвечающих представлениям и потребностям компании.

Так же текстовку для учетной политики вы можете выбрать с помощью нашего Конструктора учетной политики

Как исправить существенные ошибки

В зависимости от того, когда бухгалтер обнаружил существенную ошибку, порядок ее исправления будет варьироваться:

| Принцип исправления | Момент обнаружения | Порядок исправления | пункт ПБУ 22/2010 |

| В учете | В году совершения – выявлена до окончания года | Исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка | 5 |

| Ошибка отчетного года – выявлена после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год* | Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года | 6 | |

| В учете и отчетности за год совершения ошибки | Ошибка предшествующего отчетного года — выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности собственникам |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Если отчетность была представлена кому-либо до исправления ошибки, она заменяется на исправленную. |

7 |

| Ошибка предшествующего отчетного года — выявлена после представления бухгалтерской отчетности за этот год собственникам, но до даты утверждения ими |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. В исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности. Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. |

8 | |

| В учете и отчетности за год выявления ошибки | Ошибка предшествующего отчетного года – выявлена после утверждения бухгалтерской отчетности за этот год |

Исправляется:

Ретроспективный пересчет производится в отношении показателей начиная с того отчетного периода, в котором была допущена ошибка **. Утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям |

9, 10 |

* Бухгалтерская отчетность считается составленной после подписания ее руководителем экономического субъекта (п. 8 ст. 13 Федерального закона N 402-ФЗ).

** В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (п. 11 ПБУ 22/2010).

В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п. 12 ПБУ 22/2010).

Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Как видим, ПБУ 22/2010 предусматривает три подхода к исправлению существенных ошибок. Они предлагаются не на выбор, а с учетом момента выявления ошибки.

Существенная ошибка выявлена в течение года

Организация в апреле 2019 начислила и уплатила авансовый платеж по налогу на имущество организаций в размере 1 000 000 руб.

В июне 2019 выяснилось, что по ошибке сумма платежа завышена на 200 000 руб. (ошибка существенная).

Сумма переплаты зачтена в счет будущих платежей.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| В апреле 2019 | |||

| Начислен авансовый платеж по налогу на имущество | 26 | 68 | 1 000 000 |

| Перечислен в бюджет авансовый платеж по налогу на имущество | 68 | 51 | 1 000 000 |

| В июне 2019 | |||

|

СТОРНО |

26 | 68 | 200 000 |

Существенная ошибка выявлена до утверждения отчетности

В марте 2020 выявлено, что в 2019 ошибочно не отражено списание расходов на рекламу на сумму 3 500 000 руб. (ошибка существенная).

Ошибка выявлена после подписания бухгалтерской отчетности за 2019 год, после ее представления в налоговый орган и участникам Организации, но до даты утверждения собственниками.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| Записями за декабрь 2019 | |||

| Сумма расходов на рекламу включена в расходы на продажу | 44 | 60 | 3 500 000 |

| Увеличена себестоимость продаж (в части ошибочно не учтенных расходов) | 90.02 | 44 | 3 500 000 |

| Закрыт счет 90.02 (в части увеличения себестоимости продаж на сумму ошибочно не учтенных расходов) | 90.09 | 90.02 | 3 500 000 |

| Уменьшен финансовый результат на сумму ошибочно не учтенных расходов | 99 | 90.09 | 3 500 000 |

| Отражена корректировка нераспределенной прибыли в части ошибочно не учтенных расходов (с учетом влияния пересчитанного налога на прибыль) (3 500 000 – 3 500 000 x 20%) *** | 84 | 99 | 2 800 000 |

*** Бухгалтерские записи по корректировке налога на прибыль не приводятся.

Составляется новый экземпляр исправленной отчетности, где показатели заменяются на верные.

В пояснениях к исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности.

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. При этом экземпляр бухгалтерской отчетности, в котором ошибка исправлена, представляется в налоговый орган по месту нахождения организации не позднее чем через 10 рабочих дней со дня, следующего за днем утверждения отчетности (п. 5 ст. 18 Федерального закона N 402-ФЗ).

Практикум в 1С по исправлению существенной ошибки, выявленной до утверждения отчетности

Существенная ошибка выявлена после утверждения отчетности

В декабре 2020 Организация выявила существенную ошибку, допущенную в 2019: при оценке введенного в декабре 2019 в эксплуатацию объекта капитального строительства часть капитализируемых расходов (1 000 000 руб.) была ошибочно отражена на счете 97, вместо счета 08. В итоге сумма не вошла в первоначальную стоимость объекта, а так и осталась учтена в дебетовом сальдо счета 97.

Ошибка является существенной.

Аналогичная ошибка допущена в налоговом учете. Организация приняла решение исправить ее в налоговом периоде 2020 с учетом возможности, предоставленной ст. 54 НК РФ. По состоянию на отчетную дату (31.12.2020) по данной ситуации временных разниц нет (активы оценены одинаково в БУ и НУ, амортизационные отчисления также совпали).

Для исправления ошибки прошлых лет в декабре 2020 совершаются проводки:

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

| Увеличение первоначальной стоимости объекта ОС | 01 | 84 | 1 000 |

| Уменьшена сумма расходов будущих периодов | 84 | 97 | 1 000 |

Записью за декабрь 2020 доначисляется сумма амортизационных отчислений по объекту за период 2020 (бухгалтер начислял амортизацию за январь – декабрь 2020 в заниженной сумме, поэтому в этой части исправлена ошибка отчетного года). Условно примем сумму доначисления годовой амортизации – 20 000 руб.

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

|

Начисление амортизации за 12 месяцев 2020 г. |

25 | 02 | 20 |

Допущенная ошибка привела к неверному отражению в балансе стоимости основных средств и суммы запасов по состоянию на 31.12.2019.

В годовой бухгалтерской отчетности организации за 2019 г. были указаны следующие данные (в тыс. руб.):

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 10 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 1 030 |

После корректировки:

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 11 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 30 |

Практикум в 1С по исправлению существенной ошибки, выявленной после утверждения отчетности

Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Отметим также, что в силу п. 9, 14 ПБУ 22/2010 организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять такую существенную ошибку без ретроспективного пересчета записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

В пояснениях к годовой бухгалтерской отчетности организация должна раскрыть в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде, следующую информацию (п. 15, 16 ПБУ 22/2010):

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, то в пояснениях раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления.

См. также:

- Исправление ошибок в учете

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетности

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Если организацией вследствие неприменения нормативно-правовых актов по бухучету допущено неправильное отражение (неотражение) фактов хозяйственной жизни в бухгалтерском учете и бухгалтерской отчетности. Ошибки исправляются в порядке, установленном ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина России от 28.06.10 № 63н (п. п. 2, 4 ПБУ 22/2010).

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Пользователи отчетности — потенциальные инвесторы и контрагенты, заказчики, арендодатели и кредиторы, — должны знать, стоит ли доверять этой организации ресурсы. На основании отчетности они принимают решение:

- имеет ли смысл покупать ценные бумаги, выпущенные организацией (сможет ли она получать прибыль, которая будет распределяться на дивиденды, погасит ли свой вексель);

- поручать ли ей исполнение заказов, давать ли в аренду имущество, предоставлять ли кредиты (сможет ли организация исполнять свои договорные обязательства).

Таким образом, существенными ошибками являются значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательства.

Существенность ошибки

Конкретных критериев существенности ПБУ 22/2010 не устанавливает.

Существенность ошибки налогоплательщик определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010).

Показатель может считаться существенным, если его нераскрытие влияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности. Существенность данного показателя зависит от оценки показателя, его характера, конкретных обстоятельств возникновения, т. е. совокупности качественных и количественных факторов.

Определенный уровень существенности ошибки надо закрепить в бухгалтерской учетной политике.

Существенность в процентах от значения строки отчетности

Это традиционный способ установления уровня существенности. Например, можно признавать существенными ошибки, искажающие значение любой строки отчетности на 5 или более процентов. Приведем пример определения существенности допущенной ошибки.

Пример 1 Организация ошибочно списала в расходы стоимость непроданного товара на сумму 100 руб. Такая же ошибка допущена и в налоговом учете. Согласно учетной политике существенными считаются ошибки, искажающие значение любой строки отчетности на 5% и более.

|

Наименование строки отчетности |

Значение строки до выявления ошибки, руб. |

Значение строки после исправления ошибки, руб. |

Искажение значения строки отчетности в процентах (%) |

|

1210 «Запасы» |

50 000 |

50 100 |

0,2 (((50 100 руб. — 50 000 руб.) : 50 100 руб.) x 100%) |

|

2120 «Себестоимость продаж» |

20 000 |

19 900 |

0,5 (((20 000 руб. — 19 900 руб.) : 19 900 руб.) x 100%) |

|

2200 «Прибыль (убыток) от продаж» |

5000 |

5100 |

1,96 (((5100 руб. — 5000 руб.) : 5100 руб.) x 100%) |

|

2300 «Прибыль (убыток) до налогообложения» |

1000 |

1100 |

9,09 (((1100 руб. — 1000 руб.) : 1100 руб.) x 100%) |

|

2410 «Текущий налог на прибыль» |

200 |

220 |

9,09 (((220 руб. — 200 руб.) : 220 руб.) x 100%) |

|

2400 «Чистая прибыль (убыток)» |

800 |

880 |

9,09 (((880 руб. — 800 руб.) : 880 руб.) x 100%) |

Процент искажения значения строк 2300 «Прибыль (убыток) до налогообложения», 2410 «Текущий налог на прибыль» и 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах составил 9,09%, т. е. больше 5%. Ошибка является существенной.

Существенности исходя из среднего значения показателей отчетности

Уровень существенности можно рассчитать и в твердой сумме, например, исходя из среднего значения показателей отчетности. В этом случае значение уровня существенности пересчитывается ежегодно.

Приведем пример расчета уровня существенности ошибки в твердой сумме.

Пример 2 Согласно учетной политике уровень существенности ошибки рассчитывается как 5% от среднего значения пяти показателей отчетности за отчетный год, в котором допущена ошибка. Значения этих показателей за 2017 года составили:

- Баланс:

— по строке 1150 «Основные средства» — 5 млн руб.;

— по строке 1230 «Дебиторская задолженность» — 3 млн руб.;

— по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — 2 млн руб.;

- Отчет о финансовых результатах:

— по строке 2110 «Выручка» — 24 млн руб.;

— по строке 2400 «Чистая прибыль (убыток)» — 1 млн руб.

Итого 35 млн руб. (5 млн руб. + 3 млн руб. + 2 млн руб. + 24 млн руб. + 1 млн руб.).

Уровень существенности для ошибки, допущенной в отчетности за 2017 г., — 350 тыс. руб. (35 млн руб. : 5 x 5%).

Ошибки в пределах 350 тыс. руб. считаются несущественными, а ошибки, превышающие 350 тыс. руб., — существенными.

Порядок исправления существенных ошибок

Порядок исправления существенных ошибок зависит от периода, когда она была выявлена — до утверждения отчетности участниками организации или после (разд. II ПБУ 22/2010).

Исправление ошибки оформляется бухгалтерской справкой, в которой надо указать:

- когда и какая ошибка допущена;

- на какие строки отчетности, и в какой сумме ошибка повлияла и почему признана существенной;

- когда ошибка выявлена;

- какими проводками исправлена ошибка;

- какие строки отчетности скорректированы, в том числе ретроспективно.

Ошибки, допущенные в отчетном году и выявленные до подписания отчетности руководителем организации

В бухгалтерском учете любые ошибки (как существенные, так и несущественные), допущенные в отчетном году и выявленные до подписания отчетности руководителем организации, исправляются:

- если они выявлены до 31 декабря отчетного года — записями на дату выявления ошибки, т. е. в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010);

- если они выявлены 31 декабря отчетного года или позже — записями на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Таким образом, все ошибки текущего отчетного периода выявленные до даты подписания руководителем организации годовой бухгалтерской отчетности за этот год, учитываются при составлении текущей отчетности этого года.

Есть несколько способов исправлений данных бухгалтерского учета.

Исправления можно вносить обратными записями, методом «красное сторно» или доначислением каких-либо сумм, которые не были ранее учтены.

Для исправления ошибки следует:

- составить бухгалтерскую справку, в которой указывается: когда и какая ошибка допущена, когда ошибка выявлена, какими проводками исправлена;

- сторнировать неправильные проводки;

- сделать правильные записи.

Пример 3 В декабре 2017 года была выявлена следующая существенная ошибка: за период с января по ноябрь 2017 г. по основному средству не была начислена амортизация в размере 100 000 руб.

В этом случае в декабре 2017 года — в месяце обнаружения ошибки — производится доначисление сумм амортизации, что отражается в бухгалтерском учете записями по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (п. 5 ПБУ 22/2010, Инструкция по применению Плана счетов).

В декабре 2017 года — на дату выявления ошибки

Дебет 20 Кредит 02

— 100 000 руб. – исправлена ошибка, доначислена амортизация по оборудованию за период с января по ноябрь 2017 года (основание: бухгалтерская справка-расчет).

Пример 4 Организация в марте 2016 г. начислила налог на имущество за I квартал 2016 г. в неверной сумме — 60 000 руб. вместо 40 000 руб.

Эта ошибка выявлена в феврале 2017 г. до подписания отчетности за 2016 г.

Для исправления ошибки на 31 декабря 2016 года сделаны следующие записи:

СТОРНО Дебет 26 Кредит 68

— 60 000 руб. — сторнирована вся сумма неправильно начисленного налога на имущество за I квартал 2016 года;

Дебет 26 Кредит 68

— 40 000 руб. — начислен налог на имущество за I квартал 2016 года.

Ошибки, выявленные по окончании отчетного года после подписания отчетности

Если ошибка выявлена уже после подписания отчетности, то она исправляется в зависимости от даты ее выявления.

Рассмотрим алгоритм действий, если ошибка предшествующего отчетного года, выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям.

Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 7 ПБУ 22/2010).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена (пересмотренная бухгалтерская отчетность).

Тот факт, что пользователям представляется откорректированная форма, может быть отражен на титульном листе. Для этого предусмотрена графа «Номер корректировки». Например, если отчетность исправляется в первый раз, то в этой графе отражают «1».

Пример 5 Премии рабочим производственного цеха в 2016 году были начислены в правильной сумме, но неправильной проводкой Дебет 26 «Общехозяйственные расходы» Кредит 70 «Расчеты с персоналом по оплате труда» вместо проводки Дебет 20 «Основное производство» Кредит 70.

В результате сумма премий неправильно отражена в отчете о финансовых результатах за 2015 год (вместо строки 2120 «Себестоимость продаж» по строке 2220 «Управленческие расходы»).

Ошибка выявлена в марте 2016 году после передачи отчетности участникам организации на утверждение.

Для исправления ошибки на 31 декабря 2016 года сделаны следующие записи:

СТОРНО Дебет 26 Кредит 70

— сторнирована неправильная проводка по начислению премий;

Дебет 20 Кредит 70

— сделана правильная проводка по начислению премий.

В исправленном варианте отчета о финансовых результатах, подписанном руководителем и представленном участникам организации, суммы премий отражены по строке 2120 «Себестоимость продаж».

Если ошибка предшествующего отчетного года выявлена после представления отчетности ее пользователям, но до даты ее утверждения собственниками

Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам ООО, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., но до даты утверждения такой отчетности в установленном законодательством РФ порядке (например, на общем собрании акционеров), также исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 8 ПБУ 22/2010).

При этом в пересмотренной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной отчетности.

Пересмотренная отчетность представляется во все адреса, в которые была представлена первоначальная.

Как исправить ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год

Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется (п. 9 ПБУ 22/2010):

- записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка), т. е. счет 84 «Нераспределенная прибыли (непокрытый убыток);

- путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности (п. 10 ПБУ 22/2010).

В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (обычно три года) (п. 11 ПБУ 22/2010).

В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п. 12 ПБУ 22/2010).

Отметим, что влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Упрощенная процедура исправления ошибок

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъекты малого предпринимательства), могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 ПБУ 22/2010 для несущественных ошибок, без ретроспективного пересчета.

Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода на счете 91 «Прочие доходы и расходы».

Пример 6 В январе 2017 года после реформации баланса, подписания и представления пользователям бухгалтерской отчетности обнаружена ошибка, допущенная в сентябре 2016 года. Бухгалтерская отчетность еще не утверждена собственниками организации.

В результате ошибки занижена сумма расходов по аренде офиса. Сумма ошибки составила 500 000 руб. Кроме этого не был отражен НДС с арендной платы в размере 90 000 руб. Данная ошибка признана существенной.

В бухгалтерском учете на 31 декабря 2016 года произведены исправительные записи:

Дебет 26 «Общехозяйственные расходы» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 года;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— 90 000 руб. – учтен «входной» НДС по арендной плате за сентябрь 2016 года;

Дебет 68 «Расчеты с бюджетом по налогам и сборам» субсчет «Расчеты по НДС» Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям»

— 90 000 руб. – принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 года;

Дебет 90 «Продажи» субсчет «Себестоимость продаж» Кредит 26 «Общехозяйственные расходы»

— 500 000 руб. — списана сумма ранее не учтенной арендной платы за сентябрь 2016 года;

Дебет 90 «Продажи» субсчет «Прибыль/убыток от продаж» Кредит 90 «Продажи» субсчет «Себестоимость продаж»

— 500 000 руб. – закрыт субсчет «Себестоимость продаж» счета 90;

Дебет 99 «Прибыль и убытки» Кредит 90 «Продажи» субсчет «Прибыль/убыток от продаж»

— 500 000 руб. – закрыт субсчет «Прибыль и убытки»;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 99 «Прибыль и убытки»

— 500 000 руб. – скорректирована сумма чистой прибыли.

В форме «Отчет о финансовых результатах» за 2016 год значение по строке 2120 «Себестоимость продаж» необходимо увеличить на 500 000 руб. и внести изменения по другим показателям формы, например, по строкам 2100 «Валовая прибыль (убыток)», 2220 «Прибыль (убыток) от продаж» и т. д.

Пример 7 Воспользуемся условиями предыдущего примера. При этом предположим, что ошибка выявлена в июне 2017 года после подписания, представления и утверждения отчетности. В этом случае в июне 2017 года ошибку следует исправить следующим образом:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 года;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— 90 000 руб. – учтен «входной» НДС по арендной плате за сентябрь 2016 года;

Дебет 68 «Расчеты с бюджетом по налогам и сборам» субсчет «Расчеты по НДС» Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям»

— 90 000 руб. – принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 года.

В этом случае отчетность за 2016 год не корректируется.

Будет пересчитан (изменен) показатель чистой прибыли за 2016 год (ретроспективный пересчет) по строке 1370 «Нераспределенная прибыль (непокрытый убыток) бухгалтерского баланса за 2017 год и по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах за 2017 год.

Информация в отношении существенных ошибок в пояснительной записке

В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов (п. 15 ПБУ 22/2010).

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, то в пояснительной записке к годовой бухгалтерской отчетности раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Отдел Аудита ООО «РАЙТ ВЭЙС»

Порядок исправления ошибок в бухгалтерском учёте и отчётности осуществляется в порядке, установленном нормами ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. Приказом Минфина РФ от 28.06.2010 № 63н). При этом порядок исправления ошибки напрямую зависит от того, является ли ошибка существенной. Существенность ошибки организация определяет самостоятельно и закрепляет в учётной политике для целей бухгалтерского учёта.

В соответствии с пунктом 14 ПБУ 22/2010 ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Таким образом, если ошибка прошлого года не является существенной, то она подлежит исправлению в месяце фактического выявления, показатели бухгалтерской отчётности за прошлый год не изменяются.

Согласно пункту 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде, а также путем ретроспективного пересчета сравнительных показателей бухгалтерской отчетности за текущий год.

Пунктом 10 ПБУ 22/2010 установлено, что в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности.

Таким образом, по нашему мнению, ошибка прошлого отчётного года, выявленная после утверждения бухгалтерской отчётности, может быть исправлена только в текущем периоде. При этом утверждённая бухгалтерская отчётность прошлого отчётного периода исправлению и повторному предоставлению не подлежит.

Понятие ошибки

Прежде чем начать детально разбирать порядок исправления ошибок, следует определиться с тем, что нужно считать ошибкой. Понятие ошибки в бухгалтерское законодательство введено впервые: это неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) в бухгалтерской отчетности организации (п. 2 ПБУ 22/2010). Напомним, что под фактом хозяйственной деятельности понимаются имущество, обязательства и хозяйственные операции (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Причины возникновения ошибок сгруппированы Минфином в шесть категорий, причем их перечень не является закрытым. Перечислять их не будем, отметим лишь, что наряду с банальными неточностями в вычислениях и неправильным применением бухгалтерского законодательства к причинам ошибок отнесены недобросовестные действия должностных лиц организации.

Важно, что не во всех случаях неправильное отражение (неотражение) фактов хозяйственной деятельности следует считать ошибкой в целях ПБУ 22/2010. Так, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности (абз. 8 п. 2 ПБУ 22/2010).

Каждый бухгалтер должен уметь определять, имеет он дело с ошибкой, требующей исправления в особом порядке, либо нет. Комментируя этот вопрос, эксперты обычно приводят в качестве примера неотражение хозяйственной операции по причине несвоевременного получения первичного учетного документа. Действительно, в силу п. 1 ст. 9 Закона о бухгалтерском учете (Федеральный закон от 21.11.1996 N 129-ФЗ) бухгалтерский учет ведется на основании первичных документов, которыми оформляются все хозяйственные операции, проводимые организацией. Иначе говоря, если нет хозяйственной операции, значит, нет первичного документа, следовательно, никакие записи в учете не составляются. Ситуация, когда хозяйственная операция была совершена, однако не была зафиксирована первичным документом, является прямым нарушением п. 4 указанной статьи. Кроме того, в этом же пункте сказано, что своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы. Создание первичных учетных документов, порядок и сроки передачи их для отражения в бухгалтерском учете производятся в соответствии с графиком документооборота, утвержденным в составе учетной политики организации (п. 3 ст. 6 Закона о бухгалтерском учете, п. 15 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ). В п. 12 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ обращено особое внимание на то, что требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерскую службу документов и сведений обязательны для всех работников организации. То есть при должной организации документооборота требование о своевременном составлении документа и представлении его в бухгалтерию будет выполнено. Поэтому при такой распространенной ситуации, когда операция была совершена, а бухгалтер узнал о ней спустя длительное время (после того, как документы были переданы ему с опозданием), речь идет о недобросовестных действиях должностных лиц организации, и бухгалтеру придется исправлять ошибку, руководствуясь ПБУ 22/2010.

Читатель может возразить: нередко контрагенты выставляют документы в одностороннем порядке (организация не участвует в их оформлении), например, счета за коммунальные услуги, услуги связи. Здесь уместно вспомнить Письмо от 06.09.2007 N 03-03-06/1/647, в котором представители Минфина отметили: по правилам бухгалтерского учета ежемесячные расходы, такие как, например, расходы на оплату коммунальных услуг и услуг связи, могут быть учтены в том месяце, в котором получены первичные документы, подтверждающие данные расходы, при условии, что такой порядок отражен в учетной политике организации. В этой ситуации ошибка исключена. А в общем случае организация может повлиять на своевременное представление документов путем включения в договор условия о порядке документооборота между сторонами.

Кроме того, подчеркнем, в абз. 8 п. 2 ПБУ 22/2010 сказано, что не являются ошибкой пропуски в отражении фактов ввиду получения новой информации, которая не была доступна организации. Во-первых, она не была доступна организации, а не конкретному работнику, отвечающему за тот или иной участок учета. Во-вторых, информация не была доступна. По мнению автора, эту фразу следует толковать в том смысле, что организации данная информация вообще не была доступна ни в каком виде. Так, любая хозяйственная операция не может быть осуществлена без ведома хотя бы одного сотрудника организации, и даже если нет первичного документа, который может быть принят к учету, обычно есть другие сведения об операции (договор, деловая переписка, фактическое движение имущества и пр.). То, что об этих обстоятельствах не осведомлен бухгалтер, дела не меняет.

В качестве примера пропуска в отражении фактов хозяйственной деятельности, не являющегося ошибкой (то есть получение новой информации о фактах хозяйственной деятельности, свершившихся в прошедших отчетных периодах), можно привести получение от органа кадастрового учета сведений о технических ошибках, которые являются основанием для перерасчета суммы земельного налога (см. Письмо Минфина России от 17.12.2008 N 03-05-04-02/75).

Еще один вопрос, который может возникнуть при квалификации того или иного неотражения факта хозяйственной деятельности в учете и отчетности, связан с инвентаризацией: нужно ли считать расхождения, выявленные в результате инвентаризации, ошибками и вносить исправления в учет? По мнению автора, на этот вопрос следует ответить отрицательно. Методология учета предусматривает особый порядок отражения такой хозяйственной операции, как инвентаризация (п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ). Кроме того, расхождение между учетными данными и фактическим наличием имущества и обязательств может быть вызвано массой факторов, никак не связанных с ошибками (например, естественная убыль ТМЦ, утрата по вине третьих лиц). Между тем выявление излишков имущества, которые по рыночной стоимости нужно включить в состав прочих доходов, может быть обусловлено неправомерным неоприходованием актива. Однако хозяйственную операцию «оприходование излишков, выявленных инвентаризацией» следует отличать от выявления ошибки в виде неотражения поступления ТМЦ от поставщика. В первом случае предполагается, что необходимо просто поставить излишки ТМЦ на учет, а во втором — также сформировать задолженность перед поставщиком, для чего информации, полученной в результате инвентаризации, совершенно недостаточно. Таким образом, отражение в учете результатов инвентаризации как таковое исправлением ошибки не является, однако итоги инвентаризации могут стать толчком для выявления ошибки, которая подлежит исправлению в соответствии с ПБУ 22/2010.

Существенность ошибки

Одним из факторов, от которого зависит порядок исправления ошибок, является их существенность. Исходя из п. 3 ПБУ 22/2010 ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности. Как видим, бухгалтерский стандарт не содержит формального признака существенной ошибки, а указывает лишь на критерий — влияние ошибки на экономические решения пользователей. Получается, что при установлении существенности той или иной ошибки нужно очертить круг пользователей отчетности, а также обозначить возможные экономические решения, которые принимаются ими на основании отчетности. Напомним, что пользователями бухгалтерской отчетности организации являются учредители, участники, собственники имущества компании, инвесторы, кредиторы, руководители, органы государственной статистики, а также налоговые органы и т.д. (п. 3 ст. 1, п. 1 ст. 15 Закона о бухгалтерском учете).

Парадоксально, но факт! Самостоятельно определяя уровень существенности ошибки, организация должна посмотреть на нее глазами того или иного пользователя отчетности. Устанавливая критерий существенности ошибки в учетной политике, организация тем самым сообщает пользователям отчетности о том, какие ошибки для них (с точки зрения организации) являются существенными.

В комментариях экспертов встречаются разнообразные рекомендации по вопросу определения уровня существенности. Так, некоторые специалисты полагают, что вполне можно в каждом конкретном случае передать непосредственно бухгалтеру полномочие определять, существенна та или иная ошибка (при этом следует оформлять бухгалтерскую справку). Мы не можем согласиться с данным мнением и придерживаемся другой позиции, которую также можно встретить в публикациях, — критерий существенности должен быть обозначен в учетной политике (несмотря на то, что такое требование в нормативных документах отсутствует). Это позволит избежать произвола конкретного исполнителя в каждом случае, защитит от претензий контролирующих органов, даст пользователям информацию, необходимую для прочтения отчетности. Однако тут возникает вопрос: как в учетной политике формализовать критерий существенности ошибки? С одной стороны, данный критерий должен быть максимально объективным и простым в использовании. Это говорит в пользу применения положения «ошибка является существенной, если она искажает показатель статьи отчетности более чем на 5%». С другой стороны, для некоторых строк искажение и в 10% не будет влиять на решения пользователей, а для других — порог существенности минимален.

К сведению. Административным правонарушением считается грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, заключающееся, в частности, в искажении любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10% (ст. 15.11 КоАП РФ). В свою очередь, грубое нарушение правил учета доходов и расходов и объектов налогообложения, рассматриваемое как налоговое правонарушение, представляет собой систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение хозяйственных операций на счетах бухгалтерского учета и в отчетности (ст. 120 НК РФ).

По мнению автора, организации следует самостоятельно определить количественный критерий существенности (в абсолютном выражении или в относительном), а при необходимости — применительно к каждой статье бухгалтерской отчетности.

Порядок исправления ошибки в зависимости от даты ее выявления

Вторым фактором, определяющим порядок исправления той или иной ошибки, является дата ее обнаружения. Если вспомнить п. 11 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 N 67н, то в них ключевой датой является дата утверждения бухгалтерской отчетности. Ошибки отчетного года, выявленные после его окончания, но до даты утверждения отчетности, подлежат исправлению записями декабря завершившегося отчетного года; после утверждения отчетности никакие исправления в учет и отчетность за прошлый год не вносятся. При этом ошибки, относящиеся к текущему году, выявленные до его завершения, исправляются в том месяце, в котором они были обнаружены. Специальных норм об исправлении ошибок, выявленных после утверждения отчетности, в бухгалтерском законодательстве до введения ПБУ 22/2010 не было. К таковым нельзя причислить традиционно применяемый в рассматриваемой ситуации п. 80 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (прибыль или убыток, выявленные в отчетном году, но относящиеся к операциям прошлых лет, включаются в финансовые результаты организации отчетного года), поскольку в нем нет упоминания именно об ошибках, а выявление прибылей и убытков прошлых лет может быть вызвано не только ошибками.

В новом бухгалтерском стандарте указано несколько поворотных дат, на которые изменяются правила исправления ошибок, причем эти даты различны для существенных и несущественных ошибок. Но прежде чем переходить к рассмотрению данного момента, нужно оговориться, что, как и раньше, ошибка (любая) отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором она выявлена (п. 5 ПБУ 22/2010). А как исправляется ошибка, выявленная после окончания отчетного года?

Несущественная ошибка: подписание отчетности

Если речь идет об ошибке, не являющейся существенной, то при ее выявлении после окончания отчетного года, но до даты подписания отчетности за этот год, исправительные записи по соответствующим счетам производятся декабрем завершившегося года (п. 6 ПБУ 22/2010). Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010). Как видим, новый бухгалтерский стандарт зафиксировал положение вещей, сложившееся до его введения (в части отражения прочих доходов и расходов), но только в отношении несущественных ошибок. Если исправление такой ошибки не влечет возникновение прибыли или убытка (например, заключается только в изменении показателей разных строк баланса), то, естественно, прочие доходы и расходы не формируются: получается, что в учете составляется запись, как если бы операция была совершена в текущем периоде (периоде, когда ошибка была выявлена).

Изложенное объясняется тем, что несущественная ошибка не может повлиять на экономические решения пользователей, поэтому нет смысла ее исправлять в отчетности года, в котором она была допущена, уже после подписания отчетности. При этом под датой подписания следует понимать дату, когда отчетность была сформирована и скреплена подписями руководителя и главного бухгалтера организации (п. 5 ст. 13 Закона о бухгалтерском учете). Крайний срок подписания годовой отчетности не регламентирован, но, очевидно, он ограничен сроками представления отчетности пользователям (например, в налоговый орган — не позднее 90 дней по окончании года).

Существенная ошибка: утверждение отчетности

Как следует из п. п. 6 — 8 ПБУ 22/2010, существенная ошибка прошедшего года, выявленная после его окончания, но до утверждения отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Такая же ошибка, выявленная после утверждения отчетности, исправляется иначе (п. 9 ПБУ 22/2010):

— записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом 84;

— путем ретроспективного пересчета сравнительных показателей бухгалтерской отчетности.

При этом утвержденная бухгалтерская отчетность не подлежит исправлению, пересмотру, замене, повторному представлению пользователям (п. 10 ПБУ 22/2010).

Что такое утверждение отчетности и почему именно эта дата выбрана в качестве ключевой? Исходя из положений законодательства об обществах с ограниченной ответственностью и акционерных обществах утверждение бухгалтерской отчетности входит в компетенцию общего собрания участников и акционеров соответственно. На этом же ежегодном собрании рассматривается такой вопрос, как распределение прибыли, а также принимаются иные стратегические решения. Участники ООО и акционеры АО при принятии указанных решений действуют на основании (в том числе) информации, содержащейся в годовой бухгалтерской отчетности. Утверждение отчетности означает, что участники и акционеры обществ зафиксировали результаты деятельности компании за год и приняли исходя из них определенные решения. Если допустить, что существенные ошибки (влияющие на экономические решения пользователей) могли бы исправляться в уже утвержденной отчетности, следовало бы ввести правило о проведении повторного собрания участников (акционеров) для решения тех же вопросов, но уже на основе исправленной отчетности. Поскольку это нецелесообразно и законом не предусмотрено, исправления в утвержденную отчетность не вносятся. Но до тех пор пока отчетность не утверждена, ее можно поправить, даже если она уже была представлена пользователям.

Очевидно, что пока отчетность не «вышла» за пределы организации (то есть не попала ни одному пользователю), исправления в нее могут быть внесены безболезненно: бухгалтеру нужно составить исправительные записи декабрем, заново сформировать отчетность и подписать ее. По сути в том же самом порядке бухгалтер должен действовать в ситуации, когда отчетность была представлена какому-либо пользователю: новый вариант документации называется пересмотренной бухгалтерской отчетностью и заменяет собой первоначальный вариант. Это совершенно новое понятие для российского законодательства. Пункт 7 ПБУ 22/2010 не определяет порядок представления пересмотренной бухгалтерской отчетности в контролирующие органы. Полагаем, что бухгалтеру придется написать в инспекцию сопроводительное письмо о факте пересмотра отчетности, чтобы пояснить причину повторной подачи отчета (но такая обязанность законодательством РФ не предусмотрена).

Несколько меняется порядок действий, если бухгалтерская отчетность была передана участникам ООО, акционерам АО, органу государственной власти, органу местного самоуправления, уполномоченному осуществлять права собственника (то есть лицам, которые будут принимать решение об утверждении отчетности). Согласно положениям законов об ООО и АО отчетность представляется участникам и акционерам для ознакомления незадолго до проведения общего собрания. Исходя из п. 8 ПБУ 22/2010, если отчетность была представлена хотя бы одному пользователю из указанной категории, просто заменить ее на пересмотренную недостаточно. В новом варианте отчетности организация должна раскрыть информацию о том, что данная бухгалтерская отчетность заменяет первоначально представленную, а также об основаниях составления пересмотренной бухгалтерской отчетности. Самый очевидный вариант — сделать соответствующее указание в пояснительной записке (указать на факт изменения отчетности и допущенных ошибках).

Такой порядок необходим, чтобы довести до пользователей, которые уже успели ознакомиться с отчетностью и, возможно, принять для себя какие-либо решения, информацию о причинах изменения отчетности. Безусловно, все пользователи отчетности (а не только участники ООО и акционеры АО) принимают экономические решения на основании отчетности организации. Существенные ошибки могут повлиять на данные решения. Но только для одной категории пользователей бухгалтерский стандарт предусматривает процедуру уведомления об исправлениях в отчетности. Полагаем, что это связано именно со значимостью утверждения отчетности для компании.

Если ошибка была выявлена после представления отчетности участникам ООО (акционерам АО), то пересмотренная отчетность (со специальным указанием в пояснительной записке) должна быть представлена не только им, но и всем другим пользователям, успевшим получить бухгалтерскую отчетность (налоговому органу, органу государственной статистики и пр.). Это следует из толкования п. 8 ПБУ 22/2010.

Исправление ошибок в утвержденной отчетности

Традиционные исправительные записи не должны вызвать вопросов у бухгалтеров, поэтому уделим особое внимание исправлению ошибок прошлых лет, выявленных после утверждения бухгалтерской отчетности. Повторим еще раз, что исправление таких ошибок подразумевает два этапа — бухгалтерские записи по счету 84 и ретроспективный пересчет сравнительных показателей (п. 9 ПБУ 22/2010). В комментариях можно встретить мнение о том, что эти методы являются альтернативными. Однако мы не можем согласиться с данной точкой зрения: бухгалтерскими записями вносятся исправления в учет, а путем сравнительного пересчета одновременно корректируется отчетность.

Записи по счету 84

В первую очередь подчеркнем, что записи по соответствующим счетам бухгалтерского учета в корреспонденции со счетом 84 производятся в текущем отчетном периоде — когда существенная ошибка, относящаяся к прошлым годам, была выявлена (после утверждения отчетности за эти годы).

Инструкция по применению Плана счетов не допускает составления никаких проводок по счету 84, кроме записей по формированию прибыли (убытка) отчетного года, использованию прибыли (покрытию убытка). Тем не менее организации придется следовать более позднему Приказу Минфина, утвердившему ПБУ 22/2010 и вступающему в данной части в противоречие с аналогичным документом, которым утверждена Инструкция по применению Плана счетов. Названная Инструкция предписывает вести аналитический учет по направлениям использования прибыли. Очевидно, что прибыль или убыток, образовавшиеся в результате исправления существенных ошибок, также должны быть учтены обособленно (целесообразно открыть отдельный субсчет для отражения операций по исправлению ошибок).

Неправильно считать, что на счете 84 отражаются прибыли и убытки прошлых лет, возникающие при исправлении ошибки. Нужно говорить, что исправительные записи составляются в корреспонденции со счетом 84. Это означает, что, даже если выявленная ошибка не порождает необходимость отражения прибылей и убытков (что может отчасти объясняться использованием счета 84), корреспондирующим счетом все равно является счет учета нераспределенной прибыли (непокрытого убытка). Составление прямой проводки без использования счета 84 — нарушение методологии учета, поскольку данная запись не дает информации о том, что ее цель — исправление существенной ошибки прошлых лет, а не отражение хозяйственной операции, совершенной в текущем периоде.

Пример 1. В 2008 г. было принято решение об увеличении уставного капитала ООО. Участник, обладающий более 50% уставного капитала, внес на расчетный счет денежные средства в сумме 100 000 руб. В бухгалтерском учете было отражено увеличение уставного капитала.

В 2011 г. новый бухгалтер обнаружил, что изменения в уставных документах так и не были зарегистрированы в ИФНС. Ошибка признана существенной.

В соответствии с Инструкцией по применению Плана счетов записи по счету 80 «Уставный капитал» производятся лишь после внесения соответствующих изменений в учредительные документы организации. Изменения учредительных документов организации приобретают силу для третьих лиц с момента их государственной регистрации (п. 3 ст. 52 ГК РФ). Поэтому отражение увеличения уставного капитала (Дебет 75 Кредит 80) до государственной регистрации изменений учредительных документов является ошибкой. Если бы данная существенная ошибка была выявлена до утверждения отчетности за тот год, в котором она была совершена, бухгалтер составил бы сторнировочную запись. В нашем случае следует задействовать счет 84.

В бухгалтерском учете общества хозяйственные операции отражены следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, |

|

В 2008 г. |

|||

|

Поступили денежные средства от участника в |

51 |

75 |

100 000 |

|

Отражено увеличение уставного капитала |

75 |

80 |

100 000 |

|

В 2011 г. |

|||

|

Размер уставного капитала приведен в |

80 |

84 |

100 000 |

|

Отражена кредиторская задолженность перед |

84 |

75 |

100 000 |

Ретроспективный пересчет

Понятие ретроспективного пересчета, обозначенное в ПБУ 22/2010, не является принципиально новым для бухгалтерского законодательства РФ. Так, в п. 15 ПБУ 1/2008 «Учетная политика организации» предложено осуществлять ретроспективное отражение последствий изменения учетной политики, вызванного некоторыми причинами. Но обратимся к ретроспективному пересчету сравнительных показателей отчетности как к методу исправления существенных ошибок прошлого периода, выявленных после утверждения бухгалтерской отчетности за этот период.

В соответствии с пп. 2 п. 9 ПБУ 22/2010 пересчитывать следует сравнительные показатели бухгалтерской отчетности за отчетные периоды (прошедшие периоды, в которых была допущена ошибка и отчетность за которые утверждена в установленном порядке), отраженные в бухгалтерской отчетности организации за текущий отчетный год (год, в котором существенная ошибка была выявлена). Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена.

Получается, что утвержденная отчетность за прошедший год останется неизменной (будет содержать ошибку). А в отчетности за год, в котором существенная ошибка была обнаружена, данные за прошедший год будут представлены уже в исправленном виде. Следовательно, показатели за этот год в двух комплектах отчетности не будут совпадать. Информация о данном факте должна быть раскрыта в пояснительной записке к бухгалтерской отчетности за год, в котором были исправлены существенные ошибки предшествующих отчетных периодов (п. 15 ПБУ 22/2010). Так, в составе пояснений указываются следующие сведения:

— характер ошибки;

— сумма корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

— сумма корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

— сумма корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Порядок исправления существенных ошибок предлагаем рассмотреть на самом простом примере — обнаружении не принятых к учету расходов в виде стоимости оказанных в предыдущем году услуг сторонних организаций.

Пример 2. В мае 2011 г. общество, применяющее общую систему налогообложения и обязанное руководствоваться ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», получило от контрагента документы, подтверждающие расходы в виде стоимости оказанных услуг в размере 150 000 руб. без НДС. Услуги фактически были оказаны в сентябре 2010 г., этим же месяцем датирован первичный документ. Отчетность за 2010 г. утверждена в апреле, ошибка признана существенной. Стоимость услуг классифицируется как общехозяйственные расходы, списываемые на себестоимость услуг общественного питания ежемесячно.

Ошибка, допущенная организацией, состоит в том, что к учету не были своевременно приняты общехозяйственные затраты в сумме 150 000 руб. Если бы ошибка не была совершена, в бухгалтерском учете общества в сентябре 2010 г. были бы составлены проводки: Дебет 44 Кредит 60, Дебет 90-2 Кредит 44. При исправлении ошибки бухгалтеру необходимо отразить расходы (уменьшение финансового результата) и увеличение кредиторской задолженности. Полагаем, что для этого достаточно сделать запись Дебет 84 Кредит 60.