Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

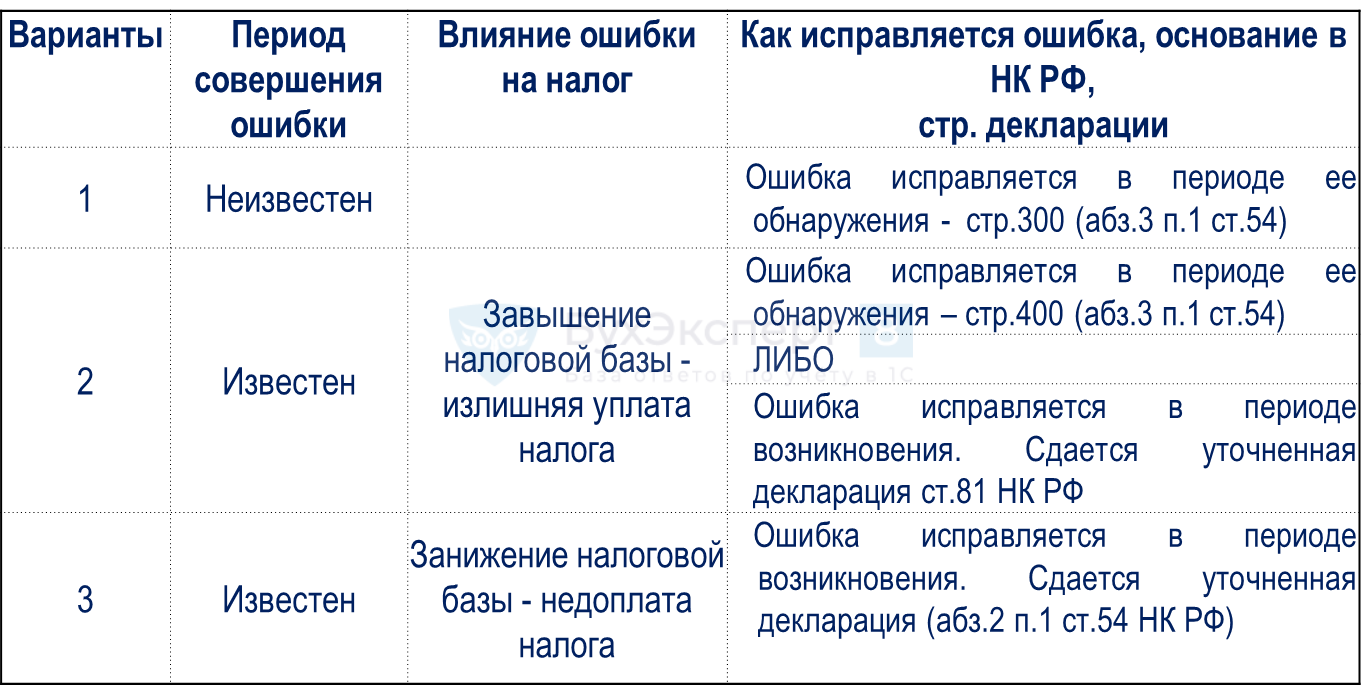

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg

Дата публикации: 24.07.2014 16:02 (архив)

Согласно п. 1 ст. 54 Налогового кодекса Российской Федерации (далее — НК РФ) организации-налогоплательщики исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

Не секрет, что ошибки в учете допускаются практически во всех организациях, и даже опытные и высокопрофессиональные бухгалтеры не застрахованы от них. Исправлять ошибки, допущенные в налоговых декларациях, важно правильно и своевременно.

Итак, в случае обнаружения ошибок (искажений) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки.

Если невозможно определить период совершения ошибок, перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки.

В отношении ошибок, повлекших завышение налоговой базы, НК РФ предоставляет организациям право выбора — скорректировать налоговую базу текущего налогового периода или подать уточненную декларацию за период, в котором были совершены ошибки.

Те ошибки, которые повлекли за собой занижение налоговой базы и суммы налога, нужно отражать в периоде, в котором они были совершены, если этот период известен.

При обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки.

Отметим, если выявленная ошибка привела к занижению налоговой базы и суммы налога, то организация обязана подать уточненную декларацию, а если ошибка привела к завышению налоговой базы и переплате налога, подавать уточненную декларацию налогоплательщик не обязан, это его право.

Таким образом, налогоплательщикам во избежание негативных последствий необходимо быть внимательными при составлении отчётности, а при допущении ошибок своевременно и правильно их исправлять.

Напомним налогоплательщикам, что систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика признается налоговым правонарушением. И, как следствие, за совершённое правонарушение наступает ответственность. В соответствии со статёй 120 НК РФ, если нарушение было допущено в течение одного налогового периода, то налоговая инспекция вправе оштрафовать организацию на сумму 10 000 руб., если нарушение обнаружено в разных налоговых периодах, то размер штрафа составит 30 000 руб. Нарушение, которое привело к занижению налоговой базы, влечет штраф в размере 20% суммы неуплаченного налога, но не менее 40 000 руб.

По истечении определенного периода времени налогоплательщик может обнаружить, что допустил ошибки при уплате налога. В зависимости от момента обнаружения ошибок наступают соответствующие последствия: недоимка с пенями и штрафами, только недоимка или переплата налога. Вопросам, связанным с исправлением ошибок, посвящено интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Что относится к ошибкам в расчете налогов?

Порядку исчисления налоговой базы при обнаружении ошибок (искажений) посвящена статья 54 НК РФ. При этом Налоговый кодекс не содержит определение понятия «ошибка». Поэтому может использоваться ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 № 63н).

Причинами ошибок может быть неправильная классификация или оценка фактов хозяйственной деятельности; неиспользование информации, имеющейся на дату подписания отчетности, неверное применение законодательства. Например, налогоплательщик, ошибочно определив срок полезного использования имущества, изначально включил его в ненадлежащую амортизационную группу. Ошибка может выражаться в счетных (арифметических) погрешностях.

Ошибки в исчислении налоговой базы в конечном итоге означают, что налог исчислен неверно.

Какие ситуации могут проиллюстрировать отсутствие (наличие) ошибок?

Согласно ПБУ 22/2010 ошибками не являются неточности или пропуски в отражении фактов хозяйственной деятельности, если они выявлены в результате получения новой информации. При этом такая информация не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Признание сделки недействительной не означает, что в налоговой отчетности за период заключения такой сделки были допущены ошибки.

Допустим, общество, передав во исполнение договора купли-продажи спорные объекты недвижимости покупателю, отразило операции в бухгалтерском учете, исключив переданное имущество из своих активов. В свою очередь, покупатель оприходовал приобретенное в собственность имущество, отразил его на балансе. Признание договора купли-продажи недействительным не влечет возникновение у продавца и покупателя обязанности исказить в бухгалтерском учете реальные факты их хозяйственной деятельности. Поэтому суд отклонил доводы налогового органа об обязанности общества восстановить сведения о реализованном покупателю имуществе на дату его реализации (пункт 9 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Расторжение договора купли-продажи следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы необходимо отразить в налоговом учете в периоде, в котором договор считается прекращенным.

Еще одним примером может выступать возврат сетевой организацией денежных средств, ранее уплаченных заявителями, за объем невостребованной присоединенной мощности. Это также не рассматривается как ошибка при исчислении налоговой базы по налогу на прибыль в налоговом периоде, в котором такая плата была получена, поскольку указанные операции отражались в налоговом учете исходя из документально подтвержденных данных о полученных доходах.

Являются ли понятия «ошибка» и «искажение» равнозначными?

Статья 54 НК РФ на данный вопрос не отвечает. При этом из разъяснений уполномоченных органов следует, что это разные понятия.

В частности, изменение цены ранее реализованных товаров (работ, услуг) означает искажение налоговой базы за соответствующий прошлый отчетный (налоговый) период, которое подлежит исправлению в порядке статьи 54 НК РФ (письма Минфина России от 22.12.2016 № 03-03-06/1/76945, от 15.03.2018 № 03-03-06/1/15848).

Позднее получение документов, относящихся к прошлым периодам, рассматривается Минфином как искажение налоговой базы (письма от 13.04.2016 № 03-03-06/2/21034, от 24.03.2017 № 03-03-06/1/17177).

Полученная налогоплательщиком после ввода объекта в эксплуатацию информация о фактической стоимости объекта основных средств, затраты по формированию которой подтверждены документально, должна быть учтена исходя из положений статей 257—259.3, 314 и статьи 54 НК РФ (письмо Минфина России от 29.06.2016 № 03-03-06/3/37780).

Является ли ошибкой по налогу на прибыль принятие на расходы сумм налогов в большем размере, чем предписано законодательством?

Включение в состав расходов сумм налогов в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не рассматривается как ошибка при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11).

Исполнив обязанность по исчислению и уплате, например, налога на имущество, в соответствии с первоначально поданными декларациями, налогоплательщик понес в предыдущих периодах затраты, отвечающие требованиям статьи 252 НК РФ. И в силу подпункта 1 пункта 1 статьи 264 НК РФ правомерно отнес их к прочим расходам, связанным с производством и реализацией. Если в связи с выявлением в последующих периодах излишней уплаты представлены уточненные расчеты (налоговые декларации) по налогу на имущество, то для целей налогообложения прибыли это является новым обстоятельством, приводящим к возникновению внереализационного дохода текущего отчетного (налогового) периода (письмо Минфина России от 15.10.2015 № 03-03-06/4/59102).

Предположим, налогоплательщик обнаружил ошибку в исчислении налоговой базы. Какой порядок действий?

Любые ошибки, допущенные в налоговом учете, надо исправлять в налоговых регистрах.

Систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений признается грубым нарушением правил учета доходов и расходов и объектов налогообложения, ответственность за которое установлена статьей 120 НК РФ. Штраф составляет от 10 000 рублей.

В каком порядке исправляются ошибки в исчислении налоговой базы?

Порядок исправления зависит от того, к каким последствиям привела допущенная ошибка.

Согласно статье 54 НК РФ при обнаружении искажений в исчислении налоговой базы, относящихся к прошлым периодам, приведшим к занижению суммы налога, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Обратим внимание, что иногда законодатель придает нормам, улучшающим положение налогоплательщиков, обратную силу.

Придание норме обратной силы следует рассматривать как предоставленную налогоплательщику возможность пересмотреть налогообложение спорных доходов за прошлые налоговые периоды. Такой пересмотр может быть произведен посредством представления уточненных деклараций. Или налогоплательщик может с учетом пункта 7 статьи 3 НК РФ скорректировать налоговые обязательства в периодах после вступления в силу изменений в НК РФ.

При каких условиях налогоплательщик может избежать ответственности в случае самостоятельного исправления ошибок, приведших к занижению суммы налога?

Основания освобождения установлены статьей 81 НК РФ. Если срок уплаты налога не наступил, то ответственность не возникает, если уточненная декларация представлена до составления акта или до принятия решения о проведении выездной налоговой проверки.

Когда срок уплаты налога уже наступил, то помимо вышеназванного условия необходима уплата налога и пени. При несоблюдении этих условий самостоятельное исправление ошибок может быть рассмотрено как смягчающее ответственность обстоятельство (подпункт 3 пункта 1 статьи 112 НК РФ).

Есть особенность представления уточненной декларации за период, который уже был охвачен выездной налоговой проверкой. В этом случае для освобождения от ответственности достаточно только факта подачи уточненной декларации — предварительной уплаты налога и пени не требуется. Представление в такой ситуации уточненной декларации имеет смысл при проведении в отношении налогоплательщика повторной выездной проверки, допускающей применение налоговых санкций (пункты 10, 11 статьи 89 НК РФ).

Аналогичные правила применяются и к налоговым агентам, обнаружившим, например, ошибку в расчете 6-НДФЛ.

Как исправлять ошибки, допущенные при заполнении декларации? Например, техническую ошибку в виде ошибочного отражения вычетов в том же разделе, но в иной строке.

Если допущенная при заполнении налоговой декларации ошибка не привела к занижению суммы налога, подлежащей уплате, обязанность представить уточненную налоговую декларацию, предусмотренная абзацем первым пункта 1 статьи 81 НК РФ, отсутствует.

Более того, неверное разнесение элементов налоговой базы или налоговых вычетов в ненадлежащие строки декларации, но внутри соответствующих разделов, не приводящее к искажению итоговой суммы налога, не предусматривает отказ в применении налоговых вычетов.

По требованию инспекции налогоплательщиком должны быть представлены соответствующие пояснения и копии книги покупок, счетов-фактур, товарных накладных, актов выполненных работ, иных документов, подтверждающие заявленные вычеты. При таких обстоятельствах вывод налогового органа о неправомерности заявленных вычетов ввиду непредставления налогоплательщиком уточненной налоговой декларации, признан судом неправомерным (Постановление Арбитражного суда Центрального округа от 27.09.2016 № Ф10-3364/2016).

В чем специфика представления уточненной декларации, когда в отношении организации проводится выездная налоговая проверка?

Если уточненная декларация представляется до вынесения инспекцией решения по итогам проведения выездной проверки, то налоговый орган вправе:

— провести дополнительные мероприятия налогового контроля;

— либо вынести решение без учета данных, содержащихся в уточненной декларации, и назначить проведение повторной выездной проверки в части уточненных данных (Определения Верховного Суда РФ от 13.09.2016 по делу № 310-КГ16-5041, от 12.12.2017 № 301-КГ17-14742).

В порядке выездного контроля налоговый орган вправе проверить тот налоговый период, за который подана уточненная декларация (абзац шестой пункт 4 статьи 89 НК РФ), в том числе и назначить повторную выездную налоговую проверку (пункт 10 статьи 89 НК РФ). Предметом повторной выездной налоговой проверки, назначенной ввиду представления налогоплательщиком уточненной декларации, в которой уменьшена сумма ранее исчисленного налога, являются только те сведения уточненной декларации, изменение которых повлекло уменьшение суммы налога. Так сказано в Постановлении Президиума ВАС РФ от 16.03.2010 № 8163/09. При этом в ходе проверки, проводимой на основании абзаца шестого пункта 10 статьи 89 НК РФ, не могут быть повторно проверены данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой.

В связи с этим обратим внимание, что налогоплательщик в рамках проведения выездной проверки вправе заявить о применении налоговой льготы, не использованной в предыдущих налоговых периодах, двумя способами. Право на налоговую льготу может быть реализовано путем подачи:

— уточненной налоговой декларации;

— заявления в рамках проведения выездной налоговой проверки — в части льгот, имеющих отношение к предмету проводимой проверки и проверяемому периоду.

Об этом сказано в пункте 5 Постановления Пленума ВАС РФ от 30.07.2013 № 57.

В силу требований статьи 32 НК РФ налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении налоговой льготы. Если иное не предусмотрено НК РФ, не может быть отказано в применении льготы когда:

— налогоплательщик заявил о реализации права на налоговую льготу (в том числе в возражениях на акт проверки);

— налоговый орган располагал всеми необходимыми документами для проведения проверки;

— документы исследованы налоговым органом в ходе выездной проверки и претензии к ним отсутствуют.

Тем самым, инспекция не вправе отказать в предоставлении льготы только лишь в связи с тем, что налогоплательщик заявил о льготе иным способом, чем подача уточненной декларации (Постановление АС Московского округа от 19.04.2016 № Ф05-4385/2016).

Должен ли налогоплательщик представлять уточненные декларации по нарушениям, выявленным по результатам налоговых проверок?

Не должен. В резолютивной части решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения предлагается внести необходимые исправления в документы бухгалтерского и налогового учета. Но это не означает обязанность налогоплательщика представить уточненные налоговые декларации.

По результатам выездной налоговой проверки обществу доначислены прямые налоги, например, налог на добычу полезных ископаемых. Как налогоплательщику учесть доначисленную сумму налогов в расходах по налогу на прибыль?

Термин «начисленный налог» в Налоговом кодексе не определен. Но исходя из Постановления Президиума ВАС РФ от 02.10.2007 № 7379/07, таковым является налог, отраженный налогоплательщиком в представляемых им налоговых декларациях. Кроме того, как следует из Постановления Президиума ВАС РФ от 06.07.2010 № 17152/09, а также из пункта 3 статьи 40, статьи 105.18 и пункта 2 статьи 105.23 НК РФ «доначисленным» является налог, предложенный к уплате в решении по результатам налоговой проверки.

Если налоговая проверка была комплексной, то налоговый орган должен обладать всей полнотой информации о налоговых последствиях финансово-хозяйственной деятельности налогоплательщика, осуществленной в проверенном периоде, включая сведения о доходах и расходах по соответствующим налогам. Таким образом, налоговый орган обязан уменьшить налоговую базу по налогу на прибыль организаций на сумму доначисленного НДПИ самостоятельно без подачи налогоплательщиком уточненных деклараций.

Данные выводы содержатся в Постановлении Президиума ВАС РФ от 06.07.2010 № 17152/09 и Определении Верховного Суда РФ от 30.11.2016 № 305-КГ16-10138.

Необходимость уменьшения базы по налогу на прибыль в целях правильного определения налоговых обязательств возникает у налогового органа только при доначислении по результатам выездной проверки прямых налогов (пункт 32 Обзора судебной практики № 1 (2017), утвержденного Президиумом Верховного суда РФ 16.02.2017). НДС к прямым налогам не относится.

По какой форме сдаются уточненные декларации?

Уточненные декларации представляются в налоговый орган по форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога (пункт 5 статьи 81 НК РФ).

Состав представляемой декларации определяется положениями приказов ФНС о порядке ее заполнения. В частности, в уточненную декларацию по НДС подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (письмо ФНС России от 11.03.2016 № ЕД-4-15/3967).

Если в декларации по налогу на прибыль организаций корректируются только Справки о доходах физлиц (без составления уточненной декларации и расчета), то в таких случаях организация представляет в налоговый орган Титульный лист (лист 01) и Приложение № 2 к Декларации с указанием в Титульном листе по реквизиту «по месту нахождения (учета) (код)» кода «235». В случае представления уточненных Сведений о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов, в состав Приложения № 2 включаются только те Справки о доходах физлиц, по которым произведено уточнение.

В последующих версиях порядка заполнения формы декларации могут устраняться пробелы в регулировании. Нормы, улучшающие положение налогоплательщиков, могут быть использованы при представлении уточненной декларации за период, когда соответствующие положения в Порядке заполнения декларации еще отсутствовали.

В какой налоговый орган сдать уточненную декларацию, если по месту представления первоначальной декларации организация уже не стоит на учете?

Уточненная декларация (расчет) представляются в налоговый орган по месту учета организации. Если организация уже не состоит на учете в налоговом органе, в который была представлена первоначальная декларация, то уточненная декларация представляется по новому месту учета.

При ликвидации обособленного подразделения уточненная декларация в отношении такого подразделения представляется по месту нахождения головного подразделения.

Как реагировать на ошибки, если период их совершения установить невозможно?

В этом случае, независимо от результата таких ошибок, расчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Каким образом налогоплательщик может исправить ошибку, допущенную при исчислении налоговой базы, которая привела к излишней уплате налога?

Пункт 1 статьи 54 НК РФ предусматривает выбор налогоплательщиком способа перерасчета налоговой базы и суммы налога, когда допущенные ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, привели к излишней уплате налога. Перерасчет может быть произведен либо за период совершения ошибки либо за период, в котором ошибки выявлены. В первом случае представляется уточненная декларация. Во втором — ошибка исправляется в отчетности, представляемой за период ее выявления (в первичной декларации, представляемой за период, в котором исправлена ранее допущенная ошибка).

Указанный порядок может быть применен независимо от того, возможно или нет определить период совершения ошибки (письмо Минфина России от 25.08.2011 № 03-03-10/82).

Как поступить, если выявлена ошибка, приведшая к излишней уплате налога, но при этом сумма налога за тот период отсутствует, поскольку был исчислен убыток?

Поскольку сумма налога к уплате за период совершения ошибки отсутствовала, то при буквальном толковании перерасчет налоговой базы должен производиться за период совершения ошибки. Необходимо представлять уточненную декларацию (письмо Минфина России от 15.03.2010 № 03-02-07/1-105).

Более того, из разъяснений Минфина следует, что исправление в текущем периоде ошибки, которая привела к излишней уплате налога в предыдущем периоде, возможно, если и в текущем периоде получена прибыль (письма от 22.07.2015 № 03-02-07/1/42067, от 13.04.2016 № 03-03-06/2/21034, от 16.02.2018 № 03-02-07/1/9766). Иными словами, перерасчет налоговой базы невозможен, когда налоговая база равна нулю. То есть, и в этом случае необходимо представлять уточненную декларацию.

Отметим, что данные разъяснения не согласуются с содержанием статей 54 и 274 НК РФ, ведь налоговая база определяется в любом случае. Следование данным разъяснениям означает, что возможность исправления ошибок в периоде их обнаружения определяется только по итогам налогового периода при составлении налоговой декларации за календарный год.

А если обнаружено сразу несколько ошибок, повлекших как занижение, так и завышение налоговой базы и суммы налога…

Может так сложиться, что допущено несколько ошибок. Часть из них привела к занижению налоговой базы, часть к завышению. Исходя из буквального толкования пункта 1 статьи 54 НК РФ, исправлению в текущем периоде подлежат только те ошибки, которые привели к излишней уплате налога. Если наряду с ошибками, приведшими к переплате налога, была совершена ошибка, повлекшая занижение налоговой базы — такая ошибка должна исправляться в периоде ее совершения независимо от совокупного результата ошибок (письмо Минфина России от 08.04.2010 № 03-02-07/1-153).

В подобных обстоятельствах целесообразно представить уточненную декларацию, в которой отработаны все ошибки, поскольку при раздельном исправлении ошибок может образоваться недоимка.

Могут ли в текущем периоде исправляться ошибки в виде не заявленных в прошлых периодах вычетов по НДС?

Налоговые вычеты по НДС применяются к уже сформированной налоговой базе. Так как вычеты уменьшают не налоговую базу, а исчисленную сумму налога, то статья 54 НК РФ к ним не применяется.

Механизм исправления ошибок прошлых периодов в текущем периоде применим в основном к налогу на прибыль.

При исправлении ошибок в периоде их обнаружения, переплаты за предшествующий период не образуется?

Не образуется. Это отрицательная сторона данного способа.

Если допущенные ошибки привели к переплате налога в истекших периодах, то для фиксации переплаты, проведения зачета (возврата) налога как излишне уплаченного по статье 78 НК РФ, для целей освобождения от ответственности за неуплату налога, образовавшуюся в последующих периодах, необходимо подать уточненную декларацию.

В отношении уточненной декларации будет проводиться камеральная проверка (статья 88 НК РФ). Ограничений на проведение камеральной проверки уточненной декларации, в том числе представленной по истечении трехлетнего срока, нормы Налогового кодекса не содержат. Отсутствие уточненной декларации позволяет избежать налоговых проверок, проводимых при ее представлении.

При любом способе исправления ошибок надо быть готовым по требованию налогового органа дать пояснения по представленной уточненной или первичной декларации (пункт 3 статьи 88 НК РФ).

Как учитываются при налогообложении исправленные в текущем периоде ошибки, относящиеся к прошлым налоговым периодам?

Согласно ранее сложившейся практике применения пункта 1 статьи 54 НК РФ, неучтенные в предыдущем периоде расходы могли отражаться в составе соответствующей группы (вида) расходов: в расходах на оплату труда, амортизации и т.д., а не в составе внереализационных расходов (доходов) как убытки (доходы) прошлых лет (письмо Минфина России от 18.03.2010 № 03-03-06/1/148).

Но с 2015 года в форме налоговой декларации по налогу на прибыль для корректировки налоговой базы на выявленные ошибки (искажения) предусмотрены отдельные строки в разделе расходов текущего периода. Схожей корректировки формы декларации по УСН и ЕСХН не предусматривают.

Следует иметь в виду, что для отражения доходов или убытков прошлых лет, выявленных в текущем отчетном (налоговом) периоде, в декларации по налогу на прибыль предусмотрены отдельные строки.

Исправление ошибок в периоде их выявления может приводить к образованию убытка?

Выявление ранее неучтенных расходов (излишне учтенных доходов) может приводить к получению убытка (отрицательной разнице между доходами и расходами) в отчетном (налоговом) периоде или к увеличению уже имеющегося убытка. В данных случаях налоговая база признается равной нулю, а убыток подлежит переносу на следующие налоговые периоды. Этот вывод подтвержден Постановлением Арбитражного суда Московского округа от 15.05.2015 № Ф05-5106/2015.

Особенности определения налоговой базы текущего отчетного (налогового) периода при получении убытка предусмотрены статьями 264.1, 268.1, 274, 275.1, 275.2, 278.1, 278.2, 280, 283 и 304 НК РФ. За исключением указанных норм каких-либо ограничений по размеру ранее неучтенных расходов, ранее излишне учтенных доходов, для целей корректировки налоговой базы текущего отчетного (налогового) периода Налоговый кодекс не содержит.

Но Порядок заполнения строк декларации по налогу на прибыль (строки 400—403 приложения № 2 к листу 02, строка 100 листа 02) создает формальные препятствия переносу убытка, сформировавшегося за счет исправления ранее допущенных ошибок в периоде их выявления.

За какой период могут быть исправлены допущенные ошибки, приведшие к излишней уплате налога?

Пунктом 7 статьи 78 НК РФ для возврата (зачета) излишне уплаченной суммы налога установлен трехлетний срок, исчисляемый со дня такой уплаты.

В судебных решениях встречались утверждения о том, что Налоговый кодекс не содержит прямого указания на применение положений статьи 54 НК РФ в совокупности с положениями статьи 78 НК РФ.

Однако в тех спорах, которые решались в пользу налогоплательщика исходя из фактических обстоятельств, сам по себе трехгодичный срок не был пропущен (Определение Верховного Суда РФ от 17.11.2015 № 304-КГ15-14256).

По мнению Верховного Суда, ситуация, при которой налогоплательщик, задекларировав расходы за 2009 год в уточненной налоговой декларации, представленной в 2013 году, получает возможность требовать возврата налога с нарушением трехлетнего срока, предусмотренного пунктом 7 статьи 78 НК РФ, нарушает принцип равенства налогообложения (Определение от 03.09.2016 № 305-КГ16-10426).

Подход о применении к периоду исправления ошибки (подачи декларации) в порядке статьи 54 НК РФ трехлетнего срока возврата (зачета), установленного статьей 78 НК РФ, отражен в Определении Верховного Суда РФ от 19.01.2018 № 305-КГ-14988.

Если ошибки исправляются посредством представления уточненной налоговой декларации и такая декларация подана «к уменьшению», то налоговым органом на основании пункта 7 статьи 78 НК РФ может быть принято решение об отказе в зачете (возврате) сумм излишне уплаченного налога в связи с истечением трех лет со дня уплаты указанной суммы. В программном комплексе «Система ЭОД» такие налоговые декларации только регистрируются без создания строк начислений налога (сбора) в КРСБ — карточке «Расчеты с бюджетом» (письмо ФНС России от 26.09.2016 № ЕД-4-2/17979).

Возможность учета ошибок более чем за три года форма декларации по налогу на прибыль также не предусматривает.

Поэтому в отношении «глубины» исправления ошибок (искажений), относящихся к прошлым налоговым периодам, вне зависимости от способа исправления ошибок, нужно руководствоваться трехгодичным сроком.

Возможны ли исключения из правила исчисления срока возврата переплаты со дня уплаты налога?

Исключением из правил о трехгодичном сроке являются случаи, когда «возникновение» ошибок обусловлено изменением законодательства. К таким же исключениям можно отнести формирование судебно-арбитражной практики на уровне решений Верховного Суда, содержащих оговорку о пересмотре (пункт 5 части 3 статьи 311 АПК РФ).

Содержание страницы

- Особенности исправления ошибок в налогообложении

- Основная информация

- Исправление недочета в период его совершения

- Дополнительная информация

- Период допущения искажений неизвестен

- Особенности оформления титульного листа уточненки

В налоговом учете могут быть допущены ошибки. Их обязательно нужно исправить, так как существенные ошибки могут привести к ошибочному налогообложению. Исправлять недочеты нужно в соответствии с законным порядком.

Особенности исправления ошибок в налогообложении

Порядок устранения недочетов в бухучете регулируется ПБУ №22/2010. Однако ошибка в бухучете может привести к неправильному исчислению налоговой базы. В этом случае нужно руководствоваться положениями НК РФ.

В законе отсутствует определение недочета в рамках налогового учета. Это определение нужно формулировать самостоятельно. Ошибка – это неверное отражение операций или полное отсутствие этого отражения в бухучете. Неправильные сведения из бухучета, в свою очередь, приводят к неверному исчислению налоговой базы.

Поэтому, если рассматриваются ошибки в налоговом учете, под ними будут подразумеваться искажения в определении налоговой базы прошлых периодов.

Порядок исправления недочетов содержится в пункте 1 статьи 54 НК РФ. В статье указаны следующие положения:

- Если искажения относятся к прошлым периодам, а обнаружены они в текущем периоде, производится перерасчет базы и суммы налога. Перерасчет проводится за период, в котором была допущена ошибка.

- Если время совершения недочета узнать невозможно, перерасчет базы и налоговой суммы выполняется за период, в котором выявлены искажения.

То есть важно внести исправления в нужный период.

Основная информация

При определении налога на прибыль возможны искажения со следующими итогами:

- Уменьшение суммы расходов. Обнаруживается обычно при неверном включении расходов в состав трат, которые не учитываются при определении налога на прибыль.

- Увеличение суммы расходов. Корректировки нужно отразить по статье прямых или косвенных издержек.

- Неучтенная выручка. В этом случае нужно исправлять не только декларацию по налогу на прибыль. Корректировки требуется внести в декларацию на добавленную стоимость. Необходимость в двух декларациях обусловлена тем, что размер выручки по этим документам должен быть одинаковым.

Если были обнаружены ошибки, которые спровоцировали искажения по нескольким налогам, нужно вносить корректировки в эти документы:

- Декларация по НДС.

- Декларация по налогу на прибыль.

- Расчет по налогу на имущество.

Подобный перечень корректировок актуален, к примеру, при отсутствии отображения выбытия основного средства.

Исправление недочета в период его совершения

Недочет исправляется в период его допущения в том случае, если этот период достоверно известен. Дату совершения ошибки можно узнать из бухгалтерских и налоговых регистров. Записи в эти регистры вносятся на базе первичной документации. Основной реквизит первички – это дата составления бумаги. Это момент выполнения операции. Если же этот момент не отражен, во внимание принимается дата окончания операции. В подавляющем большинстве случаев период совершения ошибки определить можно, так как все операции подтверждаются первичными документами.

Если в поданной декларации найдены искажения, в уточненную декларацию вносятся все изменения на основании статьи 81 НК РФ. Под искажениями понимаются в том числе значения, которые могут привести к уменьшению сумм налога.

Пример

В начале 2017 года было обнаружено, что в прошлом году в бухучете не была отражена выручка за товар, отгруженный в сентябре прошлого года. Недочет обнаружен после завершения года, но до даты подписания бухгалтерской отчетности за 2016 год. Поэтому исправления вносятся по соответствующим счетам бухучета за декабрь 2016 года. Исправления сопровождаются использованием этих проводок:

- ДТ62 КТ90/1. Выручка за проданные товары в 2016 году.

- ДТ90/3 КТ68/НДС. Начисление НДС.

- ДТ99 КТ68/Налог на прибыль. Начисление условного расхода.

Срок подачи декларации по НДС за третий квартал – 25 октября 2016 года. Этот срок истек на дату обнаружения искажения. Появляется необходимость подачи уточненной декларации по НДС за третий квартал 2016 года. Налоговый период по НДС – это квартал (основание – статья 163 НК РФ). Искажение, допущенное в третьем квартале, не влияет на верность расчетов НДС в четвертом квартале. То есть уточненный расчет за этот квартал направлять не нужно.

Период по налогу на прибыль – это календарный год (пункт 1 статьи 285 НК РФ). Этот год подразделяется на отчетные периоды: квартал, полугодие и 9 месяцев года (пункт 2 статьи 285 НК РФ). Искажение, допущенное в сентябре 2016 года, предполагает необходимость сдать уточненную декларацию за 9 месяцев и за год. Подобная необходимость связана с исчислением базы методом нарастающего итога.

В рассматриваемом примере искажение исправляется следующим методом: прибыль в бухучете и налоговая база корректируются в одном периоде. Поэтому не формируется разница между бухгалтерской и налоговой прибылью. Нормы ПБУ 18/02 использоваться в рассматриваемом случае не будут.

Дополнительная информация

Уточненная декларация предоставляется по форме, актуальной в период, за который выполняются корректировки (основание – пункт 5 статьи 81 НК РФ). Уточненка может подаваться по истечении срока подачи обычной декларации (пункт 1 статьи 81 НК РФ). Однако если срок подачи декларации и уплаты налога завершился, до направления уточненки нужно заплатить недоимку и пени. Итак, если обнаружены искажения, действовать нужно по этой схеме:

- Выполнение перерасчета базы и налога в период, в котором произошли искажения.

- Уплата недоимок и пени.

- Подача уточненки.

ВАЖНО! Уплата недоимки и пени позволит избежать штрафа. Последний назначается на основании статьи 122 НК РФ.

Период допущения искажений неизвестен

Если период совершения ошибки установить невозможно, корректировка вносится в период обнаружения искажения. Подобные случаи – это исключения. В большинстве случаев период допущения ошибки известен. В каких случаях возможно искажение подобного характера? К примеру, это покупка материалов. При их приобретении была неправильно отражена стоимость покупки в налоговом регистре. В данном случае искажение базы по налогу на прибыль будет зафиксировано не в момент оприходования материала, а в момент реализации. Если у фирмы большой оборот материалов и учет выполняется по средней себестоимости, отследить дату продажи материала очень сложно.

Если искажение стало причиной излишней уплаты налога, исправляется оно в периоде обнаружения недочета.

Однако нужно учитывать один нюанс: фирма может включить в базу актуального периода сумму искажения, спровоцировавшую переплату налога в прошлом периоде, только при наличии в текущем периоде прибыли.

Если искажение привело к убытку фирмы, проводится перерасчет налоговой базы за период совершения искажения. Соответствующее положение приведено в письме Минфина №03-02-07/1/42067 от 22 июля 2015 года.

Особенности оформления титульного листа уточненки

Уточненная декларация составляется особым образом. На ее титульном листе должна быть кодировка вида бумаги или номер корректировки отчетной формы, который актуален для деклараций нового формата. К примеру, это декларация на прибыль компаний, утвержденная приказом Минфина №54н от 5 мая 2008 года. Подобный документ актуален при подаче уточненки по налогу на прибыль за 2008 год. Если используется эта форма, в поле «Номер корректировки» нужно прописать число повторных деклараций, направленных за определенный период. Это поле размещено в верхней части листа.

Как бухгалтеру поступить, если возникла ошибка или пропуск документов в налоговом учете? Когда и как нужно сдавать уточненную декларацию, а когда можно ошибку поправить в текущей декларации – в периоде обнаружения. Давайте разбираться!

Налог на прибыль

При обнаружении в декларации не отражения сведений, ошибок, приводящих к занижению суммы налога, налогоплательщик обязан представить уточненную декларацию.

При обнаружении в декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, налогоплательщик имеет право подать уточненную декларацию (ст. 81 НК РФ).

По истечении определенного периода времени налогоплательщик может обнаружить, что допустил ошибки при уплате налога. В зависимости от момента обнаружения ошибок наступают соответствующие последствия: недоимка с пенями и штрафами, только недоимка или переплата налога. Вопросам, связанным с исправлением ошибок, посвящено интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Что относится к ошибкам в расчете налогов?

Порядку исчисления налоговой базы при обнаружении ошибок (искажений) посвящена статья 54 НК РФ. При этом Налоговый кодекс не содержит определение понятия «ошибка». Поэтому может использоваться ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина России от 28.06.2010 № 63н).

Причинами ошибок может быть неправильная классификация или оценка фактов хозяйственной деятельности; неиспользование информации, имеющейся на дату подписания отчетности, неверное применение законодательства. Например, налогоплательщик, ошибочно определив срок полезного использования имущества, изначально включил его в ненадлежащую амортизационную группу. Ошибка может выражаться в счетных (арифметических) погрешностях.

Ошибки в исчислении налоговой базы в конечном итоге означают, что налог исчислен неверно.

Какие ситуации могут проиллюстрировать отсутствие (наличие) ошибок?

Согласно ПБУ 22/2010 ошибками не являются неточности или пропуски в отражении фактов хозяйственной деятельности, если они выявлены в результате получения новой информации. При этом такая информация не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Признание сделки недействительной не означает, что в налоговой отчетности за период заключения такой сделки были допущены ошибки.

Допустим, общество, передав во исполнение договора купли-продажи спорные объекты недвижимости покупателю, отразило операции в бухгалтерском учете, исключив переданное имущество из своих активов. В свою очередь, покупатель оприходовал приобретенное в собственность имущество, отразил его на балансе. Признание договора купли-продажи недействительным не влечет возникновение у продавца и покупателя обязанности исказить в бухгалтерском учете реальные факты их хозяйственной деятельности. Поэтому суд отклонил доводы налогового органа об обязанности общества восстановить сведения о реализованном покупателю имуществе на дату его реализации (пункт 9 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Расторжение договора купли-продажи следует рассматривать как самостоятельную хозяйственную операцию, а связанные с таким расторжением доходы и расходы необходимо отразить в налоговом учете в периоде, в котором договор считается прекращенным.

Еще одним примером может выступать возврат сетевой организацией денежных средств, ранее уплаченных заявителями, за объем невостребованной присоединенной мощности. Это также не рассматривается как ошибка при исчислении налоговой базы по налогу на прибыль в налоговом периоде, в котором такая плата была получена, поскольку указанные операции отражались в налоговом учете исходя из документально подтвержденных данных о полученных доходах.

Являются ли понятия «ошибка» и «искажение» равнозначными?

Статья 54 НК РФ на данный вопрос не отвечает. При этом из разъяснений уполномоченных органов следует, что это разные понятия.

В частности, изменение цены ранее реализованных товаров (работ, услуг) означает искажение налоговой базы за соответствующий прошлый отчетный (налоговый) период, которое подлежит исправлению в порядке статьи 54 НК РФ (письма Минфина России от 22.12.2016 № 03-03-06/1/76945, от 15.03.2018 № 03-03-06/1/15848).

Позднее получение документов, относящихся к прошлым периодам, рассматривается Минфином как искажение налоговой базы (письма от 13.04.2016 № 03-03-06/2/21034, от 24.03.2017 № 03-03-06/1/17177).

Полученная налогоплательщиком после ввода объекта в эксплуатацию информация о фактической стоимости объекта основных средств, затраты по формированию которой подтверждены документально, должна быть учтена исходя из положений статей 257—259.3, 314 и статьи 54 НК РФ (письмо Минфина России от 29.06.2016 № 03-03-06/3/37780).

Является ли ошибкой по налогу на прибыль принятие на расходы сумм налогов в большем размере, чем предписано законодательством?

Включение в состав расходов сумм налогов в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не рассматривается как ошибка при исчислении налога на прибыль (Постановление Президиума ВАС РФ от 17.01.2012 № 10077/11).

Исполнив обязанность по исчислению и уплате, например, налога на имущество, в соответствии с первоначально поданными декларациями, налогоплательщик понес в предыдущих периодах затраты, отвечающие требованиям статьи 252 НК РФ. И в силу подпункта 1 пункта 1 статьи 264 НК РФ правомерно отнес их к прочим расходам, связанным с производством и реализацией. Если в связи с выявлением в последующих периодах излишней уплаты представлены уточненные расчеты (налоговые декларации) по налогу на имущество, то для целей налогообложения прибыли это является новым обстоятельством, приводящим к возникновению внереализационного дохода текущего отчетного (налогового) периода (письмо Минфина России от 15.10.2015 № 03-03-06/4/59102).

Предположим, налогоплательщик обнаружил ошибку в исчислении налоговой базы. Какой порядок действий?

Любые ошибки, допущенные в налоговом учете, надо исправлять в налоговых регистрах.

Систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений признается грубым нарушением правил учета доходов и расходов и объектов налогообложения, ответственность за которое установлена статьей 120 НК РФ. Штраф составляет от 10 000 рублей.

В каком порядке исправляются ошибки в исчислении налоговой базы?

Порядок исправления зависит от того, к каким последствиям привела допущенная ошибка.

Согласно статье 54 НК РФ при обнаружении искажений в исчислении налоговой базы, относящихся к прошлым периодам, приведшим к занижению суммы налога, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Обратим внимание, что иногда законодатель придает нормам, улучшающим положение налогоплательщиков, обратную силу.

Придание норме обратной силы следует рассматривать как предоставленную налогоплательщику возможность пересмотреть налогообложение спорных доходов за прошлые налоговые периоды. Такой пересмотр может быть произведен посредством представления уточненных деклараций. Или налогоплательщик может с учетом пункта 7 статьи 3 НК РФ скорректировать налоговые обязательства в периодах после вступления в силу изменений в НК РФ.

При каких условиях налогоплательщик может избежать ответственности в случае самостоятельного исправления ошибок, приведших к занижению суммы налога?

Основания освобождения установлены статьей 81 НК РФ. Если срок уплаты налога не наступил, то ответственность не возникает, если уточненная декларация представлена до составления акта или до принятия решения о проведении выездной налоговой проверки.

Когда срок уплаты налога уже наступил, то помимо вышеназванного условия необходима уплата налога и пени. При несоблюдении этих условий самостоятельное исправление ошибок может быть рассмотрено как смягчающее ответственность обстоятельство (подпункт 3 пункта 1 статьи 112 НК РФ).

Есть особенность представления уточненной декларации за период, который уже был охвачен выездной налоговой проверкой. В этом случае для освобождения от ответственности достаточно только факта подачи уточненной декларации — предварительной уплаты налога и пени не требуется. Представление в такой ситуации уточненной декларации имеет смысл при проведении в отношении налогоплательщика повторной выездной проверки, допускающей применение налоговых санкций (пункты 10, 11 статьи 89 НК РФ).

Аналогичные правила применяются и к налоговым агентам, обнаружившим, например, ошибку в расчете 6-НДФЛ.

Как исправлять ошибки, допущенные при заполнении декларации? Например, техническую ошибку в виде ошибочного отражения вычетов в том же разделе, но в иной строке.

Если допущенная при заполнении налоговой декларации ошибка не привела к занижению суммы налога, подлежащей уплате, обязанность представить уточненную налоговую декларацию, предусмотренная абзацем первым пункта 1 статьи 81 НК РФ, отсутствует.

Более того, неверное разнесение элементов налоговой базы или налоговых вычетов в ненадлежащие строки декларации, но внутри соответствующих разделов, не приводящее к искажению итоговой суммы налога, не предусматривает отказ в применении налоговых вычетов.

По требованию инспекции налогоплательщиком должны быть представлены соответствующие пояснения и копии книги покупок, счетов-фактур, товарных накладных, актов выполненных работ, иных документов, подтверждающие заявленные вычеты. При таких обстоятельствах вывод налогового органа о неправомерности заявленных вычетов ввиду непредставления налогоплательщиком уточненной налоговой декларации, признан судом неправомерным (Постановление Арбитражного суда Центрального округа от 27.09.2016 № Ф10-3364/2016).

В чем специфика представления уточненной декларации, когда в отношении организации проводится выездная налоговая проверка?

Если уточненная декларация представляется до вынесения инспекцией решения по итогам проведения выездной проверки, то налоговый орган вправе:

— провести дополнительные мероприятия налогового контроля;

— либо вынести решение без учета данных, содержащихся в уточненной декларации, и назначить проведение повторной выездной проверки в части уточненных данных (Определения Верховного Суда РФ от 13.09.2016 по делу № 310-КГ16-5041, от 12.12.2017 № 301-КГ17-14742).

В порядке выездного контроля налоговый орган вправе проверить тот налоговый период, за который подана уточненная декларация (абзац шестой пункт 4 статьи 89 НК РФ), в том числе и назначить повторную выездную налоговую проверку (пункт 10 статьи 89 НК РФ). Предметом повторной выездной налоговой проверки, назначенной ввиду представления налогоплательщиком уточненной декларации, в которой уменьшена сумма ранее исчисленного налога, являются только те сведения уточненной декларации, изменение которых повлекло уменьшение суммы налога. Так сказано в Постановлении Президиума ВАС РФ от 16.03.2010 № 8163/09. При этом в ходе проверки, проводимой на основании абзаца шестого пункта 10 статьи 89 НК РФ, не могут быть повторно проверены данные, которые не изменялись налогоплательщиком либо не связаны с указанной корректировкой.

В связи с этим обратим внимание, что налогоплательщик в рамках проведения выездной проверки вправе заявить о применении налоговой льготы, не использованной в предыдущих налоговых периодах, двумя способами. Право на налоговую льготу может быть реализовано путем подачи:

— уточненной налоговой декларации;

— заявления в рамках проведения выездной налоговой проверки — в части льгот, имеющих отношение к предмету проводимой проверки и проверяемому периоду.

Об этом сказано в пункте 5 Постановления Пленума ВАС РФ от 30.07.2013 № 57.

В силу требований статьи 32 НК РФ налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении налоговой льготы. Если иное не предусмотрено НК РФ, не может быть отказано в применении льготы когда:

— налогоплательщик заявил о реализации права на налоговую льготу (в том числе в возражениях на акт проверки);

— налоговый орган располагал всеми необходимыми документами для проведения проверки;

— документы исследованы налоговым органом в ходе выездной проверки и претензии к ним отсутствуют.

Тем самым, инспекция не вправе отказать в предоставлении льготы только лишь в связи с тем, что налогоплательщик заявил о льготе иным способом, чем подача уточненной декларации (Постановление АС Московского округа от 19.04.2016 № Ф05-4385/2016).

Должен ли налогоплательщик представлять уточненные декларации по нарушениям, выявленным по результатам налоговых проверок?

Не должен. В резолютивной части решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения предлагается внести необходимые исправления в документы бухгалтерского и налогового учета. Но это не означает обязанность налогоплательщика представить уточненные налоговые декларации.

По результатам выездной налоговой проверки обществу доначислены прямые налоги, например, налог на добычу полезных ископаемых. Как налогоплательщику учесть доначисленную сумму налогов в расходах по налогу на прибыль?

Термин «начисленный налог» в Налоговом кодексе не определен. Но исходя из Постановления Президиума ВАС РФ от 02.10.2007 № 7379/07, таковым является налог, отраженный налогоплательщиком в представляемых им налоговых декларациях. Кроме того, как следует из Постановления Президиума ВАС РФ от 06.07.2010 № 17152/09, а также из пункта 3 статьи 40, статьи 105.18 и пункта 2 статьи 105.23 НК РФ «доначисленным» является налог, предложенный к уплате в решении по результатам налоговой проверки.

Если налоговая проверка была комплексной, то налоговый орган должен обладать всей полнотой информации о налоговых последствиях финансово-хозяйственной деятельности налогоплательщика, осуществленной в проверенном периоде, включая сведения о доходах и расходах по соответствующим налогам. Таким образом, налоговый орган обязан уменьшить налоговую базу по налогу на прибыль организаций на сумму доначисленного НДПИ самостоятельно без подачи налогоплательщиком уточненных деклараций.

Данные выводы содержатся в Постановлении Президиума ВАС РФ от 06.07.2010 № 17152/09 и Определении Верховного Суда РФ от 30.11.2016 № 305-КГ16-10138.

Необходимость уменьшения базы по налогу на прибыль в целях правильного определения налоговых обязательств возникает у налогового органа только при доначислении по результатам выездной проверки прямых налогов (пункт 32 Обзора судебной практики № 1 (2017), утвержденного Президиумом Верховного суда РФ 16.02.2017). НДС к прямым налогам не относится.

По какой форме сдаются уточненные декларации?

Уточненные декларации представляются в налоговый орган по форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога (пункт 5 статьи 81 НК РФ).

Состав представляемой декларации определяется положениями приказов ФНС о порядке ее заполнения. В частности, в уточненную декларацию по НДС подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (письмо ФНС России от 11.03.2016 № ЕД-4-15/3967).

Если в декларации по налогу на прибыль организаций корректируются только Справки о доходах физлиц (без составления уточненной декларации и расчета), то в таких случаях организация представляет в налоговый орган Титульный лист (лист 01) и Приложение № 2 к Декларации с указанием в Титульном листе по реквизиту «по месту нахождения (учета) (код)» кода «235». В случае представления уточненных Сведений о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов, в состав Приложения № 2 включаются только те Справки о доходах физлиц, по которым произведено уточнение.

В последующих версиях порядка заполнения формы декларации могут устраняться пробелы в регулировании. Нормы, улучшающие положение налогоплательщиков, могут быть использованы при представлении уточненной декларации за период, когда соответствующие положения в Порядке заполнения декларации еще отсутствовали.

В какой налоговый орган сдать уточненную декларацию, если по месту представления первоначальной декларации организация уже не стоит на учете?

Уточненная декларация (расчет) представляются в налоговый орган по месту учета организации. Если организация уже не состоит на учете в налоговом органе, в который была представлена первоначальная декларация, то уточненная декларация представляется по новому месту учета.

При ликвидации обособленного подразделения уточненная декларация в отношении такого подразделения представляется по месту нахождения головного подразделения.

Как реагировать на ошибки, если период их совершения установить невозможно?

В этом случае, независимо от результата таких ошибок, расчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Каким образом налогоплательщик может исправить ошибку, допущенную при исчислении налоговой базы, которая привела к излишней уплате налога?

Пункт 1 статьи 54 НК РФ предусматривает выбор налогоплательщиком способа перерасчета налоговой базы и суммы налога, когда допущенные ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, привели к излишней уплате налога. Перерасчет может быть произведен либо за период совершения ошибки либо за период, в котором ошибки выявлены. В первом случае представляется уточненная декларация. Во втором — ошибка исправляется в отчетности, представляемой за период ее выявления (в первичной декларации, представляемой за период, в котором исправлена ранее допущенная ошибка).

Указанный порядок может быть применен независимо от того, возможно или нет определить период совершения ошибки (письмо Минфина России от 25.08.2011 № 03-03-10/82).

Как поступить, если выявлена ошибка, приведшая к излишней уплате налога, но при этом сумма налога за тот период отсутствует, поскольку был исчислен убыток?

Поскольку сумма налога к уплате за период совершения ошибки отсутствовала, то при буквальном толковании перерасчет налоговой базы должен производиться за период совершения ошибки. Необходимо представлять уточненную декларацию (письмо Минфина России от 15.03.2010 № 03-02-07/1-105).

Более того, из разъяснений Минфина следует, что исправление в текущем периоде ошибки, которая привела к излишней уплате налога в предыдущем периоде, возможно, если и в текущем периоде получена прибыль (письма от 22.07.2015 № 03-02-07/1/42067, от 13.04.2016 № 03-03-06/2/21034, от 16.02.2018 № 03-02-07/1/9766). Иными словами, перерасчет налоговой базы невозможен, когда налоговая база равна нулю. То есть, и в этом случае необходимо представлять уточненную декларацию.

Отметим, что данные разъяснения не согласуются с содержанием статей 54 и 274 НК РФ, ведь налоговая база определяется в любом случае. Следование данным разъяснениям означает, что возможность исправления ошибок в периоде их обнаружения определяется только по итогам налогового периода при составлении налоговой декларации за календарный год.

А если обнаружено сразу несколько ошибок, повлекших как занижение, так и завышение налоговой базы и суммы налога…