Отражение недостач

Недостача — фактическое отсутствие активов в распоряжении компании, при наличии данных об этих активах в учете. Возможно несколько вариантов возникновения недостач: хищение, порча, ошибки при оприходовании или списании и прочие.

При выявлении несоответствия учетных данных и фактического наличия активов необходимо первоначально выявить возможные причины расхождений. В частности, проследить все движения в учетных системах по недостающим активам. Если будет выявлено, что недостача образовалась из-за ошибки в бухгалтерском учете — необходимо внести соответствующие исправления.

Документальное оформление

При выявлении недостач необходимо оформить сличительные ведомости. Как правило, для этого используются унифицированные шаблоны, однако, допускается применение самостоятельно разработанных форм.

Сличительные ведомости могут быть совмещены с инвентаризационными описями, как в формах ИНВ-15 и ИНВ-16.

Для документального оформления недостач основных средств и НМА, можно использовать сличительную ведомость по форме ИНВ-18. Для ТМЦ — товаров, материалов и других запасов — используется специализированная форма ИНВ-19. Отчетные и инвентаризационные формы необходимо закрепить в учетной политике.

Готовые шаблоны документов — в МоемСкладе

Дополнительно можно оформить ведомость учета результатов, которая потребуется для обобщения результатов контрольных проверок разных активов. Она составляется по форме ИНВ-26. Решение о дальнейших шагах по урегулированию расхождений между учетными и фактическими данными удобнее принимать на основании одного документа, в котором содержатся сводные данные о выявленных недостачах.

После формирования необходимых ведомостей и описей потребуется составить протокол заседания инвентаризационной комиссии с пояснениями о выявленных недостачах и предложениями об урегулировании.

На основании протокола издается приказ об утверждении результатов инвентаризации, где фиксируются решения руководителя по каждой недостающей позиции.

Для безопасного отражения в налоговом учете дополнительно потребуется оформление следующих документов:

- Письменное обязательство виновного сотрудника о возмещении ущерба.

- Решение суда о взыскание ущерба с виновного лица.

- Документы, подтверждающие отсутствие виновных лиц и невозможность их установления (например, постановление об отказе в возбуждении уголовного дела).

- Документы, подтверждающие возникновение чрезвычайной ситуации.

В соответствии с официальной позицией Минфина в расходы по налогу на прибыль списать стоимость похищенных товаров можно при условии подтверждения факта хищения от уполномоченных органов государственной власти (МВД). Иные документы (инвентаризационные описи, объяснительные записки и прочие) не являются основаниями для признания в расходах себестоимости недостающих товаров.

Исключение: виновное лицо установлено и возместило ущерб. В этом случае стоимость товаров будет формировать внереализационные расходы, а полученные денежные средства — внереализационные доходы.

Сервис МойСклад — это все возможности управления торговлей в одном месте: кассовое приложение, товароучетная система, коммуникация с клиентами интеграция с бухгалтерскими программами и многое другое.

Попробовать бесплатно

Отражение в бухгалтерском учете

Недостачи в бухгалтерском учете отражаются в два этапа. Первоначально — стоимость недостающих активов списывается на счет 94, далее — в зависимости от причин недостач — выполняется закрытие этого счета.

Недостающие запасы и другие активы списываются со счетов, на которых они учитывались, по себестоимости учета. Возможны следующие записи:

Дт 94 — Кт 10, 41, 43… — списана стоимость недостающих запасов;

Дт 94 — Кт 16 — отражены отклонения (при использовании учетных цен);

Дт 94 — Кт 42 — сторнирована торговая наценка.

На основании оформленных документов выполняются проводки по закрытию счета 94:

Дт 20, 23, 29, 44 — Кт 94 — списание недостач не превышающих нормы естественной убыли;

Дт 91.2 — Кт 94 — списание сверх норм естественной убыли и ненормируемых активов;

Дт 91.2 — Кт 14 — сторно резерва под обесценение ТМЦ (если резерв создавался);

Дт 73.2,76 — Кт 91.1 — отражение дохода в виде возмещения от виновного лица.

Недостача основных средств отражается следующими проводками:

Дт 01.9 — Кт 01 — списание первоначальной стоимости недостающего ОС

Дт 02 — Кт 01.09 — списана накопленная амортизация

Дт 94 — Кт 01.9 — балансовая стоимость ОС отражена в составе недостачи

Дт 91.2 — Кт 94 — стоимость недостающего объекта списана в прочие расходы.

Налоговый учет недостач

Недостачи материалов и других ТМЦ, сформированные по естественным причинам (например, при транспортировке и/или хранении) и не превышающие нормы естественной убыли, можно списать в материальные расходы.

Расхождения между учетным и фактическим количеством материалов, готовой продукции и основных средств сверх норм естественной убыли (или при отсутствии этих норм) можно списать во внереализационные расходы только в некоторых случаях:

- Если недостача возникла из-за чрезвычайной ситуации (стихийное бедствие, пожар, авария на производстве) и есть подтверждающие документы.

- Если виновник утраты имущества был установлен (по решению суда или добровольно).

- Если виновное лицо установить не удалось и имеются документы, подтверждающие его отсутствие.

МойСклад

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Учет выявленных излишков

Излишки — превышение фактического количества материалов, товаров и иных активов над учетными данными, а также — наличие в распоряжении компании активов, которые не поставлены на учет.

Аналогично недостачам возможны разнообразные причины выявленных расхождений: ошибки в документах, потеря данных, злой умысел и прочие. Регулярное проведение инвентаризаций позволяет выявить излишки и своевременно поставить их на учет.

Какие документы потребуются

Факт обнаружения излишков оформляется сличительными ведомостями: либо унифицированными (ИНВ-18 или ИНВ-19), либо самостоятельно созданными шаблонами документов. Аналогично недостачам, для удобства анализа и принятия решений по выявленным расхождениям можно составить ведомость учета результатов инвентаризаций (ИНВ-26).

Все формы, используемые для документирования излишков, должны быть утверждены в учетной политике по бухгалтерскому учету.

Готовые шаблоны документов — в МоемСкладе

Для отражения излишков в налоговом учете потребуется справка или отчет оценщика с данными о рыночной стоимости выявленных активов. Формирование дополнительных документов не потребуется.

Бухгалтерский учет излишков

Выявление в результате инвентаризации неучтенных активов, как правило, связано с ошибками в бухгалтерском учете (например, неотражение в учете документов о поступлении ТМЦ). В этом случае необходимо по каждой выявленной номенклатуре провести анализ движений и первичных документов.

Если будет выявлена бухгалтерская ошибка — ее необходимо исправить в обычном порядке.

Если после проведенного анализа будет определено, что все бухгалтерские операции отражены корректно, и излишки образовались по другим причинам, потребуется оприходование активов на баланс компании. Стоимость ТМЦ и других видов излишков определяется по рыночной стоимости и отражается в прочих доходах в периоде за который проводится инвентаризация.

Например, если контроль остатков выполняется по состоянию на 31.12.2022, то прочий доход отражается этой же датой.

Выполняются следующие записи в бухгалтерском учете:

Дт 10,41,43 — Кт 91.1 — оприходование материальных ценностей (ТМЦ);

Дт 08 — Кт 91.1 — постановка на учет объектов незавершенного строительства;

Дт 01,03 — Кт 91.1 — приняты к учету основные средства.

МойСклад — все, что нужно для бизнеса, в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики.

Попробовать бесплатно

Отражение в налоговом учете

Излишки материалов, товаров и иных материальных ценностей и нематериальных активов необходимо учитывать в составе внереализационных активов. Для целей исчисления налога выявленные активы учитываются на дату оформления результатов инвентаризации.

Стоимость излишков определяется по актуальным рыночным ценам (без учета НДС). Компания может самостоятельно оценить выявленные активы или пригласить независимого оценщика. В обоих случаях потребуется оформить документы, подтверждающие стоимость. Это будет либо бухгалтерская справка, либо отчет оценщика.

Из этого правила предусмотрено исключение: права на результаты интеллектуальной деятельности, выявленные при инвентаризации в период с 2022 по 2024 годы включительно, не учитываются в составе доходов. Для малых компаний, включенных в специализированный реестр МСП бизнеса, льготный период больше — с 2022 по 2026 год.

Важно: если излишки появились вследствие учетной ошибки (например, из-за утраты документов), то необходимо исправить ее в налоговом учете. При необходимости — сформировать и представить в ИФНС уточненную налоговую декларацию. В этом случае доход от выявленных излишков не признается в учете.

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Заполните заявку и наш специалист свяжется с вами:

Добавить в «Нужное»

Недостача — понятие, выявление, учет, проводки, оформление и взыскание

В нашей консультации мы расскажем о том, что такое недостача и как она выявляется. Кроме того, вы узнаете, как отражать недостачи в бухгалтерском и налоговом учете.

Понятие и причины возникновения недостачи

Недостача – это фактическое отсутствие денежных и материальных средств (включая ОС и товары), выявленное в ходе контрольных процедур, ревизии, инвентаризации.

Причины недостач могут быть разными, в частности, недостача может возникнуть в результате хищения или из-за безответственного отношения к хранению ценностей материально ответственным лицом.

Инвентаризация и недостача

Все организации обязаны периодически проводить инвентаризацию активов и обязательств (ч. 1 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ). К примеру, это нужно делать перед составлением годовой бухгалтерской отчетности или при смене материально ответственных лиц (п. 27 Положения, утв. Приказом Минфина России от 29.07.1998 N 34н).

В ходе инвентаризации выявляется фактическое наличие тех или иных объектов бухгалтерского учета и сопоставляется с данными регистров бухгалтерского учета (ч. 2 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ). И если в ходе инвентаризации обнаружено, что по данным регистров бухгалтерского учета какие-то активы у вас есть, а по факту они имеются в меньшем количестве или их нет вовсе, то значит, имеет место недостача. Правда, иногда случается, что ошибки допущены в самом бухгалтерском учете (например, несвоевременно списаны ценности). Поэтому, обнаружив недостачу, проверьте, нет ли ошибок в бухучете. И если они есть, исправьте их.

Выявленная в ходе инвентаризации недостача подлежит регистрации в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (ч. 4 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ).

Оформление недостачи

При обнаружении недостачи необходимо оформить сличительные ведомости (п. 4.1 Методических указаний по инвентаризации, утв. Приказом Минфина РФ от 13.06.1995 N 49). Вы можете разработать собственные сличительные ведомости, а можете воспользоваться унифицированными формами. Например, для документирования недостачи основных средств и нематериальных активов используется форма № ИНВ-18, а для документального оформления недостачи товарно-материальных ценностей – форма № ИНВ-19 (утв. Постановлением Госкомстата РФ от 18.08.1998 N 88).

Кстати, сличительные ведомости могут быть и частью инвентаризационной описи/инвентаризационного акта. Это предусмотрено в формах № ИНВ-15 и № ИНВ-16 (утв. Постановлением Госкомстата РФ от 18.08.1998 N 88).

Кроме того, имеет смысл оформить ведомость результатов, выявленных инвентаризацией (форма № ИНВ-26) (утв. Постановлением Госкомстата РФ от 27.03.2000 N 26). Во-первых, в этой ведомости можно отразить все выявленные недостачи. Во-вторых, руководителю организации будет удобнее изучать один документ, а не много разных бумажек. Напомним, что предложения об урегулировании выявленных в ходе инвентаризации расхождений фактического наличия ценностей и данных бухучета представляются на рассмотрение руководителю, и окончательное решение о зачете принимает именно он (п. 5.4 Методических рекомендаций по инвентаризации, утв. Приказ Минфина РФ от 13.06.1995 N 49).

Затем инвентаризационной комиссии нужно провести заседание, в ходе которого в том числе формулируются:

- предложения по зачету излишков и недостач, выявленных в результате пересортицы;

- объяснения причин, по которым обнаруженные недостачи не отнесены на виновных лиц;

- предложения по списанию/уценке испорченного имущества.

Эти и другие предложения/объяснения фиксируются в протоколе заседания инвентаризационной комиссии, который оформляется в произвольной форме.

Далее передайте все документы руководителю организации для изучения и принятия окончательных решений, которые впоследствии должны быть отражены в приказе об утверждении результатов инвентаризации. В этом приказе, среди прочего, нужно отразить и решение руководителя относительно списания тех недостач, которые не устраняются путем исправления ошибок или зачетом излишков по пересортице.

Отражение недостач в бухгалтерском учете

Для отражения недостач в бухгалтерском учете предусмотрен счет 94 «Недостачи и потери от порчи ценностей» (Приказ Минфина РФ от 31.10.2000 N 94н). По дебету этого счета отражается сумма недостачи, по кредиту – списание недостачи в расходы. На 31 декабря счет 94 должен быть закрыт – сальдо по нему быть не должно.

Приведем примеры бухгалтерских проводок отражения недостачи.

Недостача в кассе.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Выявлена в ходе инвентаризации недостача наличных денежных средств в кассе | 94 | 50 |

| Сумма недостачи отнесена на кассира | 73-2 | 94 |

| Из зарплаты кассира произведено удержание суммы недостачи | 70 | 73-2 |

Недостача ТМЦ.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Выявлена в ходе инвентаризации недостача ТМЦ | 94 | 10 (41, 43 и др.) |

| Списана недостача ТМЦ в пределах норм естественной убыли | 20 (44 и др.) | 94 |

| Списана недостача ТМЦ сверх норм естественной убыли | 91-2 | 94 |

Также об отражении недостач читайте отдельную консультацию.

Отражение недостач в налоговом учете

Сумма недостачи товарно-материальных ценностей в пределах норм естественной убыли включается в состав материальных расходов (пп. 2 п. 7 ст. 254 НК РФ, Постановление Правительства РФ от 12.11.2002 N 814).

Что же касается недостачи ТМЦ сверх норм естественной убыли, недостачи по товарно-материальным ценностям, по которым не установлены такие нормы, а также недостачи ОС и иных ценностей, то суммы таких недостач можно списать во внереализационные расходы (ст. 265 НК РФ). При этом нужно иметь в виду следующее:

- если установлено виновное в недостаче лицо и оно возмещает ущерб (самостоятельно/по решению суда), то сумму возмещения нужно включить в состав внереализационных доходов (Письмо Минфина России от 27.04.2020 N 03-03-06/1/34033);

- если недостача возникла в результате чрезвычайной ситуации (стихийного бедствия, пожара, аварии и т.д.), то для списания суммы недостачи в расходы у вас должны быть документы, подтверждающее эту чрезвычайную ситуацию (см., например, Письмо Минфина России от 15.11.2017 N 03-03-06/1/75493);

- если виновные в недостаче лица не установлены, то для учета недостач в налоговых расходах необходимы документы уполномоченного органа госвласти, подтверждающие отсутствие виновных лиц (см., например, Письмо Минфина России от 27.04.2020 N 03-03-07/34451).

Также важно отметить, что НДС при недостаче восстанавливать вам не придется (Письмо ФНС России от 21.05.2015 N ГД-4-3/8627@).

Особенности взыскания недостач с виновных лиц

Чтобы удержать из зарплаты работника сумму недостачи, выявленную в ходе инвентаризации, нужно предпринять следующие действия.

- Провести служебное расследование (ст. 247 ТК РФ).

Для этого может быть создана специальная комиссия. Правда, как правило, расследование проводится инвентаризационной комиссией на этапе подготовки для руководителя организации предложений по урегулированию выявленных расхождений.

В ходе служебного расследования, в том числе устанавливаются:

- причины возникновения недостачи. Не забудьте затребовать с работника письменные объяснения для установления причин возникновения ущерба (ст. 247 ТК РФ). А если работник откажется давать такие объяснения, составьте соответствующий акт;

- наличие/отсутствие вины работника в возникновении недостачи;

- размер ущерба;

- наличие обстоятельств, исключающих вину работника. Напомним, что материальная ответственность работника исключается в случаях, когда ущерб возник вследствие непреодолимой силы, нормального хозяйственного риска, крайней необходимости/ необходимой обороны либо неисполнения работодателем обязанности по обеспечению надлежащих условий для хранения имущества, вверенного работнику (ст. 239 ТК РФ).

По результатам расследования оформите акт служебного расследования по факту причинения работником материального ущерба либо отразите эти результаты в протоколе заседания инвентаризационной комиссии.

- Издать приказ об удержании суммы ущерба из зарплаты работника.

Приказ нужно издать не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба (ст. 248 ТК РФ). В приказе укажите сумму ущерба, которая подлежит удержанию из зарплаты работника. Имейте в виду, что по общему правилу эта сумма не может превышать средний месячный заработок работника (ст. 241, 248 ТК РФ). Правда, если сумма ущерба больше среднего месячного заработка работника, можно попробовать договориться с работником о полном возмещении ущерба или частичном, но в размере, превышающем средний месячный заработок. В этом случае возьмите с работника письменное обязательство (ст. 248 ТК РФ).

- Удержите сумму ущерба из зарплаты работника.

Здесь важно помнить о правилах удержания. Так, в общем случае размер всех удержаний при каждой выплате работнику не может превышать 20% от начисленной зарплаты после вычета НДФЛ (ст. 138 ТК РФ). При этом удержание по исполнительным листам нужно производить в первую очередь. Следовательно, если, к примеру, из зарплаты работника удерживаются по исполнительному листу алименты на одного ребенка (25%), то удержать сумму ущерба в виде недостачи уже не получится. Однако на основании заявления работника из зарплаты (за вычетом НДФЛ, а также обязательных удержаний) можно удерживать любые суммы без учета вышеупомянутого ограничения.

Кстати, взыскание с работника ущерба – право, а не обязанность работодателя. Он может простить сумму ущерба полностью или частично (ст. 240 ТК РФ). При этом у работника не возникает дохода, облагаемого НДФЛ и страховыми взносами (Письмо Минфина России от 20.10.2017 N 03-04-06/68917).

Списание недостачи при отсутствии виновных лиц — проводки в учете производятся с применением специального счета и с учетом отдельных нюансов. Что это за специальный счет, с какими счетами бухгалтерского учета он взаимодействует и как с его помощью отразить недостачу, расскажем в нашем материале.

Персональный счет бухгалтерского счета для отражения недостач

Для фиксации недостач в бухгалтерском учете предназначен счет 94 «Недостачи и потери от порчи ценностей» (План счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н).

Основные сведения о счете 94 представлены на рисунке ниже:

Какие суммы отражаются по дебету и кредиту этого счета, смотрите далее:

Что необходимо учесть при расчете остаточной стоимости основного средства (ОС), см. в статье «Как определить остаточную стоимость основных средств».

Разберемся, как в хозяйственной деятельности применяется счет 94.

Виновные лица установлены: как списать выявленную при инвентаризации недостачу

Регулярный контроль наличия и состояния имущества, проводимый посредством проведения инвентаризации, помогает руководству компании:

- своевременно выявлять недостачу и порчу имущества;

- разбираться с виновниками;

- принимать меры по взысканию недостач с виновных лиц;

- списывать испорченные и отсутствующие материальные ценности со счетов бухгалтерского учета и формировать достоверную информацию в отчетности об имуществе компании;

- принимать меры по усилению контроля за сохранностью активов, повышению уровня ответственности материально ответственных лиц и т. д.

О нюансах проведения инвентаризации рассказывают статьи:

- «Инвентаризация материально-производственных запасов: порядок и нюансы»;

- «Порядок проведения инвентаризации основных средств»;

- «Порядок проведения инвентаризации БСО (нюансы)».

Чтобы разобраться с проводками по списанию недостачи при инвентаризации, воспользуемся условиями примера.

После проведения инвентаризации на складе № 3 (материально ответственное лицо — кладовщик Завьялов Н. Г.) была выявлена недостача ТМЦ в сумме 8 630 руб.:

|

Наименование |

Количество |

Цена, руб. |

Стоимость, руб. |

||

|

Цемент ПЦ-500 |

5 мешков |

290,00 |

1 450,00 |

||

|

Совковая лопата с деревянным черенком (рельсовая сталь) |

4 штуки |

525,00 |

2 100,00 |

||

|

Домкрат реечный |

1 штука |

5 080,00 |

5 080,00 |

||

|

Итого на сумму: |

8 630,00 |

||||

Кладовщик Завьялов Н. Г. согласился добровольно возместить недостачу.

В учете компании были произведены проводки по списанию недостачи на виновное лицо:

|

Бухгалтерские проводки |

Сумма, руб. |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

94 |

10 |

8 630,00 |

Стоимость недостающих ценностей перенесена на счет учета недостач |

|

73 |

94 |

8 630,00 |

Недостача отнесена на виновное лицо |

|

70 |

73 |

8 630,00 |

Недостача удержана из заработной платы материально ответственного лица по его заявлению |

Как наличие норм естественной убыли влияет на порядок списания недостач, рассказываем здесь.

Важно учесть! Рекомендация от КонсультантПлюс:

Списываемые ТМЦ оцените способом, установленным учетной политикой. В дебет счета 94 спишите также сумму отклонений, включая транспортно-… (читать подробнее в КонсультантПлюс. Пробный доступ к системе бесплатен).

Не с кого спросить за недостачу: разбираемся с проводками

Ситуации, когда за недостачу не с кого спросить, возникают нередко. Активы компании могут быть утрачены в результате форс-мажорных обстоятельств (при наводнении, засухе, землетрясении) или похищены ворами, ловко заметающими следы.

Сначала собственнику имущества надлежит разобраться в истинных причинах недостачи и принять меры по поиску виновных лиц, а также доказательств их причастности к утрате ценностей. Для этого компания может сама провести внутреннее расследование или обратиться с заявлением в полицию.

Какие применяются проводки при списании недостачи, если виновник не установлен, посмотрим на примере.

Со строительной площадки компании «Стройка-город» пропали стройматериалы на сумму 2 654 399 руб. 38 коп. В учете «Стройка-город» после проведения инвентаризации и оформления необходимых документов произведена запись:

|

Бухгалтерские проводки |

Сумма, руб. |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

94 |

10 |

2 654 399,38 |

Отражена недостача стройматериалов |

Руководство компании обратилось в полицию с заявлением о краже. В результате расследования виновники кражи установлены не были. После получения от органов внутренних дел документа о приостановлении дела о хищении ценностей в связи с отсутствием виновных лиц в бухгалтерском учете ООО «Стройка-город» произведены записи:

|

Бухгалтерские проводки |

Сумма, руб. |

Содержание операции |

|

|

Дебет |

Кредит |

||

|

91.2 |

94 |

2 654 399,38 |

Списан убыток от недостачи на прочие расходы в связи с отсутствием виновных лиц |

Такая же запись производится в учете, если вина материально ответственного лица в порче или утрате ценностей не доказана. Основанием может выступать оправдательный приговор суда (п. 5.2 Методических указаний, утвержденных приказом Минфина России от 13.06.1995 № 49).

О нюансах применения счета 91 узнайте из этого материала.

Как списать недостачу за счет чистой прибыли

Чистая прибыль — это конечный финансовый результат деятельности компании за отчетный период. Ее показатель формируется на счете 99 «Прибыль и убытки» и заключительными оборотами в конце года списывается в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток) ». Нераспределенная прибыль может использоваться для покрытия убытков (например, при обнаружении недостачи). Однако принять решение о такой форме использования прибыли могут только собственники компании.

О том, куда можно направить чистую прибыль компании, рассказывает эта публикация.

Если собственники примут такое решение, проводки при списании недостачи за счет чистой прибыли не будут затрагивать счета 99 и 84. Операция по списанию недостачи в бухгалтерском учете будет отражаться корреспонденцией счетов Дт 91.2 Кт 94. Такое списание недостачи приводит к появлению расхождений между бухгалтерским и налоговым учетом, так как при расчете налогооблагаемой базы по налогу на прибыль эта сумма участвовать не будет. В результате на счетах бухучета необходимо отразить постоянное налоговое обязательство.

Внимание! Подсказка от «КонсультантПлюс»:

Есть позиция Минфина России, согласно которой если виновные не выявлены, то документом, подтверждающим право включить убытки от хищений в расходы, является … (читать подробнее в КонсультантПлюс. Пробный доступ к системе бесплатен).

О видах расхождений между бухгалтерским и налоговым учетом узнайте из этого материала.

Итоги

Выявленные суммы недостач, вне зависимости от наличия или отсутствия виновных лиц, отражаются по дебету счета 94 «Недостачи и потери от порчи ценностей». Списание отраженных на этом счете сумм производится на счет 73 «Расчеты с персоналом по прочим операциям» — если виновное лицо установлено, или признается прочим расходом и списывается на счет 91 «Прочие доходы и расходы» — если виновники не найдены или их причастность к недостаче не доказана.

Деньги

Всё о недостаче: как выявить, провести и списать

Недостачей называют разницу между данными бухгалтерии и фактическим наличием денежных средств или товарно-материальных ценностей. Иначе говоря, это когда на бумажке деньги или товары есть, а в реальности их нет. Разбираемся, что делать с недостачей.

Недостачу обнаруживают чаще всего при инвентаризации, которую проводят в соответствии с положениями статьи 11 ФЗ-402 от 06.12.2011 и приказом Минфина № 49 от 13.06.1995. Бухгалтеры называют это отрицательным отклонением.

Причины недостачи

Вот самые частые причины расхождения:

- Хищение.

Его нередко совершают в отношении особо ценных активов: денежных средств, дорогостоящего имущества, дефицитных, высоколиквидных товаров. Чаще всего в этом замешаны кассиры и работники торгового зала, но и офисный работник, унёсший удобную клавиатуру с работы домой, тоже совершает хищение.

- Нарушение правил приёмки ТМЦ и размещения их на хранение.

При их несоблюдении товары и материалы теряют свойства и не могут использоваться по назначению. К примеру, несмотря на данные бухгалтерии о солидном количестве материалов на складе, реально пригодной оказывается лишь часть. Причина порчи может быть в неприспособленности склада для хранения, несоблюдении температурно-влажностного режима, ошибках транспортировки, складирования.

- Безответственность материально ответственного лица.

Отпуск товаров и материалов без должной фиксации, отсутствие складского учёта, несоблюдение товарных групп при хранении, отсутствие условий хранения как таковых при наличии возможности — всё это подпадает под материальную ответственность.

- Пересортица.

Она может возникнуть как при получении товара, так и при его хранении. Путаница в учёте и фактическом наличии конкретных артикулов ведёт к недостаче.

Например:

По данным складской программы числится десять рулонов утеплённого линолеума, а в наличии восемь рулонов утеплённого и два обычного. Все потому, что при приёмке товара не проверили каждый рулон и приняли всю партию как утеплённую, не произведя своевременно возврат и замену.

Ещё вариант — пересортица на складе, когда линолеум тщательно проверен при приёмке, но по ошибке кладовщика на стойки с утеплёнными рулонами загрузили два обычных. При инвентаризации такое расхождение фиксируется как недостача двух утеплённых рулонов.

- Естественная убыль.

Её причина — в неправильной маркетинговой политике, когда продать товар или использовать материалы в течение срока годности не удалось. По бухгалтерии их числится солидное количество, а работать фактически не с чем.

Наиболее яркий пример — большое количество сладких новогодних подарков, которые после старого Нового года продать уже невозможно. Или сезонные ягоды — не продал в течение дня, получил убыток, поскольку завтра товар уже станет некондицией.

- Недопоставка.

За неё несёт ответственность не только поставщик, не проконтролировавший груз перед отправкой, но и материально ответственное лицо, поставившее свою подпись в накладных при приёмке без должной проверки. Доказать, что месяц назад получено 20 рулонов линолеума вместо 21, уже невозможно: УПД с вашей подписью, подтверждающей получение 21 рулона, уже давно вернулись в бухгалтерию поставщика и благополучно проведены.

- Ошибки в учёте и несовпадение данных бухгалтерского и складского учёта.

Выявить и ликвидировать их можно только в ходе регулярных инвентаризаций. К этой же категории можно отнести и неправильное заполнение документов при получении и выдаче товаров, внесении данных в бухгалтерскую и складскую программу. Здесь нужно чётко отрегулировать взаимодействие склада и бухгалтерии, каждая складская опись, акт о недостаче должны моментально отражаться в бухучёте.

- Утрата первичных документов.

Она относится к материальной ответственности конкретного лица. Документы на поступившие и реализованные товары должны оформляться в строгом соответствии с ПБУ, сразу сдаваться в бухгалтерию и проводиться. В большинстве случаев поставщик по запросу предоставляет копии, а покупателя всегда можно попросить продублировать экземпляр с его подписью и печатью.

- Форс-мажор.

К этой категории относят причины недостачи, обусловленные не зависящими от участников процесса событиями.

Устранить причины и не допустить недостачу можно только при правильной организации бухгалтерского и складского учёта, строгой дисциплине, организации грамотной логистики и хранения.

Для тех, кто с Эвотором

«Управление ассортиментом» поможет вести товарный учёт в личном кабинете Эвотора. А ещё в нём удобно проводить приёмку, списание товаров и контролировать работу кассиров.

Как проводится инвентаризация

Для проведения инвентаризации создаётся специальная комиссия. Её состав утверждается приказом директора компании. Что входит в её основные задачи:

- Сверить данные бухучёта и фактического наличия денежных средств и товарно-материальных ценностей с заполнением сличительной ведомости. Проще говоря, нужно сравнить список того, что должно быть на складе, с тем, что есть по факту, отмечая разницу в количестве.

- Установить уровень ответственности лиц, причастных к приёмке и хранению ТМЦ. Для этого должны быть чётко разграничены полномочия сотрудников, составлены должностные инструкции, подписаны договоры о материальной ответственности.

- Выявить и внести в опись некондиционные товары и материалы, обнаруженные при инвентаризации. В описи отмечают всё, что сломалось, разбилось, испортилось, утратило товарный вид.

- Установить причины недостачи. Речь о служебном расследовании: кто отвечал за получение, хранение, сортировку, упаковку, закупки и продажи.

- Получить пояснения по факту несоответствия данных у материально ответственных лиц. После получения письменных объяснений принимается решение о взыскании с заработной платы или списании недостачи.

- Истребовать сомнительную дебиторскую задолженность для покрытия недостачи, завершить бартерные сделки и сверить расчёты с поставщиками. Важно не просто лишний раз напомнить должнику о том, что он должен, а заняться этим вопросом всерьёз: претензия с уведомлением, исковое заявление и в суд. В большинстве случаев достаточно претензии с отсылкой на право судебного разбирательства.

Бланки всех документов, оформляемых во время инвентаризации и по её окончании, представлены в методических указаниях к приказу Минфина № 49 от 13.06.1995. Это акт инвентаризации товаров в пути, опись принятого и хранящегося в торговом зале или на складе товара и сличительная ведомость.

Что делать, если обнаружена недостача

По окончании инвентаризации составляется сличительная ведомость. Если выявлена недостача, она должна быть правильно оформлена и отражена в учёте.

Как правильно оформить недостачу

В сличительной ведомости отражают данные на начало и окончание инвентаризации по каждой позиции ТМЦ. Фиксируют следующую информацию об обнаруженных расхождениях:

- Сумма недостачи в денежном и натуральном выражении.

- Балансовая стоимость утраченного товара.

- Его реальная рыночная цена.

- Разница между ними.

- Допустимая для компании норма естественной убыли.

Образец заполнения сличительной ведомости (XLS) .

Образец заполнения сличительной ведомости (XLS) .

Оформленная ведомость заверяется всеми участниками инвентаризационной комиссии и передаётся в бухгалтерию. Там корректируют данные бухучёта по результатам инвентаризации.

Отражение недостачи в бухгалтерском учёте

При обнаружении недостачи бухгалтерия должны внести корректировки в учётные данные. Нехватку ТМЦ отражают по счёту 94 для недостач и потери ТМЦ от порчи. Использование именно этого счёта рекомендовано приказом Минфина № 94н от 31.10.2000, утвердившим действующий план счетов бухучёта.

Как списать недостачу

Списание недостачи возможно только за год проведения инвентаризации. По состоянию на 31 декабря текущего года 94-й счёт должен быть закрыт с нулевым сальдо. То есть итоговая инвентаризация должна проводиться до закрытия отчётного года.

Обратите внимание: списать можно только товар и материалы с теми же наименованиями, с которыми они числятся в бухучёте. Если по складу и в бухгалтерской программе вроде бы один и тот же товар называется по-разному, списать его нельзя. Сначала придётся проверить, когда и от кого он получен, по каким документам и действительно ли это та позиция, которая значится в бухгалтерской программе.

Например, если по данным программы числится «линолеум полосатый под паркет», а на складе обнаружилась некондиция, которая по складским описям значится как «линолеум полосатый ёлочка дуб», а «под паркет» вообще отсутствует, то сразу списать эту некондицию нельзя. Нужно тщательно проверить, что это за остаток — от линолеума «под паркет» или вообще давно забытые остатки, которых даже по бухгалтерии нет. Во втором случае списывать нечего — просто выбросить. Если удастся найти всё-таки какие-то концы по документам, списание недостачи оформляется по всем правилам. Сделать это можно только в том случае, если недостача имеет точное количество.

Порядок списания следующий:

- Приказ о списании за подписью руководителя компании.

- Подсчёт сумм на покрытие расходов инвентаризационной комиссии.

- Их добавление к сумме недостачи.

- Её сравнение с нормой естественной убыли — недостача должна быть больше.

- Отражение проводками в бухгалтерской программе.

Варианты проводок

По дебету 94-го счёта указывается стоимость недостачи, по его кредиту — сумма её отнесения на расходы.

Примеры проводок недостачи по кассе:

- Обнаружение недостачи — Дт 94 Кт 50.

- Предъявление к взысканию материально ответственному лицу — Дт 73.2 Кт 94.

- Удержание из зарплаты ответственного сотрудника — Дт70 Кт 73.2.

Примеры проводок при выявлении недостачи на складе:

- Обнаружение нехватки ТМЦ — Дт 94 Кт 10 (Кт 41 или Кт 43).

- Списание недостачи на естественную убыль — Дт 20 (Дт 44) Кт 94.

- Списание недостачи сверх установленных норм естественного износа — Дт 91.2 Кт 94.

Вариант выбора счёта по дебету, представленный в скобках, зависит от характера ТМЦ.

Работать на маркетплейсах проще с сервисом «Управление ассортиментом» от Эвотора. Анализируйте продажи и цены конкурентов, создавайте карточки товаров в несколько кликов, синхронизируйте остатки на всех площадках.

«Управление ассортиментом» сейчас работает с Яндекс Маркетом, Озоном, СберМаркетом и Вайлдберрис.

Отражение недостачи в налоговом учёте

Как отразить недостачу в целях налогообложения, зависит от её характера и от того, на кого она в итоге отнесена.

- В пределах естественных норм.

В этом случае её стоимость включают в материальные расходы, предусмотренные положениями подп. 2 п. 7 ст. 254 НК РФ. Сами нормы естественной убыли предусмотрены постановлением Правительства РФ № 814 от 12.11.2002.

- Сверх норм.

Их стоимость включают в состав внереализационных расходов, предусмотренных в статье 265 НК РФ. К ним же относят недостачу по основным средствам и ценностям, нормы убыли которых нормативами не регламентированы.

- Из-за стихийного бедствия, аварии и другой чрезвычайной ситуации.

Её списывают в расходы по правилам одного из первых двух пунктов: в материальные или внереализационные расходы с той лишь разницей, что причина списания должна подтверждаться документом о наличии последствий именно чрезвычайной ситуации.

- При невозможности установить виновника.

Недостача ТМЦ относится на расходы с приложением документа об отсутствии виновных лиц.

При отражении недостачи в налоговом учёте перерасчёт по НДС не производится. В соответствии с письмом ИФНС № ГД-4-3/8627@ от 21.05.2015 при корректировке сведений по ТМЦ налог восстановлению не подлежит.

Обратите внимание! Если виновное лицо компенсировало ущерб, то полученную от него сумму отражают во внереализационных доходах, что сказывается на налогооблагаемой базе. Эта норма предусмотрена в письме Минфина № 03-03-06/1/34033 от 27.04.2020.

Как взыскать недостачу с виновного лица

Получить реальную компенсацию за утраченные ТМЦ с материально ответственного сотрудника на деле не так просто. Трудовой кодекс предусматривает ряд условий, которые должны быть соблюдены.

- Заключён договор о материальной ответственности.

Его подписывают с сотрудниками, ответственными за приёмку, хранение, отгрузку, транспортировку ТМЦ, а также распоряжение материалами и готовой продукцией в производственных целях. Такой договор заключается при приёме на работу материально ответственного лица. Без него привлечь к ответственности нельзя.

- Сотрудник ознакомлен с должностной инструкцией.

В ней подробно расписываются трудовые обязанности работника в соответствии с должностью. Такая инструкция может служить приложением к трудовому договору или договору о материальной ответственности. Работник должен собственноручно поставить подпись, подтверждающую, что он ознакомлен с инструкцией.

- Вина доказана результатами расследования.

Просто назначить виновного не получится. Понадобятся документы, доказывающие, что утрата ТМЦ возникла из-за халатности ответственного сотрудника при условии, что он работает по инструкции и в рамках договора о материальной ответственности. По итогам расследования составляется акт, который подписывают участники инвентаризационной комиссии. На его основании предъявляются обвинения материально ответственному лицу.

При несогласии с предъявленным обвинением и суммой взыскания виновник недостачи вправе обратиться в суд.

Анализируйте продажи и цены конкурентов, создавайте карточки товаров в несколько кликов, синхронизируйте остатки на всех площадках с сервисом «Управление ассортиментом» от Эвотора.

Как удержать сумму недостачи из зарплаты сотрудника

По окончании работы инвентаризационной комиссии и установления виновных в недостаче лиц можно приступать к непосредственному взысканию. Что для этого нужно сделать:

- Издать указ об удержании из зарплаты.

На это отводится один месяц с момента установления суммы недостачи и её виновника. Точнее, с даты оформления акта о результатах служебного расследования. Эта норма предусмотрена в статье 248 ТК РФ.

В приказе указывается взыскиваемая сумма и причина удержания. Сумма удержания не должна быть выше среднего заработка за месяц. При большей сумме ущерба с сотрудником придётся договариваться о частичном и поэтапном возмещении. По закону взыскать с него больше месячной зарплаты можно только с его письменного согласия.

Образец заполнения сличительной ведомости (XLS) .

Оформленная ведомость заверяется всеми участниками инвентаризационной комиссии и передаётся в бухгалтерию. Там корректируют данные бухучёта по результатам инвентаризации.

Отражение недостачи в бухгалтерском учёте

При обнаружении недостачи бухгалтерия должны внести корректировки в учётные данные. Нехватку ТМЦ отражают по счёту 94 для недостач и потери ТМЦ от порчи. Использование именно этого счёта рекомендовано приказом Минфина № 94н от 31.10.2000, утвердившим действующий план счетов бухучёта.

Как списать недостачу

Списание недостачи возможно только за год проведения инвентаризации. По состоянию на 31 декабря текущего года 94-й счёт должен быть закрыт с нулевым сальдо. То есть итоговая инвентаризация должна проводиться до закрытия отчётного года.

Обратите внимание: списать можно только товар и материалы с теми же наименованиями, с которыми они числятся в бухучёте. Если по складу и в бухгалтерской программе вроде бы один и тот же товар называется по-разному, списать его нельзя. Сначала придётся проверить, когда и от кого он получен, по каким документам и действительно ли это та позиция, которая значится в бухгалтерской программе.

Например, если по данным программы числится «линолеум полосатый под паркет», а на складе обнаружилась некондиция, которая по складским описям значится как «линолеум полосатый ёлочка дуб», а «под паркет» вообще отсутствует, то сразу списать эту некондицию нельзя. Нужно тщательно проверить, что это за остаток — от линолеума «под паркет» или вообще давно забытые остатки, которых даже по бухгалтерии нет. Во втором случае списывать нечего — просто выбросить. Если удастся найти всё-таки какие-то концы по документам, списание недостачи оформляется по всем правилам. Сделать это можно только в том случае, если недостача имеет точное количество.

Порядок списания следующий:

- Приказ о списании за подписью руководителя компании.

- Подсчёт сумм на покрытие расходов инвентаризационной комиссии.

- Их добавление к сумме недостачи.

- Её сравнение с нормой естественной убыли — недостача должна быть больше.

- Отражение проводками в бухгалтерской программе.

Варианты проводок

По дебету 94-го счёта указывается стоимость недостачи, по его кредиту — сумма её отнесения на расходы.

Примеры проводок недостачи по кассе:

- Обнаружение недостачи — Дт 94 Кт 50.

- Предъявление к взысканию материально ответственному лицу — Дт 73.2 Кт 94.

- Удержание из зарплаты ответственного сотрудника — Дт70 Кт 73.2.

Примеры проводок при выявлении недостачи на складе:

- Обнаружение нехватки ТМЦ — Дт 94 Кт 10 (Кт 41 или Кт 43).

- Списание недостачи на естественную убыль — Дт 20 (Дт 44) Кт 94.

- Списание недостачи сверх установленных норм естественного износа — Дт 91.2 Кт 94.

Вариант выбора счёта по дебету, представленный в скобках, зависит от характера ТМЦ.

Работать на маркетплейсах проще с сервисом «Управление ассортиментом» от Эвотора. Анализируйте продажи и цены конкурентов, создавайте карточки товаров в несколько кликов, синхронизируйте остатки на всех площадках.

«Управление ассортиментом» сейчас работает с Яндекс Маркетом, Озоном, СберМаркетом и Вайлдберрис.

Отражение недостачи в налоговом учёте

Как отразить недостачу в целях налогообложения, зависит от её характера и от того, на кого она в итоге отнесена.

- В пределах естественных норм.

В этом случае её стоимость включают в материальные расходы, предусмотренные положениями подп. 2 п. 7 ст. 254 НК РФ. Сами нормы естественной убыли предусмотрены постановлением Правительства РФ № 814 от 12.11.2002.

- Сверх норм.

Их стоимость включают в состав внереализационных расходов, предусмотренных в статье 265 НК РФ. К ним же относят недостачу по основным средствам и ценностям, нормы убыли которых нормативами не регламентированы.

- Из-за стихийного бедствия, аварии и другой чрезвычайной ситуации.

Её списывают в расходы по правилам одного из первых двух пунктов: в материальные или внереализационные расходы с той лишь разницей, что причина списания должна подтверждаться документом о наличии последствий именно чрезвычайной ситуации.

- При невозможности установить виновника.

Недостача ТМЦ относится на расходы с приложением документа об отсутствии виновных лиц.

При отражении недостачи в налоговом учёте перерасчёт по НДС не производится. В соответствии с письмом ИФНС № ГД-4-3/8627@ от 21.05.2015 при корректировке сведений по ТМЦ налог восстановлению не подлежит.

Обратите внимание! Если виновное лицо компенсировало ущерб, то полученную от него сумму отражают во внереализационных доходах, что сказывается на налогооблагаемой базе. Эта норма предусмотрена в письме Минфина № 03-03-06/1/34033 от 27.04.2020.

Как взыскать недостачу с виновного лица

Получить реальную компенсацию за утраченные ТМЦ с материально ответственного сотрудника на деле не так просто. Трудовой кодекс предусматривает ряд условий, которые должны быть соблюдены.

- Заключён договор о материальной ответственности.

Его подписывают с сотрудниками, ответственными за приёмку, хранение, отгрузку, транспортировку ТМЦ, а также распоряжение материалами и готовой продукцией в производственных целях. Такой договор заключается при приёме на работу материально ответственного лица. Без него привлечь к ответственности нельзя.

- Сотрудник ознакомлен с должностной инструкцией.

В ней подробно расписываются трудовые обязанности работника в соответствии с должностью. Такая инструкция может служить приложением к трудовому договору или договору о материальной ответственности. Работник должен собственноручно поставить подпись, подтверждающую, что он ознакомлен с инструкцией.

- Вина доказана результатами расследования.

Просто назначить виновного не получится. Понадобятся документы, доказывающие, что утрата ТМЦ возникла из-за халатности ответственного сотрудника при условии, что он работает по инструкции и в рамках договора о материальной ответственности. По итогам расследования составляется акт, который подписывают участники инвентаризационной комиссии. На его основании предъявляются обвинения материально ответственному лицу.

При несогласии с предъявленным обвинением и суммой взыскания виновник недостачи вправе обратиться в суд.

Анализируйте продажи и цены конкурентов, создавайте карточки товаров в несколько кликов, синхронизируйте остатки на всех площадках с сервисом «Управление ассортиментом» от Эвотора.

Как удержать сумму недостачи из зарплаты сотрудника

По окончании работы инвентаризационной комиссии и установления виновных в недостаче лиц можно приступать к непосредственному взысканию. Что для этого нужно сделать:

- Издать указ об удержании из зарплаты.

На это отводится один месяц с момента установления суммы недостачи и её виновника. Точнее, с даты оформления акта о результатах служебного расследования. Эта норма предусмотрена в статье 248 ТК РФ.

В приказе указывается взыскиваемая сумма и причина удержания. Сумма удержания не должна быть выше среднего заработка за месяц. При большей сумме ущерба с сотрудником придётся договариваться о частичном и поэтапном возмещении. По закону взыскать с него больше месячной зарплаты можно только с его письменного согласия.

Образец приказа об удержании недостачи из зарплаты (docx)

Образец приказа об удержании недостачи из зарплаты (docx)

Если приказ вовремя не издан, работник не согласен с ним, получить возмещения можно только через суд.

- Получить объяснительную от работника.

Сотрудник пишет объяснительную на имя директора в свободной форме с указанием факта недостачи и её возможных причин.

- Собственно удержание.

По статье 138 ТК РФ размер удержания из заработной платы не должен превышать 20% от заработка за минусом НДФЛ. Взыскание за недостачу производится с учётом уже предъявленных исполнительных листов — у них первоочередное право. Если по ним с сотрудника уже взыскивают 20% дохода и более, то принудительно удержать с него недостачу не получится. Единственный вариант — с его добровольного письменного согласия.

Покрытие недостачи за счёт виннового материально ответственного сотрудника не обязательно. Её можно просто списать. Обязательное взыскание с работника законом не предусмотрено.

Подытожим

- Недостача — это расхождение документального и реального наличия ТМЦ компании: товаров, денежных средств, другого имущества.

- Чтобы документально подтвердить недостачу, проводят инвентаризацию: собирают комиссию, сравнивают остатки и составляют необходимые документы — акт инвентаризации товаров в пути, опись принятого и хранящегося в торговом зале или на складе товара и сличительную ведомость.

- Чтобы взыскать недостачу с работника, он должен быть материально ответственным лицом с подписанным договором и должностной инструкцией. Материальный ущерб должен быть подтверждён результатом служебного расследования.

- Сумма удержания не должна быть выше среднего заработка за месяц. При большей сумме ущерба с сотрудником придётся договариваться о частичном и поэтапном возмещении.

- Списание недостачи возможно только за год проведения инвентаризации.

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Поладить с деньгами

Образец приказа об удержании недостачи из зарплаты (docx)

Если приказ вовремя не издан, работник не согласен с ним, получить возмещения можно только через суд.

- Получить объяснительную от работника.

Сотрудник пишет объяснительную на имя директора в свободной форме с указанием факта недостачи и её возможных причин.

- Собственно удержание.

По статье 138 ТК РФ размер удержания из заработной платы не должен превышать 20% от заработка за минусом НДФЛ. Взыскание за недостачу производится с учётом уже предъявленных исполнительных листов — у них первоочередное право. Если по ним с сотрудника уже взыскивают 20% дохода и более, то принудительно удержать с него недостачу не получится. Единственный вариант — с его добровольного письменного согласия.

Покрытие недостачи за счёт виннового материально ответственного сотрудника не обязательно. Её можно просто списать. Обязательное взыскание с работника законом не предусмотрено.

Подытожим

- Недостача — это расхождение документального и реального наличия ТМЦ компании: товаров, денежных средств, другого имущества.

- Чтобы документально подтвердить недостачу, проводят инвентаризацию: собирают комиссию, сравнивают остатки и составляют необходимые документы — акт инвентаризации товаров в пути, опись принятого и хранящегося в торговом зале или на складе товара и сличительную ведомость.

- Чтобы взыскать недостачу с работника, он должен быть материально ответственным лицом с подписанным договором и должностной инструкцией. Материальный ущерб должен быть подтверждён результатом служебного расследования.

- Сумма удержания не должна быть выше среднего заработка за месяц. При большей сумме ущерба с сотрудником придётся договариваться о частичном и поэтапном возмещении.

- Списание недостачи возможно только за год проведения инвентаризации.

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Поладить с деньгами

Фиксированные платежи на 2022 год для ИП

Законы · 13 June

Если ваш доход больше 300 тысяч, в 2022 году общая сумма взносов составит 43 211 ₽ плюс дополнительный взнос. Показываем на примерах, как рассчитать и учесть страховые взносы для ИП на разных системах налогообложения.

Как выбрать банк для ИП: пошаговая инструкция

Деньги · 13 June

Банк не проводит операцию, интернет-банкинг снова барахлит, счёт заблокировали и не отвечают на звонки — чтобы ваш бизнес не попал в такую ситуацию, нужно правильно выбрать банк. Составили инструкцию, которая поможет вам не ошибиться с выбором.

Как понять, что снижение цены оправдано

Деньги · 13 June

Скидки могут помочь заработать, а могут съесть прибыль. Поэтому чтобы снижение цены окупилось, нужно смотреть на продажи и анализировать спрос. Мы разобрались, что нужно сделать, чтобы оправдать снижение цены.

Три истории о том, как бизнесмены разблокировали счета через суд

Законы · 13 June

Больше половины бизнесменов выигрывают у банков в суде. Мы покопались в судебных делах и узнали, как им это удается. В статье — о том, как один бизнесмен вернул себе незаконную комиссию банка, а два других — добились, чтобы банк провел платежи по счету.

Как вывести деньги с расчётного счёта ИП, если банк против

Законы · 13 June

Предприниматель может тратить заработанные деньги, как ему захочется. Но банк может заблокировать счет, если заподозрит в незаконном обнале. В статье рассказываем, почему счет могут заблокировать и что делать, если такое случилось.

Как принимать оплату картами без пинпада

Законы · 13 June

Если не хотите возиться с пинпадом, можно получать оплату через приложение. В статье — о том, как это работает, кому подходит и стоит ли ввязываться.

Самый выгодный эквайринг: какой банк выбрать

Деньги · 13 June

Чтобы настроить безналичный расчёт на точке придётся купить терминал, подключить эквайринг и платить комиссию с каждого платежа. Рассказываем, как работает эквайринг, как его оформить, когда он окупится, и в каких банках самые выгодные тарифы.

Деньги на счетах малого бизнеса застрахованы

Законы · 13 June

Раньше страховка защищала только физлиц и ИП. Компаниям не всегда удавалось забрать деньги из лопнувшего банка. Теперь малый бизнес тоже под защитой, но есть нюансы. Рассказываем, кому, когда и сколько вернут.

Если результатом инвентаризации стала недостача ТМЦ, то основная задача, которая стоит перед проверяющими, — выявить виновное лицо. А это иногда крайне непросто.

В данной статье:

- рассматривается алгоритм действий бухгалтера в 1С при обнаружении недостачи, если виновное лицо не обнаружено;

- проанализированы требования законодательства, касающиеся оценки ущерба;

- рассмотрен вопрос о необходимости восстановления НДС.

Содержание

- Пошаговая инструкция

- Списание недостачи товаров в результате инвентаризации

- Нормативное регулирование

- Восстановление НДС

- Учет в 1С

- Проводки по документу

- Документальное оформление

- Отражение недостачи в составе расходов

- Декларация по налогу на прибыль

Пошаговая инструкция

01 июля Организация провела плановую инвентаризацию товаров на складе, в ходе которой выявлена недостача товара:

- жалюзи «Пластиковые (белые)» — 5 шт. (себестоимость товара 500 руб./шт.).

По итогам инвентаризации недостача товаров была списана.

20 июля следственным комитетом выдано Постановление о прекращении уголовного дела, подтверждающее факт отсутствия виновных лиц. Нормы естественной убыли не установлены на данные товары.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Списание недостачи товаров в результате инвентаризации

Нормативное регулирование

На дату завершения инвентаризации организация обязана отразить в учете недостачу товаров на сумму ущерба по фактической себестоимости:

- Дт 94 Кт 41 — отражена недостача товаров.

Потери от недостачи можно учесть в материальных расходах по налогу на прибыль в пределах норм естественной убыли (п. 7 ст. 254 НК РФ). Нормы утверждены Постановлением от 12.11.2002 N 814. Нормы применяются только, если они установлены для конкретного товара определенной отрасли.

В бухгалтерском учете (БУ) потери в пределах норм естественной убыли списывают на счета учета затрат на производство или на расходы на продажу:

- Дт 20 (23, 25, 26, 44) Кт 94 — списаны потери в пределах норм естественной убыли.

Если нормы отсутствуют, то вся недостача является сверхнормативной и подлежит отнесению на виновное лицо в полном объеме.

В БУ сумму недостачи списывают на финансовые результаты организации, если виновное лицо не обнаружено (п. 30 Приказ Минфина РФ от 28.12.2001 N 119н):

- Дт 91.02 Кт 94 — списана недостача сверх норм естественной убыли.

В налоговом учете (НУ) расходы в виде недостачи товаров (в случае отсутствия виновных лиц) учитываются в качестве внереализационных расходов, приравниваемых к убыткам (пп. 5 п. 2 ст. 265 НК РФ).

Предварительное следствие по хищениям имущества производится следователями органов внутренних дел РФ (ст. 158 УК РФ). Документом, подтверждающим факт отсутствия винновых лиц, является постановление следователя (Письмо Минфина РФ от 06.12.2012 N 03-03-06/1/630):

- о приостановлении предварительного следствия;

- о прекращении уголовного дела.

Документом, подтверждающим факт отсутствия винновых лиц, при возникновении недостачи товаров в магазине самообслуживания, может быть любой документ, выданный органами внутренних дел, в том числе постановление об отказе в возбуждении уголовного дела (Письмо Минфина РФ от 21.05.2015 N 03-03-06/1/29177).

Восстановление НДС

Нужно ли восстанавливать НДС при списании недостачи в результате инвентаризации?

Этот вопрос долгое время вызывал споры. Несмотря на то, что списание ТМЦ в результате недостачи при инвентаризации не поименовано в составе случаев, по которым НК РФ требует восстановить НДС (п. 3 ст. 170 НК РФ), налоговики неоднократно заявляли о необходимости восстановления налога (Письмо Минфина РФ от 19.05.2010 N 03-07-11/186, от 21.01.2016 N 03-03-06/1/1997).

Однако в 2018 году вышла целая серия писем контролеров, в которой они придерживаются противоположной позиции. Поэтому сегодня можно говорить, что мнение ФНС уверенно разворачивается в сторону налогоплательщиков.

При этом однозначно говорить о том, что налогового риска при не восстановлении НДС не существует, пока рано. В то же время, в случае предъявления претензий со стороны налоговых органов шансы у вас на победу в суде очень велики.

Если же вы решите восстановить НДС, советуем изучить подробнее Восстановление НДС при списании ТМЦ

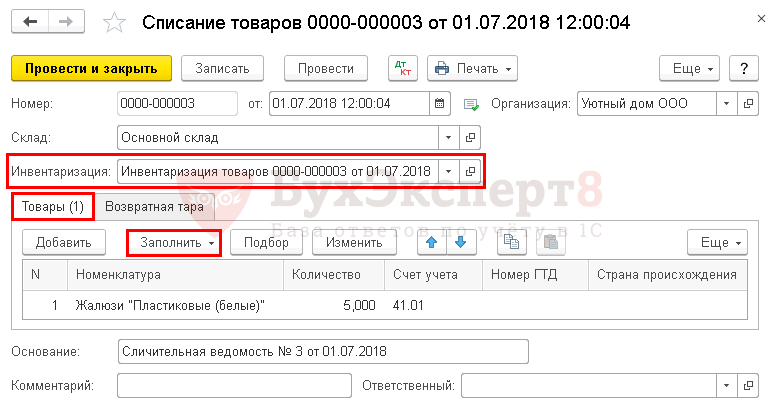

Учет в 1С

Недостачи и потери от порчи ценностей отражаются на счете 94 «Недостачи и потери от порчи ценностей»(план счетов 1С).

По дебету счета указывается:

- фактическая себестоимость полностью испорченных или недостающих ТМЦ.

По кредиту счета производится списание недостачи и потерь от порчи ценностей.

На основании сличительной ведомости бухгалтер отражает недостачу, т.е. списывает товары в учете на дату окончания проведения инвентаризации.

На основании документа Инвентаризация товаров необходимо создать документ Списание товаров.

В нем укажите:

- от — дата окончания проведения инвентаризации;

- Склад — место хранения товаров, где была обнаружена недостача;

- Инвентаризация — документ Инвентаризация товаров, на основании которого выявлена недостача.

Вкладка Товары заполнится автоматически. Данные будут перенесены из документа Инвентаризация товаров по кнопке Заполнить:

- Номенклатура — Жалюзи «Пластиковые (белые)», из справочника Номенклатура указываются ТМЦ, которые подлежат списанию;

- Количество — 5, количество ТМЦ, подлежащих списанию;

- Счет учета — 41.01 «Товары на складах», заполняется автоматически при указании ТМЦ, на основании регистра Счета учета номенклатуры.

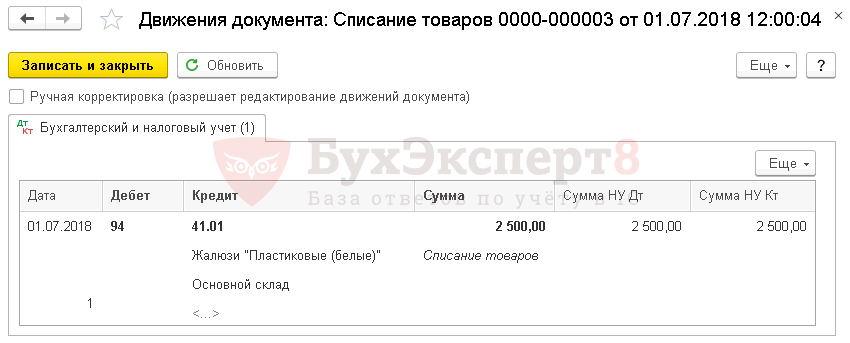

Проводки по документу

Документ формирует проводку:

- Дт 94 Кт 41.01 — списание недостачи товаров по фактической (балансовой) стоимости.

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа по списанию товаров. В 1С используется Акт о списании товаров по форме ТОРГ-16.

Бланк можно распечатать по кнопке Печать – Акт о списании товаров (ТОРГ-16) документа Списание товаров. PDF

Отражение недостачи в составе расходов

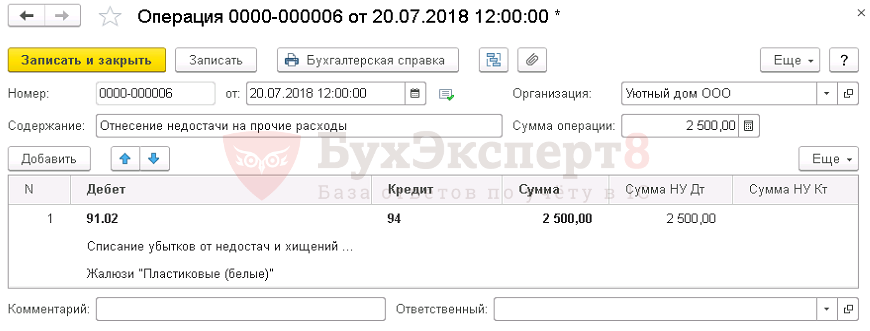

В связи с тем, что виновное лицо не обнаружено, и имеется документ от органов государственной власти, недостача будет отражаться в:

- БУ — в составе прочих расходов (п. 30 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н);

- НУ — в составе внереализационных расходов, приравниваемых к убыткам(пп. 5 п. 2 ст. 265 НК РФ).

Для отражения недостачи товаров в составе расходов создайте документ Операция, введенная вручную вид операции Операция через раздел Операции — Бухгалтерский учет — Операции, введенные вручную.

В поле от указывается дата постановления, которое подтверждает факт отсутствия виновных лиц.

- Дебет — 91.02 «Прочие расходы»;

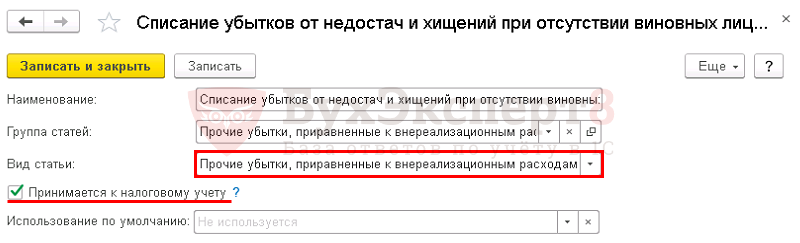

- субконто — Списание убытков от недостач и хищений при отсутствии виновных лиц, статья прочих расходов, заполняется из справочника Прочие доходы и расходы, Вид статьи — Прочие убытки, приравненные к внереализационным расходам;

- Кредит — 94 «Недостачи и потери от порчи ценностей».

Декларация по налогу на прибыль

В декларации по налогу сумма убытков от недостачи товаров отражается в составе убытков, приравниваемых к внереализационным расходам: PDF

- Лист 02 Приложение N 2 стр. 300 «Убытки, приравниваемые к внереализационным расходам».

См. также:

- Порядок проведения инвентаризации

- Инвентаризация ТМЦ: 1С

- Путеводитель Списание товаров

- Недостача ТМЦ. Виновное лицо обнаружено

- Восстановление НДС при списании ТМЦ

- Излишек товаров в результате инвентаризации

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно