При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание

- Устраняем ошибку в декларации

- Техническая поддержка 1С отчетность

- Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Устраняем ошибку в декларации

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

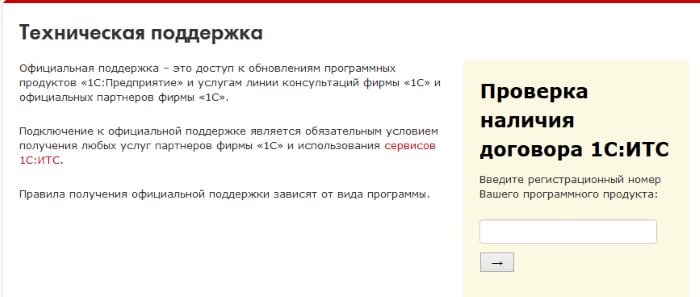

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

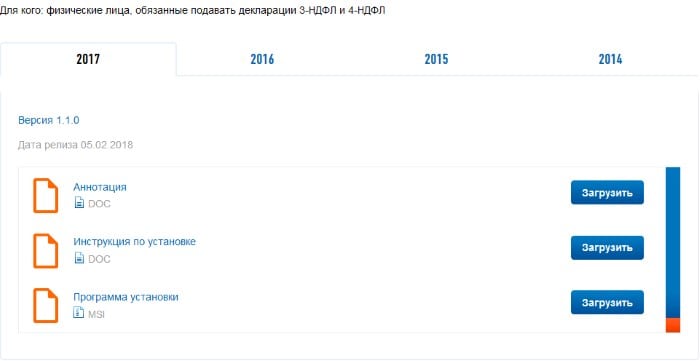

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Очень часто при отправке декларации (расчета) в налоговую, пользователи сталкиваются со следующей ошибкой «0000000002-Декларация (расчет) содержит ошибки и не принята к обработке» и получают отказ через несколько дней. Так же приходит ошибка со следующим кодом: 0300300028-Не идентифицирован шаблон с кодом документа. Давайте попробуем почему возникает такая ситуация и как исправить эту ошибку.

0000000002-Декларация (расчет) содержит ошибки — как исправить

Первым делом настоятельно рекомендуем сверить имя файла с его идентификатором (внутри файла), они должны быть идентичными, однако в Идентификаторе не должно быть расширения «.xls» в конце.

Сам код ошибки 0000000002 означает что нужно найти ошибку в расчетах вычета. Пересчитайте и внимательно проверьте данные еще раз.

Если все данные верны — смело пишите в техподдержку онлайн либо отправляйте официальное письмо с просьбой расшифровки кода ошибки.

Как исправить «0300300028-Не идентифицирован шаблон с кодом документа»

Это еще одна распространенная ошибка при отправке расчетов и деклараций. Тут все немного запутано, а сама ошибка возникает если вы подавали декларацию за 2017 год по «устаревшей» форме от 2016 года.

Согласно приказу Федеральной налоговой службы декларации заполненные по форме за 2016 год должны приниматься до 18 февраля 2018 года, а в некоторых отделениях ФНС ее уже перестали принимать.

Как поступить? Рекомендуем подождать до девятнадцатого февраля текущего года (19.02.2018) и подавать корректировку уже в обновленной 3-НДФЛ.

На сайте ФНС есть специализированная программа «Декларация 2017» от АО ГНИВЦ (Главный Научно Исследовательский Вычислительный Центр Федеральной налоговой службы Российской Федерации). Отлично подходит для втоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц.

Саму программу и инструкции по установке можно найти на официальном сайте ФНС.

Заключение

Надеюсь мы помогли вам разобраться с кодами ошибок 0000000002 при заполнении деклараций и кодом 0300300028 «Не идентифицирован шаблон с кодом документа». Всю остальную информацию рекомендуем узнавать в официальных отделениях ФНС. Если у вас полезные советы — пишите в комментариях к этой странице и мы будем дополнять нашу статью.

Евгений Загорский

IT специалист. Автор информационных статей на тему Андроид смартфонов и IOS смартфонов. Эксперт в области решения проблем с компьютерами и программами: установка, настройка, обзоры, советы по безопасности ваших устройств. В свободное время занимается дизайном и разработкой сайтов.

Оценка статьи:

Загрузка…

Самое читаемое:

08.06.2023

08.06.2023

Chatgram как отключить подписку в Телеграмме и ВКонтакте

Интернет-знакомства — это один из самых популярных способов общения среди пользователей всемирной сети. На…

Далее

Как отключить ГПБ Плюс в приложении на карте Газпромбанка?

Сервис «ГБП плюс» предоставляет больше привилегий пользователям карт Газпромбанка. В первую очередь — это…

Далее

21.04.2023

21.04.2023

Как открыть файл SIG на компьютере и онлайн: в Росреестре, Крипто АРМ, на Госуслугах

SIG-файлы обычно встречаются при работе с документами или цифровыми подписями. Большинство пользователей…

Далее

19.04.2023

19.04.2023

Сайты для создания персонажа в разных стилях: в полный рост, аниме, мультяшный: 8 сайтов и программ

Процесс создания персонажей — это, без преувеличения, целая наука. Кому-то они нужны для интеграции в игровой…

Далее

Предоставлять декларацию в электронной форме очень удобно. Однако налогоплательщик может столкнуться с ситуацией, когда документ окажется не принят с кодом ошибки 0000000002. Чтобы не платить штрафы за несвоевременную отправку декларации, стоит знать, что означает такая ошибка и как ее исправить.

Код 0000000002

Налоговая принимает декларации согласно Административного регламента, который утвержден приказом Минфина N 99н. Отказать в приеме документов инспекция может, только когда он не в порядке. Это произойдет, например, если есть ошибки в расчетах, не указано ФИО, или не точна форма документа. Еще декларацию не примут, если ее положено предоставлять в другой налоговый орган.

Когда налогоплательщик получает сообщение с кодом 0000000002, то, обычно, в нем есть дополнительная информация, которая объясняет причину отказа. Так, налоговая может сообщить, что система не прочитала файл, или у файла обнаружено неверное расширение.

Получение такой информации означает, что документ не принят к обработке. Важно понимать, что такая декларация получит отказ в принятии из налоговой через несколько дней.

Устранение ошибки

Сначала стоит убедиться, что имя файла такое же, как и у идентификатора, так как это часто становится причиной ошибки с кодом 0000000002. Полезно также проверить расширение у идентификатора, здесь важно чтобы на конце файла не стояло «xls».

Ошибка с этим кодом сопровождается надписью — «Декларация (расчет) содержит ошибки и не принята к обработке». Это значит, что при оформлении или расчете документа допущены неточности. В этой ситуации полезно открыть файл и перепроверить все заново.

Если же налогоплательщик абсолютно уверен в правильности расчетов, и у него установлена «1С», то стоит написать в техподдержку программы письмо, где изложить ситуацию и попросить помощи. Чтобы отправить сообщение в техническую поддержку, требуется перейти на сайт фирмы «1С», где открыть нужный раздел и написать запрос.

В ситуации ошибки с кодом 0000000002, допустимо письменно или устно обратиться в налоговую за разъяснением ситуации. Правда, здесь важно учесть, что из-за запроса в налоговую никто не продлит налогоплательщику срок предоставления декларации.

Возможные штрафы

Многие желают знать, что произойдет, если документ не отправить в инспекцию вовремя. В этой ситуации с налогоплательщика удержат штраф в размере 5% неуплаченного налога, однако в любом случае сумма удержания окажется больше 1 тысячи рублей.

То есть, чтобы избежать штрафов при появлении ошибки с кодом 0000000002, если времени выяснять причины этого сбоя нет, стоит отправить декларацию через почту с описанием вложений. Возможна также передача документа через личный кабинет плательщика.

Когда налогоплательщик узнает об ошибках

Отправляя первичную декларацию по НДС в налоговую инспекцию, налогоплательщик может и не подозревать, что контролеры обнаружат в ней ошибки. Причем эти ошибки могут возникать не только по вине самого налогоплательщика (при неточности заполнения, технических погрешностях и др.), но и в связи с какими-либо действиями/бездействием его контрагентов.

С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. Изменения связаны с расширением перечня кодов операций.

Пример заполнения декларации по НДС за 1 квартал 2023 года вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

К примеру, партнер не отразит в книге продаж выданный вам счет-фактуру. В результате он не только занизит в своей декларации сумму реализации и НДС, но и доставит массу неприятностей вам — получателю счета-фактуры:

- Вы будете вынуждены давать пояснения контролерам.

- Повышается риск отказа в вычетах по НДС по счету-фактуре, отраженному в вашей книге покупок и не зафиксированному в книге продаж вашего контрагента.

Как вы узнаете, что ваш контрагент не отразил счет-фактуру в книге продаж или данные были искажены? Всё просто: вы получите от налоговиков требование о необходимости представления пояснений в связи с выявленными при проверке декларации расхождениями. В приложении к требованию будут перечислены ошибки и их коды. Подробнее об этом расскажем далее.

Коды, которые расскажут вам об ошибках в декларации по НДС

С помощью рисунка ниже вы сможете быстро и наглядно познакомиться с кодировкой ошибок, выявляемых с помощью АСК НДС (автоматизированной системы контроля данных из деклараций по НДС):

Что означают коды ошибок с 5-го по 9-й и как реагировать на них, вы можете узнать в КонсультантПлюс. Пробный доступ к данной правовой системе можно получить бесплатно.

В следующих разделах подробнее остановимся на причинах появления ошибок с отдельными кодами и последующих действиях налогоплательщика.

Код 000000001: вычеты есть, а начисление отсутствует

Код ошибки 0000000001 в декларации по НДС указывает на наличие «налогового разрыва» — когда АСК НДС не смогла сопоставить данные в книге продаж поставщика с данными книги покупок покупателя. Причиной такого разрыва может служить:

- Нерадивость контрагента: он не представил декларацию по НДС за аналогичный период или отразил в представленной декларации данные, не позволяющие идентифицировать счет-фактуру и сопоставить его со счетами-фактурами контрагента.

- Недобросовестность продавца: вместо фактической реализации он отразил в декларации нулевые значения.

- Невнимательность покупателя: при оформлении книги покупок допущены ошибки.

Какие существуют основания для отказа в возмещении НДС, читайте здесь.

На рисунке ниже показаны возможные причины возникновения ошибки с кодом 0000000001 и порядок составления пояснений:

В большинстве случаев код ошибки 0000000001 появится в требовании налоговиков, если вы работали с фирмами-однодневками. Именно они чаще всего представляют нулевые декларации по НДС или вообще не отчитываются в налоговые органы.

Пример составления пояснений к декларации по НДС от КонсультантПлюс:

Организация «Альфа» получила требование налоговой инспекции о представлении пояснений по декларации по НДС за I квартал 2022 г. Требование получено в электронном виде по ТКС.

В приложении к требованию указан код ошибки «1» в разд. 8 декларации по операции покупки товаров у организации «Бета». Это значит, что инспекция нашла противоречия между данными книги покупок покупателя и сведениями из книги продаж продавца.

Бухгалтер организации «Альфа» сверил данные…

Посмотреть пример полностью можно в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Код 000000002: ищем свои ошибки

Код ошибки 0000000002 в декларации по НДС означает, что в книге покупок и продаж отчитывающейся компании расходятся данные об одной и той же операции. Здесь речь идет не о нестыковках между декларациями продавца и покупателя, а о расхождениях внутри отчетности самой компании (или ИП).

Если налог сначала начисляется, а затем принимается к вычету, в книге покупок и продаж регистрируется один и тот же счет-фактура. Как это бывает на практике?

Пример 1

ООО «Альмира» (поставщик) получило предоплату от ООО «Сигма Люкс» (покупателя) и начислило с ее суммы НДС. При отгрузке продукции поставщик заявил вычет начисленного авансового НДС (п. 6 ст. 172 НК РФ). Эти две операции и сравнит АСК НДС.

Если в декларации есть вычет, но налог не начислен, система сформирует запрос с кодом ошибки 0000000002. Получив требование инспекции с таким кодом ошибки, ООО «Альмира»:

- проверяет, зарегистрирован ли авансовый счет-фактура в книге продаж;

- выявив не отраженный в книге продаж авансовый счет-фактуру, оформляет доплист к книге продаж (за период получения аванса), доплачивает налог и пени, а также представляет уточненную декларацию.

Такой же код ошибки ООО «Альмира» получит и в том случае, если авансовый НДС и начислит и примет к вычету, но при этом при регистрации счета-фактуры в книге покупок и продаж допустит погрешности.

Пример 2

ПАО «КерамзитСтрой» арендует муниципальное имущество и исполняет обязанности налогового агента по НДС. Компания ежемесячно оформляет счет-фактуру и регистрирует его в книге продаж, а также уплачивает НДС в бюджет. Затем ПАО «КерамзитСтрой» в книге покупок заявляет вычет на эту же сумму.

Если ПАО «КерамзитСтрой» ошибется при отражении счета-фактуры в книге покупок и продаж, при проверке декларации система укажет ошибку с кодом 0000000002. После получения требования о предоставлении пояснений компании необходимо следовать алгоритму, описанному в примере 1.

Что делать после получения требования, в котором указаны коды ошибок

Действия налогоплательщика в такой ситуации представлены на рисунке:

Важно помнить, что на каждом этапе существуют ограничительные сроки, пропуск которых грозит налогоплательщику (налоговому агенту по НДС) штрафами, а в некоторых случаях и блокировкой счетов.

Основные сроки представлены на рисунке:

У инспекторов есть весьма действенный и неблагоприятный для налогоплательщика инструмент, чтобы заставить его вовремя отправлять квитанцию о приеме требования, — блокировка счета (п. 3 ст. 76 НК РФ).

Когда обязательно нужна уточненная декларация при выявлении ошибок с указанными кодами

После получения из инспекции требования о представлении пояснений в связи с выявленными в декларации ошибками возникает вопрос: можно ли налогоплательщику ограничиться подачей одних только пояснений или требуется еще и уточненная декларация?

Чтобы ответить на него, нужно:

- взять из представленной в инспекцию первичной декларации показатели строк 040 и 050 раздела 1 (информацию об исчисленной сумме налога к уплате или к возмещению);

- проанализировать, как повлияло исправление ошибок на указанную в этих строках сумму налога;

- если после исправления ошибок налог к уплате в бюджет оказался занижен (сумма возмещения оказалась завышенной), в обязательном порядке требуется подача уточненной декларации.

См. также «Исправляем ошибки — уменьшение НДС в декларации».

Уточненной декларации не потребуется, если занижения налога не последовало. Но объяснения представить нужно обязательно:

- в том случае, когда вы в своей декларации никаких ошибок не обнаружили;

- когда корректировки (вызванные выявлением ошибок) не повлияли на изменение налоговой базы и итоговую сумму налога.

О правилах написания и подачи пояснений при выявлении ошибок в декларации по НДС, а также о размерах штрафов за их непредставление (или опоздание с пояснениями) мы рассказываем здесь.

Итоги

При камеральной проверке деклараций по НДС в представленных данных могут быть выявлены ошибки четырех видов. Ошибка с кодом 0000000001 обозначает налоговый разрыв между данными по одной и той же операции в декларациях контрагентов, а код ошибки 0000000002 указывает на возможные погрешности в отражении операций в книге покупок или книге продаж одного налогоплательщика. Код 0000000003 говорит о расхождениях данных об одной операции в частях 1 и 2 журнала учета счетов-фактур, а код 0000000004 может указывать на наличие ошибок при регистрации счета-фактуры. После получения от налоговиков требования о представлении пояснений необходимо разобраться в причинах появления ошибок, затем доплатить налог и пени, представить уточненную декларацию (если в результате ошибки налог к уплате оказался занижен) или ограничиться пояснениями (если налог не занижен, и вычеты контрагентов не пострадают).

Здравствуйте!

Судя по тексту

Документ содержит ошибки и не принят к обработке (код ошибки 0000000002) — это наличие ошибки, которая дальше расшифровывается.

В налоговом органе по имени файла

1165013_7730_9729125727773001001_747cd3db-1ff1-4d41-b1f9-c46a0a527b9c_20210318_747cd3db-1ff1-4d4

1-b1f9-c46a0a527b9c не найдено основание для приема данного файла (код ошибки 0100200009)

Это уже расшифровка самой ошибки. В ИФНС не видят основания получения такого файла. Надо им позвонить и уточнить причину.

Возможно, что при смене ИФНС что-то не так отразили. Может когда название файла самого требования заполняли в реестре (Имя файла требования), что-то не так указали и т.д.

Оптимально узнать в налоговой.

Может просто ПО сбоить в момент приема вашего ответа.

Напишите, пожалуйста, что ответят в инспекции.