Налоговая проверяет бухотчетность и шлет уведомления об ошибках. Что делать?

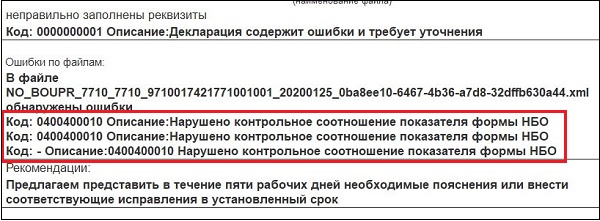

Налоговая, получив экземпляр бухгалтерской отчетности, реагирует так, как делает это обычно с декларациями и расчетами: обнаружив ошибку, требует в течение 5 дней предоставить пояснения или внести исправления. При этом высылает уведомления по форме, заточенной под декларации и расчеты. Это вносит логическую сумятицу: как реагировать на такие уведомления? Ведь бухотчетность – совсем не то же самое, что налоговые декларации или расчеты.

Налоговая, получив экземпляр бухгалтерской отчетности, реагирует так, как делает это обычно с декларациями и расчетами: обнаружив ошибку, требует в течение 5 дней предоставить пояснения или внести исправления. При этом высылает уведомления по форме, заточенной под декларации и расчеты. Это вносит логическую сумятицу: как реагировать на такие уведомления? Ведь бухотчетность – совсем не то же самое, что налоговые декларации или расчеты.

Что может не нравиться в отчетности налоговой:

Повод первый: указан код ОКВЭД, отличный от основного вида деятельности.

Повод второй: не соблюдены контрольные соотношения, разработанные налоговой для проверки корректности отчетности.

Вот пример такого уведомления по поводу указания кода ОКВЭД:

Как видим, сам бланк вообще не про отчетность, и указания на необходимость представления пояснений совсем из другой налоговой оперы.

Что делаем?

И в первом, и во втором случае-поводе, даже если налоговая прислала уведомление, бухотчетность все равно будет загружена в ресурс БФО. Т.е. из-за этой ошибки отчетность не будет считаться несданной.

Как разъясняет сама налоговая, организация может представить скорректированную отчетность. Но как обещать – не значит жениться (есть такой фильм), так и «может» – не значит «обязан».

По первому поводу, когда, по мнению налоговой, указан код ОКВЭД, отличный от основного вида деятельности.

Вот, что пишет налоговая про код ОКВЭД>:

«Необходимо указывать ОКВЭД, отражающий вид деятельности, которым организация занималась в том году, за который сдается отчетность. В случае, когда код ОКВЭД отличается от кодов ОКВЭД, указанных в ЕГРЮЛ, организации необходимо направить заявление на внесение изменений в реестр».

Т.е. если вы указали код ОКВЭД по виду деятельности с наибольшей выручкой, который есть в ЕГРЮЛ, но не первый по очереди, то это не ошибка. Кроме того, его вы будете подтверждать в ФСС. Но налоговую «глючит», если он не совпадает с «основным», т.е. первым в выписке.

Вносить изменения в отчетность вовсе необязательно, ведь нарушений нет. Но стратегически лучше изменить основной код ОКВЭД, чтобы не было таких несовпадений.

По второму поводу, когда не соблюдены контрольные соотношения.

Если получили такое письмо, то в нем должно быть указано, какие именно соотношения и по каким строкам не выполнены.

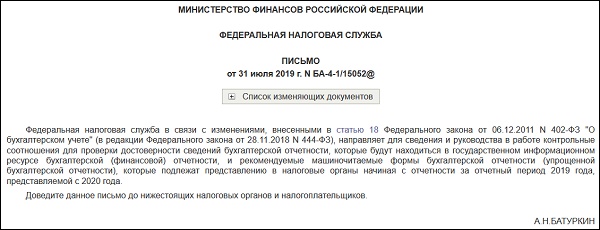

Вот сам мануал по соотношениям в Письме ФНС России от 31.07.2019 N БА-4-1/15052@.

Контрольные соотношения логичны, и если они не соблюдены, то 99,99%, что есть логическая ошибка.

Если действительно ошибка, то лучше ее исправить – «положение обязывает». Хотя если этого и не сделать, отчетность все равно загрузят в ресурс.

Ну что же, годовая отчетность сдана. Теперь последний месяц марафона перед майскими праздниками. Как всегда для вас готов календарь отчетности в Мультибухгалтере на апрель, который по всем вашим клиентам сформирован автоматически (если вы, конечно, используете Мультибухгалтер, что вам советуем!) Легкой отчетности с Мультибухгалтером

Мы знаем, что нужно бухгалтерским фирмам

Попробуйте Мультибухгалтер, он классный

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Из нашей статьи вы узнаете:

Сдача отчетности в ИФНС не означает ее автоматический прием ведомством. Поданные декларации проходят проверку на соответствие требованиям. В ряде ситуаций налоговики имеют право не принимать отчетность. Если проигнорировать этот момент, то можно пропустить сроки сдачи отчетных документов, нарваться на крупный штраф, а иногда — на блокировку счетов и отказ в получении вычета по НДС.

Отказ в приеме отчетности в налоговую оформляется в виде уведомления. В нем указывается причина, по которой ведомство не принимает документы.

Список причин для отказа в приеме декларации

Полный перечень причин, по которым налоговики могут запретить прием отчетных бумаг, представлен в соответствующем Административном регламенте (пункт 19). Его Федеральная налоговая служба РФ утвердила в июле 2019 года приказом №ММВ-7-19/343@.

Отказ в приеме отчетности в налоговую зависит от способа подачи. При сдаче «на бумаге» причины могут быть следующими:

- отчетность подписана лицом, не имеющим на это полномочий;

- достоверность и полнота сведений не подтверждены подписью ответственного лица;

- личность физлица, которое подает бумаги, не удостоверена из-за отсутствия документа (паспорта);

- лицо, сдающее отчетность, не имеет подтверждающего полномочия документа;

- декларация сдается не по форме или не в то отделение ИФНС;

- наличие ошибок или предоставление недостоверных данных.

Электронный способ подачи:

- не соблюдено требование к форме или формату документа;

- нет защиты усиленной квалифицированной ЭЦП ответственного лица;

- подпись лица, у которого нет полномочий на это;

- сдача не в тот орган ФНС;

- есть ошибки или указаны недостоверные сведения.

Отдельно стоит уточнить основание, связанное с отсутствием полномочия на подпись. Если документ подписан руководителем компании, а ФНС отказывает в его приеме, то причины у ведомства могут быть следующие:

- руководитель дисквалифицирован;

- подпись поставлена умершим лицом, о чем свидетельствуют данные госрегистрации смерти;

- документ подписал руководитель, который отказался от участия в организации;

- руководитель недееспособен или признан безвестно отсутствующим, если информации о месте его нахождения нет более 1 года;

- в ЕГРЮЛ внесена запись о недостоверности сведений о руководителе, подписавшем отчетность.

Дополнительные причины отказа

В соответствии с пунктом 142 указанного Административного регламента, ИФНС выносит отказ в отношении документов, которые не содержат обязательных реквизитов. Правило распространяется на бумажную и электронную отчетность в равной степени.

Реквизиты для ИП включают полное указание ФИО.

ООО должны указать:

- наименование;

- ИНН;

- вид отчетности (первичная, корректировка);

- наименование ИФНС, куда сдается документ.

Также в декларации от ООО должны ставиться подписи лиц, которые уполномочены подтверждать полноту и достоверность подаваемых данных.

На этом список законных оснований для отказа исчерпан. Но иногда налоговики отказываются осуществлять прием, ссылаясь на другие причины.

Когда налоговая не имеет права отказать в приеме декларации

Среди оснований, которые сотрудники ИФНС не могут применять для отказа в приеме отчетности, можно назвать следующие причины:

- организация имеет признаки недобросовестности;

- есть долги по налогам и страховым отчислениям;

- компания зарегистрирована по массовому адресу;

- в декларации есть описки и неточности;

- налогооблагаемая база представлена в заниженном виде.

Право на оценку добросовестности бизнеса и проверку расчетов налоговые органы получают только при проведении камеральной проверки. Данные полномочия на налоговых инспекторов не распространяются. По этой причине перечисленные основания не могут быть препятствием для сдачи отчетов.

Также налоговые органы неправомочны аннулировать поданную отчетность. При несоблюдении правил сдачи инспектор должен проинформировать организацию или ИП о том, что декларация не принята, и выставить срок для ее исправления.

Что делать, если ИФНС не принимает отчетность

Отказ в приеме декларации по НДС чреват нарушением сроков ее подачи. В соответствии со ст. 119 НК РФ, это влечет штраф в размере ежемесячных 5% от суммы налога из непредставленной отчетности. Размер колеблется от 1 тысячи рублей до 30% от налога.

Налоговики имеют право применить более строгую санкцию — блокировку счетов (ст. 76 НК РФ). К этой мере прибегают, если просрочка составила 10 дней.

Если организация получила уведомление об отказе, то следует оперативно принять меры, исправить допущенные нарушения и представить в ИФНС корректировку. Делать это требуется незамедлительно, так как каждый день просрочки чреват штрафными санкциями.

В сервисе 1С-Отчетность вы сможете отправить электронную отчетность во все необходимые контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС.

Встроенная система проверки проследит, чтобы вы не отправили ошибочные данные. Сервис подскажет, как правильно заполнить все поля еще на этапе заполнения отчетности и отправить отчет без ошибок.

Если отказ вынесен по причине, не входящей в законный перечень оснований, то следует его оспорить. Для этого организация составляет жалобу и направляет ее в вышестоящий налоговый орган в соответствии с п. 1 ст. 138 и п. 1 ст. 139 НК РФ. Это, например, управление ФНС по региону.

При этом подавать жалобу следует в свой территориальный орган ФНС. Он должен в трехдневный срок после получения жалобы передать ее в вышестоящий орган.

Жалоба составляется в свободной форме с подробным описанием сути претензии и адресуется непосредственно руководителю вышестоящего налогового органа. Принять ее должны по почте заказным письмом, через портал www.nalog.ru или при личном визите заявителя.

Срок рассмотрения жалобы составляет 15 рабочих дней. Период может увеличиться до 30 дней, если для решения потребуется запросить документы из нижестоящего налогового органа.

После принятия решения налоговики должны поставить заявителя в известность в срок до 3 рабочих дней. Если в указанные сроки налоговый орган не рассмотрел жалобу и не оповестил налогоплательщика, то последний может подать в суд.

Для обжалования действий налогового инспектора составляют исковое заявление. Принятый процессуальный порядок предусматривает обращение физических лиц по этому вопросу в суд общей юрисдикции, а ИП и организациям отстаивать свои права надо в Арбитражном суде.

Обновления в 2021 году

С 1 июля 2021 году ФЗ-№374 уточнил в НК РФ перечень оснований, которые позволяют считать декларацию непредставленной. Принятый список размещен в п. 4.1 ст. 80 кодекса:

- декларацию подписало или представило неуполномоченное лицо;

- директор организации был дисквалифицирован;

- реестр ЗАГС включил информацию о смерти лица до момента, когда отчетность была подписана усиленной квалифицированной ЭП этого лица;

- компания исключена из ЕГРЮЛ;

- в ЕГРЮЛ внесена информация о недостоверном характере данных о руководителе компании.

Также декларацию по НДС не примут, если она вступает в противоречие с контрольными соотношениями, а в расчетах по страховым взносам есть ошибки, перечисленные в ст. 431 НК РФ.

Нарушения ИФНС может выявить после принятия бумаг при проведении камеральной проверки. В этом случае принятую декларацию признают непредставленной, а налогоплательщик будет оповещен в течение 5 дней с даты выявления основания для аннулирования.

После направления уведомления об аннулировании налоговая должна завершить камеральную проверку по ней. В связи с этими обновлениями рекомендуется не откладывать сдачу отчетности на последний день.

Заключение

Федеральная налоговая служба имеет закрытый перечень оснований, по которым прием декларации от компании или ИП может получить отказ. Он сопровождается уведомлением, в котором в обязательном порядке указывается причина. Ее следует незамедлительно исправить и подать в налоговый орган скорректированный отчет. Игнорирование уведомления чревато штрафами, блокировкой операций по счетам и отказом в вычете по НДС.

Если ИФНС отказывается принимать документ по незаконным основаниям, то налогоплательщик имеет право как подать жалобу в вышестоящий орган ФНС, так и обжаловать решение в судебном порядке. Как показывает практика, в большинстве случаев суд становится на сторону истца и обязывает налоговиков провести прием спорного отчетного документа.

После подачи налоговой отчётности по нашему предприятию (обычно это годовой баланс) мы можем получить назад протокол, в котором указано об обнаруженной в нашей отчётности ошибке с кодом 0400400010 «Нарушено контрольное соотношение показателя формы НБО». При этом об особенностях ошибки никто толком рассказать не может, и что делать в данной ситуации также не понятно. Каков же выход? Ниже разберём сущность возникшей ошибки, а также рассмотрим, как её можно исправить.

Содержание

- Сущность ошибки с кодом 0400400010

- Пояснительная записка, если нарушено контрольное соотношение показателя формы НБО

- Проверка показателей отчётности при возникновении ошибки с кодом 0400400010

- Звонок в налоговую для решения проблемы

- Дождитесь обновления системы, чтобы повторно отправить отчёт

- Заключение

Сущность ошибки с кодом 0400400010

Как известно, с начала 2020 года налоговые инспектора (а также соответствующие программные инструменты) сверяют налоговую отчётность по новым контрольным соотношениям. Данные соотношения регламентированы специальным письмом ФНС от 31.07.2019 года № БА-4-1/15052@, в котором определено, суммы каких строк должны сходиться при проверке баланса.

Так, к примеру, в балансе складываются все показатели строк актива для получения общей суммы в строке 1600. А также все показатели строк в пассиве для получения общей суммы в строке 1700. Значение строки 1600 должно соответствовать значению строки 1700.

Основная причина появления рассматриваемой ошибки – это округление цифр до тысяч рублей. У ФНС контрольные соотношения настроены по формулам в тысячах, без допустимых значений при выполнении округления. То есть налоговая служба при проверке суммирует показатели не до копеек, а в тысячах рублей. Поэтому и возникает нарушение контрольного соотношения показателя формы НБО.

В процессе таких округлений у создателя отчёта валюта актива баланса может не сходиться с валютой пассива, из-за чего система проверки отчётности выдаёт ошибку и требует внесения корректировки в полученную отчётность.

Введение новой методики очень быстро вызвало массу возвратов по поданной отчётности (наиболее часто это было баланс за 2019 год), к чему были не готовы сами налоговые органы. Более того, изменение алгоритма проверки отчётности в программных инструментах типа 1С также привело к тому, что 1С также стала «ругаться» на сформированные в ней же отчёты. При этом эти же отчёты ранее воспринимались системой как корректные, и не вызывали ошибку.

Также причиной сбоя могут стать проблемы при выгрузке форм налоговой отчётности. Так у ряда специалистов при выгрузке баланса из 1С 8.3 в СБИС строка 2410 трансформировалась в строку 2411, не учитывалась в формулах, что и приводило к ошибке 0400400010.

Давайте разберёмся, как исправить рассматриваемую ошибку при подаче годового баланса.

Читайте также: Причины отказа налоговой: Ошибка в последовательности предоставлении сведений 3 НДФЛ и что это значит.

Пояснительная записка, если нарушено контрольное соотношение показателя формы НБО

Хорошим решением является подача пояснительной записки к вашей отчётности в налоговую. В записке вам будет необходимо пояснить, как вы получили ваши цифры. Но довольно часто пояснительные не работают, так как показатели считают автоматические системы, а сами налоговые специалисты предпочитают не углубляться в каждый отчёт.

Проверка показателей отчётности при возникновении ошибки с кодом 0400400010

Некоторые налоговые органы требуют внести исправления в отправленную отчётность посчитав сумму по тысячам. После чего отправить уточнённый отчёт в налоговую с пометкой «корректировка №1». Это должно помочь решить проблему контрольного соотношения показателя.

Звонок в налоговую для решения проблемы

При наличии возможности и расположенного к вам налогового инспектора позвоните в ваш налоговый орган и осведомитесь, как устранить ошибку соотношения показателя. Несмотря на то, что в ИФНС часто не знают, как решить рассматриваемую проблему, вам может повезти, и вы попадёте на компетентного налогового специалиста.

Дождитесь обновления системы, чтобы повторно отправить отчёт

Также панацеей может стать соответствующее обновление автоматических систем проверки налоговой отчётности, работающих в ФНС. Учитывая множество фиксируемых ошибок в системе, техподдержка ФНС может выпустить апдейт, который решит ошибку в разнице подсчёта суммы баланса. Но точных данных по выходу такого обновления пока нет.

Это может быть полезным: Ошибка генерации сертификата в личном кабинете налогоплательщика — что делать?

Заключение

Выше мы рассмотрели, почему возникает код ошибки 0400400010, которая означает: «Нарушено контрольное соотношение показателя формы НБО». Поскольку указанная проблема вызвана особенностями подсчёта суммируемых значений, рекомендуем или написать пояснительную по вашим цифрам, или пересчитать ваш баланс так, как считает сама ФНС. После этого ошибка будет устранена.

Отправим материал Вам на почту

Отчетность признана непредставленной, что делать?

Причины, по которым могут «завернуть» отчетность

Налоговый кодекс пополнился новыми пунктами, в которых прописаны основания для признания отчетности непредставленной. С 1 июля 2021 года, согласно законодательства, ФНС не принимает отчетность только на основании причин, прописанных в главном налоговом документе. Основания делятся на формальные и содержательные. Формальных оснований пять, среди них, например, подпись неуполномоченного лица. Содержательная причина одна — несоответствие контрольным соотношениям. Подробности – в нашей статье.

В конце 2020 года в Налоговый кодекс РФ был внесен существенный пакет изменений, затрагивающий порядок налогового администрирования. 23 ноября 2020 года был принят федеральный закон № 374, который внес дополнения и поправки в две статьи, касающиеся сдачи налоговой декларации и порядка и сроков уплаты налогов: статья 80 НК РФ дополнена пунктами 4.1 и 4.2, статья 174 пополнилась пунктом 5.3.

В новом пункте 4.1 статьи 80 НК РФ (о правилах подготовки и сдачи налоговой декларации) перечислены причины, при выявлении которых в ходе камеральной налоговой проверки налоговая декларация будет считаться непредставленной.

Важно отметить, чтобы налоговая не приняла отчетность, достаточной одной из ниже перечисленных причин.

5 причин отказа в приеме отчетности — по формальным признакам:

- установлено, что декларация подписана неуполномоченным визировать этот документ лицом;

- подписавшее декларацию лицо дисквалифицировано по делу об административном правонарушении;

- на декларации стоит электронная подпись умершего человека. То есть в Едином государственном реестре записей актов гражданского состояния содержатся сведения о дате смерти физического лица, наступившей ранее даты подписания налоговой декларации УКЭП (усиленной квалифицированной электронной подписью) этого человека;

- сведения о лице, имеющем право без доверенности действовать от имени налогоплательщика и подписавшего декларацию, являются недостоверными. Доказательством этого служит запись в ЕГРЮЛ (Едином государственном реестре юридических лиц) о недостоверности сведений о подписанте. Запись должна быть сделана ранее даты подписания документа. Если лицо внесено в реестр позже, это не является основанием для непринятия отчетности;

- отчетность сдается за юрлицо, официально признанное прекратившим свою деятельность. Отчетность будет признана непредставленной, если запись о прекращении деятельности внесена в Единый государственный реестр юридических лиц до момента подписания и сдачи документа. Основание может быть любым: реорганизация, ликвидация или исключение из Единого государственного реестра юридических лиц по решению регистрирующего органа.

Как подтвердить полномочия?

С 1 июля 2021 начали действовать уточненные требования к документации, подтверждающей полномочия подписанта сдаваемой отчетности.

Теперь к налоговой декларации необходимо приложить копию документа, подтверждающего полномочия представителя на подписание отчетности или документ в электронной форме, подписанный УКЭП (усиленной квалифицированной электронной подписью) того, кто выдал лицу данные полномочия, то есть доверителя. С середины 2021 года утверждена возможность подтверждать полномочия электронным способом, через ТКС (телекоммуникационные каналы связи).

Формат документа, подтверждающего полномочия представителя на подписание налоговой декларации в электронной форме, порядок его направления по ТКС утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов – то есть ФНС России. Формат такого документа был утвержден приказом ФНС от 30.04.21 года № ЕД-7-26/445@.

Содержательная причина для признания отчетности непредставленной

С 1 июля 2021 года налоговая декларация считается непредставленной, если в ней выявлены несоответствия показателей контрольным соотношениям. Законодательно установлено, что нарушение контрольных соотношений является свидетельством нарушения порядка заполнения декларации.

Перечень контрольных соотношений показателей налоговой декларации по налогу на добавленную стоимость утвержден 25 мая 2021 года Приказом ФНС России № ЕД-7-15/519@. В перечне 14 контрольных соотношений, 13 из них начали действовать с 1 июля 2021 года, 14-е финальное соотношение вступает в силу с 1 января 2022 года.

Пример контрольного соотношения.

Выявление несоответствий Раздела 8 декларации. Сумма налога, подлежащая вычету, построчно по Разделу 8 декларации равна сумме налога всего по книге покупок.

В какой срок ФНС должна уведомить о непринятии отчетности?

В случае обнаружения налоговым органом факта несоответствия показателей представленной налоговой декларации контрольным соотношениям, ФНС должна направить налогоплательщику уведомление в электронной форме по ТКС через оператора электронного документооборота. Сделать это она должна в день получения декларации или на следующий рабочий день, но не позднее.

Если декларация признается непредставленной по формальным признакам, то налоговая инспекция обязана уведомить налогоплательщика об этом в течение 5 дней — со дня обнаружения основания.

Форма и формат уведомления о признании декларации непредставленной утверждаются Федеральной налоговой службой.

Сколько времени дается на исправление?

Налогоплательщик в течении 5 дней с даты направления уведомления обязан устранить нарушения и представить уточненную декларацию, только в этом случае декларация будет считаться принятой налоговой. Это правило начинает применяться с отчетности, сданной после 1 июля 2021 года.

В противном случае возникает 3 вида рисков:

- привлечение к ответственности в виде штрафа, величина которого может составлять от тысячи рублей до почти трети (30%) от суммы налога по непредставленной отчетности;

- блокировка счета в банке и переводов электронных денег. К этой мере ФНС может прибегнуть, если срок непредставления отчетности составляет 10 и более дней;

- возможен отказ в налоговом вычете по НДС контрагенту-покупателю – до тех пор, пока поставщик не сдаст электронную декларацию.

Отчетность принята – такой вердикт от налоговой проще получить, используя СБИС Электронная отчетность. СБИС позволяет всегда иметь под рукой актуальные формы отчетности, легко заполнять их, учитывая все контрольные соотношения, не допускать путаницу с электронными подписями, быстро и вовремя сдавать отчетность в контролирующие органы. ЭЦП для отчетности можно без труда получить в нашем сертифицированном центре на сертифицированном носителе.

Перевести документооборот на электронные рельсы, не отставать от цифровизации, выстроить документарные отношения внутри компании и с контрагентами, призван СБИС Электронный документооборот.

Если у вас нет опыта работы в подготовке отчетности, если ИФНС «заворачивает» отчетность, на помощь готовы прийти наши специалисты. Воспользуйтесь услугой по сдаче отчетности, вам помогут подготовить как отдельный отчет, так и будут готовы взять на себя все задачи по подготовке и сдаче отчетности.

Подробнее о том, как подключить СБИС, вам готовы рассказать наши специалисты.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

| № | Характеристика | Значение характеристики |

|---|---|---|

| 1 | Идентификационный номер | 7707329152-kofo |

| 2 | Наименование набора данных | Классификатор ошибок форматно-логического контроля файлов налоговой и бухгалтерской отчётности |

| 3 | Описание набора данных | ошибки, выявленные при форматно-логическом контроле файлов налоговой и бухгалтерской отчетности |

| 4 | Владелец набора данных | ФНС России |

| 5 | Ответственное лицо | Волхонин Сергей Александрович (Советник государственной гражданской службы Российской Федерации 2 класса) |

| 6 | Телефон ответственного лица | +7 (495) 913-00-00 (доб. 25-51) |

| 7 | Адрес электронной почты ответственного лица | oed@tax.gov.ru |

| 8 | Гиперссылка (URL) на набор | https://data.nalog.ru/opendata/7707329152-kofo/data-20220728-structure-2022728.csv |

| 9 | Формат данных | csv |

| 10 | Описание структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20220728.csv |

| 11 | Дата первой публикации набора данных | 19.11.2015 |

| 12 | Дата последнего внесения изменений | 28.07.2022 |

| 13 | Содержание последнего изменения | Обновление набора данных |

| 14 | Дата актуальности | 28.07.2023 |

| 15 | Ключевые слова, соответствующие содержанию набора данных | Нарушения, несоответствие, отсутствие данных, транспортный контейнер, декларация, нарушение порядка, xsd-схема |

| 16 | Гиперссылки (URL) на предыдущие релизы набора данных | https://data.nalog.ru/opendata/7707329152-kofo/data-20171208-structure-20151119.csv https://data.nalog.ru/opendata/7707329152-kofo/data-20151119-structure-20151119.csv |

| 17 | Гиперссылки (URL) на предыдущие версии структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20151119.csv |

| 18 | Версия методических рекомендаций | 3.0 |