Виды искажений в бухгалтерской отчетности

Важную роль при принятии решений относительно эффективного

управления и делового сотрудничества играет информация о деятельности

организации, доступ к которой пользователи получают через бухгалтерскую

отчетность. Это повышает значение погрешностей и допущений в бухгалтерской

отчетности. Требование достоверности бухгалтерской отчетности отмечено

в соответствии с п.3 ст.6 положения по бухгалтерскому учету «Бухгалтерская

отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина

России от 6.07.99 г. N 43н, бухгалтерская отчетность должна давать достоверное

и полное представление о финансовом положении организации, финансовых

результатах ее деятельности и изменениях в ее финансовом положении; достоверной

и полной считается бухгалтерская отчетность, сформированная исходя из

правил, установленных нормативными актами по бухгалтерскому учету.

Проблема правдивости и реальности бухгалтерского баланса была

актуальной во все времена существования двойной записи и балансоведения.

Еще в 1926 г. профессор И.Ф. Шерр в книге «Бухгалтерия и баланс»

в главе «Вуалирование баланса» [1] отмечал необходимость «…

бросить свет на тайны балансовых мастеров, ставящих себе задачей, конечно,

в силу самых различных мотивов представить в лучшем или худшем свете положение,

состояние и размеры имущества предприятия и доходность последнего».

Основной своей задачей такие «мастера» считали сокрытие деловых

фактов, имущественного положения или обязательств предприятия, затушевывание

их, придание им неясного вида и т.п.

Современные «балансовые мастера», преследуя определенные

интересы, часто искажают данные отчетности, причем несовершенство методологии

бухгалтерского учета, противоречия в законодательстве позволяют оставаться

искажениям незамеченными.

Мотивы для искажения бухгалтерской отчетности оценить довольно

сложно. Чтобы устранить риски невыявления существенных отклонений в ходе

аудиторской проверки, необходимо произвести классификацию искажений в

бухгалтерской отчетности и раскрыть механизм их совершения*(1).

Искажения бухгалтерской отчетности по степени

влияния на достоверность

Такие искажения разделяются на существенные и несущественные.

Искажения считаются несущественными, если их пропуск (или необнаружение)

аудитором в процессе проверки не изменит показателей бухгалтерской отчетности

таким образом, что это введет в заблуждение пользователей, которые могут

принять неверные решения, основанные на данной отчетности.

Согласно п.2.4 правила (стандарта) аудиторской деятельности

«Существенность и аудиторский риск» «под уровнем существенности

понимается то предельное значение ошибки бухгалтерской отчетности, начиная

с которой квалифицированный пользователь этой отчетности с большой степенью

вероятности перестанет быть в состоянии делать на ее основе правильные

выводы и принимать правильные экономические решения».

В соответствии с этим правилом (стандартом) рекомендован следующий

подход к расчету уровня существенности: по балансовой прибыли предприятия

— 5%; по валовому обЪему реализации (без НДС) — 2%; по валюте баланса

— 2%; по собственному капиталу — 10%; по общим затратам предприятия —

2%. На основе уровня существенности аудитор вычисляет среднюю величину

(значения, отклоняющиеся от среднего более чем на 20%, не учитываются).

Применяя показатель уровня существенности, определенный расчетным

путем, необходимо учитывать, что одни счета могут содержать больше ошибок,

чем другие, а вероятные искажения в статьях бухгалтерской отчетности могут

иметь разнонаправленный характер. Нам представляется более целесообразным

установление уровней существенности по значимым статьям отчетности (т.е.

по тем статьям, удельный вес которых в валюте баланса превышает 1%)*(2).

Существенные искажения характеризуются степенью распространения

неточности. Например, неправильное отражение сальдо по счетам денежных

средств и дебиторов оказывает воздействие только на эти счета и поэтому

не является распространенным. Напротив, существенная ошибка при учете

обЪемов реализации представляет собой высшую степень распространенности

неточности, поскольку влияет не только на собственно обЪем реализации,

но и на сальдо дебиторов, балансовую и чистую прибыль, сумму налоговых

платежей, реинвестированную прибыль.

Искажения бухгалтерской отчетности

по характеру возникновения

Среди таких искажений выделяют непреднамеренные и преднамеренные.

Непреднамеренные искажения — ошибки, совершенные по некомпетентности,

халатности и невнимательности, а также вызванные несовершенством системы

бухгалтерского учета и действующего законодательства. Вероятность возникновения

ошибок повышается в условиях изменения инструктивно-методических материалов,

касающихся бухгалтерского учета и налогообложения. Непреднамеренные ошибки

делятся на технические и бухгалтерские.

Технические ошибки возникают, например, при составлении и

расчете налоговых платежей:

в процессе расчета сумм налогов (применение неправильной ставки);

при переносе данных бухгалтерского учета в налоговые декларации

(расчеты);

при неправильном заполнении строк декларации при условии полного

и правильного отражения произведенных предприятием операций в регистрах

бухгалтерского учета.

К этому же типу относятся отклонения, допущенные по невнимательности,

неправильные переносы сальдо по счетам и т.д. Подавляющая часть подобных

искажений должна быть выявлена и устранена системой внутрихозяйственного

контроля.

Бухгалтерские ошибки возникают в результате неправильного

отражения на счетах бухгалтерского учета финансово-хозяйственных операций.

При этом особо выделяют ошибки, приводящие к занижению или завышению обЪектов

налогообложения, вследствие которых искажаются результаты финансово-хозяйственной

деятельности предприятия, отражаемые в отчетности, и в итоге неправильно

исчисляются налоги.

Преднамеренные ошибки являются средством деловой политики

организаций, в частности акционерных обществ. Составной частью общей деловой

политики акционерных обществ следует считать балансовую политику, т.е.

сознательное воздействие на форму и содержание публикуемых балансов. Не

секрет, что существуют мотивы, обусловленные хозяйственными причинами

и целями, побуждающие руководителей акционерных обществ вести балансовую

политику, направленную на искажение состояния и положения имущества общества

или результатов его деятельности.

Все преднамеренные ошибки можно разделить на не противоречащие

и противоречащие законодательству. К не противоречащим законодательству

относятся налоговая оптимизация и вуалирование баланса.

Термин «налоговая оптимизация», как и термины «налоговое

планирование», «налоговая минимизация», относятся к действиям

по легальному уменьшению налогов.

Вуалирование баланса — лишение его конкретности и определенности,

вследствие чего создается возможность получения выводов, противоречащих

действительности. В частности, это позволяет скрыть отрицательные моменты

работы или затрудняет их обнаружение. Заметим, что нежелание показать

отрицательные моменты в процессе производства отдельных видов продукции

приводит к обезличенному учету издержек производства, к отказу от разграничения

затрат между разными цехами и другими местами их возникновения, к списанию

затрат не по действительному их назначению и др.

Противоречащие законодательству искажения делятся на налоговые

преступления и фальсификацию баланса.

Уклоняясь от уплаты налогов, недобросовестные хозяйствующие

субЪекты стремятся вывести из-под налогообложения принадлежащие ему материальные

ценности (денежные средства, недвижимость, транспортные средства и т.д.).

Для этого сознательно искажаются сведения об имеющихся у них обЪектах

налогообложения и их размерах. В результате появляется возможность удержать

на предприятии сокрытые денежные средства и иное имущество или использовать

их по своему усмотрению.

Налоговые преступления находят свое отражение в различных

документах, на основании которых составляется бухгалтерская отчетность,

направляемая налогоплательщиком в налоговые органы. Отклонения появляются

вследствие преднамеренного характера внесения в учетные регистры ложной

информации об обЪектах и других элементах налогообложения, например занижения

обЪема реализации продукции, выполняемых работ, оказанных услуг; занижение

расчетных показателей фонда оплаты труда, численности работников; оформления

фиктивных документов о возврате товаров, об оплате услуг консультационного

и информационного характера, связанных с обеспечением производственного

процесса; неоприходования полученной выручки и т.д.

Фальсификация баланса представляет собой совокупность приемов,

направляющих экономическую информацию по ложному пути (подмена одних показателей

другими, создание превратного представления о состоянии предприятия, качественных

результатах его деятельности и т.д.). Обычно фальсификация баланса используется

для привлечения инвестиций (завышают доходы для подЪема биржевой стоимости

акций данного предприятия либо искажают данные бухгалтерского баланса,

на основании которых рассчитываются показатели ликвидности и финансовой

устойчивости).

При этом, как правило, присутствует большое количество настораживающих

признаков:

необычно высокие процентные ставки годовых;

инвестиции, не представляющие обычного делового интереса;

давление на инвесторов с тем, чтобы они, как можно раньше,

вложили свои средства;

использование лазеек для уклонения или уменьшения налогов;

действия, сопровождающиеся банкротствами;

представление цифр и (или) финансовых документов, не прошедших

гласную проверку, выставление на первый план привлекательности именно

этих инвестиций;

необходимость достижения успеха крупных займов;

поиск инвесторов для выплаты уже имеющихся долгов;

невозможность для инвестора выйти из дела или вернуть свои

вложения;

инвестиции, подразумевающие продолжение инфляции, или предварительное

установление привлекательных процентов на вложенный капитал, которые в

данный момент не могут быть реалистичными [2].

Искажения могут быть вызваны действиями управленческого персонала

и наемных работников. Борьба с преднамеренными искажениями по вине управленческого

персонала должна, на наш взгляд, вестись по линии укрепления внутрифирменного

контроля или упрощения чрезмерно усложненной организационной структуры.

При рассмотрении искажений, совершенных по вине наемных работников,

следует особо выделить материально ответственных лиц, выполняющих функции

получения, хранения и отпуска материальных ценностей и денежных средств.

От деятельности материально ответственных лиц напрямую зависит законное

использование средств предприятия. Осуществляемый с их помощью кругооборот

средств, проходящих через сферы производства, обращения и распределения,

регулируется юридическими нормами. Правонарушения, совершаемые с использованием

в корыстных целях своего должностного положения, относятся к должностным

злоупотреблениям и сопровождаются подлогами, которые представляют собой

сознательные искажения (когда одно действие выдается за другое или несуществующая

операция представляется как осуществленная).

Искажения делятся также на денежные и материальные по обЪекту

посягательства.

Денежные искажения имеют место в сфере расчетно-денежных отношений.

Материальные искажения связаны с присвоением материальных ценностей. Соотношение

между этими двумя типами определяется и изменяется в соответствии с характером

экономической ситуации в обществе. Денежный тип злоупотреблений преобладает

в период общественной стабильности, устойчивости расчетно-денежных отношений

и уровня цен. К материальному типу злоупотребления тяготеют преимущественно

во время материального дефицита, неустойчивости покупательной способности

денег, резкого колебания цен и регионального разрыва между ними.

Искажения бухгалтерской отчетности по способу

отражения в бухгалтерском учете

К таким искажениям относятся неполнота учета фактов хозяйственной

жизни, необоснованность учетных записей, ошибки в периодизации, ошибки

в оценке, неправильное или недостаточное отражение информации в отчетных

формах.

Неполнота учета фактов хозяйственной жизни часто встречается

из-за слабого знания правил учета и приводит к занижению отчетных данных.

Например, поступившие от поставщиков товары, приобретенные по договору

поставки или купли-продажи, организация не отразила, так как по договору

товары должны оплачиваться после их реализации, хотя право собственности

на товары возникает в момент их приемки; или предприятие не учло штрафы

от дебитора, присужденные судом, не отразило полученные векселя, выданные

на его имя.

Необоснованность учетных записей означает, что факт хозяйственной

жизни отражен в учете без достаточных на то оснований. Типичной ошибкой

данного типа является включение в баланс имущества, на которое предприятие

не имеет права собственности (например, основных средств, взятых в аренду,

или товаров, полученных на комиссию, а также векселей и других ценных

бумаг, принятых в залог). Ошибки в обоснованности приводят к завышению

показателей отчетности.

Ошибки в периодизации связаны с неверным распределением операций

по учетным периодам, например когда их отражают в Главной книге и отчетности

«не своего» отчетного периода. Существует два рода таких ошибок

— раннее и позднее закрытие счетов. В первом случае счет закрывают до

отчетной даты и отражают операцию отчетного года на счетах следующего

года; во втором — наоборот, счет закрывают после отчетной даты, а операции,

которые следовало отразить в следующем периоде, включают в счета отчетного

года. Раннее закрытие счетов приводит к занижению отчетных данных, а позднее

— к их завышению.

Ошибки в оценке предполагают, что в отчетности неправильно

оценены активы или пассивы. Например, неверно проведена переоценка основных

средств; не списана безнадежная задолженность; неправильно оценены основные

средства, нематериальные активы; неверно рассчитан износ; не списаны недостачи

материалов; не определена стоимость незавершенного производства и др.

Так как в российском учете каждое изменение в отчетности проводится по

Главной книге, то решение считать обнаруженную неверную оценку ошибкой

в отчетности или текущем бухгалтерском учете принимается аудитором в каждом

случае индивидуально. Очевидно, что ошибки в оценке могут вести как к

завышению, так и к занижению итога баланса. Поэтому на наличие таких ошибок

следует проверять и активы, и пассивы баланса организации.

Неправильное или недостаточное отражение информации в отчетных

формах возникает из-за неправильного переноса сальдо счетов в отчетные

формы (например, взаимное сальдирование дебиторской и кредиторской задолженности),

а также из-за отражения средств филиалов, обособленных подразделений,

имеющих отдельный баланс, не по соответствующим статьям (основные средства,

материалы, денежные средства в кассе), а по статьям дебиторов; отражения

задолженности поставщикам по статье «Прочие дебиторы»; прочей

реализации по статье внереализационных результатов; убытков или превышения

использования прибыли над ее балансовой величиной — по статье «Прочие

активы». К данному типу ошибок причисляют и недостаточность информации

в отчетности, т.е. отсутствие пояснений и расшифровок, требуемых как по

российским, так и по международным стандартам [3].

Литература

1. Шерр И.Ф. Бухгалтерия и баланс. — М.: Экономика и жизнь,

1926.

2. Альбрехт У., Венц Д., Уильямс Г. Мошенничество — луч света

на темные стороны бизнеса. — С-Пб.: Питер-пресс, 1996.

3. Соколов В.Я. Классификация ошибок в аудите. — Бухгалтерский

учет, N 3, 1998.

—————-

*(1) Существует несколько подходов к классификации типов бухгалтерских

ошибок. Например, проф. Я.В. Соколов в книге «Основы теории бухгалтерского

учета» (М.: Финансы и статистика, 2000 г., с. 329 — 335) предлагает

следующую классификацию ошибок: по умыслу — вольные и невольные; по причинам

возникновения — утомление, небрежность, неисправность техники; по последствиям

— локальные, транзитные; по значимости — значимые и незначимые; по месту

возникновения — в тексте, в числах, в разноске; по содержанию — в полноте,

достоверности, периодизации, корреспонденции, оценке и представлении.

*(2) Более детально эта методика рассмотрена в статье Н.Д.

Бровкиной «Определение планируемого уровня существенности ошибки».

— «Аудиторские ведомости», N 3, 2000 г., с. 61.

Д.э.н., профессор, С.М. Бычкова, научный сотрудник

Санкт-Петербургского государственного аграрного

университета О.Н.

Филатова

С 01.01.2019 вступил в действие федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки» (утв. приказом Минфина России от 30.12.2017 № 274н). Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. В этой статье эксперты 1С рассказывают о нормативном регулировании исправления ошибок прошлых лет и о методике исправления таких ошибок, реализованной в программе «1С:Бухгалтерия государственного учреждения 8».

Нормативное регулирование исправления ошибок прошлых лет

В соответствии с пунктом 2 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению, утв. приказом Минфина России от 01.12.2010 № 157н:

Выдержка из документа:

«…в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;»

Приказом от 30.12.2017 № 274н Минфин России утвердил федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки». Новые правила вступили в силу с 01.01.2019.

Согласно Стандарту «Учетная политика, оценочные значения и ошибки»:

Выдержка из документа

«Ошибкой в бухгалтерской отчетности считаются пропуск и (или) искажение, возникшие при ведении бухгалтерского учета и (или) формировании бухгалтерской отчетности в результате неправильного использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (далее — ошибка отчетного периода).»

(п. 27 Стандарта)

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.»

(п. 28 Стандарта)

Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается путем выполнения в соответствии с пунктом 28 Стандарта записей по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и (или) ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Корректировке подлежат сравнительные показатели, раскрываемые в бухгалтерской (финансовой) отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в бухгалтерской (финансовой) отчетности отчетного года обособленно с отметкой «Пересчитано» (п. 33 Стандарта).

Приказом Минфина России от 31.03.2018 № 64н в Единый план счетов бухгалтерского учета введены специальные счета бухгалтерского учета для обособления операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде:

- 401 18 «Доходы финансового года, предшествующего отчетному»;

- 401 19 «Доходы прошлых финансовых лет»;

- 401 28 «Расходы финансового года, предшествующего отчетному»;

- 401 29 «Расходы прошлых финансовых лет»;

- 304 84 «Консолидируемые расчеты года, предшествующие отчетному»;

- 304 94 «Консолидируемые расчеты года иных прошлых лет»;

- 304 86 «Иные расчеты года, предшествующего отчетному»;

- 304 96 «Иные расчеты прошлых лет».

Согласно пункту 18 Инструкции № 157н, дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета — Справкой, в которой содержится информация по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен, и период, в котором были выявлены ошибки.

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет».

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 отражаются в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) в графе 6 (по причине 03 — Исправление ошибок прошлых лет). И при этом в остальных отчетах исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Однако в Инструкциях по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, не приведены бухгалтерские записи по специальным счетам исправления ошибок прошлых лет.

Разъяснения по применению Стандарта «Учетная политика, оценочные значения и ошибки» доведены письмом Минфина России от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС „Учетная политика, оценочные значения и ошибки»».

Согласно пункту 14 Методических рекомендаций:

Выдержка из документа

«…Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

ошибка отчетного года — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде (в году), за который субъект учета не сформировал бухгалтерскую (финансовую) отчетность (промежуточную или годовую), либо в периоде, за который годовая бухгалтерская (финансовая) отчетность сформирована, но не утверждена (осуществляются мероприятия по камеральной проверке годовой бухгалтерской (финансовой) отчетности, внутреннему финансовому контролю, внешнему финансовому контролю, а также внутреннему контролю или внутреннему финансовому аудиту);

ошибка прошлых лет — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде, за который годовая бухгалтерская (финансовая) отчетность утверждена (завершены мероприятия по внешнему финансовому контролю).

Ошибка в бухгалтерской (финансовой) отчетности, допущенная в отчетном периоде и выявленная по результатам внутреннего финансового контроля, внешнего финансового контроля, а также внутреннего контроля или внутреннего финансового аудита представленной (принятой) бухгалтерской (финансовой) отчетности, по решению субъекта консолидированной отчетности или органа, уполномоченного принимать бухгалтерскую (финансовую) отчетность (далее — уполномоченный орган), исходя из существенности ошибки, повлиявшей на достоверность бухгалтерской (финансовой) отчетности, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка отчетного года или ошибка прошлых лет.

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет.»

Согласно пункту 28 Стандарта, пункту 17 Методических рекомендаций ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Как видно из положений Стандарта и Методических рекомендаций по его применению, исправление ошибок прошлых лет производится, как и исправление ошибок текущего года, в текущем периоде и теми же записями, только с применением специальных счетов. Исправительные операции отражаются в отдельном регистре — Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» (п. 17 Методических рекомендаций).

Информация из Журнала по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (п. 17 Методических рекомендаций).

Методика исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

Методические рекомендации не содержат методику применения специальных счетов для формирования бухгалтерских записей, в пункте 17 раздела V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам — с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

Методологи 1С провели работу по сбору примеров ошибок, сформировали таблицу с вариантами отражения исправления по-старому и по-новому. Из анализа таблицы выявлена закономерность — в каких случаях какие специальные счета применяются.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет, как ошибку текущего года, — в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет.

В Таблице 1 приведено соответствие «обычных» счетов Единого плана счетов и специальных счетов исправления ошибок прошлых лет.

|

Счет до исправления |

Счет исправления ошибок (прошлого года) |

Счет исправления ошибок (ранее прошлого года) |

|

401.10 |

401.18 |

401.19 |

|

401.20 |

401.28 |

401.29 |

|

304.04 |

304.84 |

304.94 |

|

остальные счета |

304.86 |

304.96 |

Примечание:

Предполагается, что Стандарт «Учетная политика, оценочные значения и ошибки» не применяется для исправления проводок по забалансовым счетам, проводок со счетами учета денежных средств, проводок по счетам санкционирования (500.00). Поэтому под остальными счетами подразумеваются счета, кроме 500.00, счетов учета денежных средств и забалансовых счетов.

Для конвертации «обычных» проводок документов в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет разработан специальный алгоритм, который может применяться в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

- Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет по Таблице 1. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

- Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две — в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дебет 101.ХХ.310 Кредит 106.01.310.

Поэтому при конвертации получим две проводки:

Дебет 101.ХХ.310 Кредит 304.86.73Х;

Дебет 304.86.83Х Кредит 106.01.310.

Предполагается следующий порядок исправления ошибок прошлых лет:

- исправить ошибку прошлых лет, как ошибку текущего года;

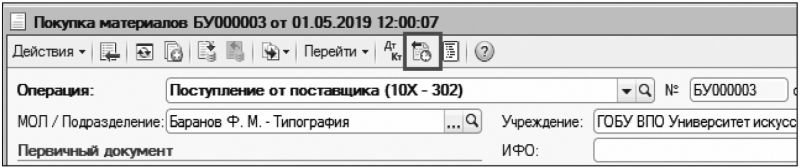

- далее нажать кнопку Исправление ошибок прошлых лет в верхней командной панели документа (см. рис. 1);

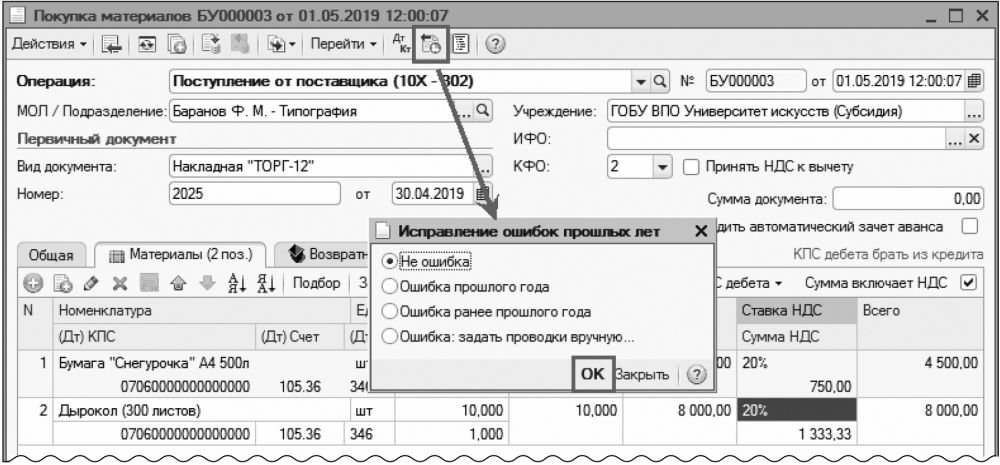

- в открывшейся форме Исправление ошибок прошлых лет (рис. 2) выбрать способ исправления ошибок:

- Не ошибка;

- Ошибка прошлого года;

- Ошибка ранее прошлого года;

- Ошибка: задать проводки вручную…

Рис. 1

Рис. 2

Затем следует нажать ОК.

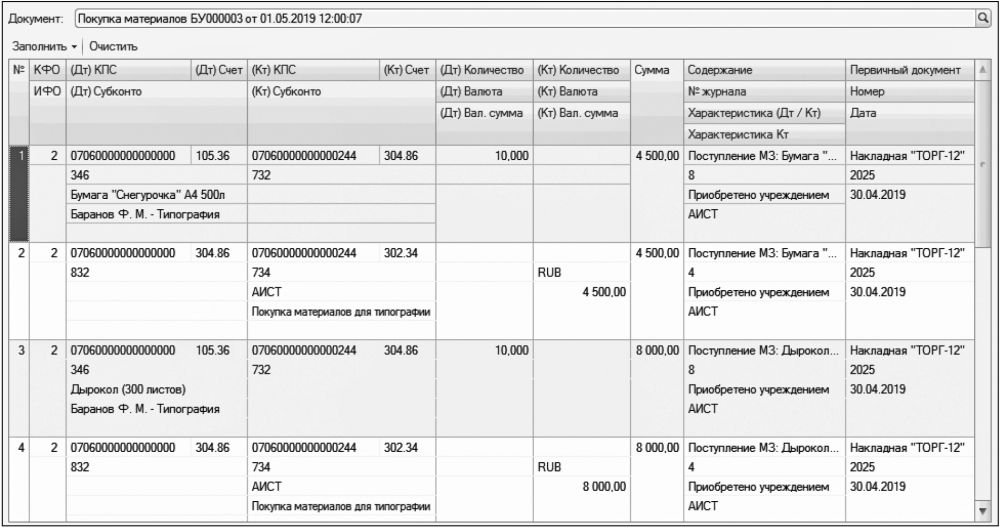

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду (рис. 3).

Рис. 3

Особенности способов исправления ошибок:

- Не ошибка — при этом способе исправления ошибок при проведении документа формируются «обычные» проводки текущего периода (без специальных счетов исправления ошибок);

- Ошибка прошлого года и Ошибка ранее прошлого года — при этих способах при проведении документа формируются проводки с применением специальных счетов исправления ошибок прошлых лет;

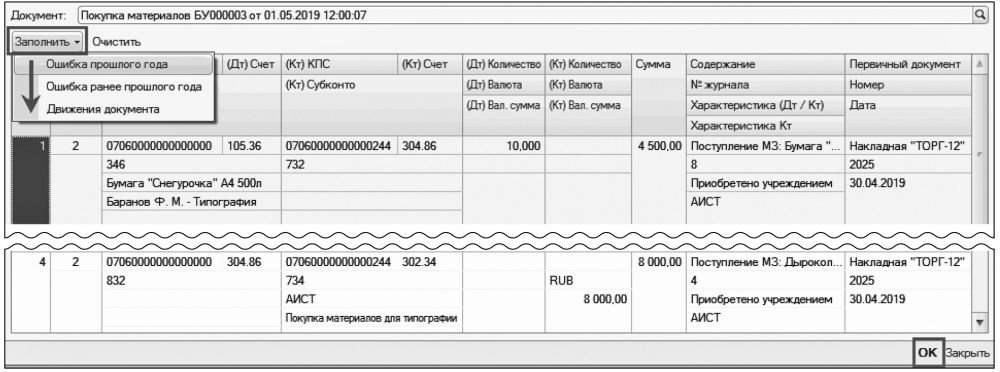

- Ошибка: задать проводки вручную… — применяется, если бухгалтерские записи, сформированные при вариантах Ошибка прошлого года и Ошибка ранее прошлого года, не подходят. По кнопке ОК открывается форма редактирования регистра бухгалтерии, где следует ввести бухгалтерские записи, которые документ должен сформировать при проведении. Таблицу рекомендуется предзаполнить сконвертированными проводками (с применением специальных счетов исправления ошибок прошлых лет) по кнопке Заполнить (рис. 4), выбрав вариант конвертации Ошибка прошлого года, Ошибка ранее прошлого года или Движения документа. Предзаполненные записи можно редактировать. При проведении документа в регистр бухгалтерии запишутся сконвертированные проводки с учетом исправлений.

Рис. 4

Способ Ошибка: задать проводки вручную… следует использовать, только если не подходят способы Ошибка прошлого года и Ошибка ранее прошлого года.

Не стоит использовать ручное редактирование проводок по исправлению ошибок прошлых лет для других целей, например для изменения аналитики на счетах (КОСГУ, КПС и т. п.).

Проводки со специальными счетами исправления ошибок будут включены в журнал операций «Журнал по прочим операциям (исправление ошибок прошлых лет)» № 8-ош.

Для создания нового журнала № 8-ош «Журнал операций по прочим операциям (исправление ошибок прошлых лет)» и замены журнала в проводках со счетами исправления ошибок прошлых периодов можно воспользоваться внешней обработкой Журнал ошибок прошлых периодов (файл «ЖурналОшибокПрошлыхПериодов.epf»), которая входит в состав дистрибутива обновления конфигурации начиная с версии БГУ 1.0.55.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами в зависимости от характера ошибки:

- Ошибочно был введен лишний документ. Например, повторно проведен акт об оказании услуг. В этом случае следует сторнировать лишний документ Акт об оказании услуг (ввести документ Сторно). При этом проводки документа Сторно следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Ошибочно не был отражен документ. Например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ Оприходование ОС, НМА на счет 101 (102). При этом проводки документа Оприходование ОС, НМА на счет 101 (102) следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Документ был введен, но содержит ошибки. Например, документом Услуги сторонних организаций отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы — в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ Сторно), далее ввести новый правильный учетный документ Услуги сторонних организаций. При этом проводки документов Сторно и нового документа Услуги сторонних организаций следует отразить с применением специальных счетов исправления ошибок прошлых лет.

1. Настоящая Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений (далее — Инструкция) устанавливает единый порядок применения субъектами учета Единого плана счетов бухгалтерского учета для государственных органов власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений (далее — Единый план счетов), обязательные общие требования к учету нефинансовых, финансовых активов, обязательств, операций, их изменяющих, и полученных по указанным операциям финансовых результатов на соответствующих счетах Единого плана счетов, в том числе требования по их признанию, оценке, группировке, общие способы и правила организации и ведения бюджетного учета учреждениями, осуществляющими полномочия получателя бюджетных средств, иными организациями в части осуществляемых ими в соответствии с бюджетным законодательством Российской Федерации <1> полномочий по ведению бюджетного учета и (или) составлению и представлению бюджетной отчетности, органами Федерального казначейства, осуществляющими операции в системе казначейских платежей в рамках казначейского обслуживания и (или) управления остатками средств на едином казначейском счете (далее — ЕКС), органами, осуществляющими кассовое обслуживание бюджетов бюджетной системы Российской Федерации, финансовыми органами, и бухгалтерского учета бюджетными учреждениями, автономными учреждениями, государственными академиями наук (далее, в целях настоящей Инструкции — бухгалтерский учет) путем сплошного, непрерывного и документального учета всех операций с активами и обязательствами.

———————————

<1> Согласно пунктам 4 и 4.1 статьи 79 Бюджетного кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3823; 2018, N 30, ст. 4557).

В целях настоящей Инструкции под субъектами учета понимаются: органы государственной власти (государственные органы), органы местного самоуправления, органы управления государственными внебюджетными фондами, государственные академии наук, государственные (муниципальные) учреждения, в том числе находящиеся за пределами Российской Федерации, иные юридические лица, осуществляющие согласно законодательству Российской Федерации бюджетные полномочия получателя бюджетных средств (далее — учреждения); обособленное подразделение учреждения, указанное в его учредительных документах, действующее на основании утвержденного положения, наделенное обязанностью (полномочием) ведения бухгалтерского учета (далее — обособленное структурное подразделение); финансовые органы соответствующих бюджетов бюджетной системы Российской Федерации, органы управления государственными внебюджетными фондами Российской Федерации, органы управления территориальными государственными внебюджетными фондами, осуществляющие составление и исполнение бюджетов, за исключением органов Федерального казначейства, осуществляющих казначейское обслуживание исполнения федерального бюджета (далее — финансовые органы); финансовые органы субъектов Российской Федерации (муниципальных образований), осуществляющие открытие и ведение лицевых счетов государственных (муниципальных) бюджетных учреждений, автономных учреждений (далее — органы, осуществляющие кассовое обслуживание); органы Федерального казначейства, осуществляющие казначейское обслуживание исполнения бюджетов бюджетной системы Российской Федерации, операций со средствами бюджетных, автономных учреждений и иных организаций, не являющихся участниками бюджетного процесса, а также иные операции в системе казначейских платежей (далее — органы Федерального казначейства).

Единый план счетов предназначен для упорядоченного сбора, регистрации и обобщения информации в денежном выражении о состоянии финансовых и нефинансовых активов и обязательств Российской Федерации, субъектов Российской Федерации, муниципальных образований, государственных академий наук, государственных (муниципальных) бюджетных и автономных учреждений, а также об операциях, изменяющих указанные активы и обязательства, и полученных по указанным операциям финансовых результатах (далее — объекты учета). Единый план счетов содержит наименования и номера синтетических счетов объектов учета (синтетических кодов счетов (счетов первого порядка) и аналитических кодов синтетических счетов).

Дополнительные забалансовые счета и (или) аналитические коды синтетических счетов Единого плана счетов устанавливаются в рамках учетной политики субъекта учета (единой учетной политики при централизации учета) (далее при совместном упоминании — учетная политика) с учетом требований субъекта консолидированной отчетности по раскрытию информации при ведении бухгалтерского учета и в бухгалтерской (финансовой) отчетности.

(п. 1 в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

2. Бухгалтерский учет осуществляется учреждениями, финансовыми органами, органами Федерального казначейства и органами, осуществляющими кассовое обслуживание, в соответствии с Бюджетным кодексом Российской Федерации, Федеральным законом от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» <2>, настоящей Инструкцией и иными нормативными правовыми актами Российской Федерации, регулирующими бухгалтерский учет.

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

———————————

<2> (Собрание законодательства Российской Федерации, 2011, N 50, ст. 7344; 2019, N 30, ст. 4149).

(сноска в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

Положения настоящей Инструкции применяются одновременно с применением положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» <3> (далее — Стандарт Концептуальные основы).

(абзац введен Приказом Минфина России от 31.03.2018 N 64н; в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

———————————

<3> Утвержден приказом Министерства финансов Российской Федерации от 31 декабря 2016 г. N 256н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» (зарегистрирован Министерством юстиции Российской Федерации 27 апреля 2017 г., регистрационный номер 46517) с изменениями, внесенными приказами Министерства финансов Российской Федерации от 10 июня 2019 г. N 94н (зарегистрирован Министерством юстиции Российской Федерации 4 июля 2019 г., регистрационный номер 55140), от 30 июня 2020 г. N 130н (зарегистрирован Министерством юстиции Российской Федерации 14 сентября 2020 г., регистрационный номер 59804).

(сноска в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

Термины, определения которым даны в Стандарте Концептуальные основы, в иных федеральных стандартах бухгалтерского учета государственных финансов, используются в настоящей Инструкции в том значении, в котором они используются в этих стандартах.

(абзац введен Приказом Минфина России от 31.03.2018 N 64н; в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

3. При ведении бухгалтерского учета учреждениям, финансовым органам, органам Федерального казначейства, органам, осуществляющим кассовое обслуживание, необходимо учитывать, что:

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

бухгалтерский учет активов, обязательств, источников финансирования их деятельности, операций, их изменяющих (фактов хозяйственной жизни), финансовых результатов осуществляется методом двойной записи на взаимосвязанных балансовых счетах бухгалтерского учета, включенных в Рабочий план счетов субъекта учета, Рабочий план счетов централизованного бухгалтерского учета (далее при совместном упоминании — Рабочий план счетов). Учет объектов бухгалтерского учета, отражаемых на забалансовых счетах бухгалтерского учета, включенных в Рабочий план счетов, ведется по простой системе бухгалтерских записей;

(в ред. Приказов Минфина России от 31.03.2018 N 64н, от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

бухгалтерский учет ведется методом начисления, согласно которому результаты операций признаются по факту их совершения, независимо от того, когда получены или выплачены денежные средства (или их эквиваленты) при расчетах, связанных с осуществлением указанных операций;

бухгалтерский учет ведется непрерывно исходя из допущения непрерывности деятельности субъекта учета в обозримом будущем;

(в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

к бухгалтерскому учету принимаются первичные учетные документы, поступившие по результатам внутреннего контроля совершаемых фактов хозяйственной жизни для регистрации содержащихся в них данных в регистрах бухгалтерского учета, из предположения надлежащего составления первичных учетных документов по совершенным фактам хозяйственной жизни лицами, ответственными за их оформление;

(абзац введен Приказом Минфина России от 29.08.2014 N 89н)

данные бухгалтерского учета и сформированная на их основе отчетность субъектов учета формируются с учетом существенности фактов хозяйственной жизни, которые оказали или могут оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности учреждения и имели место в период между отчетной датой и датой подписания бухгалтерской (финансовой) отчетности (далее — событие после отчетной даты);

(абзац введен Приказом Минфина России от 29.08.2014 N 89н; в ред. Приказа Минфина России от 16.11.2016 N 209н)

(см. текст в предыдущей редакции)

в случае, если для соблюдения сроков представления бухгалтерской (финансовой) отчетности и (или) в связи с поздним поступлением первичных учетных документов информация о событии после отчетной даты не используется при формировании показателей бухгалтерской (финансовой) отчетности, информация об указанном событии и его оценке в денежном выражении раскрывается в бухгалтерской (финансовой) отчетности (текстовой части пояснительной записки);

(абзац введен Приказом Минфина России от 16.11.2016 N 209н)

информация в денежном выражении о состоянии активов, обязательств, иного имущества, об операциях, их изменяющих, и финансовых результатах указанных операций (доходах, расходах, источниках финансирования деятельности экономического субъекта), отражаемая на соответствующих счетах, в том числе на забалансовых, Рабочего плана счетов, должна быть полной с учетом существенности ее влияния на экономические (финансовые) решения учредителей учреждения (заинтересованных пользователей информации) и существенности затрат на ее формирование;

(в ред. Приказов Минфина России от 29.08.2014 N 89н, от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

информация об имуществе, обязательствах и операциях, их изменяющих, а также о результатах исполнения бюджета и (или) хозяйственной деятельности субъекта учета, формируется субъектом учета на соответствующих счетах бухгалтерского учета с обеспечением аналитического учета (аналитики), в объеме показателей, предусмотренных для представления внешним пользователям (опубликования в средствах массовой информации) согласно законодательству Российской Федерации. Аналитический учет расчетов по доходам (расходам) осуществляется в разрезе контрагентов (идентификаторов контрагентов) и (или) групп контрагентов в случаях, предусмотренных настоящей Инструкцией, правовых оснований, включая даты исполнения, а также иных показателей, предусмотренных настоящей Инструкцией и учетной политикой. В случае невозможности установления конкретной даты исполнения задолженности или обязательства в аналитическом показателе «дата исполнения» отражается значение «31.12.2999». Аналитический учет расчетов по межбюджетным трансфертам, субсидиям бюджетным и автономным учреждениям, грантам в форме субсидий, субсидиям юридическим лицам, физическим лицам — производителям товаров, работ, услуг, иным физическим лицам, предоставляемым с условиями при передаче активов (далее — трансферты с условиями), осуществляется с дополнительным аналитическим признаком, идентифицирующим целевое назначение средств, предоставляемых с условиями при передаче активов (кодов целей) (при наличии);

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

данные бухгалтерского учета и сформированная на их основе отчетность учреждений должны быть сопоставимы у государственного (муниципального) учреждения вне зависимости от его типа, в том числе за различные финансовые (отчетные) периоды его деятельности;

Рабочий план счетов, а также требования к структуре аналитического учета, утвержденные в рамках формирования учетной политики, применяются непрерывно и изменяются при условии обеспечения сопоставимости показателей бухгалтерского учета и отчетности за отчетный, текущий и очередной финансовый годы (очередной финансовый год и плановый период);

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

(в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;

(абзац введен Приказом Минфина России от 27.09.2017 N 148н)

при ведении бухгалтерского учета субъект учета обеспечивает приоритетное признание в бухгалтерском учете расходов и обязательств над признанием возможных доходов и активов, отражая указанные объекты учета по самым консервативным оценкам — не завышая активы и (или) доходы и не занижая обязательства и (или) расходы (принцип осмотрительности);

(в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

имущество, являющееся собственностью учредителя государственного (муниципального) учреждения, учитывается учреждением обособленно от иного имущества, находящегося у данного учреждения в пользовании (управлении, на хранение);

обязательства, по которым учреждение отвечает имуществом, находящимся у него на праве оперативного управления, а также указанное имущество учитываются в бухгалтерском учете учреждений обособленно от иных объектов учета.

Принятие к учету имущества и (или) обязательств, а также информации об изменении их денежного эквивалента (об увеличении, уменьшении) в рамках правопреемства по правам и обязанностям при реорганизации учреждения (слиянии, присоединении, разделении, выделении, преобразовании) упразднении государственного органа (органа местного самоуправления) осуществляется на основании данных бухгалтерского учета (регистров бухгалтерского учета) реорганизуемого учреждения (упраздняемого государственного органа (органа местного управления), сформированных с учетом положений Инструкции, подтвержденных актами приема-передачи имущества, обязательств (актами приема-передачи данных регистров бухгалтерского учета), содержащими информацию о денежном эквиваленте всех передаваемых объектов учета.

(абзац введен Приказом Минфина России от 16.11.2016 N 209н)

4. Ведение бухгалтерского учета субъекта учета осуществляется его структурным подразделением, возглавляемым главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета.

(п. 4 в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

4(1). В случае передачи Федеральному казначейству, финансовому органу субъекта Российской Федерации, финансовому органу муниципального образования (далее — уполномоченные органы) полномочий соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации, органов местной администрации (их территориальных органов, подведомственных казенных учреждений) по начислению физическим лицам выплат по оплате труда и иных выплат, а также связанных с ними обязательных платежей в бюджеты бюджетной системы Российской Федерации и их перечислению, по ведению бюджетного учета, включая составление и представление бюджетной отчетности, консолидированной отчетности бюджетных и автономных учреждений, иной обязательной отчетности, формируемой на основании данных бюджетного учета, по обеспечению представления такой отчетности в соответствующие государственные (муниципальные) органы, ведение бухгалтерского учета осуществляется должностными лицами структурного подразделения уполномоченного органа (его территориального органа) и (или) подведомственного казенного учреждения, на которое возложено ведение бухгалтерского учета в рамках выполнения переданных полномочий (далее — уполномоченная организация).

(п. 4(1) введен Приказом Минфина России от 21.12.2022 N 192н)

5. Передача по решению субъекта учета полномочий по ведению бухгалтерского учета, в том числе по составлению бухгалтерской (финансовой) отчетности, другому государственному (муниципальному) учреждению (централизованной бухгалтерии) осуществляется по согласованию с субъектом консолидированной отчетности (с главным распорядителем бюджетных средств, в ведении которого находится учреждение), на основании договора (соглашения).

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

В случае передачи субъектом учета на основании договора (соглашения) полномочий по ведению бухгалтерского учета другому государственному (муниципальному) учреждению, ведение бухгалтерского учета субъекта учета осуществляется согласно договору (соглашению) структурным подразделением централизованной бухгалтерии или ее должностным лицом, на которое возложено ведение бухгалтерского учета в рамках выполнения переданных полномочий (далее — централизованная бухгалтерия по соглашению).

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

(п. 5 в ред. Приказа Минфина России от 28.12.2018 N 298н)

(см. текст в предыдущей редакции)

6. Организация и ведение бухгалтерского учета осуществляется субъектом учета (уполномоченной организацией или централизованной бухгалтерией по соглашению (далее при совместном упоминании — централизованная бухгалтерия)) в соответствии с учетной политикой, сформированной в соответствии с федеральными стандартами бухгалтерского учета государственных финансов и настоящей Инструкцией.

(в ред. Приказов Минфина России от 14.09.2020 N 198н, от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

———————————

<3> Сноска исключена. — Приказ Минфина России от 14.09.2020 N 198н.

(см. текст в предыдущей редакции)

7 — 9. Утратили силу. — Приказ Минфина России от 31.03.2018 N 64н.

(см. текст в предыдущей редакции)

10. Систематизация, обобщение и (или) группировка и накопление информации, содержащейся в принятых к учету первичных (сводных) учетных документах, в целях отражения ее на счетах бухгалтерского учета и в бухгалтерской (финансовой) отчетности осуществляется в регистрах бухгалтерского учета.

(п. 10 в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

11. Регистры бухгалтерского учета составляются по унифицированным формам, установленным в рамках бюджетного законодательства.

Регистры бухгалтерского учета, формы которых не унифицированы, устанавливаются субъектом учета (централизованной бухгалтерией) в рамках формирования своей учетной политики и должны содержать следующие обязательные реквизиты:

наименование регистра;

наименование субъекта учета, составившего регистр;

дата начала и окончания ведения регистра и (или) период, за который составлен регистр;

хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

величина денежного и (или) натурального измерения объектов бухгалтерского учета с указанием единицы измерения;

наименования должностей лиц, ответственных за ведение регистра;

подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц;

иные реквизиты, предусмотренные для формирования унифицированных форм документов.

Регистры бухгалтерского учета формируются в виде книг, журналов, карточек в форме электронного документа, подписанного электронной подписью (далее — электронный регистр), и (или) на бумажном носителе, в случае отсутствия возможности их формирования и хранения в виде электронных документов и (или) в случае, если федеральными законами или принимаемыми в соответствии с ними нормативными правовыми актами установлено требование о необходимости составления (хранения) документа исключительно на бумажном носителе.

Данные проверенных и принятых к учету первичных (сводных) учетных документов систематизируются в хронологическом порядке (по датам совершения операций, дате принятия к учету первичного документа) и (или) группируются по соответствующим счетам бухгалтерского учета накопительным способом с отражением в следующих регистрах бухгалтерского учета:

Журнал операций по счету «Касса»;

Журнал операций с безналичными денежными средствами;

Журнал операций расчетов с подотчетными лицами;

Журнал операций расчетов с поставщиками и подрядчиками;

Журнал операций расчетов с дебиторами по доходам;

Журнал операций расчетов по оплате труда, денежному довольствию и стипендиям;

Журнал операций по исправлению ошибок прошлых лет;

Журнал операций межотчетного периода;

Журнал операций по выбытию и перемещению нефинансовых активов;

Журнал по прочим операциям (далее — Журналы операций);

Главная книга;

иных регистрах, предусмотренных настоящей Инструкцией, а также субъектом учета (централизованной бухгалтерией) в рамках формирования своей учетной политики.

Записи в регистры бухгалтерского учета (Журналы операций, иные регистры бухгалтерского учета) осуществляются по мере совершения операций и принятия к бухгалтерскому учету первичного (сводного) учетного документа, но не позднее следующего дня после получения первичного (сводного) учетного документа, как на основании отдельных документов, так и на основании группы однородных документов. Корреспонденция счетов в соответствующем Журнале операций записывается в зависимости от характера операций по дебету одного счета и кредиту другого счета. В части операций по забалансовым счетам операция отражается в зависимости от характера изменений объекта учета записью о поступлении (увеличении) или выбытии (уменьшении) объекта учета.

По истечении каждого отчетного периода (месяца, квартала, года) первичные (сводные) учетные документы, сформированные на бумажном носителе, относящиеся к соответствующим Журналам операций, иным регистрам бухгалтерского учета, хронологически подбираются и сброшюровываются. На обложке указывается: наименование субъекта учета; наименование главного распорядителя средств бюджета, полномочия которого исполняет субъект учета — организация, осуществляющая полномочия получателя бюджетных средств; название и порядковый номер папки (дела); период (дата), за который сформирован регистр бухгалтерского учета (Журнал операций), с указанием года и месяца (числа); наименование регистра бухгалтерского учета (Журнала операций) с указанием при наличии его номера; количества листов в папке (деле).

В соответствии с установленной в рамках документооборота периодичности формирования регистров бухгалтерского учета (Журналов операций) на бумажном носителе (операционного дня, месяца, квартала) по первичным (сводным) электронным документам, принятым к учету и относящимся к соответствующему регистру бухгалтерского учета (Журналу операций), формируется реестр электронных документов (регистр, содержащий перечень (реестр) электронных документов), подшиваемый в отдельную папку (дело).

По истечении месяца данные оборотов по счетам из соответствующих Журналов операций записываются в Главную книгу.

В органах, осуществляющих кассовое обслуживание, в финансовых органах ведутся Журналы по прочим операциям, данные из которых отражаются в Главной книге по кассовому обслуживанию и (или) по исполнению соответствующего бюджета ежедневно.

В органах Федерального казначейства ведутся Журналы по прочим операциям, данные из которых отражаются в Главной книге по соответствующему казначейскому обслуживанию и (или) Главной книге по операциям управления остатками средств на ЕКС ежедневно.

Регистры бухгалтерского учета подписываются должностным лицом, на которое возложено ведение бухгалтерского учета (главным бухгалтером, при осуществлении централизуемых полномочий — руководителем централизованной бухгалтерии (далее при совместном упоминании — главный бухгалтер) и (или) лицом, ответственным за их формирование.

Правильность отражения фактов хозяйственной жизни в регистрах бухгалтерского учета согласно предоставленным для регистрации первичным учетным документам обеспечивают лица, составившие и подписавшие их.

При завершении текущего финансового года обороты по счетам, отражающим увеличение и уменьшение активов и обязательств, за исключением счетов учета расчетов по дебиторской и кредиторской задолженности, содержащих в 24 — 26 разрядах номера счета аналитический код изменений дебиторской (кредиторской) задолженности, в регистры бухгалтерского учета очередного финансового года не переходят.

По счетам расчетов по дебиторской (кредиторской) задолженности, по которым дебетовые (кредитовые) обороты отражаются с указанием в 24 — 26 разрядах номера счета соответствующего аналитического кода изменений дебиторской (кредиторской) задолженности, остатки на начало очередного финансового года формируются с указанием в 24 — 26 разрядах номера счета аналитического кода в структуре «00X», где X — соответствующий код институциональных единиц.

Показатели начисленных (принятых) денежных обязательств, не исполненных в текущем периоде, в части кредиторской задолженности в отношении которой принято решение о списании на забалансовый учет (сумм задолженности, невостребованной кредиторами), в регистры бухгалтерского учета очередного финансового года не переходят.

(п. 11 в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

12. Формирование регистров бухгалтерского учета (Журналов операций) и Главной книги по сведениям, составляющим государственную тайну, осуществляется обособленно и с соблюдением норм законодательства Российской Федерации о защите государственной тайны.

13. Бухгалтерский учет ведется в валюте Российской Федерации — в рублях, если иное не предусмотрено для субъектов учета, постоянно осуществляющих свою деятельность вне территории Российской Федерации. Стоимость объектов учета, выраженная в иностранной валюте и драгоценных металлах, подлежит пересчету в валюту Российской Федерации (далее в целях настоящей Инструкции — рублевый эквивалент).

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

Объекты учета, стоимость которых выражена в иностранной валюте и драгоценных металлах, принимаются к бухгалтерскому учету в рублевом эквиваленте, исчисленном на дату совершения операции (в случаях, предусмотренных настоящей Инструкцией, — на отчетную дату) путем пересчета суммы в иностранной валюте и драгоценных металлах по курсу пересчета, определенному с учетом положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Влияние изменений курсов иностранных валют» <4> (далее — Стандарт «Влияние изменений курсов иностранных валют»).

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

(п. 13 в ред. Приказа Минфина России от 28.12.2018 N 298н)

(см. текст в предыдущей редакции)

———————————

<4> Утвержден приказом Министерства финансов Российской Федерации от 30 мая 2018 г. N 122н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Влияние изменений курсов иностранных валют» (зарегистрирован Министерством юстиции Российской Федерации 29 июня 2018 г., регистрационный номер 51487) с изменениями, внесенными приказом Министерства финансов Российской Федерации от 10 декабря 2019 г. N 221н (зарегистрирован Министерством юстиции Российской Федерации 17 января 2020 г., регистрационный номер 57194).

(сноска в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

14. Хранение первичных (сводных) учетных документов, регистров бухгалтерского учета и бухгалтерской (финансовой) отчетности организуется руководителем субъекта учета и (или) руководителем централизованной бухгалтерии.

При смене руководителя субъекта учета и (или) главного бухгалтера либо иного должностного лица, на которое возложено ведение бухгалтерского учета, обеспечивается передача документов бухгалтерского учета субъекта учета (централизованной бухгалтерии). Порядок передачи документов бухгалтерского учета определяется в рамках формирования учетной политики.

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

(п. 14 в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

15. Хранение первичных (сводных) документов, регистров бухгалтерского учета, содержащих сведения, составляющие государственную тайну, осуществляется с соблюдением норм законодательства Российской Федерации о защите государственной тайны.

(в ред. Приказа Минфина России от 31.03.2018 N 64н)

(см. текст в предыдущей редакции)

16. В случае пропажи, уничтожения или порчи первичных (сводных) учетных документов и (или) регистров бухгалтерского учета руководитель субъекта учета (централизованной бухгалтерии), а при отсутствии у него полномочий — орган, осуществляющий функции и полномочия учредителя (уполномоченный орган), назначает комиссию по расследованию причин их пропажи, уничтожения, порчи, выявлению виновных лиц, а также принимает меры по восстановлению первичных (сводных) учетных документов и регистров бухгалтерского учета.

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

При необходимости для участия в работе комиссии привлекаются представители следственных органов, охраны, государственного пожарного надзора.

Акт, оформленный комиссией по результатам ее работы и утвержденный руководителем субъекта учета (органом, осуществляющим функции и полномочия учредителя), подшивается в папку (дело) Журнала по прочим операциям и хранится в порядке, предусмотренном пунктами 14, 15 настоящей Инструкции.

17. Первичные (сводные) учетные документы, регистры бухгалтерского учета, в том числе в виде электронного документа, могут быть изъяты только уполномоченными согласно законодательству Российской Федерации органами, на основании их постановлений.

(в ред. Приказа Минфина России от 12.10.2012 N 134н)

(см. текст в предыдущей редакции)

Главный бухгалтер или другое должностное лицо субъекта учета вправе с разрешения и в присутствии представителей органов, проводящих изъятие документов, снять с них копии с указанием основания и даты изъятия.

Абзац утратил силу. — Приказ Минфина России от 31.03.2018 N 64н.

(см. текст в предыдущей редакции)

18. Исправление ошибок, обнаруженных в регистрах бухгалтерского учета, производится в соответствии со Стандартом «Учетная политика, оценочные значения и ошибки».

Дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета — Бухгалтерской справкой (далее — Справка), содержащей информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен и период, в котором были выявлены ошибки. Дополнительные бухгалтерские записи по исправлению ошибок, выявленных в регистрах казначейского учета, а также исправления способом «Красное сторно» осуществляются органом Федерального казначейства с оформлением бухгалтерского документа (далее — Казначейская справка).

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском учете в отдельном Журнале операций по исправлению ошибок прошлых лет.

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

Отражение исправлений, выявленных в электронном регистре бухгалтерского учета, осуществляется лицами, ответственными за ведение регистра в порядке, предусмотренном положениями настоящего пункта, записями, подтвержденными Справками.

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

(п. 18 в ред. Приказа Минфина России от 28.12.2018 N 298н)

(см. текст в предыдущей редакции)

19. При комплексной автоматизации бухгалтерского учета информация об объектах учета формируется в базах данных используемого программного комплекса, обеспечивающего реализацию положений нормативных правовых актов, регулирующих ведение бухгалтерского учета организациями бюджетной сферы.

(в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

Формирование регистров бухгалтерского учета на бумажном носителе в случае отсутствия возможности их хранения в виде электронных документов, подписанных электронной подписью, и (или) необходимости обеспечения их хранения на бумажном носителе, осуществляется с периодичностью, установленной в рамках формирования учетной политики, но не реже периодичности, установленной для составления и представления субъектом учета бухгалтерской (финансовой) отчетности, формируемой на основании данных соответствующих регистров бухгалтерского учета.

(в ред. Приказа Минфина России от 14.09.2020 N 198н)

(см. текст в предыдущей редакции)

При выведении регистров бухгалтерского учета на бумажные носители (формировании машинограмм регистров бухгалтерского учета) допускается отличие выходной формы документа (машинограммы) от утвержденной формы документа при условии, что реквизиты и показатели выходной формы документа (машинограммы) содержат обязательные реквизиты и показатели соответствующих регистров бухгалтерского учета.

(п. 19 в ред. Приказа Минфина России от 29.08.2014 N 89н)

(см. текст в предыдущей редакции)

20. Утратил силу. — Приказ Минфина России от 31.03.2018 N 64н.

(см. текст в предыдущей редакции)

21. Единый план счетов содержит:

пять разделов счетов бухгалтерского учета организаций бюджетной сферы (разделы 1 — 5), сгруппированных по экономическому содержанию в целях составления достоверной финансовой отчетности и отражения показателей, необходимых для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации, для финансового анализа исполнения бюджета, государственных заданий, бюджетных смет, планов финансово-хозяйственной деятельности учреждений, а также подготовки их проектов;

один раздел счетов бухгалтерского учета операций системы казначейских платежей (раздел 6), сгруппированный в целях раскрытия информации о финансовых активах, расчетах и обязательствах системы казначейских платежей, финансовом результате по управлению остатками средств на едином казначейском счете, операций по санкционированию в системе казначейских платежей, а также иных объектов учета системы казначейских платежей, отражаемых на забалансовых счетах;

один раздел счетов бухгалтерского учета операций системы казначейских платежей в переходный период (раздел 7), сгруппированный в целях раскрытия информации об объектах учета системы казначейских платежей, при осуществлении учета операций системы казначейских платежей до перехода на применение счетов бухгалтерского учета операций системы казначейских платежей, предусмотренных разделом 6 Единого плана счетов (далее — переходный период).

На основе Единого плана счетов и положений настоящей Инструкции для ведения бухгалтерского учета применяются:

казенными учреждениями, органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, наиболее значимыми бюджетными и автономными учреждениями науки, образования, культуры и здравоохранения, указанными в ведомственной структуре расходов бюджетов, иными организациями, осуществляющими полномочия получателя бюджетных средств, финансовыми органами, органами, осуществляющими кассовое обслуживание, — план счетов бюджетного учета и Инструкция по применению плана счетов бюджетного учета (далее соответственно — План счетов бюджетного учета, Инструкция по его применению);

органами Федерального казначейства — план счетов казначейского учета и Инструкция по его применению;

бюджетными учреждениями и автономными учреждениями — план счетов бухгалтерского учета бюджетных учреждений, план счетов бухгалтерского учета автономных учреждений и соответствующие Инструкции по их применению (далее при совместном упоминании — План счетов бухгалтерского учета бюджетных (автономных) учреждений, Инструкции по их применению).

На основе Плана счетов бюджетного учета, Плана бухгалтерского учета бюджетных учреждений, Плана бухгалтерского учета автономных учреждений (далее при совместном упоминании — План счетов бухгалтерского учета организаций бюджетной сферы) и Инструкции по их применению учреждением разрабатывается и утверждается Рабочий план счетов бухгалтерского учета организации бюджетной сферы.

(п. 21 в ред. Приказа Минфина России от 21.12.2022 N 192н)

(см. текст в предыдущей редакции)

21(1). Номер счета Плана счетов бухгалтерского учета организаций бюджетной сферы, Рабочего плана счетов бухгалтерского учета организации бюджетной сферы состоит из двадцати шести разрядов.

Аналитические коды в номере счета Рабочего плана счетов отражают в:

1 — 17 разрядах — аналитический код по классификационному признаку поступлений и выбытий;

18 разряде — код вида финансового обеспечения (деятельности);

19 — 21 разрядах — код синтетического счета Плана счетов бухгалтерского (бюджетного) учета;

22 — 23 разрядах — код аналитического счета Плана счетов бухгалтерского (бюджетного) учета. Аналитический код формируется посредством детализации аналитической группы по соответствующим аналитическим видам;

24 — 26 разрядах — аналитический код вида поступлений (увеличений), выбытий (уменьшений) объекта учета по соответствующим статьям (подстатьям) КОСГУ, с отражением в случаях, установленных в рамках учетной политики, дополнительной детализации по кодам статей и (или) подстатей КОСГУ. Аналитические коды по счетам раздела 5 «Санкционирование расходов хозяйствующего субъекта» формируются в структуре аналитических кодов вида поступлений, выбытий по которым предусмотрены плановые (прогнозные) показатели бюджетной сметы или плана финансово-хозяйственной деятельности (кодов КОСГУ, включая дополнительную детализацию статей и (или) подстатей КОСГУ (при наличии).

По счетам расчетов по дебиторской (кредиторской) задолженности, по которым дебетовые (кредитовые) обороты отражаются с указанием в 24 — 26 разрядах номера счета соответствующего аналитического кода изменений дебиторской (кредиторской) задолженности, остатки на начало очередного финансового года формируются с указанием в 24 — 26 разрядах номера счета аналитического кода в структуре «00X», где X — соответствующий код институциональных единиц.

Разряды 18 — 26 номера счета Плана счетов бухгалтерского учета организаций бюджетной сферы (Рабочего плана счетов бухгалтерского учета организаций бюджетной сферы) образуют код счета бухгалтерского учета.

В разрядах 1 — 17 номера счета Рабочего плана бухгалтерского учета организаций бюджетной сферы отражается:

учреждениями — с 4 по 20 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов;

финансовыми органами, органами, осуществляющими кассовое обслуживание, — с 1 по 17 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов, по которому осуществляется соответствующая операция.

Хозяйственные операции по безвозмездным передачам (получениям) финансовых (за исключением денежных средств), нефинансовых активов и обязательств между субъектами учета отражаются на счетах Рабочего плана счетов бухгалтерского учета организаций бюджетной сферы, содержащих в 15 — 17 разрядах номера счета аналитические коды выбытий (поступлений), соответствующие составной части кода бюджетной классификации (элементу вида расходов, подстатье аналитической группы подвида доходов бюджетов), характеризующей безвозмездные неденежные передачи (поступления).

В 24 — 26 разрядах номера счета Рабочего плана счетов бухгалтерского учета организаций бюджетной сферы отражаются:

казенными учреждениями, бюджетными учреждениями, автономными учреждениями, а также организациями, осуществляющими полномочия получателя бюджетных средств, коды КОСГУ;

финансовыми органами, органами, осуществляющими кассовое обслуживание, — с 18 по 20 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов, по которому осуществляется соответствующая операция.

Формирование номера счета Рабочего плана счетов бухгалтерского учета организаций бюджетной сферы (в 1 — 17 разрядах номера счета — соответствующих кодов бюджетной классификации Российской Федерации (их составных частей), в 24 — 26 разрядах — КОСГУ) осуществляется с учетом положений, предусмотренных соответствующей Инструкцией по применению плана счетов бюджетного учета, плана счетов бухгалтерского учета бюджетных учреждений, плана счетов бухгалтерского учета автономных учреждений.

В целях организации и ведения бухгалтерского учета, утверждения Рабочего плана счетов бухгалтерского учета организаций бюджетной сферы применяются следующие коды вида финансового обеспечения (деятельности):

для государственных (муниципальных) учреждений, организаций, осуществляющих полномочия получателя бюджетных средств, финансовых органов соответствующих бюджетов и органов, осуществляющих их кассовое обслуживание:

1 — деятельность, осуществляемая за счет средств соответствующего бюджета бюджетной системы Российской Федерации (бюджетная деятельность);

2 — приносящая доход деятельность (собственные доходы учреждения);

3 — средства во временном распоряжении;

4 — деятельность по выполнению государственного (муниципального) задания;

5 — деятельность, осуществляемая за счет средств субсидии на иные цели;

6 — деятельность, осуществляемая за счет средств субсидии на цели осуществления капитальных вложений;

7 — деятельность, осуществляемая по обязательному медицинскому страхованию;

для финансовых органов субъектов Российской Федерации (муниципальных образований), осуществляющих операции в рамках кассового обслуживания бюджетных учреждений, автономных учреждений, иных некоммерческих организаций, не являющихся участниками бюджетного процесса:

в части операций с собственными средствами учреждения (организации), средствами во временном распоряжении и субсидией на выполнение государственного (муниципального) задания, учитываемых на лицевом счете учреждения (организации):

8 — средства некоммерческих организаций на лицевых счетах;

в части операций с субсидиями на цели осуществления капитальных вложений и с субсидиями на иные цели, учитываемых на отдельном лицевом счете:

9 — средства некоммерческих организаций на отдельных лицевых счетах.