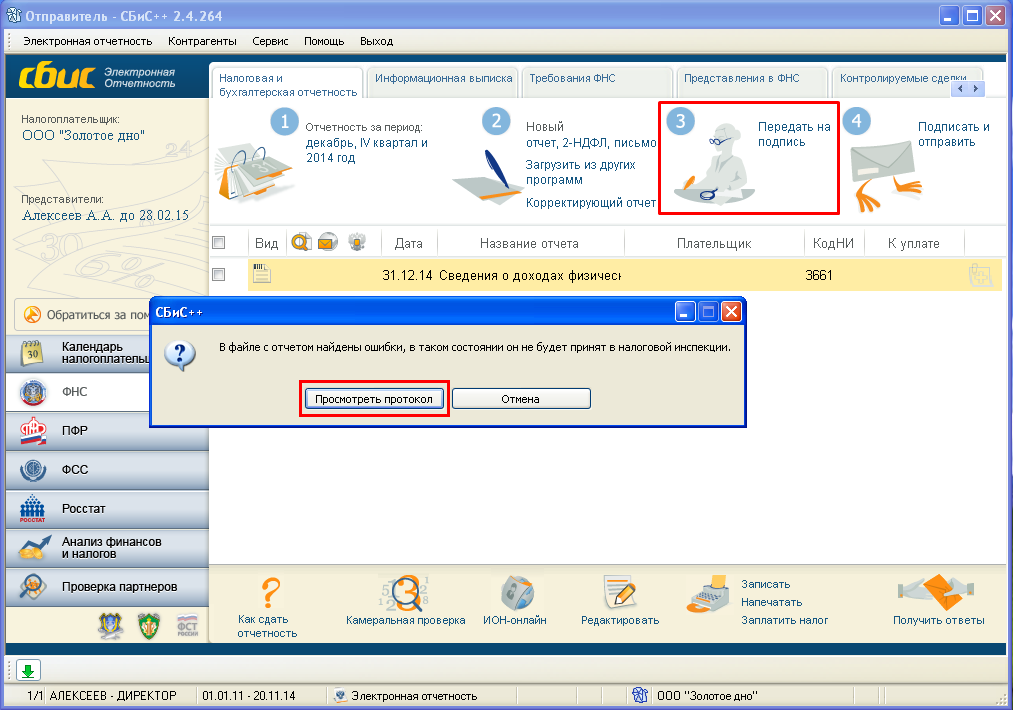

После завершения формирования отчета, на третьем шаге, при нажатии кнопки «Передать на подпись» система выполняет форматно-логическую проверку файла и, в случае обнаружения ошибок, предлагает просмотреть протокол ошибок.

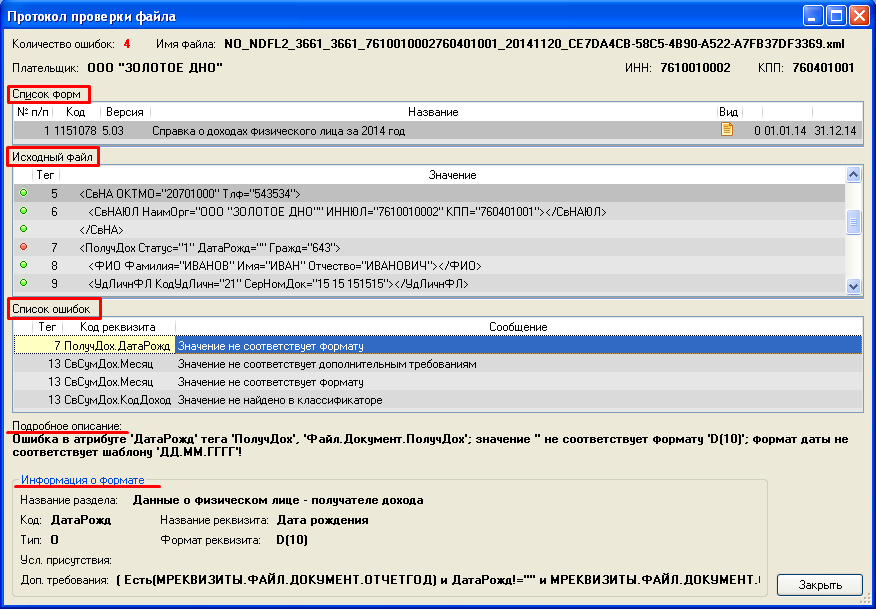

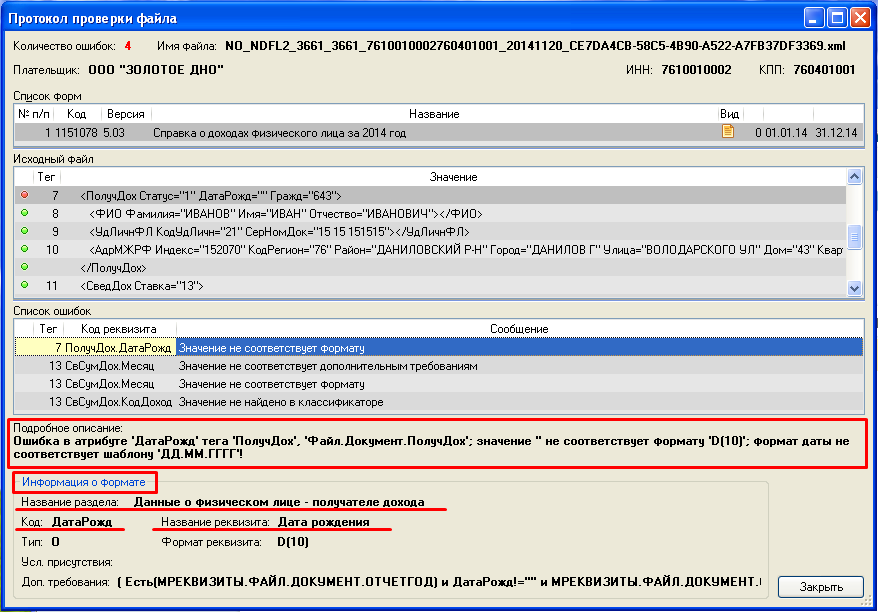

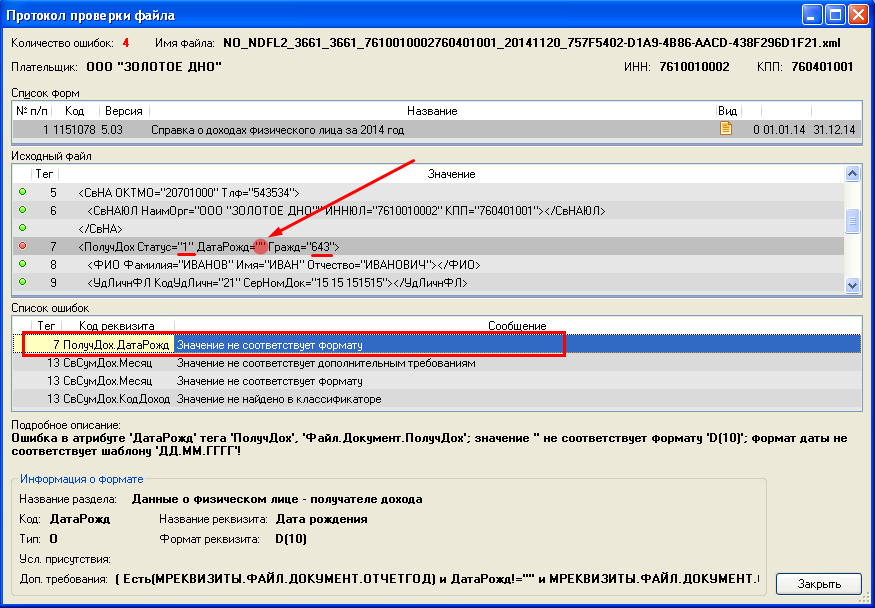

Нажатие на кнопку «Просмотреть протокол» открывает окно «Протокол проверки файла». Окне поделено на несколько частей. Для поиска ошибочного реквизита важны таблицы «Исходный файл» и «Список ошибок» и блоки данных «Подробное описание» и «Информация о формате».

Приведем несколько способов понимания/чтения протокола ошибок.

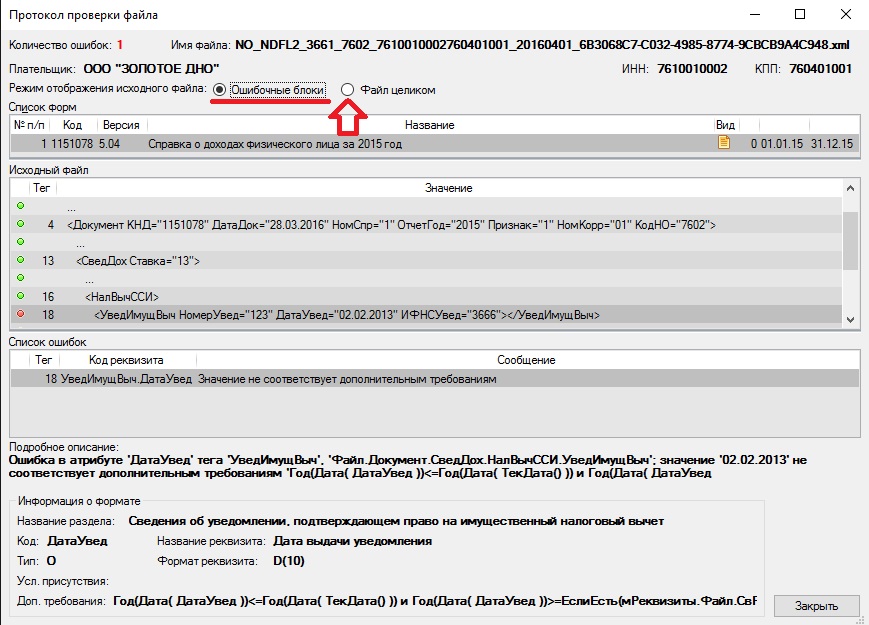

ВНИМАНИЕ! Начиная со сборки СБиС 2.4.369, перед началом ознакомления со способами по выявлению ошибок необходимо переключить «Режим отображения исходного файла» с «Ошибочные блоки» на «Файл целиком».

СПОСОБ №1

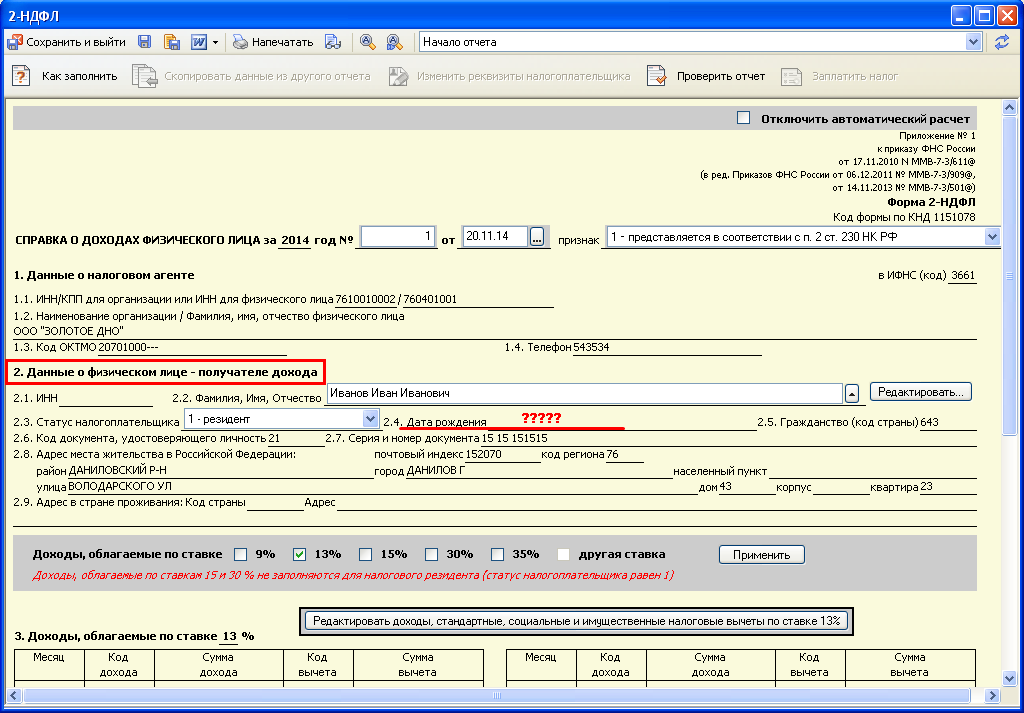

В таблице «Список ошибок» нажмем на строку с ошибкой. Под данной таблицей в подразделах «Подробное описание» и «Информация о формате» внимательно читаем описание ошибки. В представленном примере мы видим что ошибка в атрибуте «ДатаРожд», название реквизита «Дата рождения», раздела «Данные о физическом лице — получателя дохода». По указанным данным можно сделать вывод о том, что в данном разделе отчета отсутствует дата рождения физ. лица, либо она присутствует, но не соответствует требованиям предъявляемым к данному реквизиту. Далее ищем раздел с ошибчным реквизитом в отчете и исправляем.

Ниже пример определения местонахождения реквизита с ошибкой в самом отчете.

СПОСОБ №2

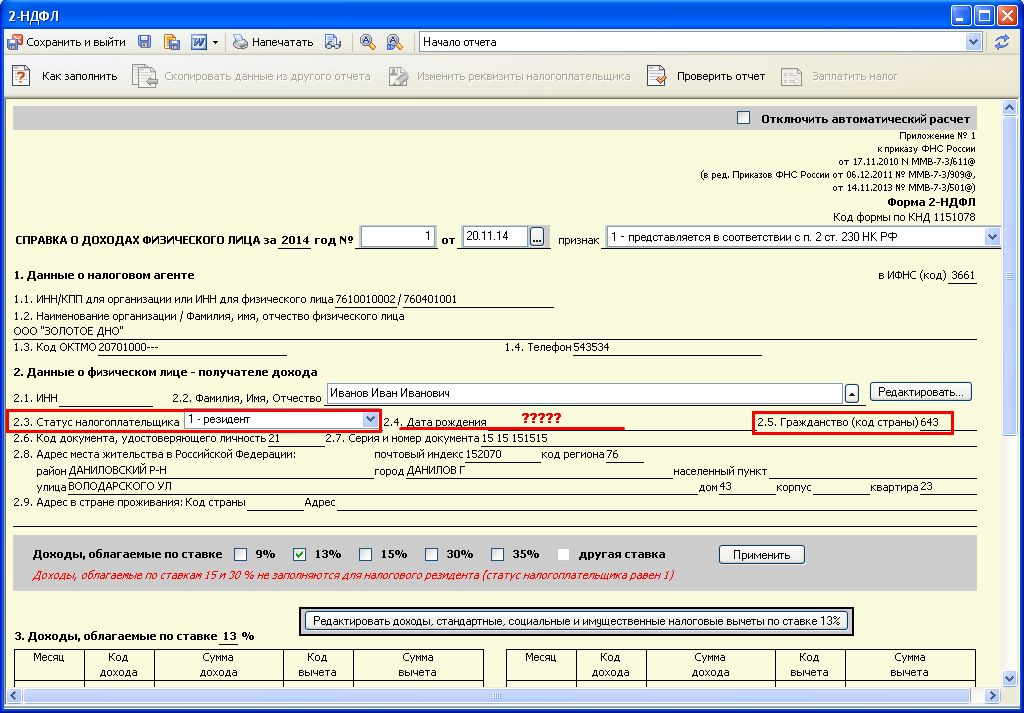

Нажатием в таблице «Список ошибок» на строку с ошибкой, автоматически выделяется строка в таблице «Исходный файл». Внимательно прочитав автоматически выделившуюся строку мы видим что в реквизите «ДатаРожд» после знака равно между кавычками отсутствует какой-либо показатель (цифры/буквы), хотя в реквизите «Статус» указано «1», а в реквизите «Гражд» указано «643». Найдя известные нам реквизиты («1» и «643») в отчете, между ними обнаружим реквизит с ошибкой.

Ниже пример определения местонахождения реквизита с ошибкой в самом отчете.

СПОСОБ №3

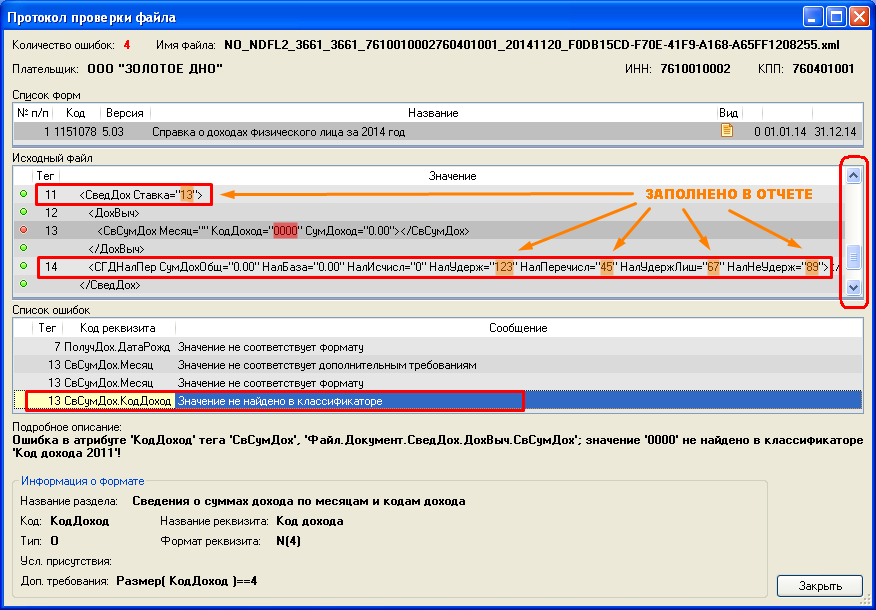

Встречаются ситуации когда способом №2 сложно определить местонахождение реквизита с ошибкой в отчете. В таких случаях мы ищем по строкам, расположенным выше или ниже автоматически выделившейся строки в таблице «Исходный файл», показатели уже известные нам (обычно это суммы, ставки, наименование чего-либо и другие).

Для перемещения по таблице «Исходный файл» используйте полосу прокрутки справа от таблицы.

Ниже пример определения местонахождения реквизита с ошибкой в самом отчете.

Проверка в «СБиС++ Электронная отчетность»

Что можно проверить в «СБиС++ Электронная отчетность»?

- Актуальность формы, которую Вы выгрузили из бухгалтерской программы. СБиС++ обязательно укажет Вам на несоответствие формы отчетному периоду.

- Согласованность показателей внутри отчета. СБиС++ советует, решение за Вами — откорректировать отчет в соответствие с классическими расчетными формулами или отправить его со своими данными.

- Наличие в отчете всех необходимых реквизитов налогоплательщика, а также соответствие их формату. Например, ИНН юридического лица должен состоять из 10 цифр и иметь правильную контрольную сумму, а в значении кода ОКВЭД не должно содержаться знака запятой.

Данные функции программы считаются базовыми и доступны для всех пользователей «СБиС++ Электронная отчетность». Помимо базовой проверки существует дополнительный набор функций для проверки правильности всего комплекса бухгалтерской и налоговой отчетности в пределах одного отчетного периода и между текущим и предыдущим периодами, а также возможность оценки риска налоговой проверки и проведения финансового анализа деятельности предприятия. Описанные функции объединены в Расширенный аналитический блок, который может приобретаться в дополнение к «СБиС++ Электронная отчетность» или отдельно пользователями других систем электронной отчетности. Подробнее о Расширенном аналитическом блоке.

Как проверить в «СБиС++ Электронная отчетность»?

Проверка актуальности формы и заполнения реквизитов налогоплательщика является обязательной и выполняется автоматически при загрузке отчета в программу и передачи его на подпись. При обнаружении ошибок программа выдаст предупреждение и подробный отчет об ошибках.

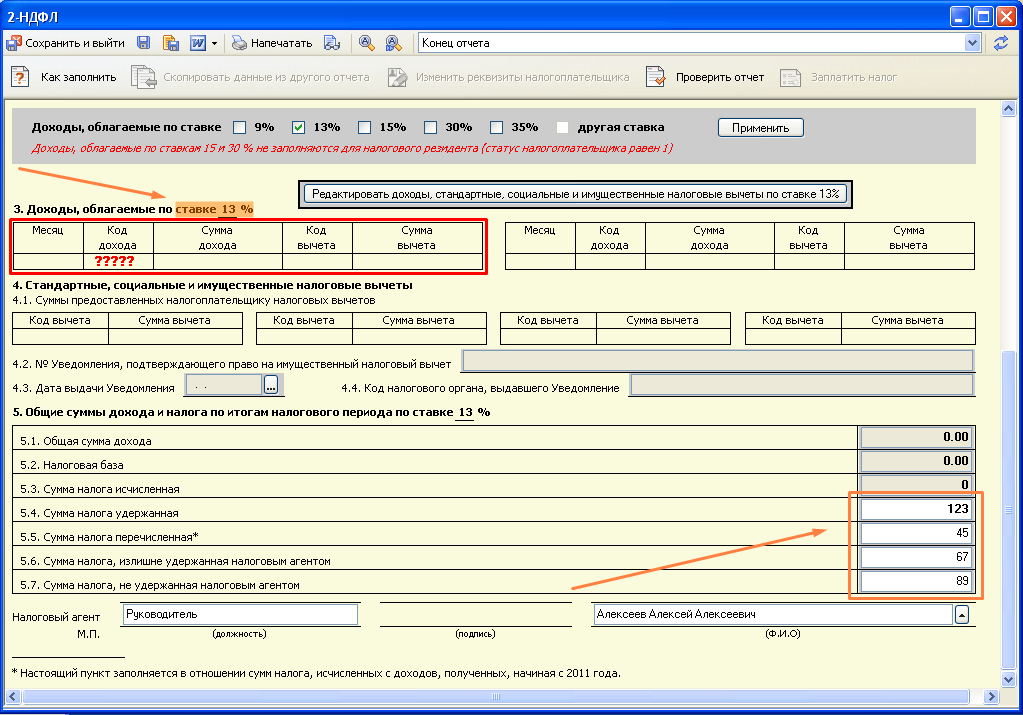

Проверка согласованности внутриотчетных показателей выполняется по желанию пользователей и запускается кнопкой «Проверить отчет» внутри формы. Протокол проверки построчно укажет где именно имеется несоответствие и каким образом должен выполняться расчет. Строки отчета в протоколе выполнены в виде ссылок, нажав на которые можно увидеть значение строки. Текст протокола проверки удобно располагается в одном окне с отчетом, позволяя видеть одновременно текст ошибки и соответствующее место в отчете.

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Отчет доставлен но еще не считается сданным сбис что делать». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Что будет, если налогоплательщик направил электронную декларацию в последний день срока, а программа инспекции по техническим причинам не смогла ее принять? Считается ли, что компания отчиталась вовремя или нет? В Минфине уже давно разъяснили, что подача отчетности организацией и ее принятие ИФНС — понятия разные. Первая операция подтверждается документом оператора связи, вторая — квитанцией о приеме отчетности налоговой. Чаще всего оба документа датируются одним и тем же числом, однако это не всегда так. В этом случае датой подачи отчетности считается дата, указанная в подтверждении оператора связи. Это указано в письме Минфина РФ от 29.04.11 № 03-02-08/49.

Декларация, представленная с нарушениями, не считается неподанной

Если вы не уверены в том, что ваша декларация заполнена верно, а до окончания срока подачи остались считанные часы, целесообразно отправить отчет «как есть». Позже можно поправить ошибки, подав «уточненку» — считаться нарушением срока это не должно. Во всяком случае, такова практическая позиция арбитражных судов. Речь даже о тех ошибках, которые препятствуют программе ФНС принять электронную декларацию.

Приведем пример из арбитражной практики. Налогоплательщик отправил электронную декларацию по НДС в последний час срока. Она сразу же была отвергнута системой ФНС из-за несоответствия формата документа, о чем компания была тут же уведомлена. На следующий день отчет был исправлен и подан вновь, но опять не был принят. Подать декларацию по НДС компания смогла лишь с третьего раза, однако это произошло на 2 дня позже крайнего срока. Налоговый орган посчитал это нарушением и выставил штраф.

СЗВ-М не принята или принята частично: что делать?

Если не сдать отчет по форме СЗВ-М в 2020 в сроки, установленные законом, организациям и индивидуальным предпринимателям грозят штрафные санкции. Величина штрафа – 500 рублей за каждого работника, по которому не был подан отчет.

Несмотря на то, что налоговики с 2017 года взяли на себя контроль за пенсионными взносами, организации по-прежнему должны отчитываться и перед ПФР. Речь идет о персональных сведениях по застрахованным лицам.

Заключали договора в конце сентября со сроком действия 1 день^ 17 человек работали 29,30 сентября, 14 человек 1,2,3 октября. Ошибочно подала СЗВ-М за сентябрь с указанием всех 31 работающих, отчет от 12 октября. Нашла ошибку только 24 октября. Итак, судебная практика говорит о том, что в подобной ситуации шанс оспорить штраф все-таки есть. Так что если его сумма действительно существенна, стоит обратиться в суд.

Как через СБИС отправить отчет в ПФР

Закон не освобождает от сдачи обязательных отчетов предприятия, которые после регистрации так и не приступали к работе, а также простаивающий бизнес без планов возобновления деятельности (такая картина характерна для фирм на стадии ликвидации). Однако чтобы получить право сдавать именно нулевые формы, должно быть соблюдено несколько критериев.

Обязательные формы можно принести в уполномоченный орган лично (руководителю или представителю по доверенности). Также разрешено отправлять их по почте, но с описью вложения.

Но удобнее сдавать нулевую отчетность через интернет. При этом для некоторых случаев предусмотрен только указанный вариант. Например, декларация по НДС и бухгалтерский баланс с приложениями принимаются только по телекоммуникационным каналам связи.

В первую очередь необходимо подобрать программу для сдачи отчетности через интернет.

СБИС — это комплексное автоматизированное ПО для электронного взаимодействия с государственными органами. Пользователям гарантируется:

- Заполнение данных по актуальным формам, классификаторам и справочникам

- Интеграция с 1С и другими распространенными платформами

- Автоматическая проверка корректности

- Понятный интерфейс

- Техническая и консультационная поддержка

- Конфиденциальность

Выбирая СБИС, в комплекте с возможностями создания, проверки и отправки отчетности Вы получаете электронную подпись и средство криптозащиты.

Для создания нулевой отчетности создан специальный раздел «Сдать нулевую отчетность», который самостоятельно формирует нужные отчеты исходя из системы налогообложения. Благодаря этому не нужно приобретать или скачивать отдельные программы для формирования отчетов. Достаточно перейти в раздел, выбрать нужный период, открыть отчеты, которые предложит система, проверить и отправить.

В момент отправки документы автоматически заверяются ЭП. Отчеты считаются принятыми, если в ответ приходит положительный протокол проверки либо извещение о вводе.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Нет ответа из ИФНС на отправленный отчет

После отправки отчета в инспекцию налогоплательщик должен получить артефакты электронного документооборота. Подтверждение специализированного оператора связи (СОС) с указанием даты и времени отправки отчета. Он формируется сразу после отправки отчета.

Все остальные документы формирует и отправляет налоговый орган, а именно:

- Извещение о получении отчета или сообщение об ошибке должно быть получено в течение 6 часов после отправки отчета. Извещение подтверждает, что проверка отчета продолжается. Сообщение об ошибке говорит, что отчет не принят, и документооборот прекращается. В таком случае необходимо устранить указанные ошибки и отправить отчет заново.

- Квитанция о приеме или уведомление об отказе получите не позднее следующего рабочего дня после отправки отчета. Квитанция подтверждает факт продолжения документооборота, а уведомление — его прекращение.

- Извещение о вводе или уведомление об уточнении придет не позднее двух рабочих дней после отправки инспектором квитанции о приеме. Оба этих документа подтверждают факт загрузки отчета в базу фискального ведомства, но не всегда это является фактом завершения документооборота. Получив уведомление об уточнении, необходимо представить корректирующий отчет.

В процессе документооборота по каждому отправленному через СБИС++ отчету Вы получаете ряд юридически значимых документов от оператора (Компании «Тензор») и контролирующего органа. Для того, чтобы обновить информацию о пришедших ответах, необходимо нажать кнопку «Получить ответы», находящуюся в правом нижнем углу программы (Рис. 1).

При отправке отчетности в Пенсионный Фонд, согласно Распоряжению Правления ПФ РФ № 190р от 11.10.2007, оператор не формирует Подтверждение, в отличие от передачи отчетности в ФНС, а только передает отчетность в отделение ПФ РФ.

Согласно Информации Пенсионного фонда России от 20 мая 2011 г. «Изменения в порядке представления страхователями отчетности по персонифицированному учету и страховым взносам в органы ПФР в 2011 году в электронном виде», Пенсионный фонд в течение 4 рабочих дней отправляет страхователю квитанцию о получении файла (отчета). Наличие квитанции свидетельствует о том, что отчет был получен Пенсионным фондом, но еще не проверен.

Далее, Пенсионный фонд, проверив файл с отчетом, в течение еще 6-ти рабочих дней формирует протокол проверки (Рис. 4).

В соответствии с приказом Росстата №370 от 27 октября 2010 г., в течение 1-го рабочего дня с момента отправки отчета, абоненту высылается:

- Подтверждение спецоператора (Компании «Тензор»), содержащее дату отправки статистических данных (обычно поступает в течение нескольких секунд).

- Квитанция (извещение) о получении первичных статистических данных, формируемое Территориальным Органом Государственной Статистики (ТОГС).

Затем, в течение 2-х рабочих дней с момента получения отчета, ТОГС проверяет полученные от абонента данные и формирует один из документов (Рис. 6):

- Положительный протокол (уведомление о приеме в обработку) — подтверждает факт представления отчетности. Отчет принят.

- Отрицательный протокол (уведомление об ошибке, о несоответствии формату) — содержит описание причин, по которым статистические данные не были приняты. В этом случае следует сформировать отчет, содержащий исправленные данные, и повторно выслать его в адрес ТОГС.

В своем полном функционале СБИС представляет целый комплекс по электронному управлению компанией. Это складской, кадровый, бухгалтерский и налоговый учет одновременно. Ежемесячно организациям приходится готовить и направлять отчеты в различные госструктуры. Данное программное обеспечение существенно облегчает данный процесс.

Чтобы уточнить статус отчета в СБИСе достаточно обратить внимание на иконку с левой стороны от сформированного документа. У каждой картинки – свое обозначение.

Все сформированные и отправленные отчеты хранятся в базе данных СБИС. Здесь же находится отчетность, загруженная из других учетных систем. Их поиск осуществляется разными способами, в частности:

- Используйте строку «Поиск», в верхней панели управления. В строке вручную впишите наименование отчета, или воспользуйтесь кодом из налоговой декларации. Второй вариант найти с помощью поисковой строчки – кликните на слово «Отчет», и выберите форму – они выйдут списком;

- Воспользуйтесь фильтрами. Установите параметры, для этого нажмите на специальный значок в правом верхнем углу «Отобрать». Сделайте выборку по организации, периоду отчета, или их статусу;

- Используйте счетчики – они позволяют находить отчеты, которые не были отправлены, или еще незавершены;

Если вы не смогли найти отправленные отчеты указанными способами, то обратитесь в службу поддержки СБИС. Для связи с онлайн-центром предусмотрено несколько вариантов:

- Позвоните с сайта, кликните на значок связи справа, обозначенный телефонной трубкой. Откроется видеоокно, для общения вам понадобится гарнитура;

- Задайте свой вопрос в чат – значок «Сообщение». Для обращения введите в открывшейся форме ИНН компании, или ее название, свой телефон, и оставьте текстовое сообщение;

- Оставьте свой номер в форме «Закажите обратный звонок» – колонка справа. Внесите данные в пустые поля – компания, с кем связаться, и телефон. Напишите о проблеме – с вами свяжутся в оперативном режиме.

Налоговая не принимает декларацию по НДС: как действовать налогоплательщику

Помимо сдачи отчетов в ФНС, программа СБИС позволяет совершать ряд других действий с Налоговой Инспекцией:

- Отправить обращение инспектору ФНС для сопровождения сдаваемой отчетности;

- Направить запрос на сверку расчетов с бюджетом;

- Со стороны Налоговой есть возможность отправлять уведомления и требования в адрес организации.

Из всего функционала персонального кабинета пользователя СБИС наиболее востребована онлайн-отчетность. В большинстве компаний эта опция является основной, позволяя отправлять электронную отчетность в адрес гос. структур. Программа СБИС содержит актуальную информацию о сроках сдачи отчетов. Благодаря обновлениям, в нее включены все вновь появляющиеся формы отчетности.

Система дает возможность проверить правильность составленных документов, и внести в них правки в режиме реального времени. Сформированный отчет вы отправите в госорганы одним кликом. Для этого:

- Сформируйте отчет в СБИС в электронном виде;

- Кликните «К отправке»;

- Ели обнаружатся ошибки – система сообщит об этом, и укажет на недочеты;

- При правильно заполненной документации – отправит отчет, и уведомит о его доставке в ФНС.

Любая отчетность в программе начинается с формирования документа. Для этого авторизуйтесь в программе и приступайте к созданию отчетов:

- Откройте вкладку «Отчетность», и кликните на нужную организацию, по которой будет формироваться отчет;

- Нажмите «Создать отчет», установите ФНС, затем через «Поиск» выберите форму отчета;

- На титульном листе проверьте поля по автозаполнению – данные компании и период учета;

- Структура документа расположена справа, все, что выделено черным цветом – обязательно к заполнению для всех. При необходимости добавьте свои разделы:

- Найдите в списке требующийся раздел, прописанный серым цветом;

- Нажмите на строчку «Создать раздел»;

- Кликните на «Добавить страницу».

Если Вы в текущем отчетном периоде формируете, например, налоговую декларацию, которая отличается от декларации за предыдущий период всего лишь несколькими показателями, то можете упростить себе работу по заполнению формы, если выполните перенос данных из декларации за предыдущий период в текущую декларацию.

- В главном окне программы перейдите в реестр отчетности и создайте новый отчет.

- Воспользуйтесь командой «Скопировать данные из другого отчета» на панели инструментов в окне отчета:

Кликните в любом разделе по кнопке или . Появится новый шаблон. Заполните его.

- Система сама указывает дату, номер и автора файла, вашу организацию. Если нужно, вы можете изменить эти данные.

- Заполните обязательные поля. Они отличаются в документах разных типов.

- Введите дополнительные данные и заполните поле «Комментарий».

- Прикрепите файлы: текстовые, таблицы, изображения или сканы. Для этого нажмите и выберите источник.

- Отправьте материал получателю и обработайте в системе учета — кликните «На выполнение», «Провести» или «Отправить».

Отслеживайте согласование и исполнение документов. Стадия обработки отражается в виде маленькой иконки в реестре и на стикере. Подробности прохождения можно узнать во вкладке «Лента событий» в самом документе.

Чтобы посмотреть статистику по всем файлам организации, откройте вкладку «Статистика». Информация там представлена в количестве и в процентах, можно воспользоваться различными фильтрами.

СБИС хранит все файлыв своих реестрах. Но, если нужно, вы можете сохранить архив себе на компьютер или на носитель.

Чтобы скачать один файл:

- Откройте его карточку и во вкладке «Документы» кликните .

- Выберите формат сохранения вложения:

— XML — нажмите «Скачать» или значок дискеты .

— PDF — нажмите «Сохранить в PDF».

Можно выделить несколько пунктов в реестре и выгрузить в PDF или Excel, нажав на значок дискеты в панели массовых операций.

Чтобы скачать весь комплект:

- Откройте карточку файла и во вкладке «Документы» кликните « Выгрузить»

- Выберите нужный формат:

— ZIP — в виде zip-архива

— PDF — в виде печатной формы PDF со штампом ЭП.

— 1С или StoreHouse — в вашу учетную систему.

Исправлять текст нельзя, если автор закрыл его от изменений или оставил пользовательскую отметку. В других случаях, чтобы отредактировать:

- Кликните «Изменить» в карточке дока

- Исправьте неточности

- Нажмите «Сохранить»

Если до правок файл был запущен в обработку, повторно направьте его на согласование:

- В его карточке нажмите , а затем — « На согласование».

- Внесите комментарии, отметьте сотрудника и кликните «На согласование».

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Как в СБИС отправить отчет в Налоговую – пошаговая инструкция

Любая отчетность в программе начинается с формирования документа. Для этого авторизуйтесь в программе и приступайте к созданию отчетов:

- Откройте вкладку «Отчетность», и кликните на нужную организацию, по которой будет формироваться отчет;

- Нажмите «Создать отчет», установите ФНС, затем через «Поиск» выберите форму отчета;

- На титульном листе проверьте поля по автозаполнению – данные компании и период учета;

- Структура документа расположена справа, все, что выделено черным цветом – обязательно к заполнению для всех. При необходимости добавьте свои разделы:

- Найдите в списке требующийся раздел, прописанный серым цветом;

- Нажмите на строчку «Создать раздел»;

- Кликните на «Добавить страницу».

Как составить и сдать корректирующий отчет СЗВ-ТД

Если Вы в текущем отчетном периоде формируете, например, налоговую декларацию, которая отличается от декларации за предыдущий период всего лишь несколькими показателями, то можете упростить себе работу по заполнению формы, если выполните перенос данных из декларации за предыдущий период в текущую декларацию.

- В главном окне программы перейдите в реестр отчетности и создайте новый отчет.

- Воспользуйтесь командой «Скопировать данные из другого отчета» на панели инструментов в окне отчета:

Оператор связи и гос. органы имеют возможность рассылать по системе электронной отчетности в адрес плательщиков уведомления разного рода, которые могут содержать как простое текстовое сообщение, так и вложенный файл. Это могут быть уведомления об переходе на новый режим работы гос. органа, сообщения о выходе новых обновлений СБиС++, во входящем письме инспектор может прислать протокол проверки отчетности, если были проблемы с получением протокола как фазы документооборота. Получение уведомлений происходит обычным порядком, в обычные сеансы доставки почты – программа известит об этом соответствующим сообщением. Вся полученная корреспонденция хранится в реестре «Входящие».

- Зайдите в реестр входящей почты.

- Откройте нужный документ ( или ). В результате появляется окно полученного уведомления.

- Кроме текста сообщения уведомление может содержать вложенный файл. Для того, чтобы посмотреть список вложенных файлов, перейдите на вкладку «Вложения».

- Для того, чтобы просмотреть или сохранить вложенный файл, щёлкните на нём 2 раза левой кнопкой мыши и нажмите соответствующую кнопку («Просмотреть» или «Сохранить файл»).

Кликните в любом разделе по кнопке или . Появится новый шаблон. Заполните его.

- Система сама указывает дату, номер и автора файла, вашу организацию. Если нужно, вы можете изменить эти данные.

- Заполните обязательные поля. Они отличаются в документах разных типов.

- Введите дополнительные данные и заполните поле «Комментарий».

- Прикрепите файлы: текстовые, таблицы, изображения или сканы. Для этого нажмите и выберите источник.

- Отправьте материал получателю и обработайте в системе учета — кликните «На выполнение», «Провести» или «Отправить».

Отслеживайте согласование и исполнение документов. Стадия обработки отражается в виде маленькой иконки в реестре и на стикере. Подробности прохождения можно узнать во вкладке «Лента событий» в самом документе.

Чтобы посмотреть статистику по всем файлам организации, откройте вкладку «Статистика». Информация там представлена в количестве и в процентах, можно воспользоваться различными фильтрами.

Вопросы налогоплательщиков по СБИС++ Электронная отчетность

Добавить и изменить КПП организации

- Откройте карточку организации одним из способов: в разделе «Настройки/Наша компания»; в разделе «Наша компания/Юридические лица».

- Добавьте реквизит одним из вариантов. Нажмите «+КПП», укажите значение КПП, его срок действия и сохраните. СБИС автоматически определит к какому типу он относится.

Квитанция ФНС о том, что налоговая не принимает отчеты, а именно декларации по НДС, грозит организации штрафными санкциями в размере 5% от суммы налогового обязательства к уплате, но не менее 1000 рублей. Штраф назначают за каждый полный и неполный месяц с последнего срока предоставления отчета.

Сумма санкций не может быть больше 30% от налога к уплате и меньше 1000 рублей. Но помимо штрафа, ФНС вправе приостановить деятельность организации и наложить арест на счета. Такое решение представители Федеральной службы могут принять через 10 дней по истечению срока сдачи.

Отсутствие информации для заполнения не является основанием не сдавать отчет. Если учреждение освобождено от НДС или в расчетном периоде налоговых обязательств не возникало, следует отправить в ФНС нулевой отчет. За непредоставление «нулевки» тоже выпишут штраф.

Причины, когда налоговая не принимает отчеты на законных основаниях, установлены в Административном регламенте ФНС, утвержденном приказом Минфина от 02.07.2012 № 99н.

Отчетность не примут, если:

- В ФНС не предоставлены документы, удостоверяющие личность и полномочия того, кто предоставляет отчетность. При сдаче отчетности по защищенным каналам связи через сеть Интернет основанием для отказа считается: доверенность с истекшим сроком или несоответствие паспортных данных.

- Отчетность не соответствует установленным формам, нормам и требованиям заполнения.

- Отчетность не заверена руководителем. Если электронный файл отчета подписан УКЭП, но электронная подпись не соответствует установленным правилам криптозащиты информации, тогда ИФНС не принимает НДС и другую отчетность законно.

- Отчетность сдана в территориальное отделение ФНС, в компетенцию которого не включены обязанности по приему этой отчетности.

Шквал вопросов вызвала неизвестная ошибка при отправке декларации в протоколе, которую сотрудники ТОФНС поясняют: «ваш контрагент не сдал декларацию НДС, следовательно, вы должны предоставить нулевые корректировки». Что это значит? Допустим, контрагент за третий квартал предоставил нулевые декларации или не отправил их вовсе, а в вашем отчете указаны суммы налога на добавленную стоимость, то есть появляется разрыв (нестыковка). База данных по НДС в Федеральной службе проверяется специальной программой «АСК НДС-2», которая автоматически выдает ошибку. Поэтому инспектор требует состыковать суммы и устранить разрыв.

Налоговики требуют явиться руководителю организации в инспекцию с паспортом и полным пакетом учредительных документов на прием к начальнику ТОФНС. Причем дополняют, что декларация будет принята только после личного приема у руководства инспекции. На деле очередь к начальнику Налоговой службы расписана на несколько недель вперед, следовательно, штрафов не избежать.

Так инспекция борется с недобросовестными руководителями, которые умышленно занижают суммы налоговых обязательств, и с фирмами-однодневками, которые открыты на подставных лиц.

Исправить электронный документ

Возможно несколько вариантов:

Отметим, что не на всякую ошибку в документе необходимо составлять новый исправленный экземпляр. Среди них есть те, которые являются допустимыми и не приводят к отказу в возмещении НДС.

Если все же необходимо внести изменения в ранее выставленные счета-фактуры, в том числе в корректировочные счета-фактуры, то это могут сделать только продавцы (исполнители). Это следует из положений пункта 7 приложения 1 и пункта 6 приложения 2 к Постановлению № 1137.

При этом важно понимать, в каких случаях составляется корректирующий счет-фактура, а когда достаточно исправить первоначальный счет-фактуру. Об этом, сказано в письмах Минфина России от 9 ноября 2011 г. № 03-07-09/41, ФНС России от 4 сентября 2012 г. № ЕД-4-3/14705. При этом дополнительные требования по оформлению счетов-фактур, которые предусмотрены в приложении 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137, должны выполняться неукоснительно.

Согласно п. 3 ст. 168 Налогового кодекса РФ корректировочный счет-фактура составляется при изменении стоимости или уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав (другими словами, при изменении налоговой базы).

Все сформированные и отправленные отчеты хранятся в базе данных СБИС. Здесь же находится отчетность, загруженная из других учетных систем. Их поиск осуществляется разными способами, в частности:

- Используйте строку «Поиск», в верхней панели управления. В строке вручную впишите наименование отчета, или воспользуйтесь кодом из налоговой декларации. Второй вариант найти с помощью поисковой строчки – кликните на слово «Отчет», и выберите форму – они выйдут списком;

- Воспользуйтесь фильтрами. Установите параметры, для этого нажмите на специальный значок в правом верхнем углу «Отобрать». Сделайте выборку по организации, периоду отчета, или их статусу;

- Используйте счетчики – они позволяют находить отчеты, которые не были отправлены, или еще незавершены;

Если вы не смогли найти отправленные отчеты указанными способами, то обратитесь в службу поддержки СБИС. Для связи с онлайн-центром предусмотрено несколько вариантов:

- Позвоните с сайта, кликните на значок связи справа, обозначенный телефонной трубкой. Откроется видеоокно, для общения вам понадобится гарнитура;

- Задайте свой вопрос в чат – значок «Сообщение». Для обращения введите в открывшейся форме ИНН компании, или ее название, свой телефон, и оставьте текстовое сообщение;

- Оставьте свой номер в форме «Закажите обратный звонок» – колонка справа. Внесите данные в пустые поля – компания, с кем связаться, и телефон. Напишите о проблеме – с вами свяжутся в оперативном режиме.

Статья 65 Трудового кодекса РФ содержит перечень документов, которые должны быть представлены сотрудником при трудоустройстве. Он также включает в себя документ с подтверждением регистрации в системе индивидуального (персонифицированного) учёта. В 2021 году таким документом является официальное уведомление от имени Пенсионного фонда по форме АДИ-РЕГ, утверждённой постановлением Правления ПФР от 13 июня 2019 года № 335п. В этой форме указывается страховой номер индивидуального лицевого счёта, присвоенный физическому лицу.

При трудоустройстве работодатель вправе потребовать от соискателя СНИЛС. В случае отсутствия СНИЛС у претендента работодатель может отказать в приёме на работу. Это правомерно для всех случаев, кроме тех, когда соискатель трудоустраивается впервые.

Работодатель обязан заполнять и сдавать отчёт по форме СЗВ-ТД по каждому зарегистрированному лицу, с которым заключил или прекратил трудовые отношения. Об этом говорится в п. 1.4 Порядка заполнения СЗВ-ТД, утверждённого постановлением Правления ПФР от 25 декабря 2019 года № 730п.

Согласно ст. 1 Федерального закона № 27-ФЗ, зарегистрированным считается физическое лицо, которому открыт индивидуальный лицевой счёт в системе индивидуального (персонифицированного) учёта. Это правило распространяется в том числе на иностранных граждан, вне зависимости от миграционного статуса (ч. 1 ст. 6 Закона № 27-ФЗ). Таким образом, иностранцы, временно находящиеся на территории Российской Федерации, также имеют возможность получить документ с указанием страхового номера индивидуального лицевого счёта.

СНИЛС должен быть указан в отчёте СЗВ-ТД в обязательном порядке, иначе отчётный документ не будет принят Пенсионным фондом.

Для получения формы АДИ-РЕГ физическое лицо может обратиться в отделение ПФР по месту жительства. Кроме того, можно обратиться в многофункциональный центр (МФЦ). Об этом сказано в ст. 14 Федерального закона № 27-ФЗ.

Если у соискателя нет СНИЛС, выходом из ситуации могут служить следующие варианты:

-

Предложить претенденту сначала оформить СНИЛС.

-

Указать в трудовом договоре более позднюю дату начала работы.

-

Сначала оформить приём на работу, сдать СЗВ-ТД сразу после оформления СНИЛС.

Оформлять приём на работу и издавать соответствующий приказ следует после получения документа с указанным СНИЛС. Открыть индивидуальный лицевой счёт можно по заявлению физлица, поданного лично, а также через работодателя либо МФЦ.

Указывая дату начала работы, необходимо учитывать время для оформления СНИЛС.

Это приведёт к нарушению срока сдачи СЗВ-ТД, но в текущем году к административной ответственности за это не привлекут. Работодатель сможет ходатайствовать о прекращении административного производства по причине отсутствия вины работодателя в нарушении.

Тем не менее следует иметь в виду, что за нарушение срока сдачи отчёта по форме СЗВ-ТД установлены санкции в виде штрафа:

-

от 1 до 3 тысяч рублей — для ИП и должностных лиц;

-

от 30 до 50 тысяч рублей — для юридических лиц.

Что делать, если долго нет протокола

Первое, что можно сделать, связаться со спецоператором, через которого вы сдаете пенсионную отчетность. Возможно, он несколько прояснит ситуацию. К примеру, даст ответ, что ПФР знает о существующей проблеме, но отчетов слишком много и поэтому протоколы поступают с большой задержкой. Так в общем-то и было в начале лета.

Либо можно звонить сразу в ПФР. На практике были случаи, когда из-за того что не проходил отчет СЗВ-М, страхователи обращались непосредственно в отделение и буквально через сутки или двое получали протокол.

Таким образом, отсутствие протокола не означает, что вы вообще не сдавали СЗВ-М, и тем более не образует состава нарушения, поэтому выставить штраф на этом основании вам не должны.

Вместе с тем, без протокола вы не знаете наверняка, есть или нет в вашей СЗВ-М ошибки. Ведь, к примеру, отрицательный протокол, полученный вами позже срока, будет свидетельствовать о том, что в сданной вами форме содержатся совсем некорректные данные и поэтому она не принята. На «пересдачу» времени тоже уже не будет. На такой случай, конечно, лучше подстраховаться и все-таки позвонить в ПФР, чтобы уточнить судьбу представленной СЗВ-М и при необходимости (неприеме первоначальной формы) направить им отчет еще раз.

Также вы можете получить из ПФР протокол с отметкой «Документ принят частично». Это значит, что в нем есть ошибки, которые нужно исправить. Тогда в течение 2 недель вам надо будет подать в ПФР дополняющую или отменяющую форму.

Электронная отчетность в Росстат через СБИС.

В соответствии с приказом Росстата №370 от 27 октября 2010 г., в течение 1-го рабочего дня с момента отправки отчета, абоненту высылается:

- Подтверждение спецоператора(Компании «Тензор»), содержащее дату отправки статистических данных (обычно поступает в течение нескольких секунд).

- Квитанция (извещение)о получении первичных статистических данных, формируемое Территориальным Органом Государственной Статистики (ТОГС).

Затем, в течение 2-х рабочих дней с момента получения отчета, ТОГС проверяет полученные от абонента данные и формирует один из документов (Рис. 6):

- Положительный протокол (уведомление о приеме в обработку) — подтверждает факт представления отчетности. Отчет принят.

- Отрицательный протокол (уведомление об ошибке, о несоответствии формату) — содержит описание причин, по которым статистические данные не были приняты. В этом случае следует сформировать отчет, содержащий исправленные данные, и повторно выслать его в адрес ТОГС.

Кого освободили от электронных отчетов

Не все работодатели обязаны сдавать зарплатные отчеты в электронном виде. Критерий для выбора способа сдачи отчета — численность (см. таблицу).

Таблица. Когда нужно сдавать зарплатные отчеты по ТКС

Условие для обязательной сдачи в электронной форме

Среднесписочная численность физлиц, которым учреждение выплатило деньги за предшествующий период

Более 25 человек

П. 7 и 10 ст. 431 НК, п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ

Численность физических лиц, получивших доходы в налоговом периоде

25 и более человек

П. 2 ст. 230 и п. 5 ст. 226 НК

Численность застрахованных лиц, на вознаграждения которым вы начисляли страховые взносы в отчетном периоде

25 и более человек

П. 2 ст. 8, п. 2 и 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ

Похожие записи:

- Главная

- Аналитический блок СБиС

- Камеральная проверка отчетности в СБиС++

»

»

Камеральная проверка отчетности в СБиС++

Сегодня мы расскажем еще об одной возможности Аналитического блока СБиС++ — самостоятельной камеральной проверке отчетности.

В течение трёх месяцев со дня представления Вами налоговой отчётности, налоговая инспекция проводит безвыездную камеральную налоговую проверку, без уведомления налогоплательщика. В ходе такой проверки проверяется:

- правильность арифметического подсчета данных, отраженных в налоговой отчетности;

- связь показателей бухгалтерской отчетности и налоговой отчетности;

- логическую связь между отдельными отчетными и расчетными показателями;

- сопоставимость отчетных показателей с аналогичными показателями предыдущего отчетного периода.

Если камеральной налоговой проверкой выявлены ошибки или несоответствия в налоговой декларации, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

СБиС++ позволяет выполнить камеральную проверку отчетности по тем же алгоритмам, которые используются в инспекциях ФНС России. Это даст Вам возможность заранее отправить корректирующую отчетность, или при наличии обоснованных расхождений, подготовить разъяснения для налогового инспектора в письменном виде со ссылками на нормы налогового и бухгалтерского законодательства, а не ждать «неожиданностей» со стороны налоговой инспекции, особенно в летний период, когда ответственный бухгалтер может находиться в отпуске.

При проведении камеральной проверки нашей системой используются:

- более 670 контрольных соотношений по бухгалтерской отчетности;

- более 780 контрольных соотношений по налоговым декларациям;

- более 1370 контрольных соотношений по статистической отчетности.

Для запуска проверки перейдите в раздел «Анализ финансов и налогов» и выберите «Провести проверку отчетности»:

Запустится Мастер проверки отчетности, состоящий из трех шагов:

- На первом шаге ознакомьтесь с информацией о возможностях данной проверки, выберите анализируемый период и проверьте правильность указанной учетной схемы.

- Укажите, в каком виде должны выводиться результаты проверки.

- «Только ошибки» – в отчете будут отражаться только те контрольные соотношения, в которых обнаружены несоответствия.

- «Ошибки и предупреждения» — в отчете отражаются как ошибки, так и предупреждения о несоблюдении рекомендованных контрольных соотношений

- «Все результаты проверки» – в отчете отражаются все контрольные соотношения, по которым осуществляется проверка.

- На третьем шаге определите объекты проверки — отчеты, которые участвуют в проверке на взаимоувязку показателей в формах.

- В левом столбце таблицы указываются отчеты, которые могут быть проверены и могут быть созданы в данном отчетном периоде в соответствии с учетной схемой налогоплательщика.

- Отчеты, которые уже созданы, отображаются темным шрифтом и отмечены установленным флагом (по умолчанию все они будут участвовать в проверке).

- Еще не созданные отчеты отображаются красным шрифтом и отмечены красным восклицательным знаком.

На заметку! Недостающие отчеты можно создать вручную (для этого нужно выйти из мастера проверки отчетности) или загрузить из других программ.

- Список отчетов можно распечатать по кнопке «Напечатать».

Построение отчета

Нажмите кнопку «Выполнить проверку». На экран выводится результат проверки.

Краткий вывод по каждому проверяемому отчету

- «Есть ошибки» – по данному отчету обнаружены несоответствия в контрольных соотношениях.

- «Нет ошибок» – по данному отчету несоответствий в контрольных соотношениях не выявлено.

- «Нет данных» – по данному отчету несоответствий в контрольных соотношениях не выявлено, но в программе недостаточно данных для полной проверки: отсутствуют некоторые отчеты.

Подробная информация по каждому проверяемому отчету

Представляет собой протокол проверки отчета, в котором в зависимости от выбранной формы отчета отображаются все или только ошибочные контрольные соотношения.

С помощью флага «Только ошибки» вы можете устанавливать нужный режим отображения информации: показывать только ошибочные контрольные соотношения, либо все проверенные контрольные соотношения, не возвращаясь при этом к мастеру проверки отчетности.

Выводимая на экран информация подскажет вам, в каких отчетных формах и какие соотношения показателей были нарушены. Воспользовавшись данной информацией, вы сможете быстрее поправить отчетность и подготовить ее к передаче по электронным каналам связи.

Если у Вас возникли вопросы по заполнению и отправке отчетности в программе СБиС++ Электронная отчетность, Вы можете задать их сотрудникам Департамента электронной отчетности по тел. (495) 956-08-80.

Начните работать со СБИС++

ПРЯМО СЕЙЧАС!

Содержание

- — Как посмотреть отправленные отчеты в Сбис?

- — Как в Сбис посмотреть удаленный отчет?

- — Как выгрузить отчеты в Сбис?

- — Как посмотреть требования в Сбис онлайн?

- — Как проверить сдан ли отчет в Росстат?

- — Как редактировать отчет в Сбис?

- — Как в Сбис удалить загруженный отчет?

- — Можно ли в Сбис отменить отправку?

- — Как удалить из Сбис загруженный отчет?

- — Можно ли загрузить сразу несколько отчетов в Сбис?

- — В каком формате загружать в Сбис?

- — Как выгрузить отчет из 1с 8.3 в Сбис?

- — Как в Сбис найти ответ на требование?

- — Куда приходят требования от налоговой?

Для этого в строке «Статистика» выберите режим «По организациям». В открывшемся окне вы увидете, сколько отчетов и ответов на требования отправлено за каждого клиента.

Как посмотреть отправленные отчеты в Сбис?

Отчет, который был создан в СБИС или загружен из другой учетной системы, можно найти несколькими способами. С помощью строки поиска — введите название отчета или код налоговой декларации. Также можно нажать в поисковой строке «отчет» и выбрать форму — отобразится список всех отчетов этого вида.

Как в Сбис посмотреть удаленный отчет?

Восстановить удаленный документ или отчет

- Перейдите в раздел, где раньше находился документ — например, «Документы/Входящие».

- Кликните , в открывшемся окне нажмите «Все состояния» и выберите «Удаленные».

- Откройте документ и кликните «Восстановить».

Как выгрузить отчеты в Сбис?

Загрузить отчет

- Откройте окно загрузки одним из способов: на любой странице личного кабинета нажмите и выберите «Загрузить/С компьютера»; …

- Отметьте флагами файлы и нажмите «Загрузить». При загрузке нескольких файлов, СБИС автоматически определит, к какому отчету они относятся, и создаст формы.

Как посмотреть требования в Сбис онлайн?

Посмотреть требование

В личный кабинет требования поступают автоматически вместе с другими входящими документами. Вы можете посмотреть их в любой момент. В разделе «Уполномочка» или «Бизнес/Уполномочка» (в зависимости от конфигурации) перейдите на вкладку «Входящие». В фильтре выберите «Требования» и откройте документ.

Как проверить сдан ли отчет в Росстат?

Как узнать перечень отчетности в Росстат по ИНН

Перейдите в сервис Росстата. Введите в соответствующую строку ИНН. Нажмите «Получить» и посмотрите, какие отчеты надо сдать.

Как редактировать отчет в Сбис?

Чтобы внести исправления, откройте отчет для редактирования одним из способов:

- отметьте один или несколько отчетов. Нажмите «Редактировать» и выберите «Отредактировать»;

- нажмите правой кнопкой мыши по строке с отчетов и выберите «Разрешить/Запретить редактирование»;

- отметьте отчеты и нажмите .

Как в Сбис удалить загруженный отчет?

Удалить отчет

- в разделе отчетности наведите курсор на отчет, нажмите и выберите «Удалить». Почему не появилась кнопка дополнительных операций?

- в отчете нажмите и выберите «Удалить».

Можно ли в Сбис отменить отправку?

Аннулирование документов в API. Документ, который отправлен контрагенту, можно аннулировать по согласию обеих сторон. Запустить аннулирование может как отправитель, так и получатель файлов.

Как удалить из Сбис загруженный отчет?

В «СБИС Уполномоченная бухгалтерия» вы можете настроить удаление файлов отчетов из каталога после их загрузки в программу. Для этого поставьте флаг «Удалять загруженные файлы» в конфигурации задач («Сервис/Конфигурация задачи/вкладка Общие»).

Можно ли загрузить сразу несколько отчетов в Сбис?

Можно загружать сразу несколько файлов — СБИС автоматически определит, в каким отчетам они относятся и создаст подходящие формы. Ограничений по размеру и количеству файлов нет. Кроме того, при переходе из другой учетной системы можно загрузить в СБИС архив отчетности, отправленной ранее.

В каком формате загружать в Сбис?

В СБИС можно загружать отчеты как в формате *. xml, так и в Excel. Если ваша учетная система не поддерживает установленный госорганом формат либо шаблоны устарели, выгрузите отчет в формате *. xls и загрузите в СБИС.

Как выгрузить отчет из 1с 8.3 в Сбис?

1С версии 8.3

Укажите свою организацию, код ИФНС, период отчетности и нажмите кнопку «Заполнить». В списке доступных для выгрузки отчетов отметьте те, которые нужно выгрузить в СБИС, и нажмите «Сформировать тексты выгрузки». Когда текст выгрузки сформирован, нажмите «Зашифровать и отправить в ИФНС».

Как в Сбис найти ответ на требование?

В требовании перейдите на вкладку «Ответить» и выберите:

- «Загрузить документы» — чтобы отправить истребуемые документы электронно.

- «Я все отправлю на бумаге!» — если документы будут отправлены по почте заказным письмом.

- «Написать письмо» — если невозможно представить документы в срок и вы хотите его продлить.

Куда приходят требования от налоговой?

При получении требования налогоплательщик обязан в течение шести рабочих дней отправить в налоговую инспекцию квитанцию о приеме или уведомление об отказе. Для «Требование об уплате налога сбора пени, штрафа» срок отправки квитанции — 1 рабочий день.

Интересные материалы:

Как изменить HTML код страницы в браузере?

Как изменить исходный код страницы в хроме?

Как изменить исходный код страницы?

Как изменить код быстрого доступа в Каспи?

Как изменить код доступа в приложении Тинькофф?

Как изменить код элемента?

Как изменить код на чемодане если забыл?

Как изменить код на чемодане Samsonite?

Как изменить код на чемодане?

Как изменить код на домофоне визит?