- Главная

- СБиС++ Краткое руководство

»

СБиС++ Краткое руководство

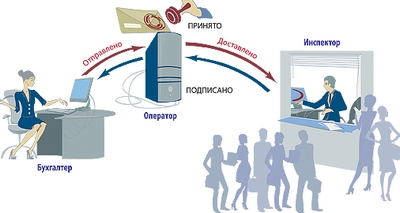

Сдача отчетности по электронным каналам связи в системе происходит автоматически. Вся информация при этом шифруется с помощью СКЗИ, поэтому расшифровать документ может только его получатель.

Рис. 3.1 — Схема документооборота

Налогоплательщик формирует отчет в СБиС++, подписывает его своей ЭЦП, шифрует и отправляет в адрес контролирующего органа. Отчет поступает к специализированному оператору связи. От спецоператора отчет поступает в контролирующий орган. В ответ на отправленный отчет от инспекции налогоплательщик получает документ, подтверждающий, что отчет сдан.

| Более подробную информацию о документах, подтверждающих факт сдачи отчетности в гос. орган узнайте в Базе знаний на сайте «СБиС++ Электронная отчетность и документооборот». |

Итак, система СБиС установлена на вашем компьютере и готова для формирования и отправки вашего первого отчета. Пройдите все шаги на примере сдачи электронной отчетности в налоговую инспекцию.

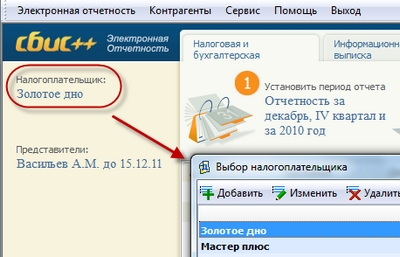

Прежде, чем приступить к созданию отчетности в налоговую инспекцию убедитесь, что выбран именно тот налогоплательщик, за которого вы хотите сдать отчет. Для смены налогоплательщика кликните два раза мышкой по названию и выберите нужного из предложенного списка:

Рис. 3.2 — Выбор налогоплательщика

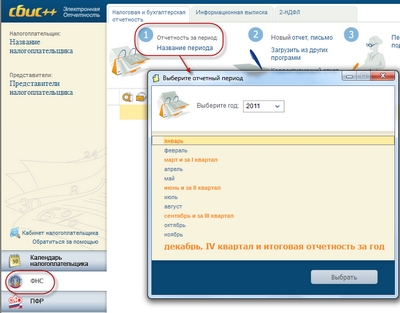

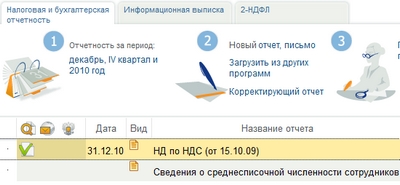

Шаг 1. Выбираем отчетный период

- Перейдите в реестр ФНС и из предложенного списка выберите необходимый месяц и год:

Рис. 3.3 — Выбор реестра отчетности и отчетного периода

- Для выбора другого периода нажмите «Отчетность за период».

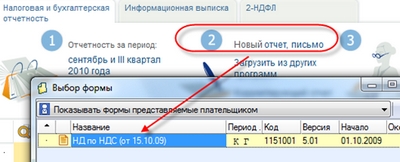

Шаг 2. Создаем отчет

- Нажмите «Отчет» и выберите нужную отчетную форму:

Рис. 3.4 — Формы отчета

О том, как быстро найти форму, зная ее код, подробно написано в главе «Дополнительные возможности программы».

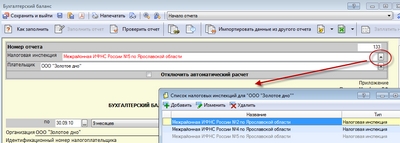

- При открытии формы в нее автоматически переносятся сведения о налогоплательщике из его карточки — наименование организации, налоговый орган, ИНН, КПП, и др.

| Если необходимо указать другую инспекцию, то нажмите стрелочку рядом с полем и выберите нужную из списка налоговых инспекций. |

Рис. 3.5 — Выбор налоговой инспекции

- Заполните поля формы. Все формы для заполнения отчетности выполнены в привычном для любого бухгалтера виде и не вызывают у пользователя трудностей: все данные вносятся в точно такие же ячейки, что и в печатном бланке.

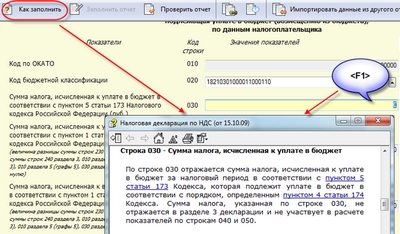

| При возникновении трудностей в заполнении строки отчета можно воспользоваться подсказкой, которая доступна при нажатии кнопки «Как заполнить» или <F1> на этой строке: |

Рис. 3.6 — Помощь при заполнении строки 110 бухгалтерского баланса

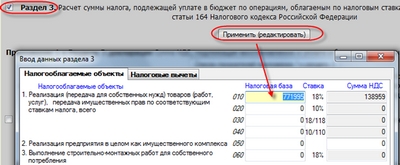

- Некоторые разделы отчета не выводятся на экран. Для их отображения и заполнения нажмите соответствующую кнопку:

Рис. 3.7 — Ввод показателей в дополнительные разделы формы

Внесите необходимые сведения. После сохранения они появятся в основном окне отчета, вместе с другими данными.

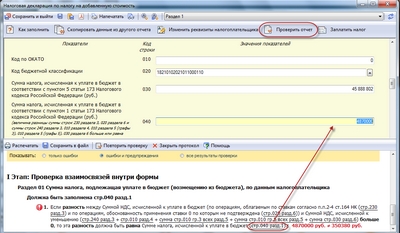

Рис. 3.8 — Выполнение проверки отчета

- По результатам проверки формируется протокол. Если выявлены ошибки, то нажмите на ссылку с номером строки (вы сразу к ней перейдете) и внесите исправления. Повторите проверку, пока не будут исправлены все ошибки.

- Протокол проверки можно распечатать или сохранить в файл. Для этого нажмите соответствующую кнопку в окне протокола.

После заполнения и проверки формы нажмите

Более подробную информацию о документах, подтверждающих факт сдачи отчетности в гос. орган узнайте в Базе знаний на сайте «СБиС++ Электронная отчетность и документооборот». Итак, система СБиС установлена на вашем компьютере и готова для формирования и отправки вашего первого отчета. Пройдите все шаги на примере сдачи электронной отчетности в налоговую инспекцию.

Прежде, чем приступить к созданию отчетности в налоговую инспекцию убедитесь, что выбран именно тот налогоплательщик, за которого вы хотите сдать отчет. Для смены налогоплательщика кликните два раза мышкой по названию и выберите нужного из предложенного списка:

Рис. 3.2 — Выбор налогоплательщика

Шаг 1. Выбираем отчетный период

- Перейдите в реестр ФНС и из предложенного списка выберите необходимый месяц и год:

Рис. 3.3 — Выбор реестра отчетности и отчетного периода

- Для выбора другого периода нажмите «Отчетность за период».

Шаг 2. Создаем отчет

- Нажмите «Отчет» и выберите нужную отчетную форму:

Рис. 3.4 — Формы отчета

О том, как быстро найти форму, зная ее код, подробно написано в главе «Дополнительные возможности программы».

- При открытии формы в нее автоматически переносятся сведения о налогоплательщике из его карточки — наименование организации, налоговый орган, ИНН, КПП, и др.

Если необходимо указать другую инспекцию, то нажмите стрелочку рядом с полем и выберите нужную из списка налоговых инспекций. Рис. 3.5 — Выбор налоговой инспекции

- Заполните поля формы. Все формы для заполнения отчетности выполнены в привычном для любого бухгалтера виде и не вызывают у пользователя трудностей: все данные вносятся в точно такие же ячейки, что и в печатном бланке.

При возникновении трудностей в заполнении строки отчета можно воспользоваться подсказкой, которая доступна при нажатии кнопки «Как заполнить» или <F1> на этой строке: Рис. 3.6 — Помощь при заполнении строки 110 бухгалтерского баланса

- Некоторые разделы отчета не выводятся на экран. Для их отображения и заполнения нажмите соответствующую кнопку:

Рис. 3.7 — Ввод показателей в дополнительные разделы формы

Внесите необходимые сведения. После сохранения они появятся в основном окне отчета, вместе с другими данными.

Рис. 3.8 — Выполнение проверки отчета

- По результатам проверки формируется протокол. Если выявлены ошибки, то нажмите на ссылку с номером строки (вы сразу к ней перейдете) и внесите исправления. Повторите проверку, пока не будут исправлены все ошибки.

- Протокол проверки можно распечатать или сохранить в файл. Для этого нажмите соответствующую кнопку в окне протокола.

После заполнения и проверки формы нажмите

«Сохранить и выйти» — декларация появится в реестре со статусом

:

Рис. 3.9 — Фрагмент быстрого перехода к ошибочным показателям

- Пока отчет не передан на подпись и не отправлен в налоговую инспекцию, всегда можно его открыть и отредактировать. Для этого нажмите <F3> или же кликните по нему два раза левой кнопкой мыши. Далее внесите необходимые изменения в отчет, не забывая после их сохранить.

- Если в карточку налогоплательщика были внесены важные изменения, то они должны быть отражены в отчете. Для этого обновите отчет — нажмите <Ctrl+Alt+P> на отчете в реестре, либо <F5> в самой форме.

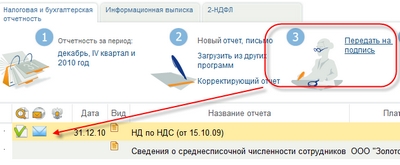

Шаг 3. Передаем на подпись

- На сформированном отчете нажмите «Передать на подпись»:

Рис. 3.10 — Передача на подпись отчета

- На этом этапе выполняется проверка отчета на соответствие электронному формату выгрузки данных. Если при проверке ошибок не выявлено, то отчет приобретает статус

:

Рис. 3.9 — Фрагмент быстрого перехода к ошибочным показателям

- Пока отчет не передан на подпись и не отправлен в налоговую инспекцию, всегда можно его открыть и отредактировать. Для этого нажмите <F3> или же кликните по нему два раза левой кнопкой мыши. Далее внесите необходимые изменения в отчет, не забывая после их сохранить.

- Если в карточку налогоплательщика были внесены важные изменения, то они должны быть отражены в отчете. Для этого обновите отчет — нажмите <Ctrl+Alt+P> на отчете в реестре, либо <F5> в самой форме.

Шаг 3. Передаем на подпись

- На сформированном отчете нажмите «Передать на подпись»:

Рис. 3.10 — Передача на подпись отчета

- На этом этапе выполняется проверка отчета на соответствие электронному формату выгрузки данных. Если при проверке ошибок не выявлено, то отчет приобретает статус

(о других статусах можно узнать в главе «Особенности сдачи отчетности по направлениям»).

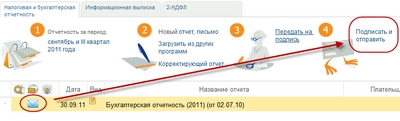

Если при проверке обнаружены ошибки (программа известит вас об этом), исправьте их (подробные инструкции приводятся в главе «Проверка отчетности по формату») и повторите проверку. Шаг 4. Подписываем и отправляем электронный отчет в ФНС

Итак, отчет проверен, по нему сформирован исходящий документ. Переходим непосредственно к отправке документа.

Проверьте, что доступ к ключевому носителю обеспечен (дискета или другой носитель секретного ключа должны быть вставлены в компьютер). Для отправки декларации в налоговую инспекцию нажмите «Подписать и отправить»:

Рис. 3.11 — Отправка исходящего документа с отчетом

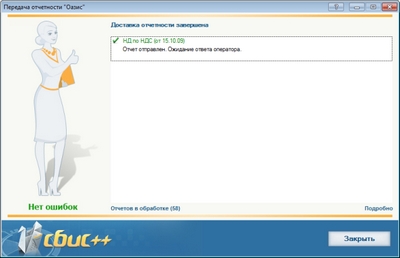

На этом этапе документ:

- шифруется и заверяется электронной цифровой подписью (ЭЦП) вашей организации;

отправляется в вашу налоговую инспекцию. - Все операции по отправке подготовленных документов выполняются в программе автоматически и отражаются в окне передачи отчетности:

Рис. 3.12 — Передача отчетности

После отправки отчет приобретает статус

Если при проверке обнаружены ошибки (программа известит вас об этом), исправьте их (подробные инструкции приводятся в главе «Проверка отчетности по формату») и повторите проверку. Шаг 4. Подписываем и отправляем электронный отчет в ФНС

Итак, отчет проверен, по нему сформирован исходящий документ. Переходим непосредственно к отправке документа.

Проверьте, что доступ к ключевому носителю обеспечен (дискета или другой носитель секретного ключа должны быть вставлены в компьютер). Для отправки декларации в налоговую инспекцию нажмите «Подписать и отправить»:

Рис. 3.11 — Отправка исходящего документа с отчетом

На этом этапе документ:

- шифруется и заверяется электронной цифровой подписью (ЭЦП) вашей организации;

отправляется в вашу налоговую инспекцию. - Все операции по отправке подготовленных документов выполняются в программе автоматически и отражаются в окне передачи отчетности:

Рис. 3.12 — Передача отчетности

После отправки отчет приобретает статус

(ожидается квитанция или извещение о вводе).

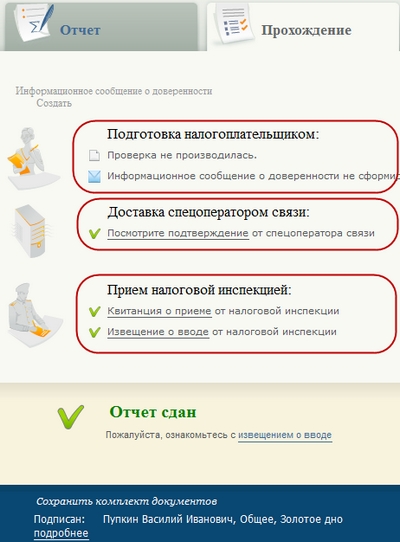

Получаем ответы

Итак, отчет отправлен в налоговую инспекцию, но документооборот по нему будет считаться завершенным лишь после того, как вы получите в ответ следующие документы:

- подтверждение даты отправки;

- квитанцию о приеме;

- извещение о вводе.

Для запуска доставки ответных документов:

- В правом нижнем углу окна реестра нажмите «Получить ответы».

Получение ответов осуществляется так же, как и передача подготовленных документов: по прямому протоколу или через http-сервис. Все действия фиксируются в журнале сообщений. После получения ответа из налоговой инспекции отчет приобретает статус

Получение ответов осуществляется так же, как и передача подготовленных документов: по прямому протоколу или через http-сервис. Все действия фиксируются в журнале сообщений. После получения ответа из налоговой инспекции отчет приобретает статус

, т.е. все ответные документы получены:

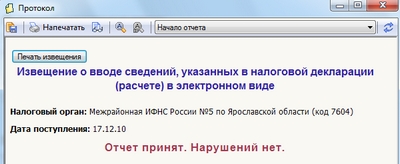

Рис. 3.13– Прохождение отчета

Если вместо извещения о получении вы получили Сообщение об ошибке или вместо квитанции о приеме — Уведомление об отказе (с указанием причин отказа), это означает, что отчет не принят. Документооборот по нему прекращается. Необходимо исправить ошибки и повторить отправку отчета Если в отчете содержатся ошибки, то налоговая инспекция высылает в адрес налогоплательщика Уведомление об уточнении, в котором указываются ошибки и содержится сообщение о необходимости представления пояснений или внесения соответствующих исправлений. Это означает, что отчет принят, но требуются уточнения. Необходимо сформировать и отправить корректирующий отчет с необходимыми уточнениями. Чтобы вам было спокойнее, вы можете распечатать полученное Извещение о вводе (по кнопке «Печать извещения» в окне просмотра) и другие документы, но юридической силы они иметь не будут.

Рис. 3.14 — Извещение о вводе

Инструкции для работы с электронной отчетностью

ФНС, ПФР, Росстат, ФСС, ФСРАР, Росприроднадзор, МВД и ЦБ РФ принимают отчетность в электронном виде. СБИС позволяет создавать и отправлять отчеты во все контролирующие органы в одном окне.

Как работает

- Сформируйте отчет или загрузите его из другой программы.

- Система автоматически проверит, актуальна ли форма документа и все ли верно заполнено, подскажет, какие ошибки нужно исправить.

- Если все правильно, отправьте отчет в нужное ведомство.

- Контролирующий орган проверит документ и уведомит вас, что он принят.

- СБИС сообщит о статусе отчета сразу после получения ответа от ведомства.

Как начать сдавать отчеты в СБИС

- Оформите ЭЦП.

- Используйте мастер настройки рабочего места или установите СКЗИ, драйверы для носителя-рутокена подписи и СБИС Плагин вручную.

- Зайдите в ЛК на online.sbis.ru, в приложение «Отчетность» или установите СБИС.

- Сформируйте календарь отчетности.

- Подключитесь к работе с контролирующими органами:

- ПФР — соглашение;

- ФСРАР — регистрация на сайте;

- МВД — соглашение по информационному взаимодействию;

- ЦБ РФ — установка Adobe Acrobat Reader.

Вернуться на страницу Техподдержка СБИС.

Отправим материал Вам на почту

Как исправить данные по НДФЛ в уведомлении об исчисленных налогах: инструкция от ФНС

Федеральная Налоговая Служба уточнила процедуру корректировки данных по НДФЛ в уведомлениях об исчисленных налогах

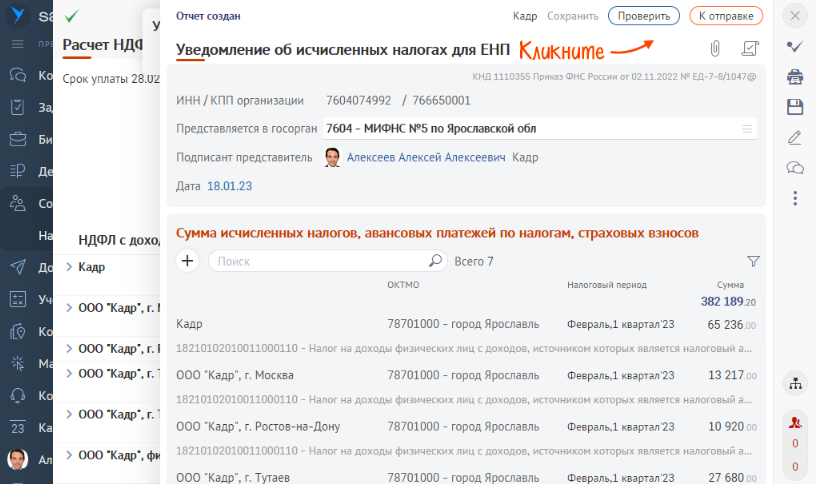

Федеральная налоговая служба сообщила о том, как исправлять данные по НДФЛ в представленном уведомлении об исчисленных суммах налогов в своем письме от 31.01.2023 № БС-3-11/1180@.

Ведомство напоминает, что налоговые агенты должны представлять в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборам и страховым взносам не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующего налога. Если налоговый агент ошибся в реквизитах при представлении уведомления, то он должен направить в налоговый орган новое уведомление только в отношении обязанности, по которой допущена ошибка. Например, если ошибка допущена только в сумме НДФЛ, то в новом уведомлении необходимо повторить все прежние данные строки, но указать только новую сумму.

Если требуется исправить другие данные, то необходимо заполнить новое уведомление, в котором повторить данные ошибочной строки, указав в сумме «0», а верные данные указать в новой строке.

В тех случаях, когда налоговый агент уже представил расчет по форме 6-НДФЛ, то не требуется представлять новое уведомление за этот период.

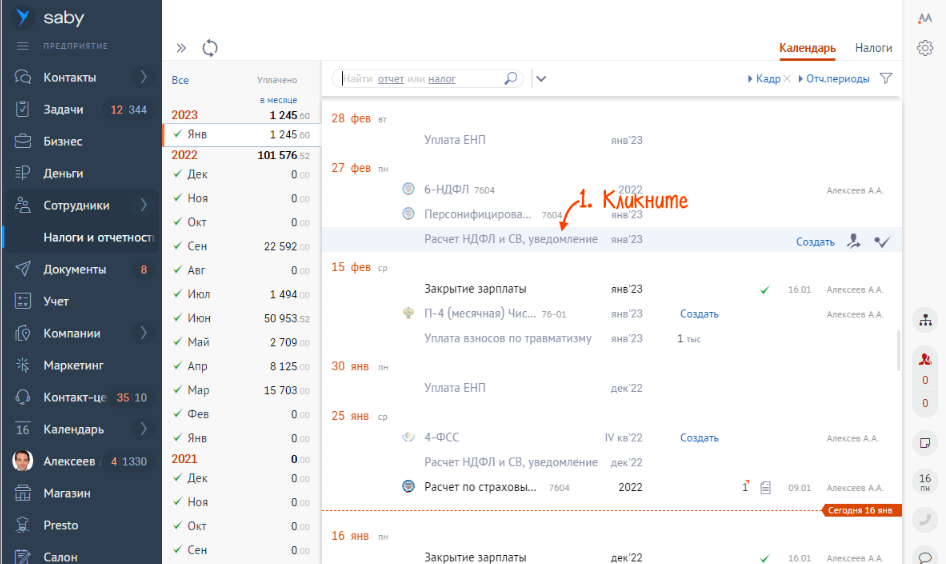

Как создавать уведомления по новым правилам в СБИС

СБИС рассчитывает суммы НДФЛ и страховых взносов. Не позднее 25-го числа каждого месяца организация должна отправить в ФНС уведомление об исчисленных суммах НДФЛ и страховых взносов и не позднее 28 числа должна перечислить деньги на единый налоговый счет.

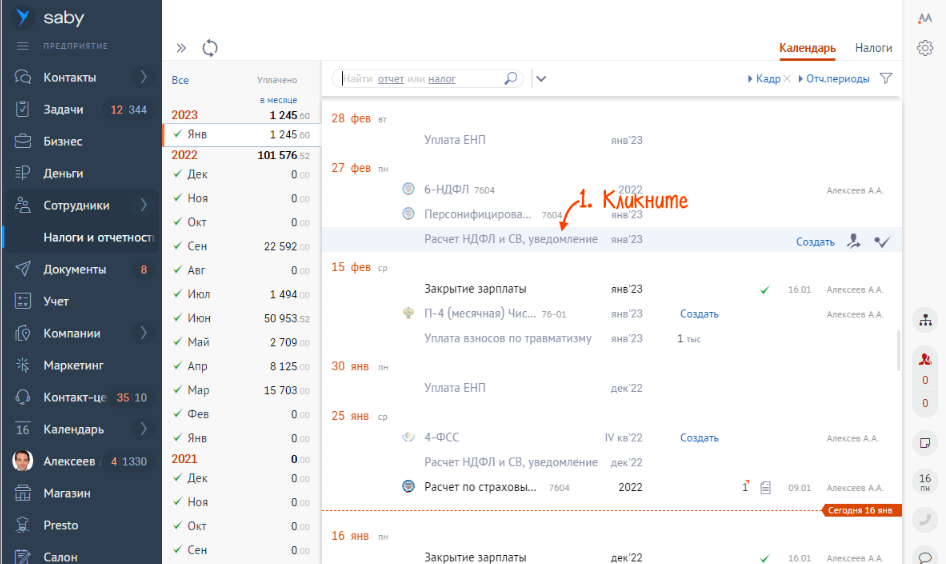

В подразделе «Сотрудники/Зарплата/Налоги и отчетность» кликните строку события «Расчет НДФЛ и СВ, уведомление» на вкладке «Календарь».

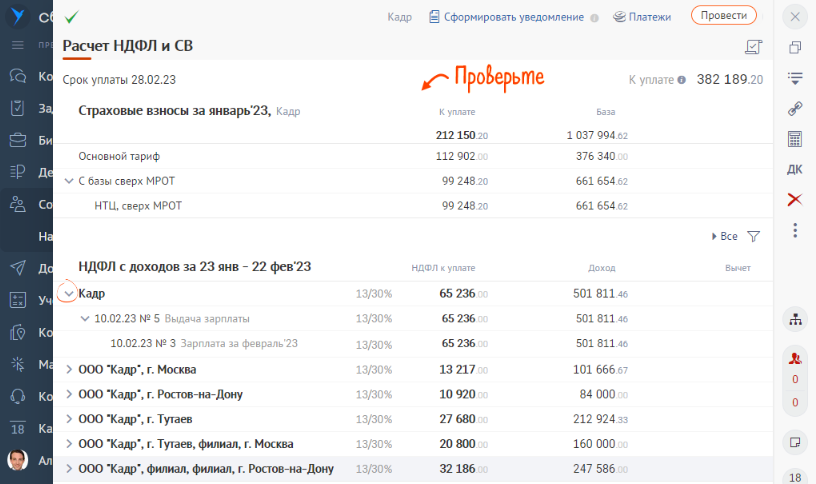

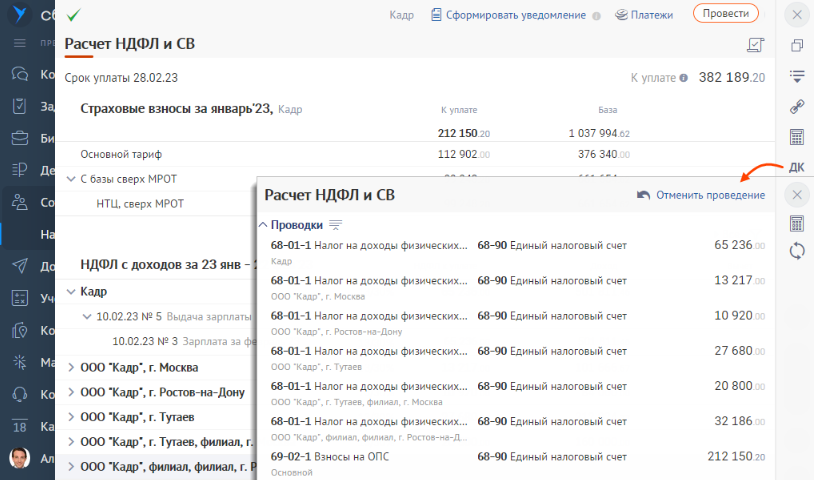

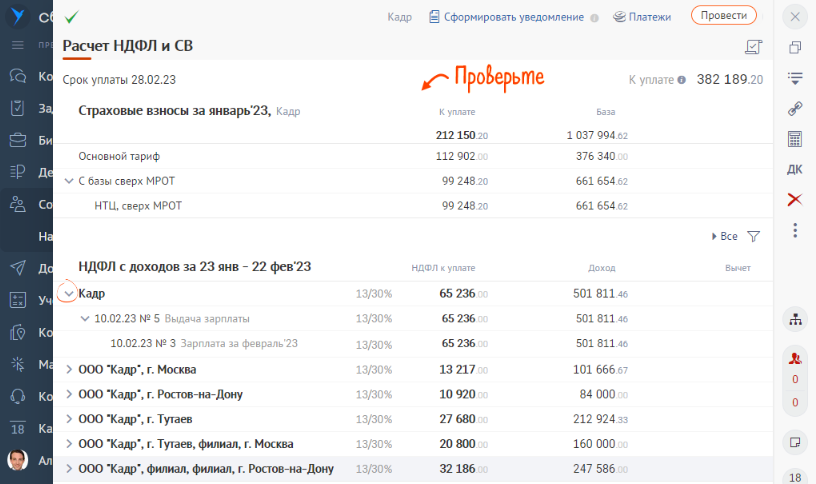

Проверьте суммы к уплате

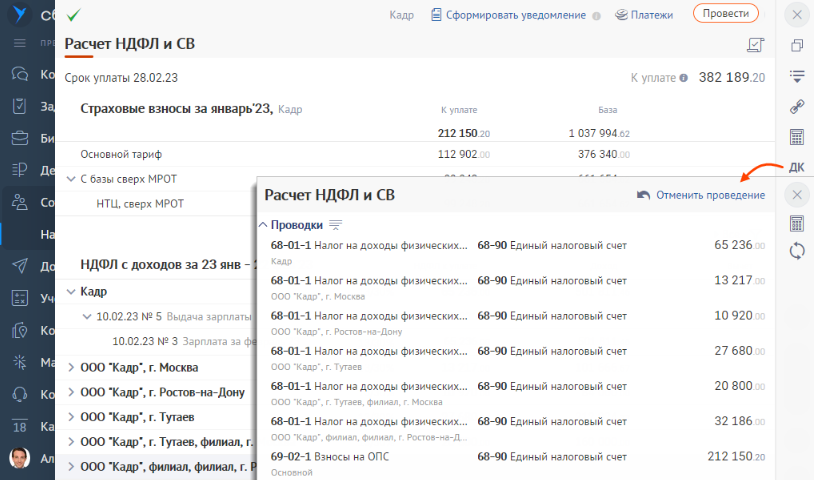

Далее нажмите «Провести» и СБИС сформирует проводки по переносу сумм НДФЛ и взносов на счет 68-90 «Единый налоговый счет». Чтобы посмотреть проводки нажмите «ДК».

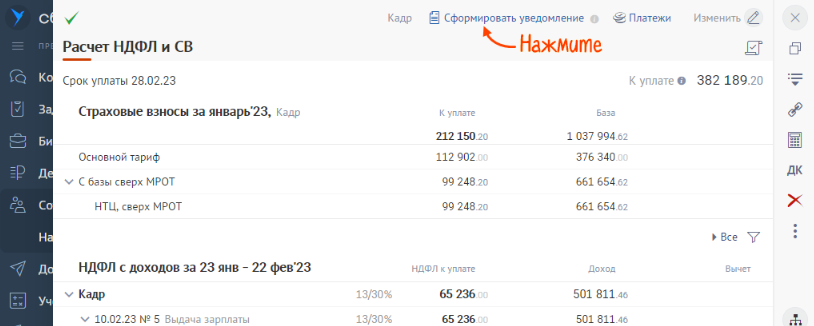

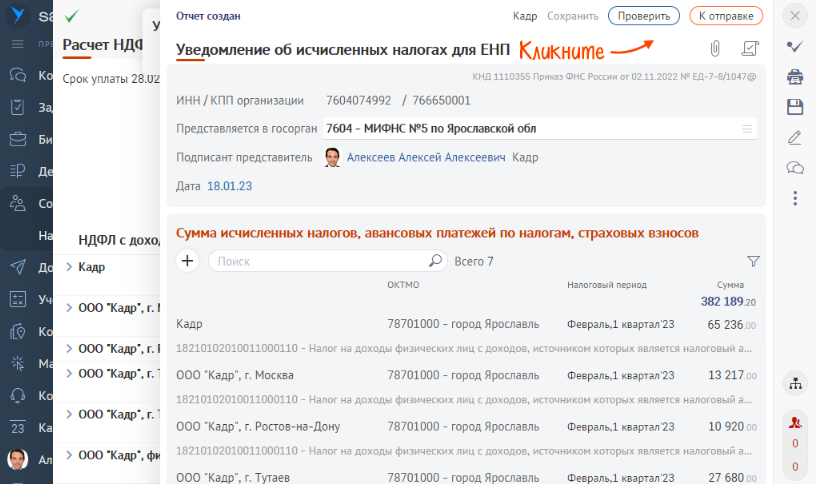

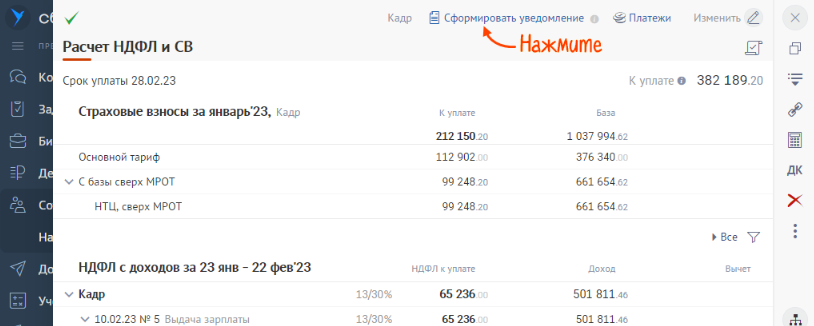

Чтобы создать уведомление нажмите «Сформировать уведомление» в документе «Расчет НДФЛ и СВ, уведомление».

Проверить результат вы можете через специальную кнопку:

Заполнить и сдать все отчеты легко и просто со СБИС Электронная отчетность, новым организациям скидка на подключение до 50%. СБИС проверит ваши данные, напомнит о сроках предоставления отчетности, подтвердит сдачу отчетов. А со СБИС Бухгалтерия и учет вы упростите свою бухгалтерскую работу: в СБИС уже есть самые часто используемые проводки, СБИС интуитивно понятен и удобен как для новичков, так и для специалистов с опытом. Попробовать программу в действии можно бесплатно в течение 2 недель. Есть вопросы? Задайте их нашим специалистам!

Читайте дополнительно:

Почти революция: 10 главных изменений в налоговом законодательстве с 2023 года

Как платить ЕНП: система одного «котла»

Как настроить календарь СБИС

6-НДФЛ: обновленный отчет по выплатам сотрудникам

Эти и другие статьи читайте в блоге>>

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

Статьи по теме

3 мин

Изменения формы 3-НДФЛ

Федеральная налоговая служба вводит новую форму декларации 3-НДФЛ. Обновленный формат будет применяться ИП и физическими лицами при декларировании доходов за 2021 год.

Статьи по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

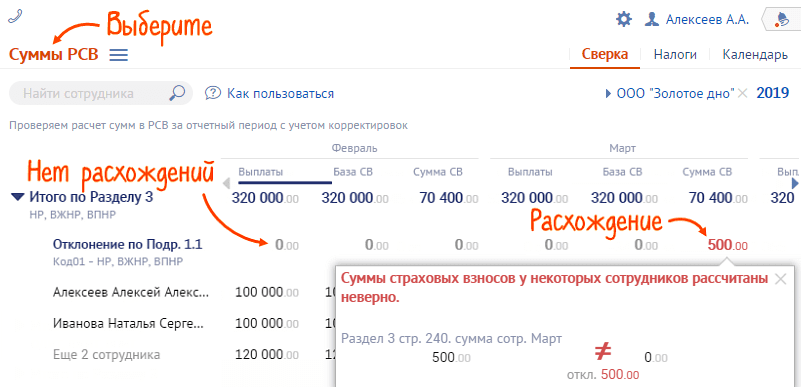

Сверка сотрудников — сдавайте РСВ с первого раза!

Пока контрольные соотношения в расчете по страховым взносам не сойдутся «копейка в копейку», налоговая будет считать ваш отчет непредставленным и присылать отказы.

СБИС избавит вас от утомительного «вылавливания» ошибок. Еще до отправки проверит РСВ по алгоритмам госорганов и покажет, что и на сколько не сошлось с точностью до сотрудника.

| Если в отчете содержатся ошибки, то налоговая инспекция высылает в адрес налогоплательщика Уведомление об уточнении, в котором указываются ошибки и содержится сообщение о необходимости представления пояснений или внесения соответствующих исправлений. Это означает, что отчет принят, но требуются уточнения. Необходимо сформировать и отправить корректирующий отчет с необходимыми уточнениями. |

Чтобы вам было спокойнее, вы можете распечатать полученное Извещение о вводе (по кнопке «Печать извещения» в окне просмотра) и другие документы, но юридической силы они иметь не будут.

Рис. 3.14 — Извещение о вводе

Инструкции для работы с электронной отчетностью

ФНС, ПФР, Росстат, ФСС, ФСРАР, Росприроднадзор, МВД и ЦБ РФ принимают отчетность в электронном виде. СБИС позволяет создавать и отправлять отчеты во все контролирующие органы в одном окне.

Как работает

- Сформируйте отчет или загрузите его из другой программы.

- Система автоматически проверит, актуальна ли форма документа и все ли верно заполнено, подскажет, какие ошибки нужно исправить.

- Если все правильно, отправьте отчет в нужное ведомство.

- Контролирующий орган проверит документ и уведомит вас, что он принят.

- СБИС сообщит о статусе отчета сразу после получения ответа от ведомства.

Как начать сдавать отчеты в СБИС

- Оформите ЭЦП.

- Используйте мастер настройки рабочего места или установите СКЗИ, драйверы для носителя-рутокена подписи и СБИС Плагин вручную.

- Зайдите в ЛК на online.sbis.ru, в приложение «Отчетность» или установите СБИС.

- Сформируйте календарь отчетности.

- Подключитесь к работе с контролирующими органами:

- ПФР — соглашение;

- ФСРАР — регистрация на сайте;

- МВД — соглашение по информационному взаимодействию;

- ЦБ РФ — установка Adobe Acrobat Reader.

Вернуться на страницу Техподдержка СБИС.

Отправим материал Вам на почту

Как исправить данные по НДФЛ в уведомлении об исчисленных налогах: инструкция от ФНС

Федеральная Налоговая Служба уточнила процедуру корректировки данных по НДФЛ в уведомлениях об исчисленных налогах

Федеральная налоговая служба сообщила о том, как исправлять данные по НДФЛ в представленном уведомлении об исчисленных суммах налогов в своем письме от 31.01.2023 № БС-3-11/1180@.

Ведомство напоминает, что налоговые агенты должны представлять в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборам и страховым взносам не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующего налога. Если налоговый агент ошибся в реквизитах при представлении уведомления, то он должен направить в налоговый орган новое уведомление только в отношении обязанности, по которой допущена ошибка. Например, если ошибка допущена только в сумме НДФЛ, то в новом уведомлении необходимо повторить все прежние данные строки, но указать только новую сумму.

Если требуется исправить другие данные, то необходимо заполнить новое уведомление, в котором повторить данные ошибочной строки, указав в сумме «0», а верные данные указать в новой строке.

В тех случаях, когда налоговый агент уже представил расчет по форме 6-НДФЛ, то не требуется представлять новое уведомление за этот период.

Как создавать уведомления по новым правилам в СБИС

СБИС рассчитывает суммы НДФЛ и страховых взносов. Не позднее 25-го числа каждого месяца организация должна отправить в ФНС уведомление об исчисленных суммах НДФЛ и страховых взносов и не позднее 28 числа должна перечислить деньги на единый налоговый счет.

В подразделе «Сотрудники/Зарплата/Налоги и отчетность» кликните строку события «Расчет НДФЛ и СВ, уведомление» на вкладке «Календарь».

Проверьте суммы к уплате

Далее нажмите «Провести» и СБИС сформирует проводки по переносу сумм НДФЛ и взносов на счет 68-90 «Единый налоговый счет». Чтобы посмотреть проводки нажмите «ДК».

Чтобы создать уведомление нажмите «Сформировать уведомление» в документе «Расчет НДФЛ и СВ, уведомление».

Проверить результат вы можете через специальную кнопку:

Заполнить и сдать все отчеты легко и просто со СБИС Электронная отчетность, новым организациям скидка на подключение до 50%. СБИС проверит ваши данные, напомнит о сроках предоставления отчетности, подтвердит сдачу отчетов. А со СБИС Бухгалтерия и учет вы упростите свою бухгалтерскую работу: в СБИС уже есть самые часто используемые проводки, СБИС интуитивно понятен и удобен как для новичков, так и для специалистов с опытом. Попробовать программу в действии можно бесплатно в течение 2 недель. Есть вопросы? Задайте их нашим специалистам!

Читайте дополнительно:

Почти революция: 10 главных изменений в налоговом законодательстве с 2023 года

Как платить ЕНП: система одного «котла»

Как настроить календарь СБИС

6-НДФЛ: обновленный отчет по выплатам сотрудникам

Эти и другие статьи читайте в блоге>>

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

Статьи по теме

3 мин

Изменения формы 3-НДФЛ

Федеральная налоговая служба вводит новую форму декларации 3-НДФЛ. Обновленный формат будет применяться ИП и физическими лицами при декларировании доходов за 2021 год.

Статьи по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Сверка сотрудников — сдавайте РСВ с первого раза!

Пока контрольные соотношения в расчете по страховым взносам не сойдутся «копейка в копейку», налоговая будет считать ваш отчет непредставленным и присылать отказы.

СБИС избавит вас от утомительного «вылавливания» ошибок. Еще до отправки проверит РСВ по алгоритмам госорганов и покажет, что и на сколько не сошлось с точностью до сотрудника.

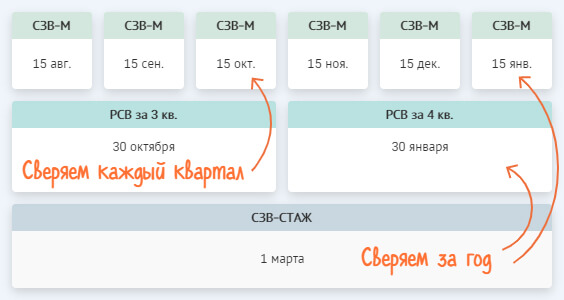

Что и как сверяем

-

РСВ, СЗВ-М и СЗВ-СТАЖ — совпадает ли количество сотрудников и персональные данные -

РСВ — правильно ли рассчитаны суммы и сходятся ли данные между разделами

Покажем расхождения по сотрудникам и убережем от штрафа

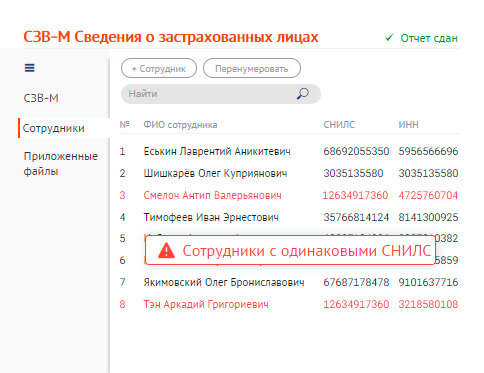

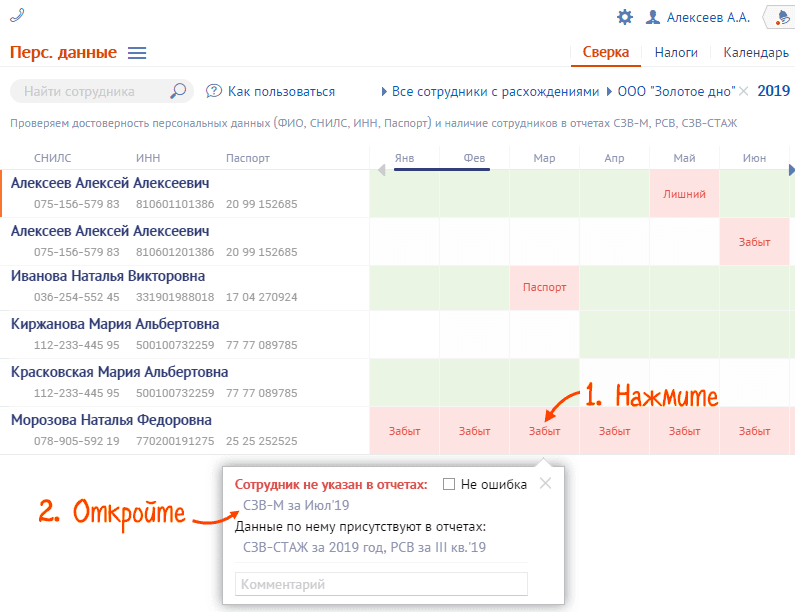

Забыли сотрудника в отчете — получили штраф. Если у вас не одна сотня работников, ошибиться легко — сотрудники меняют фамилии, вы отправляете корректировки. И вот уже непонятно, какой список отражается в базе госорганов. СБИС наведет порядок:

-

Сравнит 3 отчета — СЗВ-М, РСВ и СЗВ-СТАЖ с учетом корректировок -

Покажет «забытых» и «лишних» — тех, кто есть в РСВ, но нет в СЗВ-М, и наоборот -

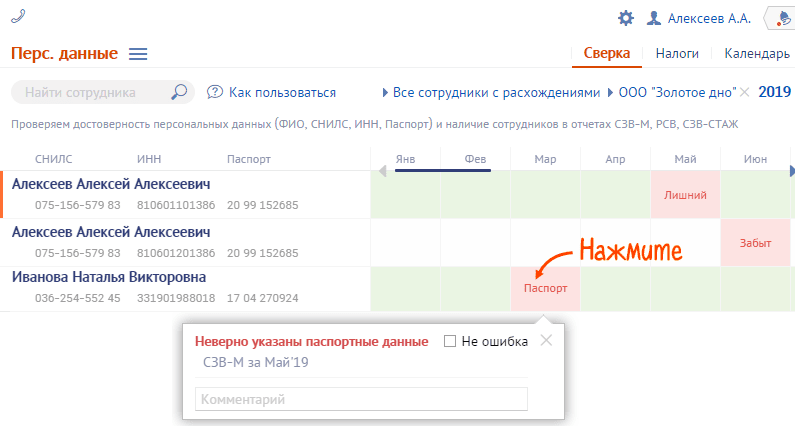

Найдет «дубли» — сотрудников с одинаковыми СНИЛС, но разными фамилиями

Проверим РСВ по полной

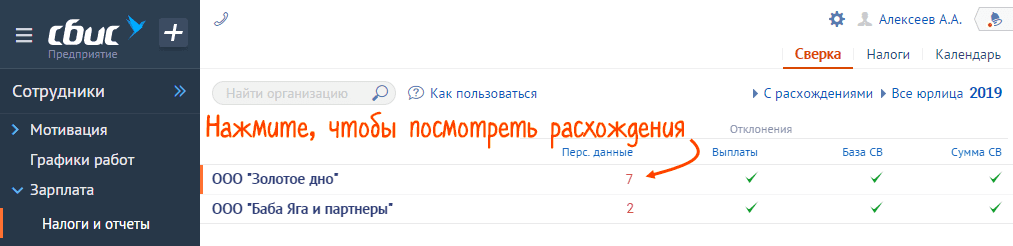

Посмотрим «сверху»

СБИС соберет все отчеты за год — сразу видно, откуда началась ошибка и на какие периоды повлияла. Проверит базы и расчет страховых взносов нарастающим итогом, цветом выделит расхождения. Если у вас несколько организаций — СБИС покажет состояние по всем.

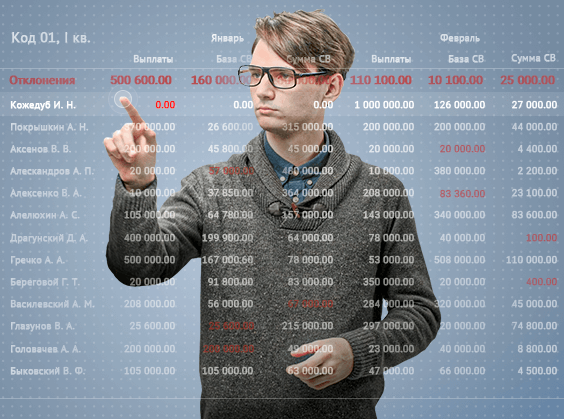

«Заглянем» внутрь квартала

По каждому сотруднику СБИС проверит превышение базы и правильность расчета взносов в каждом месяце. Если в вашем отчете 1000 сотрудников, сверка покажет вам только 5, по кому есть ошибки.

Показали ошибку — покажем, где и как исправить

СБИС не просто выделит красным неправильную сумму выплат, базы или взносов — по клику на нее даст краткую и понятную подсказку, как убрать ошибку, и ссылку на раздел расчета, где поправить.

Запуск сверки

Сверка выполняется автоматически при переходе в раздел «Сотрудники/Зарплата/Налоги и отчеты» на вкладку «Сверка». Результат формируется на основе созданных отчетов РСВ, СЗВ-М и СЗВ-СТАЖ начиная с 2018 года.

При внесении изменений в отчеты данные сверки обновятся.

Результат сверки

Рассмотрим результаты сверки и способы их исправления по трем моментам:

-

Персональный данные -

Суммы РСВ -

Отчеты

Персональные данные

В блоке «Персональные данные» проверяется, все ли сотрудники попали в отчет, а также корректность личных данных (ФИО, СНИЛС, ИНН, документ, удостоверяющий личность, дата рождения и пол) и периоды работы.

Если по сотруднику нет ошибок за указанный период — ячейка выделена зеленым; сотрудника нет ни в одном из отчетов — белым; есть ошибки — красным.

Чтобы посмотреть причину ошибки, нажмите ячейку. Откройте отчет и внесите исправления.

Как исправить?

Как исправить некорректные персональные данные

Отредактируйте карточку сотрудника и исправьте сведения в отчете. Если отчет был отправлен, сформируйте корректировки:

-

РСВ

Если ошибка в ФИО или СНИЛС — в разделе 3 добавьте сотрудника с неверными реквизитами и нулевыми суммами выплат (номер корректировки на 1 больше, чем в предыдущем отчете) и сотрудника с правильными реквизитами и суммами выплат (номер корректировки 0).

Ошибка в других реквизитах — в разделе 3 у сотрудника укажите правильные данные и номер корректировки на 1 больше, чем в предыдущем отчете.

-

СЗВ-М или СЗВ-СТАЖ — создайте отчет с типом «Дополняющая».

Как исправить совпадающие персональные данные сотрудников

Если предупреждение связано с ошибками в учетной системе, исправьте их так же, как некорректные персональные данные.

При смене фамилии сотрудника в сверке будет видно «границу»: период, до которого в отчетности указывалась одна фамилия, а после — другая (в нашем примере до марта — Киржанова, после — Красковская). Это не является ошибкой, исправления не требуются.

Если по такому сотруднику нужно сделать корректировку за предыдущие периоды:

-

в РСВ нужно указывать фамилию, которая была актуальна на момент отправки первичного отчета (в нашем примере в корректирующем РСВ за 1 квартал нужно указать фамилию Киржанова, за 2 квартал — Красковская); -

в отчетах ПФ — актуальные данные (Красковская).

Как исправить «лишних» сотрудников

Удалите работников, которые не должны были попасть в отчет (например, уволенные), измените количество застрахованных лиц и пересчитайте итоговые суммы в РСВ. Если отчет был отправлен, сформируйте корректировки:

-

РСВ — в разделе 3 укажите сотрудника с неверными данными (номер корректировки на 1 больше, чем в предыдущем отчете, и нулевые значения суммы выплат); -

СЗВ-М или СЗВ-СТАЖ с типом «Отменяющая».

Расхождение данных между СЗВ-М и РСВ также могут возникать из-за выплат уволенному сотруднику после прекращения трудового договора (например, годовая премия). В этом случае расхождение не считается ошибкой. Бывший работник должен быть указан в РСВ, но не указан в СЗВ-М за тот же период.

Как исправить «забытых» сотрудников

Добавьте сотрудника в нужную форму. Если отчет был отправлен, сформируйте корректировки:

-

РСВ — добавьте сотрудника в разделе 3, пересчитайте итоговые суммы в разделе 1 и измените количество застрахованных лиц; -

СЗВ-М или СЗВ-СТАЖ с типом «Дополняющая».

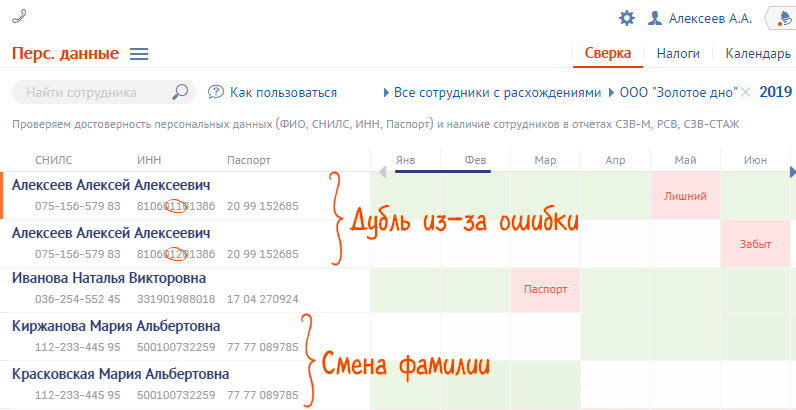

Суммы РСВ

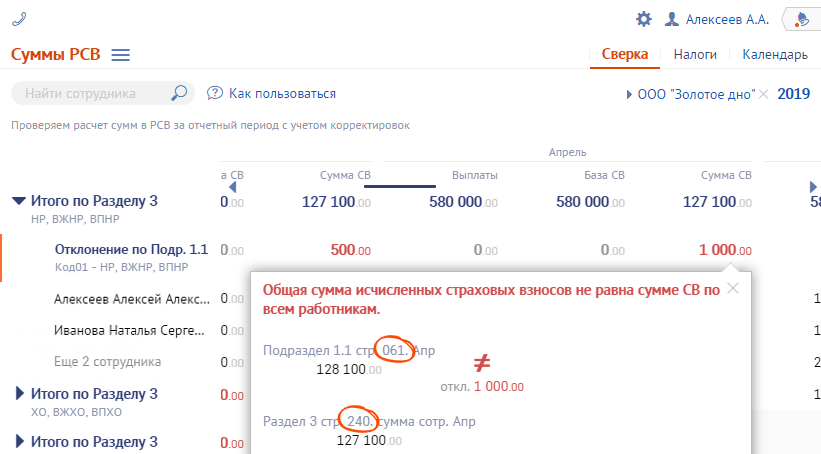

В блоке «Суммы РСВ» сверяются данные только по РСВ. Они сгруппированы по кодам тарифов. В строке «Отклонение по Подр. 1.1» указана разница между итоговыми суммами Раздела 3 и Подраздела 1.1.

Сумма выделена серым — расхождений нет, красным — есть ошибки.

Сотрудники отображаются только в том случае, если их данные могли привести к расхождениям, остальные скрыты в «Еще … сотрудников».

Если расхождений в суммах РСВ нет, но ФНС отказывает в приеме отчета, сначала исправьте ошибки на вкладке «Перс. данные», а затем вернитесь к сверке показателей РСВ.

Как исправить?

Как исправить отклонение сумм Подраздела 1.1 и Раздела 3

Причина 1. Ошибки в вычислениях

В отчете проверьте и исправьте данные по сотрудникам в разделе 3 за месяц, который указан в ошибке. Затем пересчитайте итоговые суммы за три месяца в подразделе 1.1. Более подробную информацию по заполнению формы вы можете найти в справке.

Если отчет уже был отправлен, сформируйте корректировку и включите в нее разделы, в которые вносились изменения.

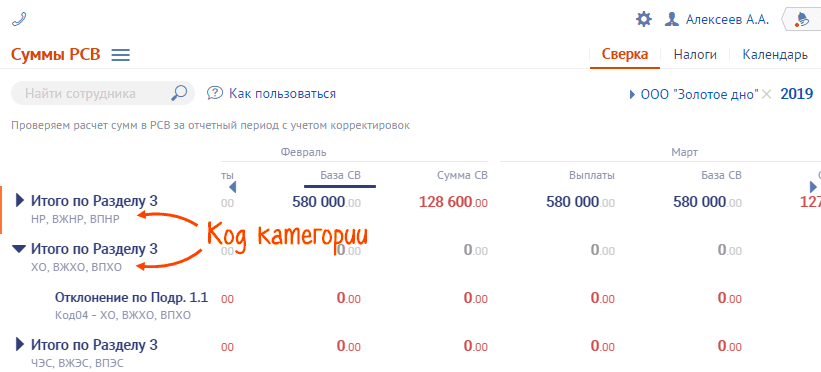

Причина 2. Неверно указан код тарифа/категории

Если у вас есть сотрудники с разными кодами категории, в сверке появятся несколько строк «Итого по разделу 3». Для кода категорий НР, ВЖНР и ВПНР используется один подраздел 1.1 с одним из кодов категорий (01, 02, 03). Это не является ошибкой.

В отчете проверьте код категории сотрудников в разделе 3 и подразделе 1.1. Если:

-

Указаны неверные коды категории сотрудников Исправьте их в разделе 3. Затем перенесите итоговые суммы в подраздел 1.1 с правильным кодом тарифа (Если подраздела нет — добавьте его, если сформировался лишний — удалите). -

Добавлен лишний подраздел 1.1 Перенесите данные в правильный подраздел 1.1 и удалите ненужный. -

Нет подраздела 1.1 или указан неверный код тарифа Исправьте код тарифа или добавьте подраздел и перенесите в него суммы по сотрудникам.

Если отчет уже был отправлен, сформируйте корректировку. Включите в нее раздел 1 и сотрудников, по которым вносились изменения (укажите у них номер корректировки). Если в разделе 3 изменений нет, в состав корректировки его включать не нужно.

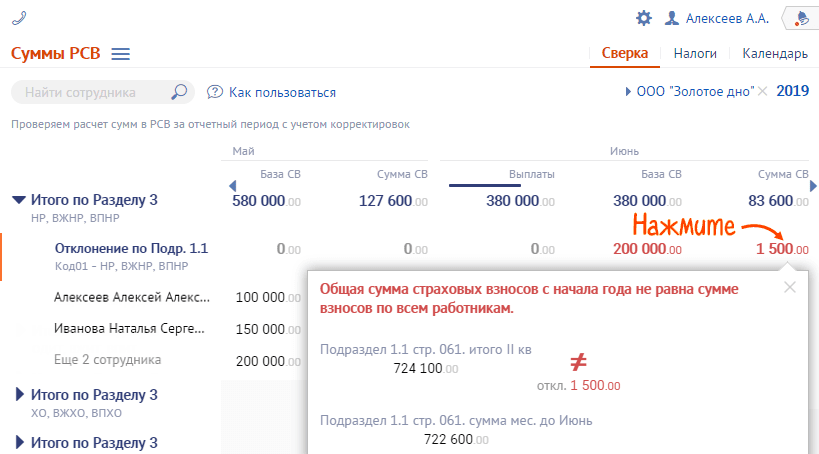

Как исправить ошибки в суммах, указанных нарастающим итогом

Такие ошибки могут возникнуть после исправления ошибок внутри квартала.

Последовательно исправьте суммы в подразделе 1.1 (графы 1) во всех периодах расчета. Если отчеты были отправлены, сформируйте корректировки. Каждый последующий корректирующий отчет можно отправлять только после того, как будет принят предыдущий. Например, если ошибка возникла в отчете за 1 квартал, сначала отправьте корректировку по нему, затем корректировку за 2 квартал и т.д.

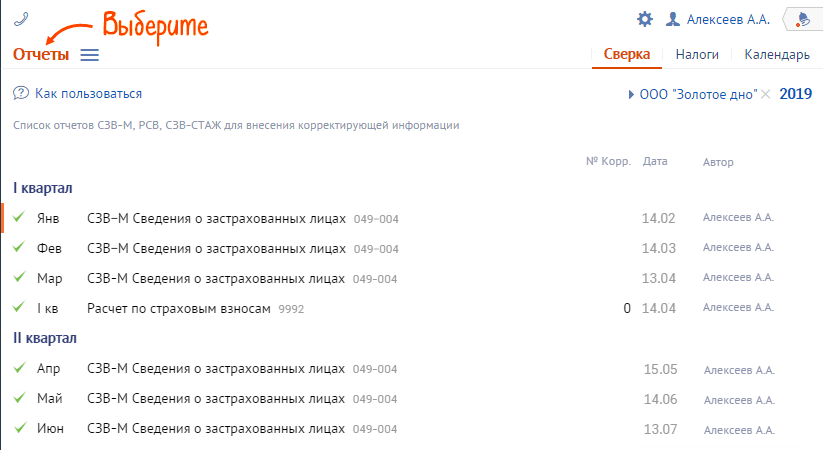

Отчеты

В блоке «Отчеты» отображается список форм, на основании которых строилась сверка.

Перед отправкой нового отчета убедитесь, что формы за предыдущие периоды и их корректировки приняты.