Дата публикации: 28.10.2021 06:51

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы.

Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если по мнению налогоплательщика в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

- для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика;

- для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону контакт-центра ФНС России: 8 800-222-22-22.

Но как быть, если в уведомлении допущена ошибка? Как ее исправить, и чем это грозит налогоплательщику?

Уведомление об исчисленных суммах налога: вкратце о главном

Уведомление сдается только в двух случаях:

-

Если по платежу не предусмотрена сдача отчетности.

-

Если срок уплаты платежа наступает раньше сдачи декларации (расчета).

Таким критериям соответствуют несколько платежей:

-

УСН – в отношении авансов за I квартал, полугодие и 9 месяцев.

Срок сдачи до 25 апреля, 25 июля и 25 октября соответственно.

-

ЕСХН – по авансовому платежу за полугодие.

Срок сдачи до 25 июля.

-

Имущественные налоги организаций – земельный, транспортный, налог на имущество.

Сдается по итогам I, II, III кварталов и года. Сроки сдачи – до 25 апреля, 25 июля и 25 октября – по квартальным платежам и до 25 февраля следующего года – за прошедший год.

-

Налог на прибыль для налоговых агентов.

Предоставляется за первые два месяца I, II, III квартала и за весь IV квартал в срок до 25 числа. За март, июнь, сентябрь уведомление не подается, так как сроки сдачи уведомления и налоговой декларации совпадают.

-

Страховые взносы за сотрудников.

Уведомление по страховым взносам сдается по первым двум месяцам каждого квартала в срок до 25 числа. За март, июнь, сентябрь и декабрь его составлять и направлять в налоговую не нужно, так как данные по указанным периодам инспекция возьмет из расчета РСВ.

-

НДФЛ за сотрудников.

Уведомление по НДФЛ сдается налоговыми агентами ежемесячно, в срок до 25 числа.

Уведомление не сдается по фиксированным страховым взносам ИП и имущественным налогам предпринимателей.

Если в уведомлении допущена ошибка, ее нужно оперативно исправить. В противном случае налоговая инспекция не сможет списать нужную сумму с ЕНС или спишет ее в неточном размере. Если такая ошибка приведет к образованию отрицательного сальдо по ЕНС, то на него будут начислены пени.

Хотите быть в курсе всех новостей из мира налогов и бухгалтерского аутсорсинга, знать все тонкости общения с клиентами и ценообразования, читайте телеграм-канал BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Как исправить ошибку в уведомлении

Особенности исправления ошибки зависят от того, где она допущена. Всего можно выделить три основные ошибки, которые можно допустить в уведомлении:

-

Ошибка в сумме платежа.

-

Ошибка в реквизитах (КБК, ОКТМО налоговый или отчетный периоды).

-

Ошибка в платежке, которая заменяет уведомление.

Во всех трех случаях потребуется подготовить новое уведомление по той же форме, по которой был подан первичный документ.

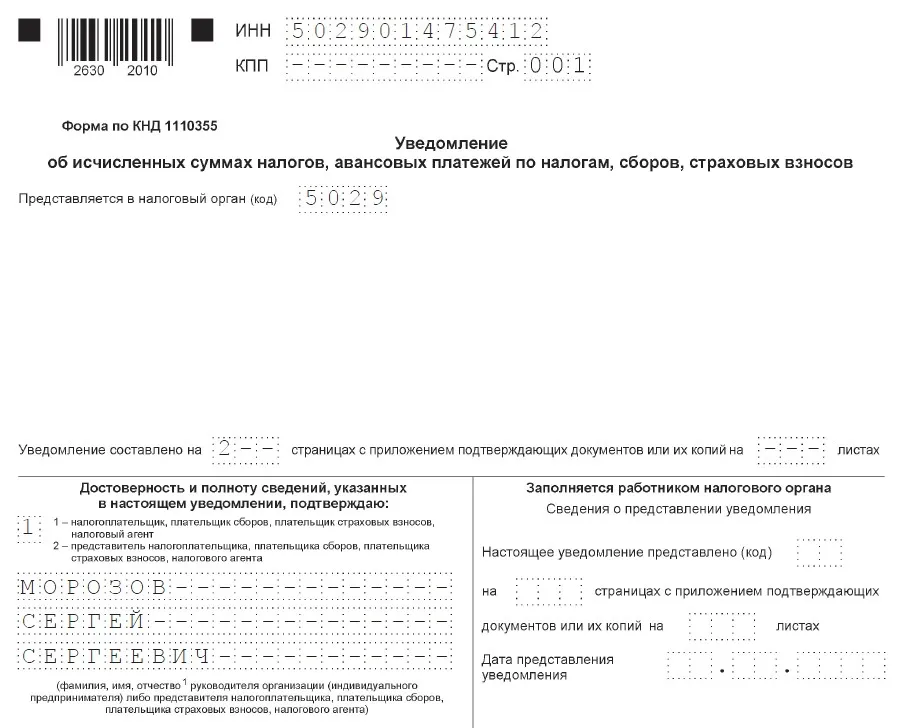

Напомним, что уведомление подается по форме, утвержденной приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ (КНД 1110355). Отдельной корректирующей формы для исправления ошибок в первичном уведомлении законом не предусмотрено.

Исправляя ошибку в ранее поданном уведомлении, нужно учесть следующее:

-

Изменения вносятся только в части ошибочных данных, а не всего уведомления.

-

Скорректированное уведомление можно направить в налоговую инспекцию тем же способом: на бумаге или в электронной форме.

-

Не требуется подача корректировки, если после уведомления с ошибкой была подана декларация или расчет.

-

Ответственности за ошибку, допущенную в уведомлении, нет, но проверяющие могут доначислить пени на недоимку, если ошибка привела к образованию отрицательного сальдо по ЕНС.

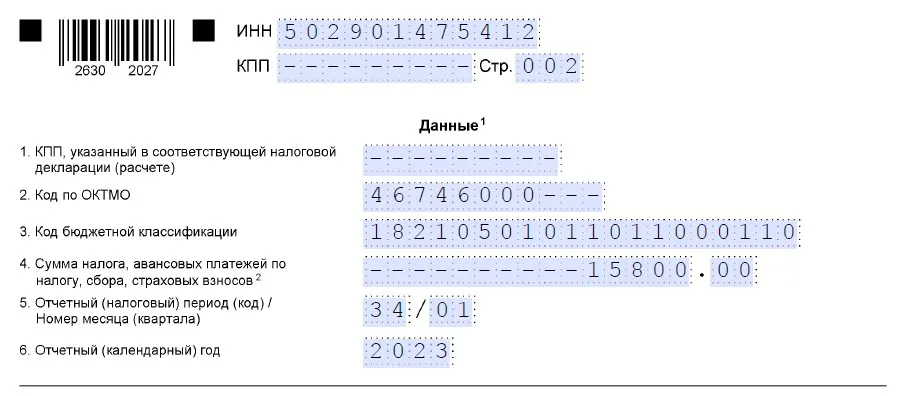

Исправление ошибки в сумме платежа

Проще всего исправить ошибку, которую допустили в сумме платежа. Для этого нужно:

-

Продублировать данные, отраженные на Титульном листе.

В этом уведомлении не предусмотрено указание номера корректировки, как это предусмотрено, например, для налоговых деклараций. Поэтому на Титульном листе также указываем номер ИНН, код инспекции и подтверждаем достоверность и полноту внесенных сведений.

-

Скорректировать сумму платежа в разделе «Данные».

Остальные реквизиты, при условии, что в них нет ошибки, оставляем без изменения.

Например, ИП на УСН неверно указал сумму авансового платежа по УСН 6%: вместо 15 800 руб., отразил 15 000 руб. Вот как он заполнит уточняющее уведомление:

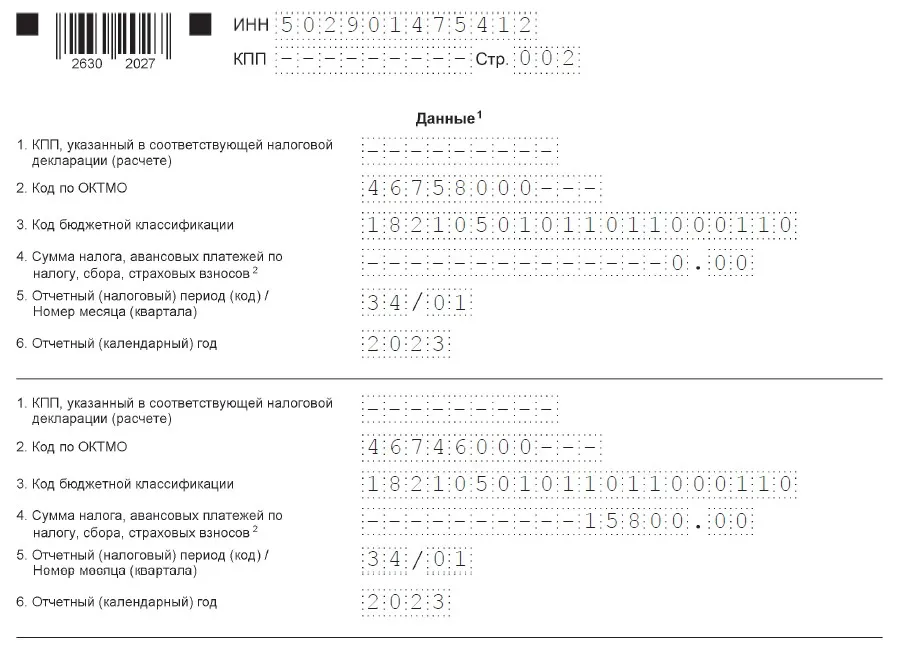

Исправление ошибки в реквизитах уведомления

Это более сложный вариант. Для корректировки реквизитов уведомления нужно:

-

В разделе «Данные» заполнить два блока строк 1-6.

В первом блоке, в строках 1-3, 5 и 6, нужно указать старые данные, в которых была допущена ошибка. В строке 4 отразить сумму платежа «0».

Во второй блок внести верные реквизиты и в строке 4 указать правильную сумму налога, аванса или страхового взноса.

-

Продублировать данные, отраженные на Титульном листе.

ИП на УСН 6% ошибся в коде ОКТМО: указал код по месту временного пребывания (г. Пушкино), а не по месту учета (г. Мытищи). Вот как он заполнит корректирующее уведомление:

ЕНС, ЕНП, уплата страховых взносов и уменьшение налогов на взносы – все самое «наболевшее» в телеграм-канале BIZNESINALOGI популярного российского бухгалтера Евгении Мемрук.

Исправление ошибки в платежке-уведомлении

Отдельно стоит сказать об ошибке в платежном поручении, которое заменяет в 2023 году уведомление об исчисленных суммах.

Если какой-либо из реквизитов платежки заполнен с ошибкой, то исправить ее можно будет только через подачу уведомления. Других способов не предусмотрено. А это означает, что вернуться обратно к старому порядку оплаты по платежке, ИП уже не сможет. В связи с этим рекомендуем внимательно проверять все реквизиты поручения на уплату налогов и страховых взносов.

Телеграм-канал Евгении Мемрук BIZNESINALOGI

Все про налоги, клиентов, ценообразование, аутсорсинг.

Реклама: ИП Мемрук, ИНН: 772074952763

Как исправить ошибки в налоговом уведомлении, чтобы не платить лишнего

Воспользуйтесь специальным сервисом от ФНС, на котором даже не нужно регистрироваться.

Ежегодно Федеральная налоговая служба рассылает уведомления о налогах, начисленных за предыдущий год, — по почте или в электронном виде в личный кабинет на сайте. В документе указано, сколько, за что и в какой срок нужно заплатить.

Вы получите уведомление, если имеете в собственности дом, квартиру, комнату (или доли в них), гараж или машино-место, объект незавершённого строительства, автомобиль.

Зачем в налоговое уведомление вносить исправления

Ошибки в налоговых уведомлениях встречаются достаточно часто. Например, жителю Липецка ежегодно начисляли транспортный налог за проданную пять лет назад машину. О том, что это явление не редкое, указано и на сайте самой ФНС.

Неважно, как обсчитались инспекторы — начислили больше налога или меньше — вам это всё равно невыгодно. Недоплаченное в любом случае придётся донести. Возможно, уже с пени и штрафами.

Вам могут вписать лишний объект собственности или не указать один из имеющихся, продлить срок владения недвижимостью или не заметить, что вы продали автомобиль, и насчитать налог за весь год, не учесть льготы — вариантов масса. Так что следить за тем, чтобы в уведомлении была указана правильная информация, нужно обязательно.

Как и где исправить ошибки в уведомлениях

Раньше, чтобы внести исправления, нужно было идти в налоговую, направлять обращения по почте, регистрировать личный кабинет на сайте ФНС.

Сейчас работает сервис, который позволяет оперативно указать на ошибки в налоговом уведомлении, причём без регистрации и SMS.

Вы сможете исправить недочёты не только в своих данных, но и помочь старшим родственникам, которые сами не справляются с этой задачей, в том числе и дистанционно. Потребуются только данные налогового уведомления и интернет.

На сайте нужно выбрать из списка, с какой именно проблемой вы столкнулись.

В списке указаны девять наиболее часто встречающихся недочётов. Если подходящей там нет, воспользуйтесь традиционной формой обращения.

Если ваша проблема попала в перечень распространённых, придётся заполнить всего несколько полей. Например, в апреле прошлого года вы продали квартиру, но при этом налог вам насчитали за все 12 месяцев. Выбирайте категорию «Указано неверное количество месяцев владения в году» и переходите к заполнению.

Укажите, сколько месяцев вы действительно владели объектом. Остальные данные спишите с налогового уведомления.

1 / 0

2 / 0

На следующей странице впишите имя, фамилию, ИНН и адрес электронной почты (указывайте свою, если вносите исправления в налоговое уведомление бабушки).

Остаётся ждать ответа, который придёт на электронную почту. Обычно рассмотрение занимает не более 30 дней. На практике ответ зачастую приходит гораздо быстрее.

Читайте также 🧐

- Как платить налоги: что нужно знать типичному россиянину

- Когда и как рассчитывать и платить налог на имущество физических лиц

- Налоговые вычеты: что это такое и как на них сэкономить

- Как и когда рассчитывать и платить земельный налог

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Ошибки каких видов встречаются в налоговых уведомлениях

О том, что в документе отражена неправильная (завышенная) сумма, плательщики узнают, если замечают, что налог рассчитан за имущество, которое им не принадлежит. Также часто в уведомлении по транспортному налогу указывается неправильная мощность автомобиля.

-

Ошибки каких видов встречаются в налоговых уведомлениях

-

Подготовка заявления в налоговый орган

-

Отправка заявления в налоговый орган

-

Получение нового налогового уведомления

-

Если ошибочно рассчитанный налог уже уплачен

-

Как засчитывается и возвращается излишне уплаченный налог

Что касается земельного налога, то в этом случае ошибка со стороны налоговиков допускается в части кадастрового номера. И наконец, сомнения в правильности расчетов возникают, если сумма сильно от отличается от уплаченной в прошлом налоговом периоде.

В каждом случае, во избежание переплаты, необходимо оперативно решать вопрос — до крайнего срока уплаты имущественного налога. Сервис Бробанк.ру представляет вниманию читателей пошаговую инструкцию.

Подготовка заявления в налоговый орган

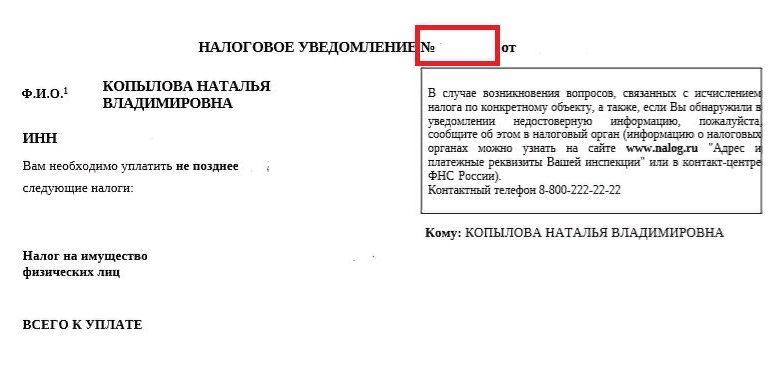

При обнаружении в уведомлении ошибок и несоответствий, завышающих сумму налога, необходимо составить письменное заявление. Его бланк прилагается к уведомлению. Заполняется оно в соответствии с формой, с указанием номера налогового уведомления, адреса отдела ФНС, ФИО и ИНН плательщика.

Бланк заявления не всегда прикрепляется к налоговому уведомлению, в этом случае обращение налогоплательщик составляет в свободной (произвольной) форме. В тексте указывается допущенная фискальным органом ошибка.

К документу прикладываются данные, подтверждающие неправильность расчета: копия свидетельства о регистрации права собственности на недвижимость, или копия паспорта транспортного средства, в котором указана мощность двигателя.

Отправка заявления в налоговый орган

Заполненный бланк в отделение ФНС отправляется несколькими способами, в числе которых: подача лично или через представителя (по доверенности), отправка по почте или передача в электронной форме — через личный кабинет налогоплательщика на официальном сайте Налоговой Инспекции России.

Если заявление налогоплательщик приносит в отдел ФНС лично, то рекомендуется сделать его дубликат. На втором экземпляре сотрудник налогового органа проставит печать о принятии заявления, а также дату. Дубликат остается у налогоплательщика.

При отправке заявления по почте, необходимо делать опись вложения. Это важно, так как у налогоплательщика сохраняется доказательство того, что в конкретный день он отправил документы для устранения ошибки при расчете суммы налога.

Получение нового налогового уведомления

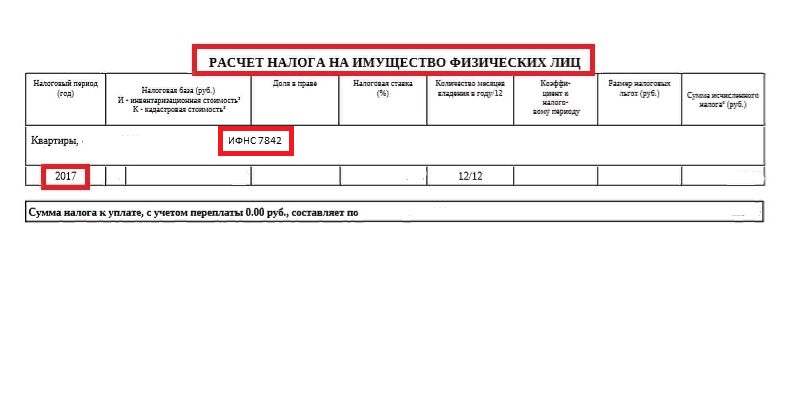

После обработки заявления, поступившего от налогоплательщика, налоговый орган самостоятельно проверяет информацию о допущенной ошибке. Если она подтверждается, то сумма налога пересчитывается, и физлицу направляется новое уведомление уже с верными данными. Правильные цифры указываются в графе «Исчисленная сумма налога», а прежние данные в графе «Сумма налога, исчисленная ранее».

Рассмотрение заявления по срокам занимает до 30 рабочих дней с момента его регистрации. В исключительных случаях этот срок продлевается еще на 30 дней (ч. 1, 2 ст. 12 № 59-ФЗ). Срок увеличивается, к примеру, если налоговые органы не получили от других ведомств информацию по вопросу налогоплательщика.

Новое уведомление с корректной суммой высылается налогоплательщику не позднее 30 дней до даты уплаты налога, которая в нем указана. К примеру, срок крайний срок 1 декабря, значит, документ высылается физическому лицу не позднее 1 ноября. Это необходимо для того, чтобы гражданин уложился в сроки и заплатил налог.

Если ошибочно рассчитанный налог уже уплачен

При обнаружении ошибки в уведомлении после совершения платежа, выход из ситуации есть. В соответствии с п. 1 ст. 78 НК РФ, переплата может быть возвращена или зачтена в счет будущих налоговых платежей. Какой именно формой воспользоваться, налогоплательщик решает самостоятельно. Но на практике чаще всего используется вариант с зачтением переплаты в счет будущих платежей. Для этого необходимо:

- В течение трех лет со дня совершения платежа подать заявление в налоговый орган.

- Дождаться обработки обращения и принятия конечного решения.

К заявлению нужно приложить копию платежного документа, подтверждающего переплату, а также уведомление с перерасчетом налога. В обоих случаях (перерасчет или возврат) заявление обрабатывается в течение 10 рабочих дней. Далее сообщение о принятом решении направляется гражданину в течение 5 рабочих дней.

Как засчитывается и возвращается излишне уплаченный налог

Если по заявлению налогоплательщика принимается положительное решение, ФНС сначала проверит его на наличие задолженности, недоимки, а также пеней и штрафов за все прошлые налоговые периоды. При обнаружении таковых переплата сначала зачисляется в этом направлении. Если от суммы остается какая-то часть, она возвращается на счет, указанный налогоплательщиком в заявлении.

Что касается возврата денег, то эта опция регламентируется п. п. 5, 6 ст. 78 НК РФ. Остаток суммы переплаченного налога зачисляется на счет налогоплательщика не позднее 30 рабочих дней с даты принятия заявления. Срок конечного поступления средств зависит от банка, в котором у плательщика есть счет.

Источники:

- Статья 12 ФЗ «О порядке рассмотрения обращений граждан Российской Федерации».

- НК РФ.

- Официальный сайт Федеральной Налоговой Службы.

Комментарии: 2

Корректировка уведомления об исчисленных суммах налогов — новая процедура, с которой многие бухгалтеры еще не знакомы. В статье расскажем, на каком бланке представлять корректировку, какими способами исправлять ошибочные реквизиты и по каким правилам передавать исправленные сведения в инспекцию.

Бланк для корректирующего уведомления

Корректировка уведомления об исчисленных суммах налогов нужна в ситуации, когда в исходном уведомлении допущена ошибка. Потребность в корректирующем уведомлении возникла с начала 2023 года, как только само уведомление ввели в качестве обязательного документа в налоговых взаимоотношениях.

С этого момента у бухгалтера всё чаще стали возникать вопросы о том, можно ли корректировать уведомление об исчисленных налогах и как подать корректирующее уведомление о начисленных налогах.

Решить эти вопросы, изучая только нормы НК РФ, не получится — о таком виде уведомления в Налоговом кодексе ничего не сказано, да и официально утвержденных правил оформления корректирующего уведомления об исчисленных налогах и взносах не существует.

Федеральные налоговики быстро нашли решение — они рекомендуют:

- для оформления корректировки использовать обычный бланк уведомления;

- заполнять его по определенным правилам (о них расскажем в следующих разделах).

Напомним, что бланк уведомления утвержден приказом ФНС от 02.11.2022 № ЕД-7-8/1047@. Ошибки, из-за которых может потребоваться оформить и отправить в инспекцию корректирующее уведомление, располагаются в разделе «Данные»:

Хотите научиться оформлять уведомления без ошибок? Воспользуйтесь подсказками специалистов системы «КонсультантПлюс» из Готового решения после получения бесплатного пробного доступа к системе.

О том, как корректировать уведомление об исчисленных суммах налогов, расскажем далее.

Общее правило

ФНС настаивает на обязательном исправлении ошибок в уведомлениях по налогам и сборам. В своих разъяснениях специалисты ведомства сформулировали основное правило корректировки:

Титульный лист корректировочного уведомления заполняется в обычном порядке. Никаких отметок, отличающих его от исходного уведомления, в бланке уведомления не предусмотрено.

Два способа корректировки от ФНС

В составе раздела «Данные» бланка уведомления шесть реквизитов. Ошибки в них корректируются по разным правилам. ФНС на своем сайте озвучила два способа корректировки уведомлений по налогам и взносам:

- Корректировка в уведомлении суммы налога, сбора, взноса.

- Уточнение остальных реквизитов уведомления.

Проще всего в уведомлении откорректировать неверную сумму. Для этого достаточно повторить все несуммовые реквизиты из исходного уведомления, а по строке «Сумма…» указать верное значение. При таком заполнении ошибочная сумма автоматически заменится верным показателем после попадания корректирующего уведомления в базу налоговиков.

Для исправления ошибок в остальных реквизитах (кроме суммового) придется отражать в уведомлении два обязательства: с начальными (неверными) реквизитами и суммой «0» (обнуление ошибочной исходной информации) и новым обязательством с верными реквизитами.

Четыре уточняющих правила

Сформулируем правила, с помощью которых легче разобраться с корректирующим уведомлением.

В следующем разделе вы найдете образцы корректирующих уведомлений.

Образцы корректирующих уведомлений

Посмотрите, как заполнить корректировку уведомления об исчисленных налогах способами, предложенными ФНС.

Пример 1

ИП Скоробогатов А. Т., применяющий в 2023 году УСН с базой «доходы», заполнил уведомление по авансовому платежу с ошибкой в сумме: вместо 11 080 руб. указал 11 008 руб.

Обнаружив ошибку, предприниматель сформировал новое уведомление, в котором полностью повторил несуммовые реквизиты из исходного (ошибочного) уведомления, а сумму указал верную — 11 080 руб.

После того как сведения из этого уведомления попадут в базу налоговиков, ошибочная сумма 11 008 руб. автоматически заменится на верную 11 080 руб.

Пример 2

ООО «Планета» применяет УСН. В исходном уведомлении на уплату авансового платежа бухгалтер компании ошибся с ОКТМО: вместо 37691000 указал код 37002000. Сумма к уплате — 13 150 руб. Все остальные реквизиты он заполнил верно.

Для исправления ошибки в бланке нового уведомления бухгалтер заполнил два блока строк:

- в первом блоке указал в строках 1, 2, 3, 5 и 6 реквизиты из исходного уведомления, а по строке 4 «Сумма…» проставил 0;

- во втором блоке с верным ОКТМО указал сумму 13 150 руб.

ФНС рекомендует направлять обращения, связанные с оформлением уведомлений и их корректировками, с помощью сервисов «Обратиться в ФНС России» и «Личный кабинет».

Корректирующее уведомление в 1С

Чтобы подготовить в «1С» корректирующее уведомление, сначала в ЗУП 3.1 следует создать вспомогательные документы:

К примеру, по НДФЛ или страховым взносам такими вспомогательными документами являются:

Затем указанные документы нужно перенести из ЗУП 3.1 в бухгалтерскую программу и уже там подготовить новое уведомление.

На нашем сайте вы сможете быстро разобраться в особенностях оформления разнообразных уведомлений:

- уведомление о налоговом вычете для работодателя;

- уведомление о переходе на УСН в 2022–2023 годах;

- уведомление о переходе на профстандарты.

Итоги

Корректирующее уведомление оформляется на том же бланке, что и исходное. Для исправления неверной суммы все реквизиты (кроме суммы) переносятся без изменений из исходного уведомления и проставляется верная сумма. Для исправления ошибок в остальных реквизитах (кроме суммового) в уведомлении отражаются два обязательства: с начальными (неверными) реквизитами и суммой «0» (обнуление ошибочной исходной информации) и новым обязательством с верными реквизитами.