В статье к.э.н. ст. преподаватель кафедры учета, анализа и аудита Экономического факультета МГУ им. М.В. Ломоносова, консультант-эксперт по бухгалтерскому учету В.Ю. Савин и профессор С.А. Харитонов рассматривают возможности программы «1С:Бухгалтерия 8» по проверке корректности ведения бухгалтерского учета, налогового учета по налогу на прибыль и по налогу на добавленную стоимость.

Содержание

- Проверка корректности ведения бухгалтерского и налогового учета в «1С:Бухгалтерии 8»

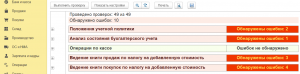

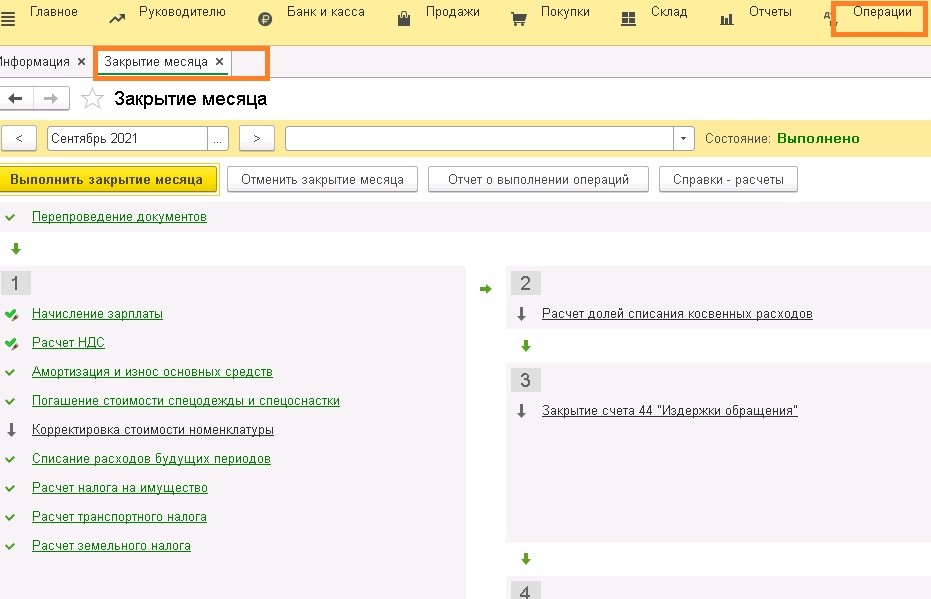

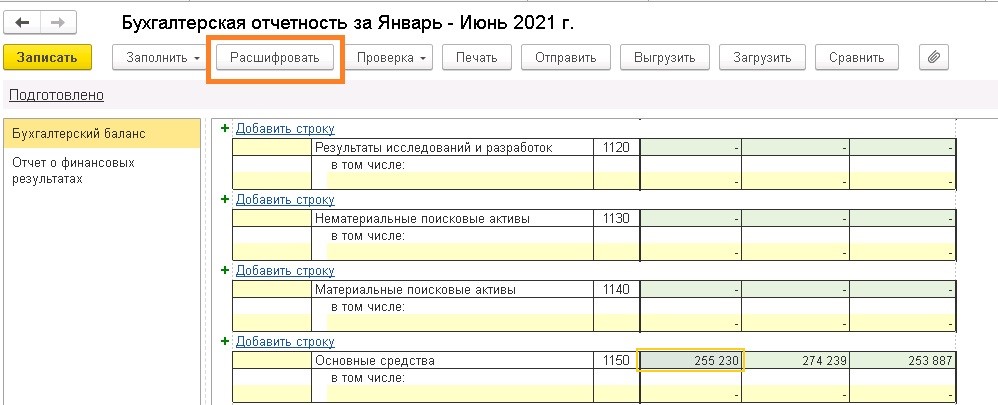

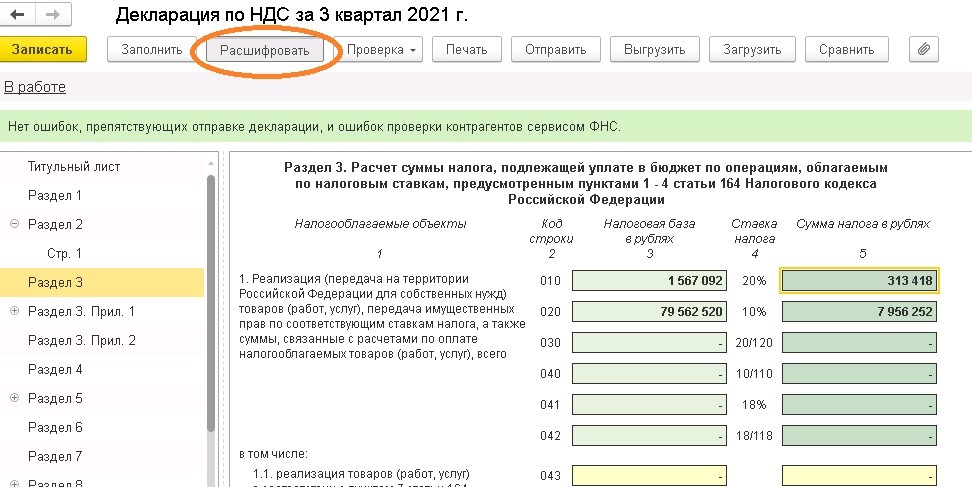

После выполнения всех регламентных операций по закрытию периода требуется проверить корректность полученных учетных данных, по которым предстоит сформировать и представить в налоговые органы регламентированную отчетность по бухгалтерскому учету, налоговому учету по налогу на прибыль и налоговому учету по налогу на добавленную стоимость.

Помочь пользователю могут следующие специальные отчеты системы:

- отчет Экспресс-проверка ведения учета;

- отчет Анализ состояния бухгалтерского учета;

- отчет Анализ состояния налогового учета по налогу на прибыль;

- отчет Анализ состояния налогового учета по НДС.

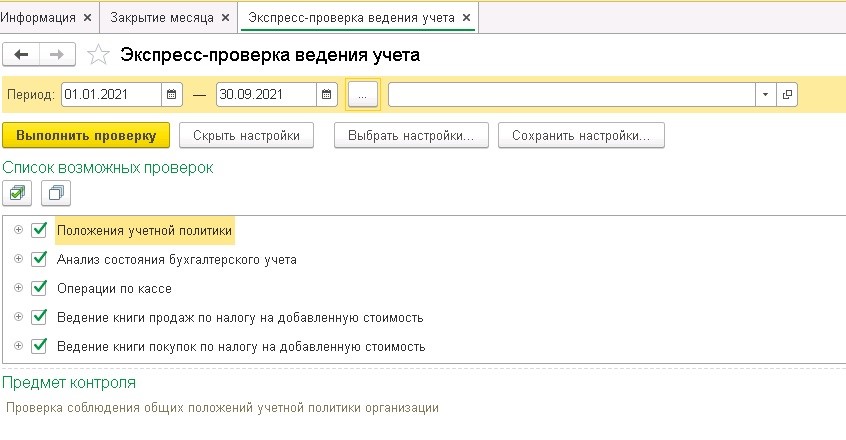

Отчет «Экспресс-проверка ведения учета»

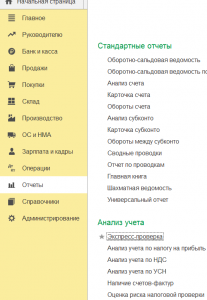

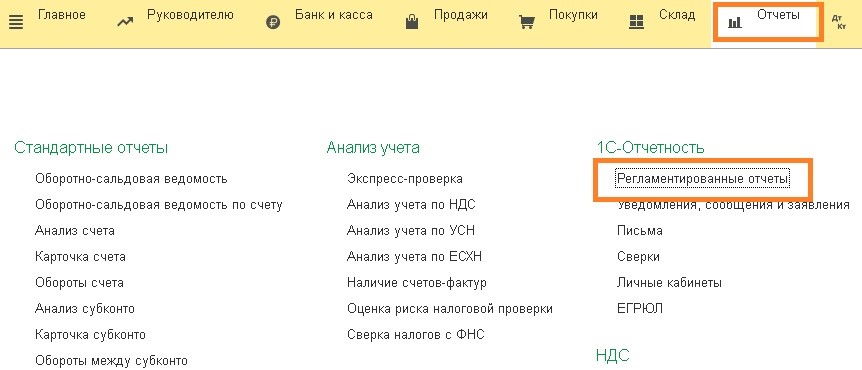

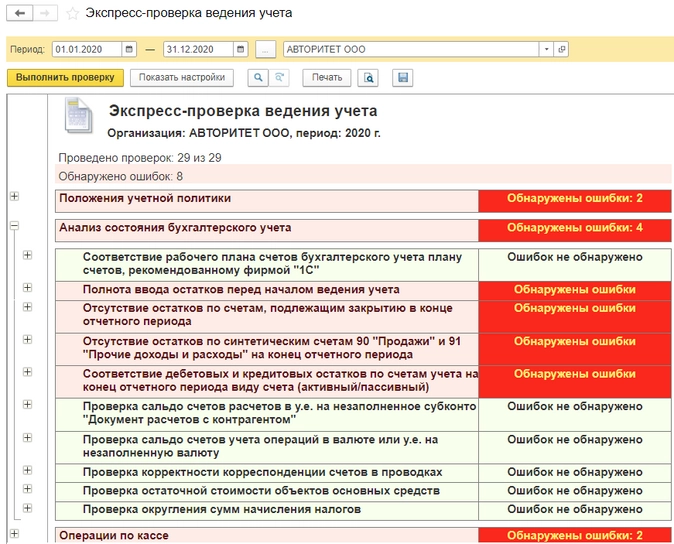

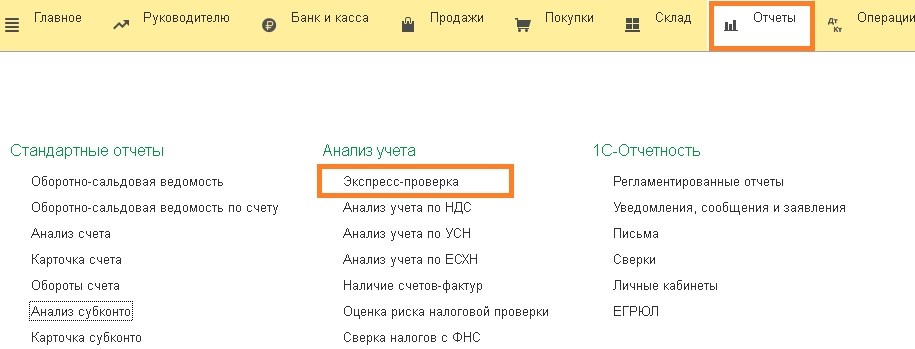

Отчет Экспресс-проверка ведения учета находится в меню Отчеты -> Экспресс-проверка ведения учета.

Перейдя к меню настроек (кнопка Перейти к настройке), можно выбрать предусмотренные отчетом четыре группы проверок:

- проверки соблюдения положений учетной политики;

- проверки ведения кассовых операций;

- проверки операций, связанных с ведением книги продаж;

- проверки операций, связанных с ведением книги покупок.

Проверки запускаются нажатием на кнопку Выполнить проверку.

Рассмотрим проверки, входящие в каждую из четырех групп.

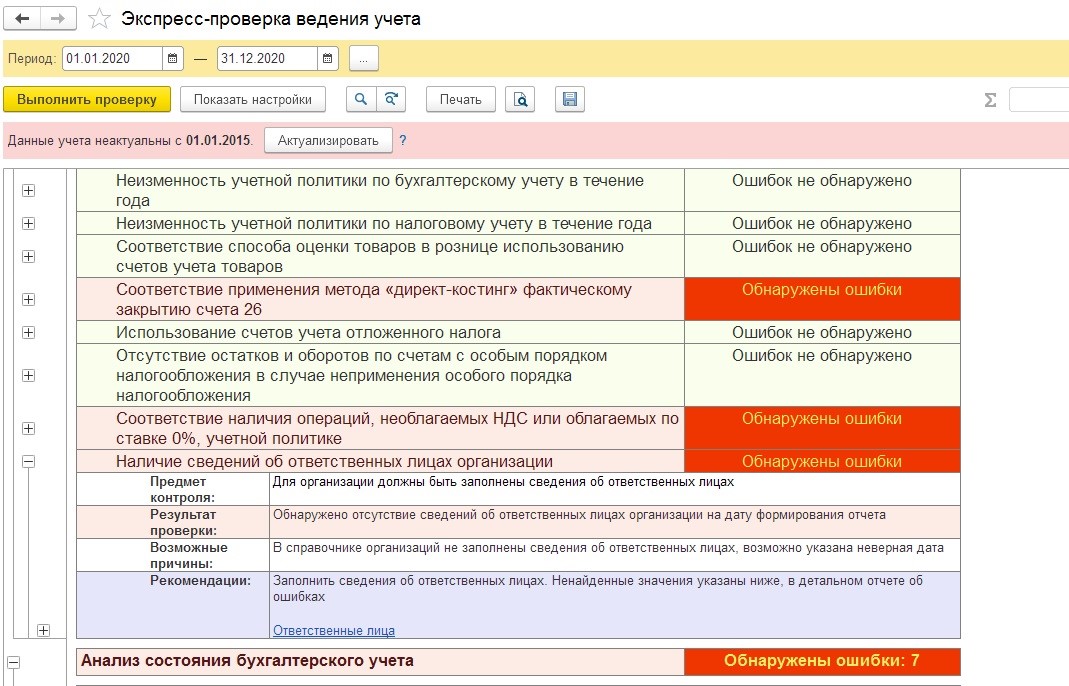

Положения учетной политики

Группа проверок Положения учетной политики объединяет в себе одиннадцать проверок.

Полный список проверок данной группы и комментарии к ним представлены в таблице № 1.

Если бухгалтер не уверен, нужно или не нужно выполнять конкретную проверку, то признак проверки для нее можно оставить.

Программа самостоятельно проанализирует условия, необходимые для выполнения отдельных проверок. Если проверка не требуется, тогда будет выдано сообщение об отсутствии ошибок.

Таблица 1.

Проверки положений учетной политики

|

№ |

Наименование |

Предмет |

Условия, при которых выполняется проверка |

|

1 |

Наличие учетной политики организации по бухгалтерскому и налоговому учету |

Наличие записей в регистре сведений |

|

|

2 |

Наличие учетной политики по персоналу |

Наличие записи в регистре сведений |

Если в настройках параметров учета указано, что расчеты персоналом ведутся в «1С:Бухгалтерии 8» |

|

3 |

Неизменность учетной политики по бухгалтерскому учету в течение года |

Отсутствие записей в регистре |

|

|

4 |

Неизменность учетной политики по налоговому учету в течение года |

Отсутствие записей в регистре |

|

|

5 |

Соответствие способа оценки товаров в рознице использованию счетов учета товаров |

Для способа оценки товаров в розницу «По стоимости приобретения» проверяется отсутствие остатков и оборотов по счетам 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)», 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)», 42 «Торговая наценка» |

Если в настройках учетной политики указано, что организация ведет деятельность, связанную с розничной торговлей и учитывает товары в рознице По стоимости приобретения |

|

6 |

Соответствие применения метода «директ-костинг» фактическому закрытию счета 26 |

Если метод «директ-костинг» используется, проверяется, что счет 26 закрывается на счет 90. Если метод «директ-костинг» не используется, проверяется, что счет 26 закрывается на счета 20, 23, 29. |

Если в настройках учетной политики указано, что организация ведет деятельность, связанную с производством продукции и (или) выполнением работ, оказанием услуг |

|

7 |

Соответствие применения |

Контролируется отсутствие остатков и оборотов на счетах 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства», 68.04.2 «Расчет налога на прибыль» и субсчетах счетах 99.02 «Налог на прибыль» |

Если в параметрах учетной политики, снят флажок Применяется Либо если в учетной политике организации установлено, что организация применяет УСН. |

|

8 |

Неприменение |

Проверяется, чтобы не был установлен флажок Применяется |

Если в учетной политике организации установлено, что организация применяет УСН |

|

9 |

Отсутствие движений регистров налогового учета по налогу на прибыль в случае применения УСН |

Контролируется отсутствие движений в регистрах, предназначенных для налогового учета по налогу на прибыль |

Если в учетной политике организации установлено, что организация применяет УСН |

|

10 |

Отсутствие остатков и оборотов по счетам ЕНВД в случае неприменения ЕНВД |

Контролируется отсутствие движений на счетах бухучета, прямо или косвенно связанных с ЕНВД |

Если в учетной политике, не взведен флажок Применяется особый порядок налогообложения по отдельным видам деятельности |

|

11 |

Соответствие наличия операций, не облагаемых НДС или облагаемых по ставке 0 %, учетной политике |

Контролируется отсутствие на счете 90 «Продажи» оборотов по субконто Ставки НДС со значениями Без НДС и 0 % |

Если в учетной политике не взведен флажок Организация осуществляет реализацию без НДС или с НДС 0 % |

Операции по кассе

Группа проверок Операции по кассе объединяет в себе восемь проверок.

Полный список проверок данной группы с комментариями представлен в таблице № 2.

Таблица 2.

Проверки операций по кассе

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

1 |

Отсутствие непроведенных кассовых документов |

Проверяется отсутствие непроведенных приходных и расходных кассовых ордеров, за исключением помеченных на удаление |

Кассовые операции с помощью документов Приходный кассовый ордер и Расходный кассовый ордер в оформляются в два этапа: — в информационной базе программы «1С:Бухгалтерия 8» создается непроведенный документ, из которого распечатывается заполненный первичный документ; — после того, как кассовая операция будет фактически совершена, электронный документ проводится, движение наличных денежных средств отражается на счетах бухгалтерского учета. |

|

2 |

Отсутствие отрицательных остатков по кассе |

Проверяется остаток на счете 50 «Касса» на конец каждого дня. Сальдо счета не должно быть отрицательным. |

Проверка на отсутствие отрицательных остатков по счету 50 «Касса». Подобные ошибки могут быть вызваны несвоевременным оформлением кассовых операций. |

|

3 |

Соблюдение лимита остатка денег в кассе |

Проверяется превышение остатка по счету 50 «Касса» на конец каждого дня, в котором имело место движение по счету, установленного лимита остатка кассы |

При сообщении о превышении лимита следует учитывать, что сверх установленных лимитов предприятия имеют право хранить в своих кассах наличные деньги только для оплаты труда, выплаты пособий по социальному страхованию и стипендий. Лимит наличных денежных средств в кассе вводится в регистр сведений Лимит остатка кассы, меню Касса — Лимит остатка кассы. |

|

4 |

Соблюдение лимита расчетов наличными с контрагентами |

Суммы кассовых операций, в которых в качестве корреспондирующего указан счет учета расчетов, проверяются на превышение предельного размера расчетов наличными по одному договору |

С 21.07.2007 предельный размер расчетов наличными по одному договору составляет 100 000 руб. |

|

5 |

Соблюдение нумерации ПКО и РКО |

Нумерация ПКО и РКО должна вестись строго в хронологическом порядке |

Не считается нарушением невыполнение требования хронологического порядка нумерации для документов, имеющих одну и ту же дату, но разное время создания |

|

6 |

Выдача денег под отчет только после отчета по ранее выданным суммам |

По каждой кассовой операции, в которой в качестве корреспондирующего указан счет 71 «Расчеты с подотчетными лицами», проверяется отсутствие задолженности на дату совершения операции |

Выдача наличных денег под отчет производится только при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу |

|

7 |

Отсутствие передач подотчетных сумм от одного лица другому |

Поверятся отсутствие на счете 71 «Расчеты с подотчетными лицами» внутренних оборотов с разными корреспондирующими субконто (объектами аналитического учета) |

Запрещена передача выданных под отчет наличных денег одним лицом другому |

|

8 |

Выдача денег под отчет только работникам организации |

Проверяется, является лицо, которому из кассы выдаются денежные средства под отчет, работником организации, от имени которой составлен кассовый ордер |

В одной информационной базе может вести учет по нескольким организациям. При этом для аналитического учета расчетов с подотчетными лицами используется единый справочник Сотрудники организаций, что может стать причиной подобной ошибки |

Ведение книги продаж по налогу на добавленную стоимость

Выполнять проверку ведения Книги продаж следует по окончании каждого налогового периода (налоговый период по НДС — квартал).

Группа проверок Ведение книги продаж по налогу на добавленную стоимость объединяет в себе семь проверок.

Список проверок данной группы, а также комментарии к ним представлены в таблице № 3.

Таблица 3.

Проверки ведения книги продаж

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

1 |

Контроль даты актуальности учета |

Для правильной работы подсистемы НДС дата актуальности по разделам: НДС, Расчеты с контрагентами, Оценка МПЗ при выбытии, должна быть либо не установлена, либо находиться не раньше даты конца периода проверки |

В том случае, если организация решает использовать механизм системы Дата актуальности учета, то установку и редактирование параметров следует производить через меню Сервис — Управление датой актуальности учета |

|

2 |

Полнота выписки счетов-фактур по документам реализации |

Для организаций, являющихся плательщиками НДС, каждый проведенный документ реализации должен сопровождаться проведенным счетом-фактурой |

|

|

3 |

Своевременность выписки счетов-фактур по документам реализации |

Счет-фактура по операциям реализации должен быть выписан не позднее пяти дней с момента реализации |

|

|

4 |

Наличие документа Формирование записей книги продаж |

Должны быть проведены документы Формирование записей книги продаж в каждом налоговом периоде, в котором имеются авансы на восстановление. |

|

|

5 |

Проверка формирования авансовых счетов-фактур при наличии авансов полученных |

В случае получения авансов от покупателей должны быть той же датой выписаны и проведены счета-фактуры на суммы полученных авансов |

При проверке выясняется: 1. На все ли авансовые поступления выписаны счета-фактуры. 2. Соответствуют ли начисления по счету 76.АВ суммам в регистре НДС с авансов. 3. Совпадают ли суммы НДС с полученных авансов по данным бухгалтерского учета и в книге продаж. |

|

6 |

Полнота отражения в книге продаж сумм НДС, подлежащих перечислению налоговым агентом (аренда государственного имущества или иностранцы, не состоящие на налоговом учете в РФ) |

Должны совпадать суммы НДС, подлежащие перечислению налоговым агентом (по аренде государственного имущества или для иностранцев, не состоящих на налоговом учете в РФ), по бухгалтерскому учету и по книге продаж |

Необходимость исполнения обязанностей налогового агента по конкретному договору фиксируется в свойствах договора (справочник Договоры контрагентов). При регистрации в программе задолженности по такому договору автоматически формируется бухгалтерская запись на сумму налога, подлежащего удержанию и уплате в бюджет. При этом на исчисленную сумму налога выписывается счет-фактура (с помощью документа Счет-фактура выданный), который регистрируется в Книге продаж. Предметом проверки является контроль соответствия данных бухгалтерского учета и налогового учета по НДС. |

|

7 |

Полнота отражения в книге продаж НДС по строительно-монтажным работам (СМР), выполненным хозяйственным способом |

Должны совпадать суммы НДС, начисленные по СМР, выполненным хозяйственным способом, по бухгалтерскому учету и по книге продаж |

Ведение книги покупок по налогу на добавленную стоимость

Выполнять проверку ведения Книги покупок следует по окончании каждого налогового периода (налоговый период по НДС — квартал).

Группа проверок Ведение книги покупок по налогу на добавленную стоимость объединяет в себе семь проверок. Полный список проверок данной группы с комментариями представлен в таблице № 4.

Таблица 4.

Проверки ведения книги покупок

|

№ п/п |

Наименование проверки |

Предмет |

Комментарий |

|

1 |

Контроль даты актуальности учета |

Для правильной работы подсистемы НДС дата актуальности по разделам: НДС, Расчеты с контрагентами, Оценка МПЗ при выбытии, должна быть либо не установлена, либо находиться не раньше даты конца периода проверки |

В том случае, если организация решает использовать механизм системы Дата актуальности учета, то установка и редактирование параметров следует производить через меню Сервис — Управление датой актуальности учета |

|

2 |

Полнота получения счетов-фактур по документам поступления |

Каждый приходный документ, полученный от контрагентов, являющихся плательщиками НДС, должен сопровождаться счетом-фактурой |

Контролируется, чтобы по каждому документу поступления либо в самом документе, либо с помощью документа Счет-фактура полученный в информационной базе был зарегистрирован предъявленный поставщиком счет-фактура |

|

3 |

Наличие документа Распределение НДС косвенных расходов |

Если в учетной политике включена возможность реализации без НДС или с НДС 0 %, должен быть проведенный документ Распределение НДС косвенных расходов в каждом налоговом периоде |

Если в настройках учетной политики устанавливаются параметры для поддержки раздельного учета НДС. Тогда в конце каждого налогового периода документом Распределение НДС косвенных расходов должно производиться распределение сумм НДС предъявленного между различными видами деятельности и реализаций. |

|

4 |

Корректность распределения НДС по косвенным расходам |

Сумма косвенных расходов, поступивших за налоговый период (приход по регистру НДС по косвенным расходам), должна быть равна сумме распределенных между видами деятельности с различными обложением НДС (расходы по регистру НДС по косвенным расходам) |

|

|

5 |

Наличие документа Формирование записей книги покупок |

Должен быть проведенный документ Формирование записей книги покупок в каждом налоговом периоде по НДС |

|

|

6 |

Отсутствие отрицательных остатков сумм НДС, предъявленных поставщиками |

Не должно быть отрицательных остатков по регистру НДС предъявленный |

Суммы налога, предъявленные к оплате поставщиками и оплаченные поставщикам, в программе автоматически фиксируются в регистре НДС предъявленный. Наличие отрицательных сумм в регистре НДС предъявленный может быть вызвано, например, тем, что товар по которому НДС был принят к вычету в периоде поступления, в следующем налоговом периоде был реализован по ставке НДС 0 %. Пользователь не выполнил регламентную операцию по восстановлению НДС. |

|

7 |

Наличие вычета НДС с авансов при зачете авансов полученных |

В случае наличия проводок по зачету авансов от покупателей должны быть проводки по вычету НДС, начисленного с этих авансов |

В соответствии с |

Отчет «Анализ состояния бухгалтерского учета»

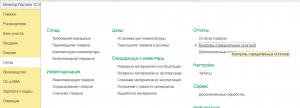

Отчет Анализ состояния бухгалтерского учета находится в меню Отчеты -> Анализ состояния бухгалтерского учета.

Перейдя к меню настроек (кнопка Настройка), бухгалтер может выбрать на закладке Настройки предусмотренные отчетом четыре вида проверок:

- Анализировать рабочий план счетов;

- Анализ счетов подлежащих закрытию;

- Анализ бухгалтерских итогов;

- Анализ бухгалтерских проводок.

По умолчанию выполняются все четыре вида проверок, но, так как полный анализ занимает продолжительное время, можно отключить те из них, которые не требуются.

Пользователь может внести корректировки в типовые настройки признания проводок «недопустимыми» — закладка Недопустимые проводки (рис. 1).

Рис. 1

В колонке Дт указывается счет дебета недопустимой проводки, в колонке Кт — счет кредита. В колонке ДтИсключение и КтИсключение можно указать счета, которые исключаются при проверке.

Например, если в колонке Дт указан счет «01», а в колонке КтИсключение указано «01, 08, 79, 83» — это означает, что некорректными являются все проводки по дебету счета 01, если корреспондирующим не является счет из списка «01, 08, 79, 83».

Колонка Комментарий хранит пояснение комментария к проводке. Если программа обнаружит недопустимую проводку, то в отчет будет выведен текст из колонки Комментарий.

На закладке Эталонный ПС отображается эталонный хозрасчетный план счетов, который используется при анализе правильности ведения плана счетов пользователя. Информацию на этой закладке пользователю изменять не следует.

Выполненные пользователем настройки сохраняются по кнопке Ок.

Для выполнения выбранных проверок следует нажать кнопку Сформировать.

В случае наличия ошибок в каком-либо разделе отчета, дважды щелкнув мышкой по строке с ошибкой, можно вызвать карточку счета или форму операции с ошибочной проводкой.

Рассмотрим более подробно каждую из четырех видов проверок, предусмотренных отчетом.

Анализировать рабочий план счетов

Программа сравнивает рабочий план счетов с эталонным планом счетов, рекомендованным фирмой «1С». Информация об эталонном плане счетов представлена на закладке Эталонный ПС меню настроек отчета.

В случае, если требуемый счет не найден в плане счетов, у счета изменен признак активности, будут выдаваться предупреждения. Также проверяется структура аналитического учета на счетах, задействованных в алгоритмах составления форм регламентированной отчетности.

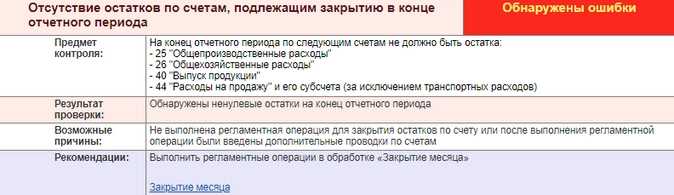

Анализ счетов подлежащих закрытию

Проверяются бухгалтерские итоги на конец отчетного периода. Если счета, подлежащие закрытию на конец отчетного периода, имеют сальдовые остатки, выдается информация о таких счетах.

Например, не должны иметь сальдо по счету в целом на конец периода счета 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 90 «Продажи», 91 «Прочие доходы и расходы».

Проверяется сальдо на таких счетах, и в случае его обнаружения в отчете выводится сообщение о номере счета, остатке на счете с пояснениями сути возникшей ошибки.

Анализ бухгалтерских итогов

В процессе выполнения анализа бухгалтерских итогов выявляются:

- ошибочные остатки на бухгалтерских счетах (выделяются в программе красным);

- ошибки ведения количественного учета (отсутствие сальдо по количеству или по сумме у соответствующих счетов);

- ошибки переоценки валютных средств на конец отчетного периода (для корректной работы данного раздела, необходимо установить курс валют на конец отчетного периода).

Напомним, что одной из характеристик счета (субсчета) плана счетов является признак счета по отношению к балансу. В бухгалтерском учете по этой характеристике все счета подразделяются на активные, пассивные и активно-пассивные. Например, счет 01 «Основные средства» является активным, счет 63 «Резервы по сомнительным долгам» — пассивным, а счет 68 «Расчеты по налогам и сборам» — активно-пассивным.

Для активных и пассивных счетов отслеживается соответствие сальдо конечного признаку счета (на активном счете остаток должен быть по дебету, а на пассивном — по кредиту).

В программе «1С:Бухгалтерия 8» одной из операций анализа бухгалтерских итогов является проверка выполнения этого правила. Если это имеет место, то в отчете показывается, на каких счетах остатки не соответствуют признаку счета.

Учет материально-производственных запасов в программе ведется не только в денежном, но и в натуральном выражении. Например, такой учет предусмотрен на счете 41 «Товары». Счета, на которых поддерживается количественный учет, в плане счетов отмечены флажком в колонке Кол.

Выполняется проверка на корректность остатков на таких счетах. Считается ошибкой, если по объекту аналитического учета на таком счете имеется «суммовой» остаток, но отсутствует количественный, и наоборот: имеется остаток в натуральном выражении, но он имеет нулевую стоимость.

Для организаций, имеющих активы и обязательства, стоимость которых выражена в иностранной валюте, полезной является проверка на корректность их оценки на конец отчетного периода.

Для составления бухгалтерской отчетности стоимость указанных активов и обязательств подлежит пересчету в рубли по курсу, действующему на отчетную дату. Счета с признаком поддержки валютного учета в плане счетов отмечены флажком в колонке Вал.

Регламентной операцией Переоценка валютных средств выполняется пересчет остатков на этих счетах с отнесением возникающих курсовых разниц в состав прочих доходов или расходов. Программа проверяет наличие на момент выполнения регламентной операции по переоценке активов и обязательств, выраженных в валюте, загруженного в базу актуального курса валют.

Анализ бухгалтерских проводок

Результат выполнения данной проверки — список «подозрительных» с точки зрения программы проводок. Критерием подозрительности, служит список недопустимых проводок, представленный в настройках отчета, на закладке Недопустимые проводки. Если недопустимая проводка будет обнаружена — программа выдаст строку с ошибкой, где будет указано, какая корреспонденция вызвала подозрение и будет дан краткий комментарий.

Если учетной политикой организации для отдельных счетов предусмотрены дополнительные корреспондирующие счета, «расширяющие перечень исключений», их необходимо добавить в список перед выполнением анализа.

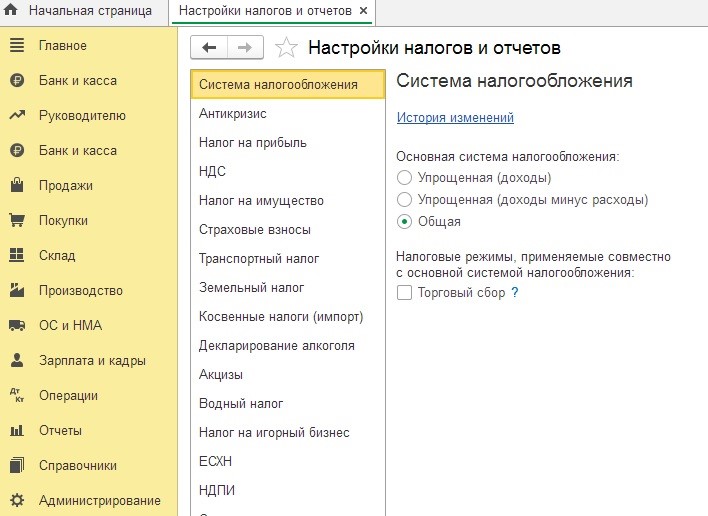

Отчет «Анализ состояния налогового учета по налогу на прибыль»

Отчет Анализ состояния налогового учета по налогу на прибыль находится в меню Отчеты -> Анализ состояния налогового учета по налогу на прибыль.

Отчет позволяет оценить, правильно ли организация ведет налоговый учет и учет постоянных и временных разниц в оценке расходов и доходов, активов и обязательств, а также найти источник расхождений данных бухгалтерского и налогового учета.

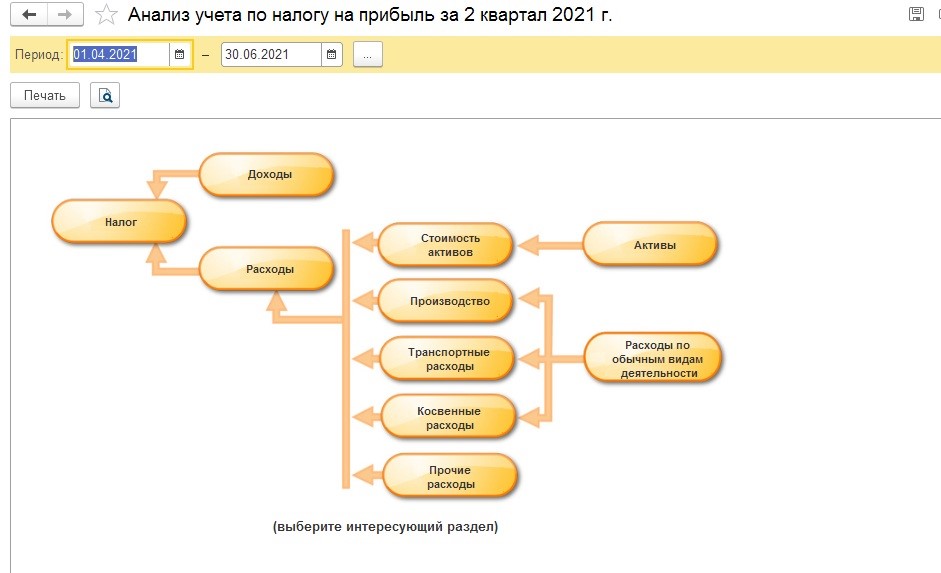

При открытии отчета выводится структура налоговой базы по налогу на прибыль (рис. 2). С ее помощью можно перейти к интересующему разделу учета. В дальнейшем для возврата к структуре налоговой базы на командной панели любой схемы и таблицы следует нажать кнопку Структура налоговой базы.

Рис. 2

Анализ соответствия корректности данных по налоговому учету целесообразно начать с блока «Налог» (рис. 3). В нем представлен анализ состояния налогового учета, при котором происходит сопоставление величины налога на прибыль по данным налогового учета (декларация по прибыли) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках). Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное — результат маркируется зеленым квадратом.

Рис. 3

Если суммы не совпадают — программа маркирует результат красным квадратом, который сигнализирует об ошибке.

При этом красным квадратом в отчете будут промаркированы все блоки схемы, в которых программа обнаружила ошибки в целях соблюдения

ПБУ 18/02. Критерием корректности данных выступает правило: БУ = НУ + ПР + ВР. Помочь устранить ошибки поможет предусмотренный отчетом механизм навигации между данными и расшифровки данных.

Блоки в схеме связаны между собой стрелками, которые обозначают причинно-следственные связи между операциями. Стрелки исходят из «блока причины» и входят в «блок следствия». Например: получение выручки по обычным видам деятельности (причина) приводит к формированию доходов, учитываемых при определении налогооблагаемой базы (следствие) — рисунок 4.

Рис. 4

Конечные «блоки-причины» расшифровываются отчетом, в котором отражаются те проводки, по которым были сформированы показатели «БУ», «НУ», «ПР» и «ВР». При этом по флажку Развернуть по документам записи на счетах могут быть детализированы до уровня документов, которыми они сформированы.

Чаще всего источником ошибок являются «ручные» операции, при вводе которых бухгалтер либо забывает отразить хозяйственную операцию в налоговом учете, либо отражает ее некорректно. Для исправления подобных ошибок необходимо в отчете для конечного «блока причины» найти строку с реквизитами документа Операция (бухгалтерский и налоговый учет), щелчком мыши перейти в этот документ и правильно заполнить закладку Налоговый учет, после чего вновь сформировать отчет и убедиться в том, что ошибка исправлена.

Отчет «Анализ состояния налогового учета по НДС»

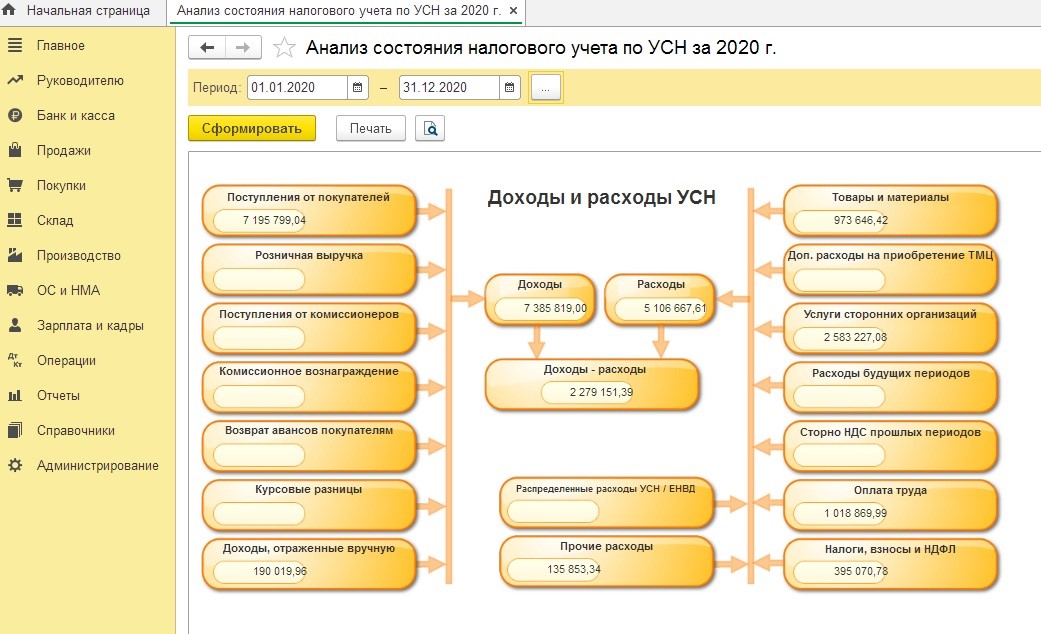

Для проверки корректности данных, которые будут использоваться программой для заполнения Журнала полученных и выставленных счетов фактур, Книги покупок, Книги продаж и Декларации по НДС предназначен отчет Анализ состояния налогового учета по налогу на добавленную стоимость (рис. 5).

Рис. 5

Отчет находится в меню Отчеты -> Анализ состояния налогового учета по НДС.

Отчет состоит из общей схемы налоговой базы и расшифровок отдельных блоков этой схемы. В отчете показана сумма начислений и вычетов НДС по видам хозяйственных операций.

Слева находится группа блоков, отражающих начисленный НДС, подлежащий включению в Книгу продаж, справа — НДС, принятый к вычету и подлежащий включению в Книгу покупок.

В каждом блоке, отражающем начисление либо вычет НДС, содержится два показателя:

- сумма исчисленного НДС (желтый фон) — сумма НДС, которая фактически была включена в Книгу покупок (продаж);

- сумма не исчисленного НДС (серый фон) — НДС, который по данным системы потенциально мог попасть в Книгу покупок (продаж), но включен в них не был.

В случае если блок содержит записи с ошибками, то рядом с ним выводится восклицательный знак красного цвета.

При работе с отчетом следует в первую очередь провести анализ расшифровки тех блоков, рядом с которыми установлен восклицательный знак, сигнализирующий об ошибке.

Кроме того следует получить расшифровку тех блоков отчета, по которым присутствует сумма «не исчисленного НДС» — проверить обоснованность того, что суммы налога на добавленную стоимость не были включены в Книгу покупок или Книгу продаж в текущем налоговом периоде.

Порядок проведения анализа расшифровок разберем на примере блоков «Приобретенные ценности» и «Зачет авансов выданных».

Расшифровка блока «Приобретенные ценности» представлена на рисунке 6.

Рис. 6

Проверить следует группу строк «Не отражены в книге покупок», представляющую собой расшифровку суммы «НДС не исчисленного», которая представлена в главном меню отчета по данному блоку.

При этом программа выделят группы причин, почему НДС предъявленный не попал в Книгу покупок:

1. НДС включен в стоимость.

Включение НДС в стоимость в документах поступления может быть связано, например, с тем, что организация осуществляет деятельность, не облагаемую НДС, и по тем ценностям, которые используются в данной деятельности, включает НДС в стоимость непосредственно в момент поступления.

2. Не установлен флажок Учитывать НДС.

При поступлении товаров, работ и услуг без НДС флаг Учитывать НДС может быть снят пользователем — это действие вполне корректно, например, в случае отражения в системе госпошлины за регистрацию права собственности.

3. Отсутствует счет-фактура полученный.

Предостережение об ошибке «Отсутствует счет-фактура полученный» в большинстве случае связано с тем, что поставщик (подрядчик) не предоставил счет-фактуру или ее забыли внести в систему.

Если найти и внести в систему информацию о счете-фактуре не предоставляется возможным, тогда требуется списать НДС на счет 91. Для этого можно использовать документ Списание НДС.

Рассмотрим блок Восстановление с авансов выданных (рис. 7).

Рис. 7

Проверить следует группу строк «Не отражены в книге продаж», представляющую собой расшифровку суммы «НДС не исчисленного», которая представлена в главном меню отчета для данного блока.

Программа выделят группы причин, почему НДС не попал в Книгу продаж:

1. Начисление не отражено в Книге продаж.

Ошибка, связанная в большинстве случаев с ошибками, допущенными пользователем. НДС с авансов, который после поступления ценностей подлежит отражению в Книге продаж, не был включен в документ Формирование записей книги продаж.

2. Оплаченные ценности не поступили.

Информация о суммах НДС с авансов выданных, которые смогут быть включены в Книгу продаж после поступления ценностей, под поставку которых были выданы данные авансы.

* * *

Все рассмотренные отчеты существенно облегчают проверку корректности данных по бухгалтерскому учету, налоговому учету по налогу на прибыль и налоговому учету по НДС, в преддверии формирования регламентированной отчетности. Отчеты позволяют выявить ситуации, которые имели место в учете и которые похожи на ошибки. При этом следует помнить, что возможны специфические ситуации, возникающие редко и поэтому не учтенные разработчиками данных отчетов. Таким образом, следует проводить тщательный анализ ошибок, выведенных рассмотренными отчетами.

Проверка корректности ведения бухгалтерского и налогового учета в «1С:Бухгалтерии 8»

Содержание

- Что такое главная книга

- Для чего нужна главная книга

- Оформление главной бухгалтерской книги в 1С

- Проверка сведений для бухгалтерской книги

- Преимущества для организации при ведение главной книги

Применение главной книги в учете на предприятие всегда вызывает заинтересованность и вопросы специалистов. Ни одна проверка не обходится без изучения этого бухгалтерского атрибута. Насколько оправданы усилия по ведению главной книги? Как зародился учет при помощи главной книги?

Что такое главная книга

Свое место в учете главная книга в бухгалтерском учете официально начинает с 1960 года. Но не все предприятия вводят в учет бухгалтерскую книгу, некоторые пользуются «шахматкой», а после данные учитываются в сальдовой ведомости. Главная книга используется для синтетического учета. Это максимально общая форма хоз.учета, которая позволяет получить полнейшее понимание о финансовом и производственном процессах и выявить ошибки в течение хозяйственных операций.

Главная бухгалтерская книга оформляется:

- Ежегодно;

- Более одного года книгу не разрешается вести;

- Записи вносятся в документ в порядке хронологии;

- Начало записей ведется от января до декабря текущего года;

- Отражаются все операции по синтетическим счетам, которые существуют в организации;

- Отображает все хозяйственные операции предприятия.

Для чего нужна главная книга

Первоначально главная бухгалтерская книга служит специалисту бухгалтеру для проверки собственной работы. В процессе занесения операций в книгу все совершенные хозяйственные операции отслеживаются повторно. Таким образом, все хозяйственные операции, произошедшие в течение года:

- Внимательно отрабатываются;

- Информация из них проверяется и заносится в журналы операций (первый этап);

- После та же самая информация записывается в главную книгу (завершающий этап).

- Сложно переоценить важность такого журнала для специалиста бухгалтерии, безусловно, ведение главной бухгалтерской книги это своего рода подведение итогов работы и оценка профессионального уровня бухгалтера.

Предприятию же главная бухгалтерская книга необходима для того, чтобы получать из нее сведения для бухгалтерского баланса. Безусловно, что баланс для организации один из важнейших индикаторов хозяйственно-финансовой деятельности, и тот факт, что сведения до отправления в этот отчет прошли несколько ступеней проверки, крайне важен при подведении итогов деятельности за отчетный период.

Оформление главной бухгалтерской книги в 1С

- Занести данные;

- Сформировать необходимый отчет, и он получит отчет с итоговыми данными, которые ему необходимы.

Несмотря на это такой итоговый регистр как главная бухгалтерская книга ведется и при помощи программного бухгалтерского учета, и не теряет своей актуальности.

Пользователей же интересует необходимость распечатывания полученной книги бухгалтерской. Руководствуясь законом о бухгалтерском учете, в случае, если организация ведет учет при помощи компьютера, то она обязана иметь копии на бумаге. Поэтому необходимо печатать бухгалтерскую книгу, для предъявления при возможных проверках.

Кроме того, следует учесть, что если учетная политика предприятия говорит, что в организации журнально-ордерная форма бухучета, а учет ведется в компьютере и главной книги как таковой не существует, то это грубое нарушение. И любая проверка имеет право требовать главную бухгалтерскую книгу. Потому, при ведении учета на предприятии, следует придерживаться существующих законов и положений по бухгалтерскому учету.

Проверка сведений для бухгалтерской книги

Перед занесением сведений в бухгалтерскую книгу крайне рекомендуется тщательно проверить первоначальные источники информации. Вся информация в журналах ордерах(ЖО) должна быть правильной. Если выявятся неточности в учете разрешается корректирование данных(перечеркивание и дописывания корректных данных). Далее возможно продолжение заполнения данных.

В бухгалтерской книге формируются обороты по синтетическим счетам. Совершается это при помощи:

- Отражения кредитовых оборотов по каждому синтетическому счету единственной записью;

- Обороты же по дебету записываются в корреспонденции с кредитуемым счетом;

- Далее нужно проверить записанные сведения, для начала производим суммирование оборотов, после сальдо по внесенной информации.

Для того чтобы убедиться, что все сделано верно, нужно добиться двух равенств, суммы сальдо по Дт и Кт и оборотов по Дт и Кт. Если эти равенства не сходятся, нужно провести проверку всей информации. Начать следует со сверки кредитовых оборотов внесенных в ЖО, в случае, когда полученная сумма совпадает с суммой в главной книге, значит нужно искать ошибку в оборотах по Дт.

В итоге после тщательной и скрупулезной деятельности бухгалтера информация, которая будет занесена в баланс организации, будет достаточно достоверной.

Преимущества для организации при ведение главной книги

Поскольку оформление главной книги бухгалтерии существует для подведения итогов хозяйственной деятельности предприятия, то даже в случае если компания ведет учет с помощью компьютерных программ, ведение бухгалтерских книг необходимо.

Ведение бухгалтерской книги возможно и в бухгалтерских компьютерных программах, либо в других программах, которые дают возможность вводить суммы и получать итоги самыми простыми способами.

Важно понимать, что это один из важнейших документов, который просят практически любые контролирующие органы при проверках предприятия. Следовательно, тщательное и корректное оформление бухгалтерских книг не допустит возникновение неприятностей, как руководству компании, так и главному бухгалтеру.

Даем алгоритм проверки бухгалтерских документов, в том числе и с помощью предназначенных для этого функций программы «1С:Бухгалтерия 8».

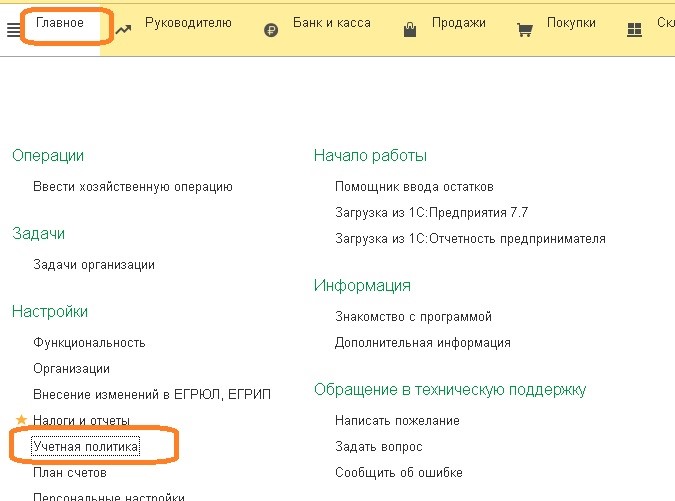

Учетная политика

Отсутствие каких-либо необходимых элементов в учетной политике может привести к нарушениям и неправильным расчетам.

Рассмотрим несколько частых ошибок, допускаемых при составлении учетной политики и их последствия:

- Компания выбрала одну методику бухучета, а осуществляет расчеты по другой. Например, материальные ценности списываются одним методом, а в учетной политике прописан другой, это приведет к неправильному расчету себестоимости.

- Не отражена методика ведения раздельного учета (п. 4 ст. 170 НК РФ). В соответствии со ст. 149 НК РФ при наличии облагаемых и необлагаемых операций обязательно вести раздельный учет (прописать, какие расходы организации относятся к облагаемым, а какие — к необлагаемым). Для компаний, занимающихся экспортом, с применением ставки 0%, также нужно вести раздельный учет, а его методику — отразить в учетной политике (п. 10 ст. 165 НК РФ). Отсутствие методики в учетной политике приведет к потере данных расходов и вычетов, налоговики их просто не зачтут.

- Не прописана методика расчета незавершенного производства. Ст. 319 НК РФ гласит, что если налогоплательщик не сможет четко по объектам вести учет и распределять прямые расходы по договорам, то он должен установить в своей учетной политике обоснованный расчет незавершенного производства и следовать именно ему.

Отсутствие данного пункта приведет к установлению налоговиками своего порядка расчета «незавершенки».

Ответа на вопрос «Что проверить перед сдачей отчетности?» ни в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», ни в Положении по ведению бухгалтерского учета и составлению отчетности в РФ (утверждено Приказом Минфина РФ от 29.07.1998 № 34н), ни в бухгалтерском стандарте — ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено Приказом Минфина РФ от 06.07.1999 № 43н) — нет.

Однако проведение подготовительных мероприятий необходимо, чтобы избежать применения другого стандарта — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено Приказом Минфина РФ от 28.06.2010 № 63н).

Проанализируйте свою учетную политику и при необходимости внесите в нее дополнения. Учетная политика — основополагающий документ, на основании которого ведется бухгалтерский учет предприятия и формируется финансовая отчетность.

Проверка документов

Вспомним, на чем базируется фундамент финансовой отчетности:

- первичные документы по хозяйственным операциям;

- регистры бухгалтерского учета хозяйствующего субъекта.

Таким образом, перед составлением годовой отчетности, необходимо провести проверку в документах и регистрах бухгалтерского учета.

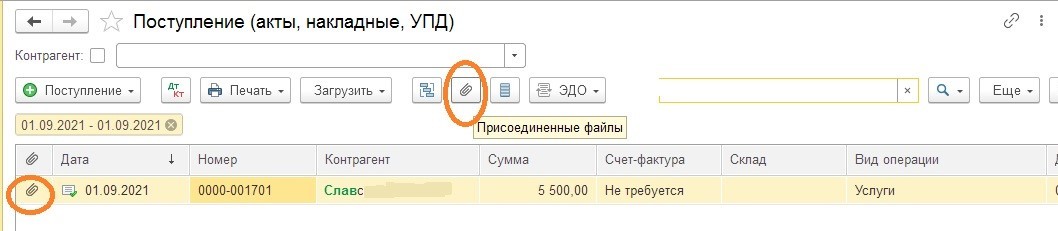

На данном этапе выявляется отсутствие документов по отраженным в программе операциям или, наоборот: неотраженные операции по имеющимся первичным документам.

Самые частые ошибки допускаются в первичных документах бухгалтерских счетов «основные средства» и «нематериальные активы».

Основные средства (ОС)

Необходимо проверить: все ли объекты приняты к учету. А при выбытии ОС в документах обязательно должны быть прописаны причины и основания для выбытия основного средства, которое могло бы еще работать. Важно обязательно учесть последствия дальнейшего выбытия — ликвидацию, т. к. в расходы принимается остаточная стоимость ликвидируемых основных средств.

Например, в акте по форме № ОС-4 должно быть прописано: перед ликвидацией ОС разбирается, а его детали и комплектующие компания планирует использовать.

Нематериальные активы

Необходимо проверить правильность принятия к учету нематериальных активов.

В ПБУ 14/2007 (утверждено Приказом Минфина РФ от 27.12.2007 г. № 153н) отражен порядок отнесения к бухгалтерскому учету объекта в качестве нематериального актива.

Регистры

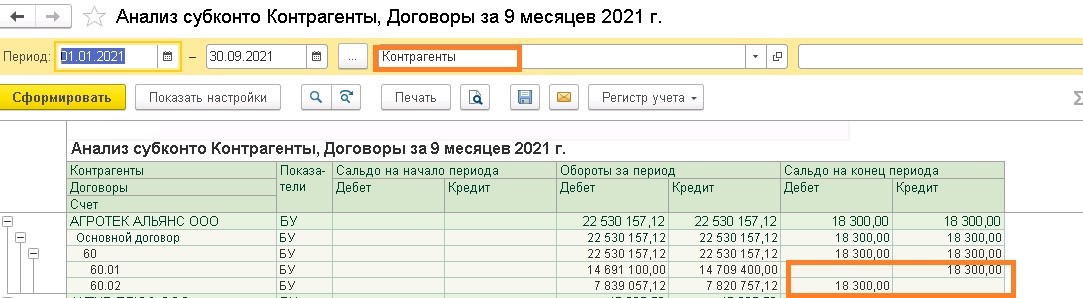

Далее переходим к проверке бухгалтерских регистров: главной книге и оборотно-сальдовой ведомости по всем задействованным счетам бухгалтерского учета. После выполнения всех регламентных операций по закрытию периода (актуализации данных) требуется проверить корректность учетных данных, по которым формируется регламентированная бухгалтерская отчетность.

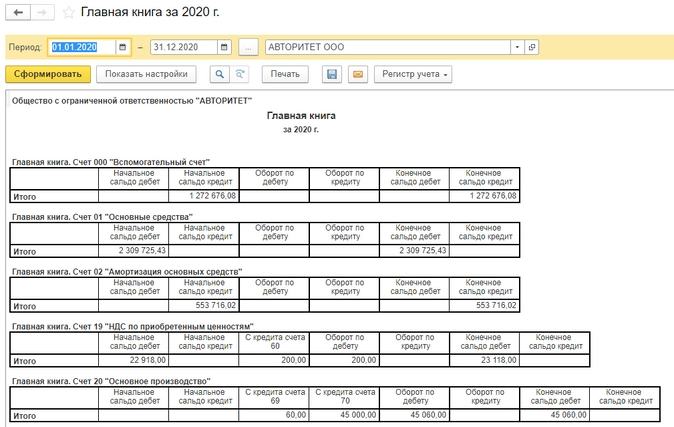

Отчет «Главная книга» (раздел «Отчеты» — «Главная книга») в программе «1С» позволяет сформировать обобщенный регистр, в котором приводится расшифровка оборотов по дебету в разрезе корреспондирующих счетов, оборотов по кредиту и сальдо по счетам на конец периода:

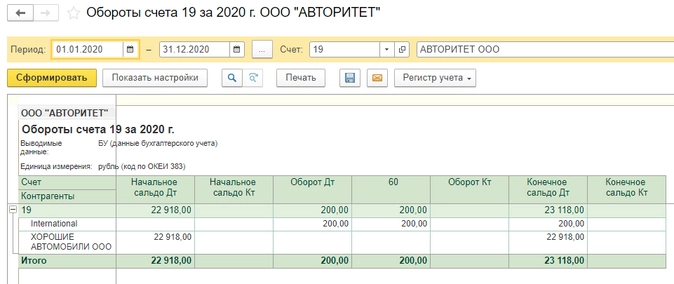

Из отчета «Главная книга» можно перейти в режим просмотра отчета «Обороты счета», кликнув по выбранному показателю.

Данный отчет составляется на этапе анализа бухгалтерских итогов и заполнения форм отчетности. С его помощью мы можем проверить:

- сведения о корреспонденции каждого счета со всеми другими счетами;

- начальное и конечное сальдо по счетам (субсчетам) бухгалтерского учета;

- дебетовые (расшифровываются по корреспондирующим счетам и субсчетам) и кредитовые обороты за период (выводятся одной записью).

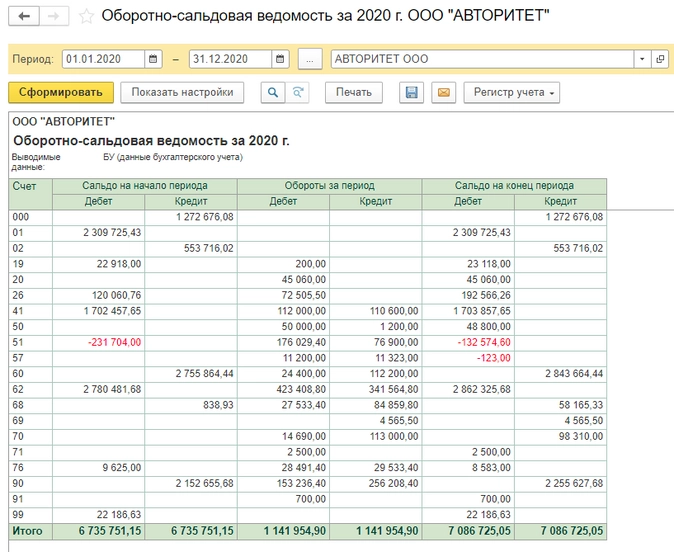

Оборотно-сальдовая ведомость (ОСВ) позволяет проверить:

- какие активы стоят на балансе: основные средства, сырье и материалы, оборудование к установке, вложения во внеоборотные активы и т.д.;

- дебиторскую и кредиторскую задолженность;

- контроль кассовой дисциплины;

- контроль расчетов с подотчетными лицами (наличие денежных средств);

- наличие капитала для продолжения деятельности организации (минимальная стоимость чистых активов);

- прибыль.

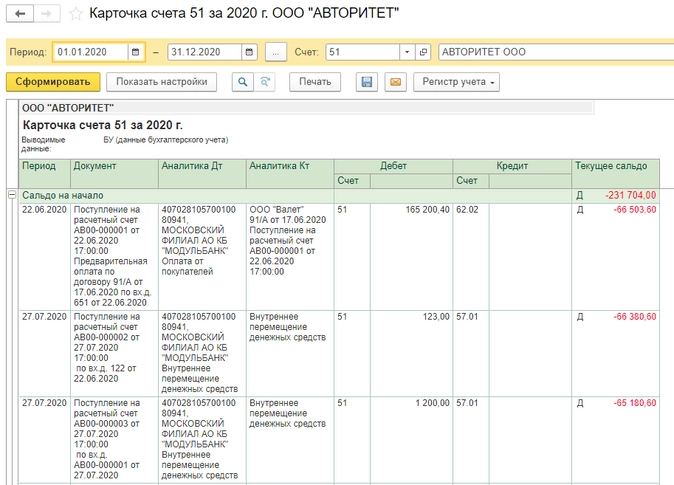

Оборотно-сальдовая ведомость помогает осуществлять контроль остатков на счетах. Если счет определен как активный, но имеет кредитовое сальдо, то в ОСВ остаток выделяется со знаком «минус». Аналогично помечается дебетовый остаток по пассивному счету (счет 51 на рисунке 3). На конец года должно быть нулевым сальдо и по дебету, и по кредиту для счетов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Для раскрытия деталей по каждому счету необходимо из оборотно-сальдовой ведомости перейти в карточку выбранного счета, затем провести анализ по его остаткам и проведенных по нему операций.

Сформировав карточку счета, можно провести ряд мероприятий:

- проанализировать информацию по документам движения;

- проверить правильное формирование проводки с выбранным счетом;

- проверить остатки на любом участке бухгалтерского учета;

- найти и исправить ошибку;

- внести изменения в выбранный документ.

Другими словами, оборотно-сальдовая ведомость позволяет проверить «разноску» первичной документации по счетам и выявить наличие ошибок. И, самое главное, предотвратить попадание данных ошибок в годовую бухгалтерскую отчетность. Главная книга и оборотно-сальдовая ведомость являются основой для формирования баланса.

Экспресс-проверка

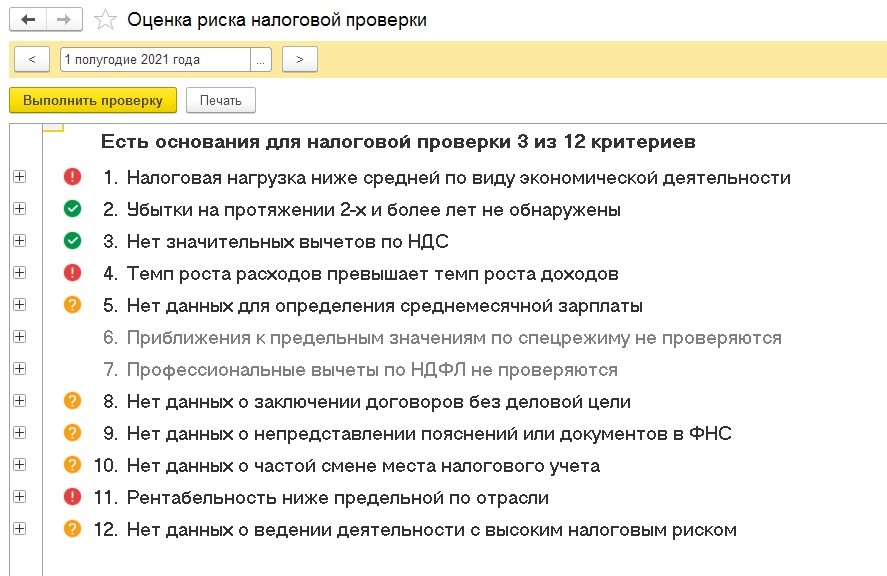

Завершающий этап подготовительных мероприятий для сдачи отчетности — это запуск обработки «Экспресс-проверка ведения учета».

С ее помощью мы проверим:

- соблюдения положений учетной политики;

- ведения кассовых операций;

- анализ состояния бухгалтерского учета.

После выполнения экспресс-проверки, программа выводит отчет о ее результатах, в котором отражается количество обнаруженных ошибок.

Далее формируется отчет с детальной информацией о каждой выявленной ошибке с подсказками по исправлению (рис. 6). При необходимости из отчета можно перейти к первичным документам и исправить их.

Бухгалтерский баланс и Отчет о финансовых результатах являются основными отчетными документами для организаций всех форм собственности. Это публичная отчетность, с которой может ознакомиться любой заинтересованный пользователь. Однако насколько она достоверна и можно ли верить отраженным в ней цифрам? В данной статье рассмотрим, как определить достоверность отчетности и ее соответствие требованиям законодательства.

ОТЧЕТНОСТЬ ОРГАНИЗАЦИЙ: ПОЛЬЗОВАТЕЛИ, СУЩЕСТВЕННОСТЬ ОШИБОК, ПРИЗНАКИ СООТВЕТСТВИЯ ТРЕБОВАНИЯМ ЗАКОНОДАТЕЛЬСТВА

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать, следует ли инвестировать бизнес компании, предоставлять ей кредиты, поручать выполнение заказов.

Пользователей интересует в основном годовая бухгалтерская отчетность. В соответствии с п. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 28.11.2018) «О бухгалтерском учете) отчетным периодом для годовой бухгалтерской (финансовой) отчетности является календарный год — с 1 января по 31 декабря включительно (кроме случаев создания, реорганизации и ликвидации юридического лица).

Годовая бухгалтерская отчетность предоставляется в налоговые органы. Срок ее сдачи — не позже трех месяцев (90 дней) с даты завершения годового отчетного периода.

При подготовке отчетности иногда случаются ошибки. Они могут появиться при переносе базы данных из регистров бухгалтерского учета в Бухгалтерский баланс (форма № 1) и Отчет о финансовых результатах (форма № 2), некорректном отражении отдельных фактов хозяйственной деятельности в бухучете.

Любой пользователь по статьям баланса может определить достоверность информации, представленной в отчетности, и наличие в ней существенных ошибок.

Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного Приказом Минфина России от 28.06.2010 № 63н (в ред. от 06.04.2015)).

Конкретные критерии существенности не установлены, поэтому существенность ошибки определяется самостоятельно, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Установлены определенные правила составления отчетности. При заполнении отчетных форм не допускается изменять смысловое содержание показателей, отражать несколько показателей в одной графе (нарушается логическая структура формы отчетности).

Соответствие составленной отчетности требованиям законодательства можно оценить по ряду признаков (табл. 1).

|

Таблица 1. Проверка показателей отчетности |

||

|

Факт хозяйственной деятельности, отраженной в отчетности |

Как отражается в отчетности |

Примечание |

|

Убыток в налоговом учете |

Сальдо по строке 1180 «Отложенные налоговые активы» |

Отражают организации, применяющие общую систему налогообложения |

|

Вклад в уставной капитал |

Сальдо по строке 1310 |

Равен сумме, указанной в учредительных документах |

|

Образование резервного фонда |

Сальдо по строке 1360 |

Если предусмотрено уставом и организация получила прибыль |

|

Незавершенное производство |

Сальдо по строке 1210 |

Фактические расходы на выпуск готовой продукции, которая не прошла всех стадий обработки; расходы на выполнение подрядных работ, не сданных заказчику (у организаций, выполняющих услуги, сальдо по этой строке отсутствует) |

|

Сальдо по расчетам не должно отражаться в балансе свернуто |

Строка 1230 |

Отражаем дебетовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.1, счета 60.2, 70, 71, 69, 68) |

|

Строка 1520 |

Отражаем кредитовую задолженность по расчетам с контрагентами, бюджетом, сотрудниками (счет 62.2, счета 60.1, 70, 71, 69, 68) |

|

|

Долгосрочные и краткосрочные финансовые вложения должны отражаться в балансе отдельно |

Строка 1240 |

Отражаем краткосрочные финансовые вложения по счету 58/краткосрочные вложения |

|

Строка 1170 |

Отражаем долгосрочные финансовые вложения по счету 58/долгосрочные вложения |

|

|

Взаимоувязка показателей Баланса и Отчета о финансовых результатах |

Сопоставляют определенные строки Баланса и Отчета о финансовых результатах. Должно выполняться тождество |

ПРОВЕРЯЕМ ОТЧЕТНОСТЬ НА ДОСТОВЕРНОСТЬ И НАЛИЧИЕ В НЕЙ ОШИБОК

Если пользователь ознакомлен с учредительными документами, он может проверить правильность отражения в бухгалтерском балансе уставного капитала и начисления резервного фонда.

ПРИМЕР 1

Уставом акционерного общества предусмотрено образование резервного фонда не более 5 % от уставного капитала. Уставной капитал равен 100 тыс. руб.

Организация получила прибыль в размере 1200 тыс. руб. Она отражена по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах. Тогда в строке 1360 «Резервный капитал» Бухгалтерского баланса должна быть указана сумма резервного фонда в размере 5 тыс. руб. (100 тыс. руб. × 5 %).

Сопоставимость данных приведена в табл. 2.

|

Таблица 2. Сопоставимость данных Бухгалтерского баланса, устава и Отчета о финансовых результатах |

||

|

Показатели бухгалтерской отчетности |

Сумма показателей, тыс. руб. |

Документы |

|

Строка 2400 Отчета о финансовых результатах |

1200 |

Чистая прибыль в бухгалтерском учете за год |

|

Строка 1310 Бухгалтерского баланса |

100 |

Размер уставного капитала, указанный в уставе |

|

Строка 1360 Бухгалтерского баланса |

5 |

Размер резервного фонда (5 % от уставного капитала) |

Если оценивать баланс компании, предоставляющей услуги, то в первую очередь нужно обратить внимание на строку «Запасы» актива Бухгалтерского баланса.

Услуга — это деятельность, результаты которой не имеют материального выражения. Примеры услуг: маркетинговые, рекламные, консультационные, агентские. Компании, оказывающие такие услуги, незавершенного производства не имеют.

По строке 1210 «Запасы» отражают стоимость материально-производственных ценностей (МПЦ), приобретенных для нужд компании (канцелярские принадлежности, стоимость малоценного имущества, не переданного в эксплуатацию, и т. д.). Сумма по этой строке обычно несущественна по отношению к остальным показателям баланса.

ПРИМЕР 2

Компания оказывает рекламные услуги по продвижению сайтов. Основные показатели ее бухгалтерской отчетности:

- по строке 1210 «Запасы» отражена стоимость МПЦ, необходимых для выполнения рекламных услуг (канцтовары, оборудование стоимостью менее 100 тыс. руб. за единицу, не переданное в эксплуатацию);

- по строке 1230 «Дебиторская задолженность» — задолженность по расчетам с покупателями;

- по строке 1250 «Денежные средства и денежные эквиваленты» — безналичные денежные средства на расчетном счете на конец отчетного периода;

- по строке 1520 «Кредиторская задолженность» — задолженность по платежам в бюджет, сотрудникам, поставщикам.

Показатели Бухгалтерского баланса компании за 2018 г. приведены в табл. 3.

|

Таблица 3. Показатели Бухгалтерского баланса за 2018 г., тыс. руб. |

|||||

|

Наименование показателя |

Код строки |

На 31.12.2018 |

Сальдо по счетам бухучета |

Разъяснения |

|

|

как было |

как должно быть |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

I. Внеоборотные активы |

|||||

|

Нематериальные активы |

1150 |

550 |

550 |

Дт 04 – Кт 05 |

Остаточная стоимость исключительных прав на программу |

|

Итого по разделу I |

1100 |

550 |

550 |

||

|

II. Оборотные активы |

|||||

|

Запасы |

1210 |

120 |

120 |

Дт 10 |

Стоимость ТМЦ |

|

Дебиторская задолженность |

1230 |

1200 |

1470 |

Дт 62.1, 60.2 |

Задолженность покупателей, предоплата поставщикам |

|

Денежные средства и денежные эквиваленты |

1250 |

780 |

780 |

Дт 51 |

Денежные средства на расчетном счете |

|

Итого по разделу II |

1200 |

2100 |

2370 |

||

|

Баланс |

1600 |

2650 |

2920 |

||

|

III. Капитал и резервы |

|||||

|

Уставный капитал |

1310 |

10 |

10 |

Кт 80 |

Согласно учредительным документам |

|

Нераспределенная прибыль (убыток) |

1370 |

1100 |

1100 |

Кт 84 |

Нераспределенная прибыль |

|

Итого по разделу III |

1300 |

1110 |

1110 |

||

|

V. Краткосрочные обязательства |

|||||

|

Кредиторская задолженность |

1520 |

1540 |

1810 |

Кт 60.1, 62.2, 70, 71, 68, 69 |

Задолженность поставщикам, сотрудникам, авансы от покупателей |

|

Итого по разделу V |

1500 |

1540 |

1810 |

||

|

Баланс |

1700 |

2650 |

2970 |

Разберем, насколько достоверны показатели графы 3 Бухгалтерского баланса. Компания занимается продвижением сайтов. У нее разработаны специальные программы, на которые она получила исключительные права, поэтому данные, отраженные в разделе «Внеоборотные активы», не вызывают сомнений.

В «Запасах» рекламной компании учтена стоимость двух приобретенных компьютеров и принтера (стоимость единицы менее 100 тыс. руб.), не переданных в эксплуатацию на дату составления отчетности, а также канцелярские принадлежности. Такое отражение соответствует нормам.

Вызывает сомнения достоверность данных по строкам 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность». Расчеты в Бухгалтерском балансе отражены свернуто, то есть общее сальдо по счету 62 «Расчеты с покупателями и подрядчиками» и счету 60 «Расчеты с поставщиками и подрядчиками».

По актам сверки у организации есть:

- переплата покупателей на сумму 150 тыс. руб. — это кредитовое сальдо по счету 62.2 «Расчеты по авансам полученным»;

- незакрытые авансы, оплаченные поставщикам на сумму 120 тыс. руб., — дебетовое сальдо по счету 60.2 «Расчеты по авансам выданным».

В бухгалтерском балансе отдельно в дебетовых и кредитовых задолженностях они не отражены.

Данные по расчетам с дебиторами и кредиторами в бухучете представлены в табл. 4.

|

Таблица 4. Расчеты с дебиторами и кредиторами в бухучете |

|||

|

Сальдо по дебету счета |

Сумма, тыс. руб. |

Сальдо по кредиту счета |

Сальдо по кредиту, тыс. руб. |

|

62.1 |

1350 |

62.2 |

150 |

|

Остаток 62 (свернутый) |

1200 |

||

|

60.2 |

120 |

60.1, 70, 68, 69 |

1660 |

|

Остаток 60 (свернутый) |

1540 |

Показатели в балансе должны отражаться развернуто (отдельно задолженность по кредиту и отдельно задолженность по дебету). Это требование законодательства.

Заполняем строки баланса в соответствии с данным требованием (табл. 5).

|

Таблица 5. Заполнение строк баланса в соответствии с требованием законодательства |

|||

|

Строка баланса |

Наименование строки |

Расчет |

Сумма, тыс. руб. |

|

Строка 1230 |

Дебиторская задолженность |

1350 тыс. руб. (Дт 62.1) + 120 тыс. руб. (Дт 60.2) |

1470 |

|

Строка 1520 |

Кредиторская задолженность |

1110 тыс. руб. (Кт 60.1, 70, 68, 69) + 150 тыс. руб. (Кт 62.2) |

1260 |

Баланс, каким он должен быть в соответствии с требованиями законодательства, отражен в графе 4 табл 3. Разница в значениях составила 270 тыс. руб. Это будет 9 % от валюты баланса (270 тыс. руб. / 2970 тыс. руб. × 100 %).

Ошибку можно назвать существенной, хотя указанная цифра меньше 10 % (налоговые органы могут оштрафовать за нее, как за искажение строк отчетности).

Для пользователей отчетности важно знать точную сумму задолженности самой компании и долг покупателей.

ЭТО ВАЖНО

Формы бухгалтерской отчетности должны быть взаимоувязаны. Это основной критерий при проверке отчетности.

Проверяя соответствие показателей Бухгалтерского баланса и Отчета о финансовых результатах, следует обратить внимание на следующие показатели:

- нераспределенная прибыль. Разница показателей нераспределенной прибыли на начало и конец года по строке 1370 «Нераспределенная прибыль (убыток) отчетного года» Баланса должна быть равна показателю чистой прибыли в Отчете о финансовых результатах за отчетный период по строке 2400 «Чистая прибыль (убыток)». А нераспределенная прибыль (непокрытый убыток) на конец отчетного периода по строке 1370 Баланса совпадает с суммой нераспределенной прибыли (непокрытого убытка) на начало года и чистой прибыли (убытка) за отчетный период по строке 2400 Отчета о финансовых результатах. Расхождения возможны, если нераспределенная прибыль шла в отчетном периоде, например, на выплату дивидендов;

- убыток от основной деятельности отражен в декларации по налогу на прибыль, а в балансе этот убыток отражен в разделе «Внеоборотные активы» по строке 1180 «Отложенные налоговые активы»;

- отражение ОНА (отложенные налоговые активы) и ОНО (отложенные налоговые обязательства). Изменение остатков за отчетный период по строке 1180 «Отложенные налоговые активы» и строке 1420 «Отложенные налоговые обязательства» в Бухгалтерском балансе должно соответствовать данным, отраженным в Отчете о финансовых результатах по строкам ОНА (2450) и ОНО (2430).

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 3, 2019.

Бухгалтерский баланс организации — это важный документ для отчета перед налоговой. Но в то же время он дает ценную информацию для анализа деятельности компании, для финансового планирования и прогнозов.

Правильно составленный баланс — это упорядоченная система данных, которая показывает движение имущества, результаты деятельности организации, состояние расчетов с контрагентами и обязательств. Баланс тесно связан с финансовым учетом и помогает контролировать работу предприятия, а также сохранять имущество компании.

Информация, которая содержится в балансе, может быть важна и интересна не только собственникам организации или ФНС, перед которой компания отчитывается этим документом. Данные баланса могут потребоваться другим заинтересованным лицам:

- органам госстатистики;

- банкам в случае заявки на кредит;

- инвесторам и спонсорам;

- контрагентам;

- администрации регионов, в которых работает компания.

Поэтому важно правильно составить бухгалтерский баланс и провести его проверку: сравнить соотношения показателей между разными формами. Если строка бухгалтерского баланса искажена на 10% или более, то согласно ст. 15.11 КоАП РФ налоговая может выставить компании штраф на 2000-3000 рублей. Если отчетность компании подлежит обязательному аудиту, то при искажениях будет сложнее получить положительное аудиторское заключение. Из-за ошибок в балансе банк может отказать в кредите, а инвесторы отказаться от сотрудничества. Также баланс не должен содержать помарок и подчисток.

Этапы проверки бухгалтерского баланса

Проверку баланса стоит начать с простых вещей. Правильно ли внесены в документ все ключевые данные об организации? А это:

- Полное наименование организации.

- Адрес организации.

- Отчетная дата или период.

- Вид деятельности.

- Идентификационный номер.

- Организационно-правовая форма.

Далее, проследите, совпадают ли показатели начала отчетного периода и конца предыдущего отчетного периода — по содержанию показателей и по номенклатуре статей. Одно из важных требований баланса — преемственность, когда последующий баланс вытекает из предыдущего.

Сверьте Главную книгу и показатели баланса, опираясь на данные учетных регистров. Это поможет выявить возможные отклонения и подтвердит статьи баланса. Также баланс должен опираться на данные инвентаризации. Проведите инвентаризацию, чтобы убедиться, что остатки, которые числятся на счетах, существуют в действительности.

Еще одно требование к балансу — его единство. Это означает, что баланс должен строиться на единых принципах оценки и учета, когда во всех отделах компании применяется единая номенклатура счетов учета, одинаковое содержание счетов. И за этим тоже следует следить не только при проверке баланса, но уже при самой организации учета или его ведении.

Следует помнить, что основные средства нужно учитывать по первоначальной стоимости, которая включает фактические затраты на строительство, доставку, таможенные сборы, монтаж, настройку, консультации специалистов и т. д. Остаточная стоимость получается, если вычесть амортизацию из первоначальной стоимости. По остаточной стоимости основные средства и отражаются в балансе. Нематериальные активы нужно учитывать по остаточной стоимости после фактической проверки.

Взаимоувязка форм отчетности

Основной и самый показательный критерий правильно составленного баланса — равенство актива и пассива. Но кроме этого некоторые показатели разных форм отчетности связаны друг с другом. Например, некоторые строки баланса и некоторые строки отчета о финрезультатах или отчета о движении денежных средств. И эту взаимосвязь необходимо сохранять.

Сравним показатели Баланса и Отчета о финансовых результатах:

- Из строки 1180 баланса отчетного года вычтите показатель строки 1180 предыдущего года и показатель строки 1420 отчетного года, а затем прибавьте показатель строки 1420 предыдущего года — результат должен совпасть со строкой отчета 2412.

- В строке 1370 баланса вычтите показатели нераспределенной прибыли (непокрытого убытка) на конец отчетного и предыдущего года — результат должен совпасть со строкой отчета 2400 за отчетный период.

- В строке 1340 баланса вычтите показатель переоценки внеоборотных активов на конец предыдущего года из показателя отчетного года — результат должен совпасть со строкой 2510 отчета за отчетный период.

Важно! Не все равенства должны выполняться в обязательном порядке. К примеру, строка 2400 отчета о финрезультатах не будет равна разности строк 1370, если в организации начисляли дивиденды. Строка 1300 баланса на 31 декабря отчетного года не будет равна строке 3600 отчета об изменениях капитала, если у учредителей есть задолженность по вкладам в уставный капитал.

Учитывайте это при сопоставлении показателей.

Сравним показатели Баланса и Отчета об изменениях капитала:

- Показатели строки 1310 «Уставный капитал» баланса должны совпасть с графой «Уставный капитал» строк 3100, 3200, 3300 отчета об изменениях капитала за соответствующие годы.

- Показатели строки 1320 «Собственные акции, выкупленные у акционеров» баланса должны совпасть с графой «Величина капитала» строк 3100, 3200, 3300 отчета об изменениях капитала за соответствующие годы.

- Показатели строки 1360 «Резервный капитал» баланса должны совпасть с графой «Резервный капитал» строк 3100, 3200, 3300 отчета об изменениях капитала за соответствующие годы.

- Показатели строки 1370 «Нераспределенная прибыль (непокрытый убыток)» баланса должны совпасть со строками отчета 3100, 3200, 3300 по колонке «Нераспределенная прибыль (непокрытый убыток)».

- Показатели строки 1300 «Итого по разделу III» баланса должны совпасть со строками отчета 3100, 3200, 3300 по колонке «Итого».

- Показатель строки 1300 «Итого по разделу III» баланса должен быть равен строке 3600 «Чистые активы» на 31 декабря отчетного года.

Сравним показатели Баланса и Пояснений к балансу и отчету о финрезультатах:

- Разница между первоначальной стоимостью нематериальных активов, накопленной амортизацией и убытками от обесценения из строки 5100 пояснений по графе «На конец года» должна совпадать со строкой 1110 «Нематериальные активы» баланса. Аналогичное соотношение выполняется по строке 5110 для предыдущего года. Есть условие — организация не должна показывать в балансе незавершенные вложения в НМА.

- Разница между первоначальной стоимостью нематериальных активов, накопленной амортизацией и убытками от обесценения из строки 5100 пояснений по графе «На начало года» должна совпасть с показателем строки 1110 баланса на конец предыдущего периода.

- Разница между первоначальной стоимостью нематериальных активов, накопленной амортизацией и убытками от обесценения из строки 5110 пояснений по графе «На начало года» должна совпасть с показателем строки 1110 баланса на конец года, предшествующего предыдущему. Если организация показывает в балансе незавершенные вложения в НМА, дополнительно нужно прибавить строку 5190 «Незаконченные операции по приобретению НМА — всего. За предыдущий год» из графы «На начало года».

- Разница между первоначальной стоимостью ОС и накопленной амортизацией из строки 5200 пояснений по графе «На конец периода» должна совпадать со строкой 1150 «Основные средства» баланса на 31 декабря отчетного года. Аналогичное соотношение выполняется по строке 5210 для предыдущего года. Есть условие — организация не должна показывать в балансе незавершенные капитальные вложения.

- Разница между первоначальной стоимостью ОС и накопленной амортизацией из строки 5200 пояснений по графе «На начало года» должна совпасть с показателем строки 1150 баланса на конец предыдущего периода.

- Разница между первоначальной стоимостью ОС и накопленной амортизацией из строки 5210 пояснений по графе «На начало года» должна совпасть с показателем строки 1150 баланса на конец года, предшествующего предыдущему.

- Вычтите показатели в строке пояснений 5220 (На конец периода) — результат должен совпасть с показателем строки баланса 1160 (На конец отчетного периода).

- Вычтите показатели в строках пояснений 5220 (На начало периода) — результаты должны совпасть с показателем строки баланса 1160 (на конец прошлого отчетного периода).

- Вычтите показатели в строке пояснений 5230 (На начало года) — результат должен совпасть с показателем строки баланса 1160 (На конец года, предшествующего прошлому отчетному периоду).

- Вычтите показатели в строке пояснений 5301 (На конец периода) — результат должен совпасть с показателем строки баланса 1170 (На конец отчетного периода).

- Вычтите показатели в строках пояснений 5301 (На начало года) и 5311 (На конец периода) — результаты должны совпасть с показателем строки баланса 1170 (На конец прошлого отчетного периода).

- Вычтите показатели в строках пояснений 5311 (На начало года) — результат должен совпасть с показателем строки баланса 1170 (на конец года, предшествующего прошлому периоду).

- Вычтите показатели в строке пояснений 5400 (На конец периода) — результат должен совпасть с показателем строки баланса 1210 (На конец отчетного периода).

- Вычтите показатели в строках пояснений 5400 (На начало года) и 5420 (На конец периода) — результаты должны совпасть с показателем строки баланса 1210 (На конец прошлого отчетного периода).

- Вычтите показатели в строке пояснений 5420 (На начало года) — результат должен совпасть с показателем строки баланса 1210 (На конец года, предшествующего прошлому периоду).

- Вычтите показатели в строке пояснений 5510 (На конец периода) — результат должен совпасть с показателем строки баланса 1230 (На конец отчетного периода).

- Вычтите показатели в строках пояснений 5510 (На начало года) и 5530 (На конец периода) — результаты должны совпасть с показателем строки баланса 1230 (На конец прошлого отчетного периода).

- Вычтите показатели в строке пояснений 5530 (На начало года) — результат должен совпасть с показателем строки баланса 1230 (На конец года, предшествующего прошлому отчетному периоду).

- Показатель строки пояснений 5560 (Остаток на конец периода) должен совпасть с показателем строки баланса 1520 в части сумм краткосрочной кредиторской задолженности (На конец отчетного периода).

- Показатели строк пояснений 5560 (Остаток на начало года) и 5580 (Остаток на конец периода) должен соответствовать показателю строки баланса 1520 в части сумм краткосрочной кредиторской задолженности на эти даты.

- Показатель строки пояснений 5580 (Остаток на начало года) должен соответствовать показателю строки баланса 1520 в части сумм краткосрочной кредиторской задолженности на конец года, предшествующего прошлому периоду.

- Показатель строки пояснений 5700 (Остаток на конец периода) должен соответствовать показателю строки баланса 1540 (На конец отчетного периода).

- Показатель строки пояснений 5700 (Остаток на начало года) должен совпасть с показателем строки баланса 1540 (На конец прошлого периода).

Сравним показатели Баланса и Отчета о движении денежных средств:

- Показатель строки отчета 4500 «Остаток денежных средств и эквивалентов на конец отчетного периода» по графе «За отчетный период» должен совпасть с показателем строки баланса 1250 «Денежные средства и денежные эквиваленты» по графе « На 31 декабря отчетного года».

- Показатели строк отчета 4450 «Остаток денежных средств и эквивалентов на начало отчетного периода» по графе «За отчетный период» и 4500 «Остаток денежных средств и эквивалентов на конец отчетного периода» по графе «За аналогичный период предыдущего года» должны совпасть с показателем строки баланса 1250 «Денежные средства и денежные эквиваленты» по графе «На 31 декабря предыдущего года».

- Показатель строки отчета 4450 «Остаток денежных средств и эквивалентов на начало отчетного периода» по графе «За аналогичный период предыдущего года» должен совпадать с показателем строки баланса 1250 по графе «На 31 декабря года, предшествующего предыдущему».

Если какие-то показатели в балансе не сходятся, придется вернуться к проверке отчетов, а в них — первичной документации. Чтобы избежать ошибок и кропотливого “ручного” ведения учета, воспользуйтесь бухгалтерской программой или онлайн-сервисом с автоматизированной подготовкой отчетов.

Из нашей статьи вы узнаете:

Как проверить бухгалтерский баланс

Бухгалтерский баланс – документ, в котором отражены сведения о движении имущества, состоянии счетов, взаимоотношениях с контрагентами и, в целом, результаты финансовой и хозяйственной деятельности организации.

Правильность составления документа и сравнение его показателей с другими формами отчетности крайне важны. Отклонение в строке сведений на 10% и более от реальной цифры влечет ответственность и штраф в рамках ст. 15.11 КоАП РФ, а также затруднит получение компанией положительного заключения от аудитора.

В статье рассмотрим, как проверить бухгалтерский баланс и увязать его показатели с данными из других видов отчетности.

Этапы проверки бухгалтерского баланса

В первую очередь следует проверить правильность данных об организации:

- полное наименование компании;

- адрес регистрации юридического лица;

- вид деятельности;

- организационно-правовая форма;

- отчетная дата и период отчетности.

Текущий баланс должен быть продолжением предшествующего. Соответственно, необходимо проверить их между собой. Показатели начала периода текущего документа должны совпадать с показателями конца предыдущего. Это касается как содержания, так и номенклатуры статей.

Информация в отчетной форме должна соответствовать данным Главной книги и инвентаризационным данным. Рекомендуется регулярно проводить инвентаризацию, чтобы убедиться в действительном существовании различных остатков, которые записаны на счетах.

Важный момент при проверке и ведении баланса – это единый подход к принципам оценки и учета внутри организации.

Как прочитать бухгалтерский баланс

Отчет строится на соотношении активов и пассивов. При чтении документа следует обратить внимание на следующие моменты:

- для активов: чем ниже строка в балансе, тем быстрее записанные в ней активы можно перевести в денежные средства;

- для пассивов: обязательства, указанные в наиболее нижних строках, нужно вернуть в первую очередь.

Наиболее результативно читать и анализировать баланс, в котором представлены сведения о нескольких отчетных периодах. Например, за последние 3 года. В этом случае сравнивают цифры по каждому показателю за каждый год и делают вывод о результативности и успешности бизнеса.

Анализ бухгалтерского баланса предприятия

Рассмотрим пример в виде отчета некоторой компании из числа малого бизнеса (в нем нет отложенных налоговых активов и обязательств, так как малый бизнес имеет право не отражать их в данном документе в согласии с п. 2 ПБУ 18/02).

| № | Наименование показателя | Код строки | Данные на 31.12.2018 | Данные на 31.12.2019 | Данные на 31.12.2020 |

|---|---|---|---|---|---|

| 1. | Внеоборотные активы | ||||

| Основные средства | 1150 | 808 | 783 | 760 | |

| Финансовые вложения | 1170 | — | 3 | 45 | |

| 2. | Оборотные активы | ||||

| Запасы | 1210 | 117 | 119 | 113 | |

| Дебиторская задолженность | 1230 | 52 | 50 | 57 | |

| Денежные средства и эквиваленты | 1250 | 13 | 9 | — | |

| БАЛАНС | 1600 | 990 | 964 | 975 | |

| 3. | Капитал и резервы | ||||

| Уставный капитал | 1310 | 10 | 10 | 10 | |

| Резервный капитал | 1360 | 3 | 4 | 5 | |

| Нераспределенная прибыль | 1370 | 317 | 476 | 512 | |

| 5. | Краткосрочные обязательства | ||||

| Кредиторская задолженность | 1520 | 660 | 474 | 448 | |

| БАЛАНС | 1700 | 990 | 964 | 975 |

Какие выводы следуют из этих показателей:

- Компания финансово устойчивая: отсутствие долгосрочных обязательств (кредитов), уверенный рост прибыли.

- В активах наибольшие показатели в основных средствах, обратить их в деньги быстро не получится. При падении уровня реализации может потребоваться кредит.

- Достаточно высокие показатели в графе «Запасы». Это говорит, с одной стороны, о хорошем снабжении, а с другой может свидетельствовать о залежах неиспользуемого сырья.

- Настораживает малый объем средств в графе «Денежные средства», если ранее их не вкладывали для получения дохода.

- Положительные моменты в разделе пассивов: рост резервного капитала и наличие нераспределенной прибыли с ежегодным ростом последнего показателя.

- Высокие показатели в графе «Кредиторская задолженность» по краткосрочным обязательствам. Это может быть задержка заработной платы и звонок о серьезных проблемах внутри компании.

Взаимоувязка форм отчетности

В правильно составленном документе есть взаимоувязки показателей баланса с другими формами отчетности. В их числе отчет о доходах и расходах, о капитале, движении денежных средств, а также пояснительные записки к документу.

Ключевые взаимосвязи, то есть соответствие между показателями двух документов, включают следующие увязки:

| Строка баланса | Строка соотносимого документа |

| Финансовый отчет | |

| 1250 | 4500, 4450, 4400 |

| Отчет о капитале | |

| 1310 | 3100, 3300, 3310, 3320 |

| Отчет о финансовых итогах | |

| 1370 по завершении года | 2600 на текущий год |

| Отчет о прибыли | |

| 1370 | 2400 |

| 1180 | 2450 |

Сдавайте бухгалтерский баланс через сервис 1С-Отчетность. Умный редактор отчётов подскажет, как заполнить каждое поле в форме — даже если вы заполняете её впервые, то не допустите ошибок.

Выводы

Проверка и чтение бухгалтерского баланса , а также увязка его с другими видами отчетности – важнейшие навыки как для бухгалтера, так и для руководителя компании. Этот документ содержит важнейшую информацию о деятельности организации и при понимании определенных моментов дает опорные точки для выстраивания плана работы всей организации, позволяет избежать серьезных проблем и вовремя поменять тактику ведения бизнеса.

Многие руководители предпочитают жить в неведении и думать, что с бухучетом у них все в порядке, ведь у них есть главный бухгалтер, который знает свое дело! Доверие очень быстро улетучивается, когда вскрывается правда о бухгалтерских ошибках, повлекших начисление штрафов, пени, недоимки по налогам и взносам. К сожалению, иногда бывает слишком поздно и смягчить удар ничем нельзя. Выездная проверка, которую можно было избежать, уже на пороге!

Сегодня я простыми словами расскажу, как руководителю защититься от действия (бездействия) неквалифицированного главбуха не имея для этого специфических бухгалтерских знаний. Если вовремя принять меры и подстелить соломки, то есть возможность исправить ситуацию и избежать неприятностей.

- 1 Какие ошибки в работе бухгалтера помогут вам избавиться от денег.

- 2 Как руководителю самостоятельно проверить учет и найти ошибки в работе бухгалтера.

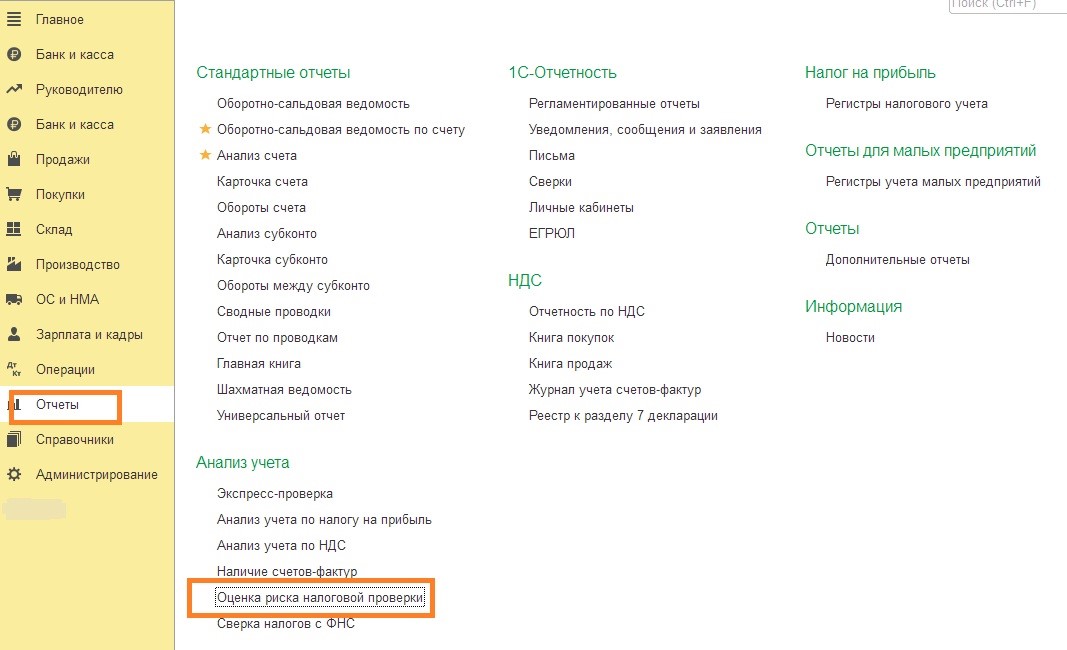

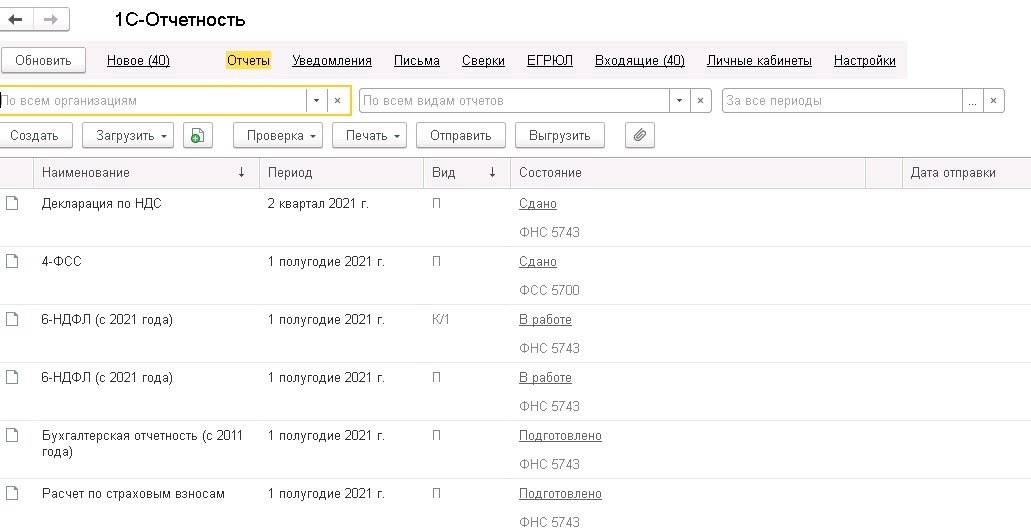

- 2.1 1 Шаг. Организуйте себе доступ в бухгалтерскую базу, чтобы проверить работу бухгалтера.

- 2.2 2 Шаг. Проведите экспресс – проверку используя бесплатный отчет конфигурации 1С Бухгалтерия.

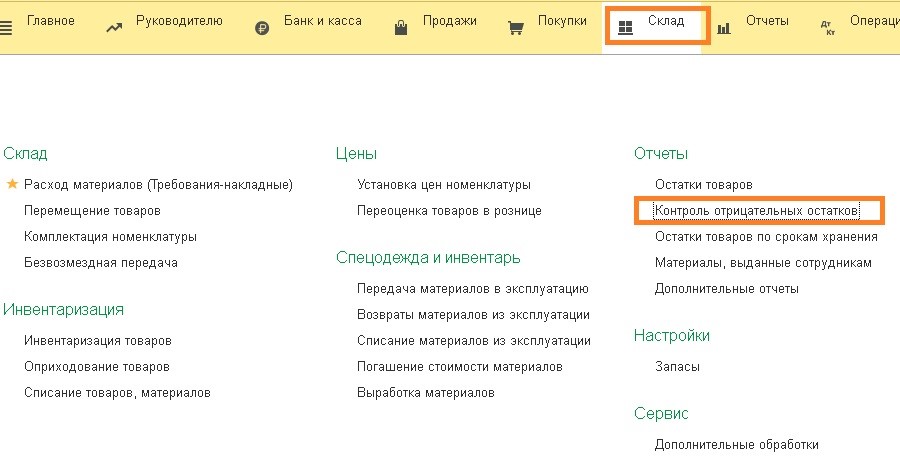

- 2.3 3 Шаг. Проведите проверку контроля отрицательных остатков на складе, используя бесплатный отчет в конфигурации 1С Бухгалтерия.

- 2.4 4 Шаг. Попросите бухгалтера предоставить вам всю сданную отчетность за проверяемый период.

- 2.5 5 Шаг. Попросите бухгалтера запросить справку из налоговой о состоянии расчетов с бюджетом.

- 2.6 6 Шаг. Главбух должен максимально соответствовать идеальному портрету бухгалтера.

- 3 Вывод:

Какие ошибки в работе бухгалтера помогут вам избавиться от денег.

Чтобы понять какие ошибки в работе бухгалтера несут риски для бизнеса, достаточно знать за какие нарушения есть штрафные санкции. Вот некоторые из них:

- Бухгалтер забыл подать отчетность в положенный срок, установленным способом (ст. 219 НК РФ). Штраф от 5% до 30% с неуплаченной суммы налога, но не менее 1т.р. Кроме того, за не сдачу отчетности по страховым взносам, 6НДФЛ и НДС налоговики вмиг заблокируют весь расчетный счет, до момента, когда это нарушение не будет полностью устранено. Довольно неприятная ситуация, которая полностью зависит от действия (бездействия) бухгалтера!

- Бухгалтер грубо нарушил правила учета доходов и расходов, объектов налогообложения (ст. 120 НК РФ). Штраф от 10тыс. р. до 20% от неуплаченного налога, вызванного ошибкой бухгалтера .

- Бухгалтер забыл вовремя оплатить налоги, либо допустил ошибку и неправомерно уменьшил налог (ст. 122 НК РФ).

- Сделано умышленно — штраф составит 40% от неуплаченной суммы в бюджет.

- Непреднамеренная ошибка (без злого умысла). Штраф 20% от неуплаченной суммы налога.

- Бухгалтер забыл провести агентские налоговые удержания. Например, не удержан НДФЛ или агентский НДС при аренде муниципального имущества, или при работе с иностранными поставщиками услуг. Штраф составит 20% от неудержанной суммы (ст. 123 НК РФ).

- Бухгалтер нарушил кассовую дисциплину – штраф от 40-50 т. р. за каждое нарушение.

Как видите, наше законодательство довольно сурово, но ведь владельческий контроль никто не отменял! Всегда проверяйте вашего бухгалтера и вы избежите ненужных рисков.

Как руководителю самостоятельно проверить учет и найти ошибки в работе бухгалтера.