Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 февраля 2019 г.

Содержание журнала № 5 за 2019 г.

РСВ: как уточнить персональные данные работников

Если вы обнаружили, что в уже принятом инспекцией расчете по страховым взносам вами были допущены ошибки в разделе 3 «Персонифицированные сведения о застрахованных лицах», то в уточненном расчете раздел 3 нужно заполнить дваждыПисьмо ФНС от 26.12.2018 № БС-4-11/25634.

Первый раз раздел 3 в уточненке заполняется с целью аннулирования некорректных данных. Для этого в подразделе 3.1 уточненного РСВ персональные данные указываются в том же виде, в котором они попали в первоначальный расчет. При этом в строках 190—300 подраздела 3.2, содержащих суммовые показатели, проставляются нули, а в «несуммовых» строках ставится прочерк. В строке 010 раздела 3 уточненного расчета указывается номер корректировки «1—». В строках 160—180 подраздела 3.1 следует отразить признак «2» — не является застрахованным лицом.

При заполнении второго раздела 3 в подразделе 3.1 нужно будет указать корректные (актуальные) персональные данные застрахованных лиц. Подраздел 3.2 заполняется в общеустановленном порядке (то есть с отражением суммовых показателей). В строке 010 раздела 3 уточненного РСВ указывается номер корректировки «0—». В строках 160—180 подраздела 3.1 указывается код «1» либо «2» в зависимости от того, является лицо застрахованным или нет.

Если суть корректировки персональных данных в расчете заключается в том, чтобы убрать из РСВ сведения о «лишних» физлицах, нужно заполнить только один раздел 3 (обнуляющий).

Отметим, что при указании в расчете недостоверных персональных данных, идентифицирующих застрахованных лиц, РСВ считается непредставленнымп. 7 ст. 431 НК РФ. Так что описанный порядок представления уточненок, вероятно, относится к периодам, когда налоговики еще принимали расчеты с такими ошибками из-за некорректно переданных из ПФР данных о СНИЛС (то есть к 2017 г.).

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Страховые взносы — расчет / уплата / отчетность

Страховые взносы — расчет / уплата / отчетность

2023 г.

2022 г.

2021 г.

У сотрудника несколько номеров СНИЛС. При отправке первичного РСВ указали недействительный номер и получили требование о подаче уточняющего Расчета по страховым взносам. При заполнении корректировочного отчета в Раздел 3 попадает по сотруднику 2 страницы: аннулирующая и вторая, с верным СНИЛС. Но ФНС отказывается принимать такой отчет, аргументируя это тем, что ошибочный СНИЛС сотрудника упразднен.

Как правильно заполнить Раздел 3 по сотруднику при ошибке в СНИЛС: одним листом или двумя?

Согласно порядку заполнения Расчета по страховым взносам при ошибке в СНИЛС сотрудника в Раздел 3 корректировочного отчета следует включать 2 листа: аннулирующий с ошибочным СНИЛС и второй лист с верным СНИЛС. Такой порядок заполнения подтверждает Письмо ФНС от 02.04.2020 N БС-4-11/5624@.

НО! На практике ваши коллеги сталкиваются с таким сообщением ФНС: если в корректирующем РСВ есть страница с упраздненным СНИЛС, такой отчет впоследствии не загружается в базу ПФР. Скорее всего, это связано с тем, что неправильный СНИЛС был выдан работнику ошибочно, и ПФР аннулировал этот СНИЛС, т.е. в базе ПФР этот СНИЛС отсутствует, и они не могут «принять» по нему отчетность, пусть даже и аннулирующую. Поэтому если СНИЛС сотрудника, указанный в первичном РСВ, упразднен, то специалисты ФНС рекомендуют не включать в корректировочный отчет аннулирующую страницу Раздела 3.

В ЗУП 3.1 Раздел 3 корректирующего РСВ при изменении СНИЛС всегда заполняется двумя листами: аннулирующий с ошибочным СНИЛС и второй лист с верным номером СНИЛС. Поэтому если вы столкнулись с требованием ФНС не включать аннулирующую страницу Раздела 3 в РСВ, ее можно удалить вручную.

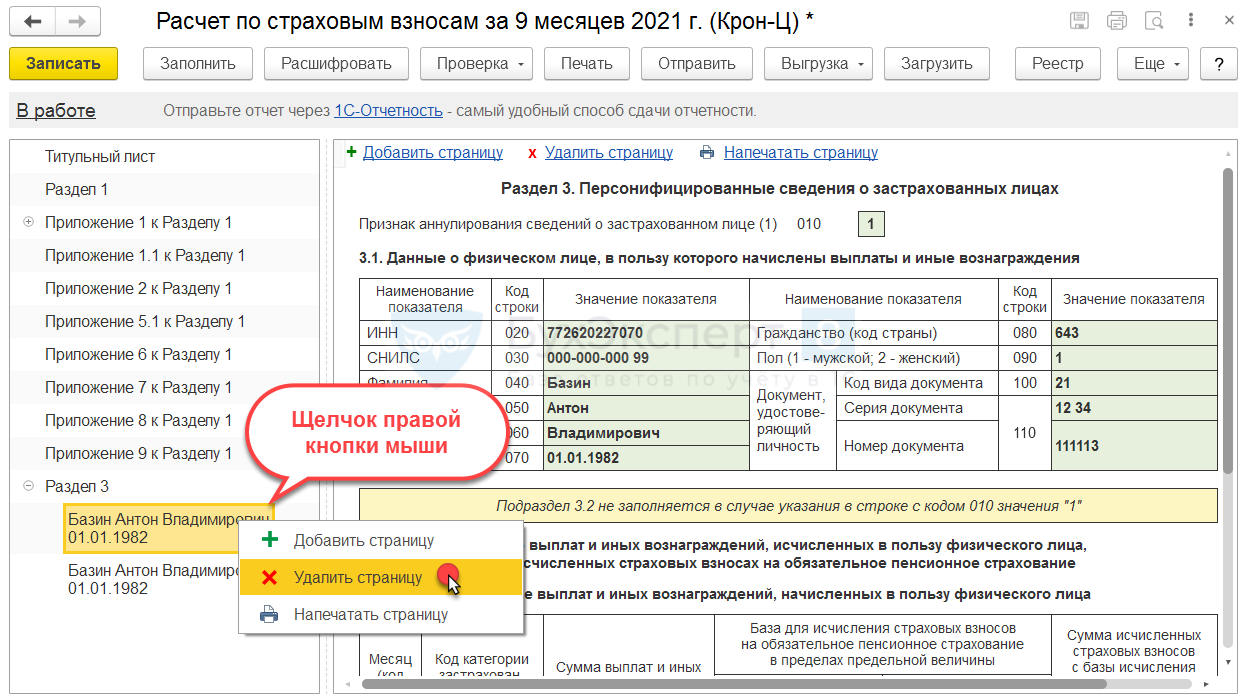

Чтобы удалить лишнюю страницу Раздела 3, выделим ее в структуре отчета. Щелчком правой кнопки мыши откроем контекстное меню и выберем команду Удалить страницу.

Если требуется удалить сразу несколько страниц Раздела 3, то в окне структуры отчета потребуется выделить одновременно несколько листов. Это можно сделать, нажав и удерживая клавишу Ctrl в момент выделения листов. После этого щелчком правой кнопки мыши вызываем контекстное меню и выбираем команду Удалить выделенные страницы. Подробнее – см. Как в РСВ удалить сразу несколько страниц в Разделе 3

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Не принимают РСВ из-за СНИЛС, хотя есть подтверждение из ПФ о его верности. Как быть?

Из за СНИЛС сотрудников в налоговой не принимают РСВ. По их мнению, эти СНИЛС не совпадают с данными ИФНС. Как тут поступить?

Из за СНИЛС сотрудников в налоговой не принимают РСВ. По их мнению, эти СНИЛС не совпадают с данными ИФНС. Как тут поступить?

Спрашивают в «Красном уголке бухгалтера».

«Не принимают РСВ. Двое сотрудников меняли СНИЛС. Справка из ПФ о достоверности номеров имеется. Послала корректировку разделы 1,2 и 3 — только на этих сотрудников и письмом подтверждение от ПФ. Опять отказ по причине что сведения по этим сотрудникам не совпадают с данными в ИФНС. Что делать?».

Далее в комментариях автор уточняет, что приходит не отказ, а уведомление об уточнении.

В комментариях советуют:

«Пишите, что СНИЛС верный, что ПФР принимает, прикладывайте сам СНИЛС, ответ из ПФР или последний СЗВ-М с протоколом: „прошу принять рсв за 9 мес… СНИЛС указан верно…“».

Кто-то подобным случаем делится и заодно советует:

«Недавно столкнулась с подобной ситуацией. По одной сотруднице приходила ошибка по РСВ — неверный СНИЛС. Она посмотрела в ЛК физлица на налог.ру, там действительно не верный был СНИЛС указан, затем она уточнила персональные данные через ЛК и теперь все в порядке, СНИЛС отражается верно и по РСВ больше ошибка не выскакивает. Вообще на уточнение персональных данных у налоговой 30 дней, но они буквально через несколько дней все исправили».

Еще напомнили, что налоговая и сама может свериться с ПФР:

«Звонили из налоговой, просили написать в ПФР запрос, что СНИЛС достоверный. На мое утверждение, что это работа налоговой сверяться с ПФР, если у налоговой что-то не так, инспектор была удивлена. А мне непонятно, почему у меня через раз, то принят отчет, то нет, в одном периоде принят, в следующем нет. Кстати, ИНН у этих сотрудников есть?».

Автор пишет, что ИНН есть, налоговая именно на СНИЛС ругается. Ей в ответ пишут:

«Если ИНН есть, то не беспокойтесь, человека они идентифицировали. И если предупреждение, то отчет принят».

А еще рассказывают, что у одного сотрудника вообще два СНИЛСа было:

«У нас у сотрудника было два СНИЛСа. Мы об этом узнали после увольнения. Когда отчет не приняли, он у нас работал всего три недели. Отчеты как-то сдали. Прошел год. Налоговая прислала требование пояснить. По-моему даже жалобу писали. Кончилось тем, что сотрудница наша дозвонилась в налоговую, инспектор сказала: „я не буду искать ваше письмо, их там много, продиктуйте правильный номер“».

Рассказываем, как правильно составить корректирующий расчет по РСВ.

Нередкими бывают те случаи, когда после сдачи и приема налоговым органом отчетности по страховым взносам бухгалтером могут быть обнаружены неточности в заполнении персональных данных работников, либо же непосредственно со стороны ИФНС может поступить требование о некорректности заполнения ФИО, СНИЛС, ИНН и пр. по физлицам из раздела 3 Расчета по страховым взносам (РСВ) и соответствующем устранении указанных несоответствий.

В подобных ситуациях бухгалтеру необходимо сдать корректирующий расчет. Если организация/ИП проигнорирует исполнение налогового требования по данной части вопроса, то предприятие ожидают штрафные санкции по ст. 119 НК РФ. Однако при заполнении корректировки важно учесть некоторые нюансы.

В соответствии со ст. 431 НК РФ должен быть в обязательном порядке представлен уточненный расчет, если:

- неверно указаны персональные данные застрахованных физлиц;

- сумма всех взносов, указанных по каждому сотруднику из раздела 3 РСВ не равна величине взносов, отраженных в разделе 1 РСВ;

- в разделе 3 РСВ присутствуют ошибки в числовых показателях.

Кроме того, уточненный расчет требуется обязательно подать, когда допущенная ошибка в первоначальном отчете привела к занижению суммы бюджетных обязательств (начисленных страховых взносов) – ст. 81 НК РФ. Если показатели взносов завышены в отчете, то сдавать коррекцию можно на свое усмотрение.

Отражение некорректных персонифицированных данных в разделе 3 РСВ является наиболее частой ошибкой.

В сведениях о застрахованных физлицах ИФНС в обязательном порядке сверяют ФИО и СНИЛС работников из отчета РСВ со своей базой. Если есть расхождения, то налоговый орган в своем требовании/уведомлении запрашивает либо пояснения о выявленных несоответствиях, либо же корректирующий расчет. Уточнение или пояснения нужно подать в течение пяти дней со дня получения настоящего уведомления. Что касается ИНН застрахованных лиц, то по данному реквизиту предоставление уточненных данных не требуется, поскольку в контрольных соотношениях не предусмотрена проверка ИНН. Но несмотря на это, ФНС все-таки зачастую просят о корректировке ИНН.

Для исправления персональных сведений о застрахованных лицах (ФИО, СНИЛС, ИНН) в 3-ий раздел корректирующего расчета нужно включить только тех сотрудников, на которые ранее была предоставлена неактуальная информация. Остальных физлиц в данном разделе отражать не требуется, чтобы данные у ФНС не задвоились. Об этом указано в п. 1.2 Порядка заполнения расчета страховых взносов, утвержденного Приказом ФНС РФ от 10.10.2016 № ММВ -7-11/551@.

Работников, у которых необходимо исправить персональные сведения, в разделе 3 их требуется отразить дважды (Письмо ФНС РФ от 26.12.2018г. № БС-4-11/25634).

Первый раз раздел 3 заполняется для аннулирования неверных данных по сотруднику. Для этого по строке 010 ставится номер корректировки «1», а по строке 040 указывается первоначальный номер страницы персонифицированных сведений. К примеру, в первичном расчете по физлицу Гавриленко Татьяне Ивановне необходимо исправить фамилию, номер страницы с ее сведениями – 53, следовательно, в уточненном расчете так же нужно проставить по строке 040 «53». Далее в подразделе 3.1 по строкам 060-150 переносятся исходные данные из первичного отчета (с ошибочными данными), а по строкам 160-180 необходимо проставить «2» (лицо не подлежит страхованию), в подразделе 3.2.1 по строкам 210-240 ставятся прочерки – таким образом все данные по начисленным взносам физлица обнуляются.

После этого персональные сведения по данному сотруднику нужно заполнить во второй раз, при этом указав уже исправленную информацию. Номер корректировки по строке 010 указываем в этот раз «0», а номер страницы по строке 040 должен быть уникальным, отличным от всех номеров, которые отражены в первичном РСВ. Например, в исходящем отчете всего было 69 сотрудников и номер последней страницы «69». Соответственно, в уточненном расчете во второй раз по сотруднику нужно отразить номер страницы «70» по строке 040. Это необходимо для того, чтобы налоговым органом были зарегистрированы новые верные данные по застрахованному лицу. Далее в подразделе 3.1 по строкам 060-150 указываются верная персональная информация, а по строкам 160-180 ставится признак «1» (лицо подлежит страхованию). В подразделе 3.2.1 по строкам 210-240 соответственно указываются суммовые показатели базы исчисления страховых взносов и величины рассчитанных взносов.

Также требуется заметить, что раздел 1 в уточненном расчете заполняется в обычном порядке, то есть все данные полностью переносятся из первичного РСВ. Если по работнику начисляются страховые взносы по дополнительному тарифу, то заполнение подраздела 3.2.2 аналогично заполнению подраздела 3.2.1 (первый раз заполняются прочерки, во второй раз – суммовые показатели).

Следует обратить внимание, в случае, если в первичный расчет случайно попали физлица, информация по которым не должна отражаться в отчете, то в уточнении сведения по ним необходимо только обнулить, заполнив раздел 3 один раз.

Обратите внимание, что при указании в предоставляемом плательщиком расчете недостоверной персональной информации по каждому застрахованному физлицу такой отчет считается непредставленным (п. 7 ст. 431 НК РФ). Игнорировать получение уведомлений от инспекций о непредставлении сведений не стоит, поскольку это влечет наложение санкций и штрафов.