Как аннулировать ошибочный счет-фактуру на аванс? Рассказываем на примере программы «1С:Бухгалтерия 8» редакции 3.0.

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

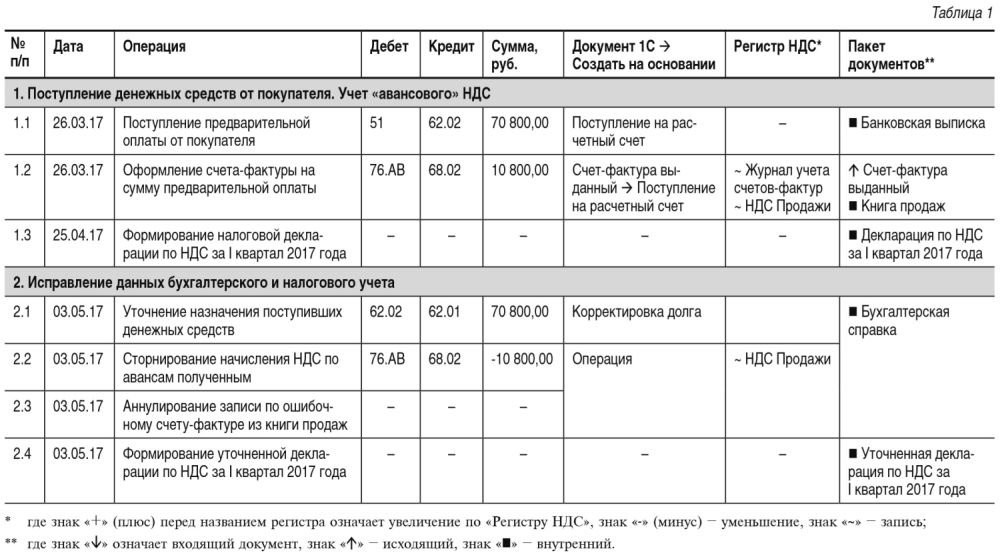

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

- на основании документа Счет на оплату покупателю (раздел Продажи — подраздел Продажи — журнал документов Счета покупателям);

- или путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки).

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

- в поле от — дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа Поступление на расчетный счет;

- в полях Контрагент, Платежный документ № и от — соответствующие сведения из документа-основания;

- в поле Вид счета-фактуры — значение На аванс;

- в табличной части документа — сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того автоматически будут проставлены:

- в поле Код вида операции — значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель Составлен — переведен в положении На бумажном носителе, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или В электронном виде, если такое соглашение заключено;

- флаг Выставлен (передан контрагенту) с указанием даты — если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флаг и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля Руководитель и Главный бухгалтер — данные из регистра сведений Ответственные лица. В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника Физические лица.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет на оплату, если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

|

Счет-фактура |

Данные |

|

Строка 5 |

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения) |

|

Графа 1 |

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения) |

|

Графа 8 |

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения) |

|

Графа 9 |

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения) |

|

Строки 3 и 4 и графы 2 — 6, 10 — 11 |

Прочерки (п. 4 Правил заполнения) |

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя в размере 10 800,00 руб. (70 800,00 руб. х 18 / 118).

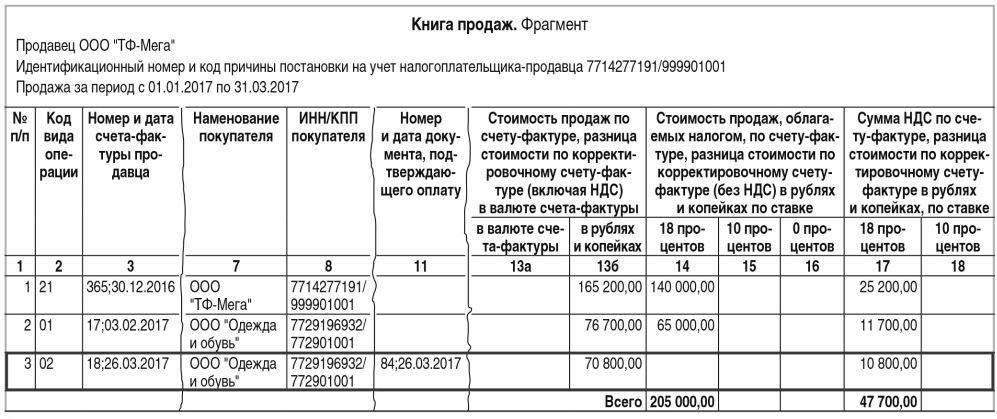

Документ Счет-фактура выданный будет зарегистрирован в регистре накопления НДС продажи. На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2017 года (раздел Продажи — подраздел НДС) (см. рис. 1).

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

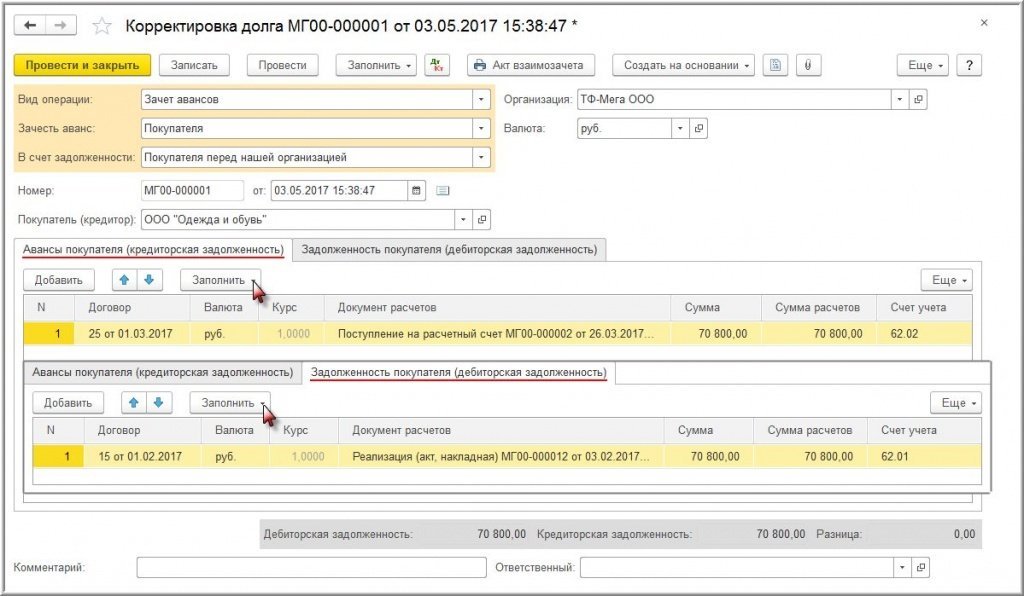

Регистрация операции 2.1 «Уточнение назначения поступивших денежных средств» производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

В документе Корректировка долга указываются следующие значения:

|

Поле |

Данные |

|

«Вид операции» |

«Зачет авансов» |

|

«Зачесть аванс» |

«Покупателя» |

|

«В счет задолженности» |

«Покупателя перед нашей организацией» |

В табличной части документа на соответствующих закладках указываются реквизиты договоров и сумма засчитываемой предоплаты (рис. 2).

Рис. 2. Документ «Корректировка долга»

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «25 от 01.03.2017» Кредит 62.01 с субконто «15 от 01.02.2017»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ) и выставленный авансовый счет-фактура.

В связи с тем, что была ошибочно отражена в учете облагаемая НДС операция по исчислению налога с полученной суммы предоплаты, то обнаруженная ошибка привела к завышению налоговой базы по НДС в I квартале 2017 года и, следовательно, суммы налога, подлежащей уплате в бюджет.

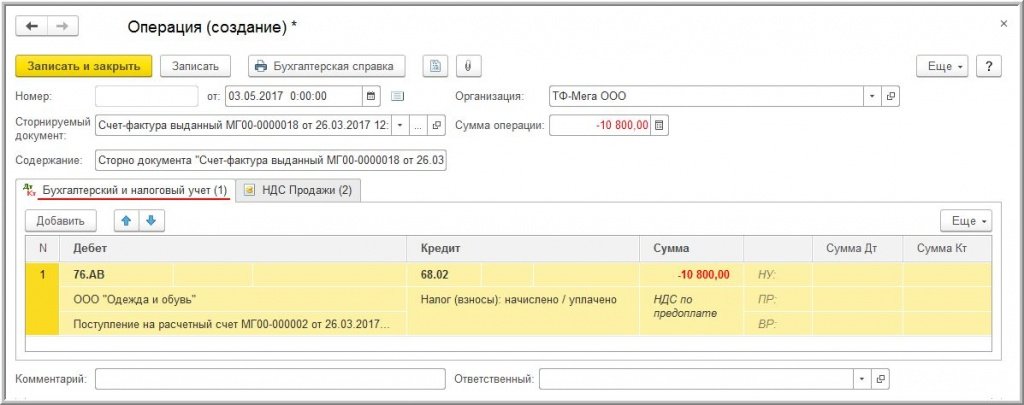

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: 2.2 «Сторнирование начисления НДС по авансам полученным», 2.3 «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции — подраздел Бухгалтерский учет — гиперссылка — Операции, введенный вручную) (рис. 3).

В шапке документа указывается:

|

Поле |

Данные |

|

«от» |

Дата исправления допущенной ошибки |

|

«Сторнируемый документ» |

Ошибочно выставленный авансовый счет-фактура |

Рис. 3. Сторнирование начисления НДС по авансам полученным

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

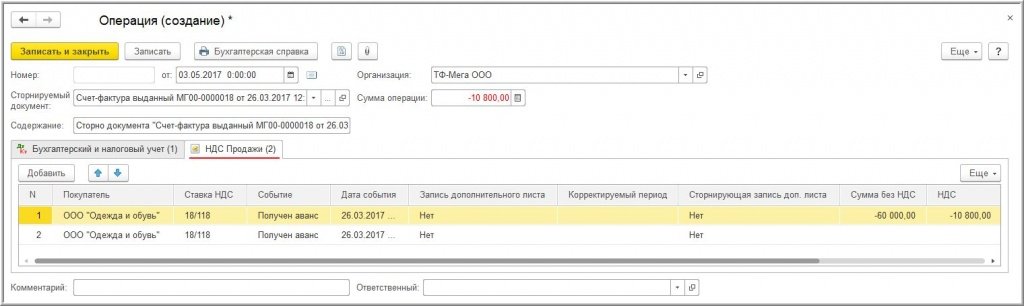

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений (рис. 4):

|

Графа |

Данные |

|

«Запись дополнительного листа» |

«Нет» |

|

«Корректируемый период» |

Значение отсутствует |

|

«Сумма без НДС» |

«-60 000,00» |

|

«НДС» |

«-10 800,00» |

Рис. 4. Аннулирование записи по ошибочному счету-фактуре из книги продаж до ручной корректировки

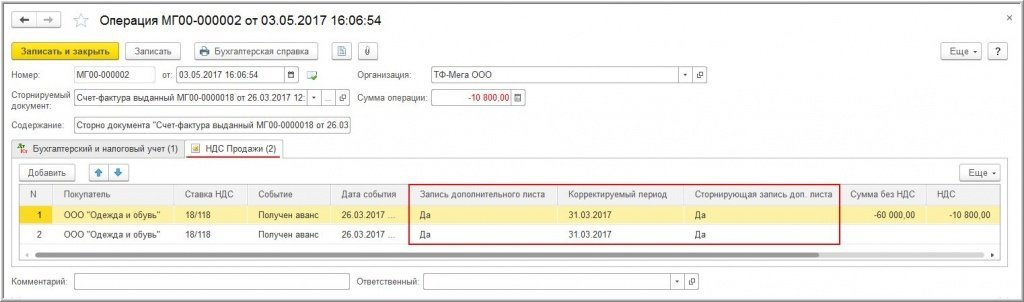

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, т. е. I квартала 2017 года, необходимо внести корректировку в записи регистра НДС Продажи (см. рис. 5).:

|

Графа |

Данные |

|

«Запись дополнительного листа» |

Заменить значение на «Да» |

|

«Корректируемый период» |

Указать любую дату I квартала 2017 года, например, 31.03.2017 |

|

«Сторнирующая запись доп. листа» |

Заменить значение на «Да» |

Рис. 5. Аннулирование записи по ошибочному счету-фактуре из книги продаж после ручной корректировки

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления НДС Продажи вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

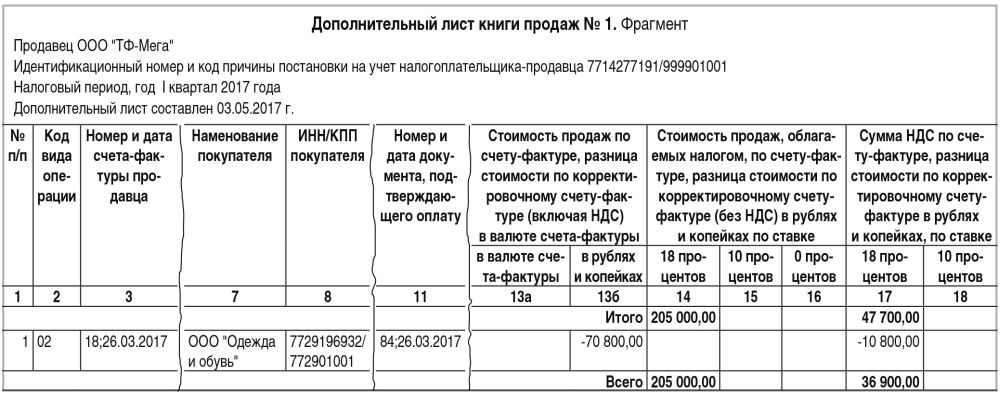

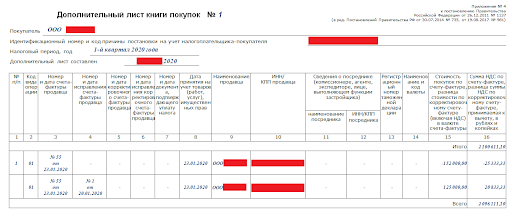

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги продаж за I квартал 2017 года (рис. 6).

Рис. 6. Дополнительный лист книги продаж за I квартал 2017 года

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС за I квартал 2017 года (операция 2.4 «Формирование уточненной декларации по НДС за I квартал 2017 года»), в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи «03.05.2017».

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

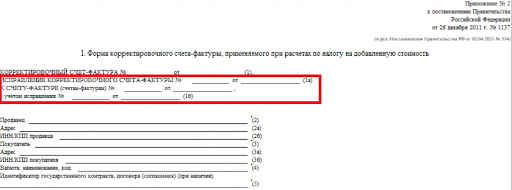

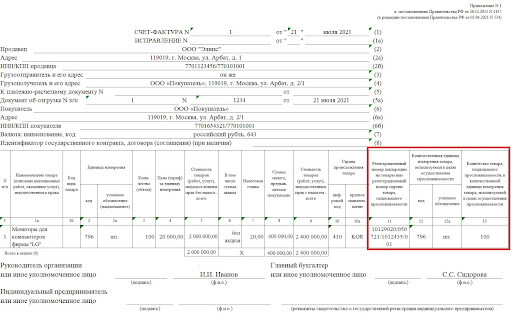

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

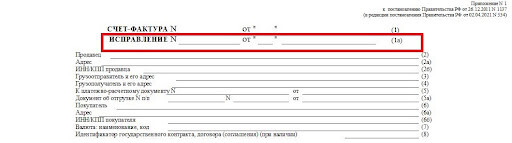

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

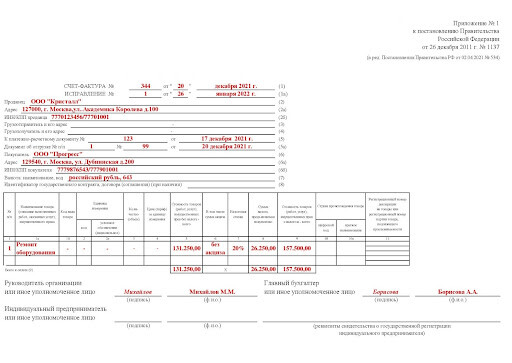

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

- увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки);

- возврат продавцу не оприходованных покупателем товаров[3];

- утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4];

- недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5].

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправленный счет-фактура

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

*

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

- допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

- допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34);

- неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

- счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Порядок составления исправленного счета-фактуры

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

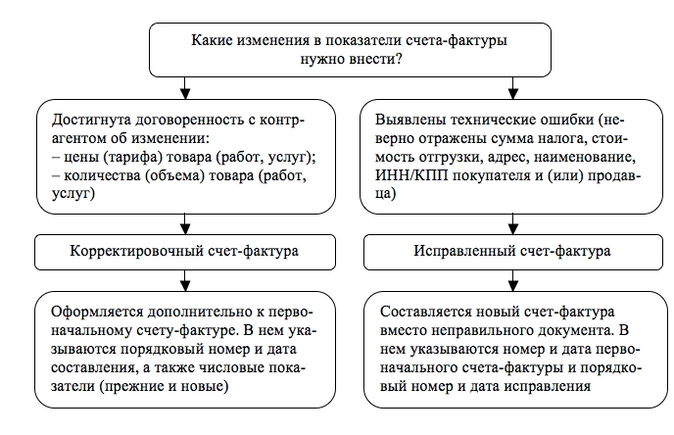

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

- разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8];

- сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2).

Таблица 2

|

Обязательные реквизиты первичного документа |

Перечень существенных ошибок в счете-фактуре |

|

Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ |

Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур |

Порядок исправления первичных документов можно разработать самостоятельно

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы.

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11].

2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

- товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13];

- документа о передаче товаров при торговых операциях[14];

- документа о передаче результатов работ (документа об оказании услуг)[15].

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

- внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными;

- оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой).

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ).

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Одной из главных задач поставщика является не только выполнение условий договора и последующий отгрузки товара в срок, но и начисление НДС с аванса. Чаще всего большое количество ошибок возникает именно в этом разделе учета.

Каким же образом мы выписываем счета-фактуры на полученные авансы? Возможны два варианта:

1. Предоплата по договору обусловлена договором, и покупатель хочет (а также имеет право) принять к вычету НДС с перечисленной предоплаты

- Сумма аванса определяется исходя из настройки Погашение задолженности документа Поступление на расчетный счет

- Если установлен способ Автоматически, то погашение задолженностей будет происходить, исходя из текущих остатков счета 62.01 (условимся, что мы используем счет 62.01 для учета задолженностей покупателей, а 62.02 для учета авансов) по методу ФИФО

- После закрытия всех задолженностей остаток платежа переносится на счет 62.02, и именно на эту сумму остатка будет выписан счет-фактура на аванс

2. Счет-фактура выписывается в единственном экземпляре «для себя»

В этом случае целесообразно использовать специальную обработку Регистрация счетов-фактур на аванс (Банк и касса — Регистрация счет-фактур — Счета-фактуры на аванс), которая автоматически создаст счета-фактуры на все незакрытые авансы по установленным правилам выписки*.

*Порядок выписки счетов-фактур на полученные авансы устанавливается в учетной политике организаций (Предприятие — Учетная политика — Учетная политика организаций — закладка НДС), а также в договоре с контрагентом. Кстати, очень советуем, не пренебрегать последней нормой закона и выписывать счета-фактуры на все авансы, незачтенные до конца дня. Один наш знакомый бухгалтер перепечатывал книги покупок и продаж с 2011 года, из-за того, что выписывал на авансы незачтенные в течение 5 дней.

Самое важное ограничение этого способа – перед регистрацией счетов-фактур на аванс мы должны быть уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договоры

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

- В случае изменений взаиморасчетов в том периоде, за который уже была Выполнена обработка Регистрация счетов-фактур на аванс, необходимо перезапустить

Вкратце рассмотрим каждое из вышеперечисленных ограничений в отдельности:

1. Восстановление последовательности расчетов с покупателями

В Бухгалтерии предприятия есть два способа перепроведения документов:

- перепроведение документов в Закрытие месяца (Операции — Закрытие месяца — Перепроведение документов)

- использования Помощника по учету НДС (Отчеты — НДС — Отчетность по НДС).

Его основной задачей является корректного выполнение всех регламентны операций по расчету НДС.

Перед формированием декларации необходимо выполнить Регламентные операции. Данные операции позволяют избежать ошибок. Позволяют восстановить последовательность документов, осуществить записи в книгу покупок, а также такой инструмент, как Экспресс-проверка ведения учета позволяет не только увидеть ошибки, но и получить рекомендации по устранению их.

В каждой организации должен быть разработан регламент по перепроведению документов и установке даты запрета редактирования, но это уже тема отдельной самостоятельной статьи.

2. Проверка наличия дублирующихся контрагентов и договоров

Эта тема тоже достаточно обширна и выверкой задвоенных контрагентов, конечно, лучше заниматься не во время составления отчетности, а постоянно, в соответствии с разработанными регламентами. Некоторые моменты можно почерпнуть из статьи Эффективная работа со справочником контрагентов, а поиска задвоенных элементов справочников использовать специальные универсальные обработки.

Также рекомендуем ознакомиться с сервисом проверки реквизитов контрагентов и сервисом заведения контрагентов по ИНН.

3. Проверка правильности остатков взаиморасчетов на счетах 62.01 и 62.02

Для проверки остатков счета 62 можно воспользоваться отчетом Оборотно-сальдовая ведомость с настройкой Развернутое сальдо и По субсчетам.

Обращу внимание, что очень многие бухгалтера при анализе остатков счета 62 не включают настройку Развернутое сальдо и отключают группировку по Документам расчетов с контрагентами и видят примерно следующую картину (Рисунок 1)

Рисунок 1 — Проверка счета 62 без развернутого сальдо и документов расчетов

Смотря на данную таблицу, бухгалтер делает следующие выводы: на начало года в оборотно-сальдовой ведомости есть «минуса», но в течение периода они выровнялись, и на конец квартала остатки верные – все остатки 62.01 дебетовые, 62.02 — кредитовые.

Посмотрим на тот же самый отчет с включенной настройкой развернутого сальдо (Рисунок 2)

Рисунок 2 – Проверка счета 62 с настройкой развернутого сальдо

Мы видим, что на самом деле сумму 207606,73 по контрагенту «Покупатель 6» на счете 62.01 программа считает незакрытым авансом. На счете 62.02 по контрагенту «Покупатель 6» программа, наоборот, считает непогашенной задолженностью. Рассмотрим эту ситуацию подробнее, развернув обороты по контрагенту «Покупатель 6» по документам расчетов (Рисунок 3).

Рисунок 3 – Оборот 62.02 по контрагенту «Покупатель 8» по документам расчетов

Мы видим, что дебетовый оборот по документу Поступление на расчетный счет 16 от 27.02.2019 ошибочен, так как по этому документу не было остатка аванса (не было кредита). Для исправления данной ошибки достаточно расшифровать оборот карточкой счета, найти сделавший неправильный оборот документ и перепровести его.

Порядок исправления выявленных ошибочных движений и остатков во взаиморасчетах достоин отдельной полноценной статьи. В рамках данной статьи ограничимся тем, что закрытие авансов и задолженностей должно проходить обязательно с учетом документов расчетов. Отключение группировки Документы расчетов с контрагентом при анализе взаиморасчетов — распространенная и значительная ошибка.

В итоге, после всех исправлений должна получиться следующая картина: остатки 62.01 – только в дебете 62 счета, остатки 62.02 – только в кредите (рисунок 4).

Рисунок 4 – ОСВ по счету 62 с развернутым сальдо по субсчетам

4. Проверка незакрытых (незачтенных) авансов

Общая суть проверки незакрытых авансов в том, что при условии выполнения предыдущего пункта нам достаточно убрать настройку «По субсчетам» и проверить, нет ли одновременных остатков по дебету и кредиту у одного контрагента/договора в целом на счете 62. Группировку по документам расчетов можно отключить (Рисунок 5).

Рисунок 5 – ОСВ по счету 62 с развернутым сальдо

Анализируя данный отчет, мы видим, что у «Покупатель 2» по договору «№2» одновременно «висит» и задолженность 3 399 275,50 и аванс 3 559 642,50. Данная ситуация говорит о том, что авансы по этому договору зачтены некорректно. Если не исправить данную ошибку, то при автоматической регистрации счетов-фактур на аванс на кредитовый остаток в размере 3 559 642,50 будет выписан счет-фактура на аванс и начислен НДС.

Отдельно рассмотрим контрагента «Покупатель 8». В целом, по контрагенту мы видим, что есть и кредитовый, и дебетовый остаток на счете 62, но при детализации по договорам понятно, что дебетовый остаток – на «договоре 8», а кредитовый – на «договоре 8.2». Такая ситуация действительно может быть. Мы должны обратить на нее внимание, но исправлять в данном случае ничего не будем.

После исправления всех незачтенных авансов картина в отчете изменится следующим образом (Рисунок 6).

Рисунок 6 – ОСВ по счету 62 с развернутым сальдо после исправлений

5. Регистрация счетов-фактур на аванс

Наконец, когда мы уверены, что:

- Последовательность расчетов с покупателями актуальна

- Выверены дублирующиеся контрагенты и договора

- Все остатки задолженностей находятся на 62.01

- Все остатки авансов находятся на 62.02

- На 62.02 нет остатков, по которым аванс уже должен был закрыться

Только теперь мы можем воспользоваться автоматической выпиской счетов-фактур на авансы (Продажа – Ведение книги продаж – Регистрация счетов фактур на аванс).

Документ Счет-фактура выданный с признаком На аванс регистрирует следующие движения в системе:

- Бухгалтерскую проводку Дт 76.АВ Кт 68.02 на сумму НДС с аванса

- Запись в регистр НДС продажи – именно на основании данных этого регистра формируется отчет Книга продаж

Повторюсь, в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка Регистрация счетов-фактур на аванс, необходимо перевыполнить обработку, причем, в программе реализована возможность не перенумеровывать ранее сформированные документы (это важно, если мы уже распечатали ранее выписанные счета-фактуры).

6. Вычет НДС с авансов полученных

Ранее начисленные суммы НДС с авансов подлежат вычету в том периоде, в котором произошел зачет аванса (дебетовый оборот по счету 62.02). Для регистрации вычета НДС с авансов полученных необходимо создать документ Формирование записей книги покупок (Операции – Регламентные операции по НДС – Формирование записей книги покупок) и заполнить закладку Вычет НДС с полученных авансов.

Документ Формирование записей книги покупок регистрирует следующие движения по НДС с полученных авансов в системе:

- Бухгалтерская проводка Дт 68.02 Кт 76.АВ – на сумму НДС зачтенных в этом периоде авансов

- Запись в регистр НДС Покупки – именно на основании данных этого регистра формируется отчет Книга покупок

7. Сопоставление остатков 62.02 и 76.АВ

Если НДС с полученных авансов был исчислен верно, а также был верно принят к вычету НДС с зачтенных авансов, то кредитовый остаток 62.02 * ставку НДС должен быть равен дебетовому остатку 76.АВ.

Для сопоставления остатков 62.02 и 76.АВ можно воспользоваться отчетом Оборотно-сальдовая ведомость по каждому из счетов и сравнить суммы остатков 76.АВ с теми, которые получаются при ручном расчете НДС на основании счета 62.02. Более подробную информацию о том, как проверить правильность начисления НДС с авансов поможет наша статья Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам для НДС 18% с помощью Excel.

Не стесняйтесь, обратитесь к нам за помощью и мы поможем вам наладить учет НДС с авансов, поправить все ошибки, пересдать НДС за прошлые периоды, мы действительно имеем огромный опыт в исправлении ошибок НДС.

Содержание:

1. Учет расчетов с покупателями

2. Исправление ошибок в учете

3. Исправленные счета-фактуры

1. Учет расчетов с покупателями

Расчеты с покупателями могут производиться такими способами:

· Оплата за поставленные товары (выполненные работы, оказанные услуги).

· Предоплата (аванс) под предстоящие поставки товаров (выполнение работ, оказание услуг).

Соответственно, в первом случае при учете расчета с покупателями оправдательными документами являются счета, акты и так далее. А во втором – договоры.

При отражении поступления денежных средств от покупателя необходимо определить, что это – оплата или предоплата.

Если за покупателем числится дебиторская задолженность, то это поступление расценивается как оплата, а если задолженности нет, то как предоплата.

В случае оплаты формируется проводка по дебету счета 51 «Расчетные счета» и кредиту счета 62.01 «Расчеты с покупателями и заказчиками» на всю сумму денежных средств, поступивших на расчетный счет.

В случае предоплаты формируются две проводки:

— Первую проводку формирует документ Поступление на расчетный счет – по дебету счета 51 «Расчетные счета» и кредиту счета 62.02 «Авансы, полученные от покупателей и заказчиков в рублях» — на всю зачисленную сумму.

— Вторую проводку формирует документ Счет-фактура выданный – по дебету счета 76.АВ «Расчеты по НДС по авансовым платежам полученным» и кредиту счета 68.02 «Налог на добавленную стоимость» – на сумму НДС, исчисленную с суммы полученной предоплаты.

Для формирования аналитических отчетов по отражению операций, описанных выше, можно использовать отчет, например, «Анализ счета».

— Анализ счета 76.АВ

— Анализ счета 62.02

С 2019 года в связи с переходом на новую ставку НДС — 20% введены новые правила по формированию корректировочных счетов-фактур в 1С на аванс. А именно: при получении доплаты к авансу в сумме 2% НДС за ценности, которые будут отгружены, начиная с 2019 года ФНС рекомендует составлять корректировочные счета-фактуры на аванс в 1С. В табличной части указывается ссылка на ранее выставленный счет-фактуру на аванс, сумма, ставка НДС и сумма НДС из исходного документа, новое значение по сумме двух авансовых платежей.

Зарегистрированный счет-фактуру на аванс сразу можно отличить от счета-фактуры, который выставляется при отгрузке товара или оказании услуги. Согласно письму Минфина России от 26 октября 2012 г. № 03-07-11/427 не предусмотрено особых требований к нумерации документов на аванс. Однако для того чтобы было легче выделить такие документы, к номеру можно добавлять буквенное обозначение.

Если при регистрации счета-фактуры последний день срока выпадает на выходной или праздничный день, то документ нужно выставить не позднее следующего рабочего дня. В строке 5 нужно указать дату и номер платежного поручения или дату и номер кассового чека, на основании которого получена предоплата. Но если аванс был получен несколькими платежными документами, то в одном счете-фактуре можно перечислить их все (при условии соблюдения срока выставления).

В графе 1 основной таблицы следует указать наименование поставляемых товаров или вид выполненных услуг, имущественных прав, в счет которых получен аванс. Нельзя писать в счете-фактуре на аванс типовые фразы, такие как «предварительная оплата» или «аванс за товары». Надо указывать общее название группы товаров, вид услуги. Также дополнительно можно указать реквизиты договора. Это делается для того, чтобы однозначно идентифицировать назначение аванса. При одновременном оформлении авансового счета-фактуры на поставку товаров и выполнение работ нужно отразить и наименование товаров, и описание работ.

При получении аванса по разным ставкам НДС в документе их нужно показать отдельными строками. По каждой строке поставить свою ставку и сумму налога в счет реализации товаров (работ, услуг, имущественных прав).

2. Исправление ошибок в учете

Если поступившие от покупателя денежные средства были ошибочно признаны предварительной оплатой по договору № 1, а не оплатой товаров, отгруженных покупателю по договору № 2, то исправление ошибок в учете и регистрация операции по уточнению назначения поступивших денежных средств производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «Дог.№1» Кредит 62.01 с субконто «Дог.№2»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой и выставлен авансовый счет-фактура, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ). Обнаруженная ошибка привела к завышению налоговой базы по НДС с полученной суммы предоплаты и, следовательно, суммы налога, подлежащей уплате в бюджет.

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: «Сторнирование начисления НДС по авансам полученным», «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе 1С:Бухгалтерия предприятия регистрируется с помощью документа Операция с видом операции в 1С Сторно документа.

На закладке «Бухгалтерский и налоговый учет» отражается соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись.

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, необходимо внести корректировку в записи регистра НДС Продажи.

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги.

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС по операции «Формирование уточненной декларации по НДС, в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1» и дата подписи.

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке «Ранее представленные сведения» будет проставлена отметка «Неактуальны», что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать. Достаточно установить в строке «Ранее представленные сведения» отметку в поле «Актуальны», что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

3. Исправленные счета-фактуры

Продавец, получив от покупателя предоплату по договору, уплатил с нее НДС. В случае внесения изменений в этот договор и возврата покупателю аванса Налоговый кодекс разрешает продавцу принять НДС с возвращенного аванса к вычету на дату возврата.

Конечно, в Кодексе сказано, что деньги должны быть возвращены. Но вместе с тем перенос аванса можно приравнять к его возврату. Однако проверяющие при выездной проверке могут не согласиться с этим и посчитать, что возврат денег должен производиться исключительно путем их перечисления обратно контрагенту. Поэтому если проверяющие обнаружат вычет у продавца в такой ситуации, то могут быть претензии. Хотя суды в подобных случаях давно на стороне налогоплательщиков. Да и специалисты из ФНС сейчас уже согласны с вычетом, если с перенесенного на другой договор аванса вновь исчислен НДС.

Действия продавца.

Для продавца аванс как был, так и остается таковым. Единственное, что ему нужно сделать, — это выписать исправленный счет-фактуру, а первоначальный аннулировать.

Исправленный счет-фактура датируется (строка 1а) днем получения письма от покупателя об уточнении назначения аванса. При этом в счете-фактуре изменятся сведения, указываемые в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права».

Записи и о регистрации исправленного счета-фактуры, и об аннулировании первоначального продавец вносит:

• если аванс получен в текущем квартале — в книгу продаж на дату исправления счета-фактуры;

• если аванс был получен в прошедших периодах — в дополнительный лист книги продаж за нужный прошлый квартал.

Специалист компании ООО «Кодерлайн»

Елена Черненко