Письмо контрагенту об уточнении назначения платежа — образец такого документа поможет урегулировать возможные недоразумения в расчетах, если в платежное поручение закралась неточность. Почему опасно оставлять без внимания этот реквизит? Кто должен быть инициатором уточнения? В нашем материале вы найдете ответы на эти вопросы, а также сможете ознакомиться с образцом текста уточняющего письма.

В чем можно ошибиться при заполнении назначения платежа

Состав информации, отражаемой в поле «Назначение платежа», показан на схеме:

Ошибка в любом из указанных пунктов может повлечь негативные последствия как для получателя денег, так и для плательщика (судебные разбирательства и материальные издержки).

Компания 1 перечислила компании 2 платеж в сумме 661 474 руб. 22 коп., обозначив назначение платежа как «Оплата счета за материалы», хотя между контрагентами не было заключено никаких договоров на поставку материалов или иного товара.

Компания 2 посчитала, что перечисленные деньги являются арендной платой, так как арендные взаимоотношения с компанией 1 в тот момент фактически существовали.

Компании 1 через суд удалось взыскать с компании 2 в качестве неосновательного обогащения указанную сумму плюс проценты за пользование чужими денежными средствами (решение АС Тульской области от 09.06.2016 по делу № А68-10135/2015).

Приведенный пример показывает, как из-за одной фразы в назначении платежа можно понести серьезные материальные потери.

Кому и что нужно предпринять, если в назначение платежа закралась ошибка, узнайте далее.

Кто вправе исправить неверное назначение платежа в платежном поручении

Получатель средств не вправе на свое усмотрение изменять назначение платежа, он может лишь уточнить его у плательщика. У банков также нет права на самовольное изменение назначения платежа.

В итоге правом изменения назначения платежа обладает только одна сторона — плательщик (собственник денежных средств). Такое изменение должно быть составлено в письменной форме и удостоверено лицами, подписавшими платежный документ (ст. 209 ГК РФ, п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Учитывая, что процедура корректировки назначения платежа законодательством не установлена, следует принять во внимание судебную практику по этому вопросу:

Получается, что в большинстве случаев без дополнительных бумаг в подобной ситуации не обойтись.

Уточняющее письмо об изменении назначения платежа

Специальных правил, как составить письмо о назначении платежа в платежном поручении, не существует. В связи с этим компания сама решает:

- как его оформить — напечатать на компьютере или написать от руки;

- как заверить — достаточно подписи руководителя или нужна печать;

- каким способом доставить контрагенту — письмо об изменении назначения платежа можно передать с курьером, отправить почтой заказным письмом с уведомлением, переслать электронным способом и т. д.

Если уточнение назначения платежа в определенной компании или ИП происходит регулярно в силу организационных, логистических или технологических обстоятельств, можно единожды разработать шаблон такого документа и заполнять письмо с уточнением платежа по образцу.

При написании текста лучше использовать деловой стиль и придерживаться структуры официального документа. Напечатать текст можно на фирменном бланке или на обычной бумаге. В тексте кратко изложить суть вопроса. Заверяет письмо о назначении платежа руководитель или иное лицо, уполномоченное подписывать такие документы.

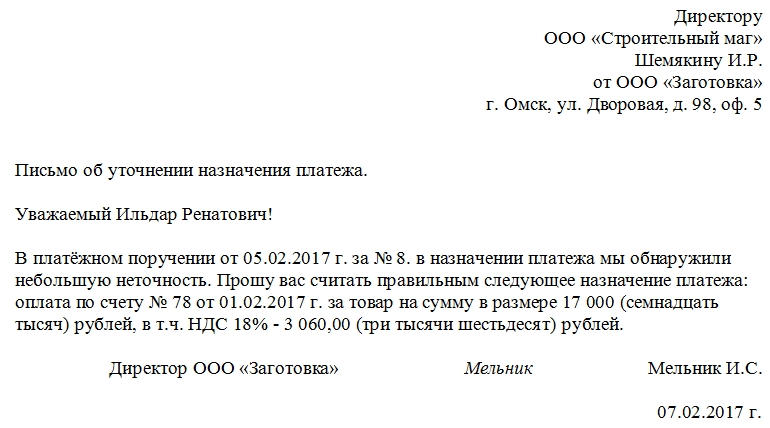

Как может выглядеть образец уточняющего письма о назначении платежа, смотрите ниже:

Скачать образец

Ошибки в назначении платежа могут повлечь негативные последствия. Их следует своевременно исправлять. Право на внесение корректировок есть только у собственника денежных средств — плательщика. Он может внести исправления по своей инициативе или по просьбе контрагента. Правил по оформлению письма об уточнении назначения платежа не существует. Однако составить его лучше в деловом стиле и заверить подписью руководителя или другого ответственного лица.

Составление письма об уточнении назначения платежа происходит тогда, когда сотрудники организаций обнаруживают ошибку или неточность в уже исполненном платежном поручении. Данное письмо является не просто частью деловой корреспонденции, оно относится к первичной документации фирмы.

ФАЙЛЫ

Скачать пустой бланк письма об уточнении назначения платежа .docСкачать образец письма об уточнении назначения платежа .doc

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

Кто составляет письмо об уточнении назначения платежа

Данное письмо составляется со стороны компании, переведшей средства.

Обычно сам текст пишет специалист отдела бухгалтерии или иной сотрудник, уполномоченный на создание подобного рода корреспонденции и имеющий доступ к формируемым платежкам.

При этом документ в обязательном порядке должен быть подписан руководителем компании.

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

- название предприятия-отправителя,

- его юридический адрес,

- данные об адресате: название компании и должность, ФИО руководителя.

- ссылку на платежное поручение, в котором была допущена ошибка (его номер и дату составления),

- суть допущенной неточности

- исправленный вариант.

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

При составлении письма важно придерживаться делового стиля. Это значит, что формулировки послания должны быть предельно четкими и корректными, а содержание довольно кратким — строго по делу.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2016 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Как отправить письмо

Отправить такое письмо можно несколькими способами.

- лично из рук в руки,

- курьерской доставкой,

- через почту России заказным письмом с уведомлением о вручении,

- через интернет.

В случае отправки через интернет важно, чтобы предприятие имело официально зарегистрированную электронную цифровую подпись, хотя даже это не дает гарантии прочтения письма получателем.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Добавить в «Нужное»

Письмо об уточнении назначения платежа контрагенту: образец

При перечислении аванса контрагенту мы в платежном поручении неправильно указали номер договора. Хотим внести исправления в назначение платежа, чтобы не было проблем с авансовым вычетом. Как правильно это сделать, чтобы избежать претензий налоговой инспекции?

Для уже исполненных платежных документов порядок изменения реквизитов законодательно не установлен. На практике делают так.

Если ошибку заметил получатель, то он должен обратиться к плательщику с просьбой о внесении изменений в платежное поручение. Cамостоятельно исправить назначение платежа он не может.

Если ошибку обнаружил плательщик, то он должен письменно известить получателя о допущенной в платежном документе ошибке, а также о том, как правильно должно быть заполнено поле «Назначение платежа», и попросить его письменно дать согласие на исправление.

«В поле “Назначение платежа” платежного поручения № 205 от 01.06.2016 ошибочно указано: “Авансовый платеж по договору поставки от 30.10.2015 № 198, в том числе НДС (18%) — 8389,83 руб.”.

Просим Вас письменно подтвердить свое согласие на изменение ошибочного назначения платежа на следующее правильное: “Авансовый платеж по договору поставки от 15.10.2015 № 164, в том числе НДС (18%) — 8389,83 руб.”».

После получения согласия получателя плательщик направляет в свой банк сообщение об изменении назначения платежа в двух экземплярах за подписью лиц, которые подписывали платежное поручение. В нем нужно указать номер, дату, сумму, получателя, наименование его обслуживающего банка и номер его расчетного счета, назначение платежа с ошибкой, которое нужно исправить, и правильное назначение. К письму прикладываются копия исправляемого платежного поручения и письменное согласие получателя на внесение исправлений.

Общество с ограниченной ответственностью «Альфа»

В АО ФК Банк,

105118, г. Москва, Шоссе Энтузиастов, 34

Сообщение об изменении назначения платежа в платежном поручении

ООО «Альфа» платежным поручением № 205 от 01.06.2016 были перечислены денежные средства в сумме 55 000,00 руб. на расчетный счет ООО «Бета» № 40702810838123459320 в Фортуна-банке г. Москвы.

В поле «Назначение платежа» вышеуказанного платежного поручения ошибочно указано: «Авансовый платеж по договору поставки от 30.10.2015 № 198, в том числе НДС (18%) — 8389,83 руб.».

Верным следует считать следующее назначение платежа: «Авансовый платеж по договору поставки от 15.10.2015 № 164, в том числе НДС (18%) — 8389,83 руб.».

Приложения:

— копия платежного поручения от 01.06.2016 № 205 (на 1 л.);

— копия письма от получателя платежа ООО «Бета», подтверждающего его согласие на изменение назначения платежа (на 1 л.).

| Генеральный директор ООО «Альфа» |  |

О.В. Колосов |

| Главный бухгалтер ООО «Альфа» |  |

И.К. Простова |

Храните переписку с контрагентом и банком вместе с платежным поручением.

Чаще всего банки соглашаются поправить назначение уже исполненного платежа. Но бывает, что банк в этом отказывает или игнорирует такую просьбу, ссылаясь на то, что он не может вмешиваться в договорные отношения клиентов. Кроме того, по закону обязательства банка по выполнению поручения на перевод денег считаются исполненными в момент зачисления денег на счет получателя. Но несмотря на это, нужно хотя бы получить отметку банка о приеме сообщения об изменении назначения платежа либо послать это сообщение в банк ценным письмом или по банковским каналам связи. Главное — уведомить банк, а как он отреагирует на это сообщение, не так уж важно.

Ответ на вопрос, вынесенный в заголовок, неоднозначен и зависит от того, что это за ошибка, и какие последствия она повлекла.

По общему правилу (п. 7 ст. 45 НК РФ) плательщику, обнаружившему ошибку в оформлении поручения на перечисление налога, сбора, страховых вносов, пеней, штрафа нужно уточнить платеж, обратившись с заявлением в налоговый орган. Сделать это можно при выполнении двух базовых условий, предусмотренных указанной нормой:

-

допущенная ошибка не повлекла неперечисление налога (сбора, страховых взносов) в бюджетную систему РФ;

-

с даты перечисления платежа прошло не более трех лет.

Пользуясь названной возможностью можно уточнить практически любой реквизит платежного поручения: основание, тип и принадлежность платежа, налоговый период, статус плательщика, счет Федерального казначейства (п. 7 ст. 45 НК РФ, письмо Минфина России от 26.11.2019 № 03-02-08/91592).

Так, например, с 1 октября 2021 г. вступили в силу положения приказа Минфина от 14.09.2020 № 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» и произошли изменения в порядке заполнения реквизитов платежных поручений. Например, поле 106 «Основание платежа» больше не может принимать значения «ТР», «ПР», «АП» и «АР». В случае погашения задолженности по таким основаниям в поле 106 указывается значение «ЗД», а в поле 108 в номере документа первые два знака обозначают вид документа, например:

– «ТР0000000000000» – номер требования налогового органа об уплате налога (сбора, страховых взносов);

– «ПР0000000000000» – номер решения о приостановлении взыскания;

– «АП0000000000000» – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

– «АР0000000000000» – номер исполнительного документа (исполнительного производства).

Вместо нулей указывается номер соответствующего документа, причем, значение и количество знаков в нем должны четко соответствовать указанным в соответствующем требовании, решении или исполнительном документе (см. письмо ФНС России от 20.09.2021 № КЧ-4-8/13355@).

В случае добровольного погашения задолженности по налоговым платежам при отсутствии документа взыскания и указания в поле 106 значения основания платежа «ЗД», в поле 108 указывается значение «0».

Если налогоплательщик запутался в новых правилах и допустил ошибку, платеж можно беспрепятственно уточнить.

То же касается и ошибки, скажем, в КБК. Даже если указанный при платеже код бюджетной классификации соответствует иному виду платежа, но также администрируемому налоговым органами. Например, если при уплате пеней по налогу на имущество организаций ошибочно указали КБК, соответствующий взносам на обязательное пенсионное страхование, уточнение возможно. Как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8) указание КБК необходимо для правильного распределения уплаченных налогоплательщиками средств между бюджетами и соответствует критерию принадлежности платежа, при этом неверное указание налогоплательщиком КБК в платежном поручении на перечисление налога не является основанием считать его не исполнившим или ненадлежаще исполнившим обязанность по уплате налога. Исполнение обязанности по уплате налогов не может зависеть от правильности указания кода бюджетной классификации в платежном поручении.

Ошибка в реквизите «ОКТМО» также зачастую грозит неверным определением принадлежности платежа, но, по сути, значима она только, если платеж зачисляется в доходы регионального или местного бюджетов. Согласно разделу 1 Порядка организации работы налоговых органов с невыясненными платежами Приказа ФНС России от 25.07.2017 № ММВ-7-22/579@ «Об утверждении порядка работы налоговых органов с невыясненными платежами» (далее – порядок) коды ОКТМО, указанные в расчетных документах на уплату федеральных налогов (сборов), в полном объеме подлежащих зачислению в доходы федерального бюджета в соответствии с бюджетным законодательством, не используются органами федерального казначейства при межбюджетном регулировании поступающих доходов. В связи с этим неверно указанные коды ОКТМО в таких расчетных документах не требуют дополнительного уточнения (абз. 15 разд. 1 порядка). Однако, если налогоплательщику так спокойнее, можно обратиться в налоговый орган с целью уточнения платежа и в этом случае. Отказа не последует.

С начала 2021 г. в общий ряд встали правила уточнения платежа в части суммы страховых взносов на обязательное пенсионное страхование (см. новую редакцию п. 9 ст. 45 НК РФ) при том, что раньше уточнение такого платежа не производилось в случае, если по сообщению территориального органа ПФР сведения об этой сумме уже были учтены на индивидуальном лицевом счете застрахованного лица в системе обязательного пенсионного страхования.

Порядок взаимодействия с налоговым органом

Для решения вопроса об уточнении платежа налогоплательщику нужно обратиться с заявлением в налоговый орган.

Обратите внимание: даже если платеж за него внесло иное лицо, действия, связанные с уточнением платежа, предпринимает именно налогоплательщик, а не тот, кто произвел оплату, как следует из формулировок п. 7 ст. 45 НК РФ. Кстати, правила заполнения платежного поручения при внесении налогового платежа за иное лицо имеют особенности, и плательщики часто допускают ошибки, над исправлением которых впоследствии приходится немало потрудиться. Лучше заранее ознакомиться с правилами указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ за иное лицо и разъяснениями ФНС России, представленными на ее официальном сайте.

Заявление формируется в произвольной форме. Главное, четко обозначить, в чем была ошибка, и как именно необходимо ее исправить. К заявлению необходимо приложить документы, подтверждающие уплату соответствующего налога (сбора, страховых взносов, пеней, штрафа) и его перечисление в бюджетную систему Российской Федерации.

Способов подать заявление три:

-

представить на бумажном носителе непосредственно в налоговый орган или по почте;

-

представить в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи;

-

разместить через личный кабинет налогоплательщика.

Согласно положениям НК РФ (п. 7 ст. 45) адресоваться нужно в налоговый орган по месту учета, однако из информации ФНС России «Подать заявление на уточнение платежа можно в любом налоговом органе» следует, что со 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения налогоплательщики-граждане могут подать заявление об уточнении платежа в налоговый орган вне зависимости от места постановки на учет. Поиск и уточнение такого платежа осуществляется в режиме налогового автомата.

Организации нужно подать заявление в инспекцию, где она состоит на учете к моменту обращения. Этот порядок един, в том числе в случае, когда стоит вопрос об уточнении платежа уже закрывшегося до даты подачи заявления обособленного подразделения, а также, если с момента оформления платежа организация сменила налоговую инспекцию. Даже если с момента ошибки предприятие пережило реорганизацию, правопреемник имеет право на уточнение платежа правопредшественника путем подачи заявления в налоговый орган по месту своего учета (абз. 2 п. 2 ст. 50 НК РФ).

На основании заявления налогоплательщика об уточнении платежа налоговый орган принимает соответствующее решение. При этом в НК РФ не обозначено, какой срок отводится на его принятие. Однако неясность устраняет раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@: решение должно быть вынесено в течение 10 рабочих дней с даты поступления в налоговый орган указанного заявления.

Положительным оно будет лишь в случае, если уточнение платежа не повлечет за собой возникновения у налогоплательщика недоимки. Причем как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8), поскольку решение об уточнение платежа принимается на день фактической уплаты налога в бюджетную систему Российской Федерации, то и оценка вероятности возникновения у налогоплательщика недоимки должна проводиться не на день подачи заявления об уточнении платежа, а на день фактической уплаты налога в бюджетную систему.

Тот факт, что решение об уточнении платежа выносят на день фактической уплаты налога, влечет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации до дня принятия налоговым органом решения об уточнении платежа. Если сам платеж был произведен без просрочки, пеня обнулится, если платежка с ошибкой была направлена в банк с опозданием, пеня уменьшится: уйдет ее начисление за время с момента платежа до дня принятия решения налоговым органом.

Пример

Налогоплательщик в платежном поручении на уплату НДС со сроком платежа до 25 октября 2021 года ошибочно указал КБК для налога на прибыль в части, зачисляемой в региональный бюджет.

Само платежное поручение было направлено в банк 27 октября 2021 года.

Выявив ошибку, налогоплательщик обратился в налоговый орган с целью уточнения платежа. Было принято положительное решение.

Налоговый орган пересчитал пени, оставив их только за 2 дня просрочки (26 и 27 октября) согласно п. 3 ст. 75 НК РФ.

В данном случае при пересчете пеней налоговый орган ориентировался на сроки уплаты НДС, а не налога на прибыль, поскольку воля налогоплательщика была направлена на уплату именно НДС, а КБК для налога на прибыль был указан ошибочно.

О принятом решении об уточнении платежа налоговый орган обязан проинформировать налогоплательщика в течение пяти рабочих дней со дня его принятия. При этом направление извещений осуществляется в электронном виде для юридических лиц и индивидуальных предпринимателей (ИП), представляющих отчетность по телекоммуникационным каналам связи, – по телекоммуникационным каналам связи; в иных случаях для юридических лиц, ИП и физических лиц – выгружаются в Личный кабинет налогоплательщика при его наличии, в случае его отсутствия направляются по почте (п. 6 ст. 6.1, п. 7 ст. 45 НК РФ, раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@).

Может ли налогоплательщик впоследствии передумать и попросить уточнить этот же платеж еще раз? Формально НК РФ запрета не содержит, однако добиться желаемого вряд ли удастся. В подобном обращении налоговый орган и суд, скорее всего, увидят попытку манипулирования. Так, налогоплательщик, не получив от инспекции положительного решения о повторном уточнении платежа, обратился в суд с требованием о признании незаконным бездействия налогового органа, обязанного принять решение по заявлениям. Однако понимания у суда не нашел (Постановление Арбитражного суда Северо-Кавказского округа от 30.04.2019 № Ф08-2909/2019 по делу № А32-18312/2018). Суд счел, что с учетом конституционно-правового принципа однократности налогообложения, решение об уточнении платежа или об отказе в уточнении платежей принимается налоговым органом на основании заявления налогоплательщика (налогового агента) один раз. Реализовав правомочие на уточнение платежа в первоначальных заявлениях, общество не может неоднократно менять назначение платежа в счет исполнения налоговых обязательств с целью создания разных правовых последствий.

Когда уточнение платежа невозможно?

В силу прямого указания п. 7 ст. 45 НК РФ уточнение платежа невозможно, если с момента уплаты прошло более трех лет или, если ошибка в платежке повлекла неперечисление соответствующих денежных средств в бюджетную систему Российской Федерации.

Как следует из ст. 6 Бюджетного Кодекса РФ, бюджетная система Российской Федерации – это совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Наряду с этим пп. 4 п. 4 ст. 45 НК РФ предполагает, что в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, обязанность по уплате налога не признается исполненной.

Но в п. 7 ст. 45 НК РФ оговаривается, что можно уточнить платеж по реквизиту «счет Федерального казначейства».

Как же все это увязать?

Ответ прост: если ошибка в номере счета ФК, наименовании банка получателя привела к зачислению платежа не в тот бюджет бюджетной системы РФ (например, налогоплательщик ошибочно направил платеж в бюджет другого региона), уточнить платеж можно, но до момента уточнения налог (сбор, страховые взносы, пеня или штраф) будут числиться неуплаченными. Если же платеж вообще не попал ни в один бюджет бюджетной системы РФ, то уточнить платеж нельзя. В последнем случае необходимо произвести оплату повторно по верным реквизитам и просить о возврате ошибочно перечисленной суммы.

Еще одна загвоздка возникнет, если уточнить нужно не весь платеж, а лишь в части суммы. К сожалению, частичное уточнение суммы платежа, указанной в расчетном документе, законодательством о налогах и сборах не предусмотрено (п. 7 ст. 45 НК РФ, Письмо ФНС России от 24.12.2019 № КЧ-4-8/26565).

В 2021 году многие налоговые агенты столкнулись именно с этой проблемой на фоне введения прогрессивной шкалы налогообложения НДФЛ. Верно применив налоговую ставку, не все обратили должное внимание на то, что НДФЛ по ставке 13 % и НДФЛ по ставке 15 % подлежат перечислению с указанием разных КБК в платежных документах. Так, для 13-процентного НДФЛ КБК при уплате организацией – налоговым агентом – 182 1 01 02010 01 1000 110, у ИП – налогового агента – 182 1 01 02010 01 1000 110; для 15-процентного НДФЛ КБК – 182 1 01 02080 01 1000 110.

Можно ли уточнить платеж, если суммы НДФЛ по разным ставкам объединены в одной платежке и направлены на один КБК, в то время как их следовало разделить на два платежа с разными КБК? Нет! Именно потому, что уточнение платежа в части не практикуется.

В означенной ситуации придется доплатить налог по тому КБК, который был упущен из виду, а сумму, излишне направленную на КБК, указанный в платежном документе, нужно просить вернуть или зачесть в счет уплаты любого налога, плательщиком которого является организация или ИП, но не в счет обязательств налогового агента по уплате НДФЛ.

Такой подход обусловлен тем, что организация или ИП выступает в роли не налогоплательщика, а налогового агента, которому запрещено за свой счет уплачивать НДФЛ за физических лиц (пп. 1 п. 3 ст. 24, п. 9 ст. 226 НК РФ). Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, в том числе и по ошибке, не является уплатой НДФЛ (письмо ФНС от 06.02.2017 № ГД-4-8/2085@, письмо УФНС России по г. Москве от 27.10.2020 № 19-19/164537@).

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»

Письмо об уточнении назначения платежа

Письмо об уточнении назначения платежа составляется плательщиком в произвольной форме (на фирменном бланке организации).

Письмо об уточнении назначения платежа необходимо написать плательщику в том случае, если была допущена ошибка в платежном поручении, либо была достигнута договоренность об изменении предмета оплаты с получателем платежа.

Данным письмом плательщик согласовывает с получателем изменение в назначении платежа. В правильном варианте получатель должен предоставить письменное согласие на изменение в платежном поручении, так как стороны находятся в договорных отношениях.

На практике письменное подтверждение от получателя платежа происходит крайне редко, стороны ограничиваются написанием только письма об уточнении назначения платежа от плательщика, иначе суд может посчитать такое изменение незаконным.

Для упрощения процесса обмена письмами со стороны, в случае продолжительных отношений друг с другом, могут заключить договор, в котором будет предусмотрено право плательщика изменять назначение платежа путем направления получателю уведомления без необходимости получать согласие.

ЗАКОН:

Получатель денежных средств не имеет права на свое усмотрение менять назначение платежа.

Банков также не имеет права на самовольное изменение назначения платежа.

Только плательщик (так как он собственник денежных средств) обладает правом изменения назначения платежного поручения (ст. 209 Гражданского Кодекса РФ, п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ПРАВИЛЬНО:

После того, как изменение в назначении платежного поручения согласовано с получателем, плательщик должен уведомить свой банк об изменении в платежном поручении. К данному уведомлению прикладывает письменное согласие получателя, а также копию первоначального платежного поручения.

Образец письма об уточнении назначения платежа:

Скачать в формате word:

Письмо об уточнении назначения платежа